三角套汇的简单方法

商业模式——神奇的免费整合营销的绝密方法-三角法

有一家广播电台的老板,因为经营不善发不出薪水,于是他想出一个办法:用广告跟一个贸易公司换1400 个电动的开瓶器,然后自己利用广播电台销售来获得现金发员工薪水!结果发现效果不错,于是,他开始以这样的方式,用“广告时段”换取商品和服务,然后自己在广播里出售给听众。

仅仅60 天,这家广播电台就扭亏为盈!302律师、广告公司及会计师,也可以用服务来交换办公室、产品或是任何你需要的东西。

比如,我的一位会计师朋友,在没有办公室、没有员工的情况下,不花一分钱,30 天开了 2 家公司。

她所用的,就是用会计服务来换取对方办公室的工位!再比如我自己,因为是一名营销顾问,曾经对于某一行业公司的内部营销操作非常感兴趣,就以20 万的1 年顾问费为代价,换取其内部营销操作的知情权。

看到了吗?没钱就做不到的事情,“以物易物”就可以让你做到!为什么你要做“以物易物”?有什么好处?1如果你是美容院的,一次美容要1000 元,但实际成本只要100 元;如果你是卖家具的,一套沙发要5000 元,但成本也许只有1000 元!明白了吗,当你交换时,你付出的只是“成本价”,而交换的却是“市场价”!此时,你将迅速提升 2 倍、5 倍、10 倍的购买力!比如你是餐饮行业,你用餐饮券去兑换,对方肯定不可能一次性使用,甚至要 1 年的时间才可能消耗完!而你,将实现 1 年的分期付款,并且免利息!是不是感觉不可思议?这就是营销的超级魔法!可是,如果对方不要你的产品,那怎么办?别急,这并不代表你无法“以物易物”,而是你必须使用“三角交易”!你去找个第三者,他的产品或服务是对方想要交换的,你就可以去跟他们交换产品。

这里,我先教你“ 1 对1”以物易物,稍后,我再教你“三角交易”!“11”找出你想要交换的对象,用你的产品或服务直接跟他交换!空调换家具如果你是空调销售商,想要交换办公室的设备,那你就可以找到家具销售商,告诉对方,你需要大概5000 元的家具来装修办公室,打算用等值的空调设备和服务来交换!如果交易不成,怎么办?请看:“以物易物”谈判的2 大成交策略!这里,为了提升交易的成功率,你最好告诉对方,你可以以“家具零售价”来交换,不是以他的促销折扣价来交换。

三角套汇的简单方法

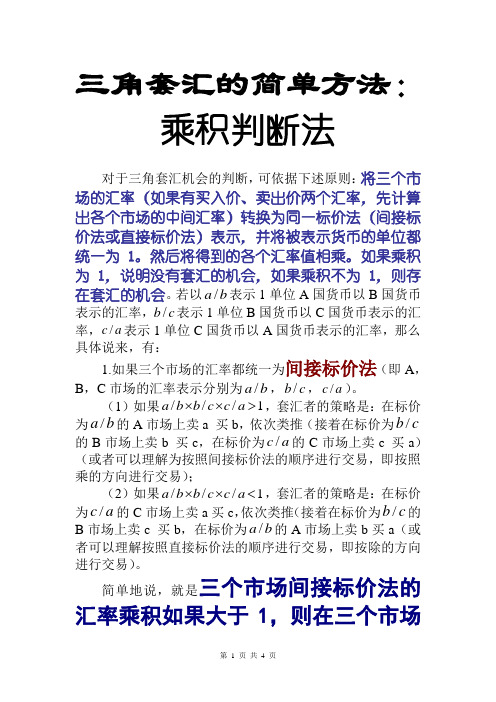

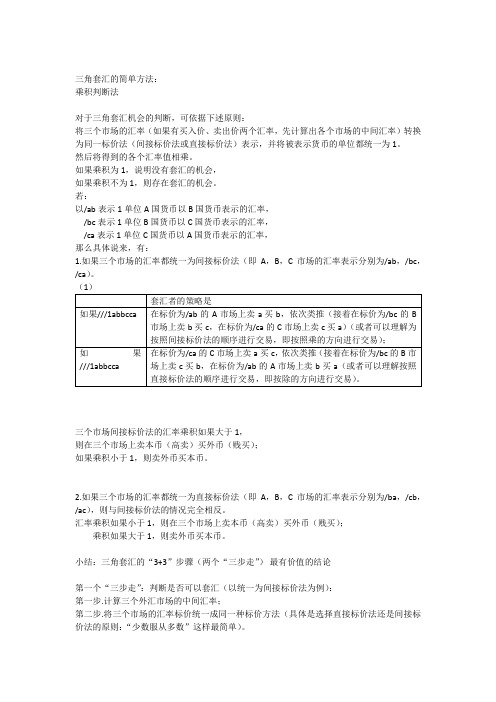

三角套汇的简单方法:乘积判断法对于三角套汇机会的判断,可依据下述原则:将三个市场的汇率(如果有买入价、卖出价两个汇率,先计算出各个市场的中间汇率)转换为同一标价法(间接标价法或直接标价法)表示,并将被表示货币的单位都统一为1。

然后将得到的各个汇率值相乘。

如果乘积为1,说明没有套汇的机会,如果乘积不为1,则存在套汇的机会。

若以/a b 表示1单位A 国货币以B 国货币表示的汇率,/b c 表示1单位B 国货币以C 国货币表示的汇率,/c a 表示1单位C 国货币以A 国货币表示的汇率,那么具体说来,有:1.如果三个市场的汇率都统一为间接标价法(即A ,B ,C 市场的汇率表示分别为/a b ,/b c ,/c a )。

(1)如果///1a b b c c a ⨯⨯>,套汇者的策略是:在标价为/a b 的A 市场上卖a 买b ,依次类推(接着在标价为/b c 的B 市场上卖b 买c ,在标价为/c a 的C 市场上卖c 买a )(或者可以理解为按照间接标价法的顺序进行交易,即按照乘的方向进行交易);(2)如果///1a b b c c a ⨯⨯<,套汇者的策略是:在标价为/c a 的C 市场上卖a 买c ,依次类推(接着在标价为/b c 的B 市场上卖c 买b ,在标价为/a b 的A 市场上卖b 买a (或者可以理解按照直接标价法的顺序进行交易,即按除的方向进行交易)。

简单地说,就是三个市场间接标价法的汇率乘积如果大于1,则在三个市场上卖本币(高卖)买外币(贱买);如果乘积小于1,则卖外币买本币。

2.如果三个市场的汇率都统一为直接标价法(即A,B,C市场的汇率表示分别为/b a,/c b,/a c),则与间接标价法的情况完全相反。

简单地说,就是三个市场直接标价法的汇率乘积如果小于1,则在三个市场上卖本币(高卖)买外币(贱买);如果乘积大于1,则卖外币买本币。

小结:三角套汇的“3+3”步骤(两个“三步走”)最有价值的结论——标价法为例):第一步.计算三个外汇市场的中间汇率;第二步.将三个市场的汇率标价统一成同一种标价方法(具体是选择直接标价法还是间接标价法的原则:“少数服从多数”这样最简单)。

西安交大431金融学:三角套汇计算

三角套汇三角套汇(Three Point Arbitrage)又称间接套汇(Indirection Arbitrage),也叫Triangular arbitrage,即利用三个不同外汇市场上的汇率差异,同时在三个外汇市场上买卖外汇,以套取汇率差价。

计算方式三角套汇计算:三角:a/bXc/aXb/c>1 则以b买a开始,以c买b结束。

三角:把三个等式换成同一标价法,然后把系数相乘,若结果大于1就按乘的方向做,若小于1,就按除的方向做.如:纽约市场:1美元=7.82港币这里的标价法是(港元/美元)下类似香港市场:1港币=0.97人民币(人民币/港币)上海市场:1美元=6.75人民币(人民币/美元)先换成同一标价法,也就是说换算成(港币/美元)*(人民币/港币)*(美元/人民币)的形式,上面的例子中需要把上海市场的换算一下,换算为:1人民币=(1/6.75)美元。

(美元/人民币)开始计算:(港币/美元)*(人民币/港币)*(美元/人民币)=7.82*0.97*(1 /6.75)=1.1238>1,这样就要按乘的方向操作:纽约市场1美元买进7.82港币,香港市场用7.82港币买 7.82*0.97=7.5854人民币,上海市场上用7.5854人民币买7.5854*(1/6.75)=1.124的美元,这样就赚了0.124的美元.方向是卖美元买人民币,这个是乘的方向。

另外:如果用(美元/港币)*(港币/人民币)*(人民币/美元)的标价法,需要把香港市场和纽约市场的换算一下,纽约市场:1港币=(1/7.82)美元,(美元/港币),香港市场:1人民币=(1/0.97)港元,(港元/人民币),开始计算:(港币/美元)*(人民币/港币)*(美元/人民币)=(1/7.82)*(1 /0.97)*6.75=0.8899<1所以存在套利机会:在上海市场用6.75人民币换取1美元,,纽约市场1 美元换取7.82港币,最后在香港交易市场用7.82港币换取7.5854个人民币,这样就赚得了0.8354个人民币。

三角套汇

时间套汇:掉期业务

指在买进(卖出)即期外汇的同时,卖出(买进)

远期外汇的交易行为。

例:新加坡进口商根据合同进口一批货物,一个月后须 支付货款10万美元;他将这批货物转口外销,预计3个 月后收回以美元计价的货款。为避免风险,套期保值。 新加坡外汇市场汇率如下: 1个月期美元汇率: USD1=SGD(1.8213——1.8243) 3个月期美元汇率: USD1=SGD(1.8218——1.8248) 掉期套期保值操作: 第一步:买进1个月期远期美元10万,应支付18.213万 新加坡元; 第二步:卖出3个月远期美元10万,收取18.248万新加 坡元;

问:如何操作才最为有利?

套汇者利用三个市场的差价用10万美元套汇 1. 花$ 10万买入708000法郎 (100000×7.0800) 2. 在巴黎卖FFr买£72302 (708000 ÷9.6540) 3. 在伦敦卖英镑买$103572 (72302 × 1.4325) 判断三角套汇的原理是:把所有的汇率换算 成同一标价法,若其乘积不等于1,存在套汇机 会

2、三角套汇:利用三个或三个以上不

同地点外汇市场中三种或多种不同货币之间

汇率的差异,赚取汇差的套汇交易

套汇者用10万美元在以下三个市场进行套汇

New Y $1 = FFr 7.0800—7.0815

Paris London £ = FFr 9.6530—9.6540 1 £1 = $ 1.4325—1.4335

课堂练习 1、某日 纽约外汇市场的汇率为 USD1=CHF1.6631/35;

瑞士苏黎世外汇市场的汇率为

USD1=CHF1.6625/29 有无套汇的机会?

套汇与套利

未抵补套利过程: 即期汇率 1源自低利率货币 高利率货币

2、将高利率货币存入高利率国一定期限

即期汇率

3、期满后,将高利率货币 率货币

低利

【例】

假设日本市场年利率为3%,美国市 场年利率为6%,美元/日元的即期汇率为 109.50/110.00,为谋取利差收益,一日本投 资者欲将1.1亿元日元转到美国投资一年, 如果一年后美元/日元的市场汇率为 105.00/50,请比较该投资者进行套利和不 套利的收益情况。

抵补套利过程: 即期汇率 1、低利率货币 高利率货币,同时做远 期外汇交易,卖出远期高利率货币 2、将高利率货币存入高利率国一定期限 3、期满后,将高利率货币 远期汇率 低利率货币

如上例中,假设美元/日元一年期 的远期汇率为107.00/50,若日本投资 者利用远期交易来抵补套利,请比 较该投资者套利与不套利的收益情 况

又称为间接套汇,指套汇者利用三个或三个 以上不同外汇市场的汇率差异,贱买贵卖, 从中获利

例:

假定某日 香港外汇市场:USD/HKD=7.8123—7.8514①

纽约外汇市场:GBP/USD=1.3320—1.3387② 伦敦外汇市场:GBP/HKD=10.6146—10.7211③

假如香港某一套汇者欲用1亿港币进行套汇,套汇 是否有利?

【练习】

某一时期,美国金融市场上的6个月定期存款为年 率8%,加拿大金融市场上的6个月定期存款利率为 年率6%。一加拿大投资者打算将100万加元投资美 国6个月。若现汇汇USD1=CAD1.2245/65,6个月 差价为20/10 (1)加拿大投资者不做抵补,若到期时现汇汇率 为USD1=CAD1.2100/20,计算该投资者的净收益。 (2)若加拿大投资者欲做抵补套利,请帮其分析 是否存在抵补套利的机会 (3)请计算加拿大投资者做抵补套利的净收益

套利套汇及三角套汇等的计算

① 判断是否存在套汇机会

Ⅰ、将单位货币变为1:

多伦多市场:GBP1 = CAD2.2000 Ⅱ、将各市场汇率统一为间接标价法: 伦敦市场: GBP1 = USD1.4200 纽约市场: USD1 = CAD1.5800 多伦多市场: CAD1 = GBP0.455

Ⅲ、将各市场标价货币相乘: 1.4200×1.5800 ×0.455 = 1.0208≠1 说明存在套汇机会

三角套汇的准则是:判断三角(点)汇率 是否有差异,如有差异,存在套汇的机会,如 没有差异,不存在套汇的机会。

例1:在香港、伦敦和法兰克福等外汇市场上 存在着如下汇率:

香港:

GBP1=HKD12.5;

伦敦:

GBP1=DEM2.5;

法兰克福: HKD1=DEM0.2。

例2:在香港、伦敦和法兰克福等外汇市场上 存在着如下汇率:

例1,某日 纽约市场:USD1 = JPY106.16-106.36 东京市场:USD1 = JPY106.76-106.96 试问:如果投入1000万日元或100万 美元套汇,利润各为多少?

①

东京

USD100

纽约

JPY10676

万

万

投入100万美元套汇的利润是3760美元;

USD100.376 万

香港:

GBP1=HKD12.5;

伦敦:

GBP1=DEM3.0;

法兰克福: HKD1=DEM0.2。

例3:在香港、伦敦和法兰克福等外汇市场上 存在着如下汇率:

香港:

GBP1=HKD12.5;

伦敦:

GBP1=DEM2;

法兰克福: HKD1=DEM0.2。

如何判断三个及以上的市场是否存在套汇机会

(1) 将不同市场的汇率中的单位货币统一为1; (2) 将不同市场的汇率用同一标价法表示; (3) 将不同市场的汇率中的标价货币相乘,

怎样编三角空心盘长结

怎样编三角空心盘长结

盘长结是古老的汉族手工编织工艺品,属于中国结之一。

象征心物合一、无始无终、永恒不灭的最高境界,代表着大道的吉祥,因此受到人们极度重视。

民间也作" 盘肠结",古人用“九曲柔肠”和“断肠”来形容对远方故人的思念。

三角空心盘长结用途:与其它结组合,可做挂饰等。

三角空心盘长结的编法:

一、如图,B端做挑压动作,穿过A 端。

二、如图,B端做挑压动作,穿过A 端。

三、如图。

A端做包套动作,然后继续做包套动作(三回),穿出。

四、A端做压二、挑一压三,挑二压一、挑三动作,穿出。

五、A端做挑一压九、挑一压三,挑二压一、挑九压一、挑一动作,穿出。

继续做挑一压三、挑二压一、挑一动作(二回),穿出。

六、如图所示,B端做压四、再挑一压三、挑二压一挑一动作(九回),穿出。

七、B端从开始的环内由上而下穿出,做压三挑一动作,再做挑一压三、挑二压一挑一动作,穿出。

八、拔掉珠针,整形,拉紧,即成。

三角套汇的简单方法

三角套汇的简单方法三角套汇是外汇交易中一种利用货币汇率差异来获利的方法。

它利用了不同货币之间的兑换率,通过买入一种货币并以另一种货币卖出,最终获得利润。

下面是一个简单的三角套汇方法的解释。

假设有三个货币A、B和C,我们的目标是通过货币A与货币B、货币B与货币C之间的汇率差异来获利。

我们可以按照以下步骤进行操作:1.首先,我们需要对三个货币的汇率进行研究,以确定是否存在利润机会。

我们可以参考外汇交易平台或金融新闻网站,以了解当前的汇率情况和趋势。

2.接下来,我们需要计算三个货币之间的交叉汇率。

这可以通过将货币A与货币B之间的汇率除以货币A与货币C之间的汇率来得到。

例如,如果货币A与货币B的汇率为1.5,货币A与货币C的汇率为2.0,那么货币B与货币C的交叉汇率将为1.5/2.0=0.753.确定套汇机会。

如果货币A与货币B之间的汇率高于计算得到的交叉汇率,那么我们可以向外汇市场买入货币B,并以货币C卖出。

通过这种方式,我们可以获得货币B与货币C之间的汇率差异。

4.进行交易。

一旦确定了套汇机会,我们可以在外汇交易平台上输入相应的买入和卖出指令。

请确保在交易过程中考虑到交易费用和风险。

5.监控市场。

一旦我们进行了交易,我们需要密切监控市场情况。

如果汇率发生变化,我们可能需要及时调整我们的交易策略,或者考虑提前平仓以保护利润。

尽管三角套汇在理论上是可行的,但实际上操作起来可能并不容易。

这是因为外汇市场的波动性和交易成本可能会对套汇策略产生负面影响。

此外,很多国家的监管机构也对套汇行为进行了限制,以避免市场的不稳定性。

因此,在进行三角套汇之前,我们应该充分了解相关的法律法规以及市场环境,确保我们的操作是合法和可行的。

此外,我们应该谨慎评估套汇机会的风险和回报,以确保我们的投资安全。

总之,三角套汇是外汇交易中一种利用汇率差异来获利的方法。

虽然理论上是可行的,但实际操作需要考虑到市场的波动性、交易成本和监管要求等因素。

套利套汇及三角套汇等的计算

USD9.402万

东 京

JPY1003.76万

投入1000万日元套汇的利润是3.76万日元;

例2: 伦敦外汇市场上汇率为 GBP1=USD1.7200/10; 纽约外汇市场上汇率为GBP1=USD1.7310/20。 套汇者在伦敦外汇市场按GBP1=USD1.7210的汇率,用 172.1万美元买进100万英镑,同时在纽约外汇市场以 GBP1=USD1.7310的汇率卖出100万英镑,收入173.1万美 元。套汇者通过上述两笔外汇买卖,可以获得1(173.1172.1)万美元的收益。

几点说明: ①套利活动须以有关国家对货币的兑换和资金的转移不加任何限 制为前提。 ②所谓两国货币市场上利率的差异,是就同一性质或同一种类金 融工具的名义利率而言,否则不具有可比性。 ③套利活动涉及的投资是短期性质的,期限一般都不超过一年。 ④抛补套利是市场不均衡的产物,随着抛补套利活动的不断进行, 货币市场与外汇市场之间的均衡关系又会重新得到恢复。 ⑤抛补套利涉及一些交易成本,如佣金、手续费、管理费、杂费 等,因此不必等到利差与远期升贴水率完全一致,套利就会停止。 ⑥由于去国外投资会冒巨大的“政治风险”或“国家风险”,投 资者一般对抛补套利持谨慎态度。

例3: 已知:GBP/USD=1.6125/35 USD/JPY=150.80/90 求:GBP/JPY 解:英镑买入价=1.6125*150.80=243.17 英镑卖出价=1.6135*150.90=243.48 GBP/JPY=243.17/48

例4: 在纽约外汇市场上,$100=FFr500.0000 巴黎外汇市场上,£1=FFr8.5400 在伦敦外汇市场上,£1=$1.7200 策略:首先在纽约市场上卖出美元,买进法国法朗, 然后在巴黎市场卖出法国法朗买进英镑,再立即在 伦敦市场上卖出英镑买进美元。 结果:如果在纽约市场上卖出1000万美元,那么最 后则可收回 1000÷100×500.000÷8.541×1.72=1007.0258万 美元,净获套汇利润70258美元。

三角套利公式

三角套利公式三角套利,这名字听起来是不是有点高大上,还有点神秘?其实啊,它在金融领域里可是个挺有趣的玩意儿。

咱先来说说啥是三角套利。

简单来讲,就是利用三种货币之间的汇率差价来赚钱。

比如说,有美元、欧元和日元,它们相互之间的汇率是不断变化的。

有时候,通过巧妙地买卖这三种货币,就能从中赚取一些利润。

我给您举个例子哈。

有一天我在外汇市场上溜达,发现美元兑欧元的汇率是 1:0.85,欧元兑日元的汇率是 1:130,而美元兑日元的汇率是1:110。

这时候,聪明的脑袋瓜一转,机会就来了!我先拿 100 美元,按照 1:0.85 的汇率换成 85 欧元。

然后,再用这85 欧元,按照 1:130 的汇率换成 11050 日元。

最后,我拿着这 11050日元,按照 1:110 的汇率换回了 100.45 美元。

瞧见没,这一倒腾,我手里的钱就从 100 美元变成了 100.45 美元,多出来的那 0.45 美元就是赚的!不过,您可别觉得这事儿简单,这里面可有不少门道呢。

首先,汇率的变化那是瞬间的事儿,您得眼疾手快,还得有精准的计算能力。

而且,交易可不是没有成本的,手续费啦、点差啦,这些都得考虑进去。

要是一不小心算错了,或者动作慢了,说不定不仅赚不到钱,还得赔本呢。

还有啊,三角套利也不是随时随地都能操作的。

市场得有那种汇率不均衡的情况出现,就像我刚刚举的那个例子,不是天天都能碰到的。

有时候,您盯着市场看半天,也找不到合适的机会。

而且,这还得看您用的交易平台。

有的平台手续费低,点差小,您赚钱的机会就大一些。

有的平台呢,费用高得吓人,您还没开始赚呢,就先被扒了一层皮。

再说了,就算您算得准、动作快、平台好,也不能把所有的钱都砸进去搞三角套利。

毕竟金融市场这玩意儿,风险可大着呢。

说不定哪天来个大波动,您就亏得血本无归了。

所以啊,三角套利这公式,看着简单,背后的学问可大了去了。

您要是想试试,可得小心谨慎,多学习多研究,别盲目跟风。

三角套汇

三角套汇的简单方法:乘积判断法对于三角套汇机会的判断,可依据下述原则:将三个市场的汇率(如果有买入价、卖出价两个汇率,先计算出各个市场的中间汇率)转换为同一标价法(间接标价法或直接标价法)表示,并将被表示货币的单位都统一为1。

然后将得到的各个汇率值相乘。

如果乘积为1,说明没有套汇的机会,如果乘积不为1,则存在套汇的机会。

若:以/ab表示1单位A国货币以B国货币表示的汇率,/bc表示1单位B国货币以C国货币表示的汇率,/ca表示1单位C国货币以A国货币表示的汇率,那么具体说来,有:1.如果三个市场的汇率都统一为间接标价法(即A,B,C市场的汇率表示分别为/ab,/bc,/ca)。

套汇者的策略是如果///1abbcca 在标价为/ab的A市场上卖a 买b,依次类推(接着在标价为/bc的B 市场上卖b 买c,在标价为/ca的C市场上卖c 买a)(或者可以理解为按照间接标价法的顺序进行交易,即按照乘的方向进行交易);如果///1abbcca 在标价为/ca的C市场上卖a买c,依次类推(接着在标价为/bc的B 市场上卖c 买b,在标价为/ab的A市场上卖b买a(或者可以理解按照直接标价法的顺序进行交易,即按除的方向进行交易)。

三个市场间接标价法的汇率乘积如果大于1,则在三个市场上卖本币(高卖)买外币(贱买);如果乘积小于1,则卖外币买本币。

2.如果三个市场的汇率都统一为直接标价法(即A,B,C市场的汇率表示分别为/ba,/cb,/ac),则与间接标价法的情况完全相反。

汇率乘积如果小于1,则在三个市场上卖本币(高卖)买外币(贱买);乘积如果大于1,则卖外币买本币。

小结:三角套汇的“3+3”步骤(两个“三步走”)最有价值的结论第一个“三步走”:判断是否可以套汇(以统一为间接标价法为例):第一步.计算三个外汇市场的中间汇率;第二步.将三个市场的汇率标价统一成同一种标价方法(具体是选择直接标价法还是间接标价法的原则:“少数服从多数”这样最简单)。

套汇——精选推荐

套汇:1、纽约外汇市场美元与英镑的汇率是1英镑=1.4567美元,伦敦外汇市场美元与英镑的汇率是1英镑=1.4789美元,能否套汇?如何进行?解:因为两个市场的汇率不同,有套汇的机会,纽约市场英镑价格低,伦敦市场英镑价格较高,可以在纽约市场买入英镑,到伦敦市场出售,以抵补纽约市场的美元支出。

单位美元套汇收益为:1/1.4567*1.4789-1=0.01524美元。

也可以用英镑在伦敦市场买入美元,再在纽约市场出售,单位英镑套汇收益为:1*1.4789/1.4567-1=0.01524英镑2、某日伦敦外汇市场上即期汇率为1英镑等于1.6955/1.6965美元,3个月远期点数是60/50点,求3个月远期汇率。

解:3个月远期汇率1英镑=(1.6955-0.0060)/(1.6965-0.0050)=1.6805/1.6915远期点数前大后小,为贴水,即减,小减大,大减小3、某日伦敦外汇市场上即期汇率为1英镑等于1.6955/1.6965,三个月远期贴水50/60点,求三个月的远期汇率?远期汇率: GBP/USD=(1.6955+0.0050)/(1.6965+0.0060)=1.7005/1.7025远期汇率点数前小后大,即为加,小加小,大加大4、远期汇率的计算。

(1)某日巴黎外汇市场上汇率报价如下:即期汇率1美元等于5.4615/5.4635法郎,3个月远期贴水68/63点。

(2)某日纽约外汇市场上美元/瑞士法郎的即期汇率为1.6030/1.6040,三个月远期点数140-135,试计算瑞士法郎/美元三个月远期点数。

解:(1)即期汇率:瑞士法郎/美元=(1/5.4635)/(1/5.4615)=0.18303/0.18310远期汇率:美元/瑞士法郎=(5.4615-0.0068)/(5.4635-0.0063)=5.4547/5.4572瑞士法郎/美元=(1/5.4572)/(1/5.4547)=0.18324/0.18333瑞士法郎/美元三个月远期点数:(0.18324-0.18303)/(0.18333-0.18310)远期点数2.1/2.3因为差距很小,所以计算保留了小数点后四位)(2)即期汇率:瑞士法郎/美元=(1/1.6040)/(1/1.6030)=0.6234/0.6238远期汇率:美元/瑞士法郎=(1.6030-0.0140)/(1.6040-0.0135)=1.5890/1.5905瑞士法郎/美元=(1/1.5905)/(1/1.5890)=0.6287/0.6293瑞士法郎/美元三个月远期点数:(0.6287-0.6234)/(0.6293-0.6238)即为:53/55点远期汇率:1、伦敦货币市场英镑年利率为9.5%,纽约货币市场美元年利率为7%,伦敦外汇市场美元即期汇率为US1.7370/£1。

关于三角套汇教学的思考

国货 币表示的汇率 ,那 么对 于套汇机会存在 的条件为:a b / 场 进 行 套 算 。 然 后 选 择 汇 率 计 算 的 符 号 ( 号 还 是 除 号 )和 选 / Xb 乘 C / ≠ 1 Xc a 。 择 汇 率 数 字 : 卖 基 准 货 币 ( 单 位 货 币 )选 乘 号 , 确 定 符 号 为 即

一

,

传统的三角套汇方法介绍

第 一步首 先要判 断是否 可 以套汇 ( 以统 一为 间接 标价法为 例 ) :首 先计算三个 外汇市场 的中 间汇 率;然后将三 个市三 角 套 汇 的 讲 解 均 是 从 乘 积 判 断 法 汇 率标价统 一成 同一种标价方法 ( 具体 是选 择直接标 价法还是

一

行 低 买 高 卖 , 丛 中 获 取 利 润 的 外 汇 交 易 。 套 汇 交 易 有 礴 种 类 小 于 1 ,则 卖 外 币买 本 币 。 型 ,两 角 套 汇 和 三 角 套 汇 。 两 角 套 汇 又 叫双 边 套 汇 或 者 直 接 套 2 如 果 三 个 市 场 的汇 率 都 统 一 为 商 接 标 价 法 ( ] ,B 市 . NA ,C J

少数服 从多数 ”这样 最简单 )。最后计 开始 的, 该方法 说 起来 虽然 简单 ,但 是在 具 体操 作 中非常 繁 间接 标价法 的原则 : “ 琐 ,而且对套汇 的方 向也不好把握 。该方法具体如 下: 算 统 一标 价 方 法 后 的汇 率 乘 积 ,判 断 乘积 与 1 的关 系 ,如 果 乘 积 对于三 点或 多点套汇 机会 的判断 ,可依据 下述 原则 :将 三 不等 于则立即判断 出可 以套汇 。

窝了 然,既 辑了计 算方法 ,叉便 于理解 , 关键词 :三 角套汇 套算法 两角套汇

三角套汇的简单方法

三角套汇的简单方法:乘积判断法对于“已知投资者手持一定数量的货币a ,要求套汇的策略及利润率”一类的问题,更简单的方法是乘积判断法。

对于三点或多点套汇机会的判断,可依据下述原则:将三个或更多个市场的汇率(如果有买入价、卖出价两个汇率,先计算出各个市场的中间汇率)转换为同一标价法(间接标价法或直接标价法)表示,并将被表示货币的单位都统一为1。

然后将得到的各个汇率值相乘。

如果乘积为1,说明没有套汇的机会,如果乘积不为1,则存在套汇的机会。

若以/a b 表示1单位A 国货币以B 国货币表示的汇率,/b c 表示1单位B 国货币以C 国货币表示的汇率……/m n 表示M 国货币以N 国货币表示的汇率,那么对于n 点套汇机会存在的条件为:////1a b b c m n n a ⨯⨯⨯≠定理:如果三点套利不再有利可图,那么四点、五点以至n 点的套汇也不再有利可图。

具体说来,有:1.如果三个市场的汇率都统一为间接标价法(即A ,B ,C 市场的汇率表示分别为/a b ,/b c ,/c a )。

(1)如果///1a b b c c a ⨯⨯>,套汇者的策略是:在标价为/a b 的A 市场上卖a 买b ,依次类推(接着在标价为/b c的B 市场上卖b 买c ,在标价为/c a 的C 市场上卖c 买a )(或者可以理解为按照间接标价法的顺序进行交易,即按照乘的方向进行交易);(2)如果///1a b b c c a ⨯⨯<,套汇者的策略是:在标价为/c a 的C 市场上卖a 买c ,依次类推(接着在标价为/b c 的B 市场上卖c 买b ,在标价为/a b 的A 市场上卖b 买a (或者可以理解按照直接标价法的顺序进行交易,即按除的方向进行交易)。

简单地说,就是三个市场间接标价法的汇率乘积如果大于1,则在三个市场上卖本币(高卖)买外币(贱买);如果乘积小于1,则卖外币买本币。

2.如果三个市场的汇率都统一为直接标价法(即A ,B ,C 市场的汇率表示分别为/b a ,/c b ,/a c ),则与间接标价法的情况完全相反。

三角套汇

三角套汇三角套汇又称间接套汇,是指套汇者利用三个以上不同地点的外汇市场在同一时间内存在的货币汇率差异,同时在这些市场上买贱卖贵,套取汇率差额收益的交易行为。

三角套汇计算:三角:a/bXb/cXc/a>1 则买a卖c三角:把三个等式换成同一标价法,然后把系数相乘,若结果大于1就按乘的方向做,若小于1,就按除的方向做.如:纽约市场:1美元=7.82港币这里的标价法是(港元/美元)下类似香港市场:1港币=0.97人民币(人民币/港币)上海市场:1美元=6.75人民币(人民币/美元)先换成同一标价法,也就是说换算成(港币/美元)*(人民币/港币)*(美元/人民币)的形式,上面的例子中需要把上海市场的换算一下,换算为:1人民币=(1/6.75)美元。

(美元/人民币)开始计算:(港币/美元)*(人民币/港币)*(美元/人民币)=7.82*0.97*(1/6.75)=1.125>1所以就是按乘的方式操作:纽约市场1美元买进7.82港币,香港市场用7.82港币买7.82*0.97=7.5854人民币,上海市场上用7.5854人民币买7.5854*(1/6.75)=1.124的美元,这样就赚了0.124的美元,方向是买港币卖人民币。

这个就是乘的方向。

另外:如果用(美元/港币)*(港币/人民币)*(人民币/美元)的标价法,需要把香港市场和纽约市场的换算一下,纽约市场:1港币=(1/7.82)美元,(美元/港币),香港市场:1人民币=(1/0.97)港元,(港元/人民币),开始计算:(美元/港币)*(港币/人民币)*(人民币/美元)=(1/7.82)*(1/0.97)*6.75=0.8899<1,这样就要按除的方向操作:纽约市场1美元买进7.82港币,香港市场用7.82港币买7.82*0.97=7.5854人民币,上海市场上用7.5854人民币买7.5854*(1/6.75)=1.124的美元,这样就赚了0.125的美元.方向是卖美元买人民币,这个是除的方向。

套汇

三角套汇(Three-point Arbitrage)又称为间接套汇,指套汇者利用三个或三个以上不同外汇市场的汇率差异,贱买贵卖,从中获利假定某日香港外汇市场:USD/HKD=7.8123—7.8514①纽约外汇市场:GBP/USD=1.3320—1.3387②伦敦外汇市场:GBP/HKD=10.6146—10.7211③假如香港某一套汇者欲用1亿港币进行套汇,套汇是否有利?对三地套汇如何判断是否存在套汇机会?知道有套汇机会后,该如何操作?方法有二:(1)套算比较法解:将①②套算得出:GBP/HKD=7.8123×1.3320/7.8514×1.3387=10.4060/10.5107 ④将③④比较,发现港币在香港市场贵,所以先在香港市场上卖出,换美元,得1亿/7.8514(美元);再到纽约市场卖美元,买英镑,得(1亿/7.8514)÷1.3387(英镑);最后到伦敦市场卖英镑,买港币,得到(1亿/7.8514)÷1.3387×10.6146=1.0459(亿港币)获利1.0459-1=459(万港币)(2)汇价乘积判断法步骤:第一步,判断是否存在套汇机会。

1、将汇率换成统一标价法,如直接标价法2、将银行的卖价连乘,视连乘积是否等于1若等于1,则不存在套汇机会;若不等于1,则存在套汇机会。

第二步,确定套汇线路1、若乘积>1从你手中的货币作为基础货币的那个市场套起2、若连乘积<1从你手中的货币作为计价货币的那个市场套起第三步,计算套汇收益。

解:香港外汇市场:USD/HKD=7.8123—7.8514纽约外汇市场:GBP/USD=1.3320—1.3387伦敦外汇市场:HKD/GBP=0.0933—0.0942∵7.8514×1.3387×0.0942=0.99<1∴判断此三地存在套汇机会套汇路线:香港纽约伦敦在香港市场上卖出港币买美元,得1亿/7.8514(美元);再到纽约市场卖美元买英镑,得(1亿/7.8514)÷1.3387(英镑);最后到伦敦市场卖英镑买港币,得到(1/7.8514÷1.3387×10.6146=1.0459(亿港币) 获利0.0459亿即459万港币练习2香港汇市:USD1=HKD 7.7804——7.7814纽约汇市:GBP1=USD 1.5205——1.5215伦敦汇市:GBP1=HKD 11.0723——11.0733(1)此三地是否存在套汇机会,为什么?(2)若你手上有100万美元,如何套汇获利?(1)解:7.7814 X 1.5215 X(1/11.0723)=1.06928∵乘积大于1,所以存在套汇机会(2)在香港外汇市场卖出100万美元,买进100X7.7804=778.04万HKD在伦敦外汇市场卖出778.04万HKD,买进778.04÷11.0733=70.26.万GBP在纽约外汇市场卖出511.36万GBP ,买进511.36 X 1.5205 =106.83万USD获利6.83万USD外汇市场上的未抵补套利与抵补套利利息套汇(Interest Arbitrage),又称套利,是指投资者根据两个国家金融市场上短期利率水平的高低不同,从利率较低的国家借入资金,将其在即期外汇市场上对换成利率较高的国家的货币,并在那个国家进行投资,或直接将自由资金从利率较低的国家调往利率较高的国家进行投资,以赚取利差收益的一种交易。

第四章套汇与套利

6

二、间接套汇(三角套汇)

利用同一种货币,同一时间在三个不同 外汇市场上的汇率差异进行资金调拨,贱 买贵卖,赚取差额利润的套汇交易。

7

例1:已知某日三个外汇市场的汇率分别如下: 纽约外汇市场 1英镑=1.4205-1.4215美元 香港外汇市场 1美元=7.7804-7.7814港元 伦敦外汇市场 1英镑=11.0945-11.0947港元 判断的办法是: 将三种货币的汇率采用相同的标价法; 采用相同的单位; 将其标价数连乘, 若乘积=1,则三个市场三种货币间的汇率无差异, 只要乘积≠ 1,则三个市场三种货币间的汇率有差异,可 以进行套汇交易。

2

一、直接套汇(两角套汇)

利用两个不同地点外汇市场之间某 种货币汇率差异,同时在这两个外汇市 场上,一面卖出一面买进这种货币,以 赚取汇率差额的套汇交易。

3

如:某日纽约外汇市场即期汇率 (卖出英镑) 1英镑=1.6350美元 伦敦外汇市场即期汇率 (买进英镑) 1英镑=1.6340美元 套汇者可用美元在伦敦市场买进英镑,并同时 在纽约市场卖出,不考虑交易费用,每一英镑 买卖赚取的套汇利润为0.0010美元

13

习题一

套汇者以100万英镑利用下面三个市 场套汇,结果如何? 纽约 USD1=JPY121.00 ~ 129.00 东京 GBP1=JPY230.50 ~ 238.60 伦敦 GBP1=USD1.5310~ 1.5320

14

解: 先求出三个市场的中间汇率: 纽约外汇市场 1美元=125.00日元 东京外汇市场 1英镑=234.55日元 伦敦外汇市场 1英镑=1.5315美元 均以间接标价法来表示: 1美元=125.00日元 1日元=0.0043英镑 1英镑=1.5315美元 1.6155 ×0.0043×1.5315=0.8232,故可进行套汇

三角套汇

三角套汇的简单方法:乘积判断法对于三角套汇机会的判断,可依据下述原则:将三个市场的汇率(如果有买入价、卖出价两个汇率,先计算出各个市场的中间汇率)转换为同一标价法(间接标价法或直接标价法)表示,并将被表示货币的单位都统一为1。

然后将得到的各个汇率值相乘。

如果乘积为1,说明没有套汇的机会,如果乘积不为1,则存在套汇的机会。

若:以/ab表示1单位A国货币以B国货币表示的汇率,/bc表示1单位B国货币以C国货币表示的汇率,/ca表示1单位C国货币以A国货币表示的汇率,那么具体说来,有:1.如果三个市场的汇率都统一为间接标价法(即A,B,C市场的汇率表示分别为/ab,/bc,/ca)。

三个市场间接标价法的汇率乘积如果大于1,则在三个市场上卖本币(高卖)买外币(贱买);如果乘积小于1,则卖外币买本币。

2.如果三个市场的汇率都统一为直接标价法(即A,B,C市场的汇率表示分别为/ba,/cb,/ac),则与间接标价法的情况完全相反。

汇率乘积如果小于1,则在三个市场上卖本币(高卖)买外币(贱买);乘积如果大于1,则卖外币买本币。

小结:三角套汇的“3+3”步骤(两个“三步走”)最有价值的结论第一个“三步走”:判断是否可以套汇(以统一为间接标价法为例):第一步.计算三个外汇市场的中间汇率;第二步.将三个市场的汇率标价统一成同一种标价方法(具体是选择直接标价法还是间接标价法的原则:“少数服从多数”这样最简单)。

第三步.计算统一标价方法后的汇率乘积,判断乘积与1的关系,如果乘积不等于则立即判断出可以套汇。

第二个“三步走”:求出套汇策略及套汇利润(以统一为间接标价法为例):第一步.确定操作策略:按照“乘积大于1(在直接标价法下的汇率乘积则是乘积小于1),在一国市场上卖出本币买进外币(按间接标价法进行交易);乘积小于1(在直接标价法下的汇率乘积则是大于1),在一国市场上买进本币卖出外币(按直接标价法进行交易);乘积等于1,不进行交易”的策略操作。

三角套汇的原理和方法

三角套汇的原理和方法三角套汇是一种利用外汇市场上存在的汇率差异进行套利的交易策略。

三角套汇的原理是基于货币交叉汇率之间可能的不一致性,通过一系列的买入和卖出交易,最终使投资者在汇率波动的情况下获得稳定的利润。

首先,让我们理解什么是货币交叉汇率。

货币交叉汇率是两种不同货币之间的汇率,而不是与本国货币的汇率。

例如,对于美元韩元交叉汇率,我们可以用美元兑换韩元和用韩元兑换美元作为参照。

这两种交叉汇率必须是一致的,也就是说,通过两种货币之间的汇率计算出来的兑换金额必须相等。

三角套汇的方法是通过利用不同银行之间的汇率差异来从中获利。

投资者可以利用外汇交易市场中不同银行之间的报价差异来实现套利。

下面举个例子来说明三角套汇的方法:假设A银行的报价为兑换1美元可得到6.7人民币,而B银行的报价为兑换1人民币可得到0.15美元。

投资者可以进行以下的交易流程:步骤1:从A银行兑换100美元,得到670人民币。

步骤2:将670人民币兑换回美元,按照B银行的报价,可得到670 * 0.15 = 100.5美元。

步骤3:与步骤1进行对比,投资者已经从最初的100美元中获得了0.5美元的利润。

这个例子只是为了说明三角套汇的基本原理。

实际上,套利交易中的利润通常很小,需要进行大量和快速的交易来获取较大的盈利。

在现实中,投资者会利用高速计算机和交易算法来实施三角套汇策略。

三角套汇交易是一个相对较复杂的交易策略,涉及到多个货币对和多个银行的报价。

而且,外汇交易市场是一个极其复杂和变化多端的市场,投资者需要具备深厚的外汇交易知识和经验才能成功进行三角套汇交易。

值得注意的是,虽然三角套汇交易在理论上是可行的,但它在实践中存在一定的风险和限制。

首先,银行之间的汇率差异通常较小,投资者需要大量资金来进行交易才能获得可观的利润。

其次,市场的快速波动可能会导致交易失败或出现巨大的损失。

此外,投资者还需要考虑到交易成本和时间延迟等因素。

在实践中,为了避免风险和限制,许多投资者转而使用其他的套汇策略,如双向套利、单向套利等。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

三角套汇的简单方法:乘积判断法

对于“已知投资者手持一定数量的货币a ,要求套汇的策略及利润率”一类的问题,更简单的方法是乘积判断法。

对于三点或多点套汇机会的判断,可依据下述原则:将三个或更多个市场的汇率(如果有买入价、卖出价两个汇率,先计算出各个市场的中间汇率)转换为同一标价法(间接标价法或直接标价法)表示,并将被表示货币的单位都统一为

1。

然后将得到的各个汇率值相乘。

如果乘积为1,说明没有套汇的机会,如果乘积不为1,则存在套汇的机会。

若以/a b 表示1单位A 国货币以B 国货币表示的汇率,/b c 表示1单位B 国货币以C 国货币表示的汇率……/m n 表示M 国货币以N 国货币表示的汇率,那么对于n 点套汇机会存在的条件为:

////1a b b c m n n a ⨯⨯⨯≠

定理:如果三点套利不再有利可图,那么四点、五点以至n 点的套汇也不再有利可图。

具体说来,有:

1.如果三个市场的汇率都统一为间接标价法(即A ,B ,C 市场的汇率表示分别为/a b ,/b c ,/c a )。

(1)如果///1a b b c c a ⨯⨯>,套汇者的策略是:在标价为/a b 的A 市场上卖a 买b ,依次类推(接着在标价为/b c

的B 市场上卖b 买c ,在标价为/c a 的C 市场上卖c 买a )(或者可以理解为按照间接标价法的顺序进行交易,即按照乘的方向进行交易);

(2)如果///1a b b c c a ⨯⨯<,套汇者的策略是:在标价为/c a 的C 市场上卖a 买c ,依次类推(接着在标价为/b c 的B 市场上卖c 买b ,在标价为/a b 的A 市场上卖b 买a (或者可以理解按照直接标价法的顺序进行交易,即按除的方向进行交易)。

简单地说,就是三个市场间接标价法的汇率乘积如果大于1,则在三个市场上卖本币(高卖)买外币(贱买);如果乘积小于1,则卖外币买本币。

2.如果三个市场的汇率都统一为直接标价法(即A ,B ,C 市场的汇率表示分别为/b a ,/c b ,/a c ),则与间接标价法的情况完全相反。

简单地说,就是三个市场直接标价法的汇率乘积如果小于1,则在三个市场上卖本币(高卖)买外币(贱买);如果乘积大于1,则卖外币买本币。

巧记:判断操作策略的四象限方法。

小结:三角套汇的“3+3”步骤(两个“三步走”)

最有价值的结论

第一个“三步走”:判断是否可以套汇(以统一为间接标价法为例):

第一步.计算三个外汇市场的中间汇率;

第二步.将三个市场的汇率标价统一成同一种标价方法(具体是选择直接标价法还是间接标价法的原则:“少数服从多数”这样最简单)。

第三步.计算统一标价方法后的汇率乘积,判断乘积与1的关系,如果乘积不等于则立即判断出可以套汇。

第二个“三步走”:求出套汇策略及套汇利润(以统一为间接标价法为例):

第一步.确定操作策略:按照“乘积大于1(在直接标价法下的汇率乘积则是乘积小于1),在一国市场上卖出本币买进外币(按间接标价法进行交易);乘积小于1(在直接标价法下的汇率乘积则是大于1),在一国市场上买进本币卖出外币(按直接标价法进行交易);乘积等于1,不进行交易”的策略操作。

其中,交易的次序是从手持的货币币种的国家开始,一个个市场进行套算;

第二步.选择汇率计算的符号(乘号还是除号)和选择汇率数字:卖基准货币(即单位货币)选乘号,确定符号为乘号应该选用小的数字;卖标价货币选除号,确定是除号

选大的数字(原因:客户只能是次优选择的结果)。

巧记:计算投资者兑换后收到的资金,计算的原则是“乘小除大”(卖单位货币乘小的数字,卖标价货币除以大的数字;原因:银行总是要赚取手续费的,所以投资者客户换算后在手中的资金总是少的)

第三步:计算。

例题1:用乘积判断法来求解教材p180例题。

解:第一步:求中间汇率价格(同方法一),统一标价方法。

香港:US$/ HK$= 7.83185;

纽约:GBP/ US$= 1.33535;

伦敦:GBP/ HK$=10.66785。

统一标价方法

在纽约和香港都是直接标价法,只有伦敦采取间接标价法,按照“少数服从多数”的原则,将标价方法统一为直接标价法。

伦敦:HK$ / GBP=1/10.66785=0.0937396。

第二步:计算乘积。

7.83185×1.33535×0.0937396=0.980353≠1,所以存在套利空间。

第三步:根据汇率比较,发现港元在香港贵,美元在纽约贵,英镑在伦敦贵。

(为了说明这一点,可以增加一步说明:

利用纽约和伦敦两个外汇市场可以套算出美元对港元的套算汇率:

GBP/ HK$10.66785US$/ HK$=7.9888GBP/ US$ 1.33535

== 可知高于在香港市场的基本汇率:US$/ HK$= 7.83185,因此可知港元在香港贵。

)

因此投资者可以采取的套汇路线是香港→纽约→伦敦。

套汇的利润率是:

11110.614617.8514 1.3387100%0.98881%1

⨯⨯⨯-⨯= 因此1000万港元的套汇利润是1000×0.98881%=9.8881万港元。

(建议:第四步也可以按照方法1的第四步那样进行分步计算,这样即使最后结果算错还会有步骤分)

例题2、一投机者持有1000GBP ,欲在国际外汇市场上进行套汇。

他所掌握的外汇市场同一时刻的外汇牌价是:

伦敦市场 GBP1=USD1.859

纽约市场 1USD=EURO0.749

法兰克福市场 GBP1=EURO1.435

请问,如果想获得套汇利益的话,该投机者该如何进行套汇?请写出分析及计算过程。

解:套汇分析过程如下:

第一步,将伦敦、纽约、法兰克福市场的汇率都采用间接标价法来表示,于是有:

伦敦市场 GBP1=USD1.859

纽约市场 1USD=EURO0.749

法兰克福市场 EURO1= GBP0.697

将此三个汇率相乘,就有:

1.859×0.759×0.679=0.971<1,说明存在套汇机会。

第二步,算出伦敦、纽约两个外汇市场的套算汇率为: GBP1=EURO1.392

可知其低于法兰克福市场上的汇率GBP1=EURO1.435 第三步,在法兰克福外汇市场上卖出英镑买进欧元;然后在纽约市场上卖出欧元买进美元;最后,在伦敦市场上卖出美元买进英镑。

通过这种套汇,1000英镑可获得利润:

1.4351000100030.6010.749 1.859⨯-=⨯英镑。