高管层年终奖避税测算表(自动生成最少个税方案)【excel表格模板】

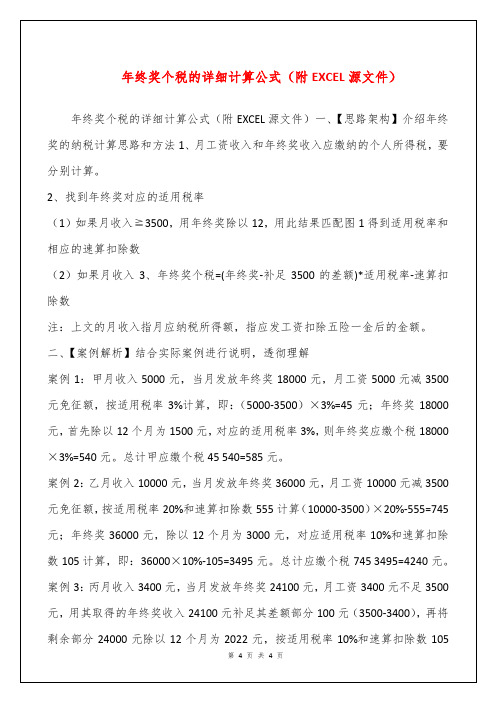

年终奖个税的详细计算公式(附EXCEL源文件)

×20%-555=10245.2 元。

由此可见,乙比甲的年终奖多拿 1 元,但收入反而少:10245.2-5295=4950.2 元。

年终奖一元钱临界点效应:发 18001 元比 18000 元多纳税 1155.1 元;54001 元

比 54000 元多纳 4950.2 元;发 108001 元比 108000 元多纳 4950.25 元;发 420221

为了合理解决个人取得全年一次性奖金征税问题,经研究,现就调整征收个人

第5页共4页

所得税的有关办法通知如下: 一、全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济 效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。 上述一次性奖金也包括年终加薪、实行年薪制和绩效工资办法的单位根据考核 情况兑现的年薪和绩效工资。 二、纳税人取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税, 并按以下计税办法,由扣缴义务人发放时代扣代缴: (一)先将雇员当月内取得的全年一次性奖金,除以 12 个月,按其商数确定适 用税率和速算扣除数。 如果在发放年终一次性奖金的当月,雇员当月工资薪金所得低于税法规定的费 用扣除额,应将全年一次性奖金减除雇员当月工资薪金所得与费用扣除额的差 额后的余额,按上述办法确定全年一次性奖金的适用税率和速算扣除数。 (二)将雇员个人当月内取得的全年一次性奖金,按本条第(一)项确定的适 用税率和速算扣除数计算征税,计算公式如下: 1.如果雇员当月工资薪金所得高于(或等于)税法规定的费用扣除额的,适用公 式为: 应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数 2.如果雇员当月工资薪金所得低于税法规定的费用扣除额的,适用公式为: 应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额 的差额)×适用税率-速算扣除数 三、在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。 四、实行年薪制和绩效工资的单位,个人取得年终兑现的年薪和绩效工资按本 通知第二条、第三条执行。

奖金合理避税计算表格

0 #N/A #N/A #N/A 0 10 0 0 0 0 #N/A #N/A

节后奖金纳税Βιβλιοθήκη 节后奖金税后实发2分期计税发放--奖金合计纳税

合理避税

#N/A

分期计税发放--奖金合计实发

说明:请自测人员填写左侧淡粉色区域的数据,其它数据表格自动计算生成。

2016年底奖金合理避税测算: 年底奖金 每月工资

个人社保、公积金

方法一:一次性计税发放 税率 奖金纳税 奖金实发 方法二:分期计税发放 节前发放奖金1 节前奖金税率1 节前奖金纳税1 节前奖金税后实发1 节后剩余分摊奖金2 节后剩余奖金分摊月数 原工资扣税

现(工资+节后分摊奖金)扣税

#N/A #N/A #N/A

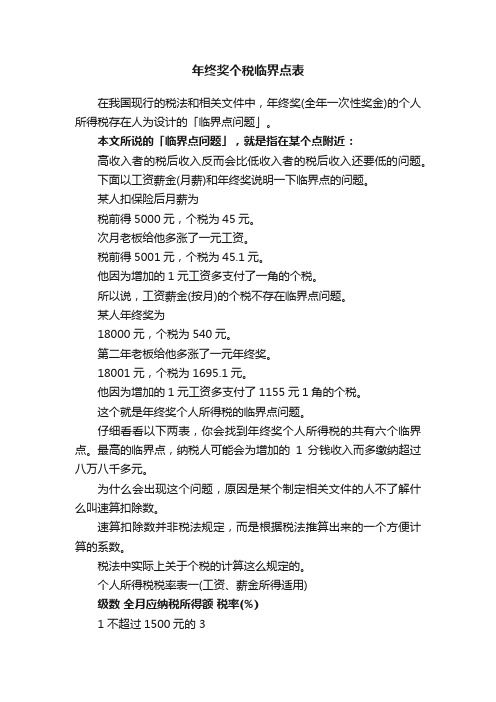

年终奖个税临界点表

年终奖个税临界点表在我国现行的税法和相关文件中,年终奖(全年一次性奖金)的个人所得税存在人为设计的「临界点问题」。

本文所说的「临界点问题」,就是指在某个点附近:高收入者的税后收入反而会比低收入者的税后收入还要低的问题。

下面以工资薪金(月薪)和年终奖说明一下临界点的问题。

某人扣保险后月薪为税前得5000元,个税为45元。

次月老板给他多涨了一元工资。

税前得5001元,个税为45.1元。

他因为增加的1元工资多支付了一角的个税。

所以说,工资薪金(按月)的个税不存在临界点问题。

某人年终奖为18000元,个税为540元。

第二年老板给他多涨了一元年终奖。

18001元,个税为1695.1元。

他因为增加的1元工资多支付了1155元1角的个税。

这个就是年终奖个人所得税的临界点问题。

仔细看看以下两表,你会找到年终奖个人所得税的共有六个临界点。

最高的临界点,纳税人可能会为增加的1分钱收入而多缴纳超过八万八千多元。

为什么会出现这个问题,原因是某个制定相关文件的人不了解什么叫速算扣除数。

速算扣除数并非税法规定,而是根据税法推算出来的一个方便计算的系数。

税法中实际上关于个税的计算这么规定的。

个人所得税税率表一(工资、薪金所得适用)级数全月应纳税所得额税率(%)1 不超过1500元的 32 超过1500元至4500元的部分 103 超过4500元至9000元的部分 204 超过9000元至35000元的部分 255 超过35000元至55000元的部分 306 超过55000元至80000元的部分 357 超过80000元的部分 45如果某人扣保险后工资10,000,怎么计算呢?10,000=3500+1500+3000+2000其中3500免征;1500按3%,征税45元;3000按10%,征300元;2000按20%,征400元。

整个算下来征税745元。

这么算很麻烦,所以会计们发明了速算扣除数。

税率3%对应速算扣除数为0税率10%对应速算扣除数为1500*(10%-3%)+0=105税率20%对应速算扣除数为4500*(20%-10%)+105=555税率35%对应速算扣除数为9000*(25%-20%)+555=1005……依此类推。

年终奖财务表格

年终奖财务表格

●这是一个简单的年终奖财务表格示例:

●在制作年终奖财务表格时,有以下几点注意事项:

1.数据准确性:这是财务表格制作的首要要求,所有的数据都必须准确无误。

要仔细核对每一项数据,确保它们的真实性和准确性。

2.规范命名:为了方便他人使用,应给表格一个清晰、简明的名称,最好能

注明时间范围。

3.格式统一:确保表格格式统一,包括字体、字号、颜色、对齐方式等,以

提高表格的可读性。

4.分类明确:如果表格信息较多,可以进行适当的分类和整理,如按部门、

职位等进行排列。

5.公式使用:在表格中正确使用公式可以提高数据的准确性。

但同时要确保

公式的正确性,避免出现计算错误。

6.保护数据:对于重要的财务数据,应设置好访问权限,避免数据被误改或

恶意修改。

7.备份数据:制作好的表格应及时备份,防止数据丢失。

同时,也要定期更

新备份,确保数据的完整性。

8.检查数据:在完成表格后,应进行数据检查,确保所有信息都准确无误。

9.遵守规定:制作的表格应符合公司或相关法律法规的规定,不能违反任何

规定或制度。

10.简洁明了:表格内容应简洁明了,避免过多的无关信息,让使用者能够快

速获取到关键信息。

遵循这些注意事项,可以制作出准确、专业的年终奖财务表格,为公司的决策提供有力的数据支持。

(新税法)税后年终奖倒推到税前个税计算表

(新税法)税后年终奖倒推到税前个税计算表税后年终奖倒推到税前个税计算表1.此表是本人经过几次完善后完成年终奖个人所得税计算表,适合年终奖未扣税直接发放给员工而此业务体现在帐上的的公司,税法不允许企业按发放的年终奖直接计算应缴个人所得税后进成本,所以就需要倒推到税前年终所得后才能计算个税进成本,这样就视同企业将年终奖扣除个税后再发放给员工。

避免了财务上的纳税风险。

2.此表中淡紫色单元格已设函数,不需录入数据,只要将员工姓名单位名称和年终奖项、实发工资信息复制粘贴到相应的白色的单元格,年终应缴个税自动就计算出来了。

此表最后一列为检验项,如果出现不为零那么有可能公式被错误修改。

(因为不是用的最新版的EXCEL,只支持七层函数,所以税率只设到30%,应该可以满足一般企业用)如何人员多行不够在行6367行之间插行,这样不影响函数取数。

3.此表下有个税分项汇总表及个人年终项查询表,淡紫色已编辑函数不需要动(同个税计算表)。

只要在黄色单元格里录入需汇总项或员工名称,在后面的淡紫色单元格就会自动出现汇总数据或查询信息。

年序号 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34 单位销售销售财务财务生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间生产车间姓名应发效益工资 (1) 8,305.56 7,185.32 5,785.15 26,309.03127,656.25 5,789.47 5,270.53 5,230.25 5,256.57 5,256.57 5,454.77 5,023.634,716.18 4,781.65 5,592.63 4,786.62 4,805.26 4,625.58 4,607.47 4,786.625,673.68 3,731.48 3,743.40 3,749.46 3,734.41 3,727.37 3,927.37 4,607.493,906.22 3,576.18 3,559.67 3,906.95 3,927.37 3,927.37 全年加班(2) 2,500.002,500.00 2,500.00 2,500.00 2,500.00 2,500.00 2,500.00 2,500.00 2,500.002,500.00 2,500.00 2,500.00 2,500.00 2,500.00 2,500.00 2,500.00 2,500.002,500.00 2,500.00 2,500.00 2,500.00 1,500.00 1,500.00 1,500.00 1,500.001,500.00 1,500.00 1,500.00 1,500.00 1,500.00 1,500.00 1,500.00 1,500.001,500.00 年终奖项 (3)终奖个人所得税计算表实发年终奖项合计实发工资 (6) 2873.11 1917.85 1917.85 1917.85 2954.24 2267.13 2187.28 1734.79 1734.79 1734.79 1700.64 1768.94 1427.44 1551.35 2565.27 1645.86 2129.58 1626 1561.93 1645.86 2240.11 1598.19 1824.55 1939.69 1653.8 3902.44 2021.56 1742.35 1598.19 1967.5 1653.8 1612.1 2021.54 扣除数 (7) 0.00 82.15 82.15 82.15 0.00 0.00 0.00 265.21 265.21 265.21 299.36 231.06 572.56 448.65 0.00 354.14 0.00 374.00 438.07 354.14 0.00 401.81 175.45 60.31 346.20 0.00 0.00 257.65 401.81 32.50 346.20 387.90 0.000.00 应纳税所得额 (8)=(1)-(7) 8305.56 7103.17 5703.00 26226.88 127656.25 5789.47 5270.53 4965.04 4991.36 4991.36 5155.41 4792.57 4143.62 4333.00 5592.63 4432.48 4805.26 4251.58 4169.40 4432.48 5673.68 3329.67 3567.95 3689.15 3388.21 3727.37 3927.37 4349.84 3504.41 3543.68 3213.47 3519.05 3927.37 3927.37 税率% (9) 10 10 5 15 20 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 5 速算扣除数 (10) 25 25 0 125 375 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 0 应交缴人所得税 (11) 805.56 685.32 285.153,809.03 25,156.25 289.47 263.53 248.25 249.57 249.57 257.77 239.63 207.18 216.65 279.63 221.62 240.26 212.58 208.47 221.62 283.68 166.48 178.40 184.46 169.41 186.37 196.37 217.49 175.22 177.18 160.67 175.95 196.37 196.37 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 检验公式 (5)=(2)+(3)+(4) 7500.00 6500.00 5500.00 22500.00 102500.00 5500.00 5007.00 4982.00 5007.00 5007.00 5197.00 4784.00 4509.00 4565.00 5313.00 4565.00 4565.00 4413.00 4399.00 4565.00 5390.00 3565.00 3565.00 3565.00 3565.00 3541.00 3731.00 4390.00 3731.00 3399.00 3399.00 3731.00 3731.00 3731.00年终奖(4) 5,000.00 4,000.00 3,000.00 20,000.00 100,000.00 3,000.002,507.00 2,482.00 2,507.00 2,507.00 2,697.00 2,284.00 2,009.00 2,065.002,813.00 2,065.00 2,065.00 1,913.00 1,899.00 2,065.00 2,890.00 2,065.002,065.00 2,065.00 2,065.00 2,041.00 2,231.00 2,890.00 2,231.00 1,899.001,899.00 2,231.00 2,231.00 2,231.00王强李丽李平李丽周军闫华王军五殿吕涛闫明周军王凤撒云黄丽金强朱风孙项宋立晁霞蔡元蒋勇李进刘东张易刘文王海薛伟马锋丁工徐军李智王梅郭坤王项2025.76 第 1 页,共 3 页1.此表是本人经过几次完善后完成年终奖个人所得税计算表,适合年终奖未扣税直接发放给员工而此业务体现在帐上的的公司,税法不允许企业按发放的年终奖直接计算应缴个人所得税后进成本,所以就需要倒推到税前年终所得后才能计算个税进成本,这样就视同企业将年终奖扣除个税后再发放给员工。

高管层年终奖避税测算表(含各税点测算)

97228.00 38500.00 52228.00 58500.00 77228.00

28672.60 68555.40

0.00

0.00

0.00

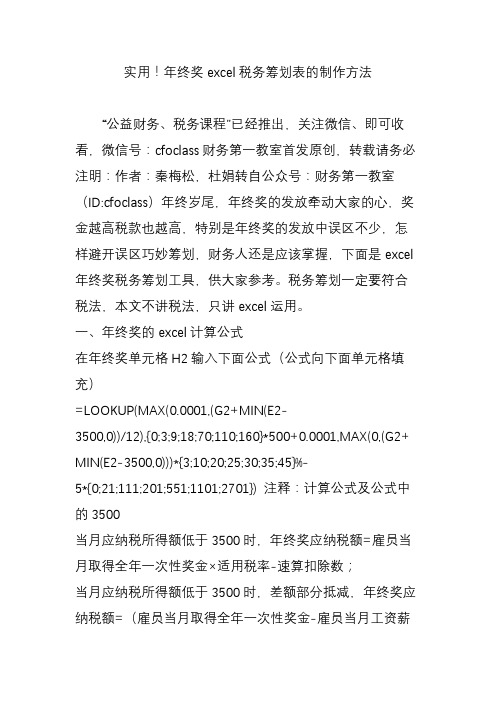

实用!年终奖excel税务筹划表的制作方法

实用!年终奖excel税务筹划表的制作方法“公益财务、税务课程”已经推出,关注微信、即可收看,微信号:cfoclass财务第一教室首发原创,转载请务必注明:作者:秦梅松,杜娟转自公众号:财务第一教室(ID:cfoclass)年终岁尾,年终奖的发放牵动大家的心,奖金越高税款也越高,特别是年终奖的发放中误区不少,怎样避开误区巧妙筹划,财务人还是应该掌握,下面是excel年终奖税务筹划工具,供大家参考。

税务筹划一定要符合税法,本文不讲税法,只讲excel运用。

一、年终奖的excel计算公式在年终奖单元格H2输入下面公式(公式向下面单元格填充)=LOOKUP(MAX(0.0001,(G2+MIN(E2-3500,0))/12),{0;3;9; 18;70;110;160}*500+0.0001,MAX(0,(G2+MIN(E2-3500,0)) )*{3;10;20;25;30;35;45}%-5*{0;21;111;201;551;1101;2701}) 注释:计算公式及公式中的3500当月应纳税所得额低于3500时,年终奖应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数;当月应纳税所得额低于3500时,差额部分抵减,年终奖应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数二、年终奖与工资合理分配的税务筹划筹划原理:假设一名员工的全年收入可以分为每月工资和年终奖两个部分,个人收入总额不变情况下,月工资和年终奖的金额可以有多种组合,不同的组合所对应的个人所得税也不相同,其中个税最低的组合,是理想状态下的税务筹划方案。

表格使用方法:在单元格I1输入某员工的年收入数值,最小税负单元格L1自动显示该员工最小税负值。

表格制作:原理很简单,筹划原理中已讲,就是不同的组合选择最小的税负值。

几个简单的公式最小税负=MIN(L3:L267),公式向下面单元格填充年终奖=$J$1-B3*12,公式向下面单元格填充年终奖应纳税额=H3*I3-J3,公式向下面单元格填充全年应纳税额=K3+G3*12,公式向下面单元格填充以上的方法,真的一点说不上巧妙,就是一个大数据汇总,然后从中选优,但是绝对好用!我们把思路和方法毫无保留写给了大家,大家可以自己做一下试试,仅供参考,如有使用问题我们不承担责任哈。

年终奖那些事(四)——个人所得税测算表格与计算公式设计

年终奖那些事(四)——个⼈所得税测算表格与计算公式设计个⼈所得税⼯资薪⾦所得的计算不复杂,⼀次性年终奖个⼈所得税的计算也不复杂,但要在⼆者之间找到平衡,对员⼯特别是⾼管的薪酬进⾏纳税管理,只⽤计算器,就不太⽅便;特别是⼈员较多的企业,总不⾄于每个⼈都⾃⼰⽤计算器来计算吧?如果不能编写计算机⼩程序来处理,通过设计EXCEL表格进⾏整体测算,是⼀个不错的选择。

设计EXCEL表格,只需要将⽤⽂字描述的⼯资薪⾦所得、综合所得、⼀次性年终奖、应纳税所得额、税率、速算扣除数、计算公式等,通过EXCEL的函数进⾏计算,利⽤EXCEL的复制功能、数据相互引⽤计算功能,就可以进⾏测算。

⼯资薪⾦所得个⼈所得税的计算,包括每个⽉的预扣预缴计算、综合所得年度汇算清缴计算、⼀次性奖⾦计算;在是否选择适⽤⼀次性年终奖单独计税时,需要对年度综合所得计税与⼀次性年终奖适⽤的税率与应纳税额进⾏整体⽐较分析。

考虑到⼤多数⼈的综合所得只有⼯资薪⾦所得,在表格设计时,作简化处理,只考虑⼯资薪⾦与年终奖的平衡,不对综合所得中的其他项⽬进⾏变量测算,也不考虑特殊⼈员的减免税额因素;对于有多处⼯资薪⾦所得的,合并到⼀份表格测算,不进⾏单项⽬演⽰;涉及多处综合所得的,如果不能取得原数据表格,不⽅便使⽤VLOOKUP函数⾃动引⽤,但表格设计的原理相同,⾃⼰⼿动输⼊原数据即可。

本编分以下⼏个⽅⾯介绍:⼀、个⼈所得税综合所得税率表分年度综合所得适⽤税率与速算扣除数,⽉所得预缴适⽤税率与速算扣除数;本表为⼯资薪⾦所得、综合所得、年终奖计算的基础表格。

⼆、计算依据介绍个⼈所得税计算公式的渊源三、计算公式介绍年综合所得汇算、⽉所得预缴、年终奖计算个⼈所得税的计算公式。

四、表格设计设计EXCEL表格,通过输⼊基础数据,让表格⾃动计算应纳个⼈所得税;介绍填表⼝径与公式说明,涉及年终奖敏感⾦额部分,请结合《年终奖哪些事(⼆) ——年终奖单独计税陷阱与应对》,可能更容易理解;对于财税实践⼯作⼈员,建议对本系列四个部分都看⼀遍;对于只需要设计表格的,可以忽略⽂字说明,只需要按表格模板编辑公式。

计算年终奖个税Excel公式

计算年终奖个税Excel公式忙碌了一年,大家都期待丰厚的年终奖,自然也很关心发放年终奖时如何缴纳个人所得税。

更多人在发放年终奖当月,混淆了当月工资与年终奖各应缴纳的个人所得税的计算方法。

一、【思路架构】介绍年终奖的纳税计算思路和方法二、【案例解析】结合实际案例进行说明,透彻理解三、【Excel公式】计算年终奖个税1个公式搞定四、【合理避税】年终奖多发1元,收入有可能少几千甚至上万一、【思路架构】介绍年终奖的纳税计算思路和方法1、月工资收入和年终奖收入应缴纳的个人所得税,要分别计算。

2、找到年终奖对应的适用税率如果月收入≧3500,用年终奖除以12,用此结果匹配图1得到适用税率和相应的速算扣除数如果月收入3、年终奖个税=(年终奖-补足3500的差额)*适用税率-速算扣除数注:上文的“月收入”指月应纳税所得额,指应发工资扣除五险一金后的金额。

二、【案例解析】结合实际案例进行说明,透彻理解案例1:甲月收入5000元,当月发放年终奖18000元,月工资5000元减3500元免征额,按适用税率3%计算,即:×3%=45元;年终奖18000元,首先除以12个月为1500元,对应的适用税率3%,则年终奖应缴个税18000×3%=540元。

总计甲应缴个税45+540=585元。

案例2:乙月收入10000元,当月发放年终奖36000元,月工资10000元减3500元免征额,按适用税率20%和速算扣除数555计算×20%-555=745元;年终奖36000元,除以12个月为3000元,对应适用税率10%和速算扣除数105计算,即:36000×10%-105=3495元。

总计应缴个税745+3495=4240元。

案例3:丙月收入3400元,当月发放年终奖24100元,月工资3400元不足3500元,用其取得的年终奖收入24100元补足其差额部分100元,再将剩余部分24000元除以12个月为2000元,按适用税率10%和速算扣除数105计算,×10%-105=2295元;总计应缴个税0+2295=2295元。