全筑股份2020年上半年决策水平分析报告

全筑股份2020年上半年财务分析详细报告

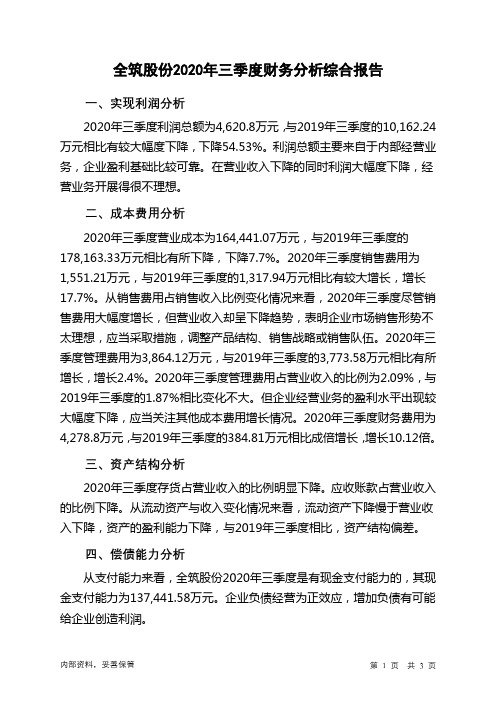

全筑股份2020年上半年财务分析详细报告一、资产结构分析1.资产构成基本情况全筑股份2020年上半年资产总额为952,543.33万元,其中流动资产为827,774.69万元,主要以应收账款、应收票据、货币资金为主,分别占流动资产的22.54%、17.93%和13.73%。

非流动资产为124,768.64万元,主要以固定资产、商誉、递延所得税资产为主,分别占非流动资产的43.11%、24.89%和8.19%。

资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产644,818.49 100.00976,776.05100.00952,543.33100.00流动资产545,904.06 84.66 866,308.5 88.69827,774.6986.90应收账款317,345.78 49.21545,703.3755.87186,614.0619.59应收票据51,743.81 8.02107,397.89 11.00148,444.3415.58货币资金41,662.18 6.46 10.68 11.93非流动资产98,914.43 15.34110,467.55 11.31124,768.6413.10固定资产47,497.07 7.37 51,715.41 5.29 53,791.16 5.65 商誉32,550.6 5.05 32,266.29 3.30 31,052.08 3.26 递延所得税资产4,173.46 0.65 7,419.36 0.76 10,218.77 1.072.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的33.43%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的24.36%,应当加强应收款项管理,关注应收款项的质量。

全筑股份2020年三季度财务分析结论报告

全筑股份2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为4,620.8万元,与2019年三季度的10,162.24万元相比有较大幅度下降,下降54.53%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的同时利润大幅度下降,经营业务开展得很不理想。

二、成本费用分析2020年三季度营业成本为164,441.07万元,与2019年三季度的178,163.33万元相比有所下降,下降7.7%。

2020年三季度销售费用为1,551.21万元,与2019年三季度的1,317.94万元相比有较大增长,增长17.7%。

从销售费用占销售收入比例变化情况来看,2020年三季度尽管销售费用大幅度增长,但营业收入却呈下降趋势,表明企业市场销售形势不太理想,应当采取措施,调整产品结构、销售战略或销售队伍。

2020年三季度管理费用为3,864.12万元,与2019年三季度的3,773.58万元相比有所增长,增长2.4%。

2020年三季度管理费用占营业收入的比例为2.09%,与2019年三季度的1.87%相比变化不大。

但企业经营业务的盈利水平出现较大幅度下降,应当关注其他成本费用增长情况。

2020年三季度财务费用为4,278.8万元,与2019年三季度的384.81万元相比成倍增长,增长10.12倍。

三、资产结构分析2020年三季度存货占营业收入的比例明显下降。

应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2019年三季度相比,资产结构偏差。

四、偿债能力分析从支付能力来看,全筑股份2020年三季度是有现金支付能力的,其现金支付能力为137,441.58万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。

603030ST全筑2023年上半年决策水平分析报告

*ST全筑2023年上半年决策水平报告一、实现利润分析2022年上半年利润总额亏损65,066.21万元,2023年上半年扭亏为盈,盈利2,794.21万元。

利润总额主要来自于对外投资所取得的收益。

2022年上半年营业利润亏损65,826.1万元,2023年上半年扭亏为盈,盈利33,926.81万元。

营业收入大幅度下降,但企业却实现了扭亏增盈,并且实现利润有较大幅度的增长,企业所采取的减亏政策是富有成效的,但营业收入的大幅度下降也是应当引起重视的。

二、成本费用分析*ST全筑2023年上半年成本费用总额为63,017.65万元,其中:营业成本为51,436.66万元,占成本总额的81.62%;销售费用为1,321.59万元,占成本总额的2.1%;管理费用为6,003万元,占成本总额的9.53%;财务费用为2,625.71万元,占成本总额的4.17%;营业税金及附加为59.56万元,占成本总额的0.09%;研发费用为1,571.14万元,占成本总额的2.49%。

2023年上半年销售费用为1,321.59万元,与2022年上半年的1,286.54万元相比有所增长,增长2.72%。

从销售费用占销售收入比例变化情况来看,2023年上半年尽管企业销售费用有所增长,但营业收入却仍然出现了较大幅度的下降,企业市场销售活动开展得不太理想。

2023年上半年管理费用为6,003万元,与2022年上半年的7,809.56万元相比有较大幅度下降,下降23.13%。

2023年上半年管理费用占营业收入的比例为11.22%,与2022年上半年的8.11%相比有较大幅度的提高,提高3.11个百分点。

三、资产结构分析*ST全筑2023年上半年资产总额为269,279.94万元,其中流动资产为176,127.93万元,主要以应收账款、存货、合同资产为主,分别占流动资产的26.86%、21.13%和20.84%。

非流动资产为93,152.01万元,主要以固定资产、商誉、投资性房地产为主,分别占非流动资产的53.16%、19.7%和11.03%。

全筑股份2020年上半年财务状况报告

全筑股份2020年上半年财务状况报告一、资产构成1、资产构成基本情况全筑股份2020年上半年资产总额为952,543.33万元,其中流动资产为827,774.69万元,主要以应收账款、应收票据、货币资金为主,分别占流动资产的22.54%、17.93%和13.73%。

非流动资产为124,768.64万元,主要以固定资产、商誉、递延所得税资产为主,分别占非流动资产的43.11%、24.89%和8.19%。

资产构成表(万元)2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的33.43%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的24.36%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产545,904.06 100.00 866,308.5 100.00827,774.69100.00应收账款317,345.78 58.13545,703.3762.99186,614.0622.54应收票据51,743.81 9.48107,397.89 12.40148,444.3417.93货币资金41,662.18 7.63104,319.53 12.04113,636.4113.73存货80,254.63 14.70 68,823.75 7.94 45,986.92 5.56 其他应收款31,563.06 5.78 20,362.44 2.35 15,025.39 1.82 交易性金融资产0 - 0 - 14,612.18 1.77 其他流动资产8,305.6 1.52 15,842.45 1.83 2,764.74 0.33 预付款项15,028.98 2.75 3,859.08 0.45 2,560.4 0.313、资产的增减变化2020年上半年总资产为952,543.33万元,与2019年上半年的976,776.05万元相比有所下降,下降2.48%。

全筑股份2020年上半年经营风险报告

全筑股份2020年上半年经营风险报告

一、经营风险分析

1、经营风险

全筑股份2020年上半年盈亏平衡点的营业收入为93,522.53万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为55.65%,表示企业当期经营业务收入下降只要不超过117,359.26万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

从资本结构和资金成本来看,全筑股份2020年上半年的带息负债为267,822.87万元,实际借款利率水平为2.24%,企业的财务风险系数为1.33。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供188,281.29万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共4 页。

中国建筑2020年上半年财务分析结论报告

中国建筑2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为4,377,487.7万元,与2019年上半年的4,195,438万元相比有所增长,增长4.34%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入增长的同时,营业利润也有所增长,但这种增长主要是应收账款增长的贡献。

二、成本费用分析2020年上半年营业成本为64,837,917.3万元,与2019年上半年的61,600,079.2万元相比有所增长,增长5.26%。

2020年上半年销售费用为212,414.7万元,与2019年上半年的186,483.4万元相比有较大增长,增长13.91%。

从销售费用占销售收入比例变化情况来看,2020年上半年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售费用增长明显快于营业收入增长。

2020年上半年管理费用为1,358,197万元,与2019年上半年的1,281,044.7万元相比有较大增长,增长6.02%。

2020年上半年管理费用占营业收入的比例为1.87%,与2019年上半年的1.87%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

2020年上半年财务费用为646,140万元,与2019年上半年的415,635.6万元相比有较大增长,增长55.46%。

三、资产结构分析2020年上半年其他应收款增长过快。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

与2019年上半年相比,资产结构偏差。

四、偿债能力分析从支付能力来看,中国建筑2020年上半年是有现金支付能力的,其现金支付能力为22,612,631.1万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。

全筑股份2020年上半年经营成果报告

全筑股份2020年上半年经营成果报告

一、实现利润分析

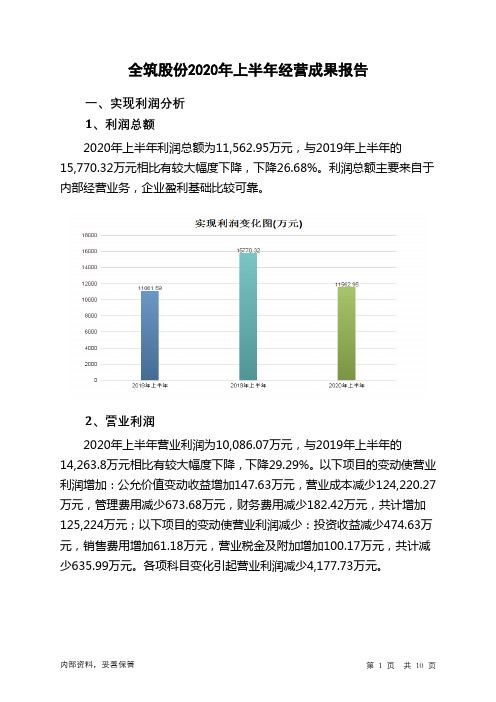

1、利润总额

2020年上半年利润总额为11,562.95万元,与2019年上半年的15,770.32万元相比有较大幅度下降,下降26.68%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润

2020年上半年营业利润为10,086.07万元,与2019年上半年的14,263.8万元相比有较大幅度下降,下降29.29%。

以下项目的变动使营业利润增加:公允价值变动收益增加147.63万元,营业成本减少124,220.27万元,管理费用减少673.68万元,财务费用减少182.42万元,共计增加125,224万元;以下项目的变动使营业利润减少:投资收益减少474.63万元,销售费用增加61.18万元,营业税金及附加增加100.17万元,共计减少635.99万元。

各项科目变化引起营业利润减少4,177.73万元。

3、投资收益

2020年上半年投资收益为负111.53万元,与2019年上半年的363.1万元相比,2020年上半年出现亏损,亏损111.53万元。

4、营业外利润

2020年上半年营业外利润为1,476.87万元,与2019年上半年的

1,506.52万元相比有所下降,下降1.97%。

5、经营业务的盈利能力。

全筑股份:2020年第一季度经营情况简报

证券代码:603030 证券简称:全筑股份公告编号:临2020-025 上海全筑建筑装饰集团股份有限公司

2020年第一季度经营情况简报

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

上海全筑建筑装饰集团股份有限公司(以下简称“公司”)2020年第一季度主要经营情况如下:

注:公司2020年第一季度新签合同较2019年同期下降26.59%

以上数据未经审计,敬请投资者注意投资风险谨慎投资。

特此公告。

上海全筑建筑装饰集团股份有限公司董事会

2020年4月16日。

新筑股份2020年上半年决策水平分析报告

新筑股份2020年上半年决策水平报告一、实现利润分析2020年上半年利润总额为负162.99万元,与2019年上半年负6,038.62万元相比亏损有较大幅度减少,下降97.30%。

企业亏损的主要原因是营业外支出过大。

而企业的经营业务是赢利的,盈利情况的改善是有基础的。

2019年上半年营业利润亏损6,967.71万元,2020年上半年扭亏为盈,盈利14.31万元。

在营业收入迅速扩大的同时,实现了扭亏增盈,企业经营管理有方,企业发展前景良好。

二、成本费用分析新筑股份2020年上半年成本费用总额为159,499.62万元,其中:营业成本为135,555.67万元,占成本总额的84.99%;销售费用为5,694.96万元,占成本总额的3.57%;管理费用为10,148.22万元,占成本总额的6.36%;财务费用为6,887.56万元,占成本总额的4.32%;营业税金及附加为1,213.21万元,占成本总额的0.76%。

2020年上半年销售费用为5,694.96万元,与2019年上半年的5,197.81万元相比有较大增长,增长9.56%。

从销售费用占销售收入比例变化情况来看,2020年上半年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2020年上半年管理费用为10,148.22万元,与2019年上半年的10,351.41万元相比有所下降,下降1.96%。

2020年上半年管理费用占营业收入的比例为6.2%,与2019年上半年的13.42%相比有较大幅度的降低,降低7.23个百分点。

三、资产结构分析新筑股份2020年上半年资产总额为756,582.72万元,其中流动资产为393,239.93万元,主要以应收账款、存货、货币资金为主,分别占流动资产的31.64%、18.68%和18.56%。

非流动资产为363,342.79万元,主要以固定资产、在建工程、无形资产为主,分别占非流动资产的41.33%、20.23%和11.72%。

全筑股份2020年上半年管理水平报告

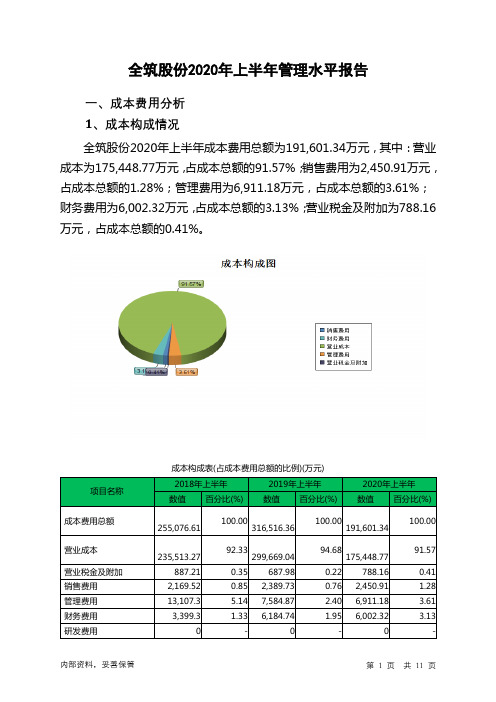

全筑股份2020年上半年管理水平报告一、成本费用分析1、成本构成情况全筑股份2020年上半年成本费用总额为191,601.34万元,其中:营业成本为175,448.77万元,占成本总额的91.57%;销售费用为2,450.91万元,占成本总额的1.28%;管理费用为6,911.18万元,占成本总额的3.61%;财务费用为6,002.32万元,占成本总额的3.13%;营业税金及附加为788.16万元,占成本总额的0.41%。

成本构成表(占成本费用总额的比例)(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)成本费用总额255,076.61 100.00316,516.36100.00191,601.34100.00营业成本235,513.27 92.33299,669.0494.68175,448.7791.57营业税金及附加887.21 0.35 687.98 0.22 788.16 0.41 销售费用2,169.52 0.85 2,389.73 0.76 2,450.91 1.28 管理费用13,107.3 5.14 7,584.87 2.40 6,911.18 3.61 财务费用3,399.3 1.33 6,184.74 1.95 6,002.32 3.13 研发费用0 - 0 - 0 -2、总成本变化情况及原因分析全筑股份2020年上半年成本费用总额为191,601.34万元,与2019年上半年的316,516.36万元相比有较大幅度下降,下降39.47%。

以下项目的变动使总成本增加:营业税金及附加增加100.17万元,销售费用增加61.18万元,共计增加161.35万元;以下项目的变动使总成本减少:财务费用减少182.42万元,管理费用减少673.68万元,营业成本减少124,220.27万元,共计减少125,076.37万元。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

全筑股份2020年上半年决策水平报告

一、实现利润分析

2020年上半年利润总额为11,562.95万元,与2019年上半年的

15,770.32万元相比有较大幅度下降,下降26.68%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年上半年营业利润为

10,086.07万元,与2019年上半年的14,263.8万元相比有较大幅度下降,下降29.29%。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析

全筑股份2020年上半年成本费用总额为191,601.34万元,其中:营业成本为175,448.77万元,占成本总额的91.57%;销售费用为2,450.91万元,占成本总额的1.28%;管理费用为6,911.18万元,占成本总额的3.61%;财务费用为6,002.32万元,占成本总额的3.13%;营业税金及附加为788.16万元,占成本总额的0.41%。

2020年上半年销售费用为2,450.91万元,与2019年上半年的2,389.73万元相比有所增长,增长2.56%。

从销售费用占销售收入比例变化情况来看,2020年上半年尽管企业销售费用有所增长,但营业收入却仍然出现了较大幅度的下降,企业市场销售活动开展得不太理想。

2020年上半年管理费用为6,911.18万元,与2019年上半年的

7,584.87万元相比有较大幅度下降,下降8.88%。

2020年上半年管理费用占营业收入的比例为3.28%,与2019年上半年的2.21%相比有所提高,提高1.06个百分点。

这在营业收入大幅度下降情况下常常出现,但要采取措施遏止盈利水平的大幅度下降趋势。

三、资产结构分析

全筑股份2020年上半年资产总额为952,543.33万元,其中流动资产为827,774.69万元,主要以应收账款、应收票据、货币资金为主,分别占流动资产的22.54%、17.93%和13.73%。

非流动资产为124,768.64万元,主要以固定资产、商誉、递延所得税资产为主,分别占非流动资产的43.11%、

24.89%和8.19%。

企业持有的货币性资产数额较大,约占流动资产的33.43%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的24.36%,应当加强应收款项管理,关注应收款项的质量。

从资产各项目与营业收入的比例关系来看,2020年上半年应收账款所占比例较高,其他应收款所占比例基本合理,存货所占比例基本合理。

四、负债及权益结构分析

2020年上半年负债总额为691,833.78万元,与2019年上半年的746,130.28万元相比有所下降,下降7.28%。

2020年上半年企业负债规模有所减少,负债压力有所下降。

负债主要项目变动情况表(万元)

2020年上半年所有者权益为260,709.55万元,与2019年上半年的230,645.77万元相比有较大增长,增长13.03%。