财政部国家税务总局关于免征滴灌带和滴灌管产品增值税的通知

增值税优惠类备案

1、业务概述纳税人享受增值税事后备案类优惠项目的,应在纳税申报前或纳税申报的同时将相关备案资料报送主管税务机关。

2、报送资料(1)自产农产品①依据:《中华人民共和国增值税暂行条例》(中华人民共和国国务院令第538号)。

②备案所需资料:《纳税人减免税备案登记表》。

(2)避孕药品和用具①依据:《中华人民共和国增值税暂行条例》(中华人民共和国国务院令第538号)。

②备案所需资料:《纳税人减免税备案登记表》。

(3)古旧图书①依据:《中华人民共和国增值税暂行条例》(中华人民共和国国务院令第538号)。

②备案所需资料:《纳税人减免税备案登记表》。

(4)其他个人销售自己使用过的物品①依据:《中华人民共和国增值税暂行条例》(中华人民共和国国务院令第538号)。

②备案所需资料:《纳税人减免税备案登记表》。

(5)农民专业合作社①依据:《财政部国家税务总局关于农民专业合作社有关税收政策的通知》(财税〔2008〕81号)。

②备案所需资料:《纳税人减免税备案登记表》。

(6)种子、种苗、化肥、农药、农机等农业生产资料①依据:《财政部国家税务总局关于若干农业生产资料征免增值税政策的通知》(财税字〔2001〕113号)。

②备案所需资料:《纳税人减免税备案登记表》。

(7)粮食及政府储备食用植物油①依据:《财政部国家税务总局关于粮食企业增值税征免问题的通知》(财税字〔1999〕198号)。

②备案所需资料:a.《纳税人减免税备案登记表》。

b.承担国有粮食收储业务的企业名单。

c.深圳市政府下发的粮油储备任务文件。

(8)资源综合利用产品及劳务①依据:《财政部国家税务总局关于资源综合利用及其他产品增值税政策的通知》(财税〔2008〕156号)、《财政部国家税务总局关于调整完善资源综合利用产品及劳务增值税政策的通知》(财税〔2011〕115号)、《财政部国家税务总局关于享受资源综合利用增值税优惠政策的纳税人执行污染物排放标准有关问题的通知》(财税〔2013〕23号)。

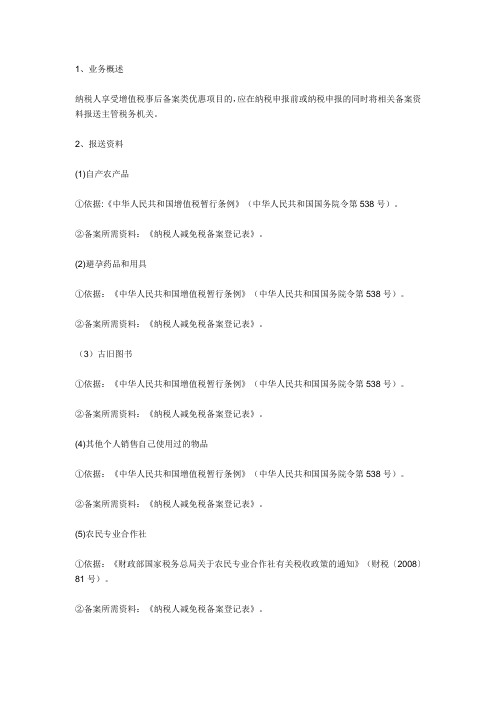

增值税减免性质代码明细

本市场金融市场0001081508值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081509《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081510《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081511《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081512《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081513《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081515《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081517《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081518《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场金融市场0001081519《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持金融资本市场资本市场0001083913《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持三农金融市场0001091501《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持三农农村建设0001092313《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持三农其他0001099903《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育教育0001101402《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育教育0001101403《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育教育0001101404《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育教育0001101405《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育教育0001101406《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育文化0001103227《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持文化教育体育文化0001103228《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号育体育文化0001103229值税试点的通知》 财税〔2016〕36号支持文化教育体育文化0001103230《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业国防建设0001120706《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业交通运输0001121310《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业商品储备0001122601《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业医疗卫生0001123406《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业其他0001129927《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业其他0001129928《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业其他0001129931《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持三农农村建设0001092314《财政部 国家税务总局关于继续实行农村饮水安全工程建设运营税收优惠政策的通知》 财税〔2016〕改善民生社会保障0001012717《财政部 国家税务总局关于促进残疾人就业增值税政策的通知》 财税〔2016〕52号支持金融资本市场金融市场0001081502《财政部 国家税务总局关于黄金期货交易有关税收政策的通知》 财税〔2008〕5号改善民生住房0001011705《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号改善民生军转择业0001011805《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号改善民生军转择业0001011808《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号改善民生再就业扶持0001013605《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号改善民生再就业扶持0001013607《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号支持其他各项事业其他0001129932《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》 财税〔2016〕36号改善民生社会保障0001012716《财政部 国家税务总局关于促进残疾人就业增值税政策的通知》 财税〔2016〕52号支持金融资本市场金融市场0001081520《财政部 国家税务总局关于黄金期货交易有关税收政策的通知》 财税〔2008〕5号2003/2/21第二条金融资产管理公司免征增值税优惠2016/5/1附件3第一条第(十五)款优惠2016/5/1附件3第一条第(三十四)款为了配合国家住房制度改革,企业、行政事业单位按房改成本价、标准价出售住房取得的收入免征增值2016/5/1附件3第五条个人将购买2年以上(含2年)的住房对外销售免征增值税优惠2016/5/12018/12/31附件3第一条第(十六)款公共租赁住房经营管理单位出租公共租赁住房免征增值税优惠2016/5/1附件3第一条第(三十九)款第2项随军家属从事个体经营免征增值税优惠2016/5/1附件3第一条第(四十)款第1项军转干部从事个体经营免征增值税优惠2016/5/1附件3第一条第(三十九)款第1项企业安置随军家属免征增值税优惠2016/5/1附件3第一条第(四十)款第2项企业安置军转干部免征增值税优惠2016/5/1附件3第一条第(一)款托儿所、幼儿园提供的保育和教育服务免征增值税优惠2016/5/1附件3第一条第(二)款养老机构提供的养老服务免征增值税优惠2016/5/1附件3第一条第(三)款残疾人福利机构提供的育养服务免征增值税优惠2016/5/1附件3第一条第(四)款婚姻介绍服务免征增值税优惠2016/5/1附件3第一条第(五)款殡葬服务免征增值税优惠2016/5/1附件3第一条第(十九)款第5项住房公积金管理中心用住房公积金在指定的委托银行发放的个人住房贷款取得的利息收入免征增值税优2016/5/1附件3第一条第(三十一)款家政服务企业由员工制家政服务员提供家政服务取得的收入免征增值2016/5/1附件3第一条第(六)款残疾人员本人为社会提供的服务免征增值税优惠2016/5/1附件3第一条第(三十二)款福利彩票、体育彩票的发行收入免征增值税优惠2016/5/1附件3第一条第(三十六)款涉及家庭财产分割的个人无偿转让不动产、土地使用权免征增值税优2016/5/1附件3第一条第(二十六)款技术转让、技术开发免征增值税优惠2016/5/1附件3第一条第(十七)款台湾航运公司、航空公司从事海峡两岸海上直航、空中直航业务在大陆取得的运输收入免征增值税优惠2016/5/1附件3第一条第(二十四)款符合条件的担保机构从事中小企业信用担保或者再担保业务取得的收入免征增值税优惠2016/5/1附件1第五十条小微企业免征增值税优惠2016/5/1附件3第一条第(二十七)款合同能源管理项目免征增值税优惠2016/5/1附件3第一条第(十九)款第3项国债、地方政府债利息收入免征增值税优惠2016/5/1附件3第一条第(十九)款第6项外汇管理部门在从事国家外汇储备经营过程中,委托金融机构发放的外汇贷款取得的利息收入免征增值2016/5/1附件3第一条第(十九)款第7项统借统还业务取得的利息收入免征增值税优惠2016/5/1附件3第一条第(二十)款被撤销金融机构以货物、不动产、无形资产、有价证券、票据等财产清偿债务免征增值税优惠2016/5/1附件3第一条第(二十二)款第2项香港市场投资者(包括单位和个人)通过沪港通买卖上海证券交易所上市A股取得的收入免征增值税2016/5/1附件3第一条第(二十二)款第3项香港市场投资者(包括单位和个人)通过基金互认买卖内地基金份额取得的收入免征增值税优惠2016/5/1附件3第一条第(二十二)款第4项证券投资基金(封闭式证券投资基金,开放式证券投资基金)管理人运用基金买卖股票、债券取得的收入免征增值税优惠2016/5/1附件3第一条第(二十三)款金融同业往来利息收入免征增值税优惠2016/5/1附件3第一条第(二十二)款第1项合格境外投资者(简称QFII)委托境内公司在我国从事证券买卖业务取得的收入免征增值税优惠2016/5/1附件3第一条第(二十二)款第5项个人从事金融商品转让业务取得的收入免征增值税优惠2016/5/1附件3第一条第(十九)款第4项人民银行对金融机构的贷款的利息收入免征增值税优惠2016/5/1附件3第一条第(二十一)款保险公司开办的一年期以上人身保险产品取得的保费收入免征增值税2016/5/12016/12/31附件3第一条第(十九)款第1项金融机构农户小额贷款取得的利息收入免征增值税优惠2016/5/1附件3第一条第(十)款农业机耕、排灌、病虫害防治、植物保护、农牧保险以及相关技术培训业务,家禽、牲畜、水生动物的配种和疾病防治免征增值税优惠2016/5/1附件3第一条第(三十五)款将土地使用权转让给农业生产者用于农业生产免征增值税优惠2016/5/1附件3第一条第(八)款从事学历教育的学校提供的教育服务免征增值税优惠2016/5/1附件3第一条第(九)款学生勤工俭学提供的服务免征增值税优惠2016/5/1附件3第一条第(十九)款第2项国家助学贷款取得的利息收入免征增值税优惠2016/5/1附件3第一条第(二十九)款政府举办的从事学历教育的高等、中等和初等学校(不含下属单位),举办进修班、培训班取得的全部归该学校所有的收入免征增值2016/5/1附件3第一条第(三十)款政府举办的职业学校设立的企业从事“现代服务”、“生活服务”业务活动取得的收入免征增值税免征2016/5/1附件3第一条第(十一)款纪念馆、博物馆、文化馆、文物保护单位管理机构、美术馆、展览馆、书画院、图书馆在自己的场所提供文化体育服务取得的第一道门票收入免征增值税优惠2016/5/1附件3第一条第(十二)款寺院、宫观、清真寺和教堂举办文化、宗教活动的门票收入免征增值2016/5/12017/12/31附件3第一条第(二十八)款科普单位的门票收入,以及县级及以上党政部门和科协开展科普活动的门票收入免征增值税优惠2016/5/1附件3第一条第(十四)款个人转让著作权免征增值税优惠2016/5/1附件3第一条第(三十三)款军队空余房产租赁收入免征增值税优惠2016/5/1附件3第一条第(十八)款国际货物运输代理服务免征增值税优惠2016/5/1附件3第一条第(二十五)款国家商品储备管理单位及其直属企业承担商品储备任务,从中央或者地方财政取得的利息补贴收入和价差补贴收入免征增值税优惠2016/5/1附件3第一条第(七)款医疗机构提供的医疗服务免征增值税优惠2016/5/1附件3第一条第(三十七)款土地所有者出让土地使用权和土地使用者将土地使用权归还给土地所有者免征增值税优惠2016/5/1附件3第一条第(三十八)款县级以上地方人民政府或自然资源行政主管部门出让、转让或收回自然资源使用权(不含土地使用权)免征增值税优惠2016/5/1附件3第一条第(十三)款行政单位之外的其他单位收取的符合条件的政府性基金和行政事业性收费免征增值税优惠2016/1/12018/12/31第四条农村饮水安全工程免征增值税优惠2016/5/1第八条残疾人个人提供劳务免征增值税优惠2008/1/1黄金期货交易免征增值税优惠2016/5/1附件2第一条第(九)款第6项个人出租住房应按照5%的征收率减按1.5%计算应纳增值税2016/5/1附件3第三条第(一)款第1项退役士兵从事个体经营扣减增值税优惠2016/5/1附件3第三条第(一)款第2项企业招用退役士兵扣减增值税优惠2016/5/1附件3第三条第(二)款第1项重点群体从事个体经营扣减增值税优惠2016/5/1附件3第三条第(二)款第2项招录重点群体就业扣减增值税优惠2016/5/1附件2第一条第(九)款第2项公路经营企业中的一般纳税人选择适用简易计税方法减按3%计算应纳2016/5/1第一、三条安置残疾人就业增值税即征即退2008/1/1黄金期货交易增值税即征即退税额式减免有效核算新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增免税新增“减免项目名称”调整新增减征增值税新增扣减增值税新增扣减增值税新增扣减增值税新增扣减增值税新增减征增值税新增新增。

(财税【2001】113号)财政部 国家税务总局关于若干农业生产资料征免增值税政策的通知

财政部国家税务总局关于若干农业生产资料征免增值税政策的通知财税[2001]113号颁布时间:2001-7-20发文单位:财政部国家税务总局各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局,新疆生产建设兵团财务局,财政部驻各省、自治区、直辖市、计划单列市财政监察专员办事处:为支持农业生产发展,经国务院批准,现就若干农业生产资料征免增值税的政策通知如下:一、下列货物免征增值税:1、农膜。

2、生产销售的除尿素以外的氮肥、除磷酸二铵以外的磷肥、钾肥以及以免税化肥为主要原料的复混肥(企业生产复混肥产品所用的免税化肥成本占原料中全部化肥成本的比重高于70%)。

“复混肥”是指用化学方法或物理方法加工制成的氮、磷、钾三种养分中至少有两种养分标明量的肥料,包括仅用化学方法制成的复合肥和仅用物理方法制成的混配肥(也称掺合肥)。

3、生产销售的阿维菌素、胺菊酯、百菌清、苯噻酰草胺、苄嘧碘隆、草除灵、吡虫啉、丙烯菊酯、哒螨灵、代森锰锌、稻瘟灵、敌百虫、丁草胺、啶虫脒、多抗霉素、二甲戊乐灵、二嗪磷、氟乐灵、高效氯氰菊酯、炔螨特、甲多丹、甲基硫菌灵、甲基异柳磷、甲(乙)基毒死蜱、甲(乙)基嘧啶磷、精恶唑禾草灵、精喹禾灵、井冈霉素、咪鲜胺、灭多威、灭蝇胺、苜蓿银纹夜蛾核型多角体病毒、噻磺隆、三氟氯氰菊酯、三唑磷、三唑酮、杀虫单、杀虫双、顺式氯氰菊脂、涕灭威、烯唑醇、辛硫磷、辛酰溴苯腈、异丙甲草胺、乙阿合剂、乙草胺、乙酰甲腕磷、莠去津。

4、批发和零售的种子、种苗、化肥、农药、农机。

二、对生产销售的尿素统一征收增值税,并在2001、2002年两年内实行增值税先征后退的政策。

2001年对征收的税款全额退还,2002年退还50%,自2003年起停止退还政策。

增值税具体退税事宜,由财政部驻各地财政监察专员办事处按财政部、国家税务总局、中国人民银行《关于税制改革后对某些企业实行“先征后退”有关预算管理问题的暂行规定的通知》〔(94)财预字第55号〕的有关规定办理。

财政部 国家税务总局关于若干农业生产资料征免增值税政策的通知

财政部国家税务总局关于若干农业生产资料征免增值税政策的通知财税[2001]113号各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局,新疆生产建设兵团财务局,财政部驻各省、自治区、直辖市、计划单列市财政监察专员办事处: 为支持农业生产发展,经国务院批准,现就若干农业生产资料征免增值税的政策通知如下:一、下列货物免征增值税:1.农膜。

2.生产销售的除尿素以外的氮肥、除磷酸二铵以外的磷肥、钾肥以及免税化肥为主要原料的复混肥(企业生产复混肥产品所用的免税化肥成本占原料中全部化肥成本的比重高于70%)。

“复混肥”是指用化学方法或物理方法加工制成的氮、磷、钾三种养分中至少有两种养分标明量的肥料,包括仅用化学方法制成的复合肥和仅用物理方法制成的混配肥(也称掺合肥)。

3.生产销售的阿维菌素、胺菊酯、百菌清、苯噻酰草胺、苄嘧磺隆、草除灵、吡虫啉、丙烯菊酯、哒螨灵、代森锰锌、稻瘟灵、敌百虫、丁草胺、啶虫脒、多抗霉素、二甲戊乐灵、二嗪磷、氟乐灵、高效氯氰菊酯、炔螨特、甲多丹、甲基硫菌灵、甲基异柳磷、甲(乙)基毒死蜱、甲(乙)基嘧啶磷、精恶唑禾草灵、精喹禾灵、井冈霉素、咪鲜胺、灭多威、灭蝇胺、苜蓿银纹夜蛾核型多角体病毒、噻磺隆、三氟氯氰菊酯、三唑磷、三唑酮、杀虫单、杀虫双、顺式氯氰菊酯、涕灭威、烯唑醇、辛硫磷、辛酰溴苯精、异丙甲草胺、乙阿合剂、乙草胺、乙酰甲胺磷、莠去津。

4.批发和零售的种子、种苗、化肥、农药、农机。

二、对生产销售的尿素统一征收增值税,并在2001、2002年两年内实行增值税先征后退的政策。

2001年对征收的税款全额退还,2002年退还50%,自2003年起停止退还政策。

增值税具体退税事宜,由财政部驻各地财政监察专员办事处按财政部、国家税务总局、中国人民银行《关于税制改革后对某些企业实行“先征后退”有关预算管理问题的暂行规定的通知》[(94)财预字第55号]的有关规定办理。

三、对原征收增值税的尿素生产企业生产销售的尿素,实行增值税先征后退政策从2001年1月1日起执行;对原免征增值税的尿素生产企业生产销售的尿素,恢复征收增值税和实行先征后退政策以及对农业生产资料免征增值税政策,自2001年8月1日起执行,《关于延续若干增值税免税政策的通知》(财税明电[2000]6号)第四条同时停止执行。

财政部、国家税务总局关于印发《农业产品征税范围注释》的通知

财政部、国家税务总局关于印发《农业产品征税范围注释》的通知文章属性•【制定机关】财政部,国家税务总局•【公布日期】1995.06.15•【文号】财税字[1995]52号•【施行日期】1995.07.01•【效力等级】部门规范性文件•【时效性】现行有效•【主题分类】农产品质量安全,农副产品购销,税收征管正文财政部国家税务总局关于印发《农业产品征税范围注释》的通知(1995年6月15日财税字[1995]52号)各省、自治区、直辖市和计划单列市财政厅(局)、国家税务局:根据《财政部、国家税务总局关于调整农业产品增值税税率和若干项目征免增值税的通知》(财税字[1994]004号)的规定,从1994年5月1日起,农业产品增值税税率已由17%调整为13%。

现将《农业产品征税范围注释》(以下简称注释)印发给你们,并就有关问题明确如下:一、《中华人民共和国增值税暂行条例》第十六条所列免税项目的第一项所称的“农业生产者销售的自产农业产品”,是指直接从事植物的种植、收割和动物的饲养、捕捞的单位和个人销售的注释所列的自产农业产品;对上述单位和个人销售的外购的农业产品,以及单位和个人外购农业产品生产、加工后销售的仍然属于注释所列的农业产品,不属于免税的范围,应当按照规定税率征收增值税。

二、农业生产者用自产的茶青再经筛分、风选、拣剔、碎块、干澡、匀堆等工序精制而成的精制茶,不得按照农业生产者销售的自产农业产品免税的规定执行,应当按照规定的税率征税。

本通知从1995年7月1日起执行,原各地国家税务局规定的农业产品范围同时废止。

附件:《农业产品征税范围注释》抄送:各省、自治区、直辖市和计划单列市地方税务局,沈阳、长春、哈尔滨、南京、武汉、广州、成都、西安市国家税务局、地方税务局,财政部驻各省、自治区、直辖市、计划单列市财政监察专员办事处附件:农业产品征税范围注释农业产品是指种植业、养殖业、林业、牧业、水产业生产的各种植物、动物的初级产品。

财税[2009]9号文件

![财税[2009]9号文件](https://img.taocdn.com/s3/m/ec777acc27284b73f342500a.png)

关于部分货物适用增值税低税率和简易办法征收增值税政策的通知财税[2009]9号各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局,新疆生产建设兵团财务局:根据《中华人民共和国增值税暂行条例》(国务院令538号,以下简称条例)和《中华人民共和国增值税暂行条例实施细则》(财政部国家税务总局令50号)的规定和国务院的有关精神,为做好相关增值税政策规定的衔接,加强征收管理,现将部分货物适用增值税税率和实行增值税简易征收办法的有关事项明确如下:一、下列货物继续适用13%的增值税税率:(一)农产品。

农产品,是指种植业、养殖业、林业、牧业、水产业生产的各种植物、动物的初级产品。

具体征税范围暂继续按照《财政部国家税务总局关于印发〈农业产品征税范围注释〉的通知》(财税字[1995]52号)及现行相关规定执行。

(二)音像制品。

音像制品,是指正式出版的录有内容的录音带、录像带、唱片、激光唱盘和激光视盘。

(三)电子出版物。

电子出版物,是指以数字代码方式,使用计算机应用程序,将图文声像等内容信息编辑加工后存储在具有确定的物理形态的磁、光、电等介质上,通过内嵌在计算机、手机、电子阅读设备、电子显示设备、数字音/视频播放设备、电子游戏机、导航仪以及其他具有类似功能的设备上读取使用,具有交互功能,用以表达思想、普及知识和积累文化的大众传播媒体。

载体形态和格式主要包括只读光盘(CD只读光盘CD-ROM、交互式光盘CD-I、照片光盘Photo-CD、高密度只读光盘DVD-ROM、蓝光只读光盘 HD-DVD ROM和BD ROM)、一次写入式光盘(一次写入CD光盘 CD-R、一次写入高密度光盘DVD-R、一次写入蓝光光盘HD-DVD/R, BD-R)、可擦写光盘(可擦写CD光盘CD-RW、可擦写高密度光盘 DVD-RW、可擦写蓝光光盘HDDVD-RW 和BD-RW、磁光盘M0)、软磁盘(FD)、硬磁盘(HD)、集成电路卡(CF 卡、MD卡、SM卡、MMC卡、 RS-MMC卡、MS卡、SD卡、XD卡、T-F1ash 卡、记忆棒)和各种存储芯片。

支持共享发展税费优惠政策文件目录

支持共享发展税费优惠政策指引文件目录序号文件名称文号1中华人民共和国企业所得税法2中华人民共和国车船税法3中华人民共和国环境保护税法4中华人民共和国个人所得税法5中华人民共和国车辆购置税法6中华人民共和国耕地占用税法7中华人民共和国契税法8中华人民共和国印花税法9中华人民共和国法律援助法10中华人民共和国房产税暂行条例11中华人民共和国土地增值税暂行条例实施细则12中华人民共和国城镇土地使用税暂行条例13中华人民共和国企业所得税法实施条例14中华人民共和国增值税暂行条例15中华人民共和国增值税暂行条例实施细则16中华人民共和国车船税法实施条例17中华人民共和国环境保护税法实施条例18中华人民共和国个人所得税法实施条例19中华人民共和国耕地占用税法实施办法20国家税务总局关于公布取消一批税务证明事项以及废止和修改部分规章规范性文件的决定国家税务总局令第48号21财政部海关总署国家税务总局关于公布《慈善捐赠物资免征进口税收暂行办法》的公告2015年第102号22财政部税务总局工业和信息化部科技部关于免征新能源汽车车辆购置税的公告2017年第172号23财政部税务总局海关总署关于深化增值税改革有关政策的公告2019年第39号24财政部税务总局国务院扶贫办关于企业扶贫捐赠所得税税前扣除政策的公告2019年第49号25财政部税务总局国务院扶贫办关于扶贫货物捐赠免征增值税政策的公告2019年第55号26财政部税务总局国家发展改革委生态环境部关于从事污染防治的第三方企业所得税政策问题的公告2019年第60号27财政部税务总局关于继续实行农村饮水安全工程税收优惠政2019年第67号策的公告28财政部税务总局关于车辆购置税有关具体政策的公告2019年第71号29财政部税务总局发展改革委民政部商务部卫生健康委关于养老、托育、家政等社区家庭服务业税费优惠政策的公告2019年第76号30财政部税务总局关于金融企业涉农贷款和中小企业贷款损失准备金税前扣除有关政策的公告2019年第85号31财政部关于调整残疾人就业保障金征收政策的公告2019年第98号32财政部税务总局关于公益慈善事业捐赠个人所得税政策的公告2019年第99号33财政部税务总局关于明确国有农用地出租等增值税政策的公告2020年第2号34财政部税务总局工业和信息化部关于新能源汽车免征车辆购置税有关政策的公告2020年第21号35财政部税务总局关于延续实施普惠金融有关税收优惠政策的公告2020年第22号36财政部税务总局关于延长部分税收优惠政策执行期限的公告2021年第6号37财政部税务总局民政部关于生产和装配伤残人员专门用品企业免征企业所得税的公告2021年第14号38财政部税务总局人力资源社会保障部国家乡村振兴局关于延长部分扶贫税收优惠政策执行期限的公告2021年第18号39财政部税务总局关于继续执行的城市维护建设税优惠政策的公告2021年第27号40财政部税务总局关于契税法实施后有关优惠政策衔接问题的公告2021年第29号41财政部税务总局发展改革委生态环境部关于公布〈环境保护、节能节水项目企业所得税优惠目录(2021年版)〉以及〈资源综合利用企业所得税优惠目录(2021年版)〉的公告2021年第36号42财政部税务总局关于完善资源综合利用增值税政策的公告2021年第40号43财政部税务总局关于延续实施全年一次性奖金等个人所得税优惠政策的公告2021年第42号44财政部税务总局关于延长部分税收优惠政策执行期限的公告2022年第4号45财政部税务总局关于进一步实施小微企业“六税两费”减免政策的公告2022年第10号46财政部税务总局关于进一步实施小微企业所得税优惠政策的公告2022年第13号47财政部税务总局关于印花税法实施后有关优惠政策衔接问题的公告2022年第23号48财政部税务总局关于法律援助补贴有关税收政策的公告2022年第25号49财政部税务总局工业和信息化部关于延续新能源汽车免征车辆购置税政策的公告2022年第27号50财政部税务总局关于个人养老金有关个人所得税政策的公告2022年第34号51财政部税务总局关于明确增值税小规模纳税人减免增值税等政策的公告2023年第1号52财政部税务总局关于小微企业和个体工商户所得税优惠政策的公告2023年第6号53财政部税务总局关于进一步完善研发费用税前加计扣除政策的公告2023年第7号54财政部关于延续实施残疾人就业保障金优惠政策的公告2023年第8号55财政部税务总局关于房产税若干具体问题的解释和暂行规定〔1986〕财税地字第8号56国家税务局关于检发〈关于土地使用税若干具体问题的解释和暂行规定〉的通知〔1988〕国税地字15号57财政部国家税务总局关于土地增值税一些具体问题规定的通知财税字〔1995〕48号58财政部国家税务总局关于印发〈农业产品征税范围注释〉的通知财税字〔1995〕52号59财政部国家税务总局关于免征农村电网维护费增值税问题的通知财税字〔1998〕47号60财政部国家税务总局关于血站有关税收问题的通知财税字〔1999〕264号61财政部国家税务总局关于医疗卫生机构有关税收政策的通知财税〔2000〕42号62财政部国家税务总局关于对老年服务机构有关税收政策问题的通知财税〔2000〕97号63财政部国家税务总局关于免征饲料进口环节增值税的通知财税〔2001〕82号64财政部国家税务总局关于农业生产资料征免增值税政策的通知财税〔2001〕113号65财政部国家税务总局关于饲料产品免征增值税问题的通知财税〔2001〕121号66财政部国家税务总局外经贸部关于外国政府和国际组织无偿援助项目在华采购物资免征增值税问题的通知财税〔2002〕2号67财政部国家税务总局关于农村税费改革试点地区有关个人所得税问题的通知财税〔2004〕30号68财政部国家税务总局关于教育税收政策的通知财税〔2004〕39号69财政部国家税务总局关于免征滴灌带和滴灌管产品增值税的通知财税〔2007〕83号70财政部国家税务总局关于执行环境保护专用设备企业所得税优惠目录、节能节水专用设备企业所得税优惠目录和安全生产专用设备企业所得税优惠目录有关问题的通知财税〔2008〕48号71财政部国家税务总局关于有机肥产品免征增值税的通知财税〔2008〕56号72财政部国家税务总局关于农民专业合作社有关税收政策的通知财税〔2008〕81号73财政部国家税务总局国家发展和改革委员会关于公布〈公共基础设施项目企业所得税优惠目录(2008年版)〉的通知财税〔2008〕116号74财政部国家税务总局关于发布〈享受企业所得税优惠政策的农产品初加工范围(试行)〉的通知财税〔2008〕149号75财政部国家税务总局关于部分货物适用增值税低税率和简易办法征收增值税政策的通知财税〔2009〕9号76财政部国家税务总局关于企业资产损失税前扣除政策的通知财税〔2009〕57号77财政部国家税务总局关于非营利组织企业所得税免税收入问题的通知财税〔2009〕122号78财政部国家税务总局国家发展改革委关于公布环境保护、节能节水项目企业所得税优惠目录(试行)的通知财税〔2009〕166号79财政部国家税务总局关于免征国家重大水利工程建设基金的城市维护建设税和教育费附加的通知财税〔2010〕44号80财政部国家税务总局关于享受企业所得税优惠的农产品初加工有关范围的补充通知财税〔2011〕26号81财政部国家税务总局关于免征蔬菜流通环节增值税有关问题的通知财税〔2011〕137号82财政部国家税务总局关于公共基础设施项目和环境保护节能节水项目企业所得税优惠政策问题的通知财税〔2012〕10号83财政部国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法的通知财税〔2012〕38号84财政部国家税务总局关于免征部分鲜活肉蛋产品流通环节增值税政策的通知财税〔2012〕75号85财政部国家税务总局关于扩大农产品增值税进项税额核定扣除试点行业范围的通知财税〔2013〕57号86财政部国家发展改革委水利部中国人民银行关于印发〈水土保持补偿费征收使用管理办法〉的通知财综〔2014〕8号87财政部国家税务总局关于公共基础设施项目享受企业所得税财税〔2014〕55号优惠政策问题的补充通知88财政部国家税务总局关于简并增值税征收率政策的通知财税〔2014〕57号89财政部国家税务总局科技部关于完善研究开发费用税前加计扣除政策的通知财税〔2015〕119号90财政部国家税务总局关于体育场馆房产税和城镇土地使用税政策的通知财税〔2015〕130号91财政部国家税务总局关于扩大有关政府性基金免征范围的通知财税〔2016〕12号92财政部国家税务总局关于营业税改征增值税试点有关文化事业建设费政策及征收管理问题的通知财税〔2016〕25号93财政部国家税务总局关于全面推开营业税改征增值税试点的通知财税〔2016〕36号94财政部国家税务总局关于进一步明确全面推开营改增试点金融业有关政策的通知财税〔2016〕46号95财政部国家税务总局水利部关于印发〈水资源税改革试点暂行办法〉的通知财税〔2016〕55号96财政部国家税务总局关于科技企业孵化器税收政策的通知财税〔2016〕89号97财政部国家税务总局关于国家大学科技园税收政策的通知财税〔2016〕98号98财政部国家税务总局关于保险公司准备金支出企业所得税税前扣除有关政策问题的通知财税〔2016〕114号99财政部国家税务总局国家发展改革委关于垃圾填埋沼气发电列入《环境保护、节能节水项目企业所得税优惠目录(试行)》的通知财税〔2016〕131号100财政部国家税务总局关于中小企业融资(信用)担保机构有关准备金企业所得税税前扣除政策的通知财税〔2017〕22号101财政部税务总局关于简并增值税税率有关政策的通知财税〔2017〕37号102财政部税务总局关于延续支持农村金融发展有关税收政策的通知财税〔2017〕44号103财政部税务总局关于小额贷款公司有关税收政策的通知财税〔2017〕48号104财政部税务总局关于支持农村集体产权制度改革有关税收政策的通知财税〔2017〕55号105财政部税务总局关于建筑服务等营改增试点政策的通知财税〔2017〕58号106财政部税务总局国家发展改革委工业和信息化部环境保护部关于印发节能节水和环境保护专用设备企业所得税优惠目录(2017年版)的通知财税〔2017〕71号107财政部税务总局关于支持小微企业融资有关税收政策的通知财税〔2017〕77号108财政部税务总局水利部关于印发<扩大水资源税改革试点实施办法>的通知财税〔2017〕80号109财政部税务总局关于租入固定资产进项税额抵扣等增值税政策的通知财税〔2017〕90号110财政部税务总局关于非营利组织免税资格认定管理有关问题的通知财税〔2018〕13号111财政部税务总局关于公益性捐赠支出企业所得税税前结转扣除有关政策的通知财税〔2018〕15号112财政部税务总局关于调整增值税税率的通知财税〔2018〕32号113财政部税务总局科技部关于企业委托境外研究开发费用税前加计扣除有关政策问题的通知财税〔2018〕64号114财政部税务总局工业和信息化部交通运输部关于节能新能源车船享受车船税优惠政策的通知财税〔2018〕74号115财政部税务总局关于金融机构小微企业贷款利息收入免征增值税政策的通知财税〔2018〕91号116财政部税务总局关于中国邮政储蓄银行三农金融事业部涉农贷款增值税政策的通知财税〔2018〕97号117财政部税务总局生态环境部关于明确环境保护税应税污染物适用等有关问题的通知财税〔2018〕117号118财政部税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知财税〔2018〕164号119财政部税务总局关于继续对城市公交站场道路客运站场城市轨道交通系统减免城镇土地使用税优惠政策的通知财税〔2019〕11号120财政部税务总局关于继续实行农产品批发市场农贸市场房产税城镇土地使用税优惠政策的通知财税〔2019〕12号121财政部税务总局关于高校学生公寓房产税印花税政策的通知财税〔2019〕14号122财政部税务总局关于继续实施支持文化企业发展增值税政策的通知财税〔2019〕17号123财政部税务总局关于明确养老机构免征增值税等政策的通知财税〔2019〕20号124财政部税务总局关于延续供热企业增值税房产税城镇土地使用税优惠政策的通知财税〔2019〕38号125财政部关于调整部分政府性基金有关政策的通知财税〔2019〕46号126财政部、国家税务总局关于继续执行的车辆购置税优惠政策的公告财税〔2019〕75号127财政部海关总署税务总局关于“十四五”期间种子种源进口税收政策的通知财关税〔2021〕29号128国家税务局关于检发《关于土地使用税若干具体问题的解释和暂行规定》的通知〔1988〕国税地字第15号129国家税务局关于水利设施用地征免土地使用税问题的规定〔1989〕国税地字第14号130国家税务局关于对保险公司征收印花税有关问题的通知国税地字〔1988〕37号131国家税务总局关于“公司+农户”经营模式企业所得税优惠问题的公告2010年第2号132国家税务总局关于发布〈企业资产损失所得税税前扣除管理办法〉的公告2011年第25号133国家税务总局关于实施农林牧渔业项目企业所得税优惠问题的公告2011年第48号134国家税务总局关于纳税人采取“公司+农户”经营模式销售畜禽有关增值税问题的公告2013年第8号135国家税务总局关于金融企业涉农贷款和中小企业贷款损失税前扣除问题的公告2015年第25号136国家税务总局交通运输部关于城市公交企业购置公共汽电车辆免征车辆购置税有关事项的公告2019年第22号137国家税务总局关于耕地占用税征收管理有关事项的公告2019年第30号138国家税务总局关于小型微利企业所得税优惠政策征管问题的公告2022年第5号139国家税务总局关于增值税小规模纳税人减免增值税等政策有关征管事项的公告2023年第1号140国家税务总局关于落实支持个体工商户发展个人所得税优惠政策有关事项的公告2023年第5号141国家税务总局关于印发〈增值税部分货物征税范围注释〉的通知国税发〔1993〕151号142国家税务总局关于修订“饲料”注释及加强饲料征免增值税管理问题的通知国税发〔1999〕39号143国家税务总局关于实施国家重点扶持的公共基础设施项目企业所得税优惠问题的通知国税发〔2009〕80号144国家税务总局关于农村电网维护费征免增值税问题的通知国税函〔2009〕591号145国家税务总局关于环境保护节能节水安全生产等专用设备投资抵免企业所得税有关问题的通知国税函〔2010〕256号146工业和信息化部国家统计局国家发展和改革委员会财政部关于印发中小企业划型标准规定的通知工信部联企业〔2011〕300号147国务院关于印发个人所得税专项附加扣除暂行办法的通知国发〔2018〕41号148国务院办公厅关于印发降低社会保险费率综合方案的通知国办发〔2019〕13号149人力资源社会保障部民政部财政部国家税务总局国家乡村振兴局中国残疾人联合会关于巩固拓展社会保险扶贫成果助力全面实施乡村振兴战略的通知人社部发〔2021〕64号150国务院关于设立3岁以下婴幼儿照护个人所得税专项附加扣除的通知国发〔2022〕8号151人力资源社会保障部财政部国家税务总局关于阶段性降低失业保险、工伤保险费率有关问题的通知人社部发〔2023〕19号。

纳税人购进用于生产销售或委托受托加工17%税率货物的农产品维持原扣除力度不变

财政部税务总局关于简并增值税税率有关政策的通知财税〔2017〕37号全文有效成文日期:2017-04-28字体:【大】【中】【小】各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局、地方税务局,新疆生产建设兵团财务局:自2017年7月1日起,简并增值税税率结构,取消13%的增值税税率。

现将有关政策通知如下:一、纳税人销售或者进口下列货物,税率为11%:农产品(含粮食)、自来水、暖气、石油液化气、天然气、食用植物油、冷气、热水、煤气、居民用煤炭制品、食用盐、农机、饲料、农药、农膜、化肥、沼气、二甲醚、图书、报纸、杂志、音像制品、电子出版物。

上述货物的具体范围见本通知附件1。

二、纳税人购进农产品,按下列规定抵扣进项税额:(一)除本条第(二)项规定外,纳税人购进农产品,取得一般纳税人开具的增值税专用发票或海关进口增值税专用缴款书的,以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额;从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和11%的扣除率计算进项税额;取得(开具)农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和11%的扣除率计算进项税额。

(二)营业税改征增值税试点期间,纳税人购进用于生产销售或委托受托加工17%税率货物的农产品维持原扣除力度不变。

(三)继续推进农产品增值税进项税额核定扣除试点,纳税人购进农产品进项税额已实行核定扣除的,仍按照《财政部国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法的通知》(财税〔2012〕38号)、《财政部国家税务总局关于扩大农产品增值税进项税额核定扣除试点行业范围的通知》(财税〔2013〕57号)执行。

其中,《农产品增值税进项税额核定扣除试点实施办法》(财税〔2012〕38号印发)第四条第(二)项规定的扣除率调整为11%;第(三)项规定的扣除率调整为按本条第(一)项、第(二)项规定执行。

财政部、国家税务总局关于对若干农业生产资料征免增值税问题的通知-财税字[1996]18号

![财政部、国家税务总局关于对若干农业生产资料征免增值税问题的通知-财税字[1996]18号](https://img.taocdn.com/s3/m/bb0098333069a45177232f60ddccda38376be129.png)

财政部、国家税务总局关于对若干农业生产资料征免增值税问题的通知正文:---------------------------------------------------------------------------------------------------------------------------------------------------- 财政部国家税务总局关于对若干农业生产资料征免增值税问题的通知(1996年2月16日财税字〔1996〕18号)各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局:经国务院批准,现就若干农业生产资料征免增值税的问题通知如下:一、下列货物自1996年1月1日至1997年12月31日继续免征增值税:1.饲料。

2.农膜。

3.化肥生产企业生产销售的碳酸氢铵、普通过磷酸钙、钙镁磷肥、复混肥;原生产碳酸氢铵、普通过磷酸钙、钙镁磷肥产品的小化肥生产企业改产生产销售尿素、磷铵和硫磷铵。

免征增值税的复混肥范围仍按《关于复混肥免征增值税的通知》(财税字〔1995〕70号)的有关规定执行。

4.农药生产企业生产销售的敌敌畏、氧乐果、辛硫磷、杀虫双、丁草胺、敌百虫、对硫磷。

5.批发和零售的种子、种苗、化肥、农药、农机。

二、下列货物自1996年4月1日至1997年12月31日免征增值税:1.化肥生产企业销售的钾肥、重钙。

2.农药生产企业生产销售的久效磷、井岗霉素、多菌灵、水胺硫磷、灭多威、五氯酚钠、氰戊菊酯、莠去津、甲基硫菌灵、克百威、异丙威、棉铃宝、甲氰菊脂、三氯杀螨醇、甲多丹、灭铃皇、乙草胺。

上述货物的生产企业或经营企业,应及时计算确定上述货物1996年3月末期初存货已征税款和留抵增值税额,并相应转入存货成本中,从1996年4月1日起停止作为进项税额进行抵扣。

对于既生产销售上述货物,又生产销售其他货物的生产企业,可采用以下办法计算确定不能作为进项税额抵扣而应转入存货成本的期初存货已征税款和留抵增值税额(以下简称“应转成本税额”):企业1996年3月末期1995年上述货物的销售收入应转成本税额=初存货已征税款余额×───────────────和留抵增值税额1995年全部应税货物的销售收入三、对农药生产企业生产销售的乐果、乙酰甲胺磷、异稻瘟净、杀螟松、马拉松、磷化铝、除草醚,从1996年4月1日起恢复征收增值税。

减免税分类及代码表(国税)

不适用我省 不适用我省

《财政部国家税务总局关于被撤销金融机构有关税收政策问题的通知》财税〔2003〕141号 《财政部国家税务总局关于黄金期货交易有关税收政策的通知》财税〔2008〕5号

《财政部国家税务总局关于上海期货交易所开展期货保税交割业务有关增值税问题的通知》财税〔2010〕108号

部分条款失效:第三条失效 失效,被财税[2001]121号代替,

支持农业 01092301 01092303 01092304 01092306 01092307 01092308 01092309 01092310 01099901 其他税收优惠 01099902 教育 01101401 体育 01102901 01103201 01103202 01103203 01103205 01103206 01103207 01103208 01103209 01103210 01103211 文化 01103212 01103214 01103215 01103216 01103217 01103218 01103219 01103220 01103221 01103222 01120401 飞机制造 01120402 01120403 01120701 01120702 国防建设 01120703 01120704 01121301 交通运输 01121305 01121306

《国家税务总局 民政部 中国残疾人联合会关于促进残疾人就业税收优惠政策征管办法的通知》 国税发〔2007〕67号

《国家税务总局关于安置残疾人单位是否可以同时享受多项增值税优惠政策问题的公告》 国家税务总局公告2011年第61号

财政部 国家税务总局关于免征蔬菜流通环节增值税有关问题的通知财税[2011]137号

![财政部 国家税务总局关于免征蔬菜流通环节增值税有关问题的通知财税[2011]137号](https://img.taocdn.com/s3/m/01f419f8910ef12d2af9e778.png)

财政部国家税务总局

关于免征蔬菜流通环节增值税有关问题的通知

财税[2011]137号

各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局,新疆生产建设兵团财务局:经国务院批准,自2012年1月1日起,免征蔬菜流通环节增值税。

现将有关事项通知如下:

一、对从事蔬菜批发、零售的纳税人销售的蔬菜免征增值税。

蔬菜是指可作副食的草本、木本植物,包括各种蔬菜、菌类植物和少数可作副食的木本植物。

蔬菜的主要品种参照《蔬菜主要品种目录》(见附件)执行。

经挑选、清洗、切分、晾晒、包装、脱水、冷藏、冷冻等工序加工的蔬菜,属于本通知所述蔬菜的范围。

各种蔬菜罐头不属于本通知所述蔬菜的范围。

蔬菜罐头是指蔬菜经处理、装罐、密封、杀菌或无菌包装而制成的食品。

二、纳税人既销售蔬菜又销售其他增值税应税货物的,应分别核算蔬菜和其他增值税应税货物的销售额;未分别核算的,不得享受蔬菜增值税免税政策。

附件:蔬菜主要品种目录.doc

财政部国家税务总局

二○一一年十二月三十一日

附件:

蔬菜主要品种目录。

西部大开发优惠 政策

政策规定摘要:(一)对设在我区的国家鼓励类产业的内资企业和外商投资企业,在2001年至2010年期间,减按15%的税率征收企业所得税。

国家鼓励类产业的内资企业是指以国家发展和改革委员会《产业结构调整指导目录(2005年本)》中规定的产业项目为主营业务,其主营业务收入占企业总收入70%以上的企业。

国家鼓励类的外商投资企业是指以《外商投资产业指导目录(2007年修订)》中规定的鼓励类项目和由国家发展和改革委员会和商务部联合发布的《中西部地区外商投资优势产业目录(2008年修订)》中规定的产业项目为主营业务,其主营业务收入占企业总收入70%以上的企业。

(二)对在我区新办交通、电力、水利、邮政、广播电视企业,上述项目业务收入占企业总收入70%以上的,可以享受企业所得税如下优惠政策:内资企业自取得第一笔收入之日起,第一年至第二年免征企业所得税,第三年至第五年减半征收企业所得税;外商投资企业经营期在10年以上的,自获利年度起,第一年至第二年免征企业所得税,第三年至第五年减半征收企业所得税。

上述新办企业同时符合第(一)条规定条件的,第三年至第五年减半征收企业所得税时,按15%税率计算出应纳所得税额后减半执行。

以上(一)(二)条所称企业,是指投资主体自建、运营上述项目,单纯项目建设的施工企业不得享受优惠。

以上政策,主要适用于2001年至2010年。

依据:《国务院关于实施西部大开发若干政策措施的通知》(国发[2000]33号)《财政部国家税务总局海关总署关于西部大开发税收优惠政策的通知》(财税〔2001〕202号)《国家税务总局关于落实西部大开发有关税收政策具体实施意见的通知》(国税发〔2002〕47号)《财政部国家税务总局关于西部大开发税收优惠政策适用目录变更问题的通知》(财税[2006]165号)《国家税务总局关于西部大开发企业所得税优惠政策适用目录问题的批复》(国税函[2009]399号)交通运输、水利等公共基础设施税收优惠政策一、铁路货车修理业务免征增值税政策规定摘要:自2001年1月1日起对铁路系统内部单位为本系统修理货车的业务免征增值税。

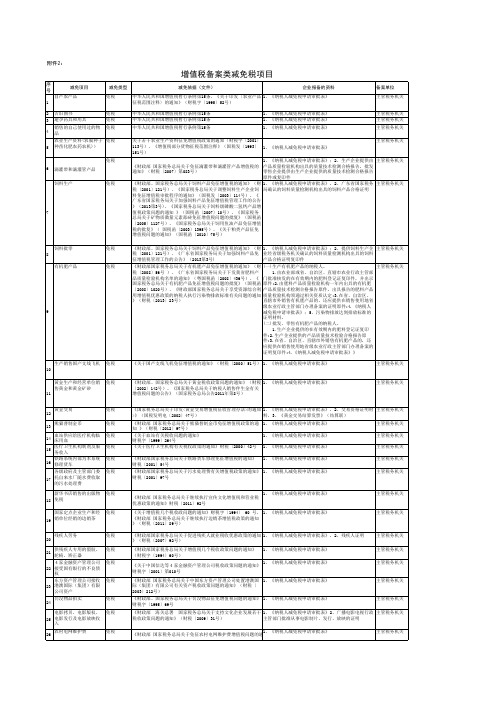

增值税备案类减免税项目 - 广东省国家税务局

主管税务机关 主管税务机关

《财政部 海关总署 国家税务总局关于支持文化企业发展若干 1、《纳税人减免税申请审批表》2、广播电影电视行政 主管税务机关

税收政策问题的通知》(财税〔2009〕31号)

国家税务总局关于有机肥产品免征增值税问题的批复》(国税函 原件;2.由肥料产品质量检验机构一年内出具的有机肥

〔2008〕1020号)、《财政部国家税务总局关于享受资源综合利 产品质量技术检测合格报告原件。出具报告的肥料产品

用增值税优惠政策的纳税人执行污染物排放标准有关问题的通知 质量检验机构须通过相关资质认定;3.在省、自治区、

1、《纳税人减免税申请审批表》 1、《纳税人减免税申请审批表》

主管税务机关 主管税务机关

《财政部国家税务总局关于支持农村饮水安全工程建设运营税收 1、《纳税人减免税申请审批表》 政策的通知》(财税〔2012〕30号

主管税务机关

销售旧货(旧货经营单 依4%征收率 《财政部 国家税务总局关于部分货物适用增值税低税率和简易 1、《纳税人减免税申请审批表》

《财政部 国家税务总局关于核电行业税收政策有关问题的通知 》财税〔2008〕38号

1、《纳税人减免税申请审批表》2、销售发票复印件 (提供原件核对)

主管税务机关

1、《纳税人减免税申请审批表》2、农民专业合作社成 主管税务机关 《财政部 国家税务总局关于农民专业合作社有关税收政策的通 员名册、合作社章程、种养规模等明细资料 知》财税〔2008〕81号

主管税务机关

《财政部国家税务总局关于增值税几个税收政策问题的通知》 1、《纳税人减免税申请审批表》 (财税字〔1994〕60号)

网上办税厅增值税减免明细表减免税代码对照表

包括个人转让著作权免征增值税优惠,自产农产品 免征增值税优惠,避孕药品和用具免征增值税优 惠,古旧图书免征增值税优惠,其他个人销售自己 使用过的物品增值税优惠,军队、军工系统部分货 物免征增值税优,血站免征增值税优惠,医疗卫生 机构免征增值税优惠,残疾人提供应税服务增值税 优惠 填写纳税人本期按照税法规定出口免征增值税的销 售额,但不包括适用免、抵、退税办法出口的销售 额。小规模纳税人不填写本栏,也即,小规模纳税 人若为出口单位,享受出口免税政策的,不需要填 写本栏。

2013〕106号

条第(十二)款

《中华人民共和国增值税暂行条例》 中华人民 共和国国务院令第538号

第十五条第(六)项

《财政部 国家税务总局关于粮食企业增值税征 免问题的通知》 财税字〔1999〕198号

第一、五条

《财政部 国家税务总局关于将铁路运输和邮政 《附件3.营业税改征增值税

业纳入营业税改征增值税试点的通知》 财税〔 试点过渡政策的规定》第一

01121301

无偿援助项目免征增值税优惠

01124302

黄金交易免征增值税优惠

01129907

拍卖行拍卖免税货物免征增值税优惠 01129911

黄金交易免征增值税优惠

01129916

美国ABS船级社免征增值税优惠

01129920

邮政服务免征增值税优惠

01129926

其他

01129999

出口免税

01CKTS01

2013〕106号

条第(十)款

《财政部 国家税务总局关于将铁路运输和邮政 《附件3.营业税改征增值税

业纳入营业税改征增值税试点的通知》 财税〔 试点过渡政策的规定》第一

2013〕106号

资料汇总:不得开具增值税专用发票的21种情形

资料汇总:不得开具增值税专用发票的21种情形一、不得向个人开具专用发票1.向消费者个人销售货物或者应税劳务的政策依据:《增值税暂行条例》第二十一条2.向消费者个人提供应税服务政策依据:《财政部、国家税务总局关于将铁路运输和邮政业纳入营业税改征增值税试点的通知》(财税〔2013〕106号)第四十九条二、个人不得代开专用发票1.个人销售货物、提供应税劳务或者提供应税服务,不能代开增值税专用发票,只能申请代开增值税普通发票。

政策依据:《国家税务总局关于印发〈税务机关代开增值税专用发票管理办法(试行)〉的通知》(国税发〔2004〕153号)第二条规定,本办法所称代开专用发票,指主管税务机关为所辖范围内的增值税纳税人代开专用发票,其他单位和个人不得代开。

第五条规定,本办法所称增值税纳税人,指已办理税务登记的小规模纳税人(包括个体经营者)以及国家税务总局确定的其他可予代开增值税专用发票的纳税人。

三、免征增值税不得开专用发票1.销售货物或者应税劳务适用免税规定的政策依据:《中华人民共和国增值税暂行条例》第二十一条2.适用免征增值税规定的应税服务政策依据:《财政部、国家税务总局关于将铁路运输和邮政业纳入营业税改征增值税试点的通知》(财税〔2013〕106号)第四十九条3.销售免税货物不得开具专用发票,法律、法规及国家税务总局另有规定的除外。

政策依据:国家税务总局关于修订《增值税专用发票使用规定》的通知(国税发〔2006〕156号)第十条4.增值税一般纳税人(以下简称"一般纳税人")销售免税货物,一律不得开具专用发票(国有粮食购销企业销售免税粮食除外):如违反规定开具专用发票的,则对其开具的销售额依照增值税适用税率全额征收增值税,不得抵扣进项税额,并按照《中华人民共和国发票管理办法》及其实施细则的有关规定予以处罚。

政策依据:《国家税务总局关于加强免征增值税货物专用发票管理的通知》(国税函〔2005〕780号)5.纳税人提供跨境服务免征增值税的,应单独核算跨境服务的销售额,准确计算不得抵扣的进项税额,其免税收入不得开具增值税专用发票政策依据:《国家税务总局关于重新发布<营业税改征增值税跨境应税服务增值税免税管理办法(试行)>的公告》(税务总局公告2014年第49号)第六条6.销售熊猫普制金币免税收入不得开具增值税专用发票政策依据:国家税务总局关于发布《熊猫普制金币免征增值税管理办法(试行)》的公告(国家税务总局公告2013年第6号)7.对农村电管站在收取电价时一并向用户收取的农村电网维护费(包括低压线路损耗和维护费以及电工经费)免征增值税,不得开具增值税专用发票根据《财政部国家税务总局关于免征农村电网维护费增值税问题的通知》(财税字[1998]47号)规定,对农村电管站在收取电价时一并向用户收取的农村电网维护费(包括低压线路损耗和维护费以及电工经费)免征增值税。

增值税减免备案

增值税减免备案一、业务描述增值税减免税备案管理:1、在2012年底以前,对宣传文化事业继续执行增值税税收优惠政策;2、尿素产品免征增值税;3、饲料产品免征增值税;4、民航国际航班使用保税航空燃油免征增值税;5、农业生产者销售的自产农业产品、避孕药品和用具、古旧图书等七项免征增值税;6、生产销售支线飞机免征增值税;7、农业生产资料免征增值税;8、农村电网维护费免征增值税;9、医疗卫生机构免征增值税;10、通过钻交所销售的国内开采或加工的钻石在国内销售环节免征增值税;11、人民银行配售黄金免征增值税;12、生产销售和批发、零售滴灌带和滴灌管产品免征增值税;13、销售黄金和黄金矿砂免征增值税;14、血站供应给医疗机构的临床用血免征增值税;15、生产销售批发零售有机肥产品免征增值税;16、拍卖行拍卖免税货物免征增值税;17、氨化硝酸钙免征增值税;18、电影企业销售电影拷贝收入免征增值税;19、文化企业的党报、党刊发行收入和印刷收入免征增值税;20、农膜、种子、种苗、化肥、农药、农机等若干农业生产资料免征增值税;21、对销售自产的以建(构)筑废物、煤矸石为原料生产的建筑砂石骨料免征增值税;22、垃圾处理、污泥处理处置劳务免征增值税;23、供残疾人专用的假肢、轮椅、矫型器(包括上肢矫型器,下肢矫型器,脊椎侧弯矫型器),免征增值税;24、执法部门和单位查处的属于一般商业部门经营的商品,具备拍卖条件的,由执罚部门或单位商同级财政部门同意后,公开拍卖。

其拍卖收入作为罚没收入由执罚部门和单位如数上缴财政,不予征税;25、从事免税品销售业务的专业公司(名单附后),对其所属免税品商店批发、调拨进口免税的货物,暂不征收增值税;26、国内定点生产企业生产的国产抗艾滋病病毒药品免征生产环节和流通环节增值税;27、债转股企业免征增值税;28、纳税人销售旧货,按照简易办法依照4%征收率减半征收增值税;29、残疾人个人提供的修理修配劳务免征增值税;30、销售使用过的固定资产;31、从事蔬菜批发、零售的纳税人销售的蔬菜免征增值税;32、增值税税控系统专用设备抵减增值税税额;33、对污水处理劳务免征增值税;34、农民专业合作社增值税优惠。

增值税税收优惠

九、煤层气抽采:即征即退

十、金融资产管理公司

十一、软件产品

增值税一般纳税人销售其自行开发生产的软件产品,按 17%的法定税率征收增值税后,对其增值税实际税负超过 3%的部分实行即征即退。

超过20000元的企业或非企业型单位,暂免征收增值税。

十七、蔬菜鲜活肉蛋产品、流通环节增值税优惠政策

(一)2012年1月1日起,从事蔬菜批发零售的纳税人销 售的蔬菜,免征蔬菜流通环节的增值税。

各种蔬菜罐头不属于免税的范围。

(二)2012年10月1日起,免征部分鲜活肉蛋产品流通环 节增值税。

均免征增值税。 5.2007年7月1日起,滴灌带和滴灌管产品免征增值税。 6.2013年1月1日起,硝基复合肥免征增值税。

四、军队军工系统 军用免税、民用征税 五、公安司法部门 针对公检法部门免税(警服),民用征税 六、调整完善资源综合利用产品及劳务增值税政策 (一).销售下列自产货物免征增值税 1.再生水 2.废旧轮胎为全部生产原料生产的胶粉 3.翻新

第二部分 营业税改征增值税部分

一、下列项目免征增值税 (一)个人转让著作权。 (二)残疾人个人提供应税服务。 (三)航空公司提供飞机播洒农药服务。 (四)试点纳税人提供技术转让、技术开发和与之

相关的技术咨询、技术服务。 试点纳税人申请免征增值税时,须持技术转让、开

发的书面合同,到试点纳税人所在地省级科技主管 部门进行认定,并持有关的书面合同和科技主管部 门审核意见证明文件报主管国家税务局备查。

一、法定减免

(一)销售自制农产品:指农业生产者销售自产的农产品 免征增值税。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

乐税智库文档

财税法规

策划 乐税网

财政部国家税务总局关于免征滴灌带和滴灌管产品增值税的通知

【标 签】滴灌带和滴灌管产品滴灌带,滴灌管滴灌带,滴灌管,农业节水滴灌系统

【颁布单位】财政部,国家税务总局

【文 号】财税﹝2007﹞83号

【发文日期】2007-05-30

【实施时间】2007-07-01

【 有效性 】全文有效

【税 种】增值税

各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局,新疆生产建设兵团财务局:

为节约水资源,促进农业节水灌溉,发展农业生产,经国务院批准,现将滴灌带和滴灌管产品有关增值税政策问题通知如下:

一、自2007年7月1日起,纳税人生产销售和批发、零售滴灌带和滴灌管产品免征增值税。

滴灌带和滴灌管产品是指农业节水滴灌系统专用的、具有制造过程中加工的孔口或其他出流装置、能够以滴状或连续流状出水的水带和水管产品。

滴灌带和滴灌管产品按照国家有关质量技术标准要求进行生产,并与PVC管(主管)、PE管(辅管)、承插管件、过滤器等部件组成为滴灌系统。

二、享受免税政策的纳税人应按照《中华人民共和国增值税暂行条例》及其实施细则等规定,单独核算滴灌带和滴灌管产品的销售额。

未单独核算销售额的,不得免税。

三、纳税人销售免税的滴灌带和滴灌管产品,应一律开具普通发票,不得开具增值税专用发票。

四、生产滴灌带和滴灌管产品的纳税人申请办理免征增值税时,应向主管税务机关报送由产品质量检验机构出具的质量技术检测合格报告,出具报告的产品质量检验机构须通过省以上质量技术监督部门的相关资质认定。

批发和零售滴灌带和滴灌管产品的纳税人申请办理免征增值税时,应向主管税务机关报送由生产企业提供的质量技术检测合格报告原件或复印件。

未取得质量技术检测合格报告的,不得免税。

五、税务机关应加强对享受免税政策纳税人的后续管理,不定期对企业经营情况进行核实,凡经核实产品质量不符合有关质量技术标准要求的,应停止其继续享受免税政策的资格,依法恢复征税。

请遵照执行。

关联知识:

1.中华人民共和国增值税暂行条例。