奥马电器2020年三季度财务风险分析详细报告

002668奥马电器2023年三季度现金流量报告

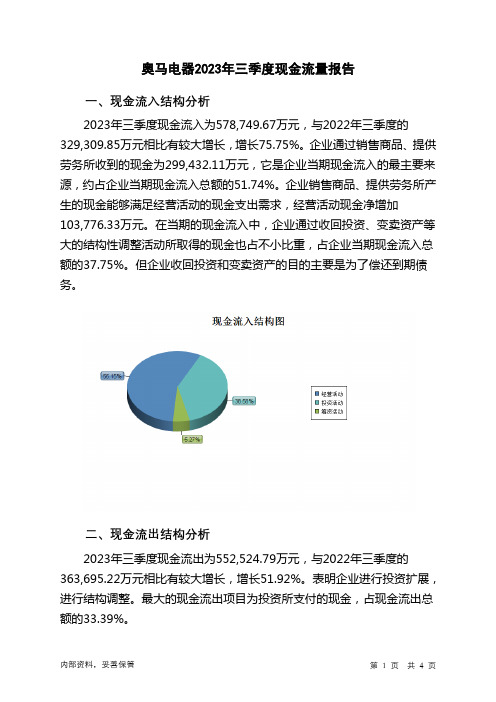

奥马电器2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为578,749.67万元,与2022年三季度的329,309.85万元相比有较大增长,增长75.75%。

企业通过销售商品、提供劳务所收到的现金为299,432.11万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的51.74%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,经营活动现金净增加103,776.33万元。

在当期的现金流入中,企业通过收回投资、变卖资产等大的结构性调整活动所取得的现金也占不小比重,占企业当期现金流入总额的37.75%。

但企业收回投资和变卖资产的目的主要是为了偿还到期债务。

二、现金流出结构分析2023年三季度现金流出为552,524.79万元,与2022年三季度的363,695.22万元相比有较大增长,增长51.92%。

表明企业进行投资扩展,进行结构调整。

最大的现金流出项目为投资所支付的现金,占现金流出总额的33.39%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有较大幅度增加,企业经营活动现金流入的稳定性提高。

2023年三季度,工资性支出有较大幅度增加,现金流出的刚性明显增强。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;收回投资收到的现金;收到的税费返还;取得借款收到的现金。

现金流出项目从大到小依次是:投资支付的现金;购买商品、接受劳务支付的现金;偿还债务支付的现金;分配股利、利润或偿付利息支付的现金。

四、现金流动的协调性评价2023年三季度奥马电器投资活动收回资金21,653.03万元;经营活动创造资金103,776.33万元。

2023年三季度奥马电器筹资活动需要净支付资金99,204.48万元,经营活动和投资活动所提供的资金满足了投融资活动对资金的需要。

总体来看,当期经营、投资、融资活动使企业的现金净流量增加。

奥马电器财务分析报告(3篇)

第1篇一、引言奥马电器(股票代码:002669)成立于1994年,是一家专业从事家用电器研发、生产和销售的企业。

公司主要从事冰箱、洗衣机、空调、热水器等家用电器的研发、生产和销售。

近年来,奥马电器在国内外市场取得了显著的业绩,已成为中国家电行业的领军企业之一。

本报告将对奥马电器的财务状况进行分析,以期为投资者提供参考。

二、公司概况1. 主营业务奥马电器主要从事冰箱、洗衣机、空调、热水器等家用电器的研发、生产和销售。

公司产品广泛应用于家庭、商业和工业领域,满足消费者多样化的需求。

2. 市场地位奥马电器在国内家电市场占据重要地位,产品畅销全国,并出口至多个国家和地区。

公司凭借先进的技术、优质的产品和服务,赢得了广大消费者的信赖。

3. 财务状况奥马电器近年来财务状况良好,盈利能力较强。

以下是公司财务状况的具体分析。

三、财务分析1. 盈利能力分析(1)毛利率奥马电器近年来毛利率保持在较高水平,表明公司具有较强的盈利能力。

以下为近年毛利率情况:年份毛利率(%)2018 22.782019 23.142020 23.512021 23.79从上述数据可以看出,奥马电器毛利率逐年上升,表明公司盈利能力持续增强。

(2)净利率奥马电器净利率也呈现出逐年上升的趋势,说明公司在控制成本、提高效益方面取得了一定的成果。

以下为近年净利率情况:年份净利率(%)2018 3.762019 4.232020 4.712021 5.262. 营业收入分析奥马电器近年来营业收入稳步增长,表明公司在市场竞争中具有较强的竞争力。

以下为近年营业收入情况:年份营业收入(亿元)2018 80.762019 92.762020 105.122021 117.80从上述数据可以看出,奥马电器营业收入逐年增长,表明公司在市场占有率上取得了显著成果。

3. 资产负债率分析奥马电器资产负债率相对稳定,表明公司财务风险较低。

以下为近年资产负债率情况:年份资产负债率(%)2018 45.162019 43.762020 44.822021 45.76从上述数据可以看出,奥马电器资产负债率相对稳定,说明公司财务状况较为稳健。

002668奥马电器2023年三季度行业比较分析报告

奥马电器2023年三季度行业比较分析报告一、总评价得分88分,结论良好二、详细报告(一)盈利能力状况得分100分,结论优秀奥马电器2023年三季度净资产收益率(%)为65.33%,高于行业优秀值18.1%。

总资产报酬率(%)为21.18%,高于行业优秀值10.1%。

销售(营业)利润率(%)为15.27%,高于行业优秀值15.0%。

成本费用利润率(%)为17.94%,高于行业良好值11.9%,低于行业最优值18.1%。

资本收益率(%)为150.66%,高于行业优秀值17.2%。

盈利能力状况(二)营运能力状况得分94分,结论优秀奥马电器2023年三季度总资产周转率(次)为1.38次,高于行业良好值0.9次,低于行业最优值1.5次。

应收账款周转率(次)为5.82次,高于行业平均值3.0次,低于行业良好值6.0次。

流动资产周转率(次)为1.75次,高于行业良好值1.3次,低于行业最优值2.0次。

资产现金回收率(%)为49.31%,高于行业优秀值8.7%。

存货周转率(次)为9.62次,高于行业优秀值6.9次。

营运能力状况(三)偿债能力状况得分77分,结论良好奥马电器2023年三季度资产负债率(%)为70.57%,劣于行业较差值68.6%,优于行业极差值83.6%。

已获利息倍数为64.9,高于行业优秀值5.9。

速动比率(%)为101.57%,高于行业平均值85.4%,低于行业良好值114.6%。

现金流动负债比率(%)为18.28%,高于行业良好值14.1%,低于行业最优值19.1%。

带息负债比率(%)为5.06%,优于行业良好值13.4%,劣于行业最优值0.3%。

偿债能力状况(四)发展能力状况得分80分,结论良好奥马电器2023年三季度销售(营业)增长率(%)为44.57%,高于行业优秀值16.1%。

资本保值增值率(%)为113.48%,高于行业良好值109.7%,低于行业最优值116.6%。

销售(营业)利润增长率(%)为10.21%,高于行业良好值7.7%,低于行业最优值12.9%。

《奥马电器企业现金流量表分析》开题报告

伴随我国经济的高速发展,财务管理变得越来越重要,但基于权责发生制的以利润为核心的传统财务管理模式已不能更好的衡量和适应现代社会对企业管理的要求,很多企业虽然利润丰厚却有很大部分收入是以应收账款的方式实现的,这就导致其利润指标中含有大量水分,无法真实准确的反映企业发展情况(李婷婷 ,王晨阳,2022)。但现金流可以在一定程度上反映企业的盈利质量,压缩企业利润中的水分,能够比传统利润指标更好的反映公司资产流动性,更科学地体现其偿债能力(张晓华 ,刘静宇 ,陈思,2021)。当前越来越多的冰箱家电企业陷入现金危机,甚至一些企业开始破产,其中很重要的一个原因就是现金流管理不善。基于此,本文以中山奥马电器冰箱家电企业为例,分析行业特点,对冰箱家电企业现金流管理现状展开分析,并以中山奥马电器公司为例,解释冰箱家电企业在经营、投资和筹资方面的现金流管理中出现的问题和原因,并在相关理论的基础上提出解决方案。了解中山奥马电器企业本身特点并照其鲜明的特点对现金流量管理做进一步的研究,对于促进冰箱家电企业的长期稳定发展具有重要的推动作用(杨泽明, 黄瑞霞, 赵小兵)。

[15]潘佳音 ,林建波.X施工企业现金流量表风险识别及应对措施[J].财务与会计.2020,(1):4.

[16]De Souza Costa Patricia,Fernandes Pinto Aline,Menezes Nunes Felipe,Lemes Sirlei. Comparability of accounting choices in the statement of cash flow: Evidence from Brazil[J]. Contaduría y Administración,2018,64(3):1445.

[3]杨泽明, 黄瑞霞, 赵小兵.现金流量表分析与运用研究[J].全国流通经济.2020,(32):3.

奥马电器2020年三季度经营风险报告

奥马电器2020年三季度经营风险报告

一、经营风险分析

1、经营风险

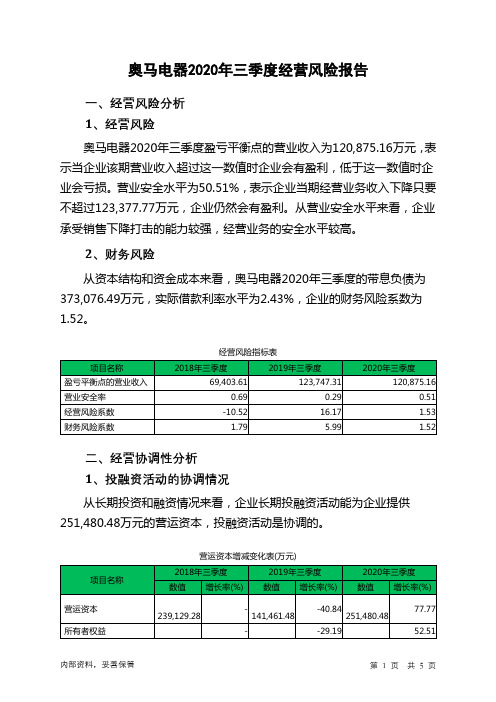

奥马电器2020年三季度盈亏平衡点的营业收入为120,875.16万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为50.51%,表示企业当期经营业务收入下降只要不超过123,377.77万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

从资本结构和资金成本来看,奥马电器2020年三季度的带息负债为373,076.49万元,实际借款利率水平为2.43%,企业的财务风险系数为1.52。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供251,480.48万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共5 页。

论中山奥马电器股份有限公司产品的贸易现状及分析

论中山奥马电器股份产品的贸易现状及分析大纲:1、奥马电器股份背景分析1.1奥马的起步1.2奥马电器的成立1.3奥马电器的生产产品1.4奥马电器的管理模式2、中山奥马电器股份产品的出口现状分析2.1奥马电器产品出口的特点2.2奥马电器不同年份产品出口分析2.3奥马电器不同地区产品出口分析3奥马电器产品出口的优势分析4.奥马电器产品出口的问题分析4.1能源、原材料供应紧张,机电产品成本上涨。

4.2人民币升值对机电产品出口将产生不利影响。

5.产品出口对策建议5.1加强政府政策扶持,完善技术性贸易壁垒的预警机制。

5.2加大企业的研发力度,努力实现技术创新。

5.3联合同行业企业共同出口,坚持以质取胜战略。

5.4优化机电产品出口结构,加大资本技术密集型产品的出口比重。

5.5贯彻出口市场多元化战略,扩大市场占有率开拓出口新市场。

5.6坚持企业出口方式创新,发展多元化贸易方式。

摘要:当前,随着中国经济的飞速发展与经济实力的日益增强。

中国家电业面临着国际激烈竞争。

中国家电业经过二十多年的发展,已经具备了一定的竞争力,并出口了大量电器,也是世界家电的生产基地。

相对于奥马电器该如何进一步开发国际市场获得更多利润,如何面对各方面的挑战,如何在国际市场中一直保持着健康、稳定的发展,这是一个十分具有现实意义的问题。

本文通过对奥马电器出口产品的生产情况、价格与市场等方面进行调查与分析,比较直接地指出加点器行业面临的几个问题,其具体表现为:出口产品的技术结构问题;产品出口的市场竞争现状;产品的结构、价格、利润问题;产品出口的战略目标问题等。

1、奥马电器股份背景分析公司创业之初主要抓住为海信、TCL、美的、康佳、小天鹅、美菱等国内知名品牌进行ODM 的业务机会,提升了公司市场调研、产品设计、流程优化与成本控制等ODM 企业的核心竞争力,迅速在国内冰箱行业站稳脚跟。

羽翼渐丰时,公司又牢牢把握了冰箱行业在全球范围内产业转移的良机,以产品标准同中国相似的欧洲市场为突破口,形成了同时适应欧洲与中国产品标准的通用产品平台,成功将ODM 业务拓展到欧洲市场,先后与惠而浦、Candy、Fagor、GGV、KESA、伊莱克斯等知名品牌建立了战略合作关系。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

奥马电器2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为145,826.29万元,2020年三季度已经取得的短期带息负债为281,278.52万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供158,311.55万元的营运资本。

3.总资金需求

该企业资金富裕,富裕12,485.26万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为184,126.55万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是297,011.25万元,实际已经取得的短期带息负债为281,278.52万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为240,568.9万元,企业有能力在3年之内偿还的贷款总规模为268,790.08万元,在5年之内偿还的贷款总规模为325,232.43万元,当前实际的带息负债合计为373,076.49万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

但

内部资料,妥善保管第1 页共5 页。