洛阳玻璃2020年三季度财务风险分析详细报告

洛阳玻璃2020年上半年财务风险分析详细报告

洛阳玻璃2020年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为2,561.13万元,2020年上半年已经取得的短期带息负债为220,881.38万元。

2.长期资金需求

该企业长期资金需求为202,987.98万元,2020年上半年已有长期带息负债为48,254.2万元。

3.总资金需求

该企业的总资金需求为205,549.11万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为6,133.45万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是12,683.47万元,实际已经取得的短期带息负债为220,881.38万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为12,683.47万元,企业有能力在3年之内偿还的贷款总规模为15,958.48万元,在5年之内偿还的贷款总规模为22,508.51万元,当前实际的带息负债合计为269,135.58万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为133,050.68万元。

该资金缺口需要企业持续经营16.36个分析期之后才能填补。

与企业营业收入的规模相比,资

内部资料,妥善保管第1 页共5 页。

洛阳玻璃2020年上半年财务指标报告

2020年上半年营业利润为4,016.22万元,与2019年上半年的2,353.04 万元相比有较大增长,增长70.68%。以下项目的变动使营业利润增加:营 业税金及附加减少46.48万元,共计增加46.48万元;以下项目的变动使营 业利润减少:资产减值损失减少260万元,投资收益减少535.7万元,营业 成本增加3,412.33万元,财务费用增加907.71万元,销售费用增加814.32 万元,管理费用增加21.66万元,共计减少5,951.72万元。各项科目变化引 起营业利润增加1,663.18万元。

43.02

13.18

2020年上半年 1,034.93 436.31 383.35 88.16

洛阳玻璃2020年上半年总资产周转次数为0.35次,比2019年上半年周 转速度放慢,周转天数从982.32天延长到1034.93天。企业资产规模有较 大幅度的扩大,但营业收入没有相应的增长,致使企业总资产的周转速度 下降。

2.99 2.74

2020年上半年 23.46 4.19 4.87 3.58 4.56

内部资料,妥善保管

第1页 共4页

洛阳玻璃2020年上半年的营业利润率为4.19%,总资产报酬率为 3.58%,净资产收益率为4.56%,成本费用利润率为4.87%。企业实际投入 到企业自身经营业务的资产为477,933.5万元,经营资产的收益率为 1.68%,而对外投资的收益率为-19.48%。

内部资料,妥善保管

第3页 共4页

191.50天,2020年上半年比2019年上半年延长29.84天。

洛阳玻璃2020年三季度经营成果报告

洛阳玻璃2020年三季度经营成果报告

一、实现利润分析

1、利润总额

2020年三季度利润总额为9,534.2万元,与2019年三季度的4,445.48万元相比成倍增长,增长1.14倍。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润

2020年三季度营业利润为9,647.41万元,与2019年三季度的2,620.72万元相比成倍增长,增长2.68倍。

以下项目的变动使营业利润增加:财务费用减少84.06万元,共计增加84.06万元;以下项目的变动使营业利润减少:投资收益减少196.26万元,资产减值损失减少500万元,营业成本增加18,112.11万元,销售费用增加699.78万元,管理费用增加479.59万元,营业税金及附加增加215.3万元,共计减少20,203.04万元。

各项科目变化引起营业利润增加7,026.68万元。

3、投资收益

2020年三季度投资收益为负196.26万元。

4、营业外利润

2020年三季度营业外利润为负113.21万元,与2019年三季度的1,824.76万元相比,2020年三季度出现亏损,亏损113.21万元。

5、经营业务的盈利能力

从营业收入和成本的变化情况来看,2020年三季度的营业收入为。

洛阳玻璃2020年上半年财务分析详细报告

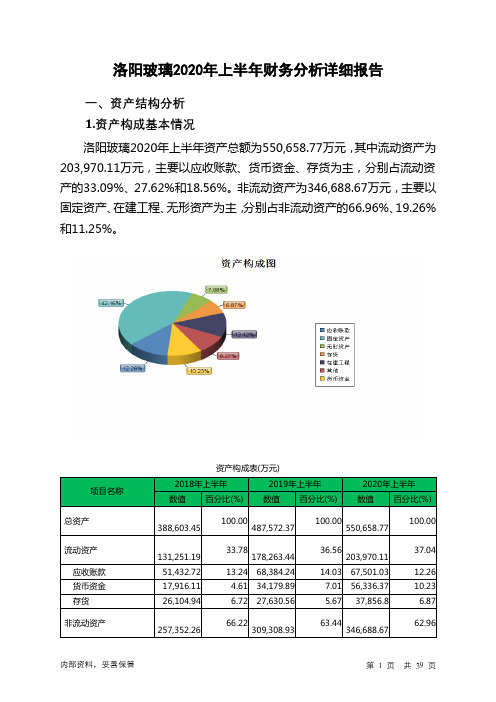

洛阳玻璃2020年上半年财务分析详细报告一、资产结构分析1.资产构成基本情况洛阳玻璃2020年上半年资产总额为550,658.77万元,其中流动资产为203,970.11万元,主要以应收账款、货币资金、存货为主,分别占流动资产的33.09%、27.62%和18.56%。

非流动资产为346,688.67万元,主要以固定资产、在建工程、无形资产为主,分别占非流动资产的66.96%、19.26%和11.25%。

资产构成表(万元)项目名称2018年上半年2019年上半年2020年上半年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产388,603.45 100.00487,572.37100.00550,658.77100.00流动资产131,251.19 33.78178,263.4436.56203,970.1137.04应收账款51,432.72 13.24 68,384.24 14.03 67,501.03 12.26 货币资金17,916.11 4.61 34,179.89 7.01 56,336.37 10.23 存货26,104.94 6.72 27,630.56 5.67 37,856.8 6.87非流动资产257,352.26 66.22309,308.9363.44346,688.6762.96固定资产170,533.34 43.88173,588.2635.60232,150.7542.16在建工程44,305.28 11.40 91,246.28 18.71 66,758.88 12.12 无形资产35,913.02 9.24 35,188.7 7.22 39,002.34 7.082.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的36.34%,表明企业的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的34.48%,应当加强应收款项管理,关注应收款项的质量。

洛阳玻璃2020年上半年财务分析结论报告

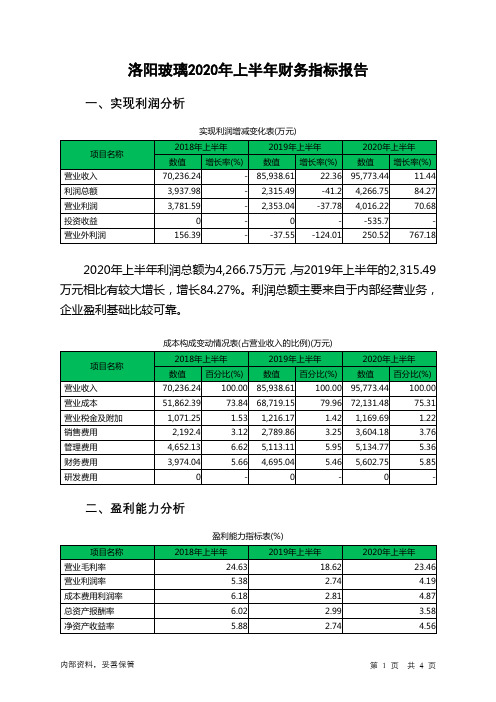

洛阳玻璃2020年上半年财务分析综合报告一、实现利润分析2020年上半年利润总额为4,266.75万元,与2019年上半年的2,315.49万元相比有较大增长,增长84.27%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年上半年营业成本为72,131.48万元,与2019年上半年的68,719.15万元相比有所增长,增长4.97%。

2020年上半年销售费用为3,604.18万元,与2019年上半年的2,789.86万元相比有较大增长,增长29.19%。

从销售费用占销售收入比例变化情况来看,2020年上半年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2020年上半年管理费用为5,134.77万元,与2019年上半年的5,113.11万元相比变化不大,变化幅度为0.42%。

2020年上半年管理费用占营业收入的比例为5.36%,与2019年上半年的5.95%相比有所降低,降低0.59个百分点。

营业利润有所提高,管理费用支出控制较好。

2020年上半年财务费用为5,602.75万元,与2019年上半年的4,695.04万元相比有较大增长,增长19.33%。

三、资产结构分析2020年上半年企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

2020年上半年存货占营业收入的比例出现不合理增长。

应收账款占营业收入的比例下降。

其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

与2019年上半年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,洛阳玻璃2020年上半年经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

洛阳玻璃2020年一季度经营风险报告

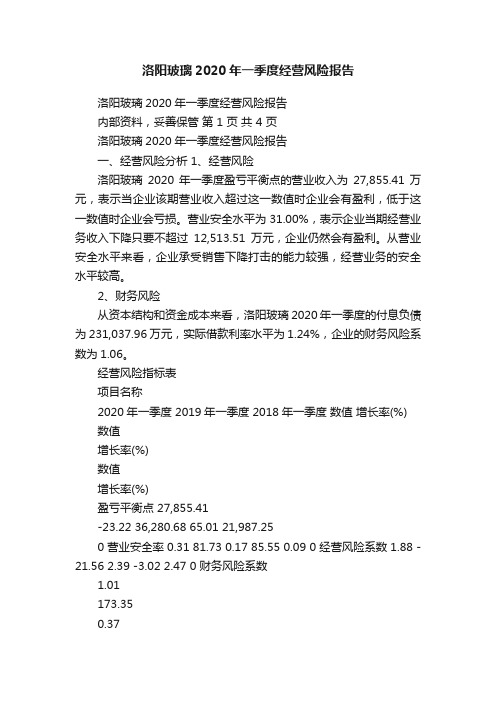

洛阳玻璃2020年一季度经营风险报告洛阳玻璃2020年一季度经营风险报告内部资料,妥善保管第 1 页共 4 页洛阳玻璃2020年一季度经营风险报告一、经营风险分析 1、经营风险洛阳玻璃2020年一季度盈亏平衡点的营业收入为27,855.41万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为31.00%,表示企业当期经营业务收入下降只要不超过12,513.51万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险从资本结构和资金成本来看,洛阳玻璃2020年一季度的付息负债为231,037.96万元,实际借款利率水平为1.24%,企业的财务风险系数为1.06。

经营风险指标表项目名称2020年一季度 2019年一季度 2018年一季度数值增长率(%) 数值增长率(%)数值增长率(%)盈亏平衡点 27,855.41-23.22 36,280.68 65.01 21,987.250 营业安全率 0.31 81.73 0.17 85.55 0.09 0 经营风险系数 1.88 -21.56 2.39 -3.02 2.47 0 财务风险系数1.01173.350.37-59.510.92二、经营协调性分析 1、投融资活动的协调情况从长期投资和融资情况来看,企业投资活动所需的资金没有足够的长期资金来源作保证,企业长期性资产投资存在125,045.39万元的资金缺口,需要占用企业流动资金。

营运资本增减变化表项目名称2020年一季度 2019年一季度 2018年一季度数值增长率(%)数值增长率(%)数值增长率(%)。

洛阳玻璃2020年上半年决策水平分析报告

洛阳玻璃2020年上半年决策水平报告一、实现利润分析2020年上半年利润总额为4,266.75万元,与2019年上半年的2,315.49万元相比有较大增长,增长84.27%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2020年上半年营业利润为4,016.22万元,与2019年上半年的2,353.04万元相比有较大增长,增长70.68%。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析洛阳玻璃2020年上半年成本费用总额为87,642.87万元,其中:营业成本为72,131.48万元,占成本总额的82.3%;销售费用为3,604.18万元,占成本总额的4.11%;管理费用为5,134.77万元,占成本总额的5.86%;财务费用为5,602.75万元,占成本总额的6.39%;营业税金及附加为1,169.69万元,占成本总额的1.33%。

2020年上半年销售费用为3,604.18万元,与2019年上半年的2,789.86万元相比有较大增长,增长29.19%。

从销售费用占销售收入比例变化情况来看,2020年上半年销售费用大幅度增长的同时收入也有较大幅度的增长,企业销售活动效果明显,但相对来讲销售费用增长快于营业收入增长。

2020年上半年管理费用为5,134.77万元,与2019年上半年的5,113.11万元相比变化不大,变化幅度为0.42%。

2020年上半年管理费用占营业收入的比例为5.36%,与2019年上半年的5.95%相比有所降低,降低0.59个百分点。

营业利润有所提高,管理费用支出控制较好。

三、资产结构分析洛阳玻璃2020年上半年资产总额为550,658.77万元,其中流动资产为203,970.11万元,主要以应收账款、货币资金、存货为主,分别占流动资产的33.09%、27.62%和18.56%。

非流动资产为346,688.67万元,主要以固定资产、在建工程、无形资产为主,分别占非流动资产的66.96%、19.26%和11.25%。

洛阳玻璃2020年三季度经营风险报告

洛阳玻璃2020年三季度经营风险报告

一、经营风险分析

1、经营风险

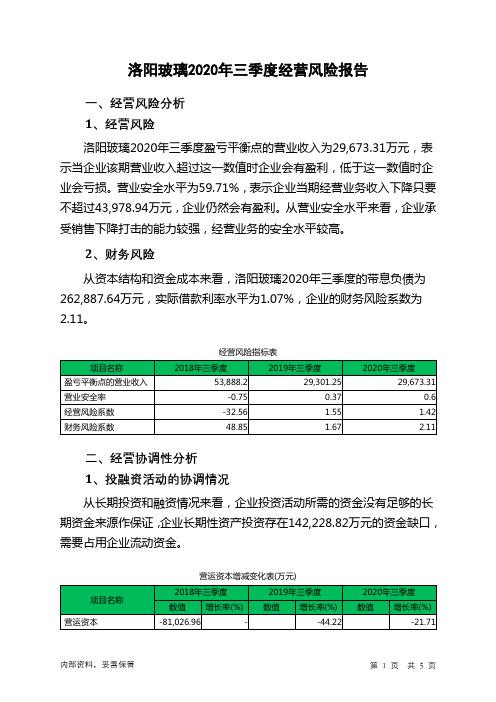

洛阳玻璃2020年三季度盈亏平衡点的营业收入为29,673.31万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为59.71%,表示企业当期经营业务收入下降只要不超过43,978.94万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

从资本结构和资金成本来看,洛阳玻璃2020年三季度的带息负债为262,887.64万元,实际借款利率水平为1.07%,企业的财务风险系数为2.11。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

从长期投资和融资情况来看,企业投资活动所需的资金没有足够的长期资金来源作保证,企业长期性资产投资存在142,228.82万元的资金缺口,需要占用企业流动资金。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共5 页。

洛阳玻璃2020年三季度财务分析详细报告

洛阳玻璃2020年三季度财务分析详细报告一、资产结构分析1.资产构成基本情况洛阳玻璃2020年三季度资产总额为554,494.97万元,其中流动资产为198,052.98万元,主要以应收账款、存货、货币资金为主,分别占流动资产的29.77%、15.71%和13.67%。

非流动资产为356,442万元,主要以无形资产、长期应收款、开发支出为主,分别占非流动资产的10.9%、1.54%和0.39%。

资产构成表(万元)项目名称2018年三季度2019年三季度2020年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产404,227.91 100.00518,787.14100.00554,494.97100.00流动资产142,492.07 35.25191,867.2136.98198,052.9835.72应收账款49,391.3 12.22 70,384.64 13.57 58,964.88 10.63 存货27,015.2 6.68 28,362.68 5.47 31,108.33 5.61 货币资金23,768.28 5.88 38,438.05 7.41 27,072.43 4.88非流动资产261,735.84 64.75326,919.9363.02 356,442 64.28无形资产35,892.37 8.88 36,775.81 7.09 38,843.27 7.01 长期应收款5,500 1.36 5,500 1.06 5,500 0.99 开发支出969.79 0.24 2,720.31 0.52 1,383.68 0.252.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的29.77%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表(万元)项目名称2018年三季度2019年三季度2020年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产142,492.07 100.00191,867.21100.00198,052.98100.00应收账款49,391.3 34.66 70,384.64 36.68 58,964.88 29.77 存货27,015.2 18.96 28,362.68 14.78 31,108.33 15.71 货币资金23,768.28 16.68 38,438.05 20.03 27,072.43 13.67 应收票据28,887.18 20.27 18,521.93 9.65 20,751.18 10.48 预付款项4,510.46 3.17 8,225.82 4.29 16,370.72 8.27 其他流动资产3,298.05 2.31 10,372.85 5.41 7,962.65 4.023.资产的增减变化2020年三季度总资产为554,494.97万元,与2019年三季度的518,787.14万元相比有所增长,增长6.88%。

洛阳玻璃2020年三季度财务分析结论报告

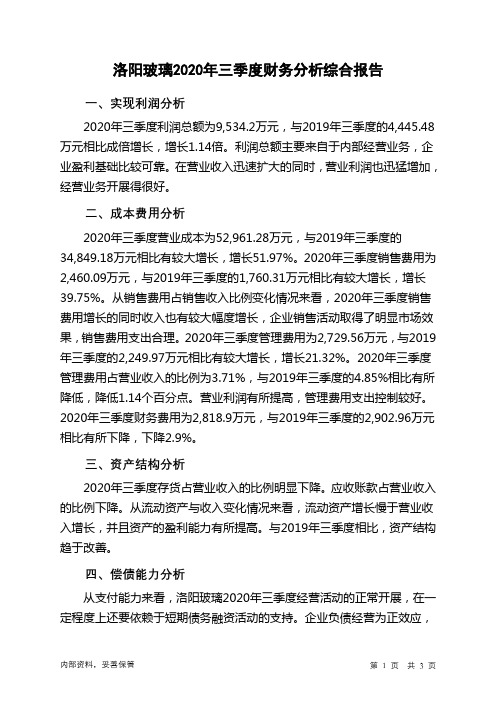

洛阳玻璃2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为9,534.2万元,与2019年三季度的4,445.48万元相比成倍增长,增长1.14倍。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年三季度营业成本为52,961.28万元,与2019年三季度的34,849.18万元相比有较大增长,增长51.97%。

2020年三季度销售费用为2,460.09万元,与2019年三季度的1,760.31万元相比有较大增长,增长39.75%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2020年三季度管理费用为2,729.56万元,与2019年三季度的2,249.97万元相比有较大增长,增长21.32%。

2020年三季度管理费用占营业收入的比例为3.71%,与2019年三季度的4.85%相比有所降低,降低1.14个百分点。

营业利润有所提高,管理费用支出控制较好。

2020年三季度财务费用为2,818.9万元,与2019年三季度的2,902.96万元相比有所下降,下降2.9%。

三、资产结构分析2020年三季度存货占营业收入的比例明显下降。

应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

与2019年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,洛阳玻璃2020年三季度经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,内部资料,妥善保管第1 页共3 页。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

洛阳玻璃2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为20,540.99万元,2020年三季度已经取得的短期带息负债为210,593.41万元。

2.长期资金需求

该企业长期资金需求为204,945.53万元,2020年三季度已有长期带息负债为52,294.22万元。

3.总资金需求

该企业的总资金需求为225,486.52万元。

4.短期负债规模

从当前的财务状况来看,该企业短期贷款规模较大。

从其盈利情况来看,如果要求企业立即偿还其短期贷款,则该企业资金缺口为5,656.51万元。

在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是25,526.61万元。

企业实际已经取得的短期带息负债为210,593.41万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为9,935.05万元,企业有能力在3年之内偿还的贷款总规模为17,730.83万元,在5年之内偿还的贷款总规模为33,322.39万元,当前实际的带息负债合计为262,887.64万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为149,782.6万元。

不过,该资金缺口在企

内部资料,妥善保管第1 页共5 页。