资本结构优化论文(独家整理6篇)

[关于资本结构方面的论文]关于资本结构的论文

![[关于资本结构方面的论文]关于资本结构的论文](https://img.taocdn.com/s3/m/456c9b18b6360b4c2e3f5727a5e9856a561226f1.png)

[关于资本结构方面的论文]关于资本结构的论文关于资本结构方面的论文篇1浅探企业资本结构摘要:随着市场经济的发展,企业常常要应对日益增长的资金需求。

资本结构决策实质上是资本的属性结构,即债务资本、权益资本占企业总资产的比例。

合理的资本结构,可以降低企业的综合资本成本率,使企业获得财务杠杆利益,从而增加企业价值。

关键词:资本结构;常见理论;影响因素资本结构是指企业各种资本的价值构成及其比例关系,是企业一定时期筹资组合的结果。

广义的资本结构是指企业全部资本的构成及其比例关系。

企业一定时期的资本可分为债务资本和股权资本,也可分为短期资本和长期资本。

狭义的资本结构是指企业各种长期资本的构成及其比例关系,尤其是指长期债务资本与(长期)股权资本之间的构成及其比例关系。

最佳资本结构便是使股东财富最大或股价最大的资本结构,亦即使公司资金成本最小的资本结构。

资本结构是指企业各种资本的价值构成及其比例。

企业融资结构,或称资本结构,反映的是企业债务与股权的比例关系,它在很大程度上决定着企业的偿债和再融资能力,决定着企业未来的盈利能力,是企业财务状况的一项重要指标。

合理的融资结构可以降低融资成本,发挥财务杠杆的调节作用,使企业获得更大的自有资金收益率。

一、资本结构最常见的几种理论(一)MM理论1、无企业所得税的MM理论。

又称为资本结构无关论。

它认为:(1)在没有公司所得税时,有负债企业的价值与无负债企业的价值都相等,加权平均成本将保持不变;(2)因为使用了负债融资,负债企业的权益成本大于无负债企业的权益成本,在数量上等于无负债企业的权益资本成本与以市值计算的债务与权益比例成正比的风险溢价之和。

(二)权衡理论。

权衡理论认为:如果企业大量采用债务融资,如果到期不能还本付息,将会导致企业陷入财务危机,出现资金周转困难,甚至面临破产的风险。

所以,权衡理论强调考虑债务利息抵税收益的同时还要考虑财务困境的成本。

此时,有负债企业的价值在数量上等于无负债企业的价值与利息抵税的现值之和减去财务困境成本的现值。

我国上市公司资本结构优化问题研究毕业论文

毕业论文(设计)题目:我国上市公司资本结构优化问题研究摘要随着中国经济的健康稳步的发展、中国资本市场机制的不断完善和融资体制改革的深化,中国企业将有更多的融资渠道可以选择。

而此时研究中国上市公司的资本结构显得特别重要。

因为,公司的融资结构决策会影响到公司的治理结构,最终会影响到公司的价值。

本文通过对国外融资结构理论的回顾,将西方国家和我国的融资结构进行比较,以中国上市公司为研究对象,对其资本结构的特征和影响因素进行了全面、深入的分析,确定了上市公司资本结构的优化目标应该是实现企业价值最大化。

然后紧紧围绕这一目标,以我国上市公司的资本结构理论研究成果为指南,针对我国目前上市公司融资中存在的现实问题提出了改进我国上市公司资本结构的对策和建议。

关键字:上市公司;资本结构;优化目标;优化途径ABSTRACTAs China's economy is developing healthily and steadily, and China's capital market and the mechanism of financing have improved constantly, Chinese enterprises will have more financing channels. At it is a time when the study of Chinese listed company's capital structure is particularly important. Because, the company's financing structure of decision-making will affect the company's management structure, and eventually affect the company's value.The article through to the overseas financing structural theory review, compare the western country and our country's financing structure, take China to be listed as the object of study, carry on comprehensively, the thorough analysis to its capital structure characteristic and the influence factor, had determined to be listed capital structure optimized goal should realizes the enterprise value maximization. Then revolves this goal closely, take our country to be listed's capital structural theory research results as the guide, to be listed financed in view of our country the realistic question which existed to propose at present improved our country to be listed capital structure the countermeasure and the suggestion.Keyword:listed company; capital structure; optimization goal; way of optimization目录一、前言 (1)(一)选题的背景和意义 (1)(二)国内外研究现状 (1)二、资本结构理论概述 (2)(一)资本结构的内涵 (2)(二)资本结构理论 (2)1.M.M理论 (2)2.资本结构代理成本理论 (4)3.资本结构破产成本理论 (5)4.最优资本结构理论 (5)三、我国上市公司资本结构现状及影响因素 (6)(一)我国上市公司资本结构现状分析 (6)(二)我国上市公司资本结构影响因素分析 (7)四、我国上市公司资本结构的优化 (9)(一)我国上市公司资本结构优化目标的选择 (9)(二)我国上市公司资本结构优化应遵循的原则 (10)(三)我国上市公司资本结构优化的对策和建议 (11)1.从“增量”、“存量”两方面优化上市公司资本结构 (11)2.开拓上市公司的内源性融资 (11)3.规范上市公司的融资行为 (12)4.积极发展企业债券市场,支持债权融资 (12)5.加强制度创新,提高上市公司的质量 (14)结束语 (16)致谢 (17)参考文献 (18)一.前言(一)选题的背景和意义资本结构的研究是一个多因素、多变量、多层次集合而成的复合性系统。

我国上市公司资本结构优化研究分析论文

我国上市公司资本结构优化研究分析论文一、引言资本结构又被成为融资结构,是现代企业管理的主要主题。

作为一个成功的企业来说,产品生产并不是其运营的核心部分,债务资本与权益资本的最优化关系才是公司运营的关系。

当前,我国的上市公司已有上千家的发展规模,但由于绝大多数都来源于国有企业,其债务比率并不十分理想,在公司价值与公司效益等方面,没有得到应有提升,业绩下滑现象屡见不鲜,因此,需要进一步对我国上市公司资本结构优化问题进行研究。

二、文献综述国外在资本结构优化方面的研究相对较早,发展也比较成熟,优化理论的研究总体来看大致可以分为早期、经典以及现代三个阶段的资本结构优化。

其中,早期资本结构优化理论最早诞生于上个世纪中叶,由美国经济学家戴维·杜兰德在《企业债务与权益成本计量方法的发展与问题》一文中首先提出,该理论将资本结构优化理论分为净收益、净经营收益以及传统三方面理论。

经典资本结构优化理论最早也诞生于上个世纪中叶,与早期资本优化理论相比稍晚。

由美国经济学家莫迪利亚尼与米勒在《资本成本、企业财务以及投资理论》一文中正式提出,因此,该理论又被称为MM理论,是优于早期资本优化理论的一种存在。

现代资本结构优化理论是以经典资本结构优化理论为基础形成的,其内部主要分为三部分:其一为由詹森与麦卡林首创的代理成本理论;其二为基于MM定理假设的非对称信息理论;其三为由哈里斯等人所提出的控制权理论。

我国在资本结构研究相对较晚,最早的理论诞生于上个世纪八十年代末期,由刘利与朱民在《企业金融资本结构之谜一一现代企业资产结构理论》一文中最先提出。

上个世纪九十年代中后期,我国学者开始对MM、信息传递以及控制等模型进行研究,并结合我国企业实际情况,对资本结构以及其形成原因、优化对策等问题进行了科学系统的探讨,得出以下两方面的研究成果:其一为对资本结构经济效益的实证;其二为对资本结构最优化模型的实证。

三、我国上市公司的资本结构状态1.内部与外部融资我国的上市公司大体上可以分为未分配利润为正以及未分配利润为负两种,业内比较有代表性的年份为1995年至2000年这六年。

资本结构方面论文

资本结构方面论文资本结构是企业财务管理和资本运营中的一个重要的内容,也是现代公司财务管理研究的最重要问题之一。

下文是店铺为大家搜集整理的关于资本结构方面论文的内容,欢迎大家阅读参考!资本结构方面论文篇1论资本结构与公司绩效【摘要】对于公司资本结构的研究往往会得出截然相反的结论--有的研究结果表明负债比率越高,公司绩效越好;也有的研究结果却恰恰相反——这被称为资本结构之谜。

为了破解这一谜题,本文提出了公司规模可能影响资本结构与公司绩效之间关系的猜想,并分别对在A股主板和中小版上市的公司进行了比较分析,发现不同规模的公司其资本结构与经营绩效之间的关系确实不同,这也就证实了我们提出的猜想。

【关键词】资本结构;公司绩效;企业规模一、引言传统的公司财务理论认为企业的资本结构包括资本的属性结构和资本的期限结构。

资本的属性结构是指企业不同属性的资本(即债务资本与权益资本)的比例;而资本的期限结构是指不同期限的资本(如长期债务资本与短期债务资本)的比例。

由于企业的资本结构可以影响到企业的融资成本、税收规模、治理结构等,进而就会对企业的经营绩效产生一定的影响。

因此,企业如何通过融资方式的选择来实现其经营绩效的最优化,即如何确定最优资本结构,就成为公司财务理论和公司治理实务中十分重要的问题。

对于这个领域的探索和研究,已经初步形成了较完整的理论体系,即资本结构理论。

该理论起源于莫迪利安尼和米勒教授提出的MM理论:在一系列的假定条件下,企业价值与资本结构无关。

然而,这些假设条件过于苛刻,在现实中无法得到满足,因而其结论也就难以成立,但它开启了学界研究企业最优资本结构问题的闸门。

此后,大量的学者对这个问题进行了研究。

然而结果却是大相径庭甚至截然相反,这就是所谓的“资本结构之谜”。

二、理论回顾与文献评述1.理论回顾。

(1)MM理论。

MM理论认为,在不考虑公司所得税,且企业经营风险相同而只有资本结构不同时,公司的资本结构与公司价值无关。

资本结构优化分析论文

---------------------------------------------------------------范文最新推荐------------------------------------------------------资本结构优化分析论文摘要将资产证券化作为企业的一种新型融资工具,从融资成本、破产成本、代理成本、信息成本、权益资本收益率、可持续增长比率等角度系统地论述了资产证券化对企业资本结构优化的影响效果,并通过建立模型进行了直观的说明。

最后在此基础上论述了企业资产证券化对解决我国经济转轨时期企业融资困境的意义。

关键词资产证券化融资资本结构优化企业价值1企业资产证券化的内涵资产证券化是指发起人把未来能产生稳定现金流的资产经过结构性重组形成一个资产集合(AssetPool)后,通过信用增级、真实出售、破产隔离等技术出售给一个远离破产的特别目的载体(SpecialPurposeVehicle,SPV),由SPV向投资者发行资产支持证券(Asset-backedSecurities,ABS)的一种融资方式。

企业资产证券化是一种广义的资产证券化,证券化的资产超过了传统的“资产”范围。

主要包括一些应收款、未来收益、特殊自然资源等有未来现金流的“资产”。

它属于表外融资,融资的基础是被隔离的未来能产生稳定现金流的资产,信用基础是企业的部分信用而不是整体信用。

企业资产证券化既是对企业已有存量资产的优化配置,又能在不增加企业负债和资产的前提下实现融资计划,而且企业资产证券化特有的交易结构和技术实现了企业与投资者之间的破产隔离,使企业和投资者可以突破股权融资或债权融资所形成直接投资和被投资关系,在更大范围内满足融资和投资需求,实现资源的优化配置。

2传统融资方式下,企业资本结构的优化与企业价1 / 6值的关系分析资本结构的优化不仅有利于降低融资成本,提高企业承担风险的能力,增加企业的市场价值,而且有利于扩大融资来源,推动资本经营的顺利进行。

资本结构方面的毕业论文参考

资本结构方面的毕业论文参考合理的资本结构,有利于规范企业行为,提高企业价值,其确定与企业的内外部条件密切相关,是一个随着环境变化和自身发展不断分析调整,使企业面临的利好和风险相平衡的动态过程。

下文是店铺为大家搜集整理的关于资本结构方面的毕业论文参考的内容,欢迎大家阅读参考! 资本结构方面的毕业论文参考篇1浅论资本结构与公司价值[摘要] 本文以2007年沪深两市上市公司财务数据为样本,从总体和行业两个层面对公司资本结构与公司价值之间的相关关系做了实证分析,实证结果表明两者存在倒U形相关关系,公司最优资本结构的取值低于国际水平,大部分公司的实际资产负债率高于最优值,所以公司提高业绩进而提升公司价值的选择是:降低资产负债率或提高负债使用效率。

[关键词] 资本结构公司价值资产负债率净资产收益率一、引言资本结构指的是企业资本的构成及其比例关系。

对资本概念理解的不同形成不同的资本结构概念。

广义资本指企业的全部资金来源,狭义的资本仅指企业的长期资金来源或企业的股权资本。

广义上的资本结构指的是企业资金来源中债务资本与股权资本的比例关系,更细致的定义是企业资金来源中短期债务、长期债务、优先股、普通股各自所占比例。

狭义的资本结构指长期债务资本与股权资本的比例或仅指股权资本结构。

对资本结构的研究目的不同使用的资本结构定义及其指标也不同。

本文将使用广义的资本结构概念。

对资本结构问题的研究成果可谓汗牛充栋、数不胜数,但归结起来他们研究的主要问题:一是对资本结构的影响因素的分析及最优资本结构的存在问题;二是资本结构与公司价值的关系问题,即资本结构与公司价值之间是否存在相关关系,如果存在相关关系,是正相关还是负相关,或是非线性相关关系。

而这两个问题实质还是资本结构与公司价值的关系问题。

如果资本结构不影响公司价值那也就无所谓最优资本结构的选择问题了。

关于资本结构与公司价值的相关性问题,国内外现有的研究无论是理论研究还是实证分析都从不同角度得出了不同的观点。

XX公司资本结构优化分析论文

XX公司资本结构优化分析论文摘要本文以XX公司为例,对其资本结构进行了分析。

通过对公司财务报表和相关数据的研究,发现公司资本结构存在一定的问题,主要表现为债务比重过高、财务杠杆过大等方面。

针对这些问题,本文提出了优化建议,包括加强内部控制、优化资产负债结构、合理配置资金等方面。

这些建议可以帮助公司优化资本结构,提高经营效益,增强企业竞争力。

关键词:资本结构,债务比重,财务杠杆,内部控制,资产负债结构,资金配置AbstractThis paper analyzes the capital structure of XX company. Through the study of the company's financial statements and related data, it is found that there are certain problems in the company's capital structure, mainly manifested in the high debt ratio and excessive financial leverage. In response to these problems, this paper puts forward optimization suggestions, including strengthening internal control, optimizing asset-liability structure, and reasonable allocation of funds. These suggestions can help the company optimize its capital structure, improve its operating efficiency, and enhance its competitiveness.Keywords: capital structure, debt ratio, financial leverage, internal control, asset-liability structure, fund allocation一、研究背景随着市场经济的发展和企业竞争的加剧,资本结构逐渐成为影响企业经营状况和发展前景的重要因素之一。

有关资本结构优化论文

有关资本结构优化论文摘要:资本结构是企业理财的关键环节,也是公司治理的关键。

资本结构是否合理将会直接影响到企业目前和将来的发展状况,甚至会影响到企业的生死存亡。

但是纵观我国上市公司的资本结构和融资策略,却发现它存在着很大的弊端,这就需要对它进行优化分析。

?关键词:资本结构;资本结构理论;影响因素;优化方式?1 影响资本结构的因素?1.1 宏观经济环境?宏观经济环境主要分为国家的经济状况和国家的中长期发展计划。

它往往是企业所无法改变的,因此企业能否盈利及盈利的多少都要被动的受限于它。

而对于一个以盈利为目的的企业来说,应该积极的去适应国家的宏观经济环境,抓住对企业有关的各种信息,并在及时准确的基础上寻找对公司有价值的筹资与投资机会,进而来确定企业的最佳资本结构。

?1.2 行业竞争情况?首先,要确定企业处于何种行业,因为不同的行业受宏观经济繁荣与衰退的影响不同,它们可能会有完全不同的资本结构。

其次,行业的竞争程度也左右了企业资本结构的选择,若一个行业内部竞争激烈,其他的商家就有机会进入。

但是一个行业的总体利润是一定的,其他商家的加入会分摊利润使得个别企业利润下降,为了避免财务风险,处于这样行业中的企业应该降低负债比例;相反,如果企业所处行业竞争程度低或者是具有垄断性,其他商家不容易挤入分摊利润,这样的企业可以相应地提高负债比例。

?1.3 公司规模 ?一般情况下,公司的规模越大,其偿还债务的能力就越强。

因为大规模的公司一般都是多元化经营,可以有效的分散风险,适于举债,但它们一般都有很多的内部资金可供选择,所以一般来说大规模的公司都会按照优序融资理论先选择内部融资,其次选择负债融资;但对于中小企业来说,它们的筹资就比较单一,主要是利用银行借款来解决资金问题,所以小规模的公司一般都有较高的负债比例。

?1.4 资产结构?资产结构是指企业各类资产科目的构成情况,不同的资产结构对资本结构的影响是不同的,一般来说:拥有较多流动资产的企业,就会有较多的短期债务资金;拥有大量固定资产的企业主要是通过负债和发行股票来融资;资产适于抵债的企业,负债的比例也较大;以科学技术研究开发为主的企业,一般负债较少。

资本结构资本结构毕业论文

资本结构资本结构毕业论文资本结构问题己不仅仅是财务理论的研究课题,也日益成为我国股份制公司经理所面临的决策问题。

下文是WTT为大家搜集整理的关于资本结构毕业论文的内容,欢迎大家阅读参考!资本结构毕业论文篇1浅析人力资本对企业资本结构的影响摘要:本文首先分析了传统人力资本理论存在的问题,即对人力资本的忽视。

进而分析人力资本对企业资本结构的影响,从而将人力资本成本纳入加权平均资本成本公式的计算中,旨在完善资本结构理论,为企业的财务管理提供借鉴。

关键词:资本结构人力资本传统资本结构理论存在的问题资本结构是指公司的资金来源中负债与净资产,或者说股东权益的对比关系。

现代企业理论认为,企业是一系列契约的有机组合,是个人之间交易产权的一种方式。

它与其他市场契约之所以不同,就在于企业契约包括了人力资本的参与,它是一个人力资本与非人力资本的特别契约。

现代企业理论认为人力资源所有者不仅拥有其自己的人力资源的财产所有权,也拥有其参与签约的企业的所有权。

人力资源作为企业的重要资产之一,它就有了相对应的权益要求权,这就使企业披露人力资源价值信息成为可能。

而传统的资本结构理论却忽视了人力资本。

财务理论认为:由于不对称信息,税赋和交易成本的存在而导致资本成本的不完善,并最终影响各种不同的筹资方式下企业的价值,理性的企业总是追求资本结构的最优化。

而在有关资本结构的理论中,无论是以代理成本为基础的理论模型,以信息不对称为基础的理论模型,还是以资本结构和产品市场竞争相互关系为基础的模型以及以公司控制权为基础的理论,都无法回答为什么同一企业不同的经营管理者在相同的条下会有不同的经营成果这一问题,原因在于这些理论都认为资本结构由权益资本(仅指物质权益资本)与债务资本构成,独忽视了人力资本的存在。

知识经济已大大拓宽了资本的内涵,企业资本总额中,人力资本所占的比重相对上升,人力资本的存量及其自我增值能力已成为企业理财的重心,因此人力资本亦应成为企业筹资决策的内容。

大学毕业设计论文_论资本结构优化

论资本结构优化摘要资本结构是企业财务管理的重要内容,它影响并决定着企业治理的结构,它也影响企业融资行为及企业价值,它是否合理直接关系到企业的生存与发展。

自20世纪90年代初,上海证券交易市场和深圳证券交易市场(以下简称“沪深两市”)建立以来,我国越来越多的企业走向资本市场并得到了迅猛地发展。

但是,从上市企业的发展的过程中来看,这些企业面临着许多的困难和缺陷,尤其是资本结构存在许多不完善的地方,已经严重制约了企业自身的发展,使得企业业绩徘徊不前甚至业绩下滑,同时阻碍了我国资本市场的进一步发展,也制约了宏观经济的健康快速的运行。

因此,研究我国企业资本结构优化的问题具有深远的现实意义。

本文从资本结构及资本结构优化理论入手,分析我国企业资本结构现状及问题,在此基础上提出了调整和优化我国企业资本结构的对策。

这对优化企业资本结构,健全和完善资本市场机制,具有一定的指导意义。

关键词财务管理;资本结构;优化;对策AbstractCapital structure is an important aspect of financial management, which affects and determines the structure of corporate governance, it also affects the behavior of corporate finance and corporate value, it is reasonable to enterprises directly related to the survival and development. Since the 20th century, early 90's, the Shanghai Stock Exchange and Shenzhen Stock Exchange (The following referred to as "The Shanghai and Shenzhen stock markets") Since the establishment of more and more enterprises in China to the capital market and rapid development. However, listed companies in the process of development, these enterprises are facing many difficulties and shortcomings, especially in the capital structure where there are many imperfections, has seriously hampered the development of their own, making enterprise performance stagnancy or even performance decline, while China's capital markets hinder the further development of the macroeconomic constraints of the healthy and rapid operation. Therefore, the study of Chinese enterprises to optimize the capital structure of the problem has far-reaching practical significance. In this paper, capital structure and capital structure optimization theory approach to analyze the capital structure of Chinese enterprises and the question of the status quo, in this based on the adjustment and optimization of capital structure of China's enterprise solutions. This will optimize the capital structure, and improve capital market mechanisms, has a certain significance.Key words Financial management; Capital structure;Optimization; Countermeasures目录摘要 ....................................................................................................................... 错误!未定义书签。

资本结构优化范文参考.doc

资本结构优化论文范文参考资本结构优化论文范文参考篇1刍议优化企业资本结构的策略摘要本文将深入讨论我企业在资本机构存在的问题现象,并提出相应的策略,来提高企业的市场竞争力。

关键词企业资本结构策略随着我国市场经济的发展和现代企业制度的建立,企业的资本结构合理,资金才能得到正常运转,从而才能避免企业的财务存在危机。

企业的资本结构就是指企业各种长期资本筹集来源的构成和比例关系。

具体而言就是指企业的权益资本和债务资本间的结构,是企业采用各种方式筹资而形成的,并且通过各种筹集方式的不同组合类型,以至于决定着企业的资本结构及其变化。

并且权益资本内部构成比例也将是资本结构研究的一个重要内容。

但是对于我国大多数企业而言,资本运用结构表现出的问题是权益资本与债务资本比例失衡,负债水平严重过高,权益资本比重较小,并且企业的资本流动性不足,从股权结构也呈畸形状态,这些资本结构问题已经严重制约了我国企业的健康发展。

如何快速的使我国企业对资本结构进行科学规划。

达到降低企业的综合资金成本,提高企业价值,才能做好对企业资本结构优化的作用。

一、我国企业企业资本结构存在现状问题。

1.企业偏好于外部筹资习惯。

筹资是企业生产经营活动的必要条件,是为了自身的生存和发展的目的。

企业融资方式总的来说有两种方式,一是企业内部融资,也就是将本企业的留存收益与折旧转化为投资的过程。

二是企业外部融资,也就是吸收其他经济主体的储蓄,以转化为自己投资的过程。

作为我国的中小企业而言,内源融资的比例还是比较高,因为这方面可节约交易费用,减少个人所得税支出,并且又有利于提高投资收益。

但是随着企业技术的进步和生产规模的扩大,如果单纯的依靠内部融资,企业内源融资就表现得相当匾乏,并不能满足企业的发展需要。

我国企业都追求高速的经济发展,普遍存在着向外扩张的欲望,即经营目标偏重于追求高额利润,敢于冒各种风险。

导致内部资金不足,使得企业融资成本高,债务负担过重,而且使企业自我积累的融资机制难以形成,并且抵御风险的能力差。

资本结构优化论文

资本结构优化论文浅析企业资本结构优化摘要:本文阐述资本结构的含义,影响资本结构的因素,企业资本结构存在的问题以及解决资本结构存在问题的措施方法。

其中,对资本结构的影响因素作为重点阐述,就企业资本结构一般存在的问题进行了比较详细的剖析,并就其存在的问题指出了解决的措施办法。

关键词:资本结构影响因素优化资本结构的问题说小也小,说大也大。

往小了说,就是企业各种资金占总体资金的比重,就是比重问题,往大了说,它涉及到债务资金占多少,权益资金占多少,两者的多少不仅影响资金成本,同时也涉及风险的大小。

我们可以设想一下,企业的资产负债率都已经70%还在继续举借外债,如果发生意外,可能会影响该企业的生死存亡,对债权人来说,该笔贷款可能血本无归。

因此,我们说资本结构不是小事,处理不好会危机企业的生命。

而现在一些企业对资本结构的理解并不全面,资本结构及其不合理。

这也促成了写本文的必要性。

当然,现有的一些资本理论,对资本结构的一般道理也已经阐明,但本文研究资本结构,应该较现有理论更具体、更全面、更符合我国现阶段一些企业的具体情况。

希望本文对一些企业有所帮助,有所借鉴。

一、资本结构的概念资本结构就是企业资本总额中各种资本的构成及其比例关系,资本结构有广义和狭义之分,广义的资本结构包括全部债务与股东权益的构成比率;狭义的的资本结构是指长期债务与股东权益资本构成比率。

我们平时谈论资本结构主要指的是狭义资本结构。

二、最佳资本结构的概念企业都希望保持最佳资本结构,最佳资本结构是指企业加权平均资本成本最低;企业价值最大的资本结构。

就是同时具备这两点,才是最佳资本结构。

我们知道一般债务性资本的资金成本相对较低,权益性资本的资金成本较高,从这点来看,债务性资本越多,加权平均资本越低,债务性资本会发挥杠杆作用,只是债务性资本所占比例越高,财务风险相对越大,会对企业的价值造成不利影响。

我们可以用每股收益无差别点及比较资本成本等方法来判断企业的资本结构的变化,对企业价值的影响。

关于资本结构优化的案例分析论文

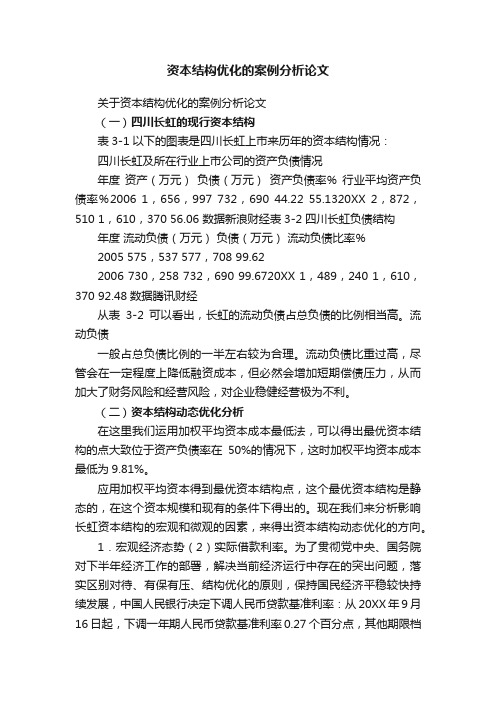

资本结构优化的案例分析论文关于资本结构优化的案例分析论文(一)四川长虹的现行资本结构表3-1以下的图表是四川长虹上市来历年的资本结构情况:四川长虹及所在行业上市公司的资产负债情况年度资产(万元)负债(万元)资产负债率%行业平均资产负债率%2006 1,656,997 732,690 44.22 55.1320XX 2,872,510 1,610,370 56.06 数据新浪财经表3-2四川长虹负债结构年度流动负债(万元)负债(万元)流动负债比率%2005 575,537 577,708 99.622006 730,258 732,690 99.6720XX 1,489,240 1,610,370 92.48数据腾讯财经从表3-2可以看出,长虹的流动负债占总负债的比例相当高。

流动负债一般占总负债比例的一半左右较为合理。

流动负债比重过高,尽管会在一定程度上降低融资成本,但必然会增加短期偿债压力,从而加大了财务风险和经营风险,对企业稳健经营极为不利。

(二)资本结构动态优化分析在这里我们运用加权平均资本成本最低法,可以得出最优资本结构的点大致位于资产负债率在50%的情况下,这时加权平均资本成本最低为9.81%。

应用加权平均资本得到最优资本结构点,这个最优资本结构是静态的,在这个资本规模和现有的条件下得出的。

现在我们来分析影响长虹资本结构的宏观和微观的因素,来得出资本结构动态优化的方向。

1.宏观经济态势(2)实际借款利率。

为了贯彻党中央、国务院对下半年经济工作的部署,解决当前经济运行中存在的突出问题,落实区别对待、有保有压、结构优化的原则,保持国民经济平稳较快持续发展,中国人民银行决定下调人民币贷款基准利率:从20XX年9月16日起,下调一年期人民币贷款基准利率0.27个百分点,其他期限档次贷款基准利率按照短期多调、长期少调的原则作相应调整;存款基准利率保持不变。

由此可看出银行贷款平均利率也将下调。

银行贷款平均利率下调,实际贷款利率低于企业的资产总资产利润率的概率就更大,因此会刺激企业负债的增加。

资本结构资本结构毕业论文

资本结构资本结构毕业论文资本结构问题己不仅仅是财务理论的研究课题,也日益成为我国股份制公司经理所面临的决策问题。

下文是WTT为大家搜集整理的关于资本结构毕业论文的内容,欢迎大家阅读参考!资本结构毕业论文篇1浅析人力资本对企业资本结构的影响摘要:本文首先分析了传统人力资本理论存在的问题,即对人力资本的忽视。

进而分析人力资本对企业资本结构的影响,从而将人力资本成本纳入加权平均资本成本公式的计算中,旨在完善资本结构理论,为企业的财务管理提供借鉴。

关键词:资本结构人力资本传统资本结构理论存在的问题资本结构是指公司的资金来源中负债与净资产,或者说股东权益的对比关系。

现代企业理论认为,企业是一系列契约的有机组合,是个人之间交易产权的一种方式。

它与其他市场契约之所以不同,就在于企业契约包括了人力资本的参与,它是一个人力资本与非人力资本的特别契约。

现代企业理论认为人力资源所有者不仅拥有其自己的人力资源的财产所有权,也拥有其参与签约的企业的所有权。

人力资源作为企业的重要资产之一,它就有了相对应的权益要求权,这就使企业披露人力资源价值信息成为可能。

而传统的资本结构理论却忽视了人力资本。

财务理论认为:由于不对称信息,税赋和交易成本的存在而导致资本成本的不完善,并最终影响各种不同的筹资方式下企业的价值,理性的企业总是追求资本结构的最优化。

而在有关资本结构的理论中,无论是以代理成本为基础的理论模型,以信息不对称为基础的理论模型,还是以资本结构和产品市场竞争相互关系为基础的模型以及以公司控制权为基础的理论,都无法回答为什么同一企业不同的经营管理者在相同的条下会有不同的经营成果这一问题,原因在于这些理论都认为资本结构由权益资本(仅指物质权益资本)与债务资本构成,独忽视了人力资本的存在。

知识经济已大大拓宽了资本的内涵,企业资本总额中,人力资本所占的比重相对上升,人力资本的存量及其自我增值能力已成为企业理财的重心,因此人力资本亦应成为企业筹资决策的内容。

有关资本结构优化论文

有关资本结构优化论文随着经济的发展,资本结构优化战略日益受到重视。

下面是店铺为大家整理的资本结构优化论文,供大家参考。

资本结构优化论文篇一资本结构及其优化资本结构优化论文摘要摘要:该论文主要论述了资本结构的概念及如何优化资本结构。

资本结构的概念从二个方面来论述:一是资本结构的定义;二是资本结构的类型。

优化资本结构也是从二个方面来论述:一是企业资本结构的调整方法;二是对不同企业的资本结构优化措施。

资本结构优化论文内容关键词:保守型资本结构;中庸型资本结构;风险型资本结构中图分类号:F032.1 文献标识码:A 文章编号:1001-828X(2012)03-00-01一、什么是资本结构?(一)资本结构的概念资本结构也称融资结构,它是指企业在筹集资金时,由不同的渠道取得的资金之间的有机构成及其比例关系。

它不仅包括负债与权益的构成比例关系,而且包括全部负债中流动负债与长期负债的构成与比例以及权益资本内部的构成与比例。

资本结构涉及到企业筹资,经营,利益分配等各个方面,是影响企业长期偿债能力的重要因素,也是检验企业财务风险的重要指标。

(二)资本结构的类型不同的资本结构,其资金成本和财务风险是各不同的。

资金成本是指企业为获取某类资本所要村出的代价。

财务风险是指企业由于筹措资本对资金的供应者承担的义务和可能发生的风险。

最佳的资本结构是资金成本最低而财务风险最小的融资结构。

事实上,这种资本结构是不存在的,低资金成本往往伴随着高财务风险,而低财务风险又与高资金成本相联系。

企业应根据自身的实际情况,在财务风险与资金成本之间衡量,选择最适合自己生存和发展的资本结构。

在实践中存在三种资本结构类型:保守型资本结构,中庸型资本结构,风险型资本结构。

保守型资本结构,是指在资本结构中主要采取主权资本融资,且在负债融资结构中以长期负债为主。

在这种资本结构之下,企业减轻了短期偿债的压力,财务风险较低,但是由于主权资本融资与长期负债融资的成本较高,又会加大企业的资金成本。

《2024年我国上市公司资本结构优化研究》范文

《我国上市公司资本结构优化研究》篇一一、引言随着我国经济体制的不断深化改革和资本市场的高速发展,上市公司已成为我国经济发展的重要支柱。

然而,由于国内外经济环境的不断变化以及公司治理结构、政策法规等多种因素的影响,上市公司在经营过程中面临着诸多挑战,其中资本结构问题尤为突出。

本文旨在探讨我国上市公司资本结构的现状、问题及优化策略,以期为提升我国上市公司整体竞争力提供参考。

二、我国上市公司资本结构的现状目前,我国上市公司资本结构呈现出以下特点:一是股权结构以国有股和法人股为主,流通股比例相对较低;二是债务融资以银行贷款为主,债券市场融资规模相对较小;三是资本结构调整受政策、市场等多重因素影响,具有较大的不确定性。

三、我国上市公司资本结构存在的问题尽管我国上市公司在资本结构方面取得了一定成果,但仍存在以下问题:一是股权结构不合理,国有股“一股独大”现象普遍存在;二是债务融资过度依赖银行贷款,导致企业财务风险较高;三是资本结构调整缺乏灵活性,难以适应市场变化。

四、资本结构优化的必要性优化上市公司资本结构对于提升企业竞争力、降低财务风险、提高市场竞争力具有重要意义。

首先,优化资本结构有助于提高企业的治理效率和市场竞争力;其次,合理的资本结构有助于降低企业的财务风险和融资成本;最后,优化资本结构有助于提高企业的整体价值。

五、资本结构优化的策略(一)股权结构优化股权结构优化是资本结构优化的重要组成部分。

应逐步降低国有股比例,增加流通股比例,引入更多社会资本和外资参与上市公司治理。

同时,鼓励企业通过股权激励等方式激发员工积极性,提高企业整体竞争力。

(二)债务融资优化债务融资是企业重要的融资方式之一。

应积极拓展债券市场融资渠道,降低对银行贷款的过度依赖。

同时,企业应合理规划债务期限结构,避免短期债务过高导致的财务风险。

(三)政策支持与市场引导政府应出台相关政策,鼓励和支持上市公司进行资本结构优化。

例如,降低债券发行门槛、简化审批流程等。

资本结构毕业论文

资本结构毕业论文我国上市公司资本结构与绩效的研究是经济发展的必然产物,随着我国市场经济的不断完善,公司制度的不断规范,企业资本结构的合理性探讨成为了理论界和实务界的研究热点。

下面是店铺为大家整理的资本结构毕业论文,供大家参考。

资本结构毕业论文范文一:浅谈企业资本结构的最优化论文关键词:最优资本结构债务资本权益资本经济效益论文摘要:阐述了如何确定企业最优资本结构的标准,分析了最优资本结构应考虑的主要因素,提出了确定最优资本结构的方法。

0 引言资金是企业永续经营的基本条件,一定规模下的企业其生存发展必须要有与之规模相适应的资金量,但仅仅有足够的资金量还不行,如果资本结构不合理,即使拥有足够的资金,也很难维持企业的生存和发展,可以说企业的资本结构如何,将直接影响企业的经济实力,承担风险的能力等,同时也直接影响到企业的经营业绩以及股东和债权人的权益。

因此,资本应该有一个合理的结构,否则资金的运行不畅通就将严重制约企业的发展,最终导致企业经营的失败。

1 企业的资本结构企业的资本结构是指企业权益资本与债务资本间的结构,是由企业采用各种方式筹资而形成的,各种筹集方式的不同组合类型,决定着企业的资本结构及其变化。

如何找到一个最佳的资本结构,是当今企业最为困惑的一大问题。

那么,如何确定企业最优资本结构的标准呢?1.1杠杆利益与财务风险间的平衡是确定最优资本结构的前提财务杠杆是指企业利用负债来调节权益资本的手段,合理的财务杠杆能给企业权益资本带来额外收人,称之为财务杠杆利益。

由于债务利息通常是固定不变的,当息税前利润增大时,每一元利润能负担的固定利息就会相应减少,从而可分配给企业所有者的税后利润也会相应增加,这部分收益增加,会使权益资本收益率随之提高,进而使每股的收益增加。

因为财务杠杆的反作用会增大财务风险,合理的财务杠杆作用能增加企业收益,不合理的财务杠杆作用会因减少企业收益或发生亏损而导致资金周转紧张,偿债能力下降,发生财务风险。

《2024年我国上市公司资本结构优化研究》范文

《我国上市公司资本结构优化研究》篇一一、引言随着中国资本市场的不断发展和完善,上市公司作为经济的重要组成部分,其资本结构优化问题日益受到关注。

资本结构是公司财务管理的核心内容之一,它直接关系到公司的融资能力、运营效率和市场竞争力。

因此,研究我国上市公司资本结构的优化问题,对于提升企业价值、促进经济发展具有重要意义。

二、我国上市公司资本结构的现状目前,我国上市公司资本结构存在一些问题。

首先,股权结构不合理,国有股“一股独大”的现象普遍存在。

其次,债务融资比例过高,企业过度依赖银行贷款等间接融资方式,导致财务风险较大。

此外,上市公司资本结构还受到宏观经济环境、政策法规、市场环境等多种因素的影响。

三、资本结构优化的必要性资本结构优化对于上市公司具有重要意义。

首先,优化资本结构可以提高企业的融资能力,降低融资成本。

其次,合理的资本结构有助于提高企业的运营效率和市场竞争力。

此外,优化资本结构还有利于保护投资者利益,提高企业的治理水平。

四、资本结构优化的途径与方法(一)调整股权结构调整股权结构是优化资本结构的重要途径。

可以通过引入战略投资者、推进股权激励计划、推动国有股减持等方式,降低国有股比例,提高股权的多样性和流通性。

同时,还可以通过优化董事会结构,提高独立董事的比例,加强董事会的监督功能。

(二)发展直接融资市场发展直接融资市场是优化资本结构的另一重要途径。

可以通过完善股票市场、债券市场等直接融资市场,降低企业融资成本。

同时,鼓励企业通过发行债券、股权融资等方式筹集资金,降低对银行贷款等间接融资方式的依赖。

(三)加强信息披露与监管加强信息披露与监管是保障资本结构优化的重要措施。

可以通过加强企业信息披露的规范性和透明度,提高投资者的信息获取能力。

同时,加强对企业的监管力度,防止内部人控制、财务造假等行为的发生。

五、案例分析以某上市公司为例,该公司通过调整股权结构、发展直接融资市场、加强信息披露与监管等措施,成功优化了资本结构。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

资本结构优化论文(独家整理6篇)

标题1:资本结构对企业价值的影响

资本结构是企业融资成本和财务风险的核心问题,企业通过调整资本结构来降低融资成本和财务风险,从而提高企业价值。

本文从企业财务风险和融资成本两个方面入手,对资本结构和企业价值之间的关系进行细致的阐述和分析。

首先,本文从理论上解释了资本结构对企业财务风险的影响,说明了资本结构越保守,企业的财务风险越小,但融资成本也越高。

反之,资本结构越倾向于股权融资,企业的财务风险越大,但融资成本也越低。

其次,本文结合实证研究,以市值为评估企业价值的标准,对我国上市公司的资本结构和企业价值之间的关系进行了实证检验。

实证结果表明,资本结构处于中等偏股权偏债务融资的上市公司,价值最高,而偏向股权融资或债务融资的公司价值较低。

综上所述,本文的研究结果可以为企业在资本结构决策上提供一定的参考。

企业可以根据自身经营状况、市场环境、融资需求等因素,选择最优的资本结构,以提高企业价值。

总结:资本结构对企业的影响是一个综合、长期的问题,企业应理性选择最优的资本结构,以获得经济效益的最大化。

标题2:股权融资与债务融资的利弊分析

股权融资和债务融资是企业融资的两种常见方式。

股权融资是

指企业向股东发行股票来筹集资金;债务融资是指企业通过向债权人发行债券或从银行获得贷款等方式来获得资金。

本文将从融资成本、财务风险、股东管理权等多个方面,对股权融资和债务融资的利弊进行深入分析。

首先,本文从融资成本出发,指出股权融资具有较高的融资成本,而债务融资具有相对较低的融资成本。

其次,本文从财务风险角度,说明股权融资具有较低的财务风险,而债务融资则存在着较高的财务风险。

再次,本文指出股权融资能够满足股东管理权的需求,而债务融资则不能。

最后,本文就股权融资和债务融资的利弊做了总结。

总体而言,股权融资和债务融资均有其利弊,企业应该根据自身情况和融资需求,权衡利弊,选择适合自身的融资方式。

总结:在实践中,股权融资和债务融资是企业融资的两种重要方式。

在实施过程中,企业应该适度权衡两种融资方式的利弊,并及时改善资本结构,以保证企业的健康稳定发展。

标题3:资本结构变化与企业绩效相关性的实证研究

资本结构是企业在融资方面的选择、用于投资的自有资本和利润分配的比例等的一个综合体现,与企业绩效密切相关。

本文采用文献分析、实证检验等方法进行研究,旨在探讨资本结构变化与企业绩效相关性。

通过对我国上市公司的一系列资本结构指标和企业绩效的相关

性进行分析,本文发现资本结构的变化对企业绩效产生了重大影响。

首先,资本结构的调整对企业绩效产生的正面影响具有延迟效应;其次,资本结构的调整对于提高企业绩效的作用与企业的规模有关,小规模企业的资本结构调整会对企业绩效产生更大的影响;最后,企业盈利能力提高并对利润分配政策进行的调整会进一步影响资本结构的变化及其与企业绩效的相关性。

基于对资本结构和企业绩效的实证研究,本文认为企业应该根据自身情况和市场环境,适时调整资本结构以提高企业绩效,同时控制企业风险。

总结:本文的研究结果可以为企业在调整资本结构和提高企业绩效方面提供指导意义。

企业应密切关注市场环境变化,及时调整资本结构,从而保持企业的持续发展和增长。

标题4:资本结构优化对企业发展的影响

资本结构优化是企业管理者经常面对的一个问题。

本文旨在探讨资本结构优化对企业发展的影响,以及如何使企业的资本结构得到优化。

资本结构的优化对企业发展有重要的影响。

首先,资本结构的优化可以降低企业的财务风险,并提高企业的市场信誉和发展前景。

其次,优化资本结构可以降低企业融资成本,提高企业抗风险能力和经营效益,促进企业的投资和扩张。

最后,通过合理利用股权和债权融资,可以为企业优化资本结构。

为了实现资本结构的优化,企业可以采取以下措施:首先,明确公司的财务状况和风险承受能力,制定相应的资本结构优化策略。

其次,加强对公司的内部控制,规范公司的财务活动;再次,积极发展股权融资市场,增加企业发行股票的比例;最后,融资成本和股东权益之间的平衡是优化资本结构的重要考虑因素,要平衡好融资成本和股东权益。

总结:资本结构优化对企业的发展具有重要的作用。

企业在实施资本结构优化的过程中,应该根据自身情况和市场环境,科学制定资本结构优化策略,以促进企业在不断变化的市场环境中健康、稳定、可持续的发展。

标题5:企业财务杠杆对资本结构的影响

企业财务杠杆是指企业在融资方面所秉持的杠杆效应。

本文旨在研究企业财务杠杆对资本结构的影响,并通过实证分析,对企业财务杠杆的应用提出建议。

首先,本文从理论上分析了企业财务杠杆对资本结构的影响。

从这一理论的角度来看,企业财务杠杆的作用是增加企业的总资本量,从而引起资本结构的变化。

同时,由于企业财务杠杆直接影响企业经营风险和融资成本等,因此在应用企业财务杠杆时需要慎重。

其次,本文结合实证研究,以资本结构进一步探讨财务杠杆的作用,结果表明,企业财务杠杆显著影响着企业的资本结构。

具体而言,财务杠杆的应用有助于企业债务比例的提高,但也会对企业股权比例的降低产生显著的影响。

综上,本文的研究表明,企业财务杠杆对资本结构的影响是显著的,应用企业财务杠杆时需要考虑融资成本、经营风险、资产负债表结构等多方面因素,以实现应用效益的最大化。

总结:企业财务杠杆是企业融资的一种重要方式,在应用时需要权衡融资成本、经营风险、资产负债表结构等多方面因素,以发挥企业财务杠杆的最大化作用。

标题6:资本结构优化对上市公司投资价值的影响

资本结构优化是企业提高经济效益的一项重要管理措施。

本文以上市公司为研究对象,旨在探讨资本结构优化对上市公司投资价值的影响。

首先,本文介绍了资本结构优化的基本概念及其意义,阐述了优化资本结构对上市公司发展的重要意义。

其次,本文从理论和实证两个方面入手,对资本结构优化对上市公司投资价值的影响进行研究。

从理论上看,优化资本结构能够提高上市公司的投资价值,而从实证研究结果上分析,资本结构调整对上市公司投资价值有显著的影响。

本文研究的结果表明,企业应该优化资本结构,尤其是减少负债比例,提高股权比例,以提高上市公司的投资价值。

但在实施资本结构优化的过程中,需要考虑行业特点、市场变化和公

司实际情况等多方面因素,并采取科学、合理的措施以减少风险。

总结:资本结构优化是企业提高经济效益的重要管理措施。

本文研究表明,资本结构优化可以提高上市公司的投资价值,企业应该加强优化资本结构的管理,以提高企业的经济效益和市场竞争力。