卡甘模型与凯恩斯货币需求函数的适用性对比

两种货币需求理论的比较

两种货币需求理论的比较凯恩斯和弗里德曼分别从不同的角度分析了货币需求理论,分别创立了凯恩斯主义的货币需求理论和货币主义的货币需求理论。

他们同时都追随剑桥学派的传统,货币主义者接受了凯恩斯的货币是一种资产的思想,都将国民收入Y,利率水平I 作为影响货币需求的因素,但是他们对货币需求理论的分析是不同的。

(比如:货币主义从财富,机会成本和效用方面分析了影响货币需求的因素,把单一资产扩展为多资产,用持久性收入取代了凯恩斯货币需求函数中的收入因素(即期收入),并得出货币需求函数具有稳定性特点的结论。

)这种差别构成了这两大学派长期争论的主要内容。

一货币需求量的决定在凯恩斯的货币需求理论中,人们持有货币的动机可以分为交易动机,预防动机和投机动机;决定交易动机与预防动机的是收入水平,而决定投机动机的是利率的高低。

在短期内,货币收入相当稳定,因此决定货币需求量的主要因素是利率的变化,即人们对货币的需求,随利率的升降而反方向变化。

利率的变动是经常的,所以对货币的需求量是不稳定的。

货币主义则认为,决定货币求得主要因素是恒久性收入。

弗里德曼根据美国1870-1954年及1867-1960年的统计资料得出:利率每增加(或减少)1%, 人们的货币需求量只减少(或增加)0.15%; 而收入每增加(或减少)1%,人们对货币的需求量将增加(或减少)1.8%。

由此可见,利率对货币需求量的影响很小,而恒久性收入对货币需求量的影响较大。

因为恒久性收入是指人们在长期中的正常收入,这种收入的稳定决定了货币需求的稳定。

二货币供给量变化对经济的影响货币供给量的变动对经济的影响包括货币供给量变动影响什么经济变量,以及通过什么变量产生这种影响。

凯恩斯主义认为货币供给量的变动要影响国民收入。

因为决定国民收入的主要是投资,投资的变动通过乘数的作用决定国民收入的变动,决定投资的主要因素是预期利润率与利率的差距。

两者的差距越大,资本家就越愿意投资;反之,资本家就越不愿意投资。

马克思费雪剑桥学派凯恩斯弗里德曼货币需求理论区别与联系

马克思费雪剑桥学派凯恩斯弗里德曼货币需求理论区别与联系马克思、费雪、剑桥学派、凯恩斯、弗里德曼是经济学领域的知名学者,他们都对货币需求理论做出了自己的贡献。

本文将会探讨马克思、费雪、剑桥学派、凯恩斯和弗里德曼的货币需求理论之间的区别与联系。

马克思的货币需求理论主要体现在他的《资本论》中。

在马克思看来,货币是商品流通的媒介,是价值量的量度。

马克思认为,货币需求来自于商品交换的需要,即人们购买商品需要使用货币。

他注意到货币不仅是购买商品的手段,还是资本运行的重要组成部分。

马克思的货币需求理论强调了货币在商品流通和资本运行中的作用。

费雪是20世纪初著名的货币学派经济学家,他在自己的著作《货币理论》中提出了著名的“交易方程”(MV=PT)。

他认为,货币的总量和流通速度决定了商品价格总水平和商品交换量。

费雪关注货币对经济的影响,强调货币供应与货币需求的平衡关系。

他的货币需求理论提供了一种量化的方法来分析货币对经济的影响。

剑桥学派是20世纪初以剑桥大学的经济学教授为核心的一批经济学家。

剑桥学派关注货币需求与收入、财富等因素的关系。

他们认为,货币需求取决于人们的收入水平和财富积累。

剑桥学派的经济学家强调货币供应对经济的影响,主张通过调整货币供应来实现经济稳定。

凯恩斯是20世纪最具影响力的经济学家之一,他在《通论》中提出了“总需求决定总产出”和“货币是经济活动的关键因素”的观点。

凯恩斯认为,货币需求与人们对商品和服务的总需求相关,而总需求的变化会对经济产出产生影响。

他强调通过调整货币政策来刺激经济增长和稳定。

弗里德曼是20世纪后期的经济学家,他提出了著名的“货币需求函数”理论。

弗里德曼认为,货币需求取决于人们持有货币的动机和货币的机会成本。

他主张通过稳定货币供应来控制通货膨胀,并对货币政策的管理提出了一系列建议。

对比这五位经济学家的货币需求理论,我们可以看到他们的共同点和区别。

首先,他们都认识到货币对经济的重要性,都强调了货币需求与经济活动的密切关系。

山西省考研经济学专业宏观经济学重要模型梳理

山西省考研经济学专业宏观经济学重要模型梳理宏观经济学是经济学中的重要分支之一,它研究的是整个经济体系的运行和发展规律。

在山西省考研经济学专业学习中,宏观经济学是必修课程,掌握宏观经济学的重要模型对于提高自己的学习成绩和应试能力具有至关重要的作用。

本文将对宏观经济学中的一些重要模型进行梳理,旨在帮助考生更好地理解和运用这些模型。

一、凯恩斯总需求理论凯恩斯总需求理论是宏观经济学领域最核心的理论之一,其核心观点是总需求是决定经济活动水平的关键因素。

凯恩斯总需求理论主要包括以下几个重要的模型:1.1 简单收入支出模型简单收入支出模型是凯恩斯总需求理论的入门模型,它通过对消费支出和储蓄支出的分析,揭示了收入对经济活动的影响。

该模型的基本假设包括消费函数、储蓄函数和总支出等。

1.2 常量比例消费函数凯恩斯提出了常量比例消费函数的概念,即人们在消费中倾向于根据收入的变化适度增加消费开支。

这一理论为后来凯恩斯总需求理论的发展奠定了基础。

1.3 物价水平的影响凯恩斯认为,物价水平对总需求具有重要的影响,高物价会导致实际收入下降、购买力减弱,从而抑制总需求的增长。

二、增长模型经济增长是宏观经济学研究的另一个重要方向,它探讨的是一个经济体系长期内产出和就业的增长过程。

以下是几个经济增长模型的概述:2.1 托马斯·罗伯特·梅尔特尔斯的生产函数模型梅尔特尔斯的生产函数模型被广泛应用于经济增长领域,它将劳动力和资本作为产出的决定因素,通过这些决定因素的投入与产出的关系,揭示了经济增长的内在机制。

2.2 新古典增长理论新古典增长理论主要关注生产率和技术进步对经济增长的影响。

该理论强调创新和技术进步是推动经济增长的主要动力,通过提高劳动生产力来实现经济的长期增长。

三、货币政策模型货币政策是宏观经济调控的一种重要方式,通过调整货币供应量和利率水平来影响经济活动。

以下是几个常见的货币政策模型:3.1 IS-LM模型IS-LM模型是描述货币政策对经济活动的影响的一种框架模型,它通过分析投资和储蓄、流动性偏好以及货币供求关系等因素来说明货币政策如何影响总需求和利率。

《宏观经济学》笔记

第一篇:理解以下概念:(1)模型:用来解释经济中GDP,通货膨胀,失业等这些经济变量,如供求模型。

(2)内生变量:是一个模型要解释的变量。

内生变量在模型之内决定,并作为模型的产出。

(3)外生变量:是一个模型给出最为既定的变量。

外生变量来自模型以外,并作为模型的投入。

(4)伸缩性:出清模型研究工资与物价关系的名称。

(5)粘性:出清模型研究工资与物价关系的名称。

(6)市场出清:物品的价格的迅速变动是供给量与需求量平衡。

即市场使供求平衡,叫市场出清。

P97页索洛模型表明,储蓄率是稳定状态资本存量的关键决定因素。

如果储蓄率高,经济就出现大量资本存量和高产出水平。

如果储蓄率低,经济就出现少量资本存量和低产出水平。

根据索洛模型,一国把大部分收入用于储蓄和投资,它将具有高稳定状态资本储量和高水平收入,费雪效应:名义利率=实际利率+通货膨胀率i=r+π卡甘模型:现在与未来货币如何影响物价水平,即如果实际货币余额需求量取决于持有货币的成本,那么物价水平就取决于现在货币供给和未来货币供给。

P187页公式A9(略)说明,信任对结束超速货币通胀是重要的NX=Y-(C+I+G) 即净出口=产出-国内支出(消费+投资+政府购买)从贸易平衡出发时,减少国民储蓄的财政政策变动引起贸易赤字。

实际汇率=(名义汇率×国内物品价格)/国外物品价格由此可以算出中国与美国的实际汇率是不一样的,但是可以知道现在美国物价相对来说是偏低的,肉类和中国差不多,蔬菜贵不少,其余的东西例如衣食住行中,衣服比中国便宜一些,吃饭比中国便宜,住的话贵一些,行的话自己开车便宜一些,但是遇到服务业的话,比中国贵不少,随便理发吃饭都要至少20刀,而在美国住就是住在一个大农场,20w刀,自己没车,打车那就贵了,要是自己有车,那就便宜,总的来说,美国的实际购买力比中国高5倍,现在要做的事情是,怎么样去提高自己的收入,不单单是靠工资,还要靠投资,这样才能挣到钱。

经济学基础第七章 凯恩斯模型

∆ AD E2 − ∆ AD

0 Y2 Y0 Y1

Y

14

可以用图说明均衡国民收入与边际消费倾向 之间同方向变动的关系。 图中

AD E1 450线 AD1 AD0 AD2

c ↑→ Y ↑, c ↓→ Y ↓

AD

0 E2

E0

Y2Y0 Y1

Y

15

“节约的悖论”: 节约的悖论” 节制消费增加储蓄会增加个人财富, 对个人是好事,但由于国民收入下降引 起萧条,对整个经济来说却是坏事;消 费增加储蓄减少会减少个人财富,对个 人是件坏事,但由于国民收入增长使经 济繁荣,对整个经济来说却是好事。

I = I − b ⋅i

(b > 0 )

当b既定时,i与I反方向变动。

33

可用下图表示这种关系: 图中,I曲线的位置由b和 I 的水平来决定。

i I i1 i2 I 0 I1 I2

I′

I′

I

34

AD与I的关系: AD与 在考虑到投资的变动时。总需求函数应 该写为:

AD = C + I + G

= C + cTR + c(1 − t)Y + I − b ⋅ i + G

27

用公式来表述转移支付的增加对均衡国民收 入的影响 则是:

∆Y0 = c ⋅ ∆TR + c 1 − t) Y0 ( ∆

c ∆Y0 = ⋅ ∆TR 1 − c 1 − t) (

被称为转移支付乘数 由于c<1,所以,转移支付乘数小于政府购 买乘数,即: c 1

1 − c 1 − t) 1 − c 1 − t) ( ( <

10

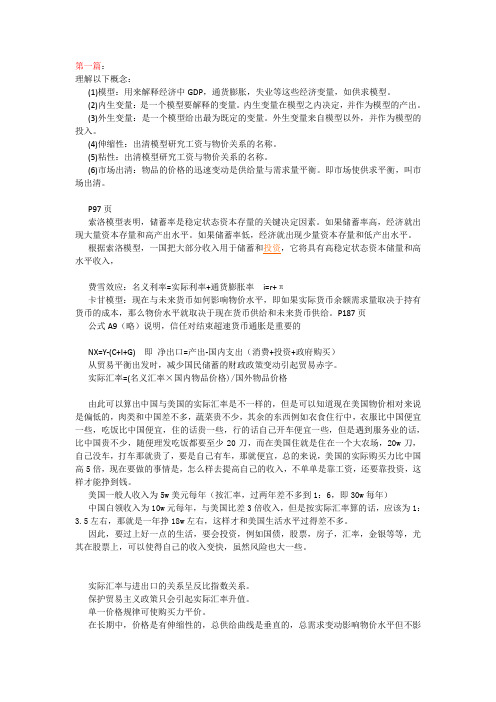

凯恩斯的货币需求理论

二、 凯恩斯货币需求理论模型

凯恩斯的货币需求理论,是从对货币需求的动机分 凯恩斯的货币需求理论, 析开始的。他将货币需求的动机分为四类: 析开始的。他将货币需求的动机分为四类: 交易动机 营业动机 预防动机 投机动机

货币的交易需求

凯恩斯指出, 凯恩斯指出,货币的交易需求量取决于人们的收 入水平。在个人偏好、社会局势等不变的前提下, 入水平。在个人偏好、社会局势等不变的前提下,收 入水平越高,货币的交易需求量越大。 入水平越高,货币的交易需求量越大。即,二者是正 相关的: 相关的:

货币的投机需求

货币的投机需求与市场利率反向变化, 货币的投机需求与市场利率反向变化,即二者负相 关:

M ⅱ=

-

d

f (i)

( f ¢< 0)

( 2)

i 式中, 表示货币的投机需求,i 表示市场利率, 式中, d ⅱ M 表示货币的投机需求, 表示市场利率, f ¢< 0 表示一阶导数小于0,即货币的投机需求与市场 表示一阶导数小于0 利率负相关。 利率负相关。

f ¢C) = ( d (bT C + iC 2) - bT i = + = 0 2 dC C 2

( 2)

从式( 中解出C 从式(2)中解出C,得:

C0 = 2bT i

( 3)

M d ¢ = f (Y )

+

( f ¢> 0)

( 1)

Y M 表示货币的交易需求, 表示收入, > 式中, 表示货币的交易需求, 表示收入,f ¢ 0 式中, d ¢ 表示一阶导数大于0 表示一阶导数大于0,即货币的交易需求与收入正相 关。

货币的交易需求

Y

M d ¢= f (Y )

+

金融硕士MF金融学综合(现代货币创造机制)-试卷3

金融硕士MF金融学综合(现代货币创造机制)-试卷3(总分:78.00,做题时间:90分钟)一、单项选择题(总题数:29,分数:58.00)1.国际货币基金组织将货币划分为( )。

(分数:2.00)A.两个层次B.三个层次√C.四个层次D.五个层次解析:解析:此题考查货币层次的划分。

记住要点:国际货币基金组织将货币层次划分为:①M 0 =流通于银行体系之外的现金;②M 1 =M 0 +活期存款(包括邮政汇划制度或国库接受的私人活期存款);③M 2 =M 1 +储蓄存款+定期存款+政府债券。

2.西方学者所主张的货币层次划分依据是( )。

(分数:2.00)A.购买力B.支付便利性C.流动性√D.金融资产的期限解析:解析:此题考查货币层次的划分,货币层次的划分主要是根据流动性来划分的。

3.在我国,狭义货币是指( )。

(分数:2.00)A.现金B.现金+活期存款√C.现金+储蓄存款D.现金+活期存款+定期存款解析:解析:此题考查货币层次的划分。

在我国,狭义货币是M 1,即“M 1 =M 0 +活期存款”。

4.如果某人认为:“货币的主要职能为交易媒介”,在这种观点下,货币的范畴为( )。

(分数:2.00)A.现金B.现金+银行活期存款√C.现金+银行活期存款+银行定期存款D.现金+银行活期存款+银行定期存款+其他流动性资产解析:解析:此题考查货币层次的划分。

在“货币作为交易媒介职能”的观点下,M 1 =M 0 (通货)+银行体系的活期存款。

5.如果某人认为:“货币的主要职能为价值储藏”,在这种观点下,货币的范畴为( )。

(分数:2.00)A.现金B.现金+银行活期存款C.现金+银行活期存款+银行定期存款√D.现金+银行活期存款+银行定期存款+其他流动性资产解析:解析:此题考查货币层次的划分。

在“货币作为价值储藏职能”的观点下,M 2 =M 1 +商业银行的定期存款和储蓄存款。

其中,M 1 =M 0 (通货)+银行体系的活期存款。

凯恩斯货币需求理论

利率

在流动性偏好一定的情况下,中央银 行货币供应量的增加导致利率下降。

货币

• 供应由中央银行所决定;

供求

• 需求取决于流动性偏好。

3、理论的政策含义

(2)货币政策无效的原因

i

货币需求曲线

Ms1 Ms2 Ms3 流动性陷阱

ia

M

0

m

流动性陷阱图示

3、理论的政策含义

(3)政策启示 解决的办法是采取财政政策,利用政府 的财政支出直接投资以刺激有效需求的 增加,从而增加就业和国民收入。

1、货币需求动机

预防动机的货币需求是指企业或个人为了应 付突然发生的意外支出或偶然支出而持有一 定数量的货币。

这部分货币需求也主要决定于收入的大小, 且与收入成正比。

1、货币需求动机

投机动机的货币需求是指人们为了在未来的 某一适当时机进行投机活动而持有一定数量 的货币。

这部分货币需求决定于市场利率,且与市场 利率成反比。

2、货币需求函数

L1=L1(Y)

L2=L2 (i)

Md= L1(Y)+ L2 (i)=kY-hi

2、货币需求函数利率Biblioteka L1利率L20

货币需求

0

货币需求函数图示

L1+L2 货币需求

3、理论的政策含义

(1)政策依据

就业、 国民收 入

• 当利息率小于资本的边际效益,引发 投资的增加;

•通过投资乘数效应引起就业和国民收入 的成倍增加。

1、货币需求动机

资产选择的范围:货币或债券(任选其一)

市场利率˃正常利率 预期利率下降 持有债券 (债券价格上涨)

市场利率<正常利率 预期利率上升 持有货币 (债券价格下跌)

金融硕士MF金融学综合(现代货币创造机制)-试卷3

金融硕士MF金融学综合(现代货币创造机制)-试卷3(总分:78.00,做题时间:90分钟)一、单项选择题(总题数:29,分数:58.00)1.国际货币基金组织将货币划分为( )。

(分数:2.00)A.两个层次B.三个层次√C.四个层次D.五个层次解析:解析:此题考查货币层次的划分。

记住要点:国际货币基金组织将货币层次划分为:①M 0 =流通于银行体系之外的现金;②M 1 =M 0 +活期存款(包括邮政汇划制度或国库接受的私人活期存款);③M 2 =M 1 +储蓄存款+定期存款+政府债券。

2.西方学者所主张的货币层次划分依据是( )。

(分数:2.00)A.购买力B.支付便利性C.流动性√D.金融资产的期限解析:解析:此题考查货币层次的划分,货币层次的划分主要是根据流动性来划分的。

3.在我国,狭义货币是指( )。

(分数:2.00)A.现金B.现金+活期存款√C.现金+储蓄存款D.现金+活期存款+定期存款解析:解析:此题考查货币层次的划分。

在我国,狭义货币是M 1,即“M 1 =M 0 +活期存款”。

4.如果某人认为:“货币的主要职能为交易媒介”,在这种观点下,货币的范畴为( )。

(分数:2.00)A.现金B.现金+银行活期存款√C.现金+银行活期存款+银行定期存款D.现金+银行活期存款+银行定期存款+其他流动性资产解析:解析:此题考查货币层次的划分。

在“货币作为交易媒介职能”的观点下,M 1 =M 0 (通货)+银行体系的活期存款。

5.如果某人认为:“货币的主要职能为价值储藏”,在这种观点下,货币的范畴为( )。

(分数:2.00)A.现金B.现金+银行活期存款C.现金+银行活期存款+银行定期存款√D.现金+银行活期存款+银行定期存款+其他流动性资产解析:解析:此题考查货币层次的划分。

在“货币作为价值储藏职能”的观点下,M 2 =M 1 +商业银行的定期存款和储蓄存款。

其中,M 1 =M 0 (通货)+银行体系的活期存款。

云南省考研经济学专业宏观经济学重要模型梳理

云南省考研经济学专业宏观经济学重要模型梳理宏观经济学是经济学的一个重要分支,它主要研究整体经济运行规律和宏观经济政策。

在云南省考研经济学专业中,对于宏观经济学的重要模型的掌握是非常关键的。

本文将梳理云南省考研经济学专业宏观经济学的重要模型,帮助考生更好地备考。

一、凯恩斯总需求函数凯恩斯总需求函数是宏观经济学中的核心模型之一,它描述了国家总需求与总产出之间的关系。

凯恩斯总需求函数的形式为:Y = C + I + G + (X - M),其中Y表示总产出,C表示消费支出,I表示投资支出,G表示政府支出,X表示出口,M表示进口。

二、C - I 关系模型C - I 关系模型是凯恩斯宏观经济学的重要模型之一,它探讨了消费和投资之间的关系。

该模型认为,消费支出和投资支出是互相关联的,当消费增加时,投资也会增加,从而刺激经济增长。

三、AS - AD 模型AS - AD 模型是宏观经济学中的基本模型之一,它描述了总供给和总需求之间的平衡。

AS代表总供给曲线,AD代表总需求曲线。

当AS 曲线和 AD 曲线相交于某一点时,表示经济处于平衡状态,该点对应的产出水平为经济的实际产出水平。

四、投资-储蓄关系模型投资-储蓄关系模型是宏观经济学中研究投资和储蓄之间关系的重要模型。

根据该模型,投资和储蓄之间的关系可以通过国民储蓄率和投资率来衡量。

五、菲利普斯曲线菲利普斯曲线是宏观经济学中研究通货膨胀和失业之间关系的重要模型。

菲利普斯曲线认为,通货膨胀率和失业率之间存在着一种负相关关系,即通货膨胀率越低,失业率越高;通货膨胀率越高,失业率越低。

六、孟德尔森模型孟德尔森模型是宏观经济学中研究经济增长的重要模型。

该模型认为,经济增长主要由技术进步和资本积累所驱动。

孟德尔森模型将技术进步和资本积累分别作为研究经济增长的两个关键变量,通过研究它们之间的相互作用来分析经济增长的动力机制。

七、货币供给模型货币供给模型是宏观经济学中研究货币供给对经济的影响的重要模型。

2002年北京大学CCER考研真题及答案解析(宏观)

官方网址 北大、人大、中财、北外教授创办 集训营、一对一保分、视频、小班、少干、强军

能力和决心。因此,信任对结束恶性通货膨胀是相当重要的。 c)历史上恶性通货膨胀是与政府财政赤字无法控制密切相关,所以采取必要的措施使公共财政收支平衡是 首要的任务。 采取盯住某一国际货币的汇率制度,争取国际支持,以建立足够的外汇储备,也是建立人们信心的一个重 要手段;但它必须与废止劳动力市场上(常常在恶性通胀时期盛行的)工资的指数化制度同时进行。 在恶性通胀结束的同时,实际货币余额需求增加,政府应当通过再贴现、公开市场操作等手段增加货币供 给。 五 (15 分) 在二期模型下考虑政府的跨时预算约束式, 如政府的支出路径不变, 而税收在第一期被削减 1000 (这意味着政府债务增加了) 。 a) 设政府和家庭均可在金融市场上自由借贷,假如利率是 5%,如果到下一期末政府债务将恢复到正常水 平则下一期的税收必须增加多少? b) 最初的减税和随后出现的增税,对于消费者的跨时税收约束式有什么影响?你如何预期税收的这种变 动对于消费的影响?你的预期与凯恩斯消费函数的预期有什么不同? c) 如果消费者面临流动性约束,则这种税收变动对消费有什么影响?

育明教育答案解析: a)对货币需求公式做代换,得到,

pt

类似地处理 p t 1 ,有

1 v mt pt 1...................(*) ; v 1 v 1

pt 1

1 v mt 1 pt 2 。 v 1 v 1

将这个过程无限重复下去,并将 pt 1 , pt 2 ,...... 等代入(*)式,得到

官方网址 北大、人大、中财、北外教授创办 集训营、一对一保分、视频、小班、少干、强军

例为 0.2 ,通货 /存款比例为 0.25 ,则贸易顺差对货币供给 M1 有多大影响?中央银行如何冲销贸易顺差的 影响? 育明教育答案解析: 货币乘数

比较凯恩斯与弗里德曼货币需求理论的异同【精品文档】

比较凯恩斯与弗里德曼货币需求理论的异同【精品文档】比较凯恩斯与弗里德曼货币需求理论的异同1(需求理论的前提假设:相同点:凯氏与弗氏都作了以下的假设:1) 资本市场或金融市场极为发达和完善,其收益率可用奇一的市场利率来表达,不断变化着的市场利率是公众持有货币的机会成本。

2) 无论在时段上还是在时点上,货币与实物资产是替代品。

公众的投资发生额越大,货币需求量便越少。

3) 生产要素具有可分割性,各生产单位面临同一技术水平。

不同点:凯氏:1)短期分析-价格不变。

凯氏的宏观经济理论是在经济大萧条的背景下问世的,因此理论上侧重于解决有效需求不足即大量的生产能力被迫闲置的问题。

2)货币定义在M1层次上-货币无收益,仍较注重货币的交易手段功能。

弗氏:1)长期分析,价格起作用,而且对未来的价格预期也起作用,侧重于解决通货膨胀、“滞胀”问题。

2)货币量的层次为M2,即包括货币和准货币。

2.货币需求理论模型:凯氏:1)凯氏对货币需求理论的贡献主要表现在对货币需求动机的分析:货币需求动机分为:交易动机、营业动机、预防动机、投机动机。

其中货币的交易需求强调的是货币的交易媒介功能,取决于人们的收入水平,与人们的收入水平正相关猪场;货币的投机需求,强调的是货币的贮藏手段功能,货币的投机需求与市场利率负相关。

综上所述:货币需求与收入正相关,与市场利率负相关。

2)“流动性陷阱”假说凯恩斯货币需求理论的一个显著特点-大胆的假设,当利率已降至某一不能再降的低水平值的时候,货币需求会变为无穷大,货币需求量的增加一利率无关,此时的货币政策失效,能适用的是财政政策。

3)凯恩斯模型与“马歇尔的k”将凯恩斯货币需求理论简单化-写成线形形式Md=aY-bi,联立Md=kPY,得k=a-bi/Y.通过凯恩斯的货币需求理论函数算出来的货币需求量,依然是收入的一部分,即Md=kY,不过此时的k不同于“马歇尔的k”,而是一个变量,一个函数。

弗氏:1)弗里德曼的理论特色有:采纳了凯恩斯视货币为一种资产的核心思想,利用这一思想把货币数量说改造成货币需求函数;基本上可定了货币数量说的长期结论,即长期中,货币量变化只影响物价、名义利率、名义收入等,不能影响就业、实际收入、实际利率等。

凯恩斯储蓄———投资模型及其发展辨析

凯恩斯储蓄———投资模型及其发展辨析本文从网络收集而来,上传到平台为了帮到更多的人,如果您需要使用本文档,请点击下载按钮下载本文档(有偿下载),另外祝您生活愉快,工作顺利,万事如意![摘要]本文总结了凯恩斯储蓄———投资模型的贡献和不足及其后继者所做的修补,考察了该模型理论在美国和中国不同时期的需求管理政策效应,并得出了两个有益的启示:第一,凯恩斯药方不能无条件地滥用,因为其本身存在长期负效应;第二,要转变投资观念,应重点对准基础设施和教育,这才是有利于长期发展的关键。

[关键词]凯恩斯主义储蓄投资模型需求管理政策经济增长一、凯恩斯的储蓄———投资模型:贡献与不足凯恩斯(J·M·Keynes,1936)在其经典著作《就业、利息和货币通论》一书中提出并论证了著名的储蓄投资模型,即:如果所得=产品价值=消费+投资储蓄=所得—消费那么储蓄=投资即S=I上述模型表示,一旦储蓄与投资相等,即把储蓄全部用于投资,那么一国的经济就可以在充分就业的状态下达到总需求和总供给的均衡。

在经济意义上,该模型是凯恩斯进行理论推演和提出需求管理政策建议的枢纽,是其社会投资理论的核心。

1.该模型的理论贡献透过该模型,凯恩斯针对20世纪20年代英国经济的持续疲软和紧接着的世界性经济大萧条,一反新古典经济学教义,对就业不足提出了自己的解释和对策,在理论上做出了重要贡献。

(1)打破了新古典经济学瓦尔拉体系中的确定性假设,代之以不确定性和不完全信息,提出了不确定预期概念,并将全部理论分析建立在这一概念之上。

受哈特(Hart)的影响,他明确区分了可计算概率的偶然事件和不可预知的不确定事件,也区分了宏观不确定性和主观不确定性的不同(黄奕林,1997)。

(2)坚决批判新古典经济学市场自动均衡基础的“萨伊定律”———供给自动创造自己的需求,明确提出就业不充分的根源在于有效需求不足,同时提出非自愿失业问题。

他使人们对经济波动的视角从传统的供给方转到了需求方,并提出需求管理的概念和思路。

北大CCER历年考试题CCER_96-08

九、(共20分)(1)什么是李嘉图等价定律?完整而又简洁的叙述这一理论。

(5分)(2)根据这一理论,分析政府减税对一个封闭经济中的利率是否有影响?(5分)(3)在一个实行浮动汇率的开放经济中,政府减税对汇率是否有影响?(5分)(4)在一个金融业很不发达的国家中,这一理论是否成立,为什么?(5分)十、(共15分)假设在一个由两国(A,B)组成的世界中,两国间资本和货物可以完全自由流动,如果A国政府采用扩张的货币政策及财政政策来刺激本国的经济,用Mundell-Fleming模型分析:(1)在浮动汇率下,哪一种政策相对比较有效?哪一种政策比较无效?汇率将会有什么变化?B国经济(产出和物价)如何受到影响?(7分)(2)在固定汇率下,哪一种政策相对比较有效?哪一种政策比较无效?A国的外汇储备将会有什么变化?B国经济(产出和物价)如何受到影响?(8分)2002CCER微观试题(Goschan提供)仅凭记忆与道友资料整理,欢迎知道的补充更正与参与讨论:1.已知偏好单调,求证偏好满足局部非餍足性;(10分)2.求证同一企业在Stackelberg均衡下的利润大于Cournot均衡下的利润;(10分)3.已知企业成本函数为C=w1^α.w2^β.y^γ,求:(1)该企业的条件要素需求函数;(2)假定产品价格为p,求利润函数. (10分)4.已知效用函数,求均衡解(此题算最简单吧,记不得了,好象是三问) (10分)5.(1)什么是“圣彼得堡悖论”?(2)伯努利又是如何解答的?(3)该解答对经济学有何意义?(10分)6.已知一个政府所属的垄断企业产品价格为p,生产成本为c,p=c, 假设政府将该企业私有化,则产品价格为p',成本为c',又已知市场需求弹性,价格变动与成本变动(记不了具体数值,但p'>p, c'<c,)问从社会福利的角度看政府是否应该将其私有化? (10分)7.似乎是一个用顺序归纳法解Bayesian均衡的问题。

山东省考研经济学复习资料宏观经济学重要模型解析

山东省考研经济学复习资料宏观经济学重要模型解析山东省考研经济学复习资料:宏观经济学重要模型解析宏观经济学是经济学的重要分支领域,研究经济结构、运行规律以及宏观调控政策。

在山东省考研经济学中,宏观经济学是考查的重要内容之一。

掌握宏观经济学的重要模型,对于理解和分析宏观经济的现象和问题具有重要意义。

本文将对山东省考研经济学复习资料中的宏观经济学重要模型进行解析。

一、总量关系模型总量关系模型研究的是经济中各种变量之间的数量关系。

山东省考研经济学中重要的总量关系模型主要包括凯恩斯总需求与总供给模型、货币市场均衡模型、凯恩斯消费函数模型等。

1. 凯恩斯总需求与总供给模型凯恩斯总需求与总供给模型是宏观经济学领域中最重要的模型之一,也是总量关系模型的核心。

该模型描述了经济中总需求和总供给之间的平衡关系。

在这个模型中,总需求由消费、投资和政府支出组成,总供给由产出决定。

2. 货币市场均衡模型货币市场均衡模型研究的是货币供给和货币需求之间的平衡关系。

该模型主要关注货币供给对利率的影响,以及货币需求对货币供给的调节作用。

在山东省考研经济学中,货币市场均衡模型对于理解货币政策和利率形成具有重要意义。

3. 凯恩斯消费函数模型凯恩斯消费函数模型用于分析消费支出与收入之间的关系。

该模型表明,消费支出取决于个人收入水平,但不是完全取决于收入,还受到其他因素的影响。

在考研经济学中,掌握凯恩斯消费函数模型有助于理解消费行为和宏观经济中的消费决策。

二、增长模型增长模型研究的是经济增长的规律和影响因素。

山东省考研经济学中重要的增长模型主要包括哈罗德-多马模型、托宾模型和新古典增长模型等。

1. 哈罗德-多马模型哈罗德-多马模型是宏观经济学中研究投资和储蓄之间关系的经典模型。

该模型强调储蓄率和投资率对经济增长的影响。

在山东省考研经济学中,了解哈罗德-多马模型有助于理解储蓄和投资对经济增长的重要性。

2. 托宾模型托宾模型是宏观经济学中研究教育与经济增长关系的模型。

卡甘模型与凯恩斯货币需求函数的适用性对比

卡甘模型与凯恩斯货币需求函数的适用性对比【摘要】西方的货币需求理论的研究经历了好几个演变进化的阶段。

凯恩斯的货币需求模型也被视作是现代经济金融市场的货币需求模型的一个基础。

本文准备从凯恩斯货币需求模型与卡甘货币需求模型的对比研究入手,对两个模型进行美国市场上的实证研究,并且两个模型的异同点以及在现代市场经济条件下的有效性进行讨论。

【关键词】货币需求模型凯恩斯卡甘一、引言货币的需求与供给理论,一直以来是政府研究如何稳定金融市场的关键,几乎是随着宏观经济学的建立而随之产生的。

如何协调货币需求和供给量,通过一系列的货币政策,改善金融市场的状况,稳定市场经济,这一系列的问题都是建立在货币需求供给理论的基础之上的。

而货币需求理论作为货币需求与供给理论中的重要板块,自然是少不了相关研究的。

总的来说,西方的货币需求理论的研究经历了古典货币数量论、现金余额数量说、凯恩斯的货币需求理论以及凯恩斯之后的货币需求理论的发展这样几个阶段。

在货币需求理论的发展历史上,真正起到里程碑作用的人物当属凯恩斯无疑,他在1936年出版的《通论》这本书中提出的流动性偏好的货币需求理论为今后货币需求理论的发展奠定了基础,在这之后被广泛使用的弗里德曼模型等都是凯恩斯模型的发展。

在本文中,笔者要比较的是凯恩斯货币需求模型与1956年美国经济学家卡甘提出的卡甘模型中的货币需求函数,卡甘的货币需求函数的重新定位可以说是历史性的,他的模型的结构完全不同于凯恩斯提出的货币需求模型,从线性的货币需求关系转换到了对数形式的货币需求关系。

因此,笔者准备从两个模型的结构入手,对它们的模型的适用性进行对比研究。

二、模型介绍凯恩斯的货币需求模型可以说是整个宏观经济学的基础,它的公式是Md=P (kY-hi)。

其中Md是货币的名义需求量,P是价格水平,Y是国民收入一般多是GDP,i是利率水平,而k和h是系数。

这个模型说明了货币的需求量是决定于国民收入水平与利率水平的,与国民收入水平成正比,而与利率水平成反比。

凯恩斯主义与货币主义的比较分析

河北科技师范学院2013届本科毕业论文河北科技师范学院本科毕业论文货币视角下的凯恩斯主义与货币主义的比较分析院(系、部)名称:财经学院专业名称:国际经济与贸易学生姓名:x x x学生学号:x x x指导教师:x x x2013 年 5 月 12 日学术声明本人呈交的学位论文,是在导师的指导下,独立进行研究工作所取得的成果,所有数据、图片资料真实可靠。

尽我所知,除文中已经注明引用的内容外,本学位论文的研究成果不包含他人享有著作权的内容。

对本论文所涉及的研究工作做出贡献的其他个人和集体,均已在文中以明确的方式标明。

本学位论文的知识产权归属于河北科技师范学院。

本人签名:日期:指导教师签名:日期:河北科技师范学院2013届本科毕业论文摘要在货币理论中,有两大派别,便是凯恩斯学派和货币主义学派,长期以来两派之间的斗争从未停止,然而这却丰富了货币理论宝库,同时也使得政府的经济决策有了更多的理论支点。

凯恩斯注重货币流动性故而他的货币理论又被称为流动性偏好理论。

凯恩斯把人们持有货币的动机分为三类:一是交易动机,二是预防动机,三是投机动机。

然而在20世纪50年代,美国经济学家弗里德曼创建了货币主义学派。

弗里德曼不赞同货币需求“动机”说,提出持久收入理论。

他认为,货币不仅包括现金,还包括银行存款等等,并对凯恩斯主义提出深刻的质疑。

为了更好的研究,笔者在文章开头简略的介绍了传统的货币理论,希望可以帮助读者更加深刻的比较分析凯恩斯主义与货币主义的货币理论。

最后,现实中美国的经济数据对两派的理论进行了验证。

关键词:货币理论;凯恩斯主义;货币主义;弗德里曼AbstractIn monetary theory, there are two main factions is the Keynesian and monetarist school of thought, for a long struggle between the two factions has never stopped, but this rich treasure trove of monetary theory, but also makes the government's economic decisions have a moremore theoretical points. Cairns focus on monetary liquidity and therefore his monetary theory is also known as the theory of liquidity preference. Cairns people holding money motivation is divided into three categories: First, the transactions motive, the precautionary motive, the speculative motive. In the 1950s, however, American economist Milton Friedman monetarist school. Friedman can not agree to the demand for money "motivation", put forward the theory of permanent income. He believes that the currency not only include cash, bank deposits, etc., and the Keynesian profound doubts. In order to better research, the author at the beginning of the article briefly describes the traditional monetary theory, I hope to help the reader deeper comparative analysis of the Keynesian and monetarist monetary theory. Keywords: monetary theory; Keynesian; monetarist; Mesa Freeman目录摘要 (I)Abstract ...................................................................................................................................... I I 一传统货币数量论 (1)(一)现金交易数量说 (2)二凯恩斯主义 (3)(一)持有货币的三种动机 (4)1 交易性需求 (4)1. 预防性需求 (4)2. 投机性需求 (4)(二)凯恩斯的货币需求函数 (5)(三)凯恩斯货币需求理论的发展 (6)1.交易性需求 (6)(二)预防性需求 (7)(三)投机性需求 (8)三货币主义 (10)(一)弗德里曼的货币需求函数 (10)(二)现代货币数量论 (12)四货币主义与凯恩斯主义的验证 (13)参考文献 (17)致谢 (18)历时将近两个星期的时间终于将这篇论文写完,在论文的写作过程中遇到了无数的困难和障碍,都在同学和老师的帮助下度过了。

市场超额需求函数

市场超额需求函数

杨友才

【期刊名称】《青岛科技大学学报(自然科学版)》

【年(卷),期】2006(027)003

【摘要】通过研究市场超额需求函数与多项式的关系得到:对于(n-1)个关于市场价格p1,p2,….,pn-1的多项式Es(p1,p2,…,pn-1),s=1,2,…,n-1,若满足条件((e)2Es)/((e)P2t)=λ(s,t)((e)2Et)/((e)P2s),则Es(s,t=1,2,…,n-1)均为一类特殊市场的超额需求函数.同时给出了满足上述结构超额需求函数的正则经济经济模型.【总页数】4页(P279-282)

【作者】杨友才

【作者单位】青岛科技大学,数理学院,山东,青岛,266061

【正文语种】中文

【中图分类】O29

【相关文献】

1.股票市场对中国货币需求函数影响的实证研究 [J], 董子颖

2.我国房地产市场供给与需求函数研究 [J], 周艳

3.卡甘模型与凯恩斯货币需求函数的适用性对比——以美国市场经济为例 [J], 谢晋仪

4.超额市场需求函数 [J], 刘心歌[1];蔡海涛[2]

5.江苏省商品住宅市场需求及地区差异——基于需求函数的动态分析 [J], 李健

因版权原因,仅展示原文概要,查看原文内容请购买。

规模经济_卡甘效应与微观货币需求_兼论我国高货币化之谜

码: 510275 , 电子信箱: arlionn@ 163. com ; 胡 新 明, 广 东 商 学 院 金 融 学 院, 邮 政 编 码: 510320 , 电 子 信 箱: hxmhust@ 163 . com ; 赵 慧 敏, 中山大学管理学院, 邮政编码: 510275 , 电子信箱: zhaohuim@ mail. sysu. edu. cn 。 感谢匿名审稿人的意见 。 文责自负 。 ① ② 参见 http : / / finance. sina. com. cn / china / hgjj /20121120 /010313724678 . shtml 。 M2 / GDP 值变化研究, Ado & Mata ( 1999 ) 正 是 从 葡 萄 牙 货 币 需 求 函 数 的 与货币流通速度变化研究实质是 同 一 个 问 题 ,

影响因素展开对该问题的研究 。

83

彭方平等: 规模经济 、 卡甘效应与微观货币需求

需求主要取决于收入和利率 。 Baumol ( 1952 ) 采 用 库 存 现 金 ( inventory-theory approach ) 模 型 的 分 析表明, 收入和利率对货币需求都有较大的影响, 而且根据著 名 的 平 方 根 方 程 推 算, 货币需求的收 货币 是 购 买 力 的 临 时 栖 息 地, 各种资产的收益率又被认为 入弹性为 0. 5 。 Friedman ( 1959 ) 认为, 是同方向变化的, 所 以 利 率 变 动 对 货 币 需 求 几 乎 没 有 影 响, 货 币 需 求 主 要 取 决 于 ( 持 久 ) 收 入。 Clower ( 1967 ) 基于货币先期( cash-in-advance ) 理 论, 也 认 为 货 币 数 量 应 决 定 于 收 入 水 平, 与利率水 在超级通货膨胀阶段, 价格变 平无关 。 Cagan ( 1956 ) 通过建立模型( 即所谓的卡甘模型) 研究发现, 化的幅度远远大于实际收入的变 化, 以 至 于 货 币 需 求 完 全 与 实 体 经 济 部 门 ( 如 实 际 收 入 等 ) 无 关, 通货膨胀( 预期) 完全占主导 。 Cargill & Parker ( 2004 ) 认为, 在非超级通胀期间, 卡甘所强调的通胀 仍然是存在的, 只不过在通货膨胀的 不 同 阶 段, 卡甘效应的强弱表现出不 预期对货币需求的影响, — — 通胀预期越高, 一致性 — 价格对货 币 需 求 的 负 向 影 响 越 大, 即 货 币 替 代 商 品 ( shift from money to commodities ) 效应( 即所谓的卡甘效应) 越强; 相反, 在通货紧缩甚至低通胀状态时, 卡 甘 效 应 较 弱, 甚至很可能出现用商品替换货币( shift from commodities to money ) 的行为 。 针对上述货币需求理论, 学者做了大量实证研究, 但大多数实证研究基于宏观加总时间序列数 据, 往往无法避免由于无法观测的随时间变化的技术创新与收入 变 量 的 相 关 而 导 致 收 入 弹 性 估 计 基于宏观时 间 序 列 数 据 的 研 究 还 面 临 缺 乏 微 观 基 础 、 的有偏问题( Bover & Watson ,2005 ) 。 此外, 样本量不足 、 数据不准确 ① 、 数据的 多 重 共 线 性 等 问 题 。 基 于 此, 部分学者应用企业横截面数据研 1963 ; Laumas ,1977 ) 发 现, 究货币需求问题, 早期基于美国企 业 数 据 的 大 多 数 研 究 ( 如 Meltzer , 货 币需求存在规模经济 。 然而, 上 述 基 于 企 业 横 截 面 数 据 研 究 中, 实际使用的是企业分行业加总数 — — 归属于同一行业的企业具有相同的 据, 而并非企业的个体数据, 这隐含着一个严格的假设条件 — 货币需求 。 显然, 基于上述企业加总 数 据 研 究 忽 略 了 同 一 行 业 内 部 不 同 特 征 企 业 ( 比 如 不 同 企 业 规模) 货币需求行为的差异性( Natke & Falls ,2010 ) , 另 外, 使用行业加总数据还隐含着另外一个 — — 在同一个年度上, 所有企业具有相同的资本成本, 这显然与现代公司金融理论中的不同风 假设 — 险企业面临不同融资成本相悖( Ben-Zion ,1974 ) 。 近年来, 考虑到上述研究的不足, 同时得益于微观企 业 数 据 的 可 获 得 性, 少数学者基于企业数 据, 应用面板模型估计货币需求函数 。 Mulligan ( 1997 ) 基于企业数据和面板模 型 研 究 发 现, 美国的 货币需求规模弹性小于 1 ( 为 0. 8 ) , 存在 规 模 经 济 。 Lotti & Marcucci ( 2007 ) 采 用 类 似 的 方 法 研 究 表明, 美国企业 的 货 币 需 求 规 模 弹 性 约 为 0. 5 - 0. 7 , 存 在 较 明 显 的 规 模 经 济 。 Bover & Watson ( 2005 ) 分别针对英国 、 美国和西班牙企业数据的研究表明, 美国企业货币需求存在规模经济, 但英 国和西班牙并不存在规模经济 。 Liu et al. ( 2008 ) 基 于 我 国 台 湾 上 市 公 司 数 据 研 究 发 现, 货币需 求规模弹性界于 0. 56 - 0. 78 之间 。 Grossi et al. ( 2012 ) 基于意大利制造业企业数据的研究表明, 在 企业货币需求 规 模 弹 性 接 近 0. 5 , 表 现 出 货 币 需 求 规 模 经 济, 但一旦包含小企 剔除小企业样本后, 业样本, 则结论显示为规模不经济 。 遗憾的是, 上述基于微观数据的货币需求的研究都没有考虑通 货膨胀对微观货币需求( 即卡甘效应) 的影响 。 虽然也有不少学者研究我国的货币需求问题, 如赵留彦( 2006 ) 、 王宇伟 ( 2009 ) 等, 但其都是基 于宏观角度研究, 仅李治国和曾利飞 ( 2007 ) 利 用 我 国 上 市 公 司 数 据, 开创性地从微观角度对我国 的货币需求进行了研究, 发现我国的货币需求规模弹性约为 0. 7 , 存在明显的规模经济 。 但遗憾的 是, 该文并没有进一步探讨我国企业规模弹性的非对称性 、 货 币 需 求 的 卡 甘 效 应, 以及结合微观研

【中级宏观经济学】卡甘模型

附录:卡甘模型(Cagan model):现在与未来的货币如何影响物价水平在本章中,我们说明了,如果实际货币余1额需求量取决于持有货币的成本,那么物价水平就取决于现期的货币供给和未来的货币供给。

为了使数学尽可能简单化,我们的货币需求函数是所有变量自然对数的线性函数。

23货币需求函数是:)(1t t t t p p p m --=-+γ (A1)在这里,是t 期货币量的对数,是t 期物价水平的对数,而是决定货币需求对通货膨胀率敏感程度的参数。

是实际t m t p γt t p m -4货币余额的对数,而t t p p -+1是t 期和t+1期之间的通货膨胀率。

这个式子说明,如果通货膨胀上升1%,那么实际货币余额就减少%。

假设:γ第一,不把产出水平作为货币需求的一个决定因素,而是含蓄地假设产出不变。

第二,通过把通货膨胀率而不是名义利率纳入式子,我们假设实际利率不变。

第三,通过把实际通货膨胀率而不是预5期通货膨胀率纳入式子,我们假设完全预见。

所有这些假设都是为了使分析尽可能简单。

我们想通过解A1式来把物价水平表示成现在与未来货币的函数。

为此,注意A167式可以重写为:1111+⎪⎪⎭⎫⎝⎛++⎪⎪⎭⎫ ⎝⎛+=t t t p m p γγγ (A2) 这个式子说明,现期物价水平p t 是现期货币供给m t 和下期物价水平p t+1的加权平8均数。

下期的物价水平将由和本期物价水平同样的方式决定:211111+++⎪⎪⎭⎫⎝⎛++⎪⎪⎭⎫ ⎝⎛+=t t t p m p γγγ(A3)用A3式替代A2式中的得出:1+t p922212)1()1(11+++++++=t t t t p m m p γγγγγ (A4)A4式说明,现期物价水平是现期货币供给、下期货币供给和再下一期物价水平的10加权平均数。

t+2期的物价水平又像A2式中那样决定:322111+++⎪⎪⎭⎫⎝⎛++⎪⎪⎭⎫ ⎝⎛+=t t t p m p γγγ (A5) 现在把A5式代入A4式得出:1133323212)1()1()1(11++++++++++=t t t t t p m m m p γγγγγγγ (A6) 我们可以继续用A2式替代未来物价水平。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

卡甘模型与凯恩斯货币需求函数的适用性对比【摘要】西方的货币需求理论的研究经历了好几个演变进化的阶段。

凯恩斯的货币需求模型也被视作是现代经济金融市场的货币需求模型的一个基础。

本文准备从凯恩斯货币需求模型与卡甘货币需求模型的对比研究入手,对两个模型进行美国市场上的实证研究,并且两个模型的异同点以及在现代市场经济条件下的有效性进行讨论。

【关键词】货币需求模型凯恩斯卡甘一、引言货币的需求与供给理论,一直以来是政府研究如何稳定金融市场的关键,几乎是随着宏观经济学的建立而随之产生的。

如何协调货币需求和供给量,通过一系列的货币政策,改善金融市场的状况,稳定市场经济,这一系列的问题都是建立在货币需求供给理论的基础之上的。

而货币需求理论作为货币需求与供给理论中的重要板块,自然是少不了相关研究的。

总的来说,西方的货币需求理论的研究经历了古典货币数量论、现金余额数量说、凯恩斯的货币需求理论以及凯恩斯之后的货币需求理论的发展这样几个阶段。

在货币需求理论的发展历史上,真正起到里程碑作用的人物当属凯恩斯无疑,他在1936年出版的《通论》这本书中提出的流动性偏好的货币需求理论为今后货币需求理论的发展奠定了基础,在这之后被广泛使用的弗里德曼模型等都是凯恩斯模型的发展。

在本文中,笔者要比较的是凯恩斯货币需求模型与1956年美国经济学家卡甘提出的卡甘模型中的货币需求函数,卡甘的货币需求函数的重新定位可以说是历史性的,他的模型的结构完全不同于凯恩斯提出的货币需求模型,从线性的货币需求关系转换到了对数形式的货币需求关系。

因此,笔者准备从两个模型的结构入手,对它们的模型的适用性进行对比研究。

二、模型介绍凯恩斯的货币需求模型可以说是整个宏观经济学的基础,它的公式是Md=P(kY-hi)。

其中Md是货币的名义需求量,P是价格水平,Y是国民收入一般多是GDP,i是利率水平,而k和h是系数。

这个模型说明了货币的需求量是决定于国民收入水平与利率水平的,与国民收入水平成正比,而与利率水平成反比。

但值得注意的是,凯恩斯的货币需求函数并没有常数项的存在,但是经过一般分析可以知道,现实经济的货币需求的影响条件是非常多的,所以在最小二乘估计中很难做到常数项为0的情况,因此我们在实证分析的过程中会加上一个常数项,这样能使得拟合结果更加准确。

由于凯恩斯的模型相对比较著名,这里不做过多的介绍。

卡甘模型(Cagan Model)可以分为两部分,其中之一便是卡甘的货币需求函数。

卡甘模型的提出主要是建立在对恶性通货膨胀的研究基础上,它设定货币需求函数为半对数的形式,这一研究方法也成为了货币经济学研究中的一个基本分析工具。

卡甘模型是局部均衡条件下的结果,它家丁货币需求受外生的名义利率(或预期通货膨胀率)决定,而并未考虑货币需求反过来对消费、产出等实际的经济变量的影响,那么这样收益最大化的通货膨胀率只取决于一个因素――货币需求量对名义利率的敏感程度,而与货币需求的其他特征以及通货膨胀对实际经济的影响效应无关。

那么卡甘模型的货币需求函数的具体公式可以写为Md/P=cexp(-aπ),其中Md是名义货币需求量,P是价格水平,π是预期的通货膨胀率,c和a分别是常数,卡甘模型包含了一个很重要的前提假设也就是实际利率不变,那么在现实生活中我们知道利率都是波动的,因此实际利率很难稳定在一个不变的水平。

因此我们在实证检验中会采取前人的做法,弱化这一条件。

而另一方面π作为预期的通货膨胀率很难测定,因此我们会使用刘卫华在《货币投放、需求利率弹性与价格波动――理论框架与中美数据检验》中采用的方式,即将预期通货膨胀率用名义利率替代的方式来进行实证检验。

这也是由于利率的变化方向与预期的通货膨胀率的变化方向基本上是一致的,因此选择用名义利率来代替预期通货膨胀率。

三、研究工具和相关数据在研究工具的选择上,本文使用了eviews7.2来进行相关研究,对数据进行一系列处理并使用最小二乘法进行估计,结合异常值、异方差和自相关等一系列检验和修正使得回归的拟合效果更加良好。

对于卡甘与凯恩斯货币需求函数在美国市场上的适用性,本文选择采用决定系数来进行对比,这是因为它作为一个相对值,在不同回归直线和不同样本中也具有可比性。

为了使实证分析的结果更加有保障,笔者在这里选取了1980-2010的美国经济的相关数据。

由于货币的需求一般是难以确定的,所以本文也参照前人做法使用了货币的供给量来代替,因为一般均衡的条件下两者是相等的。

那么对于货币供给量的选择,由于凯恩斯的货币需求模型是建立在M1的基础上,所以我们选择M1作为货币的需求量。

对于价格水平P,本文选择使用CPI,也就是消费者物价指数来进行替代。

Y代表国民收入所以选择的是GDP。

而i作为美国利率,本文使用了联邦基准利率来替代。

不得不说的是本文之所以没有用中国市场进行相关的实证研究分析,也是由于i 作为基准利率的考虑上,由于中国市场上的利率尚在进行市场化,因此对于研究来说可能会不具备参考性。

接下来,就是对相关数据进行最小二乘估计和相关分析。

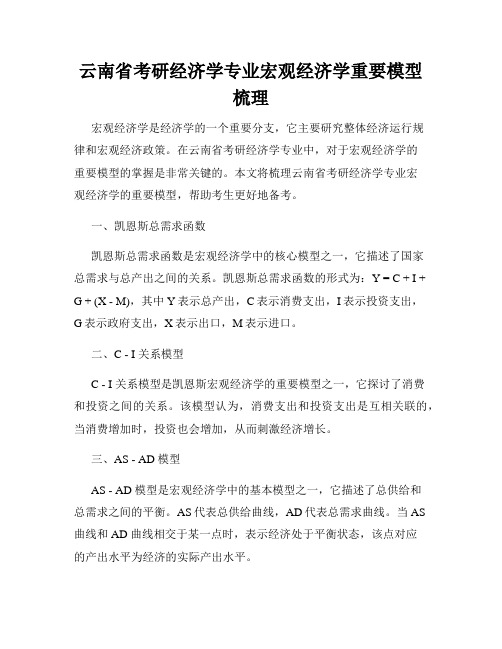

四、实证分析(一)凯恩斯货币需求模型的实证分析根据凯恩斯货币需求模型的结构,我们首先需要将方程形式改写一下,也即Md/P=kY-hi,令m=Md/P,那么在eviews 中可以写为m=C(1)+C(2)*GDP+C(3)*i,通过最小二乘估计得到以下的结果:表1Dependent Variable:MMethod:Least SquaresDate:12/01/13 Time:16:32Sample:1980 2010Included observations:31Variable Coefficient Std. Error t-Statistic Prob. C 531.3350 29.93156 17.75166 0.0000GDP 0.000416 0.002242 0.185506 0.8542I -1541.190 221.6080 -6.954578 0.0000R-squared 0.832677 Mean dependent var 444.7999Adjusted R-squared 0.820725 S.D. dependent var 65.60064 S.E. of regression 27.77590 Akaike info criterion 9.577980 Sum squared resid 21602.02 Schwarz criterion 9.716753Log likelihood -145.4587 Hannan-Quinn criter. 9.623217F-statistic 69.67027 Durbin-Watson stat 0.689021Prob(F-statistic)0.000000图1(1)数据平稳性检验。

我们知道如果数据的平稳性出现问题的话,那么会对整个经典回归分析产生不利的影响以至于无法进行接下来的研究,因此我们首先要通过ADF检验来判断时间序列的平稳性。

对GDP的ADF检验结果如下:表 2t-Statistic Prob.*Augmented Dickey-Fuller test statistic 1.025511 0.9998Test critical values:1% level -4.3743075% level -3.60320210% level -3.238054从数据可以看出这次检验的结果是GDP的时间序列是不平稳的,那么我们应该研究的是残差序列的平稳性。

残差序列的DF检验结果如下:表3t-Statistic Prob.*Augmented Dickey-Fuller test statistic -2.661913 0.0096Test critical values:1% level -2.6471205% level -1.95291010% level -1.610011可以看出残差序列是平稳的,那么通过协整性的研究我们可以知道,残差序列平稳的话就可以使用经典回归分析,这也使得我们接下来的研究具有意义。

(2)参数显著性与模型显著性。

从数据显示可以看出,首先,F统计量的测量值和名义利率i的系数都是非常显著的,但是GDP的t统计量非常小,这说明货币需求量在这一段时间受GDP的影响并不显著。

(3)异常值的测定。

从图中可以看出在95%的显著性水平下存在较多的异常值,故需要修正的地方较多,因此本文对几个比较显著的年份进行修正,即1983、1984、1985、1994、1995、2002、2003、2010几个年份进行修正,通过引进虚拟变量的方法来进行,再一次进行回归分析得到的结果。

回归分析得到的结果如下:表4Dependent Variable:MMethod:Least SquaresDate:12/01/13 Time:17:09Sample:1980 2010Included observations:31Variable Coefficient Std. Error t-Statistic Prob.C 547.6476 18.52101 29.56899 0.0000GDP -0.001130 0.001367 -0.826732 0.4181I -1561.278 134.3297 -11.62273 0.0000D1 -39.16684 16.48144 -2.376420 0.0276D2 -42.36827 16.45163 -2.575323 0.0181D3 48.85181 16.45400 2.968993 0.0076D4 51.97634 16.06158 3.236066 0.0041D5 -47.88918 16.50612 -2.901299 0.0088D6 -33.70322 16.61382 -2.028626 0.0560D7 -62.94145 16.54930 -3.803270 0.0011D8 43.78450 17.01667 2.573035 0.0182R-squared 0.961977 Mean dependent var 444.7999Adjusted R-squared 0.942966 S.D. dependent var 65.60064 S.E. of regression 15.66663 Akaike info criterion 8.612366 Sum squared resid 4908.868 Schwarz criterion 9.121200Log likelihood -122.4917 Hannan-Quinn criter. 8.778233 F-statistic 50.60004 Durbin-Watson stat 2.219017Prob(F-statistic)0.000000图2从中可以看出,经过修正以后,已经不再存在特别明显的异常值了,除此之外,回归方程的决定系数以及GDP的显著程度都有了很大的改善。