财务会计学课后答案 全

财务会计学习题答案

《财务会计学》习题答案:第一章总论一.单项选择题1.B;2.B;3.A;4.C;5.B;6.A;7.A;8.C;9.D; 10.A二.多项选择题1.ABC;2. ABCD;3.ABC;4.ABCD;5.ABCD;6.AD;7.ABCD;8.ABCD;9.ABCD; 10.ABC;三、判断题1. 对;2.错;3.错;4.对;5.对;6错;7..对;8.错;9.错;10.错第二章货币资金一、单项选择题1—5 DBABC 6—10 DBCAC二、多项选择题1.ABCD 2.CD 3.ABCD 4.AB 5.BCD 6.AC 7.ABCD 8.ABCDE 9.ABCDE 10.ABCE三、判断题1.错;2.对;3.错;4.错;5.对;6.对;7.错;8.错;9.错;10.对四、计算及业务处理题练习一解:(1)借:现金 800贷:银行存款 800(2)借:其他应收款——备用金(李才) 1 000贷:银行存款 1 000(3)借:银行存款 10 000贷:应收账款——甲单位 10 000(4)借:原材料 100 000应交税金——应交增值税(进项税额) 17 000贷:银行存款 117 000(5) 借:管理费用 1 100贷:其他应收款——备用金(李才) 1 100现金 100(6) 借:银行存款 1 500贷:现金 1 500(7) 借:待处理财产损溢——待处理流动资产损溢 100贷:现金 100(8) 借:其他应收款——李刚 100贷:待处理财产损溢——待处理流动资产损溢 100(9) 借:其他货币资金——银行汇票 12 000贷:银行存款 12 000(10) 借:原材料 10 000应交税金——应交增值税(进项税额) 1 700银行存款 300贷:其他货币资金——银行汇票 12 000(11)借:其他货币资金——银行本票 10 000贷:银行存款 10 000(12)借:管理费用 1 500贷:其他货币资金——信用卡存款 1 500练习二解:银行存款余额调节表第三章应收及预付款项一、单项选择题1—5 CACDB 6—10 CACDB二、多项选择题1.ADE 2.ABC 3.CD 4.ABCDE 5.CDE 6.ABCE 7.ABCE 8.ABC 9.CD 10.BC 三、判断题1. 对;2.错;3.对;4.对;5.错;6错;7..对;8.对;9.错;10.错四、计算及业务处理题练习一解:(1)借:应收账款——甲公司 117 800贷:主营业务收入 100 000应交税金——应交增值税(销项税额) 17 000银行存款 800(2)借:应收票据 50 000贷:应收账款——乙单位 50 000(3)借:应收账款——丙单位 58 500贷:主营业务收入 50 000应交税金——应交增值税(销项税额) 8 500(4)借:银行存款 125 000贷:应收账款——甲公司 125 000(5)借:银行存款 57 500财务费用 1 000贷:应收账款——丙单位 58 500(6)借:应收票据——甲公司 234 000贷:主营业务收入 200 000应交税金——应交增值税(销项税额) 34 000(7)借:银行存款 51 000贷:应收票据——乙公司 50 000财务费用 1 000(8)到期值=234 000+0=234 000贴现息=234 000×9%÷360×45=2 632.50(元)贴现净额=234 000-2 632.50=231 367.50(元)借:银行存款 231 367.50财务费用 2 632.50贷:应收票据——甲公司234 000(9)借:应收账款——甲公司 234 000贷:银行存款 234 000(10)借:应收票据 1 000贷:财务费用 1 000练习二解:(1)2001年末应计提的坏账准备为:220 000×5%=11 000(元)计提坏账准备前“坏账准备”科目为贷方余额8 000元;应补提坏账准备:11 000-8 000=3 000(元)借:管理费用 3 000贷:坏账准备 3 000(2)2002年末应计提的坏账准备为:130 000×5%=6 500(元)计提坏账准备前“坏账准备”科目为贷方余额11 000元;应冲回多提的坏账准备:11 000-6 500=4 500(元)借:坏账准备 4 500贷:管理费用 4 500(3)2003年5月发生坏账损失:借:坏账准备 30 000贷:应收账款 30 000(4)2003年9月,收回已核销的坏账:借:应收账款 15 000贷:坏账准备 15 000借:银行存款 15 000贷:应收账款 15 000(5)2003年末应计提的坏账准备为:100 000×5%=5 000(元)计提坏账准备前“坏账准备”科目为借方余额=30 000-15 000-11 000=4 000元;应补提坏账准备:5 000+4 000=9 000(元)借:管理费用 9 000贷:坏账准备 9 000第四章存货一、单项选择题1—5 AABDB 6—10 ACBDB二、多项选择题1.ABE 2.ABC 3.ABDE 4.ACD 5.ACD6.BCDE 7.AB 8.ABCD 9.ABDE 10.ABCDE三、判断题1. 对;2.错;3.对;4.错;5.错;6.对;7.错;8.对;9.错;10.错四、计算及业务处理题练习一解:(1)计算购入甲材料实际总成本和单位成本:5月3 日购入甲材料:总成本=200 000+1 960=201 960(元)单位成本=201 960÷4 950=40.8(元)7月13 日购入甲材料:总成本=126 000(元)单位成本=126 000÷3 000=42(元)7月20日购入甲、乙材料:运杂费分配率=3 000÷(2 500+2 500)=0.60(元)甲材料应负担运杂费=2 500×0.60=1 500(元)乙材料应负担运杂费=2 500×0.60=1 500(元)甲材料总成本=100 000+1 500=101 500(元)甲材料单位成本=101 500÷2 500=40.6(元)(2)采用先进先出法、加权平均法、后进先出法计算5月份甲材料发出的实际成本和月末结存成本:先进先出法:加权平均法存货单位成本=(40500+429460)÷(1000+10500)=40.87本期发出存货实际成本=10400×40.87=425048(元)期末结存存货实际成本=40500+429460-425048=44912(元)后进先出法:练习二解:(1)2001年年末应计提的存货跌价准备为:463 000-457 200=5 800(元)计提前“存货跌价准备”科目的余额为4 200元;应补提存货跌价准备:5 800-4 200=1 600(元)借:管理费用——计提的存货跌价准备 1 600贷:存货跌价准备 1 600(2)2002年年末应计提的存货跌价准备为:429 000-424 000=5 000(元)计提前“存货跌价准备”科目的余额为5 800元;应冲减前已计提的存货跌价准备:5 800-5 000=800(元)借:存货跌价准备 800贷:管理费用——计提的存货跌价准备 800(3)2003年4月,处理生产中已不再需要,并且已无使用值和转让价值的材料:借:管理费用——计提的存货跌价准备 7 100存货跌价准备 4 900贷:原材料 12 0002003年年末应计提的存货跌价准备为:536 500-734 000=2 500(元)计提前“存货跌价准备”科目的余额为=5 000-4 900=10;应计提的存货跌价准备为:2 500-10=2 600(元)借:管理费用——计提的存货跌价准备 2 600贷:存货跌价准备 2 600练习三解:(1)借:原材料 54000贷:应付账款——暂估应付账款 54000(2)借:原材料——甲材料 40 000贷:在途物资 40 000(3)借:原材料——甲材料 51 000应交税金——应交增值税(进项税额) 8 500贷:应付票据59 500(4)借:预付账款——N企业 50 000贷:银行存款 50 000(5)借:原材料——B材料 30 000应交税金——应交增值税(进项税额) 5 100贷:其他货币资金——银行本票 35100(6)借:在途物资——S企业 121 600应交税金——应交增值税(进项税额) 20 400贷:银行存款 142 000(7)借:原材料——A材料 50 000贷:应付账款——暂估应付账款 50 000(8)借:生产成本——基本生产成本 423 000制造费用 80 000管理费用 78 000贷:原材料 581 000练习四解:(1)借:原材料——甲材料 80 000贷:物资采购——甲材料 80 000借:物资采购——甲材料 5 000贷:材料成本差异——甲材料 5 000(2)借:物资采购——甲材料 102 000应交税金——应交增值税(进项税额) 17 000 贷:银行存款119 000借:原材料——甲材料 105 000贷:物资采购——甲材料 105 000借:材料成本差异——甲材料 3 000贷:物资采购——甲材料 3 000(3)借:物资采购——甲材料 152 000应交税金——应交增值税(进项税额) 25 500 贷:应付票据 177 500借:原材料——甲材料 160 000贷:物资采购——甲材料 160 000借:物资采购——甲材料 8 000贷:材料成本差异——甲材料 8 000(4)借:物资采购 101 800应交税金——应交增值税(进项税额) 17 000贷:其他货币资金——银行汇票 118 800(5)借:物资采购 60 900应交税金——应交增值税(进项税额) 10 200贷:应付账款——N企业 71100借:原材料——甲材料 60 000贷:物资采购——甲材料 60 000借:材料成本差异——甲材料 900贷:物资采购——甲材料 900(6)借:生产成本——基本生产成本 100 000制造费用 20 000管理费用18000贷:原材料 138 000材料成本差异率=[11 800+(-5 000+3 000-8 000+900)]÷[135 000+80 000+105 000+160 000+60 000]×100%= 2 700÷540 000×100%=0.5%发出材料分摊成本差异:100 000×0.5%=500(元)20 000 ×0.5%=100(元)18 000×0.5%=90(元)借:生产成本——基本生产成本 500制造费用 100管理费用 90贷:材料成本差异——原材料 690练习五解:(1)借:原材料——甲材料 1 500贷:待处理财产损溢——待处理流动资产损溢 1 500(2)借:待处理财产损溢——待处理流动资产损溢 4 680贷:原材料——乙材料 4 000应交税金——应交增值税(进项税额转出) 680(3)借:待处理财产损溢——待处理流动资产损溢 1 404贷:库存商品——丙材料 1 200应交税金——应交增值税(进项税额转出) 204(4)借:待处理财产损溢——待处理流动资产损溢 1 500贷:管理费用 1 500借:管理费用 4 680贷:待处理财产损溢——待处理流动资产损溢 4 680借:原材料 100其他应收款——应收保险赔款 1 000营业外支出——非常损失 304贷:待处理财产损溢——待处理流动资产损溢 1404第五章投资一、单项选择题1、B[解析]A企业2000年7月1日投资后每股盈余为2元(4×6/12),B公司宣告分派的股利每股为3元,因此,A公司每股应收股利中应冲减投资成本1元。

财务会计课后习题参考答案

第二章习题参考答案习题一贷:短期借款500 0002、借:银行存款100 000贷:实收资本100 0003、借:银行存款8 000贷:应收账款8 000 4、借:应交税费 6 500贷:银行存款 6 500 5、借:银行存款292 500贷:主营业务收入250 000应缴税费——应交增值税(销项税额)42 500 6、借:原材料38 000应缴税费——应交增值税(进项税额) 6 460贷:预付账款44 460 7、借:制造费用800贷:库存现金800 8、借:库存现金30 000贷:银行存款30 000 9、借:应付职工薪酬 2 200贷:银行存款 2 200 10、借:制造费用780贷:银行存款780习题二1、借:银行存款500 000贷:实收资本500 000 2、借:其他应收款——王红 2 000贷:库存现金 2 000 借:管理费用 1 600 库存现金400贷:其他应收款——王红 2 000 3、借:银行存款 3 000贷:财务费用 3 000 4、借:其他货币资金——外埠存款500 000贷:银行存款500 000 5、借:其他货币资金——存出投资款800 000贷:银行存款800 000 6、借:交易性金融资产800 000贷:其他货币资金——存出投资款800 000 7、借:待处理财产损溢350贷:库存现金350借:其他应收款——出纳员350贷:待处理财产损溢350习题三银行存款余额调节表第三章存货1、目的:熟悉存货按实际成本材料发出的明细分类核算。

资料:某企业采用定期盘存制,20××年5月份的存货有关资料如下:期初存货3000千克,单价4元。

(1)5月4日,进货2 000千克,单价3元。

(2)5月6日,销货1 000千克。

(3)5月8日,进货6000千克,单价3.5元。

(4)5月12日,销货5000千克。

(5)5月20日,进货5 500千克,单价3元。

(6)5月22日,进货4000千克,单价3元。

财务会计学(第七版)课后习题答案

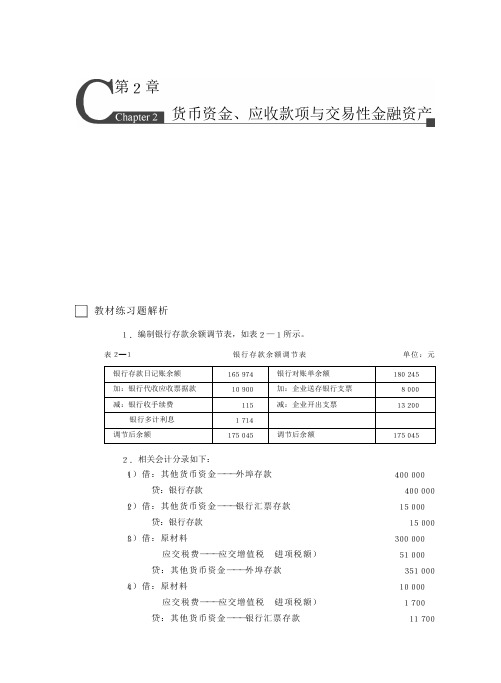

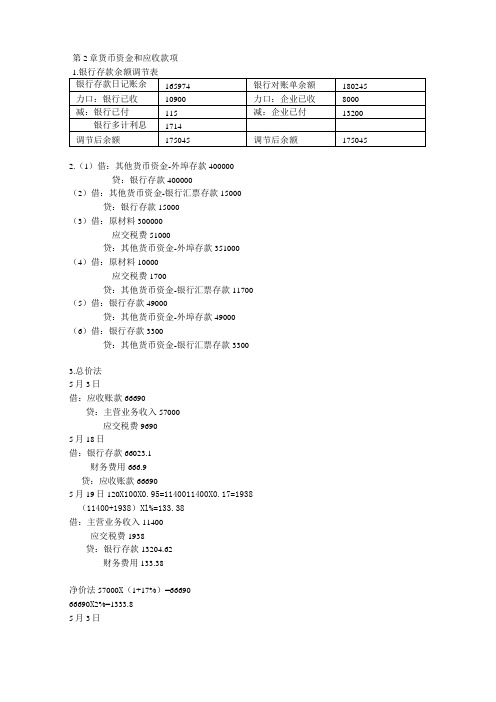

第2章货币资金、应收款项与交易性金融资产教材练习题解析1.编制银行存款余额调节表,如表2—1所示。

表2—1银行存款余额调节表单位:元银行存款日记账余额165974银行对账单余额180245加:银行代收应收票据款10900加:企业送存银行支票8000减:银行收手续费115减:企业开出支票13200银行多计利息1714调节后余额175045调节后余额1750452.相关会计分录如下:(1)借:其他货币资金———外埠存款400000贷:银行存款400000(2)借:其他货币资金———银行汇票存款15000贷:银行存款15000(3)借:原材料300000应交税费———应交增值税(进项税额)51000贷:其他货币资金———外埠存款351000(4)借:原材料10000应交税费———应交增值税(进项税额)1700贷:其他货币资金———银行汇票存款117002《财务会计学(第七版)》学习指导书(5)借:银行存款49000贷:其他货币资金———外埠存款49000(6)借:银行存款3300贷:其他货币资金———银行汇票存款33003.我国会计处理一般采用总价法。

(1)5月3日销售商品。

借:应收账款66690贷:主营业务收入57000应交税费———应交增值税(销项税额)9690(2)5月18日付款。

借:银行存款(66690×99%)660231财务费用6669贷:应收账款66690(3)5月19日退货。

借:主营业务收入(57000×20%)11400应交税费———应交增值税(销项税额)1938贷:银行存款1320462财务费用(6669×20%)133384.该企业账务处理如下:(1)20×1年年末计提坏账准备。

借:资产减值损失10000贷:坏账准备10000(2)20×2年发生坏账。

借:坏账准备4000贷:应收账款4000(3)20×2年年末计提坏账准备。

财务会计学(第七版)课后习题答案

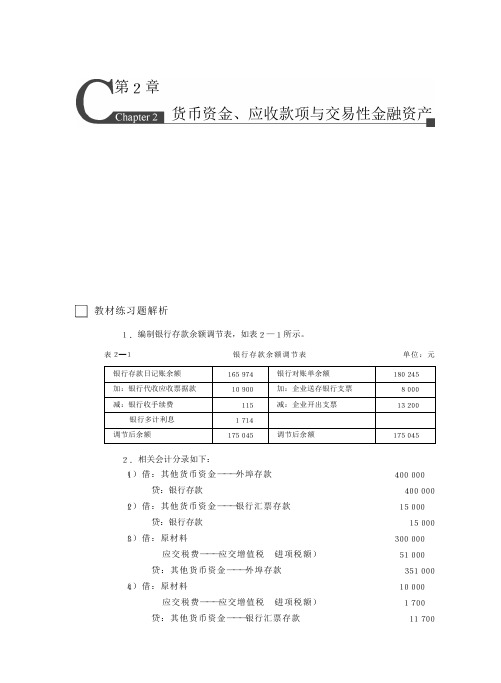

第2章货币资金、应收款项与交易性金融资产教材练习题解析1.编制银行存款余额调节表,如表2—1所示。

表2—1银行存款余额调节表单位:元银行存款日记账余额165974银行对账单余额180245加:银行代收应收票据款10900加:企业送存银行支票8000减:银行收手续费115减:企业开出支票13200银行多计利息1714调节后余额175045调节后余额1750452.相关会计分录如下:(1)借:其他货币资金———外埠存款400000贷:银行存款400000(2)借:其他货币资金———银行汇票存款15000贷:银行存款15000(3)借:原材料300000应交税费———应交增值税(进项税额)51000贷:其他货币资金———外埠存款351000(4)借:原材料10000应交税费———应交增值税(进项税额)1700贷:其他货币资金———银行汇票存款117002《财务会计学(第七版)》学习指导书(5)借:银行存款49000贷:其他货币资金———外埠存款49000(6)借:银行存款3300贷:其他货币资金———银行汇票存款33003.我国会计处理一般采用总价法。

(1)5月3日销售商品。

借:应收账款66690贷:主营业务收入57000应交税费———应交增值税(销项税额)9690(2)5月18日付款。

借:银行存款(66690×99%)660231财务费用6669贷:应收账款66690(3)5月19日退货。

借:主营业务收入(57000×20%)11400应交税费———应交增值税(销项税额)1938贷:银行存款1320462财务费用(6669×20%)133384.该企业账务处理如下:(1)20×1年年末计提坏账准备。

借:资产减值损失10000贷:坏账准备10000(2)20×2年发生坏账。

借:坏账准备4000贷:应收账款4000(3)20×2年年末计提坏账准备。

财务会计学课后习题参考答案(1-13章)

财务费用 500

若乙公司10月29日还款:

借:应付账款—乙公司 57 500

财务费用 1 000

贷:银行存款 58 500

第三章 存货

知识题和能力题(答案要点及解题思路可参见教材内容):略

技能题:

1、 借:在途物资 201 000

应交税费—应交增值税(进项税额) 34 000

贷:主营业务成本 823 200

8、

(1)20XX年

借:资产减值损失—计提存货跌价准备 200 000

贷:存货跌价准备 200 000

(2)20XX年

借:资产减值损失—计提存货跌价准备 100 000(1 800 000-1 700 000)

贷:存货跌价准备 100 000

(3)20XX年

借:存货跌价准备 240 000(1 940 000-1 700贷:银行存款 60 000

(5)借:应付职工薪酬—洪某 500

贷:库存现金 500

(6)借:银行存款 1 170

贷:主营业务收入 1 000

应交税费—应交增值税(销项税额)170

(7)借:应付职工薪酬 60 000

贷:库存现金 60 000

(8)借:其它应收款—后勤部门 6 000

贷:预付账款—丁公司 60 000

银行存款 35 100

4、(1)总价法

购入材料时:

借:在途物资 100 000

应交税费—应交增值税(进项税额) 17 000

贷:应付账款—乙公司 117 000

若在10天内付款:

借:应付账款—乙公司 117 000

贷:银行存款 115 000

财务费用 2 000

若超过10天付款:

财务会计学习题答案

《财务会计学》习题答案:第一章总论一.单项选择题1.B;2.B;3.A;4.C;5.B;6.A;7.A;8.C;9.D;10.A二.多项选择题1.ABC;2. ABCD;3.ABC;4.ABCD;5.ABCD;6.AD;7.ABCD;8.ABCD;9.ABCD;10.ABC;三、判断题1. 对;2.错;3.错;4.对;5.对;6错;7..对;8.错;9.错;10.错第二章货币资金一、单项选择题1—5DBABC6—10DBCAC二、多项选择题1.ABCD2.CD3.ABCD4.AB5.BCD6.AC7.ABCD8.ABCDE9.ABCDE10.ABCE三、判断题1.错;2.对;3.错;4.错;5.对;6.对;7.错;8.错;9.错;10.对四、计算及业务处理题练习一解:(1)借:现金800贷:银行存款800(2)借:其他应收款——备用金(李才) 1 000贷:银行存款 1 000(3)借:银行存款10 000贷:应收账款——甲单位10 000(4)借:原材料100 000应交税金——应交增值税(进项税额)17 000贷:银行存款117 000(5) 借:管理费用 1 100贷:其他应收款——备用金(李才) 1 100现金100(6) 借:银行存款 1 500贷:现金 1 500(7) 借:待处理财产损溢——待处理流动资产损溢100贷:现金100(8) 借:其他应收款——李刚100贷:待处理财产损溢——待处理流动资产损溢100(9) 借:其他货币资金——银行汇票12 000贷:银行存款12 000(10) 借:原材料10 000应交税金——应交增值税(进项税额) 1 700银行存款300贷:其他货币资金——银行汇票12 000(11)借:其他货币资金——银行本票10 000贷:银行存款10 000(12)借:管理费用 1 500贷:其他货币资金——信用卡存款 1 500练习二解:第三章应收及预付款项一、单项选择题1—5CACDB6—10CACDB二、多项选择题1.ADE2.ABC3.CD4.ABCDE5.CDE6.ABCE7.ABCE8.ABC9.CD10.BC 三、判断题1. 对;2.错;3.对;4.对;5.错;6错;7..对;8.对;9.错;10.错四、计算及业务处理题练习一解:(1)借:应收账款——甲公司117 800贷:主营业务收入100 000应交税金——应交增值税(销项税额)17 000银行存款800(2)借:应收票据50 000贷:应收账款——乙单位50 000(3)借:应收账款——丙单位58 500贷:主营业务收入50 000应交税金——应交增值税(销项税额)8 500(4)借:银行存款125 000贷:应收账款——甲公司125 000(5)借:银行存款57 500财务费用 1 000贷:应收账款——丙单位58500(6)借:应收票据——甲公司234 000贷:主营业务收入200 000应交税金——应交增值税(销项税额)34 000(7)借:银行存款51 000贷:应收票据——乙公司50 000财务费用 1 000(8)到期值=234 000+0=234 000贴现息=234 000×9%÷360×45=2 632.50(元)贴现净额=234 000-2 632.50=231 367.50(元)借:银行存款231 367.50财务费用 2 632.50贷:应收票据——甲公司234 000(9)借:应收账款——甲公司234 000贷:银行存款234 000(10)借:应收票据 1 000贷:财务费用 1 000练习二解:(1)2001年末应计提的坏账准备为:220 000×5%=11 000(元)计提坏账准备前“坏账准备”科目为贷方余额8 000元;应补提坏账准备:11 000-8 000=3 000(元)借:管理费用 3 000贷:坏账准备 3 000(2)2002年末应计提的坏账准备为:130 000×5%=6 500(元)计提坏账准备前“坏账准备”科目为贷方余额11 000元;应冲回多提的坏账准备:11 000-6 500=4 500(元)借:坏账准备 4 500贷:管理费用 4 500(3)2003年5月发生坏账损失:借:坏账准备30 000贷:应收账款30 000(4)2003年9月,收回已核销的坏账:借:应收账款15 000贷:坏账准备15 000借:银行存款15 000贷:应收账款15 000(5)2003年末应计提的坏账准备为:100 000×5%=5 000(元)计提坏账准备前“坏账准备”科目为借方余额=30 000-15 000-11 000=4 000元;应补提坏账准备:5 000+4 000=9 000(元)借:管理费用9 000贷:坏账准备9 000第四章存货一、单项选择题1—5AABDB6—10ACBDB二、多项选择题1.ABE2.ABC3.ABDE4.ACD5.ACD6.BCDE7.AB8.ABCD9.ABDE10.ABCDE三、判断题1. 对;2.错;3.对;4.错;5.错;6.对;7.错;8.对;9.错;10.错四、计算及业务处理题练习一解:(1)计算购入甲材料实际总成本和单位成本:5月3 日购入甲材料:总成本=200 000+1 960=201 960(元)单位成本=201 960÷4 950=40.8(元)7月13 日购入甲材料:总成本=126 000(元)单位成本=126 000÷3 000=42(元)7月20日购入甲、乙材料:运杂费分配率=3 000÷(2 500+2 500)=0.60(元)甲材料应负担运杂费=2 500×0.60=1 500(元)乙材料应负担运杂费=2 500×0.60=1 500(元)甲材料总成本=100 000+1 500=101 500(元)甲材料单位成本=101 500÷2 500=40.6(元)(2)采用先进先出法、加权平均法、后进先出法计算5月份甲材料发出的实际成本和月末结存成本:先进先出法:存货单位成本=(40500+429460)÷(1000+10500)=40.87本期发出存货实际成本=10400×40.87=425048(元)期末结存存货实际成本=40500+429460-425048=44912(元)练习二解:(1)2001年年末应计提的存货跌价准备为:463 000-457 200=5 800(元)计提前“存货跌价准备”科目的余额为4 200元;应补提存货跌价准备:5 800-4 200=1 600(元)借:管理费用——计提的存货跌价准备 1 600贷:存货跌价准备 1 600(2)2002年年末应计提的存货跌价准备为:429 000-424 000=5 000(元)计提前“存货跌价准备”科目的余额为5 800元;应冲减前已计提的存货跌价准备:5 800-5 000=800(元)借:存货跌价准备800贷:管理费用——计提的存货跌价准备800(3)2003年4月,处理生产中已不再需要,并且已无使用值和转让价值的材料:借:管理费用——计提的存货跌价准备7 100存货跌价准备 4 900贷:原材料12 0002003年年末应计提的存货跌价准备为:536 500-734 000=2 500(元)计提前“存货跌价准备”科目的余额为=5 000-4 900=10;应计提的存货跌价准备为:2 500-10=2 600(元)借:管理费用——计提的存货跌价准备 2 600贷:存货跌价准备 2 600练习三解:(1)借:原材料54000贷:应付账款——暂估应付账款54000(2)借:原材料——甲材料40 000贷:在途物资40 000(3)借:原材料——甲材料51 000应交税金——应交增值税(进项税额)8 500贷:应付票据59 500(4)借:预付账款——N企业50 000贷:银行存款50 000(5)借:原材料——B材料30 000应交税金——应交增值税(进项税额) 5 100贷:其他货币资金——银行本票35100(6)借:在途物资——S企业121 600应交税金——应交增值税(进项税额)20 400贷:银行存款142 000(7)借:原材料——A材料50 000贷:应付账款——暂估应付账款50 000(8)借:生产成本——基本生产成本423 000制造费用80 000管理费用78 000贷:原材料581 000练习四解:(1)借:原材料——甲材料80 000贷:物资采购——甲材料80 000借:物资采购——甲材料 5 000贷:材料成本差异——甲材料 5 000(2)借:物资采购——甲材料102 000应交税金——应交增值税(进项税额)17 000 贷:银行存款119 000借:原材料——甲材料105 000贷:物资采购——甲材料105 000借:材料成本差异——甲材料 3 000贷:物资采购——甲材料 3 000(3)借:物资采购——甲材料152 000应交税金——应交增值税(进项税额)25 500 贷:应付票据177 500借:原材料——甲材料160 000贷:物资采购——甲材料160 000借:物资采购——甲材料8 000贷:材料成本差异——甲材料8 000(4)借:物资采购101 800应交税金——应交增值税(进项税额)17 000贷:其他货币资金——银行汇票118 800(5)借:物资采购60 900应交税金——应交增值税(进项税额)10 200贷:应付账款——N企业71100借:原材料——甲材料60 000贷:物资采购——甲材料60 000借:材料成本差异——甲材料900贷:物资采购——甲材料900(6)借:生产成本——基本生产成本100 000制造费用20 000管理费用18000贷:原材料138 000材料成本差异率=[11 800+(-5 000+3 000-8 000+900)]÷[135 000+80 000+105 000+160 000+60 000]×100%=2 700÷540 000×100%=0.5%发出材料分摊成本差异:100 000×0.5%=500(元)20 000 ×0.5%=100(元)18 000×0.5%=90(元)借:生产成本——基本生产成本500制造费用100管理费用90贷:材料成本差异——原材料690练习五解:(1)借:原材料——甲材料 1 500贷:待处理财产损溢——待处理流动资产损溢 1 500(2)借:待处理财产损溢——待处理流动资产损溢 4 680贷:原材料——乙材料 4 000应交税金——应交增值税(进项税额转出)680(3)借:待处理财产损溢——待处理流动资产损溢 1 404贷:库存商品——丙材料 1 200应交税金——应交增值税(进项税额转出)204(4)借:待处理财产损溢——待处理流动资产损溢 1 500贷:管理费用 1 500借:管理费用 4 680贷:待处理财产损溢——待处理流动资产损溢 4 680借:原材料100其他应收款——应收保险赔款 1 000营业外支出——非常损失304贷:待处理财产损溢——待处理流动资产损溢1404第五章投资一、单项选择题1、B[解析]A企业2000年7月1日投资后每股盈余为2元(4×6/12),B公司宣告分派的股利每股为3元,因此,A公司每股应收股利中应冲减投资成本1元。

财务会计学课后答案(全)

第2章货币资金和应收款项2.(1)借:其他货币资金-外埠存款400000贷:银行存款400000(2)借:其他货币资金-银行汇票存款15000贷:银行存款15000(3)借:原材料300000应交税费51000贷:其他货币资金-外埠存款351000(4)借:原材料10000应交税费1700贷:其他货币资金-银行汇票存款11700(5)借:银行存款49000贷:其他货币资金-外埠存款49000(6)借:银行存款3300贷:其他货币资金-银行汇票存款33003.总价法5月3日借:应收账款66690贷:主营业务收入57000应交税费96905月18日借:银行存款66023.1财务费用666.9贷:应收账款666905月19日120X100X0.95=1140011400X0.17=1938 (11400+1938)Xl%=133.38借:主营业务收入11400应交税费1938贷:银行存款13204.62财务费用133.38净价法57000X(1+17%)=6669066690X2%=1333.85月3日借:应收账款65356.2贷:主营业务收入55666.2应交税费96905月18日借:银行存款66023.1贷:应收账款65356.2财务费用666.95月19日借:主营业务收入11133.24应交税费1938财务费用133.38贷:银行存款13204.624.2009年借:资产减值损失10000贷:坏账准备100002010年借:坏账准备4000贷:应收账款4000借:资产减值损失8000贷:坏账准备80002011借:坏账准备20000贷:应收账款20000借:应收账款3000贷:坏账准备3000借:资产减值损失12000贷:坏账准备12000—-Vr.第三章1.(1)借:在途物资-甲10300应交税费1700贷:银行存款12000(2)借:原材料-甲10300贷:在途物资-甲10300(3)乙货款30000丙货款20000运费分配率=1000/(300+200)=2保险费分配率=1500/(30000+20000)=0.03乙的成本=30000+600X(l-7%)+900=31458丙的成本=20000+400X(l-7%)+600=20972借:在途物资-乙31458-丙20972应交税费8570贷:银行存款61000(4)借:原材料-乙31458-丙20972贷:在途物资-乙31458-丙209725 ) 借:在途物资-甲20000应交税费3400贷:银行存款23406 ) 借:原材料-乙9000贷:在途物资90007)借:原材料-丁30000贷:应付账款300002.(1)借:在途物资30930应交税费5170贷:银行存款36100(2)借:库存商品57000贷:在途物资30930商品进销差价26070(3)借:银行存款60000贷:主营业务收入60000借:主营业务收入60000贷:库存商品60000(4)60000/(1+17%)=5128251282X17%=8717.95借:主营业务收入8717.95贷:应交税费8717.95(5)商品进销差价率=(9700+26070)/(43000+570000X100%=35.77%已销商品进销差价=60000X35.77%=21462借:商品进销差价21462贷:主营业务成本214623.(1)甲材料可变现净值=510-9-200=301账面价值=300未发生减值。

财务会计学_课后答案_第

教材的版本: 第五版财务会计学(中国人民大学会计系列教材·第四版)教材出版社: 中国人民大学出版社教材的作者: 戴德明林钢赵西卜第二章一、思考题1、我国的货币资金内部控制制度一般应包含的内容:(1)货币资金收支业务的全过程分工完成、各负其责(2)货币资金收支业务的会计处理程序制度化(3)货币资金收支业务与会计记账分开处理(4)货币资金收入与货币资金支出分开处理(5)内部稽核人员对货币资金实施制度化检查2、企业可以使用现金的范围:(1)职工工资、津贴(2)个人劳动报酬(3)根据国家规定颁发给个人的科学技术、文化艺术、体育等各项奖金(4)各种劳保、福利费用以及国家规定的对个人的其他支出等(5)向个人收购农副产品和其他物资的价款(6)出差人员必须随身携带的差旅费(7)结算起点(现行规定为1000元)以下的零星支出(8)中国人民银行确定需要支付现金的其他支出二、练习题1、银行存款余额调节表项目金额项目金额银行存款日记账余额加:银行已收入账、企业尚未入账款项银行代收应收票据减:银行已付出账、企业尚未出账款项银行代扣手续费银行扣减多计利息调节后余额165 97410 9001151 714175 045银行对账单余额加:企业已收入账、银行尚未入账款项企业送存银行支票减:企业已付出账、银行尚未付出账款项企业开出支票调节后余额180 2458 00013 200175 0452、编制会计分录(1)5月2日借:其他货币资金——外埠存款 400 000 贷:银行存款 400 000(2)5月8日借:其他货币资金——银行汇票 15 000 贷:银行存款 15 000(3)5月19日借:原材料 300 000应交税费——应交增值税(进项税额) 51 000贷:其他货币资金——外埠存款 315 000(4)5月20日借:原材料 10 000应交税费——应交增值税(进项税额) 1 700贷:其他货币资金——银行汇票 11 700(5)5月21日借:银行存款 49 000贷:其他货币资金——外埠存款 49 000(6)5月22日借:银行存款 3 300贷:其他货币资金——银行汇票 3 3003、编制会计分录(1)借:交易性金融资产——M公司股票——成本 20 000 投资收益——交易性金融资产投资收益 480贷:其他货币资金——存出投资款 20 480(2)2007年12月31日借:交易性金融资产——M公司股票——公允价值变动 4 000贷:公允价值变动损益——交易性金融资产公允价值变动损益 4 000(3)2008年1月25日借:其他货币资金——存出投资款 32 000贷:交易性金融资产——M公司股票——成本 20 000交易性金融资产——M公司股票——公允价值变动 4 000投资收益——交易性金融资产投资收益 8 000借:公允价值变动损益——交易性金融资产公允价值变动损益 4 000贷:投资收益——交易性金融资产投资收益 4 000第三章一、思考题1、总价法和净价法优缺点:(1)总价法优点:以总价法核算时,入账的销售收入与销货发票所记载的主营业务收入相符,便于管理;可以提供企业为了及时汇款而发生的现金折扣数额,便于报表使用者了解企业有关应收账款管理的政策。

财务会计学课后习题参考答案(113章)

复习资料第一章财务会计基本理论(参考答案略)第二章货币资金与应收项目知识题和能力题(答案要点及解题思路可参见教材内容):略技能题:1、(1)借:库存现金 5 000贷:银行存款 5 000(2)借:管理费用—办公费 300贷:库存现金 300(3)借:其它应收款—张地 2 000贷:库存现金 2 000(4)借:库存现金 60 000贷:银行存款 60 000(5)借:应付职工薪酬—洪某 500贷:库存现金 500(6)借:银行存款 1 170贷:主营业务收入 1 000应交税费—应交增值税(销项税额)170(7)借:应付职工薪酬 60 000贷:库存现金 60 000(8)借:其它应收款—后勤部门 6 000贷:库存现金 6 000(9)借:银行存款 46 800贷:应收账款—雨的公司 46 800(10)借:管理费用—差旅费 2 200贷:其它应收款—张地 2 000库存现金 200(11)借:应付账款—飞天公司 117 000贷:银行存款 117 000(12)借:原材料—甲材料 50 500应交税费—应交增值税(进项税额)8 500贷:银行存款 59 000 (13)借:应收账款 234 000 贷:主营业务收入 200 000 应交税费—应交增值税(销项税额) 34 000 (14)借:管理费用—保管费 5 000贷:库存现金 5 0002、3、(1)收到票据时:借:应收票据—丙公司 234 000贷:主营业务收入 200 000应交税费—应交增值税(销项税额) 34 000 (2)年终计提利息利息收入=234 000×10%÷12×6=5 850借:应收票据 5 850贷:财务费用 5 850(3)到期收回票据借:银行存款 245 700贷:应收票据 239 850财务费用 5 8504、(1)收到票据时:借:应收票据—甲公司 117 000贷:主营业务收入 100 000应交税费—应交增值税(销项税额) 17 000 (2)办妥贴息手续时:票据到期值=117 000(1+10%÷12×6)=122 850贴息利息=122 850×12%÷12×4=4 914贴息所得=122 850-4 914=117 936借:银行存款 117 936贷:应收票据 117 000财务费用 9365、(1)第一年应提坏账准备=1 000 000×1%=10 000借:资产减值损失—计提坏账准备 10 000贷:坏账准备 10 000 (2)第二年发生坏账:借:坏账准备 50 000贷:应收账款 50 000年终计提坏账准备前坏账准备余额=10 000-50 000=-40 000年终坏账准备余额应为=1 200 000×1%=12 000应补提坏账准备=12 000-(-40 000)=52 000借:资产减值损失—计提坏账准备 52 000贷:坏账准备 52 000 (3)第三年发生坏账:借:坏账准备 40 000贷:应收账款 40 000又收回坏账:借:应收账款 20 000贷:坏账准备 20 000同时,借:银行存款 20 000贷:应收账款 20 000年终计提坏账准备前坏账准备余额=12 000-40 000+20 000=-8 000 年终坏账准备余额应为=900 000×1%=9 000应补提坏账准备=9 000-(-8 000)=17 000借:资产减值损失—计提坏账准备 17 000贷:坏账准备 17 0006、(1)伊人公司(总价法):10月1日借:应收账款—乙公司 58 500贷:主营业务收入 50 000 应交税费—应交增值税(销项税额) 8 500 若乙公司10月9日还款:借:银行存款 57 500财务费用 1 000贷:应收账款—乙公司 58 500若乙公司10月19日还款:借:银行存款 58 000财务费用 500贷:应收账款—乙公司 58 500若乙公司10月29日还款:借:银行存款 58 500贷:应收账款—乙公司 58 500(2)伊人公司(净价法):10月1日借:应收账款—乙公司 57 500贷:主营业务收入 49 000 应交税费—应交增值税(销项税额) 8 500 若乙公司10月9日还款:借:银行存款 57 500贷:应收账款—乙公司 57 500若乙公司10月19日还款:借:银行存款 58 000贷:应收账款—乙公司 57 500财务费用 500若乙公司10月29日还款:借:银行存款 58 500贷:应收账款—乙公司 57 500财务费用 1 000(3)乙公司(总价法):10月1日借:在途物资 50 000 应交税费—应交增值税(进项税额) 8 500贷:应付账款—乙公司 58 500 若乙公司10月9日还款:借:应付账款—乙公司 58 500贷:银行存款 57 500财务费用 1 000若乙公司10月19日还款:借:应付账款—乙公司 58 500贷:银行存款 58 000财务费用 500若乙公司10月29日还款:借:应付账款—乙公司 58 500贷:银行存款 58 500(4)乙公司(净价法):10月1日借:在途物资 49 000应交税费—应交增值税(进项税额) 8 500贷:应付账款—乙公司 57 500 若乙公司10月9日还款:借:应付账款—乙公司 57 500贷:银行存款 57 500若乙公司10月19日还款:借:应付账款—乙公司 57 500贷:银行存款 57 000财务费用 500若乙公司10月29日还款:借:应付账款—乙公司 57 500财务费用 1 000贷:银行存款 58 500第三章存货知识题和能力题(答案要点及解题思路可参见教材内容):略技能题:1、借:在途物资 201 000应交税费—应交增值税(进项税额) 34 000贷:银行存款 235 0002、(1)月末估价入账:借:原材料 100 000贷:应付账款 100 000(2)次月初红字冲回借:原材料100 000贷:应付账款100 000(3)次月6日借:原材料 102 000应交税费—应交增值税(进项税额) 17 000贷:银行存款 119 0003、(1)8日,借:预付账款—丁公司 60 000贷:银行存款 60 000(2)20日,借:原材料 81 500应交税费—应交增值税(进项税额) 13 600贷:预付账款—丁公司 95 100 同时,借:预付账款—丁公司 35 100贷:银行存款 35 100或者合并做以下处理:借:原材料 81 500应交税费—应交增值税(进项税额) 13 600贷:预付账款—丁公司 60 000银行存款 35 1004、(1)总价法购入材料时:借:在途物资 100 000应交税费—应交增值税(进项税额) 17 000贷:应付账款—乙公司 117 000 若在10天内付款:借:应付账款—乙公司 117 000贷:银行存款 115 000财务费用 2 000若超过10天付款:借:应付账款—乙公司 117 000贷:银行存款 117 000(2)净价法购入材料时:借:在途物资 98 000 应交税费—应交增值税(进项税额) 17 000贷:应付账款—乙公司 115 000 若在10天内付款:借:应付账款—乙公司 115 000贷:银行存款 115 000若超过10天付款:借:应付账款—乙公司 115 000财务费用 2 000贷:银行存款 117 0005、(1)拨付原材料时,借:委托加工物资 60 000贷:原材料 60 000(2)支付加工费时,借:委托加工物资 20 000贷:银行存款 20 000(3)支付税金时,借:应交税费—应交增值税(进项税额) 3 400—应交消费税 8 000贷:银行存款 11 400(4)收回加工物资时,借:原材料—A材料 80 000贷:委托加工物资 80 0006、(1)10日进货时,借:材料采购 102 000应交税费—应交增值税(进项税额) 17 000贷:银行存款 119 000 (2)10月2日材料入库:借:原材料 100 000贷:材料采购 100 000同时,借:材料成本差异 2 000贷:材料采购 2 000或者合并做以下会计处理:借:原材料 100 000材料成本差异 2 000贷:材料采购 102 000(3)10月20日进货:借:材料采购 205 000应交税费—应交增值税(进项税额) 34 000贷:应付票据 200 000应付账款 39 000(4)10月22日第二批材料入库:借:原材料 220 000贷:材料采购 220 000同时,借:材料采购 15 000贷:材料成本差异 15 000或者合并做以下会计处理:借:原材料 220 000贷:材料采购 205 000材料成本差异 15 0007、(1)购入存货:借:在途物资 2 000 000应交税费—应交增值税(进项税额) 340 000贷:银行存款等 2 340 000借:库存商品 2 600 000贷:在途物资 2 000 000商品进销差价 600 000(2)销售时,借:银行存款等 3 276 000贷:主营业务收入 2 800 000应交税费—应交增值税(销项税额) 476 000(3)结转成本借:主营业务成本 2 800 000贷:库存商品 2 800 000(4)结转已销商品进销差价进销差价率=(400 000+600 000)÷(800 000+2 600 000)=29.4%已销商品进销差价=2 800 000×29.4%=823 200已销商品成本=2 800 000-823 200=1 976 800借:商品进销差价 823 200贷:主营业务成本 823 2008、(1)2010年借:资产减值损失—计提存货跌价准备 200 000贷:存货跌价准备 200 000(2)2011年借:资产减值损失—计提存货跌价准备 100 000(1 800 000-1 700 000)贷:存货跌价准备 100 000(3)2012年借:存货跌价准备 240 000(1 940 000-1 700 000)贷:资产减值损失—计提存货跌价准备 240 000(4)2013年借:存货跌价准备 60 000(2 000 000-1 940 000)贷:资产减值损失—计提存货跌价准备 60 000第四章金融资产知识题(答案要点可参见教材内容):略技能题:1、(1)2×11年 5 月 10 日借:交易性金融资产——成本600应收股利 20投资收益 6贷:银行存款 6262×11年5 月 30 日借:银行存款20贷:应收股利 202×11 年 6 月 30 日借:交易性金融资产——公允价值变动40贷:公允价值变动损益 402×11年 8 月 10 日借:应收股利 40贷:投资收益 402×11年 8 月 20 日借:银行存款40贷:应收股利 402×11年12 月 31 日借:交易性金融资产——公允价值变动80贷:公允价值变动损益 802×12年 1 月 3 日借:银行存款630投资收益 90贷:交易性金融资产——成本 600——公允价值变动 120同时:借:公允价值变动损益 120贷:投资收益 120(2)累计损益=120+40-6-90=642、应收利息=面值×票面利率投资收益=债券期初摊余成本×实际利率“持有至到期投资—利息调整”即为“应收利息”和“投资收益”的差额。

财务会计学课后习题参考答案与解析(1_13章)

复习资料第一章财务会计基本理论(参考答案略)第二章货币资金与应收项目知识题和能力题(答案要点及解题思路可参见教材内容):略技能题:1、(1)借:库存现金 5 000贷:银行存款 5 000(2)借:管理费用—办公费 300贷:库存现金 300(3)借:其它应收款—张地 2 000贷:库存现金 2 000(4)借:库存现金 60 000贷:银行存款 60 000(5)借:应付职工薪酬—洪某 500贷:库存现金 500(6)借:银行存款 1 170贷:主营业务收入 1 000应交税费—应交增值税(销项税额)170(7)借:应付职工薪酬 60 000贷:库存现金 60 000(8)借:其它应收款—后勤部门 6 000贷:库存现金 6 000(9)借:银行存款 46 800贷:应收账款—雨的公司 46 800(10)借:管理费用—差旅费 2 200贷:其它应收款—张地 2 000库存现金 200(11)借:应付账款—飞天公司 117 000贷:银行存款 117 000(12)借:原材料—甲材料 50 500应交税费—应交增值税(进项税额)8 500贷:银行存款 59 000 (13)借:应收账款 234 000 贷:主营业务收入 200 000 应交税费—应交增值税(销项税额) 34 000 (14)借:管理费用—保管费 5 000贷:库存现金 5 0002、3、(1)收到票据时:借:应收票据—丙公司 234 000贷:主营业务收入 200 000应交税费—应交增值税(销项税额) 34 000 (2)年终计提利息利息收入=234 000×10%÷12×6=5 850借:应收票据 5 850贷:财务费用 5 850(3)到期收回票据借:银行存款 245 700贷:应收票据 239 850财务费用 5 8504、(1)收到票据时:借:应收票据—甲公司 117 000贷:主营业务收入 100 000应交税费—应交增值税(销项税额) 17 000 (2)办妥贴息手续时:票据到期值=117 000(1+10%÷12×6)=122 850贴息利息=122 850×12%÷12×4=4 914贴息所得=122 850-4 914=117 936借:银行存款 117 936贷:应收票据 117 000财务费用 9365、(1)第一年应提坏账准备=1 000 000×1%=10 000借:资产减值损失—计提坏账准备 10 000贷:坏账准备 10 000 (2)第二年发生坏账:借:坏账准备 50 000贷:应收账款 50 000年终计提坏账准备前坏账准备余额=10 000-50 000=-40 000年终坏账准备余额应为=1 200 000×1%=12 000应补提坏账准备=12 000-(-40 000)=52 000借:资产减值损失—计提坏账准备 52 000贷:坏账准备 52 000 (3)第三年发生坏账:借:坏账准备 40 000贷:应收账款 40 000又收回坏账:借:应收账款 20 000贷:坏账准备 20 000同时,借:银行存款 20 000贷:应收账款 20 000年终计提坏账准备前坏账准备余额=12 000-40 000+20 000=-8 000 年终坏账准备余额应为=900 000×1%=9 000应补提坏账准备=9 000-(-8 000)=17 000借:资产减值损失—计提坏账准备 17 000贷:坏账准备 17 0006、(1)伊人公司(总价法):10月1日借:应收账款—乙公司 58 500贷:主营业务收入 50 000 应交税费—应交增值税(销项税额) 8 500 若乙公司10月9日还款:借:银行存款 57 500财务费用 1 000贷:应收账款—乙公司 58 500若乙公司10月19日还款:借:银行存款 58 000财务费用 500贷:应收账款—乙公司 58 500若乙公司10月29日还款:借:银行存款 58 500贷:应收账款—乙公司 58 500(2)伊人公司(净价法):10月1日借:应收账款—乙公司 57 500贷:主营业务收入 49 000 应交税费—应交增值税(销项税额) 8 500 若乙公司10月9日还款:借:银行存款 57 500贷:应收账款—乙公司 57 500若乙公司10月19日还款:借:银行存款 58 000贷:应收账款—乙公司 57 500财务费用 500若乙公司10月29日还款:借:银行存款 58 500贷:应收账款—乙公司 57 500财务费用 1 000(3)乙公司(总价法):10月1日借:在途物资 50 000 应交税费—应交增值税(进项税额) 8 500贷:应付账款—乙公司 58 500 若乙公司10月9日还款:借:应付账款—乙公司 58 500贷:银行存款 57 500财务费用 1 000若乙公司10月19日还款:借:应付账款—乙公司 58 500贷:银行存款 58 000财务费用 500若乙公司10月29日还款:借:应付账款—乙公司 58 500贷:银行存款 58 500(4)乙公司(净价法):10月1日借:在途物资 49 000应交税费—应交增值税(进项税额) 8 500贷:应付账款—乙公司 57 500 若乙公司10月9日还款:借:应付账款—乙公司 57 500贷:银行存款 57 500若乙公司10月19日还款:借:应付账款—乙公司 57 500贷:银行存款 57 000财务费用 500若乙公司10月29日还款:借:应付账款—乙公司 57 500财务费用 1 000贷:银行存款 58 500第三章存货知识题和能力题(答案要点及解题思路可参见教材内容):略技能题:1、借:在途物资 201 000应交税费—应交增值税(进项税额) 34 000贷:银行存款 235 0002、(1)月末估价入账:借:原材料 100 000贷:应付账款 100 000(2)次月初红字冲回借:原材料100 000贷:应付账款100 000(3)次月6日借:原材料 102 000应交税费—应交增值税(进项税额) 17 000贷:银行存款 119 0003、(1)8日,借:预付账款—丁公司 60 000贷:银行存款 60 000(2)20日,借:原材料 81 500应交税费—应交增值税(进项税额) 13 600贷:预付账款—丁公司 95 100 同时,借:预付账款—丁公司 35 100贷:银行存款 35 100或者合并做以下处理:借:原材料 81 500应交税费—应交增值税(进项税额) 13 600贷:预付账款—丁公司 60 000银行存款 35 1004、(1)总价法购入材料时:借:在途物资 100 000应交税费—应交增值税(进项税额) 17 000贷:应付账款—乙公司 117 000 若在10天内付款:借:应付账款—乙公司 117 000贷:银行存款 115 000财务费用 2 000若超过10天付款:借:应付账款—乙公司 117 000贷:银行存款 117 000(2)净价法购入材料时:借:在途物资 98 000 应交税费—应交增值税(进项税额) 17 000贷:应付账款—乙公司 115 000 若在10天内付款:借:应付账款—乙公司 115 000贷:银行存款 115 000若超过10天付款:借:应付账款—乙公司 115 000财务费用 2 000贷:银行存款 117 0005、(1)拨付原材料时,借:委托加工物资 60 000贷:原材料 60 000(2)支付加工费时,借:委托加工物资 20 000贷:银行存款 20 000(3)支付税金时,借:应交税费—应交增值税(进项税额) 3 400—应交消费税 8 000贷:银行存款 11 400(4)收回加工物资时,借:原材料—A材料 80 000贷:委托加工物资 80 0006、(1)10日进货时,借:材料采购 102 000应交税费—应交增值税(进项税额) 17 000贷:银行存款 119 000 (2)10月2日材料入库:借:原材料 100 000贷:材料采购 100 000同时,借:材料成本差异 2 000贷:材料采购 2 000或者合并做以下会计处理:借:原材料 100 000材料成本差异 2 000贷:材料采购 102 000(3)10月20日进货:借:材料采购 205 000应交税费—应交增值税(进项税额) 34 000贷:应付票据 200 000应付账款 39 000(4)10月22日第二批材料入库:借:原材料 220 000贷:材料采购 220 000同时,借:材料采购 15 000贷:材料成本差异 15 000或者合并做以下会计处理:借:原材料 220 000贷:材料采购 205 000材料成本差异 15 0007、(1)购入存货:借:在途物资 2 000 000应交税费—应交增值税(进项税额) 340 000贷:银行存款等 2 340 000借:库存商品 2 600 000贷:在途物资 2 000 000商品进销差价 600 000(2)销售时,借:银行存款等 3 276 000贷:主营业务收入 2 800 000应交税费—应交增值税(销项税额) 476 000(3)结转成本借:主营业务成本 2 800 000贷:库存商品 2 800 000(4)结转已销商品进销差价进销差价率=(400 000+600 000)÷(800 000+2 600 000)=29.4%已销商品进销差价=2 800 000×29.4%=823 200已销商品成本=2 800 000-823 200=1 976 800借:商品进销差价 823 200贷:主营业务成本 823 2008、(1)2010年借:资产减值损失—计提存货跌价准备 200 000贷:存货跌价准备 200 000(2)2011年借:资产减值损失—计提存货跌价准备 100 000(1 800 000-1 700 000)贷:存货跌价准备 100 000(3)2012年借:存货跌价准备 240 000(1 940 000-1 700 000)贷:资产减值损失—计提存货跌价准备 240 000(4)2013年借:存货跌价准备 60 000(2 000 000-1 940 000)贷:资产减值损失—计提存货跌价准备 60 000第四章金融资产知识题(答案要点可参见教材内容):略技能题:1、(1)2×11年 5 月 10 日借:交易性金融资产——成本600应收股利 20投资收益 6贷:银行存款 6262×11年5 月 30 日借:银行存款20贷:应收股利 202×11 年 6 月 30 日借:交易性金融资产——公允价值变动40贷:公允价值变动损益 402×11年 8 月 10 日借:应收股利 40贷:投资收益 402×11年 8 月 20 日借:银行存款40贷:应收股利 402×11年12 月 31 日借:交易性金融资产——公允价值变动80贷:公允价值变动损益 802×12年 1 月 3 日借:银行存款630投资收益 90贷:交易性金融资产——成本 600——公允价值变动 120同时:借:公允价值变动损益 120贷:投资收益 120(2)累计损益=120+40-6-90=642、应收利息=面值×票面利率投资收益=债券期初摊余成本×实际利率“持有至到期投资—利息调整”即为“应收利息”和“投资收益”的差额。

财务会计学课后答案、第五版(戴德明

财务会计学课后答案、第五版(戴德明)第2 章货币资金和应收款项1.银行存款余额调节表银行存款日记账余额165974 银行对账单余额180245 加:银行已收10900 加:企业已收8000 减:银行已付115 减:企业已付13200银行多计利息1714调节后余额175045 调节后余额1750452.(1)借:其他货币资金-外埠存款400000贷:银行存款400000(2)借:其他货币资金-银行汇票存款15000 贷:银行存款15000(3)借:原材料300000应交税费51000贷:其他货币资金-外埠存款351000(4)借:原材料10000应交税费1700贷:其他货币资金-银行汇票存款11700(5)借:银行存款49000贷:其他货币资金-外埠存款49000(6)借:银行存款3300贷:其他货币资金-银行汇票存款33003.总价法5 月3 日借:应收账款66690贷:主营业务收入57000应交税费96905 月18 日借:银行存款66023.1财务费用666.9贷:应收账款666905 月19 日120×100×0.95=11400 11400×0.17=1938(11400+1938)×1%=133.38借:主营业务收入11400应交税费1938贷:银行存款13204.62财务费用133.38净价法57000×(1+17%)=6669066690×2%=1333.85 月3 日借:应收账款65356.2贷:主营业务收入55666.2应交税费96905 月18 日借:银行存款66023.1贷:应收账款65356.2财务费用666.95 月19 日借:主营业务收入11133.24应交税费1938财务费用133.38贷:银行存款13204.624.2009 年借:资产减值损失10000贷:坏账准备100002010 年借:坏账准备4000贷:应收账款4000借:资产减值损失8000贷:坏账准备80002011 借:坏账准备20000贷:应收账款20000借:应收账款3000贷:坏账准备3000借:资产减值损失12000贷:坏账准备12000第三章1.(1)借:在途物资-甲10300应交税费1700贷:银行存款12000(2)借:原材料-甲10300贷:在途物资-甲10300(3)乙货款30000丙货款20000运费分配率=1000/(300+200)=2保险费分配率=1500/(30000+20000)=0.03 乙的成本=30000+600×(1-7%)+900=31458 丙的成本=20000+400×(1-7%)+600=20972 借:在途物资-乙31458-丙20972应交税费8570贷:银行存款61000(4)借:原材料-乙 31458-丙20972 贷:在途物资-乙31458-丙20972 (5)借:在途物资-甲20000应交税费3400 贷:银行存款23400(6)借:原材料-乙9000 贷:在途物资9000(7)借:原材料-丁30000 贷:应付账款300002.(1)借:在途物资30930应交税费5170贷:银行存款36100(2)借:库存商品57000 贷:在途物资30930商品进销差价26070(3)借:银行存款60000 贷:主营业务收入60000 借:主营业务收入60000贷:库存商品60000(4)60000/(1+17%)=5128251282×17%=8717.95借:主营业务收入8717.95贷:应交税费8717.95(5)商品进销差价率=(9700+26070)/(43000+570000×100%=35.77%已销商品进销差价=60000×35.77%=21462借:商品进销差价21462贷:主营业务成本214623.(1)甲材料可变现净值=510-9-200=301账面价值=300未发生减值。

《财务会计学》课后习题及答案

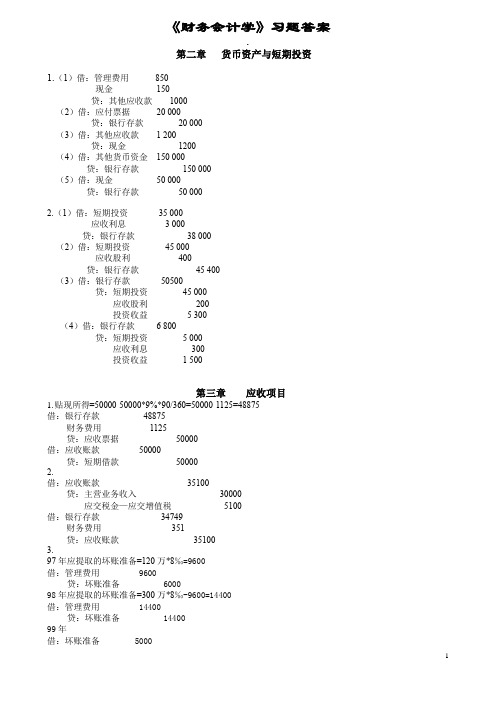

《财务会计学》习题答案.第二章货币资产与短期投资1.(1)借:管理费用850现金150贷:其他应收款1000(2)借:应付票据20 000贷:银行存款20 000(3)借:其他应收款 1 200贷:现金1200(4)借:其他货币资金150 000贷:银行存款150 000(5)借:现金50 000贷:银行存款50 0002.(1)借:短期投资35 000应收利息 3 000贷:银行存款38 000(2)借:短期投资45 000应收股利400贷:银行存款45 400(3)借:银行存款50500贷:短期投资45 000应收股利200投资收益 5 300(4)借:银行存款 6 800贷:短期投资 5 000应收利息300投资收益 1 500第三章应收项目1.贴现所得=50000-50000*9%*90/360=50000-1125=48875借:银行存款48875财务费用1125贷:应收票据50000借:应收账款50000贷:短期借款500002.借:应收账款35100贷:主营业务收入30000应交税金—应交增值税5100借:银行存款34749财务费用351贷:应收账款351003.97年应提取的坏账准备=120万*8‰=9600借:管理费用 9600贷:坏账准备 600098年应提取的坏账准备=300万*8‰-9600=14400借:管理费用 14400贷:坏账准备 1440099年借:坏账准备 5000贷:应收账款 500099年应提取的坏账准备=250万*8‰-19000=1000借:管理费用 1000贷:坏账准备 10002000年借:应收账款 2000贷:坏账准备 2000借:应收账款 1000贷:坏账准备 10002000年应提取的坏账准备=190万*8‰-20000=-6800借:坏账准备 6800贷:管理费用 68004.借:应收票据 234000贷:主营业务收入 200000应交税金—应交增值税(销项税额) 34000到期值=234000+234000*10%*96/360=234000+6240=240240到期日=3月21天+4月30天+5月31天+6月14天=96天6月14日为到期日贴现期=4月14天+5月31天+6月14天=59天贴现所得=240240-240240*12%*59/360=240240-4724.72=235515.28 借:银行存款 235515.28贷:应收票据 234000财务费用 1515.28借:应收账款 240240贷:银行存款 240240借:银行存款 240240贷:应收账款 240240第四章存货1.(1).借:原材料40000应交税金--增值税(进)6800贷:应付票据46800(2). 借:原材料50300应交税金--增值税(进)800贷:应付账款58500银行存款300(3). 借:在途物资80800应交税金--增值税(进)13600贷:银行存款94400(4). 借:应付账款58500贷:银行存款57500财务费用1000 50000*2%(5). 借:原材料80800贷:在途物资808002. 发出金额结存金额(1)加权平均法 4 550 4 550(2)移动加权平均法 4 364 4 736(3)先进选出法 4 200 4 900(4)后进选出法 4 700 4 4003.(1)借:物资采购8200应交税金--增值税1394贷:银行存款9594借:原材料10000贷:物资采购10000借:物资采购1800贷:材料成本差异1800(2)借:生产成本25000贷:原材料25000(3)借:物资采购32000应交税金--增值税5440贷:预付账款37440借:预付账款7440贷:银行存款7440借:原材料30000贷:物资采购30000借:材料成本差异2000贷:物资采购2000(4)借:生产成本40000贷:原材料40000(5)借:物资采购18400应交税金--增值税3060贷:银行存款21460(6)借:原材料20000贷:物资采购20000借:物资采购1600贷:材料成本差异1600(7)借:管理费用5000贷:原材料5000(8)650-1800+2000-1600差异率=----------------------------------×100%=-0.75%40000+10000+30000+20000借:生产成本-487.50管理费用-37.50贷:材料成本差异-525(9)计算月末结存材料的实际成本:月末结存材料的计划成本=(800+1200-1400)*50=30 000月末结存材料的成本差异=650-1400-525= -225 或=30 000* -0.75%= -225月末结存材料的实际成本=30 000-225=297754. 4月销售成本=71000×(1-8%)=653204月末结存商品成本=84000+55000-65320=736805月销售成本=76000×(1-8%)=699205月末结存商品成本=73680+63000-69920=667606月末结存商品成本=644406月销售成本=84000+55000+63000+59000-64440-65320-69920=61320(71000+76000+69000)-(65320+69920+61320)第二季度实际毛利率=------------------------------------------×100%=9% 71000+76000+690005.(1)借:物资采购 30000应交税金--增值税(进) 5100贷:银行存款 35100借:库存商品 41000贷:物资采购 30000商品进销差价 11000(2)借:物资采购 45000应交税金--增值税(进) 7650营业费用 500贷:银行存款 53150(3)借:银行存款 74880贷:主营业务收入 64000应交税金--增值税(销) 10880借:主营业务成本 74880贷:库存商品 74880(4)借:库存商品 58500贷:物资采购 45000商品进销差价 13500(5)借:物资采购 60000应交税金--增值税(进)10200贷:银行存款 70200借:库存商品 80000贷:物资采购 60000商品进销差价 20000(6)借:库存商品 3000贷:商品进销差价 3000(7)借:银行存款 58500贷:主营业务收入 50000应交税金--增值税(销) 8500借:主营业务成本 58500贷:库存商品 58500(8)可供分配的商品进销差价=5670+11000+13500+20000+3000=53 170 本期已销商品零售价=58 500+74 880=133 380期末结存商品零售价=71 12053 170差价率------------------ = 26%133 380+71 120本期销售商品实现的进销差价=(74880+58500)×26%=34678.80借:商品进销差价 34678.80贷:主营业务成本 34678.80结存商品未实现的进销差价=53 170-34678.80=18491.20结存商品的实际成本=71120-18491.20=52628.80贷:存货跌价准备 4975第五章长期投资1.(1)计算投资成本成交价(50 000×24.24) 1 212 000加:税费 6 400投资成本 1 218 400(2)购入时的会计分录借:长期股权投资——股票投资(开通公司投资成本) 1 218 400贷:银行存款 1 218 400(3)开通公司宣告分派1998年现金股利借:应收股利 20 000(50 000× 0.40)贷:长期股权投资——股票投资(开通公司投资成本) 20 000(4)开通公司宣告分派1999年现金股利兴华公司1999年应享有的投资收益 =50 000×4×(10/12)=166 667(元)兴华公司分派现金股利应冲减的投资成本=50 000×5—166 667 = 83 333(元)借:应收股利 250 000(50 000×5)贷:长期股权投资—股票投资(开通公司投资成本) 83 333投资收益 166 6672.(1)计算投资成本成交价 1 400 000加:税费 3 600减:应收股利150 000投资成本 1 253 600购入时的会计分录借:长期股权投资——股票投资(丙企业投资成本) 1 253 600应收股利150 000贷:银行存款 1 403 600结转投资差额借:长期股权投资——股票投资(丙企业股权投资差额)128 600贷:长期股权投资——股票投资(丙企业投资成本)128 600借:银行存款150 000贷:应收股利150 000(2)乙企业宣告分派股利借:应收股利—乙企业320 000贷:长期股权投资——股票投资(乙企业损益调整)320 000确认投资收益借:长期股权投资——股票投资(乙企业损益调整)640 000贷:投资收益640 000(4)确认对丙企业投资收益借:长期股权投资——股票投资(丙企业损益调整)112 500(600000×25%×9÷12)贷:投资收益112 500(5)摊销股权投资差额借:投资收益9645贷:长期股权投资——股票投资(丙企业股权投资差额)9645(12 8600÷10×9÷12) ÷123.(1)①购入债券借:长期债权投资——债券投资—(面值) 160 000长期债权投资——债券投资—(溢价) 10 800贷:银行存款 170 800②2000年12月31日结算应收利息、摊销溢价直线法摊销溢价票面利息=160000×10%×6÷12=8000(元)摊销溢价=10800÷(4×2) =1350(元)投资收益=8000—1351 =6650(元)借:应收利息 8 000贷:长期债权投资——债券投资(溢价) 1 350投资收益 6 650以后3年半中,每年12月31日和6月30日同上。

人大版财务会计学第四版(戴德明主编)课后练习答案WORD版

一、思考题1、我国的货币资金内部控制制度一般应包含的内容:(1)货币资金收支业务的全过程分工完成、各负其责(2)货币资金收支业务的会计处理程序制度化(3)货币资金收支业务与会计记账分开处理(4)货币资金收入与货币资金支出分开处理(5)内部稽核人员对货币资金实施制度化检查2、企业可以使用现金的范围:(1)职工工资、津贴(2)个人劳动报酬(3)根据国家规定颁发给个人的科学技术、文化艺术、体育等各项奖金(4)各种劳保、福利费用以及国家规定的对个人的其他支出等(5)向个人收购农副产品和其他物资的价款(6)出差人员必须随身携带的差旅费(7)结算起点(现行规定为1000元)以下的零星支出(8)中国人民银行确定需要支付现金的其他支出二、练习题(1)5月2日借:其他货币资金——外埠存款400 000贷:银行存款400 000(2)5月8日借:其他货币资金——银行汇票15 000贷:银行存款15 000(3)5月19日借:原材料300 000应交税费——应交增值税(进项税额)51 000贷:其他货币资金——外埠存款315 000(4)5月20日借:原材料10 000应交税费——应交增值税(进项税额) 1 700贷:其他货币资金——银行汇票11 700(5)5月21日借:银行存款49 000贷:其他货币资金——外埠存款49 000(6)5月22日借:银行存款 3 300贷:其他货币资金——银行汇票 3 3003、编制会计分录(1)借:交易性金融资产——M公司股票——成本20 000投资收益——交易性金融资产投资收益480贷:其他货币资金——存出投资款20 480 (2)20XX年12月31日借:交易性金融资产——M公司股票——公允价值变动 4 000贷:公允价值变动损益——交易性金融资产公允价值变动损益 4 000 (3)20XX年1月25日借:其他货币资金——存出投资款32 000贷:交易性金融资产——M公司股票——成本20 000 交易性金融资产——M公司股票——公允价值变动 4 000投资收益——交易性金融资产投资收益8 000 借:公允价值变动损益——交易性金融资产公允价值变动损益 4 000贷:投资收益——交易性金融资产投资收益 4 000一、思考题1、总价法和净价法优缺点:(1)总价法优点:以总价法核算时,入账的销售收入与销货发票所记载的主营业务收入相符,便于管理;可以提供企业为了及时汇款而发生的现金折扣数额,便于报表使用者了解企业有关应收账款管理的政策。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第2章货币资金和应收款项1.银行存款余额调节表2.(1)借:其他货币资金-外埠存款 400000贷:银行存款 400000 (2)借:其他货币资金-银行汇票存款 15000 贷:银行存款 15000 (3)借:原材料 300000应交税费 51000贷:其他货币资金-外埠存款 351000 (4)借:原材料 10000应交税费 1700贷:其他货币资金-银行汇票存款 11700 (5)借:银行存款 49000贷:其他货币资金-外埠存款 49000 (6)借:银行存款 3300贷:其他货币资金-银行汇票存款 33003.总价法5月3日借:应收账款 66690贷:主营业务收入 57000应交税费 96905月18日借:银行存款财务费用贷:应收账款 666905月19日 120×100×=11400 11400×=1938 (11400+1938)×1%=借:主营业务收入 11400应交税费 1938贷:银行存款财务费用净价法 57000×(1+17%)=6669066690×2%=5月3日借:应收账款贷:主营业务收入应交税费 96905月18日借:银行存款贷:应收账款财务费用5月19日借:主营业务收入应交税费 1938财务费用贷:银行存款4.2009年借:资产减值损失 10000贷:坏账准备 10000 2010年借:坏账准备 4000贷:应收账款 4000借:资产减值损失 8000贷:坏账准备 8000 2011 借:坏账准备 20000贷:应收账款 20000借:应收账款 3000贷:坏账准备 3000借:资产减值损失 12000贷:坏账准备 12000 第三章1.(1)借:在途物资-甲 10300应交税费 1700贷:银行存款 12000(2)借:原材料-甲 10300贷:在途物资-甲 10300(3)乙货款30000丙货款20000运费分配率=1000/(300+200)=2保险费分配率=1500/(30000+20000)=乙的成本=30000+600×(1-7%)+900=31458丙的成本=20000+400×(1-7%)+600=20972借:在途物资-乙 31458-丙 20972应交税费 8570贷:银行存款 61000(4)借:原材料-乙 31458-丙 20972贷:在途物资-乙 31458-丙 20972(5)借:在途物资-甲 20000应交税费 3400贷:银行存款 23400(6)借:原材料-乙 9000贷:在途物资 9000(7)借:原材料-丁 30000贷:应付账款 300002.(1)借:在途物资 30930应交税费 5170贷:银行存款 36100(2)借:库存商品 57000贷:在途物资 30930商品进销差价 26070(3)借:银行存款 60000贷:主营业务收入 60000借:主营业务收入 60000贷:库存商品 60000(4)60000/(1+17%)=5128251282×17%=借:主营业务收入贷:应交税费(5)商品进销差价率=(9700+26070)/(43000+570000×100%=% 已销商品进销差价=60000×%=21462借:商品进销差价 21462贷:主营业务成本 214623.(1)甲材料可变现净值=510-9-200=301账面价值=300未发生减值。

(2)乙产品有合同部分:账面价值1000万可变现净值=万×1000-230万=1070万未发生减值无合同部分:账面价值=3000万可变现净值=3000万-70万=2930万确认减值损失70万。

借:资产减值损失 70万贷:存货跌价准备 70万4.(1)借:资产减值损失 5000贷:存货跌价准备 5000(2)借:资产减值损失 3000贷:存货跌价准备 3000(3)借:资产减值损失(5000)贷:存货跌价准备(5000)(4)借:资产减值损失(3000)贷:存货跌价准备(3000)第四章1.(1)借:交易性金融资产-成本 20000投资收益 100贷:其他货币资金 20100 (2)借:交易性金融资产-公允价值变动 4000 贷:公允价值变动损益 4000 (3)对于股票股利不需进行会计处理(4)借:其他货币资金 16000贷:交易性金融资产-成本 10000-公允价值变动2000投资收益 4000 借:公允价值变动损益 2000贷:投资收益 2000(5)(4000+1200)/2×8-12000=8800借:交易性金融资产-公允价值变动 8800 贷:公允价值变动损益 8800 2.(1)借:可供出售金融资产-成本 323000贷:其他货币资金 323000 (2)借:可供出售金融资产-公允价值变动 17000 贷:资本公积 17000 (3)借:其他货币资金 90000贷:可供出售金融资产-成本 80750-公允价值变动 4250投资收益 5000 借:资本公积 4250贷:投资收益 4250(4)2010年公允价值=×30000=45000确认资产减值损失=323000-80750-45000=197250公允价值变动=×30000-45000=210000借:资产减值损失 197250资本公积 12750贷:可供出售金融资产-公允价值变动 210000 (5)借:可供出售金融资产-公允价值变动 15000 贷:资本公积 15000 第五章1.购入时,借:持有至到期投资-面值 100000贷:银行存款 91889持有至到期投资-利息调整 8111 2006年6月30日,收到利息时借:银行存款 3000持有至到期投资-利息调整 676贷:投资收益 36762.借:持有至到期投资-面值 80000-利息调整 4400 贷:银行存款 84400 到期值=80000+80000×12%×4=118400 84400(1+i)4=118400 i=%3.借:长期股权投资 500000贷:其他货币资金 500000(1)借:应收股利 10000贷:长期股权投资 10000 (2)借:应收股利 35000长期股权投资 5000贷:投资收益 40000 (3)借:其他货币资金 35000贷:应收股利 35000 4. 借:长期股权投资-成本 5000000贷:其他货币资金 50000001500万×30%=450万(1)借:应收股利 300000贷:长期股权投资-损益调整 300000 (2)200 万-100万÷20=195万借:长期股权投资-损益调整 585000贷:投资收益 585000 (3)借:长期股权投资-所有者权益其他变动 90000贷:资本公积-其他资本公积 90000 第六章固定资产1.475×25%=(475-100)÷3=12520×1年折旧=500/12×5=20820×2年折旧=500/12×7+375/12×5=448 20×3年折旧=375/12×7+281/12×5=336 20×4年折旧=281/12×7+211/12×5=252 20×5年折旧=211/12×7+158/12×5=189 20×6年折旧=158/12×7+125/12×5=144 20×7年折旧=125/12×7+125/12×5=125 20×8年折旧=125/12×7+125/12×2=94 累计折旧=1796借:固定资产清理 204万累计折旧 1796万贷:固定资产 2000万借:固定资产清理 20万贷:银行存款 20万借:银行存款 351万贷:固定资产清理 300万应交税费 51万借:固定资产清理 76万贷:营业外收入 76万2.借:在建工程 950累计折旧 200资产减值准备 50贷:固定资产 1200借:在建工程 200贷:工程物资 200借:在建工程 30贷:原材料 30借:在建工程 80贷:应付职工薪酬 80借:在建工程 50贷:生产成本-辅助生产成本 50借:固定资产 1310贷:在建工程 131020×6年11月-20×7年10月,(1310-50)×(5/15)=420 20×7年11月-20×8年10月,(1310-50)×(4/15)=33620×7年折旧=420/12×10+336/12×2=406 第七章无形资产1.借:无形资产 200贷:银行存款 2002006年借:管理费用 20贷:累计摊销 202007、2008年(200-20)÷6=30借:管理费用 30贷:累计摊销 302008年计提减值准备=200-80-100=20 借:资产减值损失 20贷:无形资产减值准备 202009年 100÷4=25借:管理费用 25贷:累计摊销 25借:银行存款 80累计摊销 105无形资产减值准备 20贷:应交税费-应交营业税 4无形资产 200营业外收入 12.借:研发支出-费用化支出 300贷:应付职工薪酬 100银行存款 200 借:研发支出-资本化支出 600 -费用化支出 100 贷:应付职工薪酬 200银行存款 500 借:管理费用 400贷:研发支出-费用化支出 400借:无形资产 610贷:研发支出-资本化支出 600银行存款 10 3.借:固定资产 5000贷:银行存款 5000借:管理费用 100贷:累计折旧 100借:投资性房地产-成本 4850累计折旧 100公允价值变动损益 50贷:固定资产 5000 借:银行存款 150贷:其他业务收入 150借:公允价值变动损益 50贷:投资性房地产-公允价值变动 50借:银行存款 4780贷:其他业务收入 4780借:其他业务成本 4800投资性房地产-公允价值变动 50贷:投资性房地产-成本 4850借:其他业务成本 100贷:公允价值变动损益 100第八章流动负债1.(1)借:原材料 200930应交税费-应交增值税 34070贷:银行存款 235000(2)借:原材料 8700应交税费-应交增值税 1300贷:银行存款 10000(3)借:在建工程 23400贷:原材料 20000应交税费-应交增值税(进项税额转出) 3400 (4)借:长期股权投资 702000贷:其他业务收入 600000应交税费-应交增值税 102000借:其他业务成本 500000贷:原材料 500000(5)借:应收账款 468000贷:主营业务收入 400000应交税费-应交增值税 68000借:主营业务成本 360000贷:库存商品 360000(6)借:在建工程 48500贷:库存商品 40000应交税费-应交增值税8500(7)借:待处理财产损溢 35100贷:原材料 30000应交税费-应交增值税(进项税额转出)5100 借:管理费用 35100贷:待处理财产损溢 35100(8)借:应交税费-应交增值税(已交税金)80000 贷:银行存款 80000 (9)销项税额=102000+68000+8500=178500进项税额=34070+1300=35370进项税额转出=3400+5100=8500应交增值税=151630借:应交税费-应交增值税(转出未交增值税)71630贷:应交税费-未交增值税 716302.借:委托加工物资 170000贷:原材料 170000委托加工材料的组成计税价格=(170000+10000)÷(1-10%)=200000 应交消费税=200000×10%=20000借:委托加工物资 30000应交税费-应交增值税 1700贷:银行存款 31700借:原材料 200000贷:委托加工物资 200000借:银行存款 2574000贷:其他业务收入 220000应交税费-应交增值税 37400借:其他业务成本 200000贷:原材料 200000第九章非流动负债1. 10500=10000×DF(r,5)+10000×4%×ADF(r,5)10462=10000×DF(3%,5)+10000×4%×ADF(3%,5)=10000×DF(2%,5)+10000×4%×ADF(2%,5)r=%借:银行存款 10500贷:应付债券-面值 10000-利息调整50007年末借:财务费用应付债券-利息调整贷:银行存款 400 08年末借:财务费用应付债券-利息调整贷:银行存款 400 09年末借:财务费用应付债券-利息调整贷:银行存款 400 10年末借:财务费用应付债券-利息调整贷:银行存款 40011年末借:财务费用应付债券-利息调整贷:银行存款 40012年初借:应付债券-面值 10000贷:银行存款 100002.(1)计算2007年专门借款利息费用资本化金额专门借款利息=2000×5%+1500×6%×6/12+1000×4%×3/12=155短期投资收益=1500×%×3+500×%×3=18利息资本化金额=155-18=137(2)一般借款利息费用资本化金额资本化率=(1000×4%+10000×5%×6/12)/(1000+10000×6/12)=%一般借款累计资产支出加权平均数=500×6/12+1000×3/12=500利息资本化金额=500×%=按季度计算:专门借款资本化利息第一季度:2000万×5%×3/12-1500万×3×%=万第二季度:2000万×5%×3/12-500万×3×%=万第三季度:2000万×5%×3/12+1500万×6%×3/12=万第四季度:2000万×5%×3/12+1500万×6%×3/12+1000万×4%×3/12=万一般借款资本化利息第一、二季度没有占用一般借款利息1000万×4%=40万10000万×5%×6/12=250万资本化率=(40+250)/(1000+10000×6/12)=290/6000=% 第三季度:(4000-3500)×%×3/12=第四季度:(6000-4500)×%×3/12=第十章所有者权益1.2007年提取盈余公积=200×10%=20可供分配利润=200-20=180应支付优先股利润=5000×6%=300实际支付180,未分派1202008年提取盈余公积= 2875×10%=可供分配利润==补付2007年优先股股利120万2008年优先股股利5000×6%=300剩余可供分配利润==普通股每股股利=(+300)÷(30000+5000)=普通股股利=×300000=2115优先股剩余股利=×5000-300=优先股股利总额=120+300+=优先股每股股利=÷5000=第十一章收入、费用与利润1(1)2007年12月5日借:银行存款 180万贷:预收账款 180万借:发出商品 380万贷:库存商品 380万2007年12月31日,电梯安装为销售合同的重要组成部分,风险报酬并未转移,因而不能确认收入。