混凝土行业增值税纳税评估案例分析

【案例分析-增值税】从一个增值税案例看纳税筹划

【案例分析-增值税】从一个增值税案例看纳税筹划【案例简介】冀华水泥厂为增值税一般纳税人,该企业自备运输车队,在销售水泥的同时,为房地产及建筑业大客户免费提供送货上门服务,当期销售水泥取得销售收入11700万元(含税),自备运输车队送货上门服务发生运输和装卸搬运费用均为500万元。

筹划:如果按照该案例的方案,提供的免费运输服务,需要视同销售计算缴纳增值税。

但如果将合同修改为运输及装卸搬运费向客户单独收费,比如销售水泥价款为9360万元(含税),运输费价款为1110万元(含税),装卸搬运价款为1230万元(含税),合计11700万元(含税)。

这样,该企业当期销售货物销项税额为9360÷(1+17%)×17%=1360(万元),运输业务销项税额为1110÷(1+11%)×11%=110(万元),装卸搬运业务销项税额为1230÷(1+6%)×6%=6 9.62(万元)。

上述三项业务销项税额合计1360+110+69.62=1539.6 2(万元)。

这样避免了额外按照市场价格计算运输、搬运装卸业务增值税销项税额的风险。

【案例分析】1、在视同销售计算运输费装卸费的增值税时,是在11700元售价之外另行按照市场价格计算,还是从11700万元里面划分出一部分价款作为运输装卸费,各地税务机关的实际做法不完全一样。

当然,在合同里约定各部分价款,可以锁定销项税额,减少税负不确定的风险。

2、在下游企业(建筑及房地产企业)缴纳营业税的情况下,这个案例可能会是成功的。

销售企业减少了风险,或者说减少了税负,而采购方支付的总价不变,采购方成本不变。

将来建筑业、房地产业实行增值税之后,这两个方案对下游企业(建筑及房地产企业)税负和成本影响是不一样的,对卖方有利的方案,对买方不见得有利。

一个好的筹划方案,应该是在遵从国家税法的前提下,对购销双方都有利的一个方案。

实际工作中,要避免靠违反税法冒险“火中取栗”,也要考虑合作伙伴的商业利益。

3增值税评估案例

经查阅账簿资料和运费抵扣凭证,评估人员 发现企业部分运费的单价过高,每吨货物1 公里的运费单价高达2元,而据调查正常的 单价是0.7元左右。针对这一疑点,评估人 员要求企业自查申报。但企业认为其运费已 实际发生,取得的运输发票也是真实的,并 且通过了税务机关认证,因而没有进行自查现,企业 经营费用变动率异常,形成原因是该公司 2006年度“经营费用-代理费”科目列支 750000元,并于当期所得税前列支。经核 实企业2005年度发生的代理费,因无法取 得发票,企业采购人员在某地税局取得代理 费发票报销。该笔代理费不符合所得税税前 列支的条件,应调增应纳税所得额750000 元。但该企业认为费用已实际发生,不愿意 自查申报补税。

2.企业2006年增值税应纳税额 1763393.45元,税负0.56%,比2006年 全市同行业平均税负率的1.2%低0.64个 百分点,税负差异幅度(与同行业比)为- 53%,与企业2005年增值税税负率1.05% 相比,2006年增值税税负率下降了0.49个 百分点,税负率差异幅度(与上年比)为- 46%。上述数值明显超出预警值±30%的 范围。

评估人员通过上述指标测算分析,得出如下 判断:与企业2005年增值税税负率1.05% 相比,其2006年增值税税负存在异常,特 别是钢材项目销售的税负率为-1.3%,很 可能存在少计钢材销售收入或发出商品未及 时计收入的现象。评估人员决定对其存货进 行实地盘点。

评估人员通过对企业钢材仓库的入库单、发货单进 行统计,并对钢材仓库进行盘点,发现钢材账实不 符,账面比实际库存多2048吨,钢材账实不符的 原因是: 企业发出钢材2048吨给某房地产公司,因未及时 与对方结算,故暂未作账务处理。评估人员对实地 调查发现的问题作了详细的记录,确定了钢材存货 不实,发出商品未及时计销售收入的问题,并取得 相关的材料。通过对企业进行税法宣传,告知企业 发出商品并取得索取销货款的凭据后,应及时做销 售收入。企业了解了相关政策之后,认可了上述问 题,愿意主动自查申报补税。

某水泥有限公司纳税评估典型案例分析

某水泥有限公司纳税评估典型案例分析一、确定对象根据市局对水泥行业纳税评估的安排,分局确定该企业作为本月纳税评估对象。

二、评估分析(一)企业基本情况某水泥有限公司,于1996年4月始正式投产,注册类型为其他有限责任公司,法定代表人李某,主要从事32.5#水泥制造。

目前公司有3条10万吨级立窑水泥生产线,但其中一条没有生料库和熟料库,生产不正常,企业基本使用2条线进行生产。

该公司2003年度利用“三废”减免税政策到期,2004年起不再享受“三废”减免税政策优惠。

2005年度企业主营业务收入为40511741.08元,主营业务成本为54361382.36元,营业利润-21005049.97元,净利润为-17972519.55元,企业在进行所得税汇算清缴时,调增纳税调整增加额1588604.16元,主要是调整应由其他企业(通达公司)承担的利息支出610072.39元,和未经报损列支的无法收回的水泥欠款678317.12元,纳税调减2487.9元,应纳税所得额为-16376544.29元。

企业已建立资源税代扣代缴明细帐,但未建立原材料仓库帐,无盘库资料。

(二)、审核分析:评估人员通过查阅征管系统和分析企业财务报表,进行对比分析后发现以下几个疑点:一、05年度印花税少申报16元。

二、05年度城市维护建设税少申报2105.97元。

三、05年度石灰石的收购数量与其取得的甲、乙种资源税凭证不符,应扣未扣石灰石26850吨,应扣未扣资源税为53700元。

四、通过查阅相关营业帐簿,按照市局水泥行业纳税评估指标体系分列并计算03、04、05三年主要生产成本指标,对比如下:注:1、该企业生产耗用的煤是在原材料科目核算。

本表在计算材料成本率时,材料成本中未含煤的数量。

2、由于企业无销货运费,因此在计算运费率时,未含销货数量。

由于材料成本率和单位成本中运费率、煤耗率和石灰石耗用率、电耗率占生产成本的决大部分,且直接人工呈逐年下降趋势,本次评估主要对上述四项指标进行对比分析,并要求企业进行说明解释:1、运费率:03、04年的存货购进平均运费为每吨15.54元,05年的存货购进平均运费为每吨24.23元,该年度存货购进数量为387802.07吨,05年度各存货购进量配比无明显差异,按前两年的平均运费率计算,05年运费发生额约为387802.07*15.54=6026444.17元。

混凝土行业增值税纳税评估案例

混凝土行业增值税纳税评估案例洪山区局共有混凝土企业24户,主要从事商品混凝土生产加工、销售业务,主要销售对象为武汉市内的房地产建筑商,设计的商品混凝土主要品种型哈有C14,C15,C25,C35,C45等。

该行业根据国家对生产销售商品混凝土行业有关增值税政策的规定,实行简易办法征收,适用征收率6%。

一.选择分析近两年来,洪山辖区内房地产行业持续告诉发展,与之配套的混凝土供销两旺,但从该局2006年混凝土行业征收情况来看,却与之不相适应。

2006年,该局所辖24户混凝土企业申报销售收入1.5亿元,入库税款900万元,与区局房地产所有税收入差距甚大。

同时,该行业在实际税收管理中存在以下难点,一是采取6%征收率进行征收,采用税负等传统选案指标在该行业的评估中无用武之地。

二是在原料购进环节,由于商品混凝土行业特殊性,其产品主要原料,如:砂、石料等游离在增值税扣税环节外,企业在购货时不需要增值税专用发票抵扣,没有专用发票的可抵扣环节制约,原材料的具体品种、数量、金额在此环节就难以控管。

三是在产品销售环节,由于商品混凝土主要用于道路、桥梁、建筑物等工程,而这些项目都属于营业税应税范围,因而在销售环节的控管难度也比较大。

由于存在以上征收难点,针对该行业管理也较为粗放,可能存在销售不开票和人为调节开票时间、调节收入的问题。

二、评估方法通过对商品混凝土行业情况的剖析,同时调取和分析了省局增值税纳税评估监控系统,税收分析监控系统和CTAIS2.0系统及税收征管资料中的有关纳税数据,发现该行业水、电耗费、工资等指标存在二定的规律性。

为此,区局确定了“一、二、三”的评估思路和方法。

“一”即进行一次全行业调查。

为了保证数据来源准确,评估有的放矢,区局布置对辖区商品混凝土企业开展全面调查,主要调查指标有商品混凝土企业“生产产品品种、产量、销量、销售对象、销售额及纳税情况、发票使用"等情况,摸清了行业管理的状况,掌握7企业经营第一手数据。

增值税评估案例

湖南省娄底市某贸易公司系2004年8月成立 的私营有限责任公司,增值税一般纳税人, 注册资本3100万元,现有职工68人,是一 家主要从事生铁、钢材、水泥批发的企业, 在娄底市批发行业中具有一定规模和较强的 代表性。2006年该公司增值税税负率偏低, 因此,娄底市国税局将该公司确定为纳税评 估的重点对象。

自查后,企业向税务机关报送了《纳税评估 自查报告》,主动申报2048吨钢材的销售 收入5848949.35元,补缴增值税 994321.39元.

鉴于企业仅对发出商品未及时计收入而少缴 的增值税进行了自查申报,对发出商品未及 时作收入少缴的企业所得税、运输费用多抵 增值税进项税金、代理费用所得税税前列支 不符合政策等问题未进行自查申报,评估人 员认为不能消除该企业的疑点。根据《纳税 评估管理办法(试行)》的有关规定,评估 人员将该公司移送至稽查部门进行查处。

3.企业2005年运费抵扣税额272230.98元, 占其总进项税额27727821.59元的比例为 0.98%;而2006年运费抵扣税额 782975.18元,占其总进项税额 50921797.78元的比例却达到1.54%,比 上年增长57%。

4.企业2005年应税销售收入为 167349819.15元,应纳所得税额为 346781.08元,2005年企业所得税贡献率 为0.207%;2006年应税销售收入为 313034862.50元,应纳所得税额为 375641.84元,2006年企业所得税贡献率 为0.12%。2006年与2005年相比,企业 所得税贡献率下降0.087个百分点,企业所 得税贡献变动率为43%。

根据企业主动提供的账簿资料,评估人员对公司的 增值税税率,按货物品种分类进行了测算。经测算, 企业2006年度实现销售收入313034862.50元, 应纳税额1763393.45元,增值税税负率为 0.56%。其中,销售生铁收入256143123.95元, 应纳税额2312659.86元,该项目增值税税负 0.9%;销售钢材收入48806518.55元,应纳税 额-634969.74元,该项目增值税税负-1.3%; 销售其他货物收入8085220元,应纳税额 85703.33元,该项目增值税税负1.06%。

河北建材有限公司增值税纳税评估的案例

河北建材有限公司增值税纳税评估的案例河北**建材有限公司增值税纳税评估的案例石家庄市国家税务局?一、基本情况河北**建材有限公司,属1983年登记注册的国有企业,自2004年12月24日进行了整体改制,经济性质:私营有限责任公司,法人代表**,财务负责人**,主要从事水泥的生产销售,为增值税一般纳税人,产品全部内销。

2007年一月至二月申报主营业务收入1516846.16元,应交增值税1954.44元,增值税负率为0.13%。

二、疑点分析2007年1-2月税负率0.13%,比同行业的平均税负率3.89%偏低,超出正常范围;初步分析,经营期间可能存在以下问题:河北**建材有限公司生产水泥,该企业无其他业务收入,可能存在销售产品不开票、不计收入的现象;三、深入测算分析鉴于以上疑点,我们又采取能耗测算法对该企业纳税情况进行评估测算。

企业生产水泥的单位耗能为221度/吨,较同行业实际平均耗能130度/吨明显偏高。

该公司期初库存产品为14216吨,2007年1-2月实际耗电量为1170000度,根据能耗测算法,该公司1-2月产品产量大约应为9000吨,该公司1-2月申报的销售数量实际为10143吨,这样测算后该公司期末实际库存产品大约应为13000吨左右。

而该公司账面库存产品余额为19069.33吨,因此判断该企业可能存在销售不入帐,隐瞒销售收入的问题。

根据以上分析,我们首先对企业的财务负责人李某就企业存在的疑点进行约谈举证。

四、约谈举证通过对该企业财务人员进行约谈,财务人员解释税负偏低的原因,一是公司是成立于1983年初的老国有企业,跟同行业企业相比较,设备老化,能耗较高;二是由于资金紧张,设备维护不及时,效率低下;三是到2007年2月末产成品库存增加也降低了增值税税负。

对于该公司测算库存产品数量与账面库存产品数量不符的问题,该公司财务人员表示可能存在发出产品未计收入的情况。

五、企业自查情况约谈结束后,该公司立即组织人员进行自查,自查结果表明该公司2007年2月底.发出6099.33吨水泥未能及时入帐,造成少计销售收入912093.81元,少缴纳增值税155055.95元。

对混凝土企业纳税检查分析

大 , 款 回 笼 周 期 长 的 现 象 。 时 商 品 货 同

混 凝 土 生 产 企 业 外 购 的 主 要 材 料 砂 石

首 先 ,根 据 商 品 混 凝 土 生 产 企 业 的 特 点 可 以 看 出商 品 生 产 企 业 在 搅 拌 站将 其 产 品商 品 混凝 土 生产 出来 后 . 必 须 及 时 用 运 输 车 运 至 建 筑 施 工 现 场 浇 注 , 间要 不 停 顿 地 搅 拌 , 则 商 品 其 否

I _ _ _ _

商 品 混 凝 土 是 生 产 企 业 生 产 销 售 给 建 筑 企 业 用

于建 筑工 程 浇注 的混 凝土 。

题 :

1 该 企 业 将 商 品 混 凝 、 土 的 销 售 收 入 和 运 输 及 泵 送 收 入 人 为 分 裂 开 来 。对 其 中 的 运 输 及 泵 送 收 入 依 照 营业税 的交通 运输 业税 目. 按 3 的 税 率 缴 纳 营业 税 : % 对 产 品 销 售 收 人 则 按 6 的 %

的销售 收入密不 可分 。

其 他 税 种 的 应 税 项 目 , 者 二

之间没有 直接从属 关系 。 下 面 。 来 看 一 看 该 企 再 业 的 商 品 混 凝 土 的 销 售 收 入 和 运 输 及 泵 送 收 入 到 底 时 .造 成 商 品 混 凝 土 行 业 应 收 账 款 较 是 属 于 混 合 销 售 行 为 还 是 兼 营 非 应 税 劳务 。

一

第 一 个 问 题 是 . 合 销 售 行 混 为 和 兼 营 非 应 税 劳 务 如 何 区别 。 混 合 销 售 行 为 和 兼 营 非 应 税 劳 务 的 的 区 别 的 焦

点 , 于 } 销 售 行 为 只 是 在 昆合

对一起水泥行业评估案例分析

对一起水泥行业评估案例分析宁夏回族自治区国税局周黎明××水泥有限公司为私营企业,注册资金万元;主要生产硅酸盐水泥,窑型主要有立窑和新型干法旋窑两个窑型.年月起享受增值税即征即退地税收优惠政策.水泥地生产工艺为:熟料混合材石膏水泥磨水泥水泥罐包装成品入库检测水泥出厂.案头分析首先,对企业地掺废比例依照国家税务总局水泥行业掺废比例(以上)进行了比对;其次,进行能耗和投入产出分析;三是通过测算企业地税负率,与同行业地平均税负相比较分析;四是从成本方面分析,对该企业年度地经营纳税情况全面进行纳税评估.(一)掺废比例计算企业年至月生产水泥掺废比例:依照公式,水泥行业资源综合利用产品废渣掺入比=〔(资源综合利用产品在水泥制成阶段废渣掺入量+熟料阶段废渣掺入量)÷(资源综合利用产品在水泥制成阶段原材料量+熟料阶段原材料量)〕×.月掺废比例×,月为,月为,月为,月为,月为,月为,月为,月为,月为,月为,月为.从月开始一直到月,企业生产成品掺废比例都在以上.(二)能耗分析及投入产出分析.能耗分析法()电耗分析法测算水泥单位平均电耗评估期生产用电量÷评估期水泥产量企业年度共耗电千瓦时,产品产量吨,测算水泥单位平均电耗千瓦时千瓦时吨;国家能耗等级:机械化立窑千瓦时吨(及格)从电耗分析中发现企业耗电略高于国家耗能标准,说明企业有隐瞒产量地可能.()煤耗分析法根据化验室提供地数据,计算出年煤消耗量和热均值.旋窑:评估期耗煤热值合计数()=∑{月耗煤平均热值()×月耗煤量()}×()评估期标煤耗量()=评估期耗煤热值合计数()÷()().评估期测算地熟料单位煤耗()=评估期标煤耗量()÷评估期熟料产量().国家耗能等级为,由此,可看出企业煤耗值明显偏低,推测企业可能存在外购熟料地问题;立窑:评估期耗煤热值合计数()=∑{月耗煤平均热值()×月耗煤量()}×()评估期标煤耗量()=评估期耗煤热值合计数() ÷()().评估期测算地熟料单位煤耗()=评估期标煤耗量()÷评估期熟料产量().国家耗能等级为,即大于,由此可以判断企业可能存在生产熟料不入账地现象..投入产出分析法为了测算准确,在计算时依据企业提供地化验单数据,没有采用总地平均烧失量,而是分别计算出了每种原材料地平均烧失量(如表二),进而计算出立窑和旋窑中各种原材料地熟料量.()立窑熟料量熟料量=干基原材料量×(%-生料烧失量)干基原材料量生料原材料(含水率)石灰石熟料量×()×()依次为:硫酸渣熟料量、煤矸石熟料量、粘土熟料量、萤石熟料量、煤熟料量、硫石膏.以上熟料量合计吨.()旋窑熟料量熟料量=干基原材料量×(%-生料烧失量)+耗煤干基量×煤灰分.石灰石熟料量×()×();依次为:硫酸渣熟料量、煤矸石熟料量、粉煤灰熟料量、氰渣熟料量、硅沙熟料量.烟煤熟料量×()×;以上熟料量合计吨.按照投入产出法计算出立窑和旋窑共生产熟料吨,而企业账面反映生产熟料吨,两者相差吨.根据上述各有关指标地综合分析,发现两个疑点:疑点一:企业有生产熟料不入账地可能,数量在吨左右;疑点二:企业有直接购进熟料地可能.(三)税负率测算分析:该企业年税负率为,和近期评估地几户水泥同行业(平均税负率)相比,税负率相对偏低.数据表明,企业购进原材料税额占总进项税额地,企业有元地原材料购进未能取得专用发票,按照这样地数据推算,企业地税负率一定会接近或高出同行业平均水平,而该企业地税负率为.由此看出以下疑点:.企业有可能存在销售货物不申报缴纳增值税地现象;.由于收入较上年增加,进项税额减少,因而对进项发票地取得和开具产生质疑(为了增大进项税,取得地进项发票有无开具不实地现象).(四)成本分析针对该企业年年成本大于销售地现象,评估人员对企业年度财务数据进行了采集.究竟有哪些因素导致企业地成本连续两年都大于销售?首先对产品地单位成本进行了测算分析.在测算前先计算出年地单位平均销售成本.年财务数据记载,当年销售水泥共吨,销售额元,平均售价(不含税)元.分析:由企业成本构成情况可以看出,企业单位成本在正常生产情况下,月、月单位成本为元到元;月、月成本增大是因立窑和旋窑分别停产,产量下降使成本增加到元以上.可以看出,在固定成本变化不大地情况下可变因素是产量,产量增加,平均单位成本降低;产量减少,平均单位成本增加,说明企业地成本大于销售主要是产量因素.评估组认为对于产量问题必须进一步核实.约谈举证针对上述疑点,评估人员按规定程序下发了《税务约谈通知书》及《送达回证》,告知纳税人约谈时间、地点、约谈内容以及需要携带地相关材料,要求纳税人对评估发现地疑点进行举证说明.经约谈,纳税人做了如下具体解释:(一)掺废比例能达到甚至超过地比例,这方面主要通过提高工艺来完成,如增加热值、粉磨细度.(二)企业确认外购了少量地熟料.但生产地熟料没有直接销售,是通过成品水泥销售给了内蒙地客户,因两者之间打算合伙经营,对方注入了一些周转资金,因此将吨水泥直接销售给对方,在账面上没有反映这笔收入.另外,有一定数量地生料和熟料在生产过程自然损耗了,这部分损失属烟尘排放,每年大约有多吨.还有一个因素是袋差,由于水泥行业地特殊性,装袋时每袋多装,这样按照产量就多装水泥三四千吨.(三)税负率低主要是销售给内蒙地这批水泥没有反映收入.(四)成本大于销售地问题,主要是产量上不去.设备地设计能力为万吨,而实际生产量为万吨不到,因设备老化,原料损失较多,再加上近年来厂里又出现了一些事故,使生产能力远远跟不上.实地核查通过约谈,排除了一些疑点,如购进熟料地问题.但对于掺废比例、产品产量、水泥地销售、企业所谈到地烟尘排放、进项发票包括运费地开具等还须进一步实地核查.通过实地核查,得到如下结果:.分析配料数据地准确性企业掺废比例均达到地要求,可实际上企业因硬件问题对以前年度电脑配料数据没有保存在系统里,无法核实年电脑配比数据,在计算掺废比例和核实产品数量时只能依据企业所提供地料单及统计表.对这些数据地真实性和有效性进行进一步核实,企业掺废比例,在评估期间随机抽取了年月日、日两天地电脑配比数据,来加以分析判断.企业根据化验数据测算出立窑和旋窑地烧失量分别为∶、∶.立窑(黑生料):日掺废比例()×日掺废比例()×旋窑(白生料):日掺废比例()×日掺废比例()×熟料阶段(成品车间制成阶段)掺废比例:日掺废比例()×日掺废比例()×由以上数据可以看出,无论立窑还是旋窑生产出地熟料,取这个阶段任意时间产出地熟料所掺地废料比例熟料阶段(成品车间制成阶段)所掺地废料比例均大于,如;.从年月随机抽取地数据中可以发现,所测算地比例比年测算地比例要高出近个百分点,这是因为企业以前年度生产普通硅酸盐水泥,生产这种水泥掺废比例相对小一些.自年月日企业开始生产复合硅酸盐水泥,因生产两种不同型号地水泥所掺地废料不同,因而掺废比例也不同.按照随机抽取地数据分析,掺废比例均达到,由此可以推断企业电脑配料所提供地数据是真实有效地..账表资料数据地核实()原材料购进地账实核查首先将原材料进厂台账分品种与账面购进数量相核对,发现进厂台账数大于账面数,具体是:石灰石共购进吨,实际入账吨,少入账吨;硫石膏共购进吨,实际入账吨,少入账吨;粘土少入账吨;碎屑少入账吨;硅沙少入账吨;各项合计共有吨原材料未入账.对以上数据经评估人员地进一步核实确认,这其中有吨属本厂原存放在学校地材料,进厂时又重复登记了.其余吨原材料用于生产水泥直接销售.购进部分原材料不入账,这与销售吨水泥不反应在账面上是相吻合地,也就是说这部分水泥从原材料地购进到成品销售均未入账.()从投入到产出,核实企业生产水泥总产量企业账面记载共生产熟料吨,产出水泥吨;本年度账面实际领用熟料吨用于生产水泥,而在前面用投入产出法计算出企业共生产熟料吨,有吨地熟料没有入账,根据推算企业本年度应该领用熟料为吨,用于生产水泥,根据水泥行业以氧化钙地含量为标准掺混合材地比例,计算企业本年度实际所生产地水泥()吨,也就是说按照推算地结果,企业地水泥产量应该是吨,比账面记载地产量数多吨.对于企业地实际情况,针对生产、销售及产量进一步作详细地调查核实.①销售:评估组人员对《××水泥发放单》以及外销磅单进行了一一核对,发现该企业年月至月陆续销售给内蒙水泥吨,因对方没有索要发票,因此企业一直没有开具发票,也没有申报销售收入.②袋差:经评估组调查了解,由于水泥产品地特殊性,在运输、装卸过程中粉尘损耗相对较大,水泥行业都存在这个行规,就是水泥在装袋时每袋多装.依据国家质检局年月日发布地关于《硅酸盐水泥• 普通硅酸盐水泥》有关水泥装卸等损耗在范围内地标准,应确认×吨为正常损耗.③烟尘排放:依据国家环保局、国家质检局年月日发布地《国家水泥工业大气污染物排放标准》,生产水泥每吨烟尘排放量地标准,应确认吨×吨吨为正常损耗.最终确定企业共产水泥吨,实际申报吨.对于吨水泥地差额,经核实有吨销售未申报缴纳增值税,减除吨合理损耗外,其余吨评估组确认为非正常损失.()经对企业账面数据核实,发现企业有购进熟料地记录,共购进熟料吨,是年月从平罗水泥厂购进地.企业购进后用于生产水泥.()税负率及进项发票地核查确定了销售部分水泥不入账地事实,那么企业税负率偏低地问题就已说明,有万元地销项税如果正常申报税负率将达到.评估组对企业取得地进项发票进行了详细地核查,发现取得地运费发票所反应地元吨公里差别较大,有些为元、有些为元到元不等,评估组随即向负责采购地工作人员调查了解情况,结果发现运价较高者其中含有材料费,如煤、炉渣等这些材料主要由销售单位负责运输,因此将材料价和运费开在同一发票上.取得地这些发票不符合运费发票地抵扣条件.共涉及运费发票张,计金额元,企业计算抵扣进项税×元..成本大于销售地具体核实情况通过上述对产量地具体核实,已初步确定该企业成本与产量地关系,企业总产量为吨,只完成了设计能力地,远未达到设计能力,另外,企业固定成本无法降低.由此可见,在产量较低地情况下,企业连续亏损是不可避免地.评估处理(一)对销售吨水泥不申报销售地行为,依据《中华人民共和国增值税暂行条例》第一条、第十九条及其《实施细则》第三十三条地规定应补缴增值税元(年水泥平均不含税价元).(二)对于产生地吨水泥非正常损失,换算成熟料计金额元,将这些熟料已抵扣地进项税以地税率(因大量原材料未能取得进项发票,而且进项发票多数为、代开地)按照已抵扣项目地成本占总成本比例,计算应转出进项税××元.(三)对于购进地吨熟料,企业在年月用于生产水泥,由于这部分水泥在当年无法确定是否已销售,评估组意见将生产出地这部分水泥由主管税务机关监督,企业自行申报缴纳增值税,不予享受税收优惠政策,因这部分熟料地掺废比例无法测算.(四)企业已抵扣地元运费,不符合国税发[]号文件规定,因此不予抵扣,应补缴增值税元.以上共补缴增值税元,并从滞纳之日起按日加收万分之五地滞纳金.(作者单位:银川市兴庆南区国税局)。

混凝土行业增值税纳税评估案例分析

混凝土行业增值税纳税评估案例分析混凝土行业是一个新兴行业,是专门为建筑施工企业供应混凝土的生产企业的总称。

这些企业生产混凝土的设备专业、技术达标率高、并有专业运输设备及浇筑设备,形成了一条龙的电子化、机械化设备作业,是建筑行业不可缺少的配套行业。

随着城建力度的加大和房地产行业的迅猛发展,带动了市场混凝土行业的状大,混凝土行业在高速发展过程中是否会存在税收问题?出于对这个行业需要熟悉和了解的目的,适时掌握该行业落实国家税收政策的情况,根据增值税纳税评估规程,我局展开对混凝土行业的一次专项检查,下面我们就其中一户——扬州xx润程混凝土有限公司的相关情况及其增值税纳税情况进行探析。

一、企业基本情况:扬州xx润程混凝土有限公司成立于2004年6月,次月办理了税务登记证。

由于设备基础工程及申请资质等各项原因,公司于2005年5月进行设备调试,同年9月才试生产。

公司的经营范围主要是混凝土的生产和销售,按征收率6%简易征收增值税。

二、评估过程和做法:由于混凝土企业的生产是采取以销定产的生产方式,产品生产后不可能长期存放,因此不可能有库存产品。

但是检查人员在该公司的报表上发现至2005年底存货有8561417.26元,至2006年5月底存货有5429254.62元。

就这个疑点检查人员询问了公司财务负责人,回答说存货反映的都是“分期收款发出商品”,公司实际并没有库存。

于是检查人员又从“发出商品”入手查起,但是企业财务部门不能提供“发出商品”的具体情况,同时也无法确定这些商品是否应当按照税法规定申报销售额。

检查人员又继续向法人及管理人员了解到公司的销售流程。

公司首先与客户签订供货合同,再根据工程进度分批供应混凝土,管理人员根据工程结构完工情况做“商品混凝土决算表”,“决算表”有上供给客户的混凝土数量、金额,还有购销双方有关人员和监理人员签章,表示购方对该批混凝土的验收,同时也表明了该批混凝土产权的转移。

但由于采用分期付款方式,按合同规定的工程进度结算,而实际上这些合同并没有得到严格的履行,购货方往往没有按时付款,而要等到工程竣工后才付,甚至有些在工程竣工后仍然拖欠,因此企业未按照税法规定及时开具发票并申报纳税,造成采用发出商品不确认销售收入,也不结转存货的方法,隐瞒销售收入,少缴税款的事实。

商品混凝土企业纳税评估方法浅析

商品混凝土生产企业纳税评估方法浅析商品混凝土,简称为“商砼(tóng),亦称预拌混凝土,是将水泥、集料、水以及根据需要掺入的外加剂、矿物掺和料等按一定比例,经计量、拌制后采用运输车在规定时间内运至使用地点出售的建筑材料,是以集中搅拌、远距离运输的方式向建筑工地供应一定要求的混凝土。

笔者从多角度对商混生产企业的评估工作进行了浅析,不足之处望各位读者指正。

一、商品混凝土企业特点鲜明,主要包含有以下五大特点:(一)生产流程和工艺简单。

不同型号的商品混凝土其生产工艺基本相同,不同企业的同类产品附加值基本一致,行业内各企业之间的可比性较强。

(二)产品品种比较单一。

商品混凝土的品种主要由混凝土强度等级来区分,用C 和强度等级值表示,等级值越大强度越高。

一般分为C10、C15、C20、C25、C30、C35、C40、C45、C50、C55、C60等品种,强度不大于C50的产品为通用品,大于C50的产品为特制品。

一般商混企业生产的商品混凝土中,强度为C30的产品占多数,根据不同需求还可细分为C30早强、C30超流态、C30大体积、C30细石等。

(三)产品配方严格。

所需主要原料包括水泥、中砂、河流石、碎石、粉煤灰及外加剂。

外加剂是根据客户的不同要求而选择添加的,主要有:泵送剂(便于泵车像高处输送混凝土)、减水剂(节省水泥并提高强度)、膨胀剂(用于减少裂缝)、缓凝剂(可以延长混凝土凝结时间)、早强剂(用于快速提高混凝土强度、防止冻裂)等。

(四)能耗相对固定。

不同企业的生产设备基本相同,多为180或双180搅拌楼(站),搅拌楼和搅拌站区别仅在于骨料是一次提升还是二次提升。

其生产功耗相对固定,且由于搅拌楼(站)在生产过程中一般不会停止运转(一旦停转就必须清除楼里残留的混凝土),因此生产每方混凝土的能耗基本固定。

(五)产品存放时间短。

一般不超过6小时。

企业将商品混凝土生产出来后,必须及时运送至施工现场进行浇铸,其间搅拌筒也必须始终处于转动状态,否则混凝土就会凝固报废。

混凝土案例(精选)

混凝土案例(精选)第一篇:混凝土案例(精选)纳税评估案例。

一、基本情况。

某商品混凝土公司成立于2005年12月,注册资金1200万元,于2006年3月取得预拌商品混凝土专业承包三级资质,拥有“三一重工HZS120”生产线2条,泵送车2台,输送车辆20台,年设计生产商品混凝土20万立方米,企业员工40人。

2010年申报增值税销售收入39469727.66元,应纳增值税2368183.6596元。

2010年财务报表营业收入39469727.66元,营业成本37575010.39元,收入成本率95%。

利润总额149,130.93元,利润率0.38%。

2010年所得税年度汇算清缴中,企业申报纳税调整增加额373000.81元,调整后所得522,131.74,应纳所得税130,532.94,已入库。

调整项目为:业务招待费187427.88元,行政性罚款、滞纳金185572.93元。

二、案头分析。

经过案头分析,我们确定以下疑点:1、企业存货余额由727万元增至1571万元,如全部为材料,则全年材料周转明显偏低。

如存在在产品、产成品库存,则有未及时申报销售收入现象。

2、应付帐款833增至2231万元,是否有收入隐藏。

3、营业收入39469727.66元,营业成本37575010.39元,收入成本率95%,毛利率仅5%,低于同行平均毛利率(约10%)。

三、实地核查。

1、查企业系统控制台数据,结果未能找到。

企业反映因前期遭雷击导致设备损坏,维修后系统原数据丢失。

2、2010年全年耗电情况:该企业变压器为200千伏,每月变损2293千瓦时,线损279千瓦时,企业即使不生产经营,每月也需要交纳变压器-1-损耗2572千瓦时。

全年共计耗电480419千瓦时,扣除损耗2572*12=30864千瓦时,再扣除生活用电约占15%计67433千瓦时,生产耗电约382122千瓦时。

按该企业设备情况,每方混凝土约耗电2.5千瓦时,全年约生产混凝土152849方。

案例说营改增:增值税下计算工程造价

案例说营改增:增值税下计算工程造价

某钢筋混凝土工程,其中人工费65万元,钢筋169万元,混凝土142万元,其他材料(无票)12万元,机械7万元。

(费率:企业管理费8.01%,规费20.25%,利润7%)

营业税下计算工程造价

此种情况下,计算时,已经将税金包括在内。

每一个项目的金额,都是含税的。

营业税下计算工程造价

此种情况下,每一项计算都只是单纯的价格,不包括税金,而在最后工程造价里面,才加上相应的税金。

因此增值税取税,虽然税率高,但对工程造价的总价来说。

是减少了税金的。

欢迎您的下载,

资料仅供参考!

致力为企业和个人提供合同协议,策划案计划书,学习资料等等

打造全网一站式需求。

某商品混凝土有限公司纳税评估案例

某商品混凝土纳税评估案例一、基本情况湖北某商品混凝土成立于2007年6月,注册资金1000万元,私营有限责任公司,2007年7月在我局办理税务登记。

该企业主要生产商品混凝土销售,型号有:C1,C15,C20,C25,C30,根据增值税有关规定,生产销售商品混凝土征收率为6%,该企业由东西湖区局流芳税务所管辖。

二、疑点问题分析(一)商品混凝土纳税人生产情况通过调查分析了解商品混凝土的工艺流程是:生产商品混凝土的主要是将原料:水、水泥、石料、砂、粉煤灰加减水剂、膨胀剂进行搅拌形成商品混凝土,由于税法规定生产商品混凝土企业采取简易方法征收,尽管生产混凝土企业是一般纳税人,但不允许对购进的原材料进行进项抵扣,所以生产商品混凝土企业不需要在原料购入时取得增值税专用发票。

通过了解,混凝土的生产流程一般如下:原料配比混合——搅拌——送工地浇灌全部原料为:水泥、石料、砂、减水剂、膨胀剂加水动力:电。

成品不能久放,一般不超过5小时,所以不存在有存货,但有损失的现象。

不同产品的电耗基本相同,不同产品的直接人工工资基本相同。

(二)行业生产相关指标分析根据对商品混凝土生产行业的生产情况了解,每生产一立方商品混凝土的原料配比稍有不相同,采取模型分析法对采集该企业基础数据归纳汇总,运行投入产出比进行测算与运用电耗、水、直接人工工资等数据进行分析,初步得出如下结论:一是不同品种的商品混凝土所耗用的水、电、直接人工工资基本相同,上下浮动10%左右。

二是原材料与销售数量难以监管。

三是每一型号之间的价格基本相差10元。

鉴于以上情况,确定以上水耗、电耗、直接人工工资为主来测算生产量核实销售收入。

(三)以水电费缴费凭证、工资进行分析1、评估期生产(销售)量(立方)=评估期间用电量(或金额)/生产每立方所耗用电量(或金额)。

评估期生产(销售)量(立方)=评估期间用水量(或金额)/生产每立方所耗用的水量(或金额)。

2、直接人工工资核定法以评估期直接人工工资额为依据进行测算。

最新混凝土纳税评估模型【范本模板】

商品混凝土纳税评估模型及案例一、行业介绍(一)行业定义商品混凝土,又称预拌混凝土,简称为“商砼(tóng)”,就是将水泥、河沙、卵石、水以及根据需要掺入的外加剂、矿物掺和料等按一定比例,在搅拌站经计量、拌制后采用运输车在规定时间内运至使用地点出售的建筑材料生产过程。

其实质就是把混凝土这种主要建筑材料,从备料、拌制到运输等生产环节,从传统的现场搅拌施工中脱离出来,进行高度专业化的集中批量生产,有利于保证工程质量、降低能耗、节省施工用地、改善劳动条件、减少环境污染等。

其国民经济代码属于非金属矿物制品业中的水泥制品制造,行业明细代码为3021.(二)行业类型商品混凝土的特性主要表现在混凝土强度等级、坍落度(混凝土的塑化性能和可泵性)及石料最大公称粒径等方面,混凝土强度等级用C和强度等级值表示,强度等级数值越大强度越高,根据强度等级可以分为C10、C15、C20、C25、C30、C35、C40、C45、C50、C55、C60等型号的产品,强度等级不大于C50的产品为通用品,强度等级大于C50的产品为特制品。

我市该行业生产的产品主要集中在C20、C25、C30、C35四种型号。

本模型适用所有等级的商品混凝土.(三)生产设备及工艺简介商品混凝土生产企业的主要生产设备是按生产线组合在一起的,一条生产线包括立轴式混凝土搅拌机、皮带电机、水泥螺旋电机、空压机、水泵、油泵、管道泵等。

湘潭市内的商品混凝土生产线主要分为120型、180型两种型号,120型指设计生产能力为1小时生产混凝土120方,180型指设计生产能力为1小时生产混凝土180方.除生产线上的生产设备以外,商品混凝土生产企业一般还有运输搅拌车和泵车,混凝土搅拌运输车大多使用容量为10-14立方米的搅拌筒。

产品的主要生产工艺为:水泥、河沙、卵石及其辅料在搅拌场分仓贮存→经运输履带或其他方式卸到储料斗内→称量配料→经履带提升进入立轴式的混凝土搅拌机内→经搅拌后生成产成品→混凝土从搅拌机内卸入到专用的混凝土搅拌运输车里。

商混企业纳税评估方法与案例

商混企业纳税评估方法与案例

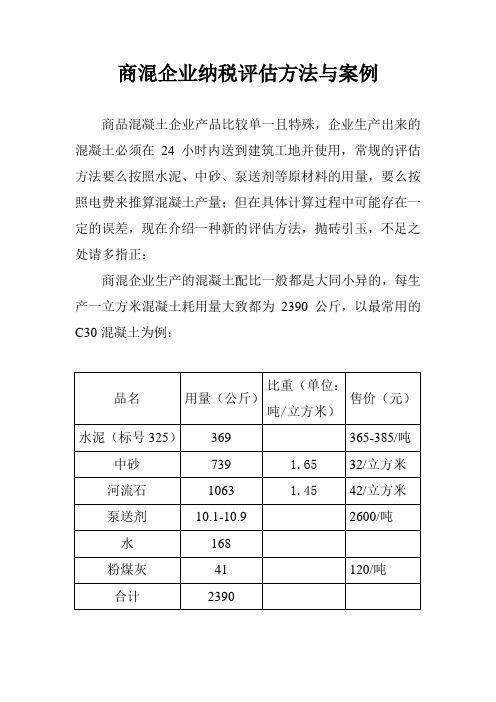

商品混凝土企业产品比较单一且特殊,企业生产出来的混凝土必须在24小时内送到建筑工地并使用,常规的评估方法要么按照水泥、中砂、泵送剂等原材料的用量,要么按照电费来推算混凝土产量;但在具体计算过程中可能存在一定的误差,现在介绍一种新的评估方法,抛砖引玉,不足之处请多指正:

商混企业生产的混凝土配比一般都是大同小异的,每生产一立方米混凝土耗用量大致都为2390公斤,以最常用的C30混凝土为例:

商混企业进的中砂、河流石都是按立方米计算的,通过上表可以计算出其领用的中砂和河流石的重量。

将企业领用的上述六种原材料重量相加,再除以2390就得出了该企业实际混凝土生产数量。

案例:

A企业为商混企业,增值税按简易办法征收,税率为6% 。

2013年1—8月,A企业申报的销售收入为:25899005.76元。

我们的评估人员运用上述方法到该企业收集了相关数据如下表所示:

按重量可推出A企业混凝土的产量为:

334213.5*1000/2930=139745.27立方米

A企业2013年每立方米混凝土售价平均为337元A企业实际混凝土含税收入收入为:

139838.2845*337=47125501.88元

不含税收入为:

47125501.88/1.06=44458020.64元

与A企业申报数据差异:

44458020.64-25899005.76=18559014.88元

应补增值税:

18559014.88*0.06=1113540.893元。

某混凝土有限公司评估案例

2、加强企业所得税管理。

根据混凝土行业的原材料耗 用指标配比关系,测算企业取得 水泥及砂卵石的发票是否合理、 测算取得的运费发票金额是否合 理,保证成本列支的真实性、合 法性和合理性。

路漫漫其悠远

3、规范混凝土行业的税收管理。

路漫漫其悠远

充分掌握该行业的经营特点、 通过对主要产品的能耗、物耗等 数据以及其他相关经济指标进行 比较分析,推测纳税人的实际纳 税能力,对企业进行科学的税收 监控。

评估人员通过以上综合分析, 初步确定企业存在以下疑点:

2、毛利率远低于同行业,在收 入大幅增长的前提下,毛利率与上 年相比较,下降幅度为 93.53%,可能存在隐匿 收入、虚列成本的嫌疑。

路漫漫其悠远

评估人员通过以上综合分析, 初步确定企业存在以下疑点:

路漫漫其悠远

3、通过能耗分析,以 及与A公司比较,测算的 销售额大于企业的申报数 据,可能存在隐匿收入的 嫌疑。

3

12059 4411735.85 264706.2 27716.61 2771661.23 166299.7

4

23833 883534.25 53012.06 50601.13 5060113.1 303606.8

5

29676 2513575.47 150814.5 35496.84 3549683.96 212981

路漫漫其悠远

经评估人员实地核查,结合企业 的自查报告,企业赊销产品应确认当 期收入的金额为2445283.02元(不含 税),应补缴增值税146716.98元,应 补缴第二季度企业所得税54116.5元, 企业对以上评估结论无异议,按要求 全部入库,并按规定缴纳滞纳金。

路漫漫其悠远

正常 项目

评估前

混凝土行业税收分析

1.采集数据

企业基本情况

H商品混凝土有限公司(以下简称H 公司),2006年7月11日登记,私营有 限责任公司,企业注册资金1000万元, 主要经营混凝土、预制构件生产销售, 是独立核算的增值税一般纳税人。 在国税部门管辖的税种有增值税和 企业所得税,皆为查帐征收,增值税按6 %实行简易办法征收。

评估前 单位产 品耗电 量 (度) 2.57 评估 后单 位产 品耗 电量 (度) 1.19

评估期 总耗电 量 (度)

非生产 耗电量 (度)

生产耗 电量 (度)

账载产 品产量 (立方)

评估补 报后产 量 (立方)

行业 参数

58

195510

398035

1.2

行业促管 4. 行业促管

产量 (立方)

320000

水泥 (公斤)

82615312

砂 (公斤)

260555984

石 (公斤)

33363876

粉煤灰 (公斤)

17476316

外加剂 (公斤)

2383134

矿粉 (公斤)

25420096

80000

20873694

65832421

84297612

4415589

602126

6422675

400000

103489006

326388405

417936372

21891905

2985260

31842771

经测算: 企业2011年1月至2012 年3月申报收入测算产量约19.6 万立方,与住建部门取得的企业产 量数量相差约20万立方

数据准备及分析

3、信息来源:散装水泥办

时间

2011年 2012年1-3月 合 计

混凝土行业税收现状分析及对策

混凝土行业税收现状分析及对策近年来,随着开封城市基础设施和房地产业的迅猛发展,混凝土企业快速成长,结合该行业生产经营特点,在日常管理和税务稽查中,发现了商品混凝土企业影响税收管理的问题,本文对商品混凝土行业税收管理现状和涉税问题进行了研究分析,并提出了相关对策建议,以期达到以查促管、加强行业长效管理的目的。

一、全市混凝土行业总体情况和税收管理现状随着开封市经济的快速发展,城市基础设施和房地产业同样迅猛发展,近年来全市混凝土企业快速成长壮大。

至去年末,在国税部门注册登记企业7户,年混凝土产能突破60万方,09年累计商品混凝土销售收入达到9500多万元,全年入库增值税570万元,所得税63.2万元。

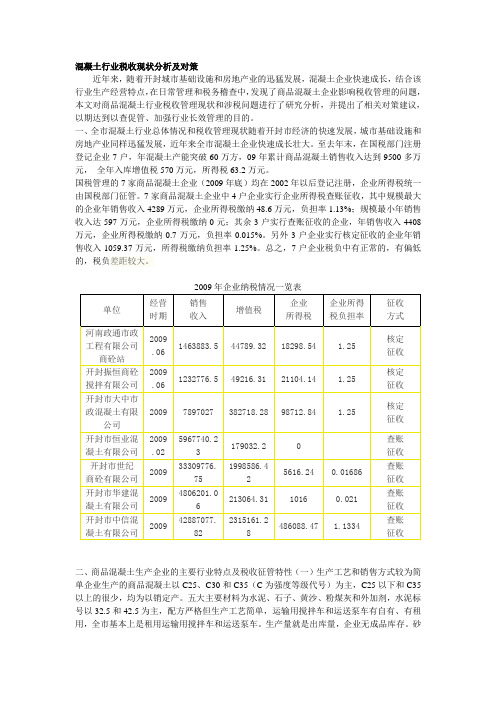

国税管理的7家商品混凝土企业(2009年底)均在2002年以后登记注册,企业所得税统一由国税部门征管。

7家商品混凝土企业中4户企业实行企业所得税查账征收,其中规模最大的企业年销售收入4289万元,企业所得税缴纳48.6万元,负担率1.13%;规模最小年销售收入达597万元,企业所得税缴纳0元;其余3户实行查账征收的企业,年销售收入4408万元,企业所得税缴纳0.7万元,负担率0.015%。

另外3户企业实行核定征收的企业年销售收入1059.37万元,所得税缴纳负担率1.25%。

总之,7户企业税负中有正常的,有偏低的,税负差距较大。

二、商品混凝土生产企业的主要行业特点及税收征管特性(一)生产工艺和销售方式较为简单企业生产的商品混凝土以C25、C30和C35(C为强度等级代号)为主,C25以下和C35以上的很少,均为以销定产。

五大主要材料为水泥、石子、黄沙、粉煤灰和外加剂,水泥标号以32.5和42.5为主,配方严格但生产工艺简单,运输用搅拌车和运送泵车有自有、有租用,全市基本上是租用运输用搅拌车和运送泵车。

生产量就是出库量,企业无成品库存。

砂石采购对象多为个人,产品销售以房开建安企业为主,投产上马快,营运资金大,资金结算时间严重滞后。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

混凝土行业增值税纳税评估案例分析

混凝土行业是一个新兴行业,是专门为建筑施工企业供应混凝土的生产企业的总称。

这些企业生产混凝土的设备专业、技术达标率高、并有专业运输设备及浇筑设备,形成了一条龙的电子化、机械化设备作业,是建筑行业不可缺少的配套行业。

随着城建力度的加大和房地产行业的迅猛发展,带动了市场混凝土行业的状大,混凝土行业在高速发展过程中是否会存在税收问题?出于对这个行业需要熟悉和了解的目的,适时掌握该行业落实国家税收政策的情况,根据增值税纳税评估规程,我局展开对混凝土行业的一次专项检查,下面我们就其中一户——扬州xx 润程混凝土有限公司的相关情况及其增值税纳税情况进行探析。

一、企业基本情况:

扬州xx 润程混凝土有限公司成立于2004 年 6 月,次月办理了税务登记证。

由于设备基础工程及申请资质等各项原因,公司于2005年5 月进行设备调试,同年9 月才试生产。

公司的经营范围主要是混凝土的生产和销售,按征收率6%简易征收增值税。

二、评估过程和做法:

由于混凝土企业的生产是采取以销定产的生产方式,产品生产后不可能长期存放,因此不可能有库存产品。

但是检查人员在该公司的报表上发现至2005 年底存货有8561417.26 元,至2006 年5 月底存货有5429254.62 元。

就这个疑点检查人员询问了公司财务负责

人,回答说存货反映的都是“分期收款发出商品”,公司实际并没有库存。

于是检查人员又从“发出商品”入手查起,但是企业财务部门不能提供“发出商品”的具体情况,同时也无法确定这些商品是否应当按照税法规定申报销售额。

检查人员又继续向法人及管理人员了解到公司的销售流程。

公司首先与客户签订供货合同,再根据工程进度分批供应混凝土,管理人员根据工程结构完工情况做“商品混凝土决算表”,“决算表” 有上供给客户的混凝土数量、金额,还有购销双方有关人员和监理人员签章,表示购方对该批混凝土的验收,同时也表明了该批混凝土产权的转移。

但由于采用分期付款方式,按合同规定的工程进度结算,而实际上这些合同并没有得到严格的履行,购货方往往没有按时付款,而要等到工程竣工后才付,甚至有些在工程竣工后仍然拖欠,因此企业未按照税法规定及时开具发票并申报纳税,造成采用发出商品不确认销售收入,也不结转存货的方法,隐瞒销售收入,少缴税款的事实。

根据了解到的情况,检查人员整理了检查思路,决定从调取“商品混凝土决算表”,按照工程项目、商品验收的时序进行统计,同时对照财务账册及发票开具情况进行比对,计算出企业已经交付但未申报纳税的混凝土销售额。

检查人员根据发出商品统计表,结合工程项目对应的合同,逐项工程认真核对,发现该公司结算方式主要有分期收款方式和预收货款方式,在分期收款方式中,有的是等工程竣工决算后会清尾款,有的是等质量检验合格后付清尾款。

检查人员计算出每一户的增值税纳税义务发生数,同时扣除企业已做销售的数字,得出少交税款数。

三、评估处理结果及原因分析:经核算,公司因工程尚未全部决算且

未如期收到货款,从

2005 年至2006 年5 月少申报销售额4569167.75 元,少缴税款274150.06 元,应调增应纳税所得额2983832.25 元。

与公司法人及财务负责人约谈说明并确认后,对该公司作出处罚决定:查补增值税款274150.06 万元,并按期征收滞纳金。

同时因该公司2005 年实行的是核定征收所得税,计算查补2005 年所得税款68926.52 元。

造成这种情况主要是行业内竞争激烈,据公司法人介绍,目前新办的混凝土企业经营普遍比较困难,为了招揽客户、扩展业务,将价格压得很低,再加上坏帐等因素,很多情况下实际利润达不到6%的水平,低于税法规定的征收率,因此必然造成亏损和经营上的困难。

而特别是和江都建设集团,邗建集团两个大客户的业务,不但没有按合同进度按时付款,经常要等到工程竣工后才付,甚至在工程竣工后仍然拖欠,直接影响到公司的资金正常运转。

四、管理建议及工作思考:

1、加强税法宣传,提高企业负责人、财务人员的纳税意识。

目前,混凝土行业普遍存在着应收款不能及时到帐的情况,企业出于自身利益的考虑,可能通过一定的帐务处理达到少缴或晚缴税款的目的。

通过宣传,使企业充分认识到偷逃国家税款所造成的严重后果,教育企业在任何情况下都不能打税收的主意,不能靠偷税来“改善经营”。

2、加强责任区管理,强化对企业的控管。

目前,在全面推行税收管理员制度的情况下,责任区的干部应加大对企业的控管力度。

在税务巡查、纳税评估等工作中,对每一个异常数据都要进行分析,同时注意数据间的逻辑关系,不放过任何疑点。

3、纳税评估一定要牢牢把握行业性特点,有针对性地查处。

在对混凝土行业的检查中,我们首先可根据该行业使用的水泥、黄砂、石子、水、外加剂等都有严格的配比,且无库存产品这一特点。

可通过原材料耗用测算法,测算混凝土商品的产量,与企业申报的销售产量进行比较分析,分析产生差异的原因,以评定纳税申报的真实性、准确性,将此作为下一步深入检查的线索。

其次由于普遍存在的买方市场,现款现货方式较少,导致了混凝土商品结算方式的复杂多样,造成一些混凝土企业“发出商品”余额较大,这也是检查的一个突破口。