2014电大苏宁偿债能力分析01

2014年财务报表分析任务03 苏宁获利能力分析

苏宁获利能力分析盈利能力分析销售毛利率=销售毛利/销售收入净额×100%2013年度:16,013,168,000÷105,292,229,000=15.21%2012年度:17,472,515,000÷98,357,161,000=17.76%2011年度:17,783,924,000÷93,888,580,000=18.94%销售净利率=净利润/销售收入净额×100%2013年度:371,770,000÷105,292,229,000=0.35%2012年度:2,676,119,000÷98,357,161,000=2.72%2011年度:4,820,594,000÷93,888,580,000=5.13%成本费用利润率=利润总额/成本费用总额×100%2013年度:144,386,000÷104,824,439,000=0.14%2012年度:3,241,598,000÷95,045,694,000=3.41%2011年度:6,473,226,000÷87,560,639,000=7.39%资产报酬率=净利润/总资产平均额×100%2013年度:371,770,000÷(82,251,761,000+76,161,501,000)×2=0.47%2012年度:2,676,119,000÷(76,161,501,000+59,786,473,000)×2=3.94%2011年度:4,820,594,000÷(59,786,473,000+43,907,382,000)×2=9.30%所有者权益报酬率=净利润/平均所有者权益×100%2013年度:371,770,000÷(28,369,258,000+28,459,130,000)×2=1.31%2012年度:2,676,119,000÷(28,459,130,000+22,328,334,000)×2=10.54%2011年度:4,820,594,000÷(22,328,334,000+18,338,189,000)×2=23.71%资本增值保值率=期末所有者权益/期初所有者权益2013年度:28,369,258,000÷28,459,130,000=0.9972012年度:28,459,130,000÷22,328,334,000=1.272011年度:22,328,334,000÷18,338,189,000=1.22销售净利率低于毛利率,说明管理费用,财务费用等明显增加。

苏宁易购偿债能力分析

第一节苏宁易购(002024)偿债能力指标偿债能力(debt-paying ability)是指企业用其资产偿还长期债务与短期债务的能力。

企业有无支付现金的能力和偿还债务能力,是企业能否健康生存和发展的关键。

企业偿债能力是反映企业财务状况和经营能力的重要标志。

偿债能力是企业偿还到期债务的承受能力或保证程度,包括偿还短期债务和长期债务的能力。

企业偿债能力,静态的讲,就是用企业资产清偿企业债务的能力;动态的讲,就是用企业资产和经营过程创造的收益偿还债务的能力。

企业有无现金支付能力和偿债能力是企业能否健康发展的关键。

苏宁易购 2014-2016年度偿债能力指标表<注1>:由于利息偿付倍数无法计算获得,故使用原口径苏宁易购披露数。

图 1-1第二节苏宁易购(002024)偿债能力指标同行业比较一、2014年度偿债能力比较苏宁易购及同行业2014年度偿债能力指标比较表表2-1二、2015年度偿债能力比较苏宁易购及同行业2015年度偿债能力指标比较表三、2016年度偿债能力比较苏宁易购及同行业2016年度偿债能力指标比较表第三节苏宁易购(002024)偿债能力指标分析一、营运资金分析图3-1●营运资金:是指流动资产总额减流动负债总额后的余额,也称净流动资产。

从会计的角度看是指流动资产与流动负债的净额。

为可用来偿还支付义务的流动资产,减去支付义务的流动负债的差额。

●营运资金公式:营运资金= 流动资产-流动负债●个人分析:营运资金是一定时期内的企业的流动资产超过流动负债的部分,是偿还流动负债的“缓冲垫”,该指标相对看高。

企业能否偿还短期债务,要看有多少债务,以及有多少可以变现偿债的流动资产。

当流动资产大于流动负债时,营运资金为正,表明企业的流动负债有足够的流动资产作为偿付的保证,反之,意味着偿债能力不足。

从上图表中可以看出,该企业营运资本2014年末值为85.3亿元,在所选的20家同行业企业中排名第6名。

企业偿债能力案例分析

企业偿债能力案例分析偿债能力是指企业对到期债务的清偿能力,包括短期内对到期债务的现实偿付能力和对未来债务预期的偿付能力。

偿债能力分析对促进企业发展的作用越来越大。

随着我国社会主义市场经济体制的建立,企业所面临的外部环境与内部条件日趋复杂,偿债能力的大小直接关系到企业持续经营能力的高低,是企业利益相关人最关心的财务能力之一,是衡量企业财务管理的核心内容,也是财务分析的一个重要方面。

对企业偿债能力分析十分必要。

为了详细说明对企业的偿债能力分析,本文以苏宁电器股份有限公司资料为例,来说明对企业如何进行偿债能力的分析。

苏宁电器主要以经销家用电器为主,根据其2003年、2004年年报,有关偿债能力的资料及财务数据摘录及计算一、短期偿债能力分析从资产构成看,公司的资产质量优良且比上年有所改善,主要表现在:2004年公司待摊费用、待处理财产损失等虚拟资产几乎为零,应收款项总额比上年下降,特别是3年以上的应收款项由2607万元减少到2219万元。

流动资产质量的提高,对公司的短期偿债能力提供了更可靠的保障。

从资产、资本对称结构看,公司的资产与资本对称结构由稳定结构变成了风险结构。

2003年流动资产总额比流动负债总额多18366万元。

2004年度,由于应收款项的减少等原因使流动资产总额减少了15519万元,而流动负债却增加了15308万元,造成流动资产总额比流动负债总额少了12441万元,公司的一部分流动负债被占用在长期资产上。

因此,导致流动比率、速动比率、现金比率均比上年下降55%、70%、37%,远远低于行业平均值,分别仅为行业平均值的34.96%、36.12%、5.25%。

从这一角度来看,在按期支付短期债务方面公司还存在着一定的风险。

从现金流动量角度分析,由于公司在2004年提高了主营业务收入,并收回了部分以前年度的应收账款,当年通过销售商品取得的现金大于按权责发生制确认的主营业务收入,经营活动现金净流量比上年增加27747万元。

苏宁易购公司偿债能力现状分析及改进对策 财务管理毕业论文

苏宁易购公司偿债能力现状分析及改进对策内容摘要偿债能力是指企业有多少资金可以偿还各种到期债务的能力。

偿债能力作为企业最基本的财务能力之一,也是企业得以生存的基础。

因为及时偿还到期债务,不仅能维持企业正常经营与发展,对企业未来的投资和融资活动也起到积极作用。

偿债能力作为财务指标在企业进行整体财务状况分析时必须考虑其对企业发展的影响因素。

当前,企业进行偿债能力分析的内容主要包括短期偿债能力和长期偿债能力。

本文旨在通过对苏宁易购集团股份有限公司偿债能力现状的分析,提出该企业在资本结构,应收账款回款力度,各项偿债指标等几大方面产生的问题,并就其影响因素通过比价分析法给出解决方案,提出优化企业资本结构,加强企业营运能力,设立偿债基金等解决措施。

关键词:电子商务企业偿债能力分析比较分析法Analysis of the Status Quo of the Repayment Ability of Suning Tesco Company and Its ImprovementCountermeasuresAbstractSolvency refers to the ability of an enterprise to repay various debts due. As one of the mostbasic financial capabilities of an enterprise, solvency is also the basis for an enterprise to survive.Because timely repayment of debts due, not only can maintain the normal operation anddevelopment of the enterprise, but also play a positive role in the future investment and financingactivities of the enterprise. At present, the content of corporate solvency analysis mainly includesshort-term solvency and long-term solvency. The purpose of this paper is to analyze the currentsituation of the solvency of Suning Tesco Group Co., Ltd., and put forward the problems arisingfrom the capital structure, the receivables of receivables, various debt repayment indicators, etc.The influencing factors are given solutions through the price analysis method, and the solutionmeasures are proposed to optimize the capital structure of the enterprise, strengthen theoperational capability of the enterprise, and establish a debt repayment fund.Key words:E-business company Solvency analysis Price analysis目录序言 (2)一、企业偿债能力分析相关理论 (3)(一)偿债能力内涵 (3)(二)偿债能力分析的内容 (3)1.短期偿债能力及其财务指标 (3)2.长期偿债能力及其财务指标 (4)(三)偿债能力分析的作用及意义 (4)二、苏宁易购公司偿债能力分析 (5)(一)苏宁易购简介 (5)(二)苏宁易购偿债能力现状 (5)三、苏宁易购公司偿债能力存在的问题 (5)(一)短期偿债能力存在的问题 (5)1、流动负债占负债总额比重较大 (5)2、资本结构不合理 (6)3、现金比率不稳定 (7)(二)长期偿债能力存在的问题 (7)1、债务负担过重 (7)2、利息保障倍数波动较大 (8)3、负债及股东权益比率不稳定 (8)四、苏宁易购公司偿债能力问题形成原因 (8)(一)短期偿债能力存在问题的原因 (8)1、企业借入短期负债太多且未充分利用 (8)2、存货周转率,应收账款回款力度低 (9)(二)长期偿债能力存在问题的原因 (9)1、营运能力有待提高 (9)2、资金来源单一,盈利能力较低 (9)五、苏宁易购公司偿债能力问题解决对策 (9)(一)解决短期偿债能力问题的对策 (10)1、合理降低流动负债的比重 (10)2、优化资本结构,促进应收账款回款力度 (10)(二)解决长期偿债能力问题的对策 (10)1、加强现金流量水平与提高企业营运能力 (10)2、完善企业资金流,设立偿债基金,制定合理的偿债计划 (11)参考文献 (11)致谢 ...................................................................................................................错误!未定义书签。

电大财务报表作业一 “偿债能力分析

作业一徐工科技偿债能力分析------徐工科技和太原重工的比较分析徐州工程机械科技股份有限公司(以下简称公司或徐州机械)原名徐州工程机械股份有限公司,系1993年6月15日经江苏省体改委苏体改生(1993)230号文批准,由徐州工程机械集团公司以其所属的工程机械厂、装裁机厂和营销公司1993年4月30日经评估后的净资产组建的定向募集股份有限公司。

公司于1993年12月15日注册成立,注册资本为人民币95,946,600.00元。

1996年8月经中国证监会批准,公司向社会公开发行2400万股人民币普通股(每股面值为人民币1元),发行后股本增至119,946,600.00元。

1996年8月至2004年6月,经股东大会或中国证监会批准,通过以利润、公积金转增或配股等方式,公司股本增至545,087,620.00元。

经2009 年8 月22 日召开的公司2009 年第一次临时股东大会审议通过,公司中文名称由“徐州工程机械科技股份有限公司”变更为“徐工集团工程机械股份有限公司”,英文名称由“Xuzhou Construction MachineryScience & Technology Co., Ltd.”变更为“XCMG Construction Machinery Co., Ltd. ”。

2009 年9 月4 日,经徐州市工商行政管理局核准,公司名称变更为“徐工集团工程机械股份有限公司”。

公司是集筑路机械、铲运机械、路面机械等工程机械的开发、制造与销售为一体的专业公司,产品达四大类、七个系列、近100个品种,主要应用于高速公路、机场港口、铁路桥梁、水电能源设施等基础设施的建设与养护。

公司主要产品有:工程起重机械、筑路机械、路面及养护机械、压实机械、铲土运输机械、高空消防设备、特种专用车辆、工程机械专用底盘等系列工程机械主机和驱动桥、回转支承、液压件等基础零部件产品,大多数产品市场占有率居国内第一位。

国家开放大学(电大)财务报表分析形考1-4答案

苏宁偿债能力分析一、苏宁电器股份有限公司概述苏宁电器股份有限公司简介苏宁电器是中国3C(家电、电脑、通讯)家电连锁零售企业的领先者,是国家商务部重点培育的“全国15家大型商业企业集团”之一。

截至2009年9月,苏宁电器在中国30个省和直辖市、300多个城市拥有900余家连锁店,员工12万名。

2008年销售规模突破1000亿元,品牌价值455.38亿元,名列中国企业500强第54位,入选《福布斯》亚洲企业50强、《福布斯》全球2000大企业中国零售企业第一位。

偿债能力分析1.短期偿债能力企业短期偿债能力是在不用变卖固定资产的情况下能够偿还债务的能力,常见指标有流动比率、速动比率和现金比率。

(1)流动比率是流动资产与流动负债的比值,是衡量短期偿债能力最常用的指标。

例如:苏宁云商2012年年末流动比率=5342710万元÷4124530万元=1.30(2)速动比率是指速动资产除以流动负债的比值,速动资产是指流动资产中变现能力强、流动性好的资产,计算时采用了流动资产减存货简化计算。

(3)公式:速动比率=(流动资产-存货)÷流动负债(3) 现金比率通过计算公司现金以及现金等价资产总量与当前流动负债的比率,来衡量公司资产的流动性。

公式:现金比率=(货币资金+交易性金融资产)÷流动负债由此,通过计算可以得出下表。

从上面表格可以看出2011年-2012年,苏宁电器的流动比率和速动比率没有特别大的起伏变化,基本比较稳定,流动比率保持在1到1.5之间,而速动比率基本在0.8到1之间浮动,从上面计算结果可以表明2012年流动比率比2011年流动比率增加了,从债权人的角度看,债务的保障程度提高了。

从经营者的角度看,短期偿债能力增加了,其财务风险降低了,企业筹集到资金的难度减小了。

速动比率的指标2012年为0.88,2012年是0.81,2012年比2011年降了0.07,表明企业的短期偿债能力有所下降,导致速动比率下降的原因可能是由于在这一年中流动资产和流动负债增加了,但是相比之下存货增加的更多,说明企业的存货变现速度变慢了和存货积压多了,从而使企业的变现速度下降了。

财务报表分析-国家开放大学电大学习网形考作业题目答案

财务报表分析一、形考作业一1.各位同学需要从我们给出的上市公司年报中选择一个,完成下面的四次作业,注意:四次作业都必须是针对一个公司来做的!具体可查看我们的答题要求及评分标准。

选择下面一个上市公司年报:鞍钢股份;格力电器;三一重工;苏宁云商;万科A。

请根据您选择的一个上市公司年报,登录相关财经网站自行下载(注意是自己下载最新的资料,课程平台不再提供)该公司的年报资料并完成对该公司的偿债能力分析!作业是占总成绩的一部分哦。

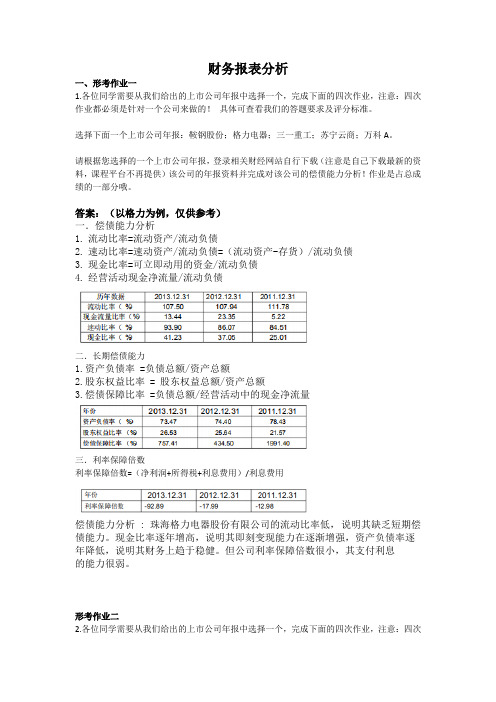

答案:(以格力为例,仅供参考)一.偿债能力分析1.流动比率=流动资产/流动负债2.速动比率=速动资产/流动负债=(流动资产-存货)/流动负债3.现金比率=可立即动用的资金/流动负债4.经营活动现金净流量/流动负债二.长期偿债能力1.资产负债率 =负债总额/资产总额2.股东权益比率 = 股东权益总额/资产总额3.偿债保障比率 =负债总额/经营活动中的现金净流量三.利率保障倍数利率保障倍数=(净利润+所得税+利息费用)/利息费用偿债能力分析 : 珠海格力电器股份有限公司的流动比率低,说明其缺乏短期偿债能力。

现金比率逐年增高,说明其即刻变现能力在逐渐增强,资产负债率逐年降低,说明其财务上趋于稳健。

但公司利率保障倍数很小,其支付利息的能力很弱。

形考作业二2.各位同学需要从我们给出的上市公司年报中选择一个,完成下面的四次作业,注意:四次作业都必须是针对一个公司来做的!具体可查看我们的答题要求及评分标准。

选择下面一个上市公司年报:鞍钢股份;格力电器;三一重工;苏宁云商;万科A。

请根据您选择的一个上市公司年报,登录相关财经网站自行下载(注意是自己下载最新的资料,课程平台不再提供)该公司的年报资料并完成对该公司的营运能力分析!作业是占总成绩的一部分哦。

答案:(以格力为例,仅供参考)营运能力体现了企业运用资产的能力 , 资产运用效率高 , 则可以用较少的投入获取较高的收益。

下面从长期和短期两方面来分析格力的营运能力 :1. 短期资产营运能力( 1) 存货周转率。

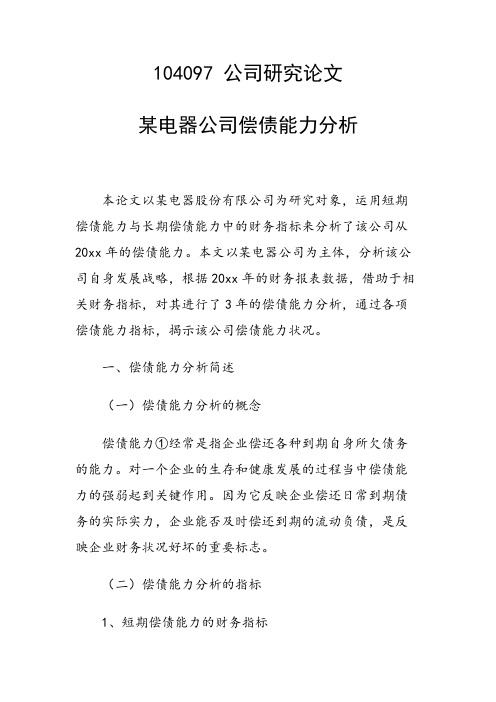

课题研究论文:某电器公司偿债能力分析

104097 公司研究论文某电器公司偿债能力分析本论文以某电器股份有限公司为研究对象,运用短期偿债能力与长期偿债能力中的财务指标来分析了该公司从20xx年的偿债能力。

本文以某电器公司为主体,分析该公司自身发展战略,根据20xx年的财务报表数据,借助于相关财务指标,对其进行了3年的偿债能力分析,通过各项偿债能力指标,揭示该公司偿债能力状况。

一、偿债能力分析简述(一)偿债能力分析的概念偿债能力①经常是指企业偿还各种到期自身所欠债务的能力。

对一个企业的生存和健康发展的过程当中偿债能力的强弱起到关键作用。

因为它反映企业偿还日常到期债务的实际实力,企业能否及时偿还到期的流动负债,是反映企业财务状况好坏的重要标志。

(二)偿债能力分析的指标1、短期偿债能力的财务指标短期偿债能力是指企业把流动资产作为偿还流动负债的能力。

它反映企业债务到期时偿还的实际能力。

所以财务人员必须十分重视短期债务的偿还能力,维护企业的良好信誉。

流动比率。

流动比率是企业流动资产与流动负债的比值。

它表明企业每一元流动负债有多少流动资产作为安全保障。

计算公式如下:流动比率=流动资产/流动负债一般情况下,这个比率越高,说明企业偿还流动负债的能力越强,反映企业拥有的营运资金多,可以变现的资产数额大,债权人遭受损失的风险小。

一般认为2:1的比例比较适宜它表明企业财务状况稳定可靠。

如果该比例过低,则表示企业可能难以如期偿还债务。

但是,流动比率也不能过高,过高则表明企业流动资产占用较多。

2、长期偿债能力的财务比率长期偿债能力是指企业偿还长期负债的能力。

企业的长期偿债能力是和企业的获利能力密切相关的。

一个企业的长期偿债能力强则说明该企业的获利能力很高。

一个是债权人观察自己借出款项是否安全,另一个就是企业观察自身负债经营的是否合理。

(1)资产负债比率资产负债比率是企业负债总额对资产总额的比率。

它表明企业资产总额中,债权人提供资金所占的比重,以及企业资产对债权人权益的保障程度,其计算公式如下:资产负债比率=负债平均总额/资产平均总额负债比率也表示企业对债权人资金的利用程度。

2014年财务报表分析任务01

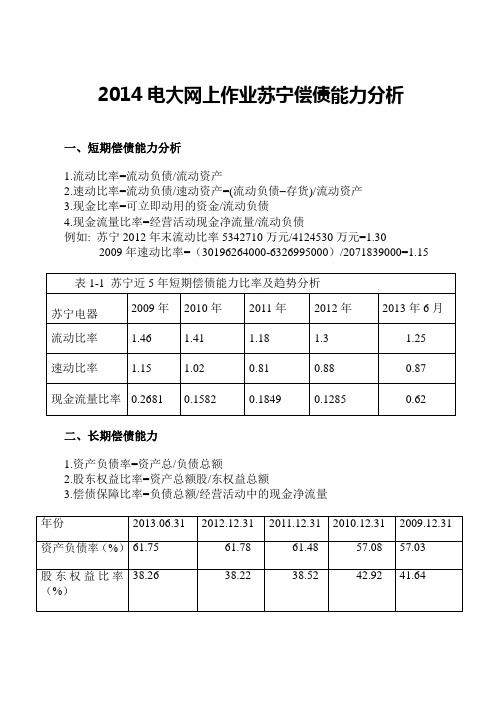

2014电大网上作业苏宁偿债能力分析

一、短期偿债能力分析

1.流动比率=流动负债/流动资产

2.速动比率=流动负债/速动资产=(流动负债–存货)/流动资产

3.现金比率=可立即动用的资金/流动负债

4.现金流量比率=经营活动现金净流量/流动负债

例如: 苏宁2012年末流动比率5342710万元/4124530万元=1.30 2009年速动比率=(30196264000-6326995000)/2071839000=1.15

二、长期偿债能力

1.资产负债率=资产总/负债总额

2.股东权益比率=资产总额股/东权益总额

3.偿债保障比率=负债总额/经营活动中的现金净流量

三、利率保障倍数

偿债能力分析:从以上表格可以看出, 苏宁的资产负债率自2010年开始就就高于国美。

苏宁的资产负债率2009年至2013年上半年, 除了2010年略有下降, 普遍来看是上升的。

苏宁电器在行业中处于佼佼者的地位, 本身具有很强的实力。

通过指标分析可以看出, 近四年来, 苏宁电器都保持一个相对较好的长期偿债能力水平, 长期偿债能力较强, 财务风险不大, 债权人的权益可以得到充分的保障, 债权人的借贷风险较小, 债权人收不回来本金和利息的可能性很小, 自身利益可以得到很好的保障。

同时, 苏宁现金对于负债和利息的担保能力很强, 企业有很好的资金实力来保障债权人的利益。

所以说苏宁电器的长期偿债能力还是比较好的。

2014苏宁财务报表分析

财务管理学课程设计(论文) 设计(论文)题目苏宁财务报表分析学院名称商学院专业名称会计电算化学生姓名薛斐涛学生学号2201351060201任课教师杨行设计(论文)成绩教务处制2015年 5 月26 日目录一、公司简介 (3)二、公司理念 (4)1、苏宁管理理念 (4)2、苏宁的经营理念 (4)3、苏宁的价值观 (4)4、苏宁人才观 (4)5、苏宁的服务观 (4)6、苏宁的竞争观 (5)7、苏宁精神 (5)三、环境分析 (5)1、外部分析 (5)2、内部分析 (6)四、公司战略目标 (7)五、短期偿债能力 (8)六、长期偿债能力 (8)七、利率保证倍数 (9)八、行业分析及建议 (9)一、苏宁电器股份有限公司概述苏宁电器股份有限公司简介苏宁电器(10.65,-0.05,-0.47%)是中国3C(家电、电脑、通讯)家电连锁零售企业的领先者,是国家商务部重点培育的“全国15家大型商业企业集团”之一。

截至2009年9月,苏宁电器在中国30个省和直辖市、300多个城市拥有900余家连锁店,员工12万名。

2008年销售规模突破1000亿元,品牌价值455.38亿元,名列中国企业500强第54位,入选《福布斯》亚洲企业50强、《福布斯》全球2000大企业中国零售企业第一位。

2004年7月,苏宁电器(002024)在深圳证券交易所上市。

凭借优良的业绩,苏宁电器得到了投资市场的高度认可,市值目前均列国内家电业、零售业和全球家电连锁业的绝对前列。

整合社会资源、合作共赢。

苏宁与国内外上千家供应商建立了“平等互惠,分工协作”的战略关系,与三星、LG、SONY、MOTOROLA、海尔等公司实现供应链无缝对接,并多次召开行业论坛,推动中国家电行业健康发展。

满足顾客需要、至真至诚。

苏宁承诺“品牌、价格、服务”一步到位,为中国数千万家庭提供了优质的家电商品与便利的购物环境,并通过B2B、B2C等创新手段定最大限度地满足顾客需求,降低采购和销售成本。

苏宁电器偿债能力分析

苏宁电器偿债能力分析 Document serial number【UU89WT-UU98YT-UU8CB-UUUT-UUT108】苏宁电器股份有限公司偿债能力分析内容提要偿债能力是指企业偿还到期债务的能力。

评价一个企业财务状况时必须使用偿债能力指标。

因为能否及时偿还到期债务,对一个企业来说是至关重要的。

目前,经常以短期偿债能力和长期偿债能力去判断公司的偿债能力的好坏。

分析短期偿债能力时通常使用流动比率、速动比率和现金比率等;分析长期偿债能力时通常使用资产负债率、股东权益比率和负债权益比率等。

本文从苏宁电器偿债能力低下, 偿债意识淡薄的实际出发,通过分析该集团的偿债能力,揭示该集团偿债能力如何,论述企业偿债能力乃是与企业盈利能力同样重要的财务能力。

并着重从财务管理的角度分析决定企业偿债能力强弱的因素及评价标准。

最后从宏观、微观两方面探寻提高企业偿债能力的对策。

关键词:偿债能力苏宁电器财务分析AbstractSolvency is usually refers to the enterprise the ability to repay maturing debt. There is close connection quality and financial solvency. Because the timely repayment of debts, is an important symbol to reflect the quality of status. At present often with short-term dent paying ability and long-term debt paying ability include current radio, quick radio, cash ration and so on, indicator of long-term solvency include the assent liability ration, equity ratio and debt to equity from the Suning appliance that the debt-paying ability 0fenterprises is low and their consciousness of paying off debts is dim, through the analysis of the company’s solvency to reveal the group,this paper holds the view that an enterprises ability to pay off debts means its financial ability,which is just as important as its profit-making the viewpoint of financial management,this paper gives priority to analysis of the various factors to affect an enterprises ability to pay off debts and sets the standards for evaluation. In the end, some counter-measures are suggested to improve an enteprises ability of pay off debts,according to the policy of micro-flexibility with macro-control.Keywords:Ability to pay off Suning appliance Counter-measure目录苏宁电器偿债能力分析随着资本市场的高速发展,偿债能力分析不仅能帮助我们更好的去理解不同行业的财务状况,业绩,成长情况,也会对企业的健康成长和发展起到了关键的作用。

2014年电大作业财务报表分析任务4

2014年电大作业财务报表分析——以苏宁为例苏宁云商集团股份有限公司(以下简称"苏宁"),原苏宁电器股份有限公司,创立于1990年,2004年7月21日,苏宁电器(002024)在深圳证券交易所上市。

经过23年的创业发展,成为国家商务部重点培育的“全国15家大型商业企业集团”之一。

苏宁电器是中国3C(家电、电脑、通讯)家电连锁零售企业的领先者,2007年实现销售近900亿元。

截至2009年5月,苏宁电器在中国29个省和直辖市、200多个城市拥有850多家连锁店,员工12万名。

2008年销售规模突破1000亿元,品牌价值423.37亿元,名列中国企业500强第53位,入选《福布斯》亚洲企业50强。

2005年12月,苏宁电器以严谨规范、科学高效的内部管理,顺利通过ISO9000质量管理体系认证。

2007年8月,苏宁荣登《福布斯》中文版2007“中国顶尖企业榜”榜首。

同年12月30日,苏宁电器荣膺2007年“中国100最受尊敬上市公司”,在上榜的连锁企业中排名第一。

由于经营定位准确、品牌管理独具特色,2008年6月2日,世界品牌实验室评定苏宁品牌价值423.37亿元,蝉联中国商业连锁第一品牌。

苏宁本着稳健快速、标准化复制的开发方针,采取"租、建、购、并"立体开发模式,在中国大陆600多个城市开设了1700多家连锁店;2009年,通过海外并购进入中国香港和日本市场,拓展国际化发展道路。

与此同时,苏宁开拓性地坚持线上线下同步开发,自2010年旗下电子商务平台"苏宁易购"升级上线以来,产品线由家电拓展至百货、图书、虚拟产品等,SKU数100多万,迅速跻身中国B2C前三,目标到2020年销售规模3000亿元,成为中国领先的B2C品牌。

2013年9月12日晚间,被定义为3.0模式的苏宁开放平台正式于北京揭开神秘面纱,平台被命名“苏宁云台”,并具备四大核心特点:双线开放、统一承诺、精选优选和免费政策。

苏宁财务报告分析(3篇)

第1篇一、引言苏宁易购作为中国领先的零售企业,近年来在电商领域取得了显著的成就。

本文将通过对苏宁易购的财务报告进行分析,评估其财务状况、盈利能力、偿债能力、运营能力和现金流状况,为投资者、分析师及企业管理者提供参考。

二、财务状况分析1. 资产负债表分析(1)资产结构分析苏宁易购的资产主要由流动资产、非流动资产和负债构成。

流动资产主要包括货币资金、应收账款、存货等,非流动资产主要包括长期投资、固定资产、无形资产等。

负债主要包括短期借款、长期借款、应付账款等。

从苏宁易购的资产负债表可以看出,其流动资产占总资产的比例较高,表明公司具有较强的短期偿债能力。

然而,随着电商市场竞争的加剧,苏宁易购的存货周转率逐年下降,存货管理风险较大。

(2)负债结构分析苏宁易购的负债主要由短期借款、长期借款和应付账款构成。

短期借款主要用于满足日常运营资金需求,长期借款主要用于支持公司扩张和发展。

从负债结构来看,苏宁易购的负债比例相对较高,表明公司面临一定的财务风险。

2. 利润表分析(1)营业收入分析近年来,苏宁易购的营业收入呈现持续增长态势,主要得益于线上线下一体化战略的推进。

然而,受电商行业竞争加剧和宏观经济环境等因素影响,营业收入增速有所放缓。

(2)毛利率分析苏宁易购的毛利率在近年来呈现波动状态。

一方面,公司积极拓展高毛利产品,提高毛利率;另一方面,电商市场竞争加剧,部分产品价格战导致毛利率下降。

(3)净利润分析苏宁易购的净利润在近年来波动较大,主要受营业收入、毛利率等因素影响。

近年来,公司加大了成本控制力度,净利润有所回升。

三、偿债能力分析1. 流动比率分析苏宁易购的流动比率近年来波动较大,但整体保持在合理水平。

这表明公司具有较强的短期偿债能力。

2. 速动比率分析苏宁易购的速动比率近年来波动较大,但整体保持在合理水平。

这表明公司具有较强的短期偿债能力。

3. 资产负债率分析苏宁易购的资产负债率在近年来有所上升,表明公司面临一定的财务风险。

电大开放大学2024年财务报表分析苏宁

2024年财务报表分析一一以苏宁为例苏宁云商集团股份有限公司(以下简称“苏宁”),原苏宁电器股份有限公司,创办于1990年12月26日,总部位于南京,是中国商业企业的领先者,经营商品涵盖传统家电、消费电子、百货、日用品、图书、虚拟产品等综合品类,线下实体门店1600多家,线上苏宁易购位居国内B2C前三,线上线下的融合发展引领零售发展新趋势。

正品德货、品质服务、便捷购物、舒适体验。

2024年7月,苏宁电器股份有限公司胜利上市。

2024年9月,包括苏宁银行在内的9家民营银行名称获得国家工商总局核准。

2024年1月27日,苏宁云商收购团购网站满座网。

2024年10月26日,中国民营500强发布,苏宁以2798.13亿元的营业收入和综合实力名列第一。

2024年8月10日,阿里巴巴集团投资283亿元人民币参加苏宁云商的非公开发行,占发行后总股本的19.99虬成为苏宁云商的其次大股东。

12月21日全面接手原江苏国信舜天足球俱乐部。

2024年8月,全国工商联发布“2024中国民营企业500强”榜单,苏宁控股以3502.88亿元的年营业收入名列其次2024年12月21日,其苏宁银行获批,黄金老担当苏宁银行行长。

2024年1月3日,拟全资收购每天快递。

[5]2024年7月20日,《财宝》世界500强排行榜发布,苏宁云商位列485位。

2024年8月,全国工商联发布“2024中国民营企业500强”榜单,苏宁控股以4129.51亿元的年营业收入名列其次。

2024年1月14日,苏宁云商发布公告,拟安排将“苏宁易购”这一苏宁才智零售的渠道品牌名称升级为公司名称,对公司中文名称、英文名称、证券简称等拟进行变更。

任务1:偿债实力分析一、短期偿债实力分析1.流淌比率二流淌资产÷流淌负债2.速动比率二速动资产÷流淌负债二(流淌资产-存货-其他流淌资产)/流淌负债3.现金比率二(货币资金+交易性金融资产)÷流淌负债4.现金流量比率二经营活动现金净流量÷流淌负债例如:苏宁2024年末流淌比率82383635千元/61455026千元=1.342024年速动比率二(82385)千元/61455026千元=0.772024年现金比率=(27209229+2228633)千元/61455026千元=0.479流淌比率、速动比率较上年同期未发生较大改变。

某电器公司偿债能力分析

某电器公司偿债能力分析某电器公司偿债能力分析一、引言偿债能力是企业财务状况的重要指标之一,直接反映了企业在支付债务方面的能力。

对某电器公司的偿债能力进行分析,可以帮助我们评估公司的财务风险和经营状况,从而为投资决策提供参考。

二、某电器公司偿债能力分析1. 负债结构首先,我们应该了解某电器公司的负债结构。

负债结构由两部分组成:短期负债和长期负债。

短期负债通常包括应付账款、短期贷款和应付职工薪酬等。

长期负债主要包括债券和长期贷款等。

根据负债结构,我们可以计算出某电器公司的负债比率。

2. 负债比率负债比率是衡量企业偿债能力的重要指标之一。

负债比率越高,企业的偿债能力越差,存在较高的偿债风险。

某电器公司的负债比率可以通过计算总负债与总资产的比值得到。

负债比率=总负债/总资产。

3. 流动比率流动比率是衡量企业支付短期债务能力的指标。

某电器公司的流动比率可以通过计算流动资产与流动负债的比值得到。

流动比率=流动资产/流动负债。

4. 速动比率速动比率是除去存货后的流动资产与流动负债之比。

存货通常是流动资产中最具不确定性的部分。

某电器公司的速动比率可以通过计算速动资产与流动负债的比值得到。

速动比率=速动资产/流动负债。

5. 利息支付能力利息支付能力是衡量企业偿还利息的能力。

某电器公司的利息支付能力可以通过计算利润总额与支付利息的比值得到。

利息支付能力=利润总额/支付利息。

6. 现金流量比率现金流量比率是衡量企业偿债能力的重要指标之一。

某电器公司的现金流量比率可以通过计算经营活动现金流量净额与债务支付现金流量净额的比值得到。

现金流量比率=经营活动现金流量净额/债务支付现金流量净额。

三、分析结果根据对某电器公司的偿债能力分析,我们得到以下结果:1. 负债比率为XX%,处于合理水平。

这意味着某电器公司的债务规模相对较小,偿债能力较强。

2. 流动比率为XX,高于1表示偿债能力较强。

某电器公司的流动比率表明其有足够的流动资产来支付短期债务。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

苏宁2011至2013年度财务报表分析

--偿债能力分析

一、企业简介

苏宁云商集团股份有限公司(以下简称"苏宁"),原苏宁电器股份有限公司,创立于1990年,2004年7月21日,苏宁电器(002024)在深圳证券交易所上市。

经过23年的创业发展,成为国家商务部重点培育的“全国15家大型商业企业集团”之一。

苏宁电器是中国3C(家电、电脑、通讯)家电连锁零售企业的领先者,2007年实现销售近900亿元。

截至2008年10月,苏宁电器在中国29个省和直辖市、200多个城市拥有800家连锁店,员工人数11万名,位列中国民营企业三强、中国企业500强第53位,并入选亚洲企业50强。

2005年12月,苏宁电器以严谨规范、科学高效的内部管理,顺利通过ISO9000质量管理体系认证。

2007年8月,苏宁荣登《福布斯》中文版2007“中国顶尖企业榜”榜首。

同年12月30日,苏宁电器荣膺2007年“中国100最受尊敬上市公司”,在上榜的连锁企业中排名第一。

由于经营定位准确、品牌管理独具特色,2008年6月2日,世界品牌实验室评定苏宁品牌价值423.37亿元,蝉联中国商业连锁第一品牌。

苏宁本着稳健快速、标准化复制的开发方针,采取"租、建、购、并"立体开发模式,在中国大陆600多个城市开设了1700多家连锁店;2009年,通过海外并购进入中国香港和日本市场,拓展国际化发展道路。

对于商业连锁零售,苏宁一贯坚持“专业自营”的服务方针,以连锁店服务为基石,配套建设了物流配送中心、售后服务中心和客户服务中心,为消费者提供方便快捷的零售配送服务、全面专业的电器安装维修保养服务和热情周到的咨询受理回访服务。

与此同时,苏宁开拓性地坚持线上线下同步开发,自2010年旗下电子商务平台"苏宁易购"升级上线以来,产品线由家电拓展至百货、图书、虚拟产品等,SKU数100多万,迅速跻身中国B2C前三,目标到2020年销售规模3000亿元,成为中国领先的B2C品牌。

经过20多年的创业发展,苏宁已从一家200平米的空调专营店发展成为一个不仅是中国最大的商业零售企业而且在海外享有较高美誉的国际化企业集团。

二、偿债能力分析

企业的偿债能力是指企业用其资产偿还长期债务与短期债务的能力。

企业有无支付现金的能力和偿还债务能力,是企业能否生存和健康发展的关键。

偿债能力分析包括短期偿债能力的分析和在期偿债能力的分析两个方面:短期偿债能力,就是企业以流动资产偿还流动负债的能力。

它反映企业偿付日常到期债务的实力、企业能否及时偿付到期的流动负债,是反映企业财务状况好坏的重要标志、财务人员必须十分重视短期债务的偿还能力,维护企业的良好信誉;长期偿债能力,指企业偿还长期负债的能力,企业的长期负债,包括长期借款、应付长期债券等。

(一)短期偿债能力分析

1.流动比率=流动资产/流动负债

2.速动比率=速动资产/流动负债=(流动资产–存货)/流动负债

3.现金比率=可立即动用的资金/流动负债

4.现金流量比率=经营活动现金净流量/流动负债

例如:苏宁2012年末流动比率5342710万元/4124530万元=1.30

表1-1 苏宁近3年短期偿债能力比率及趋势分析

苏宁电器项目2013年6月2012年同比增减2011年

流动比率 1.23 1.30 -0.07 1.18 速动比率0.78 0.85 -0.07 0.77

现金流量比率0.62 0.1285 -0.0

7 0.18

(二)长期偿债能力

1.资产负债率=负债总额/资产总额

2.股东权益比率=股东权益总额/资产总额

3.偿债保障比率=负债总额/经营活动中的现金净流量

表1-2 苏宁近3年长期偿债能力比率

年份2013年6月2012年2011年

资产负债率(%)61.75 61.78 61.48

股东权益比率(%)38.26 38.22 38.52

(三)利率保障倍数=(所得税+净利润+利息费用)/利息费用

表1-3 苏宁近3年利率保障倍数

年份2013年6月2012年2011年

利率保障倍数-11.03 -16.42 -15.05

偿债能力分析:从以上表格可以看出,苏宁的资产负债率自2010年开始就就高于国美。

苏宁的资产负债率2009年至2013年上半年,除了2010年略有下降,普遍来看是上升的。

苏宁电器在行业中处于佼佼者的地位,本身具有很强的实力。

通过指标分析可以看出,近四年来,苏宁电器都保持一个相对较好的长期偿债能力水平,长期偿债能力较强,财务风险不大,债权人的权益可以得到充分的保障,债权人的借贷风险较小,债权人收不回来本金和利息的可能性很小,自身利益可以得到很好的保障。

同时,苏宁现金对于负债和利息的担保能力很强,企业有很好的资金实力来保障债权人的利益。

所以说苏宁电器的长期偿债能力还是比较好的。