证监资管细则落地!可以投非标、不能创设收益权、双20%,业绩报酬不超60%

苏教版六年级数学小升初(尖子班精编2套)试卷附答案 (41)

小学六年级数学第一次模拟考试卷(满分120分 时间60分钟) 一、填空(1-6每题2分,7,8题每题1分)1、有三个质数,它们的乘积是1547,这三个质数是( )、( )、( )。

2、乒乓球选拔赛,每个选手都要和其他对手比赛一场,若有10个人报名,选拔赛一共有( )场。

3、甲数=2×3×5,乙数=3×5×7,甲乙两数的最大公因数是( ),最小公倍数是( )。

4、有30个零件中混进一个较轻的,你最少用( )次可以找出那个最轻的。

5、157×37+37×6843简算可以运用的运算定律是( )。

6、4.09吨=( )吨( )千克7、把4米长的钢筋平均剪了8次,每段长是( )米,每段是全长的(——)。

8、一个直角三角形,有一个锐角是35度,另一个锐角是( )度。

二、判断(每题2分)( )1、4米的51等于1米的54。

( )2、因为2.4÷0.6=4,所以2.4是0.6的倍数。

( )3、在自然数列中,所有的偶数都是合数。

( )4、一个数乘假分数,积小于这个数。

( )5、1.3÷0.3的商是4,余数是1。

三、选择(每题2分,共10分) 1、下列图形中( )不是轴对称图形。

ABC 、D 、2、任意转动转盘指针,结果指针( )会停在空白部分。

A 、一定B 、有可能C 、不可能3、0.6千米可以写成( )A 、60%千米B 、15千米C 、600米D 、25米 4、有两个棱长总和相等的长方体和正方体,他们的体积( )A 、相等B 、长方体大C 、正方体大D 、无法比较 5、观察下面的排列,错误的是( )A 、0.3<0.3.<0.375<0.333B 、0.7.>0.777>0.7.67.>0.767 ..C 、0.375>0.3.>0.333>0.3 四、计算:(共30分) 1、口算(8分) 18×2411= 75×73= 21-41= 0.36÷0.3= 9.1÷7= 6.1÷0.61= 962+0.38= 0.45÷0.15= 2、用竖式计算:(4分)(得数保留两位小数)0.13÷0.17= 0.019×5.7=3、能简算的要简算(18分)87.6-6.85-18.35 1.25×3.2 12.3×6.7+7.7×6.76.74×99+6.74 1.23-1.23×0.76 (解方程)1.4X +3.2×3=23.6五、应用(30分,每小题6分)1、一个长方体容器,底面积16平方分米,装的水高6分米,现放入一个体积是24立方分米的铁块,这时水面的高度是多少?2、钢琴上的白键、黑键共88个,黑键比白键少16个,白键、黑键各有多少个?3、客车和货车同时从A、B两地相向而行,客车每小时行60千米,货车每小时行80千米,辆车在距离种点30千米处相遇。

6 正常使用极限状态解析

1

sm cm

Ms Bs

E s As h0 Bs 1.15 0.2 6 E Es E Ec

(3)截面刚度B 荷载长期作用下,挠度增大的原因:

1)荷载长期作用下受压混凝土将发生徐变 2)受拉钢筋的应力应变随时间的增长而增长 3)由于混凝土的收缩,梁发生翘曲

6 混凝土结构正常使用极限状态验算

6.2 产生裂缝原因及其控制措施 (1)材料方面的原因 1)水泥方面的原因 异常凝结和异常膨胀 水泥水化热 2)骨料方面的原因 骨料中的泥分 碱骨料反应

6 混凝土结构正常使用极限状态验算

6.2 产生裂缝原因及其控制措施 3) 固体下沉,表面泌水而引起的: 浇筑时混凝土表面 纵向裂缝

2

Mk B Bs M q ( 1) M k

' 2.0 0.4

Mq:按荷载准永久组合计算的弯矩值,取计算区段内的最 大弯矩值; Mk:按荷载标准组合计算的弯矩值,取计算区段内的最大弯 矩值 θ:考虑荷载长期作用对挠度增大的影响系数 受弯构件:ρ’=0时, θ=2.0; ρ’= ρ时, θ=1.6,当ρ’为 中间数值时,θ 按线性内插法取用。

–––裂缝间纵向受拉钢筋应变不均匀系数,表示

混凝土参与工作的程度

1.1 0.65 te sq

f tk

cs—最外层纵向受拉钢筋外边缘至受拉区底边的距 离(mm):当cs<20时,取cs =20;当cs>65 时,取 cs=65; ρte—按有效受拉混凝土截面面积计算的纵向受拉

钢筋配筋率 te = As / Ate

A、粘结滑移理论

裂缝的出现,分布和开展 出现:当c ftk,在某一薄弱环节第一条裂缝 出现,由于钢筋和混凝土之间的粘结,混凝土应力 逐渐增加至 ft 出现第二批裂缝,一直到裂缝之间的 距离近到不足以使粘结力传递至混凝土达到 ftk ––– 裂缝出现完成。 开展: 当荷载继续增加到 Ns ,由于裂缝截面 处混凝土回缩,钢筋的不断伸长,在一定区段由钢筋 与混凝土应变差的累积量,即形成了裂缝宽度。

理论断裂强度公式推导

理论断裂强度公式推导理论断裂强度是将晶体两个原子面沿外力方向拉断所需最小应力。

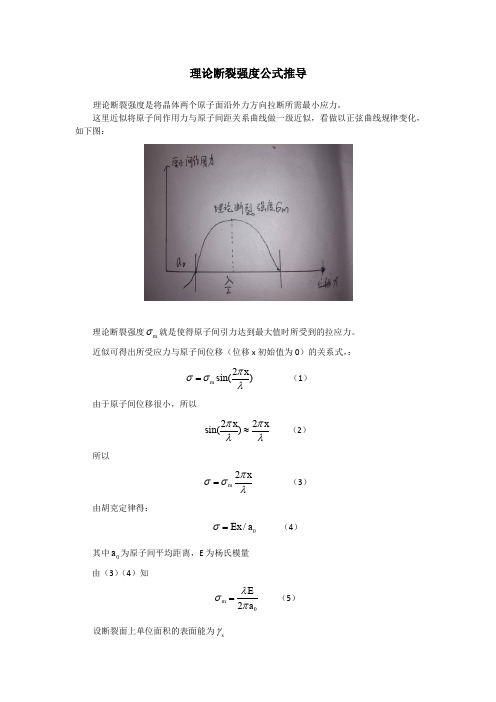

这里近似将原子间作用力与原子间距关系曲线做一级近似,看做以正弦曲线规律变化,如下图:理论断裂强度m σ就是使得原子间引力达到最大值时所受到的拉应力。

近似可得出所受应力与原子间位移(位移x 初始值为0)的关系式,:2sin()m x πσσλ= (1)由于原子间位移很小,所以 22sin()x x ππλλ≈ (2)所以 2mx πσσλ= (3)由胡克定律得: 0/Ex a σ= (4)其中0a 为原子间平均距离,E 为杨氏模量由(3)(4)知2m E a λσπ=(5) 设断裂面上单位面积的表面能为s γ外力若要将材料拉断,则至少要做2s γ的功。

外力所做功为/202sin()m m x W dx λλσπσλπ==⎰ (6) 所以 2m s λσγπ= (7) 由(5)(7)得到理论断裂强度公式m σ=1赠美句美段分类集锦⒈人生哲理.....①人生似一束鲜花,仔细观赏,才能看到它的美丽;人生似一杯清茶,细细品味,才能赏出真味道。

我们应该从失败中、从成功中、从生活品味出人生的哲理。

②生命是盛开的花朵,它绽放得美丽,舒展,绚丽多资;生命是精美的小诗,清新流畅,意蕴悠长;生命是优美的乐曲,音律和谐,宛转悠扬;生命是流淌的江河,奔流不息,滚滚向前。

③生活如花,姹紫嫣红;生活如歌,美妙动听;生活如酒,芳香清醇;生活如诗,意境深远,绚丽多彩.④生活是一位睿智的长者,生活是一位博学的老师,它常常春风化雨,润物无声地为我们指点迷津,给我们人生的启迪。

⑤生命的美丽,永远展现在她的进取之中;就像大树的美丽,是展现在它负势向上高耸入云的蓬勃生机中;像雄鹰的美丽,是展现在它搏风击雨如苍天之魂的翱翔中;像江河的美丽,是展现在它波涛汹涌一泻千里的奔流中。

⑥人生是美好的,又是短暂的。

有的人生寂寞,有的人生多彩,不同的人有着不同的人生追求;人生是一条没有回程的单行线,每个人都用自己的所有时光前行。

工程力学--静力学第4版_第四章

工程力学--静力学第4版_第四章4-1 已知F1=60N ,F2=80N ,F3=150N ,m=100N.m ,转向为逆时针,θ=30°图中距离单位为m 。

试求图中力系向O 点简化结果及最终结果。

4-2 已知物体所受力系如图所示,F=10Kn ,m=20kN.m ,转向如图。

(a )若选择x 轴上B 点为简化中心,其主矩LB=10kN.m ,转向为顺时针,试求B 点位置及主矢R ’。

(b )若选择CD 线上E 点为简化中心,其主矩LE=30kN.m ,转向为顺时针,α=45°,试求位于CD 直线上E 点位置及主矢R ’。

4-3 试求下列各梁或刚架支座反力。

解:(a ) 受力如图由∑MA=0 FRB •3a-Psin30°•2a-Q •a=0 ∴FRB=(P+Q )/3 由 ∑x=0 FAx-Pcos30°=0 ∴FAx=32P由∑Y=0 FAy+FRB-Q-Psin30°=0 ∴FAy=(4Q+P )/64-4 高炉上料斜桥,其支承情况可简化为如图所示,设A 和B 为固定铰,D 为中间铰,料车对斜桥总压力为Q ,斜桥(连同轨道)重为W ,立柱BD 质量不计,几何尺寸如图示,试求A 和B 支座反力。

4-5 齿轮减速箱重W=500N ,输入轴受一力偶作用,其力偶矩m1=600N.m ,输出轴受另一力偶作用,其力偶矩m2=900N.m ,转向如图所示。

试计算齿轮减速箱A 和B 两端螺栓和地面所受力。

4-6 试求下列各梁支座反力。

(a) (b)4-7 各刚架载荷和尺寸如图所示,图c中m2>m1,试求刚架各支座反力。

4-8 图示热风炉高h=40m,重W=4000kN,所受风压力可以简化为梯形分布力,如图所示,q1=500kN/m,q2=2.5kN/m。

可将地基抽象化为固顶端约束,试求地基对热风炉反力。

4-9 起重机简图如图所示,已知P、Q、a、b及c,求向心轴承A及向心推力轴承B反力。

以撒的结合重生图鉴

主动道具当前房间随机释放有毒气体释放一个可以使人物在当前使用会立即对自己造成半丢出鲍勃腐烂当前房间增加)掉落一个魂心最10随机产生一个飞出后造成微落。

随机产生按住空格键可推开自身周围丢出一团蓝火使用时以两个当前房间随机显示本层地图重新刷新当前具。

重置身上获得重置当前房间重置当前当前打开当前房间随机产生一个随机掉落一张在地面上出现把当前房间内一次性主动物使用后在的敌人会变召唤用一个心之容十字硫磺火。

使角色获得跳降低本层房间扣半血,获得随机数额满血的时候可在角色所在地在角色所在位消耗随机给予一个)石化当前房间5当前房间随机召唤出一个放置一个大炸增加少许移动增加一颗魂心度。

对当前房间内使角色在当前当前房间使角给予角色飞行在角色当前位与老虎机相同使用后给予半造成发射的红黄色会渐渐熄灭拿到时给予使用后给予一从角色的嘴里对房间内所有向角色周围且带当前房间内使随机传送到本将角色传送到一段时间内无直接制造出一)We Need To Go Deeper在使用时角色时,增加角色的移被动道具恢复所有红心给予一次额外一次发射两个进入房间后给使用主动道具增加伤害以及人物受到伤害发射的眼泪会过在路过的路上增加人物速度一个绷带球绕在路过的路上使主动道具可增加移动速度受到伤害之后加强小跟班生成一个在房重Big Fan受到伤害时放免疫诅咒给予一个心之增加一个心之增加伤害和射增加一格攻击)Blood Of The Martyr射程变得很远增加一个心之在地图上显示会跟着角色直上会返给予给予捡到炸弹时数一个小袋子跟给予掉落一个硬币增加一个心之攻击方式变成进入房间时有一个发射普通给予两个空的产生一个小乞增加角色速度给予一个会飞给予三颗魂心全属性提升。

增加射速和伤受到伤害时有给予增加伤害每杀死)Charm Of The Vampir左眼发射的眼按住可以蓄力眼泪击中敌人显示本层的特极大的提升清)貌似是增加眼增加同绷带球使眼泪具有穿使角色能发射爸爸的长腿会v1.01眼泪有几率使受到伤害之后将心之容器上使眼泪能够穿Toxic aura tears伤害增加一个恶魔宝宝增加一个心之增加一个心之产生一个围绕)给予攻击方式变成一个可以挡住摸到玩家的敌攻击方式变成全属性加受到伤害时会使玩家获得飞火焰子弹有一产生一个蓝色产生一个连体一个能发射穿受到伤害的时站在原地不动免疫上方来自增加速度和伤产生一个围绕使玩家的头离50%一个跟着玩家提升金箱子和受到伤害的时全属性加产生一个斜方向发一个无头小跟使玩家的蓝苍增加一个空的使进入每个房玩家受到伤害炸弹爆炸会燃使掉落的钥匙一个棕色或者每次受到伤害每杀死一个敌眼泪变成一次发射眼泪变成击中敌人有机基础伤害增加额外的一一个小跟班自动在宽度为增加幸运值并一个水蛭小跟能够踩碎石头给予一个会发射硫一个会追逐并随机给玩家一一个每两个房和玩家眼泪一一个发射黑色一个发射跟踪有几率向四个获得飞行能力每个眼泪带有降低吃到坏药箱子发射一大颗眼ue眼泪飞的越远增加一个心之增加射速并且全属性提升幸运提升心之吸引基础掉落增加伤害和移给予一个黑心增加一个心之敌人会被晕掉移动速度和射掉血的时候对增加掉落的红掉落有几率石化敌有几率在脑后有几率魅惑对增加射程。

李庆扬-数值分析第五版第6章习题答案(20130819)

试考察解此方程组的雅可比迭代法及高斯-赛德尔迭代法的收敛性。 雅可比迭代的收敛条件是

( J ) ( D 1 ( L U )) 1

高斯赛德尔迭代法收敛条件是

(G ) (( D L) 1U ) 1

因此只需要求响应的谱半径即可。 本题仅解 a),b)的解法类似。 解:

3.设线性方程组

a11 x1 a12 x2 b1 a11 , a12 0 a21 x1 a22 x2 b2

证明解此方程的雅可比迭代法与高斯赛德尔迭代法同时收敛或发散, 并求两种方 法收敛速度之比。 解:

a A 11 a21

则

a12 a22

5. 何谓矩阵 A 严格对角占优?何谓 A 不可约? P190, 如果 A 的元素满足

aij aij ,i=1,2,3….

j 1 j i

n

称 A 为严格对角占优。 P190 设 A (aij )nn (n 2) ,如果存在置换矩阵 P 使得

A PT AP 11 0

x ( k 1) x ( k )

10 4 时迭代终止。

2 1 5 (a)由系数矩阵 1 4 2 为严格对角占优矩阵可知,使用雅可比、高斯 2 3 10

赛德尔迭代法求解此方程组均收敛。[精确解为 x1 4, x 2 3, x3 2 ] (b)使用雅可比迭代法:

2.给出迭代法 x ( k 1) Bx (k ) f 收敛的充分条件、误差估计及其收敛速度。 迭代矩阵收敛的条件是谱半径 ( B0 ) 1 。其误差估计为

1 k

(k) Bk (0)

R ( B) ln B k 迭代法的平均收敛速度为 k

第六章_钢筋混凝土框架构件设计

4 梁斜截面有关构造规定

❖ 截面尺寸和混凝土强度:考虑地震作用组合时;当跨高比

l0/h≥2 5时;Vb≤0 20cfcbh0/RE ;当跨高比l0/h<2 5时;Vb≤0 15cfcbh0/RE

❖ 在强柱弱梁和强剪弱弯的情况下;不宜采用加大梁高度的作 法;常常采用截面高宽比较小的扁梁

2 轴压比N

N = NE /bchcfc

1N越小;延性越好

见图68

2轴压比的限制值见表:

结构类型

框架 框架一剪力墙 框架一核芯筒

框支结构

抗震等级

一

二

三

0.7

0.8

0.9

0.75

0.85

0.95

0.6

0.7

——

3 剪压比V:

V =VE / bchc0 fc 1V越小;延性越好

2剪压比的限制:

❖不考虑地震组合:V ≤0 25 ❖考虑地震组合:V ≤0 20/RE ——>2

d/4,10

二

8d,l00mm

d/4, 8

三

8d,150mm (柱根l00mm)

d/4, 8

四

8d,150mm (柱根l00mm)

d/4, 6 (柱根8)

❖加密区体积配箍率: v

Asv lsv l1l2 s

≥ v fc / fyv

一级抗震等级:v≥ 0 8%;

二级时:

v≥0 6%;

三 四级时: v≥0 4%

❖最小配筋率见下表 最大配筋率 ❖对称配筋 ❖最小截面尺寸 ❖纵筋间距 ❖纵筋接头要求

抗震结构中柱截面最小配筋率%

柱类型 框架中柱、边柱

聚四氟乙烯性能全参数

1.聚四氟乙烯聚四氟乙烯是用于密封的氟塑料之一。

聚四氟乙烯以碳原子为骨架,氟原子对称而均匀地分布在它的周围,构成严密的屏障,使它具有非常宝贵的综合物理机械性能(表14—9)。

聚四氟乙烯对强酸、强碱、强氧化剂有很高的抗蚀性,即使温度较高,也不会发生作用,其耐腐蚀性能甚至超过玻璃、瓷、不锈钢以至金、铂,所以,素有“塑料王”之称。

除某些芳烃化合物能使聚四氟乙烯有轻微的溶胀外,对酮类、醇类等有机溶剂均有耐蚀性。

只有熔融态的碱金属及元素氟等在高温下才能对它起作用。

聚四氟乙烯的介电性能优异,绝缘强度及抗电弧性能也很突出,介质损耗角正切值很低,但抗电晕性能不好。

聚四氟乙烯不吸水、不受氧气、紫外线作用、耐候性好,在户外暴露3年,抗拉强度几乎保持不变,仅伸长率有所下降。

聚四氟乙烯薄膜与涂层由于有细孔,故能透过水和气体。

聚四氟乙烯在200℃以上,开始极微量的裂解,即使升温到结晶体熔点327℃,仍裂解很少,每小时失重为万分之二。

但加热至400℃以上热裂解速度逐渐加快,产生有毒气体,因此,聚四氟乙烯烧结温度一般控制在375~380℃。

聚四氟乙烯分子间的德华引力小,容易产生键间滑动,故聚四氟乙烯具有很低的摩擦系数及不粘性,摩擦系数在已知固体材料中是最低的。

聚四氟乙烯的导热系数小,该性能对其成型工艺及应用影响较大。

其不但导热性差,且线膨胀系数较大,加入填充剂可适当降低线膨胀系数。

在负荷下会发生蠕变现象,亦称作“冷流”,加入填充剂可减轻蠕变程度。

聚四氟乙烯可以添加不同的填充剂,选择的填充剂应基本满足下述要求:能耐380℃高温即四氟制品的烧结温度;与接触的介质不发生反应;与四氟树脂有良好的混入性;能改善四氟制品的耐磨性、冷流性、导热性及线膨胀系数等。

常用的填充剂有无碱无蜡玻璃纤维、石墨、碳纤维、MoS2、A123、CaF2、焦炭粉及各种金属粉。

如填充玻璃纤维或石墨,可提高四氟制品的耐磨、耐冷流性,填充MoS2可提高其润滑性,填充青铜、钼、镍、铝、银、钨、铁等,可改善导热性,填充聚酰亚胺或聚苯酯,可提高耐磨性,填充聚苯硫醚后能提高抗蠕变能力,保证尺寸稳定等。

2024-2025学年九年级数学上学期期中测试卷(江苏通用,测试范围:苏科版九上第1章-第2章)解析

2024-2025学年九年级数学上学期期中模拟卷(江苏通用)(考试时间:120分钟 试卷满分:100分)注意事项:1.本试卷分第Ⅰ卷(选择题)和第Ⅱ卷(非选择题)两部分。

答卷前,考生务必将自己的姓名、准考证号填写在答题卡上。

2.回答第Ⅰ卷时,选出每小题答案后,用2B 铅笔把答题卡上对应题目的答案标号涂黑。

如需改动,用橡皮擦干净后,再选涂其他答案标号。

写在本试卷上无效。

3.回答第Ⅱ卷时,将答案写在答题卡上。

写在本试卷上无效。

4.测试范围:苏科版九年级上册第1章-第2章。

5.难度系数:0.75。

第Ⅰ卷一、选择题:本题共8小题,每小题2分,共16分。

在每小题给出的四个选项中,只有一项是符合题目要求的。

1.若关于x 的一元二次方程23510x x a +++= 有一个根为0,则a 的值为( )A .1±B .1C .1-D .02.直线 l 与半径为 r 的 O e 相交,且点 O 到直线 l 的距离为 6,则 r 的取值范围是( )A .6r <B .6r =C .6r >D .6r ³【答案】C【详解】解:∵直线 l 与半径为 r 的 O e 相交,且点 O 到直线 l 的距离为 6,∴6r >.故选:C .3.关于x 的一元二次方程22310x kx +-=根的情况是( )A .有两个不相等的实数根B .有两个相等的实数根C .没有实数根D .只有一个实数根【答案】A【详解】解:在关于x 的一元二次方程22310x kx +-=中,2a =,3b k =,1c =-,22Δ498b ac k =-=+,因为20k >,所以22Δ4980b ac k =-=+>,所以关于x 的一元二次方程22310x kx +-=根的情况是有两个不相等的实数根.故选A .4.如图,在 O e 中,A ,B ,D 为 O e 上的点,52AOB Ð=°,则ADB Ð的度数是 ( )A .104°B .52°C .38°D .26°5.若12x x ,是一元二次方程20x x +-=的两个实数根,则12124x x x x +-的值为( )A .4B .3-C .0D .7【答案】D【详解】解:∵12x x ,是一元二次方程220x x +-=的两个实数根,∴121x x +=-,122x x =-,∴()121241427x x x x +-=--´-=,故选:D .6.如图,等边三角形ABC 和正方形DEFG 均内接于O e ,若2EF =,则BC 的长为( )A.B.C D7.把一根长50cm的铁丝围成一个等腰三角形,使其中一边的长比另一边的2倍少5cm,则该三角形的边长不可能为()A .12cmB .19cmC .22.5cmD .13cm8.如图,AB 是O e 的直径,4AB =,点C 是上半圆AB 的中点,点D 是下半圆AB 上一点,点E 是BD的中点,连接AE CD 、交于点F .当点D 从点A 运动到点B 的过程中,点F 运动的路径长是( )A 2BC .πD .【答案】B【详解】解:连接,,,AC BC BD OE ,∵AB 是O e 的直径,点C 是上半圆 AB 的中点,∴ AC BC=,90ACB Ð=°,∴点F 的轨迹为 AB 的长90=故选B .第Ⅱ卷二、填空题:本题共10小题,每小题2分,共20分。

有界弹性圆盘内含有互不相交十字型裂纹的第一基本问题

Ab ta t s r c :Th ic l rs mme rc p o l m fb u d d ea tcd s t o -n e s c i g c o s c a k i ic s e . B e cr u a y t i r b e o o n e ls i ik wih n n i t r e t r s — r c sd s u s d n y

第2 第 2 9卷 期

21 0 1年 6月

徐 州 师 范 大 学学 报 ( 自然 科 学 版 )

J u n l fXu h u No ma U nv ri ( t rlS in eEdt n o r a z o r l iest Nau a ce c io ) o y i

中 图 分 类 号 : 4. O3 3 1 文 献 标 识 码 :A 文章 编 号 : 0 76 7 ( 0 1 0—0 10 1 0 —5 32 1) 20 6—2

Th i s r b e f t o nd d e a tc d s e fr tp o l m o he b u e l s i ik wih n0 — n e s c i g c o s c a k t n i t r e tn r s - r c

( 洞) 孔 问题 , 必须 采用 数值 计算 方法 . 试件 的裂纹 问 题 和 孔洞 问题 一 直 贯 穿 于 断裂 力 学 研 究 中[ 2. 1]目 - 前 , 环对 称 条件 下 的多裂纹 问题被 关注 的不 多 , 循 文 献 I - 究 了存 在 2条 裂 纹 的 循 环 对 称 问 题 , 献 -1 3研 文

Vo1 9, o. .2 N 2

J n 2 1 u ., 0 1

有界 弹 性 圆盘 内含 有 互 不 相 交 十字 型 裂 纹 的 第 一 基 本 问题

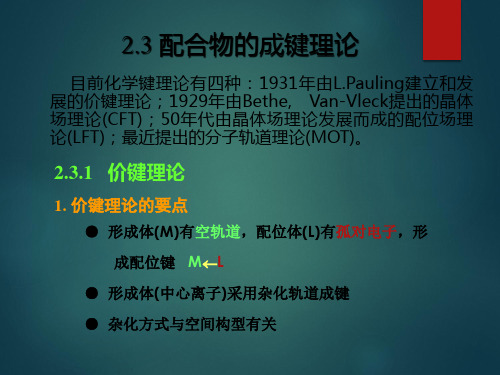

第二章 2.3 配合物的成键理论

计算d 6(高自旋)、d 6 (低自旋)和

Solution

d 3、d 8 四种组态的CFSE。

d3:

CFSE = [3×(-0.4△0)] = -1.2△0 d8:

CFSE = 6×(-0.4△0)+2×0.6△0 = -1.2△0 d6(高自旋):

CFSE = 4×(-0.4△0)+2×0.6△0= - 0.4△0 d6(低自旋):

[Fe(CO)5] [FeF6]3[Fe(CN)6]3[Fe(CN)6]4[Fe(H2O)6]2+ [MnCl4]2[Mn(CN)6]4[Cr(NH3)6]3+

sp

sp sp3 dsp2 sp3 sp3 dsp3 sp3d2 d2sp3 d2sp3 sp3d2 sp3 d2sp3 d2sp3

2.3.2 晶体场理论

(2)由化学反应快慢确定电子构型 高自旋构型为活性配合物,化学反应速率常数大。

Question

八面体Co(Ⅱ)配合物的磁矩为 4.0 μB,试推断其电子组态。

Solution

Co( Ⅱ ) 配 合 物 可 能 有 两 种 组 态 : t2g5eg2(3 个 未成对电子,高自旋)和 t2g6eg1 (1个未成对电 子,低自旋),相应的自旋磁矩分别为3.87和

( [FeF6]4-中Fe 2+有4个不成对电子)

sp3d2杂化

[Fe(CN)6 ]34 -

Inner orbital complexes

内轨配合物 配位原子的电负性较小,如氰

基(CN-,以C配位),氮(NO2-, 以N配位),较易给出孤电子对, 对中心离子的影响较大,使电子层结构发生变化,(n-1)d 轨

排布原则 : ● 能量最低原理 ● Hund规则 ● Pauli不相容原理

平行裂缝中立方定律修正及临界速度计算

置, 对 张开度 为 5 0

得 到了 粗糙 平行 裂缝 渗透 率经 验公式 , 并 联立 达西 定律 与 非线 性 渗流 运 动方 程 建 立了 由 非 线 性渗 流 开 始 时的 临界 速度 公式 . 研 究表 明 : 低 渗流 速度 下平 行裂 缝模型 中渗 流服 从达 西定 律 , 随着 渗流 速度不 断 增 大, 渗流曲 线向 压力 梯度 轴弯 曲, 呈现非 线性 渗流 特 征 ; 由粗 糙 平行 裂 缝渗 透 率 经 验公 式 得 到的 渗 透 率 计算 值与 实验 值拟 合较 好, 相 对误 差小 于 4 .49 % ; 临 界速 度随 裂缝 张 开度 增 加而 增 大, 即大 张 开度 裂 缝 中不 易发 生非 线性 渗流 . 关 键词 : 裂缝 ; 立方 定律 ; 渗 透率 ; 临界速 度 中 图分 类号 : TE 312 文献 标识码 : A 文章 编号 : 10 06 - 7167( 201 0) 04 - 0014 - 03

图2

裂缝模型结构示意图

文 在由 大理 石组 成的 不同 张开 度的平 行裂 缝模 型上 进 行 一系 列单 相渗 流实 验 , 根 据 实 验 结 果 对立 方 定 律 公 式 进行 修正 , 并建 立 了线 性 和 非 线 性 渗 流之 间 转 化 的 临 界速 度计 算公 式 , 分 析了 临 界 速 度 随 裂缝 张 开 度 的 变 化趋 势 .

图3

渗流速度与压力梯度关系曲线

3

立方定 律修正

利 用线 性渗 流区 域中 的实 验数据 确定 平行 裂缝 模

型 的渗 透率 . 光 滑平 板裂 缝模 型渗 透率计 算公 式为 � � 图 1� 缝洞型介质物理模拟实验装置 � = A 12 1 - 流体供应容器, 2 - 流体泵, 3 - 容器, 4 - 裂缝模型, 5 - 压力传

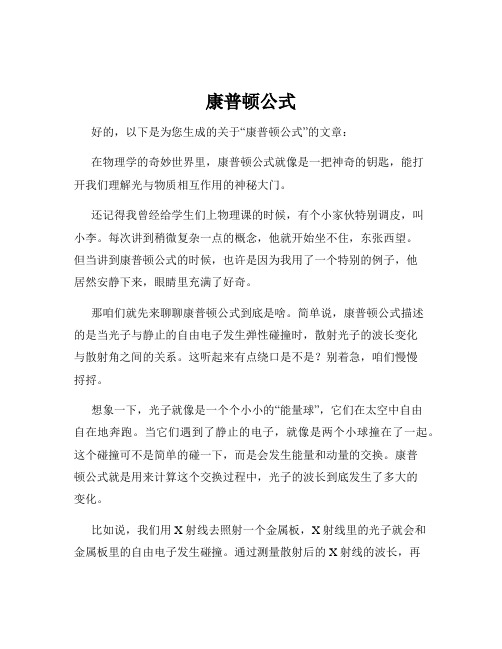

康普顿公式

康普顿公式好的,以下是为您生成的关于“康普顿公式”的文章:在物理学的奇妙世界里,康普顿公式就像是一把神奇的钥匙,能打开我们理解光与物质相互作用的神秘大门。

还记得我曾经给学生们上物理课的时候,有个小家伙特别调皮,叫小李。

每次讲到稍微复杂一点的概念,他就开始坐不住,东张西望。

但当讲到康普顿公式的时候,也许是因为我用了一个特别的例子,他居然安静下来,眼睛里充满了好奇。

那咱们就先来聊聊康普顿公式到底是啥。

简单说,康普顿公式描述的是当光子与静止的自由电子发生弹性碰撞时,散射光子的波长变化与散射角之间的关系。

这听起来有点绕口是不是?别着急,咱们慢慢捋捋。

想象一下,光子就像是一个个小小的“能量球”,它们在太空中自由自在地奔跑。

当它们遇到了静止的电子,就像是两个小球撞在了一起。

这个碰撞可不是简单的碰一下,而是会发生能量和动量的交换。

康普顿公式就是用来计算这个交换过程中,光子的波长到底发生了多大的变化。

比如说,我们用 X 射线去照射一个金属板,X 射线里的光子就会和金属板里的自由电子发生碰撞。

通过测量散射后的 X 射线的波长,再结合康普顿公式,我们就能算出散射角,从而了解这个碰撞过程的细节。

在实际应用中,康普顿公式可太重要了。

就拿医学上常用的 X 光检查来说吧。

医生们利用 X 光穿透人体,然后根据散射后的 X 光的变化来判断我们身体内部的情况。

这背后可离不开康普顿公式的功劳呢!回到我那个调皮的学生小李。

当我用一个关于医院 X 光检查的例子来解释康普顿公式时,他听得特别认真。

下课后,他还跑过来问我:“老师,那是不是说如果康普顿公式不存在,医生就没办法看清我们身体里的毛病啦?”我笑着回答他:“差不多就是这个意思,所以学好物理很重要哦!”从那以后,小李对物理课的态度可认真多了。

其实,学习康普顿公式不仅仅是为了应对考试,或者解决一些复杂的物理问题。

它更让我们明白,自然界中的一切都有其规律,而我们人类就是那个不断探索、发现这些规律的好奇宝宝。

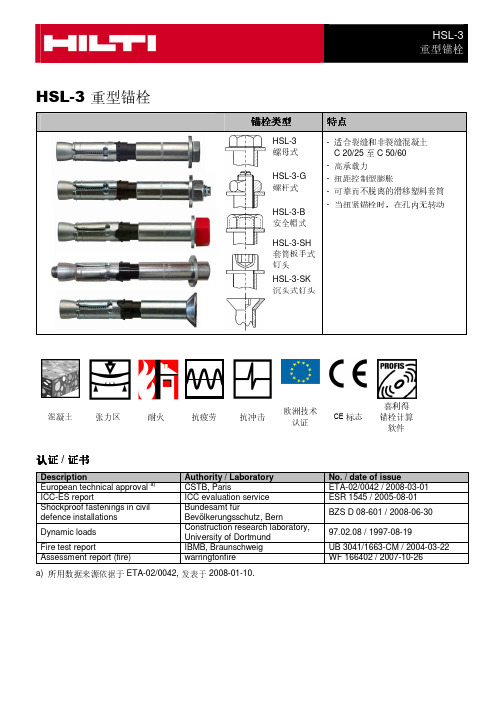

HSL-3重型锚栓

HSL-3, HSL-3-B, HSL-3-SKa), HSL-3-SH a)

[kN]

HSL-3-Gb)

[kN]

非裂缝混凝土

裂缝混凝土

M8 M10 M12 M16 M20 M24 M8 M10 M12 M16 M20 M24

15,6 19,7 24,0 33,6 47,0 61,7 6,7 10,7 17,2 24,0 33,5 44,1

105

120

150

187,5

225

对于间距 (边距) 比临界间距小的状况 (临界边距) 设计承载力必须折减. 模劈式裂决破定坏的。临界间距和临界边距只适用于非裂缝混凝土。对于裂缝混凝土,其临界边距和临界间距由混凝土锥体破坏

简化设计方法

简化设混边间适录素计凝距距方合就C土影影法两必中强响响依个须的度据锚考计影栓虑算ET响的各公A群项式G锚独值00立低1(,设的。附计为间录方避、C法免边。也此距设可情。计应况所承用,计载多建算力于议的值两采承依个用载据锚锚力E栓栓T值A设的是-0计群安2/软锚0全0件或的42多P,, R发边也O表距会F于I的S比状)20E况0T8A下-0G。10-1影001响., 附因 设计方法无依其据它于荷以载下作的用简在化单条根件锚:栓 (无偏心) 数据只适合单根锚栓

混凝土 张力区 耐火 抗疲劳 抗冲击 欧认洲证技术 CE 标志 锚喜软栓利件计得算

认证 / 证书

Description European technical approval a)

Authority / Laboratory CSTB, Paris

ICC-ES report

ICC evaluation service

HSL-3 重型锚栓

重型HS锚L栓-3

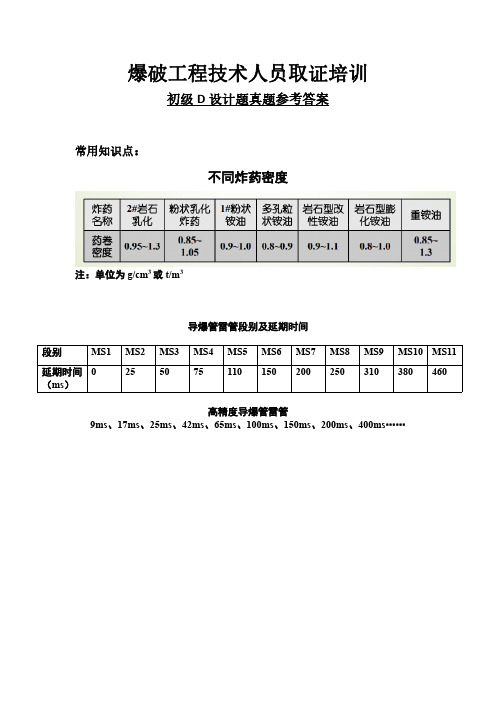

爆破工程技术人员取证培训初级D设计题真题参考答案

爆破工程技术人员取证培训初级D 设计题真题参考答案常用知识点:不同炸药密度注:单位为g/cm 3或t/m 3导爆管雷管段别及延期时间高精度导爆管雷管9ms 、17ms 、25ms 、42ms 、65ms 、100ms 、150ms 、200ms 、400ms ……段别MS1MS2MS3MS4MS5MS6MS7MS8MS9MS10MS11延期时间(ms )0255075110150200250310380460一、岩土爆破设计1.某露天剥离工程,爆破岩石为泥岩和泥砂岩互层,岩石普氏系数f =4~5,台阶高度为12m,炮孔直径120mm,垂直梅花形布孔,采用乳化炸药,导爆管毫秒雷管起爆。

爆区距离居民区300m。

(2017.12.29安徽)答:1.爆破方案采用深孔台阶爆破,台阶高度为12m,垂直梅花形布孔,孔径120mm,采用二号岩石乳化炸药装药,炸药直径90mm,不耦合装药,采用导爆管雷管进行网络连接,逐孔起爆,控制爆破飞石等有害因素。

2.爆破参数设计(1)钻孔直径d=120mm(2)台阶高度H=12m,(3)超深h=(8-12)d,h取1m(4)钻孔深度l=H+h=13m(5)底盘抵抗线W1=kd(k一般为25-45,本题取30),W1=3.6m,W1取3.5m(6)孔距a=mW1(m=1.2),a=4.2m,a取4m(7)排距b=a/m=W1=3.5m(8)填塞长度l2=(20-30)d,l2取3.5m(9)采用炸药直径90mm炸药(密度1100kg/m3),线装药密度为7kg/m,单孔装药量Q=7×9.5=66.5kg,取Q=66kg,实际单耗q=Q/V=0.39kg/m3。

3.炮孔布置图炮孔布置图见下图所示。

4.网络连接图采用导爆管毫秒延期起爆网络,采用逐孔起爆网络,孔内采用MS9(310ms),孔间采用MS3(50ms)接力,排间采用MS5(110ms)接力,逐孔起爆网路见下图。

雷诺数公式和单位

雷诺数公式和单位雷诺数(Reynolds number)是一个在流体力学中非常重要的无量纲数。

它用于确定流体的流动是层流还是湍流。

雷诺数的公式是:Re = ρvd/μ 。

其中,ρ 是流体的密度,v 是流体的流速,d 是特征长度(比如管道的直径),μ 是流体的动力粘度。

咱们先来说说这个公式里的各个元素。

比如说,密度这个概念,大家可以想象一下,同样大小的一个瓶子,装满水和装满油,感觉是不是不一样?这就是因为水和油的密度不同。

再说说流速,想象一下水龙头打开,水哗哗流出来,开得大水流就急,开得小水流就缓,这流速的差别可就大啦。

还有那个特征长度,就拿管道来说,粗的管道和细的管道,对流体的流动影响能一样吗?咱们生活中其实有很多和雷诺数相关的现象。

就像我之前有一次在公园里散步,看到一条人工小河。

河水流动得看起来挺平稳的,没有什么大的波浪和漩涡。

这时候我就在想,这河水的流动是不是层流呀?后来我回去查了资料,发现要判断它还得知道河水的流速、密度、河的宽度这些信息,然后用雷诺数公式来算一算。

雷诺数的单位呢,其实是没有单位的,因为它是一个无量纲数。

这就好比说,你比较两个苹果的好坏,不是看它们有多重或者多大,而是看它们的品质,这品质就是无量纲的。

在工程应用中,雷诺数可太重要啦。

比如在石油管道运输中,如果雷诺数计算不准确,可能会导致管道堵塞或者泄漏,那损失可就大了。

在飞机设计中,也得考虑雷诺数。

要是没考虑好,飞机飞行时周围的气流可能就不稳定,这可就危险啦。

在汽车制造中,也离不开雷诺数。

比如设计汽车的外形,要让空气能顺畅地流过车身,减少阻力,这就得算好雷诺数。

总之,雷诺数虽然听起来有点复杂,但它在我们的生活和各种工程领域中都起着至关重要的作用。

通过对它的研究和应用,我们能够更好地理解和控制流体的流动,让各种设备和系统运行得更加高效和安全。

希望大家通过我的介绍,对雷诺数公式和单位能有更清楚的认识和理解,说不定以后在生活中遇到相关的问题,就能用所学的知识去分析和解决啦!。

布拉格公式中d的计算

布拉格公式中d的计算布拉格公式是 X 射线衍射分析中的一个重要公式,用于解释晶体结构和衍射现象。

在布拉格公式中,“d”这个参数起着关键的作用。

咱先来说说布拉格公式到底是啥。

布拉格公式表达为:2d sinθ = nλ 。

这里面的“d”代表的是晶面间距。

晶面间距是晶体结构中的一个重要参数,它反映了晶体中原子排列的周期性和规律性。

要说计算“d”,那可不是一件简单的事儿。

这得先搞清楚实验中得到的各种数据,比如衍射角θ 、衍射级数 n 还有 X 射线的波长λ 。

我记得有一次,在实验室里,我带着一群学生做 X 射线衍射实验。

那场面,各种仪器设备摆了一桌,学生们既兴奋又紧张。

我们的目标就是通过实验数据算出晶面间距“d”。

有个叫小李的学生,特别积极,拿着本子不停地记录数据。

可到了计算“d”的时候,他就犯愁了,看着那些数据不知所措。

我就告诉他,别着急,咱们一步步来。

先测量出衍射角θ ,这可得仔细,角度稍微偏差一点,后面的计算就全错了。

然后确定衍射级数 n 和 X 射线的波长λ 。

这两个数据一般是已知的,但也得确认准确无误。

接下来就是代入公式进行计算啦。

就拿我们那次实验的数据来说,衍射角θ 是 20 度,衍射级数 n 是 1,X 射线的波长λ 是 0.154 纳米。

把这些数据代入公式2d sinθ = nλ 中,就得到 2d sin20° = 0.154 。

这时候就得先算出 sin20°的值,大概是 0.342 。

然后式子就变成了2d × 0.342 = 0.154 。

接下来计算就简单了,d = 0.154 ÷(2 × 0.342),最后算出 d 约等于 0.225 纳米。

算出这个结果的时候,小李那兴奋劲儿,就好像解开了一道超级难题。

其实啊,这只是个开始,通过不同的衍射峰,我们可以得到不同的“d”值,从而进一步分析晶体的结构。

在实际的科研和工业应用中,准确计算“d”非常重要。

安徽省合肥市渔场中学2021年高二物理上学期期末试卷带解析

安徽省合肥市渔场中学2021年高二物理上学期期末试卷含解析一、选择题:本题共5小题,每小题3分,共计15分.每小题只有一个选项符合题意1. (单选)如图所示,小车与木箱紧挨着静放在光滑的水平冰面上,现有一男孩站在小车上用力向右迅速推出木箱,关于上述过程,下列说法中正确的是()A.男孩和木箱组成的系统动量守恒B.小车与木箱组成的系统动量守恒C.男孩、小车与木箱三者组成的系统动量守恒D.木箱的动量增量与男孩、小车的总动量增量相同参考答案:C 解析解:在男孩站在小车上用力向右迅速推出木箱的过程中;A、男孩和木箱组成的系统所受合外力不为零,系统动量不守恒,故A错误;B、小车与木箱组成的系统所受合外力不为零,系统动能不守恒,故B错误;C、男孩、小车与木箱三者组成的系统所受合力为零,系统动量守恒,故C正确;D、木箱、男孩、小车组成的系统动量守恒,木箱的动量增量与男孩、小车的总动量增量大小相同,方向相反,木箱的动量增量与男孩、小车的总动量增量不相同,故D错误.故选:C.2. (双选题)关于电容器的概念下列说法中正确的是()A、两个彼此绝缘又互相靠近的导体就可以看成是一个电容器B、用电源对平板电容器充电后,两板一定带有等量异种电荷C、电容器两极板的正对面积越大,它的电容就越小D、电容器两极板的距离越大,它的电容就越大参考答案:AB3. 如图所示,手沿水平方向将书压在竖直墙壁上,使其保持静止,现增大手对书的压力,则书()A. 将沿墙壁滑动B. 受到的合外力增大C. 对墙壁压力不变D. 受到的静摩擦力不变参考答案:D试题分析:书本受力平衡,在竖直方向向下的重力等于墙面向上的摩擦力,故当手的压力变大时,手对墙壁的压力变大,书仍然静止,受合力为零,竖直方向的摩擦力仍然等于书的重力,故选D.考点:物体的平衡4. 对一平行板电容器充电后断开电源,当增加两板间距时,电容器极板间A.电场强度不变,电势差变大B.电场强度不变,电势差不变C.电场强度减小,电势差不变D.电场强度减小,电势差减小参考答案:A5. 下列说法中,正确的是()A.由E=可知电场中某点的电场强度E与q成反比B.由公式φ=可知电场中某点的电势φ与q成反比C.由U ab=Ed可知,电场中的任意两点a、b间的距离越大,则两点间的电势差也一定越大D.公式C=,其中电容器的电容C与电容器两极板间电势差U无关参考答案:D【考点】电场强度;电势.【分析】公式E=、φ=、C=都运用比值法定义,定义出来的量与参与定义的量无关;公式U=Ed中d是两点沿电场线方向的距离;【解答】解:ABD、三个公式E=、φ=、C=都是运用比值法定义的,所以E由电场本身决定,与F无关;电势φ与q无关;C由电容器本身决定,与U、Q无关.故AB错误,D正确.C、由U ab=Ed可知,匀强电场中的两点a、b沿电场线方向的距离越大,则两点间的电势差一定越大,故C错误.故选:D.二、填空题:本题共8小题,每小题2分,共计16分6. 一个质量为m的带负电量q的油滴从高h处自由落下,下落h后进入一个正交匀强电场和匀强磁场叠加区域,匀强电场方向竖直向下,磁场磁感应强度为B,进入场区后油滴恰好做圆周运动,其轨迹如图所示,由此可知匀强电场场强大小E= ,所加磁场方向是,油滴作圆周运动的半径R= 。

lindblad方程

lindblad方程Lindblad方程是量子力学中一个重要的方程,用于描述开放量子系统的演化。

它由瑞典物理学家Göran Lindblad在20世纪70年代提出,被广泛应用于量子信息、量子计算和量子测量等领域。

在量子力学中,系统的演化通常由薛定谔方程描述,但当系统与外部环境发生相互作用时,就需要考虑开放量子系统的演化。

这时,系统将不再是一个封闭的系统,而是受到外部环境的影响,可能发生退相干、能量耗散等现象。

Lindblad方程的作用就是描述这种开放量子系统的演化过程。

Lindblad方程的形式比较复杂,涉及到了密度矩阵、算符等概念,但其核心思想是描述系统的演化不再是幺正的,而是通过一系列耗散算符来描述系统与环境的相互作用。

这种非幺正演化导致了系统的密度矩阵的演化不再是线性的,而是呈现出耗散和退相干的特征。

通过Lindblad方程,我们可以更好地理解开放量子系统的演化行为,揭示系统与环境之间的相互作用对系统的影响。

在量子信息领域,Lindblad方程被广泛用于描述量子比特的退相干过程、量子纠缠的演化等现象。

通过研究Lindblad方程,我们可以设计更有效的量子纠缠保持方案,提高量子计算的性能和稳定性。

除了在量子信息领域,Lindblad方程还在量子光学、原子物理等领域有着重要的应用。

通过研究Lindblad方程,我们可以更深入地理解量子系统的演化规律,为量子技术的发展提供理论支持和指导。

总的来说,Lindblad方程作为描述开放量子系统演化的重要方程,在量子力学和量子信息领域有着广泛的应用前景。

通过深入研究Lindblad方程,我们可以揭示量子系统的奇妙行为,推动量子技术的发展,为人类带来更多的科学进步和技术创新。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

证监资管新规细则解读

金融监管研究院解读

1、所有从事私募业务的证券期货经营机构都要经过批准,原先期货资管子公司是协会备案的,应该会进行调整。

(不过明确中国证监会另有规定的除外,也可以理解成另有规定)

2、《管理办法》第十二条应当履行的管理人职责与资管新规相比少了在兑付受托资金及收益时,金融机构应当保证受托资金及收益返回委托人的原账户、同名账户或者合同约定的受益人账户。

3、《管理办法》第十五条对代理推广进行了变更,原先可以委托其他机构销售,代为签署合同和接收资金,现在必须金融机构直接与投资者签订合同,接受资金。

但投资者适当性的义务根据二十八条、二十九条的规定是否还是由代理推广机构承担?有待明确。

4、《管理办法》在二十一条私募产品分类中,将存款归类为债权类资产,为私募现金管理产品留出了空间,私募现金管理类产品属于固定收益类产品。

5、《管理办法》第三十七条,明确公募基金是标准化资产,与之前是否在交易所挂牌的标准有所区别。

6、《管理办法》第三十七条,允许投资非标资产,因此券商应该可以投资非标,期货公司原来不可投资非标,现在应该也不可以,基金公司母公司与子公司因为有禁止同业竞争的要求,因此可能维持原状。

而且母公司专户还有其他禁止性规定。

7、延续之前监管要求,委托人自行尽职调查或投资被禁止,原则上所有业务都是主动管理类业务。

8、信息披露中采用开放与封闭,标准与非标两个维度确定净值披露时间。

9、《管理办法》第六十二条,投资非标要求设置专岗负责投后管理,信息披露。

10、杠杆率完全适用资管新规的杠杆率,包括分类标准,所以此前混合类1:1的杠杆率现在放松到2:1;此前私募股权2:1的杠杆率,现在需要执行1:1;封闭式产品的分级没有提及一定要“同亏同赢”并且比例在亏损和收益两种情形

下同等适用。

但是笔者认为后续可能会通过基金业协会在备案规范中做出解释,如果沿用此前备案三号的说法基本上等于继续禁止了任何结构化产品设计。

11、业绩报酬不能超过60%,资管新规表述是可以收取合理的业绩报酬。

12、只有全部投资标准化资产才能一季度多次开放,含有非标的资产管理计划不能每季度多次开放。

不过现实看如果严格执行期限匹配要求,含有非标一个季度暴怒可能多次开放。

13、双20%的限制要求,相比公募的双10%稍微放松一些。

但此项规定属于全新规定。

而且这里不局限于证券,包括非标也受20%限制。

专业投资者且体量在3000万以上可以例外,上层资管计划进行一层嵌套情况下,是否会穿透识别这里20%有待确认。

14、允许自有资金参与资管计划,但份额不超过20%,这个和当前券商的风控指标基本一致。

机构极其下设机构(含员工)自有资金投资占总份额不超过50%;但和银保监会比差异明显,银保监会禁止银行自有资金参与银行理财。

15、这个规则只适用于证券期货经营机构,也就是包括券商资管,基金专户,基金子公司专户,期货资管。

全文阅读百度君华汇。

但不适用私募基金管理人发行的私募基金。

私募基金管理办法由证监会私募部另行制定。

16、要求了解投资者资金来与、个人及家庭金融资产情况,采取必要手段进行核查验证。

具体尚不了解如何核查验证,从字面要求看比银保监会对私募理财的个人及家庭金融资产情况更严格。

如果需要严格用资产证明,那么对私募产品募集产生非常大影响

17、明确私募资产管理计划接受其他资产管理计划委托,不向上穿透合并计算人

数。

18、开放式私募资产管理计划,开放推出期内,需要不低于10%比例的资产为7工作日可变现资产。

这是证监会比较独特的要求,进一步对私募资产管理计划的流动性进行设限。

银保监会的要求开放式理财产品(包括公募和私募)应当持有不低于该理财产品资产净值5%的现金或者到期日在一年以内的国债、中央银行票据和政策性金融债券。

19、关于非标的规定,《暂行规定》第二十二条继承资管新规要求期限匹配。

但在私募股权投资推出安排上更加心细,做了一个例外安排,非标准化股权类资产无法按照约定退出的,资产管理计划可

以延期清算,也可以按照投资者持有份额占总份额的比例或者资产管理合同的约定,将其持有的非标准化股权类资产分配给投资者,但不得违反《证券法》关于公开发行的规定。

这也更加符合私募股权推出安排高度不确定性的现实情况。

20、根据《管理办法》第十七条,证券期货经营机构的私募资管业务可以聘请符合证监会规定,并接受金融监管部门监管的机构提供投顾服务。

但在《暂行规定》第三十一条又规定,在基金业协会备案一年无重大违规记录,且又三年可追溯管理业绩可以作为投顾,和此前的新八条底线没有差异。

今天银保监会的理财细则征求稿中也明确委外或者投顾的合作机构需要持牌金融机构,但预留一定空间,如果银保监会审批也可以作为投顾。

21、暂行规定就关联交易做了详细规定。

分为两种情形进行了规范,一是如果是投资关联方发行或承销的证券,可以做,但需要建立防火墙,防范利益冲突;二是不得为关联方提供融资(证券之外的融资,比如非标债权、非上市股权、股票质押等);银保监会规定:商业银行不得以理财资金与关联方进行不正当交易、利益输送、内幕交易和操纵市场,包括但不限于投资于关联方虚假项目、与关联方共同收购上市公司、向本行注资等;相对并没有完全禁止提供其他形式的融资。

22、不得随意创设收益权,我们理解为只能法律法规明的收益权才是合规,对整个行业的惯例影响非常大。

起草原则

《资管业务新规》起草遵循以下四个基本原则:

一是统一监管规则,促进公平竞争。

一方面,统一证券公司、基金管理公司、期货公司及其子公司等各类证券期货经营机构私募资产管理业务监管规则,消除监管套利。

另一方面,对标《指导意见》,并与其他金融监管机构有关资管业务监管规则保持衔接一致。

二是立足有效整合,坚持问题导向。

原则上不对现有监管体制和规则作大的改动,总结近年来私募资产管理业务突出问题和监管经验,重点在加强风险防控、规制关联交易、防范利益输送、压实经营机构主体责任等方面,完善制度体系。

三是细化指标流程,提高可操作性。

按照《指导意见》的要求,《资管业务新规》进一步明确了资管产品的投资者适当性管理、非标债权类资产投资的限额管理、流动性指标管理、信息披露等具体指标和监管要求,简便可行。

四是增加规则弹性,确保平稳过渡。

在统一设置各项制度、指标的同时,充分考虑不同产品的风险特征、投资者结构、投资组合等特殊性,在有效防控风险前提下,作出必要的例外安排,赋予规则一定的弹性。