松芝股份2020年三季度财务分析详细报告

002454松芝股份2023年三季度财务分析结论报告

松芝股份2023年三季度财务分析综合报告一、实现利润分析2023年三季度利润总额为2,583.39万元,与2022年三季度的3,525.12万元相比有较大幅度下降,下降26.71%。

利润总额主要来自于内部经营业务。

在营业收入迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析2023年三季度营业成本为117,598.5万元,与2022年三季度的93,793.7万元相比有较大增长,增长25.38%。

2023年三季度销售费用为4,162.74万元,与2022年三季度的5,056.06万元相比有较大幅度下降,下降17.67%。

从销售费用占销售收入比例变化情况来看,2023年三季度在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业销售形势大幅度改善。

2023年三季度管理费用为4,636.68万元,与2022年三季度的5,089.1万元相比有较大幅度下降,下降8.89%。

2023年三季度管理费用占营业收入的比例为3.4%,与2022年三季度的4.43%相比有所降低,降低1.02个百分点。

但企业经营业务的营利能力并没有提高,应注意管理费用支出的合理性。

2022年三季度理财活动带来收益99.64万元,2023年三季度融资活动由创造收益转化为支付费用,支付5.77万元。

三、资产结构分析2023年三季度存货占营业收入的比例明显下降。

应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

与2022年三季度相比,资产结构偏差。

四、偿债能力分析从支付能力来看,松芝股份2023年三季度是有现金支付能力的,其现金支付能力为201,320.37万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析松芝股份2023年三季度的营业利润率为1.92%,总资产报酬率为1.42%,净资产收益率为2.15%,成本费用利润率为1.93%。

汽车行业周报:发改委鼓励老旧汽车置换;特斯拉公布Q3财报

`近6个月行业指数与沪深300比较报告编号:QCHYZB-139首次报告日期:2020年10月27日相关报告:分析师:黄涵虚Tel:************E-mail:*******************SAC证书编号:S0870518040001⏹汽车板块一周表现回顾:上周上证综指下跌1.75%,深证成指下跌2.99%,中小板指下跌2.82%,创业板指下跌4.54%,沪深300指数下跌1.53%,汽车行业指数上涨1.25%。

细分板块方面,乘用车指数上涨6.37%,商用载货车指数下跌1.39%,商用载客车指数上涨2.59%,汽车零部件指数下跌1.43%,汽车服务指数上涨3.05%。

个股涨幅较大的有双林股份(46.71%)、卡倍亿(19.10%)、万里扬(18.76%),跌幅较大的有苏奥传感(-20.59%)、越博动力(-13.07%)、伯特利(-12.52%)。

⏹行业最新动态:1、发改委鼓励各地出台促进老旧汽车置换政策;2、公安部放宽小型汽车驾驶证申领年龄;3、浙江省发布新一轮新能源汽车奖补政策;4、上海发布限行新政;5、保定发布《保定市氢燃料电池汽车产业发展三年行动方案(2020-2022年)》;6、10月12日-18日厂家日均零售数量53138辆,同比增长18%;日均批发数量54017辆,同比增长9%;7、特斯拉公布2020年第三季度财报;8、宝马与阿里巴巴签署战略合作备忘录;9、Momenta发布自动驾驶出租车产品Momenta GO;10、天猫、苏宁易购等将汽车纳入双十一补贴活动;11、首批国产特斯拉Model 3出口欧洲。

⏹投资建议:上周汽车行业多项利好政策公布,包括发改委表示将鼓励各地出台促进老旧汽车置换政策、公安部放宽小型汽车驾驶证申领年龄,有望进一步提振乘用车市场置换需求与新增需求;地方层面,上海限行新政将促使当地乘用车消费结构由传统燃油车向新能源汽车倾斜,改善新能源汽车销量。

松芝股份2020年三季度经营成果报告

松芝股份2020年三季度经营成果报告

一、实现利润分析

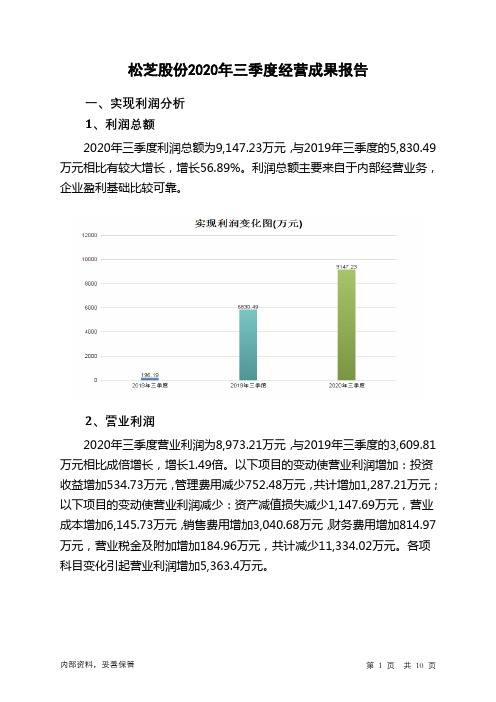

1、利润总额

2020年三季度利润总额为9,147.23万元,与2019年三季度的5,830.49万元相比有较大增长,增长56.89%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润

2020年三季度营业利润为8,973.21万元,与2019年三季度的3,609.81万元相比成倍增长,增长1.49倍。

以下项目的变动使营业利润增加:投资收益增加534.73万元,管理费用减少752.48万元,共计增加1,287.21万元;以下项目的变动使营业利润减少:资产减值损失减少1,147.69万元,营业成本增加6,145.73万元,销售费用增加3,040.68万元,财务费用增加814.97万元,营业税金及附加增加184.96万元,共计减少11,334.02万元。

各项科目变化引起营业利润增加5,363.4万元。

3、投资收益

2020年三季度投资收益为739.36万元,与2019年三季度的204.63万元相比成倍增长,增长2.61倍。

4、营业外利润

2020年三季度营业外利润为174.02万元,与2019年三季度的

2,220.69万元相比有较大幅度下降,下降92.16%。

5、经营业务的盈利能力。

松芝股份:2019年第三季度报告全文 (1)

上海加冷松芝汽车空调股份有限公司2019年第三季度报告全文上海加冷松芝汽车空调股份有限公司2019年第三季度报告2019-0592019年10月第一节重要提示公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

所有董事均已出席了审议本次季报的董事会会议。

公司负责人CHENHUANXIONG、主管会计工作负责人CHENHUANXIONG及会计机构负责人(会计主管人员)黄柔雁声明:保证季度报告中财务报表的真实、准确、完整。

第二节公司基本情况一、主要会计数据和财务指标公司是否需追溯调整或重述以前年度会计数据□ 是√ 否非经常性损益项目和金额√ 适用□ 不适用单位:人民币元对公司根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义界定的非经常性损益项目,以及把《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》中列举的非经常性损益项目界定为经常性损益的项目,应说明原因□ 适用√ 不适用公司报告期不存在将根据《公开发行证券的公司信息披露解释性公告第1号——非经常性损益》定义、列举的非经常性损益项目界定为经常性损益的项目的情形。

二、报告期末股东总数及前十名股东持股情况表1、普通股股东和表决权恢复的优先股股东数量及前10名股东持股情况表单位:股公司前10名普通股股东、前10名无限售条件普通股股东在报告期内是否进行约定购回交易□ 是√ 否公司前10名普通股股东、前10名无限售条件普通股股东在报告期内未进行约定购回交易。

2、公司优先股股东总数及前10名优先股股东持股情况表□ 适用√ 不适用第三节重要事项一、报告期主要财务数据、财务指标发生变动的情况及原因√ 适用□ 不适用1、报告期末,其他应收款较年初下降91.94%,主要系由于公司收到土地补偿款所致;2、报告期末,其他流动资产较年初增长137.98%,主要系由于公司在报告期末购买短期理财产品较年初有所上升所致;3、报告期末,长期股权投资较年初增长164.28%,主要系由于公司在报告期内参股柳州广升公司及天津亚星世纪公司所致;4、报告期末,在建工程较年初增长34.88%,主要系不动产及大型生产设备投入所致;5、报告期末,短期借款较年初下降96.12%,主要系由于报告期内公司偿还银行贷款所致;6、报告期末,预收款项较年初增长143.37%,主要系由于报告期内公司预收客户款项较多所致;7、报告期末,应付职工薪酬较年初下降51.78%,主要系由于年初计提员工年终薪酬且尚未发放所致;8、报告期末,其他应付款较年初增长34.22%,主要系由于部分分红款尚未支付所致;9、报告期末,其他综合收益较年初增长111.39%,主要系由于外币报表折算差额所致;10、报告期内,财务费用较去年同期下降378.50%,主要系由于报告期内公司偿还银行贷款,持有短期借款较少所致;11、报告期内,资产减值损失较去年同期下降90.65%,主要系由于土地补偿款收回冲回坏账准备以及去年同期大额计提部分客户应收账款及应收票据所致;12、报告期内,营业利润较去年同期上升93.63%,主要系由于公司报告期内销售毛利率有所上升,相关费用有所下降所致;13、报告期内,营业外收入较去年同期上升2490.49%,主要系收到前董事长短线交易盈利所得所致;二、重要事项进展情况及其影响和解决方案的分析说明□ 适用√ 不适用股份回购的实施进展情况□ 适用√ 不适用采用集中竞价方式减持回购股份的实施进展情况□ 适用√ 不适用三、公司实际控制人、股东、关联方、收购人以及公司等承诺相关方在报告期内超期未履行完毕的承诺事项□ 适用√ 不适用公司报告期不存在公司实际控制人、股东、关联方、收购人以及公司等承诺相关方在报告期内超期未履行完毕的承诺事项。

002454松芝股份2023年三季度财务风险分析详细报告

松芝股份2023年三季度风险分析详细报告一、负债规模测算1.短期资金需求该企业经营活动的短期资金需求为26,960.36万元,2023年三季度已经取得的短期带息负债为3,041.63万元。

2.长期资金需求该企业权益资金能够满足长期性投资活动的资金需求,并且还有214,435.73万元的权益资金可供经营活动之用。

3.总资金需求该企业资金富裕,富裕187,475.37万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为204,215.37万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是213,408.43万元,实际已经取得的短期带息负债为3,041.63万元。

5.长期负债规模按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为208,811.9万元,企业有能力在3年之内偿还的贷款总规模为211,110.16万元,在5年之内偿还的贷款总规模为215,706.69万元,当前实际的带息负债合计为3,041.63万元。

二、资金链监控1.会不会发生资金链断裂从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

负债率也不高,发生资金链断裂的风险较小。

资金链断裂风险等级为3级。

2.是否存在长期性资金缺口该企业不存在长期性资金缺口,并且长期性融资活动为企业提供228,134.1万元的营运资金。

3.是否存在经营性资金缺口该企业经营活动存在资金缺口,资金缺口为26,813.73万元。

这部分资金缺口已被长期性融资活动所满足。

其中:应收账款增加9,577.07万元,预付款项增加470.26万元,存货增加209.07万元,其他流动资产增加1,523.48万元,共计增加11,779.88万元。

应付账款减少108,894.28万元,预收款项减少72.05万元,应付职工薪酬增加366万元,应交税费增加765.13万元,一年内到期的非流动负债增加34.74万元,其他流动负债减少51.09万元,共计减少107,851.55万元。

002454松芝股份2023年三季度现金流量报告

松芝股份2023年三季度现金流量报告一、现金流入结构分析2023年三季度现金流入为185,538.67万元,与2022年三季度的190,737.13万元相比有所下降,下降2.73%。

企业通过销售商品、提供劳务所收到的现金为91,099.52万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的49.1%。

但是,由于企业当期经营活动现金流出大于经营活动现金流入,因此经营业务自身不能实现现金收支平衡,经营活动出现了2,379.38万元的资金缺口,在当期的现金流入中,企业通过收回投资、变卖资产等大的结构性调整活动所取得的现金也占不小比重,占企业当期现金流入总额的48.16%。

二、现金流出结构分析2023年三季度现金流出为176,632.2万元,与2022年三季度的207,552.32万元相比有较大幅度下降,下降14.90%。

表明企业进行投资扩展,进行结构调整。

最大的现金流出项目为投资所支付的现金,占现金流出总额的41.88%。

三、现金流动的稳定性分析2023年三季度,营业收到的现金有所减少,经营活动现金流入的稳定性下降。

2023年三季度,工资性支出有所增加,企业现金流出的刚性增加。

2023年三季度,现金流入项目从大到小依次是:销售商品、提供劳务收到的现金;收回投资收到的现金;收到其他与经营活动有关的现金;取得投资收益收到的现金。

现金流出项目从大到小依次是:投资支付的现金;购买商品、接受劳务支付的现金;支付给职工以及为职工支付的现金;支付的其他与经营活动有关的现金。

四、现金流动的协调性评价2023年三季度松芝股份筹资活动需要净支付资金3,141.2万元,总体来看,当期经营、投资、融资活动使企业的现金净流量增加。

五、现金流量的变化2022年三季度现金净亏空16,733.5万元,2023年三季度扭亏为盈,现金净增加8,924.7万元。

2023年三季度经营活动产生的现金流量净额为负2,379.38万元,与2022年三季度负4,790.68万元相比现金净亏空有较大幅度减少,减少50.33%。

松芝股份2018年管理水平报告-智泽华

松芝股份2018年管理水平报告一、成本费用分析1、成本构成情况2018年松芝股份成本费用总额为341,189.22万元,其中:营业成本为276,893.31万元,占成本总额的81.16%;销售费用为30,325.61万元,占成本总额的8.89%;管理费用为19,405.96万元,占成本总额的5.69%;财务费用为492.13万元,占成本总额的0.14%;营业税金及附加为2,734.35万元,占成本总额的0.8%。

成本构成表(占成本费用总额的比例)2、总成本变化情况及原因分析松芝股份2018年成本费用总额为341,189.22万元,与2017年的374,865.49万元相比有所下降,下降8.98%。

以下项目的变动使总成本增加:资产减值损失增加10,154万元,共计增加10,154万元;以下项目的变动使总成本减少:财务费用减少158.96万元,营业税金及附加减少234.67万元,销售费用减少587.53万元,管理费用减少20,368.54万元,营业成本减少22,480.56万元,共计减少43,830.27万元。

增加项与减少项相抵,使总成本下降33,676.27万元。

成本构成变动情况表(占营业收入的比例)3、营业成本控制情况2018年营业成本为276,893.31万元,与2017年的299,373.87万元相比有所下降,下降7.51%。

4、销售费用变化及合理性评价2018年销售费用为30,325.61万元,与2017年的30,913.14万元相比有所下降,下降1.9%。

2018年在销售费用下降的同时营业收入却出现了更大幅度的下降,并引起营业利润的下降,企业市场销售形势迅速恶化,应当采取措施,调整销售战略或销售力量。

5、管理费用变化及合理性评价2018年管理费用为19,405.96万元,与2017年的39,774.5万元相比有较大幅度下降,下降51.21%。

2018年管理费用占营业收入的比例为5.26%,与2017年的9.53%相比有较大幅度的降低,降低4.27个百分点。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

松芝股份2020年三季度财务分析详细报告

一、资产结构分析

1.资产构成基本情况

松芝股份2020年三季度资产总额为603,411.12万元,其中流动资产为415,757.19万元,主要以应收账款、应收票据、货币资金为主,分别占流动资产的29.54%、26.33%和18.92%。

非流动资产为187,653.94万元,主要以固定资产、无形资产、商誉为主,分别占非流动资产的60.14%、12.57%和7.35%。

资产构成表(万元)

项目名称

2018年三季度2019年三季度2020年三季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

总资产

564,497.75 100.00

559,218.49

100.00

603,411.12

100.00

流动资产

367,844.78 65.16

362,407.36

64.81

415,757.19

68.90

应收账款115,839.7 20.52

121,649.06 21.75

122,804.24

20.35

应收票据

130,749.44 23.16

115,443.09

20.64

109,474.24

18.14

货币资金29,735.36 5.27 35,678.2 6.38 78,648.38 13.03

非流动资产

196,652.97 34.84

196,811.12

35.19

187,653.94

31.10

固定资产

102,637.63 18.18 105,198.4 18.81

112,859.49

18.70

无形资产28,151.51 4.99 27,610.15 4.94 23,589.38 3.91 商誉21,821.31 3.87 15,753.3 2.82 13,786.95 2.28

2.流动资产构成特点

企业持有的货币性资产数额较大,约占流动资产的53.49%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的29.54%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表(万元)

项目名称

2018年三季度2019年三季度2020年三季度

数值百分比(%) 数值百分比(%) 数值百分比(%)

流动资产

367,844.78 100.00

362,407.36

100.00

415,757.19

100.00

应收账款115,839.7 31.49

121,649.06 33.57

122,804.24

29.54

应收票据

130,749.44 35.54

115,443.09

31.85

109,474.24

26.33

货币资金29,735.36 8.08 35,678.2 9.84 78,648.38 18.92

存货69,083.25 18.78 60,719.27 16.75 61,308.33 14.75 交易性金融资产0 - 0 - 34,279 8.24 预付款项4,893.81 1.33 2,984.59 0.82 3,432.88 0.83 其他流动资产15,575.19 4.23 24,157.8 6.67 2,975.09 0.72

3.资产的增减变化

2020年三季度总资产为603,411.12万元,与2019年三季度的559,218.49万元相比有所增长,增长7.9%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:货币资金增加42,970.17万元,交易性金融资产增加34,279万元,固定资产增加7,661.09万元,递延所得税资产增加2,986.63万元,应收账款增加1,155.18万元,存货增加589.07万元,预付款项增加448.29万元,共计增加90,089.44万元;以下项目的变动使资产总额减少:长期待摊费用减少183.66万元,投资性房地产减少212.68万元,商誉减少1,966.34万元,其他非流动资产减少2,401.29万元,长期股权投资减少2,659.15万元,可供出售金融资产减少4,000万元,无形资产减少4,020.77万元,应收票据减少5,968.85万元,在建工程减少8,585.61万元,其他流动资产减少21,182.71万元,共计减少51,181.08万元。

各项科目变化引起资产总额增加44,192.64万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2020年三季度应收账款所占比例较高,存货所占比例过高。