美国经常帐目赤字的可持续性

案例分析:美国经常账户赤字

第三小组案例分析:美国经常账户赤字1.案例回顾:图1由图1中数据可以看出,从上世纪九十年代以来,美国出现了经常账户逆差并且以一种愈演愈烈的形势延续了下去。

2005年,美国经常账户逆差达到了前所未有的8000亿美元,占整个美国GDP的6%,也就是说每天需要差不多80亿美元的外资才能维持美国的经常账户逆差和对外投资。

对于美国如此之高的经常账户逆差和其毫无任何降低逆差的经济形势,我们不禁要问:是否美国将通过调整机制来降低逆差规模?如果不调整的话巨额逆差是否会威胁到美国或世界繁荣?2.案例分析:2.1 宏观描述其实美国经常账户逆差的由来远远不只是从上世纪90年代开始的,早在80年代初,美国就开始出现经常账户逆差。

从1982年开始,巨额的经常账户逆差就已经成为美国经济的特征。

虽然在1990年经常账户逆差转为了66亿美元的顺差,但这并不归因于美国经济政策的改变,而是由于1990年海湾战争收到的大量其他国家的转移支付,一次填补了当年的经常账户逆差。

但这短暂的顺差并不能阻止美国经常账户逆差的延续,在1990年以后,经常账户赤字继续出现,并持续恶化。

因此,要分析美国长期经常账户逆差对美国乃至世界经济的影响就必须了解美国经常庄户逆差的特征及缘由。

可以发现,从1981年美国出现经常账户逆差到现在,这30年可以分为两个不同的时期。

一是80年代逆差的产生和消失;二是90年代逆差的重新产生。

不能将这两个时期同等看待,因为这两个时期逆差的起源和走势都是截然不同的。

2.2 基本分析模型我们用一个重要的国民经济核算公式来进行分析:S + ( T – G ) = I + CA2.3 成因分析无论是在80年代还实在90年代,财政和货币政策都在经常账户逆差中扮演着关键的角色,另外,外部事件的应先也非常关键。

在1981年,美国联邦政府预算(T-G)由盈余开始转为巨额赤字。

由于缺乏私人储蓄满足国内投资I的需求、弥补政府部门的储蓄不足,只能依赖外国资本来填补空缺,也就因此开始出现经常账户逆差。

美国的财政政策能够持续吗_

一、引言自美国次贷危机于2007年8月全面爆发以来,美国政府动员了大量的财政资金用于稳定金融市场与实体经济。

迄今为止美国国会通过了两个独立的法案,批准财政部动用1.1万亿美元的资金用于挽救金融体系。

这其中包括保尔森提出的7000亿美元的问题资产纾困计划(TARP )以及解决两房危机的4000亿美元。

[1]表1列举了财政部使用资金的明细状况,截至2009年6月底,美国财政部已经动用了7311亿美元资金,占国会批准资金规模的三分之二。

在财政收入没有相应增长的前提下,财政支出的显著增加自然会导致财政赤字水平的上升。

根据奥巴马政府白宫预算管理办公室的估计,2009年至2013年美国政府的预算赤字将分别高达1.84万亿、1.26万亿、9290亿、5570亿与5120亿美元,占当年GDP 的规模将美国的财政政策能够持续吗?□张明(中国社会科学院)表1迄今为止美国救市财政资金的使用明细方案名称优先股投资(Preferred Stock Investment )资本购买计划(Capital Purchase Program )公私投资计划(Public-Private Investment Program )汽车行业融资计划(Automotive Industry Finance Program )具有系统重要性的失败机构(Systemically Significant Falling Institutions )期限资产支持证券贷款计划(Term Asset-Backed Securities Loan Facility )家庭可支付性与稳定方案(Homeowner Affordability and Stability Plan )专项投资计划(Targeted Investment Program )小企业与社区借贷方案(Small Business and Community Lending Initiative )资产担保计划(Asset Guarantee Program )汽车供应商支持计划(Auto Supplier Support Program )细节购买两房的优先股对美国商业银行注资成立公私合营的坏账银行收购问题资产对汽车业的贷款对AIG 的注资与美联储合作进行的刺激相应贷款的项目帮助美国家庭修改抵押贷款条件,从而尽量避免违约向花旗银行与美洲银行的额外注资向中小企业提供贷款限制花旗银行与美洲银行的损失为汽车零部件供应商提供担保与融资合计资金规模(10亿美元)84.9134.0100.079.9569.8355.050.040.015.012.55731.1资料来源:Washington Post.“Eye on the bailout”,/programs/index。

美国经济账户赤字的演变及其影响

美国经济账户赤字的演变及其影响2022年,尽管经历了两次大的飓风,尽管油价的上升使美国人减少了1400亿美元真实收入,超过了GDP的1%,美国真实GDP依然增长了3.5%,令世人为之瞩目。

但美国的经常账户赤字却令全世界为之担心,2022年达到了GDP的6.4%,并且还有逐渐扩大之势。

美国巨大的经常账户赤字到底会给美国或世界经济带来多大的负面影响,并没有历史经验可循。

在最近的30多年里只有小的工业化国家的经常账户赤字曾经超过GDP的5%,像澳大利亚、丹麦、芬兰、挪威和葡萄牙等国。

而且很少有国家,无论是工业化国家还是新兴国家,这种高的经常账户赤字能够持续5年以上。

美国是唯一不同的国家,在于其:一是美国是全世界最大的经济体,其经济实力举足轻重;二是自1991年美国出现最后一次贸易盈余后(当时经常账户盈余占GDP的O.7%),美国的经常账户即处于赤字水平,并延续至今。

美国的经常账户赤字之所以能够长久持续,与美国在国际金融体系中独一无二的地位有关。

美元是世界最主要的流通和储备货币,美国可以尽享铸币税的好处,美国投资机会的收益比日本和欧洲都高,比许多新兴市场更稳定更保险,美国金融市场又特别发达。

在这种美元霸权的机制下,贸易盈余国的中央银行被迫购买大量的荚元资产,因为他们几乎没有别的选择,对美国居高不下的经常账户赤字起到了融通的作用,虽然对这些国家来说并不一定划算。

反过来说,既然是必须依赖外国中央银行对政府债券的购买才能融通赤字,美国经济相应的就有了薄弱之处,因而有许多分析认为美国超过GDP6%的经常账户赤字是难以持续的,在未来将不得不进行削减。

从全球的视角来看,美国经常账户赤字的削减意味着世界其他地区总的经常账户盈余的减少。

因而对经常账户的调整不仅涉及到赤字国,也将涉及到盈余国,这又会对世界其他国家造成或大或小的影响。

美国经常账户的历史演变美国的经常账户赤字有其历史必然性。

二战结束后的20多年里,美国的经常账户在大多数年份里处于略有盈余的状态,只是到了上世纪70年初布雷顿森林体系解体以后,在浮动汇率制下,各国对美元的需求反而大增,在向世界大量输出美元资本的同时,美国的经常账户也不可避免地由盈余转向赤字,1998年以来赤字扩张的趋势尤为明显。

5775 美国长期财政赤字及其对经济的影响

美国长期财政赤字及其对经济的影响1. 财政赤字的定义和背景财政赤字是指政府支出大于税收收入的差额,即国家财政收支存在逆差。

美国长期以来一直处于财政赤字状态,从1970年开始就一直出现了财政逆差。

2019年,美国财政赤字超过了1万亿美元。

2. 财政赤字对经济的影响2.1 债务危机长期的财政赤字会导致国家债务规模不断扩大。

过大的债务规模会引发债务危机,影响国家的信誉和经济发展。

2011年美国曾因政府债务问题被降级。

2.2 财政压力财政赤字会加大政府的财政压力,限制政府运作的空间。

政府也需要通过发债来解决财政赤字问题,增加了财政风险。

2.3 经济增长受限财政赤字也会限制经济的增长。

政府需要通过减少开支来控制财政逆差,导致对社会保障、教育、卫生等领域的投入不足,进而影响整个经济的发展。

3. 解决财政赤字的方法和挑战3.1 方法政府需要通过增加收入和减少支出来控制财政赤字。

增加收入的方法包括增加税收收入、加强税收征收和改革税收体制等。

减少支出的方法包括减少国防开支、改革社会保障制度、缩减政府机构等。

3.2 挑战政府需要平衡减少支出的同时确保基本民生和经济增长。

减少国防开支可能会引起安全问题,缩减政府机构可能会影响政府运作,改革社会保障制度可能会引起民间不满。

4. 我的看法和建议美国长期财政赤字问题的解决需要政府和民间的共同努力。

政府需要进行更为深入的改革,确保财政支出的透明和合理。

企业和个人也需要承担更多的社会责任,积极缴纳税收。

同时,政府应该更加重视教育、科技和创新,以增加经济增长点,缓解财政压力。

财政赤字问题不是一朝一夕能够解决的,需要政府和民间的长期合作和努力。

我们每个人都应该积极参与到这个过程中,为我们的国家和经济发展尽一份力量。

美国经济账户赤字的演变及其影响

美国经济账户赤字的演变及其影响引言美国经济账户赤字是指美国国际收支中的经常账户与资本账户之间的差额。

这一指标反映了一个国家对外贸易和资本流动的情况。

本文将探讨美国经济账户赤字的演变和其对美国经济的影响。

美国经济账户赤字的演变美国经济账户赤字在过去几十年中一直处于上升趋势。

1970年代以前,美国一直保持着经常账户的顺差。

然而,在1970年代后期,美国开始出现经常账户赤字,并且这个赤字规模逐年扩大。

到了1980年代和1990年代,美国的经常账户赤字已经达到了惊人的水平。

造成美国经济账户赤字的主要原因之一是贸易逆差。

美国是全球最大的消费国,但却依赖进口大量商品。

这导致美国的贸易逆差不断扩大,成为经济账户赤字的主要组成部分。

此外,美国的储蓄率相对较低,这也导致了经济账户赤字的进一步加剧。

影响经济账户赤字对美国经济产生了许多影响,包括但不限于以下几个方面:资金流出经济账户赤字意味着美国向海外支付了大量资金,这导致了资本流出。

大量的资本流出可能进一步削弱美国的经济实力和生产力,限制了国内的投资和创新活动。

外债风险经济账户赤字意味着美国积累了大量的外债。

这使得美国变得对外债务高度依赖,同时也增加了美国面临的外债风险。

如果外债得不到有效管理,可能会对美国经济和金融稳定产生负面影响。

汇率压力经济账户赤字可能会对美元汇率产生压力。

主要原因是,经济账户赤字使得美元供应增加,从而使得美元对其他货币贬值。

这可能导致通货膨胀加剧,并影响国内价格水平。

对外贸易政策影响经济账户赤字也可能对美国的对外贸易政策产生一定影响。

美国政府可能会采取保护主义措施,以减少贸易逆差和经济账户赤字。

这可能包括加征关税、限制进口等措施,从而可能引发国际贸易紧张局势。

结论美国经济账户赤字的演变及其影响是一个复杂的问题。

贸易逆差和低储蓄率是导致经济账户赤字的主要原因,而经济账户赤字则对美国经济产生了许多负面影响,包括资金流出、外债风险、汇率压力和对外贸易政策的影响。

美国经常账户赤字及其持续性资料汇总

美国经常账户逆差的现状、原因及其适时调整陈柳钦一、美国经常账户逆差现状从1971 年开始, 美国结束了长达83 年的经常账户顺差局面, 除1973 年、1975 年为小额顺差外, 由此进入长期巨额的逆差时期。

1980年以来, 按官方公布的数据, 平均每年有1000 亿美元左右的经常账户逆差。

1981 年- 1987 年和1991年- 2000 年为两个高速增长的时期, 1987 年- 1991 年经常账户逆差有所减少。

从1992 年开始至今, 美国经常账户余额已持续15 年呈逆差状态, 特别是在2000 年后增速加快, 2001 年- 2006 年间经常账户逆差的平均增长速度高达17.36% 。

美国自1992 年开始再次出现经常账户逆差以来, 逆差从1992 年的501亿美元大幅增长至2004 年的6681亿美元, 占GDP 的比重也从0.8%上涨到了5.7% 。

美国经济分析局(BEA) 公布的数据显示: 2005 年, 美国经常账户逆差为8049.5 亿美元,占GDP 的比重为6.4% 。

2006 年美国经常账户逆差达到8567.55 亿美元, 占GDP 的比重为6.5% , 这意味着美国吸收了世界约75% 的总顺差; 同时, 净对外债务已累积至25396.26 亿美元, 占当年GDP 的19.25%。

就目前局势判断, 美国的经常账户逆差并无根本性的扭转。

美国经常账户逆差在今后几年还将继续呈扩大趋势。

美国经常账户逆差迅速扩张, 无可争议的成为世界市场上最主要的赤字国。

二、美国经常账户逆差的主要原因1.美国的巨额财政赤字。

美国国民经济研究局主席马丁·费尔德斯坦( Martin Felds tein, 1993) 曾经认为美国的赤字财政政策是美国经常账户逆差的重要原因。

这是典型的主流经济学思路, 认为货币当局为了防止通货膨胀, 不会为财政赤字融资, 因此财政赤字会导致利率升高、外资流入、美元升值, 从而产生了经常账户逆差。

美国经常项目赤字持续性探讨与实证

第4卷第4期杭州电子科技大学学报(社会科学版)V ol.4N o.4 2008年12月JO UR NA L OF H A NG Z H O U D I A NZ I U NI VERS ITY (S oci al S c iences )De c.2008 美国经常项目赤字持续性探讨与实证严志辉(杭州电子科技大学管理学院,浙江杭州310018)收稿日期作者简介严志辉(),男,浙江杭州人,讲师,贸易与金融理论摘要:本文首先在代际预算约束下推导出经常项目赤字可持续的充分条件。

据此条件建立了含有单位根过程的两状态门限模型检验1947-2006年间美国经常项目赤字的持续性。

实证结果表明美国经常项目赤字序列具有明显的非线性门限效应,结合两门限区制样本的分布特点,认为1947-1983年间美国经常项目赤字可持续,但自1983年尤其是1998年后美国经常项目赤字难以持续。

关键词:门限模型;代际预算约束;美国经常项目赤字持续性中图分类号:F112.2 文献标识码:B 文章编号:1001-9146(2008)04-0020-05美国经常项目失衡会影响到世界其它主要国家的经济平衡。

因此近年来持续增加的巨额美国经常项目赤字能否持续,在国际上引起了广泛地关注。

对美国巨额经常项目赤字能否持续有两种不同的看法。

Mann (1999,2004)、C ooper (2001;2005a ;2005b;2006)、D ooley &G arber (2005)等人认为美国经常项目赤字可以持续。

Obstfeld&Rog off (2000,2004)、Edwards (2004,2005)等人认为美国经常项目赤字不可持续的。

究竟多大规模的经常项目赤字是可持续的呢?这个问题的回答涉及经常项目赤字持续性的定义。

最普遍的观点认为如果经常项目赤字水平没有超越了本国制定的有关管理规则,包括经常项目余额占本国G DP 的比例、净投资地位占本国G DP 的比例或者是净外债支付占本国G DP 的比例等指标,那么经常项目赤字就是可持续。

应用文-美国经济账户赤字的演变及其影响

美国经济账户赤字的演变及其影响'\xa0\xa0\xa0\xa0 2005年,尽管经历了两次大的飓风,尽管油价的上升使美国人减少了1400亿美元真实收入,超过了GDP的1%,美国真实GDP依然增长了3.5%,令世人为之瞩目。

但美国的经常账户赤字却令全世界为之担心,2005年达到了GDP的6.4%,并且还有逐渐扩大之势。

美国巨大的经常账户赤字到底会给美国或世界带来多大的负面影响,并没有历史可循。

在最近的30多年里只有小的工业化国家的经常账户赤字曾经超过GDP的5%,像澳大利亚、丹麦、芬兰、挪威和葡萄牙等国。

而且很少有国家,无论是工业化国家还是新兴国家,这种高的经常账户赤字能够持续5年以上。

美国是唯一不同的国家,在于其:一是美国是全世界最大的经济体,其经济实力举足轻重;二是自1991年美国出现最后一次贸易盈余后(当时经常账户盈余占GDP的O.7%),美国的经常账户即处于赤字水平,并延续至今。

美国的经常账户赤字之所以能够长久持续,与美国在国际金融体系中独一无二的地位有关。

美元是世界最主要的流通和储备货币,美国可以尽享铸币税的好处,美国投资机会的收益比日本和欧洲都高,比许多新兴市场更稳定更,美国金融市场又特别发达。

在这种“美元霸权”的机制下,贸易盈余国的中央银行被迫购买大量的荚元资产,因为他们几乎没有别的选择,对美国居高不下的经常账户赤字起到了融通的作用,虽然对这些国家来说并不一定划算。

反过来说,既然是必须依赖外国中央银行对政府债券的购买才能融通赤字,美国经济相应的就有了薄弱之处,因而有许多分析认为美国超过GDP6%的经常账户赤字是难以持续的,在未来将不得不进行削减。

从全球的视角来看,美国经常账户赤字的削减意味着世界其他地区总的经常账户盈余的减少。

因而对经常账户的调整不仅涉及到赤字国,也将涉及到盈余国,这又会对世界其他国家造成或大或小的影响。

美国经常账户的历史演变美国的经常账户赤字有其历史必然性。

经常账户赤字的影响及调整探究

美国经常账户赤字的影响及调整探究美国的经济和世界的经济紧紧的联系在一起,从某种意义上可以说,观察美国经济的变动就可以得知世界经济的状况。

而美国经济和世界经济又是通过贸易联系在一起的,经常账户赤字在美国历时以久,这样下去对美国和世界影响又是如何呢应当怎样调整呢本文将做初步的探究。

关键词:经常账户赤字、经常账户的调整、汇率一、经常账户赤字的影响:(一)有利的影响(1)巨额的贸易赤字使得美国民众能从大量廉价的国外商品中得到实惠,低廉的进口商品价格也有利于抑制其国内通货。

贸易赤字的实质,是一个国家所消费的总价值,超过其生产的总价值。

也就是说,美国整个社会或在量的方面,或在质的方面,或这两个方面,都长期处在更高的享受状态。

美国历来推崇自由贸易,这种自由贸易带来的贸易赤字也对消费者(其实生产者也可以看作消费者)产生积极影响,可以用更少的美元消费更多的廉价商品,生产者也可以购买到更多的原材料,节约成本。

美国的个人消费开支在国内生产总值中所占的比重高达三分之二,一贯是美国经济增长的主要动力之一。

(2)贸易赤字实际上也让其他国家为美国的财政赤字买了单,部分减轻了其财政压力。

有人甚至认为,美国的经济繁荣是建立在“借来的资金”基础上的。

也就是说,美国的贸易赤字造成了美元的大量外流,而贸易顺差国利用手中大量的美元又投资于美国的国债,就实现了美国财政扩政的政策。

(3)美国的大量进口对发展中国家短期有利。

如对我国相关产业的发展。

在“自由贸易政策”中获得贸易顺差的国家大部分在亚洲。

在东亚和东南亚,许多国家将凝聚了大量辛勤劳动的工业品送往美国;再中东,各国将本国仅有的自然资源如石油不断运往美国。

再与美国的贸易中,各国都在开足生产,并压低价相互竞争,一赚取美元外汇,获得贸易顺差。

美元储备的逐年增加,使这些国际和地区感到财富也随之积累起来。

据美国官方统计,今年来美元发行总量的75%以上在美国境外。

这些美元不仅被各国当作财富收藏,还被当作国际货币在各国间流通。

评美元贬值对纠正美国经常项目赤字的作用

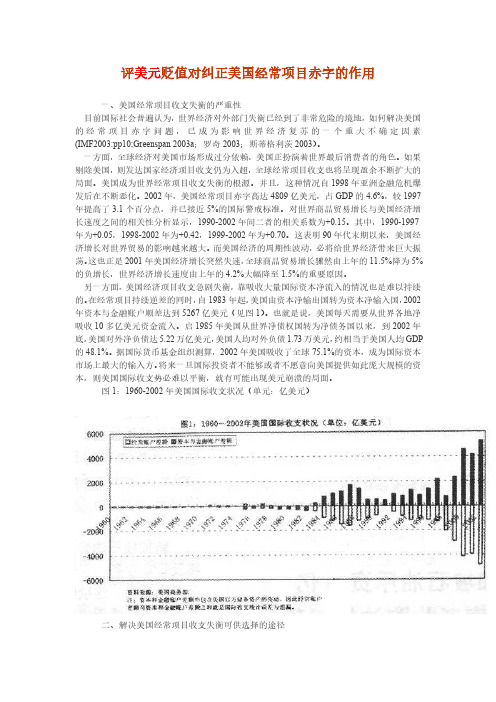

评美元贬值对纠正美国经常项目赤字的作用 一、美国经常项目收支失衡的严重性目前国际社会普遍认为,世界经济对外部门失衡已经到了非常危险的境地,如何解决美国的经常项目赤字问题,已成为影响世界经济复苏的一个重大不确定因素(IMF2003:pp10;Greenspan 2003a;罗奇2003;斯蒂格利茨2003)。

一方面,全球经济对美国市场形成过分依赖,美国正扮演着世界最后消费者的角色。

如果剔除美国,则发达国家经济项目收支仍为入超,全球经常项目收支也将呈现盈余不断扩大的局面。

美国成为世界经常项目收支失衡的根源。

并且,这种情况自1998年亚洲金融危机爆发后在不断恶化。

2002年,美国经常项目赤字高达4809亿美元,占GDP的4.6%,较1997年提高了3.1个百分点,并已接近5%的国际警戒标准。

对世界商品贸易增长与美国经济增长速度之间的相关性分析显示,1990-2002年间二者的相关系数为+0.15。

其中,1990-1997年为+0.05,1998-2002年为+0.42,1999-2002年为+0.70。

这表明90年代末期以来,美国经济增长对世界贸易的影响越来越大。

而美国经济的周期性波动,必将给世界经济带来巨大振荡。

这也正是2001年美国经济增长突然失速,全球商品贸易增长骤然由上年的11.5%降为5%的负增长,世界经济增长速度由上年的4.2%大幅降至1.5%的重要原因。

另一方面,美国经济项目收支急剧失衡,靠吸收大量国际资本净流入的情况也是难以持续的。

在经常项目持续逆差的同时,自1983年起,美国由资本净输出国转为资本净输入国,2002年资本与金融账户顺差达到5267亿美元(见图1)。

也就是说,美国每天需要从世界各地净吸收10多亿美元资金流入。

启1985年美国从世界净债权国转为净债务国以来,到2002年底,美国对外净负债达5.22万亿美元,美国人均对外负债1.73万美元,约相当于美国人均GDP 的48.1%。

2117 美国日益增长的财政赤字对经济政策的挑战

美国日益增长的财政赤字对经济政策的挑战背景2020年,新冠疫情爆发严重影响了美国经济,政府不得不采取大规模的财政支出来维持经济运转,导致了美国财政赤字大额增长。

截至2021年初,美国的财政赤字已经达到了3.13万亿美元,其中联邦政府的财政赤字为2.75万亿美元,是历史上最高的记录。

这种情况让人不得不担忧未来美国经济的发展方向。

影响美国日益增长的财政赤字对美国经济和全球经济都产生了巨大的影响。

1. 财政稳定性减弱美国政府的财政赤字持续增长导致国家财政稳定性显著下降,对于未来经济发展的稳定性和可持续性带来了很大的挑战。

如果不加以控制,将会给未来美国政府的财政稳定性和可持续性带来极大的不利影响。

2. 通胀压力增大由于美国政府大规模的财政支出,导致了货币的供给量大幅增加,从而加剧了通货膨胀的压力。

如果通胀压力过大,将会加剧美国经济的不稳定性。

3. 对全球经济的影响美国是全球经济的重要推动者,其财政赤字的增长,对于全球经济也产生了巨大的影响。

随着美国经济的波动,其他国家的经济也会受到波及,从而影响全球经济的稳定性。

对策鉴于美国日益增长的财政赤字对经济的不利影响,政府需要采取措施来解决这个问题。

1. 增加财政收入政府可以通过增加税收等方式来增加财政收入。

这并不是简单的提高税率,而是需要制定合理的税收政策,避免过度负担中低收入群体,同时引导个人和企业更多地投入到经济活动中,从而逐步提高财政收入。

2. 建立紧缩的财政机制政府需要实行更加紧缩的财政机制,采取更加严格的财政预算管理,严格控制财政支出,避免政府过多的浪费支出,同时确保政府的投入能够真正带来经济效益。

总结美国日益增长的财政赤字对经济政策带来了很大的挑战,但是只要政府采取及时有效的措施,就有望确保美国经济的持续稳定。

在未来,政府需要通过更加紧密的合作,引导社会各界更加注重财政稳定和经济发展,从而为美国和全球经济的发展注入新的动力和活力。

论财政赤字政策成为民主国家常态的原因

论财政赤字政策成为民主国家常态的原因华南师范大学经济与管理学院卓仰东二十世纪80年代尤其是近几年以来,财政状况恶化日益成为一个普遍存在的经济问题。

据统计,美国联邦政府财政1946-1949年有3年盈余,50年代有3年盈余,60年代有2年盈余,而自1970年至今则是连年赤字,再无1年盈余。

2010年,美国赤字达1.6万亿美元,占GDP的10.6%,为二战以来的最高比例,而该年欧盟27个成员国中就有20国出现赤字超标。

财政赤字已成为许多西方国家的普遍、持续和严重的问题。

按照起因的不同,财政赤字可分为主动赤字和被动赤字,其中被动赤字又分为两类,第一类是由经济周期性衰退引发的财政收支失衡,第二类是由战争或严重的自然灾害造成的财政收支失衡,两者都俱有偶发性的特点,其在时间上的影响程度有限。

而主动赤字则是由社会福利增长、减税和刺激经济等政策性因素引起的财政收支失衡,属结构性、常态性赤字。

由此可见,常态性的财政赤字应是政府主动选择的结果。

从财政收入和支出两方面分析,西方民主国家财政赤字政策成为常态主要有以下几个原因:一、财税汲取能力下降,导致西方国家面临沉重的预算压力西方的金融解放和经济全球化,并没有为政府带来超额的税收规模。

相反,过去20年,为配合放松监管和刺激流动性、加强投资的需求,主要资本主义国家的政府财税汲取能力普遍出现了滑坡的状态。

从欧盟的数据来看,20世纪90年代以来,欧盟主要成员国的税收收入总额(含社保收入)占本国GDP的比重一直没有增加,反而呈现平稳下降的趋势。

而在世界金融危机爆发的大背景下,社保金收入的比重不断增加,而政府税收收入中间的一般性税收(即财富性税收和商业税)则在持续下降。

二、社会保障财政失衡是财政赤字积累的重要因素二战后,资本主义社会出现了经济增长的黄金时期,形成了福利国家的建设高潮。

但在60年代末遭遇了社会保障体系的财政危机,并掀起了影响深远的福利制度改革。

但从20世纪80年以来的情况看,西方国家公共社会障支出仍然不断扩张,到2010年,多数发达国家公共社会保障支出占总财政支出的比重已经超过或接近50%,成为各国主要的财政支出项目。

从可持续性角度分析美国国际收支经常项目逆差

从可持续性角度分析美国国际收支经常项目逆差一、美国国际收支经常项目逆差的原因分析在20世纪80年代早期,许多研究者建立了经常账户的跨时分析?inter-temporalapproachtothecurrentaccount?,跨时分析能够分析短期的动态问题,也能够用来分析一国的跨时预算约束和政府的跨时预算约束。

经常项目的跨时分析是从消费者个人效用最大化的跨时分析演变而来的,经过推导可以得到两期小国经济的跨时模型CAt=St-It①。

如果把储蓄分为私人储蓄和政府储蓄,则有CAt=Stp-It-(Gt-Tt)。

其中CA是经常项目余额,S是储蓄,Sp私人储蓄,I代表投资,G代表政府购买,是政府从家庭和企业征收的净税收。

从这个恒等式不难看出在众多影响经常项目赤字的长期因素中私人投资、私人储蓄和政府赤字是起关键作用的。

本文考察美国经常项目赤字产生的原因可以从两期跨时分析模型展开,从两期模型可以看出,经常项目的状况是由私人储蓄、投资、政府储蓄(赤字)决定的,分析美国经常项目逆差的产生原因也可以从这三个方面展开(表1)。

第一是由于美国生产力加速发展引起投资支出剧增,第二是美国的私人低储蓄率和高消费支出,第三是政府巨额的财政赤字。

1.美国生产力加速发展引起的投资热潮。

从1992年到2004年第三季度,美国商业部门劳动生产率上升了35%。

美国劳动生产率的快速提高引起了一个投资高潮,从1991年以来至2000年,美国私人投资稳定增长,在1999年私人投资占GDP的17.5%,并在2000年上半年出现了战后最高占比18.3%。

虽然在2000年以后由于整个世界经济的影响,美国的私人投资有所下降,但是到了2003年随着世界经济和美国经济的复苏,私人投资又开始重新增长。

这种投资的增加是对美国生产率加快发展基础上的技术迅速改变的一种反应,在美国主要体现在高科技产业上,如通讯、网络和计算机等产业。

技术进步已经引起许多公司更高的期望,生产率的更快提高会使企业有潜力生产更多的商品和提供更多的服务。

美国贸易赤字影响及措施

跟婉菱讨论得到的就是把影响重点放在对世界经济的影响。

红色字体是放在PPT里面的,黑色字体是展示时的一个思路~~美国贸易赤字的影响积极影响:1.美国的贸易赤字可以促进信息技术产业全球化。

贸易赤字伴随着国际借债→吸引外资投资IT产业→贸易、外包等途径使得美国IT产品的广泛使用和技术的迅速扩散→信息技术产业全球化我们都知道美国的国民储蓄率一直很低,20世纪90年代国民储蓄还在继续下降。

但是美国的投资总额却一直在迅速扩张,弥补储蓄和投资之间的缺口就是大规模涌入美国的外资。

大多数外资并不选择美国制造业作为对象,而是选择收益率高、回收期短的IT产业。

在美国经济网络化初具规模的今天, 我们不难发现: 巨额国际贸易赤字的背后, 已经是IT 行业日益全球化的新型规模经济。

正是贸易、外包等多种途径促进美国产品的广泛使用和技术的迅速扩散,从而促成了信息技术产业的全球化。

2.世界各地的巨大贸易盈余,美国贸易赤字为世界经济的增长贡献巨大这里我想找关于对美国贸易顺差的排名靠前的几个国家的对美顺差额以及他们对本国GDP 增长的影响,但是不知道哪里可以找到。

消极影响:一.巨大的贸易赤字将导致美国的贸易保护主义不断增强。

贸易逆差不断扩大,失业率居高不下。

, 美国政府势必采取增加出口减少进口的保护措施。

近年来, 美国打着保护本国产业的旗号, 实行了多项贸易保护政策, 从钢铁限额到限制农产品进口, 从传统产品反倾销到高技术补贴诉讼,美国的贸易保护主义热潮一浪高过一浪。

倘若美国贸易逆差减少, 美国采取的贸易保护。

美国贸易保护主义对我国的影响国际金融危机爆发后 贸易保护主义悄然在世界范围内蔓延 使以自由贸易为特征的世界多边贸易体制受到了强烈的冲击。

从形式上看 反倾销、反补贴、保障措施以及技术壁垒、绿色壁垒、蓝色壁垒等非关税壁垒是当前贸易保护主义的主要手段。

1.导致贸易摩擦激烈,致使贸易战升级由于美国以各种方式限制商品进口,并为本国众多行业提供补贴,损害了贸易伙伴的经济利益,引发了贸易伙伴的报复措施,致使经济贸易摩擦加剧。

美国国际收支结构现状、成因及可持续性

论文摘要:近年来,美国经常项目巨额、快速增长的赤字引起各方关注。

美国经常账户赤字无论是绝对额还是相对量,都达到了相当高的程度,但是深入分析美国的国际收支结构及其成因后,本文认为美国经常项目赤字仍具有可持续性,而且国际收支结构调整没有中短期的解决方案。

一、美国的国际收支基本状况(一)美国长期保持“经常账户逆差,资本和金融账户顺差”的国际收支结构从1976年开始,美国开始持续的贸易逆差,2006年是美国贸易逆差的第31年。

从1 982年开始,美国经常项目开始持续逆差(除了1991年受海湾战争的影响,美国经常项目略有盈余外),到2006年美国经常项目已经保持24年的持续逆差(见图1)。

1994年开始,经常项目差额稳定增加,从绝对额看,从1994年到2006年,美国经常项目逆差由1216亿美元上升到8115亿美元,13年增长5.67倍,平均增长速度达到14%:从相对额看,经常项目逆差占GDP的比重也逐步提高,1994年仅为1.72%,2006年达到6.15%。

与经常项目持续逆差相对应的是,美国资本和金融项目持续顺差。

从1994年到2006年,美国资本和金融账户盈余由1253亿美元增长到8293亿美元。

(二)货物贸易持续逆差,而服务贸易和投资收益表现为持续顺差美国服务贸易从1975年开始表现为顺差,2006年美国服务贸易出口额4188亿美元,大约是美国同期货物贸易出口额的40%,顺差额为760亿美元;美国经常账户中,投资收益从1970年开始始终表现为顺差,2006年对外资产的收入达到7476亿美元,而对外支付的投资收益为6044亿美元,顺差额为366亿美元。

值得关注的是,虽然美国已经成为最大的负债国,拥有巨额的对外负债,但是投资收益净额却始终为正。

(三)证券投资长期保持净流入,是主要的资本和金融账户顺差来源从美国资本和金融账户看,美国资本流入以证券投资为主,2006年证券投资流入1017 0亿美元(见表1),占全部资本流入的54%,直接投资流入占10%。

不可持续的美国经常账户赤字再访

15.8

32.3

(P359)

4、重新平衡全球经常账户的汇率影响

“Nord持ha续us较’s 高(的2002)的估计显示每年大约3% 的美国军贸事易和货保物障被用于军事和保障性支出。”

性支出变化

(P359)

4、重新平衡全球经常账户的汇率影响

15.8 0.7

9.4 0.5 15.8 0.7 9.4 0.5

亚洲

降低储 蓄率

p348

亚洲

提高投 资水平

4、重新平衡全球经常账户的汇率影响

“如果美国的经常账户占到全球 GDP的1/4,突然的

需求变化使美国的CA赤字从占 GDP的5%到完全平衡, 将会发生什么。”

P355

4、重新平衡全球经常账户的汇率影响

允许贸易条件变化,强化非贸易货 物相对价格变化对汇率的影响(P355)

·更大的弹性会降低 汇率对全球收支不 平衡调整的影响

·政策影响:产品市场 刚性更强的国家,关 心美元贬值对其出 口和经济增长的影响; 不愿或不能改革的国 家,也要做出选择

7、评论

美国以外的贸易区,较

1

高的生产力增长会增加

美国的CA赤字。

相反,只有美国以外

2

的非贸易区,才能降

低全球的不平衡。

3、准确阐明了生 产力的增长是如何 降低全球不平衡的 (P369)

7、评论

虽然作者解决美国CA赤字的调整的一系列关 键方面,但他们的模型框架没有包括能够影 响调整过程和关键结果的若干因素。(P370)

尤其是文章贬低了全球金融市场的角色—不 同参与者对美元迅速调整将如何反应。(P370)

没有提到模拟关系的非线性和断裂的可能性, 作者建立的模型不是线性模型,但绝大部分 影响却是线性的。(P371)

美国公共债务的可持续性分析

过去三年,为应对国际金融危机,发达国家新增财政赤字相当于其国内生产总值(GDP)的20—30%(Cecchetti等,2010)。

政府注资、资产购买、借款和融资等金融救助总支出相当于其GDP的13.2%(IMF,2009)。

未来几年,发达国家公共债务比率偏高的问题将日益突出。

预计到2011年,全部发达经济体公共债务/GDP比率将超过100%(OECD,2009)。

其中,美国公共债务/GDP比率将从2007年的62%升至2015年的110.4%(IMF,2010a)。

美国既是本轮金融危机的核心地带,也是全球经济金融重建及恢复的关键,其公共债务可持续问题更受关注。

本文首先分析了美国公共债务的绝对规模和相对水平,并结合美国经济增长态势、金融危机最终成本、公共债务利息支出等分析了美国高公共债务的可持续性,最后是简要的政策含义。

一、美国公共债务水平到底有多高?美国堪称“债务帝国”。

有机构估计,2008年美国总债务约57万亿美元或人均24万美元,仅1980年以来就新增约44万亿美元。

以1957年的总债务/GDP之比计算,2008年美国总债务中至少有36万亿美元是过度举债的(Hodges,2009)。

美国总债务中国内金融部门、家庭、企业和联邦政府、州及地方政府债务分别占30.2%、24.2%、19.5%、18.6%和3.9%。

其中联邦政府总债务即通常所称的“公共债务”(Public Debt),是指美国财政部发行的各类有价证券(不包括各州及地方政府发行的有价证券)。

购买者包括公众(即家庭、银行、保险公司及外国央行等)和官方账户等两大类。

2009年末12.33万亿美元公共债务中公众持有7.83万亿美元,占64%;官方账户持有4.5万亿美元,占36%。

金融危机以来,美国公共债务显著上升,2008年9月—2009年12月新增2.67万亿美元,相当于2004年至2008年金融危机爆发前的新增公共债务额。

2008年,公共债务比上年增长11.6%,2009年同比增速进一步升至18.9%,仅次于1983年度20.6%的二战后最高水平。

格林斯潘:美国经常项目赤字不能持续扩大

格林斯潘:美国经常项目赤字不能持续扩大

佚名

【期刊名称】《中国货币市场》

【年(卷),期】2005(000)002

【摘要】美联储主席格林斯潘2月4日在伦敦发表了关于美元赤字的讲话。

他指出,关于缩减美元赤宇的声音在一年前还很少听到.现在至少已经有所抬头。

如果可以采取行动减少联邦政府的支出.向国外惜款的压力就会小一些。

他认为美国的经常项目赤字不能永远扩大下去,幸运的是.美国经济的灵活性正在增强.使得任何调整都不至于给经济活力带来太大的影响。

【总页数】1页(P81)

【正文语种】中文

【中图分类】F171.2

【相关文献】

1.美国巨额经常项目赤字:原因、影响与我国的对策 [J], 肖卫国;李明

2.美国经常项目赤字的原因分析 [J], 多海婷

3.持续的经常项目赤字与金融危机 [J], 李文

4.美国经常项目赤字持续性探讨与实证 [J], 严志辉

5.泛布雷顿森林体系下美国经常项目赤字的可持续性——论美元资产本位的稳定性[J], 王贵平;蒋惠惠

因版权原因,仅展示原文概要,查看原文内容请购买。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

【专题名称】世界经济导刊【专题号】F8【复印期号】2006年04期【原文出处】《国际商务(对外经济贸易大学学报)》(京)2006年1期第41~48页【英文标题】On the Sustainability of the U. S. Current Account DeficitJIANG Hui-hui WANG Gui-ping【作者简介】蒋惠惠,王贵平,西南财经大学金融学院金融学专业博士生。

(四川成都610074)【内容提要】近年来,美国巨额经常项目赤字和美元持续贬值引起了经济学界的强烈关注,一些经济学家发出了美元和国际货币体系崩溃的警告。

在现行国际货币体系即以资产为本位的泛布雷顿森林体系下,中心国家美国和外围亚洲国家形成了双赢的局面。

该体系与布雷顿森林体系相比具有更大的安全性和稳定性,美国能够承受更大规模的经常项目赤字,并由此获得了更为灵活的政策操作空间。

在某种程度上,美国巨额经常项目赤字是其雄厚的金融和经济实力的体现。

Recently, the U. S. enormous current account deficit and dollar deflation has become the focus of the world economy and some economists warn the collapse of dollar and the international monetary system. Under the recent international monetary system, namely the Pan-Bretton Woods system of the dollar asset standard, the center country U. S. and Asian periphery countries has reached a win-win status. Compared with the Bretton Woods system, this system is more secure and stable. Accordingly U. S. can bear more current account deficit and acquire more policy operating room. The U. S. enormous current account deficit embodies the strength of U. S. economy to some extent.【日期】2005-06-30【关键词】美国经常项目赤字/泛布雷顿森林体系/美元资产本位U. S. current account deficit/Pan-Bretton Woods system/Dollar asset standard[中图分类号]F831[文献标识码]A[文章编号]1002-4034(2006)01-0041-08一、文献回顾美国经常项目赤字和美元贬值并存①,似乎就是特里芬两难(Triffin' s Dilemma)的还魂。

早在1959年,罗伯特·特里芬(Robert Triffin)在美国国会经济联合委员会上的发言就提出了著名的特里芬两难,认为世界储备不足日益加深,有可能在较短的几年内出现1931年金本位崩溃时的情景:即国际性银根紧缩、货币贬值和管制,也就是说,美国无法承受由此带来的黄金外流和贸易赤字,美元危机四伏。

不幸的是,特里芬的预言在10多年后很快就变成了现实。

1971年尼克松总统宣布美元与黄金脱钩,布雷顿森林体系瓦解。

然而,当国际货币体系步入所谓的“无航海图”时代后,美元作为主要贸易结算货币和储备货币的地位仍然没有改变,这种情形即使在后来欧元出现后,也没有产生较大变化。

可以说,在“无航海图”时代,特里芬两难矛盾并没有随着布雷顿森林体系的终结而终结,相反,随着世界经济规模的不断扩大,特里芬两难的矛盾似乎还在不断激化,美国的经常项目赤字问题始终是一种“经常”现象。

不仅如此,当代主流经济学家的思想似乎也被特里芬打下了深深的烙印。

对美国出现的不断扩大的经常项目赤字,莫里斯·奥布斯菲尔德(Maurice Obstfeld)和肯尼斯·罗格夫(Kenneth Rogoff)在2000年(当时美国的经常项目赤字占GDP的4.4%)就发出过预警,认为美国的经常项目赤字在中期内不可持续,要扭转这种势头需要美元实际汇率贬值12%-14%②,并在2004年修正了2000年的计算结果,指出如果美国的经常项目赤字达到GDP的5.4%,那么美元贬值的幅度将会超过50%甚至更多③,且认为美国当前的情况更类似于上世纪70年代初布雷顿森林体系崩溃前的情形④。

实际上,包括莫里斯·奥布斯菲尔德和肯尼斯·罗格夫在内的很多经济学家都持有同样的观点⑤。

经常项目赤字反映的是宏观经济中的储蓄不足以维持投资。

美国80年代的经常项目赤字可概括为政府部门赤字,而90年代以来的赤字可概括为私人部门的赤字。

的确,近20年来,美国的私人部门储蓄率不断下降。

那么,为什么美国的私人部门储蓄率近20年来不断下降,特别是2001年后储蓄率处于历史最低水平呢?一种观点是,尽管布什政府大规模减税法案的部分条款有助于提高私人部门的储蓄率,但总体来讲法案并不能达到增加储蓄的效果⑥。

政府部门的赤字造成了私人部门的低储蓄率,进而推动了美国经常项目赤字;另一种观点广泛见诸报端,干脆就将其归因于美国人消费的不理智和大手大脚⑦。

然而,无论是什么原因导致美国私人部门储蓄率低下,经济学家们普遍预计美国人疯狂消费的盛宴就要结束了。

罗纳德·麦金农(Ronald Mckinnon)认为,这场以巨额经常项目赤字为赌注的狂欢会带来两个重大问题,其中之一就是过度借债和美国家庭及小公司信用等级的下降(因为它们不能取得外国人的“权益性融资”)⑧,美国消费信贷利率上升会自动调整美国人不理智的消费行为。

当然,在看淡美元的浪潮中,仅有的一点争论是目前美元的贬值是美国政府的主动行为还是市场行为(或美元被动贬值)⑨。

但是,他们均认同美国经常项目赤字是不可持续的,争论的焦点只不过是垂暮的美元王朝何时崩塌而已。

二、对美国经常项目赤字不可持续的评价其实,罗伯特·特里芬在提出著名的特里芬两难时,心情并不是那么悲观,“……最为直接、简单的做法就是使世界货币储备的外汇组成国际化”⑩。

特里芬提出的外汇储备国际化或许就是特别提款权(SDR)的前身。

虽然认为这是解决两难问题最直接和简单的办法,但他也不无担忧地提到,“这类体系所赋予国际货币基金组织的贷款能力若被不适当地使用,会将通货膨胀的强劲势头传给世界经济”(11)。

可以说,这不仅是特里芬的担心,也是各个主权国家的担心。

或许由于这种担心的存在,SDR后来在国际储备货币中并没有得到广泛使用。

因此,由于缺乏强有力的条约进行约束或是缺乏强大的物质基础作为担保,任何单方面的、超越国家主权的“储备货币”都是不可能取得成功的。

讨论美国经常项目赤字是否可持续,首先需要分析以下几个问题:1. 美国的经常项目赤字并不总是和美元的贬值联系在一起即使不考虑1985年的“广场协议”,在从1982年到1985年长达三年的时间内,与不断扩大的经常账户赤字相对应的是美元的节节攀升;在整个20世纪90年代及21世纪初,也出现了同样的情况。

美国历史上多次出现的贸易赤字也并非一定对应着美元的贬值(12)。

并且,即使是在2001年以后美国经常账户赤字以前所未有的惊人速度攀升的时期,美元的实际汇率也只是出现了温和、有限的贬值。

这种跌势与上世纪70年代初布雷顿森林体系崩溃时美元的暴跌有着天壤之别。

因此,仅从目前来讲,将美元目前的温和、有限的贬值同美元王朝的崩溃联系在一起的理由并非十分充分。

2. 是否一定需要美元贬值来平衡经常账户赤字历史经验告诉我们,经常账户赤字和美元贬值并不是如影随形的,并且理论也无数次地证实了此结论,即对美国这样一个如此开放的经济体来讲,美元贬值改善赤字的效果并不显著。

因此,通过美元贬值甚至签订“新广场协议”来改善经常账户赤字的政策建议或政策,在多大程度上是出于理性的呢?3. 在美元崩溃即将到来的时候,为什么我们没有看到美国经济出现紧缩的先兆呢国际金融学的经典理论告诉我们,在当今经济一体化的年代,至少对像美国这样一个开放的经济体来说,如果经常账户赤字是不可持续的,那么通过市场信号或价格信号的传导,必定会对美国经济做出自动调整,紧缩美国的消费和经济。

然而,事实却与经典理论开了一个玩笑,美国近几年的真实GDP却像是开足马力的机器一般全速前进。

不仅如此,在利润回升和前景看好的刺激下,就连一向摇摆不定的商业固定资产投资也在2003年和2004年表现得极为活跃。

4. 美国的财政赤字或私人部门的负债是否导致了经常项目出现赤字或推动了经常项目赤字的确,通常美国保持了较高的财政赤字,我们直观上有理由认为财政赤字是使美国经常项目出现赤字的重要原因。

但是,美国的财政赤字相对日本而言,还是比较温和的,如果说财政赤字与经常项目赤字相关的话,那么,为什么日本却没有出现经常项目赤字,相反却保持巨额的盈余呢?如果认为日本和美国存在较大差异,可比性较低的话,那么为何与美国的财政赤字水平差不多的西欧国家如法国、德国等,也没有出现和美国类似的情况呢?那么,美国人不理智的、狂欢般的消费是否是经常项目赤字的罪魁祸首呢?如果认为某些美国人消费的不理智是可以理解的,但是如果把整个美国社会都认定为消费不理智,这不符合实际也不符合逻辑。

另外,对于美国家庭和小企业不理智消费导致信用等级恶化的说法,也有些似是而非。

因为,正如麦金农所说的,美国家庭的信用只是间接来源于外国人的储蓄,却直接来源于美国当地银行(13)。

而美国当地银行却是受到严格的公司治理约束和财务约束的。

因此,即使假定全部美国家庭都在无理智地消费,也没有任何理由认为美国银行正在无理智地发放信用。

令人吃惊的是,在经济学家纷纷断言美元即将崩溃的前夕,美国各种期限的利率仍处于历史较低水平。

三、美国巨额贸易赤字的可持续性(一)美国保持输入外国商品和输出美国证券格局的合理性在布雷顿森林体系下,罗伯特·特里芬对美国贸易地位的不断下滑和经常项目出现赤字的担心是可以理解的(14)。

在这种以美元钉住黄金,外围国家货币钉住美元的国际货币体系下,黄金是美元价值和美国国内物价稳定的基础,贸易项目或经常项目的恶化意味着黄金的不断流失,会不可避免地动摇当时的国际货币体系。

并且,由于各个国家的资本流动受到严格的控制,美国很难利用外国储蓄来弥补国内的储蓄缺口。