康佳的财务分析报告

家电业财务分析报告范文(3篇)

第1篇一、报告概述随着科技的飞速发展和消费者需求的不断升级,家电行业在我国经济中占据了重要地位。

本报告通过对某家电企业的财务数据进行分析,旨在揭示其经营状况、盈利能力、偿债能力、运营能力等方面的情况,为投资者、管理层和相关部门提供决策参考。

二、公司简介某家电企业成立于20xx年,主要从事家电产品的研发、生产和销售,产品涵盖空调、冰箱、洗衣机、热水器等多个领域。

经过多年的发展,公司已在全国范围内建立了完善的销售网络,市场份额逐年上升。

三、财务报表分析(一)资产负债表分析1. 资产结构分析截至20xx年底,公司总资产为xx亿元,其中流动资产占比较高,达到xx%,主要分布在存货、应收账款和预付款项等方面。

固定资产占比为xx%,主要用于生产设备和厂房建设。

无形资产占比为xx%,主要包括专利、商标等。

2. 负债结构分析截至20xx年底,公司总负债为xx亿元,其中流动负债占比为xx%,主要分布在短期借款、应付账款和应交税费等方面。

长期负债占比为xx%,主要用于投资和扩大生产规模。

(二)利润表分析1. 收入分析20xx年,公司实现营业收入xx亿元,同比增长xx%。

其中,空调、冰箱、洗衣机等主营业务收入分别为xx亿元、xx亿元和xx亿元,占比分别为xx%、xx%和xx%。

2. 成本分析20xx年,公司主营业务成本为xx亿元,同比增长xx%。

其中,原材料成本、人工成本和制造费用分别为xx亿元、xx亿元和xx亿元,占比分别为xx%、xx%和xx%。

3. 盈利能力分析20xx年,公司实现净利润xx亿元,同比增长xx%。

毛利率为xx%,净利润率为xx%。

从数据来看,公司盈利能力较强。

(三)现金流量表分析1. 经营活动现金流量分析20xx年,公司经营活动现金流入为xx亿元,同比增长xx%;现金流出为xx亿元,同比增长xx%。

经营活动现金净流入为xx亿元,同比增长xx%。

这表明公司经营活动产生的现金流量较为稳定。

2. 投资活动现金流量分析20xx年,公司投资活动现金流入为xx亿元,同比增长xx%;现金流出为xx亿元,同比增长xx%。

康佳集团发展

1.前言虽然世界经济形势表现出的状况并不乐观,但中国有很大的调控空间。

企业管理的核心问题是经营决策,而财务决策是经营决策的主要组成部分。

企业进行财务管理的目的就是可以合理的筹集使用资金、以最佳的资本结构,最小的财务风险,实现企业盈利,实现企业的利益最大化。

企业价值评估是在财务分析的基础上对企业的整体价值进行评定,它是企业一切经济行为和管理行为的基础。

目前,我国的市场经济还不太完善,公司的价值评估确定就变得更加困难。

2.公司背景分析2.1 康佳集团发展历程康佳集团主要是从事彩色电视机、手机、白色家电、生活电器、等相关产品的研发、制造和销售等。

康佳集团是由1980年成立的“广东光明华侨电子工业公司”逐渐发展起来的。

康佳集团经过多年的发展,规模逐渐扩大,在1991年,康佳集团变更为中外公众股份制公司。

1992年康佳上市,总股本12.04亿股,华侨城集团为第一大股东。

康佳集团视重视技术创新,构建了以一系列科研机构,积极引进国际先进的研发系统和检测设备,拥有博士后科研工作站,能独立开发出不同规格、技术档次的消费类家电、移动电话、白色家电等相关产品,在外观造型设计、数字电视技术、手机人机界面、汽车电喷技术等方面处于行业领先水平。

2.2康佳集团主要产品的生产制造在日益激烈的市场竞争环境下,康佳以其强大的生产制造能力占领市场。

经过多年的发展,康佳集团先后成立了五大彩电生产基地和手机、冰箱生产企业。

逐渐的形成了科学、合理的生产布局,实现了规模化生产。

东莞康佳,是中国沿海地区最大的A V生产制造基地。

安徽康佳,是康佳集团最大的内销彩电制造中心和安徽省电子行业骨干企业。

陕西康佳,是西北地区最大的彩电生产企。

牡丹江康佳,“沿海内地优势互补,开拓创新携手发展”。

被经济理论界誉为“牡康模式”。

重庆康佳,还配备具有国际先进水平生产设备及检测仪器.昆山康佳,年产液晶模组720万片,产值128亿元。

海外生产布局,康佳在欧洲、东南亚和北美建立了布局合理的生产制造基地,与中国总部相互合作,高效占领全球市场。

家电零售财务分析报告(3篇)

第1篇一、前言随着我国经济的快速发展,家电行业作为国民经济的重要组成部分,其市场规模不断扩大。

家电零售行业作为家电产业链的重要环节,其财务状况直接关系到整个行业的健康发展。

本报告通过对某家电零售企业的财务报表进行分析,旨在揭示该企业的财务状况、盈利能力、偿债能力、运营能力等方面的情况,为投资者、管理层及相关部门提供决策依据。

二、公司概况某家电零售企业成立于1998年,主要从事家电产品的销售、维修及售后服务。

经过20多年的发展,该公司已成为我国家电零售行业的领军企业之一。

截至2020年底,该公司在全国拥有1000多家门店,员工人数超过10000人。

三、财务报表分析1. 资产负债表分析(1)资产结构分析从资产负债表可以看出,该公司资产总额为100亿元,其中流动资产占比为60%,非流动资产占比为40%。

流动资产主要包括货币资金、应收账款、存货等,非流动资产主要包括固定资产、无形资产等。

(2)负债结构分析该公司负债总额为50亿元,其中流动负债占比为70%,非流动负债占比为30%。

流动负债主要包括短期借款、应付账款等,非流动负债主要包括长期借款、长期应付款等。

2. 利润表分析(1)收入分析2020年,该公司实现营业收入150亿元,同比增长10%。

其中,家电产品销售收入占比为80%,维修及售后服务收入占比为20%。

(2)成本分析2020年,该公司营业成本为100亿元,同比增长8%。

其中,销售成本占比为60%,管理费用占比为20%,财务费用占比为10%,研发费用占比为10%。

(3)利润分析2020年,该公司实现净利润5亿元,同比增长5%。

其中,营业利润为10亿元,利润总额为8亿元。

3. 现金流量表分析(1)经营活动现金流量分析2020年,该公司经营活动产生的现金流量净额为10亿元,同比增长5%。

主要原因是销售收入增长,应收账款回收良好。

(2)投资活动现金流量分析2020年,该公司投资活动产生的现金流量净额为5亿元,主要用于购置固定资产、无形资产等。

康佳集团财务报表分析

20.00% 0.00% -20.00% -40.00% -60.00% -80.00% -100.00% -120.00%

销售收入 净收益 股利 股东权益

1998~1999 1999~2000

每股 销售收入

净收益 股利 股东权益

康佳集团有限公司 3 年增长率

1998~1999 年 1999~2000 年

1.53

0.64

0.525

7.74

6.19

2.11

3.03

天数 应收帐款周转天数

天数

存货周转天数

百分比 现金与流动资产比率

49.46 236.28

17%

45.20 204.84

22%

46.54 170.29

19%

59 120.46

23%

百分比 现金与流动负债比率

23%

32%

26%

34.9%

元人民币

营运资本

3)支付的除增值税、所得税以外的其他税费增加 105,566,691.06 元,这与营业税增加有关.

4)现金流出的减少主要来自于购买商品、接受劳务支付的现金这一项目,减少额为 1,377,482,598.09 元,

这是由于公司可变成本降低、应付帐款增加。

总的来说,与 1999 年相比,公司的购买原材料和服务的现金支出降低,但仍不能弥补由于销量减少、 价格降低带来的现金流入损失;由于利润大幅下滑使所得税降低,但并不能和营业税费的增加相抵消。这 说明,公司营业现金净流量对销售收入和主营业务利润相当敏感,销售收入和主营业务利润的降低转化成 营业现金净流量的大幅减少。

重要财务指标增长率

重要财务指标增长率见表重要财务指标增长率,这些比率根据 1998\1999\2000 年 3 个不同的期限计算 取得,并且以每股数据为基础的。从下表可以看出,每股销售收入、净收益、股利和股东权益的负增长率 均呈增大趋势。每股股利和每股股东权益由正增长率大幅降低为负增长率,这是由于 1999 年度内,该公 司实施公积金转增股本方案;该公司于 1999 年 10 月至 11 月间新增发行 8000 万 A 股;2000 年 7 月,该公 司实施 1999 年度分红派息方案,每 10 股送红股 1 股,使股本大幅增加。彩电全行业利润出现较大幅度下 降,出现有史以来的首次产销负增长,而康佳正处于转型初期,原有业务在全行业利润锐减情况下未能幸 免,新的产业和产品对公司效益的贡献比重尚小,因此销售收入呈下降趋势。

2020年(财务分析)财务管理案例分析库四川长虹深康佳财务状况分析

(财务分析)财务管理案例分析库四川长虹深康佳财务状况分析财务管理案例分析库之二四川长虹、深康佳财务状况分析一、案例分析思路本案例主要采用比率分析的方法,并结合因素分析法和趋势分析法,从上市公司最核心的指标净资产收益率入手,对公司赢利能力、资产效率、偿债能力、现金获取能力、股利政策做全面分析。

二、公司介绍(一)行业背景1、竞争激烈。

我国电视市场经过几年的高速发展,逐渐形成了国产品牌几分天下的局面,属于垄断竞争阶段,由于技术含量不高,竞争十分激烈。

2、市场需求增长日趋减缓。

对彩电的需求已从原来“有的满足”上升到“质的满足”,有技术创新能力的企业将取得优势。

3、行业利润率下降。

随着市场和竞争两方面的因素,电视行业已从高额利润阶段到微利阶段,在微利阶段企业将面临严峻的挑战。

4、WTO的影响。

随着我国加入WTO的进程加快,将对我国电视生产企业带来一定影响,总的来说是利大于弊,有利于国产品牌进入国际市场。

5、长虹公司和康佳公司是国内两个最大的电视制造企业,长虹的市场占有率曾经遥遥领先,但目前两家公司基本是并驾齐驱,康佳有后来居上之势。

(二)四川长虹概况四川长虹电器股份有限公司是一家集彩电、背投、空调、视听、数字网络、电源、器件、平板显示、数字媒体网络等产业研发、生产、销售的多元化、综合型跨国企业。

其下辖吉林长虹、江苏长虹、广东长虹等多家参股、控股公司。

公司总部位于“中国科技城”---四川省绵阳市。

公司始终坚持技术是企业生命的原动力,时刻保持对高新技术的充分接触和跟踪,不断加大技术开发的力度和投入,壮大雄厚的科研开发实力。

公司拥有国家级的技术中心和博士后科研流动站,与中科院、清华大学等国内著名的科研院所建立了密切的技术合作关系,并先后与东芝、飞利浦、ST等多家国外著名企业建立了联合实验室,与国际家电同行站在了同一起跑线。

公司投巨资兴建了CAD、CAE、CAM工作站系统和全消声实验室、EMC电磁兼容实验室等一大批先进开发、检测设施。

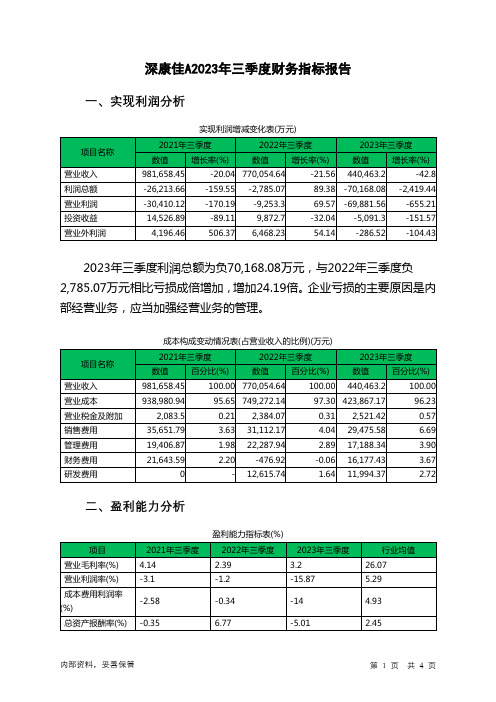

000016深康佳A2023年三季度财务指标报告

深康佳A2023年三季度财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年三季度利润总额为负70,168.08万元,与2022年三季度负2,785.07万元相比亏损成倍增加,增加24.19倍。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)净资产收益率(%) -8.36 -1.73 -28.54 3.11深康佳A2023年三季度的营业利润率为-15.87%,总资产报酬率为-5.01%,净资产收益率为-28.54%,成本费用利润率为-14.00%。

企业实际投入到企业自身经营业务的资产为2,894,413.5万元,经营资产的收益率为-9.66%,而对外投资的收益率为-2.83%。

2023年三季度营业利润为负69,881.56万元,与2022年三季度负9,253.3万元相比亏损成倍增加,增加6.55倍。

以下项目的变动使营业利润增加:资产减值损失减少108.59万元,研发费用减少621.38万元,销售费用减少1,636.6万元,管理费用减少5,099.6万元,营业成本减少325,404.97万元,共计增加332,871.14万元;以下项目的变动使营业利润减少:信用减值损失减少1,970.54万元,资产处置收益减少2,839.64万元,公允价值变动收益减少8,144.16万元,投资收益减少14,964万元,其他收益减少20,258.98万元,营业税金及附加增加137.35万元,财务费用增加16,654.35万元,共计减少64,969.01万元。

各项科目变化引起营业利润减少60,628.26万元。

三、偿债能力分析偿债能力指标表2023年三季度流动比率为0.94,与2022年三季度的1.23相比有所下降,下降了0.29。

2023年三季度流动比率比2022年三季度下降的主要原因是:2023年三季度流动资产为1,835,120万元,与2022年三季度的1,939,520.93万元相比有所下降,下降5.38%。

长虹康佳财务分析(1995-2001)

1995年 24.16% 11.96%

1996年 18.66% 10.36%

1997年 18.44% 7.27%

1998年 11.25% 6.83%

1999年 2.97% 5.87%

2000年 2%

2.26%

2001年 0.54% -0.97%

资产效率分析结论

• 两公司的总资产周转率都呈下降趋势,康佳在 2001年降为负值,值得关注。

占总额的比例

2000 年

占总额的比例

2001

占总额的比例

长虹历年其它应收款帐龄分析

帐龄 一年以内 一至二年 二至三年 三年以上

1998 年

占总额的比例

其他应收款总额

1999 年

占总额的比例

2000 年

占总额的比例 99.68% 0.28% 1.24% 0.00%

18.21 亿元

2001

占总额的比例 99.80% 0.00% 0.17% 0.03%

50

0 1995年

长虹 64.14 康佳 25.24

1996年 115.39 41.56

1997年 167.85 53.86

1998年 188.52 71.83

1999年 165.07 97.69

2000年 165.49 100.63

2001年 176.37 72.12

净资产

单位:亿元

140 120 100

1996年 3.38% 3.10% 1.76%

1997年 3.30% 1.26% 1.85%

1998年 6.68% 1.81% 0.18%

1999年 9.63% 1.85% 0.20%

2000年 10.37% 1.60% -0.48%

康佳财务分析报告

康佳公司财务分析报告姓名:李彤学号:2010531821班级:10注师G2班目录一、公司简介 (1)二、公司的股本结构 (2)三、财务分析 (3)四、各项能力分析 (10)康佳财务分析报告一、公司简介康佳集团兴建于1979年12月25日,成立于1980年5月21日,是中国改革开放后诞生的第一家中外合资电子企业,初始投资4300万港元。

康佳集团拥有覆盖面广、服务完善的营销服务网络,在国内建立了50多个营销分公司、数百个销售经营部及3000多个维修服务网点,海外业务也已拓展到世界100多个国家和地区。

康佳彩电国内零售市场占有率连续六年位居第一,“KONKA康佳”商标被国家认定为“中国驰名商标”,并入选“中国最有价值品牌”,品牌价值达150多亿元。

1991年,康佳集团改组为中外公众股份制公司。

1992年,康佳A、B股股票同时在深圳证券交易所上市,现有总资产近百亿元、净资产近四十亿元、总股本12.04亿股,华侨城集团为第一大股东。

康佳集团始终坚持“科技兴企”的发展思路,致力于成为国际化的高科技企业,全面推行集成化产品研发管理体制,建立了研究院——开发中心——专业设计所的三级研发体系,拥有国家认定企业技术中心和博士后科研工作站,产品研发水平达到世界先进水平。

康佳集团着力于实施“卓越制造工程”,通过资本运营方式,在海内外构建了布局合理的生产经营格局,年总生产能力达2500万台。

康佳建立了一流的质量测试系统和环保控制体系,在全国彩电行业中首家获得ISO9001质量管理体系和ISO14001环境管理体系国际、国内双重认证,康佳彩电多次被评为“中国名牌产品”,彩电和冰箱也被国家质量技术监督局列为首批免检产品,并荣获了2006年度深圳市市长质量奖。

面向未来,康佳集团正以崭新的形象,以创新为动力,以市场为导向,向现代化的高科技企业目标前进,努力打造一个世界级的中国品牌。

1、公司法定的中、英文名称:康佳集团股份有限公司KONKA GROUP CO . , LTD .2、公司注册(办公)地址:深圳市南山区华侨城邮政编码:518053公司国际互联网址:http://电子邮箱:szkonka@3、公司法定代表人:董事局主席侯松容先生4、公司董事局秘书:肖庆先生证券事务代表:吴勇军先生5、公司股票上市交易所:深圳证券交易所股票简称:深圳康佳A 深圳康佳B股票代码:000016 2000166、公司首次注册日期:1980年10月1日地点:深圳市7、企业法人营业注册号:440301*********8、税务登记号码:4403016188155789、公司聘请的会计师事务所名称:中瑞岳华会计师事务所有限公司地址:北京市西城区金融大街35号国际企业大厦A座8-9层二、公司的股本结构三、财务分析1、横向分析资产负债表分析(1)应收账款分析04 05 06 07 08 09 10 11 1204-06年应付账款下降,06-12年的应付账款一直呈现增长趋势。

康佳集团股份有限公司财务报表分析

康佳集团股份有限公司财务报表分析作者:李晶来源:《时代金融》2018年第08期【摘要】本文从流动性、安全性、成长性、收益性四个角度对康佳集团的财务状况进行了分析。

【关键词】财务报表财务比率康佳集团成立于1980年5月21日,是中国彩电和手机行业龙头企业。

康佳作为传统家电企业的代表,在互联网品牌进攻之下感觉到了压力,其2015年度年报显示亏损12亿,因此希望通过对其的分析,提出一些发展建议。

一、流动性分析公司的流动比率、速动比率一直处于下降的趋势,表明企业短期偿债能力持续恶化,特别是2015年之后,公司流动比率低于1,2016年持续下降的原因主要是公司的短期借款又增多,而应收账款周转率和存货周转率实质没多大提升,变现能力并没增强,所以综合分析发现,公司的流动性很差,财务风险比较高。

二、安全性分析公司的资产负债率一直处于上升趋势,表明公司的长期偿债风险一直增大,2016年资产负债率达到了80.75%,比行业平均值62.98%高太多,而且公司的经营净现金流量与负债比都在0左右,2016年甚至为负数,所以公司的安全性从数字上看很差,财务风险大。

三、成长性分析公司的营业收入增长率、总资产增长率、权益资本增长率在2015年都有很大幅度下降,因为2015年家电行业整体处于低迷状态,再加上公司主要事业部彩电的高层动荡,给公司销售带来了很大的负面影响,2016年经公司内部调整加上向互联网方向转型取得了一定成效,营业收入增长率、总资产增长率、权益资本增长率都有了较大幅度的上升,表明公司的成长性较好。

四、收益性分析在2012~2014年公司的销售净利率、总资产利润率都一直处于平稳上升趋势,可在2015年却急剧下降,是因为公司本来盈利性就一直不佳,再加上当时遭受汇率波动损失,以及政府支持政策的终止,而退回大量节能补贴款等因素的影响,才会出现2015年这样比较极端的情况,而在2016年,消除了那些非正常因素的影响,加上公司向互联网方向发展初现成效,销售净利率才有所提升,达到了0.45,但与行业平均值2.31相比,康佳的收益性太差。

公司的财务分析报告研究

1 . 存货周转率分析 。 康佳集 团的存货周转率是连年下降的 , 从20 年的44 %下降到了2 0 年的38 %, 03 . 6 05 . 5 下降 了1. %。存 58 4

货很大程度上取 决于销售状 况 , 存货周转率 由高到低 , 主要是

1. %, 8 9 主要系本年度应收国内家电大卖场货款大幅增加所致 ; 3 存货20 年增]1 0 年减少主要是受销售的影 响,存货的变化 04 J2 5 [0 情况也验证 了企业的销售状况并不良好 ;长期投资的数额相对 较小 , 对资产结构 的影响并不大; 固定资产的变化幅度也不大。

19 年3 7 康佳A B 92 月2 日, 、 股票同时在深圳证券交易所上市。公

析。 康佳集 团的流动资产周转率呈逐年下降趋势 , 幅度不大 : 但

固定资产周转率20 年较20 年有所增长, 是20 年相对于 04 03 但 05 2 0 年有较大下滑 ,其主要原 因是 由于产品更新换代比较快 , 04

但过 低则说 明企业没有充分利用财务杠杆 , 偏于保守 : 高则 过

2百分数资本结构分析 。康佳集 团各资产项 目中流动负债 .

所占比重最大 , 每年都在6 %以上 , 0 这对企业造成压力 , 影响 并

企业 的信用 ; 同时企业流动负债呈 下降趋势 , 主要是 因为归还 了短 期借款所致 。康佳集 团的长期 负债一直处 于较低水 平 。

2 0 年最高时只占总资产的0 2 05 . %。但长期负债 的趋势是逐年 2

司主导业务涉及多媒体 消费 电子 、 移动通信 、 信息网络、 ቤተ መጻሕፍቲ ባይዱ车电

子及上游元器件等多个产业领域。0 5 , 20 年 康佳集 团以生产和经

财务管理案例分析

7

虽然康佳集团2001年通过清理存货使指标数据得 到改善,企业断臂求生,经营上意味着新的开始。而 且后来康佳集团也通过业务重整进入了新的发展阶 段,但其在彩电存货上的教训无疑是深刻的。

8

• 利润变化图

• 思考: • 一、行业周期与企业景气度关系(周期理 论) • 二、企业战略与财务管控 • 三、营运资金管理的关键指标分析 • 四、营运资金管理的行业性特征

案例一:存货变化揭示产销矛盾 —以康佳集团为例

1

一、背景回顾 康佳集团是一家以生产经营彩色电视机、数字移 动电话以及液晶显示器等网络产品为主,兼营电冰 箱、空调器、洗衣机、无绳电话及其配套产品等的企 业。2001年是康佳剧痛的一年,出现了自1992年上 市以来的首次亏损,且数额较大,年度亏损达到 69979.15万元,其中清理彩电及其他库存产品形成的 跌价损失就占亏损总额的55.49%。

1995年,公司销售收入出现大幅增长,消化历史 存货量较大,于是1996、1997年公司加大了存货投 资,1997年底的存货账面金额已经比1995年翻了一 番多,明显高于销售收入的增长。由于企业存货政策 的惯性,无法及时根据销售市场的变化进行大幅调 整,在1999年销售收入同比增幅已经大大滑坡的情 况下,存货规模仍然以42%的速度增加。

4

2000年公司虽然开始意识到问题的严重性,但 此时销售收入已经转为负增长,而存货仍在积累。结 果,这种前期对市场乐观的情绪带来的存货大量积 压,加上彩电的跌价,导致了企业经营的困境,为了渡 过难关,公司在2001年对存货进行大清理,直接造成 2001年度报表出现巨大亏损。

5

存货周转率变化图

1.6 1.4 1.2 1 0.8 存货周转率 0.6 0.4 0.2 0 1995 1996 1997 1998 1999 2000 2001

康佳集团财务分析报告16页

康佳集团财务分析报告精品汇编资料1康 佳集团 财务 分 析目录公司简介 (4)一、盈利能力分析 (4) (55)1、销售毛利率 .................................................................2、销售净利率 ................................................................. (66) (66)3、营业利润率 .................................................................4、净资产收益率 (7)二、偿债能力分析 (8)1、短期偿债能力 (8)2、长期偿债能力 (9)三、康佳集团的经营效果分析 (10)1、 康佳近三年的营运能力比较 (11)2、康佳与海尔的营运能力比较 (11)3、康佳与美的的营运能力比较 (12)4、康佳与长虹的营运能力比较 (13)四、2009 年整体经营业绩 (13)康佳集团财务分析公司简介康佳集团股份有限公司主导业务涉及多媒体消费电子、移动通信、白色家电、信息网络、汽车电子,以及上游元器件等多个产业领域。

佳集团成立于1980年5月,经过二十多年的快速发展,康佳已成长为总资产100亿元、净资产30亿元、年销售收入130多亿元的大型电子信息产业集团,和境内外上市的公众股份制公司。

公司现有总股本6.02亿股,华侨城集团为第一大股东。

康佳集团是中国彩电行业和手机行业骨干龙头企业,曾连续四年位居中国电子百强第4位,是国家300家重点企业和广东省、深圳市重点扶持发展的外向型高科技企业集团。

1991年11月27 日,经中国人民银行深圳经济特区分行深人银复字【1991】102号文批准,深圳康佳电子股份有限公司于1991年12月8 日-12月31 日期间发行人民币普通股(A 股) 12,886.9万股,每股面值1.00元。

康佳、TCL、创维财务对比分析(原创)

深圳家电三巨头财务对比分析——TCL、康佳、创维摘要:经过改革开放三十多年的飞速发展,深圳已经成长为我国最为重要的家电研发、生产基地,其中又以TCL、康佳、创维这三大家电巨头最具代表性。

这三家同时腾飞于改革开放的企业经历二十多年的发展,已经成为我国家电业的标杆企业,但他们的发展模式却不尽相同。

本文重点通过对TCL、康佳、创维财务报表进行对比分析,比较其发展模式的相同点和区别,从而为其他企业的发展提供借鉴意义。

关键词:财务分析偿债能力资产周转率获利能力成长能力0 相关背景介绍创维集团原董事长黄宏生、TCL的李东生、康佳原掌门陈伟荣都是华南理工大学无线电78级的同学。

1978年高考时,这三个年轻人分别从惠州、罗定和海南岛考到了华南工学院(1988年改名为华南理工大学)无线电专业。

黄宏生和李东生当年都是18岁,陈伟荣比他们俩年长不少。

三人中黄宏生最有冒险精神,也最有激情;年长的陈伟荣老成稳重;李东生则刚柔并济。

1982年三人毕业后就各奔东西。

李东生选择了回惠州老家,被分配到惠州科委当机关干部。

李东生却不满足,自己联系了一家合资企业“TTK家庭电器有限公司”即后来的TCL。

28岁时被任命为TCL通讯设备公司总经理,实现了事业上的第一次飞跃。

黄宏生进入华南电子进出口公司工作。

3年后,被破格提拔为常务副总经理。

1988年,他辞掉了令人羡慕的职位,只身“下海”,到香港闯天下,一个小公司“创维”在香港诞生。

陈伟荣毕业后,被分配到深圳康佳电子股份有限公司工作。

从一个普通技术员做起到董事总经理兼党委书记,经历了12个年头。

不知是偶然还是命中注定,三个人虽然有着不同的成功经历,却走到了一个终点,都成为了中国彩电行业的大佬。

TCL、康佳、创维这三家师出同门的深圳家电三巨头究竟有怎样不同的特点?1 公司简介1.1 TCL集团简介TCL集团股份有限公司创办于1981年,前身系成立于1981年的全民所有制企业惠阳地区电子工业公司,1994年7月变更为TCL集团公司,是一家从事家电、信息、通讯、电工产品研发、生产及销售,集技、工、贸为一体的特大型国有控股企业。

康佳集团财务分析报告(3篇)

第1篇一、引言康佳集团(以下简称“康佳”或“公司”)成立于1980年,是中国最早成立的国有股份制企业之一,主要从事家电、电子信息、新材料、地产等领域的研发、生产和销售。

本文通过对康佳集团的财务报表进行分析,旨在评估其财务状况、经营成果和现金流量,为投资者、管理层和利益相关者提供决策参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析截至2022年末,康佳集团的总资产为XX亿元,其中流动资产占比较高,达到XX%。

流动资产主要包括货币资金、应收账款、存货等。

非流动资产占比为XX%,主要包括固定资产、无形资产等。

(2)负债结构分析康佳集团的负债总额为XX亿元,其中流动负债占比较高,达到XX%。

流动负债主要包括短期借款、应付账款等。

非流动负债占比为XX%,主要包括长期借款、长期应付款等。

(3)所有者权益分析康佳集团的所有者权益为XX亿元,占资产总额的XX%。

所有者权益主要由股本、资本公积、盈余公积等构成。

2. 利润表分析(1)营业收入分析康佳集团的营业收入在近年来呈现出波动上升的趋势,2022年营业收入达到XX亿元,同比增长XX%。

这主要得益于公司多元化发展战略的实施,以及家电、电子信息等主营业务的市场需求。

(2)毛利率分析康佳集团的毛利率在2022年达到XX%,较上年同期有所提高。

这主要得益于公司产品结构的优化和成本控制措施的加强。

(3)净利率分析康佳集团的净利率在2022年达到XX%,较上年同期有所下降。

这主要受市场竞争加剧、原材料价格上涨等因素影响。

3. 现金流量表分析(1)经营活动现金流量分析康佳集团经营活动产生的现金流量净额为XX亿元,同比增长XX%。

这表明公司经营活动产生的现金流入能力较强。

(2)投资活动现金流量分析康佳集团投资活动产生的现金流量净额为XX亿元,主要来自于公司对固定资产、无形资产等长期资产的投资。

(3)筹资活动现金流量分析康佳集团筹资活动产生的现金流量净额为XX亿元,主要来自于公司发行股票、债券等融资活动。

家电公司财务分析报告(3篇)

第1篇一、前言随着科技的飞速发展,家电行业在我国经济中占据着越来越重要的地位。

本报告以我国某家电公司为例,对其财务状况进行深入分析,旨在揭示该公司在经营过程中存在的问题,为管理层提供决策参考。

二、公司概况某家电公司成立于1998年,主要从事家电产品的研发、生产和销售。

公司主要产品包括空调、冰箱、洗衣机、电视机等。

经过多年的发展,公司已成为我国家电行业的领军企业之一,市场份额逐年上升。

三、财务分析1. 资产分析(1)流动资产分析流动资产主要包括现金、应收账款、存货等。

以下是对该公司流动资产的分析:表1:流动资产构成分析项目金额(万元)占比---现金 500 20%应收账款 800 32%存货 1500 60%分析:该公司流动资产中,存货占比最高,达到60%,表明公司产品销售情况良好,但同时也存在一定的库存压力。

应收账款占比32%,表明公司信用政策较为宽松,但需要注意应收账款的回收风险。

(2)固定资产分析固定资产主要包括生产设备、办公设备等。

以下是对该公司固定资产的分析:表2:固定资产构成分析项目金额(万元)占比---生产设备 3000 60%办公设备 500 10%其他 500 10%分析:该公司固定资产中,生产设备占比最高,达到60%,表明公司具有较强的生产能力。

办公设备和其他固定资产占比相对较低,说明公司在设备更新和技术研发方面投入较大。

2. 负债分析(1)流动负债分析流动负债主要包括短期借款、应付账款、预收账款等。

以下是对该公司流动负债的分析:表3:流动负债构成分析项目金额(万元)占比---短期借款 1000 40%应付账款 2000 80%预收账款 500 20%分析:该公司流动负债中,应付账款占比最高,达到80%,表明公司信用政策较为宽松。

短期借款占比40%,说明公司在资金需求方面相对紧张。

(2)长期负债分析长期负债主要包括长期借款、长期应付款等。

以下是对该公司长期负债的分析:表4:长期负债构成分析项目金额(万元)占比---长期借款 2000 40%长期应付款 1000 20%分析:该公司长期负债中,长期借款占比最高,达到40%,表明公司在长期资金需求方面相对紧张。

康佳集团盈利能力分析

康佳集团盈利能力分析摘要伴随着社会的进步,人们对于家电产品的要求也越来越高:智能化、环保、节能、性价比高等等问题。

近几年来,家电行业的竞争压力也越来越大,加之产品成本、人工成本的逐年升高,对于家电行业来说也是个巨大的问题。

对公司盈利能力的分析,是判断公司获取利润能力高低的一种途径,因此研究家电行业盈利能力有利于发现家电行业经营现状,并通过对财务指标的对比分析查找到存在的问题根源,并作出相应的改正措施。

基于上述情况,本文通过对康佳集团股份有限公司(以下简称康佳集团)近三年的盈利能力指标进行分析,探究康佳集团为何在2015年亏损的情况下至2017年利润额突飞猛涨的成因,通过财务指标来分析康佳集团盈利背后存在的潜在风险,并结合康佳集团现状作出相应的建议,以帮助康佳集团的盈利能力、利润质量得到提升。

首先,本文从家电行业现状展开描述,概括康佳集团的现状。

其次,从不同角度结合近三年康佳集团的总资产报酬率等财务指标,分析康佳集团盈利能力质量是否良好。

然后,通过财务指标分析得出康佳集团存在的潜在问题。

最后,对康佳集团继续提升盈利能力提出建议。

关键词:盈利能力;利润;康佳集团Konka Group's profitability analysisAbstractWith the progress of society, people's requirements for home appliances are getting higher and higher: intelligent, environmental protection, energy saving, high cost performance and so on. In recent years, the competitive pressure of the home appliance industry has also become larger and larger, and the increase in product cost and labor cost has been a huge problem for the home appliance industry. The analysis of the company's profitability is a way to judge the company's ability to obtain profit. Therefore, studying the profitability of the home appliance industry is conducive to discovering the current situation of the home appliance industry, and finding the root cause of the problem through comparative analysis of financial indicators.Corresponding corrective measures.Based on the fettle, this paper analyzes the profitability financial indicator of Konka Group Co., Ltd. (hereinafter referred to as Konka Group) in the past three years, and explores why the Konka Group's profit in 2015 has risen sharply in 2017. Through financial indicators to analyze the potential risks behind the Konka Group's earnings, and make corresponding recommendations based on the current situation of Konka Group to help the Konka Group's profitability and profit quality to be improved. First of all, This article describes the current situation of the home appliance manufacturing and the contemporary situation of Konka Group .Secondly, from different angles, combined with the financial indicators such as the total return on assets of Konka Group in the past three years, it is analyzed whether the quality of the profitability of Konka Group is good. Then, through the analysis of financial indicators, the potential problems of Konka Group are obtained. Finally, we advised Konka Group to continue to improve its profitability.Key words: Profitability, profit, Konka Group.目录一、绪论 (3)(一)课题研究背景及目的 (3)(二)国内外研究现状 (3)(三)课题研究方法 (5)(四)论文构成及内容 (5)二、盈利能力相关理论概述 (5)(一)盈利能力的含义 (5)(二)盈利能力的分析方法 (6)(三)影响盈利能力的因素 (6)三、康佳集团盈利能力现状分析 (7)(一)行业概况与康佳集团简介 (7)(二)基于投资的盈利能力分析 (8)(三)基于销售收入的盈利能力分析 (10)(四)基于获取现金能力角度对盈利能力的分析 (16)四、康佳集团盈利能力存在的问题 (18)(一)总资产报酬率低 (18)(二)主营业务市场占有率低 (18)(三)盈利现金流量比率较低 (19)五、提升康佳集团盈利能力的建议 (19)(一)提升资产报酬率 (20)(二)提升主要产品核心竞争力 (21)(三)加强应收账款的控制 (21)结论 (22)致谢 ............................................................................................... 错误!未定义书签。

家电类财务分析报告范文(3篇)

第1篇一、报告概述本报告旨在对某家电企业的财务状况进行深入分析,包括其盈利能力、偿债能力、运营能力和成长能力等方面。

通过对企业财务数据的分析,旨在揭示企业财务状况的优劣,为管理层决策提供参考。

二、企业概况某家电企业成立于20XX年,主要从事家用电器的研发、生产和销售。

主要产品包括空调、冰箱、洗衣机、电视等。

经过多年的发展,该企业已成为国内家电行业的领军企业之一,市场份额逐年上升。

三、财务报表分析(一)盈利能力分析1. 营业收入分析- 20XX年营业收入为XX亿元,较20XX年的XX亿元增长了XX%。

- 从收入构成来看,空调、冰箱、洗衣机等传统业务收入占比最高,分别为XX%、XX%、XX%。

2. 毛利率分析- 20XX年毛利率为XX%,较20XX年的XX%有所提高,说明企业在产品成本控制方面取得了一定的成效。

3. 净利率分析- 20XX年净利率为XX%,较20XX年的XX%有所下降,主要原因是原材料价格上涨和市场竞争加剧。

(二)偿债能力分析1. 流动比率分析- 20XX年流动比率为XX%,较20XX年的XX%有所提高,说明企业短期偿债能力较强。

2. 速动比率分析- 20XX年速动比率为XX%,较20XX年的XX%有所提高,说明企业短期偿债能力更为稳健。

3. 资产负债率分析- 20XX年资产负债率为XX%,较20XX年的XX%有所下降,说明企业负债水平有所降低,财务风险降低。

(三)运营能力分析1. 存货周转率分析- 20XX年存货周转率为XX次,较20XX年的XX次有所提高,说明企业存货管理效率有所提升。

2. 应收账款周转率分析- 20XX年应收账款周转率为XX次,较20XX年的XX次有所下降,说明企业应收账款回收速度有所放缓。

3. 总资产周转率分析- 20XX年总资产周转率为XX次,较20XX年的XX次有所提高,说明企业资产利用效率有所提升。

(四)成长能力分析1. 营业收入增长率分析- 20XX年营业收入增长率为XX%,较20XX年的XX%有所提高,说明企业收入增长势头良好。

财务报表分析 (张新民)konka

三、存货(4)

• 原材料增加的幅度适中,可能的理由有: 一、由于原材料的季节性价格波动;二、 企业收到定单比较多;三、企业准备大规 模的扩大产能。 • 年末的产成品足够公司两个月的销售。

三、存货(5)

与前几年相比,公司的产成品存货规模有所下降, 周转率也得以上升,存货积压的情况有所好转。但 是公司的主导产品高清数字彩电和彩屏手机都处于 异常激烈的竞争中,更新换代的速度非常快,而且 现在渠道商与厂家相比处于上风,所以产品的价格 被压地很低,而且价格下降的速度如跳水一般。如 果存货在未来大规模积压,企业的财务业绩将收到 极大影响。所以必须推陈出新,增强研发能力,用 新产品的高毛利率来弥补现有的产品,使用有效的 营销手段积极开拓市场。

主营业务:消费多媒体、移动通信、信息 网络和相关配套器件四大主导产业,主要 产品为彩电、移动电话、平板电脑、液晶 显示器等,兼及冰箱、精密模具、注塑件、

高频头、印制板、FBT等相关领域 业务贡献: 彩电:65.9% 手机:30.3%

2003

固定资产 330,389,797.64

2002

336,149,646.16 营业利润 5,576,017.39 48,415,615.88 净利润 95,772,548.38 40,269,256.83 投资收益 88,642,385.45 7,471,368.33 未分配(472,119,217.00 ) (569,701,289.31) 利润

三、存货(6)

结合04年的现实,公司率先挑起高清数字彩 电和高端彩屏手机的价格战,也迅速推出一 系列的新品种,如高端的“雪山飞狐”手机 系列。销售部的一位负责人对媒体说已经为 这次营销计划准备了充足的货源。这也部分 说明存货增加的合理性。但是,这场价格战 的结果还未可知,对公司的市场地位和盈利 能力的影响还不明朗。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

关于深康佳的财务分析报告

第一小组

1.摘要 (3)

2.前言 (3)

3.背景分析 (5)

4.财务分析 (7)

4.1.......................................... 财务分析

7

4.2.......................................... 战略分析

15

5.治理建议 (15)

6.参与人讲明 (16)

1.摘要

本文以财务分析的方法,以2004年、2005年、2006年的财务报告为对象,并查阅相关文献,对深康佳进行综合分析。

在分析过程中针对家电行业的进展状况,重点针对其竞争对手四川长虹、家电行业做了对比分析,并给出了治理建议。

在分析过程中,我们发觉康佳公司和长虹公司均属于家用电器行业,从两公司和同行业的财务指标看,该行业近年来竞争比较激烈,长、短期偿债能力均较弱,存货和应收帐款的占用均较大,盈利率水平较低,现金流受市场变化的阻碍较大,进展前景具有较大的不确定性。

然而,从深康佳的经营情况分析,其经营相对比较稳定,然而也存在着现金流不足,产品、技术、治理等方面均需要进一步加强和提高。

2.前言

2.1.目的

分析深康佳在市场经营活动中的总体水平,发觉其经营治理的优势和不足,为其进展提供合理建议。

2.2.方法

从财务的视角,采纳经营分析和战略分析相结合的方法,得出其各项经营、治理指标。

从偿债能力、盈利能力、资金营运能力、进展能力、现金流、战略进展等方面进行分析,综合得出分析结论,并据此给出合理建议。

在分析过程中,我们重点分析深康佳的资产质量、盈余质量、现金流对其利润的阻碍和关系,找出其利润的合理性和不足,并给出治理建议。

2.3.结论

深康佳主营业务收入在经历2005年14.27%的负增长后出现恢复性上涨,其中贡献最大的是公司的彩电业务,同比主营业务收入上升8.66%,随着市场份额的不断扩大,更多的消费者成为公司品牌的忠实追随者。

彩电的毛利率水平比2005年轻微下跌,要紧是由于市场促销引起。

通过对深康佳近年来的年报做财务分析发觉:在资产流淌性方面,深康佳劣于长虹,然而在利息保障方面较好,差不多没有

还款的风险;在销售盈利方面,康佳的的资产收益率比长虹好,要紧是康佳的资产与净资产规模比长虹要小专门多,然而康佳的盈利能力不如长虹;在资金营运能力方面,深康佳的资金营运能力较差,同时近年来表现出下降趋势;在进展能力方面,深康佳近三年则波动较大,而长虹在04年之后处于一种比较稳定的增长态势。

深康佳属于家用电器行业,近几年公司进展处于一种比较“停滞”甚至下降态势,如主营业务收入增长缓慢,没有新的收入增长点,资产流淌性不高,资金营运能力下降,盈利能力增长缓慢从和同行业的财务指标看,该行业近年来竞争比较激烈,偿债能力一般,存货和应收帐款的占用均较大,盈利率水平较低,现金流受市场变化的阻碍较大,进展前景具有较大的不确定性。

尽管该行业的规模化经营能够提高资产的运用效率,但受市场的阻碍也存在着较大的不可预见的风险。

3.背景分析

深康佳前身为广东省光明华侨电子工业有限公司,成立于1980年5月21日,是深圳特区华侨城经济进展总公司和香港港华电子企业有限公司的合资企业,是中国首家中外合资电子企业。

1991年8月改组为中外公众股份制公司,1992午3月27日,

康佳A、B股股票同时在深圳证券交易所上市。

它已被列为国家300家重点企业及广东省、深圳市重点扶持进展的大企业集团,是广东省、深圳市首家营业额超百亿的电子企业,连续4年位居中国电子百强企业第4位。

康佳集团以彩电、移动电话为主导产品,兼及冰箱、洗衣机、空凋、元器件、包装材料等多个领域。

新的世纪,康佳集团将以向高科技战略转型为重心,以科技创新和机制创新为动力,向多元化、国际化、高科技型现代企业的目标前进。

从2006年深康佳公布的年报看,该公司的治理结构由董事局、监事会、高管层组成,其中董事局主席与总裁由同一人担任,设立了三名独立董事、三名监事及若干高管人员。

深康佳要紧股东情况如下:由华侨城集团控股,占比8.7%,六家外资公司持有该公司20%股份,股份结构较为分散,最大股东华侨城集团未实现完全控股。

2006年,国内国际宏观经济向好,消费类电子产业市场稳定增长,然而存在不确定性,尤其是汇率的潜在变化对公司的压力较大。

行业方面,LCD电视更加快速替代CRT电视,公司在传统CRT电视中的诸多优势(包括成本优势、规模优势)在液晶电视业务中正在减弱,同时产品价格持续快速下跌,使得跌价损失

操纵十分困难;高额专利费的收取正在逐渐落实,成本压力较大;国际品牌在中国市场进一步强势运作,来自他们的竞争压力将进一步加大;国内低质量中小厂商的无序进展使市场的无序性进一步加剧。

4.财务分析

4.1.财务分析

4.1.1.偿债能力分析(以下分析均以合并报表进行)

流淌比

康佳合并长虹

合并

康佳

母公

司

长虹

母公

司

行业

平均

2004 132% 195% 143% 150% 2005 136% 212% 147% 145% 2006 133% 274% 140% 165% 131%

速动比

康佳合并长虹

合并

康佳

母公

司

长虹

母公

司

行业

平均

2004 73% 52% 89% 92% 2005 76% 49% 93% 94% 2006 77% 91% 89% 93% 83%

从深康佳年报分析可见,在短期偿债能力方面,康佳2004、2005和2006年的流淌比率分不为132%、136%和133%,均略低于同行业同期的平均水平,但长虹公司在04、05、06年分不为195%、212%和274%,均好于同行业同期平均水平,而且处于比较好的状态。

讲明长虹公司的流淌比率好于康佳公司。

康佳公司2004、2005和2006年的速动比率分不为73%、76%和77%,从自身看,有所好转,但均低于同行业同期的平均水平;而长虹公司2004、2005和2006年分不为52%、49%和91%。

讲明在2004、2005年康佳公司的速动比率好于长虹公司,而2006年低于长虹公司。

总的讲,康佳公司的短期偿债能力略差于长虹公司。

在长期偿债能力方面,康佳公司2004、2005和2006年的资产负债率分不为64%、61.9%和64.3%,均高于同行业同期平均水平,而长虹公司在这三年分不为38.3%、36.7%和43.9%,均低于同行业同期平均水平,讲明康佳公司的负债率较高,也讲明康佳公司偿还长期债务的能力低于长虹公司。

以上是基于对该公司资产负债表进行的分析推断的结果,该

公司的实际长短期偿债能力还要结合现金流量表进行完整分析。

4.1.2.盈利能力分析

2、盈利

能力

销售净

利润率

康佳合并长虹合

并

康佳

母公

司

长虹

母公

司

行业平

均

2004 1.46% -32.90% 1.69% -5.57% 2005 0.78% 1.89% 0.98% -1.16% 2006 0.81% 1.63% 0.87% 2.20% 0.44%。