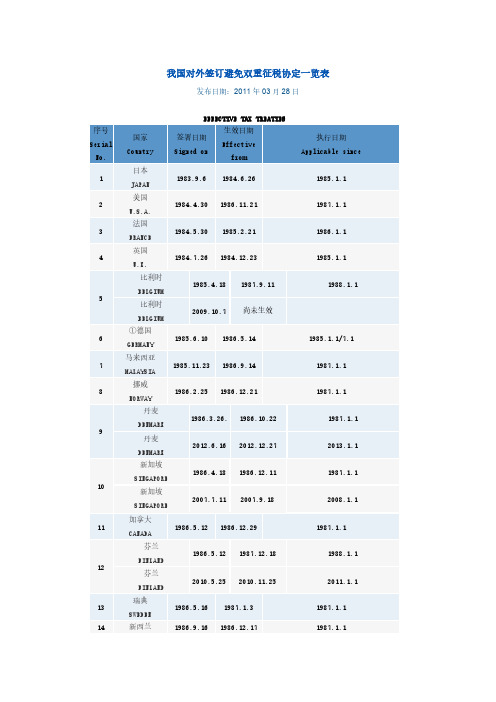

我国对外签订税收协定有关消除双重征税方法和饶让抵免规定一览表

中华人民共和国政府和日本国政府关于对所得避免双重征税和防止偷漏税的协定换文

中华人民共和国政府和日本国政府关于对所得避免双重征税和防止偷漏税的协定换文文章属性•【缔约国】日本•【条约领域】税收•【公布日期】1983.09.06•【条约类别】换文•【签订地点】北京正文中华人民共和国政府和日本国政府关于对所得避免双重征税和防止偷漏税的协定换文日本国外务大臣安倍晋太郎先生阁下阁下:我荣幸地提及今天签署的中华人民共和国政府和日本国政府关于对所得避免双重征税和防止偷漏税的协定(以下简称“协定”),并代表中华人民共和国政府确认两国政府达成的下述谅解:一、据理解,协定第八条第二款所述“中华人民共和国征收的类似日本国事业税的税收”一语是指中华人民共和国的工商统一税及其附加。

二、根据协定第二十九条第二款规定,协定应有效的所得或税收,经 1982年12月9日两国政府换文修订的1974年9月28日和1975年5月20日两国政府关于经营船舶、飞机从事国际运输取得的所得互免税捐换文所作的规定,应停止有效。

我非常荣幸地请阁下代表贵国政府确认前述谅解。

顺此向阁下再次表示敬意。

中华人民共和国国务委员兼外交部长吴学谦1983年9月6日于北京中华人民共和国国务委员兼外交部长:吴学谦阁下:我谨收到阁下今日的来函,内容如下:“我荣幸地提及今天签署的中华人民共和国政府和日本国政府关于对所得避免双重征税和防止偷漏税的协定(以下简称“协定”),并代表中华人民共和国政府确认两国政府达成的下述谅解:一、据理解,协定第八条第二款所述“中华人民共和国征收的类似日本国事业税的税收”一语是指中华人民共和国的工商统一税及其附加。

二、根据协定第二十九条第二款规定,协定应有效的所得或税收,经1982年12月9日两国政府换文修订的1974年9月28日和1975年5月 20日两国政府关于经营船舶、飞机从事国际运输取得的所得互免税捐换文所作的规定,应停止有效。

我非常荣幸地请阁下代表贵国政府确认前述谅解。

”我荣幸地代表日本国政府对阁下来函所述谅解予以确认。

国家税务总局关于我国和新加坡避免双重征税协定有关条文解释和执

乐税智库文档财税法规策划 乐税网国家税务总局关于我国和新加坡避免双重征税协定有关条文解释和执行问题的通知【标 签】避免双重征税,防止偷漏税避免双重征税,防止偷漏税,新加坡【颁布单位】国家税务总局【文 号】国税函﹝2007﹞1212号【发文日期】2007-12-06【实施时间】2007-09-18【 有效性 】全文有效【税 种】税收协定各省、自治区、直辖市和计划单列市国家税务局、地方税务局: 《中华人民共和国政府和新加坡共和国政府关于对所得避免双重征税和防止偷漏税的协定》(以下简称《协定》)于2007年7月11日正式签署,并自2007年9月18日起生效,适用于2008年1月1日起发生的所得。

《协定》是对中新两国政府原避免双重征税协定的全面修订,原协定及议定书自本《协定》生效之日起停止有效。

为做好《协定》的执行工作,现就《协定》有关条文解释等问题明确如下: 一、关于《协定》的执行时间 (一)《协定》自2008年1月1日起执行。

适用于纳税人2008年1月1日以后取得的所得。

(二)在对居民个人执行《协定》规定按停留时间判定纳税义务时应自2008年1月1日起开始计算;对居民企业执行《协定》规定按项目或活动时间判定纳税义务时,由于新协定和原协定判定时间的标准一致,对2008年1月1日以前开始的工程项目或活动时间的计算不予中断,应连续计算。

二、关于第四条居民 第四条第一款对“缔约国一方”居民的判定标准中所列的“法定机构”一语是应新方的要求根据其国内法的规定列入的,指依照新议会法案设立,并执行政府职能的机构,如“新加坡经济发展局”和“新加坡旅游局”等机构。

三、关于第八条海运和空运 (一)关于所得税 双方企业以船舶或飞机从事国际运输业务从对方取得的利润在对方国家免征所得税。

从事国际运输业务取得的利润除企业常规的客运或货运收入外,还包括以下项目: 1.企业从附属于有关国际运输业务的存款中取得的利息收入,具体指将有关客运或货运收入临时存入银行产生的存款利息收入; 2.企业在从事国际运输业务活动中附带发生的船舶或飞机租赁所得(包括光租)以及集装箱的使用、租赁所得。

中华人民共和国政府和越南社会主义共和国政府关于对所得避免双重征税和防止偷漏税的协定的议定书

中华人民共和国政府和越南社会主义共和国政府关于对所得避免双重征税和防止偷漏税的协定的议定书

文章属性

•【缔约国】越南

•【条约领域】税收

•【公布日期】1995.05.17

•【条约类别】议定书

•【签订地点】北京

正文

中华人民共和国政府和越南社会主义共和国政府关于对所得避免双重征税和防止偷

漏税的协定的议定书

(生效日期1996年10月18日)

在签订中华人民共和国政府和越南社会主义共和国政府关于对所得避免双重征税和防止偷漏税的协定(以下简称“协定”)时,双方同意下列规定作为本协定的组成部分:

一、关于第八条,本协定不应影响两国政府于1992年 3月 8日在北京签署的民用航空运输协定和海运协定有关规定的执行。

二、双方认为,只要越南根据其税法对股息不征税,其现行利润汇出税应视为第十条第三款所指的对“股息”征收的税收。

下列代表,经各自政府授权,已在本议定书上签字为证。

本议定书于1995年5月17日在北京签订,一式两份,每份都用中文、越文和英文写成,三种文本同等作准。

如在解释上遇有分歧,应以英文本为准。

中华人民共和国政府越南社会主

义共和国政府

代表代表钱其琛阮孟琴。

评我国企业所得税法的双重征税规则

72334 企业研究论文评我国企业所得税法的双重征税规则国际重复征税是国家间税收管辖权的交叉所致,它打破了国家间的税收利益,同时也加重了公民的税负,削弱外商投资兴趣,最主要的是对税收中性原则的挑战。

避免双重征税不仅能维护我国公民的税收权益,也能促进经济的发展。

所以完善我国税法中的避免双重征税规则势在必行。

一、我国企业所得税法框架下的避免双重征税规则2008年我国避免双重征税规则的一个重大变化就是把内、外资企业所得税制度合并形成现行的企业所得税法及其实施条例。

此外财税[2009]125号、国税发[2009]82号和国家税务总局公告20xx年第1号等范性文件也对避免双重征税作了规定。

抵免法和扣除法是国际上消除双重征税的两种方法,由于其适用范围不同,故不允许纳税人自主选择。

抵免法是我国税法规定的用来避免国际双重征税的主要方式。

对于已经在国外缴纳的所得税税款,在我国可以直接或间接的予以抵免。

企业所得税法第23条明确规定了适用直接抵免的应税所得。

间接抵免是企业所得税法新增的一项内容,主要规定在该法第24条。

居民企业的可抵免境外所得税税额为抵免限额内的境外权益性投资收益,包括股息红利等所负担的实缴税额。

二、企业所得税法的避免双重征税规定存在的问题1.实践操作中间接抵免面临困境我国企业所得税法首次引进间接抵免制度,这对税收抵免制度的完善无可厚非,但是在实践操作中还存在着抵免层级模糊,抵免额计算不明,抵免控股条件冲突等问题。

虽然财税[2009]125号文件确定了三级税收抵免,但实际上我国境外投资的控股企业层级多达五层以上,其境外投资组织架构要复杂得多,所以这些企业的税收抵免是不彻底的。

上述125号文件也给出了明确的抵免税额计算方法,而且它确定的计算方法在多层级的控股公司体制下无法算出准确数额。

作为新企业所得税法的新增内容,与我国签订的税收协定也存在矛盾。

比如中国与澳大利亚的税收协定中对“控制”的要求仅为控股10%,而我国法律规定,要享受该项抵免,需要持股20%以上方达控制标准。

中国对外正式签署第九十个税收协定

中国对外正式签署第九十个税收协定2008年8月27日,在国家主席胡锦涛和塔吉克斯坦总统拉赫蒙出席的签字仪式上,外交部部长杨洁篪和塔吉克斯坦财政部部长纳日穆基诺夫分别代表两国政府在塔吉克斯坦首都杜尚别正式签署了《中华人民共和国政府和塔吉克斯坦共和国政府对所得和财产避免双重征税和防止偷漏税的协定》。

这是我国政府对外正式签署的第九十个税收协定。

自1983年第一个税收协定正式签署以来,我国在开展国家间税收协定谈签工作方面成果显著。

这些协定的签署为加强中国与缔约对方国家间经贸往来,尤其在吸引外资和促进我国企业"走出去"战略的实施等方面发挥了重要作用。

2008年09月09日文章来源:国家税务总局办公厅截止1997年6月30日,我国已对外正式签署了56个避免双重征税协定(以下简称“协定”)。

这些协定对缔约国各方采用的消除双重征税方法以及部分国家承担饶让抵免义务作了明确规定。

为便于各地在执行协定中查阅上述有关规定,我司汇集整理了《我国对外签订税收协定有关消除双重征税方法和饶让抵免规定一览表》。

我国对外签订避免双重征税协定一览表(2011年03月28日)序号Serial No.国家Country签署日期Signed on生效日期Effective from执行日期Applicable since1日本JAPAN1983.9.6 1984.6.26 1985.1.12美国U.S.A.1984.4.30 1986.11.21 1987.1.13法国FRANCE1984.5.30 1985.2.21 1986.1.14 英国U.K.1984.7.26 1984.12.23 1985.1.1*比利时BELGIUM1985.4.18 1987.9.11 1988.1.15①德国GERMANY1985.6.10 1986.5.14 1985.1.1/7.16 马来西亚MALAYSIA1985.11.23 1986.9.14 1987.1.17挪威NORWAY1986.2.25 1986.12.21 1987.1.18丹麦DENMARK1986.3.26. 1986.10.22 1987.1.19 加拿大CANADA1986.5.12 1986.12.29 1987.1.110瑞典SWEDEN1986.5.16 1987.1.3 1987.1.111新西兰NEW ZEALAND1986.9.16 1986.12.17 1987.1.112泰国THAILAND1986.10.27 1986.12.29 1987.1.113 意大利ITALY1986.10.31 1989.11.14 1990.1.114荷兰THE NETHERLANDS1987.5.13 1988.3.5 1989.1.115 ②捷克和斯洛伐克(适用于斯洛伐克)CZECHOSLOVAKIA1987.6.11 1987.12.23 1988.1.116波兰POLAND1988.6.7 1989.1.7 1990.1.117澳大利亚AUSTRALIA1988.11.17 1990.12.28 1991.1.118③前南斯拉夫(适用于波黑)1988.12.2 1990.1.119 保加利亚BULGARIA1989.11.6 1990.5.25 1991.1.120 巴基斯坦PAKISTAN1989.11.15 1989.12.27 1989.1.1/7.121 科威特KUWAIT1989.12.25 1990.7.20 1989.1.122瑞士SWITZERLAND1990.7.6 1991.9.27 1990.1.123 塞浦路斯CYPRUS1990.10.25 1991.10.5 1992.1.124 西班牙SPAIN1990.11.22 1992.5.20 1993.1.125 罗马尼亚ROMANIA1991.1.16 1992.3.5 1993.1.126奥地利AUSTRIA1991.4.10 1992.11.1 1993.1.127巴西BRAZIL1991.8.5 1993.1.6 1994.1.128蒙古MONGOLIA1991.8.26 1992.6.23 1993.1.129匈牙利HUNGARY1992.6.17 1994.12.31 1995.1.1* 马耳他MALTA1993.2.2 1994.3.20 1995.1.130阿联酋UNITED ARABEMIRATES1993.7.1 1994.7.14 1995.1.131卢森堡LUXEMBOURG1994.3.12 1995.7.28 1996.1.132韩国KOREA1994.3.28 1994.9.27 1995.1.133 俄罗斯RUSSIA1994.5.27 1997.4.10 1998.1.134巴新PAPUA NEW GUINEA1994.7.14 1995.8.16 1996.1.135印度INDIA1994.7.18 1994.11.19 1995.1.136毛里求斯MAURITIUS1994.8.1 1995.5.4 1996.1.137 克罗地亚CROATIA1995.1.9 2001.5.18 2002.1.138 白俄罗斯BELARUS1995.1.17 1996.10.3 1997.1.139 斯洛文尼亚1995.2.13 1995.12.27 1996.1.140 以色列ISRAEL1995.4.8 1995.12.22 1996.1.141越南VIET NAM1995.5.17 1996.10.18 1997.1.142 土耳其TURKEY1995.5.23 1997.1.20 1998.1.143乌克兰UKRAINE1995.12.4 1996.10.18中(China): 1997.1.1乌(Ukraine): 股利特个人(Dividend,Interest,Royalties andIndividual IncomeTax):1996.12.17;企业所得税(corporateIncomeTax):1997.1.144 亚美尼亚ARMENIA1996.5.5 1996.11.28 1997.1.145牙买加JAMAICA1996.6.3 1997.3.15 1998.1.146冰岛ICELAND1996.6.3 1997.2.5 1998.1.147立陶宛LITHUANIA1996.6.3 1996.10.18 1997.1.148 拉脱维亚LATVIA1996.6.7 1997.1.27 1998.1.149 乌兹别克斯坦UZBEKISTAN1996.7.3 1996.7.3 1997.1.150孟加拉国BANGLADESH1996.9.12 1997.4.10中(China)98.1.1孟(Bangladesh)98.7.151 ④原南斯拉夫联盟(适用于塞尔维亚和黑山)YUGOSLAVIA1997.3.21 1998.1.1 1998.1.152苏丹SUDAN1997.5.30 1999.2.9 2000.1.153马其顿MACEDONIA1997.6.9 1997.11.29 1998.1.154埃及EGYPT1997.8.13 1999.3.24 2000.1.155 葡萄牙1998.4.21 2000.6.7 2001.1.156 爱沙尼亚ESTONIA1998.5.12 1999.1.8 2000.1.157 老挝LAOS1999.1.25 1999.6.22 2000.1.158塞舌尔SEYCHELLES1999.8.26 1999.12.17 2000.1.159菲律宾THE PHILIPPINES1999.11.18 2001.3.23 2002.1.160爱尔兰IRELAND2000.4.19 2000.12.29中(China)2001.1.1爱(Ireland)2001.4.661南非SOUTH AFRICA2000.4.25 2001.1.7 2002.1.162 巴巴多斯BARBADOS2000.5.15 2000.10.27 2001.1.163 摩尔多瓦MOLDOVA2000.6.7 2001.5.26 2002.1.164 卡塔尔国KATAR2001.4.2 2008.10.21 2009.1.165 古巴CUBA2001.4.13 2003.10.17 2004.1.166委内瑞拉VENEZUELA2001.4.17 2004.12.23 2005.1.167 尼泊尔NEPAL2001.5.14 2010.12.31 2011.1.168 哈萨克斯坦KAZAKHSTAN2001.9.12 2003.7.27 2004.1.169 印度尼西亚INDONESIA2001.11.7 2003.8.25 2004.1.170 阿曼OMAN2002.3.25 2002.7.20 2003.1.171 尼日利亚NIGERIA2002.4.15 2009.3.21 2010.1.172 突尼斯TUNIS2002.4.16 2003.9.23 2004.1.173 伊朗IRAN2002.4.20 2003.8.14 2004.1.174巴林BAHRAIN2002.5.16 2002.8.8 2003.1.175希腊GREECE2002.6.3 2005.11.1 2006.1.176 吉尔吉斯2002.6.24 2003.3.29 2004.1.177摩洛哥MOROCCO2002.8.27 2006.8.16 2007.1.178 斯里兰卡SRILANKA2003.8.11 2005.5.22 2006.1.179 特立尼达和多巴哥TRINIDADAND TOBAGO2003.9.18 2005.5.22针对不同所得项目分别于2005.6.1和2006.1.1起执行80 阿尔巴尼亚ALBANIA2004.9.13 2005.7.28 2006.1.181文莱BRUNEI2004.9.21 2006.12.29 2007.1.182阿塞拜疆AZERBAIJAN2005.3.17 2005.8.17 2006.1.183 格鲁吉亚GEORGIA2005.6.22 2005.11.10 2006.1.184 墨西哥MEXICO2005.9.12 2006.3.1 2007.1.185沙特阿拉伯SAUDI ARABIA2006.1.23 2006.9.1 2007.1.186 阿尔及利亚ALGERIA2006.11.6 2007.7.27 2008.1.187新加坡SINGAPORE2007.7.11 2007.9.18 2008.1.188 塔吉克斯坦Tajikistan2008.8.27 2009.3.28 2010.1.189 埃塞俄比亚ETHIOPIA2009.5.14 (尚未生效)90土库曼斯坦TURKMENISTAN2009.12.13 2010.5.3091捷克CZECH2009.8.28 2011.5.4 2012.1.192比利时BELGIUM2009.10.7 (尚未生效)93芬兰FINLAND2010.5.25 2010.11.25 2011.1.194 赞比亚ZAMBIA2010.7.26 (尚未生效)95 马耳他MALTA2010.10.18 (尚未生效)96 叙利亚SYRIA2010.10.31 (尚未生效)注:(1)截止2011年5月底,我国已对外正式签署96个避免双重征税协定,其中93个协定已生效,和香港、澳门两个特别行政区签署了税收安排。

《中华人民共和国政府和新加坡共和国政府关于对所得避免双重征税和防止偷漏税的协定》及议定书条文解释

国家税务总局关于印发《〈中华人民共和国政府和新加坡共和国政府关于对所得避免双重征税和防止偷漏税的协定〉及议定书条文解释》的通知国税发[2010]75号成文日期:2010-07-26字体:【大】【中】【小】各省、自治区、直辖市和计划单列市国家税务局、地方税务局:2007年7月11日,中国与新加坡签署了新的政府间对所得避免双重征税和防止偷漏税的协定及其议定书,2009年8月24日,双方签署了该协定的第二议定书。

该协定及其议定书以及第二议定书(以下统称“中新协定”)已分别于2008年1月1日与2009年12月11日起执行。

根据中新协定、《维也纳条约法公约》、《中华人民共和国企业所得税法》及其实施条例、《中华人民共和国个人所得税法》及其实施条例,国家税务总局制定了《中华人民共和国政府和新加坡共和国政府关于对所得避免双重征税和防止偷漏税的协定》及议定书条文解释(以下简称中新协定条文解释),现印发给你们,请遵照执行。

在执行中新协定条文解释规定时,应注意:一、我国对外所签协定有关条款规定与中新协定条款规定内容一致的,中新协定条文解释规定同样适用于其他协定相同条款的解释及执行;二、中新协定条文解释与此前下发的有关税收协定解释与执行文件不同的,以中新协定条文解释为准;三、各地税务机关要组织有关干部认真学习中新协定条文解释,并在此基础上正确理解与执行税收协定;四、对执行中存在的问题请及时层报税务总局(国际税务司)。

国家税务总局二○一○年七月二十六日《中华人民共和国政府和新加坡共和国政府关于对所得避免双重征税和防止偷漏税的协定》及议定书条文解释第一条人的范围第一条确定协定适用的范围为“缔约国一方或同时为双方居民的人”。

本规定有三层含义。

第一,协定适用于“人”;第二,这些人必须是居民;第三,这些身为居民的人必须属于缔约国一方或双方。

其中“人”和“居民”的具体含义分别见下文对第三条和第四条的解释。

一般来说,除具体条款另有约定外,协定不适用于任何第三方居民。

我国对外签订避免双重征税协议一览表

我国对外签订避免双重征税协定一览表发布日期:2011年03月28日序号Serial No.地区Region签署日期Signed on生效日期Effective from执行日期Applicable since1香港特别行政区HKSAR2006.8.212006.12.8内地 (Mainland):2007.1.1香港 (HKSAR):2007.4.12澳门特别行政区MCSAR2003.12.272003.12.302004.1.1注:(1)截止2011年5月底,我国已对外正式签署96个避免双重征税协定,其中93个协定已生效,和香港、澳门两个特别行政区签署了税收安排。

(2)加*号者表示中国政府与该国政府重新签订的避免对所得双重征税和防止偷漏税协定尚未生效。

(3)①中国政府于1985年6月10日、1987年6月8日先后与德意志联邦共和国、德意志民主共和国政府签订避免对所得和财产双重征税协定、避免对所得双重征税和防止偷漏税协定。

1990年10月3日,德意志联邦共和国与德意志民主共和国统一为德意志联邦共和国,中国政府1985年6月10日与德意志联邦共和国政府签订的避免对所得和财产双重征税协定继续适用于统一以后的德意志联邦共和国。

②中国政府于1987年6月11日与捷克和斯洛伐克社会主义共和国政府签订避免对所得双重征税和防止偷漏税协定。

1990年,捷克和斯洛伐克社会主义共和国先后改国名为捷克斯洛伐克联邦共和国、捷克和斯洛伐克联邦共和国,上述协定继续适用。

1993年1月1日,捷克和斯洛伐克联邦共和国分解为捷克共和国和斯洛伐克共和国,上述协定继续适用于斯洛伐克共和国。

2009年8月28日,中国政府与捷克共和国政府签订避免对所得双重征税和防止偷漏税协定,该协定适用于捷克共和国。

③中国政府于1988年12月2日与南斯拉夫社会主义联邦共和国议会联邦执行委员会(前南斯拉夫政府)签订避免对所得和财产双重征税协定,后前南斯拉夫解体,据外交部告,该协定由解体后的各国继承,中国政府陆续与解体后的各国政府签订避免对所得和财产双重征税协定,仅有波黑政府未单独签订,上述协定继续适用于波黑。

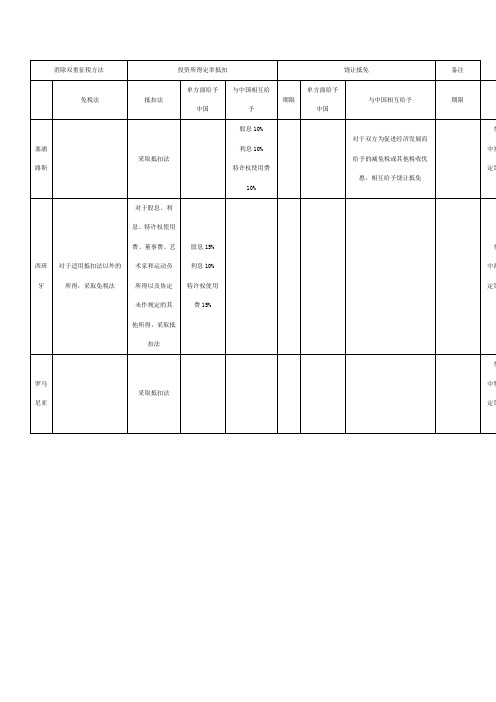

消除双重征税方法.

消除双重征税方法投资所得定率抵扣饶让抵免备注免税法抵扣法单方面给予中国与中国相互给予期限单方面给予中国与中国相互给予期限塞浦路斯采取抵扣法股息10%利息10%特许权使用费10%对于双方为促进经济发展而给予的减免税或其他税收优惠,相互给予饶让抵免参中塞定第西班牙对于适用抵扣法以外的所得,采取免税法对于股息、利息、特许权使用费、董事费、艺术家和运动员所得以及协定未作规定的其他所得,采取抵扣法股息15%利息10%特许权使用费15%参中西定第罗马尼亚采取抵扣法参中罗定第奥地利对于适用抵扣法以外的所得,采取免税法;当奥居民公司拥有中国居民公司至少10%的资本时,奥即对该公司股息免征所得税,并对该公司的股份价值免征财产税。

对于股息、利息、特许权使用费、转让一个公司财产股份的股票取得的收益,转让其他财产取得的收益以及协定未作规定的其他所得采取抵扣法股息10%利息10%特许权使用费20%参中奥定第国家消除双重征税方法投资所得定率抵扣饶让抵免备免税法抵扣法单方面给予中国与中国相互给予期限单方面给予中国与中国相互给予期限巴西采取抵扣法参阅:中巴西定第二蒙古采取抵扣法对于股息准许间接抵扣,条件是蒙居民公司拥有支付股息的中国居民公司不少于10%的股份参阅:中蒙税第二十匈牙利除股息外,采取免税法对于股息,采取抵扣法股息20%利息免税特许权使用费免税参阅:中匈税第二十马耳他采取抵扣法股息10%利息10%特许权使用费10%对于双方根据税收优惠法律而减免税收给予饶让低免参阅:中马耳协定第条国家消除双重征税方法投资所得定率抵扣饶让抵免备注免税法抵扣法单方面给予中国与中国相互给予期限单方面给予中国与中国相互给予期限阿联酋采取抵扣法股息20%利息20%特许权使用费20%对于中国根据以下法律规定而减、免税或退税,给予饶让抵免:1.外商投资企业和外国企业所得税法第七条、第八条、第九条和第十条的规定,及其实施细则第六章“税收优惠”有关规定;2.中国为促进经济发展,在其法律中作出的任何减、免税或退税规定参阅:中阿税收协十三条卢森堡对于适用抵扣法以外的所得和财产,采取免税法;对其居民公司从中国取得的股息,卢免予征税,条件是:该居民公司自其会计年度以来所拥有的直接股权至少占支付股息公司资本的10%或不少于5000万卢朗的购置价格的10%。

消除双重征税方法

消除双重征税方法投资所得定率抵扣饶让抵免备注免税法抵扣法单方面给予中国与中国相互给予期限单方面给予中国与中国相互给予期限科威特采取抵扣法对于股息准予间接抵扣,条件是科居民公司拥有支付股息的中国居民公司不少于10%的股份。

股息中外合营企业10%其他20%利息20%特许权使用费20%对于中国根据以下法律规定而减免的税收,科威特予以饶让抵免:※1.中外合资经营企业所得税法第五、六条及施行细则第三条;※2.外国企业所得税法第四、五条;3.国务院关于经济特区和沿海十四个港口城市减征免征企业所得税和工商统一税暂行规定中有关减免所得税的第一条、第二条的第一、二、三款和第三条第一、二款的规定;4.中国为促进经济发展,在其法律中作出的任何减免税或退税规定;上述1和2,应替换为外商投资企业和外国企业所得税法第七条、第八条和第九条及其实施细则第七十三条和第七十五条的规定参阅:1.中科定第二十2.本表附国家消除双重征税方法投资所得定率抵扣饶让抵免备注免税法抵扣法单方面给予中国与中国相互给予期限单方面给予中国与中国相互给予期限科威特采取抵扣法对于股息准予间接抵扣,条件是科居民公司拥有支付股息的中国居民公司不少于10%的股份。

股息中外合营企业10%其他20%利息20%特许权使用费20%对于中国根据以下法律规定而减免的税收,科威特予以饶让抵免:※1.中外合资经营企业所得税法第五、六条及施行细则第三条;※2.外国企业所得税法第四、五条;3.国务院关于经济特区和沿海十四个港口城市减征免征企业所得税和工商统一税暂行规定中有关减免所得税的第一条、第二条的第一、二、三款和第三条第一、二款的规定;4.中国为促进经济发展,在其法律中作出的任何减免税或退税规定;上述1和2,应替换为外商投资企业和外国企业所得税法第七条、第八条和第九条及其实施细则第七十三条和第七十五条的规定参阅:1.中科税收协定第二十四条2.本表附件国家消除双重征税方法投资所得定率抵扣饶让抵免备注免税法抵扣法单方面给予中国与中国相互给予期限单方面给予中国与中国相互给予期限瑞士主要采取免税公司从中国居民公司取得的股息,给予同从瑞士居民公司取得的股息相同的税收优惠,即拥有20%的股份或出资200万瑞士法郎以上而取得的股息免予征税对于不符合条件的股息,以及利息、特许权使用费。

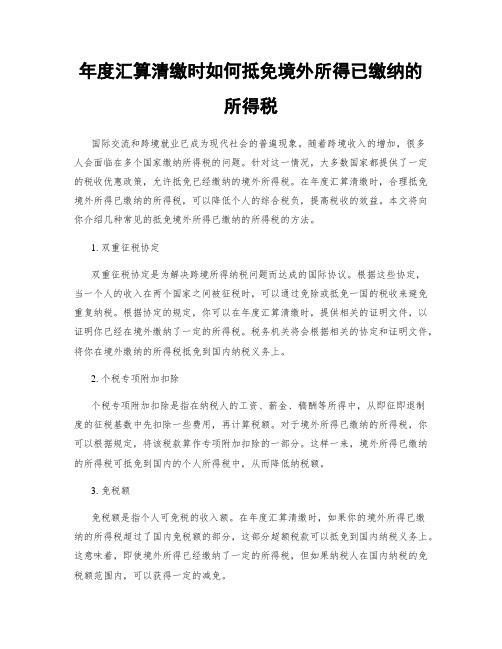

年度汇算清缴时如何抵免境外所得已缴纳的所得税

年度汇算清缴时如何抵免境外所得已缴纳的所得税国际交流和跨境就业已成为现代社会的普遍现象。

随着跨境收入的增加,很多人会面临在多个国家缴纳所得税的问题。

针对这一情况,大多数国家都提供了一定的税收优惠政策,允许抵免已经缴纳的境外所得税。

在年度汇算清缴时,合理抵免境外所得已缴纳的所得税,可以降低个人的综合税负,提高税收的效益。

本文将向你介绍几种常见的抵免境外所得已缴纳的所得税的方法。

1. 双重征税协定双重征税协定是为解决跨境所得纳税问题而达成的国际协议。

根据这些协定,当一个人的收入在两个国家之间被征税时,可以通过免除或抵免一国的税收来避免重复纳税。

根据协定的规定,你可以在年度汇算清缴时,提供相关的证明文件,以证明你已经在境外缴纳了一定的所得税。

税务机关将会根据相关的协定和证明文件,将你在境外缴纳的所得税抵免到国内纳税义务上。

2. 个税专项附加扣除个税专项附加扣除是指在纳税人的工资、薪金、稿酬等所得中,从即征即退制度的征税基数中先扣除一些费用,再计算税额。

对于境外所得已缴纳的所得税,你可以根据规定,将该税款算作专项附加扣除的一部分。

这样一来,境外所得已缴纳的所得税可抵免到国内的个人所得税中,从而降低纳税额。

3. 免税额免税额是指个人可免税的收入额。

在年度汇算清缴时,如果你的境外所得已缴纳的所得税超过了国内免税额的部分,这部分超额税款可以抵免到国内纳税义务上。

这意味着,即使境外所得已经缴纳了一定的所得税,但如果纳税人在国内纳税的免税额范围内,可以获得一定的减免。

需要注意的是,在享受上述抵免政策时,你需要提供相关的证明文件和税务申报表,以便税务机关核实和审核。

这些文件通常包括境外收入证明、所得税缴纳证明、纳税人个人信息等。

同时,应该明确以下几点:首先,不同国家的税法规定可能存在差异。

在跨国纳税中,你应该详细了解相关国家的纳税法律,以便在年度汇算清缴时参考相关规定进行抵免。

其次,如果你在某个国家享受了豁免免税的待遇,那么该国家的纳税机构可能会要求你在国内提供相关的证明材料,证明该收入在境外已经免税。

国际税收期末考试习题及答案

国际税收一、填空题(本大题共10空,每空2分,共20分)1.国际税收不能脱离(国家税收)而单独存在,它不能离开(跨国纳税人)这个关键因素。

2.国际税收的本质是关于国家之间的(税收分配关系)。

3.(涉外税收)是一国税收制度中是一国税收制度中有关对外国纳税人征税的部分。

4.在判定双重法人居民身份时,国际上通行的顺序中首先要考虑的因素是(注册地标准)。

5.各国判定经营所得来源地时的认定标准有(常设机构标准)和(交易地点标准)。

6.不动产所得来源地的确立以(地域管辖权)为依据。

7.以国家税收管辖权是否实际发生冲突为标准,国际重复征税可分为(潜在的国际重复征税)和(事实上的国际重复征税)。

8.各国单方面采取的避免或消除国际重复征税的方法有(扣除法)、(减免法)、(免税法)和(抵免法)。

9.(扣除法)和(减免法)只能减轻国际重复征税的程度,而不能彻底的消除国际重复征税。

10.国际避税地的判定标准有(定量标准)和(定性标准)。

11.国际反避税的一般方法包括:(加强和完善税收立法)和(加强税收的征管工作)。

12.跨国关联企业间收入与费用分配的原则有(总利润原则)和(正常交易定价原则)。

13.常见的资本弱化反避税方法有两种,即(固定比率方法)和(正常交易方法)。

14.国际税收原则包括(维护国家主权利益原则)和(平等互利原则)。

15.缔结国际税收协定的程序有(谈判)、(签字)、(批准)和(互换批准书)。

16.国际税收协定范本的特征有(规范化)和(内容弹性化)。

17.国内商品税的管辖权原则有两种,即(产地原则)和(消费地原则)。

18.在前关贸总协定主持下的历次多边谈判中曾经采取过的关税约束与减让方法有(逐项法)、(线性法)和(协调法)。

19.(国际税收竞争)是在经济全球化的作用下,各国政府通过降低税率、增加税收优惠等形式,以减少纳税人的税收负担,从而吸引国际流动资本等流动性生产要素,提升本国经济竞争力,促进本国经济增长的国际经济行为。

7.国际税收:国际双重征税的消除(税收饶让)

/n2226/n2271/n2274/c77099/part/77100.pdf

二、根据英国对境外所缴纳税收予以抵免的法律规定,或对发生在 境外的股息免税的法律规定: (一)来源于中国的利润、所得或应征财产收益,根据中国法律并 依照本协定在中国缴纳的税收,不论是直接缴纳还是扣缴(不包括 所得为股息的情况下,就据以支付股息的利润缴纳的税收),应允 许从根据据以计算中国税收的利润、所得或应征财产收益计算的英 国税收数额中抵免; (二)中国居民公司支付给英国居民公司的股息,如果符合英国法 律规定的免税条件,应在英国免税; (三)中国居民公司支付给英国居民公司的股息,如果(因未满足 英国法律规定的免税条件)不能依据上述第(二)项免税,在英国 公司直接或间接控制支付股息的公司至少10%投票权的情况下,上 述第(一)项提到的抵免应考虑支付股息公司就其据以支付股息的 利润缴纳的中国税收; (四)在本款中,英国居民所拥有的、根据本协定可在中国纳税的 利润、所得和财产收益,应被视为来源于中国。

该企业第二年度境内应纳所得税额为100万,企业所得税税率 25%,该企业在B国的分支机构的应纳税所得额为30万,那么该企业 汇总时在我国缴纳的企业所得税额为? 应纳税额=(100+30)×25% =32.5(万) 根据《企业所得税法》第二十三条“分国不分项”的原则: B国扣除限额= 32.5×[30÷(100+30)]=7.5(万)

尽管有质疑的声音,但税收饶让现在依然受到发展中国家拥戴, 税收饶让往往成为发达国家的谈判的“筹码”,在给与饶让以促进 本国对外投资的同时,也换来较低的限制税率。

乙国希望吸入更多的 外资,所以给与A公司某 些所得免税的优惠,他 希望甲国可以给予“税 收饶让”„

乙国是资本的输入国, 也是来源地国,对A公司 来源于境内(通过常设机 构)的所得征税。

税收协定系列讲座之五:消除双重征税方法和特殊条款

第二十 三条 消除双 重征 税方 法

是说对 境外税 收的抵免进行限制 ,境外纳税数额超过 同样

消除双重 征税的部分 ,不能抵免 。但根

规定 的表述 ,是在国际法中对该 问题做 出郑重承诺 ,当然 据国内法规定 ,超 出部分可以向 以后年度结转 。需要指 出

接缴纳的外 国税款 冲抵在本 同应 缴纳的税额。比如 ,我国 同新谈签 的协定 中 ,如 与埃塞俄 比亚 的税 收协定 包括 该项

居民企业从缔 约国对方 取得 利息 ,该国国内法对非屑民所 内容 ,且没有规定时限 ,这对 “ 走 出去 ”企业无疑是重 大 得征税 的税率为 2 0 %,税 收协定规定税率 为 1 0 %,则我国 利 好 。 该企业从缔 约围对 方取 得的利息所得在国 内计税时 ,只能 按以 1 0 %的税率在缔约国实际缴 纳的税额进行抵免 。 二是 间接抵免 。间接抵 免一般适用于对我同居民企业

能歧视缔 约围另一方 的国民 ,比照对象 是 自己的国民 。但

在 符合 规定条件的 的避免双重征税的功能 ,OE C D和联合围这两个国际税收 所得税后按照股份 分配 的一 部分股 息 (

协定范本 皆将 其单设一章 ,仅有一条 ,可见其重要性 。此 情况 下才 可抵 免 ,如国内法规定持股 2 0 %,现 有大 多数协 后一章 为一些 特殊 条款 ,主要包括非歧视待遇 、相互协商 定规定持股 1 0 %,新谈签的协定通常 与国内法保持一致 ) 。 程序 、信 息交换 等。这些条款通常是为实现税收协定 目的 因此 ,对我 国居民企业 从子公司取得股息计征所得税时应

而做 的机 制性安排 ,体现了缔约国之 间合作的延伸 以及对 该予 以抵 免的 ,不 能是子公司缴纳的全部所得税 ,只能是

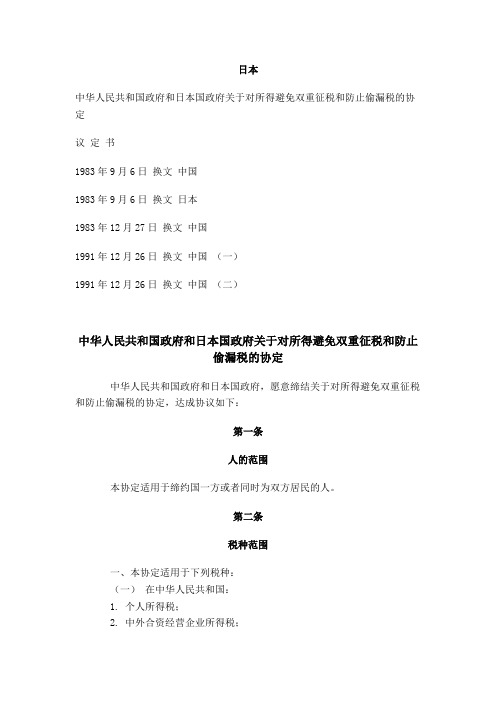

中华人民共和国政府和日本国政府关于对所得避免双重征税和防止偷漏税的协定

日本中华人民共和国政府和日本国政府关于对所得避免双重征税和防止偷漏税的协定议定书1983年9月6日换文中国1983年9月6日换文日本1983年12月27日换文中国1991年12月26日换文中国(一)1991年12月26日换文中国(二)中华人民共和国政府和日本国政府关于对所得避免双重征税和防止偷漏税的协定中华人民共和国政府和日本国政府,愿意缔结关于对所得避免双重征税和防止偷漏税的协定,达成协议如下:第一条人的范围本协定适用于缔约国一方或者同时为双方居民的人。

第二条税种范围一、本协定适用于下列税种:(一)在中华人民共和国:1. 个人所得税;2. 中外合资经营企业所得税;3. 外国企业所得税;4. 地方所得税。

(以下简称“中国税收”)(二)在日本国:1. 所得税;2. 法人税;3. 居民税。

(以下简称“日本国税收”)二、本协定也适用于本协定签订之日后增加或者代替第一款所列税种的相同或者实质相似的税收。

缔约国双方主管当局应将各自税法所作的实质变动,在其变动后的适当时间内通知对方。

第三条一般定义一、在本协定中,除上下文另有解释的以外:(一)“中华人民共和国”一语用于地理概念时,是指有效行使有关中国税收法律的所有中华人民共和国领土,包括领海,以及根据国际法,中华人民共和国有管辖权和有效行使有关中国税收法律的所有领海以外的区域,包括海底和底土;(二)“日本国”一语用于地理概念时,是指有效行使有关日本国税收法律的所有日本国领土,包括领海,以及根据国际法,日本国有管辖权和有效行使有关日本国税收法律的所有领海以外的区域,包括海底和底土;(三)“缔约国一方”和“缔约国另一方”的用语,按照上下文,是指中华人民共和国或者日本国;(四)“税收”一语,按照上下文,是指中国税收或者日本国税收;(五)“人”一语包括个人、公司和其他团体;(六)“公司”一语是指法人团体或者在税收上视同法人团体的实体;(七)“缔约国一方企业”和“缔约国另一方企业”的用语,分别指缔约国一方居民经营的企业和缔约国另一方居民经营的企业;(八)“国民”一语是指所有具有缔约国任何一方国籍的个人和所有按照该缔约国法律建立或者组织的法人,以及所有在该缔约国税收上,视同按照该缔约国法律建立或者组织成法人的非法人团体;(九)“国际运输”一语是指缔约国一方企业以船舶或飞机经营的运输,不包括仅在缔约国另一方各地之间以船舶或飞机经营的运输;(十)“主管当局”一语,在中华人民共和国方面是指财政部或其授权的代表;在日本国方面是指大藏大臣或其授权的代表。

国家税务局关于执行我国政府和荷兰政府避免双重征税协定若干条文解释的通知-[89]国税外字第038号

![国家税务局关于执行我国政府和荷兰政府避免双重征税协定若干条文解释的通知-[89]国税外字第038号](https://img.taocdn.com/s3/m/dbc014df59f5f61fb7360b4c2e3f5727a5e92412.png)

国家税务局关于执行我国政府和荷兰政府避免双重征税协定若干条文解释的通知正文:---------------------------------------------------------------------------------------------------------------------------------------------------- 国家税务局关于执行我国政府和荷兰政府避免双重征税协定若干条文解释的通知(1989年2月22日(89)国税外字第038号)各省、自治区、直辖市税务局,各计划单列市税务局,加发南京、成都市税务局,海洋石油税务管理局各分局:我国政府同荷兰政府签订的关于对所得避免双重征税和防止偷漏税的协定,业经我局以(88)财税协字第015号通知,从1989年1月1日起执行。

现对该协定若干条文的解释和执行问题,明确如下:一、第七条第七款“缔约国一方企业由于在缔约国另一方提供技术服务收到的款项,应视为本条规定适用的企业利润”的规定和议定书第三条所说“第七条第七款中的技术服务包括地质或技术性质的调查、工程劳务和咨询或监督劳务”,都是应荷方要求列入的。

目的是明确提供技术服务收到的款项应计入营业利润,不能视为转让技术收到的款项,以征收预提所得税为最终税收。

至于其提供技术服务是否构成设有常设机构,则应按照协定第五条第三款的规定确定。

二、第十二条第三款所说“本用语不包括第七条第七款所述的服务”,是明确对提供纯劳务性的技术服务收到的款项,不应视为特许权使用费,而应按照协定第七条对营业利润的征税规定处理,并不影响对提供与转让特许权的使用有关的技术服务收到的款项,应计入特许权使用费总额进行征税的规定。

三、第二十二条第一款第(一)项和第(二)项的规定,是明确荷兰基于其国内法律的规定,采用综合免税法消除双重征税,即对其居民的境外盈亏相抵后的所得额给予免税,也就是对其在境外发生的亏损,只能冲减其在境外取得的利润,不能冲减在本国取得的利润。

国家税务总局关于我国政府和越南政府避免双重征税协定生效执行的通知

国家税务总局关于我国政府和越南政府避免双重征税

协定生效执行的通知

文章属性

•【制定机关】国家税务总局

•【公布日期】1996.10.28

•【文号】国税发[1996]第189号

•【施行日期】1997.01.01

•【效力等级】部门规范性文件

•【时效性】现行有效

•【主题分类】缔结条约与参加国际公约,关税

正文

国家税务总局关于我国政府和越南政府避免

双重征税协定生效执行的通知

(国税发[1996]第189号1996年10月28日)各省、自治区、直辖市和计划单列市国家税务局、地方税务局:

我国政府和越南政府于一九九五年五月十七日在北京签订的《中华人民共和国政府和越南社会主义共和国政府关于对所得避免双重征税和防止偷漏税的协定》和议定书,业经越南政府和我国政府外交部门分别于一九九五年七月三日和一九九六年十月十八日互致照会,确认已完成该协定和议定书生效的法律程序。

根据该协定第二十八条的规定,该协定和议定书应自一九九六年十月十八日起生效,并于一九九七年一月一日起执行。

上述协定文本,我局已于一九九五年六月六日以国税函发[1995]第305号文印发给你局,请依照执行。

国家税务总局涉外税务管理司关于印发《我国对外签订税收协定有关

乐税智库文档

财税法规

策划 乐税网

国家税务总局涉外税务管理司关于印发《我国对外签订税收协定有关消除双重征税方法和饶让抵免规定一览表》的通知

【标 签】我国对外签订税收,协定有关消除,双重征税方法

【颁布单位】国家税务总局

【文 号】国税外函﹝1997﹞47号

【发文日期】1997-07-15

【实施时间】1997-07-15

【 有效性 】全文有效

【税 种】征收管理

各省、自治区、直辖市和计划单列市国家税务局、地方税务局:

截止1997年6月30日,我国已对外正式签署了56个避免双重征税协定(以下简称“协定”)。

这些协定对缔约国各方采用的消除双重征税方法以及部分国家承担饶免义务作了明确规定。

为便于各地在执行协定中查阅上述有关规定,我司汇集整理了《我国对外签订税收协定有关消除双重征税方法和饶让抵免规定一览表》。

现将该表印你局,供参阅。

附件:《我国对外签订税收协定有关消除双重征税方法和饶让抵免规定一览表》。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

1.中日税收协定第二十三条;

2国税发〔1992〕007号《国家税务总局关于印发中日两国政府签署的有关减免税视同已征税抵扣税收换函的通知》

国家

消除双重征税方法

投资所得定率抵扣

饶让抵免

备注

免税法

抵扣法

单方面给予中国

与中国相互给予

期限

单方面给予中国

与中国相互给予

期限

美国

采用抵扣法对于股息税收准许间接抵扣,其条件是:美国公司拥有支付股息的中国居民公司的选举权不少于10%

限定的行业是指从事生产性的营业(国际运输业务除外),在海南经济特区和上海浦东新区设立的从事机构、港口、铁路、电站等交通能源建设项目以及在经济特区设立的从事服务性行业的外商投资企业。

3.该所得税法第九条关于地方所得税减免的规定;

4.该所得税法十条关于再投资退税的规定。

每个减免税案件适用于自第一次免征、减征或退税之日,或自换函生效之日两者之中的后者)开始的第十个纳税年度内发生的所得。

股息 中国合资企业股息10%其他20%利息10%特许权使用费20%

对于按照《中华人民共和国外商投资企业和外国企业所得税法》及其实施细则的下述规定而享受的减免税优惠,给予饶让抵免:

1.该所得税法第七条及其实施细则第七十三条关于限定地区和产业项目实行的减低税率征税规定(金融机构除外);

2.该所得税第八条及其实施细则第七十五条关于限定行业、项目实行的定期减免税规定(金融机构除外);

中美双方通过换方确认:协定第二十二条暂不规定税收饶让抵免。但是,如果美国今后修改有关税收饶让抵免规定的法律,或者美国同任何其他国家对税收饶让抵免规定达成协议,本规定即应修改列入税收饶让抵免的规定。

参阅:

1.中美税收协定第二十二条

2.中美税收协定换文

法国

对于法国居民从中国取得的营业利润、不动产所得、独立个人劳务和非独立个人劳务的报酬等;凡是按协定可以在中国征税的,法国即免征公司税和所得税

对于来源于中国的股息、利息、特许权使用费、财产收益、董事费、艺术家和运动员所得,已在中国纳税的,法国采取抵扣法

股息

中国合资企业股息10%其他 利息10%特许权使用费20%

参阅:

中法税收协定第二十二条

(国家税务总局涉外税务管理司1997年7月15日国税外函〔1997〕047号通知,自治区地方税务局1997年9月27日新地税一字〔1997〕087号通知转发)

我国对外签订税收协定有关消除双重征税方法和饶让抵免规定一览表

国家

消除双重征税方法

投资所得定率抵扣

饶让抵免

备注

免税法

抵扣法

单方面给予中国

与中国相互给予

期限

单方面给予中国

与中国相互给予

期限

日本

采用抵扣法对于股息税收准许间接抵扣,其条件是:日本国居民公司拥有支付股息的中国居民公司选举权股权或发行的总股票不少于25%