国轩高科2018年财务分析详细报告-智泽华

国新能源2018年财务分析结论报告-智泽华

国新能源2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 国新能源2018年财务分析综合报告一、实现利润分析2018年实现利润为16,376.55万元,与2017年的1,355.54万元相比成倍增长,增长11.08倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为921,014.27万元,与2017年的803,688.55万元相比有较大增长,增长14.6%。

2018年销售费用为84,953.6万元,与2017年的78,375.53万元相比有较大增长,增长8.39%。

2018年销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2018年管理费用为32,224.68万元,与2017年的28,148.48万元相比有较大增长,增长14.48%。

2018年管理费用占营业收入的比例为2.89%,与2017年的2.92%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

2018年财务费用为73,171.66万元,与2017年的55,742.24万元相比有较大增长,增长31.27%。

三、资产结构分析2018年不能为企业创造利润的资产项目占用资金数额较大,企业资产结构不太合理。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

因此与2017年相比,资产结构并没有优化。

四、偿债能力分析从支付能力来看,国新能源2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析国新能源2018年的营业利润率为1.70%,总资产报酬率为3.28%,净资。

国轩高科财务分析:2020年年报点评,计提减值影响业绩,大众入股(附2018-2020年三大财报)

国轩高科财务分析:2020年年报点评,收入稳健增长,计提减值影响业绩,大众入股有望修复盈利,现金流持续改善(附2018-2020年三大财报)事件:2021年4月21日,国轩高科发布2020年年报和2021年一季报。

公司2020年营业收入为67.24亿元,同比+35.60%;归母净利润1.5亿元,同比+192.02%;扣非归母净利润-2.36亿元,同比亏损收窄,非经项目主要为政府补助3.9亿元。

公司2021Q1营业收入为12.92亿元,相比2019Q1下降点评:2020年全年计提减值影响业绩,连续两季度经营性现金流改善公司2020Q4营业收入26.47亿元,同比增长1474.16%,为历史最高。

归母净利润0.64亿元。

Q1收入12.92亿元,归母净利润0.48亿元,主要系季节性因素环比回落。

2020全年计提应收账款坏账损失3.18亿元、存货跌价损失1.35亿元。

从现金流来看,公司经营性活动产生的现金流量净额2020Q4与2021Q1分别为14.91亿元,1.11亿元,较此前多个季度有较大幅度改善。

客户结构与业务结构广泛,大众赋能将持续体现公司客户为江淮汽车、奇瑞汽车、上汽通用五菱、吉利商用车、长安汽车、上汽大通、北汽新能源、印度塔塔、台塑集团、EBUSCO等。

同时横向扩张跨领域进入轻型电动车市场,与出行平台“滴滴出行”建立战略合作伙伴关系。

公司积极布局电力储能领域,实现电池梯级应用。

目前已与华为、中国铁塔、国家电网、中电投等企业达成储能领域合作共识。

公司定增引入大众战投获证监会审核通过,强强合作,经营层面加强精细化管理,改善治理结构。

产品战略上,大众体系有助于公司打开中高端乘用车市场。

龙头地位稳固,产业链布局完善公司动力电池龙头地位稳固。

公司动力电池装机量约为3.27GWh,国内市占率约为5.2%,全国第五,其中磷酸铁锂电池装机量约为2.9GWh,约占国内市场磷酸铁锂电池装机总量的12.06%,全国第三。

宏图高科2018年财务分析结论报告-智泽华

宏图高科2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 宏图高科2018年财务分析综合报告一、实现利润分析2018年实现利润为负211,596.64万元,与2017年的71,409.02万元相比,2018年出现较大幅度亏损,亏损211,596.64万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

营业收入大幅度下降,企业也出现了较大幅度的经营亏损,企业经营形势迅速恶化,应尽快调整经营战略。

二、成本费用分析2018年营业成本为1,394,060.57万元,与2017年的1,722,822.46万元相比有较大幅度下降,下降19.08%。

2018年销售费用为51,246.51万元,与2017年的58,085.97万元相比有较大幅度下降,下降11.77%。

2018年销售费用大幅度下降的同时营业收入也有较大幅度的下降,但收入下降快于投入下降,经营业务开展得不太理想。

2018年管理费用为29,431.85万元,与2017年的37,748.45万元相比有较大幅度下降,下降22.03%。

2018年管理费用占营业收入的比例为2.1%,与2017年的1.98%相比变化不大。

经营业务的盈利水平大幅度下降,管理费用控制有效,但经营形势迅速恶化。

2018年财务费用为36,321.52万元,与2017年的39,236.27万元相比有较大幅度下降,下降7.43%。

三、资产结构分析2018年企业资金不合理占用数额较大,企业经营活动资金紧张,资产结构不太合理。

与2017年相比,2018年存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,宏图高科2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

云天化2018年财务分析详细报告-智泽华

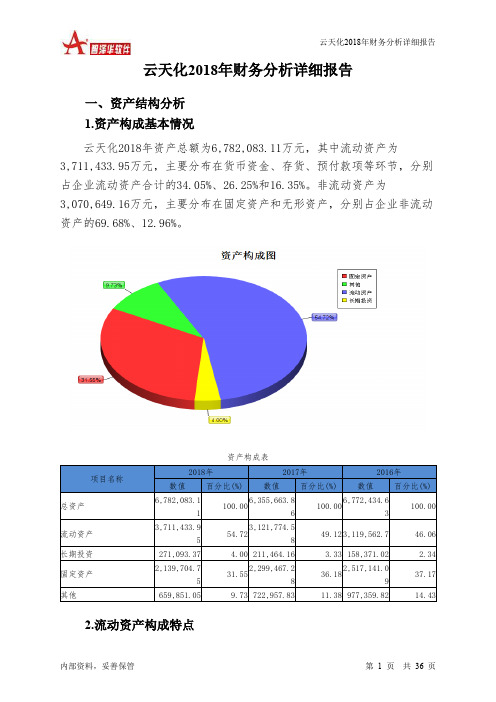

云天化2018年财务分析详细报告一、资产结构分析1.资产构成基本情况云天化2018年资产总额为6,782,083.11万元,其中流动资产为3,711,433.95万元,主要分布在货币资金、存货、预付款项等环节,分别占企业流动资产合计的34.05%、26.25%和16.35%。

非流动资产为3,070,649.16万元,主要分布在固定资产和无形资产,分别占企业非流动资产的69.68%、12.96%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的40.21%,表明企业的支付能力和应变能力较强。

不过,企业的货币性资产主要来自于短期借款及应付票据,应当对偿债风险给予关注。

流动资产构成表3.资产的增减变化2018年总资产为6,782,083.11万元,与2017年的6,355,663.86万元相比有所增长,增长6.71%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加356,765.95万元,应收账款增加122,021.39万元,存货增加92,502.68万元,长期投资增加59,629.21万元,预付款项增加47,438.2万元,一年内到期的非流动资产增加27,590.11万元,长期待摊费用增加11,333.11万元,递延所得税资产增加4,346.5万元,交易性金融资产增加2,626.45万元,应收利息增加2,050.76万元,共计增加726,304.35万元;以下项目的变动使资产总额减少:其他流动资产减少1,636.46万元,无形资产减少5,406.63万元,在建工程减少9,905.86万元,其他应收款减少21,665.63万元,应收票据减少30,957.65万元,其他非流动资产减少63,473.91万元,固定资产减少159,762.53万元,共计减少292,808.66万元。

增加项与减少项相抵,使资产总额增长433,495.69万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

锂电池财务状况分析报告(3篇)

第1篇一、前言随着全球能源结构的转型和新能源汽车的快速发展,锂电池作为新能源汽车的核心动力电池,其市场需求逐年攀升。

本报告旨在对某锂电池企业的财务状况进行深入分析,以期为投资者、管理层及相关部门提供决策参考。

二、企业概况(以下为假设企业名称及背景)某锂电池企业成立于2008年,位于我国某高新技术产业开发区,主要从事锂电池的研发、生产和销售。

公司产品广泛应用于新能源汽车、储能系统等领域,具有较强的市场竞争力。

三、财务报表分析(一)资产负债表分析1. 资产结构分析(1)流动资产分析某锂电池企业流动资产主要包括货币资金、应收账款、存货等。

近年来,公司流动资产规模逐年增长,主要得益于销售收入和市场份额的扩大。

- 货币资金:近年来,公司货币资金保持稳定增长,主要用于日常经营和投资。

但需关注货币资金中受限资金的占比,确保资金流动性。

- 应收账款:应收账款占比较高,需关注应收账款的质量和回收情况。

公司应加强信用管理,降低坏账风险。

- 存货:存货占比较高,需关注存货周转率和跌价准备计提情况。

公司应优化库存管理,提高存货周转效率。

(2)非流动资产分析非流动资产主要包括固定资产、无形资产等。

近年来,公司非流动资产规模逐年增长,主要得益于产能扩张和技术升级。

- 固定资产:固定资产占比较高,需关注固定资产的折旧政策和使用效率。

公司应合理规划固定资产投资,提高资产利用率。

- 无形资产:无形资产占比较低,但需关注专利、商标等知识产权的保护,提升企业核心竞争力。

2. 负债结构分析(1)流动负债分析某锂电池企业流动负债主要包括短期借款、应付账款等。

近年来,公司流动负债规模逐年增长,主要得益于销售收入的增长。

- 短期借款:短期借款占比较高,需关注短期偿债压力。

公司应优化债务结构,降低财务风险。

- 应付账款:应付账款占比较高,需关注供应商合作关系。

公司应加强与供应商的沟通,确保供应链稳定。

(2)非流动负债分析非流动负债主要包括长期借款、长期应付款等。

南京高科2018年财务分析结论报告-智泽华

南京高科2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 南京高科2018年财务分析综合报告一、实现利润分析2018年实现利润为129,472.27万元,与2017年的126,459.05万元相比有所增长,增长2.38%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的情况下经营利润却有所上升,企业通过压缩成本费用支出取得了较好成绩,但也要注意营业收入下降带来的不利影响。

二、成本费用分析2018年营业成本为176,354.25万元,与2017年的202,786.12万元相比有较大幅度下降,下降13.03%。

2018年销售费用为16,609.7万元,与2017年的26,909.25万元相比有较大幅度下降,下降38.28%。

2018年销售费用大幅度下降,营业收入也有所下降,但企业的营业利润却不降反增,企业采取了紧缩成本费用支出、提高盈利水平的政策,并取得了一定成效,但要注意收入下降所带来的负面影响。

2018年管理费用为18,517.52万元,与2017年的20,363.38万元相比有较大幅度下降,下降9.06%。

2018年管理费用占营业收入的比例为5.45%,与2017年的5.66%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出水平正常。

2018年财务费用为19,117.12万元,与2017年的16,900.68万元相比有较大增长,增长13.11%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,南京高科2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析南京高科2018年的营业利润率为37.86%,总资产报酬率为5.71%,净资产收益率为10.27%,成本费用利润率为47.55%。

国轩高科年度总结

一、公司简介国轩高科股份有限公司(以下简称“国轩高科”)成立于2001年,是一家专业从事新能源汽车动力电池、储能电池研发、生产和销售的高新技术企业。

公司秉承“创新驱动、绿色低碳”的理念,致力于为全球客户提供高性能、高品质的动力电池和储能电池产品,推动全球新能源汽车和储能产业的可持续发展。

二、2023年业绩回顾1. 营业收入与利润增长2023年,国轩高科实现营业收入316.05亿人民币,同比增长37.11%;净利润达到9.39亿人民币,同比增长201.28%。

在营业收入和利润方面,公司均实现了显著增长。

2. 动力电池装机量持续增长2023年,国轩高科动力电池装机量为15.91GWh,同比增长19.35%,市占率4.10%。

其中,三元动力电池装机量为1.20GWh,市占率0.95%,磷酸铁锂动力电池装机量为14.71GWh。

3. 储能业务收入高速增长2023年,国轩高科储能业务收入达到69.32亿人民币,同比增长97.61%。

在储能领域,公司积极拓展市场,为客户提供优质的储能解决方案。

4. 海外市场取得突破2023年,国轩高科海外市场营收达到64.28亿人民币,同比增长115.69%。

公司产品出口到泰国、印尼、越南、印度、新加坡、美国、加拿大、欧盟等全球多个国家和地区。

5. 生产基地建设稳步推进2023年,国轩高科在德国、印尼、泰国、美国硅谷等地设立了生产基地,进一步优化了全球供应链布局。

三、2023年主要工作及亮点1. 技术创新国轩高科始终坚持技术创新,加大研发投入,不断提升产品性能和品质。

2023年,公司成功研发了全固态金石电池和5C超快充G刻电池等新产品,为行业提供了新的技术解决方案。

2. 市场拓展公司积极拓展国内外市场,与多家知名企业建立了合作关系,包括吉利、奇瑞等,优化了客户结构,提升了市场份额。

3. 全球化布局国轩高科加快推进全球化布局,在海外市场设立生产基地,输出高端产能,优化客户结构,提升全球竞争力。

特变电工2018年财务分析详细报告-智泽华

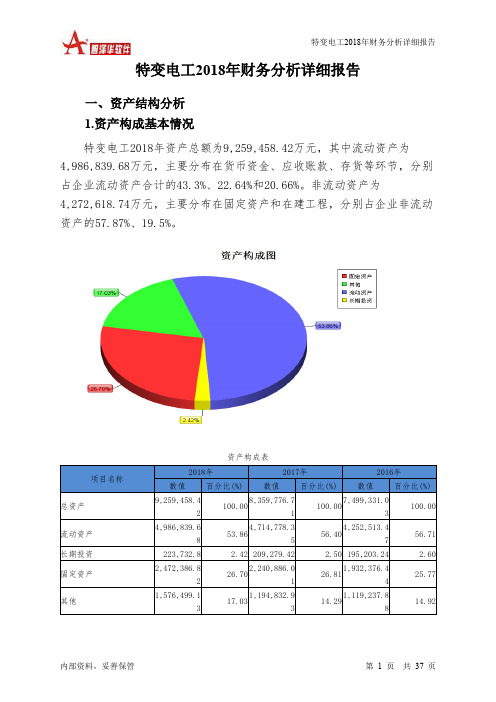

特变电工2018年财务分析详细报告一、资产结构分析1.资产构成基本情况特变电工2018年资产总额为9,259,458.42万元,其中流动资产为4,986,839.68万元,主要分布在货币资金、应收账款、存货等环节,分别占企业流动资产合计的43.3%、22.64%和20.66%。

非流动资产为4,272,618.74万元,主要分布在固定资产和在建工程,分别占企业非流动资产的57.87%、19.5%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的47.33%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的24.35%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3.资产的增减变化2018年总资产为9,259,458.42万元,与2017年的8,359,776.71万元相比有较大增长,增长10.76%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加492,936.96万元,在建工程增加256,537.17万元,固定资产增加231,500.81万元,无形资产增加91,295.47万元,长期待摊费用增加68,390.08万元,其他流动资产增加57,149.45万元,工程物资增加22,919.94万元,长期投资增加14,453.38万元,递延所得税资产增加6,373.82万元,其他应收款增加2,739.42万元,应收股利增加1,929.07万元,应收利息增加92.56万元,交易性金融资产增加13.37万元,共计增加1,246,331.5万元;以下项目的变动使资产总额减少:预付款项减少9,847.38万元,应收账款减少16,576.57万元,其他非流动资产减少63,850.29万元,存货减少67,551.99万元,应收票据减少181,201.46万元,共计减少339,027.69万元。

国轩高科2018年财务分析结论报告-智泽华

国轩高科2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 国轩高科2018年财务分析综合报告一、实现利润分析2018年实现利润为64,590.96万元,与2017年的99,421.85万元相比有较大幅度下降,下降35.03%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却出现了较大幅度的下降,企业未能在销售规模扩大的同时提高利润水平,应注意增收减利所隐藏的经营风险。

二、成本费用分析2018年营业成本为363,065.67万元,与2017年的294,470.78万元相比有较大增长,增长23.29%。

2018年销售费用为28,170.78万元,与2017年的33,771.78万元相比有较大幅度下降,下降16.58%。

2018年在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2018年管理费用为34,361.9万元,与2017年的64,329.75万元相比有较大幅度下降,下降46.58%。

2018年管理费用占营业收入的比例为6.7%,与2017年的13.3%相比有较大幅度的降低,降低6.59个百分点。

同时营业利润也出现了较大幅度下降,管理费用的严格控制并没有带来企业经济效益的提高,应当关注控制管理费用支出水平的合理性。

2018年财务费用为10,762.89万元,与2017年的4,814.57万元相比成倍增长,增长1.24倍。

三、资产结构分析与2017年相比,2018年存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,国轩高科2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

中国高科2018年财务分析详细报告-智泽华

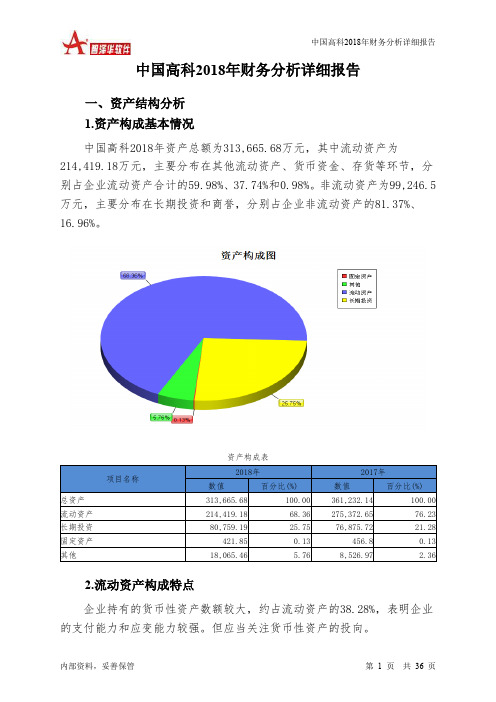

中国高科2018年财务分析详细报告一、资产结构分析1.资产构成基本情况中国高科2018年资产总额为313,665.68万元,其中流动资产为214,419.18万元,主要分布在其他流动资产、货币资金、存货等环节,分别占企业流动资产合计的59.98%、37.74%和0.98%。

非流动资产为99,246.5万元,主要分布在长期投资和商誉,分别占企业非流动资产的81.37%、16.96%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的38.28%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为313,665.68万元,与2017年的361,232.14万元相比有较大幅度下降,下降13.17%。

4.资产的增减变化原因以下项目的变动使资产总额增加:商誉增加16,833.59万元,长期投资增加3,883.47万元,交易性金融资产增加1,155.98万元,无形资产增加1,045.27万元,预付款项增加212.11万元,递延所得税资产增加1.6万元,固定资产清理增加0.34万元,共计增加23,132.35万元;以下项目的变动使资产总额减少:固定资产减少34.95万元,长期待摊费用减少69.65万元,应收利息减少72.34万元,应收账款减少126.64万元,其他应收款减少688.18万元,存货减少1,205.61万元,其他非流动资产减少8,272.65万元,货币资金减少13,926.92万元,其他流动资产减少31,658万元,共计减少56,054.94万元。

增加项与减少项相抵,使资产总额下降32,922.6万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例基本合理。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2017年相比,资产结构趋于恶化。

威孚高科2018年财务分析详细报告-智泽华

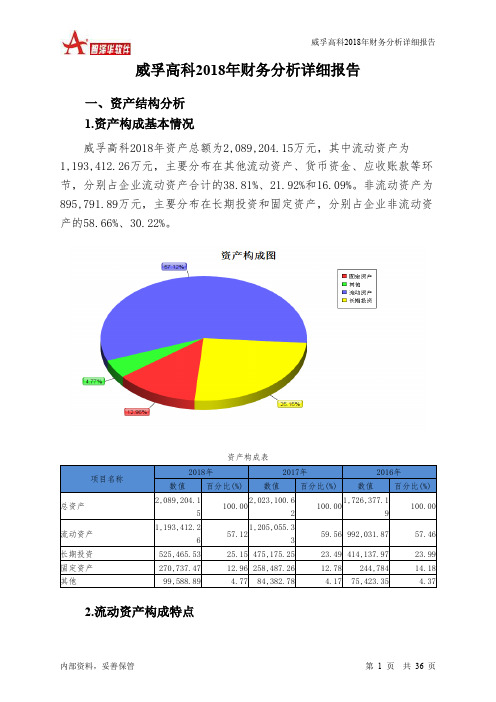

威孚高科2018年财务分析详细报告一、资产结构分析1.资产构成基本情况威孚高科2018年资产总额为2,089,204.15万元,其中流动资产为1,193,412.26万元,主要分布在其他流动资产、货币资金、应收账款等环节,分别占企业流动资产合计的38.81%、21.92%和16.09%。

非流动资产为895,791.89万元,主要分布在长期投资和固定资产,分别占企业非流动资产的58.66%、30.22%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的31.54%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为2,089,204.15万元,与2017年的2,023,100.62万元相比有所增长,增长3.27%。

4.资产的增减变化原因以下项目的变动使资产总额增加:其他流动资产增加74,414.03万元,长期投资增加50,290.27万元,固定资产增加12,250.21万元,其他应收款增加7,752.52万元,在建工程增加6,606.91万元,其他非流动资产增加5,637.4万元,递延所得税资产增加3,168.95万元,长期待摊费用增加1,366.79万元,共计增加161,487.08万元;以下项目的变动使资产总额减少:应收利息减少43.95万元,预付款项减少292.48万元,无形资产减少1,573.93万元,存货减少4,041.03万元,应收账款减少7,578.46万元,应收票据减少31,614.93万元,货币资金减少50,238.77万元,共计减少95,383.55万元。

增加项与减少项相抵,使资产总额增长66,103.52万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

其他应收款所占比例基本合理。

存货所占比例基本合理。

2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

科大智能2018年财务分析结论报告-智泽华

科大智能2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 科大智能2018年财务分析综合报告一、实现利润分析2018年实现利润为45,822.81万元,与2017年的40,200.15万元相比有较大增长,增长13.99%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2018年营业成本为239,252.25万元,与2017年的165,543.97万元相比有较大增长,增长44.52%。

2018年销售费用为22,004.8万元,与2017年的17,543.32万元相比有较大增长,增长25.43%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为25,339.91万元,与2017年的32,532.66万元相比有较大幅度下降,下降22.11%。

2018年管理费用占营业收入的比例为7.05%,与2017年的12.71%相比有较大幅度的降低,降低5.66个百分点。

管理费用支出得到了有效控制,营业利润明显上升,管理费用支出的效率显著提高。

2018年财务费用为1,486.05万元,与2017年的2.88万元相比成倍增长,增长515.28倍。

三、资产结构分析与2017年相比,2018年应收账款出现过快增长。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,科大智能2018年的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析科大智能2018年的营业利润率为12.51%,总资产报酬率为6.83%,净资产收益率为9.33%,成本费用利润率为15.75%。

国轩高科2018年财务分析详细报告-智泽华

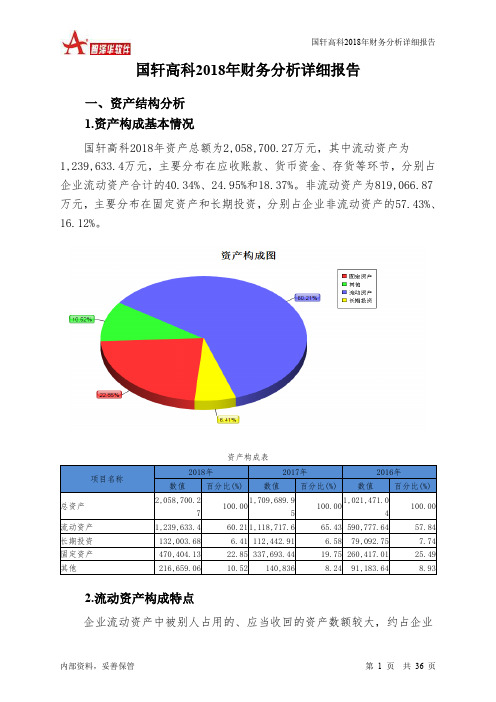

国轩高科2018年财务分析详细报告一、资产结构分析1.资产构成基本情况国轩高科2018年资产总额为2,058,700.27万元,其中流动资产为1,239,633.4万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的40.34%、24.95%和18.37%。

非流动资产为819,066.87万元,主要分布在固定资产和长期投资,分别占企业非流动资产的57.43%、16.12%。

资产构成表2.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的40.92%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的35.68%,表明企业的支付能力和应变能力较强。

但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。

流动资产构成表3.资产的增减变化2018年总资产为2,058,700.27万元,与2017年的1,709,689.95万元相比有较大增长,增长20.41%。

4.资产的增减变化原因以下项目的变动使资产总额增加:应收账款增加144,920.07万元,固定资产增加132,710.69万元,存货增加76,252.12万元,应收票据增加48,461.8万元,其他非流动资产增加31,207.32万元,在建工程增加19,856.13万元,长期投资增加19,560.77万元,其他流动资产增加10,999.8万元,无形资产增加10,174.11万元,开发支出增加8,399.02万元,预付款项增加7,336.09万元,递延所得税资产增加5,543.35万元,其他应收款增加1,867.01万元,一年内到期的非流动资产增加1,788.34万元,长期待摊费用增加542.55万元,工程物资增加100.59万元,共计增加519,719.74万元;以下项目的变动使资产总额减少:应收利息减少69.99万元,货币资金减少170,639.43万元,共计减少170,709.42万元。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

国轩高科2018年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

国轩高科2018年资产总额为2,058,700.27万元,其中流动资产为

1,239,633.4万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的40.34%、24.95%和18.37%。

非流动资产为819,066.87万元,主要分布在固定资产和长期投资,分别占企业非流动资产的57.43%、16.12%。

资产构成表

2.流动资产构成特点

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业

流动资产的40.92%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的35.68%,表明企业的支付能力和应变能力较强。

但这种应变能力主要是由短期借款及应付票据来支持的,应当对偿债风险给予关注。

流动资产构成表

3.资产的增减变化

2018年总资产为2,058,700.27万元,与2017年的1,709,689.95万元相比有较大增长,增长20.41%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:应收账款增加144,920.07万元,固定资产增加132,710.69万元,存货增加76,252.12万元,应收票据增加48,461.8万元,其他非流动资产增加31,207.32万元,在建工程增加

19,856.13万元,长期投资增加19,560.77万元,其他流动资产增加10,999.8万元,无形资产增加10,174.11万元,开发支出增加8,399.02万元,预付款项增加7,336.09万元,递延所得税资产增加5,543.35万元,其他应收款增加1,867.01万元,一年内到期的非流动资产增加1,788.34万元,长期待摊费用增加542.55万元,工程物资增加100.59万元,共计增加519,719.74万

元;以下项目的变动使资产总额减少:应收利息减少69.99万元,货币资金减少170,639.43万元,共计减少170,709.42万元。

增加项与减少项相抵,使资产总额增长349,010.32万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

其他应收款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况

与2017年相比,2018年存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力并没有提高。

因此与2017年相比,资产结构趋于恶化。

主要资产项目变动情况表

二、负债及权益结构分析

1.负债及权益构成基本情况

国轩高科2018年负债总额为1,203,702.18万元,资本金为113,665.08万元,所有者权益为854,998.09万元,资产负债率为58.47%。

在负债总额中,流动负债为868,123.52万元,占负债和权益总额的42.17%;短期借款为222,952.83万元,非流动负债为335,578.66万元,金融性负债占资金来

源总额的27.13%。

负债及权益构成表

2.流动负债构成情况

企业短期融资性负债所占比例较大,约占流动负债的53.9%,表明企业的偿债压力较大。

企业经营活动派生的负债资金数额较多,约占流动负债的36.02%。