第二章国际结算中的票据

第二章国际结算中的票据

2.无条件的支付命令

JS2

(l)书面形式。很显然汇票以及其他票据必须是书面存 在的,否则无法签字和流通转让。汇票可以是打印的、 印刷的、手写的, (2)支付命令。汇票是一项付款命令,因而措词应直接了 当,应使用祈使句,例如‚pay to the order of…‛。 (3)无条件性。 例如,某份汇票上注明‚pay to the order of a the sum of pound sterling one thousand only provided that the goods are up to the standard of the contract‛ (若货与合同相符则支付 Al000英镑整)。 。

4.付款期限 5.一定金额的货币

the sum of five thousand pounds

⑤

To Bank of Europe London, ⑥ For A Company Beijing

6.付款人名称和付 款地点

⑧signature

7.收款人名称

8.出票人名称和签 字

(三)汇票的内容

1.汇票的字样

4.出票日期

JS2

出票日期有三个重要作用: A、决定汇票的有效期。持票人如不在规定时间内要求票据 权利,票据权利自动消失。《日内瓦统一法》规定,即 期汇票的有效期是从出票日起的1年时间;我国《票据法》 规定见票即付的汇票有效期为2年。 B、决定付款的到期日。远期汇票到期日的计算是以出票日 为基础的,确定了出票日及相应期限,也就能确定到期 日。 C、决定出票人的行为效力。若出票时法人已宣告破产或被 清理,则该汇票不能成立

9.收款人名称

1.限制性抬头 的汇票 (1)Pay to *** only; (2) Pay to *** not transferable 2.指示性抬头的汇票。 (l)‚Pay to the order of B Company; (2)‘Pay to B Company or order。 (3)Pay to ABC Co. 3.持票来人抬头的汇票。 (1)‘’Pay to bearer; (2)Pay to B Company or bearer。

第二章国际结算中的票据

5.返还性:

定义:票据的持票人领到支付的票款时, 应将签收的票据交还给付款人,从而结

束票据的流通。

一经付款,票据便不能流通。

(四)票据的法律体系

英美法系(以英国为代表) 大陆法系(以法国、德国为代表)

(五)票据的功能

汇兑功能 支付功能 结算功能

信用功能

融资功能

3、提示(Presentation)

持票人将票据提交付款人要求承兑或 要求付款的行为叫做提示。

即期汇票只须提示一次,即提示付款; 远期付款有两次提示,提示承兑和提示付 款。

提示必须在规定的时限规定的地点办

理。

4、承兑(Acceptance)

承兑是指远期汇票的付款人明确表示同意按出票人的 指示,于票据到期日付款给持票人的行为。承兑也包

要求:票据上面记载的必要项目必须齐全;

票据上面记载的必要项目必须合法。 否则就不能产生票据的效力。 要式性便于票据的流通。

4.提示性:

定义:票据上的债权人请求债务人履行票据 义务时,必须向付款人提示票据,始得请求付 给票款。 如果持票人不提示票据,付款人就没有履行 付款的义务。 因此,票据法规定了票据的提示期限,超过 期限则丧失票据权利。

票人对其前手背书人或出票人有请求其偿还票据金额及费用的权

行使追索权的条件是:

(1)提示票据,必须在法定期限内; (2)退票通知,必须在法定期限内;

(3)外国票据遭到退票,必须在法定期限内。

拒绝证书(Protest):是由拒付地点的法定公证人作出 证明拒付事实的文件。

《英国票据法》规定:外国票据遇到付款人退票时持票人

2国际结算的票据

To

DEUTSCHE BANK (ASIA) HONGKONG

.

付款 行

CHINA NATIONAL ARTS AND CRAFTS IMP.& EXP.CORP.GUANG DONG BRANCH 李亮

2、汇票的基本项目

汇票字样 无条件支付一定金额的命令 付款人(受票人)姓名

Байду номын сангаас款时间的记载

二、票据立法

19世纪,欧洲各国相继立法,从法律上保证票据 的使用和流通,之后逐渐形成两大法系:

以1882年《英国票据法》为基础的英美法系

以1930年《日内瓦统一汇票、本票法公约》为代表的大 陆法系。

1882年,英国颁布了《Bills of Exchang Act 1882-BEA》(票据法),成为英美法系的代表,加拿 大、印度、美国、英国属亍英美法系的国家。 法国、瑞士、德国、意大利、日本、拉美国家 等30多个国家1930年在日内瓦召开了国际票据法统 一会议,签订了《日内瓦统一汇票、本票法公约》 (Uniform Law for Bill of exchange and Promissory Notes signed at Geneva,1930-ULB) ,次年又签订了《日内瓦统一支票法公约》 (Uniform Law for Cheque signed at Geneva,1931),二者合称《日内瓦统一票据法》, 成为大陆法系的代表。

(本科)国际结算第二章 国际结算票据教学课件

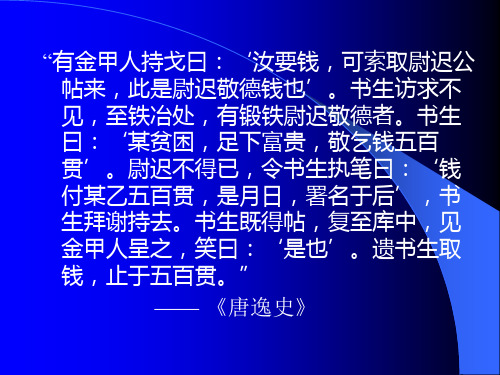

一、 票据的含义及发展历程

2. 票据的产生与发展

票据起源于中 国,早在中国的唐 宋时期就有了票据 的雏形。唐代的“ 飞钱”类似于汇票 ,“贴”类似于银 行的支票;宋代的 “便钱”类似于即 期汇票,“交子” 类似于本票。

随着工业革命的发展,西方国 家也出现了票据,并且发展速度非 常快。在欧洲,票据起源于12世纪 ,意大利的兑换商发行的“兑换证 书”类似于本票;15世纪,商品买 卖多以票据接收;16世纪,法国开 始有了背书的制度;17世纪,一些 国家开始进入票据成文法时期;18 世纪,英国开始使用支票;19世纪 ,各国票据制度逐步健全,1882年 英国颁布的《票据法》成为世界票 据法典范。

第一节 票据概述

一、 票据的含义及发展历程

1. 票据的含义

广义 广义的票据是指商业上的权利单据(document of title),

作为某人不在其实际占有下的金钱或商品的所有权的证据。

狭义 狭义的票据是以支付货币为目的的证券,由出票人在票据上签名

,无条件地约定由自己或另一人支付一定金额,可以流通转让。

应用案例

案情:

甲国的A公司销售一批价值10万美元的货物给乙国的B公司,其货款的支付 可以采取如下方式: (1)B公司准备好10万美元现金,在约定的交货地点直接将现金交付给A公司。 (2)A公司开出要求B公司支付10万美元的商业票据,得到B公司承兑后,A公 司即可将其作为10万美元的等价物用于购买其他商品的支付。 (3)B公司向其在本国的开户银行C银行提出开立信用证的申请,C银行同意并 开立了以A公司为受益人的信用证。在信用证的有效期内,A公司委托其开户银 行向C银行提交信用证及项下的全部单据,C银行审核A公司提交的单据并确认 无误后,向A公司支付信用证项下的全部货款。

02章—票据和汇票-(庞红国际结算第五版)PPT课件

▪ I should be pleased if you pay to the order of B Company the sum of five thousand pounds only. —— 无效汇票

2020年9月28日

4

第二章 国际结算中的票据

第一节 票据概述

三、票据的功能 (一)汇兑功能 (二)支付功能 (三) 信用功能 (四) 融资功能

2020年9月28日

5

第二章 国际结算中的票据

第一节 票据概述

四、票据的法律系统

广义票据法:指调整票据关系的全部法律规范的总称,被称作实 质意义上的票据法。 狭义的票据法:是指关于票据的专门立法,即各国政府为了促进商 品贸易的发展所制定的关于汇票、本票以及支票的流通规则的法 律规范。被称作形式意义上的票据法。

4、背书人、被背书人和持票人:收款人或持票人在票据背面签 字,称作“背书”,表示将票据权利转让给他人。转让票据之 人称作“背书人(endorser)”,受让者则成为“被背书人 (endorsee)”

2020年9月28日

8

第二章 国际结算中的票据

第一节 票据概述

五、票据发调整的对象

5、承兑人:经持票人提示票据,远期汇款的付款人在汇票正面 签字,明确自己到期付款的责任,即成为承兑人(acceptor)。 承兑人是票据的主债务人。

▪ 2国020年际9月结28日算中的票据就是指这种狭义的票据

3

第二章 国际结算中的票据

第一节 票据概述

二、票据的特征

▪ 设权性----一经设立并交付出去,票据的权利和义务随 之确立

第二章 国际结算票据

从伪造背书的签字起, 及后手对汇票都不再 拥有权利,受害人是 被骗者,付款人鉴别。

票据绝对 未规定绝对必要项目, 必要项目 票据形式合格就有效。

2014-4-13

第二章 国际结算票据

(三)法的冲突

国际上通行票据的行为地法律原则:

票据的完善与否以出票地的国家法律为准;

其它票据行为的正确有效与否以该行为发生地

五、汇票的贴现

六、汇票的种类

2014-4-13

第二章 国际结算票据

22

一、汇票的定义

汇票是出票人(Drawer)签发的,委托付款人(Drawee)在见票时 或者在指定日期无条件支付确定的金额给收款人(Payee)或持票人 的票据。 特别注意: 1、汇票是出票人的书面命令

2、汇票的付款命令是无条件的,如果附加了条件,就是无效汇票。

2014-4-13

第二章 国际结算票据

26

(2)无条件的支付命令 1.必须用英语的祈使句,以动词开头,命令式语句。 2.支付命令必须是无条件的,附带条件的支付命令将使汇票无效。 如货与合同相符即付款10万美元;从壹号账户付1万美元。(都是有 条件的,无效命令)

而付设备款50万美元;付10万美元再借记某账户的表示,则是 说明付款的原因和性质,是无条件的、可以接受的。

2014-4-13

第二章 国际结算票据

18

(2)票据的变造

没有合法权限的人在已有效成立的票据上变更签名 以外的记载内容的行为,称为票据的变造,如变更票 据金额、到期日、付款地或其他票据事项。

2014-4-13

第二章 国际结算票据

19

2、票据风险的防范

各种形式的票据,大部分要通过银行来处理,银 行在票据风险中起着重要的作用: 银行应该正确运用票据法的条文,遵守票据流通 的法令、惯例,强化票据风险防范的意识;对持票人 所提交的票据应仔细审阅核查,发现疑点,及时查询, 鉴别真伪,并采取相应措施,是防范票据风险的必要 环节。

课件《国际结算》第二章_国际结算中的票据

要式性( form) 2. 要式性(Requisite in form):票据是否成立,

只问书面形式要件 形式要件是否符合一定的规范,而不问原因。 形式要件 要式: 要式:特定的形式、必备的要件。

第一节 票据概述

二、票据的特性

3. 流通性(Negotiability):票据最基本的特征。票 流通性(Negotiability)

“有金甲人持戈曰:‘汝要钱,可索取尉迟公 帖来,此是尉迟敬德钱也’。书生访求不 见,至铁冶处,有锻铁尉迟敬德者。书生 曰:‘某贫困,足下富贵,敬乞钱五百 贯’。尉迟不得已,令书生执笔曰:‘钱 付某乙五百贯,是月日,署名于后’,书 生拜谢持去。书生既得帖,复至库中,见 金甲人呈之,笑曰:‘是也’。遗书生取 钱,止于五百贯。” —— 《唐逸史》

第三节

汇票

(1) (5) (3) Exchange for GBP5000.00 Beijing, 5th April, 20(4) (7) At 90 days after sight pay to C Co. or order (5) the sum of five thousand pounds (2) (6) To B Company, London For A Company, Beijing (8) signature

若干天后付款的计算方法:“算尾不算头,若干天的最后一天是到期日, 遇假日顺延。” 若干月后付款的计算方法:“应付款之月的相应日期,如没有,则以该 月最后一日为到期日。”

第三节

二、汇票的必要记载项目

汇票

付款时间( Payment,Tenor) (四)付款时间(Time of Payment,Tenor)

“宁宗以钱少,复禁用铜器,时商贾至京师,委 托诸道进奏院及诸军、诸使、富户以轻装趋 四方,合券乃取之,号曰飞钱。” —— 《新唐书食货志》 “初蜀氏以钱重,私为券,谓之交子,以便 贸易。” —— 《续资治通鉴

第二章 票据

票据当事人之间的关系

票据关系

基础关系

资金关系

对价关系

出票人付款人

出票人收款人

背书人被背书人

票据概述

三、票据的职能

结算职能

信用职能

支付和流通职能

票据概述

四、票据的法系

英美法系 (Common Law System)

英美法系中包括英国、美国和英联邦成员国如加 拿大、澳大利亚、印度等国。很早以前,英美没有专 门法典,判案是根据以前某法官的案例原则来判定。 形成法系后,以英国1882年订立的《票据法》为基 础,规定了汇票和本票的票据法规,并把支票包括在 汇票内。1952年,美国制定的《统一商法法典》中, 包括了关于汇票、本票和支票的法规。

案例分析

请问: 1)付款人能否以 C公司欺诈为由拒绝向E公司付款,为什 么? 2)A公司开出的汇票未记载付款日期,是否为无效票据? 3)D公司的背书是否有效?该条件是否会影响汇票效力?

票据概述

大陆法系 (Civil Law System)

中华人民共和国主席令 大陆法系以成文法、法典作为法院判案依据,包括 《中华人民共和国票据法》已由中华人 法国、德国等30多个国家。 1930年,法国、德国等 民共和国第八届人民代表大会常务委员会 第十三次会议于1995年5月10日通过,现 30多个国家在日内瓦召开了国际票据法统一会议,签 予公布,自1995年1月1日起施行。 订了《日内瓦统一汇票、本票法公约》, 1931 年又签 中华人民共和国主席 江泽民 1995年5月10日 订了《日内瓦统一支票法公约》。这两项法律是比较 完善的票据法规,统称为《日内瓦统一法》。

汇票

三、汇票的相对必要事项 付款日期(Tenor/Maturity) 见票即付 见票日后定期付款 出票日后定期付款 定日付款

《国际结算》(第三版) 第二章国际结算中的票据201607

第一节 票据概述

3.我国票据法

我国票据法充分借鉴和吸取了国外票据立法的经 验,并基于我国国情,于1995年5月10日正式公布了 《中华人民共和国票据法》,并于1996年1月1日起 施行。该法从内容上看比较系统全面,共7章111条。 在适用范围上,它既适用于国内票据,又适用于涉外 票据,这是新中国成立后第一部真正规范的票据法。 至 此 , 我 国 的 票 据 法 体 系 终 于 形 成 。 2004 年 8 月 , 《中华人民共和国票据法》经过修订,完成了与国

第二章 国际结算中的票据

学习目标

●了解票据概况和汇票基本常识等业务环节操作 ● 理解汇票、本票和支票的定义及要项 ● 掌握汇票的出票、背书和承兑作 ● 掌握汇票、本票与支票的区别与联系

本章提要

票据概述 Leabharlann 汇票 本票 支票第一节 票据概述

一、票据的概念与作用

票据有狭义和广义之分

狭义票据指以支付一定金额为目的,可以流 通转让的有价证券,仅用于债权债务的清偿 和结算的凭证,是一种金融单据。

第一节 票据概述

4.票据的要式性 指票据形式必须符合法律规定,票据上面记

载的必要项目必须齐全且符合规定。 各国法律对票据必须具备的形式和内容都

做了详细规定,只有符合相关规定的票据才 会受到法律保护。

第一节 票据概述

5.票据的可追索性 指票据的付款人或承兑人如果对合格的票

票据习题及答案

第二章国际结算中的票据复习思考题一、单选题1.票据的形式必须符合法律的规定,票据上必要记载项目齐全且符合规定,被称为票据的()A. 文义性B.要式性C.设权性D.法律性2.某银行签发一张汇票,以另一家银行为受票人,则这张汇票是()A. 商业汇票B.银行汇票C.商业承兑汇票D.银行承兑汇票3.在汇票的使用过程中,使汇票一切债务终止的票据行为是()A. 提示B.承兑C.背书D.付款4.一张汇票在承兑后,其债务人承担汇票付款责任的次序是()A.出票人-第一背书人-第二背书人B.承兑人-出票人-第一背书人C.承兑人-第一背书人-第二背书人D.出票人-承兑人-第一背书人5.某汇票其见票日为5月31日,在以下三种情况下:①at 90 days after sight ②at 90 days from sight③at one month after sight其付款日期分别是()A.8月28日,8月29日,6月29日B.8月28日,8月29日,6月30日C.8月29日,8月28日,6月30日D.8月29日,8月28日,6月29日6.某公司签发一张汇票,上面注明”at 90 days after sight”, 则这是一张()A.即期汇票B.远期汇票C.跟单汇票D.光票7.下列项目中属于汇票必要项目的是()A.付一不付二的注明B.付款时间C.对价条款D.禁止转让的文字8.背书人在汇票背面只有签字,不写被背书人名称,这是()A.限定性背书B.特别背书C.记名背书D.空白背书9.汇票的基本特征除流通性、无因性、要式性、返还性外还包括()A.安全性 B. 高效性 C. 发展性 D. 可追索性10.下列哪种写法符合合法汇票对金额的要求()A. Pay to the order of A Co. the sum of one thousand US dollars by installmentsB. Pay to the order of A Co. the sum of one thousand US dollars plus interestC. Pay to the order of A Co. the sum of one thousand US dollars onlyD. Pay from our account to the order of A Co. the sum of one thousand US dollars only converted into GBP二、多选题1.国际货款收付基本都是采用非现金结算,其主要工具是()A.货币 B.支票 C.汇票 D.本票2.汇票的抬头有()A.限制性抬头 B.指示性抬头 C.记名抬头 D.持票人或者说来人抬头3. 本票与汇票的区别在于()A. 前者是无条件支付承诺, 后者是无条件支付命令B. 前者的票面当事人是两个, 后者的是三个C. 前者在使用过程中无须承兑, 后者则有承兑环节D. 前者的主债务人不会改变, 后者的主债务人因承兑而改变4. 一张汇票是否有效,按照有关票据法的规定,它必须具备的基本内容有()A.无条件支付命令 B. 受票人 C. 付款期限 D.受让人5. 对汇票的收款人承担保证汇票被承兑和付款责任的汇票当事人是()A. 出票人B. 受票人C. 背书人D.持票人6. 远期汇票的付款方法有()A. 见票即付B. 见票后若干天付款C. 出票后若干天付款D. 提单日后若干天后付款三、判断题1.票据的无因性就是票据的基本当事人之间,不存在资金关系和对价关系等票据原因关系。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

(七)收款人的名称

分 类 写 法 流通性 转让方式

限制性 抬 头

At _______sight of this FIRST OF Exchange(Second of exchange being unpaid) Pay to the order of__________________________________________

______________________________________________________

(三)出票地点和出票日期

1、出票地点的作用

汇票开立时是否在法律上生效,以出票 地国家和地区的法律为准。

2、出票日期的作用

决定汇票提示期限 决定到期日 决定出票人行为能力

四)付款时间 3、付款日期

1、即期付款的汇票

付 款 时 间

At sight pay to …

2、定期付款的汇票 At __days/months after sight/date pay to…

2、远期汇票到期日的计算

算尾不算头 xx days 月为日历月 xx month(s)

起算日

过渡时间

到期日

after sight

after date

after the date of B/L

after presentation of documents 交单日

承兑日

出票日

装船日

(1)算尾不算头: after_____ days

(3)先算整月,后算半月,半月以15天计:

after XX and half a month”

例5: 12月15日以后1个半月付款 one month 15 days 12月15日──> 1月15日──>1月30日 到期日为1月30日。

(4)假日顺延

按照以上的算法,若到期日为假日,则

顺延到下一个营业日。

四、汇票的种类 五、远期汇票的贴现

一、汇票的定义

汇票

Bill of exchange 汇票是由出票人向另一人签发的,要求即期、定期 或在可以确定的将来的时间,向某人或其指定人或 来人无条件地支付一定金额的书面命令。

三个基本当事人:出票人,收款人,付款人 性质:无条件支付命令 付款金额:确定的金额 付款时间:即期或者远期

汇票

Bill of exchange

A bill of exchange is an unconditional order in writing , addressed by one person to another, signed by a person giving it ,requiring the person to whom it is addressed to pay on demand or at a fixed or determinable future time a sum certain in money to or to the order of a specified person or to bearer.

(三)我国的票据法

《中华人民共和国票据法》

1995年5月10日第八届全国人民代表大会常务委员 会第十三次会议通过,1996年1月1日起实施。

第一章 第二章

第三章 第四章 第五章 第六章 第七章

总则 汇票

本票 支票 涉外票据的法律适用 法律责任 附则

第一节 第二节 第三节 第四节 第五节 第六节

出票 背书 承兑 保证 付款 追索权

一、狭义票据的定义

狭义的票据

Instrument

是由出票人签名于票据上,无条件地约定由自己或 由他人支付一定金额的、可以流通转让的证券。

二、票据的性质

(一)设权性(Right of a holder) (二)要式性(Requisite in Form) (三)无因性(Unconditional Contract) (四)流通转让性(Negotiability) (五)提示性(Presentment)

(六)返还性

返还性

Returnability

票据债权人在受领票据金额后,应将票据缴回给其 付款的人,以便使票据关系消灭。

三、票据的功能

(一)汇兑功能 (二)支付功能

(三)信用功能

(四)融资功能

四、票据的法律体系

(一)英美法系 以英国《1882年汇票法》为代表 (二)大陆法系/日内瓦法系 以《日内瓦统一票据法》为代表

(五)一定金额的货币

如果大小写金额不一致,英国《票据法》和 《日内瓦统一票据法》规定以大写为准。 如果大小写金额不一致,我国《票据法》规定 该汇票无效。

常见有关金额不确定的表示

①the sum of about one thousand USD ②the sum of circa one thousand USD ③the sum of one thousand USD or two thousand USD ④Pay to the order of __the sum of one thousand US dollars plus interest ⑤Pay to the order of__the sum of one thousand US dollars by installments ⑥Pay to the order of__the sum of one thousand US dollars converted into sterling equivalent 注意

(三)无因性

无因性

Unconditional Contract

票据是否有效,不受出票或转让原因的影响,只要 符合法定要式,在票据到期日,付款人必须无条件 支付款项。

(四)流通转让性

流通转让性

Negotiability

票据经过背书或交付就可以自由地转让、流通的性 质。

(五)提示性

提示性

Presentment 票据的持票人在形式其票据权利时,必须向票据债 务人提示票据,票据债务人才能知道票据内容,进 而履行其债务。

①-③:票面金额的不确定表示,将直接导致该汇票无效,汇票需重新开立。 ④- ⑥:其他有关金额的表示(利息条款,分期付款条款,支付等值其他货币条款),这 些条款金额表示不明确仅导致这些条款的无效,不会影响整张汇票的有效性。

(六)付款地点和付款人名称 我国《票据法》规定 汇票上未记载付款地点的,付款人 的营业场所、住所或者经营居住地 为付款地。

案例练习

纽约A公司向巴黎B公司采购一批物品,订单(P∕O)号码 为95E03LC001,价值为10 000.00美元,约定装运后30天 付款。巴黎公司C向纽约D公司采购一批商品,价值为10 000.00美元,假定货物装运日期为2006年7月10日。而公 司B与C之间刚好存在某种业务关系,如C向B借贷或提供 物品或服务给C。他们之间的关系如图所示:

例1:AT 60 DAYS AFTER SIGHT, 若见票日为5月15日, 则: 5月16日----5月31日,共16天; 6月1日----6月30日,共30天; 60-46=14天, 所以,到期日为7月14日。 注意: 国际标准银行实务做法中规定在确定远期汇票到期日 时,“from ___ days”与”after__ days”具有相同 的含义。都按照算尾不算头的规定来计算到期日。

(一)英美法系

1、英国:《1882年汇票法》 (《Bills of Exchange Act》) 2、美国:《1952年美国统一商法典》 (《Uniform Commercial Code》)中第 三章《商业票据》中对票据进行了相 应的规定。

(二)大陆法系/日内瓦法系

1、1930年:《日内瓦统一汇票本票公约》 2、1931年: 《日内瓦统一支票公约》

第 二 章

国 际 结 算中的票据

本章教学目的

通过本章的学习,我们要掌握:

•票据的定义与性质 •汇票的定义、内容和汇票行为 •本票的定义与要件 •支票的定义与必要项目、支票的特点 •支票的止付与退票、支票的种类 •汇票、本票、支票的异同比较

第一节 票据概述

一、狭义票据的定义

二、票据的性质

三、票据的功能 四、票据的法律体系

The sum of_______________________________________________

_______________________________________________________

TO

FOR

Authorized Signature

⑥

⑤

⑦

⑧

汇票样本

EXCHANGE for USD5000.00

(六)返还性(Returnability)

(一)设权性

设权性

Right of a holder

持票人凭借票据上记载的权利内容来证明其票据权 利,即票据权利的产生必须做成票据。

(二)要式性

要式性

Requisite in Form 指票据开立时,票据的形式必须符合规定,票据上 记载的必要事项必须齐全,各必要事项必须符合票 据法律规定,才能使票据产生法律效力。

(2)月为日历月: after_____ months

到期日为付款之月的相应日期,如果没有相应 日期,则以该月最后一日为到期日。

例2:12月15日以后1个月,the maturity is 15th Jan. 例3:1月31日以后1个月,the maturity is 28th Feb. 例4:5月31日以后1个月;the maturity is 30th June.

(一)汇票字样

BILL OF EXCHANGE EXCHANGE Draft

(二)无条件支付命令

1.Pay to somebody the sum of … 2.Pay to ABC Co.or order the sum of US dollars…