外贸信用证跟单操作流程图

进出口贸易——信用证的流程图

一、推销进出口商要将产品打进国际市场,必须先开拓市场,寻找合适的交易对象。

可以通过寄送业务推广函电(Sale Letter)或在计算机网络、国外杂志、报刊上刊登产品广告来推销自己,同时也可通过参加商展、实地到国外考察等途径来寻找交易对象,增进贸易机会。

二、询盘又称为询价。

进口商收到出口商的业务推广函电或看到广告后,根据自己的需要,对有意进一步洽商的出口商予以询盘(Inquiry),以期达成交易。

三、发盘又称为报价。

出口商按买主来函要求,先向供货的工厂询盘,然后计算出口报价回函给进口商。

这期间可能需要函电多次往返接洽,最后得到关于价格条款的一致意见。

四、签订合同国外买主与出口商经一番讨价还价后,就各项交易条件达成一致,正式签订外销合同(Contract或Agreement)。

在SimTrade中,外销合同可以由出口商起草,也可以由进口商起草,注意起草与确认合同时双方都需填写预算表。

五、领核销单为保证企业严格按照正常贸易活动的外汇需要来使用外汇,杜绝各种形式的套汇、逃汇、骗汇等违法犯罪行为,我国规定企业对外付汇要通过国家审核,实行进口付汇核销制度。

采用信用证结算方式时,进口商须在开证前到外汇指定银行领取《贸易进口付汇核销单(代申报单)》,凭以办理进口付汇手续;其他结算方式下则在付款前领此单。

六、申请开信用证进口商填妥付汇核销单后,再开具《不可撤销信用证开证申请书》(Irrevocable Documentary Credit Application),向其有往来的外汇银行申请开立信用证。

七、开信用证开证银行接受申请并根据申请书开立信用证(Letter of Credit;L/C),经返还进口商确认后,将信用证寄给出口地银行(在出口国称通知银行),请其代为转送给出口商。

八、通知信用证出口地银行填妥《信用证通知书》(Notification of Documentary Credit),将信用证通知出口商。

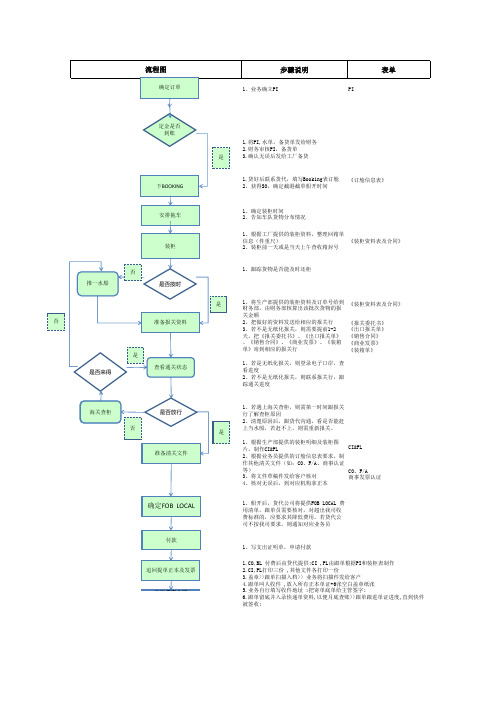

外贸跟单的完整流程详细

外贸跟单的完整流程详细外贸跟单的完整流程(详细)跟单”在外贸工作中的重要性毋庸讳言。

即使到今天,还是有相当大一批的出口企业的外销员其实做的主要工作就是“跟单”,下面为大家整理了外贸跟单的完整流程:1.客户询盘:一般在客户下Purchase order之前,都会有相关的Order Inquiry给我们,要做的是一些细节上的确认。

2.报价:外销员及时回复客人查询,确定货物品名,型号,生产厂家,数量,交货期,付款方式,包装规格及柜型等,Performa Invoice 给客户做正式报价。

3.得到订单:经过洽谈,收到客户正式的订单PO。

4.下生产订单:得到客人的订单确认后,给工厂下订单,安排生产计划。

5.业务审批:收到订单后,首先做出业务审核表。

按“出口合同审核表”的项目如实填写,尽可能将各种预计费用都列明。

合同审批需附上客人订单传真件,与工厂的收购合同。

审核表要由业务员签名,部门经理审批,再交管理部人员审核后才能执行。

如金额较大的,或有预付款和佣金等条款的,要经公司总经理审批才行。

合同审批之后,制成销售订单,交给部门进程员跟进。

6.下达生产通知:业务部在确定交货期后,满足下列情况可下达生产通知, 通知工厂按时生产:6.1:如果是L/C付款的客户,通常是在交货期前1个月确认L/C 已经收到,收到L/C后应业务员和单证员分别审查信用证,检查是否存在错误,交货期能否保障,及其他可能的问题,如有问题应立即请客人改证。

6.2:如果是T/T付款的客户,要确认定金已经到账。

6.3:如果是放帐客户,或通过银行D/A等方式收汇等,需经理确认。

7. 验货:7.1:在交货期前一周,要通知公司验货员验货。

7.2:如果客人要自己或指定验货人员来验货的,要在交货期一周前,约客户查货并将查货日期告知计划部。

7.3:如果客人指定由第三方验货公司或公正行等验货的,要在交货期两周前与验货公司联系,预约验货时间,确保在交货期前安排好时间。

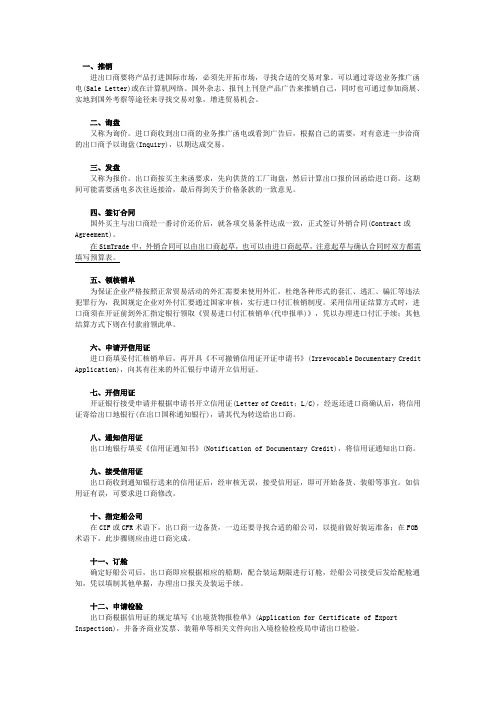

外贸出口单证操作流程详解

外贸跟单业务流程 跟单员对出口货物的跟单工作主要有:接单,跟进生产,出货跟踪,制单结汇等。

一.接单接单也即合同的签定,订单的取得。

合同的书面形式并不限于某种特定的格式。

任何载明双方当事人名称,标的物的质量,数量,价格,交货和支付等交易条件的书面文件,包括买卖双方为达成交易而交换的信件,电报或电传,都足以构成书面合同。

1.下单方式:客户下单的方式有:通过电话,Fax, Email或书面合同等方式。

2.接单的途径:交易会,出访,出国参展,邀请客户来访,利用我们的网站,等等。

3.接单的形式:在出口贸易中,跟单员接的单没有特定的限制,最常见的是: (1)合同:(CONTRACT)合同有销货合同(SALES CONTRACT)和购货合同(PURCHASE CONTRACT)。

前者由卖方草拟,后者由买方草拟。

(2)确认书;(CONFIRMATION)它比合同要简化些。

对异议,仲裁,不可抗力等条款都不列入。

它也有销货确认书(SALES CONFIRMATION)和购货确认书(PURCHASE CONFIRMATION)。

这种格式的合同一般适用于成交金额不大,批次较多的轻工商品,日用品,土特产等。

而合同用的比较正规。

机器设备,大棕贸易的进出口。

还有协议书,意向书,订单和委托订单等。

4.接单的程序:接单的程序可分为询盘,发盘,还盘和接受四个环节。

(1)询盘:(INQUIRY)又叫询价。

(2)发盘:(OFFER)又叫发价。

是买方或卖方向对方提出各项交易条件,并愿意按照这些条件达成交易,订立合同的一种确定的表示。

在实际业务中,发盘通常是一方在收到对方的询盘后作出的。

(3)还盘:(COUNTER-OFFER)又叫还价。

(4)接受(ACCEPTANCE)买方或卖方同意对方在发盘中提出的各项交易条件,并愿意按这些条件达成交易,订立合同的一种确定的表示。

二.审单:即审核合同 1.审单内容: 确认产品名称,规格,质量,数量,单价,价格条款,总额,付款方式,包装要求,交货期,交货方式。

进口信用证跟单操作流程

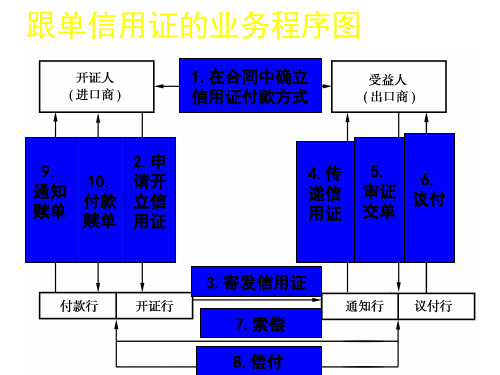

进口信用证跟单操作流程信用证的流程跟单信用证操作的流程简述如下:1.买卖双方在贸易合同中规定使用跟单信用证支付。

2.买方通知当地银行(开证行)开立以卖方为受益人的信用证。

3.开证行请求另一银行通知或保兑信用证。

4.通知行通知卖方,信用证已开立。

5.卖方收到信用证,并确保其能履行信用证规定的条件后,即装运货物。

6.卖方将单据向指定银行提交。

该银行可能是开证行,或是信用证内指定的付款、承兑或议付银行。

7.该银行按照信用证审核单据。

如单据符合信用证规定,银行将按信用证规定进行支付、承兑或议付。

8.开证行以外的银行将单据寄送开证行。

9.开证行审核单据无误后,以事先约定的形式,对已按照信用证付款、承兑或议付的银行偿付。

10.开证行在买方付款后交单,然后买方凭单取货。

信用证的开立1.开证的申请进出口双方同意用跟单信用证支付后,进口商便有责任开证。

第一件事是填写开证申请表,这张表为开证申请人与开证行建立了法律关系,因此,开证申请表是开证的最重要的文件。

2.开证的要求信用证申请的要求在统一惯例中有明确规定,进口商必须确切地将其告之银行。

信用证开立的指示必须完整和明确。

申请人必须时刻记住跟单信用证交易是一种单据交易,而不是货物交易。

银行家不是商人,因此申请人不能希望银行工作人员能充分了解每一笔交易中的技术术语。

即使他将销售合同中的所有条款都写入信用证中,如果受益人真的想欺骗,他也无法得到完全保护。

这就需要银行与申请人共同努力,运用常识来避免开列对各方均显累赘的信用证。

银行也应该劝阻在开立信用证时其内容套用过去已开立的信用证(套证)。

3.开证的安全性银行接到开证申请人完整的指示后,必须立即按该指示开立信用证。

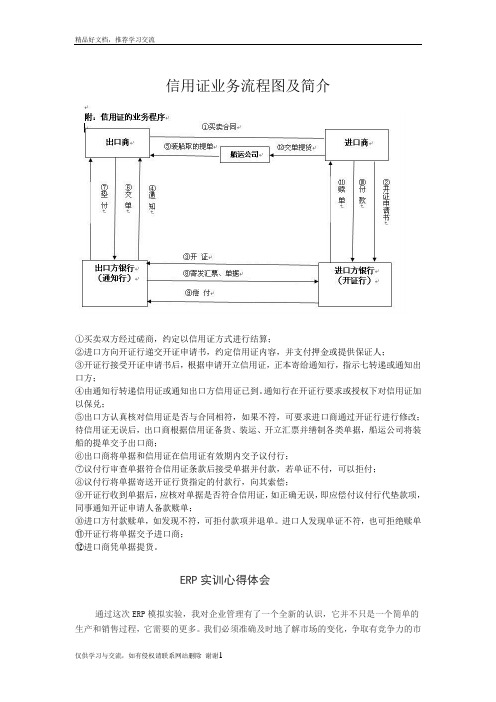

外贸流程跟单图

• •

制单结汇

• A.制单:货物装船后,跟单员要及时按L/C,合 A.制单 货物装船后,跟单员要及时按L/C, 制单:

同或其它单据的内容制作各种单据。要在L/C的 同或其它单据的内容制作各种单据。要在L/C的 有效期内将单据送交银行。出口单据主要有: 有效期内将单据送交银行。出口单据主要有:汇 发票,海关发票,提单,装箱单,产地证, 票,发票,海关发票,提单,装箱单,产地证, 商检证,保险单等。 商检证,保险单等。

作为跟单员,我们要做到 作为跟单员,

A: 有完整的产品资料,主动进 有完整的产品资料, 行宣传。 行宣传。 B: 新品的成本,价格要进行核 新品的成本, 算。 C: 新品的制作要留有实样。 新品的制作要留有实样。 D: 客户的来样要保存好原样。 客户的来样要保存好原样。

签订合同后跟单的主要程序

* 以货,证,船,款为中心,包括:备货,催证,改证,租 以货, 款为中心,包括:备货,催证,改证, • • • • • • • •

审 证 : 审 开 证 人 和 受 益 人 是 否 否 相 正 同 确 , ,

催 证 : 货 物 快 完 成 时 , 要 催 证 。

催 审 单 证

包 装 上 ,

性

验货

• 1:在交货期前一周,要通知公司验货员验货。 • 2:如果客人要自己或指定验货人员来验货的, 要在交货期一周前,约客户查货并将查货日期 告知计划部。 • 3:如果客人指定由第三方验货公司或公正行 等验货的,要在交货期两周前与验货公司联系, 预约验货时间,确保在交货期前安排好时间。 确定后将验货时间通知工厂。

代理公司或船公司。应尽早与货代联系,告知发货意向,了解将要安 排的出口口岸,船期等情况,Q 排的出口口岸,船期等情况,Q确认工厂的交货能否早于开船期至少 一周以前,以及船期能否达到客人要求的交货期。应在交货期两周之 前向货运公司发出书面定仓通知(ING ORDER),通常在开船一周前 前向货运公司发出书面定仓通知(ING ORDER),通常在开船一周前 可拿到定仓纸。 • 2.如果是由卖方支付运费,应尽早向货运公司或船公司咨询船期, 运价,开船口岸等。经比较,选择价格优惠,信誉好,船期合适的船 公司,并告诉业务员通告给客人。如客人不同意时要另选客人认可的 船公司。开船前两周书面定仓,程序同上。 • 3.如果货物不够一个小柜,需走散货时,向货代公司定散货仓位。 拿到入仓纸时,还要了解截关时间,入仓报关要求,等内容 • 4.向运输公司定仓时,一定要传真书面定仓纸,注明所定船期,柜 型及数量,目的港等内容,以避免差错。

外贸流程图思维导图

退税需提 交单据

退税 国税员

完成

议付行审核通过

客户付款 赎单

是

否

要求议付

汇票到期客户 付款

议付行垫付 货款

将全套单证 寄开证行

开通行审核通过

开证行付款 给议付行

将全套单证 寄开证行 开通行审核通过 银行收到货款 开证行付款 给议付行

付款

结汇并给出口出具出口 收汇核销专用联(注明出

口收汇核销单编号)

1、银行出具的出口 收汇核销专用联 2、外汇管理出口收 汇销单 3、出口收汇报关单 证明联 4、商业发票 5、核销报告表

商检局

获得商检换证凭单

在离境所在地的商检局 换取处境货物通关单

委托货运代理 核销单

填写托运单 (shipping note)

货运代理

确定船舶后,退回 托运单托运单的配

舱回单

填写装货单 (shipping order)

相关需提供的单证

报关

1、出口货物报关单 2、装货单或运单 3、商业发展 4、各类许可证 5、出口收汇核销单 6、代理报关授权委托协议 (代理报关时) 7、合同(不用商检或电子 换单的商检不需要) 8、海关认为必要时应交验 的贸易合同,产地证和其他 有关证明

在海关监管城内 对出货物进行查

验

结关放行

海关处理 的单据

海关加盖放行拿的 装货单

船公司理

1、在装货单或运单 上加盖放行章 2、在出口收汇核销 单"海关核放情 况"加盖"验讫章" 3、签发注有核销单 编号的报关单(证明 联(出口收汇用)、证 明联(出口退会用), 用于办理加工贸易 核销的海关核销联)

直接给客户M B/L 或者给客户分提单H B/L

信用证流程图--

信用证流程图---标准化文件发布号:(9456-EUATWK-MWUB-WUNN-INNUL-DDQTY-KII信用证流程图开证申请人 1 受益人【进口商】【出口商】2 49 510 6付款行/开证行 3 .7 . 8 通知行/议付行信用证操作流程跟单信用证操作的流程简述如下:1.买卖双方在贸易合同中规定使用跟单信用证支付。

2.买方通知当地银行(开证行)开立以卖方为受益人的信用证。

3.开证行请求另一银行通知或保兑信用证通知卖方信用证已开立。

4.通知行核对无误后转递给出口人。

5.卖方收到信用证,并确保其能履行信用证规定的条件后,即装运货物,备齐单据并开具汇票,在有效期内向当地银行议付。

6.银行审核无误后按发票金额扣除手续费后付款。

7.通知行或以外的银行将单据寄送开证行。

8.开证行审核单据无误后,以事先约定的形式,对已按照信用证付款、承兑或议付的银行偿付。

9.开证行通知进口人付款。

10.开证行在买方付款后交单,然后买方凭单取货。

对着看没课件的排版好但对着看还是能懂的。

本回答由提问者推荐评论(3)413总以为是你采纳率:18% 擅长:企业管理其他回答程序正确,说明你有基础的,我再话蛇添足一下:1.开立外币帐户。

自己选择银行,只有这家银行经营国际结算业务就行。

2.向开户行要L/C通知路线,然后提供给客户3.等你的开户行通知你收到信用证。

4.到银行拿信用证,审证。

看是否与合同条款相符,以及是否有无法办到的条款,如有,要求客户修改信用证。

没有的话,就按证备货。

5.发货后,备齐信用证要求的单据,到开户行交单。

开户行会帮你审单,如发现不符点,马上与客户联系,请求客户接受不符点。

如无,寄单到开证行(银行来寄)6.开证行收到单据后,如果审单无误,直接付款,然后要求开证人付款赎单。

如有不符点,一般会联系开证人,问开证人是否接受,接受则付款,不接受则拒付。

7.开户行通知你收到信用证项下货款,你到银行结汇8.通关的事不用操心,一般都是装运时交给货代一起做,费用很少,一般一票100元。

国际结算_7_信用证业务流程图

第七章信用证业务流程信用证按照付款方式分类有即期和远期,本章就国际贸易中最常见的即期信用证的一般业务流程作简单介绍。

第一节即期信用证结算的一般流程图1即期信用证结算的一般流程1.交易双方签订进出口合同,约定采用即期信用证方式结算货款。

2.开证人填具开证申请书,交纳押金(开证保证金)或提供担保,要开证行开立信用证。

3.开证行根据开证申请书开出以出口商为受益人的信用证,并寄送通知行。

4.通知行核对密押或印鉴无误后,通知受益人信用证已开到。

5.受益人审证确认无异议后,根据信用证规定对进口商发运货物(若对信用证的容持有异议,可提出修改要求)。

6.受益人开立汇票,连同货运单据等在信用证规定的期限送议付行办理议付。

7.议付行根据信用证条款审核单据无误后,向受益人议付货款。

8.议付行将汇票与货运单据等寄交开证行或其指定的付款行,索偿垫付款项。

9.开证行或付款行核对单据等无误后,向议付行付款。

10.开证行通知开证人验单付款。

11.开证人验单无误后,向开证行付款取得货运单据,用以接收货物。

第二节即期信用证在进口贸易中的应用进口贸易中采用信用证方式对外支付货款,也就是说的进口开证业务。

进口开证业务主要有开立信用证、修改信用证与对外付款三个基本环节。

一、开立信用证作为开证申请人,进口商必须根据合同规定向银行要求开立信用证。

由于开证行是信用证的第付款人,所以开证行必须严格依据进口商递交的开证申请书,完整、准确、及时地开出信用证。

(一)开证申请人申请开证在这个业务程序中,开证申请人有两个主要的业务容:按合同规定填写进口开证申请书与按银行规定交纳押金或提供必要的担保。

1.进口开证申请书开证申请书是进口商根据进口合同要求进口地银行(开证行)开立信用证的申请书,它是银行开立信用证的原始依据。

进口商要向银行递交进口合同的副本以及所需附件,如进口许可证等,并根据银行规定的统开证申请格式,填写申请书式三份。

开证申请书主要包括正面和背面两部分容,正面是开证人对信用证的要求,即开证申请人按照买卖合同要求在信用证上列明的条款,背面是开证人对开证行的声明,用以明确双方的责任。

【课件】外贸单证业务操作流程-PPT文档资料

点击货物基本信息页面,更改里面的货物 描述、包装数量(毛重)、发票金额、 FOB值。由于本单是复制前面的单子制作 的,单证末尾有个原发证书号,此号需要 被删除,此单完成,检查无误后,点击保 存。然后打开“未选择单证”选中此单点 击“选择单证”、再打开“待发送单证” 点击“发送”,发送完成单证已经到达商 检局的审核系统。

凭条给货代之前要跟外贸主管确认凭条号, 箱单和发票的制做要求:复制一份箱单, 发票,更改里面相应的信息即可,注意报 关发票和其他发票不一样,报关发票多一 项海运费(海运费由我方支付)。然后加 盖电子印章,传给货代。

五、寄出正本提单

货物离港前后,货代要传给单证员草本提 单,单证员要对其进行更改确认,提单确 认要求做到准确无误一字不差,包括收货 人,通知人的地址是否有字母错误,起运 港、到货港、货物重量、体积等是否准确。

提单如有问题需更改后回传给货代要求其 更改信息,对方更改后再次传过来,需要 再次检查核对,直到确认提单准确无误时, 在提单上方空白处注明“OK,请出正本”, 需要电放的注明“OK,请等通知电放”。 出正本提单的话,要及时提醒货代在开船 后一周内将正本提单寄回卖方公司。

六、交单资料

开船一周内,做好一套完整英文交单资料 寄给收货人:商业发票、箱单、提单、原 产地证(FORM-A)、分析证、非转基因证 明、非木质包装证明、等等依据进口国家 单证的要求及合同,所递交的交单资料不 完全一样。

商业发票和箱单的制作和之前的其他资料 的做法一致,先复制一份,然后更改里面 的信息即可,注意交单资料里面的发票与 其他发票的不同之处在于发票末尾加上我 公司收款银行的信息,包括收款行的名称、 银行代码、收款人、收款人账号、收款人 地址。

DP,DA,TT,LC,的操作流程和风险分析

一篇对实际业务操作有一定帮助的文章,此文系站在外贸公司的角度上对几种付款形式的操作步骤之概述,内容比较简单明了。

一.预付货款方式流程说明1.客户与供货商进行销售沟通、下定单,由客户向进出口公司提供定单信息并支付全额人民币货款。

2.进出口公司向客户发出收取税款及代理费等费用的收款通知。

3.进出口公司与客户及供货商签署进口代理合同,进出口公司收款后对外付汇。

4.供货商安排工厂发货并提供发票、箱单等运输单据。

5.进出口公司负责运输及接收货物,并通知客户,由客户决定并书面通知货物是否进入保税库。

6.客户向进出口公司支付进口税款、代理费等,进出口公司办理通关手续、向客户交货并提供进口税单。

说明:⑴付汇金额大于3万美元,不管是否超过合同金额的15%都要求出具银行保函。

⑵付汇金额大于10万美元且超过合同金额的15%,要求出具银行保函,并去外管局作备案。

⑶如预付金额超过合同金额的15%,需在合同中明文规定。

二.即期电汇付款方式㈠流程说明1.客户与供货商进行销售沟通、下定单,由客户向进出口公司提供定单信息,并在对外付汇前支付全额人民币货款。

2.进出口公司向客户发出收取税款及代理费等费用的收款通知。

3.进出口公司与客户及供货商签署进口代理合同。

4.供货商安排工厂发货并提供发票、箱单等运输单据。

5.进出口公司负责运输及接收货物,并通知客户,由客户决定并书面通知货物是否进入保税库。

6.客户向进出口公司支付进口税款。

进出口公司办理通关手续、向客户交货并提供进口税单。

7.进出口公司收款后对外付汇。

三、即期信用证付款方式流程说明1.客户与供货商进行销售沟通、下定单,由客户向进出口公司提供定单信息,并支付开证保证金。

2.进出口公司向客户发出收取税款及代理费等费用的收款通知。

3.进出口公司与客户及供货商签署进口代理合同,进出口公司收到保证金后对外开立信用证。

4.供货商安排工厂发货并提供发票、箱单等运输单据。

5.进出口公司负责运输及接收货物,并通知客户,由客户决定并书面通知货物是否进入保税库。

外贸跟单业务工作流程

外贸跟单业务工作流程外贸跟单业务工作流程外贸跟单业务工作流程|外贸英语学习跟单业务工作流程:一.跟单:1.制作合同:客户下单以后,核对产品价钱是否与以前所做的订单或之前确认的价钱是否一致,总金额是否正确,如正确,将资料输入外贸专家软件里做出口合同给客户确认,如是做T/T30%,并让其安排打订金,待定金到帐后,再下购货合同给工厂进行生产,如果是做100%前T/T,则可直接安排生产。

无论是在做出口合同或购货合同,一定要特别注意产品描述,数量,价格,总金额,付款方式,交货期与工厂方面协调好,以免以后赶不交期。

下购货合同到工厂后,要求工厂负责人签回,存档留底,如可以,可同时要求工厂提前算出订单材积以准备以后安排订舱拼柜事宜。

2.商检:需要商检的货物在交货期前一两个星期就可以办理商检了。

如果工厂安排商检,则提供商检资料给工厂,包括外销合同,装箱单,发票。

大概两三天后,工厂在向当地商检局申请办好商检后,传真换证凭条给你,留存以便日后安排报关。

换证凭条只显示实际报关商品的第一项商品及报关总金额,有效期一般为三个月,实际报关金额可以小于换证凭条上的金额。

但一张换证凭条只能用一次,不可重复使用。

3.办理C/O或FormA:看所属客户是属于哪一个国家或客户的具体要求来办理C/O或FormA。

FormA是普惠制产地证书,目前给予我国普惠制待遇的国家共36个,可以享受减免关税待遇。

C/O是一般性原产地证书,只是证明货物是产自中国的。

一般原产地证书得到贸促会办理,而普会制的话在商检局办理就可以了。

在装运期至少一个星期前办理。

不管你办理的是一般产地证还是普惠制产地证,基本程序都是先在网上制作好资料(包括合同,发票,装箱单等)后再发过去,待机器检查合格后再由贸促会或者商检局的人员再人工审单一次,合格后就可以去领取单证了。

4.验货订舱:经常注意工厂订单生产进度,在交货期前十多天,询问工厂是否可以按时交货,如可以,准备向货代订舱同时安排验货人员验货。

从订舱到出货(外贸跟单流程)

从订舱到出货(外贸跟单流程)第一篇:从订舱到出货(外贸跟单流程)一.定舱(1)确认工厂是否已生产完毕.(2)传订舱委托书BOOKING给货代,写名要订的船期,目的港,始发港,几个柜子(大柜还是小柜),产品名称,数量,件数,毛重,净重,体积等.让其代为定舱.(3)货代定舱成功后,会传真一份进仓单SHIPPER ORDER给你,上面注有何时到工厂拖柜或何时前将货物送到指定的仓库地点,及单证的送达截止日期.(一般是开船前三天为截止时间,最好是按照货代通知单上的要求时间,当然能提前最好)(4)收到货代的进仓通知后,就要给工厂发啊进仓通知,写明货物的品名,箱数,送达仓库的详细地址,到达时间(最好比规定的提前一天),进仓编号,联系人,电话等.(5)然后电话确认工厂是否已收到该进仓通知,是否能按时进仓,如有状况,可即使与货代调整。

二,准备报关资料(1)如无商检单,需如下单据:a,报关委托书b,报关发票(原则上按实际收汇单价来报关,有时也有不同,看各公司的操作)c,装箱单d,报关单e,核销单(2)如果是通关单,需如下单据:a,报关委托书b,报关发票c,装箱单d,报关单e,核销单f,通关单(3)如果有商检换证凭单,需如下单据:a,报关资料同(1)b,商检单据a>,商检换证凭单(一般是当次用完,如当次不能全部走完,有剩余,可告知货代让其为你保留到下次出货用)b>,发票(单列商检单上的品种)c>,装箱单d>,有些产品需要提供知识产权证明准备好报关资料后,将其寄给货代,代为报关三,到厂拖柜或在货代仓库装柜.四,跟货代要提单确认件.按照装箱单上的件数,数量等来确认,特别是要注意目的港,件数,品名,体积的功能,因为这是比较重要的饿.如果寄单时才发现不对,不仅耽误时间,还有可能要出费用(海运提单要改单的话要收费用,货代提单则一般不要)要多次确认,直到没有一点错误,方可要求货代出正本提单.五,准备议付单据一般情况下,需要如下单据:(1)发票(2)装箱单(3)提单(4)Form A 或产地证C/O(应在开船期前办,日期在开船期前或一致)(5)保险单如果是做信用证,按照信用证要求来做.六,收汇(1)如是T/T,催客户付款(2)如是L/C或D/P,交单第二篇:外贸单证租船订舱流程理论流程一、租船订舱1、进出口公司委托外运公司办理托运手续,填写托运单(shipping note),亦称“订舱委托书”递送外运公司作为订舱依据。

外贸信用证跟单操作流程图

跟单信用证操作流程信用证的流程跟单信用证操作的流程简述如下:1.买卖双方在贸易合同中规定使用跟单信用证支付。

2.买方通知当地银行(开证行)开立以卖方为受益人的信用证。

3.开证行请求另一银行通知或保兑信用证。

4.通知行通知卖方,信用证已开立。

5.卖方收到信用证,并确保其能履行信用证规定的条件后,即装运货物。

6.卖方将单据向指定银行提交。

该银行可能是开证行,或是信用证指定的付款、承兑或议付银行。

7.该银行按照信用证审核单据。

如单据符合信用证规定,银行将按信用证规定进行支付、承兑或议付。

8.开证行以外的银行将单据寄送开证行。

9.开证行审核单据无误后,以事先约定的形式,对已按照信用证付款、承兑或议付的银行偿付。

10.开证行在买方付款后交单,然后买方凭单取货。

信用证的开立1.开证的申请进出口双方同意用跟单信用证支付后,进口商便有责任开证。

第一件事是填写开证申请表,这表为开证申请人与开证行建立了法律关系,因此,开证申请表是开证的最重要的文件。

2.开证的要求信用证申请的要求在统一惯例中有明确规定,进口商必须确切地将其告之银行。

信用证开立的指示必须完整和明确。

申请人必须时刻记住跟单信用证交易是一种单据交易,而不是货物交易。

银行家不是商人,因此申请人不能希望银行工作人员能充分了解每一笔交易中的技术术语。

即使他将销售合同中的所有条款都写入信用证中,如果受益人真的想欺骗,他也无法得到完全保护。

这就需要银行与申请人共同努力,运用常识来避免开列对各方均显累赘的信用证。

银行也应该劝阻在开立信用证时其容套用过去已开立的信用证(套证)。

3.开证的安全性银行接到开证申请人完整的指示后,必须立即按该指示开立信用证。

另一方面,银行也有权要求申请人交出一定数额的资金或以其财产的其他形式作为银行执行其指示的保证。

按现行规定,中国地方、部门及企业所拥有的外汇通常必须存入中国的银行。

如果某些单位需要跟单信用证进口货物或技术,中国的银行将冻结其中相当于信用证金额的资金作为开证保证金。

外贸部跟单工作流程

外贸部业务操作流程之新手上路序•目的: 规范业务跟单操作程序,规避工作疏漏与失误,降低业务操作成本与风险.•范围: 适用于本部门对既有客户所有订单的跟踪、服务、处理过程。

•责任:业务跟单员对其所跟客户的所有订单负全面责任。

第一部分: 如何处理客户邮件电子邮件沟通是国际贸易最重要的沟通方式. 有效的处理客户邮件对于提高沟通效率, 促成双方合作起关键作用.有效处理客户邮件, 本公司本部门人员需要做到如下几点:1, 会意: 领会客户邮件之要义. 着手点:A, 必须了解邮件发出时间,发件人基本信息(国家,抬头), 邮件主题B, 邮件共涉及几个问题? 各问题重要性分别如何? 哪些问题可以立即回答?哪些问题需要请示或者与其他部门沟通?C, 客人邮件是否更深层次的意思?是什么?2, 及时:回复客人邮件一定要及时A,普通邮件:12小时内(不包括非正常工作时间)B,紧急邮件:正常工作时间4小时内3, 完整:邮件回复必须建立在完全理解客人邮件内容的基础上, 内容一定要完整.A, 邮件格式必须符合常用贸易函电基本要求,注意“穿脚戴帽”B, 逐项回复客人问题,并保证内容完整,无遗漏现象.C, 充分考虑到与客人邮件内容相关联的问题.4, 精确: 保证邮件回复精确,需要做到两点:A, 精: 回复要专业,简单,明了!B, 准: 回复要有的放矢,不能答非所问. 内容要正确,避免常识性错误. 5, 礼貌:A, 回复客人要语气谦恭B, 处理问题要礼节有加C, 遇到抱怨要情绪控制小结: 在理解客户邮件的基础上, 及时,完整,精确, 礼貌地回复客户邮件是建立和维持良好业务合作关系的前提.第二部分: 基本国际贸易条款贸易条款,也叫贸易术语,或价格条款. 基本贸易条款按照风险与费用界定范围可分如下:1, EXW: EX-WORKS(卖方工厂交货). 出厂后的所有费用于风险由买方承担.2, FCA: Free Carrier(或交承运人). 本公司仅负责将货物送到承运人指定地点或仓库即完成交货. 举例说明:A, 深圳交货: 本公司负责送货到深圳指定地点即可,不负责出口报关与装运港手续费.B, 香港交货: 本公司负责送货到香港指定地点, 并负责深圳到香港的运费与报关, 不负责香港的出口报关与手续费.C, FCA香港交货, 香港通常叫FOR.3, FOB: FREE ON BOARD(装运港船上交货,也叫甲板交货), 即货物越过船舷前的费用与风险由卖方承担, 货上船的费用与风险由买方承担!货物到到目的港前的费用与风险均由卖方承担5)交货期限:对交货期限的审核至关重要。

外贸业务下订单流程外贸订单操作流程

外贸业务下订单流程外贸订单操作流程自制:外贸部跟单流程1. 签订合同,等待客人付款。

预付款到后,收汇并结汇。

同时安排生产,估计出货时间。

2. 联系货运公司,确定是否可以到弄清客人指定港口;对比价格和船期,选择一家。

3. 要订舱单,BOOKINGREPORT要上写明收、发货人的公司、地址、联系人、装运的起运港与卸船港、注明货品名、重量、体积、船名、航次与费用。

填写收货人信息后发给货代,装箱单和发票(报关)一并发给货代。

也可以给填写报关单给货代,确保单单一致4. 装柜1周前,快递报关资料(发票1份,装箱单1份,核销单1张,报关单1张,报关委托书1式3联,合同-报关1份,空白报关专用纸3张,空白更改保函专用纸1张)给货代代理报关。

5. 此服务合同合同出货报关资料寄出而前,核销单在电子口岸登记注册。

6. 在开船前一天报关(厦门海关:报关周1-至周5,且周5只有上午才能报关;大假有值班)在报关前一天装柜(确定拖车柜号,集装箱号,联系具体的装柜路程、装柜联系人、装柜地址。

)即开船前两天。

流程:装柜—报关—开船。

7. 报关完毕开船后,跟货代核对提单内容,确定新秦中形式电放或正本。

《提单:电放提单-不太保险;客人可以直接提货或者换成正本提单后提货,清关资料都可以用传真件)、正本提单-比较保险; 3份,一套提单有三正三副。

提货用正本提单的话,报关也要正本的发票和装箱单。

》如果客户要见提单付款的话,出货开船后,跟货代要一份提单COPY件传给顾客就可以了。

)有原产地证的基本上都做正本提单。

海运放货一共有八种方式:凭正本提单放货就是收货人凭正本背书提单向提单签发人提货。

风险因素较小电放货物就是不需要正本提单,只需要凭背书的电放提单传真件和电放保函提单签发人提货就可以了。

风险居中。

SEA WAYBILL 凭SEA WAYBIL和SEA WAYBILL保函向提单签发人提货。

风险最大,很少用,一般船公司也不接受。

所有的提单,都是由提单签发人签发的,不同的是提单上的字样8. 大概15-30天内,跟货代联系:邮寄回核销单、报关单、提单、(还有海运费发票)。

外贸跟单流程图及步骤说明

作其他清关文件(如:CO、F/A、商事认证

等)

CO、F/A

3、将文件草稿件发给客户核对

商事发票认证

4、核对无误后,到对应机构拿正本

1、船开后,货代公司将提供FOB LOCAL 费 用清单,跟单员需要核对,对超出我司收 费标准的,应要求其降低费用,若货代公 司不按我司要求,则通知对应业务员

1、写支出证明单,申请付款

《报关委托书》

3、若不是无纸化报关,则需要提前1-2 《出口报关单》

天,把《报关委托书》、《出口报关单》 《销售合同》

、《销售合同》、《商业发票》、《装箱 《商业发票》

单》寄到相应的报关行

《装箱单》

是

是否来得

查看通关状态

1、若是无纸化报关,则登录电子口岸,查 看进度 2、若不是无纸化报关,则联系报关行,跟 踪通关进度

Байду номын сангаас

1、根据工厂提供的装柜资料,整理回箱单

信息(件重尺)

《装柜资料表及合同》

2、装柜前一天或是当天上午查收箱封号

否 推一水船

是否按时

1、跟踪货物是否能及时还柜

是

1、将生产部提供的装柜资料及订单号给到 《装柜资料表及合同》

财务部,由财务部核算出该批次货物的报

跟单信用证流程图

4.传 递信 用证

5. 6. 审证 议付 交单

3.寄发信用证 7.索偿 8.偿付

①开证。根据合同,进口商到当地银行提出开证申请,并提供若干押金或其他担保, 要求开证行向受益人开出信用证 。 ②寄证。当地开证行开立信用证,并将之寄送到出口商所在地的通知行。 ③④通知受益人。通知行收到信用证后,经过查验,再将之转给受益人。 ⑤受益人装运、交单办理结算。受益人将信用证中要求的相关文件转给议付行,准 备发货后的付款事项。 ⑥议付行付款。议付行证实相关文件与规定相符后,即可支付货款。 ⑦索偿。议付行将相关文件和票据转给开证行/支付行,以便开证行/支付行支付货 款。 ⑧开证行偿付。开证行/支付行查验相关文件后,将货款支付给议付行,通常采用汇 款方式。 ⑨进口商付款赎单。开证申请人将货款支付给开证行/支付行,以便领取相关文件准 备提货。 ⑩开证行/支付行收到货款后,放行货物。

信用证(附跟单信用证操作流程)

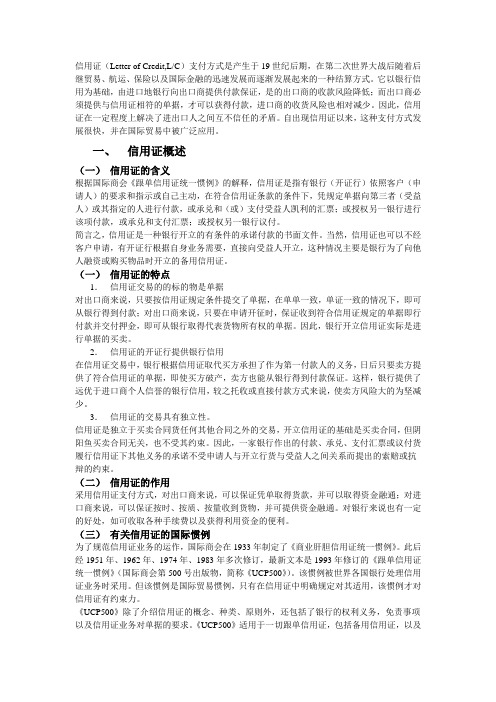

信用证(Letter of Credit,L/C)支付方式是产生于19世纪后期,在第二次世界大战后随着后继贸易、航运、保险以及国际金融的迅速发展而逐渐发展起来的一种结算方式。

它以银行信用为基础,由进口地银行向出口商提供付款保证,是的出口商的收款风险降低;而出口商必须提供与信用证相符的单据,才可以获得付款,进口商的收货风险也相对减少。

因此,信用证在一定程度上解决了进出口人之间互不信任的矛盾。

自出现信用证以来,这种支付方式发展很快,并在国际贸易中被广泛应用。

一、信用证概述(一)信用证的含义根据国际商会《跟单信用证统一惯例》的解释,信用证是指有银行(开证行)依照客户(申请人)的要求和指示或自己主动,在符合信用证条款的条件下,凭规定单据向第三者(受益人)或其指定的人进行付款,或承兑和(或)支付受益人凯利的汇票;或授权另一银行进行该项付款,或承兑和支付汇票;或授权另一银行议付。

简言之,信用证是一种银行开立的有条件的承诺付款的书面文件。

当然,信用证也可以不经客户申请,有开证行根据自身业务需要,直接向受益人开立,这种情况主要是银行为了向他人融资或购买物品时开立的备用信用证。

(一)信用证的特点1.信用证交易的的标的物是单据对出口商来说,只要按信用证规定条件提交了单据,在单单一致,单证一致的情况下,即可从银行得到付款;对出口商来说,只要在申请开征时,保证收到符合信用证规定的单据即行付款并交付押金,即可从银行取得代表货物所有权的单据。

因此,银行开立信用证实际是进行单据的买卖。

2.信用证的开证行提供银行信用在信用证交易中,银行根据信用证取代买方承担了作为第一付款人的义务,日后只要卖方提供了符合信用证的单据,即使买方破产,卖方也能从银行得到付款保证。

这样,银行提供了远优于进口商个人信誉的银行信用,较之托收或直接付款方式来说,使卖方风险大的为坚减少。

3.信用证的交易具有独立性。

信用证是独立于买卖合同货任何其他合同之外的交易,开立信用证的基础是买卖合同,但阴阳鱼买卖合同无关,也不受其约束。

最新信用证业务流程图

信用证业务流程图及简介①买卖双方经过磋商,约定以信用证方式进行结算;②进口方向开证行递交开证申请书,约定信用证内容,并支付押金或提供保证人;③开证行接受开证申请书后,根据申请开立信用证,正本寄给通知行,指示七转递或通知出口方;④由通知行转递信用证或通知出口方信用证已到。

通知行在开证行要求或授权下对信用证加以保兑;⑤出口方认真核对信用证是否与合同相符,如果不符,可要求进口商通过开证行进行修改;待信用证无误后,出口商根据信用证备货、装运、开立汇票并缮制各类单据,船运公司将装船的提单交予出口商;⑥出口商将单据和信用证在信用证有效期内交予议付行;⑦议付行审查单据符合信用证条款后接受单据并付款,若单证不付,可以拒付;⑧议付行将单据寄送开证行货指定的付款行,向其索偿;⑨开证行收到单据后,应核对单据是否符合信用证,如正确无误,即应偿付议付行代垫款项,同事通知开证申请人备款赎单;⑩进口方付款赎单,如发现不符,可拒付款项并退单。

进口人发现单证不符,也可拒绝赎单⑪开证行将单据交予进口商;⑫进口商凭单据提货。

ERP实训心得体会通过这次ERP模拟实验,我对企业管理有了一个全新的认识,它并不只是一个简单的生产和销售过程,它需要的更多。

我们必须准确及时地了解市场的变化,争取有竞争力的市场份额,又要熟悉市场规则,还要不断地提高业务素质和业务能力,同时还需要一个高绩效的管理团队相配合,才能在激烈的市场竞争中独树一帜。

这次实验,让我学习到了很多知识,也明白一些管理理念: 1、重视人才。

人才是企业最活跃、最有价值的因素。

2、市场调研。

“知此知彼,方可百战不殆”,只有在进行了市场调查,对市场信息(市场需求、生产能力、原材料、现金流等)有了充分的了解,并加以分析(利润表、资产负债表等财务报表)和判断后,才能做出适当的战略计划(广告订单、贷款、设备的改造更新、认证资格、市场的开拓、产品的研发等)。

3、工作总结。

在实验中就可以发现,一年广告费用的投入是非常重要的,它能决定企业一年利润的多少,所以对于营销人员来说,应加以重视,应在上一年的基础上,对市场进行认真的调研与分析,结合各年情况,作出合理的决策。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

跟单信用证操作流程信用证的流程跟单信用证操作的流程简述如下:1.买卖双方在贸易合同中规定使用跟单信用证支付。

2.买方通知当地银行(开证行)开立以卖方为受益人的信用证。

3.开证行请求另一银行通知或保兑信用证。

4.通知行通知卖方,信用证已开立。

5.卖方收到信用证,并确保其能履行信用证规定的条件后,即装运货物。

6.卖方将单据向指定银行提交。

该银行可能是开证行,或是信用证指定的付款、承兑或议付银行。

7.该银行按照信用证审核单据。

如单据符合信用证规定,银行将按信用证规定进行支付、承兑或议付。

8.开证行以外的银行将单据寄送开证行。

9.开证行审核单据无误后,以事先约定的形式,对已按照信用证付款、承兑或议付的银行偿付。

10.开证行在买方付款后交单,然后买方凭单取货。

信用证的开立1.开证的申请进出口双方同意用跟单信用证支付后,进口商便有责任开证。

第一件事是填写开证申请表,这表为开证申请人与开证行建立了法律关系,因此,开证申请表是开证的最重要的文件。

2.开证的要求信用证申请的要求在统一惯例中有明确规定,进口商必须确切地将其告之银行。

信用证开立的指示必须完整和明确。

申请人必须时刻记住跟单信用证交易是一种单据交易,而不是货物交易。

银行家不是商人,因此申请人不能希望银行工作人员能充分了解每一笔交易中的技术术语。

即使他将销售合同中的所有条款都写入信用证中,如果受益人真的想欺骗,他也无法得到完全保护。

这就需要银行与申请人共同努力,运用常识来避免开列对各方均显累赘的信用证。

银行也应该劝阻在开立信用证时其容套用过去已开立的信用证(套证)。

3.开证的安全性银行接到开证申请人完整的指示后,必须立即按该指示开立信用证。

另一方面,银行也有权要求申请人交出一定数额的资金或以其财产的其他形式作为银行执行其指示的保证。

按现行规定,中国地方、部门及企业所拥有的外汇通常必须存入中国的银行。

如果某些单位需要跟单信用证进口货物或技术,中国的银行将冻结其中相当于信用证金额的资金作为开证保证金。

如果申请人在开证行没有,开证行在开立信用证之前很可能要求申请人在其银行存入一笔相当于全部信用证金额的资金。

这种担保可以通过抵押或典押实现(例如股票),但银行也有可能通过用于交易的货物作为担保提供融资。

开证行首先要对该笔货物的适销性进行调查,如果货物易销,银行凭信用证给客户提供的融资额度比滞销商品要高得多。

4.申请人与开证行的义务和责任申请人对开证行承担三项主要义务:(1)申请人必须偿付开证行为取得单据代表代向受益人支付的贷款。

在他付款前,作为物权凭证的单据仍属于银行。

(2)如果单据与信用证条款相一致而申请人拒绝“赎单”,则其作为担保的存款或上已被冻结的资金将归银行所有。

(3)申请人有向开证行提供开证所需的全部费用的责任。

开证行对申请人所承担的责任:首先,开证行一旦收到开证的详尽指示,有责任尽快开证。

其次,开证行一旦接受开证申请,就必须严格按照申请人的指示行事。

信用证的通知1.通知行的责任在大多数情况下,信用证不是由开证行直接通知受益人,而是通过其在受益人国家或地区的代理行,即通知行进行转递的。

通知行通知受益人的最大优点就是安全。

通知行的责任是应合理谨慎地审核它所通知信用证的表面真实性。

2.信用证的传递方式信用证可以通过空邮、电报或电传进行传递。

设在布鲁塞尔的SWIFT 运用出租的线路在许多个国家的银行间传递信息。

大多数银行,包括中国的银行加入了这一组织。

3.有效信用证的指示当开证行用任何有效的电讯传递方式指示通知行,通知信用证或信用证的修改,该电讯将被认为是有效信用证文件或有效修改书,并且不需要再发出邮寄证实书。

受益人的审证受益人在收到信用证以后,应立即作如下的检查:1. 买卖双方公司的名号和地址写法是不是和发票上打印的公司名号和地址写法完全一样?2. 信用证提到的付款保证是否符合受益人的要求?3. 信用证的款项对吗?信用证的金额总数应与合同相吻合并包括该合同的全部应付费用。

4. 付款的条件是否符合要求?除非对某些特定的国家或某些特定的进口商,出口商通常要求即期付款。

在远期信用证条件下,汇票的期限应与合同中所规定的一致。

有一种信用证要求开立远期汇票,但却可即期支付,这种信用证被称为“假远期信用证”,其对受益人所起的作用与即期信用证是一样的。

5. 信用证提到的贸易条款是否符合受益人原先提出的要求?6. 是否赶得上在有效期和货运单据限期把各项单据送交银行?7. 能提供所需的货运单据吗?8. 有关保险的规定是否与销售合同条款一致?-需保险的风险。

受益人对此应与中国人民保险公司联系,以决定是否接受申请人的要求。

超过销售合同中规定投保围的任何费用应由申请人负担。

-投保金额。

绝大多数信用证要求按CIF 发票金额的110%投保。

9. 货物说明(包括免费附送的物品)、数量和其他各项写对了吗?如果按上述各条目检查的时候发现有任何遗漏或差错,那么应该就下列各点立即作出决定,采取必要的措施:-能不能更改计划或单据容来相应配合?-是不是应该要求买方修改信用证,修改费用应该由哪一方支付?若有疑问,可向本单位的联系银行或通知行咨询。

但有一点请记住:只有申请人和受益人及有关银行共同同意,才有权决定修改。

信用证的履行1. 单据的提交在跟单信用证业务中,单据的提交起着非常重要的作用,因为这是对信用证最终结算的关键。

受益人向银行提交单据后是否能得到货款,在很大程度上取决于是否已开立信用证和单据是否备齐。

2. 交单时间的限制提交单据的期限由以下三种因素决定:(1)信用证的失效日期;(2)装运日期后所特定的交单日期;(3)银行在其营业时间外,无接受提交单据的义务。

信用中有关装运的任何日期或期限中的“止”、“至”、“直至”、“自从”和类似词语,都可理解为包括所述日期。

“以后”一词理解为不包括所述日期。

“上半月”、“下半月”理解为该月一日至十五日和十六日至该月的最后一日,首尾两天均包括在。

“月初”、“月中”或“月末”理解为该月一日至十日、十一日至二十日、二十一日至该月最后一日,首尾两天均包括在。

3. 交单地点的限制所有信用证必须规定一个付款、承兑的交单地点,或在议付信用证的情况下须规定一个交单议付的地点,但自由议付信用证除外。

像提交单据的期限一样,信用证的到期地点也会影响受益人的处境。

有时会发生这样的情况,开证行将信用证的到期地点定在其本国或他自己的营业柜台,而不是受益人国家这对受益人的处境极为不利,因为他必须保证于信用证的有效期在开证银行营业柜台前提交单据。

银行审核单据受益人向银行提交单据后,银行有义务认真审核单据,以确保单据表面上显示出符合信用证要求和各单据之间的一致性。

1. 审单准则银行必须合理谨慎地审核信用证的所有单据,以确定其表面上是否与信用证条款相符规定的单据在表面上与信用证条款的相符性应由在这些条文中反映的国际标准银行惯例来确定。

单据表面上互不相符,应视为表面上与作用证条款不相符。

上述“其表面”一词的含意是,银行不需亲自询问单据是否是假的,已装运的货物是否是假的,已装运的货物是否真正装运,以及单据签发后是否失效。

除非银行知道所进行的是欺诈行为,否则这些实际发生的情况与银行无关。

因而,如受益人制造表面上与信用证规定相符的假单据,也能得到货款。

但是如受益人已经以适当的方式装运了所规定的货物,在制作单据时未能一到信用证所规定的一些条件,银行将拒绝接受单据,而受人决不能得到货款。

银行不审核信用证中未规定的单据,如果银行收到此类单据,将退还提交人或予以转交并对此不负责任。

2. 单据有效性的免责银行对任何单据的形式、完整性、准确性、真实性或法律效力,或单据中载明、附加的一般及/或特殊条件概不负责。

银行对单据所代表货物的描述、数量、重量、品质、状况、包装、交货、金额或存在与否,以及对货物发货人、承运人、货运代理人、收货人,或货物保险人及其他任何人的诚信、行为及/或疏忽、清偿能力、行为能力或资信状况概不负责。

3. 审核单据的期限银行需要多长时间审核卖方提交的单据,并通知卖方单据是否完备?统一惯例第13条b款对此明确规定:开证行、保兑行(如已保兑)或代表他们的被指定银行各自应有一个合理的时间,即不超过收到单据后的七个银行营业日,审核单据,决定是否接受或拒收单拒,并通知从其处收到单据的当事人。

4. 不符单据与通知如开证行授权另一家银行凭表面上符合信用证条款的单据付款、承担延期付款责任、承兑汇票或议付,则开证行和保兑行(如已保兑)有义务:(1)接受单据;(2)对已付款、承担延期付款责任、承兑汇票或议付的被指定银行进行偿付。

收到单据后,开证行及/或保兑行(如已保兑)或代表他们的被指定银行必须以单据为唯一依据,审核其表面上是否与信用证条款相符。

如果单据表面上与信用证不符,上述银行可拒收单据。

如果开证行确定单据表面上与信用证条款不符,它可以完全根据自己的决定与申请人联系,请其撤除不符点。

如果开证行及/或保兑行(如已保兑)或代表他们的被指定银行决定拒收单据,则其必须在不迟于自收到单据次日起第七个银行营业日结束前,不延误地以电讯,或其他快捷方式发出通知。

该通知应发至从其处收到单据的银行,如直接从受益人处收到单据,则将通知发至受益人。

通知必须说明拒收单据的所有不符点,还必须说明银行是否留存单据听候处理,或已将单据退还交单人。

开证行或保兑行有权向寄单行索还已经给予的任何偿付款项和利息。

如开证行或保兑行未能按这些规定办理,或未能留存单据等待处理,未将单据退还交单人,开证行或保兑行则无权宣称单据不符合信用证条款。

如寄单行向开证行或保兑行提出应注意的单据中的任何不符点,它已以保留方式或根据赔偿书付款,承担延期付款责任承兑汇票或议付时,开证行或保兑行并不因之而解除其任何义务。

信用证开证申请书样本来源:外贸学习资源平台IRREVOCABLE DOCUMENTARY CREDIT APPLICATIONThis L/C is subject to the Uniform Customs and Practice for Documentary Credit (1993 Revision ) ICC Publication No. 500.ATTACHMENTNAME OF COMMODITY QUANTITY UNIT PRICE TOTAL AMOUNTHDPE GRADE NO.9004 204MT USD937.00/MT CNF SHANGHAI USD191148.00HDPE GRADE NO.3234 198MT USD927.00/MT CNF SHANGHAI USD183546.00TOTAL: 402MT USD374694.00信用证证申请书英文样本来源:外贸学习资源平台TO:BANK OF CHINABeneficiary (full name and address) SANGYONG CORPORATION CPO. BOX 405 SEOUL KOREAL/C NO. Ex-Card No. Contract No. 97040Date and place of expiry of the credit SEPT. 28, 1997 KOREAPartial shipmentsO allowed O not allowedTransshipmentO allowed O not allowedO Issue by airmail O With brief advice by teletransmission O Issue by express delivery O Issue by teletransmission (which shall be the operative instrument) Loading on board / dispatch / taking in charge at / from RUSSIAN SEA Not later than SEPT. 13, 1999 for transportation to DALIAN PORT, CHINA Amount (both in figures and words) USD1,146,725.04(SAY U.S. DOLLARS ONE MILLION ONE HUNDRED AND FORTH SIX THOUSAND SEVEN HUNDRED AND TWENTY FIVE CENTS FOUR ONLY)Description of goods:FROZEN YELLOWFIN SOLE WHOLE ROUND (WITH WHITE BELLY) USD770/MT CFR DALIAN TOTAL QUANTITY: 500MT SPECIFICATIONS AND PACKING CONDITIONS ARE AS PER ATTACHMENT TO THIS APPLICATIONCredit available with O by sight payment O by acceptance O by negotiation O by deferred payment at against the documents detailed herein O and beneficiary’s draft for 100 % of the invoice value at 45 days after sight on BANK OF CHINA LIAONING BRANCHO FOB O or other terms O CFR O CIFDocuments required: (marked with x)(X) Signed Commercial Invoice in 5 copies indicating invoice no., contract no.(X) Full set of clean on board ocean Bills of Lading made out to order and blank endorsed, marked "freight ( ) to collect / (X) prepaid ( ) showing freight amount" notifying LIAO NING OCEAN FISHING CO., LTD. TEL: (86)( ) Air Waybills showing "freight ( ) to collect / ( ) prepaid ( ) indicating freight amount" and consigned to _________.( ) Memorandum issued by _________________ consigned to __________(X) Insurance Policy / Certificate in 3 copies for 110 % of the invoice value showing claims payable in China in currency of the draft, bank endorsed, covering ( ) Ocean Marine Transportation / ( ) Air Transportation / ( ) Over Land Transportation) All Risks, War Risks.(X) Packing List / Weight Memo in 4 copies indicating quantity / gross and net weights of each package and packing conditions as called for by the L/C.(X) Certificate of Quantity / Weight in 2 copies issued an independent surveyor at the loading port, indicating the actual surveyed quantity / weight of shipped goods as well as the packing condition.(X) Certificate of Quality in 3 copies issued by ( ) manufacturer / (X) public recognized surveyor / ( )(X) Beneficiary’s certified copy of FAX dispatched to the accountees with 3 days after shipment advising (X) name of vessel / (X) date, quantity, weight and value of shipment.( ) Beneficiary’s Certificate certifying that extra copies of the documents have been dispatched according to the contract terms.( ) Shipping Co’s Certificate attesting that the carrying vessel is chartered or booked by accountee or their shipping agents:(X) Other documents, if any: a) Certificate of Origin in 3 copies issued by authorized institution. b) Certificate of Health in 3 copies issued by authorized institution.Additional instructions:(X) All banking charges outside the opening bank are for beneficiary’s account.(X) Documents must be presented with 15 days after the date of issuance of the transport documents but within the validity of this credit.( ) Third party as shipper is not acceptable. Short Form / Blank Back B/L is not acceptable.(X) Both quantity and amount 10 % more or less are allowed.( ) prepaid freight drawn in excess of L/C amount is acceptable against presentation of original charges voucher issued by Shipping Co. / Air line / or it’s agent.( ) All documents to be forwarded in one cover, unless otherwise stated above.(X) Other terms, if any: Advising bank: KOREA EXCHANGE BANK, SEOUL, KOREA.Account No.: Transacted by:(Applicant: name, signature of authorized person)信用证英汉对照样本示例来源:外贸学习资源平台Issue of a Documentary CreditBKCHCNBJA08E SESSION: 000 ISN: 000000BANK OF CHINALIAONINGNO. 5 ZHONGSHAN SQUAREZHONGSHAN DISTRICTDALIANCHINA-------开证行Destination Bank:KOEXKRSEXXX MESSAGE TYPE: 700KOREA EXCHANGE BANKSEOUL178.2 KA, ULCHI RO, CHUNG-KO--------通知行Type of Documentary Credit40AIRREVOCABLE--------信用证性质为不可撤消Letter of Credit Number20LC84E0081/99------信用证,一般做单时都要求注此号Date of Issue31G990916------开证日期Date and Place of Expiry31D991015 KOREA-------失效时间地点Applicant Bank51DBANK OF CHINA LIAONING BRANCH----开证行Applicant50DALIAN WEIDA TRADING CO., LTD.------开证申请人Beneficiary59SANGYONG CORPORATIONCPO BOX 110SEOULKOREA-------受益人Currency Code, Amount32BUSD 1,146,725.04-------信用证总额Available with...by...41DANY BANK BY NEGOTIATION-------呈兑方式任何银行议付有的信用证为 ANY BANK BY PAYMENT, 些两句有区别, 第一个为银行付款后无追索权, 第二个则有追索权就是有权限要回已付给你的钱Drafts at42C45 DAYS AFTER SIGHT-------见证45天付款Drawee42DBANK OF CHINA LIAONING BRANCH-------付款行Partial Shipments43PNOT ALLOWED---分装不允许Transhipment43TNOT ALLOWED---转船不允许Shipping on Board/Dispatch/Packing in Charge at/ from44A RUSSIAN SEA----- 起运港Transportation to44BDALIAN PORT, P.R.CHINA -----目的港Latest Date of Shipment44C990913--------最迟装运期Description of Goods or Services: 45A--------货物描述FROZEN YELLOWFIN SOLE WHOLE ROUND (WITH WHITE BELLY) USD770/MT CFR DALIAN QUANTITY: 200MTALASKA PLAICE (WITH YELLOW BELLY) USD600/MT CFR DALIAN QUANTITY: 300MT Documents Required: 46A------------议付单据1. SIGNED COMMERCIAL INVOICE IN 5 COPIES.--------------签字的商业发票五份2. FULL SET OF CLEAN ON BOARD OCEAN BILLS OF LADING MADE OUT TO ORDER AND BLANK ENDORSED, MARKED "FREIGHT PREPAID" NOTIFYING LIAONING OCEAN FISHING CO., LTD. TEL:(86)-------------一整套清洁已装船提单, 抬头为TO ORDER 的空白背书,且注明运费已付,通知人为LIAONING OCEAN FISHING CO., LTD. TEL:(86)3. PACKING LIST/WEIGHT MEMO IN 4 COPIES INDICATING QUANTITY/GROSS AND NET WEIGHTS OF EACH PACKAGE AND PACKING CONDITIONSAS CALLED FOR BY THE L/C.-------------装箱单/重量单四份, 显示每个包装产品的数量/毛净重和信用证要求的包装情况.4. CERTIFICATE OF QUALITY IN 3 COPIES ISSUED BY PUBLIC RECOGNIZED SURVEYOR. --------由PUBLIC RECOGNIZED SURVEYOR签发的质量证明三份..5. BENEFICIARY'S CERTIFIED COPY OF FAX DISPATCHED TO THE ACCOUNTEE WITH 3 DAYS AFTER SHIPMENT ADVISING NAME OF VESSEL, DATE, QUANTITY, WEIGHT, VALUE OF SHIPMENT, L/C NUMBER AND CONTRACT NUMBER.--------受益人证明的传真件, 在船开后三天已将船名航次,日期,货物的数量, 重量价值,信用证号和合同号通知付款人.6. CERTIFICATE OF ORIGIN IN 3 COPIES ISSUED BY AUTHORIZED INSTITUTION.----------当局签发的原产地证明三份.7. CERTIFICATE OF HEALTH IN 3 COPIES ISSUED BY AUTHORIZED INSTITUTION.----------当局签发的健康/检疫证明三份.ADDITIONAL INSTRUCTIONS: 47A-----------附加指示1. CHARTER PARTY B/L AND THIRD PARTY DOCUMENTS ARE ACCEPTABLE.----------租船提单和第三方单据可以接受2. SHIPMENT PRIOR TO L/C ISSUING DATE IS ACCEPTABLE.----------装船期在信用证有效期可接受这句是不是有点问题? 应该这样理解: 先于L/C签发日的船期是可接受的.对否?3. BOTH QUANTITY AND AMOUNT 10 PERCENT MORE OR LESS ARE ALLOWED.---------允许数量和金额公差在10%左右Charges71BALL BANKING CHARGES OUTSIDE THE OPENNING BANK ARE FOR BENEFICIARY'S ACCOUNT.Period for Presentation48DOCUMENTSMUST BE PRESENTED WITHIN 15 DAYS AFTER THE DATE OF ISSUANCE OF THE TRANSPORT DOCUMENTS BUT WITHIN THE VALIDITY OF THE CREDIT.Confimation Instructions49WITHOUTInstructions to the Paying/Accepting/Negotiating Bank: 781. ALL DOCUMENTS TO BE FORWARDED IN ONE COVER, UNLESS OTHERWISE STATED ABOVE.2. DISCREPANT DOCUMENT FEE OF USD 50.00 OR EQUAL CURRENCY WILL BE DEDUCTED FROM DRAWING IF DOCUMENTS WITH DISCREPANCIES ARE ACCEPTED."Advising Through" Bank57AKOEXKRSEXXX MESSAGE TYPE: 700KOREA EXCHANGE BANKSEOUL178.2 KA, ULCHI RO, CHUNG-KO。