乐普医疗2018年财务指标报告-智泽华

乐普医疗2019年度财务分析报告

乐普医疗[300003]2019年度财务分析报告目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (6)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (10)2.2.4 所有者权益基本构成情况 (11)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (13)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (20)2.5 偿债能力分析 (25)2.5.1 短期偿债能力 (25)2.5.2 综合偿债能力 (26)2.6 营运能力分析 (27)2.6.1 存货周转率 (27)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况乐普医疗2019年资产总额为15,926,290,883.65元,其中流动资产为5,634,380,767.03元,占总资产比例为35.38%;非流动资产为10,291,910,116.62元,占总资产比例为64.62%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,乐普医疗2019年的流动资产主要包括应收票据及应收账款、应收账款以及货币资金,各项分别占比为39.06%,38.45%和34.68%。

中国医药2018年财务指标报告-智泽华

2018年营业利润为229,106.71万元,与2017年的200,544.36万元相比 有较大增长,增长14.24%。以下项目的变动使营业利润增加:营业收入增 加90,369.79万元,营业成本减少128,067.06万元,共计增加218,436.85 万元;以下项目的变动使营业利润减少:销售费用增加192,291.85万元, 管理费用增加11,433.08万元,资产减值损失增加10,244.93万元,财务费 用增加4,240.28万元,营业税金及附加增加3,245.35万元,共计减少 221,455.49万元。增加项与减少项相抵,使营业利润增长3,018.65万元。

3

16.96

0

4

6

2

233,321.92

16.78 199,796.28

38.87 143,874.62

0

229,106.71

14.24 200,544.36

44.53 138,758.12

0

57,624.07

181

20,507 1,271.28 1,495.46

0

4,215.21

663.48 -748.07 -114.62 5,116.5

内部资料,妥善保管

第2页 共4页

中国医药2018年财务指标报告

比率比2017年下降的主要原因是:2018年流动资产为2,075,164.16万元, 与2017年的1,735,396.92万元相比有较大增长,增长19.58%。2018年流动 负债为1,280,674.21万元,与2017年的1,039,090.9万元相比有较大增长, 增长23.25%。流动资产增加速度慢于流动负债的增长速度,致使流动比率 下降。用当期流动资产偿还流动负债,没有困难,流动比率比较合理。

阳普医疗2018年经营成果报告-智泽华

阳普医疗2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为负14,449.03万元,与2017年的1,692.85万元相比,2018年出现较大幅度亏损,亏损14,449.03万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

2、营业利润2018年营业利润为负14,431.82万元,与2017年的1,693.33万元相比,2018年出现较大幅度亏损,亏损14,431.82万元。

以下项目的变动使营业利润增加:营业收入增加31.04万元,管理费用减少606.12万元,财务费用减少592.65万元,营业税金及附加减少52.81万元,共计增加1,282.62万元;以下项目的变动使营业利润减少:销售费用增加740.44万元,营业成本增加2,225.75万元,资产减值损失增加11,398.25万元,共计减少14,364.44万元。

增加项与减少项相抵,使营业利润下降13,081.82万元。

3、投资收益2018年投资收益为负607.13万元,与2017年的19.57万元相比,2018年出现较大幅度亏损,亏损607.13万元。

4、营业外利润2018年营业外利润为负17.21万元,与2017年负0.48万元相比亏损成倍增加,增加35.12倍。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为54,996.33万元,比2017年的54,965.28万元增长0.06%,营业成本为32,639.4万元,比2017年的30,413.65万元增加7.32%,营业收入和营业成本同时增长,但营业成本增长幅度大于营业收入,表明企业经营业务盈利能力下降。

实现利润增减变化表二、成本费用分析1、成本构成情况2018年阳普医疗成本费用总额为67,799.6万元,其中:营业成本为32,639.4万元,占成本总额的48.14%;销售费用为9,826.62万元,占成本总额的14.49%;管理费用为9,413.63万元,占成本总额的13.88%;财务费用为2,301.34万元,占成本总额的3.39%;营业税金及附加为840.58万元,占成本总额的1.24%。

2017-2018年乐普医疗分析报告

乐普医疗投资价值分析报告内容目录1.核心逻辑 (8)1.1. 与基层医院合作导管室,率先切入基层心血管医疗服务市场,取得先发优势 (8)1.2. 药品板块业务高速增长是未来3~5年拉动公司业绩高增长的核心引擎 (8)1.3. PCI手术有望保持每年15-20%的增速,支架市场不断扩大 (9)2.药品板块高速增长是未来3~5年拉动公司业绩高增长的核心引擎 (9)2.1. 公司依托于在心血管器械领域多年的资源积累及良好的口碑,对药品业务输出渠道力及品牌力,药品板块带动公司业绩增速全面上移 (9)2.2. 在药品业务的外延并购中,公司表现出极具前瞻性的战略眼光 (10)2.3. 借助基层导管室及合作药店门诊,使心血管药品在基层快速放量,实现“农村包围城市”的发展战略 (11)2.4. 通过营销改革实现药品端量价齐升 (11)2.5. 一致性评价为公司药品业务带来弯道超车的契机 (12)2.6. 药品端重磅品种分析 (12)2.6.1. 氯吡格雷 (12)2.6.2. 阿托伐他汀 (13)2.6.3. 氨氯地平与缬沙坦 (15)2.6.4. 艾塞那肽 (16)2.6.5. 参股君实生物-切入单抗研发领域 (16)3.医疗器械业务:传统冠脉支架将在基层医院持续放量,可降解支架、双腔起搏器、左心耳封堵器三大重磅品种上市后有望形成三发驱动 (18)3.1. 器械端核心逻辑 (19)3.2. 冠脉支架业务:产品结构不断优化,整体价格企稳,未来维持20%左右增长 (19)3.2.1. PCI手术增速上行趋势明显 (19)3.2.2. 国内支架市场基本完成进口替代,产品升级换代+基层拓展是厂商竞争趋势 (21)3.2.3. 可降解支架将成为介入治疗主流,替代空间巨大 (22)3.2.4. 公司传统支架业务短中期内仍有望对业绩形成强支撑 (23)3.2.5. 可降解支架NeoVas进入临床随访末期,有望明年上市未来贡献10亿级净利润 (26)3.3. 作为国产双腔起搏器唯一供应商,公司有望打破外资垄断逐步完成进口替代 (27)3.3.1. 起搏器为心动过缓的根治性疗法 (27)3.3.2. 国内市场渗透率低且被外资垄断,高性价比的国产起搏器将打破垄断驱动市场扩容 (28)3.3.3. 国产双腔起搏器上市具有里程碑意义,公司有望凭借先发优势迅速抢占市场 (28)3.3.4. 陕西秦明医学为国产单腔起搏器与双腔起搏器的唯一供应商,最有望受益于进口替代所带来的红利 (29)3.4. 左心耳封堵器:防治房颤病人中风的新型疗法,未来潜力巨大 (29)3.4.1. 左心耳封堵器代表防治房颤患者中风的新型疗法 (29)3.4.2. 公司左心耳封堵器有望于2019年获批,市场潜力巨大 (30)3.5. 体外诊断业务:打造全产业链平台,内生+外延双轮驱动业绩高增长 (31)3.6. 以吻合器为切入点打造外科产业平台,未来前景广阔 (32)4.打造心血管医疗服务平台,深耕基层心血管医疗服务蓝海市场 (34)4.1. 基层心血管医疗服务-尚未开垦的蓝海市场 (34)4.2. 根据当前政策导向,分级诊疗将是行业中长期发展趋势 (36)4.3. 顺应行业趋势,打造心血管医疗服务闭环生态系统 (37)4.4. 介入导管室业务,拉动基层市场销售放量的发动机 (40)5.公司正在演变为一家纯民营企业,管理逐渐理顺 (41)6.关键假设及盈利预测 (43)6.1. 关键假设 (43)6.2. 盈利预测 (43)7.风险提示 (43)图表目录图1:药品板块带动公司业绩增速全面上移 (10)图2:公司药品端业务收入高速增长 (10)图3:新帅克并入乐普后业绩快速放量 (11)图4:通过OTC营销团队打开药品端新的市场空间 (12)图5:样本医院氯吡格雷销售额仍在逐年增长 (13)图6:公司氯吡格雷销售收入及增速 (13)图7:2016年降血脂药物市场份额 (14)图8:阿托伐他汀样本医院收入及增速 (14)图9:新东港药业净利率逐年攀升 (15)图10:我国高血压患病率显著攀升 (15)图11:高血压化药市场在招标降价的背景下仍逐年扩增 (15)图12:艾塞那肽全球销售额 (16)图13:PD-1单抗全球销售额 (17)图14:乐普医疗药品板块业务布局全览 (17)图15:公司医疗器械板块营收与增速 (18)图16:公司医疗器械板块净利润与增速 (18)图17:公司医疗器械业务板块全览 (19)图18:男性各年龄别急性心肌梗死死亡率变化趋势 (20)图19:女性各年龄别急性心肌梗死死亡率变化趋势 (20)图20:我国人口老龄化趋势明显 (20)图21:历年我国PCI手术例数与增速 (21)图22:直接PCI治疗的STEMI患者比例逐年提高 (21)图23:国内心脏支架市场竞争格局(按数量计算) (22)图24:PCI手术量在不同规模医院的分布 (22)图25:各级医院急性心肌梗死治疗率与死亡率 (22)图26:公司支架产品示意图 (24)图27:公司支架业务板块收入与毛利率情况 (24)图28:各支架产品的营收占比 (24)图29:公司支架收入增速对比我国PCI手术增速 (25)图30:2014年中国起搏器植入适应证 (27)图31:国内起搏器植入量 (28)图32:国内起搏器市场格局 (28)图33:各地区每百万人植入起搏器数量 (28)图34:公司起搏器基代理业务收入情况 (29)图35:左心耳与房颤患者中风关系 (30)图36:波科Watchman左心耳封堵器工作原理 (30)图37:公司体外诊断产业发展规划 (32)图38:公司体外诊断业务收入与增速情况 (32)图39:国内吻合器市场规模及增速 (33)图40:开放吻合器市场竞争格局 (33)图41:镜腔吻合器市场竞争格局 (33)图42:乐普医疗“四位一体”业务体系 (34)图43:2015年城市死亡率排名前十病种 (35)图44:2015年农村死亡率排名前十病种 (35)图45:我国城乡冠心病死亡率变化趋势(1/10万) (35)图46:我国城乡急性心肌梗死死亡率变化趋势(1/10万) (35)图47:ST段抬高型心肌梗死示意图 (36)图48:医疗服务收入快速攀升 (37)图49:2016年医疗服务收入结构 (37)图50:乐普网络医院提供远程医疗服务 (39)图51:乐普三级心血管网络医院服务体系运营模式图 (40)图52:合作介入导管室数量 (41)图53:导管室收入及增速预测 (41)图54:公司股权结构变化示意图 (42)图55:公司业绩增速逐年走高 (42)表1:公司药品端外延并购一览 (9)表2:公司对新帅克的并购极具前瞻性 (10)表3:氯吡格雷城乡竞争格局变化趋势 (13)表4:近期各省氯吡格雷招标价格 (13)表5:阿托伐他汀招标价格(元/10mg) (14)表6:新东港阿托伐他汀县级公立医院市场份额快速攀升 (15)表7:国内PD-1单抗在研项目一览 (17)表8:历年我国支架植入数量 (21)表9:三代冠脉支架对比 (23)表10:各支架产品近年招标价格变化 (25)表11:各级别医疗机构报销比例 (25)表12:表:NeoVas全降解支架临床进展 (26)表13:在研可吸收支架对比 (26)表14:公司可降解支架盈利预测 (27)表15:公司设立或参股的IVD公司 (31)表16:公司体外诊断业务的收入预测(单位:亿元) (32)表17:分级诊疗相关政策梳理 (37)表18:公司切入医疗服务领域相关投资与并购 (38)表19:单个导管室业务为公司贡献收入分布 (41)表20:导管室业务收入预测 (41)表21:董事长增持彰显信心 (42)表22:未来三年盈利预测 (43)1.核心逻辑近五年来,公司通过一系列外延并购,实现了心血管治疗领域全产业链的布局,搭建起了属于乐普医疗的心血管医疗服务闭环生态系统。

乐普医疗2018年财务分析详细报告-智泽华

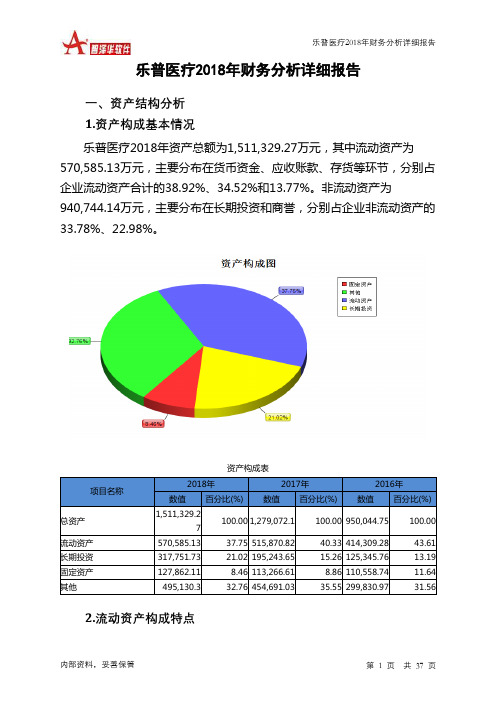

乐普医疗2018年财务分析详细报告一、资产结构分析1.资产构成基本情况乐普医疗2018年资产总额为1,511,329.27万元,其中流动资产为570,585.13万元,主要分布在货币资金、应收账款、存货等环节,分别占企业流动资产合计的38.92%、34.52%和13.77%。

非流动资产为940,744.14万元,主要分布在长期投资和商誉,分别占企业非流动资产的33.78%、22.98%。

资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,511,329.27100.00 1,279,072.1 100.00 950,044.75 100.00流动资产570,585.13 37.75 515,870.82 40.33 414,309.28 43.61 长期投资317,751.73 21.02 195,243.65 15.26 125,345.76 13.19 固定资产127,862.11 8.46 113,266.61 8.86 110,558.74 11.64 其他495,130.3 32.76 454,691.03 35.55 299,830.97 31.562.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的41.43%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的37.91%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表项目名称2018年2017年2016年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产570,585.13 100.00 515,870.82 100.00 414,309.28 100.00 存货78,566.1 13.77 70,233.5 13.61 57,416.12 13.86 应收账款196,950.95 34.52 163,227.19 31.64 121,914.36 29.43 其他应收款19,338.37 3.39 9,852.28 1.91 7,729.1 1.87 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据14,319.64 2.51 9,290.77 1.80 7,472.88 1.80 货币资金222,045.57 38.92 226,464.43 43.90 190,984.04 46.10 其他39,364.5 6.90 36,802.64 7.13 28,792.78 6.953.资产的增减变化2018年总资产为1,511,329.27万元,与2017年的1,279,072.1万元相比有较大增长,增长18.16%。

乐心医疗2018年财务分析结论报告-智泽华

乐心医疗2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 乐心医疗2018年财务分析综合报告一、实现利润分析2018年实现利润为2,849.6万元,与2017年的2,572.3万元相比有较大增长,增长10.78%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

二、成本费用分析2018年营业成本为57,423.89万元,与2017年的63,207.84万元相比有所下降,下降9.15%。

2018年销售费用为7,503.37万元,与2017年的10,305.74万元相比有较大幅度下降,下降27.19%。

2018年在销售费用下降的同时营业收入也出现了较大幅度的下降,但营业利润却有所增长,企业销售活动的效率有所提高,但要注意营业收入下降所带来的不利影响。

2018年管理费用为4,305.52万元,与2017年的11,396.21万元相比有较大幅度下降,下降62.22%。

2018年管理费用占营业收入的比例为5.55%,与2017年的13.15%相比有较大幅度的降低,降低7.6个百分点。

本期财务费用为-394.68万元。

三、资产结构分析与2017年相比,2018年应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,乐心医疗2018年是有现金支付能力的。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析乐心医疗2018年的营业利润率为3.42%,总资产报酬率为3.01%,净资产收益率为4.21%,成本费用利润率为4.10%。

企业实际投入到企业自身经营业务的资产为80,654.78万元,经营资产的收益率为3.29%,而对外投资的收益率为4.64%。

从企业内外部资产的盈利情况来看,对外投资的收益率。

乐普医疗财务报告分析(3篇)

第1篇摘要:乐普医疗作为中国医疗器械行业的领军企业,近年来在心血管疾病领域取得了显著的成就。

本文通过对乐普医疗2021年度财务报告的分析,旨在全面评估其财务状况、经营成果和未来发展潜力。

分析内容将涵盖公司的盈利能力、偿债能力、运营能力、成长能力以及现金流状况等方面。

一、引言乐普医疗(股票代码:300003)成立于1999年,是一家专注于心血管疾病医疗器械的研发、生产和销售的高新技术企业。

公司产品线涵盖了心脏支架、心脏起搏器、心脏瓣膜等心血管疾病领域的关键产品。

近年来,乐普医疗在心血管疾病领域取得了显著的成就,市场份额逐年提升,已成为国内心血管医疗器械行业的领军企业。

二、盈利能力分析1. 毛利率分析2021年,乐普医疗的毛利率为60.74%,较2020年的59.63%有所提高。

这主要得益于公司产品结构的优化、生产成本的降低以及销售渠道的拓展。

在产品结构方面,心脏支架、心脏起搏器等高毛利率产品的收入占比不断提高;在生产成本方面,公司通过技术进步、规模效应等手段降低了生产成本;在销售渠道方面,公司积极拓展国内外市场,提高了市场份额。

2. 净利率分析2021年,乐普医疗的净利率为20.98%,较2020年的20.37%有所提高。

这表明公司在提高毛利率的同时,有效控制了费用支出,提高了净利润水平。

从费用结构来看,销售费用、管理费用和研发费用占比较稳定,而财务费用则因利率下降而有所减少。

三、偿债能力分析1. 流动比率分析2021年,乐普医疗的流动比率为2.36,较2020年的2.20有所提高。

这表明公司短期偿债能力较强,能够满足短期债务的偿还需求。

2. 速动比率分析2021年,乐普医疗的速动比率为1.90,较2020年的1.78有所提高。

这表明公司短期偿债能力较强,即使不考虑存货变现,也能满足短期债务的偿还需求。

3. 资产负债率分析2021年,乐普医疗的资产负债率为40.48%,较2020年的42.23%有所下降。

阳普医疗2018年财务状况报告-智泽华

阳普医疗2018年财务状况报告一、资产构成1、资产构成基本情况阳普医疗2018年资产总额为151,114.22万元,其中流动资产为71,587.93万元,主要分布在货币资金、应收账款、一年内到期的非流动资产等环节,分别占企业流动资产合计的32.7%、29.59%和21.84%。

非流动资产为79,526.29万元,主要分布在固定资产和长期投资,分别占企业非流动资产的34.35%、30.78%。

资产构成表2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的32.7%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的31.46%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3、资产的增减变化2018年总资产为151,114.22万元,与2017年的174,587.24万元相比有较大幅度下降,下降13.44%。

4、资产的增减变化原因以下项目的变动使资产总额增加:应收账款增加918.08万元,递延所得税资产增加812.68万元,一年内到期的非流动资产增加808.06万元,开发支出增加646.73万元,在建工程增加487.11万元,长期待摊费用增加307.85万元,其他应收款增加222.95万元,无形资产增加69.19万元,应收利息增加34.67万元,共计增加4,307.33万元;以下项目的变动使资产总额减少:应收票据减少9.89万元,其他流动资产减少158.07万元,存货减少701.22万元,预付款项减少732.24万元,其他非流动资产减少956万元,固定资产减少1,748.17万元,货币资金减少3,731.52万元,商誉减少9,290.8万元,长期投资减少10,452.43万元,共计减少27,780.35万元。

增加项与减少项相抵,使资产总额下降23,473.02万元。

主要资产项目变动情况表二、负债及权益构成1、负债及权益构成基本情况阳普医疗2018年负债总额为69,566.76万元,资本金为30,879.58万元,所有者权益为81,547.46万元,资产负债率为46.04%。

乐普医疗财务分析报告(3篇)

第1篇一、引言乐普医疗(股票代码:300003)是一家专注于心血管疾病诊疗领域的医疗器械及服务提供商。

自成立以来,公司凭借其创新的产品和技术,在心血管医疗器械市场占据了一席之地。

本报告将从公司财务状况、盈利能力、偿债能力、运营能力等方面对乐普医疗进行深入分析,以期为投资者提供参考。

二、财务状况分析1. 资产负债表分析(1)资产结构截至2021年12月31日,乐普医疗总资产为117.39亿元,其中流动资产为85.76亿元,占比72.91%。

流动资产主要由货币资金、应收账款、存货等构成。

非流动资产为31.63亿元,占比27.09%,主要包括固定资产、无形资产等。

(2)负债结构截至2021年12月31日,乐普医疗总负债为45.69亿元,其中流动负债为36.64亿元,占比79.82%。

流动负债主要由短期借款、应付账款等构成。

非流动负债为9.05亿元,占比20.18%,主要包括长期借款、递延收益等。

(3)所有者权益截至2021年12月31日,乐普医疗所有者权益为71.70亿元,占比60.91%。

所有者权益主要由实收资本、资本公积、盈余公积、未分配利润等构成。

2. 利润表分析(1)营业收入2021年,乐普医疗实现营业收入88.95亿元,同比增长25.39%。

其中,医疗器械产品收入为85.76亿元,同比增长26.85%;服务收入为3.19亿元,同比增长10.21%。

(2)营业成本2021年,乐普医疗营业成本为69.70亿元,同比增长25.77%。

其中,医疗器械产品成本为65.71亿元,同比增长26.76%;服务成本为3.99亿元,同比增长10.76%。

(3)毛利率2021年,乐普医疗毛利率为21.79%,较上年同期提升1.14个百分点。

这主要得益于公司产品结构的优化和产品价格的提升。

(4)净利润2021年,乐普医疗实现净利润16.43亿元,同比增长34.76%。

其中,归属于上市公司股东的净利润为15.64亿元,同比增长35.29%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

项目名称 存货周转天数 应收账款周转天数 应付账款周转天数 营业周期

营运能力指标表

2018年

2017年

154.62

154.53

102

113.11

115.82

94.84

256.62

267.64

2016年 145.25 124.68 79.01 269.93

乐普医疗2018年营业周期为256.62天,2017年为267.64天,2018年比 2017年缩短11.02天。

第3页 共4页

了较大幅度增长的基础上取得的。说明营业收入的增长是有基础的。 从这三年来看,乐普医疗的净利润一直保持增长态势,但2018年的增

长速度比上一年有所下降。2018年的净利润为125,487.39万元,比2017年 增长26.29%,低于2017年33.07%的增长速度。

从存货、应收账款、应付账款三者占用资金数量及其周转速度的关系 来看,企业经营活动的资金占用有所下降,营运能力有所提高。

五、发展能力分析 从这三年来看,乐普医疗的营业收入持续快速增长。2018年营业收入 为635,630.48万元,比2017年增长40.08%,这一增长速度是在2017年取得

内部资料,妥善保管

内部资料,妥善保管

第2页 共4页

10.61%。2018年流动负债为506,923.64万元,与2017年的321,670.28万元 相比有较大增长,增长57.59%。流动资产增加速度慢于流动负债的增长速 度,致使流动比率下降。

从盈利情况来看,企业盈利对利息的保障倍数为7.52倍。从实现利润 和利息的关系来看,企业盈利能力较强,利息支付有保证。

147,391.11

23.29 119,546.78

34.18 89,096.26

27.11

144,244.34

24.81 115,570.92

33.73 86,421.48

26.34

13,103.64 1,732.04

-802.9 -262.93 -221.23 -125.12

3,146.77

-20.85 3,975.87

1.51 4,862.33

1.40

186,857.95

29.40 106,177.49

23.40 63,805.75

18.40

52,863.8

8.32 61,307.49

13.51 47,654.31

13.74

22,588.76

3.55 10,721.95

2.36 5,742.04

1.66

二、盈利能力分析

三、偿债能力分析

项目名称 流动比率 速动比率 利息保障倍数 资产负债率

偿债能力指标表

2018年

2017年

1.13

0.97

7.52

0.56

1.6 1.39 12.15 0.45

2016年

2.04 1.75 16.52 0.37

2018年流动比率为1.13,与2017年的1.6相比有较大下降,下降了0.47。 2018年流动比率比2017年下降的主要原因是:2018年流动资产为 570,585.13万元,与2017年的515,870.82万元相比有较大增长,增长

48.64 2,674.78

58.23

2018年实现利润为147,391.11万元,与2017年的119,546.78万元相比 有较大增长,增长23.29%。实现利润主要来自于内部经营业务,企业盈利 基础比较可靠。

项目名称

营业收入 营业成本 营业税金及附加 销售情况表(占营业收入的比例)

内部资料,妥善保管

第1页 共4页

身经营业务的资产为1,129,611.16万元,经营资产的收益率为12.77%,而 对外投资的收益率为4.12%。

2018年营业利润为144,244.34万元,与2017年的115,570.92万元相比 有较大增长,增长24.81%。以下项目的变动使营业利润增加:营业收入增 加181,866.21万元,管理费用减少8,443.69万元,共计增加190,309.9万元; 以下项目的变动使营业利润减少:销售费用增加80,680.46万元,营业成本 增加24,528.05万元,资产减值损失增加16,045.32万元,财务费用增加 11,866.81万元,营业税金及附加增加2,649.89万元,共计减少135,770.54 万元。增加项与减少项相抵,使营业利润增长54,539.36万元。

2018年

2017年

2016年

数值 百分比(%) 数值 百分比(%) 数值 百分比(%)

635,630.48

100.00 453,764.27

100.00 346,774.82

100.00

173,219.41

27.25 148,691.36

32.77 135,414.1

39.05

9,512.18

1.50 6,862.29

乐普医疗2018年财务指标报告

一、实现利润分析

项目名称

营业收入 实现利润 营业利润 投资收益 营业外利润

实现利润增减变化表

2018年

2017年

2016年

数值 增长率(%) 数值 增长率(%) 数值 增长率(%)

635,630.48

40.08 453,764.27

30.85 346,774.82

25.25

四、营运能力分析

项目名称 总资产周转天数 固定资产周转天数 流动资产周转天数 现金周转天数

资产周转速度表

2018年

2017年

790.2

884.25

68.28

88.79

307.67

368.99

140.8

172.8

2016年 894.37 104.04 413.08 190.92

乐普医疗2018年总资产周转次数为0.46次,比2017年周转速度加快, 周转天数从884.25天缩短到790.20天。企业在资产规模增长的同时,营业 收入有较大幅度增长,表明企业经营业务有较大幅度的扩张,总资产周转 速度有较大幅度的提高。

项目名称 营业毛利率 营业利润率 成本费用利润率 总资产报酬率 净资产收益率

盈利能力指标表(%)

2018年

2017年

71.25

22.69

31.57

12.18

18.43

65.72 25.47

35.2 11.69 15.24

2016年

59.55 24.92 34.25 11.01 13.16

乐普医疗2018年的营业利润率为22.69%,总资产报酬率为12.18%,净 资产收益率为18.43%,成本费用利润率为33.12%。企业实际投入到企业自