固定收益证券分析(

固定收益证券投资分析和估值(一)_真题-无答案

固定收益证券投资:分析和估值(一)(总分53,考试时间90分钟)单项选择题The investor would prefer the municipal bond because the taxable-equivalent yield is greater than the yield on the corporate bond: 6.4%>6.375%.1. Assume a city issues a $ 5 million bond to build a new arena. The bond pays 8 percent semiannual interest and will mature in 10 years. Current interest rates are 9 percent. What is the pres ent value of this bond and what will the bond's value be in seven years from today? Present Value Value in 7 Years from Today ①A. 4674802 4931276 ②B. 5339758 4871053 ③C. 4674802 4871053 A. ①B. ②C. ③2. An investor has the following options available to them:They can buy a 10% semi annual coupon, 10 - year bond for $1000.The coupons can be reinvested at 12%.They estimate the bond will be sold in 3 years $1050.Based on this information, what would be the average annual rate of return over the 3 years?A. 11.5%. B. 13.5%. C. 10.0%.3. A bond has a par value of $1000, a time to maturity of 20 years, a coupon rate of 10 percent with interest paid annually, a current price of $ 850, and a yield to maturity (YTM) of 12 percent. If the interest payments are reinvested at 10 percent, the **pounded yield on this bond is:A.10.00%. B. 12.0%. C. 10.9%.4. A non-callable bond with 18 years remaining maturity has an annual coupon of 7 percent and a $1000 par value. The current yield to maturity on the bond is 8 percent. Which of the following is closest to the effective duration of the bond?A. 9.63. B.11.89. C. 8.24.5. If a bond has a convexity of 120 and a modified duration of 10, what is the convexity adjustment associated with a 25 basis point interest rate decline?A. -2.875%. B. -2.125%. C. +0.075%.6. If interest rates fall, the:A. callable bond's price rises faster than that of a noncallable but otherwise identical bond. B. callable bond's price rises more slowly than that of a noncallable but otherwise identical bond. C. value of call option embedded in the callable bond fails.7. For an option-flee bond, if yields increase by 200 basis points, the parts of the total estimatedpercentage price change attributable to duration and the convexity adjustment, respectively, will most likely be: Part of the total estimated percentage price change attributable to duration Part of the total estimated percentage price change attributable to the convexity adjustment ①A. Negative Positive ②B. Negative Negative ③C. Positive Positive A. ①B. ②C. ③8. An investor gathered the following information about two 7 percent annual-pay, option-free bonds:Bond R has 4 years to maturity and is priced to yield 6 percentBond S has 7 years to maturity and is priced to yield 6 percentBoth bonds have a par value of $1000.Given a 50 basis point parallel upward shift in interest rates, what is the value of the two-bond portfolio?A. $2044. B. $2030. C. $2086.9. The six-month Treasury bill has a yield to maturity of 5 percent. The one-year Treasury bill, with zero coupon, has a yield to maturity of 6 percent. If a Treasury note with a maturity of 1.5 years and a coupon rate of 6 percent is priced at 97.32, what's the implied spot rate of 1.5 years?A.7.00%. B. 7.50%. C. 8.00%.10. Which of the following statements concerning arbitrage-free bond prices is FALSE?A. The riskier the bond, the greater is its credit spread. B. It is not possible to strip coupons from U. S. Treasuries and resell them. C. The determination of spot rates is usually done using risk-free securities.11. Consider a $ 1000 - face value, 12 - year, 8% , semiannual coupon bond with a YTM of 10.45%. The change in value for a decrease in yield of 38 basis points is:A. $21.18 B. $22.76. C. $23.06.12. If a $1000 bond has a 14 percent coupon rate and a current market price of 950, what is the current market yield?A. 14.74%. B. 14.00%. C. 15.36%.13. If market rates do not change, as time passes the price of a zero-coupon bond will:A. approach zero. B. approach the purchase price.C. approach par.14. The 3-year annual spot rate is 7%, the 4-year annual spot rate is 7.5%, and the 5-year annual spot rate is 8%. Based on the pure expectations theory of interest rates, the 1-year implied forward rate in four years is closest to:A. 10.00%. B. 7.75%. C. 9.00%.15. A bond with an 8 percent semi-annual coupon and 10-year maturity is currently priced at $904.52 to yield 9.5 percent. If the yield declines to 9 percent, the bond's price will increase to $934.96, and if the yield increases to 10 percent, the bond's price will decrease to $875.38. Estimate the percentage price change for a 100 basis point change in rates.A. 4. 35%. B. 2. 13%. C. 6.58%.16. A bond with a 12 percent coupon, 10 years to maturity and selling at 88 has a YTM of:A.between 10% and 12%. B. between 13% and 14%. C. over 14%.17. Consider a 10 percent, 10 - year bond sold to yield 8 percent. One year passes and interest rates remained unchanged (8 percent). What will have happened to the bond's price during this period?A. It will have decreased. B. It will have increased. C. It will have remained constant.18. Why should effective duration, rather than modified duration, be used when bonds contain embedded options?A. Effective duration considers expected changes in cash flows. B. Modified duration considers expected changes in cash flows. C. Either could be used if the bond has embedded options.19. Which of the following statements concerning the current yield is CORRECT? It:A. is of great interest to conservative bond investors seeking current income. B. is of great interest to aggressive bond investors seeking capital gains. C. shows the rate of return an investor will receive by holding a bond to maturity.20. Three years ago, at the advice of her financial planner, an investor purchased a $1000 face, 4.50%, semiannual coupon bond with seven years to maturity priced to yield 6.50% for $888.94. The reinvestment income that must be generated over the life of the bond for the investor to realize a yield of 6.5% is closest to:A. $72. B. $76. C. $80.21. Suppose you have a three-security portfolio containing bonds A, B and C. The effective portfolio duration is 5.9. The market values of bonds A, B and C are $60, $25 and $80, respectively.The durations of bonds A and C are 4. 2 and 6.2, respectively. Which of the following amounts is closest to the duration of bond B?A. 9.0. B. 1.4. C. 7.1.22. Consider a bond , par value $100 , that pays an annual coupon of 5 percent and that has three years remaining until maturity. Suppose the term structure of interest rates is flat at 6 percent. How much does the bond price change if the term structure of interest rates shifts down by 1 percent instantaneously?A. -2.67. B. 2.67. C. 0.00.23. What is the duration of a floating rate bond that has six years remaining to maturity and has semi-annual coupon payments. Assume a flat-term structure of 6 percent. Which of the following is closest to the correct duration?A. 0.500. B. 6.000. C.12.000.24. One of the **monly used yield spread measures is the nominal spread. Which of the following is a limitation of nominal spread? The nominal spread assumes:A. an upward sloping yield curve. B. a downward sloping yield curve. C. a flat yield curve.25. A semiannual-pay bond is callable in five years at $1080. The bond has an 8% coupon and 15 years to maturity. If an investor pays $ 895 for the bond today, what are the yield to call (YTC)and the yield to maturity (YTM), respectively? YTC YTM ①A. 10.77% 9.31% ②B.12.07% 9.31% ③C. 10.77% 10.21% A. ①B. ②C. ③26. Which of the following statements about a bond's cash flows is TRUE? The appropriate discount rate is a function of:A. the risk-free rate plus the return on the market. B. the risk-free rate plus the risk premium. C. only the risk premium.27. What is the probable change in price of a 30-year semiannual 6.5 percent coupon, $1000 par value bond yielding 8 percent when the nominal risk-free rate changes from 5 percent to 4 percent?A. $106.34. B. $107.31. C. $102.57.28. Assume that an option-free 5 percent coupon bond with annual coupon payments has two years to maturity. A callable bond that is the same in every respect as the option-free bond is priced at 91.76. With the term structure flat at 6 percent, what is the value of the embedded call option?A. -8.24. B. 4.58. C. 6.41.29. Consider the following two statements about put-able bonds:Statement 1: As yields fall, the price of put-able bonds will rise less quickly than similar option-free bonds (beyond a critical point) due to the decrease in value of the embedded put option.Statement 2: As yields rise, the price of put-able bonds will fall more quickly than similar option-free bonds (beyond a critical point) due to the increase in value of the embedded put option.You should:A. agree with statement 1 and disagree with statement 2. B. agree with statement 1 and agree with statement 2. C. disagree with statement 1 and disagree with statement 2.30. You are considering the purchase of a three-year annual coupon bond with a par value of $1000 and a coupon rate of 5.5 percent. You have determined that the spot rate for year 1 is 5.2 percent, the spot rate for year two is 5.5 percent, and the spot rate for year three is 5.7 percent. What would you be willing to pay for the bond now?A. $937.66. B. $995.06. C. $1000.00.31. Bond is selling at a discount relative to its par value. Which of the following relationships holds?A. yield to maturity <coupon rate <current yield. B. current yield <coupon rate <yield to maturity. C. coupon rate <current yield <yield to maturity.32. Current spot rates are as follows:1- Year: 6.5%2 - Year: 7.0%3 - Year: 9.2%Which of the following is TRUE?A. For a 3 - year annual pay coupon bond, all cash flows can be discounted at 9.2% to find the bond's arbitrage-free value. B. The yield to maturity for 3 - year annual pay coupon bond can be found by taking the arithmetic average of the 3 spot rates. C. For a 3 - year annual pay coupon bond, the first coupon can be discounted at 6.5%, thesecond coupon can be discounted at 7.0% , and the third coupon plus maturity value can be discounted at 9.2% to find the bond's arbitrage-free value.33. All else held equal, the duration of bonds selling at higher **pared to bonds selling at lower yields will be:A. greater. B. lower. C. equal.34. Calculate the current yield and the Yield-to-first Call on a bond with the following characteristics: 5 years to maturity $1000 face value 8.75% semi-annual coupon Priced to yield 9.25% = Callable at $1025 in two years Current Yield Yield-to-Call ①A. 8.93% 11.02% ②B. 9.83% 19.80% ③C. 12.67% 11.02% A. ①B. ②C. ③35. Which of the following characteristics would create the least difficulty in estimating a bond's cash flows?A. Variable coupon rate. B. Put-able bond. C. Non-callable bond.36. An 11 percent coupon bond with annual payments and 10 years to maturity is callable in 3 years at a call price of $1100. If the bond is selling today for 975, the yield to call is:A.14.97%. B. 10.26%. C. 10.00%.37. Answering an essay question on a midterm examination, a finance student writes these two statements: Statement 1: The value of a fixed income security is the sum of the present values of all its expected future coupon payments. Statement 2: The steps in the bond valuation process are to estimate the bond's cash flows, determine the appropriate discount rate, and calculate the present value of the expected cash flows. Should the instructor mark these statements correct or incorrect? Statement 1 Statement 2 ①A. Correct Correct ②B. Correct Incorrect ③C. Incorrect Correct A. ①B. ②C. ③38. An investor gathered the following information on three zero-coupon bonds:1 - year, $600 par, zero-coupon bond valued at $5712 - year, $600 par, zero-coupon bond valued at $5443 - year, $10600 par, zero-coupon bond valued at $8901Given the above information, how much should an investor pay tbr a $10000 par, 3 - year, 6 percent, annual-pay coupon bond?A. $10000. B. $10600. C. $10016.39. The one-year spot rate is 6 percent and the one-year forward rates starting in one, two and three years respectively are 6.5 percent, 6.8 percent and 7 percent. What is the four-year spot rate?A. 6.51%. B. 6.58%. C. 6.57%.40. Which of the following statements about duration is TRUE?A. The result of the formula for effective duration is for a 0.01% change in interest rates. B. A bond's percentage change in price and dollar change in price are both tied to the underlying price volatility. C. The formula for effective duration is: (price when yields fall - price when yields rise)/(initial price × change in yield expressed as a decimal).41. Given a required yield to maturity of 6 percent, what is the intrinsic value of a semi-annual paycoupon bond with an 8 percent coupon and 15 years remaining until maturity?A. $1196. B. $1202. C. $1095.42. What value would an investor place on a 20 - year, $1000 face value, 10 percent annual coupon bond, if the investor required a 9 percent rate of return?A. $879. B. $920. C. $1091.43. What is the present value of a 7 percent semi-annual pay corporate bond with a $1000 face value and 20 years to maturity if it is yielding 6. 375 percent?? If a municipal bond is yielding 4.16 percent and an investors marginal tax rate is 35 percent, would the investor prefer the corporate bond or the municipal bond? Value Investor preference ①A. $1121.23 municipal bond ②B. $1070.09 corporate bond ③C. $1070.09 municipal bondA. ①B. ②C. ③44. An analyst has gathered the following information:Bond A is an 11 percent annual coupon bond currently trading at 106. 385 and matures in 3 years. The yield-to-maturity (YTM) for Bond A is 8.50 percent.The YTM for a Treasury bond that matures in 3 - years is 7.65 percent. 1, 2, and 3 - year spot rates are 5.0 percent, 6.5 percent and 8.25 percent, respectively. Which of the following statements regarding spreads on bond A is TRUE?A. The nominal spread is approximately 85 basis points. B. The Z-spread is approximately 85 basis points. C. The option-adjusted spread is approximately 75 basis points.45. Which of the following is a limitation of the cash flow yield measure? The cash flow yield measure:A. uses a 360-day year. B. assumes that the projected cash flows are reinvested at the cash flow yield. C. assumes a flat yield curve.46. Which of the following statements about duration is FALSE?A. There is a direct relationship between yield to maturity and duration. B. There is an inverse relationship between coupon and duration. C. There is a direct relationship between duration and maturity.47. Which is the bond-equivalent yield given if the monthly yield is equal to 0.7 percent?A.8.40%. B. 8.58%. C. 8.55%.48. Yield to call is a less conservative yield measure than the yield to maturity whenever the price of a callable bond is quoted at a value:A. equal to par value less one year's interest. B. equal to par value. C. more than par.49. A coupon bond pays annual interest, has a par value of $1000, matures in 4 years, has a annual coupon of $100, and a yield to maturity of 12 percent. The current yield on this bond is:A.9.50%. B. 10.65%. C. 11.25%.50. At 1 January, 2008, an option-free 8 percent annual coupon bond, with 10 years to maturity and a par value of $1000, had a discount rate of 9 percent. On 1 January 2009, the discount rate had decreased to 8.5 percent because of an upgrade in the bond's rating. If interest is paidannually, the portions of the bond's price change from 2008 to 2009 attributable to the passage of time and the rating upgrade respectively, are closet to: Passage of time Rating upgrade ①A. -$4.23 $29.35 ②B. -$4.23 $33.58 ③C. $4.23 $29.35 A. ①B. ②C. ③51. An investor purchased a 10 - year zero-coupon bond with a yield to maturity of 10 percent anda par value of $1000. What would her rate of return be at the end of the year if she sells the bond? Assume the yield to maturity on the bond is 9 percent at the time it is sold and **pounding periods are used.A. 16.00%. B. 17.63%. C. 19.42%.52. In capital markets, stock dividends and bond coupons generally provide what is referred to as:A. current yield. B. capital gain yield. C. internal yield.53. Which of the following statements about duration and convexity is FALSE?A. duration to first call is longer than duration to maturity. B. convexity of a callable bond is always lower than that of a noncallable bond when rates fall. C. callable bonds' convexity can be negative.。

固定收益证券分析讲义

固定收益证券分析讲义固定收益证券是一种可以为投资者提供固定收益的金融工具,包括国债、债券、定期存款等。

对于投资者来说,固定收益证券在投资组合中发挥着重要的作用,因为它们通常具有较低的风险和较稳定的回报。

固定收益证券的分析是投资过程中至关重要的环节,本文将对固定收益证券的分析方法进行介绍。

首先,固定收益证券的分析从宏观经济环境入手。

宏观经济环境对固定收益证券的表现具有重要影响,因此分析师需要了解宏观经济数据以及政策变化对经济的影响。

例如,通货膨胀率的上升可能导致利率上升,从而降低固定收益证券的价格。

另外,国家政策的变化也可能对固定收益证券产生影响,因此需要及时关注政策法规的变化。

其次,分析师需要对发行人进行分析。

发行人的信用状况直接影响固定收益证券的风险和回报。

分析师可以通过对发行人的财务状况、盈利能力、债务水平等进行分析评估其信用状况。

此外,还需要关注发行人的行业背景、管理层的经验和能力等因素。

第三,分析师需要对固定收益证券的流动性进行评估。

流动性是指固定收益证券的买卖便捷程度,流动性较差的证券可能存在卖出时价格的下降风险。

因此,分析师需要关注固定收益证券的交易量、交易价格的差异以及发行金额等因素。

第四,分析师需要对固定收益证券的期限结构进行分析。

期限结构是指不同期限的固定收益证券的收益率之间的关系。

一般而言,期限越长的证券收益率越高,这是因为期限较长的证券通常具有较高的风险。

分析师需要通过研究不同期限证券的收益率曲线,并分析其背后的市场预期和风险偏好。

最后,分析师还需要对固定收益证券的价格进行计算和分析。

一般而言,固定收益证券的价格与市场利率呈反向关系,当市场利率下降时,固定收益证券的价格上升,反之亦然。

通过计算固定收益证券的久期和修正久期,分析师可以评估固定收益证券价格对市场利率的敏感性,从而把握投资机会。

在进行固定收益证券分析时,还需要考虑其他一些因素,如货币政策、全球经济情况、媒体报道等。

固定收益证券分析

固定收益证券分析固定收益证券是指在投资过程中能够提供固定利息或者回报的金融工具。

它们通常被用于风险较低、相对稳定的投资领域,比如债券市场。

本文将围绕固定收益证券展开分析,并讨论它们的特点、风险和投资策略。

首先,固定收益证券具有明确的固定利率或回报。

这使得投资者能够在投资开始时就知道自己所能获得的回报。

这对于那些寻求稳定收益的投资者来说非常重要。

固定收益证券通常包括政府债券、公司债券和优先股等。

其次,固定收益证券通常具有较低的风险。

政府债券被认为是最安全的固定收益证券,因为政府通常不会违约。

公司债券的风险相对较高,但在评级较高的公司债券中,风险较小。

投资者可以通过评级机构的评级来评估债券的信用风险。

然而,固定收益证券也存在一些风险。

首先是利率风险。

当利率上升时,债券的市值将下降,因为投资者可以购买到更高的利率债券。

这对于长期债券的影响更大。

其次是违约风险。

虽然政府债券的违约风险较低,但公司债券的违约风险可能会导致投资者无法收回本金。

投资者可以通过多种方式来进行固定收益证券投资。

首先是购买个券,即直接购买债券。

个券投资者可以根据自己的风险偏好和收益目标选择债券。

其次是购买债券基金。

债券基金是一种集合投资工具,投资者可以购买基金份额来获得债券的收益。

债券基金的好处是风险相对较小,且投资门槛较低。

最后是交易固定收益衍生品,如利率期货和利率互换等。

这些衍生品可以用来对冲固定收益证券的利率风险。

在选择固定收益证券投资时,投资者需要根据自己的风险偏好和收益目标来进行评估。

如果追求风险较低的投资,可选择政府债券或评级较高的公司债券。

如果希望获得更高的收益,可以选择评级较低的公司债券或高收益债券。

另外,投资者还需要密切关注经济和市场环境。

如经济走向、通胀压力等因素都会对债券市场产生影响。

如果经济增长强劲,可能会引发通胀预期上升,从而提高利率水平。

投资者可以根据对经济和市场的判断来进行相应的调整。

总而言之,固定收益证券作为一种重要的投资工具,具有明确的回报和较低的风险。

固定收益证券估值和分析

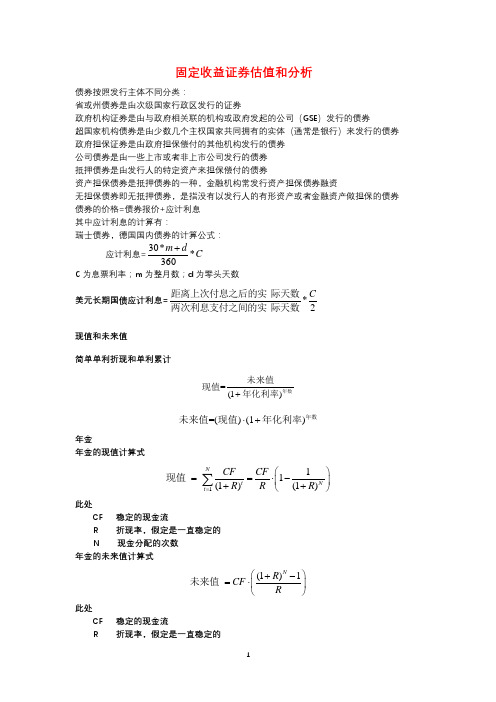

固定收益证券估值和分析债券按照发行主体不同分类:省或州债券是由次级国家行政区发行的证券政府机构证券是由与政府相关联的机构或政府发起的公司(GSE )发行的债券超国家机构债券是由少数几个主权国家共同拥有的实体(通常是银行)来发行的债券 政府担保证券是由政府担保偿付的其他机构发行的债券 公司债券是由一些上市或者非上市公司发行的债券 抵押债券是由发行人的特定资产来担保偿付的债券资产担保债券是抵押债券的一种,金融机构常发行资产担保债券融资无担保债券即无抵押债券,是指没有以发行人的有形资产或者金融资产做担保的债券 债券的价格=债券报价+应计利息 其中应计利息的计算有:瑞士债券,德国国内债券的计算公式: 应计利息=C dm *360*30+C 为息票利率;m 为整月数;d 为零头天数 美元长期国债应计利息=2*C际天数两次利息支付之间的实际天数距离上次付息之后的实现值和未来值简单单利折现和单利累计=(1)+年数未来值现值年化利率=()(1)⋅+年数未来值现值年化利率年金年金的现值计算式111(1)(1)Nt N t CF CF R R R =⎛⎫==⋅-⎪++⎝⎭∑现值 此处CF 稳定的现金流R 折现率,假定是一直稳定的 N 现金分配的次数 年金的未来值计算式(1)1 N R CF R ⎛⎫+-=⋅ ⎪⎝⎭未来值此处CF 稳定的现金流R 折现率,假定是一直稳定的N 现金分配的次数 连续的复利折现和复利累计=e⋅年数年化复利利率未来值现值=()e ⋅⋅年数年化复利利率未来值现值债券收益计量 当前收益=每年票息当前收益率价格零息债券不付息,当期收益率为零其他条件不变时,随着到期的临近,折价债券的当期收益率逐步下降 到期收益率(债券到期之前全部现金流的现值等于债券当前市场价格的贴现率) 债券价格作为到期收益率的函数,其计算式如下()()()()Nit Nt t Ni t iY CF Y CF Y CF Y CF P++++++=+=∑=1 (1112)1211对于一个一年付息一次的债券,在两个付息日之间,债券价格计算式为()()()()⎥⎥⎦⎤⎢⎢⎣⎡+++++++=⋅+=N N f f ex f cum Y CF Y CF Y CF Y C f P P 1 (11122)11,, 此处P cum, f 当前支付的债券价格(包括应计利息) P ex ,f 债券的标定价格 Y 到期收益率f 上一次付息日距今年数CF i 在t i 时刻收到的现金(息票利息) CF N 最终现金流(利息加本金) N 现金分配的次数到期收益率是即期利率的复杂平均。

固定收益证券分析(ppt 32页)

99.9 -1.2 100.3

100 - 100

103.2 0.04 103.2

98.98 - 98.98

111.2 - 111.2

98.64 1.45 98.62

102 - 102.1

102.2 - 102.2

104.3 0.11 105.7

104 - 105.4

全价平 均价格

(元) 99.72 99.3 98.24 100.8 101.7 104.7 98.98 111.4 98.62 103.6 105 106.5 108.3

04农发02 100.84 100.8 100.8 -0.1

05农发02

- 100.6 100.5 -

05农发04 101.31 101.5 101.5 0.17

04建行03浮 100.37 99.88 99.88 -0.5

05中行02浮 100.7104.8 103 -0.8

(Y2- Y1)×360+( M2- M1)×30+( D2- D1)

例、假设投资者于2004年5月30日购买了面值1000元, 息票利率6%的某种债券,5月31日交割。前、后两 个付息日分别为2004年3月15日和2004年9月15日。

按照第一种惯例(比如这种债券是美国的中长 期国债),上一个付息日至交割日之间的天数为:3 月15日至3月31日,16天;4月份,30天;5月1日 (含5月1日)至5月31日,31天;共计77天。类似地, 交割日至下一个付息日之间的天数为:5月31日至6 月30日,30天;7月份,31天;8月份,31天;9月份, 15天;共计107天。两个付息日之间的天数为实际天 数184天。

5.34 5.44 5.57 5.64 5.68 5.89 5.86 5.91 5.94 6.07

固定收益证券估值和分析

固定收益证券估值和分析固定收益证券是一种具有固定利率或固定收益的证券,如债券、优先股等。

在金融市场中,固定收益证券是重要的投资工具,具有一定的估值和分析方法。

本文将探讨固定收益证券的估值和分析,包括债券估值和债券分析,以及其他固定收益证券的特点和评估方法。

债券估值是指确定债券的市场价值,一般采用贴现法计算。

贴现法的基本思想是将债券的未来现金流折现到当前时点,以确定债券的市场价值。

具体的计算方法为将每一期的现金流按照相应的市场利率进行折现,并相加得到债券的现值。

常见的市场利率包括市场基准利率、预期回报率等。

债券分析是指对债券的风险和收益进行评估,以确定是否值得投资。

债券的风险主要包括信用风险、利率风险和流动性风险。

信用风险是指发行机构无法按时偿付债券的本金和利息;利率风险是指债券价格受到市场利率波动的影响;流动性风险是指债券在二级市场上的买卖性质。

债券分析的方法主要包括财务分析、信用分析和市场分析。

财务分析主要通过分析企业的财务状况、偿债能力和盈利能力等指标来评估债券的风险和收益;信用分析主要评估债券发行人的信用状况和还债能力;市场分析主要通过分析市场的供求关系、竞争关系和技术指标等来预测债券价格的走势。

二、其他固定收益证券的特点和评估方法除了债券,还有其他固定收益证券,如优先股、可转债等。

这些证券具有一些特点和估值方法。

优先股是一种具有固定股息的股票,它的收益和风险介于债券和普通股票之间。

优先股的特点是具有优先分红权和清偿权,但没有表决权。

优先股的估值方法主要包括财务分析、市场分析和股息贴现法。

财务分析主要评估企业的盈利能力和偿债能力;市场分析主要通过分析市场的需求和供给关系来预测优先股的价格;股息贴现法是将优先股的股息按照一定的折现率进行折现,以确定其市场价值。

可转债是一种具有转股权的债券,可以按照一定的比例转换为普通股票。

可转债的特点是具有债券和股票的特性,既可以获得固定收益,又可以获得股票的增值收益。

固定收益证券分析

固定收益证券分析引言固定收益证券是一种特定类型的金融工具,其回报率和成本在投资时期内是确定的。

这些证券通常由政府机构、公司或其他实体发行,用于筹集资金支持经济活动。

固定收益证券对于投资者来说是一种相对低风险的投资选择,因为它们提供了可预测和稳定的现金流回报。

本文将对固定收益证券进行分析,包括不同类型的固定收益证券以及其特点和风险。

主体部分1. 债券债券是一种最常见的固定收益证券类型。

债券发行者可以是政府、公司或其他实体。

持有债券的投资者以购买债券的方式向发行人提供了贷款。

债券通常有一个固定的到期日,在到期之前,投资者将收到利息支付。

债券的回报率取决于其票面利率和市场利率的差异。

如果市场利率高于债券的票面利率,债券的价格将下降,反之亦然。

2. 零息债券零息债券是一种不支付任何利息的债券。

这意味着投资者在购买零息债券时不会收到利息支付,但在债券到期时可以获得其面值。

零息债券的吸引力在于,投资者可以以折扣价格购买债券,并在到期时获得面值,从而获得回报。

然而,投资者需要考虑到零息债券的税务影响,因为即使没有实际收入,投资者仍然需要缴纳税款。

3. 优先股优先股是一种混合性质的证券,介于股票和债券之间。

持有优先股的投资者在公司分红或破产清算时有优先权。

与债券类似,优先股通常有一个固定的分红率,投资者收到的分红金额也是确定的。

然而,与债券不同的是,优先股的分红是可选择的,公司有权决定是否支付分红。

此外,优先股通常没有到期日期。

4. 国债国债是由政府机构发行的债券。

国债通常被视为最安全的固定收益证券,因为政府发行者具有经济实力和还债能力。

国债的回报率取决于一国的利率环境和信用评级。

国债通常具有固定的利率和到期期限,并且在到期时按面值偿还本金。

风险分析1. 利率风险固定收益证券的回报率受市场利率的影响。

如果市场利率上升,债券的价格下降,因为新发债的利率更高。

这导致投资者可能无法以面值价格出售债券,从而造成损失。

相反,如果市场利率下降,债券价格上升,投资者可以以溢价价格出售债券,从中赚取利润。

固定收益证券第六章 到期收益率与总收益分析

因此,对债券投资而言,通常是在监测相对静态的估值基础上,

利用久期和凸率等指标来测算其利率风险,因为组合中不同债券 的久期和凸率是可以加权平均的。

持有收益率与总收益分析

定义

持有期收益率是债券持有期间的收益率,其大小取决于债券资本 利得与再投资收益。

债券收益的来源

利息支付 利息收入的再投资收益 (再投资风险)

C = 票面利息 n = 至偿还期或者出售债券时利息支付次数 r =票面利息的再投资收益率

总收益分析

全部利息为 nC 利息的利息(利息的再投资收益)为:

(1 r ) n 1 C nC r

资本利得:

P n P 0

总收益分析(平价债券)

例1:假设投资者投资于面值为1000元,期限4年,票面利率

再投资收益率风险

性质1:若到期收益率曲线向右上方倾斜且保持不变,则投 资于长期零息债券是较优策略;或即使未来再投资收益率 上升,但只要不超过一定的幅度,投资于长期债券仍然是

相对有利的。

性质2:假设到期收益曲线为水平状,若该曲线在未来水平 向上移动,则投资短期零息债券是较优策略;若该曲线在 未来水平向下移动,则投资长期零息债券是较优策略。 性质3:若到期收益率曲线向下倾斜,要使长期债券获得与 短期债券相同的收益,市场利率必须下降。

根据债券定价原理,则A、B、C三种债券的价格分别为1018.686元 、1000元和950.623元。若再投资收益率相对于到期收益率水平下 降1%,则三只债券的持有期实际收益率分别为:

债券A:票面利息和本金为到期一次性收到,不存在再投 资风险,故 HPRA 6% 债券B:

1000 8% (1 5%) 1080 HPRB 1 7.89% 1000

固定收益证券--第二章 到期收益率与总收益分析

Fixed Income Securities Analysis第二章 到期收益率与总收益分析周荣喜金融学院第二章到期收益率与总收益分析第一节到期收益率第二节到期收益率曲线与折现方程第三节收益率溢价第四节持有收益率与总收益分析第五节再投资收益率风险©zrx一、到期收益率的概念u 一般债券的到期收益率u 约当收益率u 年实际收益率u 零息债券的到期收益率u 至第一回购日的到期收益率3第一节 到期收益率二、到期收益率的缺陷分析u 到期收益率的假定u 对假定的分析u 合理定价时,债券到期收益率也不一定相等u 到期收益率难以计算(一)一般债券的到期收益率(Yield to Maturity, YTM)其中y :到期收益率 ; C :一年所获得利息; P :当期价格; M :固定收益证券期末偿还价格; n : 偿还期。

()()()()()()()∑n nntnt C C C C M P y y y y y CMP y y 23=1=+++...++1+1+1+1+1+=+1+1+(一)一般债券的到期收益率【例】 某5年期债券,面值为100元,票面利率为5%,每年支付一次利息,当前价格为95.786,求该债券的到期收益率。

如何求解?5511005%10095.786(1)(1)6%t t y y y =⨯=+++=∑问题:求这样一元五次方程-95.786*(1+x)^5+5*(1+x)^4+5*(1+x)^3+5*(1+x)^2 +5*(1+x)+105=0MATLAB代码:a表示系数向量,以降幂的顺序排列;求根函数为 roots ,这里默认的变量为(1+x),所以再减去1。

结果有5个,其中四个为虚数,只有第一个为0.06 是问题的解。

a=[-95.786,5,5,5,5,105]; r=roots(a)-1;r=0.0600 + 0.0000i-0.6881 + 0.9590i-0.6881 - 0.9590i-1.8158 + 0.5928i-1.8158 - 0.5928i第一节到期收益率——到期收益率的概念6(一)一般债券的到期收益率(二)约当收益率(Equivalent Yield)对于一年付息多次的债券,到期收益率使用单利法进行年化:上式中一般被称为债券的约当收益率,该收益率时按照单利方法计算出来的年收益率。

证券投资学第三章 固定收益证券分析

7

第二节 债券的价值评估

4、增长年金: 某一增长趋势会以相同的增长率永远持续下去,没有终 值,但有现值。

增长年金的现值:

PV C rg

8

第二节 债券的价值评估

二、债券的价值评估模型

(一)评估债券价值的步骤: 1、明确债券的现金流(已知现金流):本金、利息

利息的支付方式决定现金流的特点:一次性或 一系列 2、确定贴现率:同一到期日、 同一信用等级债券的市场收益率。

22

第四节 债券的利率期限结构

二、利率期限结构的类型:

收益率

收益率

正向

收益率

期限

收益率

反向

期限

水平

拱型

期限

期限

23

第四节 债券的利率期限结构

实际上,债券的定价是依据不同期限的收益率来 估计的。 具有不同到期日的无(信用)风险债券的收益率 之间的关系被称为利率期限结构,通常是利用国 债收益率曲线来表达。收益率曲线通常是由零息 国债的收益率作为依据。 利率期限结构是证券定价的基础,它提供了不同 期限的收益率来为不同期限的现金流进行贴现。

名义收益率即是债券的票面利率,息票利率。

16

第三节 债券的收益率

(二)当期收益率

当期收 票 益 市 面 率 票 场 金面 价 额1利 格 0% 0率

17

第三节 债券的收益率

(三)到期收益率

n

C

FV

P

t1

(1r)t

(1r)n

P

FV (1 r ) n

其中:

r 为到期收益率。又称为内在收益率(债券投资的NPV=0) 通常被认为是一个各期收益率的平均值。

18

第三节 债券的收益率

AFP金融理财师投资规划第3篇 固定收益证券分析第9章 债券的价格与收益综合练习与答案

AFP金融理财师投资规划第3篇固定收益证券分析第9章债券的价格与收益综合练习与答案一、单选题1、可赎回债券的发行者有权在债券到期前“提前偿还”全部或部分债券。

从投资者的角度看,下列属于提前偿还条款的有利之处的是()。

A.可赎回债券的未来现金流是不确定的B.当利率下降时,债券的价格也将下降C.减少了债券的资本利得的潜力D.当利率下降时发行者要提前赎回债券,投资者则面临再投资风险【参考答案】:B【试题解析】:ACD三项为投资者面临的不利之处。

2、贴现债券是属于()方式发行的债券。

A.折价B.平价C.溢价D.差价【参考答案】:A【试题解析】:贴现债券是以低于票面金额的价格发行的债券,属于折价方式发行的债券,发行价格与票面金额的差额就是债券的利息。

3、下列关于债券发行主体的论述,不正确的是()。

A.政府债券的发行主体是政府B.公司债券的发行主体是股份公司C.凭证式债券的发行主体是非股份制企业D.金融债券的发行主体是银行或非银行的金融机构【参考答案】:C【试题解析】:公司债券的发行主体是股份公司,但有些国家也允许非股份制企业发行债券,所以,归类时,可将公司债券和企业发行的债券合在一起,称为公司(企业)债券。

4、票面利率高于发行时的市场收益率水平时,实行()。

A.溢价发行B.折价发行C.平价发行D.中间价发行【参考答案】:A【试题解析】:一般当票面利率高于发行时的市场收益率水平时,就提高发行价格,以避免发债成本过大,从而出现溢价发行。

5、附新股认股权公司债是公司发行的一种附有认购该公司股票权利的债券。

此种债券的购买者()。

A.可以按预先规定的条件在公司新发股票时享有优先购买权B.可以按预先规定的条件在公司增发股票时享有优先购买权C.可以按事后规定的条件在公司新发股票时享有优先购买权D.可以按事后规定的条件在公司增发股票时享有优先购买权【参考答案】:A【试题解析】:附新股认股权公司债是公司发行的一种附有认购该公司股票权利的债券。

固定收益证券分析

固定收益证券分析固定收益证券是一种投资工具,被广泛应用于金融市场。

这些证券包括国债、企业债券、可转换债券、优先股等。

本文将对固定收益证券进行分析,以便投资者更好地了解其特点和风险。

首先,固定收益证券的特点之一是其收益是固定的。

与股票等其他金融工具相比,固定收益证券通常具有更稳定的回报。

这是因为这些证券的收益主要由利息或股息产生,而这些利息或股息往往是固定不变的。

这使得投资者能够更好地进行风险管理,并根据自己的资金需求进行资产配置。

其次,固定收益证券通常具有较长期的投资期限。

这意味着投资者需要将资金较长时间地锁定在这些证券上。

虽然这样可以获得更高的利息回报,但也意味着投资者需要考虑到市场的变化和利率的波动。

如果市场利率上升,固定收益证券的价格可能下降,从而导致投资者面临资本损失的风险。

此外,固定收益证券还存在违约风险。

如果发行企业或政府遇到财务困境,无法按时偿还本金和利息,投资者可能会遭受损失。

因此,投资者在购买固定收益证券之前需要对发行机构的信用状况进行认真评估,避免违约风险。

在分析固定收益证券时,投资者需要考虑以下因素:首先,他们需要对证券的发行机构进行评估,了解其信用状况和偿债能力。

其次,投资者还需要关注当前市场利率和预期利率的变化,以判断证券价格的波动。

此外,投资者还应密切关注宏观经济和金融形势,以及政府政策的变化,这些都可能对固定收益证券的价格和回报产生影响。

最后,投资者还需要根据自己的投资目标和风险承受能力来选择适合自己的固定收益证券。

不同类型的固定收益证券具有不同的特点和风险,投资者需要根据自己的需求和风险偏好进行选择和配置。

总之,固定收益证券是一种重要的投资工具,具有稳定的收益和较低的风险。

然而,投资者在进行固定收益证券分析时需要注意信用风险、利率风险和违约风险等因素,并根据自己的投资目标和风险承受能力进行选择和配置。

除了上述提到的特点和风险,固定收益证券还有其他一些重要的方面需要考虑。

固定收益证券分析—定价、组合与风险管理

固定收益证券分析—定价、组合与风险管理固定收益证券是一种具有固定收益和特定到期日期的金融工具,主要包括债券和债券型基金。

在投资中,固定收益证券被认为是相对较低风险的投资选择,因为它们承诺在到期时向投资者支付固定的利息和本金。

在固定收益证券的分析过程中,定价是至关重要的一步。

定价的基本原理是通过估计未来现金流的现值来确定证券的合理价格。

因为固定收益证券的收益是固定的,所以主要的变量是未来现金流的折现率。

这个折现率是基于市场利率和附加的风险溢价来决定的。

较高的折现率通常意味着较低的证券价格,因为投资者要求更高的回报来承担更高的风险。

此外,固定收益证券还可以通过组合来进行分析。

组合是指将多个固定收益证券结合在一起以实现更好的风险管理和回报优化。

投资者可以通过将不同期限、不同发行人和不同利率类型的债券组合在一起来降低风险和提高回报。

通过组合投资,投资者可以实现投资组合的多样化,并通过利用不同证券之间的相关性来降低整体风险。

在风险管理方面,固定收益证券的主要风险包括利率风险和信用风险。

利率风险是指市场利率的变化对证券价格和收益的影响。

当市场利率上升时,债券价格下降,导致投资者可能蒙受损失。

投资者可以通过购买不同期限和类型的债券以分散利率风险,并使用利率期货或利率互换等工具对冲风险。

信用风险是指债券发行人无法按照合约支付利息和本金的风险。

投资者可以通过评估发行人的信用质量来管理信用风险。

一些指标用于评估发行人的信用质量,包括信用评级、财务指标和市场关注程度。

投资者可以选择投资信用评级较高的债券或债券型基金来降低信用风险。

总之,固定收益证券分析涉及到定价、组合和风险管理等重要环节。

通过对未来现金流的折现和风险管理的有效实施,投资者可以做出明智的投资决策,并实现投资组合的风险和收益平衡。

在固定收益证券的分析中,定价是一个基础性的步骤。

通过合理估计未来现金流的现值,我们能够确定证券的合理价格。

这种方法被称为现金流贴现法或折现法。

固定收益证券论文

固定收益证券的市场风险分析郭晓红 200727015 07金工(1)班摘要:固定收益证券在中国的发展非常迅速,投资人对其市场风险的分析日益重视,并通过多种手段来分析和防范市场风险。

本文通过对固定收益证券的市场风险进行存续期间和凸性分析,提出影响市场风险的因素,同时给出证券投资的一些原则和方法。

关键字:固定收益证券;市场风险;存续期间;凸性固定收益证券所面临的市场风险通常有:利率风险、信用风险、再投资风险、赎回风险和流动性风险。

在现今中国投资债券主要考虑的是利率风险、再投资风险和流动性风险。

其中利率风险又是其中最主要的风险,下面就固定收益债券的利率风险来评价其市场风险。

一、利率风险的评价利率风险是指现金流的现值依赖于利率,并随其变化而变化。

当市场利率上升时,债券价格就会随之下跌,反之则反是。

这就是所谓的利率风险,因利率变动而造成固定收益价格变动的风险。

如何评价固定收益证券的利率风险的方法有许多种,这里运用比较常见的方法就是债券的存续期间和凸性来评价利率风险。

所谓债券的存续期间简单地说就是债券的平均到期期限,由于存续期间的长短可以代表债券价格对利率变动之敏感度大小,故为评价利率风险的一项有利工具。

1.存续期间与利率风险债券价格,可知债券价格是各个期间的收益的现值总和,我们求P关于利率r的导数可得,由此可看出,存续期间就是债券债券价格对利率微小变化的敏感度。

2. 影响存续期间的因素债券的到期时间。

其他条件不变,债券的到期日愈远,存续期间也随之增加,但增加的幅度会递减。

例如,有三种债券 A、B、C,票面利率均为6%,收益率也为6%,但A为五年到期,B为十年到期,C为无期限,则D(A)=4.393%,D(B)=7.662%,D(C)=17.667%。

存续期间与息票利率之间的关系。

其他条件不变,息票利率越高,存续期间越短。

当债券的息票利率越高,代表每期固定支付的利息越多,也就是投资者回收成本的速度越快,所以存续期间会越短。

证券行业工作中的固定收益证券分析与交易

证券行业工作中的固定收益证券分析与交易固定收益证券,作为一种重要的金融工具,在证券行业中扮演着重要的角色。

固定收益证券包括债券、存款证明、商业票据等多种形式,具有固定的利率和到期日期。

在证券行业工作中,进行固定收益证券的分析与交易,需要掌握相关知识和技能。

一、固定收益证券分析固定收益证券分析是评估证券投资潜力和风险的重要手段。

分析固定收益证券时,需要关注以下几个方面:1. 政策与经济环境分析:政策变动和经济环境对固定收益证券的影响不可忽视。

政策的调整和宏观经济状况的变化都会对证券市场造成影响,分析师需要密切关注相关政策和数据,预测利率环境和经济走势的变化。

2. 发行主体评估:不同的发行主体具有不同的信用风险,评估发行主体的信用状况是分析固定收益证券的关键。

评估指标包括发行人的债务偿还能力、资产负债状况、盈利能力等。

3. 利率分析:固定收益证券的利率是投资者获得回报的重要来源。

分析师需要研究市场利率水平、利率曲线的变化以及利率走势的预测,以判断债券价格的走势。

4. 市场流动性分析:固定收益证券的流动性对投资者具有重要意义。

分析师需要关注市场交易量、交易成本和市场深度等指标,以评估证券的流动性水平。

二、固定收益证券交易固定收益证券交易是投资者购买和出售证券的重要环节。

在进行固定收益证券交易时,需要注意以下几个方面:1. 交易所选择:固定收益证券交易可以在场内市场和场外市场进行。

投资者需要根据自身的需求和市场条件选择交易所,了解交易所的规则和交易机制。

2. 价格确定:固定收益证券的交易价格由供需关系决定。

交易者需要关注市场行情,了解证券的买卖价格,以确定自己的交易价格。

3. 交易成本:固定收益证券交易的成本包括交易佣金、印花税和结算费用等。

投资者需要综合考虑交易成本和预期收益,选择交易策略。

4. 风险管理:固定收益证券交易涉及到一定的市场风险和信用风险。

投资者需要制定风险管理策略,包括分散投资、设定止损点和定期回顾等。

固定收益证券分析 第1讲-概念与市场

课程整体框架

风险管理 寻求套利 金融创新

定价

现金流

贴现率

《固定收益证券分析》讲义,Copyrights © 2012,吴文锋

20

• 现金流--金融创新: 1、产品介绍 • 贴现率-- 2、到期收益率与利率期限结构 • 定价--寻求套利: 3、债券定价 (分成一般债券定价、公司债券与嵌入 期权的债券定价)

《固定收益证券分析》讲义,Copyrights © 2012,吴文锋

40

背景材料:

• 美国自1997年发行30年期国债 • 2001年10月停止发行 • 2006年又重新开始发行

– 为财政赤字拓展新的融资渠道

《固定收益证券分析》讲义,Copyrights © 2012,吴文锋

41

背景材料:

• 1998年,我国发行过一期30年期国债,票 面利率为7.20% • 2002、2003、2007、2008年发行的30年 期国债拍卖的票面利率为2.9%、1.64%、 4.27%和4.5%

• 债券的合同文本

– 募集说明书 – 发行公告书、发行章程

《固定收益证券分析》讲义,Copyrights © 2012,吴文锋

32

• 请阅读附录1:

– 细读《2002年电网建设企业债券发行章程 》第1 页-第4页,第三条:发行概要

• 思考问题:

– 一个债券的主要构成要素/合同术语 – 与国债相比,为什么企业债发行章程那么长? – 案例中3年期和15年期的国家电力公司债券的主要 区别

《固定收益证券分析》讲义,Copyrights © 2012,吴文锋

6

成交量大

• 在美国,债券的成交金额占资本市场交易 量的80% • 日本的债券成交量则是股票的5倍 • 债券的发行量更要比股票大很多

第八固定收益证券的价值分析演示文稿

固定收益证券(债券)定价

现金流贴现法(Discounted Cash Flow Method,DCF)又称收入法或收入资本化法。

DCF认为任何资产的内在价值(Intrinsic value) 取决于该资产预期的现金流的现值。

第十三页,共25页。

V0

C1 (1 i1)

C2 (1 i2 )2

3. 非常情况下的债权人的权利保障情况(债券契 约) 。

第十一页,共25页。

AAA是信用最高级别,表示无信用风险,信誉 最高,偿债能力极强,不受经济形势任何影响;

AA是表示高级,最少风险,有很强的偿债能力; A是表示中上级,较少风险,支付能力较强,在经

济环境变动时,易受不利因素影响;

BBB表示中级,有风险,有足够的还本付息能 力,但缺乏可靠的保证,其安全性容易受不确 定因素影响,这也是在正常情况下投资者所能 接受的最低信用度等级,或者说,以上这四种 级别一般被认为属投资级别,其债券质量相对 较高。

年金与分期偿还互为反函数。假设一笔现金流由 每期金额为C的n期(期末)支付组成,并在n期

结束。

01 2

12

n-1 n

n 时期

第十六页,共25页。

Annnity

v0

C[1/ i

1/ i (1 i)n

]

Amortization C i(1 i)n v0 (1 i)n 1

例:从银行按揭贷款100,000元,15年期每月等额还款,现行的年利率是 5.81%,计算每月还款额?

金融工具的首要条件:标准化

债券仍是反映债券债务关系。借款人出具债务凭 证是向很多不知名的投资者借钱,因此,每个人 的条件都是标准化的,格式相同、内容相同、责 任义务相同——这样债券才具有可分割、可转让。

固定收益证券分析(

固定收益证券分析(

在分析固定收益证券时,以下几个方面需要考虑:

1.利率风险:利率变动可能会对固定收益证券的价格和回报率产生直

接影响。

当市场利率上升时,固定利率证券的价格通常会下降,因为新发

行债券的利率更高。

因此,在选择固定收益证券时,需要考虑当前和预期

的利率环境。

2.信用风险:固定收益证券的风险水平与发行人的信用质量相关。

国

债通常被认为是最安全的固定收益证券,因为它们由政府发行,并且具有

最高的信用评级。

公司债券和可转换债券的风险则取决于发行公司的财务

状况和信誉。

3.摊余成本法和公允价值法:在会计上,固定收益证券可以按摊余成

本法或公允价值法进行核算。

按摊余成本法计算的证券价值取决于购买时

的成本和已支付的利息,而按公允价值法计算的证券价值取决于市场价格。

投资者应该了解采用哪种方法,并根据自己的投资策略选择适当的方法。

4.到期日:固定收益证券通常有到期日,到期之前无法提前赎回。

因此,投资者需要注意证券的到期日,并确保在到期日之前能够回收本金。

5.流动性:固定收益证券的流动性较低,这意味着在市场上进行交易时,可能会面临买卖价差大、交易量小等问题。

因此,在选择固定收益证

券时,需要考虑证券的流动性,以确保能够及时买卖。

总之,分析固定收益证券需要考虑多个因素,包括利率风险、信用风险、会计方法、到期日和流动性等。

投资者应该根据自身风险承受能力和

投资目标,选择适合自己的固定收益证券,并密切关注市场环境的变化,

及时调整投资策略。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

05华能电CP01 97.61 97.61 97.25 -0.1

05振港机CP01 - 98.14 97.46 -

05国航CP01 - 99.89 99.92 -

05中铝CP01 98.08 98.12 98.12 0.04

固定收益证券

西南财经大学金Βιβλιοθήκη 学院 王敬第1章 债券的特性 第2章 债券的价格与收益

第3章 利率的期限结构 第4章 久期与凸度

第5章 固定收益资产组合的管理

参考书

[1] (美)滋维.博迪,亚历克斯.凯恩,艾伦 J.马库斯, 《投资学》(第5版),机械工业出版社

[2](美)弗兰克.J.法博齐,《固定收益证券手册》(第 6版),中国人民大学出版社

04农发02 100.84 100.8 100.8 -0.1

05农发02

- 100.6 100.5 -

05农发04 101.31 101.5 101.5 0.17

04建行03浮 100.37 99.88 99.88 -0.5

05中行02浮 100.78 101 100.7 -0.1

05中行01

105 104.8 103 -0.8

100 0.981 0.3597

150,000 0.984 1.422

31,000 1.485 1.5481

315 2.164 2.2064

44,000 3.833 2.8219

17,500 4.334 2.9533

03国开22 102.46 103.5 103.5 1.05

02国开19 100.4 101 99.77 0.34

特性:中期国债的期限为1-10年,长期国 债的期限为10-30年。付息方式为每年或半 年付息一次。面值通常为100元或1000元。 有些长期国债有赎回条款,中期国债没有。

交易:报价

交易方式:实行净价交易

Monday, November 17, 1997

Rate Maturity Mo/Yr Bid Asked Chg. Ask Yld.

[3]叶永刚主编,《固定收入证券概论》,武汉大学出版 社2001年

[4](美)布鲁斯.塔克曼,《固定收益证券》,宇航出 版社/科文(香港)出版有限公司,1999年

[5]Sundaresan, Suresh M., Fixed Income Markets and Their Derivatives, South-Western/Thomson Learning, 2002.

99.9 -1.2 100.3

100 - 100

103.2 0.04 103.2

98.98 - 98.98

111.2 - 111.2

98.64 1.45 98.62

102 - 102.1

102.2 - 102.2

104.3 0.11 105.7

104 - 105.4

全价平 均价格

(元) 99.72 99.3 98.24 100.8 101.7 104.7 98.98 111.4 98.62 103.6 105 106.5 108.3

04国开16 104.47 103.8 103.8 -0.6

03国开20 102.66 102.7 102.8 0.07

02国开15

- 102.2 102.3 -

03国开02

- 100.2 100.3 -

03国开16 95.005 96.18 96.19 1.28

04进出01 99.76 102.3 102.3 2.53

全国银行间债券市场交易结算行情

债券简称

04央行票据73 04央行票据81 05央行票据51 05央行票据43

02国债12 99国债1 05国债02 96国债6 04国债05 04国债11 99国债5 04国债03 04国债08

前期平 均价格

(元) - 99.57 98.222 101.49 - 103.16 - - 97.215 - - 105.61 -

期初结 算价格

(元) 99.72 99.3 98.24 101.4 100 103.2 98.98 111.2 98.63 102.1 102.2 106.4 106.1

2005年6月21日

期末结 涨跌 本期平

算价格 (%) 均价格

(元)

(元)

99.71 - 99.72

99.3 -0.3 99.3

98.24 0.02 98.24

债券交 待偿 平均年

割量(万 期(年) 收益率

元)

(%)

2,000 0.255 1.1217

90,130 0.351 2.0102

179,000 0.888 2.0182

80,000 2.819 2.8924

968 0.244 2.2607

10,000 0.685 0.1986

1,000 0.732 1.4088

5.34 5.44 5.57 5.64 5.68 5.89 5.86 5.91 5.94 6.07

8

Nov 21

61/2 Nov 26

63/8 Aug 27

122:06 122:12 + 5 6.20 104:22 104:24 + 5 6.15 103:14 103:15 + 5 6.12

资料来源:The Wall Street Journal, November 18, 1997

第1章 债券的特性

1.1 不同种类的债券 1.2 违约风险

本资料来源

比较:债券与股票特性的差异

1.1 不同种类的债券

债券是以借贷协议形式发行的证券。 “用以记载债务人向债权人所借债务的凭 证”。有关的重要条款包括:面值、息票利 率、期限、赎回条款等。

零息票债券和附息票债券。

1.1.1 中长期国债

6 51/8 91/4 87/8 63/4 61/2 81/4 61/4 75/8 121/2

Dec 97n Mar 98n Aug 98n Feb 99n Jun 99n May 05n May 00-05 Feb 07n Feb 02-07 Aug 09-14

100:00 100:02 - 1 99:26 99:28 …… 102:18 102:20 - 1 103:24 103:26 …… 101:18 101:20 - 1 103:18 103:20 + 1 105:13 105:15 …… 102:11 102:13 + 2 106:05 106:07 + 2 153:08 105:14 + 4