全国社保基数比例

2023年个人+企业社保缴费标准_社保缴费

2023年个人+企业社保缴费标准_社保缴费2023年个人+企业社保缴费标准1、以灵活就业人员身份缴纳的养老保险、医疗保险,缴费金额都是由个人承担,单位缴纳的部分由单位承担。

2、个人缴费基数最低不能低于当地最低工资标准,最高不能超过当地社平工资的300%。

比如北京市2021年社平工资为7786元,那么你每月需要缴纳的养老保险金额就是7786__20%=2150元。

3、医疗保险的缴费基数为当地社平工资的60%-300%,缴费比例为8%,其中2%全部进入医疗统筹基金,8%进入个人账户。

4、根据你缴纳的档次来确定你每月需要缴纳的金额。

比如你想在北京市缴纳一年的社保费用的话,那你每个月需要缴纳2150元。

5、如果选择最低基数缴纳的话,那么养老保险和医疗保险一年需要缴纳2000多元。

2023年个人社保最低缴费基数是多少是3867元。

按照最新公布的缴费基数来看,今年养老保险的缴费比例是20%,其中8%进入个人账户,12%进入社会统筹基金。

今年最低缴费基数为3867元,如果按照这个最低基数来缴纳养老保险,每个月需要缴纳773.55元。

社保缴费基数最低标准:根据《社会保险法》法规,“职工应当参加基本养老保险,由用人单位和职工共同缴纳基本养老保险费。

”但是由于个体差异的原因,不同行业、不同个人的缴费基数存在差异。

例如:1、个体工商户和灵活就业人员参加基本养老保险的缴费基数可以在60%到300%之间选择;2、如果参保人员收入比较高,可以按照高基数来缴纳。

2023年企业社保缴费价格表由员工工资确定。

企业社保缴费价格表,这一部分内容主要是针对企业单位缴纳的社保费用,一般情况下,企业单位缴纳的社保费用都是根据员工的工资进行计算的,如果员工工资越高,那么企业单位需要缴纳的社保费用就会越高。

但是如果员工工资不是很高,那企业单位需要缴纳的社保费用就会很少了。

下面就来看看2023年企业单位社保缴费价格表吧!例如:同样是一个月工资为10000元的员工,如果员工工资在6000元左右的话,那么企业就需要缴纳3000元的社保费用。

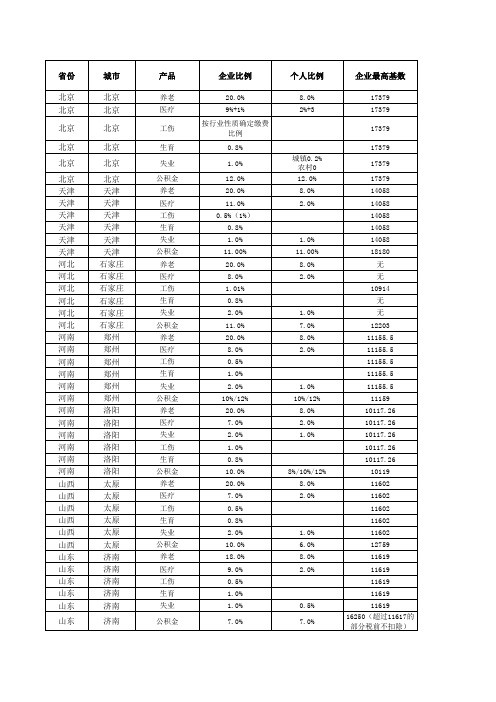

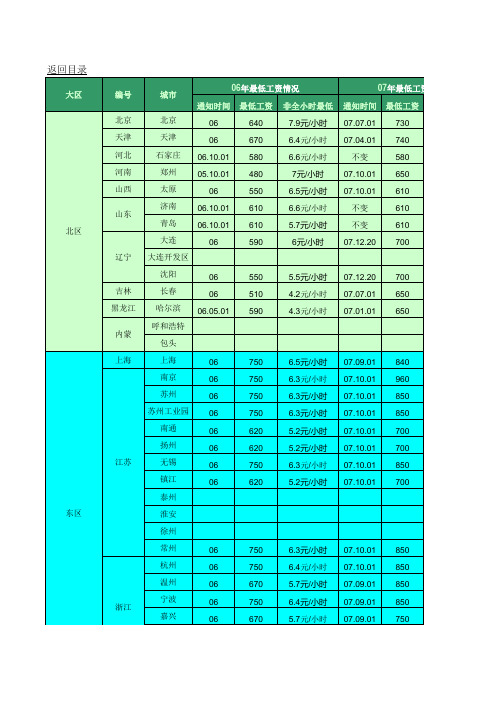

部分地区社保比例和基数[1]

![部分地区社保比例和基数[1]](https://img.taocdn.com/s3/m/045665c00c22590102029d5f.png)

大连当地社保政策:缴费时间增减人员申请截止日期缴费时间当月交当月上个月月底前本月10号前养老保险基数下限:1093元上限:5466元医疗保险基数下限:1236元上限:6180元公积金不能低于当地最低工资标准,一般为600元.说明:五险强制缴纳,外地人可以不交失业保险.大额医疗保险强制,一年24元,由个人承担。

长春当地社保政策:缴费时间增减人员申请截止日期缴费时间养老保险当月交当月上个月月底前上个月月底前医疗保险当月交下月本月20号本月25号前养老保险基数下限:786元上限:3930元医疗保险基数下限:887.1元上限:4436元公积金最低标准企业与个人都是5%.说明:五险强制缴纳.大额医疗保险强制缴纳,每人每年50元,个人承担。

石家庄当地社保政策:缴费时间增减人员申请截止日期缴费时间养老保险当月交当月上个月度25号前上个月月底前医疗保险当月交下月本月25号前本月月底前养老保险基数下限:736元上限:3678元医疗保险基数下限:1267元上限:无工伤保险基数下限:762元上限:3810公积金一般标准企业11% 个人7%说明:五险强制缴纳.大额医疗保险费用每月从个人医保帐户中扣除,强制。

:太原当地社保政策:缴费时间增减人员申请截止日期缴费时间当月交当月当月10号前当月23号前养老保险基数下限:783元上限:3912元公积金比例:企业10% 个人6%说明:五险强制缴纳,大病医疗强制缴纳.需提供当地劳动部门鉴定后的劳动合同报增减和转移.济南当地社保政策:缴费时间增减人员申请截止日期缴费时间当月交当月无规定本月10号前养老保险基数下限:827元上限:4131元公积金缴纳比例:个人7% 企业7%说明:五险强制缴纳,医保每月自动扣除个人部分4元做为大病医疗保险.杭州当地社保政策:缴费时间增减人员申请截止日期缴费时间当月交当月上个月月底前本月12号前养老保险基数下限:1005.65元上限:5028.25元公积金比例:企业8%-12% 个人8%-12%说明:五险强制缴纳,农村户口可不交失业保险个人部分1%.大额医疗4块一个月,强制。

2024年社会保险工资缴费基数

2024年社会保险工资缴费基数一、工资总额工资总额是指参保人员按照国家规定,由用人单位直接支付或间接支付给劳动者的全部劳动报酬。

包括:计时工资、计件工资、奖金、津贴和补贴、加班加点工资、特殊情况下支付的工资。

具体内容可能因地区和行业的不同而有所差异。

二、缴费比例在2024年,社会保险的缴费比例可能会有所调整,具体比例应参考当地社保部门的规定。

以下是一些常见的社会保险项目的缴费比例:1. 养老保险:单位缴费比例为工资总额的20%,个人缴费比例为工资总额的8%。

2. 医疗保险:单位缴费比例为工资总额的10%,个人缴费比例为工资总额的2%。

3. 失业保险:单位缴费比例为工资总额的1.5%,个人缴费比例为工资总额的0.5%。

4. 工伤保险:单位缴费比例根据行业风险不同有所差异,一般为工资总额的0.5%-2%。

5. 生育保险:单位缴费比例一般为工资总额的0.8%。

需要注意的是,以上比例仅供参考,具体比例应参考当地社保部门的规定。

三、上限和下限在确定社保缴费基数时,各地通常会设定一个上限和一个下限,参保人员的工资总额应在此范围内。

上限一般是当地社会平均工资的300%,下限一般是当地社会平均工资的60%。

对于特殊情况,如当年毕业的大学生、复员退伍军人等,各地可能会有特殊的规定。

四、特殊情况在某些特殊情况下,参保人员的社保缴费基数可能会有所调整。

例如:当年毕业的大学生,由于其入职前的实习收入可能较低,所以实习收入不计入社保缴费基数。

此外,复员退伍军人在一定期限内,其社保缴费基数也可能会有特殊的计算方式。

另外,一些行业由于其工作性质的特殊性,如建筑业和采矿业等,其员工的社保缴费基数也可能会有特殊的计算方式。

总结:在确定社保缴费基数时,参保人员应了解自己的工资总额、所在地的缴费比例、上限和下限以及特殊情况的规定,以便准确计算自己的社保缴费金额。

同时,各地社保部门也应加强宣传和解释工作,提高参保人员的参保意识和自我保护能力。

医社保的比例单位和个人各承担多少?

医社保的⽐例单位和个⼈各承担多少?医社保的⽐例单位和个⼈各承担多少就需要按不同的保险来进⾏确定;如果是养⽼保险,单位承担百分之⼆⼗,个⼈承担百分之⼋;医疗保险单位承担百分之⼋,个⼈承担百分之⼆;失业保险单位承担百分之⼆,个⼈承担百分之⼀。

⼀、医的⽐例单位和个⼈各承担多少?1.缴纳⽐例⼀般如下:①:单位20%,个⼈8%;②:单位8%,个⼈2%;③:单位2%,个⼈1%;④完全是由企业承担的,在1%左右,个⼈不需要缴纳;⑤也都是由企业承担的,⼀样约1%,不需要个⼈去交。

2.缴费基数按个⼈⽔平(在当地社会平均⼯资的300%—60%范围)来确定,不得低于最低缴费标准。

3.缴费⾦额=缴费基数乘缴费⽐例。

⽐如,缴费基数2000,那么养⽼,个⼈出2000乘8%=160,单位出2000乘20%=400,其它照些计算。

社保缴费⽐例由个⼈缴费和单位缴费组成,社保缴纳额度每个地区的规定都不同,基数是以⼯资总额为基数。

由于养⽼、、医疗、⽣育、失业等社保5⼤险种的缴费基数与待遇补偿基数均与上年度在岗职⼯平均⼯资相挂钩,因此,平均⼯资⽔平的提⾼,会带来各社保险种的调整。

⼆、范围和⽐例是多少?1、门、急诊:在职职⼯年度内(1⽉1⽇~12⽉31⽇)符合基本医疗保险规定范围的累计超过2000元以上部分。

2、结算⽐例:合同期内派遣⼈员2000元以上部分报销50%,个⼈⾃付50%;在⼀个年度内累计⽀付派遣⼈员门、急诊报销最⾼数额为2万元。

3、参保⼈员要妥善保管好在定点医院就诊的门诊医疗单据(含⼤额以下部分的收据、处⽅底⽅等),作为医疗费⽤报销凭证。

4、三种特殊病的门诊就医:参保⼈员患恶性肿瘤放射治疗和化学治疗、肾透析、肾移植后服抗排异药需在门诊就医时,由参保⼈就医的⼆、三级定点医院开据“疾病诊断证明”,并填写《医疗保险特殊病种申报审批表》,报区中⼼审批备案。

这三种特殊病的门诊就医及取药仅限在批准就诊的定点医院,不能到定点零售药店购买。

各地社保缴费基数及比例

3% 2% 2%

1189 0 750 1189 0 0

0.9% 0.6% 1%

11.0% 0.0% 11.0% 11.0%

32.7% 0.0% 32.6% 32.0%

1189 750 1189

130.79 0.00 130.79 0.00

388.80 0.00 387.61 0.00

519.59 0.00 518.40 0.00

城市 北京 石家庄 保定 沧州任丘 唐山 天津蓟县 天津市区 东莞 白云 番禺 佛山 江门 长沙 岳阳 常德 湘潭 云南大理 云南昆明 株洲 常熟 常州 海安 溧阳 启东 泰州 通州 无锡 吴江 徐州 盐城 东平 即墨 济南 济宁 莱芜 临朐 临沂 青岛 潍坊 邹城 成都 南充 市区

养老 基数 个人 公司 1203 8% 20% 830 8% 20% 8.0% 20.0%

389.99 0.00

525.78 0.00

8.0% 20.0%

1189 8% 19.0% 1189 2% 750 750 1189 8.0% 22.0% 1189 2.0% 8.0% 20.0% 2.0%

9.2% 7.0% 8.0%

社会保险缴纳比例计算

社会保险缴纳比例计算本文将为大家详细介绍社会保险缴纳比例的计算方法,包括养老保险、医疗保险、失业保险、工伤保险和生育保险。

通过本文的阅读,大家将了解如何计算各项保险的缴纳比例,以及在实际应用中的意义。

一、养老保险缴纳比例养老保险是社会保险的重要组成部分,对于职工而言,单位和个人都需要按照规定缴纳养老保险。

具体缴纳比例如下:单位缴费比例为19%,全部划入统筹基金;个人缴费比例为8%,全部划入个人账户。

二、医疗保险缴纳比例医疗保险也是社会保险中的重要险种,旨在为参保人员提供医疗保障。

单位缴费比例为8%-10%,个人缴费比例为2%。

不同地区的具体比例可能存在差异,具体以当地政策为准。

三、失业保险缴纳比例失业保险是为了保障失业人员的基本生活而设立的。

单位缴费比例为0.5%-1%,个人缴费比例为0.2%-0.5%。

失业保险费的缴费基数一般为职工工资总额,根据当地的政策规定执行。

四、工伤保险缴纳比例工伤保险是为了保障职工在工作中受到意外伤害时能够得到及时救治和补偿而设立的。

单位缴费比例为0.2%-1.9%,个人无需缴费。

工伤保险费的缴费基数一般为职工工资总额,根据当地的政策规定执行。

五、生育保险缴纳比例生育保险是为了保障女性职工在生育期间能够得到一定的经济和医疗保障而设立的。

单位无需缴纳生育保险费,个人缴费比例为0.8%-0.9%。

生育保险费的缴费基数一般为职工工资总额,根据当地的政策规定执行。

综上所述,社会保险缴纳比例的计算涉及到职工和用人单位的利益,了解各项保险的缴纳比例对于保障自身权益具有重要意义。

在实际应用中,具体缴纳比例还需根据当地政策规定进行调整。

社会保险缴纳意见书尊敬的领导:我谨以此信表达我对社会保险缴纳的关注和建议。

社会保险是一项重要的社会保障制度,为参保人员提供医疗、养老等多项保障。

然而,在实践中,我发现社会保险缴纳存在一些问题,需要加以改进。

首先,缴费标准不明确。

不同地区、不同行业的缴费标准存在较大差异,导致一些参保人员不知道该如何缴纳社会保险,甚至出现漏缴、少缴的情况。

社保缴费基数及领取基数对照表

社保缴费基数及领取基数对照表我们都知道社保有三大险种,分别是养老保险、失业保险,其中养老保险可以终身缴纳,而医疗保险和失业保险只能在退休时领取。

社保最重要的功能就是为你减轻生活负担,帮助你解决一些生活中的小问题。

其中养老保险主要由个人缴费和单位缴纳。

养老保险的缴费基数有一个统一的标准。

基本养老、基本医疗、失业和工伤四项社会保险的缴费基数上限为上年度全省在岗职工月平均工资。

缴费基数下限为上年度全省在岗职工月平均工资的60%。

每个月会根据职工个人的缴费情况和工资标准给职工本人核定社保缴费基数。

社保中的医疗保险、工伤保险和生育保险等五项保险每年会在社会保障卡中自动扣除一次。

五项保险扣除后的钱全部进入个人账户,可以直接用于支付职工退休后的养老金。

1、灵活就业人员灵活就业人员是指未参加城镇职工基本养老保险,但具有一定经济实力、不与城镇职工集体企业建立劳动关系,且从事其他非全日制工作,或从事其他职业,或因本人原因中断生活来源,以灵活就业身份参保后中断缴费时间不超过3年并达到国家规定退休年龄的人员。

领取标准:参保人员从达到法定退休年龄起,按月领取基本养老金。

个人缴费部分按规定计入养老保险个人账户。

个人账户储存额计入个人账户。

个人账户储存额=(参保人员缴费基数×100%)÷2×缴费年限(含视同缴费年限)。

个人缴费部分记入基本养老保险个人账户部分;个人账户储存额全部计入个人账户。

一次性补齐个人账户储存额后即可办理退休。

2、灵活就业人员由单位缴费一般情况下,个人只需要缴纳5%的养老保险费和8%的医疗保险费就可以了。

对于城镇户口,社保部门要求单位按50%缴纳。

如果你的单位不给你缴纳这部分费用的话,单位需要承担这部分费用。

具体由哪个部门来决定呢?由劳动和社会保障部、财政部发布的《关于完善城镇基本养老保险制度的意见》中规定:灵活就业人员参加基本养老保险,可以按照本人上年度月平均工资计算个人账户储存额和计发月数。

社保缴费基数和比例是怎么规定的

社保缴费基数和比例是怎么规定的

一、社保缴费基数是怎么规定的

社保包括了五种保险,包括养老保险、医疗保险、失业保险、工伤保险和生育保险;其中养老保险、医疗保险和失业保险,这三种险是由企业和个人共同缴纳的保费,工伤保险和生育保险完全是由企业承当的。

个人不需要缴纳。

养老保险缴费比例:单位20%〔全部划入统筹基金〕,个人8%〔全部划入个人帐户〕。

医疗保险缴费比例:单位8%,个人2%

失业保险缴费比例:单位2%,个人1%;

工伤保险缴费比例:单位每个月为你缴纳1%,自己一分钱也不用缴;

生育保险缴费比例:单位每个月为你缴纳1%,自己一分钱也不用缴;

二、社保的作用

基本养老保险不同于自愿选择的商业养老保险,它是按国家法律规定强制实施的一项保险制度,凡在实施范围内的单位和个人都必需参与。

根本目的是为了保障劳动者在年老时退出劳动岗位后的基本生活,使之老有所养。

我国的养老保险对象,原来只限于国有、集体企业职工,随着经济体制改革的深化,以公有制为主体的多种全部制、多种经济成份并存,使职工在不同地区之间、不同全部制之间频繁流淌变得非常普遍。

为解除城镇劳动者在择业时的后顾之忧,优化配置

劳动资源,为社会安定和经济进展服务。

同时,由于社会的'进步和人民生活水平的提高,人口趋向老龄化已成为不争的事实,家庭结构将发生较大的改变。

因此,国家要求城镇各类企业、职工和个体工商户及其帮工、城镇自由职业者也必需参与统一的社会基本养老保险制度,享受与国有、集体企业职工同一的基本养老保险待遇。

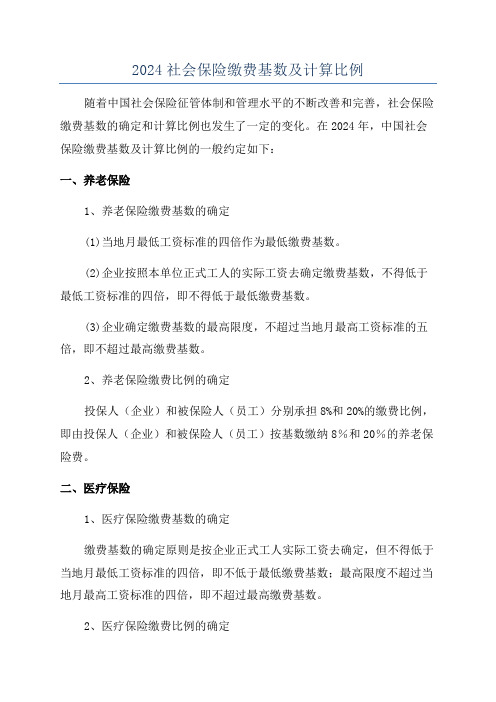

2024社会保险缴费基数及计算比例

2024社会保险缴费基数及计算比例

随着中国社会保险征管体制和管理水平的不断改善和完善,社会保险缴费基数的确定和计算比例也发生了一定的变化。

在2024年,中国社会保险缴费基数及计算比例的一般约定如下:

一、养老保险

1、养老保险缴费基数的确定

(1)当地月最低工资标准的四倍作为最低缴费基数。

(2)企业按照本单位正式工人的实际工资去确定缴费基数,不得低于最低工资标准的四倍,即不得低于最低缴费基数。

(3)企业确定缴费基数的最高限度,不超过当地月最高工资标准的五倍,即不超过最高缴费基数。

2、养老保险缴费比例的确定

投保人(企业)和被保险人(员工)分别承担8%和20%的缴费比例,即由投保人(企业)和被保险人(员工)按基数缴纳8%和20%的养老保险费。

二、医疗保险

1、医疗保险缴费基数的确定

缴费基数的确定原则是按企业正式工人实际工资去确定,但不得低于当地月最低工资标准的四倍,即不低于最低缴费基数;最高限度不超过当地月最高工资标准的四倍,即不超过最高缴费基数。

2、医疗保险缴费比例的确定

投保人(企业)和被保险人(员工)分别承担3%和2%的缴费比例。

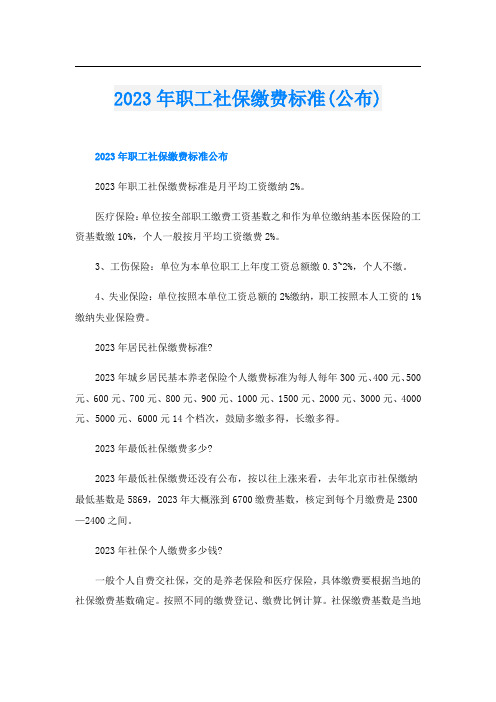

2023年职工社保缴费标准(公布)

2023年职工社保缴费标准(公布)2023年职工社保缴费标准公布2023年职工社保缴费标准是月平均工资缴纳2%。

医疗保险:单位按全部职工缴费工资基数之和作为单位缴纳基本医保险的工资基数缴10%,个人一般按月平均工资缴费2%。

3、工伤保险:单位为本单位职工上年度工资总额缴0.3~2%,个人不缴。

4、失业保险:单位按照本单位工资总额的2%缴纳,职工按照本人工资的1%缴纳失业保险费。

2023年居民社保缴费标准?2023年城乡居民基本养老保险个人缴费标准为每人每年300元、400元、500元、600元、700元、800元、900元、1000元、1500元、2000元、3000元、4000元、5000元、6000元14个档次,鼓励多缴多得,长缴多得。

2023年最低社保缴费多少?2023年最低社保缴费还没有公布,按以往上涨来看,去年北京市社保缴纳最低基数是5869,2023年大概涨到6700缴费基数,核定到每个月缴费是2300—2400之间。

2023年社保个人缴费多少钱?一般个人自费交社保,交的是养老保险和医疗保险,具体缴费要根据当地的社保缴费基数确定。

按照不同的缴费登记、缴费比例计算。

社保缴费基数是当地上一年度的社会平均工资,个人可以选择60%、80%、100%三个档次,缴费比例是20%。

举例来说,比如当地养老保险缴费基数是5000元,选择60%的缴费比例,那么5000__60%=3000元,灵活就业人员养老保险缴费比例是20%,那么3000__20%就是600元,所以每月的养老保险缴费金额是600元。

2023养老金今年涨多少钱呢每年调整一次退休人员基本养老金,已经持续了18年。

从20XX年开始,我国实施企业和机关事业单位退休人员统一调整养老金,2023年也不会停止调整。

社会保险法规定,要根据职工工资上涨和物价上涨情况,适时调整基本养老保险待遇水平。

去年一至三季度,全国消费者价格指数增长2%,10月份消费者价格指数同比增长2.1%。

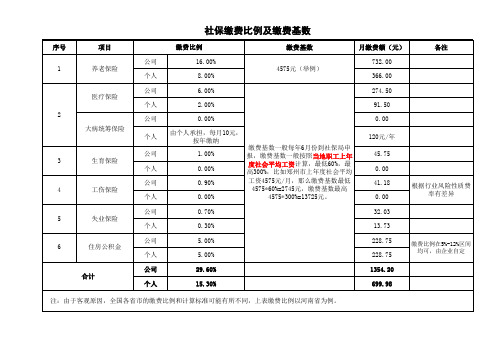

社保缴费比例及缴费基数

项目 养老保险

医疗保险 2

大病统筹保险

3

生育保险

4

工伤保险

5

失业保险

6

住房公积金

合计

公司 个人 公司 个人 公司

个人

公司 个人 公司 个人 公司 个人 公司 个人 公司 个人

社保缴费比例及缴费基数

缴费比例

缴费基数

月缴费额(元)

备注

16.00% 8.00%

4575元(举例)

732.00 366.00

6.00%

274.50

2.00%

91.50

0.00%

0.00

由个人承担,每月10元,

按年缴纳

1.00%

缴费基数一般每年6月份到社保局申 报,缴费基数一般按照当地职工上年

0.00%

度社会平均工资计算,最低60%,最 高300%,比如郑州市上年度社会平均

0.90%

工资4575元/月,那么缴费基数最低 4575*60%=2745元,缴费基数最高

注:由于客观原因,全国各省市的缴费比例和计算标准可能有所不同,上表缴费比例以河南省为例。Fra bibliotek0.00%

4575*300%=13725元。

120元/年

45.75 0.00 41.18 0.00

根据行业风险性质费 率有差异

0.70%

32.03

0.30%

13.73

5.00% 5.00%

228.75 228.75

缴费比例在5%-12%区间 均可,由企业自定

29.60%

1354.20

15.30%

699.98

成都历年社保缴费标准表

成都历年社保缴费标准表是指成都市各类社会保险的缴费标准表,包括养老保险、医疗保险、失业保险、工伤保险和生育保险等。

这些保险的缴费标准是由国家和地方政府制定的,根据不同的地区和行业,缴费标准也有所不同。

以下是成都市近几年的社保缴费标准表:2021年成都市社保缴费标准表养老保险:单位缴费比例为20%,个人缴费比例为8%。

缴费基数为1-28,860元/月。

医疗保险:单位缴费比例为10%,个人缴费比例为2%。

缴费基数为1-28,860元/月。

失业保险:单位缴费比例为1%,个人缴费比例为0.5%。

缴费基数为1-28,860元/月。

工伤保险:单位缴费比例为0.5%-2%,个人无需缴费。

缴费基数为1-28,860元/月。

生育保险:单位缴费比例为0.8%,个人无需缴费。

缴费基数为1-28,860元/月。

2020年成都市社保缴费标准表养老保险:单位缴费比例为20%,个人缴费比例为8%。

缴费基数为1-27,810元/月。

医疗保险:单位缴费比例为10%,个人缴费比例为2%。

缴费基数为1-27,810元/月。

失业保险:单位缴费比例为1%,个人缴费比例为0.5%。

缴费基数为1-27,810元/月。

工伤保险:单位缴费比例为0.5%-2%,个人无需缴费。

缴费基数为1-27,810元/月。

生育保险:单位缴费比例为0.8%,个人无需缴费。

缴费基数为1-27,810元/月。

2019年成都市社保缴费标准表养老保险:单位缴费比例为20%,个人缴费比例为8%。

缴费基数为1-26,786元/月。

医疗保险:单位缴费比例为10%,个人缴费比例为2%。

缴费基数为1-26,786元/月。

失业保险:单位缴费比例为1%,个人缴费比例为0.5%。

缴费基数为1-26,786元/月。

工伤保险:单位缴费比例为0.5%-2%,个人无需缴费。

缴费基数为1-26,786元/月。

生育保险:单位缴费比例为0.8%,个人无需缴费。

缴费基数为1-26,786元/月。

总的来说,成都市的社保缴费标准与全国其他地区相比较为稳定,每年的变化不大。

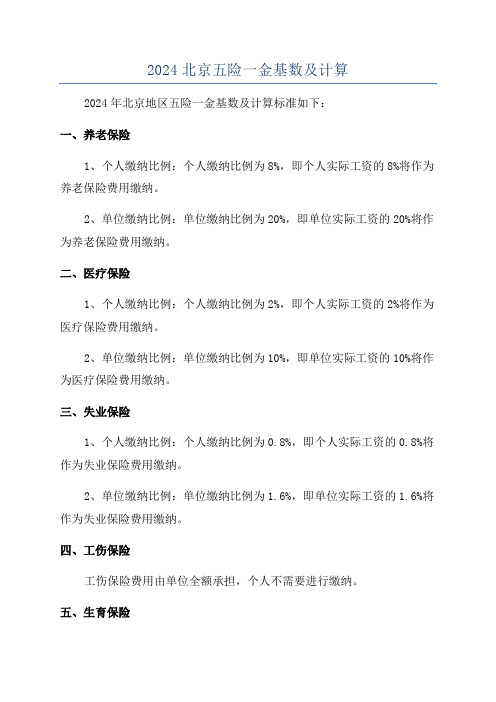

2024北京五险一金基数及计算

2024北京五险一金基数及计算

2024年北京地区五险一金基数及计算标准如下:

一、养老保险

1、个人缴纳比例:个人缴纳比例为8%,即个人实际工资的8%将作为养老保险费用缴纳。

2、单位缴纳比例:单位缴纳比例为20%,即单位实际工资的20%将作为养老保险费用缴纳。

二、医疗保险

1、个人缴纳比例:个人缴纳比例为2%,即个人实际工资的2%将作为医疗保险费用缴纳。

2、单位缴纳比例:单位缴纳比例为10%,即单位实际工资的10%将作为医疗保险费用缴纳。

三、失业保险

1、个人缴纳比例:个人缴纳比例为0.8%,即个人实际工资的0.8%将作为失业保险费用缴纳。

2、单位缴纳比例:单位缴纳比例为1.6%,即单位实际工资的1.6%将作为失业保险费用缴纳。

四、工伤保险

工伤保险费用由单位全额承担,个人不需要进行缴纳。

五、生育保险

生育保险费用由单位全额承担,个人不需要进行缴纳。

六、公积金

1、个人缴纳比例:个人缴纳比例为12%,即个人实际工资的12%将作为公积金费用缴纳。

2、单位缴纳比例:单位缴纳比例为12%,即单位实际工资的12%将作为公积金费用缴纳。

七、综合计算

根据个人实际工资,按照各项社保及公积金的缴费比例计算个人和单位应缴纳的金额。

4、工伤保险和生育保险:个人和单位都不需要缴纳。

综合计算:个人应缴纳社保和公积金的总额为960元+240元+96元+1440元=2736元,单位应缴纳社保和公积金的总额为2400元+1200元

+192元+1440元=5232元。

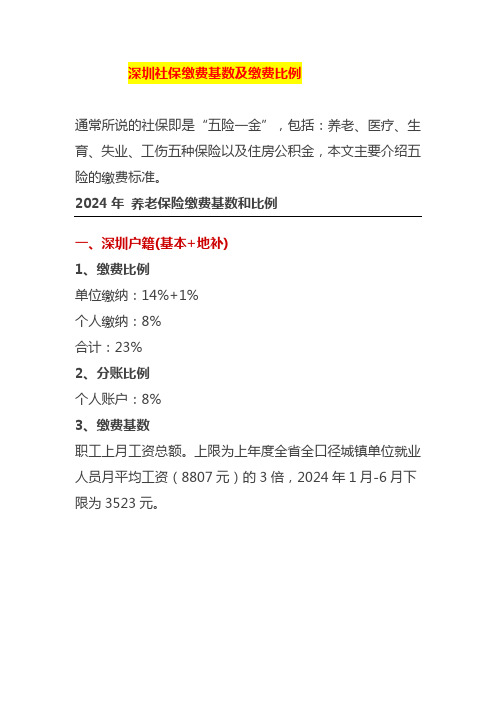

深圳社保缴费基数及缴费比例

深圳社保缴费基数及缴费比例通常所说的社保即是“五险一金”,包括:养老、医疗、生育、失业、工伤五种保险以及住房公积金,本文主要介绍五险的缴费标准。

2024年养老保险缴费基数和比例一、深圳户籍(基本+地补)1、缴费比例单位缴纳:14%+1%个人缴纳:8%合计:23%2、分账比例个人账户:8%3、缴费基数职工上月工资总额。

上限为上年度全省全口径城镇单位就业人员月平均工资(8807元)的3倍,2024年1月-6月下限为3523元。

二、非深圳户籍1、缴费比例单位缴纳:14%个人缴纳:8%合计:22%2、分账比例个人账户:8%3、缴费基数职工上月工资总额。

上限为上年度全省全口径城镇单位就业人员月平均工资(8807元)的3倍,2024年1月-6月下限为3523元。

医疗保险缴费基数和比例自2024年1月1日起至2024年12月31日止,我市基本医疗保险待遇偿付基数涉及本市上上年度在岗职工年平均工资的,按164754元/年的标准计算。

一、职工一档医保>>缴费基数:用人单位的缴费基数为本单位职工缴费工资总额,个人缴费基数为本人月工资收入。

缴费基数上限:32376元(2024年1月1日起至2024年12月31日)缴费基数下限:6475元(2024年1月1日起至2024年12月31日)>>缴费比例:8%单位缴纳比例:5%(2024年1月1日起至2025年12月31日)个人缴纳比例:2%个人账户入账比例:个人账户的计入标准按照国家、广东省有关规定执行二、职工二档医保>>缴费基数:用人单位的缴费基数为本单位职工缴费工资总额,个人缴费基数为本人月工资收入。

缴费基数上限:32376元(2024年1月1日起至2024年12月31日)缴费基数下限:6475元(2024年1月1日起至2024年12月31日)>>缴费比例:2%单位缴纳比例:1.5%个人缴纳比例:0.5%三、居民医保>>缴费基数:本市上上年度城镇居民月可支配收入(按6060元/月的标准计算)>>缴费比例:1.8%,个人和财政按比例分担少年儿童和大学生:个人缴0.6%,财政补助1.2%;成年居民:个人缴0.7%,财政补助1.1%。

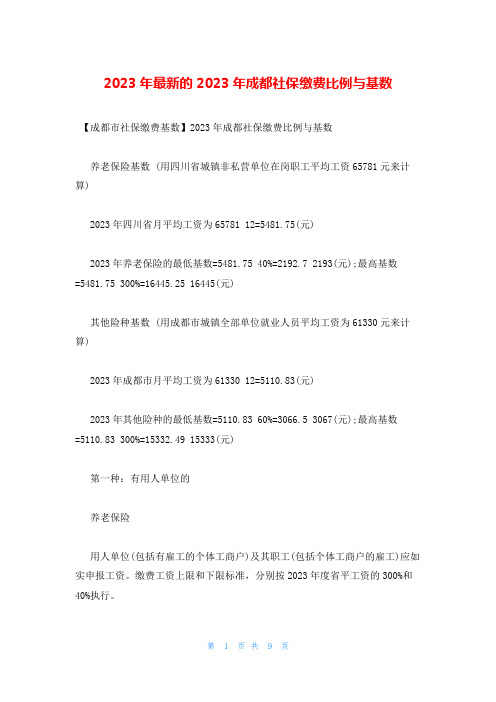

2023年最新的2023年成都社保缴费比例与基数

2023年最新的2023年成都社保缴费比例与基数【成都市社保缴费基数】2023年成都社保缴费比例与基数养老保险基数 (用四川省城镇非私营单位在岗职工平均工资65781元来计算)2023年四川省月平均工资为65781 12=5481.75(元)2023年养老保险的最低基数=5481.75 40%=2192.7 2193(元);最高基数=5481.75 300%=16445.25 16445(元)其他险种基数 (用成都市城镇全部单位就业人员平均工资为61330元来计算)2023年成都市月平均工资为61330 12=5110.83(元)2023年其他险种的最低基数=5110.83 60%=3066.5 3067(元);最高基数=5110.83 300%=15332.49 15333(元)第一种:有用人单位的养老保险用人单位(包括有雇工的个体工商户)及其职工(包括个体工商户的雇工)应如实申报工资。

缴费工资上限和下限标准,分别按2023年度省平工资的300%和40%执行。

其他险种用人单位(包括有雇工的个体工商户)及其职工(包括个体工商户的雇工)缴费工资上限和下限标准,从6月起分别按2023年度市平工资的300%和60%执行。

【其他险种:基本医疗保险(包括大病医疗互助补充保险)、失业保险、工伤保险和生育保险】按照最低基数与最高基数,咱们来看看具体要交的金额吧! ▼▼▼注:工伤保险是根据行业确定基准费率,实际费率为(基准费率+浮动费率) 0.7,所以此张表上没有体现,合计缴费金额仅作参考。

也就是说,每月最少你都要自己缴纳249.05元,最多交1683.59元。

成都本地宝微信可以查询社保个人账户缴费明细啦!微信搜索成都本地宝或者扫描下方二维码,关注成都本地宝发送关键词社保即可查询社保个人账户缴费明细!第二种:个体工商户养老保险城镇个体参保人员缴费基数标准分别按2023年度省平工资的40%、60%、80%和100%执行。

各地社保、公积金基数比例

医疗 工伤 生育 失业 公积金 养老 医疗 工伤 生育 失业 公积金 养老 医疗 工伤 生育 失业 公积金 养老【三险】 医疗【三险】 工伤【三险】 生育 失业 公积金 养老【原小城镇】 医疗【原小城镇】 工伤【原小城镇】 生育【原小城镇】 失业【原小城镇】 公积金 养老 医疗 工伤 生育 失业 公积金 养老 医疗 工伤 生育 失业 公积金 公积金(甲类) 公积金(乙类) 乙类住房公积金 甲类浮动住房公积 金 养老 医疗

包头 包头 包头 包头 包头 呼和浩特 呼和浩特 呼和浩特 呼和浩特 呼和浩特 呼和浩特 上海 上海 上海 上海 上海 上海 上海 上海 上海 上海 上海 上海 上海 上海 上海 上海 上海 上海 南京 南京 南京 南京 南京 南京 苏州 苏州 苏州 苏州 苏州 苏州 苏州园区 苏州园区 苏州园区 苏州园区 昆山 昆山

0.5%(农业户口不 缴) 10.0% 8.0% 2.0%

10671 17786.65 14766 14766 14766 14766

1.0% 10%/15% 8.0%

14766 24609 2953 2953 2953

8.0% 2.0%

14766 14766 14766 14766

1%or0 14.0% 8.0% 2.0%

江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 江苏 浙江 浙江 浙江 浙江 浙江 浙江 浙江 浙江 浙江 浙江 浙江 浙江 浙江 浙江 浙江 浙江 浙江 浙江 浙江

淮安 淮安 淮安 徐州 徐州 徐州 徐州 徐州 徐州 常州 常州 常州 常州 常州 常州 连云港 连云港 连云港 连云港 连云港 连云港 盐城 盐城 盐城 盐城 盐城 盐城 杭州 杭州 杭州 宁波 宁波 嘉兴

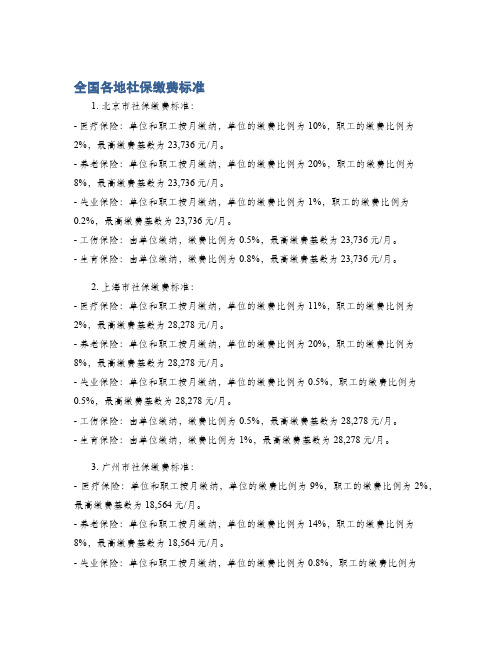

全国各地社保缴费标准

全国各地社保缴费标准1. 北京市社保缴费标准:- 医疗保险:单位和职工按月缴纳,单位的缴费比例为10%,职工的缴费比例为2%,最高缴费基数为23,736元/月。

- 养老保险:单位和职工按月缴纳,单位的缴费比例为20%,职工的缴费比例为8%,最高缴费基数为23,736元/月。

- 失业保险:单位和职工按月缴纳,单位的缴费比例为1%,职工的缴费比例为0.2%,最高缴费基数为23,736元/月。

- 工伤保险:由单位缴纳,缴费比例为0.5%,最高缴费基数为23,736元/月。

- 生育保险:由单位缴纳,缴费比例为0.8%,最高缴费基数为23,736元/月。

2. 上海市社保缴费标准:- 医疗保险:单位和职工按月缴纳,单位的缴费比例为11%,职工的缴费比例为2%,最高缴费基数为28,278元/月。

- 养老保险:单位和职工按月缴纳,单位的缴费比例为20%,职工的缴费比例为8%,最高缴费基数为28,278元/月。

- 失业保险:单位和职工按月缴纳,单位的缴费比例为0.5%,职工的缴费比例为0.5%,最高缴费基数为28,278元/月。

- 工伤保险:由单位缴纳,缴费比例为0.5%,最高缴费基数为28,278元/月。

- 生育保险:由单位缴纳,缴费比例为1%,最高缴费基数为28,278元/月。

3. 广州市社保缴费标准:- 医疗保险:单位和职工按月缴纳,单位的缴费比例为9%,职工的缴费比例为2%,最高缴费基数为18,564元/月。

- 养老保险:单位和职工按月缴纳,单位的缴费比例为14%,职工的缴费比例为8%,最高缴费基数为18,564元/月。

- 失业保险:单位和职工按月缴纳,单位的缴费比例为0.8%,职工的缴费比例为0.2%,最高缴费基数为18,564元/月。

- 工伤保险:由单位缴纳,缴费比例为0.5%,最高缴费基数为18,564元/月。

- 生育保险:由单位缴纳,缴费比例为1%,最高缴费基数为18,564元/月。

4. 成都市社保缴费标准:- 医疗保险:单位和职工按月缴纳,单位的缴费比例为8%,职工的缴费比例为2%,最高缴费基数为20,244元/月。

各地最低工资及社保公积金缴纳基数与比例

08.9

850 850 560

7.105 580

7.5元/小时 6.6元/小时

860

8.3元/小时

08.4.1

770

7.4元/小时

2009.3.1

750

7.9元/小时

6元/小时 6.5元/小时 4.4元/小时 6.4元/小时

08.1.1

600 670

6.6元/小时 7元/月 620 6.4元/小时 580 7.1元/小时 6.8元/小时 7元/小时 6.5元/小时 6.9元/小时 2008.1 730 6.5元/小时 6.3元/小时 6.5

浙江 湖州 绍兴 安徽 湖北 湖南 江西 合肥 武汉 长沙 南昌 深圳 广州 东莞 佛山 汕头 广东 南区 汕尾 珠海 江门 潮州 中山 惠州 广西 南宁 福州 福建 厦门 泉州 海南 陕西 新疆 甘肃 宁夏 西区 青海 四川 重庆 云南 西藏 贵州 海口 西安 乌鲁木齐 兰州 银川 西宁 成都 重庆 昆明 拉萨 贵阳 06 550 6.3元/小时 07.11.01 650 06.10.01 06.05.01 06 06.03.01 06 06 06 06 580 580 540 6.4元/月 5.8元/小时 4.8元/小时 不变 不变 不变 540 580 430 450 6元/小时 6.5元/小时 4.4元/小时 5.4元∕小时 不变 不变 不变 07.10.01 540 580 430 560 440 580 580 540 06 06 06 06 06 06 690 600 500 570 650 570 6.6元/小时 5.8元/小时 3.8元/小时 5.5元/小时 6.8元/小时 5.5元/小时 不变 不变 07.11.01 07.08.01 07.08.01 07.08.01 06 06.9.1 690 600 6.6元/小时 5.8元/小时 不变 不变 690 600 500 690 600 580 650 750 650 06 06 05 06 06 06 06.09.01 06.04.01 06 06 670 520 460 600 510 810 780 578 690 600 5.7元/小时 5.7元/小时 5元/小时 6.5元/小时 5.7元/小时 4.66元/小时 7.5元/小时 6.6元/小时 6.6元/小时 5.8元/小时 07.09.01 07.10.01 07.03.01 07.07.01 不变 07.10.01 07.04.01 07.04.01 不变 不变

社保缴费基数及比例及计算表

社保缴费基数及比例及

计算表

文件管理序列号:[K8UY-K9IO69-O6M243-OL889-F88688]

2019年5月起上海社保缴费基数表一、2019年上海社保缴费基数

从今年4月1日开始上海市职工社会保险缴费基数的上限从16821调整到23496元,缴费基数的下限由4279调整到4699元,相比2018年,上海社保缴费基数标准有所上调。

5月1日上海社保缴费基数又进行了调整,上下限分别为24633元和4927元。

上海市社会保险的缴费基数是按照上一年度上海市社会平均工资来计算的,社保的最低缴费基数不低于社会月平均工资的60%,最高缴费基数不高于社会平均工资的300%。

二、2019年城镇职工社保个人和单位缴费比例

1、养老保险:个人缴费8%,单位缴费16%;

2、医疗保险:个人缴费2%,单位缴费9.5%;

3、生育保险:个人不交费,单位缴费1%;

4、工伤保险:个人不交费,单位缴费0.1%;

5、失业保险:个人缴费0.5%,单位缴费0.5%;

2019年5月起上海社保缴费金额计算。