最新2019-上海汽车股份有限公司财务报表分析_00002-PPT课件

上汽集团财务报表分析110页PPT

上汽集团财务报表分析

36、“不可能”这个字(法语是一个字 ),只 在愚人 的字典 中找得 到。--拿 破仑。 37、不要生气要争气,不要看破要突 破,不 要嫉妒 要欣赏 ,不要 托延要 积极, 不要心 动要行 动。 38、勤奋,机会,乐观是成功的三要 素。(注 意:传 统观念 认为勤 奋和机 会是成 功的要 素,但 是经过 统计学 和成功 人士的 分析得 出,乐 观是成 功的第 三要素 。

谢谢!

财务报表分析上汽集团

上海汽车集团股份有限公司目录一、上海汽车集团股份有限公司概况 (4)公司简介 (4)行业分析 (4)核心竞争力 (5)财务概况 (5)二、财务比率分析 (9)偿债能力 (9)营运能力 (17)盈利能力 (22)发展能力 (28)市场表现 (31)三、杜邦分析法 (35)四、综合评价(投资者角度) (36)一、上海汽车集团股份有限公司概况公司简介上海汽车集团股份有限公司(原名上海汽车股份有限公司,下简称"上汽"),于1997年11月在上海证券交易所上市,股票代码600104,是国内A股市场最大的汽车上市公司。

截止2015年12月31日普通股股份数已达到110亿股,目前,控股股东为上海汽车工业(集团)总公司,持股74.30%,股东性质为国有法人。

实际控制人为上海市国有资产监督管理委员会,对上海汽车工业(集团)总公司100%控股。

上汽集团经营范围为:汽车、摩托车、拖拉机等各种机动车整车,机械设备、总成及零部件的生产、销售,国内贸易(除专项规定),咨询服务业,经营本企业自产产品及技术的出口业务和本企业所需的机械设备、原辅材料及技术的进口业务等。

上汽集团所属主要整车企业包括乘用车公司、上汽大通、上汽大众、上汽通用、上汽通用五菱、南京依维柯、上汽依维柯红岩、上海申沃等。

2016年,上汽集团整车销量达到648.9万辆,同比增长9.95%,继续保持国内汽车市场领先优势,并以2015年度1066.8亿美元的合并销售收入,第十二次入选《财富》杂志世界500强,排名第46位,比上一年上升了14位。

行业分析2016年我国宏观经济逐步企稳,国内汽车市场走势跌宕起伏、前抑后扬,1.6升及以下小排量汽车购置税征收政策调整对车市的影响,大大超出年初预计。

全年国内市场销售整车2818.7万辆,同比增长12.3%,增速同比提升8.1个百分点,国内车市在经历连续两年中低速增长后,增速再次回升至两位数水平;其中,乘用车销售2424.3万辆,同比增长15.7%,商用车销售394.4万辆,同比下降5.1%。

上汽集团2019年上半年财务分析详细报告

上汽集团2019年上半年财务分析详细报告一、资产结构分析 1.资产构成基本情况上汽集团2019年上半年资产总额为78,022,780.42万元,其中流动资产为46,439,861.96万元,主要分布在货币资金、一年内到期的非流动资产、其他流动资产等环节,分别占企业流动资产合计的26.83%、16.7%和14.71%。

非流动资产为31,582,918.46万元,主要分布在固定资产和长期投资,分别占企业非流动资产的22.69%、22.05%。

资产构成表项目名称2019年上半年 2018年上半年 2017年上半年 数值 百分比(%)数值百分比(%)数值百分比(%)总资产 78,022,780.42100.0073,616,918.01 100.0063,671,706.23 100.00 流动资产 46,439,861.9659.5241,971,615.31 57.0136,471,737.39 57.28 长期投资 6,963,917.498.9312,263,379.97 16.6612,948,322.21 20.34 固定资产 7,165,071.4 9.186,243,340.55 8.484,948,605.87 7.77 其他17,453,929.22.37 13,138,582.17.85 9,303,040.714.612.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的36.09%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表项目名称2019年上半年 2018年上半年 2017年上半年 数值 百分比(%)数值百分比(%)数值百分比(%)流动资产 46,439,861.96100.0041,971,615.31 100.0036,471,737.39 100.00 存货 5,770,037.7712.425,919,804.26 14.104,900,595.45 13.44 应收账款 4,543,581.099.783,945,094.78 9.403,898,135.75 10.69 其他应收款 1,462,050.4 3.151,222,171.61 2.91 646,378.27 1.77 交易性金融资产 3,333,296.427.180.000.00 应收票据 967,194.72 2.082,271,867.62 5.412,335,186.67 6.40 货币资金 12,458,792.0626.8311,741,628.95 27.9810,813,717.28 29.65 其他17,904,909.38.56 16,871,048.40.20 13,877,723.38.053.资产的增减变化2019年上半年总资产为78,022,780.42万元,与2018年上半年的73,616,918.01万元相比有所增长,增长5.98%。

上海汽车财务分析

2007年

2008年

营业收入 2009年 2010年

2011年

营业收入

营业利润

45,000 40,000 35,000 30,000 25,000 20,000 15,000 10,000

5,000 0

-5,000

2007年

2008年

营业利润 2009年 2010年

2011年

营业利润

51,384

2011年12月 526,421 506,211 20,209 35,048 40,050 -5,001 12,161 28,287 -16,125 59,527

偿债能力分析

1.4 1.2

1 0.8 0.6 0.4 0.2

0 2007年

短期偿债能力

2008年 2009年 2010年 2011年

❖ 公司主营汽车整车,变速箱、底盘、弹簧、散热器、车灯、 制动器、转向机等汽车零部件。

❖ 2010年公司在全球汽车行业的销量排名达到第8位,也是国 内首家年销量突破300万辆的整车大集团。

上海汽车的股权结构

上海汽车股本的扩张

❖ 2010年,公司定向增发9亿股,募集资金人民币100亿,用于 自主品牌乘用车投资项目,自主品牌商用车投资项目,双离 合器自动变速器总成项目,技术中心建设二期项目。

2007年

2008年

2009年

2010年

2011年

总资产增长率 净资产增长率

发展能力分析

❖ 在危机过后的2009年、2010年、2011年公司总资产与净资产 高速增长,但这种增长很大程度上归功于重组,属于一种 “非自然增长”,2011年公司已经整体上市,后续资产的增 长将主要来源于公司的经营,预期在以后的年份公司资产增 长率出现一定程度下降之后将呈现稳中有升的趋势。

上海汽车财务报表分析.ppt

上海汽车股份有限公司财务报表分析杨栩高谦赵春晖目录❖公司基本情况❖偿债能力状况分析❖营运能力分析❖盈利能力分析❖发展能力状况分析❖行业比较与分析❖总结公司基本情况•1、股票发行情况•上海汽车股份有限公司(“上汽股份”)由上海汽车工业(集团)总公司(“上汽集团”)独家发起,采用社会募集方式设立的股份有限公司。

•股票代码:600104股票名称:上海汽车,发行日期:1997.11.7•总股本110.26亿股,流通A股91.70(亿)股上汽集团持有819,144.99万股,74.30%,前10名股东中除上汽集团与跃进汽车外,其他大部分都为基金,公司基本情况(续) 2、公司主营•汽车,摩托车,拖拉机等各种机动车整车,机械设备,总成及零部件的生产、销售,国内贸易(除专项规定),咨询服务业。

•主要产品大众通用别克荣威桑塔拉流动比率趋势变化图0.20.40.60.811.21.42007年2008年2009年2010年2011年变化区间单位:流动比率20092008年相比大幅增长,增长了33.09%。

2009年流动负债与2008年相比大幅增长,增长了44.7%。

流动资产的增长速度慢于流动负债的增长速度,致使流动比率有所下降。

而2009年以后上汽的流动比率波动较大,,上汽2010年流动比率为1.1061,2011年流动比率为1.1718,流动资产的增长速度快于流动负债的增长速度,致使流动比率有所提高。

虽然近两年流动比率有所增长,总体来看,但是仍然低于行业低线,公司偿债能力较差。

(行业平均值2009年从总体上来看,2009年上汽的速动比率最低,也就是说其短期偿债能力最弱,速动资产的增长速度慢于流动负债的增长速度,致使速动比率有所下降。

追寻原因:可能是金融危机带给整个行业的负面影响,导致于负债大幅增加而2010、2011年,速动比明显增加,公司的流动资产增加较快,公司整体形式处于好转速动比率0.650.70.750.80.850.90.952008年2009年2010年2011年速动比率资产负债率0.10.20.30.40.50.60.72008年2009年2010年2011年资产负债率从资产负债率看得出来,08年的上汽在双龙的资产减值、投资收益的减少、与南汽合并后南汽部分的亏损。

2019年上汽集团财务分析报告

上汽集团财务分析报告一、公司背景(一)是国内A股市场最大的汽车上市公司上海汽车集团股份有限公司(简称“上汽集团”,股票代码600104)是国内A股市场最大的汽车上市公司。

20XX年,通过向上海汽车工业(集团)总公司及上海汽车工业有限公司发行股份,购买独立零部件,服务贸易和新能源汽车业务的相关股权和资产,上汽集团实现资产重组整体上市,总股本达到110亿股。

二、战略分析(一)、汽车行业特征分析汽车行业的国际环境分析在经历了严重的全球衰退之后,全球经济在20XX年下半年开始呈现复苏趋势。

在先进经济体中,前所未有的公共干预已使经济活动稳定,甚至促使若干经济体恢复适度增长。

在这一背景下,“政策市”正在全球范围内的汽车市场上兴起。

从美国到欧洲到日本,购车税费减免成为当地推动汽车消费的主要手段,效果异常明显。

全球范围内汽车市场出现明显反弹。

1.全球范围内汽车市场出现复苏,带动了我国汽车出口的复苏经济危机爆发之后,各地区都采取了一系列的政策措施,推动汽车市场的复苏。

美国市场受“旧车换现金”计划刺激短暂回暖?,欧洲市场“以旧换新”政策奏效,新兴市场快速复苏。

全球汽车业复苏带动了我国汽车出口的复苏。

2.国外某些汽车企业在经营管理,以及财务管理等方面出现了失误,对中国汽车企业的海外发展提供了机会。

以上汽的自主品牌来说,上汽的自主品牌的发展除了自主创新之外,第二条道路是通过完整购买国外汽车企业,借壳上市,贴上自己的品牌。

3.竟争加剧。

中国成为第二大汽车消费市场,外国企业企业会加紧进入中国汽车消费市场,会加剧国内的竟争。

同时,在国外也会出现相同情况。

因此,中国汽车不管在国内或者国外都会面临强有力的竟争。

4.国外汽车企业的竟争力强。

我们不得不承认,国外汽车企业在规模,经营管理还是品牌方向,我们都与国外存在着很大差距,值得我们去借鉴。

5.新能源车成为趋势。

新能源车的发展,成为未来汽车企业发展的趋势,各个国家都在往这方向着力,不过,在新能源车方向,中国与其它国家并不存在很大的差距,我们有信心我们会也会取得不俗的成绩。

上海汽车股份有限公司财务报表精确分析

2019/7/9 13

资产质量分析(续)

在编制会计报表的实际中,如果公司纳入合并,审计师 一般会对其审计并采用与母公司相同的会计政策,也就 是说会比较严格。如果不纳入合并而只采用权益法核算 ,审计师可能会不对其审计而是由公司委托别的会计师 行或者简单审核,也就是说不会太严格。如果这个子公 司资产本不优良,(在2001年前,国内会计制度不要求 提取存货、固定资产、投资的减值准备)在这种方式下 容易被忽略,从而使上市公司身上可能存在的“烂肉” 被遮挡过去。

Y1999

合并报表

毛利率

41%

资产报酬率

14%

股东权益比率

20%

母公司

毛利率

42%

资产报酬率

45%

股东权益比率

20%

Y1998

44% 16% 20%

45% 17% 20%

2019/7/9 25

基本财务指标分析(续)

公司有超强的获利能力。14%的总资产报酬率意味着只需要6~7 年就可以完全赚回一个同等规模的公司。

母公司

55

52

14

11

1.4

1.5

3.4

3

39

31

2019/7/9 21

基本财务指标分析(续)

由于1999年公司合并范围有较大变化,对于应收帐款、存货采 用年初年末简单平均,所得数据不完全代表平均数。故同时选 用母公司数据。

在计算平均收帐期时,假定全部销售收入为赊销收入。

2019/7/9 22

财务报表分析上汽集团

上海汽车集团股份有限公司目录一、上海汽车集团股份有限公司概况 (4)公司简介 (4)行业分析 (4)核心竞争力 (5)财务概况 (5)二、财务比率分析 (9)偿债能力 (9)营运能力 (17)盈利能力 (22)发展能力 (28)市场表现 (31)三、杜邦分析法 (35)四、综合评价(投资者角度) (36)一、上海汽车集团股份有限公司概况公司简介上海汽车集团股份有限公司(原名上海汽车股份有限公司,下简称"上汽"),于1997年11月在上海证券交易所上市,股票代码600104,是国内A股市场最大的汽车上市公司。

截止2015年12月31日普通股股份数已达到110亿股,目前,控股股东为上海汽车工业(集团)总公司,持股74.30%,股东性质为国有法人。

实际控制人为上海市国有资产监督管理委员会,对上海汽车工业(集团)总公司100%控股。

上汽集团经营范围为:汽车、摩托车、拖拉机等各种机动车整车,机械设备、总成及零部件的生产、销售,国内贸易(除专项规定),咨询服务业,经营本企业自产产品及技术的出口业务和本企业所需的机械设备、原辅材料及技术的进口业务等。

上汽集团所属主要整车企业包括乘用车公司、上汽大通、上汽大众、上汽通用、上汽通用五菱、南京依维柯、上汽依维柯红岩、上海申沃等。

2016年,上汽集团整车销量达到648.9万辆,同比增长9.95%,继续保持国内汽车市场领先优势,并以2015年度1066.8亿美元的合并销售收入,第十二次入选《财富》杂志世界500强,排名第46位,比上一年上升了14位。

行业分析2016年我国宏观经济逐步企稳,国内汽车市场走势跌宕起伏、前抑后扬,1.6升及以下小排量汽车购置税征收政策调整对车市的影响,大大超出年初预计。

全年国内市场销售整车2818.7万辆,同比增长12.3%,增速同比提升8.1个百分点,国内车市在经历连续两年中低速增长后,增速再次回升至两位数水平;其中,乘用车销售2424.3万辆,同比增长15.7%,商用车销售394.4万辆,同比下降5.1%。

2019年上汽集团财务分析报告

上汽集团财务分析报告一、公司背景(一)是国内A股市场最大的汽车上市公司上海汽车集团股份有限公司(简称“上汽集团”,股票代码600104)是国内A股市场最大的汽车上市公司。

20XX年,通过向上海汽车工业(集团)总公司及上海汽车工业有限公司发行股份,购买独立零部件,服务贸易和新能源汽车业务的相关股权和资产,上汽集团实现资产重组整体上市,总股本达到110亿股。

二、战略分析(一)、汽车行业特征分析汽车行业的国际环境分析在经历了严重的全球衰退之后,全球经济在20XX年下半年开始呈现复苏趋势。

在先进经济体中,前所未有的公共干预已使经济活动稳定,甚至促使若干经济体恢复适度增长。

在这一背景下,“政策市”正在全球范围内的汽车市场上兴起。

从美国到欧洲到日本,购车税费减免成为当地推动汽车消费的主要手段,效果异常明显。

全球范围内汽车市场出现明显反弹。

1.全球范围内汽车市场出现复苏,带动了我国汽车出口的复苏经济危机爆发之后,各地区都采取了一系列的政策措施,推动汽车市场的复苏。

美国市场受“旧车换现金”计划刺激短暂回暖?,欧洲市场“以旧换新”政策奏效,新兴市场快速复苏。

全球汽车业复苏带动了我国汽车出口的复苏。

2.国外某些汽车企业在经营管理,以及财务管理等方面出现了失误,对中国汽车企业的海外发展提供了机会。

以上汽的自主品牌来说,上汽的自主品牌的发展除了自主创新之外,第二条道路是通过完整购买国外汽车企业,借壳上市,贴上自己的品牌。

3.竟争加剧。

中国成为第二大汽车消费市场,外国企业企业会加紧进入中国汽车消费市场,会加剧国内的竟争。

同时,在国外也会出现相同情况。

因此,中国汽车不管在国内或者国外都会面临强有力的竟争。

4.国外汽车企业的竟争力强。

我们不得不承认,国外汽车企业在规模,经营管理还是品牌方向,我们都与国外存在着很大差距,值得我们去借鉴。

5.新能源车成为趋势。

新能源车的发展,成为未来汽车企业发展的趋势,各个国家都在往这方向着力,不过,在新能源车方向,中国与其它国家并不存在很大的差距,我们有信心我们会也会取得不俗的成绩。

上汽集团2019年度财务分析报告

上汽集团[600104]2019年度财务分析报告目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (6)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (10)2.2.4 所有者权益基本构成情况 (11)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (13)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (21)2.5 偿债能力分析 (25)2.5.1 短期偿债能力 (25)2.5.2 综合偿债能力 (26)2.6 营运能力分析 (27)2.6.1 存货周转率 (27)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况上汽集团2019年资产总额为849,333,279,599.19元,其中流动资产为511,157,627,553.49元,占总资产比例为60.18%;非流动资产为338,175,652,045.7元,占总资产比例为39.82%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,上汽集团2019年的流动资产主要包括货币资金、其他流动资产以及交易性金融资产,各项分别占比为25.01%,21.48%和12.39%。

汽车行业财务报表综合分析(ppt 118页)_9567

•

流动比率趋势分析

2021/3/4

比率数值

2.5 2.3 2.1 1.9 1.7 1.5

19X1

19X2

分析年度

BW Industry

19X3

•

2021/3/4

Ratio Value

速动比率 -- 趋势分析比较

速动比率趋势分析

1.5

1.3

1.0

0.8

0.5

19X1

19X2

19X3

Analysis Year

$1,599 = 2.30次

$696

3 ·2存货变现性--周转率分析

•年度 •19X3 •19X2 •19X1

存货周转率

•BW •2.30 •2.44 •2.64

行业水平

3.45 3.76 3.69

BW 公司存货周转率很差.

2021/3/4

3·2 存货变现性--周转率分析

• Trend Analysis of Inventory Turnover Ratio

2021/3/4

本章要讨论的主要问题

• 第一节 财务分析概述 • 第二节 主要财务报表 • 第三节 财务比率分析 • 第四节 上市公司财务报告分析 • 第五节 现金流量分析

2021/3/4

2021/3/4

一、财务报表分析的产生与发展

• 1、为银行服务的信用分析 • 2、为资本市场服务的盈利分析 • 3、为公司经理决策服务的公司内部分析

2021/3/4

一、财务比率分析方法综 述

• 财务比率:

• • 涉及两个会计数据指数 ,常由一个数据除以另一个

数据得到。

•比较的类型

•内部比较 •外部比较

2021/3/4

上海汽车股份有限公司财务报表分析精品文档

占总利润 的比例 75%

13%

对应资产 平均占有

额 2255

1518

平均资产 收益率 28%

8%

短期投资收 益+利息收

入

税前利润总 额 2019/10/11

81 824

9。8%

1655 5429

5%

15%

8

利润质量分析(续)

数据说明:

1.短期投资收益(包括委托投资和委托贷款收益)和财务费 用中利息收入均为货币资金运用收益,对应的资产是货币 资金和短期投资加权平均。该资产收益率指标反映公司对 货币资金的运用效果。

几个特殊比率

Y2019

Y2019

每股摊薄收益 0.512

0.502

每股净资产

2.91

2.82

2019/10/11 26

总结

尽管上汽股份在汽车变速箱、汽车弹簧的基础上,努 力提高技术水平,拓宽产品线(限于汽车零配件),但 其经营严重依赖于整车行业的景气即上海大众的市场 ,同时更严重依赖于上汽集团对于集团内利润的分配 即内部转移价格的决定。

通过前面分析可知,长期投资平均投资收益率为8%, 远低于主业的28%,尽管其对28%有贡献。

2019/10/11 14

资产质量分析(续)

由于本例子公司资料所限,无法详细分析这几个子公司的资产 状况。通过分别计算其本年度投资收益率,可知如下公司收益 率较低:

投资额

收益率

(百万)

齿轮四厂

10

6%

3. 息税前利润指的是营业利润扣除财务费用,反映主业经营成果 。对应的资产是平均占用的总资产减去①②中占用资产。

2019/10/11 10

利润质量分析(续)

上汽集团2019年财务状况报告

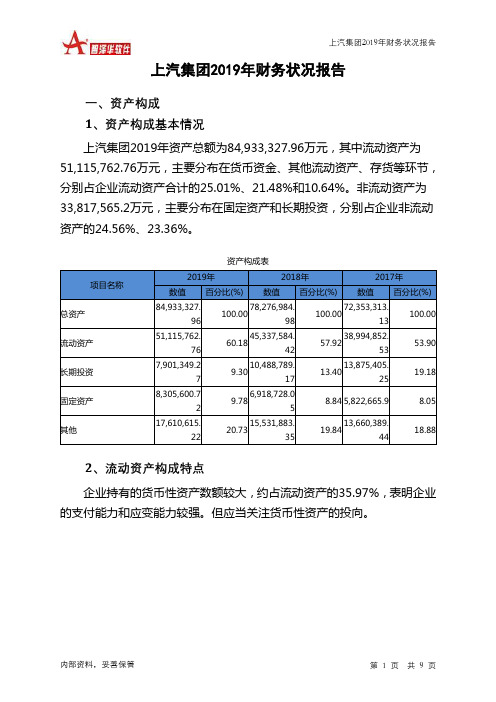

上汽集团2019年财务状况报告一、资产构成1、资产构成基本情况上汽集团2019年资产总额为84,933,327.96万元,其中流动资产为51,115,762.76万元,主要分布在货币资金、其他流动资产、存货等环节,分别占企业流动资产合计的25.01%、21.48%和10.64%。

非流动资产为33,817,565.2万元,主要分布在固定资产和长期投资,分别占企业非流动资产的24.56%、23.36%。

资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产84,933,327.96100.0078,276,984.98100.0072,353,313.13100.00流动资产51,115,762.7660.1845,337,584.4257.9238,994,852.5353.90长期投资7,901,349.279.3010,488,789.1713.4013,875,405.2519.18固定资产8,305,600.729.786,918,728.058.84 5,822,665.9 8.05其他17,610,615.2220.7315,531,883.3519.8413,660,389.4418.88 2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的35.97%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表项目名称2019年 2018年 2017年 数值 百分比(%)数值百分比(%)数值百分比(%)流动资产 51,115,762.76100.0045,337,584.42 100.0038,994,852.53 100.00 存货 5,439,863.3410.645,894,262.39 13.005,004,176.49 12.83 应收账款 4,134,063.548.094,012,980.61 8.853,466,780.71 8.89 其他应收款 1,321,219.312.581,356,872.21 2.99 921,420.25 2.36 交易性金融资产 4,979,659.9 9.742,656,195.84 5.860.00 应收票据 624,509.25 1.222,096,043.74 4.62 2,964,174.2 7.60 货币资金 12,782,683.6725.0112,377,137.64 27.3012,161,111.98 31.19 其他21,833,763.7442.71 16,944,09237.3714,477,188.937.133、资产的增减变化2019年总资产为84,933,327.96万元,与2018年的78,276,984.98万元相比有所增长,增长8.5%。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

2019/5/13 5

基本财务状况

通过对上汽股份合并财务报表的分析,可以看 出上汽股份是一只“金牛”。物流畅通,货款 回笼迅速,财务稳健,获利能力强,销售净利 润率达到29.46%,净资产收益率达到 17.62%

问题是:理由何在? 核心竞争力?超新技术?垄断行业或市场先行 者?美妙的公司管理?

上汽股份处于上汽集团以上海大众为龙头的汽车产业 链的一环,其90%以上的销售额产生于集团内。利润 的高低由集团内部转移价格调节。作为一个普通的汽 车变速箱供应商,这可能就是其绩优的一个主要原因 。

2019/5/13 7

利润质量分析(续)

利润类别

ห้องสมุดไป่ตู้营业利润( 不计利息收

入) 长期股权投

资收益

本年度 利润 618

2019/5/13 9

利润质量分析(续)

2. 长期股权投资收益指年末调整的被投资公司所有者权益净增减 ,本年度尚未收到被投资公司的现金分红。对应的资产为原始实 际投资额(包括长期股权投资额+追加投资额+非合并范围股权投 资差额初始金额)。该资产收益率指标反映长期股权投资的投资财 务成果。 由于本例中长期投资大都为产业投资,被投资公司处于上汽股份 整个生产链的上下游,长投效果除考虑财务成果外,还要考虑稳 定供应销售渠道等非财务成果或者说整个主业经营成果,既这些 长期股权投资对主业经营成果是有贡献的。

上海汽车股份有限公司 财务报表分析

指导老师:张新民 教授 小组成员:杨刚强、罗 科、李爱民

姚纳新、吴永光、陈文津、任海月 靳卫民、蔡虹燕、陈 远、俞子荣 林 菁、刘 剑、宋华青、张 敏

2019/5/13 1

目录

公司基本情况 行业分析 基本财务状况 利润质量分析 资产质量分析 基本财务指标分析 总结

卖股票后,公司难以找到资金运用出路。 .主业发展既得益于关联交易,也受制于关联交易。公司主业局

限在上汽集团内,99年比较98年销售基本没有增长(母公司, 扣除合并范围变化影响).。而公司占用如此多低收益的现金, 应该有能力也需要拓展业务范围。 . 本年增加短期借款2.3亿,全无必要。

2019/5/13 11

典型的一股独大

2019/5/13 3

公司基本情况(续)

2、公司主营

目前只是零配件供应商,并非生产“轿车” 主体上海汽车齿轮总厂:是国内规模最大、技

术最先进的汽车变速器总成生产企业,配套“ 上海大众”生产的2000型桑塔那及帕萨特;另 有少量金杯面包车变速器总成和出口产品 弹簧厂开始向上海通用“别克”供货

2019/5/13 12

资产质量分析(续)

未合并的理由是其资产总额、销售收入和当期净利润加总比例 在全部的10%以下。我们认为这里是滥用了重要性原则,违背 了《合并会计报表暂行规定》。

尽管其前述资产和收入所占比例可能很小,如果子公司出现较 大亏损或潜在巨大亏损,对母公司的影响也可能是相当重要。

2019/5/13 6

利润质量分析

(1) 关联交易对利润的贡献

公司2019年销售收入2,434百万,其中向关联公司销 售2,226百万,占91%以上。尤其向上海大众汽车有 限公司(“上海大众”)销售2,193百万,占90%。( 前已介绍,公司主导产品变速器总成主要为“上海大 众”的轿车产品配套)

2019/5/13 2

公司基本情况

1、股票发行情况

上海汽车股份有限公司(“上汽股份”)由上海汽车工业(集团)总公司(“上 汽集团”)独家发起,采用社会募集方式设立的股份有限公司。

股票代码:600104股票名称:上海汽车,发行日期:2019.11.7

总股本1 400 000 000股,上汽集团持有980 000 000股,占70%,前 10名股东中除上汽集团外,都为基金,占4.4%

分析合并范围选择,也可以认为上汽股份的合并政策的选用有 矛盾之处。比如,齿轮二厂注册资本3,900万,持股77%,未 纳入合并;齿轮三厂注册资本4,500万, 持股88%,纳入合并。

2019/5/13 13

资产质量分析(续)

在编制会计报表的实际中,如果公司纳入合并,审计师 一般会对其审计并采用与母公司相同的会计政策,也就 是说会比较严格。如果不纳入合并而只采用权益法核算 ,审计师可能会不对其审计而是由公司委托别的会计师 行或者简单审核,也就是说不会太严格。如果这个子公 司资产本不优良,(在2019年前,国内会计制度不要求 提取存货、固定资产、投资的减值准备)在这种方式下容 易被忽略,从而使上市公司身上可能存在的“烂肉”被 遮挡过去。

3. 息税前利润指的是营业利润扣除财务费用,反映主业经营成果 。对应的资产是平均占用的总资产减去①②中占用资产。

2019/5/13 10

利润质量分析(续)

可以看出,上汽股份主业资产收益率很高,通过关联交易的分 析认为其高收益率来源于关联交易。

而货币资金的资金运用效果比较差,反映了以下方面: .公司管理层资金运营能力不强。在禁止上市公司在二级市场买

2019/5/13

Corporate Strategy Course

4

行业分析

整车制造行业: 1。 加入WTO以后,跨国汽车公司纷纷来华合资或 收购,国内整车制造厂将面临巨大的竞争压力 2。中国轿车价格降低,行业平均利润减少 3。必然会要求零配件厂商降低成本

零部件制造业 1. 现在零部件价格高出国际市场10-20%, 2. 采购的全球化 3. 每年至少降价8-10% 4. (以上资料来自罗兰——贝格国际咨询公司对中国汽

资产质量分析

上汽股份由于不适当的合并政策,让报告阅读者无法了解未纳 入合并范围的被投资公司的资产质量状况。在会计角度而言, 需要了解长期股权投资质量来解决这个问题。

(1) 合并政策的选用和长期股权投资质量 以下子公司持股比例在50%以上,但未纳入合并: 上海齿轮二厂 上海齿轮四厂 上海中威弹簧有限公司 上海中星汽车悬挂件有限公司等 点击查看

110

占总利润 的比例 75%

13%

对应资产 平均占有

额 2255

1518

平均资产 收益率 28%

8%

短期投资收 益+利息收

入

税前利润总 额 2019/5/13

81 824

9。8%

1655 5429

5%

15%

8

利润质量分析(续)

数据说明:

1.短期投资收益(包括委托投资和委托贷款收益)和财务费 用中利息收入均为货币资金运用收益,对应的资产是货币 资金和短期投资加权平均。该资产收益率指标反映公司对 货币资金的运用效果。