CAPM在中国股市的有效性检验

CAPM在中国股市的有效性检验

CAPM在中国股市的有效性检验引言:资本资产定价模型(CAPM)是现代金融理论中的重要工具,也是股票定价理论的核心模型之一。

它通过衡量股票的系统风险与预期收益之间的干系,援助投资者预估股票的合理价格。

然而,CAPM模型的有效性在不同的市场中存在争议。

本文旨在检验CAPM模型在中国股市的有效性,并探讨可能影响其有效性的因素。

CAPM模型基本原理:CAPM模型基于一种基本假设,即投资者在做出投资决策时思量了两个因素:风险和预期收益。

依据CAPM模型,股票的预期收益与无风险利率和市场风险溢价之间存在线性干系。

风险溢价衡量了股票相对于无风险资产的附加收益,代表了投资者应对系统性风险的补偿。

CAPM模型在中国股市中的应用:CAPM模型是国际上广泛应用的股票定价模型之一,在中国股市也得到了一定程度的应用。

投资者可以通过CAPM模型预估股票的预期收益率,从而做出合理的投资决策。

然而,CAPM模型的有效性在中国股市中存在争议。

一些探究认为CAPM模型在中国股市中有效,而另一些探究则认为CAPM模型存在一定的局限性。

CAPM模型在中国股市的有效性检验:为了检验CAPM模型在中国股市的有效性,探究人员可以通过以下步骤进行实证探究:第一步:选择探究样本。

探究人员可以选择一定数量的股票作为探究样本,确保样本遮盖不同行业和市值的股票。

第二步:收集数据。

探究人员需要收集相关的股票价格、市场指数、无风险利率和其他相关数据。

这些数据可以从公开市场或相关数据提供商处得到。

第三步:计算CAPM模型的各个变量。

依据CAPM模型的公式,探究人员需要计算每个股票的系统风险、市场风险溢价和预期收益率。

系统风险可以通过计算股票与整个市场的相干系数来衡量。

第四步:检验CAPM模型的有效性。

探究人员可以使用统计方法,如线性回归模型,对CAPM模型进行检验。

他们可以比较计算得到的预期收益率与实际观察到的收益率之间的差异,评估模型的猜测能力。

可能影响CAPM模型有效性的因素:CAPM模型的有效性可能受到以下因素的影响:1. 市场条件:中国股市的特点和进步水平可能影响CAPM模型的有效性。

中国资本市场CAPM有效性检验

中国资本市场CAPM有效性检验利用2003年1月至2014年11月上海证券交易所的100只股票月度交易数据,改进由Black、Jensen和Scholes在1772年提出的BJS模型,使用严谨的计量手段,采取修正后的BJS模型检验CAPM在中国资本市场的有效性。

结果表明:所有时间序列都通过平稳性检验且都成同方差性;资本资产定价模型中的平均超额收益率与贝塔系数之间的线性关系成立,斜率为正数,回归方程的拟合优度非常高;但是截距项小于零且不能显著得等于无风险利率,说明中国资本市场中投机性仍然很大。

标签:资本资产定价模型;实证检验;有效性F21 引言美国著名金融学家、诺贝尔经济学奖获得者Harry Markovltz在其1952年的Portfolio selection一文中,第一次从风险资产的收益率与风险的关系出发,运用均值-方差分析探讨了不确定性条件下资产组合的最优选择问题,从而爆发了华尔街第一次革命。

在此基础上,Willian Sharpe、John Lintner和Jan Mossin(1964)、Capital asset prices:a theory of market equilibrium under conditions of risk(1965)、the valuation of risk assets and the selection of risky investments in stock portfolios and capital(1965)、Equilibrium in a capital asset market(1966)提出资本资产定价模型,即CAPM。

资本资产定价模型被认为是金融市场现代价格理论的基石,被广泛地用于经验分析,使丰富的金融统计数据可以得到系统而有效的利用。

自1992年5月21日上海股票市场全面放开股价以来,中国资本市场经历诸多大事。

1998年经历亚洲金融风暴,2002年11月试点DFII,2007年次贷危机引起的金融危机,2014年11月开放沪港通,中国资本市场逐渐与国际接轨,开放度越来越高。

资本资产定价模型CAPM在中国资本市场中的实证检验

资本资产定价模型CAPM在中国资本市场中的实证检验摘要:资本资产定价模型(Capital Asset Pricing Model,简称CAPM)是衡量投资组合预期回报的重要工具之一。

本文旨在探讨CAPM模型在中国资本市场的实证检验,并评估其在该市场中的有效性和适用性。

通过分析中国市场的相关数据,包括股票市场指数和个别股票的历史数据,我们对CAPM模型进行实证检验,并考察其在预测投资组合回报方面的准确性和可靠性。

研究结果显示,尽管CAPM模型在中国资本市场中的适用性存在一定局限,但仍然可以作为一种有效的工具来衡量投资组合风险和预期收益。

1. 引言随着中国资本市场的日益发展和开放,投资者对于投资组合分析和风险管理的需求不断增加。

CAPM模型作为一个经典的投资分析工具,广泛应用于衡量投资组合回报的预期收益和风险。

然而,CAPM模型在中国资本市场中的适用性一直备受争议和质疑。

本文将通过实证检验的方法来评估CAPM模型在中国资本市场中的有效性。

2. CAPM模型简述CAPM模型是由Sharpe、Lintner和Mossin等学者在20世纪60年代提出的。

该模型基于以下假设:(1) 投资者只关注风险与回报之间存在正相关的有效投资机会;(2) 投资者是追求风险最小化的理性投资者;(3) 市场是完全有效的。

CAPM模型可以用以下公式表示:E(Ri) = Rf + βi(E(Rm) - Rf)其中,E(Ri)是股票或投资组合i的预期回报,Rf是无风险利率,βi是股票或投资组合i的系统风险系数,E(Rm)是市场的预期回报。

3. 数据来源和模型检验方法本研究选取中国股票市场作为研究对象,收集了市场指数和个别股票的历史收益率数据。

利用这些数据,我们计算了每个股票的系统风险系数β,并将其与市场的预期回报进行对比。

我们采用回归分析方法来检验CAPM模型在中国资本市场中的适用性和有效性。

4. 实证检验结果我们将CAPM模型应用于中国股票市场,并通过回归分析的方法进行实证检验。

CAPM模型在中国有效性论证

证券投资分析CAPM模型有效性论证一.研究方法CAPM模型的形式为:Ri=Rf+i(Rm-Rf)(1)。

其中:Ri为第i种股票的收益率。

Rf 为无风险利率,Rm为市场组合的收益率,i是风险系数。

检验该模型是否有效,首先要估计个股的系数。

本文采用的方法是对单个股票的收益率Ri与市场指数的收益率Rm进行时间序列的回归确定系数之后,就可以将作为自变量对单个股票的收益率与系数再进行一次回归,进行检验。

二.样本选择1、股票品种本文随机选择股票,为以下十只1.浦发银行2.招商银行3.兴业银行4.南方航空5.同仁堂6.日照港7.万科A 8.大唐发电9.中国宝安10.盐田港2、市场指数本文选择上证综合指数作为市场组合指数3、无风险利率Rf=0.025三.所选股票数据的年份:2010.1.4-2010.12.31四.具体操作(一)回归求beta系数1、浦发银行Dependent Variable: YMethod: Least SquaresDate: 12/25/11 Time: 14:26Sample: 1/04/2010 12/31/2010Included observations: 242Variable Coefficient Std. Error t-Statistic Prob.C -0.027818 0.001058-26.30295 0.0000X 0.006186 0.000605 10.22709 0.0000R-squared 0.303527Mean dependentvar-0.027912Adjusted R-squared 0.300625S.D. dependentvar0.019673S.E. of regression 0.016452Akaike infocriterion-5.368507Sum squared resid 0.064961 Schwarz criterion-5.339673Log likelihood 651.5893 F-statistic104.5934Durbin-Watson stat 1.474769 Prob(F-statistic)0.0000002、招商银行Dependent Variable: Y Method: Least Squares Date: 12/25/11 Time: 14:33 Sample: 1/04/2010 12/31/2010 Included observations: 242Variable CoefficientStd.Error t-Statistic Prob.C -0.0260160.000969-26.83754 0.0000X 0.0060130.00055410.84521 0.0000R-squared 0.328894Mean dependentvar-0.026108Adjusted R-squared 0.326098S.D. dependentvar0.018370S.E. of regression 0.015080Akaike infocriterion-5.542689Sum squared resid 0.054576 Schwarz criterion-5.513854Log likelihood 672.6653 F-statistic117.6187Durbin-Watson stat 1.673752 Prob(F-statistic)0.0000003、兴业银行Dependent Variable: Y Method: Least Squares Date: 12/25/11 Time: 14:38Sample: 1/04/2010 12/31/2010 Included observations: 242Variable Coefficient Std. Error t-Statistic Prob.C -0.026554 0.001283-20.69085 0.0000X 0.007386 0.000734 10.06317 0.0000R-squared 0.296739Mean dependentvar-0.026666Adjusted R-squared 0.293809 S.D. dependent var0.023757S.E. of regression 0.019964Akaike infocriterion-4.981560Sum squared resid 0.095653 Schwarz criterion-4.952726Log likelihood 604.7688 F-statistic101.2675Durbin-Watson stat 1.759353 Prob(F-statistic)0.0000004、南方航空Dependent Variable: Y Method: Least Squares Date: 12/25/11 Time: 14:43 Sample: 1/04/2010 12/31/2010 Included observations: 242Variable Coefficient Std. Error t-Statistic Prob.C -0.022864 0.001472-15.53212 0.0000X 0.012131 0.000842 14.40960 0.0000R-squared 0.463851Mean dependentvar-0.023048Adjusted R-squared 0.461617 S.D. dependent var0.031208S.E. of regression 0.0228 Akaike info -4.707298 criterion 66Sum squared resid 0.125841 Schwarz criterion-4.678431Log likelihood 571.5791 F-statistic207.6365Durbin-Watson stat 1.815510 Prob(F-statistic)0.0000005、同仁堂Dependent Variable: YMethod: Least SquaresDate: 12/25/11 Time: 14:47Sample (adjusted): 1/04/2010 12/01/2010 Included observations: 220 after adjustmentsVariable Coefficient Std. Error t-Statistic Prob.C -0.022327 0.001612-13.84665 0.0000X 0.009307 0.000907 10.26638 0.0000R-squared 0.325909Mean dependentvar-0.022363Adjusted R-squared 0.322817 S.D. dependent var0.029063S.E. of regression 0.023916Akaike infocriterion-4.619471Sum squared resid 0.124693 Schwarz criterion-4.588620Log likelihood 510.1418 F-statistic105.3986Durbin-Watson stat 1.889725 Prob(F-statistic)0.0000006、日照港Dependent Variable: Y Method: Least Squares Date: 12/25/11 Time: 14:50 Sample: 1/04/2010 12/31/2010 Included observations: 242Variable Coefficient Std. Error t-Statistic Prob.C -0.025535 0.001064-23.99647 0.0000X 0.007823 0.000609 12.85477 0.0000R-squared 0.407766Mean dependentvar-0.025654Adjusted R-squared 0.405298S.D. dependentvar0.021465S.E. of regression 0.016553Akaike infocriterion-5.356220Sum squared resid 0.065764 Schwarz criterion-5.327385Log likelihood 650.1026 F-statistic165.2451Durbin-Watson stat 1.726877 Prob(F-statistic)0.0000007、万科ADependent Variable: Y Method: Least Squares Date: 12/25/11 Time: 15:07 Sample: 1/04/2010 12/31/2010 Included observations: 242Variable Coefficient Std. Error t-Statistic Prob.C -0.027602 0.002070-13.33167 0.0000X 0.006318 0.001184 5.335586 0.0000R-squared 0.106040Mean dependentvar-0.027698Adjusted R-squared 0.102315 S.D. dependent var0.033992S.E. of regression 0.032206Akaike infocriterion-4.025068Sum squared resid 0.248942 Schwarz criterion-3.996234Log likelihood 489.03 F-statistic 28.46833 48Durbin-Watson stat 1.235806 Prob(F-statistic)0.0000008、大唐发电Dependent Variable: Y Method: Least Squares Date: 12/25/11 Time: 15:10 Sample: 1/04/2010 12/31/2010 Included observations: 242Variable Coefficient Std. Error t-Statistic Prob.C -0.024475 0.002249-10.88155 0.0000X 0.005879 0.001286 4.570003 0.0000R-squared 0.080054Mean dependentvar-0.024564Adjusted R-squared 0.076221 S.D. dependent var0.036403S.E. of regression 0.034988Akaike infocriterion-3.859409Sum squared resid 0.293794 Schwarz criterion-3.830575Log likelihood 468.9885 F-statistic20.88493Durbin-Watson stat 1.183646 Prob(F-statistic)0.0000089、中国宝安Dependent Variable: Y Method: Least Squares Date: 12/25/11 Time: 15:13 Sample: 1/04/2010 12/31/2010 Included observations: 242Variable Coefficient Std. Error t-Statistic Prob.C -0.023052 0.001648-13.98931 0.0000X 0.013054 0.000942 13.85118 0.0000R-squared 0.444258Mean dependentvar-0.023250Adjusted R-squared 0.441943 S.D. dependent var0.034313S.E. of regression 0.025633Akaike infocriterion-4.481637Sum squared resid 0.157693 Schwarz criterion-4.452802Log likelihood 544.2780 F-statistic191.8552Durbin-Watson stat 2.148978 Prob(F-statistic)0.00000010、盐田港Dependent Variable: Y Method: Least Squares Date: 12/25/11 Time: 15:16 Sample: 1/04/2010 12/31/2010 Included observations: 242Variable Coefficient Std. Error t-Statistic Prob.C -0.026141 0.000816-32.03897 0.0000X 0.007693 0.000467 16.48540 0.0000R-squared 0.531038Mean dependentvar-0.026257Adjusted R-squared 0.529084 S.D. dependent var0.018495S.E. of regression 0.012692Akaike infocriterion-5.887472Sum squared resid 0.038660 Schwarz criterion-5.858638Log likelihood 714.3842 F-statistic271.7684Durbin-Watson stat 2.160507 Prob(F-statistic)0.000000●Beta系数:1.浦发银行:0.0061862.招商银行:0.0060133.兴业银行:0.0073864.南方航空:0.0121315.同仁堂:0.0093076.日照港:0.0078237.万科A:0.0063188.大唐发电:0.0058799.中国宝安:0.01305410.盐田港:0.007693●个股平均收益率:11.浦发银行:-0.0082812.招商银行:-0.0042913.兴业银行:-0.0163714.南方航空:0.00965715.同仁堂:-0.0208516.日照港:0.0049517.万科A:-0.0016718.大唐发电:-0.0017919.中国宝安:-0.0024720.盐田港:-0.00182(二)Beta系数和平均收益率的回归:Dependent Variable: YMethod: Least SquaresDate: 12/25/11 Time: 22:35 Sample: 1 10Included observations: 10Variable Coefficient Std. Error t-Statistic Prob.C -0.010900 0.010384-1.049698 0.3245X 0.807728 1.217043 0.663681 0.5256R-squared 0.052186Mean dependentvar-0.004294Adjusted R-squared -0.066291S.D. dependentvar0.009058S.E. of regression 0.009353Akaike infocriterion-6.329290Sum squared resid 0.000700 Schwarz criterion-6.268773Log likelihood 33.64645 F-statistic0.440473Durbin-Watson stat 3.293357 Prob(F-statistic)0.525555(三)结果:回归结果显示,R-squared=0.009058,数值很小,说明系统风险对股票预期收益率的解释能力很弱。

CAPM在中国股市的有效性检验

CAPM在中国股市的有效性检验摘要:资本资产定价模型(Capital Asset Pricing Model,简称CAPM)是衡量风险报酬关系的经典模型之一,对于投资组合的构建和资本市场的有效性有重要意义。

本文通过对中国股市的数据进行实证分析,检验了CAPM在中国股市的有效性,并探讨了可能的影响因素。

一、引言资本市场的有效性是指市场中的股票价格是否充分反映了其内在价值。

有效市场假设认为,价格已经包含了所有可获得的信息,因此投资者无法利用信息来获取超额收益。

而CAPM模型则是使用市场风险与预期收益之间的关系来解释股票市场是否有效。

二、资本资产定价模型CAPM模型是由Sharpe(1964)、Lintner(1965)和Mossin (1966)等学者提出的,它假设了一个理性的投资者,用市场组合作为风险的代表,以及对风险敏感的理性投资者都追求组合的效用最大化。

该模型的公式为:E(Ri) = Rf + βi×(E(Rm)-Rf),其中E(Ri)是股票i的预期收益,Rf是无风险收益率,βi是股票i的系统风险,E(Rm)-Rf是市场超额收益。

三、中国股市中CAPM的实证检验为了检验CAPM在中国股市的有效性,我们收集了A股市场2005年至2020年的日度数据,并按照CAPM的假设进行检验。

实证结果显示,在中国股市中,市场风险与预期收益之间存在正向关系。

这表明了CAPM模型在中国股市中的应用有效性。

然而,我们也发现一些非理想的情况。

首先,中国股市中通常存在较高的波动性,这可能导致股票价格与CAPM模型的预测值出现较大的偏离。

其次,由于中国股市的特殊性,如政策风险、信息不对称等因素的存在,可能会使CAPM模型在中国股市的解释能力有所下降。

四、影响CAPM在中国股市有效性的因素1. 市场特征:中国股市相对较新,市场机制和规则尚不完善,市场参与者的理性程度有待提高。

这些因素都可能对CAPM模型的预测能力产生一定的影响。

CAPM模型对上海股票市场的检验

CAPM模型对上海股票市场的检验CAPM模型对上海股票市场的检验导言:资本资产定价模型(Capital Asset Pricing Model,简称CAPM)是金融领域中被广泛应用于衡量风险和确定股票预期收益率的经济模型。

本文将以CAPM模型为工具,对上海股票市场进行检验,探讨该模型在实际市场中的适用性。

一、CAPM模型的基本原理CAPM模型是由美国学者威廉·夏普(William F. Sharpe)于1964年提出的。

其基本原理是,根据投资者的风险厌恶程度和资产预期回报率,通过组合市场投资组合与风险资产构建的线性关系,计算股票的预期收益率。

二、上海股票市场的现状上海股票市场作为中国最大的股票交易市场之一,一直以来都备受世界关注。

然而,在过去的几十年里,其股市波动巨大,存在着严重的市场操纵、信息不对称等问题,给投资者带来了诸多挑战。

三、CAPM模型在上海股票市场的应用1. 数据收集为了进行CAPM模型的检验,首先需要收集上海股票市场的历史数据,包括各个股票的收盘价、市场指数等相关指标。

2. 计算市场回报率根据市场指数的历史数据,计算每期的市场回报率,并将其作为CAPM模型中的市场风险溢价(Market Risk Premium)。

3. 计算个股的预期收益率根据CAPM模型的公式,结合个股的数据,计算出每只股票的预期收益率。

4. 检验模型的拟合度使用统计学方法,比较模型估计的收益率与实际收益率之间的差异,以检验CAPM模型在上海股票市场中的拟合度及有效性。

四、CAPM模型检验结果分析根据对上海股票市场的检验结果,我们可以得出以下结论:1. CAPM模型在上海股票市场中的拟合度相对较低。

由于上海股票市场存在着一系列因素,如政策干预、市场操纵等,导致股价波动受到多种因素的影响,从而使CAPM模型无法完全准确地预测股票的回报率。

2. 上海股票市场存在较大的系统风险。

由于市场环境的不确定性以及信息不对称等原因,上海股票市场的风险水平相对较高,这也使得CAPM模型在该市场中的应用受到限制。

我国A股市场CAPM模型和Fama-French三因子模型的检验

我国A股市场CAPM模型和Fama-French三因子模型的检验我国A股市场CAPM模型和Fama-French三因子模型的检验引言:资本资产定价模型(CAPM)和Fama-French三因子模型是金融学中两个经典的资产定价模型。

本文旨在对我国A股市场中的CAPM模型和Fama-French三因子模型进行检验和分析,以探讨这两种模型在我国A股市场的适用性和效果。

一、CAPM模型CAPM模型是由美国学者Sharp、Lintner、Mossin等人在20世纪60年代提出的,并在随后的几十年里成为基金、股票和其他金融衍生品定价的重要工具。

其基本假设是市场上的风险资产回报与其风险高低成正比。

CAPM模型的表达式为:E(Ri) = Rf + βi[E(Rm) - Rf]其中,E(Ri)为资产的预期回报;E(Rm)为市场的预期回报;Rf为无风险资产的回报率;βi为资产i的系统性风险。

对于我国A股市场,CAPM模型的检验有两个关键问题:一是如何计算无风险收益率(Rf);二是如何估计资产的beta 值。

关于无风险收益率(Rf)的计算,有三种常用的方法:国债收益率法、货币市场基金收益率法、银行存款利率法。

由于我国国债市场的不完善,货币市场基金收益率与银行存款利率相对稳定,因此可采用货币市场基金收益率作为无风险收益率进行计算。

对于资产的beta值的估计,通常采用历史回归法。

通过回归资产收益率与市场收益率的历史数据,可以得到资产的beta值。

然而,由于我国A股市场的特殊性,投资者行为和政策因素对资产收益率的影响较大,使用历史回归法估计的beta值可能存在较大的误差。

二、Fama-French三因子模型Fama-French三因子模型是由美国学者Eugene Fama和Kenneth French在上世纪90年代提出的,其基本假设是资产的回报与市场风险、规模风险和价值风险三个因素有关。

Fama-French三因子模型的表达式为:E(Ri) = Rf + βi1(E(Rm) - Rf) + βi2(SMB) + βi3(HML)其中,E(Ri)为资产的预期回报;Rf为无风险收益率;βi1为资产与市场收益的相关系数;βi2为资产与规模因子(市值大小)的相关系数;βi3为资产与价值因子(公司估值)的相关系数;SMB为规模因子的收益率;HML为价值因子的收益率。

CAPM模型在A股市场适用性的实证检验

CAPM模型在A股市场适用性的实证检验CAPM模型在A股市场适用性的实证检验摘要:资本资产定价模型(Capital Asset Pricing Model, 简称CAPM)是由沃科兹(William.F.Sharpe)和莫甘斯坦(John.Lintner)基于马科维茨的均值-方差理论提出的,旨在解释资本市场中风险与回报之间的关系。

本文通过对A股市场上的股票数据进行实证研究,旨在检验CAPM模型在A股市场的适用性,并探讨可能存在的原因。

一、引言A股市场是中国最重要的股票市场之一,股票价格波动剧烈,风险性较高。

在这样的市场环境下,是否可以使用CAPM模型来解释股票的回报率成为了一个有趣且重要的问题。

本文通过实证研究,旨在探究CAPM模型在A股市场中的适用性。

二、CAPM模型的原理与假设CAPM模型认为,资产的风险可以分为系统风险和非系统风险。

系统风险是对冲无法消除的风险,非系统风险可以通过多样化投资来消除。

CAPM模型基于以下假设:(1)投资者是理性的和善于计算预期回报和风险的,(2)投资者追求风险最小化,并考虑预期回报,(3)投资者可以无限制地借入或贷款。

三、CAPM模型在A股市场的实证分析通过收集A股市场上的股票数据,本文采用CAPM模型计算每个股票的预期回报率。

然后,我们将实际回报与预期回报进行比较,以检验CAPM模型在A股市场的适用性。

实证结果显示,CAPM模型并不完全适用于A股市场。

首先,实际回报与预期回报之间存在一定的差异,说明投资者在计算预期回报时存在偏差。

这可能是由于A股市场的复杂性和不确定性导致的。

其次,即使在控制了非系统风险后,仍然存在大量未解释的系统风险。

这表明CAPM模型不能完全解释A股市场上的风险与回报之间的关系。

四、CAPM模型在A股市场的局限性分析CAPM模型在A股市场中的局限性主要包括以下几个方面:(1)资本市场的有效性假设并不成立,导致投资者无法根据过去的数据来预测未来的回报率;(2)投资者对风险的态度存在差异,有些投资者更愿意承担较高的风险以换取更高的回报;(3)CAPM模型忽视了市场流动性对回报率的影响,而A股市场的流动性普遍较低。

资本资产定价模型(CAPM)在中国股市的有效性检验

资本资产定价模型(CAPM)在中国股市的有效性检验作者:刘佳珍来源:《时代金融》2011年第21期【摘要】本文利用2008年7月1日~2010年7月1日的数据对上海证券市场的有效性进行实证检验,结果表明CAPM并不适合上海证券市场,股票的收益率与系统风险之间并不存在显著的线性关系。

【关键词】CAPM 收益率风险20世纪60年代中期,美国经济学家威廉·夏普Wi1liam. Sharpe (1964) 、约翰·林特John Limner Limner (1965)和摩森Mossin(1966)等人在资产组合管理理论的基础上分别提出了资本资产定价模型(Capital Asset pricing Model, CAPM)理论,研究所有投资者在都投资相同的最佳风险资产组合的情况下会对资产价格产生的影响,也就是研究风险资产预期收益的预测方法,CAPM理论也开创了现代资产定价理论的先河。

该理论用模型中的β系数衡量不同证券风险属性的统一指标,反映资产对市场组合风险的影响,也解决了马柯威茨的资产组合理论无法统一计量不同资产在组合投资下的风险属性这一问题,。

鉴于CAPM模型具有简捷性和可操作性的特点,因此在股票的收益预测、资本成本估算和事件研究分析等方面都得到了广泛应用。

随着我国证券市场的建立,CAPM是否适合中国股市的问题引起了众多学者的关注。

但是我国证券市场起步较晚难以满足CAPM理论严格的基础假设条件,所以CAPM理论在我国证券市场中的有效性还值得进一步探讨。

多数学者对上海股票市场的实证检验表,CAPM尚不适合我国证券市场。

本文拟利用2008年7月1日~2010年7月1日的数据来对上海证券市场的有效性进行实证检验。

一、资本资产定价模型(CAPM)及其检验CAPM模型将假设证券市场中的所有投资人都视为初始偏好外都相同的个人,并且资本资产定价模型是在马柯威茨的均值方差模型的基础上发展而来,它继承了证券组合理论的基本假设。

资产定价模型及其在中国股票市场的检验

资产定价模型及其在中国股票市场的检验资产定价模型及其在中国股票市场的检验1. 引言资产定价模型(Asset Pricing Model)是金融经济学领域的重要理论工具,通过建立资产价格与个体投资者的风险厌恶程度和市场风险报酬之间的关系,用以解释资本市场中的资产定价和投资决策问题。

本文将对资产定价模型的相关理论进行介绍,并探讨其在中国股票市场的应用和检验。

2. 资产定价模型的基本原理资产定价模型的基本原理可以追溯到马科维茨的均衡组合理论和夏普的资本资产定价模型(Capital Asset Pricing Model, CAPM)。

CAPM是以标准差作为风险的度量指标,将市场收益作为风险报酬的度量指标,建立了投资组合的效用函数和风险-收益权衡的关系。

基于CAPM,后续研究又提出了一系列的资产定价模型,如三因子模型、四因子模型以及更复杂的模型。

3. 资产定价模型在中国股票市场的检验中国股票市场的崛起和发展为资产定价模型的应用提供了丰富的实证材料。

许多学者通过对中国股票市场的历史数据进行检验,以验证各种资产定价模型的适用性和解释力。

其中,CAPM 是最常被检验的模型之一。

(1)CAPM模型的检验CAPM模型以市场收益作为风险报酬的度量指标,通过基于历史数据的回归分析,可以计算出该模型中的风险溢价(Market Risk Premium)和个体股票的贝塔系数(Beta)。

一般来说,如果CAPM模型在中国股票市场适用,那么个体股票的贝塔系数应该能够解释其超额收益的波动。

对中国股票市场的实证研究结果显示,部分个股的贝塔系数可以较好地解释其超额收益的波动,但整体上CAPM模型的解释能力较弱。

这表明中国股票市场具有特殊的市场结构和风险特征,传统的CAPM模型难以完全捕捉到其中的因素。

(2)其他资产定价模型的检验除了CAPM模型,还有一些其他的资产定价模型在中国股票市场进行了检验。

例如,三因子模型(包括市场因子、规模因子和价值因子)通过引入更多的因子,以补充CAPM模型中的不足,取得了一定的成果。

资本资产定价模型CAPM在中国资本市场中的实证检验

资本资产定价模型CAPM在中国资本市场中的实证检验资本资产定价模型CAPM在中国资本市场中的实证检验摘要:资本资产定价模型CAPM是现代金融理论中的重要工具,被广泛应用于全球的资本市场。

本研究旨在通过实证检验CAPM模型在中国资本市场的适用性,以评估CAPM模型在中国市场中的有效性和可靠性。

首先,我们对中国A股市场的股票数据进行收集,以获取所需的资本市场信息。

然后,我们通过计算各只股票的预期收益率和风险,将其与实际观察到的市场收益率进行比较。

最后,我们运用统计分析方法,如回归分析和假设检验,来检验CAPM模型在中国资本市场的适用性。

研究结果显示,中国资本市场中的股票收益率与CAPM模型的预测有着一定的一致性,但也存在一些偏差,说明CAPM模型在中国市场中的适用性有所限制。

这一研究对于了解CAPM模型在中国资本市场中的适用性和提升中国资本市场的投资效率具有重要意义。

关键词:资本资产定价模型、中国资本市场、实证检验、可靠性、有效性一、引言资本资产定价模型(Capital Asset Pricing Model,简称CAPM)是由标普500指数的创始人Sharpe和美国金融学家Linter以及火星技术公司创始人Mossin于1964年提出的。

CAPM模型是现代金融理论的重要组成部分,被广泛应用于全球的资本市场。

该模型通过量化风险和回报之间的关系,提供了一种方法来评价资本市场上的投资风险,并确定和预测资本资产的预期回报率。

在CAPM模型中,资本资产被分为无风险资产和有风险资产,根据有效边界的理论,投资组合的预期回报率由无风险利率和市场风险溢价共同决定。

由于中国资本市场的快速发展和经济变化,CAPM模型在中国市场中的适用性备受关注。

然而,关于CAPM模型在中国市场中的实证检验,目前尚缺乏全面而深入的研究。

本研究旨在通过实证检验CAPM模型在中国资本市场的适用性,以评估CAPM模型在中国市场中的有效性和可靠性。

CAPM模型在上海股票市场的有效性检验

CAPM模型在上海股票市场的有效性检验CAPM(Capital Asset Pricing Model)模型是当前金融学领域中最重要的资本市场定价模型之一,它在评估证券价格和风险之间关系的研究中起到了重要作用。

本文将对CAPM模型在上海股票市场的有效性进行进一步的检验,旨在探究该模型在中国市场的适用性和可靠性。

一、研究背景和意义CAPM模型是由肖普和马克奈利于1964年提出的,该模型认为证券的期望回报与市场风险存在正相关的线性关系。

在众多投资者和学者的研究中,CAPM模型一直是衡量个股或组合风险收益的基本工具。

然而,该模型最初是在美国的证券市场上建立的,其在其他国家和地区的有效性和适用性并未广泛检验。

中国的股票市场近年来发展迅速,成为全球投资者瞩目的焦点之一。

然而,由于中国市场的独特性质和所处的发展阶段,CAPM模型在中国市场中的有效性一直备受质疑。

因此,通过检验CAPM模型在上海股票市场中的适用性,可以对该模型的现实价值进行评估,并为投资者提供更科学的投资决策依据。

二、CAPM模型在上海股票市场的理论基础CAPM模型的核心理论是市场的系统风险,即市场组合的整体风险。

该模型认为,股票的期望回报应该取决于其与市场组合的系统风险之间的关系。

具体而言,CAPM模型认为一个证券的预期回报率可以由以下公式表示:E(Ri) = Rf + βi(E(Rm) - Rf)其中,E(Ri)是关于证券i的预期回报率,Rf是无风险利率,βi是证券i的系统风险系数,E(Rm)是市场组合的预期回报率。

在上海股票市场中,CAPM模型同样适用。

根据中国证券监督管理委员会的数据,上海股票市场是中国最大的股票市场之一,有着广泛的市场参与者和交易量。

因此,CAPM模型的核心观点即证券的回报率存在与市场组合风险相关的特定关系,可以在上海股票市场中得到有效验证。

三、检验上海股票市场中的CAPM模型有效性为了检验上海股票市场中CAPM模型的有效性,可以通过以下步骤进行研究:1. 数据收集:收集上海股票市场相关数据,包括个股价格、市场指数数据、无风险利率等。

资本资产定价模型(CAPM)在我国股市的适用性研究

资本资产定价模型(CAPM)在我国股市的适用性研究资本资产定价模型(CAPM)在我国股市的适用性研究摘要:本文主要探讨了资本资产定价模型(CAPM)在我国股市的适用性,并通过实证分析的方法对其进行了验证。

研究结果表明,虽然CAPM作为一个经典的投资理论模型,具有一定的适用性,但在我国股市中存在一定的局限性。

因此,在使用CAPM进行投资决策时,需要结合其他因素进行综合考虑。

1. 引言资本资产定价模型(CAPM)是投资领域中最重要的理论模型之一,在投资组合的选择和定价上起着关键作用。

该模型是根据风险投资的基本原理和市场均衡理论基础上发展起来的,旨在通过考虑风险和回报之间的关系,提供一种合理的投资参考。

然而,CAPM模型的适用性一直备受争议,尤其是在我国股市的背景下。

本文将从理论和实证两个方面,对CAPM模型在我国股市中的适用性进行深入研究。

2. CAPM模型理论基础2.1 市场均衡理论市场均衡理论是CAPM模型的理论基础,它认为所有投资者都是追求效用最大化的理性决策者,在完全竞争的市场中,资产价格将通过供需关系来确定。

基于这一理论,CAPM模型假设所有的风险投资者都对风险敏感,并且会通过配置资产来在风险与回报之间寻求平衡。

2.2 风险和收益之间的关系CAPM模型认为,风险与回报呈正相关关系,即投资组合的预期收益率是风险无关部分与风险部分的线性组合。

该模型量化了风险与收益之间的关系,通过计算投资组合的无风险回报与风险溢价之间的关系,提供了一种衡量资产的合理回报率的方法。

3. CAPM模型的适用性研究3.1 实证分析方法本文利用我国股市的实证数据,运用回归分析方法,对CAPM 模型的适用性进行验证。

具体而言,我们选择了一组具有代表性的股票样本,收集相关数据,包括每只股票的收益率、市场风险溢价、无风险利率等指标。

3.2 实证结果分析根据回归分析的结果,我们发现CAPM模型在我国股市中具有一定的适用性,但也存在一些局限性。

CAPM在中国股市的有效性检验.doc

Sharpe-Lintner版本进行,本文也不例外。

由于CAPM从理论上说明在有效率资产组合中,β描述了任一项资产的系统风险(非系统风险已经在分散化中相互冲消掉了),任何其它因素所描述的风险尽为β所包容。

因此对CAPM的检验实际是验证β是否具有对收益的完全解释能力。

一、文献综述早期的验证多为支持CAPM。

Black,Jensen和Scholes(1972)以及Fama和MacBeth(1973)对1969年之前的数据进行检验,发现如SLB模型所预言的那样,平均股票收益与β之间的正相关关系成立。

然而后来,特别是80年代以来,负面的验证结果接踵而至。

Rein-ganum(1981),Lakonishok和Shapiro (1986 )发现平均股票收益与之间的这种正相关关系在70年代之后的数据中消失了。

Fama和French (1992 )在他们那篇经典之作中使用了1962 —1989年之间的数据,证明即使在β为惟一解释变量的情况下,CAPM所预言的关系也不存在。

与此同时,许多其它因素被发现对于股票收益具有显著解释能力。

Banz ( 1981 )的规模效应是其中著名的发现。

他发现市场权益(market equity,即ME,股票价格与流通股数量的乘积)对于市场β值所提供的截面平均收益具有解释能力。

小股票(即低ME)的平均收益大大高出β所预测的收益值而大股票的平均收益则较预测值低很多,即ME与收益负相关。

Bhandari(1988)发现财务杠杆与平均收益之间是正相关的。

虽然财务杠杆与风险和期望收益有关看来是合理的,但是在SLB模型中,财务杠杆与其它因素一样,都包容在β之中。

Bhandari发现即使在有ME和β的模型中,财务杠杆仍然对收益具有解释能力。

Stattman(1980),Rosenberg,Reid和Lanstein (1985 )发现美国股票的平均收益与企业普通股权的账目值( BE)与其市场值(ME)之比(BE/ME )正相关。

CAPM在我国股票市场上的有效性验证

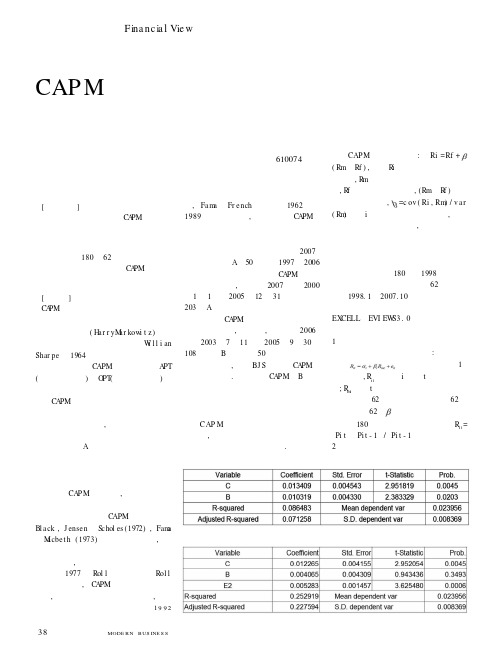

Fina nc ia l Vie w金融视线现代商业MOD RN BUS IN S S38CAP M 在我国股票市场上的有效性验证李静西南财经大学金融学院四川成都610074[内容摘要]资本资产定价模型(CA PM )自被提出以来,在西方国家许多专家、学者都进行了多次验证,在我国也有很多这方面的实证分析,有肯定也有质疑。

本文选取上证180中62只股票进行了实证分析,得出的结论是:CA PM 模型在我国现存的股票市场上尚不能成立。

[关键词]CA PM ;时间序列分析;横截面分析继马可维茨(H ar r yM ar kow i t z)提出的证券组合理论之后,他的学生W i l l i an Shar pe 于1964年建立了第一个金融资产定价均衡模型-CAPM ,这一模型与A PT (套利定价理论)、O PT (期权定价理论)共同构成现代金融理论的三大基石。

在西方,CA PM 在股票收益预测、投资风险分析等许多问题中得到了广泛的应用。

随着我国证券市场的发展,它在中国资本市场的适用性引起了众多学者的研究与验证。

本文利用上证A 股的最新数据对这一模型的有效性进行了验证。

一、文献追溯自从CA PM 诞生以来,关于其有效性是否存在的争论就从未间断过。

早期的实证检验结果大部分与CAPM 相一致。

如Bl ack ,J ensen 和Schol es (1972),Fam a 和M acbet h (1973)等,这些文献认为,股票平均收益与估计的β值之间存在显著的正相关关系,市场组合是均值——方差有效的。

但1977年Rol l 提出了著名的Rol l 批评。

他认为,CA PM 在实际中是不可检验的,通常检验的数据选择存在缺陷,真正的最优风险资产组合是不可得的。

年,Fam a 和Fr ench 通过检验1962——1989年之间的数据,基本否定了CA PM 的有效性。

在我国,许多学者也对其在中国资本市场的有效性进行了验证。

CAPM模型在中国股市的有效性分析

CAPM模型在中国股市的有效性分析作者:顾欣王越来源:《科教导刊·电子版》2014年第22期摘要 CAPM模型作为资本资产定价经典模型提出以来,有众多专家学者对其在本国资本市场的有效性进行了检验。

本文讲述了CAPM的基本概念及假设条件,对国内学者对CAPM 模型在我国股市的有效性检验情况及原因进行了分析,得出CAPM模型在我国现阶段不太适用的结论。

关键词 CAPM模型中国股市有效性中图分类号:F832 文献标识码:A1 CAPM模型的基本内容资本资产定价模型(CAPM)作为描述投资市场均衡状态下风险资产期望收益率与风险之间的相互关系的模型,能够算出风险资产的均衡价格。

它是由夏普、林特纳和默森等经济学家在马科维茨1952年发表《投资组合选择》这篇里程碑式的论文后推导而得的。

CAPM模型作为证券投资领域的重要理论基石之一,多年来经历了无数专家学者的检验,检验结果也不尽相同,学者之间争论不休,在我看来,CAPM模型有着众多的假设条件,这些假设条件有些在现实情况中往往是不可能成立的,加之各国资本市场的条件不尽相同,导致CAPM模型的适用性也不同。

资本资产定价模型的假设条件总结起来有以下几条:一是通过收益率、方差来评判和描述资产和资产组合;二是投资者都是理性个体,均为风险厌恶者,同时具有不满足性;三是存在无风险利率;四是市场不存在任何交易成本,即市场是完备的,且所有资产是可以无限分割的;五是资本市场是有效市场,所有投资者均可免费获得信息,市场上的信息是公开的;六是所有投资者均追求财富的期望效用最大化。

这些条件为资本资产定价模型的应用提供了基础,同时也给后面和现实情况有差距埋下了伏笔,可以说一方面给投资学的发展以及各国证券投资学领域的发展提供了理论基础,另一方面也引发了各国学者关于其实符合现实情况相适用的争论。

2 CAPM模型在我国股市的有效性检验情况CAPM模型自从提出以来,在国外尤其美国这一成熟的资本市场首先接受了检验,其实证研究大体可以分为两个阶段,80年代以前,美国资本市场平均股票收益与系数之间的正相关关系成立,CAPM模型比较适用,然而80年代后,学者们发现CAPM的预言不再成立。

资本资产定价模型CAPM在中国资本市场中的实证检验

资本资产定价模型CAPM在中国资本市场中的实证检验资本资产定价模型CAPM在中国资本市场中的实证检验引言:资本资产定价模型(Capital Asset Pricing Model, CAPM)是金融学中一个重要的工具,用于衡量资本资产的预期收益率。

该模型研究了投资者对风险与回报的权衡,并认为资产的预期回报与其系统风险直接相关。

本文将通过实证检验的方式,探讨CAPM在中国资本市场中的适用性及其局限性。

1. CAPM的基本原理CAPM是根据资本市场线来计算资本资产的期望收益率的数学模型。

其基本原理是假设投资者在选择投资组合时会在风险和预期回报之间寻求平衡。

该模型指出,资产的预期回报率应该等于无风险利率加上资产的β系数乘以市场风险溢价。

2. 实证检验方法本文将采用中国资本市场的数据,通过回归模型来检验CAPM的有效性。

研究对象包括不同行业的股票以及相关指数。

首先,收集过去一段时间的市场数据,并计算每个资产的超额回报。

然后,运用回归模型分析资产的超额回报与市场回报之间的关系,检验CAPM的适用性。

3. 结果分析通过实证研究,我们得出以下结论:3.1 在中国资本市场中,部分资产的实际回报并不等于CAPM所预测的回报。

一些资产的回报率高于CAPM模型所预测的值,一些资产的回报率低于预测值。

这表明CAPM并不完全准确地解释了中国资本市场中的资产回报。

3.2 在部分行业内,研究结果显示CAPM在预测资产回报方面的准确性较高。

尤其是成熟行业,如金融、能源等领域。

这些行业中的资产回报率与CAPM模型所预测的回报率较为一致。

3.3 在其他行业,特别是新兴行业和高风险行业,CAPM 模型无法准确预测资产回报率。

这可能是由于这些行业内的资产风险具有高度的不确定性,使得CAPM无法正确估计预期回报。

4. 局限性与改进CAPM模型的实证检验不仅为我们提供了对中国资本市场回报的认识,同时也揭示了该模型的局限性。

可以从以下几个方面对CAPM模型进行改进:4.1 考虑非线性关系:传统的CAPM模型假设资产间的关系是线性的,忽略了非线性关系的存在。

中国股市CAPM模型的有效性检验

一、引言1952年,马科威茨(Markowitz)发表了《投资组合选择》这篇具有里程碑意义的论文,标志着现代投资组合理论的开端。

在此基础上,夏普(William Sharp)、林特纳(John Lintner)和默森(Jan Mossin)等经济学家推导出了资本资产定价模型(CAPM)。

首先,CAPM建立在严格的前提假设的基础之上:假设1所有资产均为责任有限的,即对任何资产其期末价值总是大于等于零。

假设2市场是完备的,即不存在交易成本和税收,而且所有资产均为无限可分割的。

假设3市场上有足够多的投资者使得他们可以按市场价格买卖他们所想买卖的任何数量的任何交易资产。

假设4资本市场上的借贷利率相等,且对所有投资者都相同。

假设5所有投资者均为风险厌恶者,同时具有不满足性,即对任何投资者,财富越多越好。

假设6所有投资者都追求期末财富的期望效用极大化。

假设7所有投资者均可免费获得信息,市场上的信息是公开的、完备的。

假设8所有投资者对未来具有一致性的预期,都正确的认识到所有资产的收益服从联合的正态分布。

假设9对于任何风险资产,投资者对其评价有两个主要“指标”:风险资产收益率的预期和方差。

预期代表收益,方差(或标准差)代表风险。

假设1~4是关于资本市场的一种理想化,概括起来实质是认为一个理想的市场应该是完备的,无摩擦的,从而对资源的配置是有效的。

当然,这种理想的市场在现实中是不存在的,但可以对这些条件进行放松,并发现放松后对原来的结果影响不是根本的,即这些理想的假说抓住了主要矛盾,结果也就十分有意义。

同时,随着科学技术尤其是信息技术的发展,现实中的资本市场也正一步一步地向这一理想市场靠近。

假设5、6、8、9是关于投资者的假设,风险厌恶的假设是有代表性的,当然,我们并不否认存在风险偏好的投资者,同时这些假设对投资者的选择标准也给了说明,而假设7则是一个有效市场假设。

基于以上假设,CAPM模型可以表达为以下的形式:E(Rp)=Rf+i=Cov(Ri,Rm)/Var(Rm),E(Rp)表示投资组合的期望收益率,Rf为无风险报酬率,E(RM)表示市场组合期望收益率,之间的正相关关系成立。

CAPM在中国股市的有效性检验

在没有无风险借贷假设之下 ,提出更加普遍的 CAPM 形式 ,即 Black 版本 :

E[ R i ] = E[ R0 m ] + βim ( E[ R m ] - E[ R0 m ]) ,

(3)

将无风险收益率 Rf 换成了市场组合中的零β的资产收益 R0 m 。对 CAPM 的检验一般是针对 Sharpe2Lint ner 版本进行 ,本文也不例外 。由于 CAPM 从理论上说明在有效率资产组合中 ,β

对 CAPM 有效性检验最有影响的首推 Fama 和 French (1992) [ 15 ] 。在同时包括 β、规模 、 财务杠杆 、B E/ M E 和 E/ P 的测试中 ,他们发现规模和 B E/ M E 的显著性最强 ,而β则不具备令 人信服的解释能力 。

总之 ,许多实证研究发现 ,在同时包括 β的测试中 ,规模 、财务杠杆 、B E/ M E 以及 E/ P 等 因素对于股票收益具有显著的解释能力 ,这些对于 CAPM 的有效性提出了不容回避的质疑和 挑战 ,甚至宣称 β已经死亡 。与此同时 ,CAPM 的支持者们仍然积极地捍卫着这一广为接受 的理论 。

来检测 。常用于 CAPM 检验的截面回归模型有两种 : Gibbons 模型 [ 22 ]和 Fama2MacBet h 模

型 。后者具有对于残差偏离正态分布不很敏感 ,各个时间段的回归易于综合处理 ,且很容易添

加其它变量以量测附加风险的影响能力 ,因此要常用得多 ,为本文所采用 。

Fama2MacBet h 截面回归模型的基本思想是 ,基于 β来预测每一时间截面的收益 ,然后将

2000 年第 4 期 第 37 卷

(总 200 期)

北京大学学报 (哲学社会科学版) J OU RNAL OF PEKIN G UN IV ERSIT Y

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

CAPM 在中国股市的有效性检验

陈小悦, 孙爱军

( 清华大学 经济管理学院 , 北京 100084) 摘 要 : 近三十年来资本资产定价模 型 ( CA PM ) 的有 效性经历 了无数 实证研 究和检 验 , 有 些 对股票的平均收益不 具有解释能 力 , 从 而宣

支持和肯定 , 另一些则提出了质疑和挑战 , 甚至认为

2000 年第 4 期 第 37 卷 ( 总 200 期 )

北京大学学报 ( 哲学社会科学版 ) JOU RN AL OF PEK ING U NI VERSIT Y ( Humanit ies and Social Sciences)

No. 4, 2000 General No. 200 Vol. 37

t

( 4)

其中 Zt 表示 N 项资产 t - 1 到 t 期间的超额收益( R t - R f t , ex cess asset ret urns) , Zm t 为同期 的市场收益( R mt - R f t ) , t 为残差项。( 4) 式与 ( 1) 式完全相同。CAPM 模型用截面回归方法 来检测。常用于 CAPM 检验的 截面回归模型有两种 : Gibbons 模型 [ 22] 和 Fama MacBeth 模 型。后者具有对于残差偏离正态分布不很敏感, 各个时间段的回归易于综合处理, 且很容易添 加其它变量以量测附加风险的影响能力 , 因此要常用得多, 为本文所采用。 F ama M acBet h 截面回归模型的基本思想是 , 基于 30 来预测每一时间截面的收益, 然后将

St at tm an 和 L anstein( 1985) [ 12] 发现美国股票的平均收益与企业 普通股权的账目值( BE) 与其市场值( M E) 之比 ( BE/ M E) 正相关。 Chan, Hamao 和 Lakonishok ( 1991) [ 13] 发现 BE/ M E 对于日本股票的截面平均收 益具有很强的解释能力。 Basu( 1983) [ 14] 在包括规模和市场 的测试中 , 发现 E/ P 对于美国股票的平均收益具有解释能力。 对 CAP M 有效性检验最有影响的首推 F ama 和 French( 1992) [ 15] 。在同时包括 、 规模、 财务杠杆、 BE/ ME 和 E/ P 的测试中, 他们发现规模和 BE/ ME 的显著性最强 , 而 人信服的解释能力。 总之 , 许多实证研究发现 , 在同时包括 的测试中, 规模、 财务杠杆、 BE/ ME 以及 E/ P 等 因素对于股票收益具有显著的解释能力 , 这些对于 CAP M 的有效性提出了不容回避的质疑和 挑战 , 甚至宣称 的理论。 Barber 和 L yon( 1997) [ 16] 对 F ama 和 F rench( 1992) 等的结果表示怀疑, 认为这是数据窥 探( data snooping ) 的结果, 这种结果只对某一特定的数据集合成立 , 并不能推广成普遍结论 ; 并且指出普 遍结 论 必须 建 立在 对 不同 时期 和 不同 国 家数 据 集合 进 行检 验的 基 础之 上。 Kot hari, Shanken 和 Sloan( 1995) [ 17] 认为 Fama 和 French( 1992) 等人的结论在不同的分组识 别方法 ( sorting t echnique) 下未必都成立。他们用年收益替代月收益来预测 和进行检验 , 检 验结果无法拒绝年度 与收益正相关的假设。 Clare, Priestly 和 T homas( 1998) [ 18] 用英国数 据进行检验, 结果同样无法拒绝 与英国股票市场截面平均收益正相关的假设。 本文对 CAP M 在中国股票市场的有效性进行检验。此前鲜有类似的研究 , 原因之一是中 国缺乏规范的数据库为实证研究提供支持。 已经死亡。与此同时, CAPM 的支持者们仍然积极地捍卫着这一广为接受 则不具备令

28

一、文献综述

早期的验证多为支持 CAPM 。Black, Jensen 和 Scholes( 1972) [ 4] 以及 F ama 和 MacBeth ( 1973) [ 5] 对 1969 年之前的数据进行检验 , 发现如 SLB 模型所预言的那样, 平均股票收益与 之间的正相关关系成立。然而后来, 特别是 80 年代以来, 负面的验证结果接踵而至。 Rein g anum( 1981) [ 6] , Lakonishok 和 Shapiro( 1986) [ 7] 发现平均股票收益与之间的这种正相关关系 在 70 年代之后的数据中消失了。F ama 和 French( 1992) [ 8] 在他们那篇经典 之作中使用了 1962- 1989 年之间的数据, 证明即使在 为惟一解释变量的情况下 , CAPM 所预言的关系也 不存在。 与此同时, 许多其它因素被发现对于股票收益具有显著解释能力。Banz( 1981) [ 9] 的规模 效应是其中著名的发现。他发现市场权益( m arket equit y, 即 M E, 股票价格与流通股数量的乘 积) 对于市场 值所提供的截面平均收益具有解释能力。小股票 ( 即低 ME) 的平均收益大大 高出 所预测的收益值而大股票的平均收益则较预测值低很多 , 即 ME 与收益负相关。 Bhandari( 1988) [ 10] 发现财务杠杆与平均收益之间是正相关的。虽然财务杠杆与风险和 期望收益有关看来是合理的 , 但是在 SL B 模型中, 财务杠杆与其它因素一样, 都包容在 中。Bhandari 发现 即 使 在 有 M E 和 ( 1980) [ 11] , Rosenberg , Reid 之 的 模 型 中, 财 务 杠 杆 仍 然 对 收 益 具 有 解 释 能 力。

收稿日期 : 2000 06 05 作者简介 : 陈小悦 ( 1947 孙爱军 ( 1972 ) , 男 , 福建福州人 , 清华大学经济管理学院教授 , 博士生导师 。 ) , 男 , 山东平度人 , 清华大学经济管理学院博士生 。

所包容。因此对 CAPM 的检验实际是验证

是否具有对收益的完全解释

告这一理论已完全丧失了其有效性。本文检验 CA PM 在中国股市的有 效性 , 截面检验结 果表明 对中国股市的平均收益不具有解释能力 , 从而否 定了其在中国股市的有效性假设。 关键词 : 资本资产定价模型 ; 实证检验 ; ; 截面 ; 平均收益 ; 解释能力 中图分类号 : F830. 91 文献标识码 : A 文章编号 : 1000 5919( 2000) 04 0028 10

im (

E[ R m ] - E[ R 0 m ] ) ,

( 3)

将无风险收益率 R f 换成了市场组合中的零 的资产收益 R 0 m 。对 CAPM 的检验一般是针对 Sharpe L intner 版本进行 , 本文也不例外。由于 CAPM 从理论上说明在有效率资产组合中 , 描述了任一项资产的系统风险 ( 非系统风险已经在分散化中相互冲消掉了 ) , 任何其它因素所 描述的风险尽为 能力。

分组识别: 本文的主要研究方法是用分组识别法和截面回归法。B 股由于股票数量太 少, 无法使用分组识别法。分组识别法的目的是将不同因素的影响剥离开来, 从而分别进行识 别。规模、 和方差是进行分组的三个标准。规模通常被认为是收益最为普遍的影响变量 ( 见 Chan 和 Chen( 1988) [ 21] ) , 方差被用来衡量全额风险( 系统风险与非系统风险) , 我们将这三种 标准进行组合分别对股票分组来观察各个因素对收益的影响。 截面回归: SLB 模型可以写成超额收益的形式如下 : Zt = + Z mt +

Sharpe ( 1964) [ 1] , Lint ner ( 1965) [ 2] 和 Black ( 1972) [ 3] 建立的简捷、 完美的线性资产定 价模型即 CAPM ( 又称 SL B 模型 ) , 作为财务界的最重要的理论基石之一 , 几十年来经历了无 数的实证检验。检验结果毁誉参半 , 不同学者为其有效性争论不休。至今对 产收益的影响因素的检验仍然是财务界的学术焦点之一。 CAP M 有两种本质相同的形式。 Sharpe Lint ner 模型假定投资者能够以无风险收益率借 贷, 是我们最为熟知的形式: E [ R i ] = Rf +

im im (

的有效性和资

E[ R m ] - R f ) ,

( 1) R m ] V ar [ R m ]

R i , R m , R f 分别为资产 i 的收益率 , 市场组合的收益率和无风险资产的收益率。 Black( 1972) 在没有无风险借贷假设之下, 提出更加普遍的 CAP M 形式 , 即 Black 版本 : E [ Ri ] = E [ R 0 m ] +

二、数据与方法

1. 数 据 29

本文选用的数据主要来源于台湾经济新报资料库 ( T EJ Data Bank) 、 巨灵证券信息系统、 中国证券报和中国金融年鉴等。主要数据包括: 1994 年 9 月至 1998 年 9 月之间( 共 49 个月 ) 所有 A 股和 B 股的月收益率( 除权后) 、 流通股数、 月收盘价等。数据期间最初自 1994 年 7 月 始, 因为此前的股票数量太少, 无法进行分组研究。在检验中发现 1994 年 7、 8 月间股市具有 异常收益( 市场 8 月平均收益高达 122% ) , 这种剧变是由于 1994 年 7、 8 月间中国证监会出台 三大救市政策导致的 , 因此这两个月的数据被剔除。 对于数据中的遗失数据( m issing value) 采取下列方法进行处理 , 连续遗失数据超过 3 个则 此股票被剔除, 对于可容忍的遗失数据用比例插值法补充。删选后的 1994 年 7 月上海和深圳 两市的可用 A 股总数为 269 支 , B 股为 63 支, 作为我们计算的数据样本。 无风险收益率 R f 选取的是同期的银行三个月定期存款的利率( 换算成月利率 ) 。在 1994 年 9 月至 1998 年 9 月间 , 三个月定期存款利率由 6. 66% 下调了三次达到 2. 88% 。 2. 方 法 市场收益的计算 : A 股和 B 股的市场扩容速度很快 , 到 1998 年 9 月时已经分别达到 765 支和 105 支。虽然我们所选取的 269 支 A 股和 63 支 B 股与整个市场的收益相关性极高 ( 269 支 A 股与整个 A 股市场的收益相关系数高达 0. 9913) , 但由于市场 对于真实市场收益率十 分敏感, 我们仍然计算出容量不断变化的整个 A 股和 B 股市场的收益率作为检验中的市场收 益率 , 即 R m 。 市场 的计算: Fama 和 French( 1992) 采用两种方法计算 , 一种是根据定义( 2) 式计算每 一支股票的 值, 另一种是用每一个股票组合( 共按 ME 和 分为 100 个组合 ) 的收益对当月 和前一月的市场收益进行回归 , 取两个斜率之和为组合的 值, 并认为该组合中所有的股票 都具有相同的 值。第二种方法是为了减小非同步交易 ( nonsynchronous trading) 的影响 ( 见 Dimson( 1979) [ 19] ) , 有可能使对单个股票的 值估计更为精确( 见 F ama 和 M acBet h( 1973) ) 。 但是 Fow ler 和 Rorke( 1983) [ 20] 证明在市场收益自相关时 , 斜率之和的 值是有偏差的。我 们用 AR( 7) 模型来估算市场收益的自相关性, 发现在 85% 的置信区间中, 市场收益与此前 2 、 6、 7 月的收益具有一定的相关性。因此, 我们仍然只根据 回归方程中对于 值的定义对市场 进行计算。在 计算本身所可能带来的误差进行了修正。