沪深300收盘价

A50指数期货与沪深300指数期货对照

A50指数期货与沪深300指数期货对照中国金融期货市场开放,专门是股指期货和期权,一直是各方烈火讨论的话题。

随着中国金融期货交易所的正式成立,也预示着中国股指期货即将推出,这自然也会受到全世界的关注。

咱们注意到,新加坡交易所(Singapore Exchange,SGX)抢先一步上市中国A股股指期货。

那么,以A股计算的中国A50指数期货会可不能阻碍随后上市的中国国内股指期货?是不是会阻碍其他金融衍生品的进展?新华富时A50指数期货的早一步推出,或多或少会对沪深300指数期货产生阻碍,可是这种阻碍程度有多大?咱们不妨从这两个股指期货的投资者结构、合约设计和市场配套环境来别离分析。

第一,就投资者结构而言,沪深300期指与新华富时A50期指的最大不同在于各自投资者结构的不同。

新加坡市场的参与者主若是海外机构投资者,包括投资于中国国内市场的QFII,中国国内市场参与者将是各路机构和个人投资者,而且初期估量个人投资者会更多。

另外,海外机构投资者一样投资理念和操作体会都比较成熟,而中国国内投资者普遍不具有相关的投资体会,中国国内市场无形中将会受到新加坡市场的阻碍。

可是,由于人民币资本项目的不可自由兑换,尽管海外机构有成熟的投资体会和庞大的资金实力,可是它们无法大量投资于中国国内股市,也就无法把握足够多的现货。

其结果是新华富时A50期指只能跟从A股市场,难以通过先做多期指再拉股指,或先做空期指再压股指,前述的作价方式不易实现。

也确实是说,新加坡市场对中国国内市场可不能存在实质上的引导机制。

固然,随着QFII额度的增加,人民币资本项目的慢慢放开,情形或许会发生转变。

第二点关于合约设计,新加坡交易所在衍生品设计方面有成熟的体会,其所推的新华富时A50指数期货设计目的在于与中国国内的沪深300指数期货进行竞争。

因此,在合约设计上力求表现其不同性,要紧区别在于以下几点:(1)交易时刻不同。

从目前讨论稿看,沪深300期指的交易时刻为上午9:15-11:30和下午13:00-15:15,而新华富时A50期指交易时刻上午为9:15-11:35,收盘晚5分钟,下午为13:00-15:05,而且它还有15:40-19:00的额外交易时段,早市晚收盘和增加额外交易时段,目的都在于增加新华富时A50期指对沪深300期指的引导和阻碍。

沪深300股指期货期现套利模型及实证分析

沪深300股指期货期现套利模型及实证分析沪深300股指期货期现套利模型及实证分析一、引言股指期货是一种金融衍生品,其价格与相应指数的现货价格紧密相关。

期现套利作为一种常见的交易策略,通过利用期货和现货市场之间的价格差异,可以在风险有限的情况下获取套利收益。

本文将围绕沪深300股指期货的期现套利模型展开研究,并通过实证分析来验证该模型的可行性和盈利潜力。

二、沪深300指数及股指期货概述沪深300指数是中国证券市场的重要指标之一,旨在反映沪深两市A股市场中规模较大、流动性较好的300只股票的整体表现。

而沪深300股指期货是以沪深300指数为标的物的期货合约,可通过交易所开设的特定品种进行交易。

股指期货的交易单位较小,杠杆作用明显,因此更容易吸引短期交易者和套利者的注意。

三、沪深300股指期货期现套利模型构建在沪深300股指期货的期现套利交易中,我们可以采用以下模型进行套利操作:1. 首先,通过技术分析选取适宜的交易时机。

技术分析是基于历史价格和成交量等指标,用来预测市场走势的一种方法。

通过运用各类技术指标,如移动平均线、相对强弱指数等,可以帮助确定买入或卖出信号。

2. 其次,建立期现套利的交易策略。

该策略基于期货价格与现货价格之间的差异,以及市场流动性等因素。

在市场上,期货价格与现货价格一般会存在一定的溢价或折价现象,套利者可以通过低买高卖的方式来获取差价收益。

3. 第三,进行风险管理。

期现套利本质上是一种市场中性策略,通过买入低价的合约同时卖出高价的合约来规避市场波动风险。

合理的风险控制可以保证套利交易的稳定性和可持续性。

四、实证分析为了验证沪深300股指期货期现套利模型的可行性和盈利潜力,我们进行了实证分析。

首先,我们收集了沪深300指数的过去两年的历史数据,包括每日开盘价、收盘价、最高价、最低价以及成交量等信息。

然后,我们利用这些数据进行技术分析,选取适宜的交易时机。

接下来,我们按照期现套利模型的交易策略进行操作。

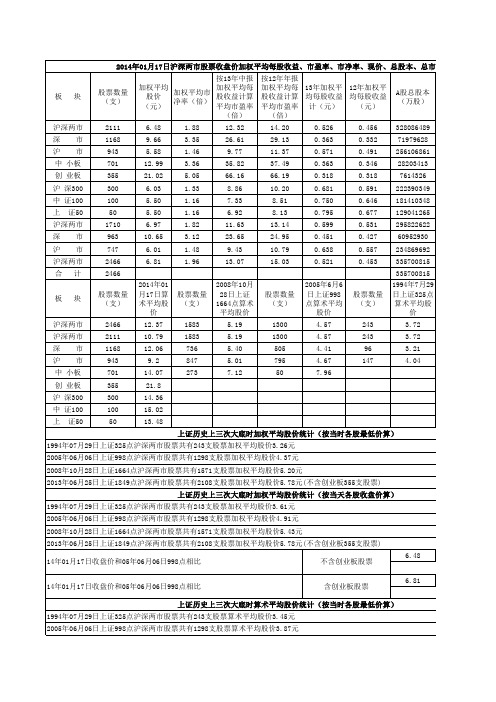

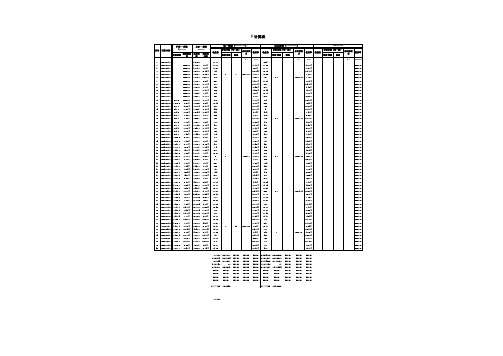

沪深两市股票加权平均股价统计

板

块

沪深两市 深 沪 市 市

中 小板 创 业板 沪 深300 中 证100 上 深 沪 合 板 证50 市 市 计 块 沪深两市

沪深两市沪深ຫໍສະໝຸດ 市 沪深两市 深 沪 市 市中 小板 创 业板 沪 深300 中 证100 上 证50

1994年07月29日上证325点沪深两市股票共有243支股票加权平均股价3.61元 2005年06月06日上证998点沪深两市股票共有1298支股票加权平均股价4.91元 2008年10月28日上证1664点沪深两市股票共有1571支股票加权平均股价5.43元 2013年06月25日上证1849点沪深两市股票共有2108支股票加权平均股价5.78元(不含创业板355支股票) 14年01月31日收盘价和05年06月06日998点相比 14年01月31日收盘价和05年06月06日998点相比 不含创业板股票 含创业板股票 6.62 26% 7 30%

2014年01月17日沪深两市股票收盘价加权平均每股收益、市盈率、市净率、现价、总股本、总市值统计 股票数量 (支) 2111 1168 943 701 355 300 100 50 1710 963 747 2466 2466 股票数量 (支) 2466 2111 1168 943 701 355 300 100 50 2014年01 月17日算 术平均股 价 12.37 10.79 12.06 9.2 14.07 21.8 14.36 15.02 13.48 上证历史上三次大底时加权平均股价统计(按当时各股最低价算) 1994年07月29日上证325点沪深两市股票共有243支股票加权平均股价3.26元 2005年06月06日上证998点沪深两市股票共有1298支股票加权平均股价4.37元 2008年10月28日上证1664点沪深两市股票共有1571支股票加权平均股价5.20元 2013年06月25日上证1849点沪深两市股票共有2108支股票加权平均股价5.78元(不含创业板355支股票) 上证历史上三次大底时加权平均股价统计(按当天各股收盘价算) 1994年07月29日上证325点沪深两市股票共有243支股票加权平均股价3.61元 2005年06月06日上证998点沪深两市股票共有1298支股票加权平均股价4.91元 2008年10月28日上证1664点沪深两市股票共有1571支股票加权平均股价5.43元 2013年06月25日上证1849点沪深两市股票共有2108支股票加权平均股价5.78元(不含创业板355支股票) 14年01月17日收盘价和05年06月06日998点相比 14年01月17日收盘价和05年06月06日998点相比 不含创业板股票 含创业板股票 6.48 24% 6.81 28% 股票数量 (支) 1583 1583 736 847 273 2008年10月 28日上证 1664点算术 平均股价 5.19 5.19 5.40 5.01 7.12 股票数量 (支) 1300 1300 505 795 50 2005年6月6 日上证998 点算术平均 股价 4.57 4.57 4.41 4.67 7.96 股票数量 (支) 243 243 96 147 按13年中报 按12年年报 加权平均 加权平均每 加权平均每 13年加权平 12年加权平 加权平均市 股价 股收益计算 股收益计算 均每股收益 均每股收益 净率(倍) (元) 平均市盈率 平均市盈率 计(元) (元) (倍) (倍) 6.48 1.88 12.32 14.20 0.526 0.456 9.66 5.58 12.99 21.02 6.03 5.50 5.50 6.97 10.65 6.01 6.81 3.35 1.46 3.36 5.05 1.33 1.16 1.16 1.82 3.12 1.48 1.96 26.61 9.77 35.82 66.16 8.86 7.33 6.92 11.63 23.65 9.43 13.07 29.13 11.37 37.49 66.19 10.20 8.51 8.13 13.14 24.95 10.79 15.03 0.363 0.571 0.363 0.318 0.681 0.750 0.795 0.599 0.451 0.638 0.521 0.332 0.491 0.346 0.318 0.591 0.646 0.677 0.531 0.427 0.557 0.453 A股总股本 (万股) 328086489 71979628 256106861 28203413 7614326 222390349 181410348 129041265 295822622 60952930 234869692 335700815 335700815 1994年7月29 日上证325点 算术平均股 价 3.72 3.72 3.21 4.04

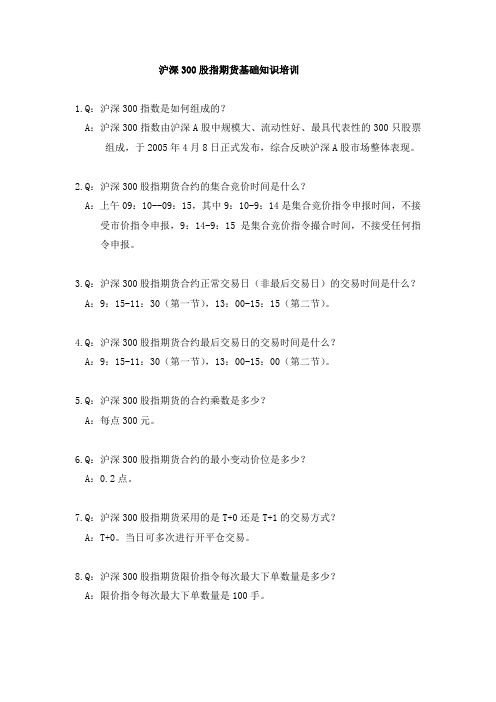

沪深300股指期货基础知识培训

沪深300股指期货基础知识培训1.Q:沪深300指数是如何组成的?A:沪深300指数由沪深A股中规模大、流动性好、最具代表性的300只股票组成,于2005年4月8日正式发布,综合反映沪深A股市场整体表现。

2.Q:沪深300股指期货合约的集合竞价时间是什么?A:上午09:10--09:15,其中9:10-9:14是集合竞价指令申报时间,不接受市价指令申报,9:14-9:15是集合竞价指令撮合时间,不接受任何指令申报。

3.Q:沪深300股指期货合约正常交易日(非最后交易日)的交易时间是什么?A:9:15-11:30(第一节),13:00-15:15(第二节)。

4.Q:沪深300股指期货合约最后交易日的交易时间是什么?A:9:15-11:30(第一节),13:00-15:00(第二节)。

5.Q:沪深300股指期货的合约乘数是多少?A:每点300元。

6.Q:沪深300股指期货合约的最小变动价位是多少?A:0.2点。

7.Q:沪深300股指期货采用的是T+0还是T+1的交易方式?A:T+0。

当日可多次进行开平仓交易。

8.Q:沪深300股指期货限价指令每次最大下单数量是多少?A:限价指令每次最大下单数量是100手。

9.Q:沪深300股指期货市价指令每次最大下单数量是多少?A:市价指令每次最大下单数量是50手。

10.Q:沪深300股指期货投机持仓限额最大是多少?A:100手。

进行投机交易的客户号某一合约单边持仓限额为100手;进行套期保值交易和套利交易的客户号的持仓按照交易所有关规定执行,不受上述限制。

11.Q:沪深300股指期货合约到期日(即最后交易日)是哪一日?A:合约到期月份的第三个星期五,遇法定节假日或特殊日则顺延至下一交易日。

因此,期货合约是不能无限期持有的。

12.Q:沪深300股指期货合约的交割日是哪一日?A:交割日即最后交易日,即合约到期月份的第三个星期五,遇法定节假日或特殊日则顺延至下一交易日。

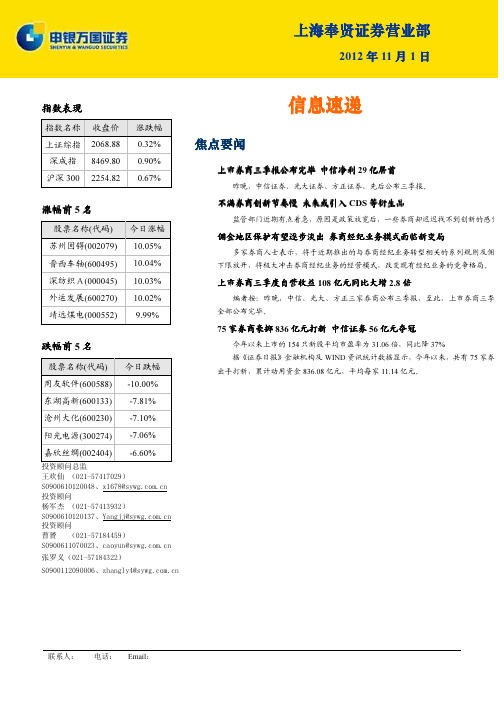

营业部信息快递1101

[table_yj] 联系人:

电话:

Email:

今日晨会荟萃

中信证券晨会摘要

民生银行(600016)2012 年三季报点评:收入增势平稳,提备压力增加-买入(维持)-朱琰,肖斐斐,王一峰,向启 友谊股份(600418)2012 年三季报点评:业绩略低于预期,期待制度性变革机会-买入(维持)-赵雪芹,孙洋 上海家化(600315)2012 年三季报点评:业绩符合预期,收入提速及费用管控共驱高增长-买入(维持)-赵雪芹,联系人:周 羽

数据来源:港澳资讯

股指期货跟踪

合约行情列表 合约代码 IF1211 IF1212 IF1303 IF1306

数据来源:港澳资讯

收盘价 2245.40 2259.20 2296.20 2325.80

涨跌幅(%) 0.26 0.28 0.11 0.11

成交量 484871.00 14904.00 1536.00 166.00

今年以来上市的 154 只新股平均市盈率为 31.06 倍,同比降 37% 据《证券日报》金融机构及 WIND 资讯统计数据显示,今年以来,共有 75 家券商 出手打新,累计动用资金 836.08 亿元,平均每家 11.14 亿元。

投资顾问总监 王欢仙 (021-57417029) S0900610120048、x1678@ 投资顾问 杨军杰 (021-57413932) S0900610120137、Yangjj@ 投资顾问 曹贇 (021-57184459) S0900611070023、caoyun@ 张罗义(021-57184322) S0900112090006、zhangly4@

[table_yj] 联系人:

沐华

2012-10-26

买入

沪深300股指期货的合约内容和特点

沪深300股指期货的合约内容和特点合约月份股指期货合约都有到期日,到期日也即最后交易日,在到期日收市时尚未被平仓的持仓头寸就要进行现金交割,合约月份就是指股指期货合约到期交割时所在的月份。

沪深300(2610.898,15.46,0.60%)股指期货合约的最后交易日为合约到期月份的第三个周五(遇法定假日顺延),交割日期与最后交易日相同。

这里提醒投资者注意两点:第一,最后交易日是合约到期月份的第三个周五,不是月末。

第二,投资者在最后交易日前要根据持仓目的,选择是提前平仓还是持有到期交割,切不可像有些投资者买股票长期投资那样买后不管。

沪深300股指期货的合约月份有四个,即当月、下月及随后的两个季月,季月指3月、6月、9月、12月。

也就是说,同时有四个合约在交易。

比如,在2010年3月2日的沪深300股指期货仿真交易中,就同时有IF1003、IF1004、IF1006、IF1009四个合约在交易,其中:IF1003为当月合约,IF1004为下月合约,IF1006和IF1009为随后的两个季月合约。

以IF1006为例,IF为沪深300股指期货合约的交易代码,10指2010年,06指到期交割月份为6月份。

其余依此类推。

沪深300股指期货合约的每日价格最大波动限制为上一交易日结算价的±10%。

最后交易日及季月合约上市首日的限制幅度为±20%。

这里有两点要提醒投资者注意:第一,每日价格的最大波动限制幅度不是固定不变的,交易所有权根据市场风险状况进行调整;第二,计算价格最大波动限制的基准是上一交易日的结算价,不是收盘价。

这是因为,沪深300股指期货采用当日无负债结算制度,在该制度下,计算投资者当日盈亏以及交易保证金的依据是结算价,而非收盘价。

保证金沪深300股指期货合约的最低交易保证金为合约价值的8%。

从这里不难看出,交易保证金依保证金比率和合约价值而定,因此,交易保证金是被合约占用的资金,不能用于其他用途。

Beta计算表

600088.sh

分红方案(每10股) 派息 分红除权 日 β= 收益率

#VALUE! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0! #DIV/0!

β 计算表

沪深300指数(000300) 上证180指数(000010) 序号 日期/时间 月度指数 指数收益 率 月度指数 指数收益 率 收盘价 送股/增股 派息

电广传媒(000917.sz)

分红方案(每10股) 分红除权 日 β= 收益率 收盘价

长江通信(600345.sh)

分红方案(每10股) 分红除权日 送股/增股 1.14 9.06 17.42% 4.92% -10.86% 11.89 11.77 10.19 10.99 10.7 12.03 8.85 9.15 10.36 10.13 9.18 8.23 9.08 7.09 6 6.46 6.46 5.19 6.8 6.55 5.93 5.98 6.24 7.91 7.37 6.91 6.43 8.89 8.58 9.55 6.09 7.06 6.88 7.65 6.9 8.21 9.55 10.06 13.46 12.93 9.08 11.75 12.36 11.95 10.2 10.44 12.84 11.68 13.31 11.3 9.37 10.21 7.21 8.68 6.08 5.93 4.3 5.41 6.12 1 2008-7-8 0.7 2007-6-13 0.5 2006-7-20 0.5 2005-7-14 0.5 2004-6-24 31.24% -1.01% -13.42% 7.85% 2.18% 12.43% -26.43% 3.39% 13.22% -2.22% -9.38% -10.35% 10.33% -21.92% -15.37% 7.67% 0.00% -15.72% 31.02% -3.68% -9.47% 0.84% 4.35% 26.76% -6.83% -6.24% -6.95% 38.26% -3.49% 16.81% -36.23% 15.93% -2.55% 11.19% -9.80% 18.99% 16.32% 5.34% 33.80% -3.94% -24.91% 29.41% 5.19% -3.32% -14.64% 2.35% 22.99% -9.03% 13.96% -15.10% -17.08% 8.96% -29.38% 32.29% -29.95% -2.47% -27.49% 25.81% 13.12% 派息 β= 0.90 收益率 收盘价 送股/增股

总结什么是沪深300股指期货

什么是沪深300股指期货摘要股指期货是以股票价格指数为标的物的标准化金融期货合约,是当前世界上最主要的金融期货产品,广泛存在于全球各大金融市场。

在长期酝酿后,沪深300股指期货合约作为我国的首支股指期货,于2010年4月16日正式上市交易。

鉴于股指期货具有价格发现、套期保值等功能,可以加快信息在证券市场上的传播速度,帮助投资者规避风险,因此被认为具有稳定市场,提高市场有效性的作用。

但是,由于股指期货与股票现货市场紧密相关,股指期货的杠杆作用会放大现货市场价格的收益与风险,从而加剧现货市场的波动性。

基于以上两方面,股指期货是否加强了市场的有效性只能依据市场运行实际情况来判断。

周内效应(亦称为周末效应)是指股市一周内的收益率和波动性因交易日的不同而不一致。

作为典型的“股市异象”,周内效应的存在是对市场有效性的反驳。

倘若股指期货加强了市场的有效性,则应对周内效应产生使其弱化的影响。

基于以上假设,本文选取沪深300指数收盘价作为数据,实证分析了沪深300股指期货的仿真交易与正式推出对周内效应的影响。

本文共分为六章,第一章叙述了研究的背景、意义与思路;第二章对国内外相关文献研究做了综述;第三章介绍了股指期货与周内效应的相关理论基础,包括有效市场假说与股指期货对现货市场影响的理论;第四章对本文实证中使用到的计量方法做了介绍,主要是DOW模型、GARCH模型等;第五章利用沪深300指数从正式发布至2012年2月17日的数据,分析了周内效应受到股指期货的影响;第六章是结论与研究展望。

实证结论如下:股指期货的推出减弱了的收益率的周一效应及波动率的周三效应。

这表明股指期货提高我国证券市场的有效性具有一定的积极作用。

本文的主要工作:一是首次在我国证券市场上,从市场微观结构角度来研究股指期货对现货市场的影响;二是从研究周内效应的角度而言,首次考虑了股指期货的推出这一因素,充实了我国周内效应的研究。

关键词:周内效应;股指期货;DOW模型;GARCH模型AbstractA content for Stock Index Futures is a kind of financial derivatives that based on the level of a particular stock index. As the world’s leading financial futures currently, it’s widely traded in the major financial markets around the world. After a long waiting, the China’s security market listed its first stock index futures named the CSI 300 stock index futures on April 16, 2010.Price discovery and hedging are two important functions of stock index futures, which speed up the dissemination of information on the security market, helping investors avoid risk, so that the market can be more stable and efficient. However, since the stock index futures are closely related the spot market, the leverage of the stock index futures will enlarge the benefits of the spot market as well as the risks, leading to an increase the volatility of the spot market. Thus, whether the stock index futures improve the efficiency of the market or not can only be judged based on the situation on every specific market.The weekday effect refers to the tendency of stocks to exhibit relatively different return rate and volatility on different trading days of the week. As a typical “market anomalies”, the weekday effect is a counter-example of the efficient market. If the stock index futures improve the efficiency of market, it should weaken the weekday effect. Based on this assumption, the thesis makes empirical analysis on the influence of simulation trading and official trading of CSI 300 stock index futures towards the weekday effect, using the CSI 300 index closing price as the data.The thesis contains six chapters. Chapter 1 mainly states the background, significance and method of the research. Chapter 2 is a review of the relevant research results made by domestic scholars and foreign ones. Chapter 3 summarizes the relevant theories on the stock index futures and weekday effect, including the EMH theory and theoretical results of the relations between the stock index futures and the spot market. Chapter 4 introduces the econometric methods used in the empirical study. In Chapter 5, we empirically study the influence of stock index futures on weekday effect, selecting the closing price of CSI 300 index futures from the official launch day to February 17, 2012 as the data. And in chapter 6, we make conclusions and propose some suggestions. From the empirical study, we find thatthe introduction of stock index futures has diminished Monday effect in the aspect of return rate and weakened Wednesday effect in the aspect of volatility. The empirical evidence shows that the introduction of stock index futures has a positive effect on China’s security market.The main achievements of this thesis: first, it’s the first time in China’s stock market that impact of stock index futures towards the spot market is studied from the market microstructure point; secondly, it’s the first time that the introduction of stock index futures is contained in the study of weekday effect in China’s security market.Key Words:Weekday Effect;Stock Index Futures;DOW Model;GARCH Model 整理丨尼克本文档信息来自于网络,如您发现内容不准确或不完善,欢迎您联系我修正;如您发现内容涉嫌侵权,请与我们联系,我们将按照相关法律规定及时处理。

投资者情绪与股价跳跃——基于沪深300指数的研究

投资者情绪与股价跳跃——基于沪深300指数的研究投资者情绪与股价跳跃——基于沪深300指数的研究摘要:近年来,随着中国股市的发展,投资者情绪对股价的影响越来越受到关注。

本文以沪深300指数为例,通过对投资者情绪指标的分析和股价跳跃点的研究,探讨了投资者情绪与股价跳跃之间的关系。

研究结果表明,投资者情绪对股价跳跃有一定影响,但并非决定性因素。

1. 引言投资者情绪是投资者心理状态的一种体现,具有直接或间接地影响股价的潜力。

股价的跳跃是市场的一个重要特征,也是投资者经常关注的焦点。

本文旨在研究投资者情绪与股价跳跃之间的关系,以期能更好地理解股市的运行机制。

2. 投资者情绪指标的选择和分析投资者情绪的测量可以采用多种指标,如投资者信心指数、媒体关注度等。

在本研究中,我们选择了投资者情绪指数(Investor Sentiment Index,简称ISI)作为衡量投资者情绪的指标。

ISI是根据股市交易数据和投资者心理调查等信息计算而得,可以较为准确地反映市场参与者的情绪状态。

通过对ISI的分析,我们发现投资者情绪与股价跳跃之间存在一定的相关性。

在市场情绪高涨时,往往会出现较大幅度的股价跳跃。

而当市场情绪低迷时,股价跳跃的幅度较小。

3. 股价跳跃的研究方法和结果分析股价的跳跃是指股价在相对短期内出现剧烈波动的现象。

为了研究股价跳跃与投资者情绪的关系,我们采用了沪深300指数的日度收益率进行分析。

通过计算每日收益率的一阶差分,我们得到了股价跳跃点的序列。

通过对股价跳跃点序列的分析,我们发现了一些有趣的结果。

首先,股价跳跃点的分布呈现出一定的聚集性,即跳跃点的出现往往会产生连续的效应,进而引发更多的跳跃点。

其次,跳跃点的大小与投资者情绪有一定的相关性。

在情绪高涨时,股价跳跃的幅度更大;而在情绪低迷时,股价跳跃的幅度相对较小。

4. 影响因素的进一步分析除了投资者情绪外,股价跳跃还受到其他因素的影响。

我们进一步分析了股价跳跃与市场成交量、市场波动性等因素之间的关系。

一、沪深300股指期货合约主要条款

诚信 专业 创新 图强

第6页

投资者教育系列之品种介绍篇

买力旺盛,会推动股票价格指数上升,反之则会促使股票价格指数下跌。诸如A 股开户数,基金开户数以及基金发行速度等均与A股走势有着较强相关性。

图3 A股新增股票开户数与A股走势强相关

0.2 点 当月、下月和随后两个季月

9:15-11:30,13:00-15:15

9:15-11:30,13:00-15:00

上一个交易日结算价的 ± 10%

合约价值的 12%*

P

P

现金交割

合约到期月份的第三个周五,遇法定节假日顺延

同最后交易日

IF 中国金融期货交易所

注:* 关于保证金比例,期货公司通常在交易所规定保证金水平上,适当加 一定比例。

三、影响价格变动的因素

(1)宏观经济发展状况 股票价格股指期货实质上是对股票指数未来的一种预期。从构成沪深300指

数的成份股可见股指期货的标的物已经覆盖了我国经济的大部分行业,因此沪深 300指数股指期货必将要反映整个宏观经济的状况。国家相关部门定期公布的一 些宏观经济数据,诸如GDP增长、通胀率、失业率、零售增长、储蓄率等,都会 影响到政府将来的货币、财政政策,会对投资者对经济未来预期产生影响,最终 反映到期货价格上来。

图1 分级靠档实例 4、指数的实时计算

中证系列指数均为“实时逐笔”计算。具体做法是,在每一交易日集合竞价结 束后,用集合竞价产生的股票开盘价(无成交者取昨收盘价)计算开盘指数,以后 每有一笔新的成交,就重新计算一次指数,直至收盘,实时向外发布。其中各成 份股的计算价位(X)根据以下原则确定:

若当日没有成交,则X=前日收盘价 若当日有成交,则 X=最新成交价 计算频率为每2秒钟一次,报价每6秒钟更新一次。 5、指数的修正 中证系列指数均采用“除数修正法”修正。当成份股名单发生变化或成份股的 股本结构发生变化或成份股的市值出现非交易因素的变动时,采用“除数修正法” 修正原固定除数,以保证指数的连续性。修正公式为:

医药生物行业周报:带量采购降价超预期,短期震荡加剧

请务必阅读正文后的免责条款部分联系地址:北京市朝阳区望京街道望京东园四区2号楼中航医药生物行业周报:带量采购降价超预期,股市有风险 入市须谨慎上证综指 3360.10 沪深3004704.63 总市值(亿元) 77,763.61 流通A 股市值(亿元) 55,389.23 PE (TTM ) 55.58 PB(LF)5.91近一年行业与沪深300走势对比图资料来源:wind ,中航证券金融研究所050000100000150000200000250000-20%0%20%40%60%80%100%成交金额医药生物(申万)上证指数沪深3009024.89,下跌0.78%;本期申万医药生物行业指数收于12175.98,下跌5.44%。

本期医药生物板块下跌5.83%,在申万28个一级行业板块中涨跌幅排名居第27位。

医药生物7个二级板块全部跑输上证综指、沪深300和中小板指。

重要资讯➢ 8月12日,国家卫健委发布《农贸(集贸)市场新冠肺炎疫情防控技术指南》➢ 8月13日,国家卫健委下发《关于加强基层医疗卫生机构绩效考核的指导意见(试行)》➢ 8月13日,重庆市医保局《关于公示重庆市贵州省云南省河南省医用耗材联合带量采购拟中选结果的通知》 ➢ 8月14日,国家药监局发布《新型冠状病毒预防用疫苗研发技术指导原则(试行)》等5个指导原则 核心观点➢ 市场方面,在A 股大盘整体震荡的走势下,医药生物行业表现在行业中居后,经历前期的连续上涨,行业本期仍呈回调状态。

政策方面,疫情数次爆发于农产品批发市场,国家卫健委发布《农贸(集贸)市场新冠肺炎疫情防控技术指南》,指导市民展开疫情防护防控,切断病毒传播途径。

全国各地联盟带量采购持续推进,重庆市医保局发布《关于公示重庆市贵州省云南省河南省医用耗材联合带量采购拟中选结果的通知》,本次四省带量采购价格竞争尤为激烈,随着国内联盟采购的逐步推行,耗材降价的预期仍旧不变,行业竞争格局仍将加剧。

沪深300股指期货的价格波动特征分析报告

期货波动第12期:IF期指的价格波动特征[01]IF期指历年走势和季节性指数特征一、历年走势特征在IF历年的走势中,尤其值得一提的是2015年年中的股灾,但该年的四季度行情走势较好,所以当年的累计跌幅仅为2.01%。

而在上一年(2014年)的四季度牛市行情启动,所以实际上自股指期货上市以来,录得最大单年涨幅的是2014年,该年累计上涨幅度为55.14%。

下图中,从历年IF期指的走势上看,其特征为:多数年份IF期指的一、四季度走势较强,二季度较弱,三季度则多数年份均表现出震荡的行情。

下图为IF期指历年价格走势及涨跌情况。

二、季节性指数特征如下图。

黑色线为剔除2105年IF期指季节性指数走势图(该年年中股灾影响)。

IF期指的季节性指数特征为:一季度IF期指季节性指数较强,并在四月前后达到年内第一个高点,而后二季度季节性指数持续下行,至二季度末基本回吐一季度的涨幅。

三季度IF期指的季节性指数以震荡企稳为主,四季度则表现较强,并在四季度末超过前期高点。

结合前文来看,IF 期指的季节性指数基本反映了自上市以来的历年走势情况。

[02]IF期指价格波动特征一、历年价格波动特征(1)波动幅度从历年波动幅度上看,IF期指历年的波动幅度平均值为46.69%,剔除掉2015年股灾数据,则为41.14%。

其中,除了股灾的2015年外,2014年末IF期指涨幅较大,所以该年的价格波动幅度也较大,为76.84%。

其余年份一般在30%-50%之间今年至目前为止,IF期指的价格波动幅度为38.02%,预计至年末波幅与往年均值相差不大。

(2)波动率从历年波动率上看,IF期指历年的波动率平均值为24.18%,剔除掉2015年股灾数据,则为21.30%。

其中,2015年股灾IF期指波动率为50.12%,为历年最高值。

此外,2017年股指波动相当稳定,该年的波动率仅为11.93%。

其余年份则一般在20%左右。

综合以上两点来看,IF期指的波动情况在期货市场中不算特别大,居于期货市场的中等偏上位置。

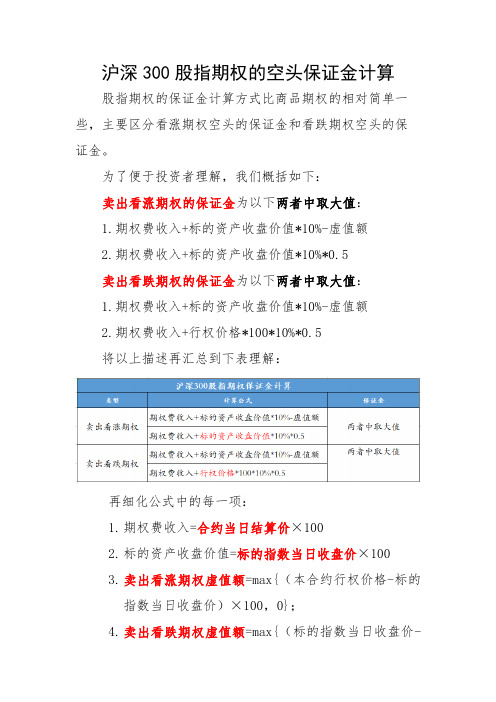

沪深300股指期权空头的保证金计算方法

沪深300股指期权的空头保证金计算

股指期权的保证金计算方式比商品期权的相对简单一些,主要区分看涨期权空头的保证金和看跌期权空头的保证金。

为了便于投资者理解,我们概括如下:

卖出看涨期权的保证金为以下两者中取大值:

1.期权费收入+标的资产收盘价值*10%-虚值额

2.期权费收入+标的资产收盘价值*10%*0.5

卖出看跌期权的保证金为以下两者中取大值:

1.期权费收入+标的资产收盘价值*10%-虚值额

2.期权费收入+行权价格*100*10%*0.5

将以上描述再汇总到下表理解:

再细化公式中的每一项:

1.期权费收入=合约当日结算价×100

2.标的资产收盘价值=标的指数当日收盘价×100

3.卖出看涨期权虚值额=max{(本合约行权价格-标的

指数当日收盘价)×100,0};

4.卖出看跌期权虚值额=max{(标的指数当日收盘价-

本合约行权价格)×100,0};

注:合约乘数为100,期货公司沪深300股指期权合约的保证金调整系数为13%,最低保障系数为0.5。

我们举例来看卖出看涨和卖出看跌期权实值和虚值不同情况下的保证金计算结果,2020年5月29日沪深300股指期货收盘价3856.632,IO2006-C-3800卖出看涨实值、IO2006-C-3900卖出看涨虚值、IO2006-P-3950卖出看跌实值、IO2006-P-3650卖出看跌虚值的保证金是多少?合约乘数为100,期货公司沪深300股指期权合约的保证金调整系数为10%,最低保障系数为0.5。

具体计算结果如下表:

作者:中信建投期货姚桂玲guiling1216。

上交所沪深300ETF与深交所沪深300ETF比较

7

T+0 vs T+2: 套利不确定性环节、及其带来的折溢价率的定量分析比较

上证所沪深300ETF的T+0方案所涉及的不确定性主要只出现 在一个环节:

即基金代买卖深圳股票过程中,深圳股票于10S内的价格波动

深交所沪深300ETF的T+2方案所涉及的不确定性则出现在两

个环节,以申购为例:

T日买入的股票,T+1才能用于申购:沪深300股票的1日价差

当300ETF出现折价时:

– 买入ETF份额、融入组合证券并卖出:一方面同时买入ETF和卖出组合证券 ,锁定套利价差;另一方面一买一卖,整体市场风险暴露基本为零;

– 当日(T日)可将买入的ETF用于赎回ETF,T+4日后得到组合证券用于还券

。

12

运用融券机制的主要缺陷

借助融券交易虽然可以弥补深交所沪深300ETF的T+2方案自身所带来的较弱 的套利实时性,但由于受到以下重要因素的限制,将导致套利交易的不持续 和不充分,特别地容易受到资金总量、融券交易成功率、融券券源/规模等

析

总结 附件

25

上证所沪深300ETF vs 深交所沪深300ETF

26

沪深300ETF两大方案之比较

注:当日(T日)申购且同日未卖出的基金份额, 清算交收完成后(T+2日)方可卖出和赎回

27

沪深300ETF两大方案之比较

28

联系方式:

T日买入的ETF T日可以即时赎回; T日赎回得到的股票可T日实时卖出 — 赎回时:深圳股票由基金即时替投资者进行实时代卖出(正常情况小于10S)

6

T+2:套利实时性弱,较难保持ETF公允价格实时可交易性

沪深300股指期货合约的开盘价、收盘价如何确定,如何看结算单,计算股指期货盈亏,股指期货是如何结算的

1. 沪深300股指期货合约的开盘价、收盘价如何确定?在《中国金融期货交易所交易细则》中,开盘价定为合约开市前5分钟内经集合竞价产生的成交价格;集合竞价未产生价格的,以集合竞价后第一笔成交价为当日开盘价。

收盘价定为合约当日交易的最后一笔成交价格。

2. 中金所交易编码制度的内容是什么?在《中国金融期货交易所交易细则》中规定,中金所实行交易编码制度。

交易编码是指会员和客户进行股指期货交易的专用代码。

交易编码由会员号和客户号两部分组成。

交易编码由十二位数字构成,前四位为会员号,后八位为客户号。

如客户交易编码为001200000001,则会员号为0012,客户号为00000001。

一个客户可以在不同的会员处开户,但在交易所内只能有一个客户号。

其交易编码只能是会员号不同,而客户号必须相同。

交易编码制度是客户管理的根本制度,是控制市场风险的源头。

一户一码制度保证了客户开户的真实性,便于中金所掌握客户交易及持仓状况,对会员、客户进行有效的风险管理,避免出现一户多码、分仓操纵的混乱状况,更有利于保证市场的平稳运行。

3. 股指期货是如何进行结算的?在《中国金融期货交易所结算细则》中,中金所实行会员分级结算制度。

交易所对结算会员结算,结算会员对其受托的客户、交易会员结算,交易会员对其受托的客户结算。

不管哪个层次的结算,都需要做三件事情:(1)交易处理和持仓管理,就是每天交易后要登记做了哪几笔交易,持仓是多少。

(2)结算管理,就是每天要对持仓和交易进行盈亏、保证金和费用等资金项目的结算。

就结算会员而言,当日结算时,结算会员账户中的交易保证金超过上一交易日结算时的交易保证金部分从结算准备金中扣划,交易保证金低于上一交易日结算时的交易保证金部分划入结算准备金;当日盈利划入结算准备金,亏损从结算准备金中扣划;当日费用从结算准备金中扣划。

(3)风险管理,对结算对象计算保证金,评估风险。

以结算会员为例,每天结算完毕后,结算会员的结算准备金余额低于最低余额标准时,该结算结果即视为中金所向结算会员发出的追加保证金通知,两者的差额即为追加保证金金额。

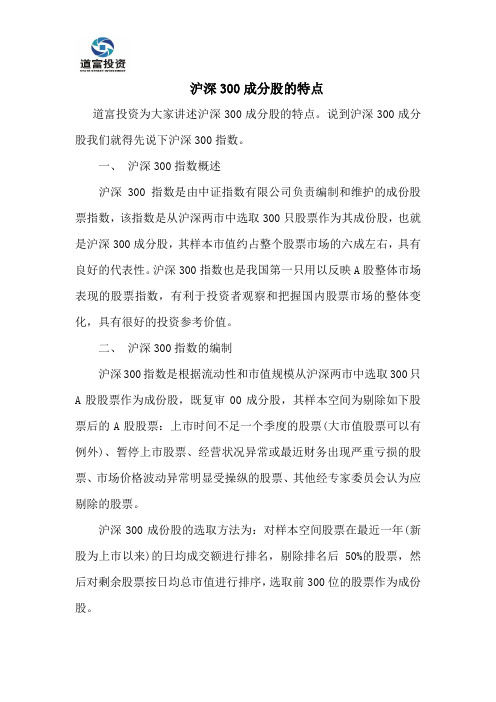

沪深300成分股的特点

沪深300成分股的特点道富投资为大家讲述沪深300成分股的特点。

说到沪深300成分股我们就得先说下沪深300指数。

一、沪深300指数概述沪深300指数是由中证指数有限公司负责编制和维护的成份股票指数,该指数是从沪深两市中选取300只股票作为其成份股,也就是沪深300成分股,其样本市值约占整个股票市场的六成左右,具有良好的代表性。

沪深300指数也是我国第一只用以反映A股整体市场表现的股票指数,有利于投资者观察和把握国内股票市场的整体变化,具有很好的投资参考价值。

二、沪深300指数的编制沪深300指数是根据流动性和市值规模从沪深两市中选取300只A股股票作为成份股,既复审00成分股,其样本空间为剔除如下股票后的A股股票:上市时间不足一个季度的股票(大市值股票可以有例外)、暂停上市股票、经营状况异常或最近财务出现严重亏损的股票、市场价格波动异常明显受操纵的股票、其他经专家委员会认为应剔除的股票。

沪深300成份股的选取方法为:对样本空间股票在最近一年(新股为上市以来)的日均成交额进行排名,剔除排名后50%的股票,然后对剩余股票按日均总市值进行排序,选取前300位的股票作为成份股。

沪深300成份股的调整:指数根据样本稳定性和动态跟踪的原则,每半年进行一次调整,每次调整数量不超过10%。

沪深300指数采用派氏加权法进行计算,其计算公式为:报告期指数=报告期成份股的调整市值/基日成份股的调整市值×1000调整市值= ∑(市价×调整股本数),其中基日成份股的调整市值又称为除数。

调整股本数采用分级靠档的方法进行计算,比如,某股票流通股比例(流通股本/总股本)为7%,低于10%,则采用流通股本为权数;某股票流通比例为35%,落在区间(30,40 )内,对应的加权比例为40%,则将总股本的40%作为权数。

具体加权比例见下表:流通比例(%) ≤10 (10,20] (20,30] (30,40] (40,50] (50,60] (60,70] (70,80] >80加权比例(%) 流通比例 20 30 40 50 60 70 80 100指数的修正:当沪深300成份股发生替换或股本结构出现变化,或者成份股市值由于非交易因素产生变动时,需要对指数进行修正,以保证指数价格的连续性。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

50ETFβ值的意义

❖ 第一, β<1,显示着通过2005.12.6—2010.7.13 这段时间回归分析,50ETF的整体表现弱于沪 深300;

❖ 第二,这种在选定时间内沪深300走势强于 50ETF的现象,在50ETF*1000/沪深3000的价 格对比之中,得到了体现和验证;

50ETF价比与沪深300对比

ETF品种与沪深300之间的走势关系,实际上 就是对比β系数; ❖ 两种比较:一是整体比较各个ETF品种与沪深 300的β值;二是分别比较各个阶段(上涨、 下跌)各个品种的β值;

50ETF对沪深300的β值

v 为了便于计算,将50ETF的数值,全部乘以1000; 所得结果,与沪深300一起进行回归分析;得出的 β系数为0.7365。所得的常数项近似可以忽略— —这也与现实真实情况相符;

不同行情中的ETF表现

❖ 按照沪深300,划分行情的涨、跌、盘整 ❖ 按单边上涨行情来选定时间:2005-12——

2007-10;2009-11——2009-7; ❖ 单边下跌的选定时间:2009-11——2009-10; ❖ 盘整时间:2009-8——2010-4

分别计算的各类型ETFβ系数

2005- 2007- 2008- 2009-

深100ETFβ值的意义

❖ 第一,代表在整体上深100ETF的表现强于沪 深300的表现;

❖ 第二,通过深100ETF*1000/沪深300的价格比 可以发现,大多数的时间之内,深100ETF的 走势的确强于沪深300;

深100ETF价比与沪深300对比

180ETF对沪深300的β值

v 通过回归分析,180ETF与沪深300之间的 β达到: 2.169

❖ 所有数据来源:wind资讯;所有回归、相关性分析பைடு நூலகம்均依靠EXCEL2003完成;

更大; ❖ 在此基础上,通过回归分析计算各类型ETF指数与

沪深300指数之间的贝塔系数。以此衡量ETF指数 与沪深300之间的行情表现。

50ETF与沪深300的相关性检验

50ETF与沪深300的相关性检验

v 从图形的直观上看,50ETF与沪深300保持了较高 的相关性。

v 从数据上分析,以收盘价为基础进行的相关性分 析显示50ETF与沪深300之间的相关性高达0.992

第一个结论

❖ 一,三种ETF均与沪深300保持较高的线性相 关性;均为较好的套利标的;

❖ 二,通过比较,180ETF的线性相关性最高; 意味着此品种与沪深300出现偏离的时候,更 容易向着“常态”进行回归;

对于ETF品种与沪深300之间的表现比较

❖ 比较方法:回归模型; ❖ 回归模型的内涵:Y=α+βX ❖ 可以看出,在α常数一定的情况之下,对比

2007.10 2008.10 2009.7 2010.4 (普涨) (下跌) (普涨) (盘整)

50ETF 0.737 0.74

0.71

0.674

100ETF 1.064 1.034 1.2

1.238

180ETF 2.163 2.144 2.132 1.978

注释

❖ β的计算,并没有把2010-4-15之后的单边下跌纳 入计算体系之中;

180ETF β值的意义

❖ 显然,在所有的标的之中,180ETF的β系数 最高,代表着180ETF对于沪深300指数之间的 波动,最为剧烈。

第二个结论

❖ 通过回归分析,不难发现,在与沪深300走势 的对比中,整体表现如下:

50ETF<沪深300<深成100ETF<180ETF 对应的贝塔值,分别为: 50ETF:0.7365 深100:1.0357 180ETF:2.169

深100ETF与沪深300相关性检验

深100ETF与沪深300相关性检验

v 从图像直观来看,同样保持了相关的同步性。 v 通过数据的相关性测算,深成100ET与沪深300之

间的相关系数达到:0.980

180ETF与沪深300相关性检验

180ETF与沪深300相关性检验

v 经过相关系数检验,180ETF与沪深300之间的相关 系数达到:0.9961

50ETF价格比值的意义

❖ 通过图形可以发现: ❖ 一,价比始终没有超过初始值,且一直在初始值之

下运行;同样显示了50ETF的波动率在历史上任一 时期,均小于沪深的波动幅度; ❖ 二,价比数据同样围绕着一定中值波动,这个中值 接近于β

深100ETF对沪深300的β值

v 计算方法与上相同,所获取的β值:1.0357

样本选取

❖ 母样本:沪深300(收盘价)

❖ 比较样本: ❖ 50ETF(510050;沪;收盘价) ❖ 180ETF(510180;收盘价) ❖ 100ETF(159901;收盘价)

核心逻辑

❖ 选取子样本必须与模样本保持极高的线性相关性; ❖ 在高度线性相关的基础之上,才能保证两者走势偏

离向着常态回归——套利的基础; ❖ 严格意义上来说,相关性越高,实现套利的可能性