财税实务:其他业务收入——代购代销手续费收入填写

关于代扣税款手续费的会计处理

4.其他代理服务,是指受托办理上列事项以外的其他事项的业务。

因此,企业提供的代扣代缴税款业务,属于提供“服务业——代理业”应税劳务,应缴纳营业税。

《财政部、国家税务总局、财政部、国家税务总局、中国人民银行关于进一步加强代扣代收代征税款手续费管理的通》(财行〔2005〕365号)第六条第六款规定,“三代”单位所取得的手续费收入应该单独核算,计入本单位收入,用于“三代”管理支出,也可以适当奖励相关工作人员。

《企业会计准则应用指南》附录“会计科目和主要账务处理”规定:

6051其他业务收入

一、本科目核算企业确认的除主营业务活动以外的其他经营活动实现的收入,包括出租固定资产、出租无形资产、出租包装物和商品、销售材料、用材料进行非货币性交换(非货币性资产交换具有商业实质且公允价值能够可靠计量)或债务重组等实现的收入。

贷:

银行存款等

个税返还的手续费如何进行账务处理?

问:

从税务局取得的代扣代缴个人所得税返还手续费如何进行账务处理?是列支营业外收入,其他业务收入还是其他应付款?

答:

《国家税务总局关于印发〈营业税税目注释(试行稿)〉的通知》(国税发〔1993〕149号)规定,代理业,是指代委托人办理受托事项的业务,包括代购代销货物、代办进出口、介绍服务、其他代理服务。

企业(保险)经营受托管理业务收取的管理费收入,也通过本科目核算。

账务处理:

(1)收到代扣税款手续费:

借:

银行存款

贷:

其他业务收入

(2)计提税金:

借:

营业税xx附加

贷:

应交税费——应交营业税

应交税费——应交城建税

应交税费——应交教育费附加

应交税费——应交地方教育附加

(3)奖励相关工作人员:

【推荐】代销方式(收取手续费)销售的会计处理

代销方式(收取手续费)销售的会计处理⒈收取手续费方式的代销是受托方根据所代销的商品数量向委托方收取手续费的销售方式。

对受托方来说,收取的手续费实际上是一种劳务收入。

⒉在收取手续费代销方式下,委托方应在受托方已将商品售出,并向委托方开代销清单时,确认收入;受托方在商品销售后,按应收取的手续费确认收入。

⒊收取手续费代销方式的会计处理实例[例]A企业委托B企业销售甲商品100件,该商品成本60元/件。

假定代销合同规定,B企业应按每件100元售给顾客,A企业按售价的10%支付B企业手续费。

B企业实际销售时,即向买方开一张增值税专用发票,发票上注明甲商品售价10000元,增值税额1700元。

A 企业在收到B企业交来的代销清单时,向B企业开具一张相同金额的增值税发票。

⑴A企业应作如下会计分录:①A企业将甲商品交付B企业时:借:委托代销商品6000贷:库存商品6000②A企业收到代销清单时:借:应收账款──B企业11700贷:主营业务收入10000应交税金──应交增值税(销项税额)1700借:营业费用──代销手续费1000贷:应收账款──B企业1000③收到B企业汇来的货款净额10700(11700-1000)元时:借:银行存款10700贷:应收账款──B企业10700⑵B企业应作如下会计分录:①收到甲商品时:借:受托代销商品10000贷:代销商品款10000②实际销售时:借:银行存款11700贷:应付账款──A企业10000应交税金──应交增值税(销项税额)1700借:应交税金──应交增值税(进项税额)1700贷:应付账款──A企业1700借:代销商品款10000贷:受托代销商品10000③归还A企业贷款并计算代销手续费时:借:应付账款──A企业11700贷:银行存款10700主营业务收入1000。

【汇算清缴实务】销售货物收入财税处理及填报实务【税收筹划-税务筹划技巧方案实务】

【汇算清缴实务】销售货物收入财税处理及填报实务【税收筹划,税务筹划技巧方案实务】销售货物收入一直是企业经营中最主要的一项收入,在企业所得税申报表中主要体现在《A101010一般企业收入明细表》的“销售商品收入”和“销售材料收入”以及相关的调整报表。

一、相关税收政策根据《企业所得税法》及其实施条例和《关于确认企业所得税收入若干问题的通知》(国税函〔2008〕875号)规定整理如下:1.销售货物收入,是指销售商品、产品、原材料、包装物、低值易耗品以及其他存货取得的收入。

2. 除企业所得税法及实施条例另有规定外,企业销售收入的确认,必须遵循权责发生制原则和实质重于形式原则。

企业销售商品同时满足下列条件的,应确认收入的实现:(1)商品销售合同已经签订,企业已将商品所有权相关的主要风险和报酬转移给购货方;(2)企业对已售出的商品既没有保留通常与所有权相联系的继续管理权,也没有实施有效控制;(3)收入的金额能够可靠地计量;(4)已发生或将发生的销售方的成本能够可靠地核算。

3.销售商品采用托收承付方式的,在办妥托收手续时确认收入。

4.销售商品采取预收款方式的,在发出商品时确认收入。

5.销售商品需要安装和检验的,在购买方接受商品以及安装和检验完毕时确认收入。

如果安装程序比较简单,可在发出商品时确认收入。

6.销售商品采用支付手续费方式委托代销的,在收到代销清单时确认收入。

7.销售回购采用售后回购方式销售商品的,销售的商品按售价确认收入,回购的商品作为购进商品处理。

有证据表明不符合销售收入确认条件的,如以销售商品方式进行融资,收到的款项应确认为负债,回购价格大于原售价的,差额应在回购期间确认为利息费用。

8.以旧换新销售商品以旧换新的,销售商品应当按照销售商品收入确认条件确认收入,回收的商品作为购进商品处理。

9.商业折扣与现金折扣企业为促进商品销售而在商品价格上给予的价格扣除属于商业折扣,商品销售涉及商业折扣的,应当按照扣除商业折扣后的金额确定销售商品收入金额。

代销货物的税务及会计处理

代销货物的税务及会计处理代销货物是现行增值税和营业税的一项特殊应税业务。

是指受托方按委托方的要求销售委托方的货物,并收取手续费的活动。

即受托方以委托方的名义,从事销售委托方的货物,对代销货物发生的质量问题以及法律责任,都由委托方负责。

笔者现从委托双方的角度就代销货物的税务及会计处理进行分析。

一、税法关于代销货物行为的相关规定《增值税暂行条例》规定,将货物交付他人代销应视同销售货物缴纳增值税。

委托代销货物的纳税义务发生时间为收到代销单位销售的代销清单的当天。

而根据《财政部、国家税务总局关于增值税若干政策的通知》(财税[2005]165号)的规定,企业委托代销货物的纳税义务发生时间有明显变化,不再仅以是否收到代销清单为标志。

即使未收到代销清单但收到货款或发出代销商品达180天的同样要视同销售计算增值税。

这就要求企业财务人员计算委托代销货物增值税时必须注意最新政策的规定。

《营业税暂行条例》规定,纳税人因受托代购代销货物收取的手续费应按服务业中的"代理业"计算缴纳营业税。

二、新准则对委托代销行为的会计处理规定新收入准则明确规定,商品销售收入,应在下列条件均能满足时予以确认:1.企业已经将商品所有权的主要风险和报酬转移给购货方;2.企业既没有保留通常与所有权相联系的继续管理权,也没有对已售出的商品实施控制;3.收入的金额能可靠地计量;4.与交易相关的经济利益流入企业;5.相关成本能可靠地计量。

企业在账务处理上单独设立相关的科目进行核算,反映已经发生但尚未确认收入的商品成本。

委托方将货物转交给他人代销,由于货物所有权并没有转移,只是改变了存放地点,销售并没有实现,因此,企业设置"委托代销商品"科目核算已经发出但尚未确认收入的商品成本,科目的余额并入资产负债表的"存货"项目反映。

三、代销货物的税务处理税法规定,委托代销行为应视同销售货物征收增值税,并就提供代销货物的劳务所取得的手续费征收营业税。

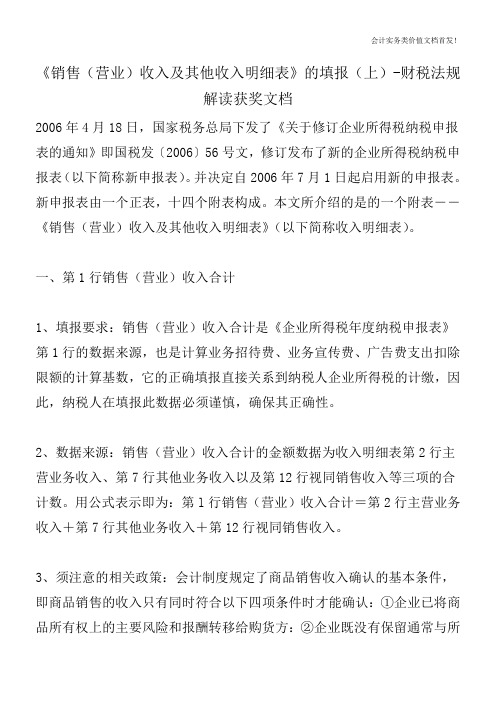

《销售(营业)收入及其他收入明细表》的填报(上)-财税法规解读获奖文档

会计实务类价值文档首发!《销售(营业)收入及其他收入明细表》的填报(上)-财税法规

解读获奖文档

2006年4月18日,国家税务总局下发了《关于修订企业所得税纳税申报表的通知》即国税发〔2006〕56号文,修订发布了新的企业所得税纳税申报表(以下简称新申报表)。

并决定自2006年7月1日起启用新的申报表。

新申报表由一个正表,十四个附表构成。

本文所介绍的是的一个附表――《销售(营业)收入及其他收入明细表》(以下简称收入明细表)。

一、第1行销售(营业)收入合计

1、填报要求:销售(营业)收入合计是《企业所得税年度纳税申报表》第1行的数据来源,也是计算业务招待费、业务宣传费、广告费支出扣除限额的计算基数,它的正确填报直接关系到纳税人企业所得税的计缴,因此,纳税人在填报此数据必须谨慎,确保其正确性。

2、数据来源:销售(营业)收入合计的金额数据为收入明细表第2行主营业务收入、第7行其他业务收入以及第12行视同销售收入等三项的合计数。

用公式表示即为:第l行销售(营业)收入合计=第2行主营业务收入+第7行其他业务收入+第12行视同销售收入。

3、须注意的相关政策:会计制度规定了商品销售收入确认的基本条件,即商品销售的收入只有同时符合以下四项条件时才能确认:①企业已将商品所有权上的主要风险和报酬转移给购货方:②企业既没有保留通常与所。

会计实务:委托代销货收取手续费的分录

委托代销货收取手续费的分录「例」委托某零售商店代销甲产品1000 件,单位成本 250 元,产品已发出。

每件不含税售价为 450 元,税率 17%.根据代销合同规定,代销手续费按不含税售价的6%支付。

月末收到代销清单,已售出甲产品600 件。

「解答」(1)发出商品时:借:委托代销商品 250000 贷:库存商品 250000(2)收到代销清单时:借:应收账款 315900 贷:主营业务收入 270000 应交税费——应交增值税(销项税额) 45900 借:销售费用 16200 贷:应收账款 16200(3)结转代销商品成本时:借:主营业务成本 150000 贷:委托代销商品 150000(4)收到货款时:借:银行存款 299700 贷:应收账款 299700商店的账务处理:(1)收到代销商品时:借:受托代销商品450000 贷:受托代销商品款 450000(2)对外销售时:(对外开出增值税票)借:银行存款 315900 贷:应付账款 270000 应交税费——应交增值税(销项税额)45900(3)收到增值税专用发票时:(提供代销清单,收到对方开具的增值税票)借:应交税费——应交增值税(进项税额)45900 贷:应付账款 45900 借:受托代销商品款 270000 贷:受托代销商品270000(4)支付货款并计算代销手续费时:借:应付账款315900贷:银行存款299700 主营业务收入(其他业务收入)16200小编寄语:会计学是一个细节致命的学科,以前总是觉得只要大概知道意思就可以了,但这样是很难达到学习要求的。

因为它是一门技术很强的课程,主要阐述会计核算的基本业务方法。

诚然,困难不能否认,但只要有了正确的学习方法和积极的学习态度,最后加上勤奋,那样必然会赢来成功的曙光。

天道酬勤嘛!。

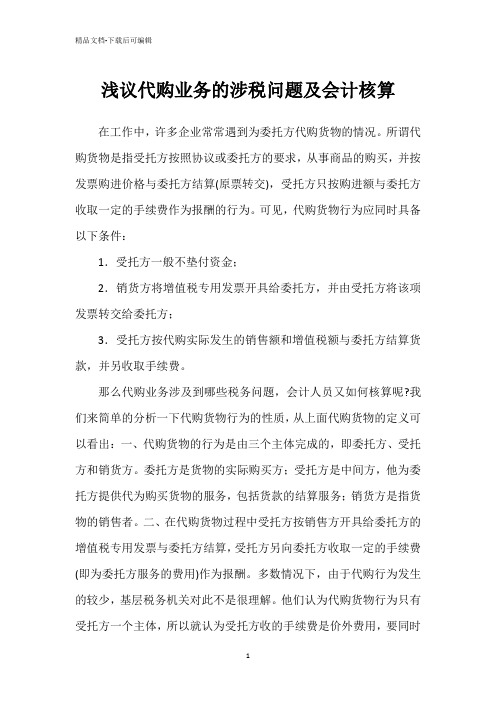

浅议代购业务的涉税问题及会计核算

浅议代购业务的涉税问题及会计核算在工作中,许多企业常常遇到为委托方代购货物的情况。

所谓代购货物是指受托方按照协议或委托方的要求,从事商品的购买,并按发票购进价格与委托方结算(原票转交),受托方只按购进额与委托方收取一定的手续费作为报酬的行为。

可见,代购货物行为应同时具备以下条件:1.受托方一般不垫付资金;2.销货方将增值税专用发票开具给委托方,并由受托方将该项发票转交给委托方;3.受托方按代购实际发生的销售额和增值税额与委托方结算货款,并另收取手续费。

那么代购业务涉及到哪些税务问题,会计人员又如何核算呢?我们来简单的分析一下代购货物行为的性质,从上面代购货物的定义可以看出:一、代购货物的行为是由三个主体完成的,即委托方、受托方和销货方。

委托方是货物的实际购买方;受托方是中间方,他为委托方提供代为购买货物的服务,包括货款的结算服务;销货方是指货物的销售者。

二、在代购货物过程中受托方按销售方开具给委托方的增值税专用发票与委托方结算,受托方另向委托方收取一定的手续费(即为委托方服务的费用)作为报酬。

多数情况下,由于代购行为发生的较少,基层税务机关对此不是很理解。

他们认为代购货物行为只有受托方一个主体,所以就认为受托方收的手续费是价外费用,要同时征收增值税和营业税。

根据分析我们可以得出:代购货物行为中受托方完全处于为委托方与销货方服务的地位,他也只对提供的服务收取费用,是《营业税暂行条例》规定的应税劳务行为;代购货物行为中的委托方和销货方是货物购销的主体。

销货方是《增值税暂行条例》规定的纳税义务人,应缴纳相应的增值税。

下面举例说明:2022年11月30日,A公司与B公司签订委托代购钢材100吨、水泥3000吨的合同。

合同规定材料的质量应符合国家相关规定,B 公司向A公司收取代购材料总价5%的手续费,A公司预先支付B公司代购材料款50万元,余款及手续费待货到的次日全部付清。

要求2022年1月1日前完成所有材料的交付验收。

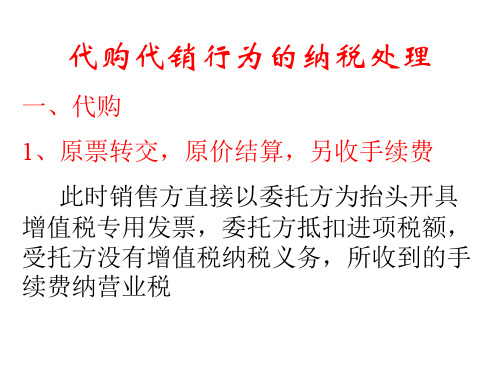

代购代销行为

二、代销

1、原价出售,原价结算,另收手续费

2、加价出售,原价结算

3、加价出售,原价结算,再另收手续费

出售后确认销项税额,交付代销清单 结算时确认进项税额,所收取的手续费或 加价部分再按提供劳务所得缴纳营业税。

代购代销行为的纳手续费

此时销售方直接以委托方为抬头开具 增值税专用发票,委托方抵扣进项税额, 受托方没有增值税纳税义务,所收到的手 续费纳营业税

2、原票留存,另开发票原价结算,另收 手续费,或加价结算

此时销售方以受托方为抬头开具增值 税专用发票,受托方作进项税额抵扣,然 后另开增值税专用发票给委托方,同时确 认销项税额。

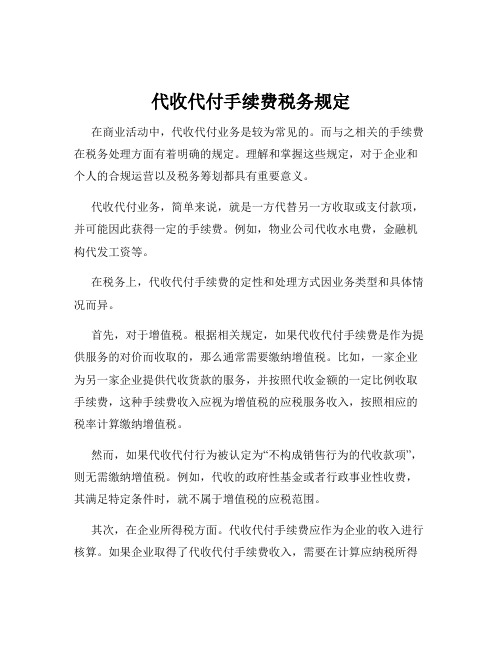

代收代付手续费税务规定

代收代付手续费税务规定在商业活动中,代收代付业务是较为常见的。

而与之相关的手续费在税务处理方面有着明确的规定。

理解和掌握这些规定,对于企业和个人的合规运营以及税务筹划都具有重要意义。

代收代付业务,简单来说,就是一方代替另一方收取或支付款项,并可能因此获得一定的手续费。

例如,物业公司代收水电费,金融机构代发工资等。

在税务上,代收代付手续费的定性和处理方式因业务类型和具体情况而异。

首先,对于增值税。

根据相关规定,如果代收代付手续费是作为提供服务的对价而收取的,那么通常需要缴纳增值税。

比如,一家企业为另一家企业提供代收货款的服务,并按照代收金额的一定比例收取手续费,这种手续费收入应视为增值税的应税服务收入,按照相应的税率计算缴纳增值税。

然而,如果代收代付行为被认定为“不构成销售行为的代收款项”,则无需缴纳增值税。

例如,代收的政府性基金或者行政事业性收费,其满足特定条件时,就不属于增值税的应税范围。

其次,在企业所得税方面。

代收代付手续费应作为企业的收入进行核算。

如果企业取得了代收代付手续费收入,需要在计算应纳税所得额时将其计入收入总额。

同时,如果与代收代付业务相关的成本、费用能够合理区分和核算,也可以在计算应纳税所得额时进行扣除。

需要注意的是,企业在确认代收代付手续费收入时,应当遵循权责发生制原则。

也就是说,收入应当在相关服务提供、经济利益很可能流入企业且金额能够可靠计量时予以确认。

对于个人而言,如果个人从事代收代付业务并取得手续费收入,也需要按照相关规定缴纳个人所得税。

通常情况下,个人取得的代收代付手续费可能会被视为劳务报酬所得或者经营所得。

在实际操作中,代收代付手续费的税务处理还需要考虑相关的凭证和票据要求。

企业和个人应当按照规定取得和保存合法有效的凭证,以作为税务处理的依据。

此外,税务政策可能会根据经济形势和国家政策的调整而发生变化。

因此,企业和个人应当及时关注最新的税务法规和政策,确保代收代付手续费的税务处理符合规定。

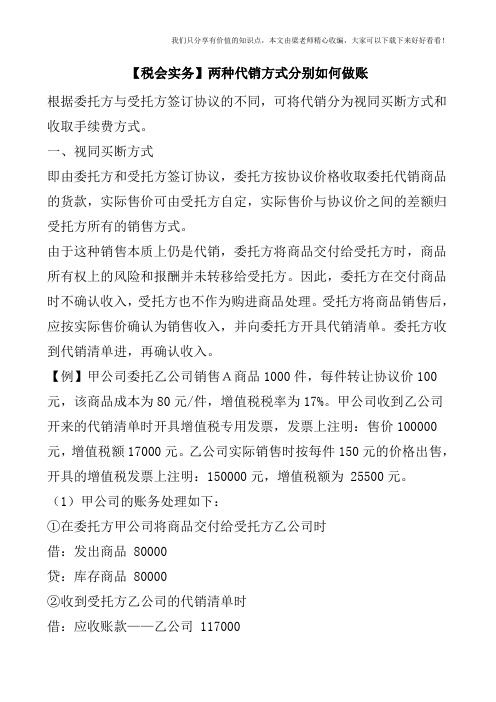

【税会实务】两种代销方式分别如何做账

我们只分享有价值的知识点,本文由梁老师精心收编,大家可以下载下来好好看看!

【税会实务】两种代销方式分别如何做账

根据委托方与受托方签订协议的不同,可将代销分为视同买断方式和收取手续费方式。

一、视同买断方式

即由委托方和受托方签订协议,委托方按协议价格收取委托代销商品的货款,实际售价可由受托方自定,实际售价与协议价之间的差额归受托方所有的销售方式。

由于这种销售本质上仍是代销,委托方将商品交付给受托方时,商品所有权上的风险和报酬并未转移给受托方。

因此,委托方在交付商品时不确认收入,受托方也不作为购进商品处理。

受托方将商品销售后,应按实际售价确认为销售收入,并向委托方开具代销清单。

委托方收到代销清单进,再确认收入。

【例】甲公司委托乙公司销售A商品1000件,每件转让协议价100元,该商品成本为80元/件,增值税税率为17%。

甲公司收到乙公司开来的代销清单时开具增值税专用发票,发票上注明:售价100000元,增值税额17000元。

乙公司实际销售时按每件150元的价格出售,开具的增值税发票上注明:150000元,增值税额为 25500元。

(1)甲公司的账务处理如下:

①在委托方甲公司将商品交付给受托方乙公司时

借:发出商品 80000

贷:库存商品 80000

②收到受托方乙公司的代销清单时

借:应收账款——乙公司 117000。

解析个人所得税手续费的财税处理[会计实务-会计实操]

![解析个人所得税手续费的财税处理[会计实务-会计实操]](https://img.taocdn.com/s3/m/c3e7a9fd68dc5022aaea998fcc22bcd126ff423b.png)

解析个人所得税手续费的财税处理[会计实务,会计实操]个人所得税手续费是国家税务总局向个人所得税代扣缴单位及时代扣缴个人所得税支付的手续费。

本文根据会计和税法等有关规定谈谈企业对手续费收入的会计与税务处理。

一、会计处理对于企业来说,个人所得税手续费收入是一笔劳务收入,企业应作为收入入账。

因为它符合收入确认的两项原则,企业只要正常履行代扣缴义务,该经济利益就可以确定获得;而且手续费收入比例是确定的,因此该经济利益也是可以计量的。

同时,财政部、国家税务总局、中国人民银行《关于进一步加强代收代征税款手续费管理的通知》[财行(2005)365号文]也明确规定:“三代”(代扣代缴、代收代缴、委托代征)单位所取得的手续费收入应该单独核算,计入本单位收入,用于“三代”管理支出,也可以适当奖励相关工作人员。

基于此,笔者认为,对于手续费收入,企业应记入“其他业务收入”,并在“其他业务收入”科目下增设“手续费收入”明细科目。

相应地,有关代扣缴费用开支和对代办人员的奖励支出应记入“其他业务支出”,同时在“其他业务支出”科目下增设“手续费收入”明细科目。

有些地方财政局规定,个人所得税代扣代缴手续费的提取分为按季度和按年度两种方式办理,有些地方则只按年度办理,而且只在规定期限办理,过期不予补办。

一般情况下,企业会在收到手续费后才对办税人员进行奖励。

对多数企业来说,对办税人员的奖励是手续费收入的最主要用途。

因此,根据收入成本配比原则,笔者认为该笔收入不宜采用权责发生制而应采用收付实现制进行核算。

相应的账务处理如下:1.收到手续费收入时,借记“银行存款”,贷记“其他业务收入——手续费收入”。

2.计算营业税金及附加,借记“其他业务支出——手续费收入”,贷记“应交税金——营业税”、“应交税金——城建税”、“其他应交款——教育费附加”。

3.支付代扣缴费用或奖励办税人员时,借记“其他业务支出——手续费收入”,贷记“现金”。

4.期未,转入本年利润,借记“其他业务收入——手续费收入”,贷记“本年利润”;同时,借记“本年利润”,贷记“其他业务支出——手续费收入”。

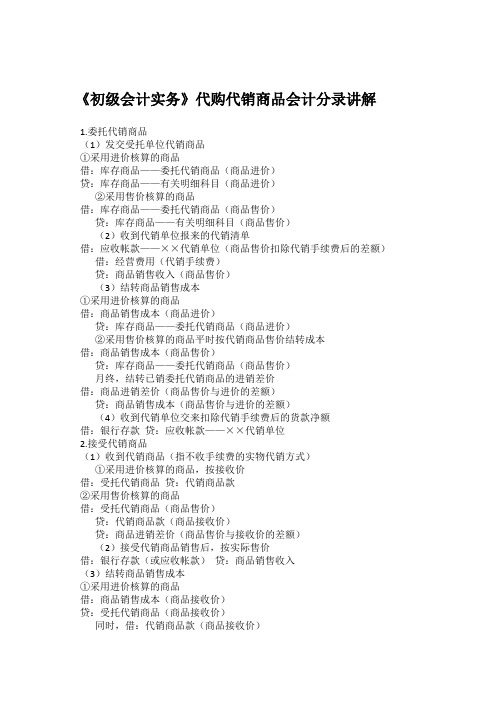

《初级会计实务》代购代销商品会计分录讲解

《初级会计实务》代购代销商品会计分录讲解1.委托代销商品(1)发交受托单位代销商品①采用进价核算的商品借:库存商品——委托代销商品(商品进价)贷:库存商品——有关明细科目(商品进价)②采用售价核算的商品借:库存商品——委托代销商品(商品售价)贷:库存商品——有关明细科目(商品售价)(2)收到代销单位报来的代销清单借:应收帐款——××代销单位(商品售价扣除代销手续费后的差额)借:经营费用(代销手续费)贷:商品销售收入(商品售价)(3)结转商品销售成本①采用进价核算的商品借:商品销售成本(商品进价)贷:库存商品——委托代销商品(商品进价)②采用售价核算的商品平时按代销商品售价结转成本借:商品销售成本(商品售价)贷:库存商品——委托代销商品(商品售价)月终,结转已销委托代销商品的进销差价借:商品进销差价(商品售价与进价的差额)贷:商品销售成本(商品售价与进价的差额)(4)收到代销单位交来扣除代销手续费后的货款净额借:银行存款贷:应收帐款——××代销单位2.接受代销商品(1)收到代销商品(指不收手续费的实物代销方式)①采用进价核算的商品,按接收价借:受托代销商品贷:代销商品款②采用售价核算的商品借:受托代销商品(商品售价)贷:代销商品款(商品接收价)贷:商品进销差价(商品售价与接收价的差额)(2)接受代销商品销售后,按实际售价借:银行存款(或应收帐款)贷:商品销售收入(3)结转商品销售成本①采用进价核算的商品借:商品销售成本(商品接收价)贷:受托代销商品(商品接收价)同时,借:代销商品款(商品接收价)贷:应付帐款(商品接收价)②采用售价核算的商品借:商品销售成本(商品售价)贷:受托代销商品(商品售价)同时,借:代销商品款(商品接收价)贷:应付帐款(商品接收价)月份终了,已销代销商品与自营商品一并分摊进销差价,借:商品进销差价贷:商品销售成本(4)付还委托单位商品款,按商品接收价借:应付帐款贷:银行存款3.采用收取手续费方式代购、代销商品(1)代购商品(包括代理进口)①收到受托单位的收购资金借:银行存款贷:应付帐款等②支付代购商品的货款并计算手续费收入借:应付帐款等贷:代购代销收入贷:银行存款(2)代销商品(包括代理出口)①企业办理代销业务销售货款借:银行存款贷:应付帐款等②归还代销商品货款并计算代销手续费收入借:应付帐款等贷:代购代销收入贷:银行存款本信息来源于财考网,原文地址:/zc/201003/84137.html 更多内容请访问财考网网站:/。

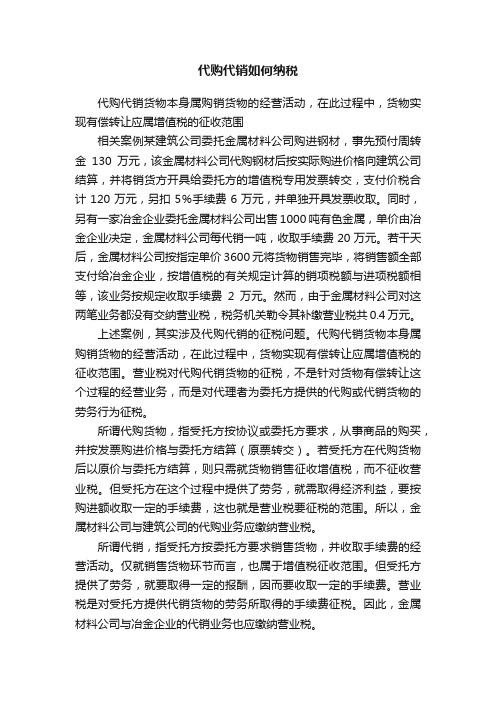

代购代销如何纳税

代购代销如何纳税代购代销货物本身属购销货物的经营活动,在此过程中,货物实现有偿转让应属增值税的征收范围相关案例某建筑公司委托金属材料公司购进钢材,事先预付周转金130万元,该金属材料公司代购钢材后按实际购进价格向建筑公司结算,并将销货方开具给委托方的增值税专用发票转交,支付价税合计120万元,另扣5%手续费6万元,并单独开具发票收取。

同时,另有一家冶金企业委托金属材料公司出售1000吨有色金属,单价由冶金企业决定,金属材料公司每代销一吨,收取手续费20万元。

若干天后,金属材料公司按指定单价3600元将货物销售完毕,将销售额全部支付给冶金企业,按增值税的有关规定计算的销项税额与进项税额相等,该业务按规定收取手续费2万元。

然而,由于金属材料公司对这两笔业务都没有交纳营业税,税务机关勒令其补缴营业税共0.4万元。

上述案例,其实涉及代购代销的征税问题。

代购代销货物本身属购销货物的经营活动,在此过程中,货物实现有偿转让应属增值税的征收范围。

营业税对代购代销货物的征税,不是针对货物有偿转让这个过程的经营业务,而是对代理者为委托方提供的代购或代销货物的劳务行为征税。

所谓代购货物,指受托方按协议或委托方要求,从事商品的购买,并按发票购进价格与委托方结算(原票转交)。

若受托方在代购货物后以原价与委托方结算,则只需就货物销售征收增值税,而不征收营业税。

但受托方在这个过程中提供了劳务,就需取得经济利益,要按购进额收取一定的手续费,这也就是营业税要征税的范围。

所以,金属材料公司与建筑公司的代购业务应缴纳营业税。

所谓代销,指受托方按委托方要求销售货物,并收取手续费的经营活动。

仅就销售货物环节而言,也属于增值税征收范围。

但受托方提供了劳务,就要取得一定的报酬,因而要收取一定的手续费。

营业税是对受托方提供代销货物的劳务所取得的手续费征税。

因此,金属材料公司与冶金企业的代销业务也应缴纳营业税。

基本条件《中华人民共和国营业税暂行条例》中规定了服务业营业税税目,其中就包括代理业。

手续费及佣金支出填报方法

手续费及佣金支出填报方法英文回答:Paying fees and commissions is an essential part of many financial transactions. Whether you are investing in stocks, trading currencies, or buying insurance, you will likely encounter various fees and commissions that need to be accounted for. In this response, I will explain the methods of reporting and recording these expenses.Firstly, it is important to understand the difference between fees and commissions. Fees are charges for specific services provided, such as account maintenance or financial advice. Commissions, on the other hand, are payments made to brokers or agents for facilitating a transaction.When it comes to reporting fees and commissions, there are different methods depending on the context. For individual investors, these expenses are typically reported on Schedule A of the tax return. Here, you can deductcertain investment-related expenses, including fees paid to financial advisors or custodians. This can help reduce your taxable income and potentially lower your overall tax liability.For businesses, fees and commissions are usually recorded as expenses in the income statement. They are deducted from the revenue generated by the business to determine the net income. This is important for assessing the profitability of the business and making informed financial decisions.Now, let's look at an example to illustrate the process. Suppose I am an individual investor who pays an annual feeof $500 to my financial advisor. I would report this fee on Schedule A of my tax return as an investment-related expense. This would help reduce my taxable income by $500, potentially resulting in a lower tax bill.In another scenario, let's say I own a small business and pay a commission of 5% on every sale made by my sales team. If my business generates $10,000 in revenue, thecommission expense would be $500 (5% of $10,000). This commission expense would be recorded in the income statement as a deduction from the revenue, resulting in a net income of $9,500.中文回答:手续费及佣金支出是许多金融交易中的重要部分。

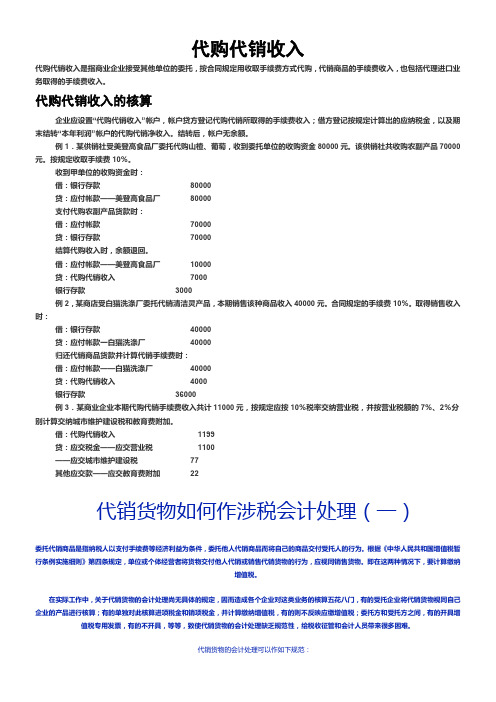

代购代销收入

代购代销收入代购代销收入是指商业企业接受其他单位的委托,按合同规定用收取手续费方式代购,代销商品的手续费收入,也包括代理进口业务取得的手续费收入。

代购代销收入的核算企业应设置“代购代销收入”帐户,帐户贷方登记代购代销所取得的手续费收入;借方登记按规定计算出的应纳税金,以及期末结转“本年利润”帐户的代购代销净收入。

结转后,帐户无余额。

例1.某供销社受美登高食品厂委托代购山楂、葡萄,收到委托单位的收购资金80000元。

该供销社共收购农副产品70000元。

按规定收取手续费10%。

收到甲单位的收购资金时:借:银行存款80000贷:应付帐款——美登高食品厂80000支付代购农副产品货款时:借:应付帐款70000贷:银行存款70000结算代购收入时,余额退回。

借:应付帐款——美登高食品厂10000贷:代购代销收入7000银行存款3000例2,某商店受白猫洗涤厂委托代销清洁灵产品,本期销售该种商品收入40000元。

合同规定的手续费10%。

取得销售收入时:借:银行存款40000贷:应付帐款一白猫洗涤厂40000归还代销商品货款并计算代销手续费时:借:应付帐款——白猫洗涤厂40000贷:代购代销收入4000银行存款36000例3.某商业企业本期代购代销手续费收入共计11000元,按规定应按10%税率交纳营业税,并按营业税额的7%、2%分别计算交纳城市维护建设税和教育费附加。

借:代购代销收入1199贷:应交税金——应交营业税1100——应交城市维护建设税77其他应交款——应交教育费附加22代销货物如何作涉税会计处理(一)委托代销商品是指纳税人以支付手续费等经济利益为条件,委托他人代销商品而将自己的商品交付受托人的行为。

根据《中华人民共和国增值税暂行条例实施细则》第四条规定,单位或个体经营者将货物交付他人代销或销售代销货物的行为,应视同销售货物。

即在这两种情况下,要计算缴纳增值税。

在实际工作中,关于代销货物的会计处理尚无具体的规定,因而造成各个企业对这类业务的核算五花八门,有的受托企业将代销货物视同自己企业的产品进行核算;有的单独对此核算进项税金和销项税金,并计算缴纳增值税,有的则不反映应缴增值税;委托方和受托方之间,有的开具增值税专用发票,有的不开具,等等,致使代销货物的会计处理缺乏规范性,给税收征管和会计人员带来很多困难。

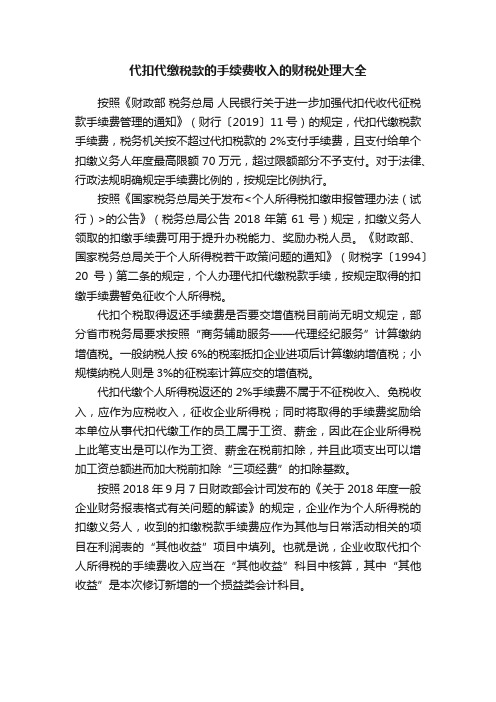

代扣代缴税款的手续费收入的财税处理大全

代扣代缴税款的手续费收入的财税处理大全按照《财政部税务总局人民银行关于进一步加强代扣代收代征税款手续费管理的通知》(财行〔2019〕11号)的规定,代扣代缴税款手续费,税务机关按不超过代扣税款的2%支付手续费,且支付给单个扣缴义务人年度最高限额70万元,超过限额部分不予支付。

对于法律、行政法规明确规定手续费比例的,按规定比例执行。

按照《国家税务总局关于发布<个人所得税扣缴申报管理办法(试行)>的公告》(税务总局公告2018年第61号)规定,扣缴义务人领取的扣缴手续费可用于提升办税能力、奖励办税人员。

《财政部、国家税务总局关于个人所得税若干政策问题的通知》(财税字〔1994〕20号)第二条的规定,个人办理代扣代缴税款手续,按规定取得的扣缴手续费暂免征收个人所得税。

代扣个税取得返还手续费是否要交增值税目前尚无明文规定,部分省市税务局要求按照“商务辅助服务——代理经纪服务”计算缴纳增值税。

一般纳税人按6%的税率抵扣企业进项后计算缴纳增值税;小规模纳税人则是3%的征税率计算应交的增值税。

代扣代缴个人所得税返还的2%手续费不属于不征税收入、免税收入,应作为应税收入,征收企业所得税;同时将取得的手续费奖励给本单位从事代扣代缴工作的员工属于工资、薪金,因此在企业所得税上此笔支出是可以作为工资、薪金在税前扣除,并且此项支出可以增加工资总额进而加大税前扣除“三项经费”的扣除基数。

按照2018年9月7日财政部会计司发布的《关于2018年度一般企业财务报表格式有关问题的解读》的规定,企业作为个人所得税的扣缴义务人,收到的扣缴税款手续费应作为其他与日常活动相关的项目在利润表的“其他收益”项目中填列。

也就是说,企业收取代扣个人所得税的手续费收入应当在“其他收益”科目中核算,其中“其他收益”是本次修订新增的一个损益类会计科目。

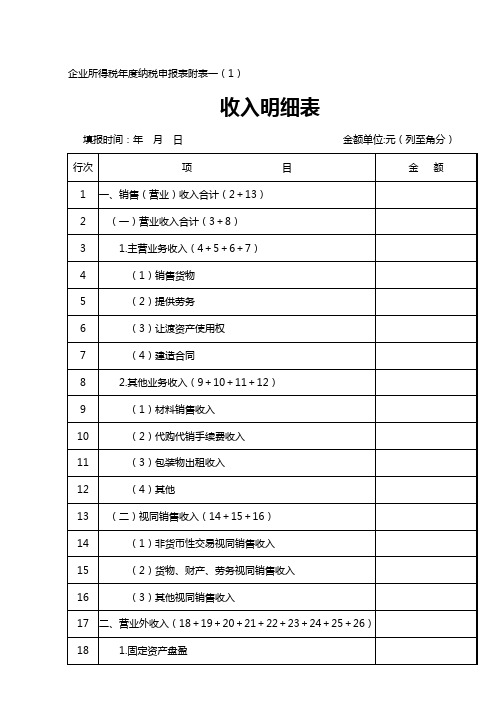

纳税申报表附表一

项目

金额

1

一、销售(营业)收入合计(2+13)

2

(一)营业收入合计(3+8)

3

1.主营业务收入(4+5+6+7)

4

(1)销售货物

5

(2)提供劳务

6

(3)让渡资产使用权

7

(4)建造合同

8

2.其他业务收入(9+10+11+12)

9

(1)材料销售收入

10

(2出租收入

年1材料销售收入102代购代销手续费收入113包装物出租收入124其他13二视同销售收入141516141非货币性交易视同销售收入152货物财产劳务视同销售收入163其他视同销售收入17二营业外收入181920212223242526181

企业所得税年度纳税申报表附表一(1)

收入明细表

填报时间:年月日金额单位:元(列至角分)

21

4.出售无形资产收益

22

5.罚款净收入

23

6.债务重组收益

24

7.政府补助收入

25

8.捐赠收入

26

9.其他

经办人(签章):法定代表人(签章):

12

(4)其他

13

(二)视同销售收入(14+15+16)

14

(1)非货币性交易视同销售收入

15

(2)货物、财产、劳务视同销售收入

16

(3)其他视同销售收入

17

二、营业外收入(18+19+20+21+22+23+24+25+26)

18

1.固定资产盘盈

19

2.处置固定资产净收益

20

3.非货币性资产交易收益

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

其他业务收入——代购代销手续费收入填写

1.填报说明:填报从事代购代销、受托代销商品收取的手续费收入;专业从事代理业务的纳税人收取的手续费收入不在本行填列,而是作为主营业务收入填列到主营业务收入中。

2.数据来源:来源于纳税人会计核算的其他业务收入中,因从事代购代销、受托代销商品收取手续费的收入全额。

与之相关的成本和税金在附表二(1)《成本费用明细表》中反映。

收取代购代销商品手续费的会计处理:

受托代销商品业务有两种方式,一是视同买断,二是收取手续费。

受托方

根据所代销的商品数量向委托方收取手续费,这对受托方来说实际上是一种劳务收入。

在这种代销方式下,委托方应在受托方将商品销售后,并向委托方开具代销清单时,确认收入;受托方在商品销售后,按应收取的手续费确认收入。

对于收取手续费方式的受托代销商品业务的会计处理,下面举例加以说明。

例:A企业委托B企业销售商品100件,协议约定B企业按销售价的10%提取手续费,该商品的实际成本是120元/件。

B企业以200元/件的价格对外销售,B企业在对外销售时即向买方开具增值税专用发票,发票上注明:售价20 000元,增值税税额3400元。

A企业在收到B企业开来的代销清单时,向B企业开。