1-海尔(600690)财务报表分析案例

青岛海尔集团财务报表分析

一、青岛海尔集团经营环境简介(一)、行业背景简介改革开放以来,家用电器制造业是我国市场化程度比较高的一个行业,电冰箱、洗衣机、空调机、彩色电视机等主要家电产品的产量获得了极大的增长,产品结构也有了很大的改善。

近年来,在我国市场经济的迅猛发展大潮中,家电行业的发展与增长也随之水涨船高:一方面,行业整体竞争力不断提升。

产能呈现大规模化发展,上千万套的生产基地层出不穷;产业链不断完善,珠三角、长三角、环渤海湾三大产业基地不断发力,合肥、武汉、芜湖等新兴产业基地正在崛起;企业竞争日趋成熟,价格恶战趋缓,品牌、服务、产品、技术等诸多因素轮番上阵,短期内中国迅速成长为全球家电业的制造中心。

另一方面,国内涌现出来了一大批具备国际竞争力的家电巨头,海尔、TCL、海信、格力、美菱、春兰等企业除了在国内市场树立了较有力的竞争优势,还积极拓展海外市场,分别在欧美等地开拓销售网络,并建立生产制造工厂,实现了“走出去”的发展(二)、公司背景简介海尔集团是世界白色家电第一品牌,1984年创立于中国青岛,现任董事局主席、首席执行官张瑞敏是海尔的主要创始人。

截至2011年,海尔集团在全球建立了29个制造基地,8个综合研发中心,19个海外贸易公司,全球员工超过6万人。

2009年,海尔集团全球营业额实现1243亿元(182亿美元),品牌价值812亿元,自2002年以来连续8年蝉联中国最有价值品牌榜首。

海尔积极履行社会责任,援建了129所希望小学,制作了212集儿童科教动画片《海尔兄弟》,是2008年北京奥运会全球唯一白色家电赞助商。

二、海尔集团财务报表分析(一)、资产状况分析从上表的数据不难发现,2009年和2010年的各项数据均没有太大的差异,2010年比2009年的各项数据均略微增加,这说明公司在这个阶段处于平稳发展时期,各方面都没有太大的变动。

但是到了2011年,海尔集团的资产规模有了大幅度提升,从2009年末的12,230,597,777.64元增长到2010年年末的17,497,152,530.38元,实现了43.06%的增幅。

海尔公司财务报表分析

青岛海尔股份有限公司(600690)财务报告分析系别:经济系班级:1201班姓名:罗嘉玥学号:2012161126附注:海尔股份有限公司2011、2012、2013年资产负债表、利润表、现金流量表一、偿债能力分析(一)短期偿债能力从短期偿债能力来看,1.海尔2013年年末的流动比率为2.88,比2012年提高了0.03,说明企业偿债能力增强,但小于经验值2,表明海尔还需要努力增加短期偿债能力;2.2013年年末速动比率为1.12,比上年提高了0.08,比经验值1稍高,但属正常范围之内,表明偿债能力有所提高;3.2013年年末现金比率为0.54,比上年增加了0.02,且大于20%,表明企业偿债能力有所增强。

4.2013年年末现金流量比率为0.17,比上年降低0.01,表明企业支付当期债务的能力还有欠缺。

(二)长期偿债能力从长期偿债能力来看:1.2013年年末资产负债率比年初有所下降,说明企业财务状况比较稳定,长期偿债能力有所提高;2.年末股东产权比率比年初增加说明股东投入资金在全部资金中所占比率增大,企业财务风险越小,长期偿债能力增强;3.年末偿债保障比率比年初增强,表明债务偿还期增加,说明在长期租赁、担保责任等方面企业的偿债能力有些许下降;4.年末产权比率比年初下降了17.23,表明企业偿债风险较小。

(三)企业负担利息和固定支出能力分析从企业负担利息和固定支出能力方面分析:1.年末利息保障倍数较年初有所下降,说明企业支付利息的能力有所下降,但总体来说,海尔的财务风险很小,支付利息的能力很强。

2.无数据二、营运能力分析(一)资产周转情况分析1.由以上计算结果可知,海尔的应收账款周转率两年来都比较快,但2013年的周转次数较2012年有所减少;存货周转次数也比较快,且两年没有较大差别,说明企业经营效益较好,流动性大;固定资产周转次数也很大,两年差距不大,说明资产利用情况很好;年末流动资产周转次数比年初增加0.31次,说明流动资产利用效率增大;2.最后,通过以上计算可知,企业两年来总资产周转速度很缓慢,说明企业利用全部资产进行经营的效率较差,主要原因是存货、在建工程资金占用过多,固定资产没有充分发挥,销售收入净额不大,使得企业总资产的周转次数从2012年的1.79次减少到2013年的1.56次。

海尔集团财务报表分析.doc

海尔集团财务报表分析一、财务报表分析的定义及相关内容(一)、财务报表分析的定义财务报表分析是以企业基本活动为对象、以财务报表为主要信息来源、以分析和综合为主要方法的系统认识企业的过程,其目的是了解过去、评价现在和预测未来,以帮助报表使用人改善决策。

财务报表分析的对象是企业的各项基本活动。

(二)、财务报表的构成1、资产负债表主要包括:资产负债,所有者权益三项。

其中资产包括:流动资产、长期投资、固定资产、无形资产、和其它资产。

负债包括流动负债和长期负债,所有者公益包括实收资本,资本公积,盈余公积和未分配利润。

这里有个等式就是资产=负债+所有者权益。

2、利润表主营业务收入-主营业务成本-营业费用-销售税金及附加=销售利润;销售利润+其它业务利润-管理费用-财务费用=营业利润;营业利润+投资收益+营业外收入- 营业外支出=利润总额;利润总额- 所得税=净利润3、现金流量表现金流量表是财务报表的三个基本报告之一,也叫账务状况变动表,所表达的是在一固定期间(通常是每月或每季)内,一家机构的现金(包含现金等价物)的增减变动情形。

(三)、财务报表比率基本分析方法比率分析法是以同一期财务报表上若干重要项目的相关数据相互比较,求出比率,用以分析和评价公司的经营活动以及公司目前和历史状况的一种方法,是财务分析最基本的工具。

主要是掌握和运用四类比率,即反映公司的盈利能力比率、偿债能力比率、成长能力比率、周转能力比率这四大类财务比率。

1、盈利能力分析比较常用的指标有:净资产收益率=净利润/ 平均净资产总资产收益率=净利润/ 平均总资产营业收入利润率=利润总额/ 营业收入净额以上三个指标值越大,盈利能力越强。

2、偿债能力分析流动比率=流动资产/ 流动负债,该指标应大于1,否则企业短期偿债能力有问题,最佳值为2以上。

速动比率=速动资产/ 流动负债,其中速动资产=流动资产-存货-待摊费用,该指标大于1较好。

资产负债率=负债总额/ 资产总额,可与行业平均值比较。

(参考)青岛海尔集团财务报表分析

西南财经大学天府学院2011 届本科毕业论文(设计)论文题目:海尔集团财务报表分析学生姓名:**所在学院:西南财经大学天府学院专业:财务管理学号: 4 0 7 0 3 6 08指导教师:**2010 年月西南财经大学天府学院本科毕业论文(设计)原创性及知识产权声明本人郑重声明:所呈交的毕业论文(设计)是本人在导师的指导下取得的成果。

对本论文(设计)的研究做出重要贡献的个人和集体,均已在文中以明确方式标明。

因本毕业论文(设计)引起的法律结果完全由本人承担。

本毕业论文(设计)成果归西南财经大学所有。

特此声明。

毕业论文(设计)作者签名:作者专业:财务管理作者学号:40703608西南财经大学本科学生毕业论文(设计)开题报告表摘要家电行业是一个全球化特征非常明显的行业,中国加入WTO以后,一方面,作为中国最具国际竞争力和比较优势的制造部门之一,家电行业迎来了更好的发展机遇和空间;但另一方面,随着外资企业不断地涌入,纷纷抢滩中国市场,家电行业的竞争势必日趋激烈。

可以肯定,一些缺乏竞争力的家电企业将肯定被淘汰,或者被竞争力更强的企业所兼并与联合,中国家电业的竞争格局将随着产业重组的进程而有所改变。

海尔集团可以说是我国最具代表性的家电生产企业,在这种背景下,对它的财务状况进行深入分析,找出影响企业财务状况的重要指标和关键,并进一步提出解决方法和改进建议,不仅能对企业自身的经营决策起到参谋作用,而且会为整个家电行业的发展带来一定的启示。

【关键词】:海尔集团财务报告综合分析AbstractNow, with social progress and development of economic globalization, more and more companies choose to market, seeking a share of the capital markets, the financial statements of listed companies analyzed andthe outside world has also become the most investors understand the business good way.Through the science analysis method, can grasp enterprise's each target and the financial situation from the report form. Choice for investor’s science.This article is an objective stand point of view, the use of financial management and analysis of financial statements related to management, high gold Food Co., Ltd. Sichuan 07,08, 09 announced the financial report and related data analysis, applied to the ratio analysis comparative analysis and other analytical methods, the high elaborate gold food to nearly 3 years of financial condition and results of operations. And through the horizontal, vertical comparison further illustrate the problem. Made a number of corporate managers and business management advice for decision makers.This article is divided into five parts, namely Introduction to the theory of financial statement analysis, business environment of high gold food company introduced high gold food financial statement analysis, analyzed and summarized and recommendations, and conclusion.Key words:目录一、财务报表分析的理论简介 (7)(一)、财务报表分析的目的 (8)(二)、财务报表分析的涵义 (8)(三)、财务报表分析的程序 (9)(四)、财务报表分析的方法 (10)二、青岛海尔集团经营环境简介 (10)(一)、行业背景简介 (10)(二)、公司背景简介 (11)三、青岛海尔集团财务报表分析 (8)(一)、资产状况分析 (11)(二)、利润状况分析 (9)(三)、财务指标分析 (12)1、总体盈利能力分析 (12)2、总体偿债能力分析 (13)3、总体营运能力分析 (15)四、分析总结 (17)(一)、财务状况总结 (17)(二)、财务战略建议 (17)1、优化资本结构 (17)2、制定财务战略、加强财务控制 (18)文献综述 (18)参考文献 (32)致谢 (34)前言二、青岛海尔集团经营环境简介(一)、行业背景简介改革开放以来,家用电器制造业是我国市场化程度比较高的一个行业,电冰箱、洗衣机、空调机、彩色电视机等主要家电产品的产量获得了极大的增长,产品结构也有了很大的改善。

海尔集团财务报表分析

海尔集团财务报表分析一、财务报表分析的定义及相关内容(一)、财务报表分析的定义财务报表分析是以企业基本活动为对象、以财务报表为主要信息来源、以分析和综合为主要方法的系统认识企业的过程,其目的是了解过去、评价现在和预测未来,以帮助报表使用人改善决策。

财务报表分析的对象是企业的各项基本活动。

(二)、财务报表的构成1、资产负债表主要包括:资产负债,所有者权益三项。

其中资产包括:流动资产、长期投资、固定资产、无形资产、和其它资产。

负债包括流动负债和长期负债,所有者公益包括实收资本,资本公积,盈余公积和未分配利润。

这里有个等式就是资产=负债+所有者权益。

2、利润表主营业务收入-主营业务成本-营业费用-销售税金及附加=销售利润;销售利润+其它业务利润-管理费用-财务费用=营业利润;营业利润+投资收益+营业外收入-营业外支出=利润总额;利润总额-所得税=净利润3、现金流量表现金流量表是财务报表的三个基本报告之一,也叫账务状况变动表,所表达的是在一固定期间(通常是每月或每季)内,一家机构的现金 (包含现金等价物) 的增减变动情形。

(三)、财务报表比率基本分析方法比率分析法是以同一期财务报表上若干重要项目的相关数据相互比较,求出比率,用以分析和评价公司的经营活动以及公司目前和历史状况的一种方法,是财务分析最基本的工具。

主要是掌握和运用四类比率,即反映公司的盈利能力比率、偿债能力比率、成长能力比率、周转能力比率这四大类财务比率。

1、盈利能力分析比较常用的指标有:净资产收益率=净利润/平均净资产总资产收益率=净利润/平均总资产营业收入利润率=利润总额/营业收入净额以上三个指标值越大,盈利能力越强。

2、偿债能力分析流动比率=流动资产/流动负债,该指标应大于1,否则企业短期偿债能力有问题,最佳值为2以上。

速动比率=速动资产/流动负债,其中速动资产=流动资产-存货-待摊费用,该指标大于1较好。

资产负债率=负债总额/资产总额,可与行业平均值比较。

青岛海尔财务报告分析

DUFE财务报告分析第十一组小组成员:目录一、公司背景介绍 (1)(一)公司简介 (1)(二)主要经营业绩财务数据 (1)二、战略分析 (2)(一)行业分析 (2)(二)企业竞争战略分析 (4)三、会计分析 (6)(一)资产负债表分析 (6)(二)利润表分析 (10)(三)现金流量表分析 (12)四、财务分析 (15)(一)杜邦分析法的运用 (15)(二)盈利能力分析 (17)(三)营运能力分析 (17)(四)偿债能力分析 (18)(五)发展能力分析 (19)五、总体评价与前景预测 (20)附表 (22)一、公司背景介绍(一)公司简介青岛海尔股份有限公司(股票代码:600690,以下简称青岛海尔)成立于1989年4月28日,它是在原青岛电冰箱总厂改组的基础上,以定向募集资金方式设立的股份有限公司。

公司于1993年10月12日向社会公开发行股票,并与11月19日在上海证券交易所上市交易。

上市20年来,公司取得了长足的发展,主营业务收入由上市初的6.8亿元增长到2008年的304亿元。

青岛海尔以年均80%的增长速度持续稳定发展,从一个濒临倒闭的集体小厂发展成为在海内外享有较高美誉的大型国际化企业集团。

同时,公司由原先只生产电冰箱这一产品扩展到目前涉及电冰箱、空调、冷柜、系列小家电、滚筒洗衣机、电脑板、电子商务等业务。

并且连续入选“上市公司50强”、“中证亚商中国最具发展潜力上市公司50强”。

在创新实践中,海尔自1991年探索实施的“OEC”管理模式、“市场链”管理及“人单合一”发展模式引起国际管理界高度关注。

(二)主要经营业绩和财务数据青岛海尔自上市以来的主营业务收入和净利润的增长趋势由上图我们可以发现,虽然青岛海尔的主营业务收入自上市以来增长迅猛,2008年的销售收入是1993年的近40倍,但相比之下净利润的增长速度要缓慢一些,只有近20倍。

特别是从2001年到2005年,在主营业务收入不断增长的情况下,净利润反而迅速下滑。

海尔 财务报表分析

海尔财务报表分析海尔财务报表分析一、介绍海尔是一家全球知名的家电制造商和供应商,总部位于中国青岛。

本文将对海尔公司的财务报表进行分析,以评估其财务状况和业绩表现。

二、资产负债表分析1. 资产结构根据最新的财务报表,海尔公司的总资产为X亿元,主要由流动资产和非流动资产构成。

流动资产包括现金、应收账款和存货等,非流动资产包括固定资产和无形资产等。

通过比较流动资产与非流动资产的比例,可以评估公司的流动性状况和资本投资情况。

2. 负债结构海尔公司的总负债为X亿元,主要由流动负债和非流动负债构成。

流动负债包括应付账款和短期借款等,非流动负债包括长期借款和应付债券等。

通过比较流动负债与非流动负债的比例,可以评估公司的偿债能力和财务风险。

3. 资本结构海尔公司的股东权益为X亿元,主要由股本和留存收益构成。

通过比较股东权益与总资产的比例,可以评估公司的财务稳定性和资本结构。

三、利润表分析1. 营业收入根据最新的财务报表,海尔公司的营业收入为X亿元。

通过比较不同年度的营业收入,可以评估公司的销售增长情况和市场竞争力。

2. 毛利润率海尔公司的毛利润率为X%,表示每一单位销售收入中有多少比例是毛利润。

通过比较不同年度的毛利润率,可以评估公司的产品定价策略和成本控制能力。

3. 净利润率海尔公司的净利润率为X%,表示每一单位销售收入中有多少比例是净利润。

通过比较不同年度的净利润率,可以评估公司的盈利能力和经营效率。

四、现金流量表分析1. 经营活动现金流量海尔公司的经营活动现金流量为X亿元,表示公司通过正常经营活动所产生的现金流入流出情况。

通过比较不同年度的经营活动现金流量,可以评估公司的盈利质量和现金管理能力。

2. 投资活动现金流量海尔公司的投资活动现金流量为X亿元,表示公司通过投资活动所产生的现金流入流出情况。

通过比较不同年度的投资活动现金流量,可以评估公司的资本支出和投资收益情况。

3. 筹资活动现金流量海尔公司的筹资活动现金流量为X亿元,表示公司通过筹资活动所产生的现金流入流出情况。

财务报告分析(海尔)(3篇)

第1篇摘要:海尔集团作为中国家电行业的领军企业,其财务报告分析对于了解企业运营状况、盈利能力和市场竞争力具有重要意义。

本文通过对海尔集团近三年的财务报告进行深入分析,旨在揭示其财务状况、经营成果和现金流量等方面的变化趋势,并对其未来发展提出建议。

一、引言海尔集团成立于1984年,总部位于中国山东省青岛市,是中国家电行业的龙头企业之一。

经过多年的发展,海尔已形成覆盖家电、智能家居、物流、金融等多个领域的多元化产业结构。

本文将选取海尔集团近三年的财务报告,对其财务状况、经营成果和现金流量等方面进行分析。

二、海尔集团财务状况分析1. 资产负债表分析(1)资产结构分析根据海尔集团近三年的资产负债表,我们可以看到其资产结构呈现出以下特点:- 流动资产占比高:近三年,海尔集团的流动资产占比均超过50%,表明其短期偿债能力较强。

- 固定资产占比稳定:海尔集团的固定资产占比在30%左右,表明其固定资产投资相对稳定。

- 无形资产占比逐年上升:近三年,海尔集团的无形资产占比逐年上升,表明其品牌价值和研发能力不断提升。

(2)负债结构分析海尔集团的负债结构如下:- 流动负债占比高:近三年,海尔集团的流动负债占比均超过70%,表明其短期偿债压力较大。

- 长期负债占比稳定:海尔集团的长期负债占比在20%左右,表明其长期偿债能力相对稳定。

- 股东权益占比逐年上升:近三年,海尔集团的股东权益占比逐年上升,表明其盈利能力不断提高。

2. 利润表分析(1)营业收入分析海尔集团近三年的营业收入呈现稳步增长趋势,表明其市场竞争力较强。

(2)毛利率分析海尔集团的毛利率在近三年保持稳定,表明其产品定价能力和成本控制能力较好。

(3)净利率分析海尔集团的净利率在近三年有所下降,主要原因是研发投入增加和市场竞争加剧。

三、海尔集团经营成果分析1. 营业收入分析海尔集团近三年的营业收入呈现稳步增长趋势,主要得益于以下因素:- 品牌影响力提升:海尔集团的品牌影响力不断提升,吸引了更多消费者。

财务报表分析-海尔-资产负债表

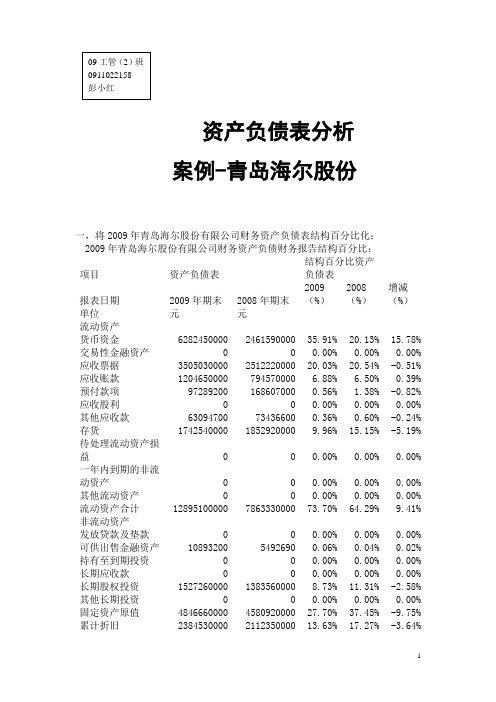

资产负债表分析 案例-青岛海尔股份一,将2009年青岛海尔股份有限公司财务资产负债表结构百分比化: 2009年青岛海尔股份有限公司财务资产负债财务报告结构百分比:项目 资产负债表 结构百分比资产负债表报表日期 2009年期末 2008年期末 2009(%) 2008(%) 增减(%) 单位 元 元 流动资产货币资金 6282450000 2461590000 35.91% 20.13% 15.78% 交易性金融资产 0 0 0.00% 0.00% 0.00% 应收票据 3505030000 2512220000 20.03% 20.54% -0.51% 应收账款 1204650000 794570000 6.88% 6.50% 0.39% 预付款项 97289200 168607000 0.56% 1.38% -0.82% 应收股利 0 0 0.00% 0.00% 0.00% 其他应收款 63094700 73436600 0.36% 0.60% -0.24% 存货 1742540000 1852920000 9.96% 15.15% -5.19% 待处理流动资产损益 0 0 0.00% 0.00% 0.00% 一年内到期的非流动资产 0 0 0.00% 0.00% 0.00% 其他流动资产 0 0 0.00% 0.00% 0.00% 流动资产合计 12895100000 7863330000 73.70% 64.29% 9.41% 非流动资产 发放贷款及垫款 0 0 0.00% 0.00% 0.00% 可供出售金融资产 10893200 5492690 0.06% 0.04% 0.02% 持有至到期投资 0 0 0.00% 0.00% 0.00% 长期应收款 0 0 0.00% 0.00% 0.00% 长期股权投资 1527260000 1383560000 8.73% 11.31% -2.58% 其他长期投资 0 0 0.00% 0.00% 0.00% 固定资产原值 4846660000 4580920000 27.70% 37.45% -9.75% 累计折旧 2384530000 2112350000 13.63% 17.27% -3.64% 固定资产净值 2462130000 2468570000 14.07% 20.18%-6.11%09工管(2)班 0911022158 彭小红固定资产减值准备12650000 12650000 0.07% 0.10% -0.03% 固定资产净额2449480000 2455920000 14.00% 20.08% -6.08% 在建工程261914000 204025000 1.50% 1.67% -0.17% 工程物资0 0 0.00% 0.00% 0.00% 固定资产清理0 0 0.00% 0.00% 0.00% 无形资产197918000 134944000 1.13% 1.10% 0.03% 开发支出0 0 0.00% 0.00% 0.00% 商誉0 0 0.00% 0.00% 0.00% 长期待摊费用1160310 614986 0.01% 0.01% 0.00% 股权分置流通权0 0 0.00% 0.00% 0.00% 递延所得税资产153465000 182709000 0.88% 1.49% -0.62% 其他非流动资产0 0 0.00% 0.00% 0.00% 非流动资产合计4602090000 4367260000 26.30% 35.71% -9.41%资产总计17497200000 12230600000 100.00%100.00% 0.00%流动负债短期借款0 174700000 0.00% 1.43% -1.43% 交易性金融负债0 0 0.00% 0.00% 0.00% 应付票据2614970000 638770000 14.95% 5.22% 9.72% 应付账款3156890000 1614060000 18.04% 13.20% 4.85% 预收款项989386000 1025260000 5.65% 8.38% -2.73% 卖出回购金融资产款0 0 0.00% 0.00% 0.00% 应付职工薪酬294790000 90110300 1.68% 0.74% 0.95% 应交税费130960000 -93314900 0.75% -0.76% 1.51% 应付利息0 0 0.00% 0.00% 0.00% 应付股利280940000 267269000 1.61% 2.19% -0.58% 其他应交款0 0 0.00% 0.00% 0.00% 其他应付款1190300000 687883000 6.80% 5.62% 1.18% 预提费用0 0 0.00% 0.00% 0.00% 预计流动负债0 0 0.00% 0.00% 0.00% 一年内到期的非流动负债39800000 39800000 0.23% 0.33% -0.10% 其他流动负债0 0 0.00% 0.00% 0.00% 流动负债合计8698040000 4444540000 49.71% 36.34% 13.37% 非流动负债长期借款0 79400000 0.00% 0.65% -0.65% 应付债券0 0 0.00% 0.00% 0.00% 长期应付款0 0 0.00% 0.00% 0.00% 递延所得税负债1449230 639156 0.01% 0.01% 0.00% 其他非流动负债45427700 4961610 0.26% 0.04% 0.22% 非流动负债合计46876900 85000800 0.27% 0.69% -0.43% 负债合计8744910000 4529540000 49.98% 37.03% 12.94% 所有者权益实收资本(或股本) 1338520000 1338520000 7.65% 10.94% -3.29% 资本公积3030530000 3005770000 17.32% 24.58% -7.26% 库存股0 0 0.00% 0.00% 0.00% 盈余公积1231760000 1160770000 7.04% 9.49% -2.45% 一般风险准备0 0 0.00% 0.00% 0.00% 未确定的投资损失0 0 0.00% 0.00% 0.00% 未分配利润2119930000 1268950000 12.12% 10.38% 1.74%归属于母公司股东权益合计7720730000 6774010000 44.13% 55.39% -11.26%少数股东权益1031510000 927052000 5.90% 7.58% -1.68%所有者权益(或股东权益)合计8752240000 7701060000 50.02% 62.97% -12.94%负债和所有者权益(或股东权益)总计17497200000 12230600000 100.00%100.00% 0.00%(一)对上表的分析;1.对资产负债表的资产进行分析:2009年青岛海尔股份有限公司资产总额增加了5266600000(元)(2009年期末资产总额与期初资产总额差值),增长了43.06%。

海尔财务报表分析的案例

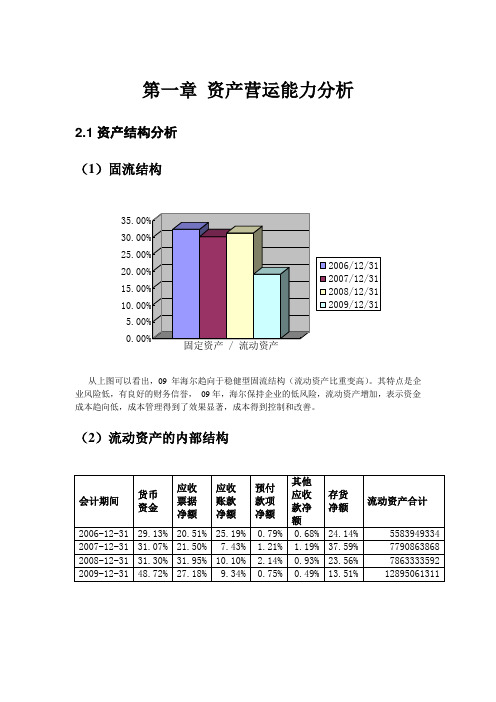

第一章资产营运能力分析2.1资产结构分析(1)固流结构 固定资产 / 流动资产从上图可以看出,09年海尔趋向于稳健型固流结构(流动资产比重变高)。

其特点是企业风险低,有良好的财务信誉,09年,海尔保持企业的低风险,流动资产增加,表示资金成本趋向低,成本管理得到了效果显著,成本得到控制和改善。

(2)流动资产的内部结构由该表可以看出,海尔的货币资金比例逐年增多,从最开始的29%增加到了09年的48.7%,说明海尔的财务问题管理得很得当,但是从另一个方面也体现了盈余资金过多,资金的利用率不高;再看存货净额,逐年减少,说明海尔的存货管理有所改善,效果非常明显,存货的周转率明显变高;另外占流动资金很大一部分的是应收票据净额,这种应收比应收账款的风险要小很多,说明海尔的利润比较健康,而应收票据净额主要是主营业务收入形成的,而其中大部分来自于关联方交易,也许有利润操纵的可能。

海尔09年流动资产内部结构2.2 资产变动趋势分析2007-12-3121.64%14.97% 5.17%26.17% 5.37%21.08%11188965146 2008-12-3120.13%20.54% 6.50%15.15%11.31%20.08%12230597778 2009-12-3135.91%20.03% 6.88%9.96%8.73%14.00%17497152530货币资金应收票据净额应收账款净额2006/12/31 2007/12/31 2008/12/31 2009/12/31从上图可以看出货币资金在09年有了一个显著的增长,09年期末货币资金较上一年增加155.22%,主要是公司销售政策调整、回款结构优化所致。

09年期末应收票据较上一年增加39.52%,主要是公司收入增加,回款增加所致。

09年期末应收账款较上一年增加51.56%,主要是公司报告期内收入增加所致。

2.3 项目分析(1)应收账款应收账款账龄分析应收账款和收入的匹配程度应收账款与收入比青岛海尔的应收账款2009 年12 月31 日的账面价值为1,204,649,240.74 元,2008 年12 月31 日的账面价值为794,570,479.88 元。

海尔集团财务报表分析.doc

海尔集团财务报表分析一、财务报表分析的定义及相关内容(一)、财务报表分析的定义财务报表分析是以企业基本活动为对象、以财务报表为主要信息来源、以分析和综合为主要方法的系统认识企业的过程,其目的是了解过去、评价现在和预测未来,以帮助报表使用人改善决策。

财务报表分析的对象是企业的各项基本活动。

(二)、财务报表的构成1、资产负债表主要包括:资产负债,所有者权益三项。

其中资产包括:流动资产、长期投资、固定资产、无形资产、和其它资产。

负债包括流动负债和长期负债,所有者公益包括实收资本,资本公积,盈余公积和未分配利润。

这里有个等式就是资产=负债+所有者权益。

2、利润表主营业务收入-主营业务成本-营业费用-销售税金及附加=销售利润;销售利润+其它业务利润-管理费用-财务费用=营业利润;营业利润+投资收益+营业外收入-营业外支出=利润总额;利润总额-所得税=净利润3、现金流量表现金流量表是财务报表的三个基本报告之一,也叫账务状况变动表,所表达的是在一固定期间(通常是每月或每季)内,一家机构的现金 (包含现金等价物) 的增减变动情形。

(三)、财务报表比率基本分析方法比率分析法是以同一期财务报表上若干重要项目的相关数据相互比较,求出比率,用以分析和评价公司的经营活动以及公司目前和历史状况的一种方法,是财务分析最基本的工具。

主要是掌握和运用四类比率,即反映公司的盈利能力比率、偿债能力比率、成长能力比率、周转能力比率这四大类财务比率。

1、盈利能力分析比较常用的指标有:净资产收益率=净利润/平均净资产总资产收益率=净利润/平均总资产营业收入利润率=利润总额/营业收入净额以上三个指标值越大,盈利能力越强。

2、偿债能力分析流动比率=流动资产/流动负债,该指标应大于1,否则企业短期偿债能力有问题,最佳值为2以上。

速动比率=速动资产/流动负债,其中速动资产=流动资产-存货-待摊费用,该指标大于1较好。

资产负债率=负债总额/资产总额,可与行业平均值比较。

Cf-ogohy财务报表案例分析之海尔(一)

、.~①我们‖打〈败〉了敌人。

②我们‖〔把敌人〕打〈败〉了。

上市公司财务报表分析案例——青岛海尔股份有限公司【摘要】:财务报表分析是一项重要而细致的工作,目的是通过分析,找出企业在生产经营中存在的问题,以评判当前企业的财务状况,预测未来的发展趋势。

本文将从投资者的角度,通过对青岛海尔2005到2008年的财务报表分析,分别从企业的盈利能力、偿债能力、营运能力、现金流状况及成长能力进行分析,得出所需要的会计信息。

【关键词】:财务分析海尔财务指标一、青岛海尔股份有限公司简介海尔公司主营业务涉及电器、电子产品、机械产品、通讯设备制造及其相关配件制造。

其中空调和冰箱是公司的主力产品,其销售收入是公司收入的主要来源,两者占到公司主业收入的80%以上。

其产品的国内市场占有率一直稳居同行业之首,在国外也占有相当的市场份额。

海尔冰箱在全球冰箱品牌市场占有率排序中跃居第一。

二、财务指标“四维分析”1.盈利能力分析表l.青岛海尔2005—2008年度盈利能力财务指标资产收益率净资产收益率毛利率净利润(万元)2005 3.53%4.27% 11.76% 23912.662006 3.70% 5.43% 14.04% 31391.372007 5.75%10.20%19.01% 64363.202008 6.28%11.34% 23.13% 76817.81 从2005到2008青岛海尔的营利能力持续上升,尤其是2007年上升较快。

2. 偿债能力分析表2.青岛海尔2005—2008年度偿债能力财务指标流动比率速动比率资产负债率有形净值债务率2005 5.33 4.1l 10.67% 13.07%2006 2.65 2.01 25.33%37.66%2007 1.93 1.20 36.94% 59.81%2008 1.77 1.35 37.03% 59.87%总的来说偿债能力很强,尤其是2005和2006年流动比率超过2,速动比率超过了l,但是这也是资金利用效率低的表现。

青岛海尔营运能力财务报表分析2

财务报表营运能力的分析——青岛海尔一、青岛海尔股份有限公司概述海尔集团创立于1984年, 经中国人民银行青岛市分行1989年12月16日批准募股,1989年3月24日经青体改[1989]3号文批准,在对原青岛电冰箱总厂改组的基础上,以定向募集资金1.5亿元方式设立股份有限公司。

1993年3月和9月,经青岛市股份制试点工作领导小组青股领字[1993]2号文和9号文批准,由定向募集公司转为社会募集公司,并增发社会公众股5000万股,于1993年11月在上交所上市交易。

创业27年来,公司主要经营电冰箱、电冰柜、船用电冰箱、微波炉、真空包装机、空调器、电磁管、洗衣机、热水器、电风扇、吸尘器及配件、通讯设备制造。

青岛海尔集团坚持创业和创新精神创世界名牌已经从一家濒临倒闭的集体小厂发展成为全球拥有8万多名员工、2011年营业额1509亿元的全球化集团公司。

海尔已连续三年蝉联全球白色家电第一品牌并被美国《新闻周刊》Newsweek网站评为全球十大创新公司。

海尔创新人单合一双赢模式。

海尔要创造互联网时代的世界名牌互联网时代世界名牌的特点是能快速满足用户的个性化需求企业需要大规模定制而非大规模制造。

海尔抓住互联网的机遇解决这一挑战积极探索实践“人单合一双赢模式”通过“倒三角”的组织创新和“端到端”的自主经营体建设实现从“卖产品”到“卖服务”的转型创造出差异化的、可持续的竞争优势。

模式创新已带来初步成效在流动资金零贷款的基础上海尔CCC现金周转天数达到负的10天。

海尔致力于成为全球白电行业领先者和规则制定者。

成为引领者即成为行业主导及用户心智的首选海尔的某些产品已经做到了引领欧美一些国际著名品牌也在模仿海尔。

海尔希望创新出更多引领潮流的产品创新的制高点即是掌握专利和标准的话语权。

目前海尔累计申请专利1万多项居中国家电企业榜首并率先实现国际标准的零突破。

海尔累计参与了77项国际标准的起草其中27项标准已经发布实施。

海尔通过标准输出带动整个产业链的出口。

海尔财务案例分析

青岛海尔的财务分析案例案例目标:本案例介绍了海尔集团从无到有、从弱到强的发展经历,主要关注了青岛海尔股份有限公司最近几年的经营情况,尤其是财务状况,试图分析它的获利水平、偿债能力、发展潜力、营运能力等主要财务指标。

2002年10月11日,世界著名的咨询顾问公司——埃森哲公司亚太地区供应链负责人Jamie Bolton一行来海尔集团交流洽谈。

海尔集团总裁杨绵绵与客人就海尔集团供应链的建设与规划等方面进行了交流。

埃森哲公司是一家全球性的咨询顾问公司,尤其是在家电、IT 等行业的供应链建设与规划方面拥有十分丰富的经验,并曾经为DELL、GE、三星、索尼、诺基亚等世界知名公司提供咨询服务。

交流中,Jamie Bolton先生表示:“海尔给我们留下了很深的印象,海尔高速发展所取得的成就令我们非常钦佩。

我们认为,海尔集团不管是硬件还是管理与世界上任何优秀的企业相比,都是毫不逊色的!”“海尔只用了短短17年的时间,就在全球白色家电中排名第五,海尔冰箱也跃居冰箱品牌第一,海尔的发展非常了不起!”2002年10月13日,世界著名的华人企业家、台湾台塑集团董事长王永庆一行在省市有关领导的陪同下来海尔集团参观时高度评价了海尔集团取得的成就。

一、成长路上的海尔集团(一)产品海尔集团的产品从1984年的单一冰箱发展到拥有白色家电、黑色家电、米色家电在内的86大门类13,000多个规格的产品群,并出口到世界160多个国家和地区。

17年间,海尔的无形资产从无到有,2001年海尔品牌价值评估为436亿元,是中国家电行业第一名牌。

(二)业务数据2001年,海尔实现全球营业额602亿元,实现出口创汇4.2亿美元,同比增长50%。

而17年前,青岛电冰箱厂曾亏损147万元,濒临倒闭。

(三)整体网络目前,海尔已建立起一个具有国际竞争力的全球设计网络、制造网络、营销与服务网络。

现有设计中心18个,工业园10个(其中国外2个,分别位于美国和巴基斯坦;国内8个,其中5个在青岛,合肥、大连、武汉各有一个,海外工厂13个)。

2019青岛案例财务会计与财务报表分析

MBA财务会计与财务报告分析2013

企业战略分析

企业战略分析 (一)企业战略分析的内涵与作用 (二)行业分析 (三)企业竞争策略分析

MBA财务会计与财务报告分析2013

企业战略分析

企业战略分析的内涵与作用 企业战略分析,其实质在于通过对企业所在行 业或企业拟进入行业的分析,明确企业自身地 位及应采取的竞争战略,以权衡收益与风险, 了解与掌握企业的发展潜力,特别是在企业价 值创造或盈利方面的潜力。

17

MBA财务会计与财务报告分析2013

2021/3/8

第二节 会计分析

由此可见,在家电行业普遍为存货大量积压问 题所困扰的大背景下,青岛海尔能够保持较低 的存货比率和较高的存货周转率,在一定程度 上是与其采购价格确定的随意性相关。由于关 联方交易价格对存货计价的重大影响,我们无 法判断青岛海尔较低的存货比率和较高的存货 周转率是否意味着较高的存货管理效率。

2019青岛案例财务会计与财务报表分析

2021/3/8

青岛海尔( 600690 )是证券市场蓝筹绩优 股的典型代表,上市至今经营业绩始终保持较 快的速度增长,而且几乎每年都有现金分红。 但就是这样一只名声显赫且业绩优良的蓝筹股, 却得不到资本市场的认同,我们发现青岛海尔 的市净率处于较低的水平, 2019 年股价甚至 一度跌破了净资产。是什么导致了青岛海尔的 资本市场形象与产业地位如此不相称?我们试 图从财务报表分析角度进行探讨。

18

MBA财务会计与财务报告分析2013

2021/3/8

第二节 会计分析

(二)收入确认与关联交易

表 11 一 4 列示了青岛海尔近年来通过关 联方实现的销售收人占总销售收人的比例。

19

MBA财务会计与财务报告分析2013

青岛海尔股份有限公司财务报表偿债能力分析

青岛海尔股份有限公司财务报表偿债能力分析一、青岛海尔股份有限公司概述海尔集团创立于1984年,创业27年来,坚持创业和创新精神创世界名牌,已经从一家濒临倒闭的集体小厂发展成为全球拥有8万多名员工、2011年营业额1509亿元的全球化集团公司。

海尔已连续三年蝉联全球白色家电第一品牌,并被美国《新闻周刊》(Newsweek)网站评为全球十大创新公司。

海尔创新人单合一双赢模式。

海尔要创造互联网时代的世界名牌,互联网时代世界名牌的特点是能快速满足用户的个性化需求,企业需要大规模定制而非大规模制造。

海尔抓住互联网的机遇解决这一挑战,积极探索实践“人单合一双赢模式”,通过“倒三角”的组织创新和“端到端”的自主经营体建设,实现从“卖产品”到“卖服务”的转型,创造出差异化的、可持续的竞争优势。

模式创新已带来初步成效,在流动资金零贷款的基础上,海尔CCC(现金周转天数)达到负的10天。

海尔致力于成为全球白电行业领先者和规则制定者。

成为引领者即成为行业主导及用户心智的首选,海尔的某些产品已经做到了引领,欧美一些国际著名品牌也在模仿海尔。

海尔希望创新出更多引领潮流的产品,创新的制高点即是掌握专利和标准的话语权。

目前,海尔累计申请专利1万多项,居中国家电企业榜首,并率先实现国际标准的零突破。

海尔累计参与了77项国际标准的起草,其中27项标准已经发布实施。

海尔通过标准输出,带动整个产业链的出口。

海尔以虚实网融合打造全球第一竞争力通路商。

海尔在国内市场有强大的市场营销网络优势,并与互联网进行充分的融合,以“零距离下的虚实网融合”创出第一时间满足用户第一需求的竞争力。

“虚网”指互联网,通过网络社区形成用户黏度;“实网”指营销网、物流网、服务网,第一时间送达用户满意。

因此许多世界名牌将他们在中国的销售全部或部分委托给海尔;海尔也通过他们在国外的渠道销售海尔产品,形成了资源互换,加快了海尔进军世界市场的步伐。

海尔紧扣物联网时代的需求适应未来发展。

1-海尔(600690)财务报表分析案例

青岛海尔股份有限公司(600690)财务报表分析案例一、研究背景(一)公司概况青岛海尔股份有限公司简称青岛海尔,位于青岛市海尔路1号海尔信息产业园,其前身是成立于1984年的青岛电冰箱总厂。

经中国人民银行青岛市分行1989年12月16日批准募股,1989年3月24日,在对原青岛电冰箱总厂改组的基础上,以定向募集资金1.5亿元方式设立股份有限公司。

1993年3月和9月,经青岛市股份制试点工作领导小组青股领字[1993]2号文和9号文批准,由定向募集公司转为社会募集公司,并增发社会公众股5000万股,于1993年11月在上海证券交易所上市交易,股票代码为600690。

公司主要从事电冰箱、空调器、电冰柜、洗碗机、燃气灶等小家电及其他相关产品的生产经营。

2009年报告期末海尔股份的主要股东是海尔电器国际股份有限公司、海尔集团公司,两者合计持股比例为43.54%,其他主要股东为中国工商银行和中国建设银行的不同投资基金、青岛海尔创业投资咨询有限公司、中国人寿等,各自持股比例不足2%。

海尔电器国际股份有限公司是海尔集团公司的控股子公司,海尔集团公司对其控股93.44%(如图一);青岛海尔创业投资咨询有限公司为海尔集团公司的一致行动人。

海尔电器国际股份有限公司、海尔集团公司持有的股份多为有限售条件股份。

青岛海尔股份有限公司控股股东为海尔电器国际股份有限公司,于1988年6月30日成立,注册资本为631,930,635元,主要经营业务为冰柜、电磁灶、家用电风扇、吹风机、降温机、煤气取暖器、空气净化器、洗碗机、电暖器、电饭锅、饮水机、吸尘器、吸排油烟机、燃气灶、烤箱灶制造;本公司生产产品的出口和本公司自用技术设备的进出口及生产用原材料的进口业务。

而实际控制人海尔集团公司于1980年3月24日成立,注册资本为311,180,000元,主要经营业务为家用电器、电子产品、通讯器材、电子计算机及配件、普通机械、厨房用具、工业用机器人制造;国内商业(国家危禁专营专控商品除外)批发、零售;进出口业务。

海尔集团l 利润表财务分析

项目 一、营业收入 减:营业成本 营业税金及附加 销售费用 管理费用 财务费用 资产减值损失 加:公允价值变动收益(损失 以“-”号填列) 投资收益(损失以“-” 号填列 其中:对联营企业和合营企业 的投资收益 二、营业利润(亏损以“-” 号填列) 加:营业外收入 减:营业外支出 其中:非流动资产处置损失 三、利润总额(亏损总额以 “-”号填列) 减:所得税费用 四、净利润(净亏损以“-” 号填列) 五、每股收益:

增减额 588,844,528.15 431,836,702.64 2,911,629.21 18,622,948.92 99,008,927.53 12,534,633.53 863,174.70

增(%) 24.32 23.60 25.07 7.90 77.95 66.42 15.17

494,355,957.56

24.88 1.29 23.59 0.00

基本每股收益

稀释每股收益

0.00

0.00

0.00

0.00

利润结构变动分析评价

• 从上表可以看出海尔2010年各项财务成果的构成情况。 其中,营业利润占营业收入的比重为24.83%,比2009年 的12.72%有很多幅度的增长。可见该公司营业活动还是 非常好的。2010年海尔净利润的构成为23.59%比2009年 的11.35%有很多幅度的提高,说明公司的盈利能力比上 年度有很多的提升。从营业利润结构下降看,主要是财务 费用大幅下跌所致。另外,投资收益比重的上升,营业外 收入的上升,也对营业利润、利润总额和净利润结构带来 一定有利的影响。

2010年度 3,009,847,325.84 2,261,843,935.46 14,525,525.49 254,285,731.56 226,029,058.24 -6,337,353.66 6,552,912.48

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

青岛海尔股份有限公司(600690)财务报表分析案例一、研究背景(一)公司概况青岛海尔股份有限公司简称青岛海尔,位于青岛市海尔路1号海尔信息产业园,其前身是成立于1984年的青岛电冰箱总厂。

经中国人民银行青岛市分行1989年12月16日批准募股,1989年3月24日,在对原青岛电冰箱总厂改组的基础上,以定向募集资金1.5亿元方式设立股份有限公司。

1993年3月和9月,经青岛市股份制试点工作领导小组青股领字[1993]2号文和9号文批准,由定向募集公司转为社会募集公司,并增发社会公众股5000万股,于1993年11月在上海证券交易所上市交易,股票代码为600690。

公司主要从事电冰箱、空调器、电冰柜、洗碗机、燃气灶等小家电及其他相关产品的生产经营。

2009年报告期末海尔股份的主要股东是海尔电器国际股份有限公司、海尔集团公司,两者合计持股比例为43.54%,其他主要股东为中国工商银行和中国建设银行的不同投资基金、青岛海尔创业投资咨询有限公司、中国人寿等,各自持股比例不足2%。

海尔电器国际股份有限公司是海尔集团公司的控股子公司,海尔集团公司对其控股93.44%(如图一);青岛海尔创业投资咨询有限公司为海尔集团公司的一致行动人。

海尔电器国际股份有限公司、海尔集团公司持有的股份多为有限售条件股份。

青岛海尔股份有限公司控股股东为海尔电器国际股份有限公司,于1988年6月30日成立,注册资本为631,930,635元,主要经营业务为冰柜、电磁灶、家用电风扇、吹风机、降温机、煤气取暖器、空气净化器、洗碗机、电暖器、电饭锅、饮水机、吸尘器、吸排油烟机、燃气灶、烤箱灶制造;本公司生产产品的出口和本公司自用技术设备的进出口及生产用原材料的进口业务。

而实际控制人海尔集团公司于1980年3月24日成立,注册资本为311,180,000元,主要经营业务为家用电器、电子产品、通讯器材、电子计算机及配件、普通机械、厨房用具、工业用机器人制造;国内商业(国家危禁专营专控商品除外)批发、零售;进出口业务。

青岛海尔与集团公司保证业务独立性、人员独立性、资产独立性、机构独立性和财务独立完整性。

2009年年报显示,该公司资产总额6,432,544,958.74元,所有者权益资本6,000,084,000.98元,2009年利润总额748,806,327.19元,公司股份总数1,338,518,770股,基本每股收益0.859元。

报告期内公司实现营业收入330 亿元,同比增长8.46%;实现归属于母公司股东的净利润11.49亿元,同比增长49.64%;实现经营性活动产生的现金流量净额46.26 亿元,同比增长251.12%;实现毛利率26.43%,同比增加3.30 个百分点,上述财务指标均达到历史最高水平。

2009年,增持海尔电器股权到控股,进一步明确了作为海尔集团白色家电旗舰的战略地位;推出首期股权激励,建立了公司长期激励机制;设立采购公司,实施专属零部件自行采购,完善了公司治理。

公司获得由2009 中国上市公司最佳董事会评选委员会(理财周报) 评选的“2009 中国上市公司最佳董事会”、“2009 中国上市公司最佳社会责任董事会”,以及中国证券报评选的“中国上市公司百强金牛奖”等荣誉奖项。

海尔作为世界第四大白色家电制造商,中国最具价值品牌。

海尔在全球建立了29个制造基地,8个综合研发中心,19个海外贸易公司,全球员工总数超过6万人,已发展成为大规模的跨国企业集团。

海尔在首席执行官张瑞敏的战略指导下,先后实施名牌战略、多元化战略和国际化战略,世界权威市场调查机构欧睿国际( Euro monitor International)发布最新的全球家用电器市调查结果显示:海尔冰箱2009年品牌零售量占全球市场的10.4%,继2008 年再次蝉联全球第一。

海尔冰箱2009 年制造商零售量占全球市场的12.4%,居全球第一。

这也是海尔冰箱首次从“制造商”维度排名成为世界第一。

海尔文化的核心是创新。

它是在海尔二十年发展历程中产生和逐渐形成特色的文化体系。

海尔文化以观念创新为先导、以战略创新为方向、以组织创新为保障、以技术创新为手段、以市场创新为目标,伴随着海尔从无到有、从小到大、从大到强、从中国走向世界,海尔文化本身也在不断创新、发展。

员工的普遍认同、主动参与是海尔文化的最大特色。

当前,海尔的目标是创中国的世界名牌,为民族争光。

这个目标把海尔的发展与海尔员工个人的价值追求完美地结合在一起,每一位海尔员工将在实现海尔世界名牌大目标的过程中,充分实现个人的价值与追求。

海尔精神:创造资源美誉全球海尔作风:人单合一速决速胜全球化的海尔,需要全球化的海尔精神。

海尔的全球化,需要企业的全球化追求。

"创造资源"本质上是创新。

与国际顶级企业相比,目前的海尔还不具备资源优势,但在创新的旗帜下,海尔可以而且能够创造资源,能够拥有自己的核心竞争力。

"美誉全球"就是海尔全球化品牌战略阶段的更高目标。

海尔在全球各地满足用户需求的综合美誉,就是海尔世界名牌的根本内涵。

在这一更高的目标下,"人单合一速决速胜",就成为海尔工作作风的最新表述。

"人单合一"是手段,"速决速胜"是目的。

每一个SBU都要与市场准确地结合,然后以速度取胜。

第一个十年,创业,创出中国第一名牌;第二个十年,创新,走出国门,创国际化企业;第三个十年,创造资源,实施全球化品牌战略。

海尔企业精神的创新之路,就是海尔的品牌之路。

但无论怎样调整,海尔人都自始至终胸怀着一个崇高的指向:创世界顶级品牌!(二)行业状况与市场2009 年,我国政府围绕“保增长、扩内需、调结构、促民生”采取的一系列经济刺激政策与行业振兴计划,使中国经济企稳回升。

其中家电下乡、节能补贴、以旧换新等行业刺激政策有效拉动了国内市场需求,使2009 年家电国内市场呈现较好的增长局面。

冰箱行业:2009 年冰箱国内市场呈现了良好的增长形势。

受益于家电下乡政策的实施,三四级冰箱市场需求进一步释放,推动整体市场容量增长。

受益于产品消费升级,国内冰箱市场产品结构升级,三门及对开门产品占比稳步提升、产品均价稳步上扬。

根据北京中怡康时代市场研究公司发布的统计数据显示,2009 年三门及三门以上冰箱销量、销额占比提升,销量占比由去年同期的15.04%提升至21.74%,销额占比由去年同期的33%提升至41%。

空调行业:2009 年初受全球金融危机冲击,空调行业出现明显下滑;但在国家刺激内需政策、炎热天气和房地产市场升温等因素的拉动下,下半年实现了较好的复苏。

2009 年高效节能空调补贴政策推出,有利于国内市场产品结构的改善。

国际上,受欧美等主要空调进口国的市场需求下降的因素影响,行业出口继续萎缩。

根据产业在线《中国家用空调产销存月度研究报告(2009 年12 月)》数据显示,出口销售2819.23 万套,同比下降20.89%。

随着国家宏观经济环境的转暖、海外经济环境的复苏,有利于家电产品消费复苏;从长期来看,白色家电行业的长期增长动力仍未改变,特别是本土市场潜在的城市更新需求及农村新置需求依然存在。

从国家政策面看,家电下乡政策各项措施的完善及产品限价的提升,将进一步释放农村需求;以旧换新对更新需求的大力推动,将加速家电产品升级换代进程;出口较2009 年进一步改善已是大势所趋。

二、青岛海尔股份有限公司的产品、经营战略(一)青岛海尔的产品、技术和经营者冰箱业务:公司将继续围绕零库存下的即需即供商业模式创新来创造客户价值和用户价值,推进自主经营体建设,实现业务的积极发展。

在一二级市场利用公司全球化的冰箱产品解决方案优势,以满足客户(用户)差异化需求为目标,通过卡萨帝、海尔双品牌运作实现产品无缝隙覆盖的产品阵容满足用户需求,实现高端占位,进一步提升高端产品的销售比重;三四级市场将继续在保持现有优势的基础上网络渗透到村,充分利用营销网、物流网、服务网优势快速满足农村用户的需求,继续巩固农村市场的规模优势;海外市场以创品牌为核心,开发高端差异化产品,复制意式三门冰箱的成功模式,实现海外市场的“走上去”。

空调业务:公司将围绕“舒适、高效、低碳”的价值主张,为用户提供以创造舒适空气的最佳解决方案,通过结盟客户、黏住用户,推动业务发展。

在营销方面,积极践行“零库存下的即需即供”,以“为用户选,帮客户转”入手,通过虚、实网结合,从“等客上门卖产品”到“送方案入户”,形成从产品、服务、流程、机制到模式的整套创新方案,追求用户首选、客户主推,实现用户、客户、企业共赢。

在网络拓展方面,加强与专业家电连锁渠道的合作,实现产品份额的提升;同时充分利用日日顺渠道,完善网络布局。

(二)青岛海尔的经营战略公司2007年至2009年的经营情况如图二所示:图二:近三年公司资产总额一直呈增长态势,特别是2009年相对于2008年,总资产增长率达到43.06%,利润总额增长了53.03%,所有者权益增速为13.65%。

这主要是由于报告期内销售收入增加,销售政策调整、回款结构优化;而集中采购降低成本,人单合一提高了员工绩效,汇率相对稳定、利率下降、货币资金增加、银行借款减少所致。

青岛海尔一直重视管理创新,不断创新发展模式,从用户角度出发,抓住机遇,提高竞争力,主要体现在以下几个方面:1、以创造用户价值为核心,抓住信息化时代发展的战略机遇,推进虚实网结合零库存下的即需即供的商业模式和企业转型,通过实网满足客户需求,通过虚网了解客户需求,应对金融危机挑战。

从传统经济的模式转型到人单合一双赢模式,从制造业转型到服务业,提升公司在互联网信息时代的竞争力。

2、抓住家电下乡政策带来的农村市场发展的战略性机会,按照“端到端、同一目标、倒逼体系” 的原则建立贯穿全流程的自主经营体,通过聚焦用户、营销转型、提升客户黏度,深化公司三四级市场网络布局,通过建立一镇两点、村级代理服务站等创新方式,进一步提高三四级网络覆盖率与渗透度,强化企业对终端需求迅速的把握与反应能力,转变经营机制,通过客户保利模式、建立客户专员管理平台等方式提升客户粘度,实现收入的增长。

3、强化产品研发投入,持续进行产品创新,积极调整产品结构,推动产品结构优化,增加产品附加值。

坚持“走出去、走进去、走上去”的海外市场发展战略,通过差异化、高端化的产品策略,提升出口产品盈利能力。

加强与国际家电品牌合作,提升全球运作能力。

4、增持海尔电器股权,实现对海尔电器控股,进一步明确公司白色家电旗舰战略地位,形成较为完整的白电产品线,更好地为消费者提供成套服务,提升业务规模与抗风险能力。

为消费者提供成套解决方案。

加强财务管控,通过对费用的控制,提高费用效率;加强对现金流的管控,通过销售政策调整,加快现金的回笼,实现经营活动产生的现金流量净额的大幅增长。