公司投资问题数学模型的代码(自编)

投资问题数学建模

投资问题数学建模投资问题的数学建模是将投资问题转化为数学模型,并通过求解模型来得到最优的投资策略。

首先,我们需要定义一些变量:- t:投资期限,表示投资的时间长度。

- I(t):在t时刻的投资金额。

- R(t):在t时刻的投资收益率。

- C(t):在t时刻的现金流。

- X(t):在t时刻的投资组合,包括不同的投资品种和金额。

然后,我们可以根据投资问题的具体情况,建立数学模型。

以下是一些常见的投资问题数学建模方法:1. 简单的投资决策问题:假设只有一个投资品种,且投资金额恒定,我们可以使用期望收益率来衡量投资的性能。

数学模型如下:```max E[R(t)] - I(t)```该模型表示在投资期限为t的情况下,最大化期望收益率与投资金额的差值。

2. 多个投资品种的优化投资问题:假设有多个不同的投资品种可供选择,并且每个品种有不同的收益率和风险。

我们可以使用资本资产定价模型(Capital Asset Pricing Model, CAPM)或马科维茨组合理论(Markowitz Portfolio Theory)等模型来进行优化投资决策。

3. 动态投资决策问题:假设投资策略随时间变化,我们可以使用动态规划方法来建立模型。

这通常涉及到投资组合的再平衡和资产配置调整等决策。

4. 投资组合优化问题:假设有多个不同的投资品种可供选择,并且每个品种有不同的收益率、风险和相关性。

我们可以使用马科维茨组合理论等模型来建立投资组合的最优权重分配模型。

以上只是一些常见的投资问题数学建模方法,具体的建模方法需要根据具体的投资问题来确定。

需要注意的是,在建立数学模型时,还需要考虑到实际的投资限制和约束条件,如最小投资金额、投资品种的限制和杠杆效应等。

公司的投资问题数学建模

公司的投资问题模型摘要本问题是在资金总额固定的情况下对一批项目进行投资,以获得最大经济效益,是一类投资组合的决策问题,属于优化问题。

对问题一:我们采用线性规划的方法求解。

设X项目第i年初的投资额为,每年末收回所有可收回的本利,第二年初再对所有能够投资的项目进行考察,Xi约束条件为资金总额和各项目的投资限制。

目标是五年末的总利润最大。

以此建对问题二:我们用EXCLE对8个项目近20年的单独和同时两种情况投资额与到期利润数据进行处理,得到8个项目在不同情况下利润率的时间序列。

用DPS软件对每个项目不同情况的利润率时间序列进行时间序列分析,对单独投资的情况建立MA(1)模型进行预测,结果见附录。

对同时投资的情况建立ARMA(3,1)模型预测,结果见模型求解。

并对两种情况的预测进行了预测优度分析。

对问题三:我们用线性规划的模型求解。

对问题中出现的是否有捐赠,是否为同时投资的情况建立4个(0,1)规划模型考虑所有的可能情形。

设第i年初,年末收回所有可收回的本利,年初对所有可投资的项目考对项目X的投资为Xi察,以投资额和投资上限为限制建立约束条件,目标为五年末的总利润最大。

建风险和最大利润两个优化目标,由于两个目标相矛盾,于是转化为单目标优化模型,在不同的风险下求最大利润,及对应的5年投资方案,绘制出风险与最大利润的曲线图,以供不同风险偏好的投资者决策。

结果见模型求解。

对问题五:我们将投资额在10亿和30亿之间进行变动,计算在不同投资总额情况下的最大利润及对应的风险大小。

发现将资金存银行风险小利润也很小,而从银行贷款利润增幅很大但风险并没有明显增加,我们鼓励公司从银行贷款,并计算出最佳贷款额,在此最佳贷款额下我们又计算出不同风险下的最大利润及5年投资方案,绘制出风险与最大利润曲线图以供不同风险偏好者选择。

关键词:线性规划、时间序列、预测优度、01规划、多目标优化、风险偏好。

1问题重述1.1问题的背景某公司现有数额为20亿的一笔资金可作为未来5年内的投资资金,市场上有8个投资项目(如股票、债券、房地产、…)可供公司作投资选择。

python量化投资技术、模型与策略程序源码

python量化投资技术、模型与策略程序源码在这篇文章中,我将介绍一些常用的Python量化投资技术、模型和策略程序源码。

这些源码将帮助你了解Python在量化投资领域的应用,并为你提供一个编写自己量化投资程序的起点。

1. 数据获取和处理在量化投资中,数据是至关重要的。

使用Python,你可以很容易地获取和处理金融市场数据。

以下是一个简单的数据获取和处理例子:```pythonimport pandas as pdimport pandas_datareader as pdr# 获取股票数据data = pdr.get_data_yahoo('AAPL', start='2000-01-01',end='2020-01-01')# 处理数据data['SMA'] = data['Close'].rolling(window=50).mean()data['Returns'] = data['Close'].pct_change()```这段代码使用`pandas_datareader`库从雅虎财经获取苹果公司股票的历史数据,并计算了移动平均线和每日收益率。

2. 技术指标计算技术指标是量化投资中常用的工具,用于分析市场走势并发现买卖机会。

Python中有许多库可以帮助你计算各种技术指标。

以下是一个计算相对强弱指标(RSI)的例子:```pythonimport ta# 计算RSIdata['RSI'] =ta.momentum.RSIIndicator(close=data['Close']).rsi()```这段代码使用`ta`库计算了苹果公司股票的RSI指标。

3. 建模和预测建模和预测是量化投资中另一个重要的环节。

Python提供了一些强大的机器学习和统计建模库,可以帮助你进行预测分析。

数学建模常用模型及代码

数学建模常用模型及代码

一.规划模型

1.线性规划

线性规划与非线性规划问题一般都是求最大值和最小值,都是利用最小的有限资源来求最大利益等,一般都利用lingo工具进行求解。

点击进入传送门

2.整数规划

求解方式类似于线性规划,但是其决策变量x1,x2等限定都是整数的最优化问题。

传送门

3. 0-1规划

决策变量只能为0或者为1的一类特殊的整数规划。

n个人指派n项工作的问题。

传送门

4.非线性规划

目标函数或者存在约束条件函数是决策变量的非线性函数的最优化问题。

传送门

5.多目标规划

研究多于一个的目标函数在给定区域上的最优化。

把求一个单目标,在此单目标最优的情况下将其作为约束条件再求另外一个目标。

传送门

6.动态规划

运筹学的一个分支。

求解决策过程最优化的过程。

传送门

二. 层次分析法

是一种将定性和定量相结合的,系统化的,层次化的分析方法,主要有机理分析法和统计分析法。

传送门

三.主成分分析

指标之间的相关性比较高,不利于建立指标遵循的独立性原则,指标之间应该互相独立,彼此之间不存在联系。

传送门。

资本定价模型——代码

Selection.HorizontalAlignment = xlCenter

Cells(23 + 2 * n, 1) = "证券"

Range(Cells(23 + 2 * n, 1), Cells(23 + 2 * n, 2)).Merge

For i = 1 To m

Selection.Merge

With Selection.Borders(xlEdgeBottom)

.LineStyle = xlContinuous

.Weight = xlMedium

End With

Cells(15, 1) = "日期"

Range(Cells(15, 1), Cells(16, 1)).Merge

Selection.HorizontalAlignment = xlCenter

Next i

'绘制图片

myrange1 = "=sheet1!R" & 23 + n & "C2" & ":R" & 21 + 2 * n & "C2"

Range(Cells(21 + n + i, 2), Cells(21 + n + i, 3 + m)).NumberFormat = "0.00%"

Next i

Range(Cells(21 + 2 * n, 1), Cells(21 + 2 * n, 2)).Select

金融数学代码

金融数学代码金融数学是一门研究金融市场中各种金融产品和金融工具的定价和风险管理的学科。

其中,数学模型和计算方法是非常重要的工具。

下面是一些金融数学中常用的代码:1. Black-Scholes模型:该模型是衡量欧式期权价格的一种方法。

相关代码包括:def Black_Scholes_Call(S, K, T, r, sigma):d1 = (log(S/K) + (r + 0.5 * sigma ** 2) * T) / (sigma * sqrt(T))d2 = d1 - sigma * sqrt(T)return S * norm.cdf(d1) - K * exp(-r * T) * norm.cdf(d2) def Black_Scholes_Put(S, K, T, r, sigma):d1 = (log(S/K) + (r + 0.5 * sigma ** 2) * T) / (sigma * sqrt(T))d2 = d1 - sigma * sqrt(T)return K * exp(-r * T) * norm.cdf(-d2) - S * norm.cdf(-d1) 2. Monte Carlo模拟:该方法是一种常用的金融风险管理方法,其核心思想是通过随机模拟未来市场走势,计算投资组合的市场价值。

相关代码包括:def Monte_Carlo(S, K, T, r, sigma, n):dt = T / nS_t = [S] * (n+1)for i in range(1, n+1):eps = np.random.normal(0, 1)S_t[i] = S_t[i-1] * exp((r - 0.5 * sigma ** 2) * dt + sigma * sqrt(dt) * eps)return max(S_t[-1] - K, 0)3. VaR计算:VaR表示在一定置信水平下,资产组合可能出现的最大损失。

投资组合优化模型——代码

Range(x1).NumberFormat = "0.00%"

Range(x2).NumberFormat = "0.00%"

Range(x3).NumberFormat = "0.00%"

'开始利用规划求解工具计算

Sub 数据准备()

Dim n, i, j As Integer

n = Cells(3, 2)

Cells(10, 1) = "输入各个证券的预期收益率"

Cells(10, 1).HorizontalAlignment = xlCenter

Range(Cells(10, 1), Cells(10, 1 + n)).Select

Cells(19 + n, n + 2) = "=sum(" & myrange3 & ")"

x1 = Chr(66 + n) & 19 + n '投资组合比重合计率数据区

x2 = "b" & 21 + n '投资组合标准差数据区

x3 = "b" & 20 + n '投资组合预期收益率数据区域

Cells(11, i + 1).HorizontalAlignment = xlCenter

Next i

Cells(12, 1) = "预期收益率"

Range(Cells(12, 1), Cells(13, 1)).HorizontalAlignment = xlCenter

eva估值模型 python代码

EVA(经济增加值)估值模型是公司估值的重要工具之一,它基于经济增加值对公司作出估值。

在本文中,我们将介绍EVA估值模型以及如何使用Python代码来实现这一模型。

一、EVA估值模型的基本原理EVA是经济学家阿尔弗雷德·马歇尔提出的一种估值模型,它主要围绕着经济增加值这一概念展开。

经济增加值是指公司实际创造的价值,它通过公司经营活动所实现的利润来衡量。

EVA估值模型的核心思想是,公司的价值应该是其实际创造的经济增加值的总和,而不仅仅是其会计利润的总和。

EVA估值模型的计算公式如下:EVA = 经济增加值 - 股东权益成本其中,经济增加值(Economic Value Added)指的是公司利润抠除资本成本后的剩余部分,它可以用以下公式来表示:EVA = 净利润 - 资本成本× 投入资本股东权益成本(Cost of Equity)是指投资者对于投资公司所要求的回报率,它可以通过CAPM模型(Capital Asset Pricing Model)来计算。

二、使用Python代码实现EVA估值模型下面我们将介绍如何使用Python代码来实现EVA估值模型。

假设我们有一家公司的净利润为1000万元,资本成本为10,投入资本为5000万元,市场风险溢价为5,无风险利率为3,该公司的贝塔系数为1.2。

我们可以使用以下代码来计算该公司的EVA:```pythondef calculate_eva(net_profit, capital_cost, invested_capital):eva = net_profit - (capital_cost * invested_capital)return evadef calculate_cost_of_equity(beta, market_risk_premium,risk_free_rate):cost_of_equity = risk_free_rate + beta * market_risk_premium return cost_of_equitynet_profit = 1000capital_cost = 0.10invested_capital = 5000market_risk_premium = 0.05risk_free_rate = 0.03beta = 1.2eva = calculate_eva(net_profit, capital_cost, invested_capital) cost_of_equity = calculate_cost_of_equity(beta,market_risk_premium, risk_free_rate)evacost_of_equity```运行以上代码,我们可以得到该公司的EVA为400万元,股东权益成本为13。

价值投资指标公式源码

价值投资指标公式源码价值投资是一种投资策略,旨在寻找低估值的股票并以更高的价格出售。

为了确定一个公司是否处于被低估的状态,投资人需要使用多种指标来评估其股票的价值。

以下是一些常用的价值投资指标及其公式源码:1. 市盈率(PE ratio)市盈率是一个公司的市场价值与其净利润之比。

它是投资者可从一只股票中获得的每一元净利润的价格。

PE ratio = 当前股价 / 每股收益(EPS)2. 市净率(PB ratio)市净率是一个公司的市值与其净资产之比。

它显示了一个公司的所有权本身的价格。

PB ratio = 当前股价 / 每股净资产(book value per share)3. 市销率(PS ratio)市销率是一个公司的市值与其销售收入之比。

它衡量了一个公司的市值与其销售收入之间的关系。

PS ratio = 当前股价 / 每股销售额(sales per share4. 毛利率(gross profit margin)毛利率是一个公司的毛利润与其总收入之比。

它衡量了一个公司在生产过程中的收益率。

gross profit margin = (总收入 - 成本)/ 总收入5. 债务比率(debt-to-equity ratio)债务比率是一个公司的总债务与其股东权益之比。

它衡量了一个公司借入资本与股东投资资本的关系。

debt-to-equity ratio = 总负债 / 股东权益以上指标是价值投资者经常使用的一些常见指标,但这些指标并不是唯一的,也不是适用于所有公司。

因此,对于每个具体的投资案例,投资者需要根据其具体情况和目标去选择评估指标,并且在参考这些指标时,也需结合公司的财务报表进行综合分析,以给出更为准确的判断。

总之,价值投资不仅仅依赖于拥有正确的公式,还需要一个精心设计的评估模型来帮助投资者找到被低估的股票。

在参考以上指标时,还需要考虑公司的市场地位、行业前景等因素,同时需要谨慎分析风险并做好适当的风险管理。

基于数学建模的投资选择问题

基于数学建模的投资选择问题理财顾问需要帮助客户选择股票投资。

客户希望购买总值为10万元的6支不同股票。

以下是各国期望收益率:日本:5.3%,英国:6.2%,法国 5.1%,美国:4.9%,德国:6.5%,法国:3.4%。

(1)客户不希望向顾问所给出的的每支股票都投资。

如果购买了一个公司的股票,则至少要投资5000元,否则将完全不购买此股票。

如何投资回报最高?(2)如果购买第i支股票的风险损失率为,各支股票的风险损失率如下:股票编号1:1.5%,2: 1.9%,3: 1.1%,4: 0.9%,5: 1.2%,6: 0.5%如何分配此资金,使投资回报尽量高,总体风险最小?2问题一模型建立与求解2.1问题一的模型建立根据题目要求我们设置0 1变量Yi,要使回报最高,则目标函数为:此外还要求将一半的资金投入到欧洲的股票中,并且至多30%的资金用于购买技术股。

则应有约束条件:那么投资最大回报率可通过以下模型来计算:2.2问题一的求解结果得出结果最高回报即投资股票编码(1)40000元和股票编码(2) 10000元和股票编码(3) 0元和股票编码(4) 10000元和股票编码(5) 40000元和股票编码(6)0元得到最高回报5830元。

3问题二模型建立与求解3.1 问题二分析我们建立三个模型对应三种情况。

(1)不同风险偏好对应不同组合。

(2)固定收益。

(3)固定最高风险率。

在此基础上求出组合和最高回报。

3.2问题二的模型建立根据题目要求我们设置风险偏好为50%,要使回报Z最高,则要使得A最小。

则目标函数为:则约束条件为:那么投资最大回报率可通过以下模型来计算:3.3问题二的模型求解结果得出结果最高回报即投资 (1)1000元和 (2) 10000元和 (3)0元和 (4) 40000元和 (5) 40000元和(6) 0元得到最高回报5710元.3.4问题二的模型二建立根据题目要求我们固定为5000元,要使回报Z最高,则要使得A最小。

数学建模——公司投资问题

公司最优投资方案的数学模型摘要本文解决的是某公司在未来5年内最优的投资方案问题,通过对该公司财务分析人员提供的数据〔附录一到四〕的统计分析,我们建立了三个最优化模型.对于问题一,在考虑该公司现有资本与收益的情况下,以第五年末所得利润的最大值作为目标函数,以每年的投资上限和各项目投资方式限制作为约束条件,建立了单目标最优化模型.然后利用Lingo编程求得该公司在第五年末可以获利大,我们采用将灰色预测和时间序列模型的二次指数平滑法组合的预测方式进行预测,预测了今后五年各项目独立投资与项目之间相互影响下的投资的到期利润率,以样本数据的方差值作为各项目的风险损失率,运用Matlab编程求出到期利润率,并利用Excel求出风险损失率,其具体结果见表十、十一和十二.对于问题三,结合问题二的预测结果,考虑该公司争取到的资金捐赠,建立了与问题一相同的目标函数,即第五年末所得利润的最大值,改变了约束条件.然后利用Lingo编程求得该公司在第五年末可以获利润38.1238亿元,最佳的投资方案见表十三.对于问题四,建立了与问题三相同的模型,即目标函数相同.问题四是在问题三的基础上考虑了风险投资率,即增加了约束条件.依照该模型求得该公司在第五年末可以获利润13.2814亿元,最佳的投资方案见表十四.对于问题五,根据题目要求,采用同样的思想建立模型五,以第五年末还贷款后回收的总金额〔包括投资本利和,存款本金与利息〕作为目标函数,建立新的约束条件〔考虑投资风险率〕.利用Lingo求得该公司在第五年末可以获利润33.9814亿元,最佳的投资方案见表十五.关键词:单目标最优化灰色预测模型二次指数平滑法组合预测1.问题重述1.1 问题背景某公司现有数额为20亿的一笔资金可作为未来5年内的投资资金,市场上有8个投资项目〔如股票、债券、房地产、…〕可供公司作投资选择.其中项目1、项目2每年初投资,当年年末回收本利〔本金和利润〕;项目3、项目4每年初投资,要到第二年末才可回收本利;项目5、项目6每年初投资,要到第三年末才可回收本利;项目7只能在第二年年初投资,到第五年末回收本利;项目8只能在第三年年初投资,到第五年末回收本利.在本文中,我们考虑提出该公司最优的投资方案.该公司的财务分析人员收集了8个项目近20年的投资额与到期利润数据时发现,在具体对这些项目投资时,实际还会出现项目之间相互影响等情况.而在未来5年的投资计划中,还包含了对投资项目1,公司管理层争取到一笔资金捐赠,若在项目1中投资超过20000万,则同时可获得该笔投资金额的1%的捐赠,用于当年对各项目的投资;项目5的投资额固定为500万,可重复投资以与各投资项目都有投资上限〔见附录四〕的情况.1.2 需要解决的问题问题一:根据附录一给出的数据,确定五年内如何安排该公司的投资计划,并使得第五年末所得利润最大.问题二:根据附录二和三提供的数据,预测今后五年各项目独立投资与项目之间相互影响下的投资的到期利润率、风险损失率.问题三:考虑到未来5年的投资计划中的其他情况,根据问题二预测结果,确定5年内如何安排20亿的投资并使得第五年末所得利润最大.问题四:将投资风险考虑到问题三中的投资问题,又该如何决策.问题五:为了降低投资风险,公司可拿一部分资金存银行,为了获得更高的收益,公司可在银行贷款进行投资,在此情况下,公司又应该如何对5年的投资进行决策?2.模型的假设与符号说明2.1 模型的假设假设一:在投资期内,我们只考虑不可预测因素引起的平均风险损失;假设二:投资项目以与银行的利润率在预测期内是稳定不变的;假设三:附录一中给定的数据真实可靠,具有较好的代表性.假设四:只考虑项目3、4、5、6和5、6、8同时投资时之间存在相互影响,其他情况不做考虑.假设五:当用20亿资金投资若干种项目时,总体风险可用所投资的项目中最大的一个风险来度量假设六:银行未来五年内的存款年利润率和贷款年利润率不变3.问题分析此题研究的是某公司未来5年内的投资资金的使用问题,属于经济模型中的决策模型.虽然我们针对问题一、三和四建立的三个单目标最优化模型的目标函数相同,但由于各个项目都有投资要求和回收本利的时间限制,所以对于不同的情况,就具有不同的约束条件.针对问题一,考虑到项目1、2每年初投资,当年年末回收本利;项目3、4每年初投资,要到第二年末才可回收本利;项目5、6每年初投资,第三年末才可回收本利;项目7只能在第二年年初投资,到第五年末回收本利;项目8只能在第三年年初投资,到第五年末回收本利作为约束条件,以与初始资金共20亿.以第五年末所得利润最大为目标函数,建立了一个单目标最优化模型.针对问题二,要对各项目独立投资与项目之间相互影响下的投资的到期利润率进行预测,首先,要求出历年来的各项目独立投资与项目之间相互影响下的投资的到期利润率,然后考虑采用插值拟合对附录二、三的缺省值进行预测,在选择适合本问题精度较高的预测模型,进行对比后,我们采用了综合灰色预测模型和二次指数平滑法的预测方式.对于风险投资率,以样本数据的方差值作为各项目的风险损失率.针对问题三,在问题一的模型上改变了约束条件,即各项目的投资上限,项目5的投资额固定为500万且可重复投资和资金捐赠问题.结合问题二的预测结果,和问题一相同的目标函数的单目标最优化问题.针对问题四,是在问题三的投资问题上增加了风险投资率.也就是将问题三中的到期利润率换成实际利润率即可求解.即目标函数不变,增加了约束条件的单目标最优化问题.针对问题五,考虑到降低风险投资,该公司决定拿出一部分资金存入银行.为了获得更高的收益,当投资风险率高时,公司应选择在银行存大部分资金,而用小部分资金投资;当投资风险率低时,应选择在银行贷款进行投资.所以,我们以第五年末还贷款后回收的总金额〔包括投资本利和,存款本金与利息〕最大作为目标函数的单目标最优化模型.4.数据分析4.1 数据处理题目附录四中给出了各种投资项目的方案以与投资上限,我们利用Excel软件和Matlab编程对这些数据进行了相关统计分析和处理.首先,我们根据附录二、三求出项目独立投资与项目之间相互影响下的投资的到期利润率.其中,整理求得后的数据见附录五、六〔相关程序见附录〕.4.2 数据预测为方便分析以与组合预测法预测,我们对附录二、三的到期利润率的缺省值进行预测,采用多项式插值拟合的方式.4.2.1 多项式插值拟合的建立所谓插值,就是由有限个已知数据点,构造一个解析表达式,由此计算数据点之间的函数值.曲线拟合就是计算出两组数据之间的一种函数关系,由此可描绘其变化曲线与估计非采集数据对应的变量信息.我们选择项目一历年的到期利润率利用Excel软件对其分析,见下图.可见历年来,项目一的利润率变化波动比较大,同样的操作,发现所有项目的到期利润率波动都比较大.而且经过我们统计分析,这8个项目不管是独立投资还是同时投资时,历年来到期利润率的波动性都比较大.所以,我们采用三次多项式的插值拟合对数据进行预测.通过对每组数据,使用matlab构造解析表达式,再进行预测<相关程序见附录>.在本题中,我们将年份即从1986年开始到20##之间的时间作为自变量,设为t;到期利润率作为因变量,设为y.其中时间t,从1986年开始,即设为单位1,以此类推.4.2.2 预测结果通过插值拟合对各投资项目独立投资和一些项目同时投资时历年的到期利润率的缺省值进行预测的结果记录于下表〔具体数据见附录五、六〕:表一:各投资项目独立投资时03—05年的到期利润率与预测值〔加粗斜体为预测值〕5.问题一的解答问题一要求确定5年内的投资方案使得第五年末所得利润最大,且属于无风险投资.这是线性规划中的最优解问题.针对问题一,我们建立了模型一. 5.1 模型一的建立 5.1.1 确定目标函数该模型是为了解决公司在五年内如何安排投资和在第五年末所获得的最大利润.为解决此问题,我们将公司在第五年末所得利润的最大值作为目标函数. 该公司第一年年初只能对前六个项目〔项目1,项目2项目6〕进行投资,且6个投资项目预计到期利润率都大于0〔见附录一〕,所以第一年20亿全用于投资.当第一年年末将本金和利息都回收后再在第二年利用该资金对一部分项目进行再次投资即可,所以建立了如下的目标函数〔第五年末所得利润值〕: 5.1.2 确定约束条件〔1〕对于这8个项目,每年年初该公司的投资金额应不大于其各自的投资上限〔见附录一〕,即:〔2〕每年年初总投资金额应不大于所有可投资的金额〔前一年回收的本金利润和〕,即:其中,第一年的总投资金额不应大于20亿,则j Z 为: 注:1Z =20亿元表示第一年年初可用于投资的总金额〔3〕对于项目1,2,每年初投资,当年年末回收本利;对于项目7只能在第二年年初投资,到第五年末回收本利;对于项目8只能在第三年年初投资,到第五年末回收本利;则: 特别地,〔4〕对于项目3,4,每年年初投资,第二年末回收本利,则:,1(1)i j i j i y x p -=+,3,4i =,2,3,4,5j = 〔5〕对于项目5,6每年年初投资,第三年末回收本利,则:,2(1)i j i j i y x p -=+,5,6i =,3,4,5j =综合〔1〕、〔2〕、〔3〕、〔4〕和〔5〕可得到,问题一的约束条件.5.1.3 综上所述,得到问题一的单目标最优化模型 5.2 模型一的求解根据上述的目标函数,我们利用Lingo 编程〔相关程序见附录八〕,求出了该公司5年内最佳的投资方案〔投资金额〔单位:亿元〕〕,具体数据见下表:数据的灵敏度分析同样适用Lingo 求解,具体结果见附录八.6.问题二的解答对于问题二,要预测今后五年各项目独立投资与项目之间相互影响下的投资的到期利润率、风险损失率,首先要对提供的数据进行处理.我们已经通过插值拟合对附录表二、三的数据的缺省值进行了预测,见附录五、六. 6.1 模型二的准备首先对今后五年各项目独立投资与项目之间相互影响下的投资的到期利润率进行灰色预测,得到的结果误差较大〔最高的百分绝对误差为5.3704%〕, 又利用时间序列预测模型中的一、二、三次指数平滑预测法进行预测,结果也都不理想.通过用一、二、三次的指数平滑法来预测1986—20##的到期利润率,与真实值比较后发现,二次指数平滑法的预测效果要好于其他两种〔具体对比数据见附录七〕.所以我们采用组合预测方法,组合预测方法就是先利用两种或两种以上不同的单项预测法对同一预测对象进行预测,然后对各个单独的预测结果做适当的加权平均,最后取其加权平均值作为最终的预测结果的一种预测方法. 6.2 模型二的建立在本题中,我们采用灰色GM<1,1〕法和二次指数平滑法的组合预测模型来预测今后五年各项目独立投资与项目之间相互影响下的投资的到期利润率.这里采用均方误差确定加权系数.首先,我们把1986-20##分为两个时间段,即:前十年为一段,后十年为一段.然后,我们分别用灰色GM<1,1〕法和二次指数平滑法根据1986-1995年到期利润率预测1996-20##的到期利润率. 6.2.1 灰色预测模型的建立⑴原始数据,原始数据1986-1995年的到期利润率数据〔即〕表示为⑵ 计算生成序列(1)X ,用GM<1,1>建模时,首先我们对原始数据(0)X作一次累加得到(1)X序列(1)(0)1()()(1,2...)i m x i x m i n == =∑可以得到相应的K的递增系列()()()()(1)(1)(1)(1)1,2,,X x x xn = ⑶得到模型的白化方程,首先对(1)X 计算紧邻均值生成(1)jZ:接着我们根据GM<1,1>建模,写出灰色函数:()()()()01x k a z k b +=根据最小二乘参数估计法估计参数矩阵再利用离散数据系列建立近似的微分方程模型,得到GM<1,1>的白化方程即:()()()()11d x t a x t b d t+=⑷ 白化方程的求解,得到预测值(0)^X表达式,其白色方程的解为时间响应函数()()()()()1011a t b b x k x e a a--⎛⎫=-+ ⎪⎝⎭通过改变k 的值我们可以得出原始数据序列(0)X 的预测值为:6.2.2 灰色模型的预测在已知各投资项目独立投资和一些同时投资的项目从1986年到20##到期利润率的前提下,应用灰色预测对06—10年的到期利润率进行预测.预测结果见表四、五.[1]原始数据,原始数据1986-1995年设为时间序列为T t y y y y ,,,,21,[2]取移动平均的项数T N <,则移动平均数的递推公式有 以)1(t M 作为N t y -的最佳估计,则有)1(1)1(1)1(1)1()11(----+=-+=t t t t t tM NN y N M y MM;[3]计算一次指数平滑公式,令N1=α,α为加权系数,对于该模型我们采用.20=α〔通过比较8.0,6.0,2.0分别取α后的预测结果,我们采用误差较小的0.2作为加权系数〕,以t S 代替)1(t M ,即得:∑∞=----=-+=0)1(1)1()1()1(j j t jt t ty S y Sαααα,其中,1)1(1)1(0=--=-∑∞=ααααj j得到一次指数平滑公式为:[4]建立二次平滑指数公式,根据一次指数平滑公式,再做二次指数平滑,利用滞后偏差的规律建立直线趋势模型,计算公式为当时间序列{}t y ,从某时期开始具有直线趋势时,可用直线趋势模型进行预测.由于时间序列的数据较多,为20个,初始值对以后的预测值影响较小,所以,我们选用第一个数据为初始值. 6.2.4 二次指数平滑法的预测应用二次指数平滑法对2006—20##的到期利润率进行预测.预测结果见表六、七.应用两种预测法对1996-20##的到期利润率进行预测.这10年的实际值与预测值见附录五.由1996-20##预测值与实际值的均方误差〔MSE 〕确定加权系数. 〔1〕设n x y t t ,,〔nt ,2,1=〕分别表示预测值,实际值和预测数据个数,那么由公式 ∑=-⋅=n t tt x y n 12)(1MSE 可分别求出灰色GM<1,1〕法和二次指数平滑法的均方误差1MSE ,2MSE .故 :灰色GM<1,1〕法的权系数: 211MSE MSE MSE 1+-=α二次指数平滑法的权系数: 212MSE MSE MSE 1+-=β〔2〕设21,y y 分别表示灰色GM<1,1〕法和二次指数平滑法的预测值,则组合预测值为21y y y βα+=. 6.2.6组合预测模型的预测应用Excel 求出灰色GM<1,1〕法和二次指数平滑法的均方误差1MSE ,2MSE 与权系数α,β见下表八,表九:为了检验预测效果,我们引入均方根误差〔Root Mean Squared Error,简称RMSE 〕对预测性能进行评价,它是一种常用的误差度量标准,其计算公式为: 其中,i x 是实测值,'i x 为预测值,n 为预测检验个数.显然,该指标的值越小说明预测精度越高.我们采用均方根误差对组合预测法进行精度检验,使用的数据中,预测值为对1996—20##五年的组合预测法计算出的数据,实测值是这五年的真实数据.采用EXCEL 软件对数据统计分析,将计算得到结果记录于下表中:从上表可以看出得到的均方差的值都较小,将其与灰色预测模型和二次指数平滑法相比较,发现其效果稍好.说明检验效果很好. 6.3 模型二的求解 〔1〕对该公司从2006—20##的各项目独立投资与项目之间相互影响下的投资的到期利润率的组合预测值为:由于投资越分散.总的风险越小,预测风险损失率可以通过方差分析来实现.由此建立了如下的方差模型:根据该方差模型可分别计算出今后五年各项目独立投资与项目之间相互影响下的投资的风险损失率. 6.4 问题二的结果最终今后五年各项目独立投资与项目之间相互影响下的投资的到期利润率的预测结果见表十、十一;风险损失率的预测结果见表十二.7.问题三的解答问题三是在问题二的预测结果基础上,利用公司争取到的资金捐赠,确定合理的投资方案,使得第五年年末公司所得利润最大,且属于无风险有捐赠投资.模型三同模型一,建立以公司在第五年末所得利润的最大为目标的单目标最优化模型.7.1 模型三的建立 7.1.1 确定目标函数由于问题三与问题一的目标函数相同,即使第五年末所得利润值最大,我们建立了如模型一的目标函数: 7.1.2 确定约束条件由问题三可知,模型三与模型一在各项目的投资回收要求上具有相同的约束条件,再结合问题二的预测结果,得到关于各项目投资回收的新约束条件为: 〔1〕对于项目1,2,7,8:(1)i j i j i j y x p =+,1,2,7,8i =,1,2,3,4,5j = 特别地,70,1,3,4,5j x j ==;80,1,2,4,5j x j ==〔2〕对于项目3,4:,1(1)i j i j i j y x p -=+,3,4i =,2,3,4,5j = 〔3〕对于项目5,6:,2(1)i j i j i j y x p -=+,5,6i =,3,4,5j =而对于问题三,该公司未来5年的投资计划中,还包含以下情况:〔4〕项目5的投资额固定,为500万,可重复投资,即:〔5〕对投资项目1,公司管理层争取到一笔资金捐赠,若在项目1中投资超过20000万,则同时可获得该笔投资金额的1%的捐赠,用于当年对各项目的投资.为方便建模,我们定义了一个判别函数:即当在项目1中投资超过20000万时,1)(=t f ;反之,0)(=t f .则对各项目投资的总金额和到期回收的本利总金额,有:第一年,对于投资项目1,2,3,4,5,6,有 第二年,对于投资项目1,2,3,4,5,6,8 ,有 第三年,对于投资项目1,2,3,4,5,6,8 , 第四年,对于投资项目1,2,3,4,有 第五年,对于投资项目1,2,有综合〔1〕、〔2〕、〔3〕、〔4〕和〔5〕可得到,问题三的约束条件. 7.1.3 综上所述,得到问题三的单目标最优化模型 7.2 模型三的求解根据上述的目标函数,我们利用Lingo 编程〔相关程序见附录八〕,求出了该公司5年内最佳的投资方案〔投资金额〔单位:亿元〕〕,具体数据见下表十三:8.问题四的解答问题四是在问题三的基础上,考虑投资风险,即问题四是有风险有捐赠的投资.目标函数相同,针对问题四,我们建立了模型四. 8.1 模型四的建立 8.1.1 确定目标函数为使第五年末所得利润值最大,我们建立了目标函数: 8.1.2 确定约束条件对于问题四,当考虑投资风险时,那么投资时就要考虑投资风险率,即实际利润率=到期利润率—风险损失率;表示为:所以,对于问题四,是在问题三的基础上考虑了风险投资率;所以问题四只需在问题三的模型中,将到期利润率换成实际利润率即可求解.得到关于各项目投资回收的新约束条件为:〔1〕对于项目1,2,7,8:(1)i j i j i j y x R =+,1,2,7,8i =,1,2,3,4,5j = 特别地,70,1,3,4,5j x j ==;80,1,2,4,5j x j ==〔2〕对于项目3,4:,1(1)i j i j i j y x R -=+,3,4i =,2,3,4,5j = 〔3〕对于项目5,6:,2(1)i j i j i j y x R -=+,5,6i =,3,4,5j =特别地,50.05,1,2,3,4,5j x j == (4)对于问题四,考虑投资项目1的捐赠问题,同问题三,使用判别函数)(t f ,即:对于第一年,投资项目1,2,3,4,5,6,有对于第二年,投资项目1,2,3,4,5,6,7 ,有 对于第三年,投资项目1,2,3,4,5,6,8 ,有 对于第四年,投资项目1,2,3,4,有 对于第五年,投资项目1,2,有 综合〔1〕、〔2〕、〔3〕和〔4〕可得到,问题四的约束条件. 8.1.3综上所述,得到问题四的单目标最优化模型 8.2 模型四的求解根据上述的目标函数,我们利用Lingo 编程〔相关程序见附录八〕,求出了该公司5年内最佳的投资方案〔投资金额〔单位:亿元〕〕,具体数据见下表十四:9.问题五的解答在问题五中,为了降低投资风险,该公司选择拿出一部分资金存银行.针对该问题,我们建立了模型五. 9.1 模型五的准备为了获得更高的收益,当投资风险率高时,公司应选择在银行存大部分资金,而用小部分资金投资;当投资风险率低时,公司应选择在银行贷款进行投资.我们在网上查得银行的存款利润率为3.50%〔取中国人民银行一年定期存款年利率〕,设为k ,银行的贷款利润率为6.40%〔取中国人民银行中长期贷款年利率〕,设为l . 9.2 模型五的建立 9.2.1 确定目标函数模型五的目标函数是在模型一的基础上考虑了存款本息以与利息,即第五年末还贷款后回收的总金额〔包括投资本利和,存款本金与利息〕,所以建立了如下的目标函数:9.2.2 确定约束条件 〔1〕对于项目1,2,7,8:(1)i j i j i j y x R =+,1,2,7,8i =,1,2,3,4,5j =特别地,70,1,3,4,5j x j ==;80,1,2,4,5j x j ==〔2〕对于项目3,4:,1(1)i j i j i j y x R -=+,3,4i =,2,3,4,5j = 〔3〕对于项目5,6:,2(1)i j i j i j y x R -=+,5,6i =,3,4,5j =特别地,〔4〕考虑到投资项目的风险损失率与银行存款和贷款,为方便建模,定义了如下的判别函数:11,0.5()0,0.5i i q g t q >⎧=⎨≤⎩,21,0.5()0,0.5i i q g t q ≤⎧=⎨>⎩它们分别表示当投资风险率高时,公司应选择在银行存大部分资金,而用小部分资金投资;当投资风险率低时,公司应选择在银行贷款进行投资.则对各项目投资金额和存款金额的总和以与还贷款后回收的总金额,有: 第一年,对于投资项目1,2,3,4,5,6,有 第二年,对于投资项目1,2,3,4,5,6,8 ,有 第三年,对于投资项目1,2,3,4,5,6,8 ,有 第四年,对于投资项目1,2,3,4,有 第五年,对于投资项目1,2,有 综合〔1〕、〔2〕、〔3〕和〔4〕可得到,问题五的约束条件. 9.2.3 综上所述,得到问题五的单目标最优化模型 9.3 模型五的求解根据上述的目标函数,我们利用Lingo 编程〔相关程序见附录八〕,求出了该公司5年内最佳的投资方案〔投资金额〔单位:亿元〕〕,具体数据见下表十五:10.模型的评价、改进与推广10.1模型的评价优点:〔1〕我们考虑各个项目都有投资要求和回收本利的时间限制这些要求以与该公司现有的资本,综合以上,建立的模型在一定程度上可使该公司在第五年末获得利润.〔2〕在预测分析中,现有的很多方法预测结果往往不够准确,问题二中我们采用了由预测精度都较高的灰色模型和时间序列模型中的二次指数平滑法组成的预测法,使预测结果较为理想.缺点:〔1〕没有对所有模型进行模拟仿真.〔2〕由于所给数据太少且1986—20##之间的到期利润率的波动较大,在统计数据时不是很准确,也给提高预测的精确度带来了困难.〔3〕问题五中,由于没有提供银行每年的贷款利润率与存款利润率,所以我们假定该值在这五年内没有变化.然而,事实上银行的利润率根据情况每年是有所改变的.所以,导致我们的投资计划具有不合理性.10.2 模型的改进〔1〕查询更多的数据,可以将年到期率提高为月到期率,以使得统计数据和预测值更准确.〔2〕所见模型是针对当前数据给出的,而银行贷款以与利润都是不断变化的,所以,如果建立了动态模型,能得出更加合理化的投资方案.10.3模型的推广本文针对公司投资这一随机变化的动态系统,提出的组合预测法可以应用与工程项目投资和股票预测的中长期预测,且预测率精度较高.参考文献[1] 宋来忠,王志明,数学建模与实验,:科学,2005.[2] 张志宇, 亢政刚,马尔可夫灰色模拟模型与其程序实现,##商学院学报,第21卷,第3期,20##5月.[3]平平,刘大有,杨博等,组合预测模型在猪肉价格预测中的应用研究,计算机工程与科学, 第32卷,第5期,20##3月.附录附录七:一、二、三次的指数平滑法来预测1986—20##的到期利润率和真实值的图表附录八:程序<1>Matlab 程序〔求到期利润率〕各项目独立投资以与一些项目同时投资时的到期利润率的计算程序:a1=[4791261338910-79555586225918987353749204115487044-2291-396914570403787000000];72326886507079297480546330414830 53086272633367494034739264424092 7403503368596707537747835202635530825083000000];c1=a1./b120502778344447330021549108203005244831810874750-17914000201526095168-29303170-2351446015101724-1248984-4299330710170320424887598-4722-96814900-2294325826468671-655111460-4521-80393047368200000];5070792974805463748054634830633367494034739240347392409254746473507363455073634530446859670753774783537747836355487738447434422274344222596062556925659860436598604379886471776000000];c2=a2./b2<2>三次多项式插值拟合的求解代码:x=1:1:20;y=[%到期利润率];n=3;p=polyfit<x,y,n>xi=linspace<0,1,100>;z=polyval<p,xi>; %多项式求值plot<x,y,’o’,xi,z,’k:’,x,y,’b’>legend<‘原始数据’,’3阶曲线’><3>问题一用lingo求解的代码:model:sets:lr/1..8/:p;。

投资问题代码详解

3.3 投资问题(资源分配问题)资源总数为r ,工程个数为n 。

给每项工程投入的资源不同,所获得的利润也不同。

要求把总数为r 的资源,分配给n 个工程,以获得最大利润的分配方案。

3.3.1 资源分配的决策过程一、目标函数和约束方程资源r 划分为m 个相等的部分,每份资源为mr /,m 为整数。

利润函数mx n i x G i ≤≤≤≤0,1,)(:x份资源分配给第i 个工程所得到的利润,已知分配m 份资源给所有工程,所得到的利润总额为:mx x Gm G ni i i ni i==∑∑==11)()(使)(m G 最大的i x 分配方案:),,,(21n x x x 二、决策过程各个工程按顺序编号,阶段划分:)(x f i :把x 份资源分配给前i 个工程时,所得到的最大利润;)(x d i :使)(x f i 最大时,分配给第i个工程的资源份额。

在第一阶段,只把x 份资源分配给第一个工程,有:mx xx d x G x f ≤≤⎭⎬⎫==0)()()(111 (3.3.1)在第二阶段,只把x 份资源分配给前面两个工程,有:xz m x zx f x d z x f z G x f z≤≤≤≤⎭⎬⎫=-+=0,0)()(})()({m ax )(22122达最大的使一般的,在第i 阶段,把x 份资源分配给前面i 个工程,有:xz m x zx f x d z x f z G x f i i i i zi ≤≤≤≤⎭⎬⎫=-+=-0,0)()(})()({m ax )(1达最大的使 (3.3.2)令第i 阶段的最大利润为i g ,则:})(,,)1({m ax m f f g i i i =(3.3.3)设i q 是使i g 达最大时,分配给前面i 个工程的资源份额,则:xx f q i i 达最大的使)(= (3.3.4)在每个阶段,把所得到的所有局部决策值)(x f i ,)(x d i ,i g ,i q 保存起来。

数学建模-投资最优问题

数学建模一周论文课程设计题目:最优投资方案姓名1:吴深深学号:201420181013 姓名2:许家幸学号:201420180422 姓名3:王鑫学号:201420181220 专业软件工程班级1421801Z指导教师朱琳2016 年 6 月9 日摘要本文主要研究银行投资受益最优问题,根据投资证券的种类、信用等级、到期年限、到期税前收益等的具体情况,根据线性规划的方法分析出数学模型,并且运用Lingo软件进行编码求解。

根据问题一、根据此模型能够得到具体的解决方案,问题二、三都是根据问题一的模型做具体约束条件的变化,从而求出最优解。

此模型适用于一般简单的银行投资问题。

这个优化问题的目标是有价证券回收的利息为最高,要做的决策是投资计划。

即应购买的各种证券的数量的分配。

综合考虑:特定证券购买、资金限制、平均信用等级、平均年限这些条件,按照题目所求,将决策变量、决策目标和约束条件构成的优化模型求解问题便得以解决。

但是本模型不适合解决情况过于复杂的银行投资问题。

关键字:最优投资线性规划Lingo求解一、问题重述某银行经理计划用一笔资金进行有价证券的投资,可供购进的证券及其信用等级、到期年限、收益如下表所示。

按照规定,市政证券的收益可以免税,其他证券的收益需按50%的税率纳税。

此外还有以下限制:政府及代办机构的证券总共至少要购进400万元,所购证券的平均信用等级不超过1.4(数字越小,信用程度越高),所购证券的平均到期年限不超过5年。

二、模型假设假设 :1.假设银行有能力实现5种证券仸意投资;2.假设在投资过程中,不会出现意外情况,以至不能正常投资;3.假设各种投资的方案是确定的;4.假设证券种类是固定不变的,并且银行只能在这几种证券中投资;5.假设各种证券的信用等级、到期年限、到期税前收益是固定不变的;6.假设各种证券是一直存在的。

三、符号约定符号 含义i X i 取1-5,表示从A..E 中证券的投资额(百万) c ii 取1-5,表示从A..E 中证券的平均信用等级 d i i 取1-5,表示从A..E 中证券的到期时间 i b i 取1-5,表示从A..E 中证券的税前收益率四、问题分析综合分析:这个优化问题的目标是有价证券回收的利息为最高,要做的决策是投资计划。

数学建模 简单的投资问题

数学建模简单的投资问题建模论文—— 2011114114 覃婧资金投资问题摘要: 投资公司对现有资金进行投资,采取在无风险情况下,周期投资规律以及周期回收的资金的情况下,求取在一定时期内所掌握的的最大资金,建立相关线性规划公式,运用matlab或者lingo软件进行相关求解,得出最好的投资方式以盈利最大。

此类问题适用于金融投资、证券投资等相关行业。

关键词: matlab 目标函数设计变量目标变量新投资最大值正文一、问题重述:某投资公司有资金200万元,现想投资一个项目,每年的投资方案如下“假设第一年投入一笔资金,第二年又继续投入此资金的50%,那么第三年就可回收第一年投入资金的一倍的金额。

”请给该公司决定最优的投资策略使第六年所掌握的资金最多。

二、问题分析:该问题作为线性规划问题,题目中给定的投资方案可以理解为每年投资金额,两年作为一个投资周期,三年作为一个资金回收周期,即第三年回收资金,每一个投资周期中偶数年的投资额与前一年是有关的,而且从第三年开始,每一年的回收金额是前两年投资金额的两倍,故以此类推,我们可以得到每年所掌握的资金,以求得第n年所掌握的最大金额。

所以该模型的目标变量为每年所掌握的资金,而设计变量为每年所进行的新投资。

设表示第i年所进行新投资的的资金,表示第i年所掌握的资金,xyii(i=1,2,3,...n)则有:y,200,x第一年 113xx11200200y,,x,,x,,,x第二年: 212222xx312y,200,,x,,x,2x第三年: 323122xx3112y,200,,,x,x,x,2x第四年: 43342222xx3112y,200,,,x,x,x,2x,x 第五年: 534435222213xxx1252002y,,,,x,x,x,,x 第六年: 6344622222以此类推:xxx3n12,4y,200,,,...,,x,2x第n-1年: n,1n,3n,32222xxx3n12,3y,200,,,...,,x,2x第n年: nn,2n,22222三、模型假设: 1(该投资模型实在稳定的经济条件下进行,没有任何风险; 2(每年的投资项目固定不变,不会有资金的额外转移; 3(每年所回收的资金都是依据题目条件固定的纯收益; 4. 每年的资金投资是连续的,是可以进行零投资的; 5. 新的投资不影响旧的投资。

基金公司的投资策略分析数学建模

基金公司的投资策略分析摘要对于问题一,我们引入股票变异系数=收益率的标准差/期望收益率来判断各股的价值;由于期望收益率代表着股票的收益,标准差则反映了股票的波动情况,所以变异系数越小,则表示股票相对风险小,收益率高。

我们以20082012年的数据为基础,以期望收益率大于10%为指标进行筛选后,对剩余的股票进行变异系数的计算,选取变异系数为正且最小的厦门钨业作我们认为最有投资价值的股票,并从宏观经济趋势、行业现状及未来发展、企业分析三个方面,在附录一中对其进行价值评估。

对于问题二,我们采用二次指数平滑预测法,计算出问题一中的股票变异系数选出系数最小的10种股票的趋势预测值和涨幅。

以厦门钨业为例,该股在2013年呈现上升趋势,年度最高收盘价趋势预测值为49.94,涨幅为28.12%。

其他各股的涨幅大都在20%40%之间,最低增幅为兖州煤业的4.60%,最高增幅为广汇能源的38.59%。

对于问题三,我们采用层析分析法建立以最优投资组合为目标的层次分析结构,准则层为风险、收益两个指标,方案层为10种股票。

通过Excel软件解得各股在最优投资组合中所占的权重,计算每种股票的投资金额;再根据问题四建立的马克维兹均值—方差模型,求出投资组合的总风险。

对于问题四,我们采用马柯维茨的“期望收益率-方差投资组合模型”,以投资组合的方差最小为目标函数,建立收益期望大于25%的投资组合模型,最后计算出的最小风险为最小风险为13.44%。

对于问题五,我们从经济发展、行业分析、和不同投资组合的风险与收益分析三个方面出发,在附录二中给出了一份完整的投资报告。

关键字:股票变异系数二次指数平滑层次分析法马克维兹均值—方差模型某基金管理公司现有50000万元于2013年1月1日投资附表1中列出的50种股票,于2013年12月31日之前全部卖出所持有的股票。

请你为该基金公司提出投资方案。

公司经理要求回答以下问题:1、以我国经济形势与行业变化的分析为背景,从附表所罗列的50种股票寻中寻找一个最有投资价值的股票做一估值报告。

投资问题数学建模(Word最新版)

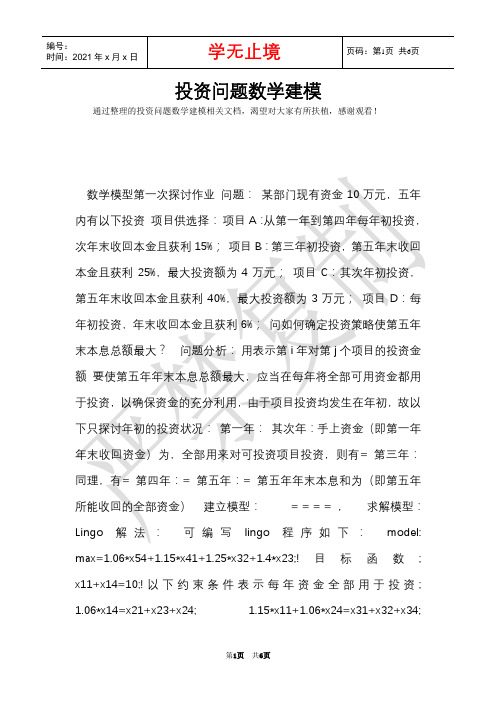

投资问题数学建模通过整理的投资问题数学建模相关文档,渴望对大家有所扶植,感谢观看!数学模型第一次探讨作业问题:某部门现有资金10万元,五年内有以下投资项目供选择:项目A:从第一年到第四年每年初投资,次年末收回本金且获利15%;项目B:第三年初投资,第五年末收回本金且获利25%,最大投资额为4万元;项目C:其次年初投资,第五年末收回本金且获利40%,最大投资额为3万元;项目D:每年初投资,年末收回本金且获利6%;问如何确定投资策略使第五年末本息总额最大?问题分析:用表示第i年对第j个项目的投资金额要使第五年年末本息总额最大,应当在每年将全部可用资金都用于投资,以确保资金的充分利用,由于项目投资均发生在年初,故以下只探讨年初的投资状况:第一年:其次年:手上资金(即第一年年末收回资金)为,全部用来对可投资项目投资,则有= 第三年:同理,有= 第四年:= 第五年:= 第五年年末本息和为(即第五年所能收回的全部资金)建立模型:= = = = ,求解模型:Lingo解法:可编写lingo程序如下:model: max=1.06*x54+1.15*x41+1.25*x32+1.4*x23;!目标函数; x11+x14=10;!以下约束条件表示每年资金全部用于投资;1.06*x14=x21+x23+x24; 1.15*x11+1.06*x24=x31+x32+x34;1.15*x21+1.06*x34=x41+x44; 1.15*x31+1.06*x44=x54; x23<=3;!限制B,C项目的最大投资额; x32<=4; end 运行结果如下:Global optimal solution found. Objective value: 14.37500 Infeasibilities:0.000000 Total solver iterations:1 Variable Value Reduced Cost X54 0.000000 0.000000 X41 4.500000 0.000000 X32 4.000000 0.000000 X23 3.000000 0.000000 X11 7.169811 0.000000 X14 2.830189 0.000000 X21 0.000000 0.000000 X24 0.000000 0.3036000E-01 X31 0.000000 0.000000 X34 4.245283 0.000000 X44 0.000000 0.2640000E-01 Row Slack or Surplus Dual Price1 14.37500 1.0000002 0.000000 1.4018503 0.000000 -1.3225004 0.000000 -1.2190005 0.000000 -1.1500006 0.000000 -1.0600007 0.000000 0.7750000E-018 0.000000 0.3100000E-01 所得最优值为14.375万元,对应的最优解为: x11=7.169811,x14=2.830189,x23=3,x32=4,x34=4.245283,x41=4.5,其余值为0 即第一年对A项目投资7.169811万元,对D项目投资2.830189万元;其次年对C项目投资3万元;第三年对B项目投资4万元,对D项目投资4.245283万元;第四年对A项目投资4.5万元。

投资问题中的数学模型

投资类问题中的数学模型1.问题重述本县某银行经理计划用一笔资金进行有价证劵的投资,可供购进的证劵以及其信用等级、到期年限、收益如下表所示。

按照规定,市政证劵的收益可以免税,其他证劵的收益需按照50%的税率纳税。

此外还有以下限制:(1)政府及代办机构的证劵总共至少要购进400万元;(2)所购证劵的平均信用等级不超过1.4(信用等级数字越小,信用程度越高);(2)如果能够以2.75%的利率借到不超过100万元资金,该经理应如何操作?(3)在1000万元资金情况下,若证劵A的税前收益增加为4.5%,投资应否改变?若证劵C的税前收益减少为4.8%,投资应否改变?2.模型的假设(1)假设该投资为连续性投资,即该经理投资不会受到年限过长而导致资金周转困难的影响;(2)假设证劵税收政策稳定不变而且该经理优先考虑可以免税的市政证劵的情况下再考虑其他证劵种类以节约成本;(3)假设各证劵之间相互独立而且各自的风险损失率为零。

(4)假设在经理投资之后,各证劵的信用等级、到期年限都没有发生改变;(5)假设投资不需要任何交易费或者交易费远远少于投资金额和所获得的收益,可以忽略不计;(6)假设所借贷资金所要支付的利息不会随时间增长,直接等于所给的利率乘上借贷资金。

3.符号说明X1:投资证劵A的金额(百万元);X2:投资证劵A的金额(百万元);X3:投资证劵A的金额(百万元);X4:投资证劵A的金额(百万元);X5:投资证劵A的金额(百万元);Y:投资之后所获得的总收益(百万元);4.问题分析对于该经理根据现有投资趋势,为解决投资方案问题,运用连续性投资模型,根据所给的客观的条件,来确定各种投资方案,并利用线性规划模型进行选择方案,以获得最大的收益。

问题一,该经理优先考虑可以免税的市政证劵的情况下再考虑其他证劵种类以节约成本,我们可以在所提出的假设都成立的前提下(尤其是假设所借贷资金所要支付的利息不会随时间增长,直接等于所给的利率乘上借贷资金)以及综合考虑约束资金和限制条件,将1000万元的资金按照一定的比例分别投资个各种证劵。