国际金融风险 第四章 答案(已整理)

4国际金融第四章习题答案

第四章思考题详解一、思考题A:基础知识题1(A)2(C)3(B)4( A) 5( D)解析:1. 怀特计划和凯恩斯计划虽然目的相似,但两者的运营方式是不同的,反映了英美两国经济实力的对比变化和在争夺金融霸权上的尖锐矛盾2. SDR是国际货币基金组织于1969年创设的一种储备资产和记账单位,亦称“纸黄金”,最初是为了支持布雷顿森林体系而创设,后称为“特别提款权”。

3. 在金币本位制下,流通中使用的是具有一定成色和重量的金币,金币可以自由铸造、自由兑换、自由输出输入国境。

4. 布雷顿森林体系确定了以黄金为基础,以美元为最主要的国际储备货币的储备体系。

5. 明确现行的国际货币体系是牙买加体系。

二、思考题B:名校试题2.1.何谓国际货币体系?它包括哪些内容?试说明其演进历程。

国际货币体系是指影响国际支付的原则、惯例、安排以及组织机构的总和,它包含的主要内容有:(1)国际结算制度,即国际交往中使用什么样的货币--金币还是不兑现的信用货币;(2)汇率制度:各国货币间的汇率安排,是钉住某一种货币,还是允许汇率随市场供求自由变动;(3)国际收支调节机制:各国外汇收支不平衡如何进行调节;(4)国际储备资产的确定。

随着世界经济和政治形势发展,各个时期对上述几个方面的安排也有所不同,从而形成具有不同特征的国际货币体系,大体可分为金本位下的国际货币体系、以美元为中心的国际货币体系、牙买加协定之后以浮动汇率为特征的国际货币体系。

2. 简述金币本位制的特点。

(1)国家以法律形式规定铸造一定形状、重量和成色的金币,具有无限法偿效力的自由流通。

(2)金币和黄金可以自由输出和输入国境。

(3)金币可以自由铸造,也可以自由熔毁。

(4)银行券可以自由兑换成金币或等量的黄金。

3.简述布雷顿森林体系的主要内容。

(1)建立国际货币基金组织,对国际事项进行磋商;(2)采用可调整的钉住汇率制;(3)通过“双挂钩,确定美元和黄金并列作为国际储备资产的体制;(4)由IMF 提供短期融资或在国际收支出现根本性不平衡时调整汇率平价进行国际收支调节。

zucc国际金融学第四章bb平台答案 (1)

142国际金融学(142-B05028-J02078-1) > 作业> 复查测验:第四章(外汇交易)Error! Hyperlink reference not valid.复查测验:第四章(外汇交易)用户已提交15-1-6 下午8:47名称第四章(外汇交易)状态已完成分数得350 分,满分350 分说明问题1得10 分,满分10 分贴现和贴水在国际金融中意思相近。

所选答案:错反馈:对问题2得10 分,满分10 分现汇市场的汇率也称()所选答案: A. 即期汇率反馈:对问题3得10 分,满分10 分外汇银行同业之间的交易形成的外汇市场也称为( )。

所选答案: C. 批发市场反馈:对问题4得10 分,满分10 分已知美国纽约市场美元/先令:12.97-12.98,美元/克朗4.1245-4.1255,则克朗/先令为()D. 3.1439-3.1470所选答案:反馈:对问题5得10 分,满分10 分间接标价法是指以一定单位的外国货币作为标准来表示本国货币的汇率的。

所选答案:错反馈:对问题6得10 分,满分10 分如果一种货币的远期汇率高于即期汇率,称之为()所选答案: A. 升水反馈:对问题7得10 分,满分10 分外汇是以外币表示的用于国际结算的支付凭证和信用工具,因而过期的、拒付的汇票也是外汇。

所选答案:错反馈:对问题8得10 分,满分10 分套汇交易的收益仅与汇率差异有关,与利率差异无关。

所选答案:对反馈:对问题9得10 分,满分10 分如果你想出售美元,买进港元,你应该选择那一家银行的价格所选答案: C. A银行:7.8030/40反馈:对问题10得10 分,满分10 分已知纽约外汇市场美元/瑞士法郎即期汇率为1.6030-40,3个月远期汇率点数为140-135,则瑞士法郎/美元3个月远期点数为()所选答案: C. 53-55反馈:对问题11得10 分,满分10 分一位客户希望买入日元,要求外汇银行报出即期USD/JPY的价格,外汇银行报出如下价格,哪一组使外汇银行获利最多?所选答案: C. 102.25/35反馈:对问题12得10 分,满分10 分外汇期权交易中,期权买方必须在签订合同时交纳保证金。

国际金融风云与智慧投资 智慧树知到网课章节测试答案

1、选择题:银行买入国外现钞的价格要低于现汇买入价。

选项:A:对B:错答案: 【对】2、选择题:通常,国际储备包括:选项:A:黄金储备B:外汇储备C:特别提款权D:在国际货币基金组织的储备头寸答案: 【黄金储备,外汇储备,特别提款权,在国际货币基金组织的储备头寸】3、选择题:国际收支中涉及的交易包括:选项:A:交换B:转移C:移居D:其他根据推论而存在的交易答案: 【交换,转移,移居,其他根据推论而存在的交易】4、选择题:关于国际信贷市场与国际货币市场,正确的说法是:选项:A:这是两个完全不同的市场B:这是两个完全一样的市场,仅仅说法不同C:这是两种分类方法不同的市场D:这两者都包括短期信贷业务答案: 【这是两种分类方法不同的市场,这两者都包括短期信贷业务】5、选择题:我们通常所说的外汇,是指外汇的():选项:A:动态广义概念B:动态狭义概念C:静态广义概念D:静态狭义概念答案: 【静态狭义概念】1、选择题:欧元区制度存在的缺陷,包括:选项:A:货币政策与财政政策不统一,统一的货币政策应对危机滞后B:劳动力无法完全自由流动C:欧元区设计上没有退出机制,出现选择题后协商成本很高D:公司税率差异巨大答案: 【货币政策与财政政策不统一,统一的货币政策应对危机滞后,劳动力无法完全自由流动,欧元区设计上没有退出机制,出现选择题后协商成本很高,公司税率差异巨大】2、选择题:在索罗斯英镑狙击战中,英国采取的反击措施是:选项:A:大量买入英镑,以求稳定英镑汇率B:大量卖入英镑,以求稳定英镑汇率C:提高利率,以求吸引短期资本流入,增加英镑需求D:降低利率,以求吸引短期资本流入,增加英镑需求答案: 【大量买入英镑,以求稳定英镑汇率,提高利率,以求吸引短期资本流入,增加英镑需求】3、选择题:泰国金融危机爆发的金融方面原因:选项:A:资本项目过早开放B:政府监管不力,风险防范意识淡薄C:汇率低位徘徊D:出口产品结构单一,泰国经济高速增长主要是靠出口推动答案: 【资本项目过早开放,政府监管不力,风险防范意识淡薄】4、选择题:次贷风暴的启示,包括:选项:A:培养风险意识,强化金融机构风险管理B:加强金融监管C:不要过分相信数学模型D:废除金融衍生产品答案: 【培养风险意识,强化金融机构风险管理,加强金融监管,不要过分相信数学模型】5、选择题:在经济金融上,符合最优货币区建立的条件包括:选项:A:成员国的经济发展高度相关B:通货膨胀水平一致C:劳动力与资本等要素充分流动D:开放程度高、产业结构多样答案: 【成员国的经济发展高度相关,通货膨胀水平一致,劳动力与资本等要素充分流动,开放程度高、产业结构多样】1、选择题:在间接标价法下,汇率数值的上下波动,与相应外币的价值变动在方向上(),而与本币的价值变动在方向上():选项:A:一致,相反B:相反,一致C:无关系D:不确定答案: 【相反,一致】2、选择题:在其他条件不变的情况下,根据利率平价,本国利率上升将影响本币汇率,正确的是:选项:A:本币即期汇率升值B:本币即期汇率贬值C:本币远期汇率升值D:本币远期汇率贬值答案: 【本币即期汇率升值本币远期汇率贬值】3、选择题:在其他条件不变的情况下,两种货币之间利率较高的货币,其远期汇率为(),而利率较低的货币,其远期汇率则为():选项:A:升水,贴水B:贴水,升水C:升水,平价D:贴水,平价答案: 【贴水,升水】4、选择题:下列关于升水和贴水的正确说法为():选项:A:升水表示即期外汇比远期外汇贵B:贴水表示远期外汇比即期外汇贵C:贴水表示即期外汇比远期外汇贱D:升水表示远期外汇比即期外汇贵答案: 【升水表示远期外汇比即期外汇贵】5、选择题:下列属于外汇组合交易的是:选项:A:套汇交易B:套利交易C:掉期交易D:投机交易答案: 【套汇交易套利交易掉期交易投机交易】1、选择题:期权的时间价值=期权价格-内在价值: 选项:A:对B:错答案: 【错】2、选择题:远期利率协议用()来进行结算:选项:A:协议利率B:协议利率与参照利率的差额C:参照利率D:未来利率答案: 【协议利率与参照利率的差额】3、选择题:按照自身交易方法和特点,金融衍生工具可以分为():选项:A:场内交易的衍生工具和场外交易的衍生工具B:独立衍生工具和嵌入式衍生工具C:货币衍生工具、利率衍生工具、信用衍生工具D:金融远期合约、金融期货、金融期权、金融互换答案: 【金融远期合约、金融期货、金融期权、金融互换】4、选择题:下列关于内在价值的计算,正确的是():选项:A:看涨期权的内在价值=标的资产价格-执行价格B:看涨期权的内在价值=执行价格-标的资产价格C:看跌期权的内在价值=执行价格-标的资产价格D:看跌期权的内在价值=标的资产价格-执行价格答案: 【看涨期权的内在价值=标的资产价格-执行价格看跌期权的内在价值=执行价格-标的资产价格】5、选择题:利用期货市场进行套期保值,有助于企业生产活动的平稳进行。

国际金融概论(第三版)第4章课后习题及参考答案

国际金融概论(第三版)第4章课后习题及参考答案第四章开放经济条件下的国际资本流动思考题:一、填空题:1.国际资本流动按其表现类型,可以分为:-----------、--------和----------。

2.国际资本流动按其流动方向,可分为:-----------和------------。

3.国际资本流动的影响因素有:——————、——————、——————和————————。

4. 外债主要是指一国居民所欠----------的、已使用而---------,具有--------偿还义务的全部债务。

5. 偿债率是指一国的——————占当年——————————的比率。

6.国际上公认的偿债率指标一般在————以下是安全的。

7. 负债率是指一国一定时期的——————占该国当期——————的比率。

8. 负债率一般用来衡量——————————。

9. 我国对外资的管理策略是-----------、--------------和-------------。

10.我国利用外资的主要渠道有:-----------、------------、------------、-----------、--------------和-----------。

二、判断题:1.国际资本流动与金融自由化进程毫不相干。

()2. 近年来,发达国家已成为国际资本流动的重要场所。

()3. 国际资本流动是伴随着国际贸易的发展而发展起来的。

()4.国际资本流动的规模主要受各国经济周期的影响。

()5.国际资本流动会增加各国进行资本管制的难度。

()6.国际资本流动中,融资证券化的趋势不断增长。

()7.国际资本流动的规模尽管庞大,但其尚不足以脱离实体经济基础。

()8. 伴随规避风险的考虑,国际资本流动愈加频繁。

9. 外债主要是指一国在一定时期的全部债务。

它包括契约性的债务,也包括借贷双方口头上形成的债务。

()10.一国外债的偿债率达到30%时即表明该国经济存在问题。

东财国际金融学第四章汇率决定理论之利率平价理论

一、非抛补利率平价理论1.内容:一国居民将持有的资产投资于本国市场或者外国市场,本国投资的收益为1+I,外国投资收益为1/e*(1+I’)*e e。

同时,套利机制的存在使得国内外收益相同,即1+I=1/e*(1+I’)*e e。

(i和I’是本国、外国利率,e e是预期未来的即期汇率)整理后得1+I/1+I’=e e/e,e e-e/e=I-I’/1+I’,左侧e e-e/e是升贬值率设为a,最后a约等于i-I’。

2.结论:这说明两国利率差等于两国汇率升贬值率。

在平价成立时,当本币利率i高于外国利率I’时,则a>0,外国货币预期升值;反之,本币利率小于外国利率,则a<0,外国货币预期贬值。

由于交易者根据对汇率未来变动的预测进行投资,在期初和期末做即期外汇交易而未做相应的远期外汇交易,汇率风险需要自己承担。

另:对即期汇率的影响:同方向同方向变动二、抛补利率平价理论1.含义:在进行即期货币的买卖的同时进行反向的远期交易,以规避外汇风险,因此两国的利率差通过远期汇率的变化体现。

2. 公式1+I=1/e*(1+I’)*f。

整理:1+I/1+I’=f/e,f-e/e=I-I’/1+I’,左侧f-e/e 为升贴水率设为a,最后a约等于i-i’。

当本国利率i大于外国利率I’,远期汇率升水,即外币远期将升值;当本国利率i小于外国利率I’,远期汇率贴水,即外币远期将贬值。

3.结论:汇率的远期升贴水率等于两国的货币的利率差。

高利率货币在期汇市场上必定贴水,低利率货币在期汇市场上必定升水。

汇率的变动会抵消两国的利率差,从而使金融市场处于平衡状态。

另:对即期汇率的影响:同方向变动三、评价1.从资本在国际间流动的角度,考察金融市场中汇率的决定机制,指出汇率和利率之间的紧密关系。

这对于正确认识外汇市场上,尤其是资金流动频繁的外汇市场上汇率形成机制十分重要。

2.利率、汇率受更基本的因素的影响,利率平价理论只是表现出了两者之间的关系。

国际金融学 (第四章)

2.货币分析法的基本理论

货币分析法的基本理论可用以下方程表示:

Ms= Md

(4.1.3)

Md =Pf (Y,i)

Ms =m ( D+R )

(4.1.4)

(4.1.5)

其中: Ms 表示名义货币供给量, Md 表示名义货币

需求量, f (Y,i)表示实际货币存量需求, D表示国内基础 货币, R表示国外货币供应基数。

放经济运行中的作用,在国际金融中有重要地位。

(2)货币论是一种长期理论,而在短期内,价

格弹性不成立,货币需求也并不是稳定的。

第二节 国际资金流动的微观机理

上一节从宏观角度研究国际资金流动问题,对国际资

金流动与开放经济运行之间的关系进行分析。

以上分析对国际资金流动的考察是不全面的,因为它

对国际资金流动本身的运行机制缺乏深入细致的分析。

(3)资金完全不流动时,BP曲线表现为垂直线 由于当资金完全不流动时,整个国际收支账户 仅仅表现为经常账户,因此国际收支平衡就是经常

账户平衡,则BP曲线退化为CA曲线。由于CA曲线

为垂直线,故此时BP曲线也为垂直线。

说明:由于第三种情况相关内容以在前面作了

较为详细讨论,故后面凡涉及此情况,不再重复。

MPT)的开端 ;

William Sharpe(1963)提出了均值-方差模型的简

化方法-单指数模型(single-index model);

William Sharpe(1964)、John Lintner及(1965)

Jan Mossin(1966)提出了市场处于均衡状态条件下

的定价模型—CAPM; Richard Roll(1976)对CAPM提出了批评,认为这 一模型永远无法实证检验; Stephen Ross(1976)突破了CAPM,提出了套利 定价模型(arbitrage pricing model , APT); Fama(1970)提出了有效市场假说。

国际金融(第4版)课后题答案

第1章外汇与汇率知识掌握二、单项选择题1.C2. D3.B4.B5.C三、多项选择题1.ABCD2. ABD3. BCDE4. ADE知识应用一、案例分析题1.2015年“8.11”汇改后人民币贬值速度较快,一时间引起阵阵恐慌,加之内地缺少有效投资工具,导致大量中产阶级欲将资金转移至境外以寻求保护。

由于香港与内地特殊的政治经济关系而使其成为避险资金的首选,这属于正常现象。

但如果对此不加以约束,易造成资金外流的恶果。

2.人民币贬值对经济生活的影响可以从不同方面来解读:从进出口的角度看,人民币贬值有利于扩大出口,增强产品的国际竞争力;从资本流动的角度看,人民币的贬值会给投资者带来不安全感,对人民币的信心缺失,抛售人民币资产或将资产转移至境外,造成资本外流,而资本外流会进一步加大人民币贬值压力,从而形成恶性循环。

资本流动情况将直接影响国际储备情况,我国这两年外汇储备变动状况清楚地说明了这一点。

此外,人民币对外贬值对我国走出去战略也会产生一定影响,对于海外求学的人来说更不是利好。

知识掌握二、单项选择题1.B2.C 3.C 4.A5.B 6.B7.A8.B9.D 10.C 11.B12.A13.B 14. C 15. B 16.B 17.B知识应用一、案例分析题1.1950年以后,随着欧洲经济的苏和日本经济的崛起,美国贸易逆差不断扩大,黄金储备不断减少,导致美国无力维持美元官价兑换黄金,并最终停止以美元兑换黄金。

2.在布雷顿森森体系下实行的是以美元为中心的固定汇率制度。

以美元为中心的国际货币制度崩溃的根本原因,是这个制度本身存在着不可调和的矛盾。

一方面,美元作为国际支付手段与国际储备手段,要求美元币值稳定,才会在国际支付中被其他国家所普遍接受。

而美元币值稳定,不仅要求美国有足够的黄金储备,而且要求美国的国际收支必须保持顺差,从而使黄金不断流入美国而增加其黄金储备。

否则,人们在国际支付中就不愿接受美元。

另一方面,全世界要获得充足的外汇储备,又要求美国的国际收支保持逆差,否则全世界就会面临外汇储备短缺。

课程资料:国际公司金融习题答案--第四章

第四章课后题库参考答案1. 什么是外汇期权?它与外汇远期和期货有什么区别?外汇期权是指赋予期权持有者在未来的某一时间以约定的价格(汇率)买进或者卖出一定数量外汇的权利。

区别:尽管外汇远期和外汇期货都可以帮助外汇交易者规避汇率风险,减少汇率变动给他们带来的负面影响,但这也使这些参与者丧失了汇率有利变动所带来的收益。

而外汇期权强调的是持有者的权利,如果期权的执行对其不利的话,期权持有者有权选择不执行,只有对其有利的时候才会执行。

这是外汇期权与外汇远期和外汇期货最重要的区别。

2. 外汇期权有几种分类?分别是什么?按照买卖权利的不同,分为外汇看涨期权和外汇看跌期权。

按照期权是否可以在到期日前执行,分为美式外汇期权和欧式外汇期权。

按期期权内在价值,可分为实质期权,虚值期权和平值期权。

3. 外汇期权市场的参与者都包括哪些?参与者参与外汇期权交易的目的包括哪些?外汇期权市场的参与者包括公司客户和机构投资者以及个人投资者。

参与者均可利用外汇期权规避风险,从期权交易中获利,利用外汇期权,公司客户和机构投资者可以:在降低由于汇率的不利波动而引起的外汇风险的同时,从有利的汇率变化中获利;锁定完成日不确定的外汇交易的最大成本或最小收益;对持有的外国有价证券进行套期保值;从对外商业和投资活动中获得潜在的额外收益。

同样,个人投资者也可以利用外汇期权从标的货币的有利走势中获利,对其持有的外国股票和债券进行套期保值,并从其对外投资活动中获得潜在的收益。

4. 期权的价值由哪两部分组成?各自特点和影响因素是什么?外汇期权的价值由两部分组成:内在价值和时间价值。

内在价值是指期权立即执行时的价值,它是根据期权执行价格和即期市场价格之间的比较得出的。

时间价值是期权价值超过其内在价值的部分,时间价值来源于汇率的波动,汇率波动增加了内在价值上升的可能性,从而给期权带来了额外的价值。

5. 外汇期权按其内在价值可以分为几类?请简述各自特点。

外汇期权按其内在价值,可分为实值期权,虚值期权和平值期权。

金融风险分析答案第四章

第四章复习思考题1.什么是利率风险?根据巴塞尔银行监管委员会的原则,和利率风险的表现形式主要确哪些?答:利率风险是指由于市场利率变动的不确定性给金融机构带来的风险,具体说就是指由于市场利率波动造成金融机构净利息收入(利息收入-利息支出)损失或资本损失的金融风险。

按照巴塞尔银行监管委员会颁布的《有效银行监管的核心原则》,利率风险是指银行的财务状况在利率出现不利的变动时所面临的风险。

利率风险的表现主要有:(1)重定价风险:指产生于银行资产、负债到期日的不同(对固定利率而言)或是再定价的时间不同(对浮动汇率而言)的风险。

(2)基准风险:指当贷款的其他条件与重定价贷款的特点相同时,因为所依据的基准利率不同而使得利率的变动幅度不同而产生的风险。

(3)收益率曲线风险:指由于收益率曲线的斜率随着经济周期的不同阶段而发生变化,使收益率曲线呈现不同的形状而产生的风险。

(4)期权风险:由于利率变化,客户提前偿还贷款或支取存款,导致银行净利息收入发生变化,利率风险就变现为期权风险。

2.什么是利率敏感性资产?什么是利率敏感性负债?什么足重定价缺门?在用重定价模型测皮利率风险时,主要注重金融机构的什么变量?重定价模型的主要缺陷有哪些?为什么?答:利率敏感性资产和负债是指那些在一定期限内(考察期内,可以是1年、2年……n年,也可以精确到1天。

)即将到期的或需要重新确定利率的资产和负债。

重定价模型关注利率变动对金融机构的净利息收入的影响。

通过重定价缺口衡量金融机构净利息收入对市场利率的敏感程度。

重定价模型有其自身的不足,主要表现在以下几点:(1)忽视了市场价值效应(2)过于笼统(3)资金回流问题(4)忽视了表外业务所产生的现金流3.在下列资产负偾中.哪些是1年期利率敏感性资J虹或负债?A.91天的短期国库券B.1年期中期国库券C.20年期长期国库券D.20年期浮动利率公司债券,每一年重定价一次E.20年期浮动利率抵押贷款,每蹰年重定价一次F. 30年期浮动利率抵押贷款,每六个月重定价一次G.隔夜联邦资金H.9个月阎定利枣定期存款I.1年固定利率定期存款J.5年期浮动利率定期存款,每一年重定价一次答案:A B D F G H I J4.什么是到期期限缺口?金融机构应该如何运用到期模型来免疫其资产负债组合?到期模型的主要缺陷足什么?答:所谓到期日缺口是指金融机构以市场价值计价的资产与负债加权平均到期日之间的差额。

国际金融风险分析答案

简答题1风险的三要素及风险属性风险因素(如物理风险因素、道德风险因素、心理风险因素)风险事故、风险损失属性:1.风险事件的随机性(风险的可测性)2.风险的相对性3.风险的可变性(风险的传递性)2.纯粹风险与随机风险不能带来机会、无获得利益可能的风险,叫纯粹风险。

纯粹风险造成的损失是绝对的损失。

既可能带来机会、获得利益,又隐含威胁、造成损失的风险,叫投机风险。

3、国际工程承包的政治风险一般都有哪些方面①战争和内乱②国有化、没收外资③拒付债务4、国际工程经济风险包括哪些①延迟付款②汇率浮动③换汇控制④通货膨胀⑤衡平所有权⑥分包商违约⑦缺乏基本的外部条件⑧其他经济风险5、转移风险的策略有哪些(1)出售(3)开脱责任合同(4)保险与担保6、工程风险的特点第一,风险存在的客观性和普遍性。

第二,某一具体风险发生的偶然性和大量风险发生的必然性。

、第三,风险的可变性第四,风险的多样性和多层次性7、风险识别的基本原则1、完整性原则(时间角度、空间角度)2、系统性原则3、重要性原则案例1.案例:有甲、乙两个建筑工程投标项目可供选择。

如果选择甲项目,收益5000万元的概率为0.2,收益2500万元的概率为0.5,亏损500万元的概率为0.3;如果选择乙项目,收益3000万元的概率为0.3,收益1500万元的概率为0.6,保本的概率为0.1。

甲、乙两个项目的收益及概率,如表1所示。

甲、乙两个项目的收益及概率期望损益值法(EMV法)甲项目EMV甲:0.2×5000+0.5×2500+0.3×(-500)=2100(万元)乙项目EMV乙:0.3×3000+0.6×1500+0.1×0=1800 (万元)EMV甲﹥ EMV乙应选择甲项目现有大、小两家建筑承包公司面对同样的情况进行投标决策。

此时,大公司由于其实力雄厚,代表风险喜好者,小公司由于其规模小、抗风险能力弱,代表风险厌恶者。

国家开放大学《金融风险概论》章节测试参考答案

国家开放大学《金融风险概论》章节测试参考答案第一章金融风险概述一、单选题(每题3分)1.由于汇率的巨幅波动,给经济主体带来意想不到的损失的可能性,这种风险指的是()。

A. 汇率风险B. 利率风险C. 系统性风险D. 流动性风险2.投资者不是通过向银行借款来筹集资金,而是直接通过证券市场发行各种证券来筹集资金。

这种行为是指()A. 金融一体化B. 金融风险扩散化C. 金融自由化D. 金融行为证券化3.经济主体在金融活动中由于不确定性而可能遭受的损失,称之为()。

A. 利率风险B. 证券价格风险C. 金融风险D. 信用风险4.随着互联网金融的爆发式增长,包括金融科技、大数据和云计算等技术,以及区块链、虚拟货币、第三方支付等在内的一系列全新的提供金融服务、金融中介的思维和方式出现了。

这些现象被称为()A. 金融行为证券化现象B. 金融自由化现象C. 新金融现象D. 金融扩大化现象5.由于金融资产市场价格的不利变动或者急剧波动而导致金融资产价值变动的风险,称之为()。

A. 价格风险B. 汇率风险C. 系统性风险D. 利率风险6.20世纪70年代以前,证券市场的价格风险、金融机构的信用风险和流动性风险是这一时期的主要金融风险。

美国经济学家()在1952年有效地提供了证券投资风险管理策略。

A. 尤金·法玛B. 希克斯C. 罗伯特•希勒D. 马柯维茨7.如果一家商业银行给一家工商类公司放贷,贷款一旦发放出去,到该偿还本金和利息的时候,该公司能否及时、足额偿还,就会出现()。

A. 汇率风险B. 操作风险C. 利率风险D. 信用风险8.因为金融风险会使金融企业信誉度下降,使居民没有安全感,为了保证不遭受损失,居民不愿意把钱存入银行,从而使国内储蓄下滑,经济发展动力不足。

这种结果是因为金融风险对金融与经济系统产生了什么样的危害()。

A. 金融风险容易造成货币政策的扭曲B. 使社会总投资和消费水平受到牵制C. 金融风险会弱化金融中介职能和信用分配职能D. 金融风险容易造成财政政策的扭曲9.在其他因素不变的条件下,货币流通速度越慢,利率()。

国开吉林《国际金融》形考任务4答案辅导

本形考为随机出题顺序,请善用CTRL+F来进来快速查找国际金融形考任务四题目1防范外汇风险常用的一种手段是()。

选择一项:A. 外汇交易的方法B. 外汇风险管理战略C. 货币保值条款D. 货币选择的方法正确答案是: 货币保值条款题目2以下说法错误的是()。

选择一项:A. 外国债券的付息方式一般与当地国内债券相同B. 欧洲债券不受面值货处国或发行市场所在地的法律限制C. 由国际性承销辛迪加承销的国际债券称为欧洲债券D. 外国债券不受所在地国家证券主管机构的监管正确答案是: 外国债券不受所在地国家证券主管机构的监管题目3欧洲货币市场发端于()。

选择一项:A. 欧洲英镑市场B. 欧洲日元市场C. 欧洲美元市场D. 欧洲马克市场正确答案是: 欧洲美元市场题目4信用风险最低的货币市场工具是()。

选择一项:A. 银行承兑汇票B. 回购协议C. 大额可转让存单D. 国库券正确答案是: 国库券题目5日元债券形式分为()。

选择一项:A. 政府债和私人债B. 公募债和私募债C. 欧洲债券和外国债券D. 政府债和企业债正确答案是: 公募债和私募债题目6银行对()是国际融资最古老的类型。

选择一项:A. 一般融资B. 项目融资C. 非贸易融资D. 贸易融资正确答案是: 贸易融资题目71992年中国国际信托投资公司在日本东京发行的100亿日元债券属于()。

选择一项:A. 扬基债券B. 伦勃朗债券C. 武士债券D. 猛犬债券正确答案是: 武士债券题目8所谓外国债券是本国发行人在国外债券市场发行的以()计值的债券。

选择一项:A. 有价证券B. 外国货币C. 本国货币D. 股票正确答案是: 本国货币题目9在确定的期限内,借款人按照约定逐步提取贷款资金,经过一段宽限期后逐步偿还本金,或到期一次性偿还本金,这种贷款方式是()。

选择一项:A. 固定利率贷款B. 转期贷款C. 商业贷款D. 定期贷款正确答案是: 定期贷款题目10非英国主体在美国市场上发行的债券,被称为()。

国际金融风险答案已整理

第三章一、选择题1、下列哪个模型不是金融机构常用来识别和测度利率风险的模型?(B)A、久期模型B、CAMEL评级体系C、重定价模型D、到期模型2、利率风险最基本和最常见的表现形式是(A)A、再定价风险B、基准风险C、收益率曲线风险D、期权风险3、下列资产与负债中,哪一个不是1年期利率敏感性资产或负债?(D)A、20年期浮动利率公司债券,每一年重定价一次B、30年期浮动利率抵押贷款,每六个月重定价一次C、5年期浮动利率定期存款,每一年重定价一次D、20年期浮动利率抵押贷款,每两年重定价一次4、假设某金融机构的3个月再定价缺口为5万元,3个月到6个月的再定价缺口为-7万元,6个月到一年的再定价缺口为10万元,则该金融机构的1年期累计再定价缺口为(A)A、8万元B、6万元C、-8万元D、10万元5、假设某金融机构的1年期利率敏感性资产为20万元,利率敏感性负债为15万元,则利用再定价模型,该金融机构在利率上升1个百分点后(假设资产与负债利率变化相同),则利息收入的变化为(B)A、利息收入减少0.05万元B、利息收入增加0.05万元C、利息收入减少0.01万元D、利息收入增加0.01万元6、一个票面利率为10%,票面价值为100万元,还有两年到期的债券其现在的市场价格为(假设现在的市场利率为10%)(B)A、99.75元B、100元C、105.37元D、98.67元7、假设某金融机构由于市场利率的变化,其资产的市场价值增加了3.25万元,负债的市场价值增加了5.25万元,则该金融机构的股东权益变化为(C)A、增加了2万元B、维持不变C、减少了2万D、无法判断8、到期日模型是以(C)为分析计算的基础来衡量金融机构利率风险的。

A、历史价值B、经济价值C、市场价值D、账面价值9、当利率敏感性资产小于利率敏感性负债时,金融机构的再定价缺口为(B)A、正B、负C、0D、无法确定10、利率风险属于(A)A、市场风险B、非系统性风险C、政策风险D、法律风险11、下列因素哪个不是影响利率风险的一般因素(C)A、借贷资金的供求状况B、通货膨胀率C、税收政策D、利率预期12、金融的许多属于与证券价格的某些变量的导数有关,并且对术语是用二阶导数定义的?(C)A 、修正久期B 、波动率C 、凸度D 、到期收益率13、如果为每半年付息,测量资产或负债价格对利率变化的敏感度的公式为(B )A 、1dP dR D P R=-+ B 、12dP dR D R P =-+ C 、dP MDdR P =- D 、21dP dR D P R=-+ 14、计算一个2年期债券的久期。

国际金融第四章习题答案

习题答案第四章国际储备本章重要概念国际储备:亦称“官方储备”,是指一国政府所持有的,备用于弥补国际收支赤字、维持本币汇率等的国际间普遍接受的一切资产。

国际清偿力:亦称“国际流动性”,指一国政府为本国国际收支赤字融通资金的能力。

它既包括一国为本国国际收支赤字融资的现实能力即国际储备,又包括融资的潜在能力即一国向外借款的最大可能能力。

自有储备:即狭义的国际储备,主要包括一国的黄金储备、外汇储备、在IMF的储备头寸和特别提款权。

借入储备:在国际金融的发展过程中,一些借入资产具备了国际储备的三大特征,因此,IMF把它们统计入国际清偿力的范围之内。

这些借入储备资产主要包括:备用信贷、互惠信贷协议、借款总安排和本国商业银行的对外短期可兑换货币资产。

储备货币分散化:亦称“储备货币多元化”,指储备货币由单一美元向多种货币分散的状况或趋势。

国际储备需求:是指为了获取所需的国际储备而付出一定代价的愿意程度,具体而言,它是指持有储备和不持有储备的边际成本二者之间的平衡。

在IMF的储备头寸:亦称“在IMF的储备部位”、普通提款权,指成员国在IMF的普通账户中可自由提用的资产。

特别提款权:特别提款权的含义可从两个层次来理解。

从名称上看,特别提款权指IMF分配给成员国的在原有的普通提款权之外的一种使用资金的权利,它是相对于普通提款权而言的。

从性质上看,特别提款权是IMF为缓解国际储备资产不足的困难,在1969年9月第24届年会上决定创设的、用以补充原有储备资产不足的一种国际流通手段和新型国际储备资产。

国际储备结构管理:是指一国如何最佳地配置国际储备资产,从而使黄金储备、外汇储备、在IMF的储备头寸和SDR四个部分的国际储备资产持有量之间,以及各部分的构成要素之间保持合适的数量构成比例。

复习思考题1.国际储备与国际清偿力有何区别与联系?答:国际储备亦称“官方储备”,是指一国政府所持有的,备用于弥补国际收支赤字、维持本币汇率等的国际间普遍接受的一切资产。

西财《国际金融理论与实务》教学资料 课后习题答案 第四章

第四章外汇交易一、复习思考题1. 什么是外汇交易,外汇交易的目的有哪些?外汇交易一般是通过外汇市场,以外汇银行为中心在各有关市场参与者之间进行的外汇买卖活动。

目的:满足国际贸易结算的需要;满足回避国际贸易结算中的汇率风险的需要;满足国际投资的需要;满足金融投机的需要;满足中央银行干预外汇市场的需要。

2. 外汇交易主要有哪些参与者?根据参与者的不同,外汇市场可分为哪几个层次?参与者主要包括外汇银行、外汇经纪人、中央银行和客户四类。

根据外汇交易的参与者的不同,可把外汇市场分为客户与银行间外汇市场、银行与银行间外汇市场、中央银行与银行间外汇市场三个层次。

3. 什么是远期外汇交易?远期外汇交易可以应用在哪些方面?远期外汇交易又称期汇交易,是指交易双方在成交后并不立即办理交割,而是事先约定币种、金额、汇率、交割时间等交易条件,到期才进行实际交割的外汇交易。

远期外汇交易可以被进出口商、外汇银行等用来套期保值或进行投机。

4. 略。

5. 略。

6. 什么是外汇期货交易?举例说明外汇期货交易如何进行套期保值和投机。

期货是指买卖双方在未来某个特定日期购买或出售的实物商品或金融凭证,故也称为契约买卖。

一般来说,凡是在数量、品质上能够标准化的商品,如谷物、橡胶、金属等都可成为期货商品,而难以标准化的商品,如服装、食品等,一般不能成为期货商品。

根据契约标准的不同,可把期货分为一般的商品期货和金融期货,而金融期货又包括黄金期货、股票期货、利率期货以及外汇期货,等等。

其中,外汇期货交易是在20世纪70年代中期由于浮动汇率制的出现,而由传统的商品期货交易发展起来的一种新型的金融期货业务。

二、案例分析答:略。

1。

国际投资第四章课后习题答案

Chapter 4International Asset Pricing1. According to the CAPM, expected return = 3.25 + 1.25(5.5) = 10.125%.2. The total risk of the asset is 120%. The systematic risk = 0.92(90) = 72.9. Thus, the portion of totalrisk that can be attributed to market risk is 72.9/120 = 60.75%. The balance, 39.25%, can beattributed to asset-specific risk.3. The portfolio beta, βp = 0.5(0.85) + 0.25(1.3) + 0.25(0.90) = 0.975.Total portfolio risk, 2p σ = 0.9752(120) = 114.1. So, p σ = 10.7%.4. a. Current real exchange rate = Can$1.46(1/1.46) = Can$1 per pound.b. Real exchange rate one year later = Can$1.4308(1.04/1.4892) = Can$1 per pound.c. The Canadian investor did not experience a change in the real exchange rate. While inflation inthe United Kingdom is greater than inflation in Canada by two percentage points, the pound has depreciated relative to the Canadian dollar by 2 percent. Thus, the real exchange rate isunchanged.5. a. Current real exchange rate = $1.80(1/3) = $0.60 per pound.b. Real exchange rate one year later = $1.854(1.02/3.15) = $0.60 per pound.c. The U.S. investor did not experience a change in the real exchange rate. This is because whileinflation in the United Kingdom is less than inflation in the United States by 3 percentage points, the pound has appreciated relative to the dollar by 3 percent. Thus, the real exchange rate isunchanged.6. a. The current real exchange rate = $0.62(1.5/1) = $0.93 per Swiss franc. The inflation differentialbetween the United States and Switzerland is 2.5 percent. That is, U.S. inflation minus Swissinflation is –2.5 percent. Thus, for real exchange rates to remain the same, the Swiss franc would have to depreciate by 2.5 percent.The expected exchange rate = 0.62(1 − 0.025) = $0.6045 per Swiss franc.The real exchange rate would then be = $0.6045(1.56/1.015) = $0.93 per Swiss franc.The expected return on the Swiss bond = (1 + 0.045) (1 − 0.025) −1 = 0.0189, or 1.9%.b. If the exchange rate at the end of one year is $0.63 per Swiss franc, the Swiss franc hasappreciated by 1.61 percent.The real exchange rate is = $0.63(1.56/1.015) = $0.9683 per Swiss franc.The return on the Swiss bond = (1 + 0.045) (1 + 0.0161) −1 = 0.0618, or 6.18%.The return on the Swiss bond is higher than in Question 6a because the Swiss franc hasappreciated by 1.61 percent in Question 6b, whereas the Swiss franc depreciated by2.5 percent in Question 6a.20 Solnik/McLeavey • Global Investments, Sixth Edition7. a. The current real exchange rate = 0.69(1/1.2) = £0.575 per U.S. dollar.The inflation differential between the United Kingdom and the United States is 2.25 percent.That is, U.K. inflation minus U.S. inflation is 2.25 percent. Thus, for real exchange rates toremain the same, the U.S. dollar would have to appreciate by 2.25 percent.The expected exchange rate = 0.69(1 + 0.0225) = £0.7055 per U.S. dollar.The real exchange rate would then be = 0.7055(1.015/1.245) = £0.575 per U.S. dollar.The expected return on the U.S. bond = (1 + 0.0176) (1 + 0.0225) −1 = 0.0405, or 4.05%. This is close to the U.K. one-year interest rate of 4.13 percent.b. If the exchange rate at the end of one year is £0.67 per U.S. dollar, the U.S. dollar has depreciatedby approximately 2.9 percent.The real exchange rate is = 0.67(1.015/1.245) = £0.5462 per dollar.The return on the U.S. bond is = (1 + 0.0176) (1 − 0.029) −1 =−0.0119, or −1.19%.The return on the U.S. bond is lower than in Question 7a because the U.S. dollar has depreciated by 2.9 percent in Question 7b, whereas the U.S. dollar appreciated by 2.25 percent in Question 7a.8. a. The forward rate = 0.90(1.0315/1.0478) = $0.886 per euro.b. The euro is trading at a forward discount = (0.886 − 0.90)/0.90 =−0.0156, or −1.56%.c. The interest rate differential between the domestic interest rate and the foreign interest rate(U.S. minus Eurozone) is 3.15 − 4.78 =−1.63%. This is in line with the forward discount onthe foreign currency (euro) of 1.56 percent. This result is consistent with interest rate parity.9.If the U.S. firm invests funds (say, $1) in one-year U.S. bonds, at the end of one year it will have1(1 + 0.0275) = $1.0275.Alternatively the U.S. firm could convert $1 into £(1/1.46) = £0.6849. This amount would be invested in one-year U.K. bonds, and at the end of one year it will have 0.6849(1 + 0.0425) = £0.714. This can be converted back to U.S. dollars at the forward exchange rate = 0.714(1.25) = $0.8925.The firm is better off investing domestically in U.S. bonds.10.If the German firm invests funds (say, €1) in one-year euro bonds, at the end of one year it will have1(1 + 0.0335) =€1.0335.Alternatively the German firm could convert €1 into $(1/1.12) = $0.8929. This amount would be invested in one-year U.S. bonds, and at the end of one year it will have 0.8929(1 + 0.0225) = $0.913.This can be converted back to euros = 0.913(1.25) =€1.1412.The firm is better off investing in U.S. bonds.11. a. The interest rate differential (U.S. minus Swiss) = 0.0425 − 0.0375 = 0.005, or 0.50%. Thisimplies that the Swiss franc trades at a forward premium of 0.50 percent. That is, the forwardexchange rate is quoted at a premium of 0.50 percent over the spot exchange rate of $0.65 perSwiss franc.The foreign currency risk premium = 0.0275 − 0.005 = 0.0225, or 2.25%.b. The domestic currency (U.S.$) return on the foreign bond is 6.5 percent. This can be calculatedin one of two ways:+ Foreign currency risk premium = 4.25% + 2.25% = 6.5%.Domesticraterisk-freeForeign risk-free rate + Expected exchange rate movement = 3.75% + 2.75% = 6.5%.Chapter 4 International Asset Pricing 2112. a. The interest rate differential (Swiss minus U.S.) = 0.0275 − 0.0525 = −0.025, or −2.50%. Thisimplies that the U.S. dollar trades at a forward discount of 2.50 percent. That is, the forwardexchange rate is quoted at a discount of 2.50 percent over the spot exchange rate, SFr 1.62 per dollar. The foreign currency risk premium = −0.0275 − (−0.025) = −0.0025 = −0.25%.b. The domestic currency (Swiss franc) return on the foreign (U.S.) bond is 2.5 percent. This can becalculated in one of two ways:Domestic risk-free rate + Foreign currency risk premium = 2.75% + (–0.25%) = 2.5%.Foreign risk-free rate + Expected exchange rate movement = 5.25% + (−2.75%) = 2.5%.13. a. The expected return for each of the stocks is calculated using the following version of theICAPM:€€0SFr SFr ()()(SRP )(SRP ).i iw w i i E R R b RP γγ=+++Thus, the expected returns for Stocks A, B, C, and D areE (R A ) = 0.0375 + 1(0.06) + 1(0.02) − 0.25(0.0125) = 0.1144, or 11.44%E (R B ) = 0.0375 + 0.90(0.06) + 0.80(0.02) + 0.75(0.0125) = 0.1169, or 11.69%E (R C ) = 0.0375 + 1(0.06) − 0.25(0.02) + 1(0.0125) = 0.1050, or 10.50%E (R D ) = 0.0375 + 1.5(0.06) − 1(0.02) − 0.50(0.0125) = 0.1013, or 10.13%b. Stock B has the lowest world beta but the highest expected return, whereas Stock D has thehighest world beta and the lowest expected return. The reason lies with differences in currencyexposures of the stocks. The negative currency exposures of Stock D result in a lower expectedreturn. Stock B, on the other hand, has positive currency exposures, which increase expectedreturns in this example.14. a. The derivation of the traditional CAPM relies on assumptions about investors’ expectations andmarket perfection.In the international context, tax differentials, high transaction costs, regulations, capital, andexchange controls are obvious market imperfections. Their magnitude is greater than in adomestic context and is more likely to create problems in the model.Because of deviations from purchasing power parity (real exchange rate movements), investorsfrom different countries have a different measure of the real return of a given asset. For example, if the euro depreciates by 20 percent, a U.S. investor may obtain a negative (real dollar) return on his Club Med investment, while a French investor could obtain a positive (real euro) return onClub Med. b. Even if markets were fully efficient and integrated, deviations from purchasing power parityalone could explain why, in theory, optimal portfolios differ from the world market portfolio.15. a. From a U.S. dollar viewpoint, the currency exposure of a diversified Australian portfolio (similarto the index) is equal to +0.5. The regression coefficient A$γ measures the sensitivity of the Australian dollar value of the portfolio to changes in the value of the Australian dollar—thiscoefficient is – 0.50. Thus, the currency exposure of the Australian portfolio is = γ = 1 + $A γ = 1 − 0.5 = 0.5.b. Because the currency exposure is 0.5, if the Australian dollar declined by 10 percent against theU.S. dollar, you can expect to lose approximately 5 percent of U.S. $10 million, i.e.; $500,000.22 Solnik/McLeavey • Global Investments, Sixth Edition16. a. For Mega:Assume a sudden and unanticipated depreciation of the euro. Production costs areunaffected in the short run; they stay constant in euros. Product prices stay constant in dollars and therefore increase by 20 percent in euros. The earnings are vastly increased in the short run.Club:The short-run effect is opposite to that of Mega. The import costs rise while the Forproduct prices must stay constant to match French competition.b. For Mega:In the longer run, this unanticipated depreciation of the euro could have severaleffects. Mega could use it to lower the dollar price of its products and increase its sales (andearnings) as it becomes more competitive. On the other hand, this euro depreciation could“import” inflation into Europe. The price of imported goods and inflation rise. Wagesconsequently adjust. In the long run, Mega’s production costs in euros will rise.Club:In the long run, the importer will still be in a difficult position. However, French and ForEuropean competitors may seize this opportunity to raise the price of their products.c. For Mega:Assume now that the euro depreciation is simply an adjustment to the existinginflation differential (high inflation rate in Europe). This purchasing power parity movement has no real effect on Mega. It will simply make the euro price of its products rise at the same rate asthe inflated production costs.Club: Again, the effect should be neutral as on Mega.For17.Because you want an asset whose price will go up if the Australian dollar depreciates, you wouldchoose Company I. However, this is only one factor of the investment choice. For example, it may be more interesting to buy the most attractive assets (even if they exhibit a positive correlation with the euro per A$ exchange rate) and hedge the currency risk using currency futures.18. a. In general, the short-term appreciation of the won versus the euro would make South Koreangoods more expensive to European buyers and would make European goods cheaper for SouthKorean citizens.The likely effect of a short-term appreciation of the won versus the euro on KoreaCo’s unit sales in Europe would be a decline in KoreaCo’s sales resulting from the increased cost of theimported KoreaCo widgets relative to domestic alternatives (or other imports). European widgets or other imports would become more attractive, and purchases would shift to them.A decline in unit sales as a result of the appreciation, and an assumption that variable costs arenot subjected to change, implies a higher cost per unit because of the lower number of units over which the fixed costs can be spread. Profit margins would contract.In the short run, KoreaCo could absorb the currency impact by lowering the won price in aneffort to maintain the euro price of widgets and unit sales/market share in Europe. The lowerprice would cause a decline in profit margins on European sales unless KoreaCo could stabilizemargins through manipulation of such variable costs as labor and materials.b. The traditional trade approach suggests that real exchange rate appreciation tends to reduce thecompetitiveness of a domestic economy and, therefore, reduce domestic activity over time.Worsening economic conditions resulting from reduced competitiveness would be expected tolead to a depreciation of the currency at some point, restoring competitiveness and foreign sales.In the long run, industries from countries with overvalued currencies will make directinvestments in countries with undervalued currencies. In time, such activity will contribute torestoration of purchasing power parity.Chapter 4 International Asset Pricing 23 If KoreaCo elects to maintain all production facilities in South Korea based on its expectation ofa long-term currency appreciation, such a strategy would be expected to have a negative effect onits competitive position in the European market, and thus on the long-run profitability of itsEuropean sales. Such a decision would result in downward pressure on unit European sales.Because all costs are variable in the long run, KoreaCo may be able to adjust capacity utilization and other factors of production to maintain margins in the face of declining sales.KoreaCo’s shift of production facilities to Europe would be expected to have a beneficial orpositive effect on its long-run competitive position in Europe. The proposed strategy would lower average total costs on KoreaCo’s European sales as it establishes production facilities in thecheaper currency. KoreaCo’s lower cost structure and improved competitiveness would beexpected to have a positive effect on the profitability of KoreaCo’s European sales.19. The dollar value of the foreign bonds would rise because the foreign currency appreciates relative tothe dollar. Furthermore, many countries practice a “leaning against the wind” exchange rate policy.Foreign bond yields are likely to drop to stabilize the exchange rate against the dollar. The localcurrency price of foreign bonds tends to go up when the dollar depreciates relative to the localcurrency. Hence, the dollar value of the foreign bonds would rise both because the foreign currency appreciates relative to the dollar and because the foreign bond prices rise.20. The following are some arguments in favor of international bond diversification:A rise in European inflationary anticipations is bad for European bond prices (increasing nominalyields), but should not affect foreign bond prices. Because foreign economies are lagging theEuropean economy, inflationary pressures are not yet felt abroad.Increased European inflation would lead to a depreciation of the euro, which would be good for the euro return of assets denominated in foreign currencies.An inflation-induced depreciation of the euro (appreciation of the foreign currency) is good forinvesting in foreign bond markets, if foreign governments lower their interest rates to avoid toostrong an appreciation of their domestic currency (“leaning against the wind”).。

国际金融第四章课后作业答案

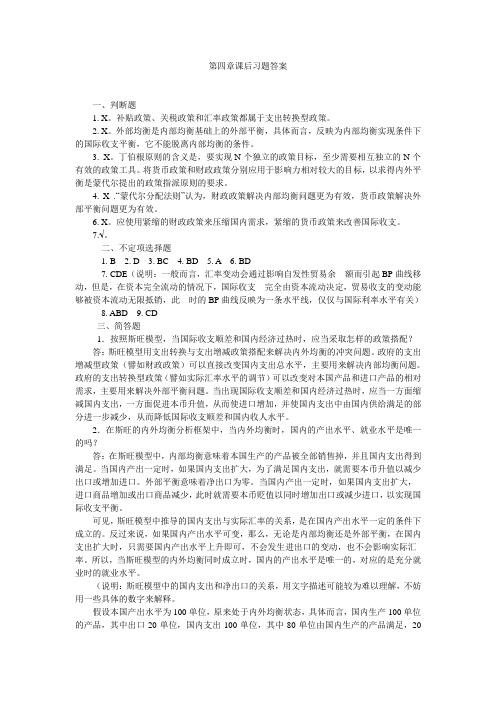

第四章课后习题答案一、判断题1. X。

补贴政策、关税政策和汇率政策都属于支出转换型政策。

2. X。

外部均衡是内部均衡基础上的外部平衡,具体而言,反映为内部均衡实现条件下的国际收支平衡,它不能脱离内部均衡的条件。

3. X。

丁伯根原则的含义是,要实现N个独立的政策目标,至少需要相互独立的N个有效的政策工具。

将货币政策和财政政策分别应用于影响力相对较大的目标,以求得内外平衡是蒙代尔提出的政策指派原则的要求。

4. X .“蒙代尔分配法则”认为,财政政策解决内部均衡问题更为有效,货币政策解决外部平衡问题更为有效。

6. X。

应使用紧缩的财政政策来压缩国内需求,紧缩的货币政策来改善国际收支。

7.√。

二、不定项选择题1. B2. D3. BC4. BD5. A6. BD7. CDE(说明:一般而言,汇率变动会通过影响自发性贸易余额而引起BP曲线移动,但是,在资本完全流动的情况下,国际收支完全由资本流动决定,贸易收支的变动能够被资本流动无限抵销,此时的BP曲线反映为一条水平线,仅仅与国际利率水平有关)8. ABD 9. CD三、简答题1.按照斯旺模型,当国际收支顺差和国内经济过热时,应当采取怎样的政策搭配?答:斯旺模型用支出转换与支出增减政策搭配来解决内外均衡的冲突问题。

政府的支出增减型政策(譬如财政政策)可以直接改变国内支出总水平,主要用来解决内部均衡问题。

政府的支出转换型政策(譬如实际汇率水平的调节)可以改变对本国产品和进口产品的相对需求,主要用来解决外部平衡问题。

当出现国际收支顺差和国内经济过热时,应当一方面缩减国内支出,一方面促进本币升值,从而使进口增加,并使国内支出中由国内供给满足的部分进一步减少,从而降低国际收支顺差和国内收人水平。

2.在斯旺的内外均衡分析框架中,当内外均衡时,国内的产出水平、就业水平是唯一的吗?答:在斯旺模型中,内部均衡意味着本国生产的产品被全部销售掉,并且国内支出得到满足。

当国内产出一定时,如果国内支出扩大,为了满足国内支出,就需要本币升值以减少出口或增加进口。

国际金融风险分析答案

简答题1风险的三要素及风险属性风险因素(如物理风险因素、道德风险因素、心理风险因素)风险事故、风险损失属性:1.风险事件的随机性(风险的可测性)2.风险的相对性3.风险的可变性(风险的传递性)2.纯粹风险与随机风险不能带来机会、无获得利益可能的风险,叫纯粹风险。

纯粹风险造成的损失是绝对的损失。

既可能带来机会、获得利益,又隐含威胁、造成损失的风险,叫投机风险。

3、国际工程承包的政治风险一般都有哪些方面①战争和内乱②国有化、没收外资③拒付债务4、国际工程经济风险包括哪些①延迟付款②汇率浮动③换汇控制④通货膨胀⑤衡平所有权⑥分包商违约⑦缺乏基本的外部条件⑧其他经济风险5、转移风险的策略有哪些(1)出售(3)开脱责任合同(4)保险与担保6、工程风险的特点第一,风险存在的客观性和普遍性。

第二,某一具体风险发生的偶然性和大量风险发生的必然性。

、第三,风险的可变性第四,风险的多样性和多层次性7、风险识别的基本原则1、完整性原则(时间角度、空间角度)2、系统性原则3、重要性原则案例1.案例:有甲、乙两个建筑工程投标项目可供选择。

如果选择甲项目,收益5000万元的概率为0.2,收益2500万元的概率为0.5,亏损500万元的概率为0.3;如果选择乙项目,收益3000万元的概率为0.3,收益1500万元的概率为0.6,保本的概率为0.1。

甲、乙两个项目的收益及概率,如表1所示。

甲、乙两个项目的收益及概率期望损益值法(EMV法)甲项目EMV甲:0.2×5000+0.5×2500+0.3×(-500)=2100(万元)乙项目EMV乙:0.3×3000+0.6×1500+0.1×0=1800 (万元)EMV甲﹥ EMV乙应选择甲项目现有大、小两家建筑承包公司面对同样的情况进行投标决策。

此时,大公司由于其实力雄厚,代表风险喜好者,小公司由于其规模小、抗风险能力弱,代表风险厌恶者。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第四章一、选择题1、(B)主要是对资产负债表和损益表进行分析,其有助于商业银行深入了解客户的经营状况以及经营过程中存在的问题A、财务比率分析B、财务报表分析C、盈利情况分析D、现金流量分析2、个人客户信用风险主要表现为(B)A、担保风险B、违约风险C、政策风险D、贷款风险3、商业银行信用评级使用的专家系统有各种各样的架构设计,根据其基本要素,有5C s系统、5P s系统、骆驼(CAMEL)分析系统,下列属于5C s系统构成要素的是(A)A、品德、资本、还款能力、抵押、经营环境B、个人因素、资金用途因素、还款来源因素、保障因素、企业前景因素、C、资本充足率、资产质量、管理水平、盈利水平、流动性D、资本、管理水平、资金因素、企业前景因素、抵押4、下列关于信用评分模型的说法,正确的是(B)A、信用评分模型是建立在对当前市场数据模拟的基础上B、信用评分模型可以给出客户信用风险水平的分数C、信用评分模型可以及时反映企业信用状况的变化D、信用评分模型可以提供客户违约概率的准确数值5、中国银监会对原国有商业银行和股份制商业银行按照三大类七项指标进行评估,下列选项不属于三大类的是(D)A、经营绩效类指标B、资产质量类指标C、审慎经营类指标D、风险管理类指标6、2001年我国监管当局出台了贷款风险分类的指导原则,把贷款分为五类,根据风险大小由低到高排列正确的是(B)A 关注、正常、次级、可疑和损失B 正常、关注、次级、可疑和损失C 正常、关注、可疑、次级和损失D 关注、正常、可疑、次级和损失7、效率比率体现的管理层管理和控制资产的能力,又称(D)A 盈利能力比率B 效果比率C 效能比率D 营运能力比率8、在过去的很长一段时间内,国际银行业都是通过专家判断法来对客户进行信用风险评级,这类系统中的5Cs方法不考虑的因素为(C)A 债务人的资本实力B 债务人的还款能力C 信贷专家的主观估计D 贷款抵押品9、假设某企业2010年的销售成本为50万元,销售收入为100万元,年初资产总额为170万元,年底资产总额为190万元,则其总资产周转率为(B)A 20%B 26%C 53%D 56%10、从国际银行业的发展经历来看,商业银行客户信用评级大致按顺序经历了(A)A 专家判断法、信用评分法、违约概率模型分析B 信用评分法、专家判断法、违约概率模型分析C 专家评级法、违约概率模型分析、信用评分法D 信用评分法、违约概率模型分析、专家判断法11、假设某企业2010年的税后收益为50万元,支出的利息费用为20万元,其所得税税率为25%,且该年度其平均资产总额为180万元,则其资产回报率约为(A)A 28%B 36%C 39%D 40%12、下列哪个不是专家制度法的主要方法(D)A、5CB、5PC、5WD、Z值模型13、Z值评分模型的分析基础是(A)A、财务指标B、资产质量C、资信D、商业周期14、下列不基于财务指标的信用风险度量方法是(C)A、线性几率模型、B、定性响应(Qualitative response)模型C、Altman的Z值模型D、专家制度法15、下列哪种信用评分方法可以解决非线性问题(B)A、定性响应(Qualitative response)模型B、神经网络法C、C、Altman的Z值模型D、ZETA模型16、财务评估主要是借助于(A)A、现金流量表B、利润表C、资产负债表D、损益表17、初始信用评级的调整是(A)A、债务人评级B、贷款项目的评级C、抵押品评级D、质押品评级二、计算题1、某大型企业财务资料如下:总资产=350000(元)流动资产=80000(元)流动负债=75000(元)息税前利润=30000(元)留存收益=20000(元)股票总市值=100000(元)长期负债=200000(元)销售收入=600000(元)计算该企业的阿特曼Z值。

若临界值为1.81,该企业应被归入哪一类?银行应对其采取什么信贷政策?解:7211 .1350000600000999.020000075000100000006.035000030000033.035000020000014.035000080000012 .0999.0006.0033.0014.0012.054321≈⨯++⨯+⨯+⨯+⨯=++++=XXXXXZ该企业破产应被归入违约一类。

信贷措施:(1)若尚未给予该企业贷款,则减少对该企业的贷款额度,甚至不贷款(2)若已经给予该企业贷款,则将该企业的贷款与其他经营状况、信用状况等良好的企业贷款想区分,并随时测量衡量该企业的营运能力、还款能力等的指标,发现问题及时处理,并开始计提贷款减值准备。

2、⨯⨯公司2003年的资产负债表和损益表如下:资产负债表 单位:万元2003年 2002年 2003年 2002年资产 负债流动资产 流动负债现金 277.5 255.6 837.4 759.5应收账款 497.8 471.7存货 513.2 440.6预提费用 166.1 143.2 长期负债 619 565流动资产合计1454.6 1311.1 负债总计 1456.4 1324.5长期投资 27.2 25.9固定资产 516.9 365累计折旧 181.1 100净值 335.8 265无形资产及其他695.2 271.1 所有者权益 1056.4 548.6总资产 2512.8 1873.1 负债和所有者权益2512.8 1873.1损益表 单位:万元销售收入 3618销货成本 (819.5)毛利润 2798.5运营成本 (2357.6)折旧 (18.1)息税前利润 422.8利息支出 (20)税收 (166)息税后利润 236.8请计算该企业以下2003年的财务比率:① 短期偿债能力比率(流动比率、速动比率、现金比率);解:33.04.8375.27712.14.8372.513-6.1454-74.14.8376.1454≈==≈==≈==流动负债现金现金比率流动负债存货流动资产速动比率流动负债流动资产流动比率 ② 长期偿债能力比率(资产负债率、利息保障倍数);解:4.21208.42258.08.25124.1456===≈==利息利息保障倍数资产总额负债总额资产负债率EBIT ③ 盈利能力比率(销售毛利润、销售净利率、总资产利润率、净资产利润率)解:()()295.02/4.10566.5488.236108.02/8.25121.18738.236065.036188.23677.036185.2798≈+==≈+==≈==≈==平均净资产净利润净资产利润率资产平均总额净利润总资产利润率销售收入净利润销售净利率销售收入毛利润销售毛利率 三、简答:1、简述一下专家制度法的主要内容是什么?答:(1)品德与声望(Character)。

资信品格主要是指借款人偿债的意愿与诚意。

(2)资格与能力(Capacity)。

即确定借款人还款的资格与能力。

(3)资本(Capital)。

资金实力主要是借款人资财的价值、性质、变现能力。

(4)担保 (Collateral)。

担保主要指抵押品及保证人。

(5)经营条件和商业周期(Cycle Conditions)。

经营条件和商业周期主要是指企业自身的经营状况和其外部的经营环境。

2、简述专家制度法的缺陷与不足答:(1)这种制度需要相当数量的专门信用分析人员,必然会造成银行冗员、效率低下、成本居高不下等诸多问题。

(2)专家制度实施的效果很不稳定。

(3)专家制度与银行在经营管理中的官僚主义方式紧密相连,大大降低了银行应对市场变化的能力。

(4)专家制度加剧了银行在贷款组合方面过度集中的问题,让银行面临着更大的风险。

(5)专家制度在对借款人进行信用分析时,难以达成共同遵循的标准,造成信用评估主观性、随意性和不一致性。

3、简单叙述一下Z 值评分模型的基本原理答:对银行过去的贷款案例进行统计分析,选择出最能反映借款人财务状况,对贷款质量影响最大、并且最具预测或分析价值的比率指标,利用所选择的比率指标,设计出一个能最大限度地区分贷款风险度的数学模型,借助该模型,对借款者的信用风险及资信情况进行评估、判别,并把借款人划分为偿还和违约两类。

Altman 依据五个财务比率指标建立了Z 值评分模型其中,X1=营运资本/总资产,反映资产的流动性;X2=留存盈余/总资产比率,反映累积盈利的能力;X3=息税前利润/总资产,反映企业资产的盈利水平;X4=股权的市场价值/总负债的账面价值,反映公司负债额超过资产额前以及破产前资产价值下降的程度;X5=销售额/总资产,反映资本周转率和企业的销售能力。

Altman 的Z 值评分模型还给出一个灰色Z 值区域,即 ,当Z 值小于1.81时表示企业可能会破产,即1.81为破产或违约临界值;当Z 值大于2.99时表示企业违约风险很小,不会破产;当Z 值处于灰色区域中时,则不能确定该企业是否会破产。

4、Z 值评分模型的基本步骤包括那些?答:第一步,选取一组能反映借款人财务状况和还本付息能力的财务比率指标,如流动性比率、资产收益率、偿债能力指标等;第二步,从银行过去的贷款资料中收集样本,并将样本分为两类:一类是能正常还本付息的样本;另一类是坏账、呆账样本;第三步,针对于各个比率对借款还本付息的影响程度,选用Fisher 、 Bayes 等判别分析法,建立由上述比率指标所决定的线性判别函数,确定每个比率的影响权重,即可得到一个Z 值评分模型;第四步,对一系列所选样本的Z 值进行分析,得到一个违约或破产临界值以及一个可以度量贷款风险度的Z 值区域 第五步,将贷款人的有关财务数据输入模型中可得到一个Z 值,若得分高于某一项预先确定的违约临界值或值域,就可以判定这家公司的财务状况良好;若小于某一数值,表明该公司可能无法按时还本付息,甚至破产。

5、内部评级的步骤有哪些?答:第一,估计借款人的财务状况,也称为初始债务评级,这是债务人评级的基础。

第二,在初始债务评级的基础上,得到债务人评级。

该部分须考虑的主要因素为借款人的管理能力、借款人在所从事行业中的绝对和相对地位、借款人财务信息的质量,最后还应将国家风险考虑在内。

第三,在第二步的基础上得到贷款项目的评级。

该部分须考察的主要因素和程序为:首先,核实第三方的支持情况;其次,考虑交易的到期日情况;再次,检查交易组织的可靠性;最后,对质押品的质量进行评估。

123450.0120.0140.0330.0060.999Z X X X X X =++++()()01, 1.81,2.99Z Z =。