信用证

信用证

受益人 (出口商) (4) 递 交 L/C 下 单 据

发运

(10)提货 船公司

申请人 (进口商)

(3) 转 递 L/C

(5) 议 付 款 项

(1) 开 证 申 请 书 、 开 证 押 金

(二)UCP600有关保兑信用证的规定 只要规定的单据交给保兑行或任何其他的被指定 银行,并且构成相符交单,保兑行就必须承付或 议 付。

被授权或被要求加具保兑的银行,并无一定加具 保兑的义务。

有时通知行同时又是被开证行指定的保兑行。

开证行:I行开立一不可撤销信用证,通过A行通知受 益人,并要求A行对信用证加具保兑。 保兑行:A行在信用证上加具保兑后将已保兑信用证 通知给受益人。 受益人:受益人发货后在信用证到期日前两天提交了 价值为USD110000的相关单据。 保兑行:A行收到单据后,审单后认为单据与信用证 条款不符,理由如下:1、提单不是开成“致买方的指定 人”,而是开成“致发货人的指定人”和“空白背书”。 2、信用证超支USD10000。 鉴于信用证即将到期,A行电话告知受益人不符点。

10、交单人(Presenter) 交单人是指实施交单行为的受益人、银行或其他人。

第二节 信用证的形式和内容

一、信用证的形式

(一)信开本(To Open by Airmail) 信开本是指开证银行采用印就的信函格式的信用证, 开证后以空邮寄送通知行。

(二)电开本(To Open by Cable) 电开本是指开证行使用电报、电传、传真、SWIFT等 各种电讯方法将信用证条款传给通知行。

在信用证支付方式下,开证行成为首先付款人,故属 于银行信用。

信用证名词解释

信用证名词解释信用证(Letter of Credit,简称LC)是商业支付中一种重要的支付方式之一。

它是通过银行作为中介,以保障卖方(受益人)能够按照合同条件获得买方(开证人)支付货款的一种付款方式。

信用证通常包括以下几个要素:1. 开证行(Issuer):信用证的发起方,即买方所在银行。

开证行根据买卖双方达成的购销合同要求发起信用证的开立。

2. 受益人(Beneficiary):信用证的收款方,即卖方。

受益人是获得信用证所规定的款项的主体。

3. 申请人(Applicant):信用证的发起人,即买方。

申请人向开证行发出要求开立信用证的申请,并支付相应费用。

4. 开证指示(Instruction):开证行根据申请人提交的信用证开立指示书,发出开立信用证通知给受益人的要求。

5. 开证日期(Date of Issue):信用证开具的日期,一般为开证行出具通知给受益人的日期。

6. 付款方式(Payment Method):信用证中规定的支付方式,可以是即期付款、承兑汇票等等。

7. 金额(Amount):信用证规定的支付金额,即受益人能够获得的款项数额。

8. 到期日期(Expiry Date):信用证规定的付款截止日期,即受益人必须在此日期前通过合规文件向开证行发起付款要求。

9. 附加条款(Additional Terms):信用证中可能包含的其他关键条款和条件,例如货物运输要求、付款文件要求等等。

信用证的作用是为了减少买方与卖方之间的信任风险。

买方可以通过开立信用证,向卖方保证支付货款的能力;而卖方则可以通过信用证的付款承诺,确保自己能够按照合同要求获得货款。

信用证的过程通常包括:申请、开立、通知、交单、审核和付款等环节。

在信用证的交易过程中,各方应按照信用证的规定进行操作,以确保交易的安全和顺利进行。

总的来说,信用证作为一种受国际贸易广泛认可的付款方式,可以有效降低买卖双方的支付风险,并促进跨国贸易的发展和合作。

彻底搞懂信用证

(一)信用证的含义

信用证(Letter of Credit,简称L/C),是指开证行应申 请人的要求并按申请人的指示,向第三者开具的载有一 定金额,在一定期限内凭符合规定的单据付款的书面保 证文件。 《UCP600》第2条对信用证定义为:指一项不可撤销 的安排,无论其名称或描述如何,该项安排构成开证行 对相符交单予以承付的确定承诺。

五种常见种类—按特性划分

1.循环信用证(Revolving Credit) 2.保兑信用证(Confirmed Credit) 3.可转让信用证(Transferable Credit) 背对背信用证(Back to back Credit)

三、信用证的内容

(一) 关于货物的内容 1.货物描述

开证银行对卖方的付款责任建立在卖方提交了符合信 用证的单据基础上,买方不能以其他理由干预开证行 独立审核单据和付款的权利。 3.信用证是开证银行有条件的付款承诺(Conditional payment undertaking) 只有当受益人完全满足信用证要求时,开证行的付 款责任才能构成。

二、信用证的种类

两大类—按交易背景划分

1.商业信用证(Commercial credit)

通常用于货物贸易,作为一种银行承诺,把相关单据作为基础, 对出口商的履约做出承付 2.备用信用证(Standby L/C) 通常用于非货物贸易,作为一种银行担保,为被担保人的违约向 受益人做出赔付

2.如何确定银行 3.如何确定开立信用证的时限 通常应该在合同规定的装期之前,生产备货需要的生产周 期+申请人落实开证保证需要的时间+银行一般的3个工作 日=申请人申请开证的最迟时限 注意:⑴申请人一定要尽早向开证行申请开证 ⑵受益人一定要在收到银行开出的正本信用证,并对信用 证的要求仔细审核且满意之后,再开始生产备货 4.如何选择合适的信用证种类 ⑴选择合适的付款期 信用证种类与合同联系最为紧密的是付款期,两者规定的 付款期相吻合 合同是关于货物的交易契约,其付款期以交付货物或收取 货物的时间作为参照,而信用证是关于单据的契约,以单 据的提交时间为参照 在贸易双方协定,相关合同规定下,可采取不同信用证: 即期、远期、假远期信用证

信用证讲解

信用证概念信用证(Letter of Credit, L/C)是一种银行开立的有条件的承诺付款的书面文件,它是一种银行信用。

信用证是银行(即开证行)依照进口商(即开证申请人)的要求和指示,对出口商(即受益人)发出的、授权出口商签发以银行或进口商为付款人的汇票,保证在交来符合信用证条款规定的汇票和单据时,必定承兑和付款的保证文件。

信用证以其是否跟随单据,分为光票信用证和跟单信用证两大类。

在国际贸易中主要使用的是跟单信用证,我们一般分析跟单信用证。

信用证当事人与关系人一.信用证当事人1.信用证开证行(Issuing Bank)开证行是应申请人(进口商)的要求向受益人(出口商)开立信用证的银行。

该银行一般是申请人的开户银行。

2.信用证受益人(Beneficiary)受益人是开证行在信用证中授权使用和执行信用证并享受信用证所赋予的权益的人,受益人一般为出口商。

3.信用证保兑行(Confirming Bank)保兑行是应开证行或信用证受益人的请求,在开证行的付款保证之外对信用证进行保证付款的银行。

二.信用证关系人1.信用证申请人(Applicant)开证申请人是向银行提交申请书申请开立信用证的人,它一般为进出口贸易业务中的进口商。

2.信用证通知行(Advising Bank)通知行是受开证行的委托,将信用证通知给受益人的银行,它一般为开证行在出口地的代理行或分行。

3.信用证付款行(Paying Bank/Drawee Bank)付款行是开证行在承兑信用证中指定并授权向受益人承担(无追索权)付款责任的银行。

4.信用证承兑行(Accepting Bank)承兑行是开证行在承兑信用证中指定的并授权承兑信用证项下汇票的银行。

在远期信用证项下,承兑行可以是开证行本身,也可以是开证行指定的另外一家银行。

5.信用证议付行(Negotiating Bank)议付行是根据开证行在议付信用证中的授权,买进受益人提交的汇票和单据的银行。

第7章信用证

负责指定银行: 即期付款 延期付款 承兑 议付

责任起始: 自加具保兑之时 生效时间:单据交保兑行 前提条件:相符交单

案例分析

• 我某出口公司收到国外开来的不可撤销信 用证一份,由设在我国境内的某外资银行 通知并加保。我公司在货物装运后,正拟 将有关单据交银行议付时,忽接该外资银 行通知,由于开证行已宣布破产,该行不 承担对该信用证的议付或付款责任,但可 接受我出口公司委托向买方直接收取货款 的业务。对此,你认为我方应如何处理为 好?简述理由。

第7章信用证

2021年7月30日星期五

相关国际惯例的修改及其原因

UCP 600, ISBP , EUCP 600 . (2007.7.1)

第九条 – 开证行与保兑行的责任

•AwebU很 萌roCeu好发Pbt第 第e57in0满修0十十%g0四三r已足订eoj条条feU使业cdCtoeP用务––dcu5(om0十发n共审不0efni的余展rt二符核sst动年的p十点单prree,议需据六单sseen次据的n。有要ttea)与标dt些。iou通准nn条I.dC知(eC款r(共于le已t共四2te不0r六十s02能十三of年次次cre))dit

以上例分析基本当事人:

1.美国公司申请开立信用证:申请人Applicant 2.花旗银行开立信用证:开证行Opening/Issuing Bank 3.东莞厂因为受益于信用证的付款保障:

受益人Beneficiary

4.中国银行接到的信用证,并通知东莞厂:

通知行Advising/Notifying Bank

责任范围:

核实表面真实性 ( the apparent authenticity )

准确反应信用证或修改的条款

新增第二通知行的概念 核实通知行的通知书的真实性 不需要核实信用证的真实性

第五章 信用证

五.信用证的种类

可撤销信用证 /不可撤销信用证 跟单信用证 / 光票信用证 按《跟单信用证统一惯例》 保兑信用证 /不保兑信用证 (UCP500)规定分类 即期付款信用证 /延期付款信用证/ 承兑信用证/议付信用证

可转让信用证

循环信用证 按信用证上附 加的约定分类 预支信用证 电索条款信用证 假远期信用证

对进出口双方有保证作用 资金融通的作用 ★“软条款”诈骗案

“货物只能待收到申请人指定船名的装 运通知后装运,而该装运通知将由开证 行随后以信用证修改书的方式发出”

风险仍然存在!

判断是非:

信用证的开立说明了开证行接受了申请人的要求,因此,可 以说,信用证体现了开证行与开证申请人之间的合同关系? 跟单信用证结算业务有开证行的信用为基础,因此凡有信用 证在手,则出口收汇就不成问题? 顾名思义,信用证的通知行就是将信用证传递给受益人,而 不承担任何责任? 银行和受益人在审查信用证时的注意点是一样的? 信用证是一种银行开立的无条件的付款承诺? 开证申请书的内容必须与进出口双方的贸易合同内容一致? 信用证业务中偿付行只有亲自审核单据,确认单证一致,才 能向议付行付款? 开证行在对其开立的信用证的受益人付款后,发现单据与信 用证存在不符点,可以向受益人追索?

开证申请人 Applicant

信用证实质性内容 进口商的声明与保证

开证申请书

★开证申请人的责任与义务: 1.根据合同申请开立信用证 2.提供开证担保 3.及时赎单付款 ★开证申请人的权利: 1.有权得到合同规定的货物 2.有权取得与信用证相符的单据

(二)进口方银行开立信用证 开证行 Issuing Bank

2.电开本信用证(Cable/Teletransmission Credit)

信用证

信用证(Letter of Credit,L/C)支付方式是产生于19世纪后期,在第二次世界大战后随着后继贸易、航运、保险以及国际金融的迅速发展而逐渐发展起来的一种结算方式。

它以银行信用为基础,由进口地银行向出口商提供付款保证,是的出口商的收款风险降低;而出口商必须提供与信用证相符的单据,才可以获得付款,进口商的收货风险也相对减少。

因此,信用证在一定程度上解决了进出口人之间互不信任的矛盾。

自出现信用证以来,这种支付方式发展很快,并在国际贸易中被广泛应用。

一、信用证概述(一)信用证的含义根据国际商会《跟单信用证统一惯例》的解释,信用证是指有银行(开证行)依照客户(申请人)的要求和指示或自己主动,在符合信用证条款的条件下,凭规定单据向第三者(受益人)或其指定的人进行付款,或承兑和(或)支付受益人凯利的汇票;或授权另一银行进行该项付款,或承兑和支付汇票;或授权另一银行议付。

简言之,信用证是一种银行开立的有条件的承诺付款的书面文件。

当然,信用证也可以不经客户申请,有开证行根据自身业务需要,直接向受益人开立,这种情况主要是银行为了向他人融资或购买物品时开立的备用信用证。

(一)信用证的特点1.信用证交易的的标的物是单据对出口商来说,只要按信用证规定条件提交了单据,在单单一致,单证一致的情况下,即可从银行得到付款;对出口商来说,只要在申请开征时,保证收到符合信用证规定的单据即行付款并交付押金,即可从银行取得代表货物所有权的单据。

因此,银行开立信用证实际是进行单据的买卖。

2.信用证的开证行提供银行信用在信用证交易中,银行根据信用证取代买方承担了作为第一付款人的义务,日后只要卖方提供了符合信用证的单据,即使买方破产,卖方也能从银行得到付款保证。

这样,银行提供了远优于进口商个人信誉的银行信用,较之托收或直接付款方式来说,使卖方风险大的为坚减少。

3.信用证的交易具有独立性。

信用证是独立于买卖合同货任何其他合同之外的交易,开立信用证的基础是买卖合同,但阴阳鱼买卖合同无关,也不受其约束。

信用证的分类

一、跟单信用证和光票信用证1.跟单信用证:是指受益人必须向银行提供信用证上面标明的商业单据,才能都收到货款的信用证。

2.光票信用证:是指受益人不需要像银行提供任何商业单据就能够收到货款的信用证。

在国际贸易种,跟单信用证能够保护买房的利益,所以大多数的国际贸易一般会使用跟单信用证,光票信用证一般只用在买方向卖方预付货款的情况下。

二、保兑信用证和非保兑信用证1.保兑信用证:保兑引用正是指除了开证行以外,由另一家银行保证承担货款责任的信用证。

2.非保兑信用证:非保兑信用证是指受益方提交信用证规定的商业单据之后,需要等到规定期限开证行才支付货款的信用证。

因为保兑信用证同时有两家银行保证付款,相对非保兑信用证更能保证卖方的利益,因此在大额的国际贸易种,会使用保兑信用证。

而在小额的国际贸易中,一般只是用非保兑信用证。

三、即期信用证和远期信用证1.即期信用证:是指受益方提交信用证规定的商业单据之后,开证行立即支付货款的信用证。

2.远期信用证是指受益方提交信用证规定的商业单据之后,需要等到规定期限开证行才支付货款的信用证。

远期付款信用证又分为:①延期付款信用证(Deferred Payment Credit)②远期承兑信用证(Acceptance Credit)即期信用证有利于卖方回笼资金,远期信用证有利于买方资金周转。

四、可撤销信用证和不可撤销信用证1.可撤销信用证:是指发证行不需要经过受益人同意,可以单方面修改和撤销的信用证。

2.不可撤销信用证:是指发证行必须经过受益人同意才可以修改和撤销的信用证。

因为可撤销信用证对卖方的风险太大,卖方一般不愿意接受可撤销信用证。

在国际贸易中,一般只使用不可撤销信用证。

按照《UCP500》的规定,没有注明是否允许撤销的信用证属于不可撤销信用证。

五、信用证的其他种类根据信用证分类依据的不同,信用证还可以分为可转让信用证和不可转让信用证、循环信用证、对开信用证、对背信用证、预支信用证、付款信用证、承兑信用证和议付信用证等。

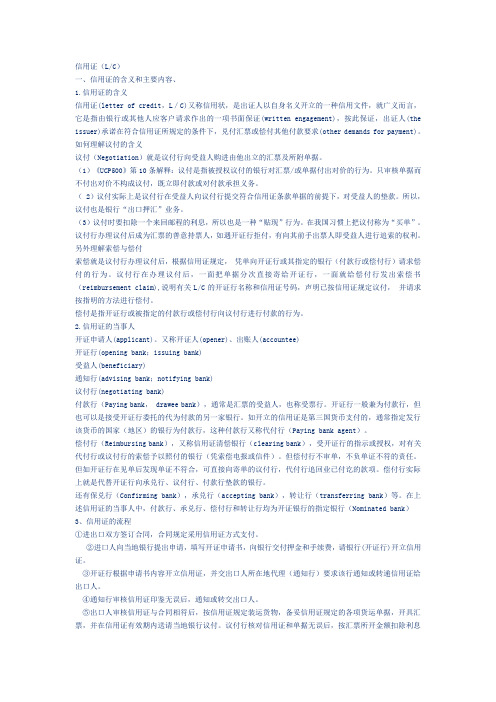

信用证

信用证(L/C)一、信用证的含义和主要内容、1.信用证的含义信用证(letter of credit,L/C)又称信用状,是出证人以自身名义开立的一种信用文件,就广义而言,它是指由银行或其他人应客户请求作出的一项书面保证(written engagement),按此保证,出证人(the issuer)承诺在符合信用证所规定的条件下,兑付汇票或偿付其他付款要求(other demands for payment)。

如何理解议付的含义议付(Negotiation)就是议付行向受益人购进由他出立的汇票及所附单据。

(1)《UCP500》第10条解释:议付是指被授权议付的银行对汇票/或单据付出对价的行为。

只审核单据而不付出对价不构成议付,既立即付款或对付款承担义务。

( 2)议付实际上是议付行在受益人向议付行提交符合信用证条款单据的前提下,对受益人的垫款。

所以,议付也是银行“出口押汇”业务。

(3)议付时要扣除一个来回邮程的利息,所以也是一种“贴现”行为。

在我国习惯上把议付称为“买单”。

议付行办理议付后成为汇票的善意持票人,如遇开证行拒付,有向其前手出票人即受益人进行追索的权利。

另外理解索偿与偿付索偿就是议付行办理议付后,根据信用证规定,凭单向开证行或其指定的银行(付款行或偿付行)请求偿付的行为。

议付行在办理议付后,一面把单据分次直接寄给开证行,一面就给偿付行发出索偿书(reimbursement claim),说明有关L/C的开证行名称和信用证号码,声明已按信用证规定议付,并请求按指明的方法进行偿付。

偿付是指开证行或被指定的付款行或偿付行向议付行进行付款的行为。

2.信用证的当事人开证申请人(applicant)。

又称开证人(opener)、出账人(accountee)开证行(opening bank;issuing bank)受益人(beneficiary)通知行(advising bank;notifying bank)议付行(negotiating bank)付款行(Paying bank, drawee bank),通常是汇票的受益人,也称受票行。

信用证的主要类别和注意事项

详细描述

即期信用证在单据提交后立即付款,而远期 信用证通常在提交单据后的一段时间内付款。 远期信用证为受益人提供了更多的灵活性, 但同时也增加了风险。

保兑信用证与不保兑信用证

总结词

保兑信用证是指经过保兑行保兑的信用证, 而未保兑信用证则没有经过保兑行保兑。

信用证的国际惯例与

05

法律规范

国际商会《跟单信用证统一惯例》(UCP600)

定义

UCP600是国际商会制定的关于跟 单信用证业务的惯例,旨在统一 全球范围内跟单信用证交易的规 则和标准。

主要内容

规定了信用证的开立、通知、修 改、审核单据、交单、承付等环 节的规则和标准。

重要性

是全球范围内跟单信用证交易的 重要参考依据,有助于保障交易 双方的权益和促进国际贸易的发 展。

信用证条款明确

确保信用证条款清晰明确,避免出现歧义或遗漏,特别是关于交货 期、货物描述、单据要求等关键信息。

信用证开立时间

确保在合同规定的时间内开立信用证,避免延迟造成对方无法及时 备货或安排运输。

审核信用证的注意事项

01

信用证真实性

02

信用证条款一致性

03

单据要求合理

验证信用证的开立银行和信用证 号码的真实性,防止伪造或篡改。

详细描述

保兑行是应开证行的请求对信用证进行保兑 的银行。保兑行在信用证上加注保兑声明, 表明其承担开证行的责任。保兑信用证相对 于未保兑信用证来说,能够提供更高的安全

保障,因此更受贸易双方的青睐。

信用证的注意事项

03

开立信用证的注意事项

信用证类型选择

国际结算第5章信用证

不承担保审兑单行义务 (Confirming Bank)

一旦加具保兑,与开证行 承担同样的第一性付款责

任。

5.1.2 信用证的内容

• 1、备用信用证的内容和跟单信用证相似,通常 具备以下基本要素:

• 备用证的完整编号; • 各方当事人的名称,包括开证行、申请人、受

益人、受证行; • 基础合同(进出口双方的贸易合同)签订的日

(3)控制物权

5.1.2 信用证当事人的权利与义务

通知行

兑付行

(Advising Bank) 有义(务H确on保or信in用g B证an的k表)面 真实性与有效性

即期付议款付、行延期付款或承兑。 (一Ne经go付tia款ti,ng无B追an索k)权。议付后享偿有付对行受益人的追

索(权Reinbursing Bank)

5.1.4 信用证业务的特点和作用

是一种自足性契约

基于银行信用,且开 证行承担第一性付款

责任。

是一种纯粹的单据业务

三大特点

5.2信用证业务的 办理程序

5.2 信用证业务的办理程序

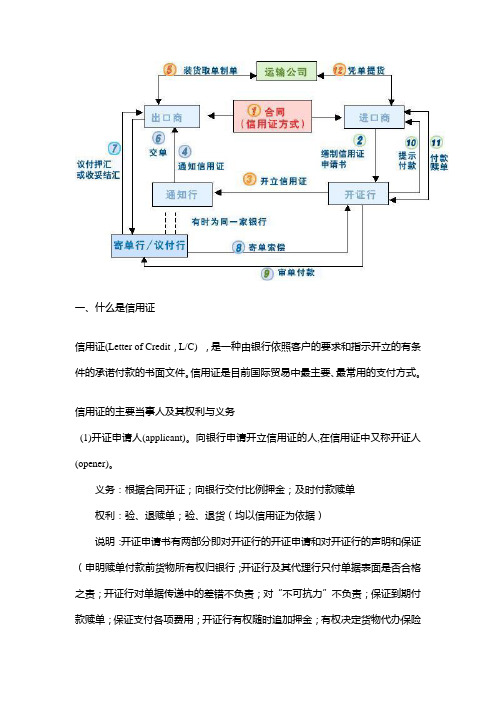

受益人 (出口商)

①

承运人

⑤

12

申请人 (进口商)

⑦⑥④

11 ⑩ ②

通知行/议付行/

③

兑付行

⑧

(出口地银行)

⑨

开证行 (进口地银行)

图5-1 信用证业务流程图

5.3信用证的种类

5.3 信用证的种类

根据是否 附有单据

光票信用证(Clean Credit)

跟单信用证 (Documentary Credit)

5.3 信用证的种类

根据信用 证的性质

可撤销信用证 (Revocable Credit)

信用证及其种类

信用证信用证LetterofCredit,简称L/C支付方式是随着国际贸易的发展,在银行与金融机构参与国际贸易结算的过程中逐步形成的.信用证支付方式把由进口人履行付款责任,转为由银行付款.因此,在一定程度上解决了进出口人之间互不信任的矛盾,同时,也为进出口双方提供了资金融通的便利.所以,信用证付款已成为国际贸易中普遍采用的一种支付方式.一、信用证的含义及其特点一信用证的含义根据国际商会跟单信用证统一惯例的解释,信用证是指由银行开证行依照客户申请人的要求和指示或自己主动,在符合信用证条款的条件下,凭规定单据:1.向第三者,受益人或其指定的人进行付款,或承兑和或支付受益人开立的汇票,或2.授权另一银行进行该项付款,或承兑和支付汇票,或3.授权另一银行议付.简言之,信用证是一种银行开立的有条件的承诺付款的书面文件.有关信用证的国际贸易惯例是由国际商会制订并修订的跟单信用证统一惯例,即国际商会第500号出版物,简称UCP500.二信用证的当事人信用证所涉及的当事入主要有:开证申请人、开证银行、通知银行、受益人、议付行和付款行等.采用信用证方式结算货款,从进口人向银行申请开出信用证,一直到开证行付款后又向进口人收回垫款,其中经过多道环节,并需办理各种手续.加上信用证的种类不同,信用证条款有着不同的规定,这些环节和手续也各不相同.三信用证支付方式的特点信用证支付方式有以下三个特点:1.信用证是一种银行信用信用证支付方式是一种银行信用,由开证行以自己的信用作出付款的保证.在信用证付款的条件下,银行处于第一付款人的地位.UCP500规定,信用证是一项约定,按此约定,根据规定的单据在符合信用证条件的情况下,开证银行向受益人或其指定人进行付款、承兑或议付.信用证开出后,便构成开证行的确定承诺.可见,信用证开出后,开证银行是首先付款人,开证银行对受益人的责任是一种独立的责任.2.信用证是一种自足的文件信用证的开立是以买卖合同作为依据,但信用证一经开出,就成为独立于买卖合同以外的另一种契约,不受买卖合同的约束.UCP500规定,’信用证与其可能依据的买卖合同或其他合同,是相互独立的交易.即使信用证中提及该合同,银行也与该合同无关,且不受其约束.所以,信用证是独立于有关合同以外的契约,是一种自足的文件.3.信用证是一种单据的买卖在信用证方式之下,实行的是凭单付款的原则.UCP500规定:“在信用证业务中,各有关方面处理的是单据,而不是与单据有关的货物、服务及域其他行为.”所以,信用证业务是一种纯粹的单据业务.在信用证业务中,只要受益人提交的单据符合信用证规定,开证行就应承担付款责任.反之,单据与信用证规定不符,银行有权拒绝付款.但应指出,按UCP500规定,银行虽有义务“合理小心地审核一切单据”,但这种审核,只是用以确定单据表面上是否符合信用证条款,开证银行只根据表面上符合信用证条款的单据付款.所以在信用证条件下,实行所谓“严格符合的原则”.“严格符合的原则”不仅要做到“单、证一致”,即受益人提交的单据的表面上与信用证规定的条款一致;还要做到“单、单一致”,即受益人提交的各种单据之间表面上也要一致.四信用证支付方式的作用采用信用证支付方式,对出口商来说,可以保证出口商凭单取得货款,并可以取得资金融通;对进口商来说,可以保证按时、按质、按量收到货物,并可提供资金融通.对银行来说也有一定的好处,如收取各种手续费以及利用资金的便利.二、信用证的主要内容信用证虽然没有统一的格式,但其基本项目是相同的,主要包括以下几方面:1.对信用证本身的说明.如信用证的种类、性质及其有效期和到期地点、交单期限等.2.对货物的要求.包括货物的名称、品种、规格、数量、包装、金额、价格等.3.对运输的要求.如装运的最迟期限、起运地和目的地、运输方式、可否分批装运和转运等.4.对单据的要求.单据主要可分为三类:1货物单据以发票为中心,包括装箱单、重量单、产地证、商检证明书等;2运输单据如提单,这是代表货物所有权的凭证;3保险单据保险单.除上述三类单据外,还有可能提出其他单证,如寄样证明、装船通知电报副本等.5.特殊要求.根据进口国政治经济贸易情况的变化或每一笔具体业务的需要,可以作出不同规定.如:要求通知行加保兑;限制由某银行议付;俟具备规定条件信用证方始生效等等.6.开证行对受益人及汇票持有人保证付款的责任条款,根据国际商会跟单信用证统一惯例开立的文句,开证行签字和密押等.三、信用证的种类信用证可根据其性质、期限、流通方式等特点,分为以下几种:一跟单信用证和光票信用证以信用证项下的汇票是否附有货运单据划分,信用证可分为跟单信用证和光票信用证.跟单信用证是开证行凭跟单汇票或仅凭单据付款的信用证.单据是指代表货物或证明货物已交运的单据而言.前者指提单,后者指铁路运单、航空运单、邮包收据等.国际贸易所使用的信用证大部分是跟单信用证.2.光票信用证CleanL/C光票信用证是指开证行凭不附单据的汇票付款的信用证.有的信用证要求汇票附有非货运单据,如发票、垫款清单等,也属光票信用证.在采用信用证方式预付货款时,通常是用光票信用证.二不可撤销信用证和可撤销信用证以开证行所负的责任为标准,信用证可以分为不可撤销信用证和可撤销信用证.1.不可撤销信用证IrrevocableL/c不可撤销信用证是指信用证一经开出,在有效期内,未经受益人及有关当事人的同意,开证行不得片面修改和撤销,只要受益人提交的单据符合信用证规定,开证行必须履行付款义务.这种信用证对受益人较有保障,在国际贸易中,使用最为广泛.凡是不可撤销信用证,在信用证中应注明“不可撤销”Irrevocable字样,并载有开证行保证付款的文句.2.可撤销信用证RevocableL/C可撤销信用证是指开证行对所开信用证不必征得受益人或有关当事人的同意有权随时撤销或修改的信用证.凡是可撤销信用证,应在信用证上注明“可撤销”Revocable字样,以资识别.这种信用证对出口人极为不利,因此出口人一般不接受这种信用证.需要指出的是,用证条款规定已得到了议付、承兑或延期付款保证时,该信用证即不能被撤销或修改.也就是说,只要可撤销信用证已先被受益人利用,则开证银行撤销或修改通知即不发生效力.鉴于国际上开立的信用证,绝大部分都是不可撤销的,因此,在UCP500中规定,如信用证中未注明“不可撤销”或“可撤销”的字样,应视为不可撤销信用证.三保兑信用证和不保兑信用证按有没有另一银行加以保证兑付,信用证可分为保兑的和不保兑的信用证.1.保兑信用证ConfirmedL/C保兑信用证是指开证行开出的信用证,由另一银行保证对符合信用证条款规定的单据履行付款义务.对信用证加保兑的银行,叫做保兑行ConfirmingBank.按UCP500规定,信用证一经保兑,即构成保兑行在开证行以外的一项确定承诺.保兑行与开证行一样承担付款责任,保兑行是以独立的“本人”Principal身份对受益人独立负责,并对受益人负首先付款责任.保兑行付款后对受益人或其他前手无追索权.信用证的“不可撤销”是指开证行对信用证的付款责任.“保兑”则是指开证行以外的银行对信用证的付款责任.不可撤销的保兑的信用证,则意味着该信用证不但有开证行不可撤销的付款保证,而且还有保兑行的兑付保证.两者的付款人都是负第一性的付款责任.所以,这种有双重保证的信用证对出口商最为有利.2.不保兑信用证UnconfirmldL/C不保兑信用证是指开证银行开出的信用证没有经另一家银行保兑.当开证银行资信较好或成交金额不大时,一般都使用这种不保兑的信用证.四即期付款信用证、延期付款信用证、承兑信用证和议付信用证按付款方式的不同,信用证可分为即期付款信用证、延期付款信用证、承兑信用证和议付信用证.1.即期付款信用证SightPaymentL/C即期付款信用证是指采用即期兑现方式的信用证,证中通常注明“付款兑现”AvailablebyPayment字样.即期付款信用证的付款行可以是开证行,也可以是出口地的通知行或指定的第三国银行.付款行广经付款,对受益人均无迫索权.以出口地银行为付款人的即期付款信用证的交单到期地点在出口地,便于受益人交单取款,可以及时取得资金.所以,这种信用证对受益人最为有利.而付款行为开证行本身或第三国银行,交单到期地点通常规定在付款行所在地,受益人要承担单据在邮寄过程中遗失或延误的风险. 2.延期付款信用证DeferredPaymentL/C 延期付款信用证是指开证行在信用证中规定货物装船后若干天付款,或开证行收单后若干天付款的信用证.延期付款信用证不要求出口商开立汇票,所以出口商不能利用贴现市场资金,只能自行垫款或向银行借款. 3.承兑信用证AcceptanceL/C 承兑信用证是指付款行在收到符合信用证规定的远期汇票和单据时,先在汇票上履行承兑手续,俟汇票到期日再行付款的信用证.按UCP500规定,开立信用证时不应以申请人作为汇票的付款人.承兑信用证的汇票付款人可以是开证行或其他指定的银行,不论由谁承兑,开证行均负责该出口方汇票的承兑及到期付款.由于承兑信用证是以开证行或其他银行为汇票付款人,故这种信用证又称为银行承兑信用证Banker’AcceptanceL/C.4.议付信用证NegotiationL/C 议付信用证是指开证行允许受益人向某一指定银行或任何银行交单议付的信用证.议付是指由议付行对汇票和或单据付出对价.只审单据而不支付对价,不能构成议付.议付信用证又可分为公开议付信用FreelyNegotiationL/C,是指开证行对愿意办理议付的任何银行作公开议付邀请和普遍付款承诺的信用证,即指任何银行均可按信用证条款自由议付的信用证. 2限制议付信用证RestrictedNegotiationL/C.是指开证银行指定某一银行或开证行本身自己进行议付的信用证. 公开议付信用证和限制议付信用证的到期地点都在议付行所在地.这种信用证经议付后,如因故不能向开证行索得票款,议付行有权对受益人行使追索权. 五即期信用证和远期信用证根据付款时间的不同,信用证可分为即期信用证和远期信用证. 1.即期信用证SightL/C 即期信用证是指开证行或付款行收到符合信用证条款的跟单汇票或装运单据后,立即履行付款义务的信用证.这种信用证的特点是出口人收汇迅速、安全,有利于资金周转. 在即期信用证中,有时还加列电汇索偿条款T/TReim—bursementClause.这是指开证行允许议付行用电报或电传等电讯方式通知开证行或指定付款行,说明各种单据与信用证要求相符,开证行或指定付款行应立即用电汇将货款拨交议付行.因此,带有电汇索偿条款的信用证,出口方可以加快收回货款.付款后如发现单据与信用证规定不符,开证行或付款行有行使追索的权利.这是因为此项付款是在未审单的情况下进行的. 2.远期信用证UsanceL/C 远期信用证是指开证行或付款行收到信用证的单据时,在规定期限内履行付款义务的信用证.远期信用证主要包括承兑信用证AcceptanceL/C和延期付款信用证DeferredPaymentL/C. 3.假远期信用证UsanceL /cPayableatsight 假远期信用证的特点是,信用证规定受益人开立远期汇票,由付款行负责贴现,并规定一切利息和费用由进口人负担.这种信用证,表面上看是远期信用证,但从上述条款规定来看,出口人却可以即期收到十足的货款,因而习惯上称之为“假远期信用证”.这种假远期信用证对出口人而言,实际上仍属即期收款,但对进口人来说,要承担承兑费和贴现费.因此人们把这种信用证又称之为买方远期信用证Buyer’UsanceL/C. 进口商开立假远期信用证可以套用付款行的资金,并可摆脱某些进口国家外汇管制法令上的限制.假远期信用证与远期信用证的区别,主要有以下几点:1开证基础不同.假远期信用证是以即期付款的贸易合同为基础;而远期信用证是以远期付款的贸易合同为基础. 2信用证的条款不同.假远期信用证中有“假远期”条款;而远期信用证中只有利息由谁负担条款. 3利息的负担者不同.假远期信用证的贴现利息由进口商负担;而远期信用证的贴现利息由出口商负担. 4收汇时间不同.假远期信用证的受益人能即期收汇;而远期信用证要俟汇票到期才能收汇. 六可转让信用证和不可转让信用征根据受益人对信用证的权利可否转让,分为可转让信用证和不可转让信用证. 1.可转让信用证TransferableCredit 可转让信用证是指信用证的受益人第一受益人可以要求授权转让的银行将信用证全部或部分转让给一个或数个受益人第二受益人使用的信用证.根据UCP500的规定,只有注明“可转让”Transferable字样,信用证方可转让.可转让信用证只能转让一次,信用证允许分批装运/支款,在总和不超过信用证金额的前提下,可分别按若干部分办理转让,即可转让给几个第二受益人.信用证只能按原证规定条款转让,但信用证金额、单价、到期日、交单日及最迟装运日期可以减少或缩短,保险加保比例可以增加.信用证申请人可以变动.信用证在转让后,第一受益人有权以自身的发票和汇票替换第二受益人的发票和汇票,其金额不得超过信用证规定的原金额.在替换发票和汇票时,第一受益人可在信用证项下取得自身发票和第二受益人发票之间的差额.另外,信用证的转让并不等于合同的转让,如第二受益人不能按时履行义务,第一受益人仍要对合同的履行负责.在实际业务中,要求开立可转让信用证的第一受益人,通常是中间商人,为了赚取差额利润,中间商可将信用证转让给实际供货人,由供货人办理出运手续. 2.不可让信用证Non-transferableCredit 不可转让信用证是指受益人不能将信用证的权利转让给他人的信用证.凡信用证中末注明“可转让”Transferable者,就是不可转让信用证. 七循环信用证RevolvingCredit 循环信用证是指信用证被全部或部分使用后,其金额又恢复到原金额,可再次使用,直至达到规定的次数或规定的总金额为止. 循环信用证又分为间内可多次支取信用证规定的金额. 2.按金额循环的信用证是信用证金额议付后,仍恢复到原金额可再次使用,直至用完规定的总额为止.具体做法有三种:1自动式循环信用证.即每期用完一定金额,不需要等待开证行的通知,即可自动恢复到原金额. 2非自动循环信用证.即每期用完一定金额后,必须开证行通知到达,信用证才恢复到原金额继续使用. 3半自动循环信用证.即每次支款后若干天内,开证行未提出停止循环使用的通知,自第×天起即可自动恢复至原金额. 循环信用证与一般信用证的不同之处就在于:一般信用证使用后即告失效;而循环信用证则可多次循环使用. 循环信用证的优点在于:进口方可以不必多次开证从而开证费用,同时也可简化出口方的审证、改证等手续,有利于合同的履行.所以,循环信用证一般在分批均匀交货的情况下采用.八对开信用证ReciprocalCredit 对开信用证是指两张信用证的开证申请人互以对方为受益人而开立的信用证.对开信用证的6特点是第一张信用证的受益人出口人和开证申请人进口人就是第二张信用证的开证申请人和受益人,第一张信用证的通知行通常就是第二张信用证的开证行.两张信用证的金额相等或大体相等,两证可同时互开,也可先后开立.对开信用证多用于对销贸易或加工贸易. 九对背信用证BacktoBackCredit 对背信用证又称转开信用证,是指受益人要求原证的通知行或其他银行以原证为基础,另开一张内容相似的新信用证.对背信用证的受益人可以是国外的,也可以是国内的,对背信用证的开证银行只能根据不可撤销信用证来开立.对背信用证的开立通常是中间商转售他人货物,从中图利,或两国不能直接办理进出口贸易时,通过第三者以此种方法来沟通贸易. 总之,信用证的种类繁多,交易双方应根据交易具体情况合理选择,并在合同中作出明确的规定.。

什么是信用证

什么是信⽤证

信⽤证(LetterofCredit,L/C),是指开证银⾏应申请⼈的要求并按其指⽰向第三⽅开⽴的载有⼀定⾦额的,在⼀定的期限内凭符合规定的单据付款的书⾯保证⽂件。

信⽤证是国际贸易中最主要、最常⽤的⽀付⽅式。

信⽤证⽅式有三个特点:

⼀是信⽤证是⼀项⾃⾜⽂件(self-sufficientinstrument)。

信⽤证不依附于买卖合同,银⾏在审单时强调的是信⽤证与基础贸易相分离的书⾯形式上的认证;

⼆是信⽤证⽅式是纯单据业务(puredocumentarytransaction)。

信⽤证是凭单付款,不以货物为准。

只要单据相符,开证⾏就应⽆条件付款;

三是开证银⾏负⾸要付款责任(primaryliabilitiesforpayment)。

信⽤证是⼀种银⾏信⽤,它是银⾏的⼀种担保⽂件,开证银⾏对之负有⾸要付款的责任。

信用证_概述

一、什么是信用证信用证(Letter of Credit,L/C) ,是一种由银行依照客户的要求和指示开立的有条件的承诺付款的书面文件。

信用证是目前国际贸易中最主要、最常用的支付方式。

信用证的主要当事人及其权利与义务(1)开证申请人(applicant)。

向银行申请开立信用证的人,在信用证中又称开证人(opener)。

义务:根据合同开证;向银行交付比例押金;及时付款赎单权利:验、退赎单;验、退货(均以信用证为依据)说明:开证申请书有两部分即对开证行的开证申请和对开证行的声明和保证(申明赎单付款前货物所有权归银行;开证行及其代理行只付单据表面是否合格之责;开证行对单据传递中的差错不负责;对“不可抗力”不负责;保证到期付款赎单;保证支付各项费用;开证行有权随时追加押金;有权决定货物代办保险和增加保险级别而费用由开证申请人负担。

(2)开证行(opening/issuing bank)。

接受开证申请人的委托开立信用证的银行,它承担保证付款的责任。

义务:正确、及时开证;承担第一性付款责任权利:收取手续费和押金;拒绝受益人或议付行的不符单据;付款后如开证申请人无力付款赎单时可处理单、货;货不足款可向开证申请人追索余额。

(3)通知行(advising/notifying bank)。

指受开证行的委托,将信用证转交出口人的银行,它只证明信用证的真实性,不承担其他义务。

还要证明信用证的真实性;转递行只负责照转。

(4)受益人(beneficiary)。

指信用证上所指定的有权使用该证的人,即出口人或实际供货人。

义务:收到信用证后应及时与合同核对,不符者尽早要求开证行修改或拒绝接受或要求开证申请人指示开证行修改信用证;如接受则发货并通知收货人,备齐单据在规定时间向议付行交单议付;对单据的正确性负责,不符时应执行开证行改单指示并仍在信用证规定期限交单。

权利:被拒绝修改或修改后仍不符有权在通知对方后单方面撤消合同并拒绝信用证;交单后若开证行倒闭或无理拒付可直接要求开证申请人付款;收款前若开证申请人破产可停止货物装运并自行处理;若开证行倒闭时信用证还未使用可要求开证申请人另开。

第5章信用证概论

信用证的含义:

信用证时开证银行以自己的信用向受益人所作的一 项书面承诺或保证。

信用证是银行信用为商业信用所作的一种担保

信用证时有条件的付款承诺

开证行的付款形式是多样的 开证银行可以在接受请求后开证,也可以主动开证

二、信用证的性质及特点

(一)信用证是一项独立的自足文件

信用证是开证行与信用证受益人之间存在的一 项契约,该契约虽然是以贸易合同为依据开立 的,但是一经开立就不再受贸易合同的约束。 信用证业务的各关系人只受信用证条款的约束, 由于银行不是贸易合同的当事人,银行不受贸 易合同的约束。

信用证指一项不可撤销的安排,无论其名称或描述如何, 该项安排构成开证行对相符交单予以承付的确定承诺。

信用证结算是银行信用 信用证结算是银行凭单付款 开证行的付款方式有三种:

1)如果信用证为即期付款信用证,则即期付 款。 2)如果信用证为延期付款信用证,则承诺延 期付款并在承诺到期日付款。 3)如果信用证为承兑信用证,则承兑受益人 开出的汇票并在汇票到期日付款。

(1) 简电本(Brief Cable)是指仅记载信用证金 额、有效期等主要内容的电开本。详细条款将 通过证实书另由航空邮寄通知行。

简电本在法律上是无效的,不能作为交单议付的依 据。开立时,一般要在电文中注明“随寄证实书” (Mail confirmation to follow)的字样,并随即将 信开本形式的证实书邮寄通知行。

(2) 开证行保证条款(Engagement/Undertaking Clause) 保证文句一般以“We hereby engage/undertaking…” 句式开头 (3) 开证行名称及代表签名(Opening Bank’s Name & Signature) (4) 其他特别条件(Other Special Conditions) (5) 适用跟单信用证统一惯例规定的申明(Subject to UCP600 Clause) 一般文句:This L/C was issued subject to Uniform Customs and Practice for Documentary Credits 2007 reversion ICC publication No.600.

信用证介绍

目录

一、信用证的定义和种类

二、信用证的主要内容

三、出口商的主要风险

一、不符点的风险

由于在信用证交易制度下,银行对文件的审核 是严格依据交易的表现形式而非交易事实,且信用 证付款的前提是单证相符。 在具体业务操作过程中,常常发生出口方未按 信用证条款规定交货的情况,如品质不符,数量与 信用证规定有异,逾期交货等,任何一个不符点都 可能导致开证行拒付,使信用证失去其保证作用; 即使出口方完全按信用证规定出货,但由于疏忽而 造成单证不符,也同样会遭到开证行拒付。

关于信用证本身的说明

– – – – – – – – – – – – 信用证的类型 Form of Credit --- revocable, irrevocable, 信用证的号码 L/C Number 开证日期 Date of Issue 有效期和到期地点 Expiry Date and Place 信用证金额 L/C Amount 信用证当事人 Parties to L/C 开证行 Issuing / Opening Bank 通知行 Advising/ Notifying Bank 保兑行 confirming bank 开证申请人 Applicant 受益人 Beneficiary 单据提交期限/交单期限 Documents Presentation Period

三、货权转让的风险

有些目的港如香港、日本等地,由于路途较近,货 物出运后很快就抵达目的港。如卖方同意接受信用 证规定“1/3正本提单径寄客户,2/3提单送银行议付” 的条款,则为卖方埋下了风险的种子。因为3份正本 提单中任何一份生效,其他两份自动失效。如果一 份正本提单直接寄给客户,等于把物权拱手交给对 方。客户可以不经银行议付而直接凭手中提单提走 货物。如果寄送银行的单据有任何不符点而收不到 货款,银行不承担责任。实质上是将银行信用自动 降为了商业信用。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

LETTER OF CREDIT

MTS700 ISSUE OF A DOCUMENTARY CREDIT PAGE 00001

FUNC SWPR3

UMR 09182387

MAGACK DWS7651 AUTH OK, KEY B19604214FAEA9B2, BKCHCNBJ SAIVJPJT RECORD BASIC HEADER

F 01 BKCHCNBJA 3008118 157214

USRE HEADER SERVICE CODE 103:

BANK PRIORITY 113:

MSG USER REF 108: INFO.FROM

C1 115

SEQUENCE OF TATAL *27 : 1/1

序号

FORM OF DOCUMENTARY.CREDIT *40 : IRREVOCABLE

信用证性质:不可撤销

DOC,CREDIT NUMBER *20 : STLCN000122

信用证号码

DATE OF ISSUE *31C : 080202

开证日期

EXPIRY *31D : 080415 IN THE BENEFICIARY COUNTRY

信用证有效期和到期地点

APPLICANT *50 : MOUNTAINSHADES INC.

开证申请人NO.03 METEOR ROAD LOTUS DISTRICT IN BOSTON U.S.A BENEFICIARY *59 : TRUMP(TIANJIN) ENTERPRISES CO., LTD.

受益人NO.17 YINGSHUI ROAD JINGHAI DISTRICT IN TIANJIN CHINA AMOUNT *32B :USD216000

信用证金额

MAX CREDIT AMOUNT *39B : NOT EXCEEDING

信用证最高额

AVAILABLE WITH/BY *41D : BANK OF TIANJIN BY NEGOTIATION

议付行

DRAFTS AT… *42C :AT SIGHT FOR FULL INVOICE VALUE

汇票种类/付款期限

DRAWEE *42A : BANK OF NEW YORK

受票人/付款人

PARIAL SHIPMENTS *43P : ALLOWED

分批

TRANSHIPMENT *43T : ALLOWED

转船

LOADING IN CHARGE *44A : TIANJIN

装运港

FOR TRANSPORT TO *44B : NEW YORK

目的港

LATEST DATE OF SHIP. *44C : SHIPMENT WITHIN 45DAYS AFTER

RECEIPT OF LETTER OF CREDIT

最迟装运期

DESCRIPT. OF GOODS *45A : SUNGLASS

货物描述40000 SET, USD5.40/SET

PACKING: 1SET/BOX, 100SETS/CARTON

CIF NEW YORK

DOCUMENTS REQUIRED *46

要求的单据

+ 3/3 SET OF ORIGINAL CLEAN ON BOARD BILLS OF LADING MADE OUT TO ORDER AND BLANK ENDORSED AND MARKED "FREIGHT PREPAID" NOTIFY APPLICANT (WITH FULL NAME AND ADDRESS)

全套正本清洁已装船提单,做成TO ORDER并且做成空白背书,注明“运费预付”,被通知人为开证申请人

+ ORIGINAL SIGNED COMMERCIAL INVOICE IN 5 FOLD INDICATING S/C NO.

正本签字的商业发票5份,注明合同号

+INSURANCE POLICY/CERTIFICATE IN 3 COPIES FOR 110% OF THE INVOICE VALUE SHOWING CLAIMS PAYABLE IN NEW YORK IN CURRENCY OF THE DRAFT,BLANK ENDORSED,COVERING ALL RISKS AND WAR RISKS AS PER PICC OF CIC DATED 1/1/1981.

保险单三份,投保金额为发票金额110%,注明赔付地点在纽约赔付币别为汇票币别,空白背书,投保一切险和战争险。

+ CERTIFICATE OF ORIGIN IN 1 ORIGINAL AND 1 COPY

一般产地证一正一副

+ PACKING LIST IN 3 FOLD

装箱单三份

+ COPY OF FAX SENT BY BENEFICIARY TO THE APPLICANT AFTER SHIPMENT ADVISING THE DESPATCH WITH SHIP’S NAME, BILL OF LADING NUMBER AND DATE, AMOUNT AND DESTINATION PORT.

受益人装船后给开证申请人发一张传真副本,注明船名、提单号和开船日期、金额和目的港

ADDITIONAL COND. *47 附加条款

T.T. REIMBURSEMENT IS PROHIBITED. 电汇不接受

DETAILS OF CHARGES *71B 费用

ALL BANKING CHARGES OUTSIDE NEW YORK INCLUDING REIMBURSEMENT COMMISSIONS,ARE FOR ACCOUNT OF BENEFICIARY.

除纽约外的所有费用都有受益人来承担

PRSENTATION PERIOD *48 交单期

DOCUMENTS TO BE PRESENTED WITHIN 15 DAYS AFTER THE DATE OF SHIPMENT,BUT WITHIN THE VALIDITY OF THE CREDIT

装船后15天之内交单,同时不能超过信用证有效期

CONFIRMATION *49 : WITHOUT 保兑

INSTUCTIONS *78 : 指示

THE NEGOTIATION BANK MUST FORWARD THE DRAFTS AND ALL DOCUMENTS BY REGISTERED AIRMIL DIRECT TO US IN TWO CONSECUTIVE LOTS, UPON RECEIPT OF THE DRAFTS AND DOCUMENTS IN ORDER, WE WILL REMIT THE PROCEEDS AS INSTRUCTED BY THE NEGOTIATING BANK.

议付行必须通过挂号信的形式将汇票和全套货运单据分两批寄给我们,只有在汇票和单据符合要求的前提下,我们才会按照要求给议付行付款。

TRAILER: ORDER IS <MAC:> <PAC:> <ENC:> <CHK:> <TNG:> <PDE:> MAC: 3CDFF763

CHK: 8A1AA1203070。