国际金融考试计算题全

国际金融计算题及答案

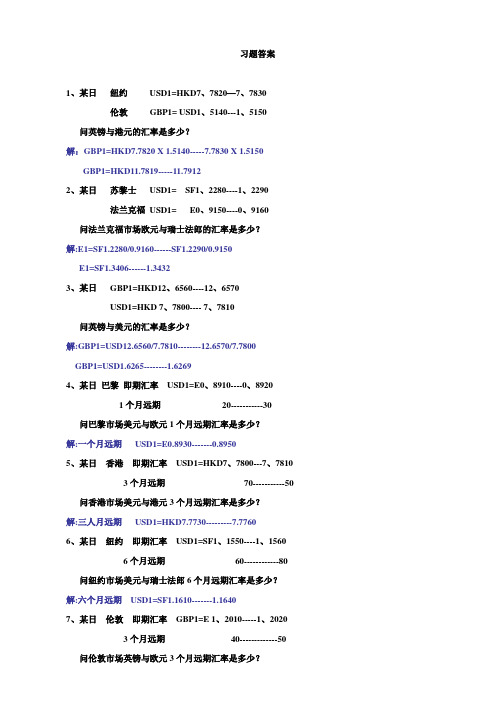

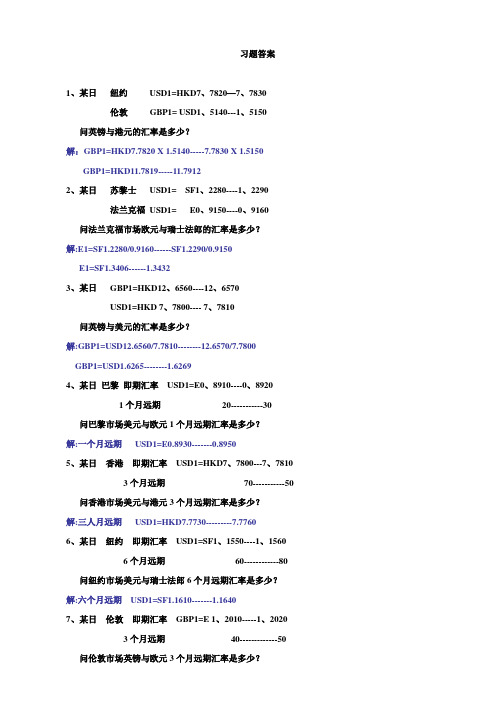

习题答案1、某日纽约USD1=HKD7、7820—7、7830伦敦GBP1= USD1、5140---1、5150 问英镑与港元的汇率是多少?解:GBP1=HKD7.7820 X 1.5140-----7.7830 X 1.5150 GBP1=HKD11.7819-----11.79122、某日苏黎士USD1= SF1、2280----1、2290法兰克福USD1= E0、9150----0、9160 问法兰克福市场欧元与瑞士法郎的汇率是多少?解:E1=SF1.2280/0.9160------SF1.2290/0.9150E1=SF1.3406------1.34323、某日GBP1=HKD12、6560----12、6570USD1=HKD 7、7800---- 7、7810问英镑与美元的汇率是多少?解:GBP1=USD12.6560/7.7810--------12.6570/7.7800GBP1=USD1.6265--------1.62694、某日巴黎即期汇率USD1=E0、8910----0、89201个月远期20-----------30 问巴黎市场美元与欧元1个月远期汇率是多少?解:一个月远期USD1=E0.8930-------0.89505、某日香港即期汇率USD1=HKD7、7800---7、78103个月远期70-----------50 问香港市场美元与港元3个月远期汇率是多少?解:三人月远期USD1=HKD7.7730---------7.77606、某日纽约即期汇率USD1=SF1、1550----1、15606个月远期60------------80 问纽约市场美元与瑞士法郎6个月远期汇率是多少?解:六个月远期USD1=SF1.1610-------1.16407、某日伦敦即期汇率GBP1=E 1、2010-----1、20203个月远期40-------------50 问伦敦市场英镑与欧元3个月远期汇率是多少?解:三个月远期GBP1=E1.2050---------1.20708、某企业出口铝材,人民币报价为15000元/吨,现改用美元报价,其价格应为多少?(即期汇率USD1=RMB6、8310—6、8380)解:15000÷6.8310=2196美元9、某企业进口商品人民币报价为11000元/件,现改用美元报价,应为多少?(汇率同上)解:11000÷6.8380=1609美元10、某企业出口商品美元报价为2500美元/件,现改用人民币报价,应为多少?(汇率同上)解:2500 X 6.8380=17095元11、某企业进口商品报价为5700美元/吨,现改用人民币报价,应为多少?(汇率同上)解:5700 X 6.8310=38937元12、某出口商品的报价为SF8500/件,现改用美元报价,应为多少?(即期汇率USD1=SF1、1830—1、1840)解:8500÷1.1830=7185美元13、某进口商品的报价为SF21500/吨,现改用美元报价,应为多少?(汇率同上)解:21500÷1.1840=18159美元14.某日:即期汇率USD1=EUR0.9150 — 0.9160•3个月40 ------ 60某出口商3个月后将收入1000万美元,届时需兑换成欧元,问该出口商应如何通过远期交易进行套期保值?解:3个月远期USD1=EUR0.9190------0.9220签3个月远期合约卖出1000万美元,买入919万欧元.15、某日:即期汇率USD1=SF1.3210 —1.3220•6个月80 -----60该进口商6个月后将向出口商支付1000万美元,届时需用瑞士法郎兑换,问该进口商将如何利用远期外汇交易进行套期保值?解:6个月远期USD1=SF1.3130-------1.3160签6个月远期合约卖出瑞士法郎1316万,买入1000万美元。

国际金融计算题及其答案

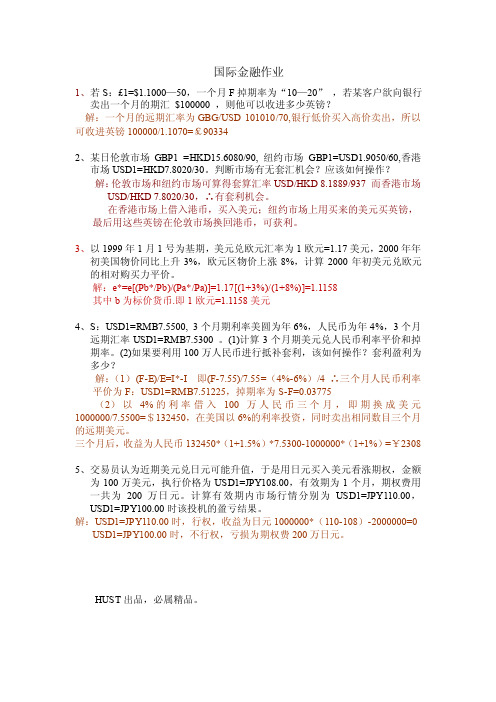

国际金融作业1、若S:£1=$1.1000—50,一个月F掉期率为“10—20”,若某客户欲向银行卖出一个月的期汇$100000 ,则他可以收进多少英镑?解:一个月的远期汇率为GBG/USD 101010/70,银行低价买入高价卖出,所以可收进英镑100000/1.1070=£903342、某日伦敦市场GBP1 =HKD15.6080/90, 纽约市场GBP1=USD1.9050/60,香港市场USD1=HKD7.8020/30。

判断市场有无套汇机会?应该如何操作?解:伦敦市场和纽约市场可算得套算汇率USD/HKD 8.1889/937 而香港市场USD/HKD 7.8020/30,∴有套利机会。

在香港市场上借入港币,买入美元;纽约市场上用买来的美元买英镑,最后用这些英镑在伦敦市场换回港币,可获利。

3、以1999年1月1号为基期,美元兑欧元汇率为1欧元=1.17美元,2000年年初美国物价同比上升3%,欧元区物价上涨8%,计算2000年初美元兑欧元的相对购买力平价。

解:e*=e[(Pb*/Pb)/(Pa*/Pa)]=1.17[(1+3%)/(1+8%)]=1.1158其中b为标价货币.即1欧元=1.1158美元4、S:USD1=RMB7.5500, 3个月期利率美圆为年6%,人民币为年4%,3个月远期汇率USD1=RMB7.5300 。

(1)计算3个月期美元兑人民币利率平价和掉期率。

(2)如果要利用100万人民币进行抵补套利,该如何操作?套利盈利为多少?解:(1)(F-E)/E=I*-I 即(F-7.55)/7.55=(4%-6%)/4 ∴三个月人民币利率平价为F:USD1=RMB7.51225,掉期率为S-F=0.03775(2)以4%的利率借入100万人民币三个月,即期换成美元1000000/7.5500=$132450,在美国以6%的利率投资,同时卖出相同数目三个月的远期美元。

三个月后,收益为人民币132450*(1+1.5%)*7.5300-1000000*(1+1%)=¥2308 5、交易员认为近期美元兑日元可能升值,于是用日元买入美元看涨期权,金额为100万美元,执行价格为USD1=JPY108.00,有效期为1个月,期权费用一共为200万日元。

国际金融计算题

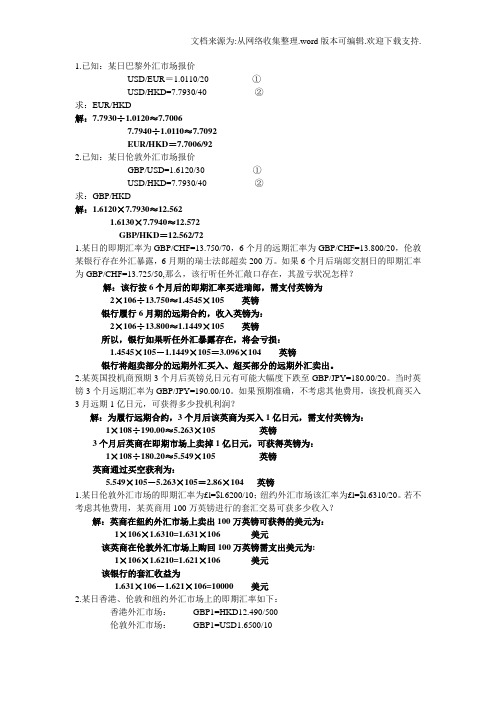

1.已知:某日巴黎外汇市场报价USD/EUR=1.0110/20 ①USD/HKD=7.7930/40 ②求:EUR/HKD解:7.7930÷1.0120≈7.70067.7940÷1.0110≈7.7092EUR/HKD=7.7006/922.已知:某日伦敦外汇市场报价GBP/USD=1.6120/30 ①USD/HKD=7.7930/40 ②求:GBP/HKD解:1.6120×7.7930≈12.5621.6130×7.7940≈12.572GBP/HKD=12.562/721.某日的即期汇率为GBP/CHF=13.750/70,6个月的远期汇率为GBP/CHF=13.800/20,伦敦某银行存在外汇暴露,6月期的瑞士法郎超卖200万。

如果6个月后瑞郎交割日的即期汇率为GBP/CHF=13.725/50,那么,该行听任外汇敞口存在,其盈亏状况怎样?解:该行按6个月后的即期汇率买进瑞郎,需支付英镑为2×106÷13.750≈1.4545×105 英镑银行履行6月期的远期合约,收入英镑为:2×106÷13.800≈1.1449×105 英镑所以,银行如果听任外汇暴露存在,将会亏损:1.4545×105-1.1449×105=3.096×104 英镑银行将超卖部分的远期外汇买入、超买部分的远期外汇卖出。

2.某英国投机商预期3个月后英镑兑日元有可能大幅度下跌至GBP/JPY=180.00/20。

当时英镑3个月远期汇率为GBP/JPY=190.00/10。

如果预期准确,不考虑其他费用,该投机商买入3月远期1亿日元,可获得多少投机利润?解:为履行远期合约,3个月后该英商为买入1亿日元,需支付英镑为:1×108÷190.00≈5.263×105 英镑3个月后英商在即期市场上卖掉1亿日元,可获得英镑为:1×108÷180.20≈5.549×105 英镑英商通过买空获利为:5.549×105-5.263×105=2.86×104 英镑1.某日伦敦外汇市场的即期汇率为£l=$l.6200/10;纽约外汇市场该汇率为£l=$l.6310/20。

国际金融计算题

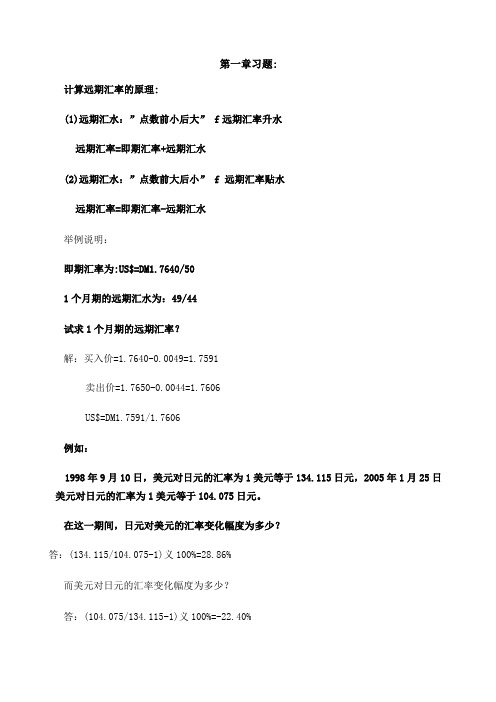

第一章习题:计算远期汇率的原理:(1)远期汇水:”点数前小后大” f远期汇率升水远期汇率=即期汇率+远期汇水(2)远期汇水:”点数前大后小” f 远期汇率贴水远期汇率=即期汇率-远期汇水举例说明:即期汇率为:US$=DM1.7640/501个月期的远期汇水为:49/44试求1个月期的远期汇率?解:买入价=1.7640-0.0049=1.7591卖出价=1.7650-0.0044=1.7606US$=DM1.7591/1.7606例如:1998年9月10日,美元对日元的汇率为1美元等于134.115日元,2005年1月25日美元对日元的汇率为1美元等于104.075日元。

在这一期间,日元对美元的汇率变化幅度为多少?答:(134.115/104.075-1)义100%=28.86%而美元对日元的汇率变化幅度为多少?答:(104.075/134.115-1)义100%=-22.40%1.纽约和纽约市场两地的外汇牌价如下:伦敦市场为£1二$1.7810/1.7820,纽约市场为£1=$1,7830/1.7840。

根据上述市场条件如何进行套汇?若以2000万美元套汇,套汇利润是多少?解:根据市场结构情况,美元在伦敦市场比纽约贵,因此美元投资者选择在伦敦市场卖出美元,在纽约市场上卖出英镑(1分)。

利润如下:2000+1.7820X 1.7830 — 2000=1.1223 万美元(4 分)某日,苏黎士外汇市场美元/瑞士法郎即期汇率为:2.0000-2.0035, 3个月远期点数为130-115,某公司从瑞士进口机械零件,3个月后付款,每个零件瑞士出口商报价100瑞士法郎,如要求以美元报价,应报多少美元??(列出算式,步骤清楚)解:买入价=2.0000-0.0130=1.9870卖出价=2.0035-0.0115=1.99201 美元=1.9870/1.9920 瑞士法郎100+1.9870=50.3271 美元六、中国的一家外贸公司因从德国进口一批货物,三个月后需要支付1200000欧元的货款。

国际金融计算题

国际金融计算题1、在某一时刻:法兰克福外汇市场 GBP/DM=2.4050纽约外汇市场 USD/DM=1.6150伦敦外汇市场 GBP/USD=1.5310某一套汇者用一千万美元进行套汇,可获得多少套汇收益?(不考虑套汇费用,保留四位小数)。

2、在纽约外汇市场,某外汇银行公布的美元与瑞士法郎的汇率如下:即期汇率三个月远期美元/瑞士法郎 1. 4510-1.4570 100-150求美元对3个月远期瑞士法郎的汇率。

3、某日纽约外汇市场外汇报价如下:请问一个月和三个月的欧元(EUR)对美元(USD)、美元对日元(JPY)分别是升水还是贴水?及其幅度分别为多少点?4、一个美国人投资在美元上的年收益率为8%,而美元借款年利率为8.25%,投资在英镑上的年收益率为10.75%,而英镑借款的年利率为11%,假定外汇行市如下:即期 GBP1=USD 1.4980-1.5000一年期 GBP1=USD1.4600-1.4635假定这个美国人无自有资金,准备贷款投资1年,能否套利?用计算表明。

5、假设某一时刻,外汇市场即期汇率的行情如下:香港市场:USD/HKD=7.7700/80;纽约市场:USD/GBP=0.6400/10;伦敦市场:GBP/HKD=12.200/50。

某投资者拟用2000万港元进行套汇,他应如何进行操作?可获利多少?6、某英国公司 90天后有一笔235 600美元的出口货款收入,为防止90天后美元汇率下跌,该公司利用远期外汇交易防止外汇风险,确保英镑收入。

当天外汇牌价为:即期汇率 3个月远期美国1.3048~74 贴水1.3~1.4美分请回答:(1)计算贴水后美元3个月远期的实际汇率为多少?(2)该英国公司为减缓汇率波动风险,利用远期外汇交易可确保90天后的英镑收入为多少?7、假设某日,在纽约外汇市场上英镑兑美元的汇率为1英镑=1.4505/4760美元,伦敦外汇市场上为1英镑=1.4780/5045美元。

国际金融汇率计算题

国际金融汇率计算题一、某银行公布的美元兑人民币汇率为6.50,若你持有1000美元,可兑换多少人民币?A. 650元B. 6500元C. 15000元D. 65000元(答案)B二、欧元对美元的汇率当前为1.20,若你需要支付1000欧元,按此汇率需多少美元?A. 833.33美元B. 1000美元C. 1200美元D. 1500美元(答案)C三、日元对人民币的汇率是0.06,若你计划在日本消费10000日元,需准备多少人民币?A. 60元B. 600元C. 1666.67元D. 6000元(答案)B四、英镑对美元的汇率从1.50变为1.60,这意味着英镑相对于美元如何变化?A. 升值B. 贬值C. 保持不变D. 无法确定(答案)A五、假设美元对加元的汇率是1.30,你朋友从加拿大给你寄来1000加元,你收到的美元金额是多少?A. 769.23美元B. 1000美元C. 1300美元D. 依银行手续费而定(答案)A六、澳元对人民币的汇率当前为5.00,若你购买了一件价值100澳元的商品,需支付多少人民币?A. 20元B. 200元C. 500元D. 1000元(答案)C七、瑞士法郎对欧元的汇率是1.10,你若想用500欧元兑换瑞士法郎,能得到多少?A. 454.55瑞士法郎B. 500瑞士法郎C. 550瑞士法郎D. 1100瑞士法郎(答案)C八、若美元对人民币的汇率从6.80下降到6.50,对于持有美元并计划兑换人民币的人来说,这意味着什么?A. 兑换得到的人民币增多B. 兑换得到的人民币减少C. 兑换得到的人民币不变D. 无法确定(答案)B。

国际金融计算题

2021/10/10

4

四)掉期交易(调期交易) 1、定义:是指将币种相同,但交易方向相反、

交割日不同的两笔或是轧 平各货币因到期日不同所造成的资金缺口 (Cash flow Gap),其主要功能是保值. 2、特点:适合有返回的交易;改变持有外汇的 时间(等额掉期时不改变持有外汇的数量)

美国美元3个月期年利率为12%,英国英镑3 个月期年利率为8%,即期汇率: £1.00= US$1.7800;3个月后即期汇率:£1.00= US$1. 8000;3个月远期汇率:£1.00=US$1. 7805 )

问:用100万英镑进行投资。若3个月后英镑 升值,美元贬值,则收益不确定,请比较套 汇与不套汇两种方式的收益。

• 2)客户可以在伦敦卖出英镑买入美元并且 在美国卖出美元买入英镑,100万英镑交易 额的套汇本利和为:

•

2.2020÷2.2015×1000000=

1000227(英镑)

• 所以套汇利润为:1000227-1000000= 227(英镑)

2021/10/10

2

间接套汇:

伦敦市场:1英镑=1.6435/1.6485瑞士法郎 苏黎世市场:1新加坡元=0.2827/0.2856瑞士

2021/10/10

6

解:(1)做掉期交易的风险情况 买1000万美元现汇需支付

1000万×1.4890=1489万瑞士法郎,

同时卖1000万美元期汇将收进 1000万×1.4650=1465万瑞士法郎,

掉期成本 1465万-1489万=-24万瑞士法郎。

2021/10/10

7

(2)不做掉期交易的风险情况

(3)再经汇率套算,如果等于1,不存在套 汇机会,不等于1则存在套汇机会。

国际金融计算题及答案

习题答案1、某日纽约USD1=HKD7、7820—7、7830伦敦GBP1= USD1、5140---1、5150 问英镑与港元的汇率是多少?解:GBP1=HKD7.7820 X 1.5140-----7.7830 X 1.5150 GBP1=HKD11.7819-----11.79122、某日苏黎士USD1= SF1、2280----1、2290法兰克福USD1= E0、9150----0、9160 问法兰克福市场欧元与瑞士法郎的汇率是多少?解:E1=SF1.2280/0.9160------SF1.2290/0.9150E1=SF1.3406------1.34323、某日GBP1=HKD12、6560----12、6570USD1=HKD 7、7800---- 7、7810问英镑与美元的汇率是多少?解:GBP1=USD12.6560/7.7810--------12.6570/7.7800GBP1=USD1.6265--------1.62694、某日巴黎即期汇率USD1=E0、8910----0、89201个月远期20-----------30 问巴黎市场美元与欧元1个月远期汇率是多少?解:一个月远期USD1=E0.8930-------0.89505、某日香港即期汇率USD1=HKD7、7800---7、78103个月远期70-----------50 问香港市场美元与港元3个月远期汇率是多少?解:三人月远期USD1=HKD7.7730---------7.77606、某日纽约即期汇率USD1=SF1、1550----1、15606个月远期60------------80 问纽约市场美元与瑞士法郎6个月远期汇率是多少?解:六个月远期USD1=SF1.1610-------1.16407、某日伦敦即期汇率GBP1=E 1、2010-----1、20203个月远期40-------------50 问伦敦市场英镑与欧元3个月远期汇率是多少?解:三个月远期GBP1=E1.2050---------1.20708、某企业出口铝材,人民币报价为15000元/吨,现改用美元报价,其价格应为多少?(即期汇率USD1=RMB6、8310—6、8380)解:15000÷6.8310=2196美元9、某企业进口商品人民币报价为11000元/件,现改用美元报价,应为多少?(汇率同上)解:11000÷6.8380=1609美元10、某企业出口商品美元报价为2500美元/件,现改用人民币报价,应为多少?(汇率同上)解:2500 X 6.8380=17095元11、某企业进口商品报价为5700美元/吨,现改用人民币报价,应为多少?(汇率同上)解:5700 X 6.8310=38937元12、某出口商品的报价为SF8500/件,现改用美元报价,应为多少?(即期汇率USD1=SF1、1830—1、1840)解:8500÷1.1830=7185美元13、某进口商品的报价为SF21500/吨,现改用美元报价,应为多少?(汇率同上)解:21500÷1.1840=18159美元14.某日:即期汇率USD1=EUR0.9150 — 0.9160•3个月40 ------ 60某出口商3个月后将收入1000万美元,届时需兑换成欧元,问该出口商应如何通过远期交易进行套期保值?解:3个月远期USD1=EUR0.9190------0.9220签3个月远期合约卖出1000万美元,买入919万欧元.15、某日:即期汇率USD1=SF1.3210 —1.3220•6个月80 -----60该进口商6个月后将向出口商支付1000万美元,届时需用瑞士法郎兑换,问该进口商将如何利用远期外汇交易进行套期保值?解:6个月远期USD1=SF1.3130-------1.3160签6个月远期合约卖出瑞士法郎1316万,买入1000万美元。

国际金融计算题-精选含答案

国际金融计算题-精选含答案7、下列银行报出USD/CHF、USD/JPY的汇率,你想卖出瑞士法郎,买进日元,问:(1)你向哪家银行卖出瑞士法郎,买进美元?(2)你向哪家银行卖出美元,买进日元?(3)用对你最有利的汇率计算的CHF/JPY的交叉汇率是多少?8、某日国际外汇市场上汇率报价如下:LONDON 1GBP=JPY158.10/20NY 1GBP=USD1.5230/40TOKYO 1USD=JPY104.20/30如用1亿日元套汇,可得多少利润?9、某日英国伦敦的年利息率是9.5%,美国纽约的年利息率是7%,当时1GBP=USD1.9600美元,那么伦敦市场3个月美元远期汇率是多少?10、下面例举的是银行报出的GBP/USD的即期与远期汇率:你将从哪家银行按最佳汇率买进远期英镑?远期汇率是多少?3个月远期汇率:11、美国某公司从日本进口了一批货物,价值1,136,000,000日元。

根据合同规定,进口商在3个月后支付货款。

由于当时日元对美元的汇率呈上升的趋势,为避免进口付汇的损失,美国进口商决定采用远期合同来防范汇率风险。

纽约外汇市场的行情如下:即期汇率USD1=JPY141.00/142.00三个月的远期日元的升水JPY0.5-0.4请问:(1) 市场汇率:98.55/65(2) 市场汇率:98.50/60(3) 市场汇率:98.40/5017、某投机商预计二个月后德马克将上涨,按协定汇率DM1.7/$购入马克12.5万,价格为每马克0.01$,共支付1250$两个月后:汇率如预测:$1=DM1.6执行期权的盈利是多少?18、银行报价:美元/德国马克:1.6450/60 英镑/美元:1.6685/95(1)、英镑/马克的套汇价是多少?(2)、如果某公司要以英镑买进马克,则银行的报价是多少?19、已知外汇市场的行情为:US$=DM1.4510/20US$=HK$7.7860/80求1德国马克对港币的汇率。

国际金融试题

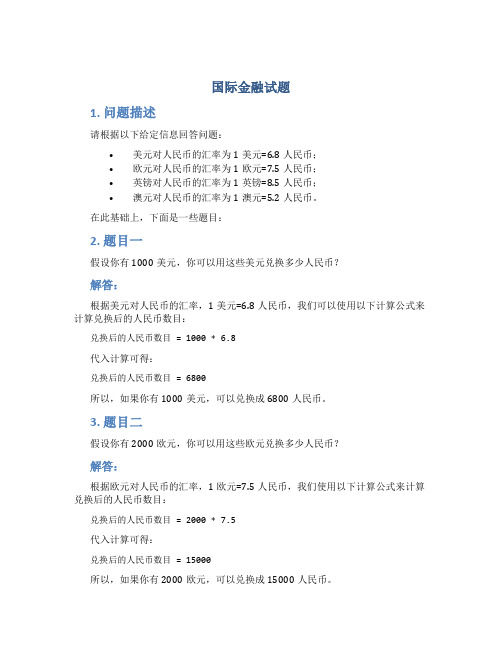

国际金融试题1. 问题描述请根据以下给定信息回答问题:•美元对人民币的汇率为1美元=6.8人民币;•欧元对人民币的汇率为1欧元=7.5人民币;•英镑对人民币的汇率为1英镑=8.5人民币;•澳元对人民币的汇率为1澳元=5.2人民币。

在此基础上,下面是一些题目:2. 题目一假设你有1000美元,你可以用这些美元兑换多少人民币?解答:根据美元对人民币的汇率,1美元=6.8人民币,我们可以使用以下计算公式来计算兑换后的人民币数目:兑换后的人民币数目 = 1000 * 6.8代入计算可得:兑换后的人民币数目 = 6800所以,如果你有1000美元,可以兑换成6800人民币。

3. 题目二假设你有2000欧元,你可以用这些欧元兑换多少人民币?解答:根据欧元对人民币的汇率,1欧元=7.5人民币,我们使用以下计算公式来计算兑换后的人民币数目:兑换后的人民币数目 = 2000 * 7.5代入计算可得:兑换后的人民币数目 = 15000所以,如果你有2000欧元,可以兑换成15000人民币。

4. 题目三假设你有3000英镑,你可以用这些英镑兑换多少人民币?解答:根据英镑对人民币的汇率,1英镑=8.5人民币,我们使用以下计算公式来计算兑换后的人民币数目:兑换后的人民币数目 = 3000 * 8.5代入计算可得:兑换后的人民币数目 = 25500所以,如果你有3000英镑,可以兑换成25500人民币。

5. 题目四假设你有4000澳元,你可以用这些澳元兑换多少人民币?解答:根据澳元对人民币的汇率,1澳元=5.2人民币,我们使用以下计算公式来计算兑换后的人民币数目:兑换后的人民币数目 = 4000 * 5.2代入计算可得:兑换后的人民币数目 = 20800所以,如果你有4000澳元,可以兑换成20800人民币。

6. 总结以上是针对不同货币兑换成人民币的题目的解答。

根据给定的汇率,我们可以通过简单的乘法计算得出不同货币兑换后的人民币数目。

国际金融计算题及答案

国际金融作业1、设期初美元/人民币汇率为:1/8.1100,期末汇率为1/7.6120,求人民币/美元汇率的变动幅度?解:折算货币变动率= [(基期汇率–报告期汇率)/ 报告期汇率]×100%人民币/美元汇率的变动幅度为:[(8.1100 - 7.6120 )÷7.6120)] ×100% = 6.54%答:期末人民币/美元汇率的变动幅度为上升6.54%。

2、在外汇交易中,经常会碰到客户委托银行,按照规定的汇率成交。

在这种情况下,银行要根据市场汇率的变化,根据客户的指定汇率,不断进行测算,以便在市场汇率达到客户要求时成交。

例:有一客户委托银行买入100万港币,卖出英镑,其指令汇率水平为:HKD/GBP=0.0846,而外汇市场开盘时:USD/HKD 7.7452/62USD/GBP 0.6732/40(1)根据这时的汇率,是否可以达到客户的要求?(2)如果USD/GBP汇价保持不变,那么USD/HKD汇价变化到什么程度也可以达到客户的要求?(1)将开盘时的USD/HKD 汇率和USD/GBP汇率套算成HKD/GBP汇率得:HKD/GBP = (0.6732÷7.7462)~(0.6740÷7.7452)= 0.0869~0.0870客户作为受价方,其适用的买入港币的实际交易汇率水平为HKD/GBP =0.0870 ,因该汇率水平高于客户限定的委托价格HKD/GBP = 0.0846,故开盘时的汇率水平不能达到客户的要求。

(2)如果USD/GBP汇价保持不变,则0.6740/X=0.0846,X=0.6740÷0.0846=7.9669,因此,当USD/HKD的市场买入汇率由7.7452变化到7.9669水平时方可达到客户的要求。

3、某年4月10日,纽约外汇市场即期汇率$1 = SFr4.2454~4.3454,同期美元利率10%,瑞士法郎利率6%。

国际金融计算题

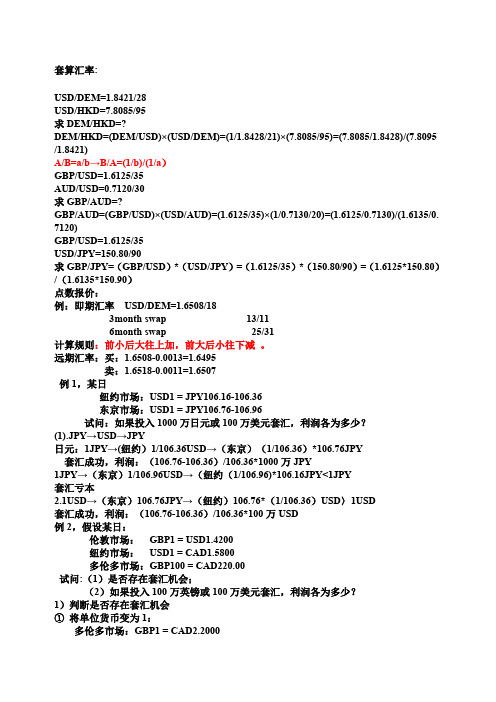

套算汇率:USD/DEM=1.8421/28USD/HKD=7.8085/95求DEM/HKD=?DEM/HKD=(DEM/USD)×(USD/DEM)=(1/1.8428/21)×(7.8085/95)=(7.8085/1.8428)/(7.8095 /1.8421)A/B=a/b→B/A=(1/b)/(1/a)GBP/USD=1.6125/35AUD/USD=0.7120/30求GBP/AUD=?GBP/AUD=(GBP/USD)×(USD/AUD)=(1.6125/35)×(1/0.7130/20)=(1.6125/0.7130)/(1.6135/0. 7120)GBP/USD=1.6125/35USD/JPY=150.80/90求GBP/JPY=(GBP/USD)*(USD/JPY)=(1.6125/35)*(150.80/90)=(1.6125*150.80)/(1.6135*150.90)点数报价:例:即期汇率USD/DEM=1.6508/183month swap 13/116month swap 25/31计算规则:前小后大往上加,前大后小往下减。

远期汇率:买:1.6508-0.0013=1.6495卖:1.6518-0.0011=1.6507例1,某日纽约市场:USD1 = JPY106.16-106.36东京市场:USD1 = JPY106.76-106.96试问:如果投入1000万日元或100万美元套汇,利润各为多少?(1).JPY→USD→JPY日元:1JPY→(纽约)1/106.36USD→(东京)(1/106.36)*106.76JPY套汇成功,利润:(106.76-106.36)/106.36*1000万JPY1JPY→(东京)1/106.96USD→(纽约(1/106.96)*106.16JPY<1JPY套汇亏本2.1USD→(东京)106.76JPY→(纽约)106.76*(1/106.36)USD〉1USD套汇成功,利润:(106.76-106.36)/106.36*100万USD例2,假设某日:伦敦市场:GBP1 = USD1.4200纽约市场:USD1 = CAD1.5800多伦多市场:GBP100 = CAD220.00试问:(1)是否存在套汇机会;(2)如果投入100万英镑或100万美元套汇,利润各为多少?1)判断是否存在套汇机会①将单位货币变为1:多伦多市场:GBP1 = CAD2.2000②将各市场汇率统一为间接标价法:伦敦市场:GBP1 = USD1.4200纽约市场:USD1 = CAD1.5800多伦多市场:CAD1 = GBP0.455③将各市场标价货币相乘:1.4200×1.5800 ×0.455 = 1.0208≠1说明存在套汇机会(2)投入100万英镑套汇1GBP→(伦敦)1.42USD→(纽约)1.42*1.58CAD→(多)1/2.2*(1.42*1.58)GBP=1.0198GBP>1GBP投入100万英镑套汇,获利1.98万英镑(不考虑成本交易)3)投入100万美元套汇1USD→(纽)1.58CAD→(多)1.58/2.2GBP→(伦敦)1.42*1.58/2.2USD=1.0198USD〉1USD 投入100万美元套汇,获利1.98万美元(不考虑交易成本)习题:某日,纽约外汇市场USD/DEM=1.9200/80,法兰克福外汇市场上GBP/DEM=3.7790/00,伦敦外汇市场上GBP/USD=2.0040/50.现以10万美元投入外汇市场,请问(1)套汇是否可行?(2)如何套汇?(3)套汇结果如何?D/GBP=(USD/DEM)*(USD/GBP)=1.9200/80 *(1/3.7700/90)=(1.9200/3.7700)/(1.9280/3.7790)可以套汇2.1USD→(纽) 1.9200DEM→(法) 1.9200*1/3.7800GBP→(伦)1.9200*2.0040/3.7800USD=1.0179USD>1USD3.套汇利润:(1.0179-1)*10=0.179万USD假设美国货币市场上3个月定期存款利率为8%,英国货币市场上3个月定期存款利率为12%。

国际金融计算题

国际金融计算题一、计算1.汇率的表示及意义A/B=A 兑B=1单位A 换若干BA 是单位货币→直接判断:数小,价低B 是计价货币→思路相反:数小,价高对于报价行:低买贵卖;对于客户:贵买低卖2.名义汇率R 与实际汇率e 之间的关系是:P P R f⨯=e 即实际汇率=名义汇率*两国物价指数之比其中,Pf 和P 分别代表外国和本国的有关价格指数,R 和e 都是直接标价法下汇率。

(如果e ,R 是间接标价法,则fP P R ⨯=e ) 3.远期汇率的报价与计算远期汇率的报价方式通常有两种:第一种:直接报出远期外汇的买价与卖价。

第二种:不直接报远期汇率,而是报出即期汇率和升贴水率。

直接标价法下,远期汇率=即期汇率+外汇升水,或远期汇率=即期汇率-外汇贴水 间接标价法下,远期汇率=即期汇率-外汇升水,或远期汇率=即期汇率+外汇贴水(1)、若远期汇率的报价大数在前,小数在后,表示单位货币远期贴水,计算远期汇率时应用即期汇率减去远期点数。

(2)、若远期汇率的报价小数在前,大数在后,则表示单位货币远期升水,计算远期汇率时应用即期汇率加上远期点数。

4.远期升贴水率计算 单位货币:--==远期汇率即期汇率新的即期汇率旧的即期汇率升贴水率即期汇率旧的即期汇率计价货币:换算成单位货币;-=旧的即期汇率新的即期汇率升贴水率新的即期汇率 5.套算汇率的计算当要套算出汇率买入价与卖出价时,要区分两种情况:一种情况是当两种货币的标价方法一致时,要将分隔符左右的相应数字交叉相除; 另一种情况是两种货币的标价方法不同时,应当将分隔符左右的相应数字同边相乘。

二、计算例题1.外汇买卖价的判断例1:美元兑俄罗斯的汇率为1美元等于24.5220—24.5340俄罗斯卢布,前者(24.5220)是银行从客户手中买入1美元所支付的俄罗斯卢布数额;后者(24.5340)是银行卖出1美元是所收取的俄罗斯卢布数额,买入价与卖出价之间的差额为每美元0.012俄罗斯卢布。

国际金融计算题及答案

国际金融计算题及答案1.假如你向中国银行询问英镑兑美元的汇价,银行告知你为:£1=US$1.9682/87。

问:(1)假如你要卖给银行美元,应当运用哪个价格?(2)假如你要卖出英镑,又应当运用哪个价格?(3)假如你要从银行买进5000英镑,你应当打算多少美元?2.假设汇率:£1=US$1.9680/90,US$1=SKr1.5540/60,试计算英镑兑瑞典克朗的汇率。

3.假设汇率:US$1=¥JP125.50/70,US$1=HK$7.8090/00,试计算日元兑港币的汇率。

4.已知去年同一时期美元兑日元的中间汇率为US$1=JP¥133.85,而今年的汇率则为US$1=JP¥121.90,求这一期间美元对日元的变化率和日元对美元的变化率。

5.假如你是银行的报价员,你向另一家银行报出美元兑加元的汇率为1.5025/35,客户想要从你这里买300万美元。

问:(1)你应当给客户什么价格?(2)你相对卖出去的300万美元进行平仓,先后询问了4家银行,他们的报价分别为:①A银行 1.5028/40②B银行 1.5026/37③C银行 1.5020/30④D银行 1.5022/33,问:这4家银行的报价哪一个对你最合适?详细的汇价是多少?6.假设汇率如下:纽约£1=US$1.9650 伦敦£1=JP¥240 东京 US$1= JP ¥120 请进行三角套汇。

7.某日伦敦外汇市场的汇率为£1=US$1.9650/70,US$1=HK$7.8020/40。

请套算出英镑兑港元的汇率。

假如某一个出口商手中持有100万英镑,可以兑换多少港元?8.已知东京外汇市场上的汇率如下:£1=US$1.9450/80,US$1=JP¥133.70/90。

请问某公司以英镑买进日元的汇率应当是多少?假如公司须要对外支付100万英镑,又须要支付多少日元呢?9.已知美元/加元1.2350/70,美元/挪威克朗5.7635/55。

某公司要以加元买进挪威克朗,汇率是多少?假如持有500万加元,可以兑换多少挪威克朗?假如持有1000万挪威克朗,又可以兑换多少加元呢?参考答案1.(1) 1.9687 (2) 1.9682 (3) 1.9687 ×5000=9843.5($)2.£1=SKr(1.9680 ×1.5540)/(1.9690 ×1.5560)=SKr3.0583/3.09493.¥JP1=HK$(7.8090/125.70) ~(7.8100/125.50)= HK$0.0621 ~0.06224.美元对日元的变化率= (121.90 / 133.85-1) ×100% = -8.93%日元对美元的变化率= (133.85 / 121.90 -1)×100% = 9.80%5.(1) 1.5035 (2) C ; 1.50306. 1.9650 ×1/ 240 × 120 =0.9825<1 ,可以套利。

国际金融计算题

在采用直接标价的前提下,如果需要比原来更少的本币就能兑换一定数量的外国货币,这表明A、本币币值上升,外币币值下降,通常称为外汇汇率上升B、本币币值下降,外币币值上升,通常称为外汇汇率上升C、本币币值上升,外币币值下降,通常称为外汇汇率下降D、本币币值下降,外币币值上升,通常称为外汇汇率下降1、外汇是以外币表示的国际()手段A支付B 储蓄C收入D贸易2、在直接标价法下,本币数额增加表示()A外汇汇率下降B 本币价格上涨C 平价比率变化D外币价格上涨3 、间接标价法下,外币数额增加表示A外汇汇率下降 B 本币价格下降C 平价比率变化D外币价格下降4 、国际贸易顺差国的货币汇价会()A上涨B下跌C不变D不确定5一国货币汇率下跌对国际贸易影响(),不利于进口A有利于进口B 有利于资本流入C 不利于出口D有利于出口判断1、在我国境内购买的外币现钞是外汇()2、买入价是客户从银行手中买进外汇时的汇率()3、直接标价法下,本币数额增加表示外币价格下降,反之,外币数额减少表示外币价格增加()4、本币贬值,有利于资本流入,不利于资本流出()1,某日纽约外汇市场美元/日元的即期汇率为110.56/77,美元3个月的远期差价为10/20BP,欧元/美元的即期汇率为1.0021/35,欧元3个月的远期差价为25/15BP。

分别计算美元/日元、欧元/美元3个月的远期汇率。

•解:美元/日元3个月远期汇率为:•110.56/77•+10/20•------------------------•110.66/97•欧元/美元3个月远期汇率为:• 1.0021/35•-25/15•-------------------------------•0.9996/202、某日国际汇市:即期汇率$1=SF1.3010/202个月远期点数52/56 3个月远期点数120/126 一客户根据业务需要:⑴卖出美元,择期从即期到3个月;⑵买入瑞郎,择期从2个月到3个月。

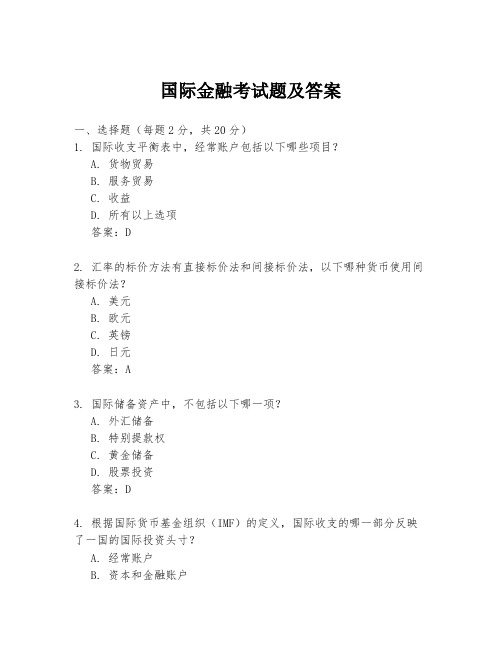

国际金融考试题及答案

国际金融考试题及答案一、选择题(每题2分,共20分)1. 国际收支平衡表中,经常账户包括以下哪些项目?A. 货物贸易B. 服务贸易C. 收益D. 所有以上选项答案:D2. 汇率的标价方法有直接标价法和间接标价法,以下哪种货币使用间接标价法?A. 美元B. 欧元C. 英镑D. 日元答案:A3. 国际储备资产中,不包括以下哪一项?A. 外汇储备B. 特别提款权C. 黄金储备D. 股票投资答案:D4. 根据国际货币基金组织(IMF)的定义,国际收支的哪一部分反映了一国的国际投资头寸?A. 经常账户B. 资本和金融账户C. 官方储备账户D. 错误和遗漏账户答案:B5. 下列哪个不是国际金融市场的特点?A. 高度一体化B. 交易规模巨大C. 交易主体多样D. 交易时间受限答案:D6. 国际债券分为欧洲债券和外国债券,以下哪个是外国债券的特点?A. 在发行国以外发行B. 以发行国货币计价C. 在发行国国内发行D. 以非发行国货币计价答案:C7. 国际货币体系的演变中,布雷顿森林体系的崩溃导致了哪种体系的建立?A. 金本位制B. 固定汇率制C. 浮动汇率制D. 金银复本位制答案:C8. 国际金融危机中,哪种货币通常被视为避险货币?A. 美元B. 欧元C. 日元D. 所有以上选项答案:C9. 国际投资中,直接投资和间接投资的区别在于:A. 投资金额的大小B. 投资的地域范围C. 对投资企业的控制程度D. 投资的期限长短答案:C10. 国际收支平衡表中,资本和金融账户包括以下哪些项目?A. 直接投资B. 证券投资C. 储备资产D. 所有以上选项答案:D二、简答题(每题10分,共20分)1. 简述国际收支不平衡的原因及其可能带来的影响。

答案:国际收支不平衡的原因可能包括贸易不平衡、资本流动、汇率变动等。

不平衡可能导致货币价值波动,影响国家经济稳定,增加外部债务,甚至可能引发金融危机。

2. 解释什么是“特里芬难题”,并说明其对国际货币体系的影响。

国际金融考试计算题完整版(全)

1、如果纽约市场上美元的年利率为14%,伦敦市场上英镑的年利率为10%,伦敦市场上即期汇率为£1=$2.40,求6个月的远期汇率。

解:设E1和E0是远期和即期汇率,则根据利率平价理论有:6个月远期的理论汇率差异为:E0×(14%-10%)×6/12=2.4×(14%-10%)×6/12=0.048(3分)由于伦敦市场利率低,所以英镑远期汇率应为升水,故有:E0=2.4+0.048=2.448。

(2分)2、伦敦和纽约市场两地的外汇牌价如下:伦敦市场为£1=$1.7810/1.7820,纽约市场为£1=$1.7830/1.7840。

根据上述市场条件如何进行套汇?若以2000万美元套汇,套汇利润是多少?解:根据市场结构情况,美元在伦敦市场比纽约贵,因此美元投资者选择在伦敦市场卖出美元,在纽约市场上卖出英镑(1分)。

利润如下:2000÷1.7820×1.7830-2000=1.1223万美元(4分)3、如果纽约市场上年利率为10%,伦敦市场上年利率为12%,伦敦市场上即期汇率为£1=$2.20,求9个月的远期汇率。

解:设E1和E0是远期和即期汇率,则根据利率平价理论有:9个月远期的理论汇率差异为:E0×(12%-10%)×9/12=2.20×(12%-10%)×9/12=0.033。

(3分)由于伦敦市场利率高,所以英镑远期汇率应为贴水,故有:E0=2.20-0.033=2.167。

(2分)4、某英国人持有£2000万,当时纽约、巴黎和伦敦三地的市场汇率为:纽约$1=FF5.5680;巴黎:£1=FF8.1300;伦敦:£1=$1.5210,是否存在套汇机会?该英国人通过套汇能获利多少?解:根据纽约和巴黎的市场汇率,可以得到,两地英镑和美元的汇率为£1=$8.1300/5.5680=£1=$1.4601,与伦敦市场价格不一致,伦敦英镑价格较贵,因此存在套汇机会。

国际金融计算题

国际金融计算题国际金融计算题国际金融计算题练习题(仅供参考)第1题倒数汇率已知报价方报出EUR/USD的即期汇率1.4070/80,则报价方应如何报出USD/EUR的即期汇率, ? 已知:EUR/USD报价的含义是:买入1EUR,卖出1.4070美元;卖出1EUR,买入1.4080美元; ? 求USD/EUR 报价即求:买入1USD ,卖出多少EUR,卖出1USD,买入多少EUR? ? 根据已知条件,可知买入1USD,相当于卖出1/1.4080EUR;卖出1USD,相当于买入1/1.4070EUR, ? 所以,USD/EUR的报价为USD的买价为1/1.4080,USD的卖价为1/1.4070 第2题远期外汇交易的汇率报价? 某日纽约外汇市场上加拿大元对美元汇率表示为即期汇率CAD1=USD1.4563/74 ? 一个月远期点数 32/25三个月远期点数 79/86基本方法:将汇率点数分别对准即期汇率的买入价与卖出价相应的点数部位,按照“前小后大往上加、前大后小往下减”的原则计算出远期汇率。

答案:CAD/USD一个月远期汇率 1.4531/1.4549 ?CAD/USD三个月远期汇率 1.4642/1.466第3题套算汇率可参照教材例题第4题远期汇率的套算已知即期汇率USD/CNY=6.8278/89,3个月远期点数为25/18,即期汇率USD/GBP=0.6278/87,3个月远期点数为12/10,计算GBP/CNY的3个月远期汇率。

思路:USD/CNY的3个月远期汇率USD/GBP的3个月远期汇率USD/CNY的3个月远期汇率两种货币对第三方货币同为直接标价法或同为间接标价法的结论为:交叉相除,两种货币对第三方货币一个为直接标价法一个为间接标价法,那结论为:同侧相乘答案:USD/CNY的3个月远期汇率为6.8253/71USD/GBP的3个月远期汇率为0.6266/77,(倒数汇率,GBP/USD的3个月远期汇率为1.5931/1.5959),所以,已知GBP/USD,USD/CNY,根据结论,同侧相乘,可得GBP/CNY=1.5931*6.8253/1.5959*6.8271=10.8733/10.8953 1第5题套汇,可参照书上例题地点套汇(与第6题为同类题目)第6题间接套汇假定3个外汇市场的即期汇率如下:伦敦市场:GBP1=JPY119.63/65; 纽约市场:GBP1=USD1.6180/96; 东京市场:USD1=JPY195.59/79 上述条件是否可以三角套汇,如可以,投资100万英镑获利多少,交易费用不计首先,判断有无套汇机会,(换算成中间汇率,伦敦市场:GBP1=JPY119.64;纽约市场:GBP1=USD1.6188东京市场:USD1=JPY195.69)找有英镑(即投资货币)的外汇市场线路进行分析A线:从伦敦进纽约出(GBP-JPY-USD-GBP)即英镑兑日元,日元兑美元,美元兑英镑B线:从纽约进伦敦出,GBP-USD-JPY-GBP,即英镑兑美元,美元兑日元,日元兑英镑现在,选择A线,投进1GBP兑换成119.64日元,119.64日元兑换成119.64*1/195.69=0.6114美元,119.64/195.69=0.6114美元兑换成119.64/195.69/1.6188=0.3777英镑,? 其次,判断套汇路线,因为,1不等于0.3777,伦敦市场投入1GBP,从纽约市场兑换出0.3777GBP,存在套汇机会,但是应该从B线操作。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

1、如果纽约市场上美元的年利率为14%,伦敦市场上英镑的年利率为10%,伦敦市场上即期汇率为£1=$2.40,求6 个月的远期汇率。

解:设E1 和E0 是远期和即期汇率,则根据利率平价理论有:6 个月远期的理论汇率差异为:E0×(14%-10%)×6/12=2.4×(14%-10%)×6/12=0.048(3 分)由于伦敦市场利率低,所以英镑远期汇率应为升水,故有:E0=2.4+0.048=2.448。

(2 分)2、伦敦和纽约市场两地的外汇牌价如下:伦敦市场为£1=$1.7810/1.7820,纽约市场为£1=$1.7830/1.7840。

根据上述市场条件如何进行套汇?若以2000 万美元套汇,套汇利润是多少?解:根据市场结构情况,美元在伦敦市场比纽约贵,因此美元投资者选择在伦敦市场卖出美元,在纽约市场上卖出英镑(1 分)。

利润如下:2000÷1.7820×1.7830-2000=1.1223 万美元(4 分)3、如果纽约市场上年利率为10%,伦敦市场上年利率为12%,伦敦市场上即期汇率为£1=$2.20,求9 个月的远期汇率。

解:设E1 和E0 是远期和即期汇率,则根据利率平价理论有:9 个月远期的理论汇率差异为:E0×(12%-10%)×9/12=2.20×(12%-10%)×9/12=0.033。

(3 分)由于伦敦市场利率高,所以英镑远期汇率应为贴水,故有:E0=2.20-0.033=2.167。

(2 分)4、某英国人持有£2000 万,当时纽约、巴黎和伦敦三地的市场汇率为:纽约$1=FF5.5680;巴黎:£1=FF8.1300;伦敦:£1=$1.5210,是否存在套汇机会?该英国人通过套汇能获利多少?解:根据纽约和巴黎的市场汇率,可以得到,两地英镑和美元的汇率为£1=$8.1300/5.5680=£1=$1.4601,与伦敦市场价格不一致,伦敦英镑价格较贵,因此存在套汇机会。

(2 分)套汇过程为:伦敦英镑价格较贵,应在伦敦卖出英镑,得2000×1.5210=3042万美元;在纽约卖出美元,得3042×5.5680=16938 法郎;在巴黎卖出法郎,得:16938/8.1300=2083.37 英镑。

套汇共获利83.37 万英镑。

(3分)5. 设伦敦市场上年利率为12%,纽约市场上年利率为8%,且伦敦外汇市场的即期汇率为1 英镑=1.5435美元,求1 年期伦敦市场上英镑对美元的远期汇率?解:设E1和E0 分别是远期汇率和即期汇率,则根据利率平价理论有:一年的理论汇率差异为:E0×(12%—8%)=1.5430×(12%—8%)=0.06172(3分)由于伦敦市场利率高,所以英镑远期汇率出现贴水,故有:E1=1.5430—0.06172=1.4813即1 英镑=1.4813 美元(3 分)6、某日在伦敦和纽约两地的外汇牌价如下:伦敦市场为£1=$1.7800/1.7810,纽约市场为£1=$1.7815/1.7825。

根据上述市场条件如何套汇?若以2000 万美元套汇,套汇利润是多少?(不计交易成本)。

解:根据市场价格情况,美元在伦敦市场比纽约市场贵,因此美元投资者选择在伦敦市场卖出美元,在纽约市场卖出英镑。

(2 分)-3 - 其利润如下:2000÷1.7810×1.7815-1000=0.5615 万美元(4 分)7、某日在伦敦和纽约两地的外汇牌价如下:伦敦市场为:£1=$1.50,纽约市场为:$1=RMB8.0,而在中国上海市场上的外汇牌价为:£1= RMB14.0。

请计算:(1)由基本汇率计算出来的英镑与人民币之间的交叉汇率为多少?(2)如果一个投资者有1500万美元,请问该投资者应该如何套汇才能获利?能够获利多少(不计交易成本)?解:(1)基本汇率计算出来的交叉汇率为:1.5×8.0=12.0即£1= RMB12.0(2分)(2)先将1500 万美元在伦敦市场换成英镑,得到英镑为:1500÷1.5=1000 万英镑(1 分)再将1000 万英镑在上海市场换成人民币,得到:1000×13.0=13000 万人民币(1 分)最后将13000 万人民币在纽约市场换成美元,得到:13000÷8.0=1625 万美元从而获利为:1625—1500=125万美元(1 分)8、假设1 美元=丹麦克郎6.0341/6.0366,1美元=瑞士法郎1.2704/1.2710。

试求瑞士法郎和丹麦克郎的汇率。

解:根据题意,这两种汇率标价方法相同,则应该使等式右边交叉相除:6.0341÷1.2710=4.7452 6.0366 ÷1.2704=4.7517所以1 瑞士法郎=丹麦克郎4.7452/4.7517 (5 分)9、假设1 英镑=美元1.8181/1.8185,1 美元=瑞士法郎1.2704/1.2711。

试计算英镑与瑞士法郎的汇率。

解:根据题意,该两种汇率标价方法不同,因此应该同边相乘,有:1.8181×1.2704=2.3097 1.8185×1.2711=2.3115所以有:1英镑=瑞士法郎2.3097/2.3115 (5 分)10、2005 年11月9 日日本A 公司向美国B公司出口机电产品150 万美元,合同约定B 公司3个月后向A公司支付美元货款。

假设2005年11月9日东京外汇市场日元兑美元汇率$1=J¥110.25/110.45,3个月期期汇汇率为$1=J¥105.75/105.95试问①根据上述情况,A 公司为避免外汇风险,可以采用什么方法避险保值?②如果2006 年2 月9 日东京外汇市场现汇汇率为$1=J¥100.25/100.45,那么A 公司采用这一避险办法,减少了多少损失?①2005 年11 月9日卖出3个月期美元$150万避险保值。

②2005 年11 月9日卖三个月期$150 万获日元150万×105.75=15862.5 万日元不卖三个月期$150万,在2006年2 月9日收到$150万兑换成日元$150 万×100.25=15037.5万日元15862.5-15037.5=825 万日元答:A公司2005 年11月9 日采用卖出三个月期$150 万避险保值方法,减少损失825 万日元。

11、德国法兰克福市场6 个月期欧元存款年利率为2.5%,美国纽约市场6 个月期美元存款年利率6%,法兰克福欧元兑美元即期汇率£1=$1.1025/1.1045,美元6 个月期的远期差价300/310。

试问:①法兰克福外汇市场6个月期汇率为多少?②假设有一德国投资者持有50 万欧元作6 个月短投资,他投资在哪一个市场获利更多,并计算获利情况(不考虑交易成本)。

①法兰克福外汇市场3 个月期美元汇率为£1=$1.1325/1.1355②投资在德国50 万×(1+2.5%×1/2)=£506,250 投到美国现汇市卖欧元买美元50 万×1.1025=$551,250 投资美国6 个月551,250×(1+6%×1/2)=$567,787.5 卖 6 个月远期美元567,787.5÷1.1355=£500,033.025 £506,250-£500,033.025=£6216.97512、设伦敦市场上年利率为10%,纽约市场上年利率为8%,且伦敦外汇市场的即期汇率为1 英镑=1.5 美元,求1年期伦敦市场上英镑对美元的远期汇率?解:设E1和E0 分别是远期汇率和即期汇率,则根据利率平价理论有:一年的理论汇率差异为:E0×(10%—8%)=1.5×(10%—8%)=0.03(3分)由于伦敦市场利率高,所以英镑远期汇率出现贴水,故有:E1=1.5—0.03=1.47即1 英镑=1.47 美元(2 分)13、假定同一时间,纽约市场英镑兑美元的汇率为£1=$2.2010/2.2015,在伦敦市场汇率为£1=$2.2020/2.2050。

问在这种市场条件下,能否套汇?以100万英镑套汇的利润是多少?(不考虑套汇成本。

)(1)可以套汇,原因分析。

2 分(2)1,000,000×2.2020÷2.2015≈1,000,227英镑4分(3)1,000,227-1,000,000≈227 英镑1 分14、在伦敦外汇市场,英镑兑美元的即期汇率为£1=$1.4457,英国和美国金融市场上,英镑和美元3个月期的年的利率分别为7.5%和6.5%,如果利率平价理论成立,求三个月远期汇率是多少?(1)、3 个月的理论汇差=1.4457×(7.5%-6%)×3/12=0.0542 4 分(2)3 个月英镑的远期汇率=1.4457-0.0542=$1.3915 4 分15、已知德国资金市场6 个月期年利率9%,美国资金市场6 个月期年利率5%,纽约市场欧元兑美元的即期汇率为1 欧元=1.3010-1.3020 美元.求(1) 纽约市场欧元6 个月期的汇率为多少?(2) 纽约市场欧元的升贴水年率为多少?解:(1)E1=E0(ia-ib)+E0=1.3010×(5%-9%)×1/2+1.3010=-0.0260+1.3010=1.2750纽约市场6 个月期欧元汇率为1 欧元=1.2750美元(2)年贴水率=1.2750-1.3010×1/2×100%=-1% 1.30100/2.1840。

16、如果纽约市场上美元的年利率为12%,伦敦市场上英镑的年利率为16%,伦敦市场上即期汇率为£1=$2.2000,求3 个月的远期汇率。

解:设E1 和E0 是远期和即期汇率,则根据利率平价理论有:3 个月远期的理论汇率差异为:E0×(16%-12%)×3/12=2.2000×(16%-12%)×3/12=0.0220(3 分)由于伦敦市场利率高,所以英镑远期汇率应为贴水(2 分),故有:E0=2.2000-0.0220=2.1780 (2分)17.纽约和纽约市场两地的外汇牌价如下:伦敦市场为£1=$2.1810/2.1820,纽约市场为£1=$2.1830/2.1840。

根据上述市场条件如何进行套汇?若以2000万美元套汇,套汇利润是多少?解:根据市场报价情况,美元在伦敦市场比纽约贵,因此美元投资者选择在伦敦市场卖出美元,在纽约市场上卖出英镑(3 分)。