中国股权众筹投资者保护立法探析

我国股权众筹的发展现状和法律问题初探

我国股权众筹的发展现状和法律问题初探作者:褚斐斐来源:《时代金融》2016年第08期【摘要】近年来,我国股权众筹行业迅速发展,股权众筹的法律风险也逐步显现。

现阶段,针对这些法律风险,股权众筹平台及其投资人和融资人可以采取多种风险自行规避措施;但是,长期来看,股权众筹相关法律法规亟待出台与完善。

【关键词】股权众筹法律风险风险防范一、引言我国股权众筹行业发展迅速,凸显的法律风险也亟待解决。

如果这些法律风险无法被解决,股权众筹的发展很可能受到一定限制。

因此,我们不但需要了解现在股权众筹行业的现状,还应该对存在的法律风险进行分析。

二、股权众筹发展现状和现存法律风险(一)发展现状2014年、2015年两年间,股权众筹迅速发展,成为继P2P之后互联网金融领域的又一重要增长点。

目前中国股权众筹行业呈以下趋势:1.平台数量快速增加。

截至2015年11月,正常运营的众筹平台有接近320家,是2014年底的2倍以上。

众筹平台数量的增加不仅依赖于专注众筹行业的机构先发制人、步步为营,更源于电商巨头、科技媒体、传统金融机构逐渐涉足众筹行业。

2.融资项目多元发展。

2015年股权众筹投资主要集中于“生活服务、文化传媒、智能硬件、企业服务”四大领域。

但股权众筹并不仅仅局限于上述四个领域,而是呈现多元化发展的趋势,凡具有较大成长空间、易于被大众理解的融资项目都可能成为股权众筹投资的热门。

3.融资规模急剧扩张。

2014年,众筹行业总成交额接近20亿元,大于之前历年总和的5倍;2015年上半年,众筹行业总成交额超过2014年的两倍;全年总成交额有望达到百亿元人民币。

可见,股权众筹的融资规模逐渐扩大。

(二)法律风险股权众筹有着光明前景和广阔发展空间,但也存在着很多问题。

众筹作为互联网金融的一种形式,和其他互联网金融模式相比,法律风险较突出。

1.触及公开发行证券红线的风险。

股权众筹是基于互联网渠道的融资模式,而互联网是一种具有极强开放性的媒体。

论我国公益众筹法律制度的完善

论我国公益众筹法律制度的完善随着我国社会的不断发展,公益众筹已成为众多慈善和可持续发展组织最受欢迎的资金来源之一,公益众筹不仅可以帮助他们完成他们所做的工作,还可以帮助他们创造动力,并倡导他们的理念。

但是,公益众筹由于法律法规的不充分,也存在一些问题,严重影响了捐赠的安全性和有效性。

为此,完善公益众筹的法律制度显得尤为重要。

首先,要加强公益众筹的法律审查。

当前,公开募捐需要满足《中华人民共和国公开募捐法》的相关规定,从而获得审批许可。

但是,由于管理部门有限,公益众筹的审查速度比较慢,导致慈善机构无法及时举办众筹活动,浪费了宝贵的时间。

因此,相关部门在立法上还应该加快公益众筹的法律审查过程,采取快速反应的方式来完善公益众筹的审批流程。

其次,也应该加强公益众筹的监管。

目前,已有相关部门对公益众筹活动进行部分监管,但仍有很大空间提高。

例如,不同公益众筹网站之间存在很大的规模差距,缺乏统一的行业标准,造成了行业各利益相关者间不公平竞争的现象;另外,反欺诈和安全性技术方面也需要进一步完善,以确保捐赠者资金的安全性,同时也确保公益众筹平台能够长期发展。

此外,也应该加强公益众筹的教育宣传工作。

由于绝大多数慈善机构和慈善项目的相关资讯往往不够充分,使得很多捐赠者不够了解,从而降低了捐赠者参与捐赠的热情。

因此,政府和公益众筹平台应该加大宣传力度,深入到社区小区,发放宣传Home 和小册子,积极推动公益理念,以及就慈善项目进行宣传。

总之,完善公益众筹的法律制度对于推动公益事业的发展以及确保受到帮助者的合法权益有着重要的作用。

在当前社会,法律法规是社会运行的重要保障,所以要求我们重视完善公益众筹的法律制度,为公益事业发展努力。

《2024年互联网金融股权众筹行为刑法规制论》范文

《互联网金融股权众筹行为刑法规制论》篇一一、引言随着互联网技术的迅猛发展,互联网金融已成为全球金融领域的重要力量。

其中,股权众筹作为一种新型的融资模式,为中小企业及创新型企业提供了更为便捷的融资渠道。

然而,伴随其快速发展,亦出现了诸多问题,如欺诈、非法集资等刑事风险。

因此,对互联网金融股权众筹行为的刑法规制显得尤为重要。

本文旨在探讨互联网金融股权众筹行为的刑法规制现状、问题及未来发展方向。

二、互联网金融股权众筹的概述互联网金融股权众筹,是指通过互联网平台向众多投资者募集资金,以支持公司创业或业务发展的一种融资方式。

这种模式打破了传统融资模式的局限性,使得更多的小微企业和创新型企业得以获得资金支持。

然而,其发展过程中也暴露出一些问题,如平台违规操作、信息披露不实等。

三、互联网金融股权众筹的刑法规制现状当前,我国针对互联网金融股权众筹的刑法规制主要依据《刑法》、《证券法》等法律法规。

这些法规对欺诈发行证券、非法集资等行为进行了明确规定,为打击相关犯罪提供了法律保障。

然而,随着互联网金融股权众筹的快速发展,现有法律法规已难以完全适应新的发展形势,存在一些问题和不足。

四、互联网金融股权众筹刑法规制存在的问题(一)法律法规滞后现有法律法规未能及时跟上互联网金融股权众筹的发展速度,导致一些新型犯罪行为无法得到及时有效的打击。

(二)监管体系不完善监管部门在执法过程中存在一定程度的监管盲区,导致部分违法犯罪行为得以逃脱法律制裁。

(三)投资者保护不足在互联网金融股权众筹中,投资者的权益保护机制尚不完善,导致投资者面临较高的风险。

五、完善互联网金融股权众筹刑法规制的建议(一)完善法律法规应加快制定和完善相关法律法规,明确互联网金融股权众筹的合法性和监管要求,为打击相关犯罪提供更为明确的法律依据。

(二)加强监管力度监管部门应加强与相关部门的沟通协作,完善监管体系,弥补监管盲区,确保互联网金融股权众筹的合规发展。

(三)保护投资者权益应建立健全投资者保护机制,加强对投资者的教育和引导,提高投资者的风险意识。

论我国股权众筹的法律规制

论我国股权众筹的法律规制股权众筹是指通过互联网平台向公众募集股权融资的行为。

我国股权众筹的发展迅速,为中小企业、创业者和投资者提供了更多的融资和投资机会,促进了创新和创业。

为了保护投资者利益、规范市场秩序,我国对股权众筹进行了法律规制。

本文将就我国股权众筹的法律规制进行探讨。

我国股权众筹的法律依据主要包括《公司法》、《证券法》、《信托法》、《互联网金融监督管理暂行办法》等法律法规。

《公司法》明确规定了公司股权融资的法律地位和程序,为股权众筹提供了法律支持;《证券法》规定了股权众筹属于证券发行行为,应当受到证券监管的规范;《互联网金融监督管理暂行办法》对互联网金融业务进行了明确规定,包括股权众筹在内的互联网金融业务都需要根据该办法规范经营。

这些法律法规为我国股权众筹提供了合法的法律依据。

1. 股权众筹平台的准入和备案制度为规范股权众筹市场,保护投资者权益,我国设立了股权众筹平台的准入和备案制度。

根据《互联网金融监督管理暂行办法》,股权众筹平台需要向监管部门备案,并满足一定的条件才能获得经营资格。

监管部门会对股权众筹平台的资金实力、经营团队、合规经营等方面进行审核,确保股权众筹平台具有合法的运营条件。

2. 股权众筹项目的信息披露要求为保护投资者利益,我国规定股权众筹项目需要进行信息披露,包括公司经营状况、财务状况、风险提示等信息。

投资者可以通过股权众筹平台获取相关信息,全面了解项目情况,做出理性的投资决策。

股权众筹平台也需要对项目方进行严格审核,确保项目信息的真实性和合法性。

3. 投资者适当性管理我国对股权众筹投资者实行适当性管理,即只有符合一定条件的投资者才能参与股权众筹。

这些条件包括投资者的风险承受能力、投资经验、财务状况等。

通过适当性管理,可以降低投资者的风险,提高投资者的投资决策水平。

4. 股权众筹资金监管为防范资金风险,我国设立了股权众筹资金监管制度。

股权众筹平台需要与第三方支付机构合作,建立独立的资金监管账户,将投资者的资金与项目方的资金进行隔离存管,确保投资者资金的安全。

浅析新国九条对中小投资者权益保护的影响

浅析新国九条对中小投资者权益保护的影响

叶 芳 中 国 中煤 能 源股 份 有 限 公 司 北 京 1 O O1 2 O

摘要: 中小投 资者是 我 国资 本市场 的主要 参与群体 , 是 资 本市场持 续健康 发展 的基础 。伴 随资本市 场的不 断 发展 ,

二 投 资者保 护 “ 新 国九条”政策解读

近年来 中国股市 的表现 连续熊霸全球 , 本质上与缺乏对 中小 投资者保 护密切相关。正如证监会主席 肖钢所言 :“ 真正捍卫市 场公平和平等的原则 , 就 必须旗帜鲜明地保护 中小投资者 。保护 中小 投资者就是保护资本 市场 , 保护 中小投资者就是保护全体投 资者 。”2 0 1 2 年1 0 月, 证监会下属投资者保护局成立并投入运作 , 致力 于保 护投资者利益 ; 2 0 1 3 #2 月 ,“ 中证投资者发展 中心 ”挂 牌 成立 , 定位是 专门从事 投资者权益保护的公益性机构 ; 2 0 1 3 年9 月,“ 1 2 3 8 6 ”投资者热线开通 ; 2 0 1 3 年l 2 月, 国务院办公厅发布 “ 关 于进一步加强资本市场 中小投资者合法权益保护 工作的意见”( 国

中 小 投 资 者 的 权 益 保 护 问题 逐 渐 成 为 一 个 热 门 话 题 。 由 于 决 策 能 力 、 信 息 获 取 、抗 风 险 能 力 和 自我 保 护 能 力不 足, 中 小投 资 者 往 往 处 于 弱 势 地 位 , 合 法权 益 容 易 受 到 侵 害 。 本 文剖 析 了 中 小投 资 者 权 益 保 护 方 面存 在 的 问 题 , 对 国务院出 台的 “ 新 国九 条”政 策进行 了解读 , 分析 了其对 中国资本市场 的影响及对投 资者 关 系管理提 出的挑 战 。 关键词 : 中小投 资者 ; 权 益保 护 ; 新 国九 条

股权众筹风险分析与防范措施概述

股权众筹风险分析与防范措施概述股权众筹是指通过互联网平台将投资者聚集起来,以集体方式向创业企业提供资金支持,并获得相应的股权份额。

股权众筹的风险较大,需要投资者和企业充分了解和防范。

本文将对股权众筹的风险进行分析,并提出相应的防范措施。

首先,股权众筹的信息不对称风险。

由于众筹项目的信息披露和透明度不高,投资者往往难以获取到真实的企业信息和财务状况。

同时,一些创业者也可能夸大项目前景以吸引投资者。

为了避免这种风险,投资者应该充分了解项目背景和经营能力,选择有信誉的平台和项目进行投资。

其次,股权众筹存在投资流动性风险。

与传统投资方式不同,股权众筹往往具有较长的投资期限,并且投资资金无法随时取出。

如果项目出现问题,投资者可能无法及时退出或回收资金。

为应对这一风险,投资者需要明确投资周期和退出机制,并在投资前做好充分的风险评估。

第三,股权众筹存在市场风险。

由于股权众筹是一种新兴的投融资模式,相关法律法规尚不完善,监管不足,可能存在灰色地带。

此外,创业企业的市场风险本身就很高,众筹项目的成功率较低。

因此,投资者应该了解相关法律法规,选择经过认证和监管的平台,并进行充分的尽职调查,以减小投资风险。

最后,股权众筹存在经营风险。

创业企业本身的经营风险无法忽视,如果项目运营不善或者市场环境变化,可能导致投资失败。

为了应对这种风险,投资者应该选择有经验和专业团队管理的创业企业,同时了解项目运营计划和市场竞争情况。

为了降低股权众筹的风险,投资者和企业都需要合理应对。

投资者应该充分了解项目和平台的情况,进行风险评估和尽职调查,选择合适的项目进行投资。

同时,企业应该提高信息披露的透明度,积极与投资者沟通,建立良好的信任关系。

此外,政府和监管机构也应加强对股权众筹的监管和规范,确保市场的健康发展。

我国众筹融资现状及问题分析

我国众筹融资现状及问题分析【摘要】我国众筹融资是一种创新的融资方式,已经在我国逐渐发展壮大。

本文首先介绍我国众筹融资的发展历程,然后分析了其不同类型和特点,以及其优势和局限性。

接着,文章探讨了我国众筹融资存在的问题及面临的挑战,以及未来发展的趋势。

结论部分探讨我国众筹融资的前景并提出建议,希望能够为我国众筹融资的健康发展提供有益参考。

【关键词】众筹融资、我国、发展历程、类型、特点、优势、局限性、问题、挑战、趋势、前景、建议。

1. 引言1.1 我国众筹融资现状及问题分析我国众筹融资在发展过程中也面临着一些问题和挑战。

由于监管不完善,存在着一些不法分子利用众筹平台进行诈骗活动的情况。

部分众筹项目缺乏透明度和信息披露,投资者难以进行有效的风险评估。

我国众筹市场竞争激烈,一些平台存在恶性竞争和利益输送的情况。

我国众筹融资在取得成功的也需要面对这些问题和挑战。

加强监管力度,提高众筹平台的透明度和信息披露水平,促进众筹市场的健康发展,是当前我国众筹融资发展的重要任务。

政府、行业协会和企业应共同努力,推动众筹融资行业的规范化和健康发展,为我国创新创业提供更多的资金支持和机会。

2. 正文2.1 我国众筹融资的发展历程我国众筹融资的发展历程可以追溯到近十年前,随着互联网科技的发展,众筹融资逐渐成为一种新型的融资方式。

最初,我国的众筹融资主要是在音乐、影视、文化创意等领域开始兴起,吸引了一大批创业者和投资者的参与。

随着政府对众筹融资的政策支持和监管规范的逐步完善,我国众筹融资逐渐向更多领域拓展,包括科技创新、农业、教育等行业。

在发展的过程中,我国的众筹融资也经历了一些阶段性的变化。

一开始,众筹项目以小额、个体化的为主,投资者多为个人。

随着行业的不断发展,众筹融资逐渐向规模化、专业化发展,吸引了更多机构投资者的进入。

目前,我国的众筹融资市场规模不断扩大,逐渐成为创新创业领域的重要融资手段之一。

我国众筹融资的发展历程充满挑战和机遇。

股权众筹案例及法律分析

股权众筹案例及法律分析一、股权众筹平台运营模式(一)平台业务范围和操作流程1.平台业务范围2.平台运营的具体操作流程(二)平台操作流程关键环节1、投资者审核2、项目审核3、线下撮合投资者和创业者达成投融资合议4、投资人入资(三)平台资金管理二、股权众筹的法律风险三、股权众筹的法律风险一、股权众筹平台运营模式以三个在我国影响较大的股权众筹平台——创投圈、天使汇、大家投为例,从平台业务范围和操作流程、平台操作流程关键环节、平台资金管理三个方面进行分析,对股权众筹运营模式进行总结。

(一)平台业务范围和操作流程1.平台业务范围股权众筹平台目前的主要业务就是为初创企业种子期融资提供平台,审核并向投资者推荐项目,使初创企业有机会直接接触到中国顶级的投资者,同时使投资者可以通过平台找到高质量的项目。

除此之外,创投圈、天使汇还有直接为项目进行直接投资的业务。

同样的,大家投也为线上投融资合议达成后提供线下的有限合伙企业设立甚至工商登记的服务,以及之后的入股协议的促成服务。

可以看出,目前的股权众筹平台不仅致力于线上线下撮合投创双方,也致力于投资合议打成之后的整个投融资过程。

2.平台运营的具体操作流程总结三家平台的运营流程,初创企业种子期融资一般都需要通过线上线下两个阶段进行,具体包括“注册账号→填写个人信息→创建项目→发送商业方案→投资人线下约谈→约谈成功投资人投资→线下增资手续”七个阶段。

下图是大家投提供的流程图,其与其它两家平台的操作流程基本一致:(二)平台操作流程关键环节下面结合平台目前存在的两种融资模式:“快速合投”模式与“领投+跟投”模式对平台运营流程的几个关键环节进行介绍和分析。

所谓“快速合投”是天使汇推出的一种融资模式,这种模式的特点主要是为合投设置了时间壁垒,即对每个融资项目都设置30天的投资周期。

而所谓“领投+跟投”是天使汇与大家投平台上都存在的一种模式,该模式的特点在于拥有一定领域投资经验和风险承担能力的投资者通过平台审核后成为该领域的“领投人”,“领投人”通过分享投资经验,带领“跟投人”进行合投,领投人因此获得跟投人的利益分成以及项目方的股份奖励。

浅议股票发行注册制下中小投资者的权益保护

浅议股票发行注册制下中小投资者的权益保护【摘要】在股票发行注册制下,中小投资者的权益保护问题备受关注。

本文从现状、存在问题和挑战、加强保护措施、监管部门责任和投资者自我保护意识培养等五个方面进行探讨。

目前,中小投资者在股票市场中面临着信息不对称、风险意识不足等问题,同时监管部门在加强监管力度方面也亟待加强。

为了保护中小投资者的权益,需要完善相关法律法规,加强投资者教育,提高中小投资者的自我保护意识,同时也需要全社会共同努力,形成一个良好的投资环境,从而保障中小投资者的合法权益。

通过努力,中小投资者的权益保护将迎来更好的发展。

【关键词】股票发行注册制、中小投资者、权益保护、监管、措施、法律法规、投资者教育、责任、挑战、社会责任、自我保护意识、完善制度1. 引言1.1 背景介绍股票发行注册制是我国资本市场改革的一项重要举措,旨在加强对企业信息披露的监管,保护中小投资者的合法权益。

随着我国经济的快速发展和资本市场的不断完善,中小投资者在股票市场中的地位愈发重要。

在股票发行注册制下,中小投资者的权益保护仍面临一些挑战和问题。

中小投资者作为市场的参与者,其权益受到公司信息披露、内幕交易、市场操纵等多种因素的影响。

在信息披露不透明、内幕交易屡禁不止的情况下,中小投资者往往处于信息不对称的劣势地位,容易受到市场操纵和恶意炒作的影响。

这使得中小投资者的权益难以得到有效保护,面临着较大的风险和损失。

为了加强中小投资者的权益保护,在股票发行注册制下需要采取一系列措施。

监管部门应加强对公司信息披露的监管力度,建立健全的市场监管体系,严厉打击内幕交易和市场操纵行为。

中小投资者也应提高自我保护意识,增强风险防范能力,避免不必要的投资风险和损失。

通过共同努力,才能实现中小投资者权益的有效保护,促进资本市场的稳健发展。

1.2 研究意义股票发行注册制下中小投资者的权益保护是当前金融市场改革中一个备受关注的问题。

中小投资者在股票市场中扮演着重要的角色,他们的权益保护直接关系到市场的稳定和健康发展。

《2024年互联网金融股权众筹行为刑法规制论》范文

《互联网金融股权众筹行为刑法规制论》篇一一、引言随着互联网技术的迅猛发展,互联网金融领域应运而生,股权众筹作为互联网金融的一种新兴模式,在促进资本市场发展、推动创新创业方面起到了积极的作用。

然而,其迅速发展的同时也暴露出一些问题,如信息披露不透明、投资者保护不力等。

为保障金融市场的稳定和投资者权益,有必要对互联网金融股权众筹行为进行刑法规制。

本文将从互联网金融股权众筹的概念、特点及现状出发,探讨其刑法规制的重要性及具体措施。

二、互联网金融股权众筹概述互联网金融股权众筹是指通过互联网平台向众多投资者募集资金,以支持特定项目或企业发展的融资方式。

其特点包括:融资门槛低、投资门槛低、信息披露透明等。

然而,由于缺乏有效的监管机制,一些非法行为如欺诈、虚假宣传等也在互联网金融股权众筹领域频发,严重影响了投资者的合法权益和市场秩序。

三、刑法规制的重要性为维护金融市场的稳定和投资者权益,对互联网金融股权众筹行为进行刑法规制显得尤为重要。

首先,刑法具有严厉的制裁性,能够有效遏制非法行为的发生;其次,刑法作为金融市场的最后一道防线,能够为其他监管措施提供有力支持;最后,刑法在保护投资者权益方面具有重要作用,为投资者提供法律保障和救济途径。

四、刑法规制的具体措施针对互联网金融股权众筹行为的刑法规制,应遵循以下具体措施:1. 完善立法体系:在刑法中明确规定针对互联网金融股权众筹领域的犯罪行为及相应刑罚,使司法实践有法可依。

2. 加强执法力度:加大执法机关对互联网金融股权众筹领域的监督和检查力度,及时发现和查处违法行为。

3. 强化信息披露:要求平台和项目方充分披露相关信息,保障投资者知情权,降低信息不对称风险。

4. 保护投资者权益:建立健全投资者保护机制,为投资者提供法律援助和救济途径。

5. 完善刑事司法解释:针对互联网金融股权众筹领域的特殊情况,制定相应的刑事司法解释,明确犯罪构成要件和量刑标准。

五、结论互联网金融股权众筹作为新兴的融资方式,在推动经济发展和创新创业方面发挥了积极作用。

互联网平台股权众筹法律风险分析

互联网平台股权众筹法律风险分析一、法律监管不完善当前我国对互联网平台股权众筹的监管还不够完善,相关法律法规还处于不断完善的阶段。

虽然《中华人民共和国合同法》、《公司法》等相关法律对股权众筹有所涉及,但并没有明确的针对互联网平台股权众筹的专门法规。

这样一来,就给互联网平台股权众筹带来了一定的法律风险。

在法律监管不完善的情况下,互联网平台股权众筹可能存在各种合规风险。

互联网平台在进行股权众筹活动时,可能由于对法律法规不够了解或监管不到位,导致一些合规问题的出现。

这些问题可能涉及到融资方和投资方的权益保护、信息披露、资金监管等方面,一旦出现问题,将会给股权众筹双方带来严重的损失。

监管不完善也会导致互联网平台在进行股权众筹时存在模糊的法律边界。

这就给互联网平台股权众筹的经营活动带来了一定的不确定性,可能会使互联网平台在进行股权众筹时无法明确自己的法律责任和义务,出现违规行为的风险。

二、信息披露风险在股权众筹过程中,信息披露是非常关键的一环。

而互联网平台股权众筹中的信息披露风险主要体现在以下几个方面:信息披露的真实性和准确性风险。

在进行股权众筹时,融资方需要向投资方披露大量的信息,包括公司的财务状况、经营状况、前景展望等。

如果这些披露的信息不真实或不准确,将很容易导致投资者的损失,同时也会给互联网平台和融资方带来法律责任。

信息披露的保密性风险。

在股权众筹过程中,融资方可能会向投资者披露一些商业机密和核心竞争力等信息。

如果这些信息泄露,可能会对融资方的利益造成损害,同时也会对整个股权众筹过程带来负面影响。

三、风险投资人退出机制在股权众筹中,投资人的退出机制是一个非常重要的问题。

在互联网平台股权众筹中,风险投资人的退出机制存在一定的法律风险。

互联网平台股权众筹中的退出机制可能存在不确定性。

由于股权众筹是一个新兴的融资模式,其退出机制可能并不完善,投资人在退出时可能会面临各种风险和不确定性,这就给投资人带来了一定的不确定性和风险。

[权益保护法,股东,制度]浅谈中小股东权益保护法律制度

![[权益保护法,股东,制度]浅谈中小股东权益保护法律制度](https://img.taocdn.com/s3/m/e7baac380975f46526d3e101.png)

浅谈中小股东权益保护法律制度摘要股东权益特别是中小股东权益的保护是公司法的核心问题,由于中小股东的股权比较分散,在实践中极易受到侵害。

因此,如何有效地保护中小股东的合法权益也成为一个非常引人关注的话题。

本文主要通过探讨和分析公司法对中小股东权益保护的具体措施来针对性地提出完善中小股东权益保护法律制度的建议,以期更有效、更全面地保护中小股东的利益,进一步推动公平、正义价值的实现。

关键词中小股东权益保护法律制度作者简介:王学先,大连理工大学管理学部副教授,研究方向:民法、知识产权;孙曰娜,大连理工大学公共管理与法学学院硕士研究生,研究方向:民商法。

在我国,公司内部控股股东与中小股东的利益矛盾日益凸显,司法实践中,大股东或控股股东更是肆意侵害中小股东的股东权益。

限制大股东特别是控股股东的肆意侵害行为,切实为中小股东的合法权益提供法律保护成为法律公平、正义价值的迫切要求。

2005年修改的公司法提出了一系列的新途径和方法来实现对中小股东权益的保护,但在实际实施中仍然有不足和缺陷,需要法律予以进一步完善与加强,从而促进我国公司法律制度的不断健全,进而推动社会的进步。

一、中小股东权益保护法律制度概述(一)中小股东的概念关于中小股东概念的界定,笔者认为中小股东可以界定为在公司中对公司事务不具有控制权、对公司没有实际控制和支配能力的股东,主要指股东因其在公司中所持股份较少,占公司所有股份的比例较低,而无法形成对公司业务和董事会组成的掌控权,根据其股份所享有的较少表决权不能有效地参与公司事务的决策,进而不能对公司重大决策和重大经营方针政策的制定产生绝对的持续性的影响力的股东。

(二)中小股东权益的概念中小股东权益是指上述对公司无实际控制力的股东基于其股东资格和股份而获取公司经济利益并参与公司经营管理的权利。

这种权利按照行使目的的标准,可以分为共益权和自益权:共益权指股东即为谋求自身利益,又为谋求公司利益而参与公司经营、管理、决策而享有的一系列权利,如股东表决权、股东大会决议撤消诉权、知情权、股东大会自行召集权、累计投票权、提案权、质询权等;自益权是指股东为谋求自身资产收益而基于其股东资格和股份享有的一系列权利,如股利分配请求权、新股认购优先权、剩余财产分配请求权、股份转让权等。

投资者权益保护与维权守护客户合法权益

投资者权益保护与维权守护客户合法权益近年来,随着经济全球化的发展和资本市场的繁荣,投资者权益保护和维权问题备受关注。

作为金融领域的参与者,投资者的权益被认为是金融市场运作的基石,确保其合法权益得到保护和维护,不仅是保障金融市场稳定的重要因素,也是促进金融市场健康发展的关键所在。

因此,建立起相应的机制和措施,保护和维权投资者的合法权益显得尤为重要。

一、投资者权益保护的意义投资者权益保护的意义在于规范金融市场的秩序、维护市场信心和增强金融机构的管理能力。

首先,投资者权益保护有助于规范金融市场的运行秩序。

投资者作为金融市场的参与者,其权益的保护不仅有助于提高市场的透明度,还可以有效防范操纵市场等违规行为的发生,维护市场的公正公平。

其次,投资者权益保护能够增强市场信心。

只有投资者对金融市场的公正性、透明度以及自身的合法权益保护有信心,才能更加积极地参与市场,从而促进市场的流动性和活跃度。

最后,投资者权益保护还有助于提升金融机构的管理能力。

对于金融机构而言,保护投资者权益意味着要加强风险管理、内部控制等方面的能力,从而提升自身的竞争力和可持续发展能力。

二、投资者权益保护的基本原则投资者权益保护的基本原则包括公正、公平、透明和全面。

首先,公正性是投资者权益保护的基本要求。

公正性不仅体现在市场监管机构的公正执法,还包括市场参与者之间的公正交易。

其次,公平性是投资者权益保护的核心原则。

要保障投资者的权益不受歧视,不受不公平交易等不良行为的侵害。

再次,透明度是投资者权益保护的重要保障。

市场信息的透明对于投资者作出准确、明晰的投资决策至关重要。

最后,全面性是投资者权益保护的基本要求。

投资者权益保护应涵盖各个方面,不仅包括交易的全过程,还应包括投资者的信息披露、知情权等方面的保护。

三、投资者权益保护的主要措施为了保护和维权投资者的合法权益,各国都采取了一系列措施。

其中,建立健全法律法规是保护投资者权益的基础。

法律法规的制定既需要充分考虑国际经验,也需要兼顾国内实际情况,确保法规的科学性、务实性和可操作性。

股权众筹的立法进程

股权众筹的立法进程关于股权众筹的法律(人大及其常委会的立法)是没有的。

因此,对于股权众筹的监管还存在空白的地方。

而目前拟修改证券法对股权众筹问题进行调整。

那么证券法修改的进程怎么样?下文律伴小编为大家整理了这方面的问题,欢迎大家阅读了解!7月初,在6月的股市巨震后市场就已经开始产生一个重大疑问,股权众筹是否会遭遇a股巨震的黑天鹅:以“注册制”改革为焦点的新《证券法》出台推迟,因而导致股权众筹相关法律出台遭遇难产?十二届全国人大常委会第十六次会议8月29日闭幕,《证券法》草案无缘此次审议,这也引起了市场各方的关注。

具体法律规范年内或难出台十二届全国人大常委会第十六次会议于2015年8月29日闭幕,备受投资人和各类企业期待的《证券法》修改草案无缘此次审议。

而有参与《证券法》修订的专家表示,这在一定程度上也与6月以来资本市场的震荡有关。

《证券法》修改已经列入今年人大的立法计划。

其中,“注册制”改革是本次证券法修改的最大亮点。

与此同时,众筹行业相关人士也对笔者表示,《证券法》修改过程中或将股权众筹相关规定纳入其中,这将成为股权众筹行业的行动指南与最权威的法律指引,因此备受众筹行业期待。

今年4月20日,《证券法》修订草案提请十二届全国人大常委会一审。

根据立法安排,一审之后,修订案将向社会公开征求意见,意见征求完毕之后,会进行二审、三审。

而6月末以来的股市巨震,让前景突然变得不再明朗起来。

而事实印证了市场的猜测。

截至目前,《证券法》修订草案尚未进行公开征求意见,全国人大常委会8月会议亦无相关审议内容。

这或许意味着证券法修订二读将继续延后,下两次审议的时间窗口为今年10月、12月,也就是说,《证券法》二审,最快也得在10月进行。

新《证券法》年内推出希望渺茫。

由此,股权众筹年内出台具体法律规范,确定“玩法”的目标无疑也就蒙上了阴影。

证券市场顶层设计仍需完善从实质上看,有专家认为,证券市场的顶层设计仍需要完善是新《证券法》修订延迟的重要原因。

众筹的法律风险及规制

众筹的法律风险及规制众筹的法律风险及规制众筹,即群众筹资,是指募资者通过平台〔一般通过互联网〕集合众多个人投资者小额投资,以支持其创业经营或其他社会事业的新型融资模式.众筹根据模式不同又可以分为四种:1.捐赠众筹即通过互联网平台投资者对工程进行无偿捐赠,不求回报,一般只追求精神层面的收获;2.预售回报型众筹即投资者通过互联网平台对工程或公司进行投资并在约定期限内获得产品、效劳、体验或其他形式的回报;3.债权众筹( P2P借贷)即募资者通过互联网平台向投资者筹资,承诺给予回报即本金和利息; 4.股权众筹即本文的研究重点,简而言之就是筹资者以股权作为回报吸引投资者工程或公司进行投资。

众筹通过互联网平台公开推广初创企业或个人的工程为其提供资金支持,以其低门槛、低本钱、多样性、高效率等优点赢得了不少机遇。

股权众筹在我国还处于初始开展阶段,但行业创新的步伐远远地走在了法律标准的前面。

在法律根底缺失的情况下,众筹平台管理不严、交易规那么不完善,导致现实中投资者面临着信息不对称、合同欺诈、工程估值过高、平台“资金池”、缺乏投后管理等诸多风险。

一、涉及众筹融资的相关文件 1、标准性文件我国目前还未出台专门针对众筹融资的行政法规和部门规章,涉及的其他文件主要是《关于促进互联网金融健康开展的指导意见》〔以下简称《指导意见》〕,其中在第〔九〕局部对股权众筹融资做出专门规定,明确“股权众筹融资主要是指通过互联网形式进行公开小额股权融资的活动”、“必须通过股权众筹融资中介机构平台(互联网网站或其他类似的电子媒介)进行”、“股权众筹融资方应为小微企业”、“股权众筹融资中介机构可以在符合法律法规规定前提下,对业务模式进行创新探索”等内容,上述规定将股权众筹融资确定为公开小额股权融资。

2、中国证监会下发的工作文件中国证监会于2022年8月3日发布的《关于对通过互联网开展股权融资活动的机构进行专项检查的通知》〔以下简称《通知》〕,要求各证监局对通过互联网开展股权融资中介活动的机构平台进行专项检查,同时致函各地政府积极配合专项检查工作。

基金的投资者权益保护法律法规

基金的投资者权益保护法律法规投资者权益保护是国家金融市场健康发展的关键之一,也是保护投资者合法权益、促进投资者信心的重要手段。

在基金市场中,为了保障投资者的权益,国家制定了一系列法律法规,并不断完善和加强投资者保护的措施。

一、基金法律法规的制定背景金融市场的快速发展,使得基金行业成为了投资的重要领域。

然而,由于投资风险、信息不对称等问题的存在,投资者的权益也面临着一定程度的侵害。

为了有效保护投资者的权益,国家制定了一系列法律法规。

二、基金法律法规的内容和意义1.《证券投资基金法》:该法是我国第一部以基金为对象的专门性法律。

法律明确了证券投资基金的设立、运作、监管等方面的内容,为投资者提供了明确的法律依据。

2.《证券法》:该法对基金管理公司、基金托管人、基金销售机构等进行了监管,保障了基金投资者的合法权益。

3.《基金合同管理暂行办法》:该办法规定了基金合同的内容和管理要求,要求基金管理人在合同中明确投资者的权益,保障基金投资者的利益。

4.《基金销售机构管理办法》:该办法对基金销售机构的资格要求、销售行为等进行了监管,保护了投资者不受不法销售行为的侵害。

5.《基金投资顾问业务管理办法》:该办法对基金投资顾问的业务进行了规范和监管,保护了投资者的权益免受不当投资建议的影响。

6.《基金托管人监督管理办法》:该办法规定了基金托管人的权责和监督要求,确保基金托管人维护投资者权益的能力。

三、基金法律法规的效果和问题1.加强了投资者的保护:基金法律法规明确了投资者的权益,加强了投资者的保护。

投资者可以通过法律手段维护自己的权益,维护市场的公平与稳定。

2.规范了市场秩序:基金法律法规对基金业务的各个环节进行了监管,规范了市场秩序,减少了非法操作和违规行为的发生。

3.存在监管漏洞:尽管基金法律法规不断完善,但仍然存在监管漏洞。

一些违规行为仍然难以监管和打击,需要进一步加强监管力度。

4.投资者保护意识不足:部分投资者对基金法律法规的存在和作用了解不深,缺乏相应的保护意识,容易受到不法分子的欺骗。

股权众筹与非法集资的界限

股权众筹与非法集资的界限互联网金融的诞生顺应了网络销售、网络消费的大趋势,对此不能“赌”而只能“迎”。

目前情况下从事众筹创新。

在法律许可或者监管层认可的范围内适当创新是可行的。

但是超越了法律红线,则涉嫌非法集资,特别是股权众筹。

一、众筹(一)概念及特点众筹的兴起与缘起于美国网站kickstarter,该网站通过搭建网络平台面对公众筹资,以便使他们的梦想有可能实现。

这种模式的兴起打破了传统的融资模式,每一位普通人都可以通过该种众筹模式获得从事某项创作或活动的资金,使得融资的来源者不再局限于风投等机构。

也可以来源于普通大众。

美国于2012年4月通过的《初创企业促进法》(Jumpstart Our Business Startups Act,JOBS法案)已经为小企业通过公众小额集资模式获得股权资本扫清了法律障碍。

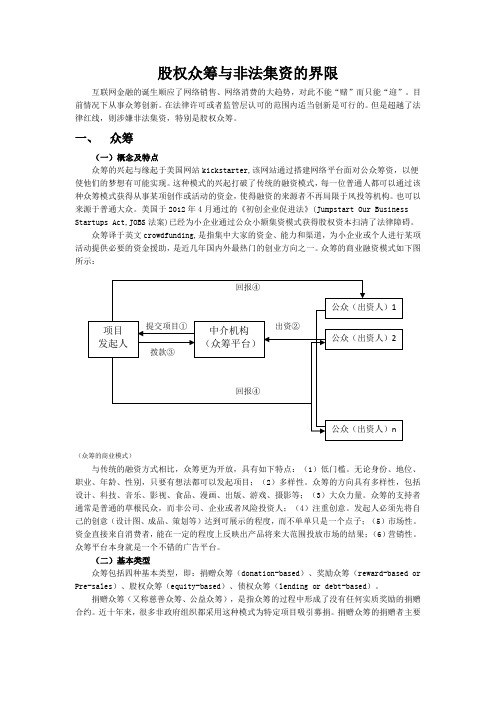

众筹译于英文crowdfunding,是指集中大家的资金、能力和渠道,为小企业或个人进行某项活动提供必要的资金援助,是近几年国内外最热门的创业方向之一。

众筹的商业融资模式如下图所示:(众筹的商业模式)与传统的融资方式相比,众筹更为开放,具有如下特点:(1)低门槛。

无论身份、地位、职业、年龄、性别,只要有想法都可以发起项目;(2)多样性。

众筹的方向具有多样性,包括设计、科技、音乐、影视、食品、漫画、出版、游戏、摄影等;(3)大众力量。

众筹的支持者通常是普通的草根民众,而非公司、企业或者风险投资人;(4)注重创意。

发起人必须先将自己的创意(设计图、成品、策划等)达到可展示的程度,而不单单只是一个点子;(5)市场性。

资金直接来自消费者,能在一定的程度上反映出产品将来大范围投放市场的结果;(6)营销性。

众筹平台本身就是一个不错的广告平台。

(二)基本类型众筹包括四种基本类型,即:捐赠众筹(donation-based)、奖励众筹(reward-based or Pre-sales)、股权众筹(equity-based)、债权众筹(lending or debt-based)。

注册制改革背景下投资者权益保护问题探讨

注册制改革背景下投资者权益保护问题探讨注册制改革背景下投资者权益保护问题探讨概述:自2014年12月12日证监会宣布启动注册制改革试点以来,中国的资本市场开始掀起了一场全面的改革风暴。

注册制作为资本市场改革的核心,旨在将发行制度由审批制向注册制转变,以实现更为市场化和法制化的特点。

然而,在注册制的实施过程中,投资者权益保护成为了一个不容忽视的问题。

本文将探讨注册制改革背景下的投资者权益保护问题,并提出相应的对策和建议。

一、注册制改革背景注册制改革是我国资本市场改革的重要一环,其主要目的是解决目前中国资本市场中存在的一系列问题,包括资源配置效率低下、行政化干预过多、信息披露不透明等。

注册制可以提高资本市场的效率和流动性,降低中小投资者的门槛,促进市场的公平与公正。

二、注册制改革面临的挑战然而,尽管注册制改革具有积极的意义,但其实施过程中也面临着一些挑战。

首先,由于注册制的核心在于市场的选择,因此投资者必须具备更强的风险识别和承担能力。

而事实上,中国的中小投资者普遍缺乏这些能力,容易受到市场波动的影响,投资风险较大。

其次,注册制改革带来了更多的信息披露要求,对公司和投资者都提出了更高的要求。

然而,由于当前我国法律法规制度不完善,信息披露不规范等问题比较突出。

三、投资者权益保护的重要性保护投资者权益是资本市场的基本原则之一,也是资本市场能够稳定发展的重要保障。

只有保护好投资者的合法权益,才能建立信任和公平的市场环境,激发投资者的积极性,吸引更多的资金进入市场。

四、加强投资者教育为了提高中小投资者的风险识别和承担能力,应加强投资者教育。

这包括加强金融知识教育、提供专业的投资咨询服务等。

同时,可以通过建立统一的投资者教育平台,提供在线和离线教育培训。

五、完善信息披露制度为了提高信息披露的透明度和规范性,应完善相关的法律法规制度,并加强对信息披露的监管机制。

同时,应加强对公司信息披露的审核和评估,确保其真实性和准确性。

股权融资中的权益保护与投资者权益保护机制分析

股权融资中的权益保护与投资者权益保护机制分析股权融资在企业发展中起着至关重要的作用,但同时也面临着一系列的风险和挑战。

在这个过程中,保护股东的权益以及投资者的权益是至关重要的。

本文将对股权融资中的权益保护和投资者权益保护机制进行分析,并探讨其重要性和实施方式。

一、股权融资中的权益保护机制1. 股权转让协议股权转让协议是股东之间进行产权交易的重要依据。

协议中应明确规定股东的权益,包括投资比例、收益分配、股权转让条件、优先购买权等。

通过股权转让协议,可以确保股东的权益得到充分的保护。

2. 公司章程公司章程是股东权益的重要法律文件,对股东权益的保护和行使起着重要作用。

公司章程应明确规定股东权益的行使方式、股东的份额比例、股利分配、股东参与决策的权利等。

通过制定公司章程,可以为股东提供权益保护的基本框架。

3. 董事会和股东大会董事会和股东大会是公司的决策机构,对权益保护至关重要。

董事会负责监督公司的经营管理,股东大会则是股东行使权益的场所。

通过加强董事会和股东大会的监督和参与,可以确保股东的权益得到充分尊重和保护。

二、投资者权益保护机制分析1. 盈余分配机制盈余分配机制是保护投资者权益的重要方式之一。

公司通过向投资者支付股息或分红,使其分享公司利润。

合理的盈余分配机制可以吸引投资者参与股权融资,保护他们的权益。

2. 信息披露制度信息披露制度是投资者权益保护的重要手段。

公司应及时、准确地向投资者披露重要信息,包括公司财务状况、经营情况、重大事件等。

通过建立健全的信息披露制度,可以提高投资者对公司的了解程度,保护其合法权益。

3. 诚信监管诚信监管是保护投资者权益的重要保障。

政府和相关机构应加强对股权融资市场的监管,打击各类违法行为,维护市场的诚信和稳定。

同时,加强投资者教育,提高投资者风险意识,也是保护投资者权益的重要手段。

三、权益保护和投资者权益保护机制的重要性权益保护是股权融资的基础,也是投资者参与股权融资的重要保障。

对商业众筹的界定与法律规制

对商业众筹的界定与法律规制商业众筹是指通过互联网平台,由大量个人投资者通过小额投资,为创业项目提供资金支持的一种融资方式。

商业众筹的界定与法律规制是为了保护投资者的利益,维护市场秩序,促进商业众筹行业的健康发展。

商业众筹的界定是指准确划定商业众筹的范围和内容,明确商业众筹与其他融资模式的区别。

商业众筹通常包括股权众筹、消费众筹和慈善众筹等类型。

股权众筹是指投资者通过购买众筹项目的股权份额,并成为众筹项目的股东。

消费众筹是指投资者通过预购众筹项目的产品或服务,并获得相应的回报。

慈善众筹是指投资者通过捐赠资金支持慈善项目或公益事业。

商业众筹的法律规制是指对商业众筹行为进行合法性和合规性的规范。

在不同国家和地区,商业众筹的法律规制存在差异。

一般来说,商业众筹需要遵守证券法、融资法、消费者权益保护法等相关法律法规。

在进行股权众筹时,需要符合相关证券法规定的条件,如投资者适当性认定、信息披露等。

在进行消费众筹时,需要保证产品或服务的质量和交付时间。

在进行慈善众筹时,需要保证捐赠资金的合理使用和效果。

商业众筹的法律规制还包括互联网金融的监管措施。

互联网金融监管的主要目标是保护投资者的权益,防范金融风险,促进金融创新。

互联网金融监管通常包括禁止违法违规行为、加强信息披露、防范金融风险等方面的要求。

对于商业众筹平台,需要具备相应的资质和备案,加强对项目方和投资者的风险管理和合规监管。

在界定和规制商业众筹时,需要兼顾创业项目的融资需求和投资者的保护需求,平衡公司发展和市场秩序的关系。

对创业项目而言,商业众筹提供了一种非传统的融资方式,能够帮助创业者获得启动资金,并借助众筹平台的资源优势,扩大市场影响力。

对投资者而言,商业众筹提供了参与创业的机会,能够享受项目成功带来的回报。

在界定和规制商业众筹时,需要维护创业项目和投资者的权益,鼓励商业众筹的发展。

也需要防范商业众筹中的风险,如投机炒作、信息不对称等问题。

商业众筹的界定与法律规制是为了保护投资者的利益,维护市场秩序,促进商业众筹行业的健康发展。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中国股权众筹投资者保护立法探析摘要本文所要探讨的对象是我国股权众筹的投资者保护问题。

虽然股权众筹目前在我国还没有获得《证券法》关于“公开发行证券”的豁免,但是2015 年7 月出台的《关于促进互联网金融健康发展的指导意见》正式确认了股权众筹作为一种公开小额发行股份募集资金的法律性质,即创新创业者或小微企业通过股权众筹融资中介机构互联网平台公开募集股本的活动。

随着我国股权众筹将对更多普通公众投资者开放,投资者的保护问题也更加凸显。

股权众筹的健康有序发展依赖于完善的投资者保护制度,如果普通公众投资者在参与股权众筹投资时面临超出其预期的重大风险,并且还缺乏相应的投资者保护制度作为保障,那么股权众筹就难以吸引投资者的参与,也无法发挥股权众筹的价值。

然而,我国目前还缺乏相应的投资者保护制度,股权众筹市场发展也缺乏统一的投资者保护规则。

本文将以境外股权众筹投资者保护制度为借鉴,分别从对股权众筹投资者、筹资者的法律规制以及对互联网股权众筹平台的投资者保护义务规定三个方面进行探讨我国股权众筹的投资者保护的实现路径,并为构建我国股权众筹投资者保护制度提出一些思考和建议。

本文第一章首先对股权众筹做了法律上的定性分析,确定我国股权众筹的法律定性应当是小额公开发行股权融资的行为,在此基础上,我国股权众筹投资者的保护问题凸显,如何处理发挥股权众筹的融资便利优势与防范金融风险、保护投资者合法权益之间的矛盾,寻求最佳的平衡点是立法者面临的难题。

第二章主要分析了境外股权众筹相关立法中对投资者的限制性规定,分别对投资限额规则、投资者分类限制规则以及领投人规则做了阐述。

投资者限额规则通过限定投资者可能损失的最大额度来控制投资者的投资风险,但是在实际执行过程中对于每个投资者的投资限额认定存在一定困难。

投资者分类限制规则理论上相对更加合理,但是在实际操作中需要建立在具有统一的投资者分类标准的前提上。

领投人规则能够解决普通公众投资者在信息获取、风险识别、投资决策等能力上的弱势,有效降低投资者的风险。

第三章主要分析了境外股权众筹相关立法中对筹资者的限制性规定,分别对筹资者资格限制规定、融资额度限制规定以及信息披露要求规定做了阐述。

在筹资者资格限制规定方面,大多数国家都规定了禁止违法失信的筹资者进行股权众筹,此外意大利股权众筹将筹资者限定在特定行业以降低股权众筹的风险。

在融资额度限制方面,境外股权众筹立法大都规定了一个年度限额。

在信息披露要求规定方面,虽然豁免了筹资者按照公开发行股票并上市所必须履行的严格信息披露义务,但对筹资者也规定了一定程度的信息披露要求以保护投资者利益。

第四章在讨论众筹平台的投资者保护义务之前,先对互联网众筹平台的法律性质做了分析,认为对我国互联网众筹平台不能仅仅将其定性为为投融资双方提供信息服务的居间人,而应当定性为专门从事股权众筹业务的特殊金融中介机构,并赋予其相对更多的投资者保护义务。

互联网众筹平台的投资者保护义务主要应当包括投资者适当性管理义务和对筹资者信息的核实义务。

最后,本文的结论是我国在构建股权众筹的投资者保护制度时,应当合理限定股权众筹的投融资规模,即对股权众筹融资总额进行限制,也要对投资者投资金额进行一定限制;明确适度的信息披露要求和灵活的信息披露方式;鼓励和规范领投--跟投模式,发挥其应有的价值;强化股权众筹平台对投资者的保护义务。

[关键词] 股权众筹;投资者;筹资者;众筹平台AbstractIn this article, I will discuss the investors protection of the Equity-basedcrowdfunding. As the Equity-based crowdfunding has not yet obtained the exemptionfrom the Law of the Securities, in July 2015, the government carried out a newregulation to confirm the legal nature of the Equity-based crowdfunding. In a word,Equity-based crowdfunding is a method by means of the Internet raising funds fromthe public for the development of the innovative enterprise and Start-Ups. As theEquity-based crowdfunding will be opened to more and more general public investors,the investment risks will be more and more serious. The healthy and orderlydevelopment of the Equity-based crowdfunding can't go without of the complete,sound system of protecting the investors. If the general public investors face the highinvestment risks and the government don't enact any policy to protect the rights of theinvestors. The Equity-based crowdfunding will be hard to develop further. In addition,the Equity-based crowdfunding will be difficult to give full play to itsown value.However, up till now, the government has not yet enacted any new laws and themarkets haven't formulated the united rules to protect the rights of the investors. Inthis article, I will put forwards some suggestions for building the system to protect therights of the investors based on learning the legal experience of the foreign countries.The legal experience includes three aspects, the restrictive rules on the investors, therestrictive rules on the issues and the platforms' obligation of protecting investors.Chapter One confirms the legal nature of the Equity-based crowdfunding as amethod by means of raising funds from the public on the Internet. Based on thisconclusion, the problem of protecting the investors is becoming more and moreserious, so that the legislators are faced with finding the best balance point to dealwith the contradiction between the advantages of raising funds and the disadvantagesof bringing risks to the investors.Chapter Two mainly analyzes the restrictive rules on the investors in foreignlaws, including the rules of limiting investment amounts, the rules of investors'taxonomic constraint and the model of the “Leader + Backer”. The rules of limitinginvestment amounts is a method by means of limiting the biggest loss in order tocontrol the risks which the investor could face, but in operation, it's difficult to affirmthe maximum investment amount of every single investor. By comparison, the rules ofinvestors' taxonomic constraint seems more reasonable, and we need to establish aunited standard to classify the investors in order to match with this rule. The model ofthe “Leader + Backer”can help the investors to acquire the information, recognize therisks, make investment decisions and so on, and this model can reduce the investmentrisk effectively.Chapter Three mainly analyzes the restrictive rules on the issuers in foreign laws,including the rules of restricting the qualification of the issuers, the rules of limitinginvestment amounts and the requirement of the information disclosure. In terms of therules of restricting the qualification of the issuers, many countries specify that theissuers who are illegal or non-honest can't be admitted to raise funding from thepublic. In order to lower the risks, Italy only permits the specific person to raisefunding via the Internet. In terms of the maximum investment amounts, the foreigncountries stipulate the maximum amounts that the issuers could raise per year.Although many countries exempt the issuers' obligation of disclosuringtheinformation, but in consideration of the investors, the laws regulate that the innovativeenterprise and Start-Ups should disclosure the basis information which is related tothe benefits of the investors.Chapter Four analyzes the legal nature of the Equity-based crowdfundingplatforms before discussing the platforms' obligation of protecting the investors. Ithink the platforms couldn't be regarded as a brokerage which provides informationfor the investors and the issuers, it should be regarded as a special financialintermediary, and it should be given more obligation of protecting the investors. TheEquity-based crowdfunding platforms' obligation mainly includes the obligation ofinvestors appropriateness and the obligation of verifying the information of issuers.As a result, I think when we constructive the protection system of Equity-basedcrowdfunding, we should limiting investment amounts and the financing amountsreasonably. We also should definite the requirement of information disclosure andbuild the flexible ways of information disclosure. At the same time, we also shouldencourage the platforms to push the model of the “Leader + Backer”in order to let theEquity-based crowdfunding make the best use of itself. Meanwhile, we shouldstrengthen the obligation of protecting the general public investors.[Key words] Equity-based crowdfunding;Investors;Issuers;Crowd-funding platforms目录导言(一)问题的提出(二)研究价值及意义(三)文献综述(四)主要研究方法(五)论文结构(六)论文主要创新及不足第一章我国股权众筹的投资者保护问题一、我国股权众筹的法律定性二、我国股权众筹的投资者保护问题第二章股权众筹的投资者规则一、对投资者进行限制的必要性二、境外股权众筹立法中的投资者规则分析(一)投资限额规则(二)投资者分类限制规则(三)领投人规则第三章股权众筹的筹资者规则一、对筹资者进行限制的必要性二、境外股权众筹立法中的筹资者规则分析(一)筹资者的资格限制规定(二)筹资者的融资额度限制规定(三)筹资者的信息披露要求规定第四章众筹平台的投资者保护义务规定一、互联网股权众筹平台的法律定性二、境外众筹平台的投资者保护义务规定分析(一)投资者适当性管理义务(二)筹资者信息的核实义务(三)众筹平台的其他义务第五章我国股权众筹投资者保护制度的法律思考一、对投资者的限制规定二、筹资者的限制性规定三、众筹平台的投资者保护义务结语参考文献后记导言(一)问题的提出众筹(英文Crowdfunding 的中译文),是指筹资者通过互联网平台集合众多投资者的小额投资,并将筹集到的资金用于开展相关活动1.按照筹资者与投资者之间的法律关系来划分,众筹可以分为债权型众筹和股权型众筹。