企业短期偿债能力分析——以哈药集团为例(可编辑)

哈药集团财务分析

哈药集团财务分析一、公司概况哈药集团是一家在中国医药行业具有重要地位的大型国有企业。

公司成立于1950年,总部位于中国黑龙江省哈尔滨市。

多年来,哈药集团一直致力于研发、生产和销售高质量的医药产品,涵盖了药品、保健品和医疗器械等多个领域。

公司拥有一支专业的研发团队和先进的生产设备,产品畅销国内外市场。

二、财务指标分析1. 资产负债表根据最新的财务报表,哈药集团的总资产为100亿元,其中固定资产占比60%,流动资产占比40%。

公司的负债总额为60亿元,其中短期负债占比30%,长期负债占比70%。

净资产为40亿元。

2. 利润表哈药集团的总收入为30亿元,其中来自药品销售的收入占比80%,来自保健品和医疗器械销售的收入占比20%。

总成本为20亿元,包括生产成本、销售费用和管理费用等。

净利润为10亿元。

3. 现金流量表公司的经营活动现金流入为15亿元,主要来自药品销售的收入。

经营活动现金流出为10亿元,主要用于采购原材料和支付员工工资等。

投资活动现金流入为5亿元,主要来自资产出售。

投资活动现金流出为10亿元,主要用于购买新的生产设备。

筹资活动现金流入为10亿元,主要来自银行贷款。

筹资活动现金流出为5亿元,主要用于偿还债务。

三、财务比率分析1. 资产负债比率资产负债比率=总负债/总资产哈药集团的资产负债比率为60%,说明公司的负债相对较高。

2. 流动比率流动比率=流动资产/流动负债哈药集团的流动比率为1.33,表明公司有足够的流动资金来偿还短期债务。

3. 速动比率速动比率=(流动资产-存货)/流动负债哈药集团的速动比率为1.2,说明公司在偿还短期债务时,有一定的困难。

4. 应收账款周转率应收账款周转率=销售收入/平均应收账款哈药集团的应收账款周转率为5次/年,说明公司的应收账款能够较快地变现。

5. 存货周转率存货周转率=销售成本/平均存货哈药集团的存货周转率为8次/年,说明公司能够较快地销售存货。

6. 总资产周转率总资产周转率=销售收入/平均总资产哈药集团的总资产周转率为0.3次/年,说明公司的资产利用效率较低。

哈药集团股份有限公司财务报表分析

• 2011年年报母公司资产负债表水平分析

2011年与2010年各项变动情况

• 货币资金变动额为-751780730.69,变动率为-35.23%,货币资金比重减少主要 系分配现金股利增加所致。

• 应收票据变动额为504058287.60,变动率为59.02%,由采用承兑汇票收款销 售的比重增加所致。

701518580.48 1314184825.77

(612666245.29)

-46.62%

581218093.00 1132706331.40

(551488238.40)

-48.69%

利润表部分项目列示

项目 营业总收入

上期金额 本期金额 附注

0.00

200000 400000 600000 800000 100000 120000 140000 160000

• 预付款项变动额为-59018420.40,变动率为-35.15%,主要系为已预付尚未完 成交易的款项逐渐到期。

• 应收利息变动额为19902223.88,变动率为529.28%,系为银行存款数量增加 • 其他流动资产变动额为381945.00,变动率为44.28%,系为短期理财产品到期。

• 投资性房地产变动额为-2965612.42,变动率为-27.13%,系为计提折旧

资产构成同比变化情况(垂直分析)

利润表分析

• 利润表反映了企业在一定会计期间经营成果。 • 利润表水平分析

合并利润表部分项目列示

项目

附注

营 业 总 收 七、37 入

营 业 总 成 七、37 本

营业利润 (亏 损以 “-” 号填 列)

利润总额 (亏 损总 额以 “-” 号填 列)

净利润 (净 亏损 以 “-” 号填 列)

公司理财论文-哈药集团

目录引言 (2)一、哈药集团背景 (2)二、资本结构理论 (2)三. 哈药集团财务状况及资本结构现状 (3)(一)、哈药集团的财务状况 (3)1、偿债能力 (3)2、营运能力 (3)3、盈利能力 (3)(二)哈药集团的资本结构现状 (4)1、资本构成情况 (4)2、债务情况 (4)3、股本结构 (5)四、哈药集团资本结构存在的问题 (5)(一)、哈药集团资本结构与相关企业比较 (5)1、负债比率 (6)2、负债结构 (6)3、盈利能力分析 (6)(二)、哈药集团资本结构存在的问题 (6)1、负债规模过低 (6)2、负债结构不合理 (6)五、确定哈药集团最佳资本结构的思考 (6)(一)、影响上市公司资本结构的因素分析 (6)1、影响哈药集团资本结构的外部因素 (7)2、影响哈药集团资本结构的内部因素 (7)(二)哈药集团优化资本结构的原则 (8)1、确定最优资本结构的原则 (8)2、融资结构的优化原则 (8)3、股权结构的优化原则 (8)4、改善公司债务权益状况 (8)5、加强公司自身经营能力 (8)结论 (8)哈药集团资本结构现状分析及其优化关键词:哈药集团、最佳资本结构、现状摘要:在市场经济环境下,经济全球化趋势日益明显,企业竞争日益激烈,金融市场日益成熟,现代企业和经营组织形式日益多样化,因而,公司财务活动极为复杂,对于药品市场,更是关系国计民生的行业,哈药集团医药有限公司是药品行业的老字号,本文通过对哈药集团医药有限公司股份有限公司的资本结构分析,了解其盈利和亏损的情况,分析其经济结构,偿债能力、营运能力和获利能力,对其进一步又好又快发展提供一些对策性建议。

引言资本结构是企业理财的关键环节,也是公司治理的关键。

资本结构是企业筹资相联系的财务问题。

研究资本结构的目的在于使企业寻求最佳资本结构,并在继续经营中的追加筹资举措上得以遵循。

解决好企业的资本结构问题,将有助于企业在激烈的竞争中站稳脚跟,增强获利能力,实现企业价值最大化的目标。

企业盈利能力分析——以哈药集团为例

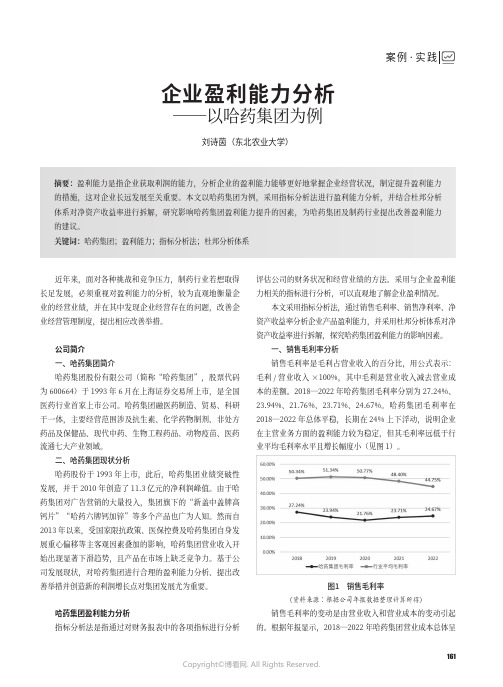

161案例·实践企业盈利能力分析—以哈药集团为例刘诗茵(东北农业大学)摘要:盈利能力是指企业获取利润的能力,分析企业的盈利能力能够更好地掌握企业经营状况,制定提升盈利能力的措施,这对企业长远发展至关重要。

本文以哈药集团为例,采用指标分析法进行盈利能力分析,并结合杜邦分析体系对净资产收益率进行拆解,研究影响哈药集团盈利能力提升的因素,为哈药集团及制药行业提出改善盈利能力的建议。

关键词:哈药集团;盈利能力;指标分析法;杜邦分析体系近年来,面对各种挑战和竞争压力,制药行业若想取得长足发展,必须重视对盈利能力的分析,较为直观地衡量企业的经营业绩,并在其中发现企业经营存在的问题,改善企业经营管理制度,提出相应改善举措。

公司简介一、哈药集团简介哈药集团股份有限公司(简称“哈药集团”,股票代码为600664)于1993年6月在上海证券交易所上市,是全国医药行业首家上市公司。

哈药集团融医药制造、贸易、科研于一体,主要经营范围涉及抗生素、化学药物制剂、非处方药品及保健品、现代中药、生物工程药品、动物疫苗、医药流通七大产业领域。

二、哈药集团现状分析哈药股份于1993年上市,此后,哈药集团业绩突破性发展,并于2010年创造了11.3亿元的净利润峰值。

由于哈药集团对广告营销的大量投入,集团旗下的“新盖中盖牌高钙片”“哈药六牌钙加锌”等多个产品也广为人知。

然而自2013年以来,受国家限抗政策、医保控费及哈药集团自身发展重心偏移等主客观因素叠加的影响,哈药集团营业收入开始出现显著下滑趋势,且产品在市场上缺乏竞争力。

基于公司发展现状,对哈药集团进行合理的盈利能力分析、提出改善举措并创造新的利润增长点对集团发展尤为重要。

哈药集团盈利能力分析指标分析法是指通过对财务报表中的各项指标进行分析评估公司的财务状况和经营业绩的方法。

采用与企业盈利能力相关的指标进行分析,可以直观地了解企业盈利情况。

本文采用指标分析法,通过销售毛利率、销售净利率、净资产收益率分析企业产品盈利能力,并采用杜邦分析体系对净资产收益率进行拆解,探究哈药集团盈利能力的影响因素。

哈药集团财务分析

哈药集团财务分析一、财务概况哈药集团是一家以制药为主营业务的公司,成立于1994年,总部位于中国哈尔滨市。

公司的主要业务包括药品研发、生产和销售。

以下是对哈药集团财务状况的分析。

1. 资产状况截至2020年12月31日,哈药集团的总资产为10亿元人民币。

其中,流动资产为5亿元,固定资产为4亿元,无形资产和其他长期资产共计1亿元。

资产负债率为40%。

2. 负债状况哈药集团的总负债为4亿元人民币。

其中,流动负债为2亿元,长期负债为1亿元,其他负债为1亿元。

负债结构相对平衡,负债比例适度。

3. 资本状况哈药集团的净资产为6亿元人民币。

股东权益占总资产的60%,表明公司拥有较高的自有资金比例,具有较强的资本实力。

二、财务指标分析1. 资产收益率(ROA)哈药集团的ROA为10%。

ROA反映了公司利用资产创造利润的能力,10%的ROA表明公司的资产利用效率较高。

2. 资本收益率(ROE)哈药集团的ROE为15%。

ROE衡量了公司利用股东投资创造利润的能力,15%的ROE表明公司具有良好的盈利能力。

3. 销售增长率哈药集团的销售额在过去三年中平均每年增长10%。

销售增长率是一个重要的指标,反映了公司的市场竞争力和发展潜力。

4. 利润率哈药集团的净利润率为8%。

净利润率是一个衡量公司盈利能力的关键指标,8%的净利润率表明公司在运营过程中能够有效地控制成本和提高利润。

5. 偿债能力哈药集团的流动比率为2,快速比率为1.5。

流动比率和快速比率是衡量公司偿债能力的指标,2的流动比率和1.5的快速比率表明公司具备良好的偿债能力。

三、财务风险分析1. 市场风险哈药集团所处的制药行业面临着市场竞争激烈的风险。

公司需要不断创新和研发新产品,以保持竞争力。

2. 偿债风险虽然哈药集团的负债水平相对较低,但随着公司业务的扩张,可能会增加新的负债压力。

公司需要合理管理债务,以降低偿债风险。

3. 经营风险哈药集团的经营风险包括原材料价格波动、政策法规变化等。

哈药集团三精制药股份有限公司财务分析案例

上市公司财务报告分析——哈药集团三精制药股份有限公司一、公司简介三精制药的前身是国有企业哈尔滨制药三厂,始建于1950年,最初以生产肌肉和静脉水针剂为主,是黑龙江省最早的专业化生产水针剂和国内最早引进国外水针剂一连机生产设备的企业。

几十年来,公司从单一品种剂型,发展成为多品种、多剂型、医药原料和制剂并重的综合性的制药企业。

伴随公司的不断发展,公司培养和形成了一支熟悉制药生产组织和管理的业务骨干和员工队伍,积累了较为宝贵的管理企业的经验和教训。

1968年,原哈药三厂推出了第一个名牌产品“向阳牌”人参蜂王浆口服液,曾享誉全国市场,并通过香港销往多个国家,成为当时中国第一代具有代表性的名牌产品。

人参蜂王浆这一品种在计划经济和市场经济转轨时期的成功运作,为三精制药在九十年代初期确立和目前仍在推行和完善的品牌化、市场化、网络化的营销经营模式打下了基础。

近60年的制药经验,先进的技术设备,一流的管理手段,完善的科研开发体系,使“三精”牌在国内外丰享盛誉。

三精一直将产品和服务视为中心的核心竞争力,同时高度重视产品的研发,斥巨资建立国内外一流的科研大楼,并设立哈药集团博士后流动站,使企业核心竞争力不断提升。

近年来,三精制药引进了ISO9000、ISO14000、OHSAS18000等国际标准,并获得证书。

三精的主要产品均获得“产品质量信用等级AAA级”的荣誉,公司还先后荣获了全国质量管理先进企业、全国守合同重信用企业、全国医药系统优秀企业、全国“首批创新型试点企业”、全国“五·一劳动奖状”先进集体“全国企业文化优秀成果奖”、“中国优秀诚信企业”等荣誉称号。

二、财务报表分析(一)资产负债表资产负债表分析,是指基于资产负债表而进行的财务分析。

资产负债表反映了公司在特定时点的财务状况,是公司的经营管理活动结果的集中体现。

通过分析公司的资产负债表,能够揭示出公司偿还短期债务的能力,公司经营稳健与否或经营风险的大小,以及公司经营管理总体水平的高低等。

哈药集团财务分析

哈药集团财务分析公司简介:哈药集团有限公司是国有控股的中外合资企业。

拥有2家在上海证券交易所上市的公众公司(即哈药集团股份有限公司和哈药集团三精制药股份有限公司)和27家全资、控股及参股公司。

哈药集团融医药制造、贸易、科研于一体,主营业务涵盖抗生素、化学药物制剂、非处方药品及保健食品、中药、生物工程药品、动物疫苗及兽药、医药流通七大产业领域。

哈药集团挌守'打造百年品牌,精制优质良药,的经营理念不断创新营销方式,拓展品牌的展示空间。

2008年喜获国家商务部颁发的直销牌照,标志着哈药集团正式进军直销领域。

借助哈药集团强大的科研、生产、销售能力以及多年励精图治沉淀下的品牌优势,力争在全新的领域继续延伸哈药集团品牌价值,更为最终撑起民族直销行业的大旗,努力续写着属于哈药人的神话。

哈药集团投入品牌、资金、人才、科研、产品、物流、营销、公关等大量优势资源,组建了专业化的直销事业部门,使“哈药直销”成为“哈药集团”的全新业态,具备爆发性的成长潜力,努力打造民族直销品牌。

哈药直销的任务:以高科技为依托,开发与众不同的符合消费者需求的保健产品。

哈药直销的宗旨:健康您的生活,销售一切与健康相关的产品。

企业责任观:以人类健康为己任,为客户、股东、员工和社会创造价值。

行业背景1我国生物制药产业宏观环境1.1生物制品开发已经受到全球大大小小的制药公司的重视,全球生物制品市场在过去的十年里也呈现出快速增长的趋势,更重要的是,在可以预见的将来,这一市场的增长速度将会更快。

尽管中国的生物制药企业起步较晚,但在过去的十年里仍旧取得了飞速的发展。

同时,中国政府也在不同层面投入资金予以支持,中国的生物制药结构也日趋合理化。

全球生物制药市场正在发生着翻天覆地的变化,中国显然也具有自己潜在的优势,尤其是在前沿研究领域,如基因组学和干细胞研究方面优势明显。

中国政府已经认识到这些技术的价值,正在提供财政支持和为生物制药行业创造良好的发展环境。

哈药集团财务分析

齐齐哈尔大学经济与管理学院财务管理专业综合实践2(财务分析与评价)报告班级:财管102班组长:王愫 2010091027组员:魏双双2010091009高婉然2010046012邵冬雪20100910352012年12 月12 日哈药集团有限公司财务状况分析一企业综合实际情况介绍哈药集团有限公司是全国医药行业首家上市公司,并于1996年被国家定为全国512家重点联系企业之一;1997年被国务院批准为120户大型企业试点单位。

荣获2006年世界企业竞争力试验室《中国100家最佳雇主》,集团组建以来,遵循改革发展的思路坚持“三改一加强”的方针,积极推进现代企业制度的建立,努力完善集团化和股份制改造,在医药市场形势极为严峻的条件下实现了滚动式发展。

在市场经济大潮中,集团在“精干主业,优化副业,收拢五指,形成拳头,调整经济结构,发展规模经济”总体改革方针指引下,从技术改造入手,致力于提高技术装备水平和产品档次,实现产品结构与市场需求相对接,提高企业整体实力。

为此,集团公司坚持高起点和合理布局的原则,对企业实施了大规模的技术改造。

自“七五”末期以来,按国际GMP标准,实施“六大基地”的改造和建设,并重点推进哈药集团制药总厂、制药三厂、中药二厂和技术中心改造的步伐,使主导产品的生产条件和技术经济指标,达到或接近国际先进水平。

通过引进和开发,集团掌握了抗生素三大母核(6—APA、7—ACA、7—ADCA)及其下游衍生产品的生产技术,并具备了年产西药粉针25亿支、中药粉针6,000万支、水针1.4亿支、片剂110亿片、胶囊34亿粒的生产能力,在国内同行业中具有明显的规模优势和技术优势。

二、财务比率分析(一)偿债能力分析2.1偿债能力分析概述2.1.1偿债能力的含义:偿债能力是指企业清偿到期债务的能力,是现代企业综合财务能力的重要组成部分,是企业经济效益持续增长的稳健性保证。

2.1.2偿债能力分析的意义1、企业偿债能力分析有利于债权人进行正确的借贷决策。

哈药集团财务分析

哈药集团财务分析Final revision by standardization team on December 10, 2022.哈药集团财务分析一、偿债能力分析(一)短期偿债能力1.流动比率营运资金=流动资产-流动负债流动比率=流动资产/流动负债2.速动比率速动比率= (流动资产-存货) /流动负债3.短期偿债能力分析根据哈药集团资产负债表可得表格如下:报告年度 2022 年 2022 年 2022 年营运资金 379500.00 415435.00446248.00 流动比率 1.56 1.59 1.70速动比率1.07 1.12 1.19由表格可以看出:(1)从 2022 年到 2022 年,营运资金、流动比率和速动比率都在降低。

借鉴同行业其他企业的经营状况,可以发现,全行业的这三项指标的总体趋势都是在降低,而哈药集团的指标处于同行业较高水平。

(2)单从流动比率、速动比率这两项指标来评价哈药集团的短期偿债能力,哈药集团近几年的偿债能力实在不断降低的。

同时哈药集团总体偿债能力不高,企业闲置的现金持有量不多。

(3)从速动比率看,速动比率能始终保持在略高于 1 的水平,说明哈药集团的短期偿债能力水平较好,同时也能较充分地利用货币资金投资获利的机会。

(二)长期偿债能力1.资产负债率=负债总额/资产总额*100%2.产权比率=负债总额/所有者权益总额*100%3.权益乘数=资产总额/所有者权益总额=1+产权比率(利息支出为未披露)4.长期偿债能力分析根据哈药集团资产负债表披露信息可得表格:(1)从 2022 年到 2022 年,哈药集团资产负债率能始终保持在 45%~50%之间这样一个比 较合适的比重。

说明哈药集团长期偿债能力较好,也利于企业再度举债。

也说明哈药集团 能较好的利用财务杠杆来提高其资金利用率。

(2)根据表格可知,哈药集团2022年~2022年产权比率和权益乘数偏高,但都保持在行业 的一个正常水平。

哈药集团财务分析

哈药集团财务分析引言概述哈药集团是一家在医药行业具有一定规模和影响力的企业,其财务状况对于投资者和经济观察者具有重要意义。

本文将对哈药集团的财务状况进行分析,以帮助读者更好地了解该企业的经营状况和未来发展趋势。

一、财务状况概述1.1 资产状况哈药集团的资产构成主要包括固定资产、流动资产和无形资产。

固定资产主要是公司的生产设备和厂房,流动资产包括现金、存货和应收账款等,无形资产则是公司的专利和商标等。

1.2 负债状况公司的负债主要包括长期负债和短期负债。

长期负债包括债券和长期贷款,短期负债包括应付账款和短期借款等。

负债水平的高低直接影响到公司的偿债能力和财务稳定性。

1.3 资金状况哈药集团的资金主要来源于股东投资、债务融资和经营活动产生的现金流。

公司需要保持足够的资金流动性,以应对经营中的各种风险和挑战。

二、盈利能力分析2.1 营业收入公司的营业收入主要来自于药品销售和医疗服务等业务。

营业收入的增长与公司的市场份额和产品竞争力密切相关。

2.2 净利润净利润是衡量公司盈利能力的重要指标,它受到销售成本、管理费用和税费等多种因素的影响。

公司需要保持盈利能力的稳定增长,以确保企业的可持续发展。

2.3 毛利率毛利率是反映公司产品生产和销售效率的指标,它直接影响到公司的盈利水平。

哈药集团需要不断提高毛利率,以提升盈利能力和市场竞争力。

三、现金流量分析3.1 经营活动现金流经营活动现金流主要来自于公司的日常经营收入和支出,包括销售收入、采购成本和员工工资等。

公司需要保持经营活动现金流的稳定和充裕,以保障企业的正常运转。

3.2 投资活动现金流投资活动现金流主要来自于公司的资本支出和投资收益,包括购买固定资产和投资证券等。

公司需要谨慎管理投资活动现金流,以确保投资的风险和回报平衡。

3.3 筹资活动现金流筹资活动现金流主要来自于公司的股权融资和债务融资,包括发行股票和债券等。

公司需要灵活运用筹资活动现金流,以满足企业发展的资金需求。

哈药集团财务分析

哈药集团财务分析一、概述哈药集团是中国率先的医药创造企业之一,致力于研发、生产和销售各类药品。

本文将对哈药集团的财务状况进行分析,包括财务指标、盈利能力、偿债能力、运营能力和成长能力等方面。

二、财务指标分析1. 资产负债表分析根据哈药集团最近一期的资产负债表数据,总资产为X亿元,其中流动资产为X亿元,固定资产为X亿元。

总负债为X亿元,其中流动负债为X亿元,长期负债为X亿元。

净资产为X亿元。

通过对照前几期的数据,可以判断资产负债表的变化情况。

2. 利润表分析哈药集团最近一期的利润表显示,营业收入为X亿元,净利润为X亿元。

通过对照前几期的数据,可以判断利润表的变化趋势。

三、盈利能力分析1. 毛利率哈药集团的毛利率为X%,说明企业在销售产品时的盈利能力较高。

通过对照行业平均水平,可以评估哈药集团在行业中的竞争力。

2. 净利率哈药集团的净利率为X%,说明企业在扣除各项费用后的净利润占营业收入的比例较高。

通过对照行业平均水平,可以评估哈药集团的盈利能力。

四、偿债能力分析1. 流动比率哈药集团的流动比率为X,说明企业的流动资产能够覆盖流动负债。

通过对照行业平均水平,可以评估哈药集团的偿债能力。

2. 速动比率哈药集团的速动比率为X,说明企业的流动资产减去存货后能够覆盖流动负债。

通过对照行业平均水平,可以评估哈药集团的偿债能力。

五、运营能力分析1. 应收账款周转率哈药集团的应收账款周转率为X次,说明企业在一定时间内能够将应收账款转化为现金。

通过对照行业平均水平,可以评估哈药集团的运营能力。

2. 存货周转率哈药集团的存货周转率为X次,说明企业在一定时间内能够将存货转化为销售收入。

通过对照行业平均水平,可以评估哈药集团的运营能力。

六、成长能力分析1. 营业收入增长率哈药集团的营业收入增长率为X%,说明企业在一定时间内的营业收入增长较快。

通过对照行业平均水平,可以评估哈药集团的成长能力。

2. 净利润增长率哈药集团的净利润增长率为X%,说明企业在一定时间内的净利润增长较快。

哈药集团的财务报表分析—以哈药集团为例(1)

摘要摘要医药行业关系国计民生,其中可变性因素包括药品消费支出、国民经济发展水平和居民生活质量,然而这些行业周期性特征不明确又同样影响着这些关键因素。

近些年,虽然我国人口老龄化逐年加剧,但是居民收入水平日益提高,人们的医疗保健意识也不断加强,国家医疗卫生体系建设也在不断完善的过程中,可见医药行业的发展态势正日见成效。

医药制造业以市场为导向,竞争十分激烈,机遇和挑战并存。

哈药集团作为一个拥有众多明星产品的企业,在医药制造业的市场竞争中率先突出重围,其突出的品牌影响力广受业内关注。

本文以哈药集团为例,在哈佛分析框架的基础上结合公司财务报表的分析,发现公司近期发展滞后与不稳定的原因所在,提出有建设性的改进措施。

运用相关的战略、财务分析方法和企业所处的内外部环境分析,从企业财务报表数据的走势中准确的判断出公司的行业定位,根据分析结果提出企业未来的发展战略目标及战略实施的具体建议性措施。

关键词:哈药集团;哈佛分析框架;财务报表分析;发展战略;ABSTRACTThe pharmaceutical industry is related to the national economy and the people's livelihood, and the variable factors include drug consumption expenditure, national economic development level and residents' quality of life. There is a strong correlation between drug consumption expenditure and the level of national economic development and the quality of life of residents, but the cyclical characteristics of the industry are not outstanding. With the increasing aging of China's population, the increase in the per capita income level of residents and the enhancement of health care awareness, the continuous improvement of the construction of the national medical and health system, the pharmaceutical industry will maintain a good development trend. The pharmaceutical manufacturing industry is market-oriented, competition is fierce, and opportunities and challenges coexist. Harbin Pharmaceutical Group, as an enterprise with many star products, is the first to stand out in the market competition of the pharmaceutical manufacturing industry, and its outstanding brand influence has attracted wide attention in the industry. Taking Harbin Pharmaceutical Group as an example, this article analyzes the company's financial statements on the basis of the Harvard analysis framework, finds out the root cause of the company's development stagnation and encounters bottlenecks in recent years, and proposes improvement suggestions for its development strategy. By analyzing the macro environment and industry environment of the company, combining the company's own financial statement data, and using financial analysis tools to determine the industry positioning of the company, it proposes the company's future development strategy and specific measures for strategic implementation.Keywords:Harbin Pharmaceutical Group; Harvard Analysis Framework; Financial Statement Analysis; Development Strategy;目录目录1 绪论 (1)1.1 研究背景及意义 (1)1.1.1 研究背景 (1)1.1.2 研究意义 (1)1.2 研究内容与方法 (1)1.2.1 研究内容 (2)1.2.2 研究方法 (2)1.3 理论基础与文献综述 (3)1.3.1 理论基础 (3)1.3.2 文献综述 (4)2 哈药集团发展及现状 (6)2.1 公司简介 (6)2.2 经营现状 (6)3 基于哈佛分析框架下的哈药集团财务报表分析 (9)3.1 战略分析 (9)3.1.1 宏观环境分析 (9)3.1.2 波特五力模型 (11)3.1.3 SWOT模型分析 (12)3.2 会计分析 (13)3.2.1 会计政策和会计估计 (13)3.2.2 分析关键会计政策和会计估计 (14)3.2.3 会计信息披露质量 (17)3.3 财务分析 (17)3.3.1 偿债能力 (17)3.3.2 营运能力 (18)3.3.3 盈利能力 (18)3.4 前景分析 (19)3.4.1 医药行业发展趋势 (19)3.4.2 未来风险预测 (19)4 哈药集团发展中存在的主要问题 (21)5 哈药集团未来的发展战略与建议 (22)5.1 未来的发展战略 (22)5.2 建议 ................................................................................................................ 错误!未定义书签。

哈药财务报告分析(3篇)

第1篇摘要:哈药集团是中国知名的医药企业,其财务报告分析对于了解企业运营状况、盈利能力以及未来发展具有重要意义。

本文将从哈药集团近年来的财务报告出发,对其财务状况、盈利能力、偿债能力、运营能力等方面进行深入分析,并提出相应的建议。

一、引言哈药集团是中国医药行业的领军企业之一,拥有丰富的产品线和完善的销售网络。

近年来,随着医药市场的不断发展和变化,哈药集团也面临着诸多挑战。

通过对哈药集团财务报告的分析,我们可以了解其经营状况、财务风险以及未来发展的趋势。

二、财务状况分析1. 资产负债表分析(1)资产结构分析哈药集团资产负债表中,流动资产占比最高,其次是固定资产和无形资产。

这表明哈药集团在经营过程中,注重流动性的维护,同时也具有较强的固定资产和无形资产。

(2)负债结构分析哈药集团的负债主要由流动负债和长期负债构成。

流动负债占比相对较高,表明企业在短期内有较强的偿债压力。

长期负债则体现了企业对未来发展的信心。

2. 利润表分析(1)营业收入分析哈药集团近年来营业收入保持稳定增长,表明企业在市场竞争中具有一定的优势。

然而,在营业收入增长的同时,营业成本也相应增加,导致毛利率有所下降。

(2)利润分析哈药集团的净利润在近年来也呈现增长趋势,但增速有所放缓。

这可能与市场竞争加剧、原材料价格上涨等因素有关。

三、盈利能力分析1. 盈利能力指标分析(1)毛利率分析哈药集团的毛利率在近年来有所下降,这可能与市场竞争加剧、原材料价格上涨等因素有关。

(2)净利率分析哈药集团的净利率也呈现下降趋势,表明企业在盈利能力方面面临一定压力。

2. 盈利能力分析结论哈药集团在盈利能力方面存在一定压力,需要采取措施提高毛利率和净利率。

四、偿债能力分析1. 偿债能力指标分析(1)流动比率分析哈药集团的流动比率在近年来有所下降,表明企业在短期偿债能力方面存在一定风险。

(2)速动比率分析哈药集团的速动比率也呈现下降趋势,表明企业在短期偿债能力方面存在较大压力。

企业短期偿债能力分析——以哈药集团为例(可编辑)

引言偿债能力是企业经营者,投资者和债权人和关心的重要问题。

任何一个企业要维持正常的生产经营活动,必须持有足够的现在或任何时候现金资产的流动性,以支付所有费用,由于票据及其他债务,对于投资者来说,如果企业的偿债能力不足,可以使企业的管理者花费了大量的精力去筹集资金,以应付债务。

这不仅可以增加企业的融资难度,增加临时应急融资的成本,还能使企业管理者全神贯注地用企业管理,使企业的利润受到影响最终影响投资者和债权人为了及时收集拖欠,只顾眼前的利益。

如按期兴趣的利益也将认真研究企业的偿债能力,可见,企业的偿债能力弱,不仅是企业本身是所有利益攸关方高度重视问题。

偿付能力变相作为衡量,通常分为短期偿债能力和长期偿债能力。

企业偿还各种到期债务规模的能力,决定了企业的资产负债表的基本要素之一,反映了企业财务状况的稳定和企业生产经营的发展趋势。

对企业的偿债能力科学合理的评价,既关系到企业财务风险乃至经营风险是否是以有效控制,又维系着与企业有利害关系的投资者、债权人及社会公众的经济利益。

一、偿债能力理论概述(一)国内外相关理论国外对于企业偿债能力的研究涉及到企业筹资、投资、分配等资金使用的各个方面。

主要包含以下研究:莫迪利尼亚(Modigliani)和米勒(Miller)是现代资金结构理论的创始人,他们首次以严格、科学的方法研究资本结构与企业价值的关系,形成了著名的“MM 资本结构理论”。

博克斯特的研究成本代表金融约束,在MM理论的金融约束成本。

金融约束成本是公司没有足够的偿付能力,不能偿还到期债务,在正常经营造成困难,导致重大的额外的成本或机会成本,甚至可能导致破产。

查尔斯.H.吉布森(2005)在其著作中指出,偿债能力是企业清偿到期债务的现金保障程度1。

由于企业的债务期限不同,可以分为短期负债和长期负债,所以偿债能力也分为短期偿债能力和长期偿债能力。

1查尔斯.H.吉布森. 财务报告与分析[M].北京:中国人民大学出版社,2005:79-85.同样在中国的国内有很多学者对企业的有关偿债能力进行了深入的研究:杜志国(2004)指出,偿债能力是指企业在公差或担保的债务偿还的程度,现金程度保证了企业偿还所有债务。

哈药集团财务分析调查报告

哈药集团财务分析调查报告专业班级:电子商务2011-2班小组成员:陈国品 09114031王雪莹 09114054谢方兰 09114055叶孟影 09114057二零一三年十月一、企业概况哈药集团有限公司是于2005年通过增资扩股改制而成的国有控股的中外合资企业。

拥有2家在上海证券交易所上市的公众公司(即哈药集团股份有限公司和哈药集团三精制药股份有限公司)和27家全资、控股及参股公司。

注册资本共计37亿元人民币,资产总额146.5亿元人民币,所有者权益89.6亿元。

目前从业人数18382人,集团下属医药生产企业户数12户。

哈药集团融医药制造、贸易、科研于一体,主营业务涵盖抗生素、化学药物制剂、非处方药品及保健食品、中药、生物工程药品、动物疫苗及兽药、医药流通七大产业领域。

共生产抗生素原料药及粉针、中成药、中药粉针、综合制剂等7大系列、40多种剂型、1000多个品种。

具有年产生产能力抗生素及中间体13000吨、西药粉针30亿支、水针4亿支、片剂200亿片、胶囊125亿粒、口服液30亿支、动物疫苗450亿头羽份。

哈药集团所属生产企业已全部通过GMP认证,主要流通企业已通过GSP认证,哈药总厂、三精制药等部分集团所属企业通过了ISO9001、ISO14001、OHSAS18001国际管理体系认证。

哈药集团在全国30余个主要城市区建立了130多个销售办事处,并拥有200余家零售连锁药房,形成覆盖广、功能强的营销网络。

二、企业资金结构、资产结构趋势分析(1)资产结构分析企业的资本结构是指各项资本的构成及其比例关系,对资材结构的分析,一般是通过分析各项资金来源占总资本的比重的变化,即资本结构的变化对企业的影响以及问题来实现的。

流动资产占有率=流动资产/总资产固定资产占有率=固定资产/总资产其他长期资产占有率=其他长期资产/总资产资产的结构分析,主要是研究流动资产与总资产之间的比例关系,反映这一关系的一个重要指标是流动资产率。

哈药集团财务分析

哈药集团财务分析一、引言哈药集团是中国领先的制药企业之一,拥有多家子公司和研发中心。

本文将对哈药集团的财务状况进行分析,以评估其经营情况和财务健康状况。

通过分析财务数据,我们可以了解该集团的盈利能力、偿债能力和运营能力,为投资者和利益相关者提供决策参考。

二、财务分析指标1. 盈利能力分析1.1 营业收入分析:根据哈药集团的财务报表,过去三年的营业收入分别为XX亿元、XX亿元和XX亿元。

从数据可以看出,哈药集团的营业收入呈现稳定增长的趋势。

1.2 净利润分析:过去三年的净利润分别为XX亿元、XX亿元和XX亿元。

净利润的增长与营业收入的增长相一致,表明哈药集团的盈利能力较强。

1.3 毛利率分析:过去三年的毛利率分别为XX%、XX%和XX%。

毛利率的稳定或上升表明哈药集团在产品销售中能够控制成本,具有较好的盈利能力。

2. 偿债能力分析2.1 流动比率分析:根据财务报表,过去三年的流动比率分别为XX、XX和XX。

流动比率大于1表明哈药集团有足够的流动资金来偿还短期债务,具备较好的偿债能力。

2.2 速动比率分析:过去三年的速动比率分别为XX、XX和XX。

速动比率也被称为酸性测试比率,它排除了存货对流动性的影响。

速动比率大于1表明哈药集团有足够的流动资金来偿还短期债务,具备较好的偿债能力。

3. 运营能力分析3.1 总资产周转率分析:过去三年的总资产周转率分别为XX、XX和XX。

总资产周转率的增加表明哈药集团在利用资产方面更加高效,具备较好的运营能力。

3.2 应收账款周转率分析:过去三年的应收账款周转率分别为XX、XX和XX。

应收账款周转率的增加表明哈药集团在收回应收账款方面更加高效,具备较好的运营能力。

3.3 存货周转率分析:过去三年的存货周转率分别为XX、XX和XX。

存货周转率的增加表明哈药集团在存货管理方面更加高效,具备较好的运营能力。

三、结论根据对哈药集团财务数据的分析,可以得出以下结论:1. 哈药集团的盈利能力较强,过去三年的营业收入和净利润均呈现稳定增长的趋势。

短期偿债能力分析案例

短期偿债能力分析案例短期偿债能力是指企业在短期债务到期时能否按时偿还债务的能力。

一般来说,短期偿债能力越强,企业的经营风险就越低。

下面我们以某公司为例,对其短期偿债能力进行分析。

首先,我们需要计算该公司的流动比率。

流动比率是指企业流动资产与流动负债之比,反映了企业偿付短期债务的能力。

假设某公司的流动资产为2000万元,流动负债为1000万元,那么其流动比率为200%。

这意味着该公司的流动资产是其流动负债的两倍,具有较强的偿债能力。

其次,我们可以计算该公司的速动比率。

速动比率是指企业速动资产(即除存货外的流动资产)与流动负债之比,更加严格地衡量了企业偿付短期债务的能力。

假设某公司的速动资产为1500万元,流动负债为1000万元,那么其速动比率为150%。

这也表明了该公司具有较强的偿债能力。

此外,我们还可以关注该公司的现金比率。

现金比率是指企业现金与流动负债之比,反映了企业能否通过现金偿还短期债务。

假设某公司的现金为800万元,流动负债为1000万元,那么其现金比率为80%。

虽然现金比率略低于流动比率和速动比率,但仍然表明了该公司具有较强的偿债能力。

最后,我们可以综合考虑上述指标,结合该公司的经营情况和行业特点,对其短期偿债能力进行综合分析。

在实际应用中,我们还可以对比同行业其他公司的短期偿债能力,以更加全面地评估该公司的偿债能力。

综上所述,通过流动比率、速动比率和现金比率的分析,我们可以初步判断某公司具有较强的短期偿债能力。

然而,需要注意的是,短期偿债能力只是企业财务分析的一个方面,还需要综合考虑其他财务指标和经营情况,以全面评估企业的偿债能力和风险水平。

哈药集团财务分析

哈药集团财务分析引言概述:哈药集团是中国领先的医药制造企业之一,其财务状况对于投资者和分析师来说具有重要意义。

本文将对哈药集团的财务状况进行分析,以帮助读者更好地了解该公司的经营状况和潜在投资机会。

正文内容:1. 公司背景1.1 公司概述:介绍哈药集团的历史、规模和主要业务领域。

1.2 经营状况:分析哈药集团在过去几年的销售收入、利润和市场份额等方面的表现。

2. 财务指标分析2.1 资产负债表分析:分析哈药集团的资产和负债状况,包括流动资产、固定资产和负债结构等。

2.2 利润表分析:探讨哈药集团的销售收入、成本和利润水平等关键指标。

2.3 现金流量表分析:分析哈药集团的现金流入和流出情况,评估其经营活动的现金流动性和稳定性。

2.4 财务比率分析:通过计算财务比率,如流动比率、资产负债率和净利润率等,评估哈药集团的财务健康状况。

3. 经营风险评估3.1 行业竞争:分析哈药集团所处行业的竞争格局、市场份额和市场前景等。

3.2 法律和政策风险:评估哈药集团面临的法律和政策风险,如政府监管和知识产权保护等。

3.3 经营管理风险:分析哈药集团的管理层能力、战略规划和内部控制等。

4. 财务预测和投资建议4.1 基于历史数据的趋势分析:根据过去几年的财务数据,预测哈药集团未来的销售收入和利润水平等。

4.2 基于行业前景的分析:结合医药行业的发展趋势和市场需求,预测哈药集团未来的发展潜力。

4.3 投资建议:根据财务分析和市场前景,给出对哈药集团的投资建议,包括买入、持有或卖出等。

总结:在本文中,我们对哈药集团的财务状况进行了全面的分析。

通过对公司背景、财务指标、经营风险和财务预测等方面的分析,我们可以得出结论:哈药集团在医药行业具有竞争优势,财务状况稳健,未来发展潜力巨大。

然而,投资者应该注意行业竞争和法律政策风险,谨慎做出投资决策。

哈药集团股份有限公司的偿债能力分析

中国地质大学长城学院本科毕业论文题目哈药集团股份有限公司的偿债能力分析院别经济学院专业会计学学生姓名李玲玲学号013140701指导教师李焦职称讲师2018 年 4 月15日本科毕业生毕业论文(设计)诚信承诺书中国地质大学长城学院毕业论文任务书课题信息:课题性质:设计□论文√课题来源:教学√科研□生产□其它□发出任务书日期:指导教师签名:年月日中国地质大学长城学院毕业论文开题报告中国地质大学长城学院本科毕业论文文献综述院别:经济学院专业:会计学姓名:李玲玲学号:0131407012018 年4 月15 日B.Ghoshal(2015)在《论公司偿债能力分析》中探讨研究认为偿债能力中长期能力与资产负债率显著负相关,而研究发现公司规模越大,负债率越高。

如果企业偿债能力弱,就意味着企业的资产对其负责偿还的保障能力弱,企业的信用就可能受到损失。

信用受损会削弱企业的筹资能力,增大筹资的成本,从而对企业的投资能力和获利能力产生重大影响。

因此,通过偿债能力分析可以了解企业的财务状况、企业的财务风险程度、预测企业的筹资前景,是企业进行理财活动的重要参考。

而对每个企业来说现金流无疑是正常运营的重要资产,基于此,B.Ghoshal提出上市公司应该将一份较为合理的现金流量表提供给财务报表使用者。

Duhovnik Metka(2014)在《浅析财务报表案例分析》中指出负债经营已经是大多数企业所采用的经营模式,因为它可以使企业的资金来源渠道增多,这不仅可以解决企业的资金问题,还可以起到财务杠杆效应,为企业增加更多效益,但是负债也存在较大风险,所以企业在风险与效益中经营应该认真分析其中的利害得失,这就要对企业做出最正确的判断—偿债能力分析。

王雨松、杨洋(2014)在《浅析偿债能力分析方法对企业的影响》中指出,偿债能力分析可以让企业明确自身的具体情况,从而为企业发展提供参考。

偿债能力分析方法对企业的意义和作用主要表现在三个方面。

哈药股份偿债能力分析

摘要医药企业的偿还债务能力是指企业清偿到期债务的能力高低,其内容受到企业资产质量[1]、债务构成、债务到期情况等多方面的因素影响,根据企业负债种类的不同所以用于偿还的资产也是不同的。

企业越来越重视财务工作对自身进展的重要性,过去往往不重视债务的治理和利用,常以盈利和和规模作为把握的重点。

股民和其它投资者越来越关怀企业的债务偿还能力,并以此去衡量公司的进展情况,较高的到期偿还能力有利于企业获得更多的筹资机会,获得更多投资者的关注,从而有利于公司更好得到外来资金的注入,反之,一定程度上会影响着企业的良性进展甚至会导致企业引发财务危机。

偿债能力最大的作用是推断公司是否会出现破产等严峻危机,尤其发生流动现金不足偿还债务时,是企业经营最大的危险。

本文以哈药股份为例分析其长期和短期的偿债能力,并对哈药股份提出建议和作出前景预测。

关键词:短期偿债能力哈药股份长期偿债能力AbstractThe ability to repay debts of pharmaceutical enterprises refers to the ability of enterprises to pay off their debts. The content of the enterprises is affected by many factors, such as the quality of assets, debt, maturity of debt, etc., According to the different types of liabilities, Is different. Enterprises pay more and more attention to the importance of financial work to their own development. In the past, they did not attach importance to the management and utilization of debt, and often focus on profit and scale. For the management of listed companies, the solvency level of enterprises has a vital impact on the survival of enterprises, investors and other investors are increasingly concerned about the solvency of the situation, a higher maturity to repay Which will help enterprises get more financing opportunities and get more investors' attention, which will help the company get better infusion of foreign capital, otherwise it will affect the healthy development of the enterprise and even lead to financial crisis. The most important role of solvency is to determine whether the company will appear bankruptcy and other serious crises, especially in the event of cash flow is not enough to repay the debt, is the biggest business risk. In this paper, Harbin Pharmaceutical shares as an example to analyze its long-term and short-term solvency, and Harbin Pharmaceutical shares made recommendations and make prospects.Keywords: long-term solvency Short-term solvency Harbin pharmaceutical grou目录引言 (5)第一章偿债能力分析的相关理论 (6)1.1企业偿债能力的概念 (6)1.2企业偿债能力的内容 (6)1.3企业偿债能力分析的衡量指标 (6)第二章哈药股份偿债能力分析 (9)2.1哈药股份简介 (9)2.2哈药股份三大财务报表分析 (9)2.2.1资产负债表数据分析 (9)2.2.2哈药股份利润表数据分析 (10)2.2.3哈药股份现金流量表数据分析 (11)2.3哈药股份偿债能力相关指标分析 (12)2.3.1短期偿债能力分析 (12)2.2.2长期偿债能力 (14)第三章同行业对比分析 (18)3.1同行业公司简介 (18)3.1.1云南白药集团股份有限公司 (18)3.1.2仁和药业股份有限公司 (18)3.2偿债能力的对比分析 (18)3.2.1短期偿债能力指标对比 (18)3.2.2长期偿债能力指标对比 (21)第四章哈药股份前景预测 (25)4.1偿债能力总体评价 (25)4.1.1偿债分析 (25)4.1.2偿债能力面临的风险 (25)4.2哈药股份改进意见 (25)4.3前景分析 (26)结论 (27)参考文献 (28)附录 ............................................... 错误!未定义书签。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

引言偿债能力是企业经营者,投资者和债权人和关心的重要问题。

任何一个企业要维持正常的生产经营活动,必须持有足够的现在或任何时候现金资产的流动性,以支付所有费用,由于票据及其他债务,对于投资者来说,如果企业的偿债能力不足,可以使企业的管理者花费了大量的精力去筹集资金,以应付债务。

这不仅可以增加企业的融资难度,增加临时应急融资的成本,还能使企业管理者全神贯注地用企业管理,使企业的利润受到影响最终影响投资者和债权人为了及时收集拖欠,只顾眼前的利益。

如按期兴趣的利益也将认真研究企业的偿债能力,可见,企业的偿债能力弱,不仅是企业本身是所有利益攸关方高度重视问题。

偿付能力变相作为衡量,通常分为短期偿债能力和长期偿债能力。

企业偿还各种到期债务规模的能力,决定了企业的资产负债表的基本要素之一,反映了企业财务状况的稳定和企业生产经营的发展趋势。

对企业的偿债能力科学合理的评价,既关系到企业财务风险乃至经营风险是否是以有效控制,又维系着与企业有利害关系的投资者、债权人及社会公众的经济利益。

一、偿债能力理论概述(一)国内外相关理论国外对于企业偿债能力的研究涉及到企业筹资、投资、分配等资金使用的各个方面。

主要包含以下研究:莫迪利尼亚(Modigliani)和米勒(Miller)是现代资金结构理论的创始人,他们首次以严格、科学的方法研究资本结构与企业价值的关系,形成了著名的“MM 资本结构理论”。

博克斯特的研究成本代表金融约束,在MM理论的金融约束成本。

金融约束成本是公司没有足够的偿付能力,不能偿还到期债务,在正常经营造成困难,导致重大的额外的成本或机会成本,甚至可能导致破产。

查尔斯.H.吉布森(2005)在其著作中指出,偿债能力是企业清偿到期债务的现金保障程度1。

由于企业的债务期限不同,可以分为短期负债和长期负债,所以偿债能力也分为短期偿债能力和长期偿债能力。

1查尔斯.H.吉布森. 财务报告与分析[M].北京:中国人民大学出版社,2005:79-85.同样在中国的国内有很多学者对企业的有关偿债能力进行了深入的研究:杜志国(2004)指出,偿债能力是指企业在公差或担保的债务偿还的程度,现金程度保证了企业偿还所有债务。

偿付能力决定的重要原因之一企业财务状况的实力。

企业债务的可能性的科学分析,可以规避资金风险,及时,实现债务的目的,创造利润。

对企业的债务类别分为一般和有债务本金及各种税费应付利息的刚性偿还。

一般债务本金和利息的偿还,包括各种长期借款应付,应付债券,长期应付款,及各类短期债务清偿等,为企业,而不是所有的债务,直接把压力帐户,对企业真正紧张的是即将到期的债务。

企业只能有偿还到期债务的持续增长,而不是陷入债务困境的能力。

王化成(2007)指出,偿债能力分析是企业财务报表分析中一个很重要的因素。

偿债能力是指一个集团的财务灵活性以及偿还债务的能力。

了解企业偿债能力的影响因素并利用财务信息进行企业短期和长期偿债能力的分析,对于包括债权人在内的企业各方利益关系人而言都非常重要2。

樊行健(2008)指出,企业的偿债能力是指企业用其资产偿还长期债务与短期债务的能力。

企业有无支付现金的能力和偿还债务能力,是企业能否生存和健康发展的关键3。

我国《企业会计准则——基本准则(2006)》第23条则规定“负债是指企业由于过去的交易或者事项形成的、预期会导致经济利益流出企业的现时义务”。

可见,负债的本质是企业的一种清偿责任,这种责任的履行会引起企业资产的减少。

二、企业偿债能力及其分析指标偿债能力是企业清偿到期债务的现金保障程度,企业偿债能力问题是反映企业财务状况的重要内容,是财务分析的重要组成部分。

(一)短期偿债能力及其分析指标1. 短期偿债能力的含义短期偿债能力是指企业偿付流动负债的能力,是衡量企业偿付到期债务的能力。

流动负债是在1 年内或超过1 年的一个营业周期内需要偿付的债务,这部分负债对企业的财务风险影响较大,如不及时偿还,有可能使企业面临倒闭的危险。

流动负债需以流动资产来偿还,特别是,通常它需要以现金来直接偿还。

2 王化成.财务报表分析[M].北京:北京大学出版社,2007:111-123.3 樊行健.财务报告与分析[M].中国财经经济出版社,2008:58-67.2.短期偿债能力分析指标短期偿债能力主要的衡量指标有营运资本、流动比率、速动比率、现金比率。

(1)营运资本。

营运资本是流动资产与流动负债之间的差额。

营运资本表示的是偿还流动负债之后还剩下的部分,营运资本越多,证明企业越有能力偿还短期债务。

但是不同规模的企业,不同规模的流动负债,仅仅用这个相对差额指标,很难正确衡量现行企业的偿债能力。

公式:营运资本=流动资产—流动负债(2)流动比率。

流动比率是流动资产和流动负债之间的比率,是衡量公司短期偿债能力常用的指标。

一般来说,流动资产应远高于流动负债,起码比率不得低于1:1,一般以等于2:1较为适合。

流动比率=流动资产—流动负债(3)速动比率。

速动比率是指企业速动资产与流动负债的比率,速动资产是流动资产扣除存货、待摊费用、1年内到期的非流动资产和其他流动资产等后的差额。

速动比率一般为1:1较合适。

公式为:速动比率=速动资产/流动负债=(流动资产-存货)/流动负债。

(4)现金比率。

现金比率是指企业货币资金和交易性金融资产与流动负债的比率。

现金比率的资产包括企业的货币资金和交易性金融资产,它是速动资产扣除应收账款后的余额,由于应收账款存在发生坏账损失的可能,某些到期的账款也不一定能按时收回。

因此速动资产扣除应收账款后计算出来的金额更能反映企业对流动负债的偿还能力。

公式:现金比率=(现金+有价证券)/流动负债。

(二)长期偿债能力及其分析指标1.长期偿债能力的含义长期偿债能力是指企业偿还1年以上债务的能力,对于企业的长期债权人和所有者来说,在对企业进行短期偿债能力分析的同时,还需分析企业长期偿债能力,以便于债权人和投资者全面了解个的偿债能力和财务风险。

企业盈利或资产可用于偿还长期负债的能力。

2.长期偿债能力分析指标企业的长期偿债能力可通过对反映企业长期偿债能力指标:资产负债率、长期负债秘营运资金的比率及利息保障倍数等指标来分析。

(1)资产负债率。

资产负债率是负债总额除以资产总额的比率。

资产负债率是衡量企业负债水平及风险程度的重要指标。

该指标越低,表明取得负债的资产越少,运用外部资金能力较差;反之,该指标越高,则表明借债筹集的资产越多,风险也越大。

一般保持在40%—60%。

(2)产权比率。

产权比率是所有者权益与资产总额的比率,该比率反映企业资产中有多少是所有者投入的资金。

所有者权益是一个很重要的财务指标,它反映了公司的自有资本。

当总资产小于负债金额,公司就陷入资不抵债的境地,这时,公司的所有者权益便消失殆尽4。

如果实施破产清算,所有者将一无所得。

相反,所有者权益金额越大,这家公司的实力就越雄厚。

(3)利息保障倍数。

利息保障倍数是利润总额(税前利润)加利息费用之各与利息费用的比率。

利息保障倍数反映企业的经营所得支付债务利息的能力5。

如果这个比率太低,说明企业难以保证按时按量支付债务利息,这就会引起债权人的担心。

一般来说企业利息保障倍数至少要大于1。

(4)净有形资产比率。

净有形资产比率是企业债务负债总额的比例有形净资产。

有形资产净值是股权的所有者更少的无形资产,净净之后,业主的净有形资产的所有权。

实实在在的净负债比率用来揭示企业的长期偿债能力,表明债权人的保护程度的生意破产。

公式是有形的净负债比率=总负债/股东权益-无形资产的净)×100%(三)、企业偿债能力分析的意义企业适当的举债经营可以为企业创造更多的财富,将自有资金与外来资金相结合而实现其持续经营的。

当企业的投资回报率大于借入资金成本时,适当的举债经营会给企业带来多个方面的好处,比如财务杠杆效应和“通货膨胀效益”。

企业有无偿债能力或者说有无现金支付能力,是企业能否健康成长和发展的关键,因此,企业偿债能力分析是企业财务经济分析的重要组成部分6。

(一)评价企业财务状况。

能否及时偿还到期债务,及偿债能力的强弱,是反映企业财务经济状况的重要指标。

通过对企业偿债能力的客观分析,可以准确评价企业财务经济状况及其变动原因,帮助企业所有者,经营者,债权人及其他利4鲜梅,李林.企业偿债能力分析[J]贸易经济.2006,(7):78-80.5财政部注册会计师考试委员会办公室.财务成本管理[M].北京:经济科学出版社,2009. 6崔海轮,常海强.短期偿债能力指标及其缺陷[J].财会通讯(理财版),2007(1).益相关者了解企业经营状况,保做出正确判断和决策。

(二)控制企业财务风险。

举债必须以能偿还为前提,如要企业不能按时偿还所付债务的利息,势必影响企业筹措资金的信誉,从而影响到企业正常的生产经营,甚至危及企业的生存即使是盈利不错的企业,也存在着由于资金调度不灵,不能及时偿还债务而破产的风险。

因此,企业负债经营的基本原则是举债适度和收益与风险对等,偿债能力分析的重要目标就是考察企业能否有足够的资产足额偿还所欠债务,并控制企业财务风险。

(三)预测企业筹资前景企业通过各种渠道筹集资金是维持正常经营活动的必要前提。

正确评价企业偿债能力,准确预测企业筹资前景,是企业债权人进行正确信贷决策的基础。

企业偿债能力强,则企业财务状况较好,信誉较高,债权人的本金与资金利息的保障程度较高。

因此,分析企业偿债能力,准确预测未来筹资前景,对于企业显示与潜在债权人的信贷决策至关重要。

(四)把握企业财务活动。

筹资、投资与资本收益的分配时企业财务活动的基本环节。

企业筹集资金的实际与数量,既取决于生产经营情况,也受制于债务偿还。

到期债务的偿还,可以用企业自有资金偿还债务,也可以是借新债还旧债。

因此,通过对企业偿债能力的分析,可以准确了解企业当前的现金与可变现资产状况,合理安排企业的财务活动,提高资产的利用效果。

三、企业短期偿债能力分析——以哈药集团为例(一)哈药集团简介哈药集团有限公司组建于上世纪80年代,并于2005年通过增资扩股改制而成的国有控股的中外合资企业。

哈药集团有限公司是国内规模最大的医药产业集团之一,注册资本共计 37 亿元,资产总额 150 余亿元人民币,所有者权益 90 余亿元人民币。

哈药集团拥有两家国内上市公司(哈药股份、三精股份)和 27家全资、控股和参股企业,融医药生产、科研、贸易为一体的大型综合性医药企业集团。

集团拥有“哈药”、“三精”、“世一堂”三个中国驰名商标,有覆盖全国各大中心城市140余个营销办事处。

目前集团已建成了抗感染类、化学合成原料及制剂、OTC及保健品、现代中药、生物工程药品、动物疫苗及兽药六大专业化生产基地和一户大型医药商业公司。