信用证的审核与修改

信用证的审核与修改—信用证的审核

审核信用的要点

(二)开证申请人与受益人的名称和地址

审核项目50和59:开证申请人与受益人的名称地址是否正确,若不正确,必须 修改,否则会导致后面所有单证不符。

审核信用证的要点

(三)信用证的币种代码与金额须与合同规定一致

• 审核项目32B:信用证的币种代码、金额必须与合同一致。 • 要结合39A或39B一起审核,但39A或39B不能同时出现。 • 如合同规定包装费用或卖方代付保险费等额外费用在信用证一并支付,必须

审核信用证的要点

(七)货审核单据条款与附加条款

审核46A\46B\47A或47B:关于单据要求与附加条款是审核重点,需逐字审核。 • 保险条款,与合同规定相符,投保金额,险别,货币,代理人等; • 检验条款,检验机构,检验时间和地点; • 其他单据条款。

审核信用证的要点

(八)银行费用条款的审核

审核71B银行费用: • 根据《UCP600》,把“all banking charges outside the country of issuance of this

在39C另外列出。

审核信用证的要点

(四)审核信用证的有效期、装运期、交单期等三 个期限及信用证到期地点

审核项目31D\44C,同时参照48: • 信用证有效期及地点(31D),信用证有效期地点应为受益人所在国家或地区,如”in China”或”At

Beneficiary’s Country”; • 最迟装运日44C,受益人能否按要求及时装船,若不能课要求延期;信用证若无装运日,则其有效期即

3、审核开证行的付款责任与索汇路线是否清晰与可行。

MT700

审核信用证的要点

出口企业应结合《UCP600》以及交易合同条款审核信用证。以电讯跟单信用证 MT700/MT701为例,重点审核如下项目条款:

简述信用证的审核内容及流程

简述信用证的审核内容及流程1.引言1.1 概述概述部分的内容可以按照以下方式进行写作:信用证审核是一项重要的国际贸易业务流程,它在国际贸易中扮演着至关重要的角色。

通过信用证审核,贸易双方可以确保交易安全,保障自身利益。

信用证审核内容主要包括审核信用证的各项要求和条款的合法性、可行性和合约性,同时还需要对买卖双方的资信情况进行评估。

审核流程一般包括审核信用证的合法性和真实性,信用证条款的适用性和合约性,以及购销双方的交易和履约能力等。

在进行信用证审核时,审核人员需要详细检查信用证文件中的各项要求,包括商品描述、价格、数量、包装、装运日期等,以确保这些内容与合同要求一致。

同时,审核人员还需要核实信用证文件中的各种条款和特殊要求,例如检验证书、保险条款、付款方式等。

对于这些条款和要求,审核人员需要对其合法性和可行性进行评估,并确保其符合国际贸易规定。

信用证审核的流程一般包括收到信用证文件后的准备工作、审核过程和出具审核报告。

在准备工作中,审核人员需要仔细阅读信用证文档并了解交易背景、双方关系等重要信息。

在审核过程中,审核人员将对信用证文件进行逐项审核,并与合同要求进行对比,以确保信用证的合法性和有效性。

最后,审核人员将根据审核结果出具审核报告,并向有关方面提出建议和意见。

综上所述,信用证审核是国际贸易中不可或缺的环节,通过对信用证内容和流程的审核,可以确保贸易双方的合法权益和交易安全。

因此,对于国际贸易从业人员来说,熟悉信用证审核的内容和流程是十分重要的。

信用证审核的准确性和专业性将直接影响到贸易双方的利益和合作关系。

文章结构部分主要介绍了本文的组织结构和各个章节的内容概要。

通过明确文章结构,可以帮助读者更好地理解整篇文章的脉络和内容安排。

下面是对文章1.2文章结构部分的内容进行编写:在本文中,我们将对信用证的审核内容及流程进行简要介绍。

文章将分为引言、正文和结论三个部分。

在引言部分,我们将首先概述信用证的概念和背景,并简要介绍信用证的作用和意义。

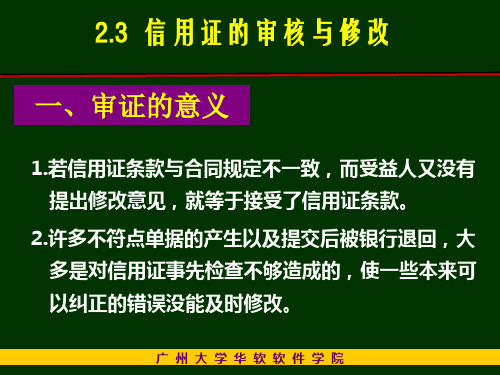

信用证的审核与修改

广州大学华软软件学院

受益人审核的主要内容

十.检查价格条款是否符合合同规定。

不同的价格条款涉及到具体的费用由谁分担 如合同中规定:FOB SHANGHAI AT USD。

十七.对某一问题有疑问,可以向通知行或付款行查询, 得到他们的帮助。

广州大学华软软件学院

• 单证审核的基本方法 : 纵向审核法:指以信用证或合同(在非信用

证付款条件下)为基础对各项单据进行一 一审核,要求有关单据的内容严格符合信 用证的规定,做到“单、证相符“ 横向审核法:在纵向审核的基础上,以商业 发票为中心审核其他单据,使内容相互一 致,做到“单、单相符”。

2.信用证中的装期和效期是同一天,即 “双到期”。 实际操作中,应将装期提前一定的时间(一般在效 期前10天),以便有合理的时间制单结汇。

广州大学华软软件学院

受益人审核的主要内容

三.检查信用证受益人制和单开时证按错人误的的填名写称即和可 地址是否完整和准确。

单1据.受不益符,人单名位称印和章地不能址随是便否正确。

期(不合理); 十六.投保的险种与信用证不符;

广州大学华软软件学院

信用证审核中常见的不符点

十七.各种单据的类别与信用证不符;

十八.各种单据中的币别不一致;

十九.汇票、发票或保险单据金额的大小写不一致

二十.汇票、运输单据和保险单据的背书错误或应 有但没有背书;

二十一.单据没有必要签字或有效印章;

二十二.单据的份数与信用证不一致;

雕进刻账若; 银受银行益行户人核名对(地英收址文款)写不人一错名致称,与一般不用修改。 若受益人的名称不正确,则无论如何要改证。

Chapter3信用证的审核与修改《国际商务单证双语》PPT课件

it should also include the buying and selling contract No.,kinds of

goods,size and composition,etc.

2.审查信用证条款的可操作性和可接受性

(1)它是否为不可撤销信用证?信用证是否生效?有些信用证虽名为不可撤销信

用证,但其中声明“本证尚未生效”,此时受益人必须等信用证生效后才能办理出

运。

(2)到期日、装运期和交单期。

(3)对运输条款(包括运输方式、运输工具、运输路线、承运人出具的规定或不

most common is: “Our bank will guarantee drawers and bona fide holders

that we will take the responsibility of making payment as long as drafts

opened and negotiated according to the L/C,are strictly in conformity

(7)Whether the L/C clauses is contradict or ambiguous.

(8)Can the L/C documents be provided?

(9)Whether freight forwarder designated in the L/C can be accepted.

CHAPTER

03

Examination and

信用证修改流程

信用证修改流程信用证修改流程是国际贸易中常见的操作步骤,下面将为您详细介绍信用证修改的具体流程。

信用证修改是指在原始信用证基础上对某些条款进行更改或调整的操作。

当贸易合同中存在某些需要修改的条件或双方需要就某些条款进行协商时,就需要进行信用证的修改。

以下是信用证修改的流程:1. 议付银行或开证行收到申请:买卖双方中的一方或双方共同协商决定需要对信用证进行修改,并向开证行或议付银行提出修改申请。

修改申请一般以书面形式提交,包括被修改的条款、修改的内容以及理由等。

2. 开证行评估修改申请:开证行接到修改申请后,会根据申请的内容和理由对其进行评估。

如果开证行同意修改,则会审核申请的合理性和符合性,然后通知买卖双方。

3. 买卖双方协商:在开证行同意修改后,买卖双方需要就修改内容进行协商。

双方可以就修改的内容进行再协商,达成共识后继续进行下一步操作。

4. 修改申请提交给受益人:经过协商后,买卖双方将修改申请提交给受益人确认。

受益人可以接受修改,也可以提出反对。

5. 受益人确认或否决:受益人在收到修改申请后,会对其进行审核和确认。

如果受益人接受修改,他们将会签字并确认修改的内容。

如果受益人不同意修改,他们可以提出异议,并要求进行进一步的协商。

6. 修改申请提交给开证行:受益人确认修改后,买卖双方将修改申请提交给开证行。

开证行根据申请的内容和受益人的确认情况,确认并签署修改的信用证文件。

7. 通知其他相关方:开证行会将修改后的信用证通知给其他相关方,如运输公司、保险公司等。

8. 账户结算:在完成信用证修改后,买卖双方按照修改的信用证条款进行账户结算,以确保交易的顺利进行。

信用证修改流程中,需要买卖双方、开证行和受益人之间的合作和协商,以确保双方的利益和合同的履行。

在提交修改申请之前,买卖双方应该对信用证的条款进行详细的了解,并在遇到需要修改的情况下及时协商。

协商一致后,更改信用证条款,保证贸易的顺利进行。

以上就是信用证修改的流程,希望对您有所帮助。

信用证审核内容

信用证审核内容

信用证是国际贸易中常用的支付方式之一,其内容审核十分重要。

信用证审核内容包括以下几个方面。

首先,审核信用证的有效性。

在接收到信用证后,首先要核对信用证的有效期、金额、开证行、受益人等基本信息是否准确无误。

只有信用证的信息是准确无误的,才能保证后续的贸易顺利进行。

其次,审核信用证的条款。

信用证中包含了一些具体的条款和要求,比如装运单据、装运地点、付款方式等内容,这些都需要仔细审核。

有时候,信用证的条款可能会因为语言表述不清晰或者与实际操作不符合而引起纠纷,因此审核信用证的条款是至关重要的。

再次,审核单据的完整性。

在贸易过程中,单据的完整性是至关重要的。

包括提单、发票、装箱单、保险单等,这些单据都需要齐全并且符合信用证的要求。

如果单据不完整或者不符合信用证的要求,就有可能导致付款失败或者货物无法顺利清关。

最后,审核货物的质量和数量。

在审核信用证的内容时,还需要检查货物的质量和数量是否符合要求。

有时候,出口商可能会故意在货物的质量和数量上作假,以获取更多的利润。

因此,对货物的质量和数量进行审核也是十分重要的。

总的来说,信用证审核内容包括了信用证的有效性、条款、单据的完整性和货物的质量和数量。

只有在这些方面都符合要求的情况下,贸易才能够顺利进行。

因此,在日常工作中需要对信用证的内容进行仔细审核,以确保贸易顺利进行。

信用证的审核与修改

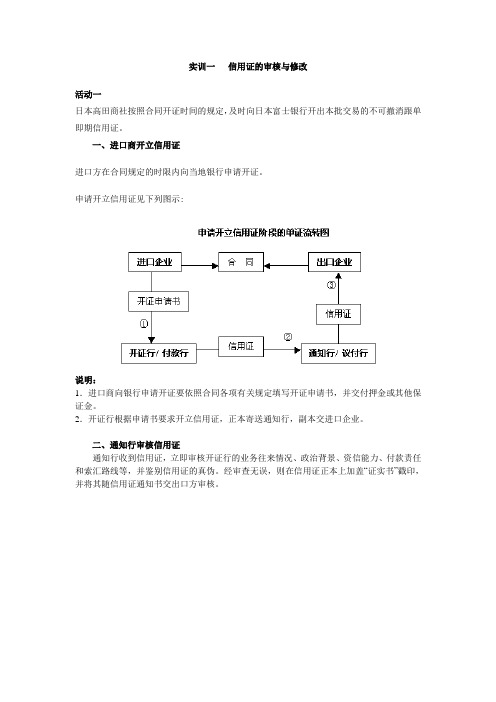

实训一信用证的审核与修改活动一日本高田商社按照合同开证时间的规定,及时向日本富士银行开出本批交易的不可撤消跟单即期信用证。

一、进口商开立信用证进口方在合同规定的时限内向当地银行申请开证。

申请开立信用证见下列图示:说明:1.进口商向银行申请开证要依照合同各项有关规定填写开证申请书,并交付押金或其他保证金。

2.开证行根据申请书要求开立信用证,正本寄送通知行,副本交进口企业。

二、通知行审核信用证通知行收到信用证,立即审核开证行的业务往来情况、政治背景、资信能力、付款责任和索汇路线等,并鉴别信用证的真伪。

经审查无误,则在信用证正本上加盖“证实书”戳印,并将其随信用证通知书交出口方审核。

出口方则主要审核信用证内容是否与合同一致,主要有:1.对信用证性质的审核由于信用证的性质直接关系到我方能否安全收汇,因此,来证必须注明“不可撤销”字样。

2.对信用证规定的品质、数量、包装的审核信用证就商品名称、品质、数量、包装的规定须与合同一致,如发现与合同规定不符,我方又不能接受的,应要求买方改证。

3.对信用证金额、货币的审核信用证金额与货币应与合同金额一致,如合同订有溢短装条款,信用证金额亦有相应的增减。

4.对信用证规定单据的审核对信用证中所要求提供的单据种类、填写内容、文字说明、文件份数、填写方法等都要认真审核。

凡是信用证中要求的单据与我国政策相抵触或根本办不到的,应及时与对方联系修改。

5.对信用证有效期、到期地点、装运期的审核装运期必须与合同规定的时间相一致。

如因来证太晚或发生意外情况而不能按时装运,应及时电请买方展延装运期限。

如来证仅规定有效期而未规定装运期时,信用证的有效期可视为装运期;来证的有效期和装运期是同一个时期,即为“双到期”的信用证,按我方能否按时装运来决定是否让对方修改有效期;一般说来,信用证的有效期与装运期一般都有一定的合理时间间隔,以便装船发运货物后有充足的时间办理制单、结汇工作。

到期地点一般都要求在我国境内,如规定在国外到期地点,因不好掌握寄单时间,一般不轻易接受。

关于信用证的审核及修改

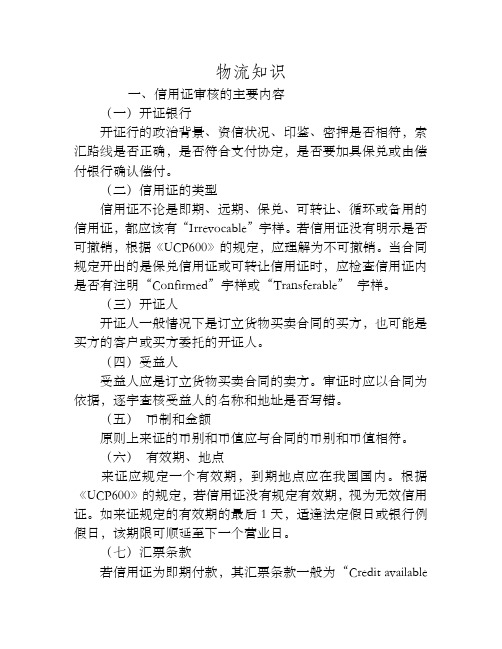

物流知识一、信用证审核的主要内容(一)开证银行开证行的政治背景、资信状况、印鉴、密押是否相符,索汇路线是否正确,是否符合支付协定,是否要加具保兑或由偿付银行确认偿付。

(二)信用证的类型信用证不论是即期、远期、保兑、可转让、循环或备用的信用证,都应该有“Irrevocable”字样。

若信用证没有明示是否可撤销,根据《UCP600》的规定,应理解为不可撤销。

当合同规定开出的是保兑信用证或可转让信用证时,应检查信用证内是否有注明“Confirmed”字样或“Transferable”字样。

(三)开证人开证人一般情况下是订立货物买卖合同的买方,也可能是买方的客户或买方委托的开证人。

(四)受益人受益人应是订立货物买卖合同的卖方。

审证时应以合同为依据,逐字查核受益人的名称和地址是否写错。

(五)币制和金额原则上来证的币别和币值应与合同的币别和币值相符。

(六)有效期、地点来证应规定一个有效期,到期地点应在我国国内。

根据《UCP600》的规定,若信用证没有规定有效期,视为无效信用证。

如来证规定的有效期的最后1天,适逢法定假日或银行例假日,该期限可顺延至下一个营业日。

(七)汇票条款若信用证为即期付款,其汇票条款一般为“Credit availableby your draft(s)at sight for 100 percent of Invoice value drawn on ...”。

若信用证为远期付款,要分清是真远期还是假远期,真远期的汇票条款一般为“Available by your draft(s)at 30 days sight drawn on the issuing bank for 100% of Invoice value”。

(八)分批装运及转运根据《UCP600》的规定,除非信用证另有规定,允许分批装运和转船。

根据《UCP600》第32条的规定,除非信用证特别授权,如信用证规定在指定时期内分期支款或分期装运,其中任何一期未按信用证规定的期限支取或发运时,则信用证对该期和以后各期均告失效。

第五章信用证的审核与修改

机电产品进出口流程II

第五章 信用证的审核与修改

应用外语系 主讲:夏静

学习内容:

❖信用证的概念、内容 ❖信用证的落实

-催证 -审证(审核中常见的问题) -改证 ❖UCP600的相关内容

❖书面合同是双方权利和义务的依据,在履约 中,卖方的基本义务是按照合同规定交付货 物,移交一切与货物有关的单据并转移货物 的所有权;买方的基本义务是按照合同规定, 支付货款和收取货物。

b. 电开本(SWIFT)

知识链接:关于SWIFT

SWIFT又称:“环球同业银行金融电讯协会”,是国 际银行同业间的国际合作组织,成立于1973年,目 前全球大多数国家大多数银行已使用SWIFT系统。 SWIFT的使用,使银行的结算提供了安全、可靠、 快捷、标准化、自动化的通讯业务,从而大大提高 了银行的结算速度。由于SWIFT的格式具有标准化, 目前信用证的格式主要都是用SWIFT电文。

❖出口合同的履行是指出口方按照合同的规定 履行交货义务直至收回货款的整个过程。

❖ 我国出口贸易,大多采用信用证支付方式成交。 此类出口合同的履行一般要经过:

催证、审证和改证

备货和报检 办理出口手续 L/C项下制单结汇

出口收汇核销与出口退税

(即货,证,船,款四个环节)

5.1相关知识

5.1.1 信用证的概念 信用证(Letter of credit;L/C)又称银 行信用证,是一种有条件的银行付款承诺。 具体讲,信用证是银行根据买方的要求和 指示,或是自己主动向卖方开出的,在一 定金额内和规定期限里,凭规定单据付款 的书面承诺。

SWIFT的特点

❖ SWIFT需要会员资格。 ❖ SWIFT的费用较低。同样多的内容,SWIFT的费用只

信用证的审核修改

L/C 的内容

对L/C本身的说明 对运输的要求 对汇票的要求

对货物的说明 对单据的要求

其他事项

L/C 的性质和特点

01

L/C属于银行信用,开证行承担首要付款责任。

只要单证相符即须付款,即使开证人无力付款或破产倒闭;付款后如发 现有误,对受益人和索偿行皆无追索权。

02 L/C是独立于合同之外的自足性文件。

03

L/C是一种纯单据买卖,实施凭单付款。

只要受益人在期限内作相符交单,即“单证一致,单单一致”,付款行 必须承付,无追索权地买下单据;反之,银行有权拒付。

Part 01 跟单信用证

信用证的定义、特点 信用证的内容阅读LETTER OF CREDIT

是 银行

应 进口人 的请求,开给出口人的 一

种

有条件承诺付款的书面文件。

★ 国际贸易实务中常见的信用证一般是跟单L/C

★ 《UCP600》规定,凡L/C均是不可撤销的 (IRREVOCABLE)。

L/C 的当事人

1.开证申请人(APPLICANT): 一般是进口人 2.开证行(ISSUING BANK): 一般是进口人所在地银行 3.通知行( ADVISING BANK ):一般是出口人所在地银行 4.受益人( BENEFICIARY ): 一般是出口人 5.保兑行( CONFIRMING BANK )

L/C 的一般业务流程

L/C 的一般业务流程——“九步曲”

1. 申请开证 订立合同后,进口方应在规定的期限内向所在地银行申请开证。

1. 开证申请书;合同副本及附件; 2. 保证金/担保/开证额度减除; 3. 手续费。

信用证的审核与修改课件

案例二:信用证条款的修改与谈判

总结词

信用证条款的修改需谨慎处理, 涉及多方利益需进行谈判。

详细描述

某进口商要求修改信用证装运条 款,出口商同意后与开证行进行 谈判,经过多轮协商达成一致, 确保双方利益得到保障。

案例三:信用证欺诈的防范与应对

总结词

防范信用证欺诈是关键,一旦发生需及时采取措施应对。

04

不可撤销信用证

开证行承担不可撤销的付款责 任,信用证有效期内不可修改

或撤销。

可撤销信用证

开证行有权在信用证有效期内 修改或撤销信用证。

保兑信用证

保兑行在开证行承诺之外作出 承付或议付相符交性 付款责任。

02

信用证的审核

信用证审核的重要性

保障交易安全

。

03

信用证的修改

信用证修改的必要性

适应合同变更

合同履行过程中,买卖双方可能会对某些条款进行变更,如数量 、价格、交货时间等,这些变更需要相应地修改信用证。

纠正错误或模糊条款

在信用证制作过程中,可能会存在错误或模糊的条款,为了确保顺 利执行,需要进行修改。

适应运输和保险安排

在国际贸易中,运输和保险安排经常与信用证条款相关,当这些安 排发生变化时,信用证可能需要修改。

提高信用证使用效率

通过信用证审核,确保交易双方权益 得到保障,降低风险。

确保信用证内容准确无误,加速交易 流程。

避免纠纷

及时发现并纠正信用证中的问题,避 免交易双方在履行合同过程中产生纠 纷。

信用证审核的内容

信用证金额

核对信用证金额是否与合同约定一致。

信用证受益人及开证申请人

确认信用证的受益人和开证申请人是否与合同相符。

展望四

模块六 信用证审核及修改

模块六信用证审核及修改6.1知识准备1.信用证审核的依据与方法;2.信用证修改申请书的制作。

【MT707信用证修改格式】二、信用证修改(MT707)格式简介必选20 SENDER'S REFERENCE(信用证号码)必选21 RECEIVER'S REFERENCE(收报行编号)发电文的银行不知道收报行的编号,填写"NONREF"。

可选23 ISSUING BANK'S REFERENCE(开证行的号码)可选26E NUMBER OF AMENDMENT(修改次数)该信用证修改的次数,要求按顺序排列。

可选30 DATE OF AMENDMENT(修改日期)如果信用证修改没填这项,修改日期就是发报日期。

可选31C DATE OF ISSUE(开证日期)如果这项没有填,则开证日期为电文的发送日期。

可选31E NEW DA TE OF EXPIRY(信用证新的有效期)信用证修改的有效期。

可选32B INCREASE OF DOCUMENTARY CREDIT AMOUNT(信用证金额的增加)可选33B DECREASE OF DOCUMENTARY CREDIT AMOUNT(信用证金额的减少)可选34B NEW DOCUMENTARY CREDIT AMOUNT AFTER AMENDMENT(信用证修改后的金额)可选39A PERCENTAGE CREDIT AMOUNT TOLERANCE(信用证金额上下浮动允许的最大范围的修改)该项目的表示方法较为特殊,数值表示百分比的数值,如:5/5,表示上下浮动最大为5%。

39B与39A不能同时出现。

可选39B MAXIMUM CREDIT AMOUNT(信用证最大限制金额的修改)39B与39A不能同时出现。

可选39C ADDITIONAL AMOUNTS COVERED(额外金额的修改)表示信用证所涉及的保险费、利息、运费等金额的修改。

信用证的审核与修改

【课题】第二章信用证的审核与修改【教学目标】知识目标:1. 信用证的定义、特点2. 了解信用证的支付程序3. 掌握信用证的基本内容4.掌握信用证审核和修改时应注意的问题能力目标:1. 深刻理解信用证的特点并能运用特点处理相应的实际问题2. 能阅读一份信用证并理解其基本内容3. 能根据合同进行信用证审核,审核后能向开证申请人提出修改要求【教学重点、难点】教学重点:1. 信用证的特点和基本内容2. 信用证审核和修改时应注意的问题教学难点:1. 如何读懂一份信用证2. 根据合同如何审核信用证3. 如何向开证申请人提出修改教学途径:1. 用图示和案例帮助学生对知识的理解和接受2.结合信用证实例讲授理论知识【教学媒体及教学方法】PPT课件。

演示法、讲授法、分组讨论法、实训法【课时安排】7课时【教学过程】第一环节导入在国际贸易中,信用证是一种重要的支付方式。

信用证属于银行信用,由银行代替进口人对出口人承担付款责任,因此信用证的出现很大程度上解决了买卖双方互不信任的矛盾,大大促进了国际贸易的发展。

但是在信用证支付方式下,银行的付款是有条件的,即单证相符,单单相符。

因此,在信用证条件下,单证的质量决定了能否安全收汇。

要想提交正确的,符合信用证规定的单据,必须掌握信用证的内容及UCP对信用证的规定,同时在收到信用证后必须进行认真的审核,并做好改证工作,才能最大限度地减少担保,防止迟付或拒付。

第二环节新课呈现[讲解]一、信用证的定义、特点1. 定义:是银行应进口人的请求,开给出口人的一种有条件的承诺付款的书面文件。

[分析]1. 提问:请从信用证的定义中找出信用证的当事人进口人:开证申请人银行:开证行出口人:受益人2. 强调:银行的付款是有条件的:单证相符,单单相符3. 理解:从两个方面来理解信用证。

(1)信用证是一种书面文件。

(2)信用证是一种支付方式。

[讲解]2. 特点(1)开证行负首要付款责任。

根据UCP规定,开证行对受益人的付款责任是首要的、独立的。

第三章 信用证的审核与修改

3.开证申请人向开证行支付开证费用 开证银行向开证申请人收取的手续费统 称开证费用。申请人须按开证金额的一 定比例向开证行支付开证手续费。

开证行开立信用证

1.开证要求:开证行应该严格

按照开证申请书开立信用证。因 为开证申请书是开证申请人与开 证行之间的法律契约,它确立了 开证申请人与开证行的权利和义 务关系。

简电本不是有效的L/C文件,不能作为交单议 付的依据。

(2)全电本(Full Cable)

2. 信用证的内容与结构

一、信用证本身的描述 二、汇票条款:金额、期限、付款人 三、运输条款:运输路线、方式、可否部分 发运和转船 四、商品条款:品名、数量、包装、单价、 贸易术语 五、单据条款 六、其他事项

单据条款的审核

商业发票 提单 保险单 商检单据

信用证修改注意的问题

1.对于信用证本身项目的缺陷,可由通知行提请开 证行澄清 2.信用证中与合同不符点应向开证申请人提出,并 经各当事人同意 3.信用证修改书必须经原通知行通知受益人方为有 效 4.对同一修改书的内容可接受,也可以拒绝,但不 允许部分接受,部分拒绝 5.在受益人表示接受或拒绝修改书前,原信用证对 受益人仍有效。

效性的审查,其审证的重点内容包括:

(4)审核信用证的印鉴、密押是否相符。 (5)审核信用证的有效期和到期地点。 (6)信用证金额大小写的核对。 (7)审核开证行的付款责任:保留条款、暂

不生效条款、软条款等。

出口商的审核

出口商主要审查信用证与合同的一致性、信 用证条款的可接受性等。

知行一般为出口地银行。

4. 受益人(Beneficiary)

信用证实验课 信用证审查与修改

信用证的审查

应充分考虑办理下列事宜对交单期的影响:

• • • • • • • 1.生产及包装所需的时间。 2.内陆运输或集港运输所需时间。 3.进行必要的检验如法定商检或客检所需的时间。 4.申领出口许可证/FA产地证所需的时间(如果需要)。 5.报关查验所需的时间。 6.船期安排情况。 7.到商会和/ 或领事馆办理认证或出具有关证明所需的时间 (如果需要)。 • 8.申领检验证明书或其他验货报告如客检证等所需的时间。 • 9.制造、整理、审核信用证规定的文件所需的时间。 • 10.单据送交银行所需的时间包括单据送交银行后经审核发现 有误退回更正的时间。

信用证的审查与修改 信用证的审查

2、出口商(பைடு நூலகம்益人)审证。 具体说来,出口商的审证主要有以下几个方面: (8)装运港和目的港。 (9)装运期和有效期。 (10)分批装运。 (11)对船只和转船的限制。 (12)汇票。 (13)发票。 (14)货运提单。 (15)保险单据

信用证的审查

• (一).检查信用证的付款保证是否有效。 • 应注意有下列情况之一的,不是一项有效的付款保 证或该项付款保证是存在缺陷问题的: 1.信用证明确表明是可以撤消的; • 此信用证由于毋须通知受益人或未经受益人同意可 以随时撤消或变更,应该说对受益人是没有付款保 证的,对于此类信用证,一般不予接受; • 信用证中如没有表明该信用证是否可以撤消,按照 UCP500的规定,应理解是不可以撤消的;

信用证的审查

• (六).检查信用证内容是否完整。 • 如果信用证是以电传或电报拍发给了通知行即“电 讯送达”,那么应核实电文内容是否完整,如果电 文无另外注明,并写明是根据国际商会丛刊第 600 号即<<跟单信用证统一惯例解释通则》,那么,该 电文是可以被当作有效信用证执行

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

四、证函

一般包括三块内容 1)确认收到信用证,同时指出其中不符点。 2)详述不符点的内容并作出修改。 3)要求尽快修改。

敬启者, 你方关于28KG603号合同的第F-07567号信用证 已收到,经查,发现如下不符,请修改: 1、到期日期和地点:95/11/30 Hong Kong 应为 95/12/15 China. 2、金额错误:USD26,700 应为USD27,600 and US Dollars Twenty Seven Thousand Six Hundred Only 3、禁止转运应为允许转运 4、删除保险条款 5、货号为L109的货物数量错误,60doz. 应为70 doz. 6、合同号码错误:应为28KG603 望尽早修改。 此致

小练习

1、若信用证规定: The documents beneficiary presented should include an inspection certificate signed by applicant or its agent. • 受益人提交的单据应包括由买方或其代表签署的 商检证书 • 风险:买方不派代表或买方代表不签署; • 防范: • 要求由公认的检验机构出具检验证书; • 改为:INSPECTION CERTIFICATE SIGNED BY AQSIQ(国家质检总局).

• 2、案例分析: • 信用证要求受益人在装船后将1/3正本提 单直接寄交开证申请人。(1/3 SET ORIGINAL BILL OF LADING SHOULD BE SENT TO APPLICANT DIRECTELY) • Q: 该要求会使受益人面临怎样的风险? 开证行有无风险?

单据 DOCUMENTS

Dear Sirs, We have received your L/C No. F-07567 against our contract No.28KG603. After checking the L/C, we have found some discrepancies and would request you to make the following amendments: 1) The date and place of expiry should read: ’ December 15th, 1995 in China’ 2) The amount both in figures and in words should read respectively be USD27,600 and US Dollars Twenty Seven Thousand Six Hundred Only. 3) Transshipment should be allowed. 4) Insurance clause should be deleted. 5). “60 doz. Wooden Sweaters l109 ” should be “70 doz. Wooden Sweaters l109”. 6) The Contract No. should be 28KG603 Please amend it as soon as possible. Yours sincerely

信用证一: QTY: 1OOOPCS 信 用 证 专 项 审 核 UNIT PRICE: USD 10 PER PC Amount: Currency(货币), amount in words AMOUNT: USD 10,000 and figures 信用证二: Description of Goods(货物描述): Name of Commodity QTY: 1000PCS 5% , MORE OR LESS AT(规格) SELLER’S (品名) specification , Qty (数量), Unit OPTION UNIT Price PRICE: USD 10 PER PC Packing:包装的种类,方法,件数要与合同一致 AMOUNT: USD10,000 Shipment: Time of Shipment(装运期), Port 实际可装数量: 1050PCS---950PCS of Loading(装运港), Port of Destination 发票金额的范围:USD10500—USD9500 (目的港) 当金额超出了 USD10000 时,信用证的金额则不足以 Partial Shipment & Transshipment: 支付。 Presentation Period(交单期):不能太短。通 常为 所以当有溢短装条款时,信用证的 AMOUNT应为可能 15天或21天 的最高金额。 Documents Required(所需单据)

林娟

信用证的审核与修改

目的和要求:

理解信用证审核的目的;掌握信用证信用证审核

要点,能够独立审核英文信用证;了解信用证修 改函的结构和流程。

主要内容: 信用证的审核要点及相应练习

小李是外贸公司的一名新职员,由于 思考题 他的积极努力,他很快就在广交会上得 到了自己职业生涯的第一份订单,不久 收到了对方开来的信用证,小李非常兴 奋,由于交货期即将届满,小李来不及 信用证未审核就发货 细看信用证就马上按照合同的规定联系 货运公司,将符合合同规定的货物发运 未按信用证规定制单而是按合 出去,随后小李拿着全套单据到银行议 同规定制作单据 付,却被退了回来,原来小李按照合同 制作的这套单据和信用证不符,货发出 去了,钱却没有拿到,真的是“货去钱 空”。

• 性质:REVOCALBE---IRREVOCABLE • 信用证所适用的规则:<UCP600> • 当事人:APLLICANT:应与合同中买方的 名称地址相一致 • BENEFICIARY:应与合同中卖方 的名称地址相一致 • EXPIRY DATE & PLACE: • 有效期足够 长,在中国有效

• • • • • 发票 COMMERCIAL INVOICE 箱单 PACKING LIST 提单 B/L:是否全套;运费由谁支付,收货人是谁? 保险单 INSURANCE POLICY:CIF术语 检验证书 INSPECTION CERTIFICATE • CIF, CFR : FREIGHT PREPAID :有无限 制条件 • FOB : FREIGHT TO COLLECT • 产地证 CERTIFICATE OF ORIGIN • 其它单据 OTHER DOCUMENTS

请问小李错在哪里?

??

一、实训练习

请你帮小李根据合同内容审核英 文信用证p19 时间:二十五分钟

• 兑付地点: OSAKS BANK NEW YORK BRANCH 改为 答案:不附点: ANY BANK IN CHINA • DRAFTS AT: DRAFTS AT 30 DAYS AFTER SIGHT 改为DRAFTS AT SIGHT • PARTIAL SHIPMENT: PROHIBITED改为 ALLOWED • TRANSSHIPMENT: PROHIBITED改为 ALLOWED • AMOUNT: CURRENCY USD AMOUNT 1250.00 改为 CURRENCY USD AMOUNT 12500.00 • INSURANCE: FOR 120 PERCENT OF THE INVOICE VALUE COVERING ALL RISKS 改为FOR 110 PERCENT OF THE INVOICE VALUE COVERING ALL RISKS AND WAR RISKS

二、总结--信用证审核的要 点 信用证本身的审核 信用证专项审核 信用证软条款的审核

三、注意事项

1、信用证内容与合同不符,不能接受的 要修改 2、对于所有的不符点,一次性的通知开 证申请人修改,改证函内容要清楚明了 3、修改书再经原通知行传递方有效 4、改证未到暂缓发货

作业

信 用 证 本 身 的 审 核