个人所得税计算表

个人所得税税率表(预扣率)

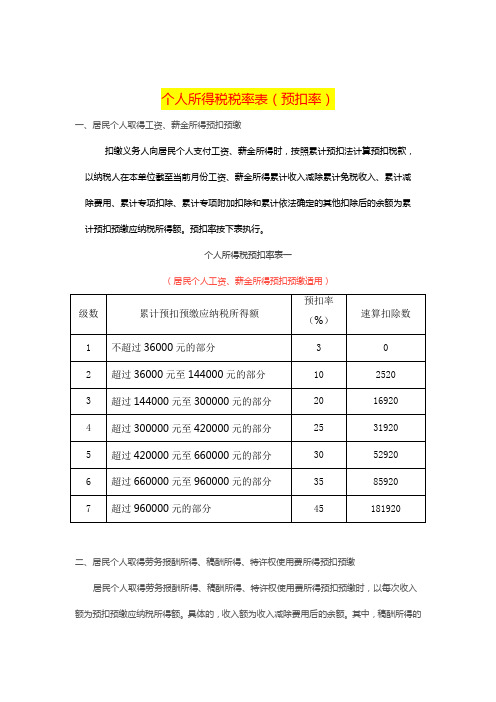

个人所得税税率表(预扣率)一、居民个人取得工资、薪金所得预扣预缴扣缴义务人向居民个人支付工资、薪金所得时,按照累计预扣法计算预扣税款,以纳税人在本单位截至当前月份工资、薪金所得累计收入减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其他扣除后的余额为累计预扣预缴应纳税所得额。

预扣率按下表执行。

二、居民个人取得劳务报酬所得、稿酬所得、特许权使用费所得预扣预缴居民个人取得劳务报酬所得、稿酬所得、特许权使用费所得预扣预缴时,以每次收入额为预扣预缴应纳税所得额。

具体的,收入额为收入减除费用后的余额。

其中,稿酬所得的三、非居民个人取得工资薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得非居民个人取得工资薪金所得以每月收入额减除费用五千元后的余额为应纳税所得额。

非居民个人取得劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为应纳税所得额。

具体的,劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额;其中,稿酬所得的收入额减按百分之七十计算。

税率表按下表执行。

个人所得税税率表三四、居民个人取得综合所得居民个人取得综合所得,按年计算个人所得税,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额,适用百分之三至百分之四十五的超额累进税率。

税率表如下。

个人所得税税率表一五、纳税人取得经营所得纳税人取得经营所得,按年计算个人所得税,由纳税人在月度或者季度终了后十五日内向税务机关报送纳税申报表,并预缴税款;在取得所得的次年三月三十一日前办理汇算清缴。

适用百分之五至百分之三十五的超额累进税率。

税率表如下执行。

六、纳税人取得利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得纳税人取得利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得,适用比例税率,税率为百分之二十。

个人所得税计算(含税率表)新版个税计算器

个人所得税 = 490

7000

个人所得税税率表

月应纳税所得额(AM)

0<AM<=3000 3000<AM<=12000 12000<AM<=25000 25000<AM<=35000 35000<AM<=55000 55000<AM<=80000 80000<AM 3000 12000 25000 35000 55000 80000

个人所得税计算

月总收入 社会保险费 继续教育支出 大病医疗支出 住房贷款利息 赡养老人 各项支出 月应纳税所得额 个人所得税 12,500 500 子女教育支出 住房租金 500

7,000

个人所得税税率表

起征点 5,000 备注

(五险一金) 2019-01-01实施 2019-01-01实施 2019-01-01实施 2019-01-01实施

税率 速算扣除数

3% 10% 20% 25% 30% 35% 45% 0 210 1410 2660 4100 7160 15160

ቤተ መጻሕፍቲ ባይዱ

级数

1 2 3 4 5 6 7

月应纳税所得额(A

0 3000 12000 25000 35000 55000 80000

490

注:月应纳税所得额 =月总收入 - 各项支出 7000

12500

月应纳税所得额

-500 税率 10%

起征点 -5000 -速算扣除数 -210

个人所得税 = 月应纳税所得额 × 税率-速算扣除数

劳务报酬个人所得税计算表

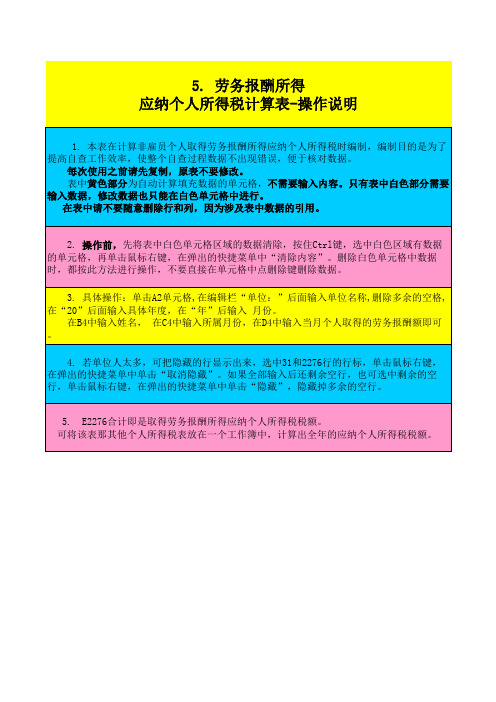

5. E2276合计即是取得劳务报酬所得应纳个人所得税税额。 可将该表那其他个人所得税表放在一个工作簿中,计算出全年的应纳个人所得税税额。

5. 劳务报酬所得 应纳个人所得税计算表-操作说明

1. 本表在计算非雇员个人取得劳务报酬所得应纳个人所得税时编制,编制目的是为了 提高自查工作效率,使整个自查过程数据不出现错误,便于核对数据。 每次使用之前请先复制,原表不要修改。 表中黄色部分为自动计算填充数据的单元格,不需要输入内容。只有表中白色部分需要 输入数据,修改数据也只能在白色单元格中进行。 在表中请不要随意删除行和列,因为涉及表中数据的引用。

个人所得税计算表

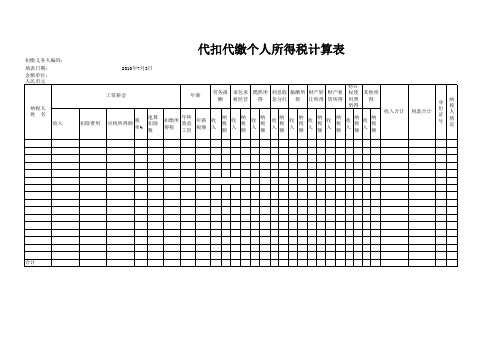

代扣代缴个人所得税计算表

扣缴义务人编码: 填表日期: 金额单位:人民币元 工资薪金 纳税人 姓 名 收入 扣除费用 应税所得额 税 率% 年薪 特许权 劳务报 承包承 偶然所 利息股 稿酬所 财产转 财产租 其他所 使用费 酬 租经营 得 息分红 得 让所得 赁所得 得 所得 收入合计 速算 扣除 数 年终 扣缴所 年薪 收 效益 得税 税额 入 工资 纳 纳 收 税 税 入 额 额 纳 收 税 入 额 纳 纳 纳 纳 纳 纳 收 收 收 收 收 收 税 税 税 税 税 税 入 入 入 入 入 入 额 额 额 额 额 额 税款合计 2010年7月3日

身 份 证 号

ቤተ መጻሕፍቲ ባይዱ

纳 税 人 情 况

合计 备注:1、工资薪金计算方法:(收入-扣除费用)×适用税率-速算扣除数,其中扣除费用=1200+收入×30%,应税所得额=收入-扣除费用 2、年薪收入计算方法:月纳个人所得税=(月基本收入-1700元)×适用税率-速算扣除数 年应纳个人所得税=[全年个人所得收入-(全年个人所得收入×50%)×适用税率-速算扣除数]-全年按月已征的个人所得税 3、其他项目计算按个人所得税税法规定执行。 4、本表须向主管税务机关报送一份。

个人所得税测算表格

-

十、偶然所得

-

应纳税额 计算辅助

备注

-

工资、薪金所得,适用超额累进税率,税率 为百分之三至百分之四十五 个体工商户的生产、经营所得和对企事业单 位的承包经营、承租经营所 得,适用百分 之五至百分之三十五的超额累进税率 个体工商户的生产、经营所得和对企事业单 位的承包经营、承租经营所 得,适用百分 之五至百分之三十五的超额累进税率 劳务报酬所得,适用比例税率,税率为百分 之二十。应纳税所得额超过2万元至5万元的 部分,依照税法规定计算应纳税额后再按照 应纳税额加征五成;超过5万元的部分,加 稿酬所得,适用比例税率,税率为百分之二 十,并按应纳税额减征百分之三十; 特许权使用费所得,利息、股息、红利所 得,财产租赁所得,财产转让 所得,偶然 所得和其他所得,适用比例税率,税率为百 分之二十 特许权使用费所得,利息、股息、红利所 得,财产租赁所得,财产转让 所得,偶然 所得和其他所得,适用比例税率,税率为百 分之二十 特许权使用费所得,利息、股息、红利所 得,财产租赁所得,财产转让 所得,偶然 所得和其他所得,适用比例税率,税率为百 分之二十 特许权使用费所得,利息、股息、红利所 得,财产租赁所得,财产转让 所得,偶然 所得和其他所得,适用比例税率,税率为百 分之二十 特许权使用费所得,利息、股息、红利所 得,财产租赁所得,财产转让 所得,偶然 所得和其他所得,适用比例税率,税率为百 分之二十

-

-

-

-

-

-

-

-

-

个税测算表

项目 收入总额 税法规定 扣除限额 社保等扣 除额 其他 应纳税所 得额

一、工资、薪金所得

3,500.00

-

二、个体工商户的生产、经营所得

-

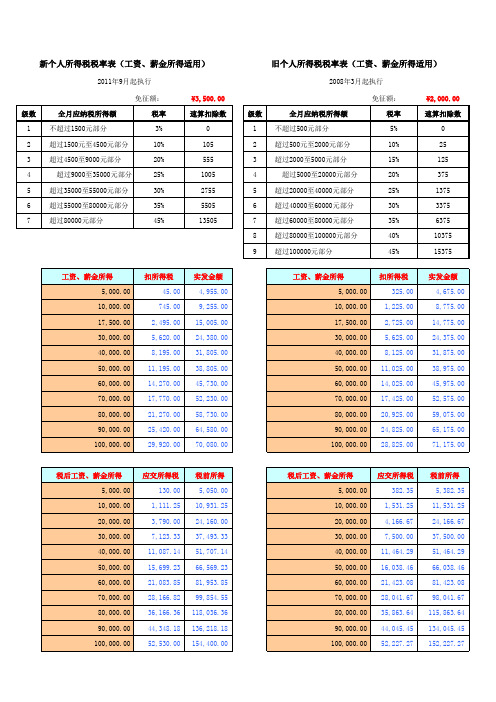

新旧个人所得税对照计算表

扣所得税 325.00 1,225.00 2,725.00 5,625.00 8,125.00 11,025.00 14,025.00 17,425.00 20,925.00 24,825.00 28,825.00

实发金额 4,675.00 8,775.00 14,775.00 24,375.00 31,875.00 38,975.00 45,975.00 52,575.00 59,075.00 65,175.00 71,175.00

工资、薪金所得 5,000.00 10,000.00 17,500.00 30,000.00 40,000.00 50,000.00 60,000.00 70,000.00 80,000.00 90,000.00 100,000.00

扣所得税 45.00 745.00 2,495.00 5,620.00 8,195.00 11,195.00 14,270.00 17,770.00 21,270.00 25,420.00 29,920.00

税后工资、薪金所得 5,000.00 10,000.00 20,000.00 30,000.00 40,000.00 50,000.00 60,000.00 70,000.00 80,000.00 90,000.00 100,000.00

应交所得税 130.00 1,111.25 3,790.00 7,123.33 11,087.14 15,699.23 21,083.85 28,166.82 36,166.36 44,348.18 52,530.00

新个人所得税税率表(工资、薪金所得适用)

2011年9月起执行 免征额: 级数 1 2 3 4 5 6 7 全月应纳税所得额 不超过1500元部分 超过1500元至4500元部分 超过4500至9000元部分 超过9000至35000元部分 超过35000至55000元部分 超过55000至80000元部分 超过80000元部分 税率 3% 10% 20% 25% 30% 35% 45% ¥3,500.00 速算扣除数 0 105 555 1005 2755 5505 13505 级数 1 2 3 4 5 6 7 8 9

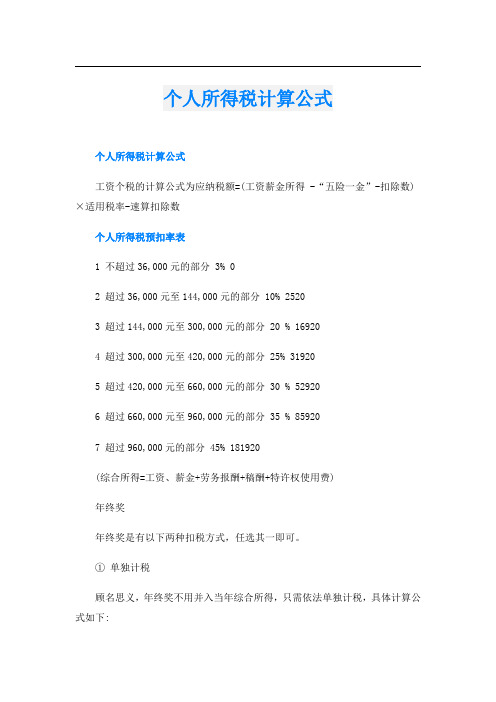

个人所得税计算公式

个人所得税计算公式个人所得税计算公式工资个税的计算公式为应纳税额=(工资薪金所得 -“五险一金”-扣除数)×适用税率-速算扣除数个人所得税预扣率表1 不超过36,000元的部分 3% 02 超过36,000元至144,000元的部分 10% 25203 超过144,000元至300,000元的部分 20 % 169204 超过300,000元至420,000元的部分 25% 319205 超过420,000元至660,000元的部分 30 % 529206 超过660,000元至960,000元的部分 35 % 859207 超过960,000元的部分 45% 181920(综合所得=工资、薪金+劳务报酬+稿酬+特许权使用费)年终奖年终奖是有以下两种扣税方式,任选其一即可。

①单独计税顾名思义,年终奖不用并入当年综合所得,只需依法单独计税,具体计算公式如下:纳税额=年终奖×适用税率-速算扣除数。

②合并计税年终奖选择,并入当年综合所得,进行累计扣税。

新税法规定主要对四个方面进行了修订:1、工薪所得扣除标准提高到5000元。

2、调整工薪所得税率结构,由9级调整为7级,取消了15%和40%两档税率,将最低的一档税率由5%降为3%。

3、调整个体工商户生产经营所得和承包承租经营所得税率级距。

生产经营所得税率表第一级级距由年应纳税所得额5000元调整为15000元,其他各档的级距也相应作了调整。

4、个税纳税期限由7天改为15天,比现行政策延长了8天,进一步方便了扣缴义务人和纳税人纳税申报。

个人所得税征收范围:工资薪金所得;个体工商户生产、经营所得;对企事业单位的承包经营、承租经营所得;劳务报酬所得;稿酬所得;特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得;经国务院相关部门确定征税其他所得。

个人所得税的征税对象有哪些1、我国个人所得税的纳税义务人是在中国境内居住有所得的人,以及不在中国境内居住而从中国境内取得所得的个人,包括中国国内公民,在华取得所得的外籍人员和港、澳、台同胞。

年度累计预扣预缴个人所得税自动计算表

速算扣除

0

480

15520

一次性奖金计税

个税起征累计

5000 10000 15000 20000 25000 30000 35000 40000 45000 50000 55000 60000 60000

应纳税额

-1440 -2880 -4320 -5760 -7200 -8640 -10080 -11520 -12960 -14400 -15840 -17280 -1280

年度累计预扣预缴个税自动计算表

①此表应用于年度工资、薪金所得个税计算且年度内12个月均在同一法人公司进行工资、薪金发放的; ②黄色部分可根据实际情况进行填写,计算自动更新; ③奖金为两种计算办法对比。

公积金缴纳基

社保缴纳基数 个人社保承担比例

数

个人公积金承担比例 专项附加扣除月度金额

8000

10.00%

8000

8.00%

3000

月份 (当月收到的工资、薪金所

得)

1 2 3 4 5 6 7 8 9 10 11 12 奖金

应发工资

8000 8000 8000 8000 8000 8000 8000 8000 8000 8000 8000 8000 16000

综合收入累计

社保公积金累 专项附加扣除率

0 0 0 0 0 0 0 0 0 0 0 0 0

税率 0.03

累计税额 月度税额

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

0

汇算清缴个人所得税计算表格V1.0

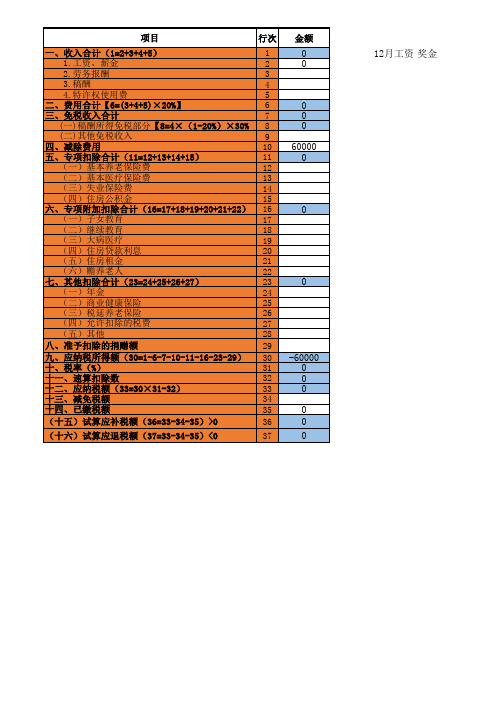

二、费用合计 三、免税收入合计 四、减除费用 五、专项扣除合计(9=10+11+12+13)

(一)基本养老保险费 (二)基本医疗保险费 (三)失业保险费 (四)住房公积金 六、专项附加扣除合计(14=15+16+17+18+19+20) (一)子女教育 (二)继续教育 (三)大病医疗 (四)住房贷款利息 (五)住房租金 (六)赡养老人 七、其他扣除合计(21=22+23+24+25+26) (一)年金 (二)商业健康保险 (三)税延养老保险 (四)允许扣除的税费 (五)其他 八、准予扣除的捐赠额 九、应纳税所得额(28=1-6-7-8-9-14-21-27) 十、税率(%) 十一、速算扣除数 十二、应纳税额(31=28×29-30) 十三、减免税额 十四、已缴税额 十五、应补/退税额(34=31-32-33) 注2:填写绿色部分,最终结果出现在黄色部分

行次 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 32 33 34

金额 120000.00 120000.00

0.00 0.00 0.00 0.00 0.00 60000.00 24000.00 3600.00 4800.00 3600.00 12000.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 0.00 36000.00 3.00% 0.00 1080.00

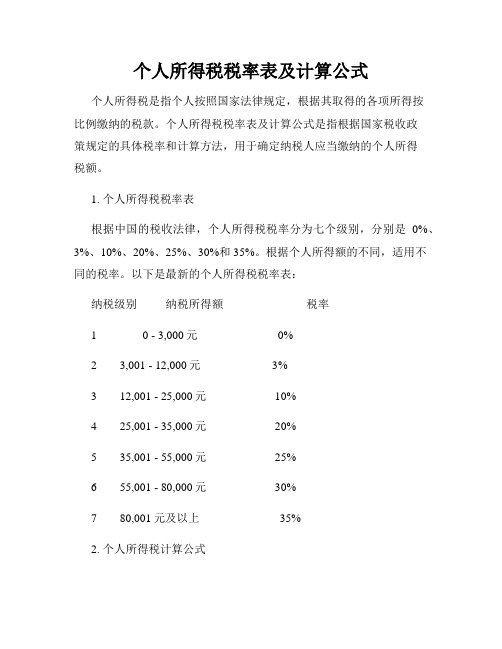

个人所得税税率表及计算公式

个人所得税税率表及计算公式个人所得税是指个人按照国家法律规定,根据其取得的各项所得按比例缴纳的税款。

个人所得税税率表及计算公式是指根据国家税收政策规定的具体税率和计算方法,用于确定纳税人应当缴纳的个人所得税额。

1. 个人所得税税率表根据中国的税收法律,个人所得税税率分为七个级别,分别是0%、3%、10%、20%、25%、30%和35%。

根据个人所得额的不同,适用不同的税率。

以下是最新的个人所得税税率表:纳税级别纳税所得额税率1 0 - 3,000元 0%2 3,001 - 12,000元 3%3 12,001 - 25,000元 10%4 25,001 - 35,000元 20%5 35,001 - 55,000元 25%6 55,001 - 80,000元 30%7 80,001元及以上 35%2. 个人所得税计算公式个人所得税计算公式可以用于计算纳税人需要缴纳的个人所得税额。

计算公式如下:个人所得税 = 应纳税所得额 ×适用税率 - 速算扣除数其中,“应纳税所得额”是指纳税人在一个纳税年度内所取得的各项所得减去个人所得税法规定的各项扣除后的所得额。

具体可以参考国家税务总局发布的个人所得税法相关规定。

“适用税率”是指根据个人所得额在税率表中对应的税率。

“速算扣除数”是用于简化个人所得税计算过程的数值,不同纳税级别对应着不同的速算扣除数。

3. 个人所得税计算示例为了更好地理解个人所得税的计算过程,以下是一个计算示例:假设某纳税人在一个纳税年度内的所得额为40,000元。

根据纳税级别表,40,000元所在的纳税级别为5级。

根据税率表,适用的税率为25%。

个人所得税 = 40,000 × 25% - 速算扣除数在计算过程中,需要查阅税务部门发布的最新速算扣除数。

假设速算扣除数为2,500元。

个人所得税 = 40,000 × 0.25 - 2,500 = 7,500元因此,该纳税人需要缴纳的个人所得税额为7,500元。

个人所得税综合所得年度汇算清缴计算表

35

(十五)试算应补税额(36=33-34-35)>0

36

(十六)试算应退税额(37=33-34-35)<0

37

金额 0 0

0 0 0 60000 0

0

0

-60000 0 0 0 0 0 0

12月工资 奖金

23

(一)年金

24

(二)商业健康保险

25

(三)税延养老保险

26

(四)允许扣除的税费

27

(五)其他

28

八、准予扣除Байду номын сангаас捐赠额

29

九、应纳税所得额(30=1-6-7-10-11-16-23-29) 30

十、税率(%)

31

十一、速算扣除数

32

十二、应纳税额(33=30×31-32)

33

十三、减免税额

34

十四、已缴税额

项目

行次

一、收入合计(1=2+3+4+5)

1

1.工资、薪金

2

2.劳务报酬

3

3.稿酬

4

4.特许权使用费

5

二、费用合计【6=(3+4+5)×20%】

6

三、免税收入合计

7

(一)稿酬所得免税部分【8=4×(1-20%)×30% 8

(二)其他免税收入

9

四、减除费用

10

五、专项扣除合计(11=12+13+14+15)

11

(一)基本养老保险费

12

(二)基本医疗保险费

13

(三)失业保险费

14

(四)住房公积金

15

六、专项附加扣除合计(16=17+18+19+20+21+22) 16

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

-

-3.00

3.00 -

-

-3.00

3.00 -

-

-3.00

3.00 -

-

-3.00

3.00 -

-

-3.00

3.00 -

-

-3.00

本月交税 本月交税

460.11 -

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

减除费用 减除费用 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00 5,000.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

-

3.00

-

--

-

-

-

-

-

--

-

--

-

-

个税计算

累计减除费用 累计专项扣除 累计子女教育 累计赡养老人 累计住房贷款 累计住房租金 累计继续教育 累计其他扣除

5,000.00 6,663.00 1,000.00 1,000.00 1,000.00

-

-

-

5,000.00

3.00

-

-

-

-

-

-

5,000.00

3.00

3.00

-

-

-

-

-

-

5,000.00

3.00

-

-

-

-

-

-

5,000.00

3.00

-

-

-

-

-

-

5,000.00

3.00

-

-

-

-

-

-

5,000.00

3.00

-

-

-

-

-

-

5,000.00

3.00

-

-

-

-

-

-

5,000.00

3.00

-

-

-

-

-

-

5,000.00

3.00

-

-

-

-

-

-

个税计算

累计应纳税所得额 税率/预扣率 速算扣除数 累计应纳税额 上月已扣缴税额 本月应补个税 累计已扣缴税额 应发工资

3.00

-

-

-

-

-

-

5,000.00

3.00

-

-

-

-

-

-

5,000.00

3.00

-

-

-

-

-

-

5,000.00

3.00

-

-

-

-

-

-

5,000.00

3.00

-

-

-

-

-

-

5,000.00

3.00

-

-

-

-

-

-

5,000.00

3.00

-

-

-

-

-

-

5,000.00

3.00

-

-

-

-

-

-

5,000.00

3.00

-

-

15,337.00

0.03

-

460.11

-

460.11

460.11 ##########

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

社保公积金基数 基本养老 基本医疗

30,000.00 ######### 603.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

3.00

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

-

-

-

-

-

-

-5,003.00

0.03

3.00 -

-

-3.00

3.00 -

-

-3.00

3.00 -

-

-3.00

3.00 -

-

-3.00

3.00 -

-

-3.00

3.00 -

-

-3.00

3.00 -