波动率于garch模型

garch波动率提取

garch波动率提取摘要:一、引言二、GARCH波动率提取方法1.GARCH模型介绍2.GARCH波动率提取步骤三、GARCH波动率提取在金融市场的应用1.波动率预测2.风险管理四、总结与展望正文:【引言】随着金融市场的快速发展,风险管理和波动率预测成为金融从业者关注的焦点。

GARCH(广义自回归条件异方差)模型作为一种重要的波动率模型,在金融领域得到了广泛应用。

本文旨在介绍GARCH波动率提取方法及其在金融市场的应用。

【GARCH波动率提取方法】GARCH模型是一种基于时间序列数据波动特性的模型,主要用于预测和分析金融市场中的波动率。

GARCH模型主要包括以下几个部分:1.GARCH模型介绍GARCH模型是一种非线性的时间序列模型,其核心思想是利用历史信息来预测未来波动率。

GARCH模型假设波动率是时间序列的一个自回归过程,从而能够捕捉到波动率的持续性和平均回复性。

2.GARCH波动率提取步骤GARCH波动率提取主要包括以下几个步骤:步骤一:选择合适的GARCH模型。

根据实际问题和数据特点,选择合适的GARCH模型,如GARCH-1, GARCH-2, GARCH-3等。

步骤二:参数估计。

利用最大似然估计方法(MLE)或贝叶斯估计方法,估计GARCH模型的参数。

步骤三:计算波动率。

根据GARCH模型输出的预测结果,计算未来一段时间内的波动率。

【GARCH波动率提取在金融市场的应用】GARCH波动率提取在金融市场中具有广泛的应用,主要包括以下两个方面:1.波动率预测GARCH模型可以捕捉到金融市场中波动率的持续性和平均回复性,因此可以用于预测未来一段时间内的波动率。

通过预测波动率,投资者可以更好地进行风险管理,降低投资风险。

2.风险管理波动率是金融市场中重要的风险指标,对投资者的资产配置和风险管理具有重要意义。

通过GARCH波动率提取,投资者可以更好地了解市场风险,从而制定更为合理的风险管理策略。

garch波动率模型

garch波动率模型GARCH波动率模型是金融领域中常用的一种波动率预测模型,它基于过去的波动率信息来预测未来的波动率。

本文将介绍GARCH 模型的原理、应用和局限性。

一、GARCH模型的原理GARCH模型是由Engle于1982年提出的,它的全称是Generalized Autoregressive Conditional Heteroskedasticity model,翻译过来就是广义自回归条件异方差模型。

GARCH模型的基本思想是通过对过去一段时间的波动率进行建模,来预测未来的波动率。

GARCH模型的核心是通过对过去的波动率进行建模,来捕捉波动率的自相关性和异方差性。

在GARCH模型中,波动率是一个时间序列,它的波动会受到过去一段时间内的波动率的影响。

GARCH 模型通过引入自回归项和移动平均项,来捕捉波动率的自相关性和异方差性。

二、GARCH模型的应用GARCH模型在金融领域有着广泛的应用,特别是在风险管理和衍生品定价中。

通过对未来波动率的预测,可以帮助投资者和交易员更好地管理风险和制定交易策略。

1. 风险管理:GARCH模型可以用来估计金融资产的风险价值,即在给定的置信水平下,资产可能的最大损失。

通过对不同资产的风险价值进行估计,可以帮助投资者更好地分散风险,保护资产。

2. 衍生品定价:GARCH模型可以用来估计衍生品的隐含波动率,从而为衍生品的定价提供基础。

隐含波动率是指市场上衍生品的价格中所隐含的未来波动率,通过GARCH模型的预测,可以帮助交易员判断衍生品的市场价格是否合理。

三、GARCH模型的局限性尽管GARCH模型在金融领域有着广泛的应用,但它也存在一些局限性。

1. 假设限制:GARCH模型假设波动率是一个时间序列,它的波动受到过去波动率的影响。

然而,在实际应用中,市场的波动率可能受到其他因素的影响,如宏观经济变量、政治事件等,这些因素无法被GARCH模型捕捉到。

2. 参数估计:GARCH模型的参数估计比较复杂,需要通过最大似然估计等方法来求解。

波动率模型_ARCH_GARCH

波动率模型在金融领域主要有两个方面的重要作用:

衍生证券定价 风险管理

自回归条件异方差模型(ARCH)

ARCH模型的定义:Engle(1982)

ARCH(p):p-阶自回归条件异方差过程

t ht vt

vt i.i.d .N (0,1) E (vt ) 0, E (vt2 ) 1 ht 0 j t2 j

识别ARCH模型的阶数,估计模型;

检验ARCH模型的残差是否满足独立同分布条件, 根据情况修改模型。

方法一:检验残差平方是否存在自相关。 计算残差的无条件方差:

ˆ

2

ˆ ( L) ˆ ˆ yt , ˆ 计算出估计的残差值 t yt X 或ut ˆ ( L)

t2 / T ˆ

ARCH(1)过程{εt}的条件期望仍然是常数,但是条件 方差不再是常数。这样的过程根据定义是不相关的, 但是并不独立。

ARCH模型表明,如果εt-1异常地偏离它的条件期望,

那么εt的条件方差ht要比通常情况下大,所以有理由 预期εt会比较大,这样使得ht+1比较大;反之,如果 εt-1异常地小,那么条件方差ht要比通常情况下小,所 以有理由预期εt会比较小。这样使得ht+1比较小。虽然

所以{t2} 的形式类似于AR(1)。虽然过程{εt}不相关,但

{ t2},在1 1 时的自相关函数为: 是过程

(h) 1|h| , h

2

{ t } 更高阶次的矩: 容易证明:

Et 1 ( t4 ) 3( 0 1 t21 )2

2 E ( t4 ) [3 0 (1 1 )] /[(1 1 )(1 312 )] 2 3 0 (1 1 ) (1 1 ) 2 峰度 E ( t4 ) / E ( t2 )2 2 (1 1 )(1 31 ) 02

garch 月波动率计算

garch 月波动率计算

GARCH 月波动率计算。

GARCH(Generalized Autoregressive Conditional Heteroskedasticity)模型是一种用于估计时间序列波动率的统计模型。

它是由Robert F. Engle于1982年提出的,用于描述金融市场中波动率的变化。

GARCH 模型被广泛应用于金融领域,用于对股票、债券、外汇等资产的波动率进行建模和预测。

在 GARCH 模型中,波动率是随时间变化的,而且过去的波动率对未来波动率有影响。

因此,GARCH 模型能够捕捉到波动率的聚集效应,即波动率在短期内可能会持续较高或较低。

月波动率计算是指利用 GARCH 模型来估计某一金融资产在一个月内的波动率。

通过对历史数据进行建模,可以得到一个月内每日的波动率预测,这对于投资者来说是非常有用的信息。

投资者可以利用这些波动率预测来进行风险管理和资产配置,从而更好地把握市场的波动情况。

GARCH 模型的计算通常需要借助专业的统计软件,如R、

Python等。

首先,需要对历史数据进行预处理,包括收益率计算、数据平稳性检验等。

然后,可以利用最大似然估计等方法来拟合GARCH 模型,得到相应的参数估计。

最后,可以利用拟合好的GARCH 模型来进行月波动率的预测。

总之,GARCH 月波动率计算是一种重要的金融建模方法,可以帮助投资者更好地理解和预测市场波动情况。

通过对波动率的准确估计,投资者可以更好地进行风险管理和资产配置,从而获得更好的投资回报。

第五章波动率的估计(GARCH模型)

2 h h v h t 1 0 1t t 1 t 2 ( ) h h ( v 1 ) 0 1 1 t 1t t

2 利用 E ( v 1 |F ) 0 从而得GARCH(1,1)以T为 T 1 T 预测原点的向前两步预测公式 h ( 2 ) E ( h ) T T 2|F T

练习题1:求GARCH(1,2)的向前一步和向 前两步预测公式

GARCH(1,2)模型: t ht vt

2 2 h h t 0 1 t 1 1 t 1 2 t 2

v t 是独立同分布的白噪声过程,并且

E (v , Var ( v 1 . t ) 0 t )

GARCH(1,1)过程的峰度刻画波动率的厚尾性 峰度=4阶原点矩/标准差的四次方 4 E ( v 正态分布的峰度=3意味着 t ) 3

GARCH(1,1)过程的峰度

2 E ( ) 6 1 K 3 2 2 [ E ( )] 1 2 ( ) 1 1 1 4 t 2 2 t

2 令w 合并同类项有 h t t t

j q 时 j 0

l p 时 l 0

而

w h t t 满足:

2 t

E (w t ) 0

cov( w , w ) 0 , j 1 t t j 但 w t 一般不是独立同分布的

GARCH(1,1)过程的峰度公式

ARMA和GARCH过程的比较

性质

髙斯 白噪声 常数 常数 正态 常数

ARMA

GARCH

ARMAGARCH 非常数 非常数 正态 常数

用GARCH模型预测股票指数波动率

用GARCH模型预测股票指数波动率目录Abstract (2)1.引言 (3)2.数据 (6)3.方法 (7)3.1.模型的条件平均 (7)3.2. 模型的条件方差 (8)3.3 预测方法 (9)3.4 业绩预测评价 (9)4.实证结果和讨论 (12)5.结论 (16)References (18)AbstractThis paper is designed to make a comparison between the daily conditional variance through seven GRACH models. Through this comparison, to test whether advanced GARCH models are outperforming the standard GARCH models in predicting the variance of stock index. The database of this paper is the statistics of 21 stock indices around the world from 1 January to 30 November 2013. By forecasting one –step-ahead conditional variance within different models, then compare the results within multiple statistical tests. Throughout the tests, it is found that the standard GARCH model outperforms the more advanced GARCH models, and recommends the best one-step-ahead method to forecast of the daily conditional variance. The results are to strengthen the performance evaluation criteria choices; differentiate the market condition and the data-snooping bias.This study impact the data-snooping problem by using an extensive cross-sectional data establish and the advanced predictive ability test. Furthermore, it includes a 13 years’ period sample set, which is relatively long for the unpredictability forecasting studies. It is part of the earliest attempts to inspect the impact of the market condition on the forecasting performance of GARCH models. This study allows for a great choice of parameterization in the GARCH models, and it uses a broad range of performance evaluation criteria, including statistical loss function and the Mince-Zarnowitz regressions. Thus, the results are more robust and diffusely applicable as compared to the earliest studies.KEY WORDS: GARCH models; volatility, conditional variance, forecast, stock indices.1.引言波动性预测可以运用到投资组合选择,期权定价,风险管理和以波动性为基础的交易策略。

基于GARCH模型的金融市场波动预测研究

基于GARCH模型的金融市场波动预测研究前言随着全球化及金融市场复杂度的增加,金融市场波动性变得越来越难以预测。

然而,精确的波动预测对于投资者和政策制定者来说至关重要。

因此,基于GARCH模型的金融市场波动预测研究成为了一个热门课题。

第一章 GARCH模型概述1.1 GARCH模型的发展历史GARCH模型由Engle于1982年首次提出。

早期的GARCH模型只能处理固定时间跨度内的波动率。

后来,Bollerslev介绍了时间可变GARCH模型,能够处理更为复杂的时间序列数据。

1.2 GARCH模型的基本概念GARCH模型是一种条件异方差模型,即假设波动率是一个随时间变化的随机变量,并且满足随机游走的特征。

GARCH模型的核心思想是用历史波动率的信息来预测未来波动率。

第二章 GARCH模型在金融市场中的应用2.1 GARCH模型在股票市场中的应用许多学者用GARCH模型进行股票市场波动率的预测。

其中,Hong等人通过对中国和美国股市进行实证研究,发现GARCH模型可以成功地预测波动率。

Meng等人认为GARCH模型能够有效地捕捉到股票市场波动的特征。

2.2 GARCH模型在外汇市场中的应用Wang等人用GARCH模型对10种主要货币的波动进行了研究,发现GARCH模型可以成功地预测货币汇率的波动。

De Gooijer等人用GARCH模型预测荷兰盾兑美元的汇率波动,证明GARCH模型能够准确地捕捉到汇率波动率的规律。

2.3 GARCH模型在债券市场中的应用Wu等人用GARCH模型对中国债市波动率进行了研究,发现GARCH模型可以成功地预测债市波动率。

第三章 GARCH模型的优缺点及发展方向3.1 GARCH模型的优点GARCH模型可以不受时间跨度和市场环境的限制,能够很好地对金融市场进行预测。

而且,GARCH模型的预测结果相对于其他模型更为准确。

因此,GARCH模型被广泛应用于金融市场中。

3.2 GARCH模型的缺点GARCH模型在实际应用中存在一些缺点,其中最突出的是GARCH模型只考虑过去的信息。

波动率预测GARCH模型与隐含波动率

波动率预测GARCH模型与隐含波动率一、本文概述波动率预测一直是金融领域的核心问题之一,对于投资者、风险管理者和市场监管者都具有重要意义。

本文旨在探讨GARCH模型(广义自回归条件异方差模型)在波动率预测中的应用,并与隐含波动率进行比较分析。

通过这一研究,我们希望能够更深入地理解这两种波动率预测方法的原理、优缺点及适用范围,为金融市场的稳定和发展提供理论支持和实践指导。

本文首先将对GARCH模型进行详细介绍,包括其理论基础、模型构建过程以及在实际应用中的表现。

随后,我们将对隐含波动率的概念、计算方法和应用领域进行阐述。

在此基础上,我们将对GARCH模型预测波动率与隐含波动率进行比较分析,探讨它们之间的异同点以及在不同市场环境下的适用性。

通过本文的研究,我们期望能够为投资者提供更准确的波动率预测方法,帮助他们在金融市场中做出更明智的投资决策。

我们也希望为风险管理者提供有效的风险管理工具,以降低投资风险并保护投资者的利益。

我们还将为市场监管者提供政策建议和监管思路,以促进金融市场的健康稳定发展。

二、波动率与金融市场在金融市场中,波动率是一个至关重要的概念,它反映了资产价格变动的幅度和不确定性。

对于投资者和风险管理者来说,理解并预测波动率是做出有效决策的关键。

因此,波动率预测在金融领域中具有广泛的应用,包括但不限于资产配置、风险管理、衍生品定价和投资策略制定等。

在众多波动率预测模型中,GARCH模型(广义自回归条件异方差模型)因其能够捕捉金融时间序列数据的波动性聚集现象而备受关注。

波动性聚集是指资产价格在大幅波动后往往伴随着更大的波动,而在小幅波动后则可能出现较小的波动。

GARCH模型通过引入条件方差的概念,允许波动率随时间变化,并能够在一定程度上解释这种波动性聚集现象。

除了GARCH模型外,隐含波动率也是金融市场中的一个重要概念。

隐含波动率是指从金融衍生品价格中反推出的波动率,它反映了市场对未来资产价格波动的预期。

GARCH模型与随机波动模型的对比:期权定价和风险管理

GARCH模型与随机波动模型的对比:期权定价和风险管理译自Alfred Lehar,Martin Scheicher,Christian Schittenkopf :GARCH vs. stochastic volatility:Option pricing and risk management摘要:在本文中,我们比较了B-S期权定价模型的两种通常延伸的样本绩效,即GARCH(广义自回归条件异方差)和SV(随即波动)。

我们为日内的FTSE 100(英国富时100指数)期权价格校正了三个模型并且采用了两套绩效标准,即样本估价误差和风险值调整措施。

当我们分析模型结果和观测价格的一致性时,GARCH明显优于SV和标准B-S模型。

然而,假定的金融衍生工具持仓量的市场风险预测显示出相当大的误差。

与实际盈亏的符合程度较低并且两个模型间没有明显的差别。

因此,总体来说,我们注意到如果只是基于定价的目的而不是VaR预测,则期权定价模型越复杂越能改进B-S方法。

1.引言在任何金融市场中,金融衍生工具的恰当估价对从业者来说都至关重要。

金融衍生工具如今是投资者投资组合的主要组成部分。

金融衍生产品的流通量和成交量从20世纪70年代开始就显著增长,该事实充分反映了金融市场的这一发展。

对市场参与者而言,主要的问题是由标准B-S模型得到的价格与观测价格显著不同。

这些系统估价误差可以由一个被称作“微笑”效应的特征事实证明如下:当波动性避开期权价格与价值状况和到期日发生冲突时,理论模型预测的结果就严重偏离事实。

这些理论误差表明实际上波动率不是恒定的而是随时间变化的。

这一结果与几何中布朗运动的恒定变动框架形成了对比,而布朗运动是B-S方法的基础。

定价误差源于不切实际的假定,而且对市场参与者测定其投资组合的市场风险产生了严重的后果。

在最近的几年中,监管部门已经允许金融机构使用内部风险模型来测定市场误差并分配经济资本。

基于这些目的,VaR已成为最常见的方法(概念)。

利用garch模型求波动率的例子

利用garch模型求波动率的例子在本文中,我们将介绍如何使用GARCH模型来估计金融市场的波动率,并通过一个实际的例子来说明GARCH模型的应用。

首先,让我们对GARCH模型进行简单的介绍。

GARCH模型是由罗伯特·恩格尔(Robert F. Engle)在1982年提出的,用于描述时间序列数据的波动性。

GARCH模型结合了ARCH (自回归条件异方差)模型和ARIMA(自回归积分滑动平均)模型的特点,能够充分考虑序列数据的自回归性和波动性。

GARCH模型的基本形式为:\[ \sigma^2_t = \alpha_0 + \sum_{i=1}^{p}\alpha_i\varepsilon_{t-i}^2 +\sum_{j=1}^{q}\beta_j\sigma_{t-j}^2 \]其中,\(\sigma^2_t\)表示时间t的波动率,\(\varepsilon_t\)表示时间t的误差项,\(\alpha_0\)为常数项,\(\alpha_i\)和\(\beta_j\)为GARCH模型参数,p和q为模型的阶数。

通过最大似然估计或贝叶斯方法,可以估计GARCH模型的参数,并利用已有的数据来预测未来的波动率。

下面我们将通过一个具体的例子来说明如何应用GARCH模型。

假设我们有一组历史数据,包括某个金融资产的收盘价。

我们的目标是通过GARCH模型来预测未来的波动率,为投资决策提供参考。

首先,我们需要对收盘价数据进行预处理,包括计算收益率和对收益率数据进行平稳性检验。

然后,我们可以利用收益率数据来估计GARCH模型的参数。

假设我们使用R语言来进行GARCH模型的估计。

以下是一个简单的R代码示例,用于估计GARCH(1,1)模型的参数:```Rlibrary(rugarch)# 读入数据data <- read.csv("financial_data.csv")# 计算收益率returns <- diff(log(data$close))# 设置GARCH模型的阶数p <- 1q <- 1# 构建GARCH模型garch_model <- ugarchspec(variance.model = list(model = "sGARCH", garchOrder = c(p, q)), mean.model = list(armaOrder = c(0, 0), include.mean = FALSE), distribution.model = "std") # 估计GARCH模型的参数garch_fit <- ugarchfit(spec = garch_model, data = returns)# 打印模型参数print(garch_fit)```在上面的代码中,我们首先读入收盘价数据,并计算收益率。

GARCH模型介绍

GARCH模型介绍GARCH模型是一个用来描述金融时间序列数据中波动率的统计模型。

它的全称是Generalized Autoregressive Conditional Heteroskedasticity Model,可以翻译为广义条件异方差模型。

Yt=μ+εtεt=σtZtσt^2=α0+α1εt-1^2+β1σt-1^2其中Yt是观测序列,εt是误差项,σt^2是条件方差(也称为误差的条件方差),μ是均值,Zt是独立同分布的标准正态随机变量。

α0、α1和β1是模型的参数,它们表示波动率的变化情况。

α1和β1分别表示过去的误差项和过去的条件方差对波动率的影响程度,α0是模型的常数项。

GARCH模型的优点是可以较好地预测金融时间序列数据的波动性,特别是对于存在波动簇(volatility clusters)的数据更加适用。

波动簇是指金融市场上波动率出现较长时间的高值或低值,而GARCH模型可以捕捉到这种特征。

另外,GARCH模型还具有良好的统计性质。

它是一个根据已观测数据进行估计和预测的参数模型,使用最大似然估计方法进行参数估计。

在理论上,GARCH模型可以利用更多的历史数据进行模型拟合,从而提高预测的准确性。

然而,GARCH模型也存在一些局限性。

首先,GARCH模型假设波动率是稳定的,但实际金融市场中的波动率常常是非稳定的,因此GARCH模型可能无法准确描述这种非平稳的情况。

其次,GARCH模型对参数的估计结果可能会受到数据样本的选择和模型设定的影响,这就需要研究人员在使用GARCH模型时进行验证和优化。

为了解决这些问题,研究人员在GARCH模型的基础上提出了各种改进和扩展模型。

比如,EGARCH模型可以克服GARCH模型对波动率非平稳性的假设,TGARCH模型可以描述对称和非对称的波动率响应,NGARCH模型可以描述波动率对不同时间尺度的变化。

总的来说,GARCH模型是一个广泛应用于金融时间序列数据分析和预测的模型。

igarch模型的定义

igarch模型的定义

IGARCH模型是一种时间序列模型,它可以用于预测具有异方差性的金融数据的波动率。

在许多金融市场中,各种资产的波动率通常是不稳定的,这使得股票价格、汇率、商品价格等变得更加不可预测。

因此,IGARCH模型是一种用于预测波动率的重要工具。

IGARCH模型是一种ARCH模型的扩展,它引入了一个称为“杠杆效应”的概念,即波动率的变化会影响价格的变化。

此外,它还包括一个称为“指数权重”的参数,用于控制波动率的长期记忆效应。

这意味着,IGARCH模型可以考虑到过去的波动率对当前波动率的影响。

IGARCH模型的建立需要先进行参数估计,通常使用最大似然方法进行。

通过这个过程,我们可以得到一个最优的IGARCH模型,可以用于预测未来的波动率。

除了预测波动率外,IGARCH模型还可以被用于风险管理、资产定价等领域。

总之,IGARCH模型是一种广泛应用于金融领域的时间序列模型,能够有效地处理具有异方差性的数据。

它的建立需要进行参数估计,但一旦建立好了模型,就可以进行波动率预测、风险管理等工作。

未来,IGARCH模型在金融领域中的应用将会越来越广泛。

- 1 -。

garch模型eviews均值方程

garch模型eviews均值方程GARCH模型在金融领域中被广泛应用于波动率建模和风险管理,它是根据金融资产收益率的历史数据来预测其未来波动率的一种方法。

GARCH模型的核心是建立一个波动率的均值方程,以描述波动率的长期均值和短期波动的动态调整过程。

在GARCH模型中,波动率的均值方程通常采用ARCH效应和GARCH效应的线性组合来描述。

ARCH效应指的是波动率的变化与过去的波动率变化有关,而GARCH效应则是在ARCH基础上引入了波动率残差的平方项。

这两个效应的组合可以更准确地描述金融资产收益率波动的特征。

波动率的均值方程通常可以用以下形式表示:波动率 = 常数 + 系数1 * 过去波动率 + 系数2 * 过去波动率残差的平方其中,常数代表波动率的长期均值,系数1表示波动率对过去波动率的反应程度,系数2表示波动率对过去波动率残差平方的反应程度。

通过估计这些参数,可以得到一个较为准确的波动率均值方程。

GARCH模型还可以根据实际情况引入更多的变量来建立均值方程,以提高模型的准确性。

比如,可以考虑引入其他金融指标或宏观经济变量来解释波动率的变化。

此外,还可以考虑引入时间变化的因素,比如季节性因素或周期性因素,以更好地描述波动率的动态调整过程。

在实际应用中,建立GARCH模型的关键是选择适当的历史数据和合适的模型参数。

通常需要对不同的模型进行比较,选择最优的模型来进行波动率预测。

常用的模型选择准则包括最小二乘法、极大似然法和贝叶斯信息准则等。

GARCH模型的应用广泛,可以用于金融市场的风险管理、衍生品定价、投资组合优化等方面。

通过对波动率的准确预测,可以帮助投资者更好地评估风险和收益,制定合理的投资策略。

此外,GARCH模型还可以用于金融市场的波动率分析和波动率交易等方面,为投资者提供更多的信息和决策支持。

GARCH模型的均值方程是建立波动率预测模型的核心部分,通过对过去波动率和波动率残差平方的加权组合,可以准确地描述波动率的动态调整过程。

EGARCH模型:衡量波动率的模型

EGARCH模型定义又称“广义ARCH模型(Generalized ARCH)”、“广义自回归条件异方差模型”自从Engle(1982)提出ARCH模型分析时间序列的异方差性以后,波勒斯列夫T.Bollerslev(1986)又提出了GARCH模型,GARCH模型是一个专门针对金融数据所量体订做的回归模型,除去和普通回归模型相同的之处,GARCH对误差的方差进行了进一步的建模。

特别适用于波动性的分析和预测,这样的分析对投资者的决策能起到非常重要的指导性作用,其意义很多时候超过了对数值本身的分析和预测。

基本原理一般的GARCH模型可以表示为:其中ht为条件方差,ut为独立同分布的随机变量,ht与ut互相独立,ut为标准正态分布。

(1)式称为条件均值方程;(3)式称为条件方差方程,说明时间序列条件方差的变化特征。

为了适应收益率序列经验分布的尖峰厚尾特征,也可假设服从其他分布,如Bollerslev (1987)假设收益率服从广义t-分布,Nelson(1991)提出的EGARCH模型采用了GED分布等。

另外,许多实证研究表明收益率分布不但存在尖峰厚尾特性,而且收益率残差对收益率的影响还存在非对称性。

当市场受到负冲击时,股价下跌,收益率的条件方差扩大,导致股价和收益率的波动性更大;反之,股价上升时,波动性减小。

股价下跌导致公司的股票价值下降,如果假设公司债务不变,则公司的财务杠杆上升,持有股票的风险提高。

因此负冲击对条件方差的这种影响又被称作杠杆效应。

由于GARCH模型中,正的和负的冲击对条件方差的影响是对称的,因此GARCH模型不能刻画收益率条件方差波动的非对称性。

发展为了衡量收益率波动的非对称性,Glosten、Jagannathan与Runkel(1989)提出了GJR模型,在条件方差方程(3)中加入负冲击的杠杆效应,但仍采用正态分布假设。

Nelson(1991)提出了EGARCH模型。

Engle等(1993)利用信息反应曲线分析比较了各种模型的杠杆效应,认为GJR模型最好地刻画了收益率的杠杆效应。

权证定价中基于GARCH模型族的波动率研究

t c

ld la r g e

t

e m

n

te n t

e n

de

lo p th o

de m

s e c to r s

f t h

t e t e r i a r y in d u s t r y w it h

w o r d s :t e r t

la r g e

m

r c a

pa c

it y

e n

r n e w

k

《 际 商务研 究 》 2 0 0 9 年 第 2 期 国

摘

征

要

:

传 统 的 权 证 定 价 方 法 假 定 标 的证 券 收 益 率服 从 对 数 正 态 分 布

,

。

但 现 实世 界 中标

“

的 证 券 收 益 率却 具 有 尖峰厚 尾 分 布

,

波 动 率 的 聚 集性

。

,

证

券市场 的

杠 杆作 用

”

。

建 立 适 合 我 国 合 理 的权 证 定 价方 法

B Ia

一

对 于 我 国金 融 市 场 的 发 展 与

le s

传 统 的权 证 定价 方 法 基 于 上 世 纪 7 0 年 代 F i s h e r

。

c

k

~HM

y

r o n

Sch

o

提 出的 B l a

c

k

-

Sch

o le s

但 近 年 来 的 诸 多研 究 表 明

n

w

it h d i f f e b

s o

re n

n s a n

d

c o m

隐含波动率_GARCH模型对汇率的预测效果比较

计算公式如下:

,其中,rt

为第 型前检验

1、序列平稳性检验

通过作图发现,对数收益率序列明显

不平稳,将对数做一阶差分之后序列变得

平稳。

2、 对收益率的一阶差分序列作单位

根检验

根据时间序列图来判断序列的平稳性

具有直观明了的特点,但同时也具有很大

(二)隐含波动率的预测

下面以 2009 年 12 月 19 日到期的欧 元兑美元的隐含波动率为例进行预测分 析。

预测与解析:图一中看涨和看跌的波 动率微笑曲线出现了交叉的情况,在执行 价格为 120.5—134 区间,看跌期权的隐含 波动率远小于看涨期权的隐含波动率,说 明市场对汇率的走势比较乐观,普遍认为 在 12 月 19 日期权到期时,欧元 / 美元汇率 将高于 134;在 134—146 执行价格区间,看 跌期权的隐含波动率略大于看涨期权,但 隐含波动率都比较低,看涨期权的隐含波 动率几乎为 0,期权的价格普遍较低,表明 市场认为此价格区间是比较合理的欧元 / 美元汇率波动区间,从看跌期权的隐含波 动率大于看涨期权,市场预期在此区间内 会有汇率的小幅下调;在 146—155 价格区 间,看涨和看跌的隐含波动率几乎重合,说 明市场对此价格区间的持看涨看跌态度各 占一半,认为在此价格区间未来汇率会有 小幅上扬和下挫的可能性;而对于执行价 格大于 156 的期权合约,看跌期权的隐含

82 中国经贸导刊 2010 年第 16 期

的主观性。未来更客观的了解序列的平稳

状况,对一阶差分序列进行 ADF 检验,以

验证其是否具有平稳性。ADF=-38.18507

比 1% level 的临界值都小,所以拒绝原假

设,即一阶差分后的序列不存在单位根,序

列已经平稳。

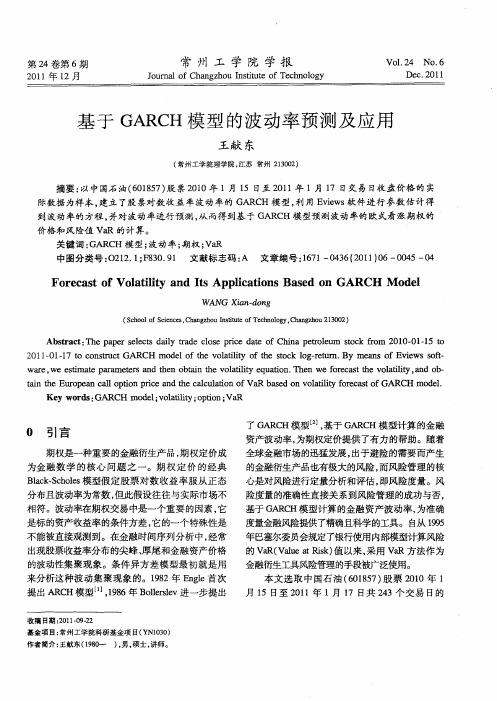

基于GARCH模型的波动率预测及应用

基金项 目: 常州工学院科研基 金项 目( YN13 ) 0 0

作者简介 : 王献东( 9 0 18 一

)男 , , 硕士 , 讲师。

常州 工 学 院学报

21 0 1钲

收盘 价格 , 建立 了股 票 收益 波 动 率 的 G RC 1 A H( , 1模 型 , ) 并利 用 E iw . 件 进行 参 数 估 计 得 ve s 0软 6 到 了波 动率 的方 程 , 对波 动率 进行 预测 , 波 动 并 将 率 预测 值带 人 欧式看 涨期权 定 价公 式得 到期 权 的

定 价

假 设 股 票 的价 格 过 程 满 足 以下 随 机 微 分 方

程:

从而 , 只要 + <l就 有 : ,

2 f一 ) ( 当 f 。 时 一 。 () 7

由此可知 , 由方差方程式 ( ) 4 确定的无条件 方 差为 :

—

d S ( d +o B ) S = / t - z d

Fo e a to l tlt nd IsA p lc to s Ba e n GARCH o l r c s fVoa i y a t p ia i n s d o i M de

W ANG an— n Xi do g

( co l f c n e ,h n zo ntueo eh ooy, hn zo 102) Sh o i csC a gh uIstt fT cn lg C agh u2 30 oS e i Ab t a t Th p r s lc s dal r d l e p ie d t f Ch n er lu so k fo 2 0・ ・ 5 t s r c : e pa e e e t iy ta e cos rc ae o i a p to e m t c r m 01 - - o 01 1 2 一 — 7 t o tu tGARCH d lo he v a i t o e so k l g r tr By me ns o i ws s f— 01 O1 1 o c nsr c 1 mo e f t olt i l y f t t c o —e u n. a f Ev e o t h wa e, s m ae p r mee sa e b a n t e v ltl y e a o Th n we f rc s oltl y, d o r we e t t a a t r nd t n o t i o a i qu t n. e o e a tt v aii a b— i h h i t i he t n ri e Eu o a alo i n p i e a d t e c lu a o fVa ba e n v a l y f r c s fGARCH de. a n t r p n c l pt rc a c l t n o h e o n h i R s d o olt i o e a to i t mo 1

波动率于garch模型

1.1.波动率波动率是用来描述证券价格、市场指数、利率等在它们均值附近上下波动幅度的术语,是标的资产投资回报率的变化程度的度量。

股票的波动率σ是用于度量股票所提供收益的不确定性。

股票通常具有15%-50%之间的波动率。

股票价格的波动率可以被定义为按连续复利时股票在1年内所提供收益率的标准差。

当∆t 很小时,2t σ∆近似的等于在∆t 时间内股票价格变化百分比的方差。

这说明σ√∆t 近似的等于在∆t 时间内股票价格变化百分比的标准差。

由标准差来表述股票价格变化不定性的增长速度大约为时间展望期长度的平方根(至少在近似意义下)。

1.2.由历史数据来估计波动率为了以实证的方式估计价格的波动率,对股票价格的观察通常是在固定的时间区间内(如每天、每星期或每个月)。

定义n+1——观测次数;S i ——第i 个时间区间结束时变量的价格,i =0,1,…n ; τ——时间区间的长度,以年为单位。

令1ln ,0,1,,;i i i S u i n S -⎛⎫== ⎪⎝⎭1.2.1u i 的标准差s 通常估计为s = 1.2.2或s =1.2.3其中u ̅为i u 的均值。

由于i u 的标准差为。

因此,变量s 是的估计值。

所以σ本身可以被估计σ∧,其中σ∧=可以证明以上估计式的标准差大约为σ∧。

在计算中选择一个合适的n 值并不很容易。

一般来讲,数据越多,估计的精确度也会越高,但σ确实随时间变化,因此过老的历史数据对于预测将来波动率可能不太相干。

一个折中的方法是采用最近90~180天内每天的收盘价数据。

另外一种约定俗成成俗的方法是将n 设定为波动率所用于的天数。

因此,如果波动率是用于计算量年期的期权,在计算中我们可以采用最近两年的日收益数据。

关于估计波动率表较复杂的方法涉及GARCH 模型与EWMA 模型,在下文中将进行详细介绍。

1.3.隐含波动率首先对于一个无股息股票上看涨期权与看跌期权,它们在时间0时价格的布莱克-斯科尔斯公式为012()()rT c S N d Ke N d -=- 1.3.1201()()rT p Ke N d S N d -=---1.3.2式中21d =221d d==-函数N(x)为标准正态分布变量的累积概率分布函数。

实际波动率与GARCH模型的特征比较分析_于亦文

据得到的实际 波动率( RV ) 将更加精 确地度 量波动 率。为了 进行比较不 同的 波 动率 度量 方 法的 优劣, 我们 将先 计 算日 GARCH 序列, 然后比较不同的波动率的拟合优度。图 2 和图

3 分别表示以上证综指 5 分钟数据和日收益平方计算的日波 动率 , 从两个图可以看出, 波动具有明显的聚集效应。

其中, 参数

+ (m ) ( m) > 0, ( m)

2 ( m) , t- 1 m

0, (m)

( 6) 0, 且 z (m) , t 为均值为 0, 方

差为 1 的独立同分布随 机变 量, m 为数 据抽 样频率, 当 考虑

日收 益率时, m= 1。

通常采用的波动率估 计的 方法 是使用 日收 益平方 作为

2 数据来源与说明

本文的研究数据如下: 1) 研究对象为上海证券交易所上证 综合指数。 2) 数据样本的时间范围是 1999 1 4 号年至 2002 4 15 号。 3) 数据样本的抽样频率为 5 分钟, 每天 的采样时 间为上 午 9: 30~ 11: 30, 下午为 13: 00~ 15: 00。 4) 上海市场的数据样 本共有 36768 个, 766 个交易 日, 每 天 48 个样本。 5) 所有的数据样本均通过 天软. NET 金融 分析软 件进行 采集。

1 实际波动率( RV) 的概念和模型

关于 实 际 波 动 率 的 理 论 基 础 在 ABDL ( 2001) 和 ABDE

( 2001) 中作了详细的论述, 我们这里做简要 的介绍。

设连续时间对数价格过程 p t 定义为

dp t = tdwt ( t 0)

( 1)

其中 wt 表示一个标准的布朗运动, t 是一个严格平稳 过程,

第五章波动率的估计(GARCH模型)

ε t2 是一个ARMA(r,p)过程,其中 r = max( p, q ) 2) 过程

对于GARCH(p,q),

εt =

ht v t

+ β1ε t2−1 + L β p ε t2− p + α 1ε t2−1 + L + α q ε t2− q + ε t2

ht + ε t2 = α 0 − β 1 (ε t2−1 − ht −1 ) − L − β p (ε t2− p − ht − p )

金融时间序列模型

第五章:波动率的估计

金融时间序列模型

其它ARCH类模型

ARCH(q)模型

ε t = ht ν t 2 2 ht = α 0 + α 1ε t −1 + L + α q ε t −q

Vt是独立白噪声过程

为反映收益率波动的异方差性, ARCH模型将条件 方差 ht 表示为滞后残差平方的线性函数

GARCH(1,1)的无条件方差

练习题1:求GARCH(1,2)的向前一步和向 前两步预测公式 GARCH(1,2)模型:

ε t = ht vt

ht = α 0 + β 1 ht −1 + α 1ε t2−1 + α 2 ε t2− 2

vt 是独立同分布的白噪声过程,并且

E (vt ) = 0, Var (vt ) = 1.

引入GARCH模型的背景: ARCH模型虽然简单但为了充分描述波动 性聚类的特点往往需要很多参数,即要 提高ARCH模型的阶数p。但p较大时,参 数估计不再精确,由此计算出的条件方 差也不精确,存在较大误差。为克服这 一问题,Bollerslev1986提出了广义的 ARCH模型。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

1.1.波动率波动率是用来描述证券价格、市场指数、利率等在它们均值附近上下波动幅度的术语,是标的资产投资回报率的变化程度的度量。

股票的波动率σ是用于度量股票所提供收益的不确定性。

股票通常具有15%-50%之间的波动率。

股票价格的波动率可以被定义为按连续复利时股票在1年内所提供收益率的标准差。

当∆t 很小时,2t σ∆近似的等于在∆t 时间内股票价格变化百分比的方差。

这说明σ√∆t 近似的等于在∆t 时间内股票价格变化百分比的标准差。

由标准差来表述股票价格变化不定性的增长速度大约为时间展望期长度的平方根(至少在近似意义下)。

1.2.由历史数据来估计波动率为了以实证的方式估计价格的波动率,对股票价格的观察通常是在固定的时间区间内(如每天、每星期或每个月)。

定义n+1——观测次数;S i ——第i 个时间区间结束时变量的价格,i =0,1,…n ; τ——时间区间的长度,以年为单位。

令1ln ,0,1,,;i i i S u i n S -⎛⎫== ⎪⎝⎭1.2.1u i 的标准差s 通常估计为s = 1.2.2或s =1.2.3其中u ̅为i u 的均值。

由于i u 的标准差为。

因此,变量s 是的估计值。

所以σ本身可以被估计σ∧,其中σ∧=可以证明以上估计式的标准差大约为σ∧。

在计算中选择一个合适的n 值并不很容易。

一般来讲,数据越多,估计的精确度也会越高,但σ确实随时间变化,因此过老的历史数据对于预测将来波动率可能不太相干。

一个折中的方法是采用最近90~180天内每天的收盘价数据。

另外一种约定俗成成俗的方法是将n 设定为波动率所用于的天数。

因此,如果波动率是用于计算量年期的期权,在计算中我们可以采用最近两年的日收益数据。

关于估计波动率表较复杂的方法涉及GARCH 模型与EWMA 模型,在下文中将进行详细介绍。

1.3.隐含波动率首先对于一个无股息股票上看涨期权与看跌期权,它们在时间0时价格的布莱克-斯科尔斯公式为012()()rT c S N d Ke N d -=- 1.3.1201()()rT p Ke N d S N d -=---1.3.2式中21d =221d d==-函数N(x)为标准正态分布变量的累积概率分布函数。

式中:c与p分别为欧式看涨期权与看跌期权的价格,S0为股票在时间零的价格,K为执行价格,r为以连续复利的无风险利率,σ为股票价格的波动率,T为期权的期限。

在布莱克-斯科尔斯定价公式中,不能直接观察到的参数只有股票价格的波动率。

在前文中已经讨论了如何由股票的历史价格来估计波动率。

在实际中,交易员通常使用所谓的隐含波动率(implied volatility)。

这一波动率是指由期权的市场价格所隐含的波动率。

为了说明隐含波动率的计算思路,假设一个不付股息股票的欧式看涨期权价格为1.875,而S0=21,K=20,r=0.1和T=0.25。

隐含波动率是使得式1.3.1所给期权价格c=1.875时对应的σ值。

不幸的是,不能直接通过直接反解式1.3.1来将σ表示成期权价格与其他变量S0、K、r、T和c的函数,但是可以用迭代的方法求解所隐含的值σ。

例如,开始时令σ=0.20,对应这一波动率,期权价格c为1.76美元,这一价格太低。

由于期权价格为σ的递增函数,我们需要一个较大的σ值。

再令σ=0.30,对应的期权价格c为2.10美元,此值高于市价,这意味着σ一定介于0.2和0.3之间。

接下来,令σ=0.25,此值对应的期权价格仍太高,所以σ应在0.20-0.25间。

这样继续下去每次迭代都使σ所在的区间减半,因此我们可以计算出满足任意精确度的σ近似值。

本例中,隐含波动率σ=0.235,即每年243.5%。

隐含波动率可以用来测量市场上对于某一股票波动率的观点。

而历史波动率是回望型(backward looking),而隐含波动率则为前瞻型(forward looking)。

通常,交易员对于期权所报出的是隐含波动率,而不是期权的价格。

这样做会带来许多方便,因为波动率的变化比期权价格变化更加稳定。

1.4.估计波动率定义nσ为第n-1天所估计的市场变量在第n天的波动率,第n天波动率的平方2nσ为方差率(variance rate),在前面已经对如何从历史数据来估计nσ的标准方法进行了描述。

假定市场变量在i天末的价格为iS,变量iu定义为在第i天连续复利收益率(第1i-天末至第i 天末的收益):1ln iiiSuS-=利用iu在最近m天的观察数据所计算出的每天方差率2nσ的无偏估计为22111()1mn iiu umσ-==--∑ 1.4.1其中u为i u的平均值11mn iiu um-==∑为了监视每天方差率的变化,式1.4.1中的公式通常会有一些变动:●iu被定义为市场变量在第1i-天末与第i天末的价格百分比变化11i iiiS SuS---= 1.4.2●u为假设为零●1m-为m代替以上三个变化对计算结果影响不大,但这些变化会使得方差公式简化成2211mn n iiumσ-==∑ 1.4.3式中iu由式1.4.2给出。

2.模型2.1.Arch 模型有一种这样的模型为:∑==m1i 2i-n i2nuασ(2-1)其中i α为第i 天以前观察值所对应的权重,α取正值。

当选择这些变量的时候,如果j i >,则j i αα<,也就是我们将较少的权重给予较旧的数据。

权重之和必须为一,即对于式(2-1)可以做一推广。

假定存在某一长期平均方差,并且应当给予该方差一定权重,这将导致以下形式的模型∑=-+=miin i L n u V 122αγσ (2-2)其中L V 为长期方差率,γ为L V 所对应的权重,因为权重之和仍为1,我们有11=+∑=mii αγ此模型就是最先由Engle 提出来的ARCH 模型。

在这一模型中,方差的估计值是基于长期平 均方差以及m 个观察值,观察数据越陈旧所对应的权重就越小。

令L V γω=,我们可以将 式(2-2)写成∑=-+=miin i n u 122αωσ (2-3)2.2.指数加权移动平均(EWMA )模型指数加权移动平均模型是式(2-1)的一个特殊形式,其中权重i α随着时间以指数速读 递减,具体地讲,i λαα=+1i ,其中λ是介于0与1之间的某一常数。

在以上特殊假设下,更新波动率公式被简化为21212)1(---+=n n n u λλσσ (2-4)一个变量第n 天的波动率估计值(在第n-1天估算)n σ由第n-1天波动率估计值1-n σ(在 第n-2天估算)和变量在最近一天变化百分比1-n u 决定。

为了说明式(2-4)的权重以指数速读下降,我们将式(2-4)所算出的21-n σ代入公式11=∑=mii α中2122222)1(])1([----+-+=n n n n u u λλλσλσ即22222212))(1(---++-=n n n n u u σλλλσ代入22-n σ项,进一步得出23323222212))(1(----+++-=n n n n n u u u σλλλλσ重复计算,得出∑=---+-=mi m n m i n i n u 12212)1(σλλλσ 当m 很大时,2m n m -σλ项数很小可以忽略,所以当1)1(--=i i λλα时,式(2-4)与(2-1) 等价,对应于i u 的权重以λ速度随时间向前推移而递减,每一项的权重是前一项权重 与λ的乘积。

EWMA 方法的诱人之处是其仅需要相对较少的数据。

对于任一时刻,我们只需要记忆对当前波动率的估计以及市场变量的最新观察值。

当我们得到市场变量最新观察值后,就可以计算当天价格变化的百分比,然后利用式(2-4)就可以更新方差估计。

旧的方差估计与旧的市场变量可以被舍弃。

2.3.GARCH(1,1)模型我们现在讨论Bollerslev 于1986年提出的GARCH(1,1)模型,GARCH(1,1)模型与EWMA 模型的不同就好比式(2-1)与(2-2)的不同。

在GARCH(1,1)中,2n σ是由长期平均方差L V 以及1-n u 和1-n σ计算得出,GARCH(1,1)的表达式为21212--++=n n L n u V βσαγσ式中γ为对应于L V 的权重,α为对应于21-n u 的权重,β为对应于21-n σ的权重。

因为权重之和仍为1,我们有1=++βαγEWMA 模型是GARCH(1,1)模型对应于0=γ,λα-1=及λβ=的特例。

GARCH(1,1)模型的(1,1)表示2n σ是由最近的2u 的观察值以及最新的方差率估计而得出。

在更广义的GARCH(p ,q)模型中,2n σ是最近的p 个2u 观察值及q 个最新方差率估计而得出的,GARCH(1,1)是最流行的GARCH 模型。

令L V γω=,我们可以将GARCH(1,1)模型写成21212--++=n n n u βσαωσ在估计模型的参数时,通常会采用这种形式,一旦ω、α和β被估算,我们可以由βαγ--1=来计算γ,长期方差γω/=L V 。

为了保证GARCH(1,1)模型的稳定,我们需要1<+βα,否则对应于长期方差的权重会是负值。

2.4.GARCH(p ,q)模型由GARCH(1,1)模型我们可以推广到一般的GARCH(p ,q)模型,即∑∑=-=-++=qjjn j pi i n i n u 12122σβαωσGARCH(p ,q)模型被广泛应用于金融资产收益和风险的预测,相比于ARCH 模型,GARCH 模型更能反映实际数据中的长期记忆性质。

由于GARCH(p ,q)模型是ARCH 模型的扩展,因此GARCH(p ,q)同样具有ARCH(q)模型的特点。

GARCH 模型适合在计算量不大时,方便地描述了高阶的ARCH 过程,因而具有更大的适用性。

3.实证部分3.1.沪股通指数收益率与上证综合指数收益率的统计性分析 (1)沪股通指数收益率与上证综合指数收益率的比较图1从图1可观察到收益率波动的“集群”现象:波动在一段时间内较小(例如从第70个观察值到第80个观察值),在另一段时间内非常大(例如从第10个观察值到第40个观察值)。

本文只收集了102个数据,若数据更多,则现象更显著。

从下图可以看出,上证综合指数收益率曲线有与之相似的变化趋势。

-.08-.06-.04-.02.00.02.04.06沪股通指数收益率曲线图2为了能更清楚地比较二者的变化情况,现将二者在同一曲线图中画出来,结果如下:图3-.08-.06-.04-.02.00.02.04.06上证综合指数收益率曲线-.08-.06-.04-.02.00.02.04.06从图3可以看出:在整体上,沪股通指数收益率的变化趋势与上证综合指数收益率的变化趋势并无显著差异,但是当波动幅度较大时(例如第10个观察值到第45个观察值),沪股通指数收益率的振荡幅度明显小于上证综合指数收益率;当当波动幅度较小时(例如第50个观察值到第100个观察值),沪股通指数收益率的振荡幅度明显大于上证综合指数收益率。