注会财务成本管理课后习题第三章

财务与成本管理第三章练习及答案

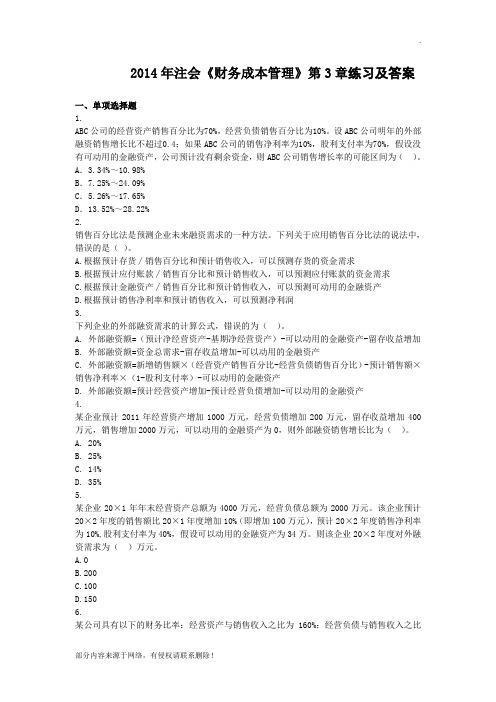

2014年注会《财务成本管理》第3章练习及答案一、单项选择题1.ABC公司的经营资产销售百分比为70%,经营负债销售百分比为10%。

设ABC公司明年的外部融资销售增长比不超过0.4;如果ABC公司的销售净利率为10%,股利支付率为70%,假设没有可动用的金融资产,公司预计没有剩余资金,则ABC公司销售增长率的可能区间为()。

A.3.34%~10.98%B.7.25%~24.09%C.5.26%~17.65%D.13.52%~28.22%2.销售百分比法是预测企业未来融资需求的一种方法。

下列关于应用销售百分比法的说法中,错误的是()。

A.根据预计存货∕销售百分比和预计销售收入,可以预测存货的资金需求B.根据预计应付账款∕销售百分比和预计销售收入,可以预测应付账款的资金需求C.根据预计金融资产∕销售百分比和预计销售收入,可以预测可动用的金融资产D.根据预计销售净利率和预计销售收入,可以预测净利润3.下列企业的外部融资需求的计算公式,错误的为()。

A. 外部融资额=(预计净经营资产-基期净经营资产)-可以动用的金融资产-留存收益增加B. 外部融资额=资金总需求-留存收益增加-可以动用的金融资产C. 外部融资额=新增销售额×(经营资产销售百分比-经营负债销售百分比)-预计销售额×销售净利率×(1-股利支付率)-可以动用的金融资产D. 外部融资额=预计经营资产增加-预计经营负债增加-可以动用的金融资产4.某企业预计2011年经营资产增加1000万元,经营负债增加200万元,留存收益增加400万元,销售增加2000万元,可以动用的金融资产为0,则外部融资销售增长比为()。

A. 20%B. 25%C. 14%D. 35%5.某企业20×1年年末经营资产总额为4000万元,经营负债总额为2000万元。

该企业预计20×2年度的销售额比20×1年度增加10%(即增加100万元),预计20×2年度销售净利率为10%,股利支付率为40%,假设可以动用的金融资产为34万。

CPA财务成本管理——第三章长期计划与财务预测

CPA财务成本管理——第三章长期计 划与财务预测

CPA财务成本管理——第三章长期计 划与财务预测

例:

某企业上年销售收入为 1000 万元,若预计下一年通货膨胀 率为 5% ,公司销售量增长 10% ,所确定的外部融资占 销售增长的百分比为 25%。

求外部应追加的资金为多少。

CPA财务成本管理——第三章长期计 划与财务预测

销售百分比 202年预测

4 000

1.47%

59

0.47%

19

13.27%

531

0.7ቤተ መጻሕፍቲ ባይዱ%

29

0.40%

16

3.97%

159

2.57%

103

0.27%

11

1.00%

40

41.27%

1 651

CPA财务成本管理——第三章长期计 划与财务预测

在建工程 无形资产 长期待摊费用 其他非流动资产 经营资产合计 应付票据(经营) 应付账款 预收账款 应付职工薪酬 应交税费 其他应付款 其他流动负债 长期应付款(经营) 经营负债合计 净经营资产总计

预算是管理计划,制定预算的管理者将采取积极的措施使实 际的工作业绩与之相符合

财务预测仅是一个计划工具,而预算既是计划工具,又是控 制工具。所有的预算都有一定的预测成分,因为预算人员 不能对影响预算实现的因素负责。但是,如果预算人员能 不经批准随便改变每个季度所谓的预算,这样的预算实际 就只是一种预测,而并不是真正意义上的预算

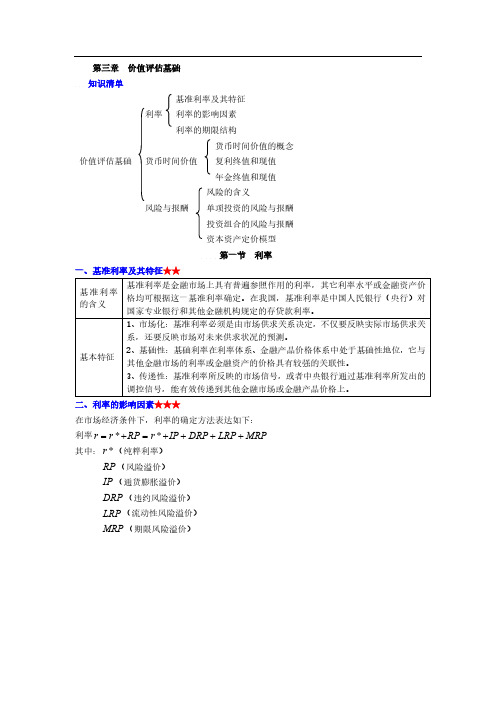

《财务成本管理》第三章知识点精讲

《财务成本管理》第三章知识点精讲《财务成本管理》第三章知识点精讲学习注册会计师《财务成本管理》第三章需要注意的几个问题:一、关于外部融资额的计算原理教材73页写到“根据预计经营资产总量,减去已有的经营资产、自发增长的经营负债、可动用的金融资产和内部提供的利润留存便可得出外部融资需求”。

这句话的意思是说,外部融资额=预计经营资产-已有的经营资产-自发增长的经营负债-可动用的金融资产-预计的利润留存。

下面从原理上解释一下:(1)预计经营资产-已有的经营资产=预计增加的经营资产(2)自发增长的经营负债=预计增加的经营负债(3)可动用的金融资产=现有的金融资产-至少要保留的金融资产=预计减少的金融资产=-预计增加的金融资产(4)预计的利润留存=预计增加的留存收益通过上述分析可知:外部融资额=预计增加的经营资产-预计增加的经营负债-(-预计增加的金融资产)-预计增加的留存收益=预计增加的经营资产-预计增加的经营负债+预计增加的金融资产-预计增加的留存收益=(预计增加的经营资产+预计增加的金融资产)-预计增加的经营负债-预计增加的留存收益=预计增加的资产-预计增加的经营负债-预计增加的留存收益这就是外部融资额的计算原理,用文字表述为:资产是资金的`占用,资产的增加导致资金需求增加;负债和股东权益是资金的来源,经营负债的增加和留存收益的增加可以提供一部分资金,剩余的资金需要通过外部融资解决。

二、关于内含增长率的计算原理内含增长率是指外部融资额等于0的情况下,企业能够达到的增长率水平。

教材中在介绍内含增长率时,没有提到可供动用的金融资产,如果存在可供动用的金融资产,也应该会计算内含增长率。

三、关于可持续增长(一)可持续增长率概念的理解可持续增长率是指不增发新股、不改变经营效率(不改变销售净利率和资产周转率)和财务政策(不改变负债/权益比和利润留存率)时,其销售所能达到的最大增长率。

解读:(1)其中的“不增发新股”包含两个意思,一是不发行新股,二是不回购股票;(2)“不改变销售净利率”意味着销售增长率=净利润增长率;(3)“不改变资产周转率”意味着资产增长率=销售增长率;(4)“不改变负债/权益比”意味着资产增长率=负债增长率=股东权益增长率;(5)“不改变利润留存率”意味着股利增长率=净利润增长率;(6)如果下期同时满足上述五个条件,则下期的销售增长率=本期的可持续增长率。

注册会计师章节练习附答案- 2022年注会《财务成本管理》第三章

注册会计师章节练习附答案- 2022年注会《财务成本管理》第三章1债券发行者在到期时不能按约定足额支付本金或利息的风险而给予债权人的补偿是( )A、纯粹利率B、通货膨胀溢价C、违约风险溢价D、期限风险溢价[参考答案]C[答案解析]解析:违约风险溢价是债券发行者在到期时不能按约定足额支付本金或利息的风险而给予债权人的补偿。

2一项1000万元的借款,借款期是5年,年利率为5%,如每半年复利一次,则下列说法中不正确的是()A、报价利率是5%B、名义利率是5%C、计息期利率是2.5%D、有效年利率是5%[参考答案]D[答案解析]解析:报价利率=名义利率=5%,选项A、B正确;计息期利率=报价利率/计息期次数=5%/2=2.5%,选项C正确;有效年利率=(1+5%/2)^2-1=5.06%,所以选项D不正确。

3甲公司拟于5年后一次还清所欠债务200000元,假定银行利息率为10%,已知(F/A,10%,5)=6.1051,(P/A,10%,5)=3.7908,则应从现在起每年年末等额存入银行的偿债基金为()元A、32759.50B、26379.66C、37908D、61051[参考答案]A[答案解析]解析:本题属于已知终值求年金,属于计算偿债基金问题,所以A=F/(F/A,10%,5)=200000/6.1051=32759.5(元)4某企业现有甲、乙两个投资项目。

经衡量,甲的期望报酬率大于乙的期望报酬率,甲项目的标准差小于乙项目的标准差。

对甲、乙项目可以做出的判断为()A、甲项目取得更高报酬和出现更大亏损的可能性均大于乙项目B、甲项目取得更高报酬和出现更大亏损的可能性均小于乙项目C、甲项目实际取得的报酬会高于其期望报酬D、乙项目实际取得的报酬会低于其期望报酬[参考答案]B[答案解析]解析:预期值不相同的情况下,根据变异系数的大小比较其风险的大小,由公式变异系数=标准差/均值,可以求出甲的变异系数小于乙的变异系数,由此可以判定甲项目的风险小于乙项目的风险;风险即指未来预期结果的不确定性,风险越大其波动幅度就越大,则选项A错误,选项B正确;选项C、D 的说法均无法证实。

CPA财务成本管理 第三章

25

第三章长期计划与财务预测---第三节增长率与资金需求

2.内含增长率(P93) 含义:外部融资额等于0的情况,企业能够达到的增长率水平 计算: 根据经营资产销售百分比-经营负债销售百分比)- [(1+增长率)/增 长率]×预计销售净利润率×预计留存收益率=0, 计算得出的增长 率就是内含增长率. 提示: 当实际增长率等于内含增长时,外部融资需求为0 当实际增长率大于内含增长时,外部融资需求为正数 当实际增长率小于内含增长时,外部融资需求为负数

答案: 资金总需求=预计销售增加额×(经营资产销售百分比-经营负债销 售百分比)=(7000-5000) × (40%-20%)=400万元 预计增加的留存收益=7000 ×10% ×40%=280万元

外部融资额=资金总需求-可以动用的金融资产-预计增加的留存收 益=400 – 100 – 280=20万元 17

即:可持续增长率=股东权益增长率

29

第三章长期计划与财务预测---第三节增长率与资金需求

3.可持续增长率 计算公式:1.根据期初股东权益计算可持续增长率 可持续增长率=股东权益增长率=股东权益本期增加/期初股东权益 因为不增发新股:增加的股东权益等于增加的留存收益 =(本期净利润×本期收益留存率)÷期初股东权益 =

6

第三章:长期计划与财务预测---第一节 长期计划

3.长期计划---财务计划

财务计划:以货币的形式预计计划期内的资金的取得和运用,以及各 项经营收支和财务成果.

财务计划基本步骤(P79): 预计财务报表---计划需要的资金---可使用的资金---资金分配和 使用系统—调整计划的程序---管理报酬计划

7

第三章:长期计划与财务预测---第二节 财务预测

成本管理会计习题参考答案(第三章)

第三章参考答案(成本管理会计)习题一完工产品制造成本=本期发生制造成本+年初在产品存货-年末在产品存货=(本期耗用直接材料+本期耗用直接人工+本期耗用制造费用)+年初在产品存货-年末在产品存货完工产品成本计算表单位:千万元本期耗用直接材料:年初直接材料存货 15加:本期直接材料采购 325减:年末直接材料存货 20 320本期耗用直接人工: 100本期耗用制造费用:厂房和设备折旧 80车间办公费用支出 35机器设备维修费 10动力费用 30车间管理人员薪金 60 215本期发生制造成本总额 635加:年初在产品存货 10减;年末在产品存货 5完工产品制造成本 640习题二⑴原材料的采购成本=585000元(元)⑵生产耗用的直接材料=64500+585000-58500=591000(元)⑶当年发生的生产费用总额=40500+1333500-33000=1341000(元)⑷生产中发生的直接人工=1341000-591000-441000=309000(元)⑸完工产品成本=1333500(元)⑹主营业务成本=142500+1333500-180000=1296000(元)⑺年末资产负债表中存货总额=58500+40500+180000=279000(元)习题三⑴采用在产品按定额成本计价法分配完工产品成本和在产品成本在产品定额成本(直接材料)=2000×5×4=40000(元)在产品定额成本(直接人工)=2000×80%×2.5×3.2=12800(元)在产品定额成本(制造费用)=2000×80%×2.5×1.1=4400(元)在产品定额成本=40000+12800+4400=57200(元)完工产品成本=(28000+12000+4000)+(164000+60000+20000)-57200=288000-57200=230800(元)⑵定额比例法(分配标准:定额耗用量(工时)或定额成本)直接材料分配率=(28000+164000)/(8000×5+2000×5)=192000/50000=3.84(元/千克)直接人工分配率=(12000+60000)/(8000×2.5+2000×80%×2.5)=72000/24000=3(元/小时)制造费用分配率=(4000+20000)/ (8000×2.5+2000×80%×2.5)=24000/24000=1(元/小时)完工产品成本=8000(5×3.84+2.5×3+2.5×1)=233600(元)月末在产品成本=192000+72000+24000-233600=54400(元)分配标准:定额成本直接材料分配率=(28000+164000)/(8000×5×4+2000×5×4)=192000/200000=0.96直接人工分配率=(12000+60000)/(8000×2.5×3.2+2000×80%×2.5×3.2)=72000/76800=0.9375制造费用分配率=(4000+20000)/ (8000×2.5×1.1+2000×80%×2.5×1.1)=24000/26400=0.909完工产品成本=8000(5×4×0.96+2.5×3.2×0.9375+2.5×1.1×0.909)=233600(元)月末在产品成本=192000+72000+24000-233600=54400(元)习题四⑴第一道工序在产品的完工率=24×50%/(24+30+6)×100%=20%第二道工序在产品的完工率=(24+30×50%)/(24+30+6)×100%=65%第二道工序在产品的完工率=(24+30+6×50%)/(24+30+6)×100%=95%⑵在产品的约当产量(加工费用)=200×20%+400×65%+120×95%=40+260+114=414(件)在产品约当产量(直接材料费用)=200+400+120=720(件)⑶直接材料分配率=(4500+37590)/(2086+200+400+120)=42090/2806=15(元/件)直接人工分配率=(2070+12930)/(2086+414)=15000/2500=6(元/件)制造费用分配率=(1242+8758)/(2086+414)=10000/2500=4(元/件)完工产品成本=2086×15+2086×6+2086×4=31290+12516+8344=52150(元)在产品成本=42090-31290+15000-12516+10000-8344=10800+2484+1656=14940(元)习题五⑴分工序投料程度和约当产量计算表⑵原材料费用分配率=(5220+9780)/(3720+2280)=15000/6000=2.5(元/件)甲完工产品应负担原材料费用=3720×2.5=9300(元)甲月末在产品应负担原材料费用=15000-9300=5700(元)习题六产品成本计算单(加权平均法)产品名称:甲产品 2009年8月单位:元直接材料的约当产量=210+80=290(件)直接人工的约当产量=210+80×50%=250(件)制造费用的约当产量=210+80×50%=250(件)产品成本计算单(先进先出法)产品名称:甲产品 2009年8月单位:元直接材料的约当产量=40(1-100%)+(250-80)+80=250(件)直接人工的约当产量=40(1-40%)+(250-80)+80×50%=234(件)制造费用的约当产量=40(1-40%)+(250-80)+80×50%=234(件)月末在产品成本(直接材料)=119.2×80=9536月末在产品成本(直接人工)=26×80×50%=1040月末在产品成本(直接材料)=16×80×50%=640完工产品成本(直接材料)=34800-9536=25264完工产品成本(直接人工)=6500-1040=5460完工产品成本(制造费用)=3920-640=3280案例题完工产品成本=(905000 – 230000)+550000+850000 – 157500=1917500 (元)单位产品成本=(1917500/10000+3000)=147.50 (元)利润=[3053000 - (1917500 - 442500 )-353000-660000] ×(1-30%)=395500(元)从上述的计算可以看出,约翰关于公司没有盈利以及单位成本远高于竞争对手的说法是错误的。

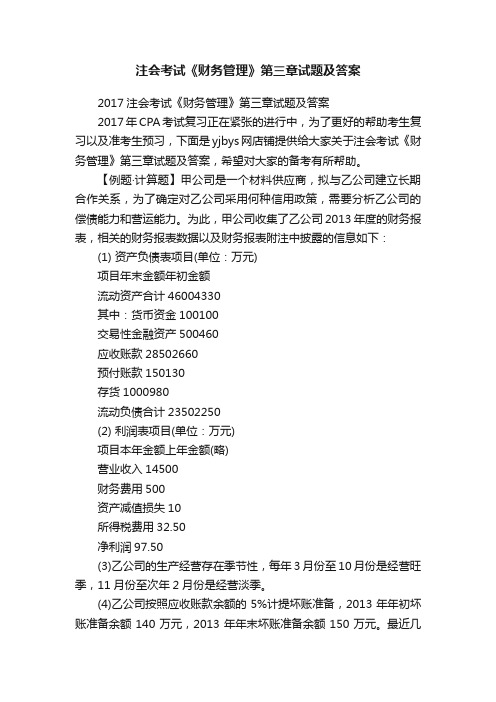

注会考试《财务管理》第三章试题及答案

注会考试《财务管理》第三章试题及答案2017注会考试《财务管理》第三章试题及答案2017年CPA考试复习正在紧张的进行中,为了更好的帮助考生复习以及准考生预习,下面是yjbys网店铺提供给大家关于注会考试《财务管理》第三章试题及答案,希望对大家的备考有所帮助。

【例题·计算题】甲公司是一个材料供应商,拟与乙公司建立长期合作关系,为了确定对乙公司采用何种信用政策,需要分析乙公司的偿债能力和营运能力。

为此,甲公司收集了乙公司2013年度的财务报表,相关的财务报表数据以及财务报表附注中披露的信息如下:(1) 资产负债表项目(单位:万元)项目年末金额年初金额流动资产合计46004330其中:货币资金100100交易性金融资产500460应收账款28502660预付账款150130存货1000980流动负债合计23502250(2) 利润表项目(单位:万元)项目本年金额上年金额(略)营业收入14500财务费用500资产减值损失10所得税费用32.50净利润97.50(3)乙公司的生产经营存在季节性,每年3月份至10月份是经营旺季,11月份至次年2月份是经营淡季。

(4)乙公司按照应收账款余额的5%计提坏账准备,2013年年初坏账准备余额140万元,2013年年末坏账准备余额150万元。

最近几年乙公司的应收账款回收情况不好,截至2013年年末账龄三年以上的应收账款已达到应收账款余额的10%。

为了控制应收账款的增长,乙公司在2013年收紧了信用政策,减少了赊销客户的比例。

(5)乙公司2013年资本化利息支出100万元,计入在建工程。

(6)计算财务比率时,涉及到的资产负债表数据均使用其年初和年末的平均数。

要求:(1)计算乙公司2013年的速动比率。

评价乙公司的短期偿债能力时,需要考虑哪些因素?具体分析这些因素对乙公司短期偿债能力的影响。

(2)计算乙公司2013年的利息保障倍数;分析并评价乙公司的长期偿债能力。

管理会计第三章课后习题答案

习题答案:第三章本量利分析计算分析题:1、单位贡献毛益:25-10=15贡献毛益率:15/25=60%变动成本率:1-60%=40%盈亏临界点销售量:15000/15=1000盈亏临界点销售额:15000/60%=250002、(1)安全边际量:600×25%=150,安全边际额:150×80=12000,(单价:40/50%=80)(2)盈亏临界点作业率:1-25%=75%(3)盈亏临界点销售量:600×75%=450,盈亏临界点销售额:450×80=36000 (4)利润:12000×50%=60003、(1)总收入:200×100+400×125+300×600=250000销售比重:A产品:8%;B产品:20%;C产品:72%综合贡献毛益率:8%×(1-60%)+20%×(1-56%)+72%×(1-70%)=33.6% 综合盈亏临界点销售额:20160/33.6%=60000元其中:A产品:60000×8%=4800元(销售量为48台)B产品:60000×20%=12000元(销售量为96件)C产品:60000×72%=43200元(销售量为72台)(2)预计利润:(250000-60000)×33.6%=63840元4、(1)单位变动成本:(355000-265000)÷(50000-35000)=6元固定成本:355000-50000×6=55000元盈亏临界点销售量:(125000+55000)÷(12-6)=30000单位盈亏临界点销售额:30000×12=360000元(2)安全边际率上年度:(35000-30000)÷35000=14.29%本年度:(50000-30000)÷50000=40%(3)利润:(54000-30000)×(12-6)=144000元(4)目标利润:(50000-30000)×(12-6)=120000元降价后单位贡献毛益:12×(1-10%)-6=4.8元降价后销售量:(120000+125000+55000)÷4.8=62500单位增长百分比:(62500-50000)÷50000=25%(5)降价2元后的盈亏临界点销售量:(125000+55000)÷(10-6)=45000单位降价2元后的盈亏临界点销售额: 45000×10=450000元保证150000元利润的目标销售量:(150000+125000+55000)÷4=82500单位5、(1)原营业利润=260000=200000*(10-VC)-680000所以VC=5.3(元)新营业利润=200000*(1+30%)*[10*(1-10%)-5.3]-680000=282000(元)(2)新销售量=(430000+680000)/ [10*(1-10%)-5.3]=300000(单位)案例一:1汽油的盈亏临界点销售量=36354.33*78.10%/2.8=10140(升)元的利润水平不变,汽油和关联货品销售所需的贡献毛益必须是:8 064+2 240=10 304元或:11204-900=10304元由于汽油价格要发生变动,而其单位变动成本保持不变,故汽油的单位贡献毛益和贡献毛益率就会发生变动,因而,不能根据其原贡献毛益率来计算价格。

财务管理课后习题答案第3章

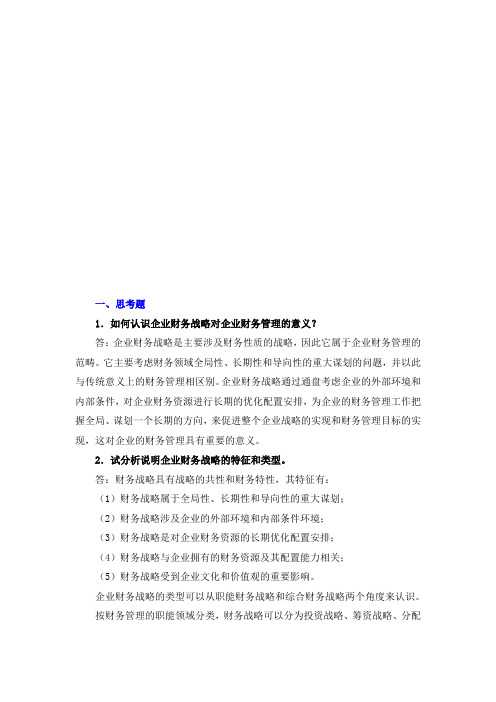

一、思考题1.如何认识企业财务战略对企业财务管理的意义?答:企业财务战略是主要涉及财务性质的战略,因此它属于企业财务管理的范畴。

它主要考虑财务领域全局性、长期性和导向性的重大谋划的问题,并以此与传统意义上的财务管理相区别。

企业财务战略通过通盘考虑企业的外部环境和内部条件,对企业财务资源进行长期的优化配置安排,为企业的财务管理工作把握全局、谋划一个长期的方向,来促进整个企业战略的实现和财务管理目标的实现,这对企业的财务管理具有重要的意义。

2.试分析说明企业财务战略的特征和类型。

答:财务战略具有战略的共性和财务特性,其特征有:(1)财务战略属于全局性、长期性和导向性的重大谋划;(2)财务战略涉及企业的外部环境和内部条件环境;(3)财务战略是对企业财务资源的长期优化配置安排;(4)财务战略与企业拥有的财务资源及其配置能力相关;(5)财务战略受到企业文化和价值观的重要影响。

企业财务战略的类型可以从职能财务战略和综合财务战略两个角度来认识。

按财务管理的职能领域分类,财务战略可以分为投资战略、筹资战略、分配战略。

(1)投资战略。

投资战略是涉及企业长期、重大投资方向的战略性筹划。

企业重大的投资行业、投资企业、投资项目等筹划,属于投资战略问题。

(2)筹资战略。

筹资战略是涉及企业重大筹资方向的战略性筹划。

企业重大的首次发行股票、增资发行股票、发行大笔债券、与银行建立长期性合作关系等战略性筹划,属于筹资战略问题。

(3)营运战略。

营运战略是涉及企业营业资本的战略性筹划。

企业重大的营运资本策略、与重要供应厂商和客户建立长期商业信用关系等战略性筹划,属于营运战略问题。

(4)股利战略。

股利战略是涉及企业长期、重大分配方向的战略性筹划。

企业重大的留存收益方案、股利政策的长期安排等战略性筹划,属于股利战略的问题。

根据企业的实际经验,财务战略的综合类型一般可以分为扩张型财务战略、稳增型财务战略、防御型财务战略和收缩型财务战略。

(1)扩张型财务战略。

财务管理课后答案第三章

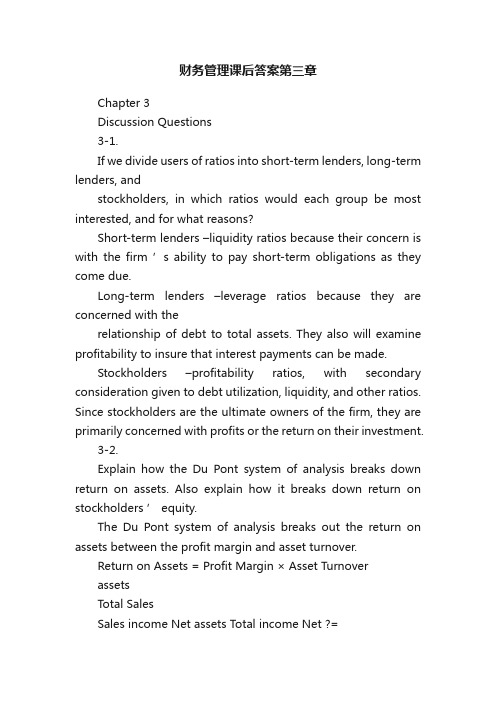

财务管理课后答案第三章Chapter 3Discussion Questions3-1.If we divide users of ratios into short-term lenders, long-term lenders, andstockholders, in which ratios would each group be most interested, and for what reasons?Short-term lenders –liquidity ratios because their concern is with the firm ’s ability to pay short-term obligations as they come due.Long-term lenders –leverage ratios because they are concerned with therelationship of debt to total assets. They also will examine profitability to insure that interest payments can be made.Stockholders –profitability ratios, with secondary consideration given to debt utilization, liquidity, and other ratios. Since stockholders are the ultimate owners of the firm, they are primarily concerned with profits or the return on their investment.3-2.Explain how the Du Pont system of analysis breaks down return on assets. Also explain how it breaks down return on stockholders ’ equity.The Du Pont system of analysis breaks out the return on assets between the profit margin and asset turnover.Return on Assets = Profit Margin × Asset TurnoverassetsTotal SalesSales income Net assets Total income Net ?=In this fashion, we can assess the joint impact of profitability and asset turnover on the overall return on assets. This is a particularly useful analysis because we can determine the source of strength and weakness for a given firm. For example, a company in the capital goods industry may have a high profit margin and a low asset turnover, while a food processing firm may suffer from low profit margins, but enjoy a rapid turnover of assets.The modified form of the Du Pont formula shows:()()Return on assets investment Return on equity =This indicates that return on stockholders’ equity may be influenced by returnon assets, the debt-to-assets ratio or a combination of both. Analysts orinvestors should be particularly sensitive to a high return on stockholders’equity that is influenced by large amounts of debt.3-3. If the accounts receivable turnover ratio is decreasing, what will be happening to the average collection period?If the accounts receivable turnover ratio is decreasing, accounts receivable willbe on the books for a longer period of time. This means the average collectionperiod will be increasing.3-4. What advantage does the fixed charge coverage ratio offer over simply using times interest earned?The fixed charge coverage ratio measures the firm’s ability to meet all fixedobligations rather than interest payments alone, on the assumption that failureto meet any financial obligation will endanger the position of the firm.3-5. Is there any validity in rule-of-thumb ratios for all corporations, for example, a current ratio of 2 to 1 or debt to assets of 50 percent?No rule-of-thumb ratio is valid for all corporations. There is simply too muchdifference between industries or time periods in which ratios are computed.Nevertheless, rules-of-thumb ratios do offer some initial insight into theoperations of the firm, and when used with caution by the analyst can provideinformation.3-6. Why is trend analysis helpful in analyzing ratios?Trend analysis allows us to compare the present with the past and evaluate ourprogress through time. A profit margin of 5 percent may be particularlyimpressive if it has been running only 3 percent in the last ten years. Trendanalysis must also be compared to industry patterns of change.3-7. Inflation can have significant effects on income statements and balance sheets, and therefore on the calculation of ratios. Discuss the possible impact ofinflation on the following ratios, and explain the direction of the impact basedon your assumptions.a.Return on investment.b.Inventory turnover.c.Fixed asset turnover.d.Debt-to-assets ratio.a. assetsTotal incomeNet investment on Return =Inflation may cause net income to be overstated and total assets to be understated causing an artificially high ratio that is misleading.b. InventorySalesturnover Inventory =Inflation may cause sales to be overstated. If the firm uses FIFO accounting, inventory will also reflect ―inflation-influenced ‖ dollars and the net effect will be nil.If the firm uses LIFO accounting, inventory will be stated in old dollars and too high a ratio could be reported.c. assetsFixed Salesover asset turn Fixed =Fixed assets will be understated relative to their replacement cost and to sales and too high a ratio could be reported.d. assetsTotal debtTotal assets total Debt to =Since both are based on historical costs, no major inflationary impact will take place in the ratio.3-8.What effect will disinflation following a highly inflationary period have on the reported income of the firm?Disinflation tends to lower reported earnings as inflation-induced income is squeezed out of the firm ’s income statement. This is particularly true for firms in highly cyclical industries where prices tend to rise and fall quickly.3-9.Why might disinflation prove to be favorable to financial assets?Because it is possible that prior inflationary pressures will no longer seriously impair the purchasing power of the dollar, lessening inflation also means that the required return that investors demand on financial assets will be going down, and with this lower demanded return, future earnings or interest should receive a higher current evaluation.3-10. Comparisons of income can be very difficult for two companies even though they sell the same products in equal volume. Why?There are many different methods of financial reporting accepted by theaccounting profession as promulgated by the Financial Accounting StandardsBoard. Though the industry has continually tried to provide uniform guidelinesand procedures, many options remain open to the reporting firm. Every item onthe income statement and balance sheet must be given careful attention. Twoapparently similar firms may show different values for sales, research anddevelopment, extraordinary losses, and many other items.Chapter 3Problems1. Griffey Junior Wear, Inc., has $800,000 in assets and $200,000 of debt. It reports netincome of $100,000.a. What is the return on assets?b. What is the return on stockhol ders’ equity?3-1. Solution:Griffey Junior Weara.Net income Return on assets (investment) =Total assets$100,00012.5%$800,000=b.Net income Return on equityStockholders' equity=Stockholders' equity total assets total debt$800,000$200,000$600,000Net income $100,00016.67%Stockholder's equity $600,000Return on assets (investment)Return on equity (1Debt/Assets)$2Debt/Assets =-=-====-=00,00025%$800,00012.5%12.5%Return on equity 16.67%(1.25).75====-2. Hugh Snore Bedding, Inc., has assets of $400,000 and turns over its assets 1.5 times per year. Return on assets is 12 percent. What is its profit margin (return on sales)?3-2. Solution:Hugh Snore Bedding, Inc.Sales Assets total asset turnover$400,000 1.5%$600,000Net income Assets Return on assets $48,000$400,00012%Net income$48,000/$600,0008%Sales=?=?==?=?==3One-Size-Fits-All Casket Co.’s income statement for 2008 is as follows:Sales .......................................................................................$3,000,00 0 Cost of goods sold .................................................................. 2,100,000 Gross profit ............................................................................ 900,000 Selling and administrative expense ........................................ 450,000 Operating profit ...................................................................... 450,000 Interest expense ...................................................................... 75,000 Income before taxes ............................................................... 375,000 Taxes (30%) ........................................................................... 112,500Income after taxes .................................................................. $262,500a . Compute the profit margin for 2008.b . Assume in 2009, sales increase by 10 percent and cost of goods sold increases by 25%. The firm is able to keep all other expenses the same. Once again, assume a tax rate of 30 percent on income before taxes. What are income after taxes and the profit margin for 2009?3-3. Solution:One Size-Fits-All Casket Co.a. Profit margin for 2008Net Income$262,500==8.75%Sales$3,000,000b. Sales .............................................................. $3,300,000*Cost of goods sold ........................................ 2,625,000**Gross profit ................................................... 675,000Selling and administrative expense .............. 450,000Operating profit ............................................ 225,000Interest expense ............................................ 75,000Income before taxes ..................................... 150,000Taxes (30%) ................................................. 45,000Income after taxes (2008) ............................. $105,000* $3,000,000 × 1.10 = $3,300,000** $2,100,000 × 1.25 = $2,625,000Profit Margin for 2009Net Income$105,000==3.18%Sales$3,300,000Using the Du Pont method, evaluate the effects of the following relationships for the Butters Corporation.a . Butters Corporation has a profit margin of 7 percent and its return on assets (investment) is 25.2 percent. What is its assets turnover?b . If the Butters Corporation has a debt-to-total-assets ratio of 50 percent, what would the firm’s return on equity be?c . What would happen to return on equity if the debt-to-total-assets ratio decreased to 35 percent?3-4. Solution:Butters Corporationa. Profit margin Total asset turnover Return on asset (investment)7%25.2%25.2%Total asset turnover 7%3.6x=?===b. Return on assets (investment)Return on equity (1Debt/Assets)25.2%(10.50)25.2%0.5050.40%=-=-=3-14. (Continued)c.Return on assets (investment) Return on equity(1Debt/Assets)25.2%(1.35)25.2%0.6538.77%=-=-==5. Assume the following data for Interactive Technology and Silicon Software.Interactive Technology (IT)Silicon Software (SS)Net income…………………..$ 15,000 $ 50,000Sales…………………………150,000 1,000,000Total assets…………………..160,000 400,000Total debt…………………….60,000 240,000Stockholders’ equity………….100,000 160,000a. Compute return on sto ckholders’ equity for both firms using ratio 3a in the text. Whichfirm has the higher return?b. Compute the following additional ratios for both firms.Net income/SalesNet income/Total assetsSales/Total assetsDebt/Total assetsc. Discuss the factors from part b that added or detracted from one firm having a higherreturn on stockholders’ equity than the other firm as computed in part a.3-5. SolutionInteractive Technology and Silicon Softwarea. Interactive SiliconTechnology (IT) Software (SS)Net income$15,000$50,00015% 31.25% Stockholders' equity$100,000$160,000===Silicon Software (SS) has a much higher return on stockholders’equity than Interactive Technology (IT).3-5. (Continued)b. Interactive SiliconTechnology (IT)Software (SS)Net income $15,000$50,00010%5%Sales $150,000$1,000,000Net income $15,000$50,0009.37%12.5%Total assets $160,000$400,000Sales $150,000$1,000,000.937x 2.5xTotal assets $160,000$400,000Debt T otal assets==========$60,000$240,00037.5%60%$160,000$400,000==c. As previously indicated, Silicon Software (SS) has a substantially higher return on stockholder’s equity than Interactive Technology (IT). The reason is certainly not to be found on return on the sales dollar where Interactive T echnology has a higher return than Silicon Software (10% vs. 5%).However, Silicon Software has a higher return than Interactive Technology on total assets (12.5% versus 9.37%). The reason is clearly to be found in total asset turnover, which strongly favors Silicon Software over Interactive Technology (2.5x versus .937x). This factor alone leads to the higher return on total assets.6. Perez Corporation has the following financial data for the years 2007 and 2008:20072008 Sales…………………………$8,000,000 $10,000,000Cost of goods sold……………6,000,000 9,000,000Inventory……………………..800,000 1,000,000a. Compute inventory turnover based on ratio number 6, Sales/Inventory, for each year.b. Compute inventory turnover based on an alternative calculation that is used by manyfinancial analysts, Cost of goods sold/Inventory, for each year.c. What conclusions can you draw from part a and part b?3-6. Solution:Perez Corporation20072008a.Sales$8,000,000$10,000,00010x 10x Inventory8,00,0001,000,000===b. Cost of goods sold$6,000,000$9,000,0007.5x 9xInventory800,0001,000,000===c. Based on the sales to inventory ratio, the turnover hasremained constant at 10x. However, based on the cost ofgoods sold to inventory ratio, it has improved from7.5x to 9x.The latter ratio may be providing a false picture ofimprovement in this example simply because cost of goods sold has gone up as percentage of sales (from 75 percent to90 percent). Inventory is not really turning over any faster.7. The balance sheet for Stud Clothiers is shown below. Sales for the year were $2,400,000,with 90 percent of sales sold on credit.STUD CLOTHIERSBalance Sheet 200XAssets Liabilities and Equity Cash……………………$ 60,000 Accounts payable……………..$ 220,000 Accounts receivable…...240,000 Accrued taxes…………………30,000 Inventory………………350,000 Bonds payable(long-term)……………………150,000 Plant and equipment…... 410,000 Common stock………………..80,000Paid-in capital…………………200,000Retained earnings…………….. 380,000 Total assets………...$1,060,000 Total liabilities and equity…$1,060,000 Compute the following ratios:a. Current ratio.b. Quick ratio.c.Debt-to-total-assets ratio.d.Asset turnover.e.Average collection period.3-7. Solution:Stud Clothiersa.Current assets Current ratioCurrent liabilities$650,000$250,0002.6x===3-7. (Continued)b.(Current assets inventory)Quick ratio Current liabilities$650,000$350,000$250,000$300,000$250,0001.2x -=-===c. Total debtDebt to total assets Total assets$400,000$1,060,00037.74%=== d. Sales Asset turnover Total assets$2,400,000$1,060,0002.26x=== e.Accounts receivableAverage collection period Average daily credit sales($2,400,0000.90)$240,000$240,000/40 days360 days $6,000 per day====8. Using the income statement for Times Mirror and Glass Co., compute the following ratios:a. The interest coverage.b. The fixed charge coverage.The total assets for this company equal $80,000. Set up the equation for the Du Pontsystem of ratio analysis, and compute c, d, and e.c. Profit margin.d. Total asset turnover.e. Return on assets (investment).TIMES MIRROR AND GLASS COMPANYSales .............................................................................. $126,000Less: Cost of goods sold ......................................... 93,000Gross profit ................................................................... $ 33,000Less: Selling and administrative expense ............... 11,000Less: Lease expense ................................................ 4,000Operating profit* ........................................................... $ 18,000Less: Interest expense ............................................. 3,000Earnings before taxes .................................................... $ 15,000Less: Taxes (30%)................................................... 4,500Earnings after taxes ....................................................... $ 10,500*Equals income before interest and taxes.3-8. Solution:Times Mirror and Glass Co.a.Income before interest and taxes Times interest earnedInterest$18,000$3,0006x===3-8. (Continued)b.Income before fixed charges and taxes Fixed charge coverageFixed charges$18,0004,000$3,000$4,000$22,000$7,0003.14x=+=+==c. ===Net IncomeProfit MarginSales$10,500$126,0008.33%d.Sales Total asset turnoverTotal assets$126,000$80,0001.575x===e.Net income Sales Return on assets (investments)Sales Total assets8.33% 1.575x13.12%=?=?=9. Omni Technology Holding Company has the following three affiliates:Personal ForeignSoftware Computers Operations Sales ................................. $40,000,000 $60,000,000 $100,000,000Net income (after taxes) ... 2,000,000 2,000,000 8,000,000Assets ............................... 5,000,000 25,000,000 60,000,000Stockholders’ equity ........ 4,000,000 10,000,000 50,000,000a. Which affiliate has the highest return on sales?b. Which affiliate has the lowest return on assets?c. Which affiliate has the highest total asset turnover?d. Which affiliate has the highest return on stockholders’ equity?e. Which affiliate has the highest debt ratio? (Assets minus stockholders’ equityequals debt.)f. Returning to question b, explain why the software affiliate has the highest return ontotal assets.g. Returning to question d, explain why the personal computer affiliate has a higherreturn on stockholders’ equity than the foreign operations affiliate even though it hasa lower return on total assets.3-9. Solution:Omni Technology Holding Companya. Net income/salesPersonal Foreign Software Computers Operations 5.0% 3.3%8.0%The foreign operation affiliate has the highest return on sales.b. Net income/total assetsPersonal Foreign Software Computers Operations 40.0%8.0%13.3%The personal computer affiliate has the lowest return on assets3-9. (Continued)c. Sales/total assetsPersonal Foreign Software Computers Operations8.0x2.4x 1.7xThe software affiliate has the highest return on total assetturnover.d. Net income/Stockholders’ equityThe Software affiliate has the highest return on stockholder’s equity.e. Debt/total assetsPersonal ForeignSoftware Computers Operations20.0%60.0%16.7%The personal computer affiliate has the highest debt/total assets ratio.f. This is because of its high total turnover ratio of 8.0x times inpart c. g. This is because the personal computer affiliate has a higherdebt ratio (60.0%) than the foreign operations affiliate (16.7%).Personal ForeignSoftware Computers Operations50.0%20.0%16.0%。

《财务成本管理》第三章知识点精讲

《财务成本管理》第三章知识点精讲第三章:财务成本管理知识点精讲一、成本的理论基础1. 成本的概念和分类成本是指企业为生产经营产品或提供服务而发生的,具有一定经济代价的物质和非物质资源的消耗或转移。

按照不同的标准可以将成本分为直接成本和间接成本、可变成本和固定成本、历史成本和标准成本等不同的分类。

2. 成本的度量和计算成本的度量和计算是指对成本的计算及核算的过程和方法。

常用的计算方法包括单位成本法、总额法、平均成本法和边际成本法等。

其中,边际成本法是通过计算单位成本的变化量来确定成本的。

二、成本的分析和控制1. 成本的分析方法成本的分析方法主要包括成本构成、成本价值链分析和成本行为分析等。

成本构成分析是指对成本的组成和结构进行分析,了解成本的组成成分和对企业运营的影响。

成本价值链分析是指对产品或服务的全过程进行成本控制,从供应商、生产、分销等环节进行成本的分析和控制。

成本行为分析是指根据成本的变化情况来分析成本与业务量的关系及成本的固定性和变动性。

2. 成本的控制方法成本的控制方法主要包括预算控制、标准成本控制、差异分析和成本管理等。

预算控制是通过制定预算来对成本进行控制,将实际成本与预算成本进行比较,并对差异进行分析和解释。

标准成本控制是通过设定标准成本来对实际成本进行控制,对标准成本与实际成本之间的差异进行分析和评价。

差异分析是根据成本的变动原因来分析差异,并采取对策来控制成本。

成本管理是对成本进行综合管理,包括成本控制、成本评价和成本优化等方面的工作。

三、成本管理的相关工具1. 成本估算和预测成本估算和预测是对未来成本进行预测和估算的工具和方法。

常用的方法有线性回归分析、时间序列分析和专家调查等。

线性回归分析是通过建立成本与相关因素的线性关系来进行成本估算和预测。

时间序列分析是根据时间序列的规律来进行成本的预测。

专家调查是通过专家的经验和判断来进行成本的估算和预测。

2. 成本绩效评价成本绩效评价是对成本的实际发生和使用情况进行评价的工具和方法。

注会《财务成本管理》第三章练习题及详解:长期计划与财务预测--

注会《财务成本管理》第三章练习题及详解:长期计划与财务预测--长,则实际增长率就会超过上年的可持续增长率,本年的可持续增长率也会超过上年的可持续增长率,所以选项AB 是正确的。

三、计算分析题1.【答案】总资产周转率=4000/5000=权益乘数=5000/=2利润留存率=1-40%=60%可持续增长率= =%可持续增长率= =%假设20XX年的销售额为x,则:20XX年年末的股东权益=+x×10%×=2500+20XX年年末的总资产=×2=5000+根据销售收入/总资产=1可得:x=5000+,解得:x=实际增长率=/4000=%可持续增长率= =%假设20XX年的销售额为x,则:20XX年年末的股东权益=+x×15%×=2500+20XX年年末的总资产=×2=5000+根据销售收入/总资产=可得:x=×,解得:x=实际增长率=/4000=%超常增长所需项目实际增长可持续增长 5000×1×=7总资产 2500×=3551.总负债 25 总所有者权益新增留存收益 25 4000××10%×60%= 4000×××60%= 2500×=×=2841 2500×=2841 682 5000×1×= 企业超常增长所需要的资金为万元,其中万元来自超常增长本身引起的留存收益的增加,外部增加股权资金万元,此外额外增加负债万元。

2.【答案】20XX年的可持续增长率= =%。

20XX年超常增长的销售额=120XX×=7116。

超常增长所需资金=220XX-16000×=4821。

超常增长增加的负债筹资=-7840×=2582超常增长增加的留存收益=1180-560×=579超常增长增加的外部股权筹资=4821-2582-579=1660。

2011注会_财务成本管理课后习题第三章

第三章长期计划与财务预测一、单项选择题1.下列有关现金流量的计算方法错误的为( D )。

A.实体现金流量=税后经营净利润+折旧与摊销-资本支出-经营营运资本增加B.实体现金流量(企业生产资金)=股权现金流量(用途)+债务现金流量(用途)C.股权自由现金流量=股利-股权资本净增加(利润留存)D.股权自由现金流量=实体现金流量-税后利息【解析】经营实体现金流量=股权自由现金流量+债务现金流量=经营活动现金流量-经营资产总投资=税后经营净利润-经营资产净投资=税后经营净利润+折旧与摊销-资本支出-经营营运资本增加=融资现金流量,实体现金流量是企业生产的资金,可以自由分配,而股权自由现金流量=股利(流出)-股权资本净增加(流入),债务现金流量=税后利息(流出)-净负债的增加(流入),所以D错误。

2.“可持续增长率”和“内含增长率”的共同点是( B )。

A.都不改变资本结构B.都不发行股票C.都不从外部举债D.都不改变股利支付率3.以下关于筹资的优先顺序的表述中正确的是( D )。

A.增加留存收益动用现存的金融资产增加金融负债增加股本B.增加金融负债增加留存收益动用现存的金融资产增加股本C.增加股本动用现存的金融资产增加金融负债增加留存收益D.动用现存的金融资产增加留存收益增加金融负债增加股本4.全面预测的起点是( B )。

A.预计各项经营资产和经营负债B.预测销售收入 C.预计资产负债表D.预计利润表5.某盈利企业当前净财务杠杆大于零、股利支付率小于l,如果经营效率和股利支付率不变,并且未来仅靠内部融资来支持增长,则该企业的净财务杠杆率会( A )。

A.逐步下降B.逐步上升C.不变D.变动方向不一定【解析】净财务杠杆=净负债/股东权益=(有息负债-金融资产)/股东权益,由于内部融资增加的是经营负债(如工资,手续费等),不增加有息负债,所以,不会增加净负债;因此,本题的关键是看股东权益的变化。

由于是盈利企业,所以,净利润大于零,由于留存收益率大于零,因此,留存收益增加,从而导致股东权益逐步增加,所以,净财务杠杆逐步下降6.在企业盈利的情况下,下列说法中正确的是( C )。

2023年注册会计师《财务成本管理》 第三章 价值评估基础

【举例】假设农贸市场中的一只母鸡价格为30元。经过计算,如果母鸡价值是35元,因为母鸡的价值大于母鸡的价格,因 此,应该够买这只母鸡。如果母鸡价值是25元,因为母鸡的价值小于母鸡的价格,因此,不应该够买这只母鸡。

其能带来的收益是每天一个鸡蛋,该收益表现为现金流量。第三十天时,把母鸡做成菜。因此,该母鸡的收益为鸡蛋和

从历年考试情况来看,本章知识涉及的考点较多,尤其在有“债券、股票价值评估”部分,可以出主观题予以考核,故需要

考生足够重视。 知 识 框 架

第一节 利率★★

●基准利率及其特征 ●利率的影响因素 ●利率的期限结构

一 、 基 准 利 率 及 其 特 征 利率是资本的价格,表示一定时期内的利息与本金的比率。 基准利率是金融市场上具有普遍参照作用的利率,其他利率水平或金融资产价格均可根据这一基准利率水平来确定。

菜。假设一个鸡蛋1元钱,一盘菜20元,那么该母鸡带来的未来收益总共是1×30+20=50元,考虑货币时间价值后体现为母鸡

的价值。由此可知,对于一个评估对象来讲,要面向未来,确其现金流量,考虑现值。

第三章 价值评估基础

考 情 分 析 本章内容属于财务管理知识体系的基础,有一定的难度;主要介绍了利率、货币时间价值、风险与报酬、有价证券价值评 估等内容。和后面章节有千丝万缕的联系,是资本成本、价值评估、资本预算内容的基础,学习的时候应该力求掌握运用。

『答案解析』根据无偏预期理论,长期即期利率是短期预期利率的无偏估计,即等于短期预期利率的几何平均数,所以答案为

C。

『打基础1-3·多选题』(2022)下列关于利率期限结构的说法中符合市场分割理论的有( )。 A.不同期限债券即期利率互不相关 B.长期即期利率是未来短期利率平均值加上一定的流动性风险溢价 C.不同期限债券的即期利率由各自市场的供求关系决定 D.长期即期利率是短期预期利率的无偏估计 『正确答案』AC

2020注册会计师CPA 财务成本管理 第三章

0

1

2

3

4

5

普通年金现值定义公式:

P=A(1+i)-1 +A(1+i)-2 +A(1+i)-3 +......+ A(1+i)-n

①

将上式左右两边同时乘以(1+i),等式不变,得:

P+Pi=A(1+i)0 +A(1+i)-1 +A(1+i)-2 +......+ A(1+i)-(n-1)

②

将二式减去一式,左边减左边,右边减右边,等式不变,得: Pi=A(1+i)0- A(1+i)-n

后者,投资者将选择后者。

(1)上斜率曲线:市场预期未来短期利率上升。

对收益 (2)下斜率曲线:市场预期未来短期利率下降。

率曲线 (3)水平收益率曲线:市场预期未来短期利率保持稳定。

的解释 (4)峰型收益率曲线:市场预期未来较近的一段时期短期利率会上升,而在较

远的将来,市场预期未来短期利率会下降。

(1)假定人们对未来短期利率具有确定的预期; 缺陷

(2)假定资金在长期资金市场和短期资金市场之间的流动完全自由。

【例 1】

假定 1 年期即期利率为 6%,市场预测 1 年后 1 年期预期利率为 7%。则 2 年期即期利率

为多少?

【答案】

2 年期即期利率= (1 + 6%)×(1 + 7%)−1=6.5%

若 2 年期即期利率低于 6.5%,意味着 2 两年期利率便宜,1 年期利率贵。则借款者将转

(二)普通年金终值与普通年金现值

项目

概念

公式

普通年 指一定时期内每期期末等额收付的系

笔记·干货丨cpa财务成本管理(第三章)

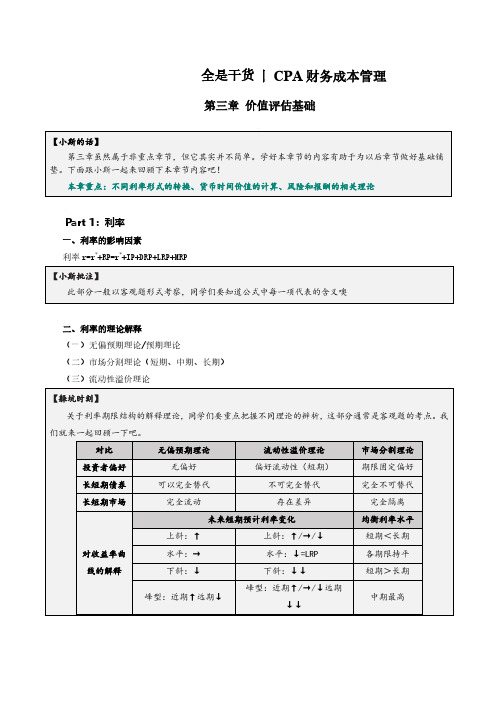

全是干货丨CPA财务成本管理第三章价值评估基础Part 1:利率一、利率的影响因素r=r*+RP=r*+IP+DRP+LRP+MRP利率二、利率的理论解释(一)无偏预期理论/预期理论(二)市场分割理论(短期、中期、长期)(三)流动性溢价理论Part 2:货币时间价值请在【公式清单】中将你需要掌握的货币时间价值的基本计算公式补充完整。

Part 3:风险与报酬一、单项资产的风险与报酬请在【公式清单】中将你需要掌握的基本计算公式补充完整。

二、投资组合的风险与报酬(一)投资组合的风险计量(两种资产)请在【公式清单】中将你需要掌握的基本计算公式补充完整。

注意:随着资产个数的增加,______(请填空)越来越重要,而充分投资组合的风险,只受资产间______(请填空)的影响,而与各资产本身的______(请填空)无关。

(二)两种证券的机会集、有效集、最小方差组合以及相关性对风险的影响1.有效集:位于机会集的顶部,从最小方差组合点起到最高期望报酬率点止。

集合内的投资组合在既定的风险水平上,期望报酬率是最高的。

2.证券报酬率之间的相关系数______(请填空),机会集曲线就越弯曲,风险分散化效应也就越强。

(三)多种证券组合的风险报酬和资本市场线请在【公式清单】中将你需要掌握的资本市场线相关的基本计算公式补充完整。

注意:1.Q代表投资者投资于风险组合M的资金占______(请填空)的比例,1-Q代表投资于无风险资产的比例;如果______(请填空),Q将小于1;如果______(请填空),Q会大于1。

2.分离定理:最佳风险资产组合的确定独立于投资者的风险偏好,它取决于各种可能风险组合的______(请填空)和______(请填空)。

(四)风险的种类Part 4:资本资产定价模型请在【公式清单】中将你需要掌握的基本计算公式补充完整。

注意:某股票的β值反映了其报酬率波动与整个市场报酬率波动间的相关性及其程度。

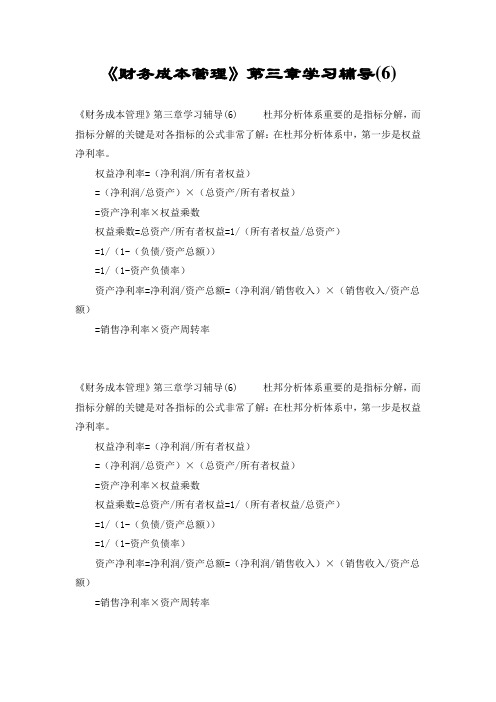

《财务成本管理》第三章学习辅导(6)

《财务成本管理》第三章学习辅导(6)《财务成本管理》第三章学习辅导(6) 杜邦分析体系重要的是指标分解,而指标分解的关键是对各指标的公式非常了解:在杜邦分析体系中,第一步是权益净利率。

权益净利率=(净利润/所有者权益)=(净利润/总资产)×(总资产/所有者权益)=资产净利率×权益乘数权益乘数=总资产/所有者权益=1/(所有者权益/总资产)=1/(1-(负债/资产总额))=1/(1-资产负债率)资产净利率=净利润/资产总额=(净利润/销售收入)×(销售收入/资产总额)=销售净利率×资产周转率《财务成本管理》第三章学习辅导(6) 杜邦分析体系重要的是指标分解,而指标分解的关键是对各指标的公式非常了解:在杜邦分析体系中,第一步是权益净利率。

权益净利率=(净利润/所有者权益)=(净利润/总资产)×(总资产/所有者权益)=资产净利率×权益乘数权益乘数=总资产/所有者权益=1/(所有者权益/总资产)=1/(1-(负债/资产总额))=1/(1-资产负债率)资产净利率=净利润/资产总额=(净利润/销售收入)×(销售收入/资产总额)=销售净利率×资产周转率《财务成本管理》第三章学习辅导(6) 杜邦分析体系重要的是指标分解,而指标分解的关键是对各指标的公式非常了解:在杜邦分析体系中,第一步是权益净利率。

权益净利率=(净利润/所有者权益)=(净利润/总资产)×(总资产/所有者权益)=资产净利率×权益乘数权益乘数=总资产/所有者权益=1/(所有者权益/总资产)=1/(1-(负债/资产总额))=1/(1-资产负债率)资产净利率=净利润/资产总额=(净利润/销售收入)×(销售收入/资产总额)=销售净利率×资产周转率《财务成本管理》第三章学习辅导(6) 杜邦分析体系重要的是指标分解,而指标分解的关键是对各指标的公式非常了解:在杜邦分析体系中,第一步是权益净利率。

注会-第3章-课后作业-财务成本管理

第三章长期计划与财务预测一、单项选择题1.通常企业制定为期()年的长期计划。

A.3B.5C.8D.102.在企业财务计划的基本步骤中,确认支持长期计划需要的资金时不需要考虑的因素是()。

A.预测外部融资额B.应收账款需要的资金C.研究开发需要的资金D.主要广告宣传需要的资金3.财务预测的起点是()。

A.销售预测B.估计经营资产和经营负债C.估计各项费用和保留盈余D.估计所需融资4.某企业上年销售收入为1000万元,若预计下一年通货膨胀率为5%,公司销量下降2%,所确定的外部融资占销售增长的百分比为25%,则相应外部应追加的资金为()万元。

A.8.75B.7.5C.7.25D.5.755.下列关于销售百分比法的说法中,错误的是()。

A.根据基期净经营资产和预计销售增长率,可以确定净经营资产增加B.根据预计金融资产减去基期金融资产,可以确定可动用金融资产C.根据预计净利润和预计股利支付率,可以确定留存收益增加D.根据净经营资产销售百分比和销售收入增加,可以确定净经营资产增加6.甲公司2015年销售收入为1800万元,已知管理用资产负债表中净经营资产为1000万元,金融资产为20万元,留存收益50万元。

预计2016年销售增长率为8%,净经营资产周转率不变,预计管理用资产负债表中金融资产15万元,留存收益100万元,则外部融资额为()万元。

A.0B.15C.25D.357.下列关于融资优先顺序,正确的是()。

A.动用现存的金融资产-增加金融负债-增加留存收益-增加股本B.动用现存的金融资产-增加留存收益-增加金融负债-增加股本C.增加留存收益-动用现存的金融资产-增加金融负债-增加股本D.增加留存收益-增加股本-增加金融负债-动用现存的金融资产8.甲公司是一家大型企业,则其不应该采用的预测方法是()。

A.使用交互式财务规划模型B.使用综合数据库财务计划系统C.使用电子表软件D.销售百分比法9.由于通货紧缩,A公司不打算从外部融资,而主要靠调整股利分配政策,扩大留存收益来满足销售增长的资本需求。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

第三章长期计划与财务预测一、单项选择题1.下列有关现金流量的计算方法错误的为( D )。

A.实体现金流量=税后经营净利润+折旧与摊销-资本支出-经营营运资本增加B.实体现金流量(企业生产资金)=股权现金流量(用途)+债务现金流量(用途)C.股权自由现金流量=股利-股权资本净增加(利润留存)D.股权自由现金流量=实体现金流量-税后利息2.“可持续增长率”和“内含增长率”的共同点是( B )。

A.都不改变资本结构B.都不发行股票C.都不从外部举债D.都不改变股利支付率3.以下关于筹资的优先顺序的表述中正确的是( D )。

A.增加留存收益动用现存的金融资产增加金融负债增加股本B.增加金融负债增加留存收益动用现存的金融资产增加股本C.增加股本动用现存的金融资产增加金融负债增加留存收益D.动用现存的金融资产增加留存收益增加金融负债增加股本4.全面预测的起点是( B )。

A.预计各项经营资产和经营负债B.预测销售收入 C.预计资产负债表D.预计利润表5.某盈利企业当前净财务杠杆大于零、股利支付率小于l,如果经营效率和股利支付率不变,并且未来仅靠内部融资来支持增长,则该企业的净财务杠杆率会( A )。

A.逐步下降B.逐步上升C.不变D.变动方向不一定6.在企业盈利的情况下,下列说法中正确的是( C )。

A.资产销售百分比提高,可持续增长率提高;B.资产周转率提高,可持续增长率降低;C.产权比率提高,可持续增长率提高;D.销售净利率提高,可持续增长率降低。

7.下列关于财务预测的说法中,不正确的是( A )。

A.狭义的财务预测仅指编制预计财务报表;B.广义的财务预测包括编制全部的预计财务报表;C.财务预测有助于改善投资决策;D.财务预测的结果并非仅仅是一个资金需要量数字,还包括对未来各种可能前景的认识和思考。

8.( D )是一种可持续的增长方式。

A.完全依靠内部资金增长B.主要依靠外部资金增长C.主要依靠内部资金增长D.平衡增长9.下列各项中能够改变经营效率的是( C )。

A.增发股份B.改变资产负债率 C.改变销售净利率D.改变利润留存率A.股利支付率越高,外部融资需求越大B.销售净利率越大,外部融资需求越大C.资产周转率(销售收入/总资产)越高,外部融资需求越大D.销售增长率越高,外部融资需求越大11.如果外部融资销售增长比为负数(还有剩余资金),则下列说法中正确的有( C )。

A.实际销售增长率大于内含增长率B.可持续增长率大于内含增长率C.实际销售增长率小于内含增长率 D.可持续增长率小于内含增长率12.下列不属于影响内含增长率的因素的是( D )。

A.经营资产销售百分比B.经营负债销售百分比 C.计划销售利润率 D.资产周转率13.整批购置资产随销售收入的增长呈( C )。

A.直线型增长B.连续型增长C.阶梯式增长D.以上各项都不对14.通常企业制定为期( B )年的长期计划。

A.3 B.5 C.8 D.1015.假设市场是充分的,企业在经营效率和财务政策不变时,同时筹集权益资本和增加借款,以下指标不会增长的是( D )。

A.销售收入 B.税后利润 C.销售增长率 D.权益净利率16.在企业按内含增长率增长的条件下,下列说法中正确的是( C )。

A.增发新股B.资产负债率下降C.不增加借款D.资本结构不变17.在“可持续的增长率”条件下,正确的说法有( A )。

A.假设不增发新股B.假设不增加借款C.财务杠杆和财务风险降低D.资产净利率会增加18.某公司2009年销售收入3000万元,其他有关资料如下:单位:万元根据过去经验,公司至少要保留20万元的货币资金,以备各种意外支付。

2010年预计销售收入为4000万元,计划销售净利率为4.5%,股利支付率为40%。

根据销售百分比法预计外部筹资额为( C )万元。

A.507.63 B.543.63 C.399.63 D.487.6319.某公司2009年销售收入为4000万元,2010年计划销售收入为6000万元,销售增长率为50%。

假设经营资产销售百分比为66.67%,经营负债销售百分比为6.17%,计划销售净利率为6%,股利支付率为40%,则外部融资销售增长比为( A )。

A.49.7% B.60.5% C.42.5% D.54.5%20.某公司2009年年末权益乘数为2.5,可持续增长率为5%,收益留存率为50%,年末所有者权益为1500万元,则2009年的净利润为( B )万元。

A.125 B.150 C.200 D.375【解析】资产利润率=5%/(50%×2.5)=4%2009年年末总资产=1500×2.5=3750(万元)2009年净利润=3750×4%=150(万元)21.某公司2009年的可持续增长率为5%,新增留存利润为600万元,若2010年不增发新股,并且保持现有的财务政策和经营效率不变,预计2010年的净利润为1050万元,则2010年的利润留存率为( C )。

A.40% B.57.14% C.60% D.63%【解析】2009年的净利润=1050/(1+5%)=1000(万元)利润留存率=600/1000=60%。

22.某公司下年不打算从外部融资,而主要靠调整股利分配政策,扩大留存收益来满足销售增长的资金需求。

历史资料表明,该公司经营资产、经营负债与销售总额之间存在着稳定的百分比关系。

现已知经营资产销售百分比为50%,经营负债销售百分比为10%,计划下年销售净利率8%,不进行股利分配,若上年净负债可以持续,据此,可以预计下年销售增长率为( D )。

A.10% B.15.5% C.20% D.25%23.预计明年通货膨胀率为8%,公司销量增长10%,则销售额的名义增长率为( D )。

A.8% B.10% C.18% D.18.8%(1+10%)(1+8%)-1=18.8%24.企业2008年的销售净利率为10%,资产周转率为0.6次,权益乘数为2,留存收益比率为50%,则2008年的可持续增长率为( A )。

A.6.38% B.6.17% C.8.32% D.10%25.某公司2009年税前经营利润为1200万元,所得税率为25%,折旧与摊销为50万元,经营现金(用于经营的现金)增加20万元,经营流动资产增加150万元,经营流动负债增加100万元,则公司的经营现金净流量为( A )万元。

A.880 B.950 C.680 D.118026.某企业外部融资占销售增长的百分比为5%,则若上年销售收入为1000万元,预计销售收入增加200万,则相应外部应追加的资金为( B )万元。

A.50 B.10 C.40 D.3027.ABC公司的经营资产销售百分比为70%,经营负债销售百分比为10%。

设ABC公司明年,利用的外部融资销售增长比不超过0.4;如果ABC公司的销售净利率为10%,股利支付率为70%,假设没有可动用的金融资产,公司预计没有剩余资金,则ABC公司销售增长率的可能区间为( C )。

A.3.34%~10.98% B.7.25%~24.09% C.5.26%~17.65%D.13.52%~28.22%28.某企业本年度的长期借款为830万元,短期借款为450万元,本年的总借款利息为105.5万元,金融资产为120万元,预计未来年度长期借款为980万元,短期借款为360万元,预计年度的总借款利息为116万元,预计不保留额外金融资产,若企业适用的所得税率为25%,则预计年度债务现金流量为( B )万元。

A.15.5 B.-93 C.-64 D.12029.企业2008年的可持续增长率为10%,股利支付率为50%,若预计2009年保持目前经营效率和财务政策,则2009年股利的增长率为( A )。

A.10%B.5%C.15%D.12.5%30.某企业2009年销售收入为800万元,资产总额为2000万元,2010年的销售收入为920万元,所计算的2009年的可持续增长率为10%,2010年的可持续增长率为12%,假设2010年保持经营效率不变、股利政策不变,预计不发股票,则2010年的超常增长资金总额为( B )万元A .0B .100C .110D .150二、多项选择题1.下列计算可持续增长率的公式中,正确的有( BC )。

(2003年)A . )]/1([/)/1(期初股东权益负债销售净利率收益留存率销售额总资产期初股东权益负债销售净利率收益留存率+⨯⨯-+⨯⨯ B . ]/1[/)/1(期末股东权益)负债(销售净利率收益留存率销售额总资产期末股东权益负债销售净利率收益留存率+⨯⨯-+⨯⨯(分子分母同乘以销售额/总资产)=销售净利率总资产周转率×期末权益乘数×利润留存率/(1—销售净利率×总资产周转率×期末权益乘数×利润留存率)产乘数×本期收益留存率=销售净利率×总资产周转率×期初权益期末总资产乘数×本期收益留存率D .销售净利率×总资产周转率×收益留存率×期末权益期初总资产乘数2.企业实体现金流量的计算方法正确的是( ABCD )。

A .实体现金流量=经营活动现金流量-经营资产总投资B .实体现金流量=税后经营净利润-经营资产总投资+折旧与摊销C .实体现金流量=税后经营净利润-经营资产净投资D .实体现金流量=税后经营净利润-(净负债增加+所有者权益增加)3.已知某公司2009年的销售净利率比上年有所提高,在不增发新股和其他条件不变的情况下,下列说法正确的有( AD )。

A .实际增长率>上年可持续增长率B .实际增长率=上年可持续增长率C .本年的可持续增长率=上年可持续增长率D.本年的可持续增长率>上年可持续增长率4.在不增发新股的情况下,企业去年的股东权益增长率为8%,本年的经营效率和财务政策与去年相同,以下说法中正确的有( ABD )。

(2006年)A.企业本年的销售增长率为8%B.企业本年的可持续增长率为8%C.企业本年的权益净利率为8%D.企业本年的实体现金流量增长率为8%【解析】本题的主要考核点是可持续增长率的假设前提、结论以及实体现金流量增长率的确定。

在保持去年经营效率和财务政策不变,本年的实际销售增长率=本年的可持续增长率=上年的可持续增长率=本年的资产增长率=所有者权益增长率=净利润增长率,因此权益净利率应保持和上年一致,而不能说等于8%。

同时,在稳定状态下,本年的销售增长率等于本年的实体现金流量增长率,也等于本年的股权现金流量增长率。

5.在“仅靠内部融资的增长率”条件下,正确的说法是( AB )。