中国股市历史市盈率分析(上)

各个时期的市盈率和2市净率

后"金融危机时代":为何中国股市弱于美国股市?编者按:2008年金融危机爆发后,香港恒生指数在2008年10月27日见底,上证指数则在10月28日见底,而美国股市在2009年3月6日才真正见底。

在政府4万亿刺激政策的推动下,中国股市率先在全球回升。

不过,之后A股和港股的走势就相对疲弱。

上证指数在2009年8月后就一直处于调整态势,恒生指数在2010年11月也阶段性见顶,而美国股市今年5月才出现顶部。

可以说,A股和港股过去一段时间的走势相对于外围市场是偏弱的。

在经济日益全球化的今天,A股、港股和美股三个市场之间,会有什么样的联动关系呢?证券时报记者采访了专注于研究不同市场联动关系的东航金融海外金融部经理廖料。

对于美联储的未来政策,廖料认为,由于通胀上行,共和党反对声音大,对于量化宽松政策的效果,市场几乎形成共识认为作用不大,所以9月份美联储继续通过购买债券扩大资产负债表规模概率不高,可能维持现有资产负债表规模而调整持有债券结构。

未来1年,债券到期资金超过3000亿,规模也不小。

下调超额储备金率也有可能。

如果未来经济进一步恶化,美联储或许会购买更多的债券扩大资产负债表规模。

证券时报记者钟恬证券时报记者:金融危机主要集中爆发于欧美,但从股市表现上看,A股和港股反而更弱一些,为什么会出现这种情况?廖料:我们认为主要有三点原因:第一,中国经济在周期上领先欧美。

金融危机后,内地GDP同比增速的低点和高点分别在2009年一季度的6.6%和2010年一季度的11.9%。

反观美国,GDP同比增速的低点和高点分别为2009年二季度和2010年三季度。

中国经济领先美国,反映到股市上,也就出现了中国股市先见底也先见顶的走势。

第二,从政策上看,为了抑制房价过快上涨和抗击通胀,中国在2009年末开始出台房地产调控措施,2010年10月开始加息,这些政策对于股市都形成了一定的影响。

反观欧美,由于通胀压力相对较小,刺激政策和货币政策不断,去年11月美国还推出了QE2,政策的不同取向带来了股市的不同走势。

中国股市发展行情回顾

中国股市发展行情回顾摘要:一、中国股市的历史背景二、中国股市的行情回顾1.1990 年代初的股市行情2.2000 年代初的股市行情3.2010 年代的股市行情三、中国股市的未来展望1.政策影响2.经济发展趋势3.投资策略正文:中国股市发展行情回顾中国股市经历了三十年的发展,从无到有,从小到大,其间的行情也是波澜壮阔,不少投资者在这片汪洋大海中收获了财富,也有不少人在其中沉浮。

回顾中国股市的发展行情,对于理解中国股市的现状和未来走向具有重要意义。

一、中国股市的历史背景中国股市的诞生可以追溯到1980 年代末和1990 年代初,当时正值改革开放的深化阶段,国内经济快速发展,企业对资金的需求日益增加,而传统的银行融资方式已经无法满足这种需求。

在这种情况下,股市应运而生,成为企业融资的重要渠道。

1990 年12 月19 日,上海证券交易所正式开业,标志着中国股市的诞生。

二、中国股市的行情回顾1.1990 年代初的股市行情1990 年代初,中国股市刚刚起步,市场规模较小,投资者主要是国有企业。

由于市场供求关系失衡,股价普遍偏高,导致股市行情波动较大。

此外,由于相关法规和监管制度不完善,股市中出现了一些不规范现象。

2.2000 年代初的股市行情2000 年代初,中国股市逐步走向成熟,市场规模不断扩大,投资者结构逐渐多元化。

随着中国加入WTO,国内经济快速发展,企业盈利水平提高,股市行情也逐步走高。

2007 年,中国股市迎来了历史最高点,上证综指达到了6124 点。

然而,随着美国次贷危机的爆发,全球股市陷入恐慌,中国股市也受到影响,出现了大幅下跌。

3.2010 年代的股市行情2010 年代,中国股市进入了震荡调整期,市场波动幅度加大。

一方面,国内经济增速放缓,企业盈利能力减弱;另一方面,股市制度不断完善,监管力度加大。

在这种情况下,股市行情呈现出区间波动的特点。

2015 年,中国股市再次出现剧烈波动,上证综指在短时间内大幅上涨,然后又迅速下跌,市场风险暴露无遗。

上证指数历史

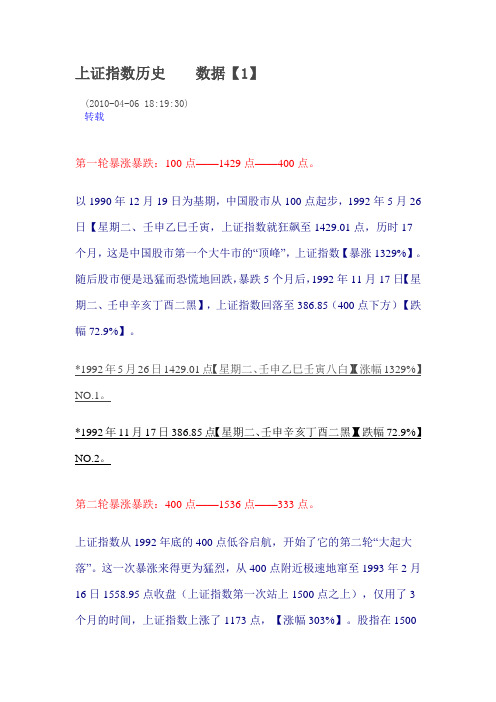

上证指数历史数据【1】(2010-04-06 18:19:30)转载第一轮暴涨暴跌:100点——1429点——400点。

以1990年12月19日为基期,中国股市从100点起步,1992年5月26日【星期二、壬申乙巳壬寅,上证指数就狂飙至1429.01点,历时17个月,这是中国股市第一个大牛市的“顶峰”,上证指数【暴涨1329%】。

随后股市便是迅猛而恐慌地回跌,暴跌5个月后,1992年11月17日【星期二、壬申辛亥丁酉二黑】,上证指数回落至386.85(400点下方)【跌幅72.9%】。

*1992年5月26日1429.01点【星期二、壬申乙巳壬寅八白】【涨幅1329%】NO.1。

*1992年11月17日386.85点【星期二、壬申辛亥丁酉二黑】【跌幅72.9%】NO.2。

第二轮暴涨暴跌:400点——1536点——333点。

上证指数从1992年底的400点低谷启航,开始了它的第二轮“大起大落”。

这一次暴涨来得更为猛烈,从400点附近极速地窜至1993年2月16日1558.95点收盘(上证指数第一次站上1500点之上),仅用了3个月的时间,上证指数上涨了1173点,【涨幅303%】。

股指在1500点上方站稳了4天之后,便调头持续下跌。

这一次下跌基本上没遇上任何阻力,但下跌时间较上一轮要长,持续阴跌达17个月之久。

1994年7月29日,上证指数跌至这一轮行情的最低点325.89点【跌幅79%】。

*1993年2月16日1558.95点【星期二、癸酉甲寅戊辰八白】【涨幅303%】NO.3。

*1994年7月29日325.89点【星期五、甲戌辛未丙辰九紫】【跌幅79%】NO.1。

第三轮暴涨暴跌:333点——1053点——512点。

由于三大政策救市,1994年8月1日,新一轮行情再次启动,这一轮大牛行情来得更加猛烈而短暂,仅用一个多月时间,上证指数就猛窜至1994年9月13日的最高点1052.94点,【涨幅为222%】。

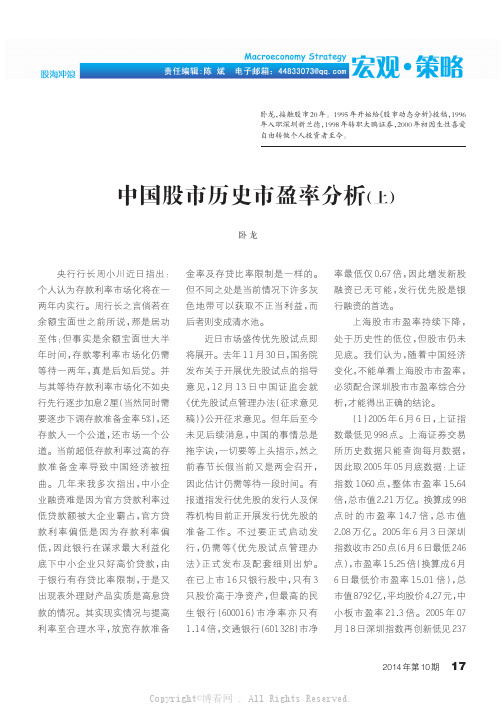

中国股市历史市盈率分析(上)

2014年第10期卧龙卧龙,接触股市20年。

1995年开始给《股市动态分析》投稿,1996年入职深圳新兰德,1998年转职大鹏证券,2000年初因生性喜爱自由转做个人投资者至今。

央行行长周小川近日指出:个人认为存款利率市场化将在一两年内实行。

周行长之言倘若在余额宝面世之前所说,那是居功至伟;但事实是余额宝面世大半年时间,存款零利率市场化仍需等待一两年,真是后知后觉。

并与其等待存款利率市场化不如央行先行逐步加息2厘(当然同时需要逐步下调存款准备金率5%),还存款人一个公道,还市场一个公道。

当前超低存款利率过高的存款准备金率导致中国经济被扭曲。

几年来我多次指出,中小企业融资难是因为官方贷款利率过低贷款额被大企业霸占,官方贷款利率偏低是因为存款利率偏低,因此银行在谋求最大利益化底下中小企业只好高价贷款,由于银行有存贷比率限制,于是又出现表外理财产品实质是高息贷款的情况。

其实现实情况与提高利率至合理水平,放宽存款准备金率及存贷比率限制是一样的。

但不同之处是当前情况下许多灰色地带可以获取不正当利益,而后者则变成清水池。

近日市场盛传优先股试点即将展开。

去年11月30日,国务院发布关于开展优先股试点的指导意见,12月13日中国证监会就《优先股试点管理办法(征求意见稿)》公开征求意见。

但年后至今未见后续消息,中国的事情总是拖字诀,一切要等上头指示,然之前春节长假当前又是两会召开,因此估计仍需等待一段时间。

有报道指发行优先股的发行人及保荐机构目前正开展发行优先股的准备工作。

不过要正式启动发行,仍需等《优先股试点管理办法》正式发布及配套细则出炉。

在已上市16只银行股中,只有3只股价高于净资产,但最高的民生银行(600016)市净率亦只有1.14倍,交通银行(601328)市净率最低仅0.67倍,因此增发新股融资已无可能,发行优先股是银行融资的首选。

上海股市市盈率持续下降,处于历史性的低位,但股市仍未见底。

我们认为,随着中国经济变化,不能单看上海股市市盈率,必须配合深圳股市市盈率综合分析,才能得出正确的结论。

浅析我国股票市场市盈率

浅析我国股票市场市盈率摘要:市盈率是衡量股票定价是否合理、判定股市泡沫的一个重要指标。

1996年以来针对我国股票市场市盈率是否过高的争论,一直是热点问题。

本文从研究市盈率的概念及意义出发,分析了我国股票市场的市盈率情况,并对降低市盈率提出了几点建议。

关键字:市盈率股价收益股票市场市盈率在实际中有广泛的应用,不论在理论界还是实践界,都得到了广泛的讨论与研究。

在每天的《中国证券报》中都有有关上市公司以及整个市场的市盈率值的报道,并且我们可以经常听到许多证券从业者结合市盈率的值来评估某只股票的价值。

尤其是在2000年对我国股市市盈率是否过高的讨论更是达到了空前的热度,由此可见市盈率的重要性。

一、市盈率的概念市盈率这一概念最早是由美国金融分析的开山鼻祖本杰明,格雷厄姆提出的,他在1934年与大卫。

多德合著的《证券分析》一书中第一次提到了市盈率这一概念。

他们认为:一只普通股的价值是其当期收益的一定倍数,这个倍数一部分决定于当时的人气,另一部分决定于企业的性质与记录。

这里所说的一定倍数正是市盈率的大小。

随着认识的不断深化,对市盈率的认识也越来越全面。

一般来说,市盈率的全称为“市价盈余比率”,亦称“本益比”或P/E值,它是一个将价格与上市公司当前的盈利状况联系在一起的直观统计比率,是指普通股每股市价与其每股收益的比值,记为P/E(price-earnings ratio),即:市盈率=股价/每股收益。

对大多数上市公司的股票来说,由于它易于计算,使得股票之间的比较变得十分简单,而且能作为上市公司一些其他特征(包括风险性与成长性)的代表,因而在股市投资中市盈率成为十分具有吸引力的选择标准。

一般来说,在理论分析中,市盈率指标中的每股收益通常使用预期收益,即市盈率为PO/P1。

而在现实的证券市场中,投资者获得的市盈率指标一般是指每股收益与最近一期会计收益之比,即为Po/Eo。

这也是因为数据容易获得,具有一定的普遍性、可信性。

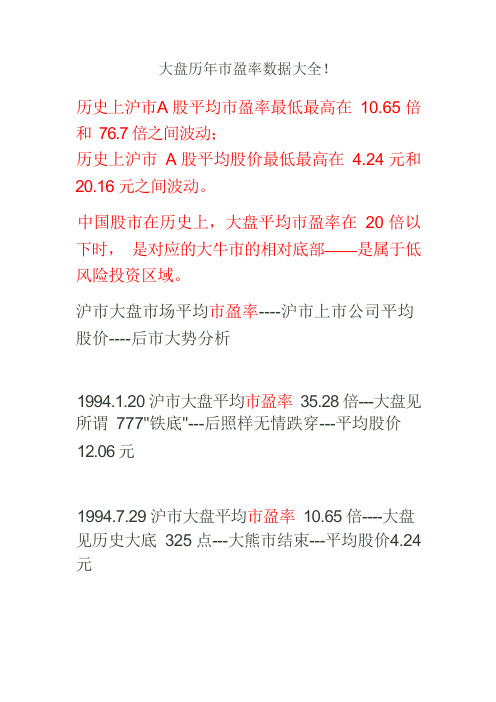

大盘历年市盈率数据大全

大盘历年市盈率数据大全!历史上沪市A 股平均市盈率最低最高在10.65 倍和76.7 倍之间波动;历史上沪市A 股平均股价最低最高在4.24 元和20.16 元之间波动。

中国股市在历史上,大盘平均市盈率在20 倍以下时,是对应的大牛市的相对底部——是属于低风险投资区域。

沪市大盘市场平均市盈率----沪市上市公司平均股价----后市大势分析1994.1.20 沪市大盘平均市盈率35.28 倍---大盘见所谓777"铁底"---后照样无情跌穿---平均股价12.06 元1994.7.29 沪市大盘平均市盈率10.65 倍----大盘见历史大底325 点---大熊市结束---平均股价4.24 元1994.9.13 沪市大盘平均市盈率33.56 倍---大盘见阶段顶1052 点---平均股价13.911995.2.7 沪市大盘平均市盈率18.97 倍---大盘见阶段顶926 点---平均股价7.14 元1996.1.19 沪市大盘平均市盈率19.44 倍---大盘见历史大底512 点---大牛市开始---平均股价6.17 元1996.12.11 平均市盈率47.89 倍---大盘见短期阶段顶1258 点---平均股价13.1 元1996.12.25 平均市盈率33.62 倍---大盘见历史大底855 点---平均股价9.44 元1997.5.12 平均市盈率59.64 倍----大盘见阶段大顶1510 点---大熊市开始---15.16 元1997.7.8 平均市盈率38.17 倍---大盘见阶段大底1025 点---平均股价10.43 元1998.6.4 平均市盈率46.27 倍---大盘见阶段顶1422 点---平均股价13.13 元1998.8.18 平均市盈率38.83 倍----大盘见阶段大底1043 点---平均股价9.96 元1998.11.17 平均市盈率47.04 倍---大盘见阶段顶1300 点---平均股价11.97 元1999.5.17 平均市盈率38.09 倍----大盘见阶段大底1047 点---5.19 行情爆发---大牛市开始---平均股价9.26 元1999.6.30 平均市盈率63.08 倍---大盘见中级调整顶1756 点---平均股价14.1 元1999.12.27 平均市盈率48.75 倍---大盘见大底1341 点---2.14 行情1 爆发---大牛市开始---平均股价10.96 元2000.2.17 平均市盈率58.42 倍----大盘见1770 创出1756 历史新高---平均股价13.68 元2000.8.22 平均市盈率63,73 倍----大盘见2114 阶段短期的顶---平均股价16.4 元2000,9.25 平均市盈率57.37 倍----大盘见阶段低点1874 点---平均股价15.06 元2001.1.11 平均市盈率63.01 倍----大盘见阶段高点2131.98 点2001.2.22 平均市盈率56.83 倍----大盘见阶段低点1893 点2001.6.14 平均市盈率66.16 倍----大盘见历史大顶2245 点---大牛市结束---大熊市开始---平均股价17.51 元2002.1.29 平均市盈率40.68 倍---大盘见阶段低点1339 点2002.6.25 平均市盈率76.7 倍----大盘见阶段高点1748 点----平均股价12.69 元2003.1.6 平均市盈率42.18 倍----大盘见阶段低点1311 点2003.4.16 平均市盈率36.14 倍----大盘见阶段高点1649 点2003.11.13 平均市盈率39.91 倍----大盘见阶段底1307 点---平均股价7.46 元2004.4.7 平均市盈率38.81 倍----大盘见阶段中级顶顶1783 点---熊市开始---平均股价10.17 元2005.6.6 平均市盈率15.42 倍----大盘见历史大底998 点----大牛市开始---大熊市结束---平均股价4.77 元2022.7.5 平均市盈率23.31 倍----大盘位于1757 点2022.2.27 平均市盈率35.25 倍---大盘位于3049 点---平均股价9.91 元2022.5.29 平均市盈率36.4 倍----大盘见阶段高点4335 点---平均股价18.31 元2022.6.5 平均市盈率31.1 倍---大盘阶段性大底3404 点---平均股价14.55 元2022.10.16 沪市大盘平均市盈率47.04 倍----大盘位于6124 点---平均股价20.16 元2022.11.6 沪市大盘平均市盈率44.53 倍---大盘位于5536 点---平均股价17.9 元【2】从历史行情的顶和底,以及相应的市盈率和历史平均股价的对照大盘平均市盈率的高低,股票平均股价的高低,和大盘指数的顶与底确实有一定的关系。

沪市大盘市场平均市盈率以及平均价6页word

历史统计--沪市大盘市场平均市盈率以及平均价1994.1.20沪市大盘平均市盈率35.28倍---大盘见所谓777"铁底"---后照样无情跌穿---平均股价12.06元1994.7.29沪市大盘平均市盈率10.65倍----大盘见历史大底325点---大熊市结束---平均股价4.24元1994.9.13沪市大盘平均市盈率33.56倍---大盘见阶段顶1052点---平均股价13.911995.2.7沪市大盘平均市盈率18.97倍---大盘见阶段顶926点---平均股价7.14元1996.1.19沪市大盘平均市盈率19.44倍---大盘见历史大底512点---大牛市开始---平均股价6.17元1996.12.11平均市盈率47.89倍---大盘见短期阶段顶1258点---平均股价13.1元1996.12.25平均市盈率33.62倍---大盘见历史大底855点---平均股价9.44元1997.5.12平均市盈率59.64倍----大盘见阶段大顶1510点---大熊市开始---15.16 元1997.7.8平均市盈率38.17倍---大盘见阶段大底1025点---平均股价10.43元1998.6.4平均市盈率46.27倍---大盘见阶段顶1422点---平均股价13.13元1998.8.18平均市盈率38.83倍----大盘见阶段大底1043点---平均股价9.96元1998.11.17平均市盈率47.04倍---大盘见阶段顶1300点---平均股价11.97元1999.5.17平均市盈率38.09倍----大盘见阶段大底1047点---5.19行情爆发---大牛市开始---平均股价9.26元1999.6.30平均市盈率63.08倍---大盘见中级调整顶1756点---平均股价14.1元1999.12.27平均市盈率48.75倍---大盘见大底1341点---2.14行情1爆发---大牛市开始---平均股价10.96元2000.2.17平均市盈率58.42倍----大盘见1770创出1756历史新高---平均股价13.68元2000.8.22平均市盈率63,73倍----大盘见2114阶段短期的顶---平均股价16.4元2000,9.25平均市盈率57.37倍----大盘见阶段低点1874点---平均股价15.06元2001.1.11平均市盈率63.01倍----大盘见阶段高点2131.98点2001.2.22平均市盈率56.83倍----大盘见阶段低点1893点2001.6.14平均市盈率66.16倍----大盘见历史大顶2245点---大牛市结束---大熊市开始---平均股价17.51元2002.1.29平均市盈率40.68倍---大盘见阶段低点1339点2002.6.25平均市盈率76.7倍----大盘见阶段高点1748点----平均股价12.69元2003.1.6平均市盈率42.18倍----大盘见阶段低点1311点2003.4.16平均市盈率36.14倍----大盘见阶段高点1649点2003.11.13平均市盈率39.91倍----大盘见阶段底1307点---平均股价7.46元2004.4.7平均市盈率38.81倍----大盘见阶段中级顶顶1783点---熊市开始---平均股价10.17元2005.6.6平均市盈率15.42倍----大盘见历史大底998点----大牛市开始---大熊市结束---平均股价4.77元2006.7.5平均市盈率23.31倍----大盘位于1757点2007.2.27平均市盈率35.25倍---大盘位于3049点---平均股价9.91元2007.5.29平均市盈率36.4倍----大盘见阶段高点4335点---平均股价18.31元2007.6.5平均市盈率31.1倍---大盘阶段性大底3404点---平均股价14.55元2007.10.16沪市大盘平均市盈率47.04倍----大盘位于6124点---平均股价20.16元2007.11.6沪市大盘平均市盈率44.53倍---大盘位于5536点---平均股价17.9元从历史行情的顶和底以及相应的市盈率和历史平均股价对比来看大盘平均市盈率的高低和股票平均股价的高低和大盘指数的顶与底确实有一定的关系历史上沪市a股平均市盈率最低最高在10.65倍和76.7倍之间波动历史上沪市a股平均股价最低最高在4.24元和20.16元之间波动通过历史数据对比可得出初步结论----中国股市历史大盘平均市盈率在20倍以下应该是对应的就是大牛市的相对底部---低风险投资区域1994年325点的大底平均市盈率 10.65倍--平均平均股价股价仅4.24元1996年512大底市盈率19.44倍--平均股价6.17元2005年998大底市盈15.42倍--4.77元中国股市历史大盘平均市盈率在55倍以上应该是对应的就是大牛市的相对高位---高风险区投机区域实证案例---1997年1510点大顶平均市盈率59.64倍---平均股价15.16元1999年1756点中期大顶平均市盈率63.08倍---平均股价14,1元2001年2245大顶平均市盈率66.16倍---平均股价17.51元希望以上资料对你有所帮助,附励志名言3条:1、宁可辛苦一阵子,不要苦一辈子。

A股历史平均市盈率

A股历史平均市盈率(99年—2013年5月)————兼对银行股的分析昨天是5月份的最后一个交易日,指数收盘于2300点。

沪市总市值16.2317万亿、深市总市值8.5437万亿,两市总市值相加为24.7755万亿,上证静态PE仅仅11.81倍、PB1.57倍:(去年12月4日指数创出新低1949点,当日收盘于1975点、沪市PE10.69倍)(5月31日上海市场)(5月31日深圳市场)(2012年12月4日最低点1949)从A股长期(十年)市盈率和市净率观察,这两个估值指标均处于近十年来的历史最低位:1、 A股长期(十年)市盈率分布图:2、A股长期(十年)市净率分布图:本月份上证指数上涨5.63%、深成指上涨6.52%,结束前期的月线三连阴。

中小板上涨14.52%、创业板上涨20.65%,基本上可以定义为继1949—2444点之后的第二波行情的启动。

只要人类社会不断进步、经济不断发展、GDP总量不断增加。

从长期看,股市每隔几年总是呈现出底部不断抬升的客观运行规律:1996年我们告别了500点,2005年我们跟1000点永别,2008年10月世界金融危机、指数再也没有回到1500点。

这一次可能跟以前不同了,以前N次反弹之后指数还会继续创出新低;这一次从1949解放底抬升之后,应该要和2000点永远说再见了!去年12月的1949点继325、512、998、1664点之后,又成为一个历史性大底的概率达到90%!国家统计局公布的2012年我国国内生产总值(GDP)为51.9322万亿,5月31日、两市总市值和2012年GDP的比值(证券化率)为:24.7755万亿÷51.9322万亿=47.71%。

证券化率,一般习惯只计算两市总市值,不包括海外香港、美国等境外部分市值。

巴菲特2001年底在《财富》杂志的一篇访谈中说:“虽然证券总市值/ GDP的比值(证券化率)作为分析工具有其自身的局限性,但是如只选择一个指标来判断整体市场的估值水平时,则它可能是最好的指标”。

中国股市历史行情回顾

中国股市历史行情回顾

自20世纪90年代初期开始,中国股市就经历了持续的快速增长。

然而,这个过程并不是一帆风顺的,也有着不可避免的波动。

1990年,上海股市成立,这意味着中国此时开始有一个正式的证券市场。

在随后的数年中,中国股市虽然存在一定程度的波动,但总体趋势呈现出稳步上升的态势。

2007年,中国股市迎来了一次历史性的大牛市。

上证指数从年初的2010点,一路攀升至10月中旬的6124点,涨幅高达305%。

这一波牛市主要受到政策利好、外部资金和市场热情等因素的推动。

然而,在2008年股市遭受到全球金融危机的打击后,中国股市又经历了一段艰难的时期。

大量资金外流,股市受到重创,上证指数在2008年10月一度跌至1664点。

随着2009年全球金融市场逐渐恢复,中国股市也开始展现出上升趋势。

2015年6月份,股市再次掀起大波动。

上证指数从2400点左右开始,一路飙升至5178点,但之后开始快速下挫,引发了市场的极度恐慌。

经过调控措施的相继出台,中国股市才逐渐恢复稳定。

当前,中国股市继续保持着相对平稳的趋势,但对于未来,还存在一定的不确定性和风险,需要投资者谨慎观察和评估风险。

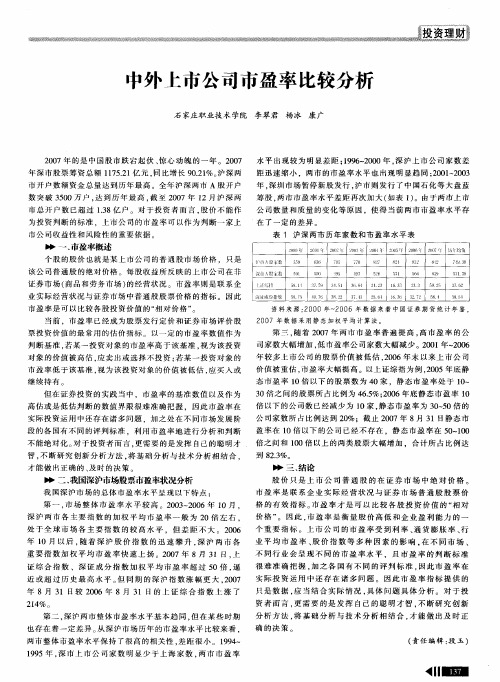

中外上市公司市盈率比较分析

5 5 9 1 5 81

市盈 率 是 可 以 比较 各 股 投 资 价 值 的 “ 对 价 格 ” 相 。

当前 ,市 盈 率 已经 成 为 股 票 发 行 定 价 和 证 券 市 场 评 价 股

资 料 来 源 : 0 0年 ~ 0 6 年 数 据 来 着 中 国证 券 期 货 统 计 年 鉴 . 20 20 2 O 年 数 据采 用 静 态加 权 平 均 计 算 法 。 O7

j %

13 9

{ (6l 1 3 l 7 : {ຫໍສະໝຸດ 56 2 ; l

56 6

3 j 3. { 2 2 7

69 3

r

5j 懈 1:

3 2 76 3 1 8 5

{ 5 315 7 9 1 1 6 : 2 ( 2 )7

2 3 l ; 12 6|j = 2 1 5 6 l 6

不 能 绝 对 化 。 于投 资 者 而 言 , 需 要 的是 发 挥 自己 的 聪 明 才 对 更

倍 之 间 和 10倍 以 上 的 两类 股 票 大 幅增 加 ,合 计 所 占 比例 达 0

到 8 .%。 23

智 , 断 研 究 创新 分 析 方 法 , 基 础 分析 与 技 术 分 析 相 结 合 . 不 将

票投 资价 值 的最 常 用 的估 价 指 标 。 以 一 定 的 市 盈 率 数 值 作 为

第 j , 着 20 随 0 7年 两 市 市 盈 率 普 遍 提 高 , 市 盈 率 的 公 高 司家 数 大 幅增 加 , 市盈 率 公 司家 数 大 幅 减 少 。20 年 ~ 0 6 低 0 1 20 年 较 多上 市 公 司 的 股 票 价 值 被 低 估 ,0 6年 末 以来 上 市 公 司 20 价值 被 重 估 , 市盈 率 大 幅提 高 。以上 证 综 指 为例 ,0 5年 底 静 20 态市 盈 率 l 0倍 以下 的股 票 数 为 4 0家 .静 态 市 盈 率 处 于 1 ~ 0 3 0倍 之 间 的股 票 所 占 比例 为 4 . ;0 6 底 静 态 市 盈 率 l 65 2 0 年 % 0 倍 以下 的 公 司 数 已 经 减 少 为 1 0家 , 静态 市 盈 率 为 3 0倍 的 O5 公 司家 数 所 占 比例 达 到 2 %:截 止 2 0 0 0 7年 8月 3 1日静 态 市 盈率在 1 0倍 以下 的公 司 已经 不 存 在 ,静 态 市 盈 率 在 5 ~ 0 0 10

我国股市运行中的市盈率与市净率--11组

摘要由于市盈率是衡量股价高低和企业盈利能力的一个重要指标。

市净率可用于投资分析。

所以我们就研究了一下我国股市运行中的市盈率和市净率的情况。

本文首先介绍了市盈率与市净率的一些相关概念及计算公式,其次研究了我国股市和美国股市市盈率、市净率的基本走势。

然后研究了平均市盈率、平均市净率与股市波动率的关系:这一部分分别研究了上交所、美国股市、武钢股份的市盈率、市净率与股市波动率的关系。

通过万德数据库提供的相关数据,用Matlab和Eviews作图找出相应的关系,在分析相关关系时,用Excel计算出相关系数,然后在作图研究。

最后,总结本文得出的一些结论。

关键词市盈率市净率上交所美国股市武钢股份目录一、准备知识.................................................................................. 错误!未定义书签。

(一)上证综合指数................................................................................... 错误!未定义书签。

(二)标准普尔500指数........................................................................... 错误!未定义书签。

二、市盈率与市净率的介绍.......................................................... 错误!未定义书签。

(一)市盈率与市净率的定义及计算公式............................................... 错误!未定义书签。

(二)研究市盈率和市净率的意义........................................................... 错误!未定义书签。

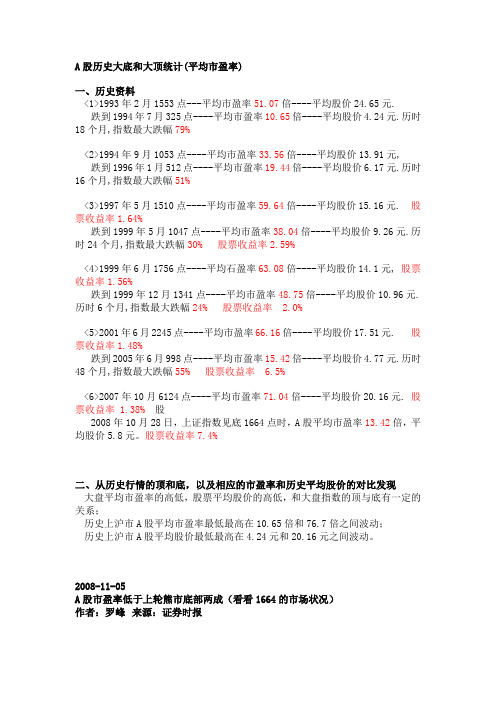

A股历史大底和大顶统计

A股历史大底和大顶统计(平均市盈率)一、历史资料<1>1993年2月1553点---平均市盈率51.07倍----平均股价24.65元.跌到1994年7月325点----平均市盈率10.65倍----平均股价4.24元.历时18个月,指数最大跌幅79%<2>1994年9月1053点----平均市盈率33.56倍----平均股价13.91元,跌到1996年1月512点----平均市盈率19.44倍----平均股价6.17元.历时16个月,指数最大跌幅51%<3>1997年5月1510点----平均市盈率59.64倍----平均股价15.16元. 股票收益率1.64%跌到1999年5月1047点----平均市盈率38.04倍----平均股价9.26元.历时24个月,指数最大跌幅30% 股票收益率2.59%<4>1999年6月1756点----平均石盈率63.08倍----平均股价14.1元,股票收益率1.56%跌到1999年12月1341点----平均市盈率48.75倍----平均股价10.96元.历时6个月,指数最大跌幅24% 股票收益率 2.0%<5>2001年6月2245点----平均市盈率66.16倍----平均股价17.51元. 股票收益率1.48%跌到2005年6月998点----平均市盈率15.42倍----平均股价4.77元.历时48个月,指数最大跌幅55% 股票收益率 6.5%<6>2007年10月6124点----平均市盈率71.04倍----平均股价20.16元. 股票收益率 1.38%股2008年10月28日,上证指数见底1664点时,A股平均市盈率13.42倍,平均股价5.8元。

股票收益率7.4%二、从历史行情的顶和底,以及相应的市盈率和历史平均股价的对比发现大盘平均市盈率的高低,股票平均股价的高低,和大盘指数的顶与底有一定的关系;历史上沪市A股平均市盈率最低最高在10.65倍和76.7倍之间波动;历史上沪市A股平均股价最低最高在4.24元和20.16元之间波动。

2005到2007年分析中国股市分析

2005/06/10到2007/10/12这段时期内的周收益率均值为0.001283,方差为0.014998。

从方差上来看,变动依然较小,说明这段时间内收益率波动不大;从均值上看,收益率均值为正,并且上涨速度较快,是一轮新的大牛市,主要是由于此段期间国家通过各种政策调节,对股市进一步改革,大量热钱涌入股市,使股市从998点高涨到6124点。

下面笔者从牛市的几波不同行情进行简要分析:第一波:熊尾行情(2005年6月6日-2005年12月30日)第二波:牛角行情2006年1月1日-2006年7月6日第三波:牛头行情2006年7月7日-2006年12月14日第四波:牛肚行情2006年12月15日-2007年2月26日第五波:牛蹄行情2007年2月27日-2007年5月29日第六波:牛尾行情2007年5月30日-2007年10月16日(一)政策因素:第一波行情里,这段时期内大盘成交量几乎没有放大,指数涨幅也微不足道,但是突破了牛熊的分水岭,此段时间内中国的汇革以及股改在这里开始起步,也撑起了日后整个大牛市。

1.股权分置改革2005年,股权分置改革正式启动,上市公司股权分置改革,是通过非流通股股东和流通股股东之间的利益平衡协商机制,消除A股市场股份转让制度性差异的过程,改革之前,股权分置形成非流通股东和流通股东的“利益分置”,即非流通股股东的利益关注点在于资产净值的增减,流通股股东的利益关注点在于二级市场的股价。

三分之二股份不能流通,客观上导致流通股本规模相对较小,股市投机性强,股价波动较大股权分置也扭曲了证券市场的定价机制。

股改之后,非流通股转换为流通股,一方面,流通股东持有的股权,不仅代表着上市公司的股权,而且还代表着是否同意非流通股东流通的权利。

另一方面,是公司基本面提升的物质回报2.中国汇率改革2005年7月21日19时,中国人民银行宣布美元/人民币官方汇率由8.27调整为8.11,人民币升幅约为2.1%。

上证平均市盈率 历史数据

上证平均市盈率历史数据以上证平均市盈率是指上证指数中所有股票的市盈率的平均值。

市盈率是衡量一只股票的估值水平的指标,它表示股票价格与每股收益之间的比率。

市盈率越高,意味着投资者需要支付更多的价格来购买每一单位的收益。

因此,市盈率的高低可以反映股票市场的估值水平。

历史上,以上证平均市盈率的数据一直备受关注。

投资者和分析师通过分析市盈率的变化,可以对股票市场的估值水平有所了解,进而做出投资决策。

下面将对以上证平均市盈率的历史数据进行分析和探讨。

2008年是中国股市历史上的一个重要节点,也是一个充满波动的年份。

在2007年年底和2008年上半年,中国股市经历了一轮疯狂的牛市,股票价格大幅上涨。

到了2008年6月,上证综指达到了6124点的历史高位。

然而,随后股市开始大幅下跌,一路走低。

到了年底,上证指数跌至1664点,创下了近年来的最低点。

这一年,股市的波动性非常大,市场情绪也非常激烈。

在这个背景下,以上证平均市盈率也经历了大幅波动。

2007年年底,股市处于牛市的高度,市盈率也相对较高。

而到了2008年年底,股市下跌至最低点,市盈率也跟着下降。

这说明市盈率与股市的走势密切相关,市盈率的变化可以反映出股票市场的估值水平。

进入2013年,中国股市经历了一段相对平稳的时期。

经济增长放缓,股市也步入了熊市。

在这个时期,市盈率呈现出下降的趋势。

投资者对于经济前景的担忧,使得他们对股市的估值持谨慎态度,从而推动了市盈率的下降。

然而,市盈率的下降并不代表股市投资机会的减少,而是反映了市场对经济前景的担忧。

到了2015年,中国股市再次掀起了一轮疯狂的牛市。

上证综指从2014年底的约2500点上涨至2015年6月的5178点,创下了近年来的新高。

这一轮牛市的推动因素是多方面的,包括政府政策的支持、资金的松动等。

然而,市场情绪过于狂热,股票价格与基本面脱离了实际,市盈率也呈现出快速上升的趋势。

这一轮牛市的破灭也是迅速而剧烈的,股市在随后的几个月中出现了大幅下跌,市盈率也随之下降。

中国股市1992-2009年变动分析

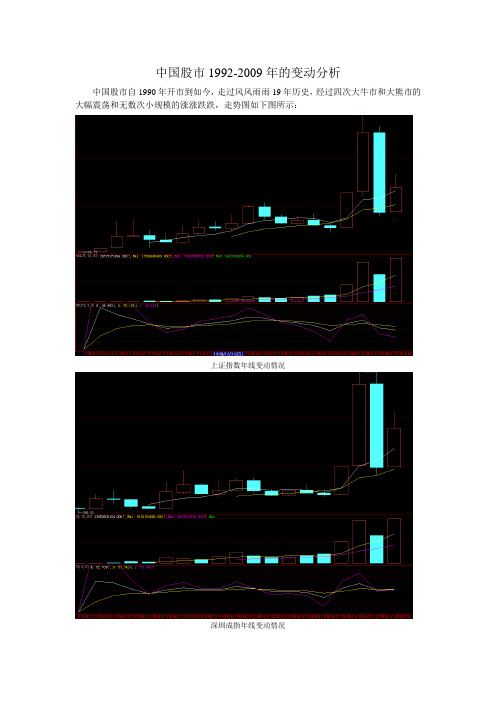

中国股市1992-2009年的变动分析中国股市自1990年开市到如今,走过风风雨雨19年历史,经过四次大牛市和大熊市的大幅震荡和无数次小规模的涨涨跌跌,走势图如下图所示:上证指数年线变动情况深圳成指年线变动情况从1992年到2009年,可以大体把中国股市的发展分为4个阶段,以下是详细分析。

(1)90年到97年的“摸石过河”时期。

1990年到1992年,1992年到1997年为股市的象征性及试点阶段。

股市的监管机制开始形成,并规定了涨跌幅及交易量限制。

然而在南巡之前,股市能否长期存在仍然受到所有制问题的制约。

邓小平在南巡讲话保护了股市。

而中国股市也于1996年5月迎来了大牛市。

但在监管机制尚未成熟的背景下,高速发展的股市立即出现了问题:黑市行为大量滋生。

而打压股市也因此成为接下来的宏观调控的内容之一。

中国股市在开市后经过短暂的运行后,就开始了一轮牛市,走势图显示这轮牛市从1990年底开市时的100点左右,2年后爆涨到最高1558点,当时只有少数的几只股票挂牌交易,严重的供求失衡因此产生的股市的赢利效应导致了市场的失控性爆涨,这是1992、1993年的牛市产生的主因。

疯狂的股市引来的不仅是疯狂的资金,同时更多的是新的上市公司的股票大量发行。

92年有30多只新股票上市,比1991年增长了3.88倍,对投资者的心理冲击和资金面压力巨大,股指一路下滑到393点,出现了上海股市的第一次“熊市”。

但不久就反弹,在当年年底,上证指数收在780点上。

与上市公司激增同步的,是股票交易额的几十倍地放大,1992年,深沪两地市场的A、B股上市公司有54家,1993年有177家,1994年有287家。

A股筹资额1992年为50亿元,1993年为276亿元(其中81.5亿是配股),1994年为99.78亿元(其中50亿元是配股),扩容的势头十分凶猛。

1993年上证指数尽管达到了最高点1,558点,随着发行额度的明确,市场开始进入真正的低迷期,当年年底收在833点。

中国上证指数历史平均市盈率一览表

中国上证指数历史平均市盈率一览表:沪市大盘市场平均市盈率----沪市上市公司平均股价----后市大势分析1994.1.20沪市大盘平均市盈率35.28倍---大盘见所谓777"铁底"---后照样无情跌穿1994.7.29沪市大盘平均市盈率10.65倍----大盘见历史大底325点---大熊市结束1994.9.13沪市大盘平均市盈率33.56倍---大盘见阶段顶1052点1995.2.7沪市大盘平均市盈率18.97倍---大盘见阶段顶926点1996.1.19沪市大盘平均市盈率19.44倍---大盘见历史大底512点---大牛市开始1996.12.11平均市盈率47.89倍---大盘见短期阶段顶1258点1996.12.25平均市盈率33.62倍---大盘见历史大底855点1997.5.12平均市盈率59.64倍----大盘见阶段大顶1510点---大熊市开始1997.7.8平均市盈率38.17倍---大盘见阶段大底1025点1998.6.4平均市盈率46.27倍---大盘见阶段顶1422点1998.8.18平均市盈率38.83倍----大盘见阶段大底1043点1998.11.17平均市盈率47.04倍---大盘见阶段顶1300点1999.5.17平均市盈率38.09倍----大盘见阶段大底1047点---5.19行情爆发---大牛市开始1999.6.30平均市盈率63.08倍---大盘见中级调整顶1756点1999.12.27平均市盈率48.75倍---大盘见大底1341点---2.14行情1爆发---大牛市开始2000.2.17平均市盈率58.42倍----大盘见1770创出1756历史新高2000.8.22平均市盈率63,73倍----大盘见2114阶段短期的顶2000,9.25平均市盈率57.37倍----大盘见阶段低点1874点2001.1.11平均市盈率63.01倍----大盘见阶段高点2131.98点2001.2.22平均市盈率56.83倍----大盘见阶段低点1893点2001.6.14平均市盈率66.16倍----大盘见历史大顶2245点---大牛市结束---大熊市开始2002.1.29平均市盈率40.68倍---大盘见阶段低点1339点2002.6.25平均市盈率76.7倍----大盘见阶段高点1748点2003.1.6平均市盈率42.18倍----大盘见阶段低点1311点2003.4.16平均市盈率36.14倍----大盘见阶段高点1649点2003.11.13平均市盈率39.91倍----大盘见阶段底1307点2004.4.7平均市盈率38.81倍----大盘见阶段中级顶顶1783点2005.6.6平均市盈率15.42倍----大盘见历史大底998点----大牛市开始---大熊市结束2006.7.5平均市盈率23.31倍----大盘位于1757点2007.2.27平均市盈率35.25倍---大盘位于3049点2007.5.29平均市盈率36.4倍----大盘见阶段高点4335点2007.6.5平均市盈率31.1倍---大盘阶段性大底3404点2007.10.16沪市大盘平均市盈率47.04倍----大盘位于6124点2007.11.6沪市大盘平均市盈率44.53倍---大盘位于5536点——这是转载子网上的,数据没有考证!点位和平均股价是没有参考意义的!只有估值才是最为重要的参考之一!——2008年10月份上证指数市盈率达到了12倍左右。