1%增值税25%企业所得税20%分红个税,但税负并非45%,降税这样做

医护英语Unit1

Task 1 In China, the first step for a patient to visit a doctor is registration. Now you are required to work in groups and draw a flow chart of procedures to visit a doctor in Chinese hospitals. A Chinese version is given for your reference.

Reading A

Common Diseases of the Body Systems Human body diseases vary in both severity and diversity. Any body part or function can contract a disease or have a disorder. We are more capable of fighting these diseases today than ever before and medicine is advancing every day. Below are introductions to human body diseases and disorders: Skin Disorders The skin is susceptible to physical injury and to infection by bacteria, virus, fungi, and exposure to sunlight. Almost any teenager can tell you the most common skin disorder: acne. There are other skin problems far more serious than acne, e.g. skin cancers, melanoma, psoriasis and vitiligo.

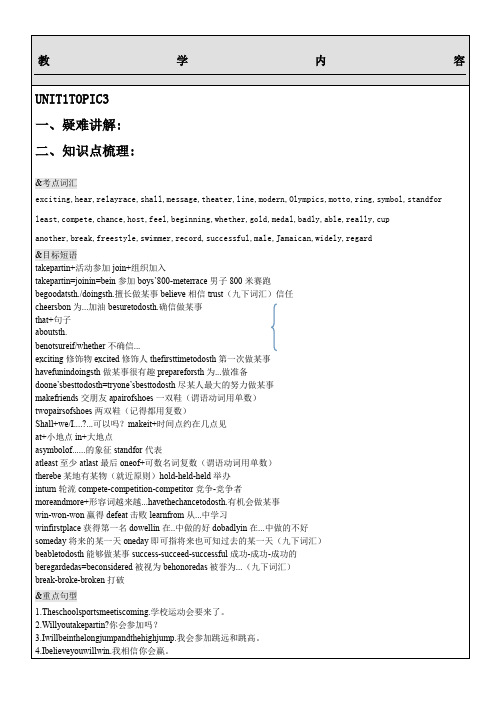

仁爱英语八上unit 1 topic3知识点讲解

教学内容UNIT1TOPIC3一、疑难讲解:二、知识点梳理:&考点词汇exciting,hear,relayrace,shall,message,theater,line,modern,Olympics,motto,ring,symbol,standfor least,compete,chance,host,feel,beginning,whether,gold,medal,badly,able,really,cupanother,break,freestyle,swimmer,record,successful,male,Jamaican,widely,regard&目标短语takepartin+活动参加join+组织加入takepartin=joinin=bein参加boys’800-meterrace男子800米赛跑begoodatsth./doingsth.擅长做某事believe相信trust(九下词汇)信任cheersbon为...加油besuretodosth.确信做某事that+句子aboutsth.benotsureif/whether不确信...exciting修饰物excited修饰人thefirsttimetodosth第一次做某事havefunindoingsth做某事很有趣prepareforsth为...做准备doone’sbesttodosth=tryone’sbesttodosth尽某人最大的努力做某事makefriends交朋友apairofshoes一双鞋(谓语动词用单数)twopairsofshoes两双鞋(记得都用复数)Shall+we/I....?...可以吗?makeit+时间点约在几点见at+小地点in+大地点asymbolof......的象征standfor代表atleast至少atlast最后oneof+可数名词复数(谓语动词用单数)therebe某地有某物(就近原则)hold-held-held举办inturn轮流compete-competition-competitor竞争-竞争者moreandmore+形容词越来越...havethechancetodosth.有机会做某事win-won-won赢得defeat击败learnfrom从...中学习winfirstplace获得第一名dowellin在..中做的好dobadlyin在...中做的不好someday将来的某一天oneday即可指将来也可知过去的某一天(九下词汇)beabletodosth能够做某事success-succeed-successful成功-成功-成功的beregardedas=beconsidered被视为behonoredas被誉为...(九下词汇)break-broke-broken打破&重点句型1.Theschoolsportsmeetiscoming.学校运动会要来了。

新目标大学英语综合教程1课后习题答案

Unit 1 College LifeText ALanguage in Use4.1) overlooking 2) overwhelming 3) enroll 4) keen 5) blend6) inspiration 7) frequented 8) diversity 9) passion10) incredible5.1) The Sept. 4 game between the Seahawks and the Packers kicked off this year’s football season.2) A big part of a woman’s diet should consist of fruits and vegetables, whole grains, high-fiber foods, and oily fish.3) Eleanor Roosevelt, who was a shy young girl, was terrified at the thought of speaking in public.4) Senior citizens, military veterans and businessmen make up the group of people requesting for government information in the United States.5) The schedule will make you aware of how you spend your time.6.reach a decision (达成决定) shape one’s life (塑造生活)analyze a problem (分析问题) approvea decision (通过决定)improve one’s life (改善生活) solve a problem (解决问题)1) making 2) reach 3) changed 4) shape5) enjoy 6) solve 7) analyze 8) encounter7.1) dishonest 2) illegal 3) substandard 4) irregular 5) unlock 6) incorrect 7) outnumber 8) supermarket 9) Undergraduate 10) overestimate8.1) 学习小组合作学习对应对哈佛繁重的学习任务起着重要的作用。

【旅游英语】Unit 1 Meeting the Guests

Notes Note 1 China International Tour Service (CITS) 中国国际旅行社

中国国际旅行社总社有限公司(China International Travel Service Limited, Head Office),前身中国国际旅行社总社(China International Travel Service Head office),英文 缩写:CITS,成立于1954年,是目前国内规模 最大、实力最强的旅行社企业集团,荣列国 家统计局公布的 " 中国企业500 强 " ,是500 强中唯一的旅游企业,现为中国国旅股份有 限公司旗下两大企业之一。

• C: Yes. I’m Lee White. This is Tom Bright. • A: Nice to meet you! I’m coming to meet you. Welcome you all to China. • B and C: Nice to meet you, too, Mr. Li. • A: Do you have all your luggage, Mr. White and Mr. Bright? • B: Yes, both of us only have a backpack. • A: Great. I believe you two will have a very pleasant stay here. • B: Thank you. • A: Our car is outside. Let’s drive straight to our hotel, shall we? • B: Excellent. Let’s go.

tour guide badge/ pass

1的数学符号

1的数学符号

在数学中,“1”通常可以用阿拉伯数字表示,也可以用罗马数字“Ⅰ”表示。

同时,在某些特定的数学领域或公式中,可能会用到其他的符号或表示方式,例如在概率论中可以用字母“p”表示概率等于1的情况。

因此,具体的数学符号还需要根据不同的数学领域和公式进行判断和选择。

在数学中,数字1它有多个释义,以下为其中几个常见的含义:

1. 在集合论中,1表示所有非空有限集合的个数,即第一可数序集的势。

2. 在数学逻辑中,1表示逻辑真值“真”,即所有命题的真实性。

3. 在代数中,1表示乘法单位元,任何数乘以1都等于其本身。

4. 在几何学中,1表示长度、距离等度量单位的基准值。

5. 在概率论中,1表示必然事件发生的概率,即概率为1的事件。

需要注意的是,具体的数学符号还需要根据不同的数学领域和公式进行判断和选择。

因此,对于数字1的数学符号,需要结合具体上下文来理解其含义。

民航专业英语unit1

Thank you for your cooperation, and we wish you a pleasant journey!

Section A: Speaking

Relevant Announcements

Ladies and gentlemen, Welcome aboard Air China. As you enter the cabin, please take your

Section A: Speaking

Relevant Announcements

Ladies and gentlemen, Welcome aboard China Southern Airlines. I am Li Ping, the purser for this flight. During the flight, all of my

Section B: Listening

Announcements

Section B: Listening

Announcements

Announcement II Ladies and gentlemen,

_O_n__b_e_h_a_lf_o__f _ Shanghai Airlines, we would like to welcome the basketball_o_n__b_o_a_rd__ team . The air distance from Shanghai to Beijing is __1_,_1_0_0___ kilometers and it will take one hour and 3_0__m__in_u_t_e_s .

新起点大学英语Unit1-Text A

Exercises

汉译英: 今晚的作业我打算先做英语练习。

Key: Of all the homework tonight, I’m going to start with English exercises.

Reading

BACK

… if you read a daily newspaper in any major city, you’ve read the equivalent of at least four books… 如果你每天看随便哪个大城市的一 份日报,那么你每天的阅读量至少相当于四本书。

Reading

BACK

译文

Para. 4

4 你是怎么看报纸的?你只看那些自己感兴趣的东西。你 是怎么知道的?因为报纸有不同的版面,如果你对体育感兴 趣,你只看体育版;如果你想了解商业信息,你只看商业版。 即使这样,你也不会看所有的体育报道或商务文章。报纸的 标题突出了文章的要点,这就方便了你的选择。另外,报纸 的写作格式也使你很容易了解要点。在每一个标题下面,你 通常都会看到综述要点的一段文字。这样,你便可以选择只 读综述或通读全文。

Chinese

Reading

4 And how do you read a newspaper? You read only those things you are interested in. And how do you know? Because newspapers are divided into sections, you only read the sports pages if you’re

3 If you answered the first question no, and the second yes, think again, if you read a daily newspaper in any major city, you’ve read the equivalent of at least four books.

1_1词汇与翻译

译文2:远山好像刚刚出浴,变得十分明媚。那连天的起伏 线,苍绿如黛的山垅以及大腹便便的山腰,似乎伸手就会 落上指尖,令人心旷神怡。

例9:誰でも、どうせ別れるなら美しく別 れたい。互いに恨まず、恨まれず別れたい と思う。

それは男も女も同じである。

だが、真実愛し合った愛は、往々にしてき れいごとでは済まされない。互いに傷つき、 罵り合い、痛めあって別れる。

そこにこそ、人間のはかりがたい、理屈ど おりに行かない、おろかで哀しいところが ある。

译文2:我“生”不由己,如同野草,如同路边的小石子。在 “生”不由己的宿命之中,我想竭尽全力地活下去。虽然这样 很难,但由于认清了自己的命运,所以多少有些安慰。

下面再看第二层关系的实例。

例7:「フランスの科学者が国際会議でフランス語 を使わないのは、フランス語を裏切るものであ る。」と、ドゴール大統領が自国の科学アカデミー をしかったという。わたしはフランス文化の偉大な 姿の一こまをここにみる。そして、この「フラン ス」という部分を「日本語」におきかえて、あわれ な日本語を守るための教訓にしたいと思う。……愛 国心の形を説く政治家たちは、ドゴールのようには 日本語への愛を口にしたためしがない。外国語の代 わりに日本語を生かそうとする学者も少ない。流行 作家たちの作品も、日本語の手本にすることはでき ない。

词汇与翻译 第1节

第一节 辞典与翻译的选词、选义

辞典对翻译的意义主要体现在词汇翻译层面上,而较少涉 及句法内容。一篇译文实际上是由数以千百计的译词组成, 词汇已成为翻译的最基本单位。很多情况下,离开辞典的帮 助,翻译很难顺利进行,辞典是一位真正的“幕后英雄”。 不过,另一方面,如果百分之百地听任它的指点和调遣,也 并不能保证译文就不出问题。译者和辞典之间的关系是辩证 而微妙的,翻译既离不开辞典,却又不能对它百依百顺。因 为决定文章中每个词语意义的只能是它的语境。再权威的辞 典也不可能收尽每一个词语的所有使用语境并由此给出释义。 事实上,辞典编纂本身也是动态的,需要与时俱进不断修订。 简言之,我们可以说,词义既是由辞典决定的,又不完全由 辞典决定,最终决定词义的是语境。这是译学的一条重要原 则,关系到译文的成败优劣,不可等闲视之。

1。词语的翻译

苛政猛于虎

《礼记》

孔子过泰山侧,有妇人哭于墓者而哀。 夫子式而听之,使子路问之,曰:“子 之哭也,壹似重有忧者。” 而曰:“然, 昔者吾舅死于虎,吾夫又死焉,今吾子 又死焉。” 夫子曰:“何为不去也?” 曰:“无苛政。” 夫子曰:“小子识之, 苛政猛于虎也。”

Tyranny is Fiercer than a tiger

• 昨天我打热线询问了一些关于如何购买、 安装使用ADSL的问题。 • Yesterday I asked some questions through the hot line about buying, installing and using ADSL. • 连长正在审问战俘。 • The company commander was interrogating a prisoner of war.

• • • • • • •

Stylistic meaning 别了,司徒雷登! Farewell, Leighton Stuart! 禁止赌博。 Gambling is prohibited. 她特别喜欢唱卡拉OK。 She is especially fond of singing through karaoke set. • 以上事实说明中国出口产品越来越受国外顾客的青 睐。 • The above facts lead to the conclusion that Chinese Export commodities have enjoyed growing favor among buyers abroad.

• 克明:觉新哪,你听着! Keming: Juexin, I want you to pay particular attention to this. • 在我的后园,可以看见墙外有两株树,一 株是枣树,还有一株也是枣树。 Behind the wall of my backyard you can see two trees. One is a date tree, the other is also a date tree.

1功率因数(PF)的定义

效率下降。

近几年来,为了符合国际电工委员会61000-3-2的谐波准则,功率因数校正电路正越来越引起人们的注意。

功率因数校正技术从早期的无源电路发展到现在的有源电路;从传统的线性控制方法发展到非线性控制方法,新的拓扑和技术不断涌现。

本文归纳和总结了现在有源功率因数校正的主要技术和发展趋势。

1 功率因数(PF)的定义功率因数(PF)是指交流输入有功功率(P)与输入视在功率(S)的比值。

即式中:I1为输入基波电流有效值;为输入电流失真系数;Irms为输入电流有效值;2 功率因数校正实现方法由式(1)可知,要提高功率因数有两个途径,即使输入电压、输入电流同相位;使输入电流正弦化。

利用功率因数校正技术可以使交流输入电流波形完全跟踪交流输入电压波形,使输入电流波形呈纯正弦波,并且和输入电压同相位,此时整流器的负载可等效为纯电阻。

功率因数校正电路分为有源和无源两类。

无源校正电路通常由大容量的电感、电容组成。

虽然无源功率因数校正电路得到的功率因数不如有源功率因数校正电路高,但仍然可以使功率因数提高到o.7~0.8,因而在中小功率电源中被广泛采用。

有源功率因数校正电路自上世纪90年代以来得到了迅速推广。

它是在桥式整流器与输出电容滤波器之间加入一个功率变换电路,使功率因数接近1。

有源功率因数校正电路工作于高频开关状态,体积小、重量轻,比无源功率因数校正电路效率高。

本文主要讨论有源功率因数校正方法。

3 有源功率因数校正方法分类3.l 按有源功率因数校正拓扑分类3.1.1 降压式因噪声大,滤波困难,功率开关管上电压应力大,控制驱动电平浮动,很少被采用。

3.1.2 升/降压式须用二个功率开关管,有一个功率开关管的驱动控制信号浮动,电路复杂,较少采用。

3.1.3 反激式输出与输入隔离,输出电压可以任意选择,采用简单电压型控制,适用于150W以下功率的应用场合。

典型电路如图2所示。

3.1.4 升压式(Boost)简单电流型控制,户F值高,总谐波失真(THD)(C4436)小,效率高,但是输出电压高于输入电压。

视听语言1

5

常规蒙太奇剪辑( 第四章 常规蒙太奇剪辑(一) 关于剪辑的基本概念

第一节 剪辑 剪辑,film editing, schnitt, montage.将拍摄的胶片 组接到一起。 最初的剪辑目的是为了将导演要述说的一个故事说 明白就成了。 当电影创作者开始意识到,把各种组接方式会带来 不同的效果,电影语言就这样产生了。 剪辑分:创新者的剪辑、匠艺师式的剪辑。

视听语言

28

无技巧转换( 的几种方式: 二、 无技巧转换(切)的几种方式:

• 两极镜头的切换 • 利用故事情节因素进行转场。 • 利用利用画面的造型因素进行转场。 • 利用动作的接续进行切换。 • 利用声音进行接续的切换。 • 利用黑场进行切换。 • 利用特写镜头进行切换。 • 表现视觉错觉的切换。

视听语言

3

影视基础知识

7.镜头的运动: 原则:平、准、稳、匀。 (1)推:摄影机顺着光学轴线向被摄体移动,景别 越来越小。 (2)拉:摄影机顺着光学轴线远离被摄体移动,景 别越来越大。 (3)摇:摄影机不动,机身作上下、左右、旋转等 运动。 (4)移(平移、横移):摄影机沿水平面作各方面 移动。 (5)跟:摄影机跟随运动的被摄体拍摄。

12

视听语言

(二)镜头的情绪长度 1、镜头的情绪长度 在剪接中,以人物的内在感情或景物所表达的情 绪因素来确定的镜头长度,叫做镜头的情绪长度。 2、要点:通常比同内容的叙述长度要长。 (1)特写、近景延长时间 (2)动作之前留出情绪反应时间 (3)动作之后留出情绪延续时间 (4)空镜头的运用

视听语言

主体静止 根据画面造型因素及内容需要选择 主体静止 编辑点 主体运动 上一运动完成后,与下一镜头组接 主体静止 需要选上一镜头的静止因素 主体静止 上一镜头从静到动以后,与下一镜 主体运动 头组接 主体运动 根据动作并结合画面造型因素选择 主体运动 剪辑点

从数字成语中看中国人的数字文化心1[2][2]

![从数字成语中看中国人的数字文化心1[2][2]](https://img.taocdn.com/s3/m/7b1fdf63783e0912a2162a38.png)

从数字成语看中国人的数字文化心理摘要成语作为现代汉语词汇中的一个大类,就像语言中的活化石,历史悠久而又具有价值,其自身蕴涵的深刻内涵为我们了解中国文化,研究中国人的心理提供了宝贵而丰富的材料。

成语中的数字成语是成语中的特殊一族。

它所折射出的中国文化不仅仅有生活、学习观念,制度方面的,还有中国特殊的数文化。

数文化与其它文化有机结合,特有的中国文化体现出特有的中国人的心理。

如“一穷二白”反映人们的生活水平;“道高一尺,魔高一丈,一尘不染,五体投地”则是佛教思想的反映;“三从四德,三妻四妾”是古代婚姻制度的反映等。

关键词成语数字成语数字文化心理语言承载着文化的信息,任何民族语言多是该民族文化的一种符号形态。

我国是世界上历史最为悠久的国家之一,汉语也是世界上古老而又发达的语言之一,它不仅有丰富的词汇和各种形式的固定短语,而且这些词汇和固定短语同样有着丰富的意义。

在上下五千年的历史长河中,涌现出大量的神话传说、寓言故事、历史事件,它们都是我国文化遗产的重要组成部分。

人们将这些神话传说、寓言故事、历史事件凝固在四字格中,同时赋予了它们特定的含义,发展为成语,大大的丰富了汉语的语言宝座。

因而成语的来源大多是历史故事,古代寓言,或者书面语言中现成的语句,其固定结构形式和组合成分,具有特定的语义内涵,这就使得一个成语比一个普通的词语具有更大的信息量。

因此,整个成语系统也比一般的词汇更能完整的表现出一个民族的文化内涵。

成语是语言中经过长期使用,锻炼而形成的固定短语,它是比词大而语法功能又相当于词的语言单位。

成语的意义通过成语整体来表示,而不是其构成成分的简单相加,使得成语意义定型,具有定型化的特点。

如“怒发冲冠”不是说一生气头发都能把帽子顶起来,而是形容异常愤怒。

成语的结构也是定型的,包括结构成分的定型和结构关系的定型。

成语成分不能随意改动,如“说三道四”不能换成“说五道六”,“说一不二”不能变成“说七不八”等等,这是因为成语结构的成分都是经过历史的进化慢慢定型的,一经定型就不能随意改变。

新视野大学英语第三版1课文1-6中英文对照

Unit1Toward a brighter future for all奔向更加光明的未来1Good afternoon! As president of the university, I am proud to welcome you to this university. Your achievement is the triumph of years of hard work, both of your own and of your parents and teachers. Here at the university, we pledge to make your educational experience as rewarding as possible.1 下午好!作为校长,我非常自豪地欢迎你们来到这所大学。

你们所取得的成就是你们自己多年努力的结果,也是你们的父母和老师们多年努力的结果。

在这所大学里,我们承诺将使你们学有所成。

2 In welcoming you to the university, I am reminded of my own high school graduation and the photograph my mom took of my dad and me. "Pose naturally," Mom instructed us. "Wait!" said Dad, "Let's take a picture of me handing him an alarm clock." The clock woke me up every morning in college. It is still on my office desk.2 在欢迎你们到来的这一刻,我想起自己高中毕业时的情景,还有妈妈为我和爸爸拍的合影。

大学英语教程1第一单元课文翻译

Book 1 Unit 1 Writing for Myself为自己而写Russell BakerThe idea of becoming a writer had come to me off and on since my childhood in Belleville, but it wasn't until my third year in high school that the possibility took hold. Until then I'd been bored by everything associated with English courses. I found English grammar dull and difficult. I hated the assignments to turn out long, lifeless paragraphs that were agony for teachers to read and for me to write.从孩提时代,我还住在贝尔维尔时,我的脑子里就断断续续地转着当作家的念头,但直等到我高中三年级,这一想法才有了实现的可能。

在这之前,我对所有跟英文课沾边的事都感到腻味。

我觉得英文语法枯燥难懂。

我痛恨那些长而乏味的段落写作,老师读着受累,我写着痛苦。

When our class was assigned to Mr. Fleagle for third-year English I anticipated another cheerless year in that most tedious of subjects. Mr. Fleagle had a reputation among students for dullness and inability to inspire. He was said to be very formal, rigid and hopelessly out of date. To me he looked to be sixty or seventy and excessively prim. He wore primly severe eyeglasses, his wavy hair was primly cut and primly combed. He wore prim suits with neckties set primly againstthe collar buttons of his white shirts. He had a primly pointed jaw, a primly straight nose, and a prim manner of speaking that was so correct, so gentlemanly, that he seemed a comic antique.弗利格尔先生接我们的高三英文课时,我就准备着在这门最最单调乏味的课上再熬上沉闷的一年。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

1%增值税25%企业所得税20%分红个税,但税负并非45%,降税这样做

2020年做什么能火容易赚钱,答案是直播带货!

直播,如今已经成为一个简单粗暴有效的带货渠道,直播间已成为各平台卖货的新战场。

直播带货这个行业的火爆,连不少上市公司都来蹭直播的热点。

2020年,做什么能火容易赚钱?

我告诉你答案:直播带货!

为什么这么说呢?

4月10日晚,罗永浩的第二场直播带货11秒就卖完12万份橙子。

李佳琦1分钟售罄14000支唇膏、打破“30秒涂口红”吉尼斯纪录、5个半小时带货353万......他的卖货能力,甚至连马云都被秒杀。

“淘宝直播一姐”薇娅全年完成27亿元的成交量。

快手、抖音、虎牙、斗鱼等公司都是大家很熟悉的网络直播平台,某某网红年入三千万成为大家风传的新闻,不论这个收入水平是真是假,个税都是不可避免引人关注的事项,尤其是我国逐步步入结构性税制改革的深水期,将以间接税为主的税收制度逐步过渡到以直接税为主的税收制度,那么个人所得税的征管也是税收中头等大戏,随着新法的修订,金税三期的上线,网红主播们的收入应该如何缴纳个税呢?

1%增值税25%企业所得税20%分红个税,但税负并非45%,降税这样做?这里将会讲解两种节税方案技巧针对时下火爆的直播带货的主播,仅供参考!

注册个人独资企业的方案

这种类型就是,主播自己先成立一个工作室,比如xx文化艺术中心、xx文化创意中心,然后再跟公司或者平台签约,,就不是按照工资薪金的个税来交,而是工作室作为企业形式来交税。

像李佳琦这样的主播,一般都有自己的个独工作室,这类情况主播的直播行为视为经营行为。

李佳琦以个独工作室名义对接承接广告及业务。

平台与工作室直接签订合作,这样个人“劳务报酬所得”就转变成了个独的“经营所得”。

1、将个人收入转变成个人工作室服务费收益;

2、个人工作室申请核定,享受税收优惠政策;

3、工作室完税后,经营所得转入法定经营者的个人账户。

具体解释:

一般情况下,个人的经营所得应该按照5%—35%的税率缴纳个税,但是通过“个人独资企业+核定征收个人所得税”,将原来网红主播与网红平台的“劳务关系”转换为“合作关系”。

网红最终从工作室账户中分红获利,从而达到节税目的,税率也可以大幅度下降。

个人独资企业税收优惠政策:

增值税(疫情过后国家针对小规模纳税人的优惠政策增值税可享受1%税率),个独不缴纳企业所得税

个人所得税:2.1%(小规模最高2.1%)

总税负最高不超过5.18%

案例解析:

举例:XX独立个人工作室年收入200万,纳税如下:

增值税:200万/1.01*1%=2万

附加税:2万*5%=0.1万

个人所得税:200/1.01*10%*20%-1.05=2.91万

综合税负:5.01万/200万=2.51%

假设200万按照劳务报酬缴纳个税:

个税:200万*1-20%*40%-0.7万=63.3万

除此之外,企业还可以选择有限公司

比如像湖北上海重庆等地的总部经济园区,企业可以不用改变现有的经营模式和经营地址,通过注册新公司、设立分公司或者迁移(只针对该行政区划内的企业)等方式注册入驻园区后,正常履行纳税义务,享受园区的税收扶持政策。

增值税根据地方财政所得部分的40%-70%予以财政扶持奖励。

企业所得税按照地方财政所得部分的40%-70%予以财政扶持奖励。

财政奖励次月扶持,资金回笼快。

目前常用的几类税务筹划方案各有其优势,主播个人可以根据自己的收入状况,工作区域,合作对象的要求等情况灵活使用。

这些税收筹划方案各有其优势,主播、直播平台、或者企业可以根据自己的实际情况及具体要求灵活选择筹划方案。

简言之,充分运用税收优惠政策,合理降低税负,才是正确的降税选择。