三一重工2018年财务分析详细报告-智泽华

桂林三金2018年财务状况报告-智泽华

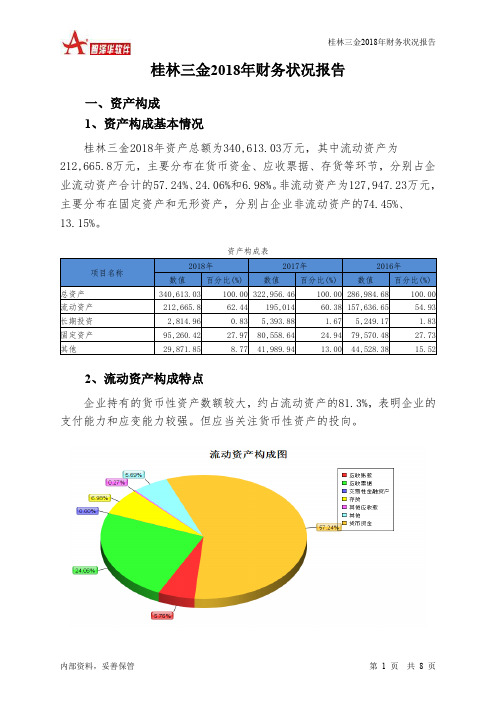

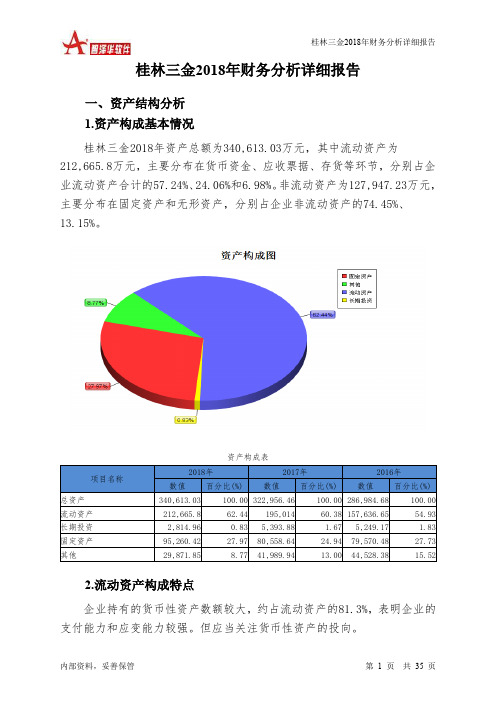

桂林三金2018年财务状况报告一、资产构成1、资产构成基本情况桂林三金2018年资产总额为340,613.03万元,其中流动资产为212,665.8万元,主要分布在货币资金、应收票据、存货等环节,分别占企业流动资产合计的57.24%、24.06%和6.98%。

非流动资产为127,947.23万元,主要分布在固定资产和无形资产,分别占企业非流动资产的74.45%、13.15%。

资产构成表2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的81.3%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3、资产的增减变化2018年总资产为340,613.03万元,与2017年的322,956.46万元相比有所增长,增长5.47%。

4、资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加48,381.93万元,固定资产增加14,701.78万元,应收账款增加937.58万元,预付款项增加459.09万元,无形资产增加352.09万元,交易性金融资产增加0.13万元,共计增加64,832.59万元;以下项目的变动使资产总额减少:长期待摊费用减少65.88万元,递延所得税资产减少124.28万元,应收票据减少226.2万元,其他应收款减少228.06万元,长期投资减少2,578.92万元,存货减少5,034.77万元,在建工程减少12,280.02万元,其他流动资产减少26,637.9万元,共计减少47,176.03万元。

增加项与减少项相抵,使资产总额增长17,656.57万元。

主要资产项目变动情况表二、负债及权益构成1、负债及权益构成基本情况桂林三金2018年负债总额为59,946.7万元,资本金为59,020万元,所有者权益为280,666.33万元,资产负债率为17.6%。

在负债总额中,流动负债为48,498.89万元,占负债和权益总额的14.24%;短期借款为10,000万元,非流动负债为11,447.81万元,金融性负债占资金来源总额的6.3%。

中国中车2018年财务分析结论报告-智泽华

中国中车2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中国中车2018年财务分析综合报告一、实现利润分析2018年实现利润为1,534,237.2万元,与2017年的1,539,931.5万元相比变化不大,变化幅度为0.37%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却没有相应的增长,应注意增收不增利所隐藏的经营风险。

二、成本费用分析2018年营业成本为17,052,602.1万元,与2017年的16,315,256.2万元相比有所增长,增长4.52%。

2018年销售费用为774,584.1万元,与2017年的721,763.4万元相比有较大增长,增长7.32%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为1,343,088.1万元,与2017年的2,391,060万元相比有较大幅度下降,下降43.83%。

2018年管理费用占营业收入的比例为6.13%,与2017年的11.33%相比有较大幅度的降低,降低5.2个百分点。

而营业利润却没有多大变,管理费用的降低对营业利润的影响不大,要关注其他成本费用项目支出水平的降低。

2018年财务费用为127,939.6万元,与2017年的125,377.3万元相比有所增长,增长2.04%。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,中国中车2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析。

大金重工2018年财务分析详细报告-智泽华

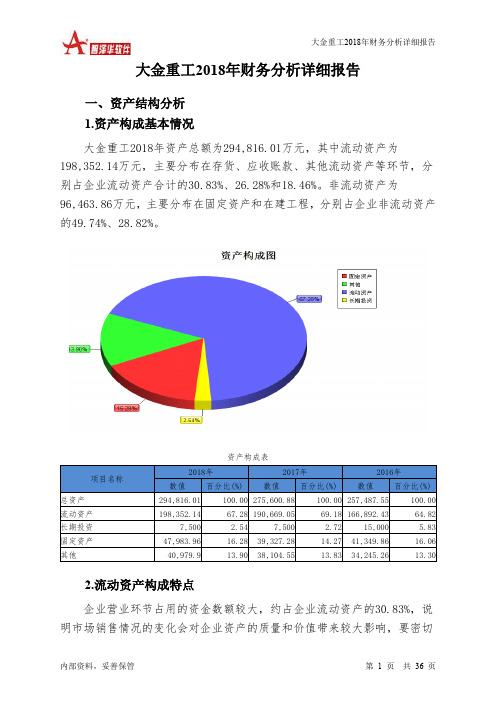

大金重工2018年财务分析详细报告一、资产结构分析1.资产构成基本情况大金重工2018年资产总额为294,816.01万元,其中流动资产为198,352.14万元,主要分布在存货、应收账款、其他流动资产等环节,分别占企业流动资产合计的30.83%、26.28%和18.46%。

非流动资产为96,463.86万元,主要分布在固定资产和在建工程,分别占企业非流动资产的49.74%、28.82%。

资产构成表2.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的30.83%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的27.53%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3.资产的增减变化2018年总资产为294,816.01万元,与2017年的275,600.88万元相比有所增长,增长6.97%。

4.资产的增减变化原因以下项目的变动使资产总额增加:存货增加14,452.3万元,固定资产增加8,656.69万元,其他流动资产增加5,888.3万元,预付款项增加3,060.05万元,在建工程增加2,918.85万元,其他应收款增加815.34万元,递延所得税资产增加208.85万元,共计增加36,000.37万元;以下项目的变动使资产总额减少:开发支出减少6.63万元,应收利息减少51.8万元,无形资产减少245.72万元,应收票据减少805.95万元,货币资金减少928.19万元,应收账款减少14,746.96万元,共计减少16,785.24万元。

增加项与减少项相抵,使资产总额增长19,215.13万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

其他应收款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况与2017年相比,2018年存货占营业收入的比例出现不合理增长。

中国一重2018年财务分析结论报告-智泽华

中国一重2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中国一重2018年财务分析综合报告一、实现利润分析2018年实现利润为12,041.88万元,与2017年的10,531.39万元相比有较大增长,增长14.34%。

实现利润主要来自于对外投资所取得的收益,但企业的经营业务处于亏损状态,经营形势并不理想。

在市场份额有所扩大的同时,企业却出现了经营亏损,企业以自己的亏损来争夺市场份额,这一战略面临市场竞争的严峻考验。

二、成本费用分析2018年营业成本为885,450.9万元,与2017年的849,827.77万元相比有所增长,增长4.19%。

2018年销售费用为16,261.5万元,与2017年的19,319.39万元相比有较大幅度下降,下降15.83%。

2018年在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2018年管理费用为60,276.36万元,与2017年的70,094.85万元相比有较大幅度下降,下降14.01%。

2018年管理费用占营业收入的比例为5.73%,与2017年的6.84%相比有所降低,降低1.1个百分点。

但并没有带来经济效益的明显提高,要注意控制管理费用的必要性。

2018年财务费用为47,156.24万元,与2017年的64,845.37万元相比有较大幅度下降,下降27.28%。

三、资产结构分析与2017年相比,2018年存货占营业收入的比例明显下降。

应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,中国一重2018年是有现金支付能力的。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

五、盈利能力分析。

中国石化2018年财务状况报告-智泽华

中国石化2018年财务状况报告一、资产构成1、资产构成基本情况中国石化2018年资产总额为159,230,800万元,其中流动资产为50,412,000万元,主要分布在存货、货币资金、应收账款等环节,分别占企业流动资产合计的36.62%、33.13%和11.31%。

非流动资产为108,818,800万元,主要分布在固定资产和长期投资,分别占企业非流动资产的56.77%、13.39%。

资产构成表2、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的39.8%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的36.62%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表3、资产的增减变化2018年总资产为159,230,800万元,与2017年的159,550,400万元相比变化不大,变化幅度为0.2%。

4、资产的增减变化原因以下项目的变动使资产总额增加:交易性金融资产增加2,573,200万元,在建工程增加1,831,800万元,长期投资增加1,295,800万元,其他非流动资产增加769,600万元,无形资产增加672,900万元,递延所得税资产增加656,300万元,其他流动资产增加268,700万元,货币资金增加201,100万元,预付款项增加103,600万元,长期待摊费用增加93,900万元,固定资产清理增加5,000万元,商誉增加4,200万元,共计增加8,476,100万元;以下项目的变动使资产总额减少:存货减少210,900万元,应收票据减少832,100万元,应收账款减少1,150,100万元,其他应收款减少1,646,700万元,固定资产减少3,301,200万元,共计减少7,141,000万元。

增加项与减少项相抵,使资产总额下降1,335,100万元。

大金重工2018年财务指标报告-智泽华

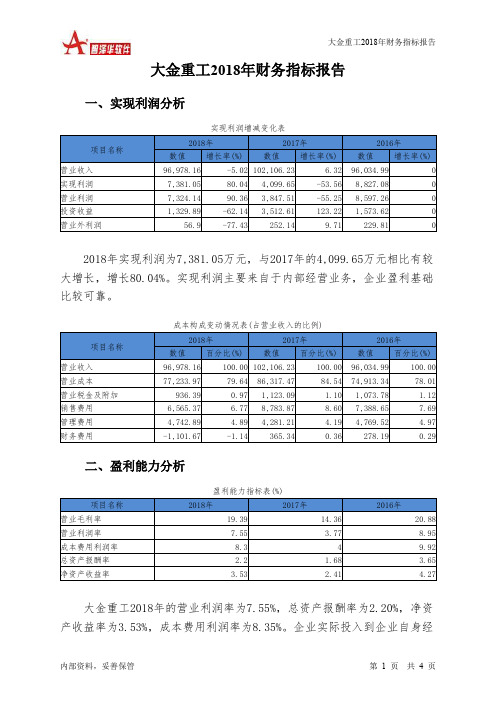

项目名称 存货周转天数 应收账款周转天数 应付账款周转天数 营业周期

营运能力指标表

2018年

2017年

251.33

170.27

220.85

212.83

76.69

64.32

472.18

383.1

2016年

166.46 178.64

67.27 345.1

大金重工2018年营业周期为472.18天,2017年为383.10天,2018年比 2017年延长89.08天。

内部资料,妥善保管

第3页 共4页

大金重工2018年财务指标报告

大金重工2018年净利润为6,274.59万元,比2017年增长51.20%,但这 一增长速度是在上一年净利润下降的情况下取得的,并且本年的净利润还 没有恢复到2016年的水平。

从这三年来看,大金重工的权益资本持续增长。2018年权益资本为 181,409.16万元,比2017年增长4.32%,这一增长速度是在2017年增长2.12% 的基础上取得的。

项目名称 总资产周转天数 固定资产周转天数 流动资产周转天数 现金周转天数

资产周转速度表

2018年

2017年

1,058.74

939.77

162.06

142.22

722.06

630.33

395.49

318.78

2016年

935.32 146.86 603.12 277.84

大金重工2018年总资产周转次数为0.34次,比2017年周转速度放慢, 周转天数从939.77天延长到1058.74天。企业资产规模有较大幅度的增长但 营业收入却没有相应的增长,企业总资产的周转速度有较大幅度的下降。

内部资料,妥善保管

三一重工2018年财务分析结论报告-智泽华

三一重工2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 三一重工2018年财务分析综合报告一、实现利润分析2018年实现利润为755,024.4万元,与2017年的286,884.6万元相比成倍增长,增长1.63倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2018年营业成本为3,872,795.8万元,与2017年的2,680,585.3万元相比有较大增长,增长44.48%。

2018年销售费用为444,663.2万元,与2017年的383,225.7万元相比有较大增长,增长16.03%。

2018年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2018年管理费用为204,589.9万元,与2017年的253,313.8万元相比有较大幅度下降,下降19.23%。

2018年管理费用占营业收入的比例为3.67%,与2017年的6.61%相比有所降低,降低2.94个百分点。

营业利润有所提高,管理费用支出控制较好。

2018年财务费用为13,564.5万元,与2017年的131,903.4万元相比有较大幅度下降,下降89.72%。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

与2017年相比,2018年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

四、偿债能力分析从支付能力来看,三一重工2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析三一重工2018年的营业利润率为14.11%,总资产报酬率为11.64%,净。

三一重工2018年财务分析详细报告-智泽华

三一重工2018年财务分析详细报告一、资产结构分析1.资产构成基本情况三一重工2018年资产总额为7,377,472.3万元,其中流动资产为5,189,594.2万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的38.8%、23.09%和22.34%。

非流动资产为2,187,878.1万元,主要分布在固定资产和无形资产,分别占企业非流动资产的54.24%、17.73%。

资产构成表2.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的41.8%,应当加强应收款项管理,关注应收款项的质量。

企业持有的货币性资产数额较大,约占流动资产的27.38%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表3.资产的增减变化2018年总资产为7,377,472.3万元,与2017年的5,823,769万元相比有较大增长,增长26.68%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加788,139.3万元,存货增加395,273.8万元,应收账款增加176,772.6万元,交易性金融资产增加155,671.9万元,长期投资增加146,832.5万元,其他流动资产增加100,685万元,预付款项增加28,421.8万元,应收利息增加13,791.2万元,一年内到期的非流动资产增加2,337.6万元,其他非流动资产增加1,187.9万元,长期待摊费用增加1,124.6万元,商誉增加22.3万元,共计增加1,810,260.5万元;以下项目的变动使资产总额减少:工程物资减少1,127.8万元,在建工程减少3,101.8万元,开发支出减少15,071.5万元,应收票据减少20,512.4万元,无形资产减少21,231.2万元,其他应收款减少22,313.7万元,递延所得税资产减少29,961.6万元,固定资产减少93,819.4万元,共计减少207,139.4万元。

三一重工财务报表分析

三一重工——财务报表分析600031三一重工财务报表分析一、公司简介三一重工股份有限公司是由三一集团有限公司控股的工程机械行业龙头企业,于2000年12月8日成立,2003年7月3日在上海证券交易所上市交易。

公司不仅是全球最大的混凝土机械制造商,也是中国最大、全球第六的工程机械制造商,产品线覆盖的工程机械制造商,产品线覆盖混凝土机械、筑路机械、挖掘机械、桩工机械、起重机械、非开挖施工设备、港口机械、风电设备等全系列。

其中,混凝土机械、桩工机械、履带起重机为国内第一品牌,混凝土泵车全面取代进口,国内市场占有率达57%。

目前,三一重工在全国已建有15家6S中心。

未来几年内,将在全国31个省会城市、直辖市、200多个二级城市开设6S中心。

在全球拥有169家销售分公司、2000多个服务中心、7500多名技术服务工程师。

近年,三一重工相继在印度、美国、德国、巴西投资建设研发和制造基地。

自营的机制、完善的网络、独特的理念,将星级服务和超值服务贯穿于产品的售前、售中、售后全过程。

公司贯彻“守正出奇”、“转型”发展战略,高度重视创新,2015年力争实现营收10%以上增长,做出具体规划包括:1、加强市场开拓与价值销售,聚焦海外国家销售和主打产品推广;2、严格控制成本费用和经营风险,努力降低盈亏平衡点,并建立费用管控长效机制;3、借助互联网的思维、商业模式和技术实现跨越,推进互动式营销、大数据应用、CRM、智能化制造示范等项目;4、加快转型,培育新的利润增长点,如国际化、PC装备、工业4.0、工程机械后市场等。

二、行业分析公司所属行业为工程机械行业,机械行业是整个国民经济的基础性工业与重要支柱产业,机械产品既可以是终端产品(比如机床、挖掘机),也可以是零部件产品(比如齿轮、弹簧);既可以是最终消费品(比如家用机器人、游轮),也可以是生产经营设备(比如机床、起重机)。

因此,机械行业的繁荣与否与实体经济相关度极高。

随着我国经济步入新常态,机械行业也步入新常态,主要特征包括以下方面:第一,行业增速下降,主要产品产量、行业毛利率、收入及利润增速持续下滑。

三一重工2000-2018资产负债表详细数据(Excel版)

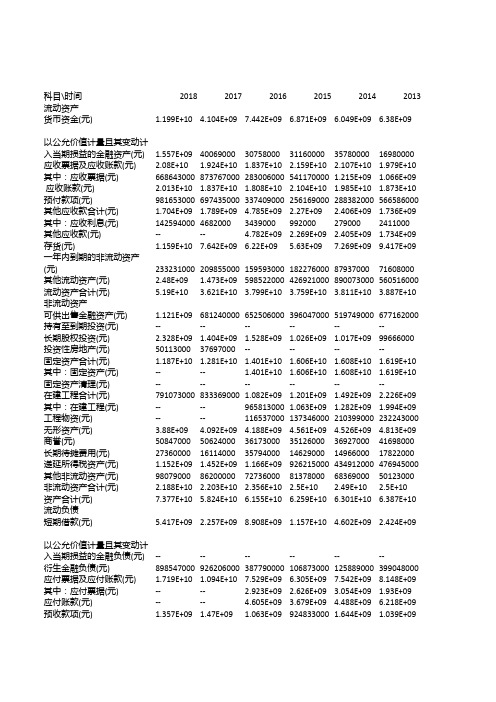

科目\时间201820172016201520142013流动资产货币资金(元) 1.199E+10 4.104E+097.442E+09 6.871E+09 6.049E+09 6.38E+09以公允价值计量且其变动计入当期损益的金融资产(元) 1.557E+094006900030758000311600003578000016980000应收票据及应收账款(元) 2.08E+10 1.924E+10 1.837E+10 2.159E+10 2.107E+10 1.979E+10其中:应收票据(元)6686430008737670002830060005411700001.215E+09 1.066E+09应收账款(元) 2.013E+10 1.837E+10 1.808E+10 2.104E+10 1.985E+10 1.873E+10预付款项(元)981653000697435000337409000256169000288382000566586000其他应收款合计(元) 1.704E+09 1.789E+09 4.785E+09 2.27E+09 2.406E+09 1.736E+09其中:应收利息(元)142594000468200034390009920002790002411000其他应收款(元)---- 4.782E+09 2.269E+09 2.405E+09 1.734E+09存货(元) 1.159E+107.642E+09 6.22E+09 5.63E+097.269E+099.417E+09一年内到期的非流动资产(元)2332310002098550001595930001822760008793700071608000其他流动资产(元) 2.48E+09 1.473E+09598522000426921000890073000560516000流动资产合计(元) 5.19E+10 3.621E+10 3.799E+10 3.759E+10 3.811E+10 3.887E+10非流动资产可供出售金融资产(元) 1.121E+09681240000652506000396047000519749000677162000持有至到期投资(元)------------长期股权投资(元) 2.328E+09 1.404E+09 1.528E+09 1.026E+09 1.017E+0999666000投资性房地产(元)5011300037697000--------固定资产合计(元) 1.187E+10 1.281E+10 1.401E+10 1.606E+10 1.608E+10 1.619E+10其中:固定资产(元)---- 1.401E+10 1.606E+10 1.608E+10 1.619E+10固定资产清理(元)------------在建工程合计(元)7910730008333690001.082E+09 1.201E+09 1.492E+09 2.226E+09其中:在建工程(元)----9658130001.063E+09 1.282E+09 1.994E+09工程物资(元)----116537000137346000210399000232243000无形资产(元) 3.88E+09 4.092E+09 4.188E+09 4.561E+09 4.526E+09 4.813E+09商誉(元)508470005062400036173000351260003692700041698000长期待摊费用(元)273600001611400035794000146290001496600017822000递延所得税资产(元) 1.152E+09 1.452E+09 1.166E+09926215000434912000476945000其他非流动资产(元)980790008620000072736000813780006836900050123000非流动资产合计(元) 2.188E+10 2.203E+10 2.356E+10 2.5E+10 2.49E+10 2.5E+10资产合计(元)7.377E+10 5.824E+10 6.155E+10 6.259E+10 6.301E+10 6.387E+10流动负债短期借款(元) 5.417E+09 2.257E+098.908E+09 1.157E+10 4.602E+09 2.424E+09以公允价值计量且其变动计入当期损益的金融负债(元)------------衍生金融负债(元)898547000926206000387790000106873000125889000399048000应付票据及应付账款(元) 1.719E+10 1.094E+107.529E+09 6.305E+097.542E+098.148E+09其中:应付票据(元)---- 2.923E+09 2.626E+09 3.054E+09 1.93E+09应付账款(元)---- 4.605E+09 3.679E+09 4.488E+09 6.218E+09预收款项(元) 1.357E+09 1.47E+09 1.063E+0992********.644E+09 1.039E+09应付职工薪酬(元) 1.046E+09488609000307973000299233000297268000335139000应交税费(元)523752000533118000350853000178531000204980000521573000其他应付款合计(元) 2.961E+09 2.339E+09 2.482E+09 2.721E+09 2.566E+09 4.209E+09其中:应付利息(元)541150004799900069634000447010003885200048934000应付股利(元)9115700085639000115366000109530000108435000267118000其他应付款(元)---- 2.297E+09 2.567E+09 2.419E+09 3.893E+09一年内到期的非流动负债(元) 2.919E+09 2.999E+09 2.199E+09 6.215E+09 3.868E+09876467000其他流动负债(元) 1.622E+09 1.031E+09572562000------流动负债合计(元) 3.394E+10 2.298E+10 2.38E+10 2.832E+10 2.085E+10 1.795E+10非流动负债长期借款(元) 1.941E+09 3.367E+099.413E+098.702E+09 1.613E+10 1.961E+10应付债券(元) 4.033E+09 4.21E+09 4.184E+09496961000495131000493359000长期应付款合计(元)242733000252757000173915000498350006856700080524000其中:长期应付款(元)----173915000498350006856700080524000专项应付款(元)------------预计负债(元)11720900092277000102513000108631000216287000211793000递延所得税负债(元)649817000646281000218812000247710000293415000297599000递延收益-非流动负债(元)271746000230346000127058000189053000104079000110673000其他非流动负债(元)257100039560003056000--1986000014950000非流动负债合计(元)7.337E+098.882E+09 1.43E+109.869E+09 1.742E+10 2.091E+10负债合计(元) 4.127E+10 3.186E+10 3.81E+10 3.819E+10 3.827E+10 3.886E+10所有者权益(或股东权益)实收资本(或股本)(元)7.801E+097.668E+097.658E+097.617E+097.617E+097.617E+09资本公积(元) 1.883E+09 1.05E+095946030001.599E+09762951000200145000减:库存股(元)111106000175822000132759000------其他综合收益(元)-1.42E+09-1.53E+09-2.04E+09-1.88E+09-9.94E+08-5.33E+08盈余公积(元) 3.182E+09 2.966E+09 2.613E+09 2.613E+09 2.613E+09 2.437E+09未分配利润(元) 1.978E+10 1.513E+10 1.362E+10 1.349E+10 1.378E+10 1.416E+10归属于母公司所有者权益合计(元) 3.148E+10 2.55E+10 2.272E+10 2.344E+10 2.379E+10 2.389E+10少数股东权益(元) 1.017E+098755770007353000009600160009553980001.121E+09所有者权益(或股东权益)合计(元) 3.25E+10 2.637E+10 2.345E+10 2.44E+10 2.474E+10 2.501E+10负债和所有者权益(或股东权益)合计(元)7.377E+10 5.824E+10 6.155E+10 6.259E+10 6.301E+10 6.387E+10201220112010200920082007200620052004 9.631E+09 1.025E+10 5.97E+09 4.24E+09 2.938E+09 2.605E+09 1.2E+097769706008069057008088900020727000531354002684600144432004192035002514478005179980030224400 1.668E+10 1.236E+10 6.841E+09 4.708E+09 3.291E+09 2.398E+09 1.003E+09778791900759761300 1.707E+09 1.051E+09 1.113E+09259804900189564800331876800200991700181491900152664700 1.497E+10 1.13E+10 5.728E+09 4.448E+09 3.102E+09 2.067E+09801597100597300000607096600 997253000 1.977E+09 1.335E+09787269800669416200491259000393537200147240200147129000 1.34E+09783861000549513700726712400150428600124505700130290300139235600109940000 ------------------1.34E+09783861000549513700726712400150428600124505700130290300139235600109940000 1.051E+108.134E+09 5.687E+09 3.993E+09 3.013E+092.343E+09 1.592E+09 1.209E+09 1.141E+09 ------------------641576000264886000111269100------------3.988E+10 3.378E+10 2.055E+10 1.446E+10 1.008E+108.382E+094.569E+09 3.104E+09 2.999E+09 294442000----------------------------------310413000328899000197943100229356300186205600169409600474272005948300021296400 ------------------1.492E+10 1.053E+10 6.148E+09 4.334E+092.42E+09 1.651E+09 1.376E+09 1.161E+09682223100 1.492E+10 1.053E+10 6.148E+09 4.334E+09 2.42E+09 1.651E+09 1.376E+09 1.161E+09682223138 ------------------3.851E+094.306E+09 2.841E+09 1.564E+09728656700517981800151239500381939700575763600 3.169E+09 3.142E+09 2.166E+09 1.319E+09633174100459612500116876400315882700549879900 682045000 1.163E+096749151002459211009548260058369300343631006605700025883600 4.755E+09 2.16E+09 1.56E+09 1.191E+093139529752790258961533049145199824244483176 41178000----------------1812200016083000217810036273002134000--795900102400577000 18371000018258600015045050029382040023246490018046310014139000----48975000----1799600----------2.458E+10 1.752E+10 1.09E+107.618E+093.891E+09 2.797E+09 1.743E+09 1.654E+09 1.324E+09 6.446E+10 5.131E+10 3.145E+10 2.208E+10 1.397E+10 1.118E+10 6.312E+094.758E+09 4.324E+095.659E+099.502E+09 4.994E+09 1.699E+0996******* 1.187E+09 1.064E+09 1.321E+09 1.189E+0927931200036463000206900--5635570010423000------------------------5.821E+096.67E+09 6.666E+09 3.547E+09 1.571E+09 1.705E+09879790800600483400685780900 1.629E+09 2.603E+09 2.277E+09 1.203E+09369087700433727700296471200210016300263326100 4.192E+09 4.067E+09 4.389E+09 2.344E+09 1.201E+09 1.272E+09583319500390467100422454900 1.886E+0989212000095848850053193470059280010032708890015430060099460900131605800333010000309398000313633600872736003320090028563200244256001011430029567400 374415000 1.006E+09846215500381138500229816900746843001011338002596230041045500 6.679E+09 3.254E+09 2.831E+09 3.332E+09 1.061E+0967403360015990030010120940087645100 759190006925700020768900189202001979860011989300------100000000100000000517315000100000000--4380800--23136001673200 6.503E+09 3.085E+09 2.293E+09 3.213E+09 1.042E+096576635001599003009889580085971900 1.662E+09 1.462E+09 1.032E+094609035006834600058436800100000000----------------------2.269E+10 2.313E+10 1.764E+10 1.004E+10 4.574E+09 4.066E+09 2.484E+09 2.161E+09 2.165E+09 1.569E+10 6.68E+09 1.212E+09 1.66E+09 2.532E+09 1.379E+09772469600450000000200000000 491681000490085000488560700487097200485749400484421700------50033000----------------50033000----------------------------------19478000010510800087171600382424001742260011140000------50146400040581000330827001852195001663437001850905004495300--------------5820000------22500600010515800070208500197432007219700--------1.716E+107.421E+09 1.891E+092.39E+093.208E+09 2.066E+09776964900450000000200000000 3.985E+10 3.055E+10 1.953E+10 1.243E+107.782E+09 6.132E+09 3.261E+09 2.611E+09 2.365E+09 7.594E+097.594E+09 5.062E+09 1.488E+09 1.488E+09992000000480000000480000000240000000 284200096950009694596.5 1.238E+0972******* 1.019E+09860663019603858273843520558 ------------------------------------2.243E+09 1.835E+09 1.372E+098579293006086790004854555003581029002685428001879500001.336E+10 1.036E+10 5.008E+09 5.441E+09 3.121E+092.26E+09 1.244E+097225169006348361002.302E+10 1.966E+10 1.135E+108.927E+09 5.838E+09 4.732E+09 2.941E+09 2.075E+09 1.906E+091.594E+09 1.091E+0956820530072051000034681920031569420011044260072073000523852002.461E+10 2.075E+10 1.192E+109.647E+09 6.185E+09 5.047E+093.052E+09 2.147E+09 1.959E+09 6.446E+10 5.131E+10 3.145E+10 2.208E+10 1.397E+10 1.118E+10 6.312E+094.758E+09 4.324E+092003200220012000401057100473476004008140022442600 900000003514800--4533800 437606600182461100139104500120830000 1845460027343003758000--419152000179726800135346500120830000 252531300917973004224370029332100 69701400235850001448460057169600 --------69701400235850001448460057169600 636831100441546200211641700187714300----------------1.894E+09790552600449103000422387500-----------------553900-686500------------473006300287162300174180200126131800 473006289287162314174180213126131826 --------269337500537665003271370036009200 203989400464240002553960036009200 6534800073425007174100--44727651217400102195961722119340 --------704800890300--------------------787222300362872600228853500184260400 2.681E+09 1.153E+09677956500606647900 279314300325036000199770100209000000----------------379615500223323000124048000125806400 124442000939473005542060063763000 2551735001293757006862740062043400 123385200369402001506010018612900248343001630210084187004803800 98183500167223001745060013678500 4942830031396800119486009436900 ------------615004032100 49428300313968001188700054049001500000070556001000000015000000 --------9699530006570378003866961003963385008000000220000003038890040722200 ----------------------------------------------------------------8000000220000003038890040722200 977953000679037800417085000437060700 240000000180000000180000000180000000 844945421596168.6938291------------------914323004603330014541400854500 52405610024465520066291800-11267300 1.7E+09471284700260871500169587100 30914003102600----1.704E+094743873002608715001695871002.681E+09 1.153E+09677956500606647900。

机器人2018年财务分析详细报告-智泽华

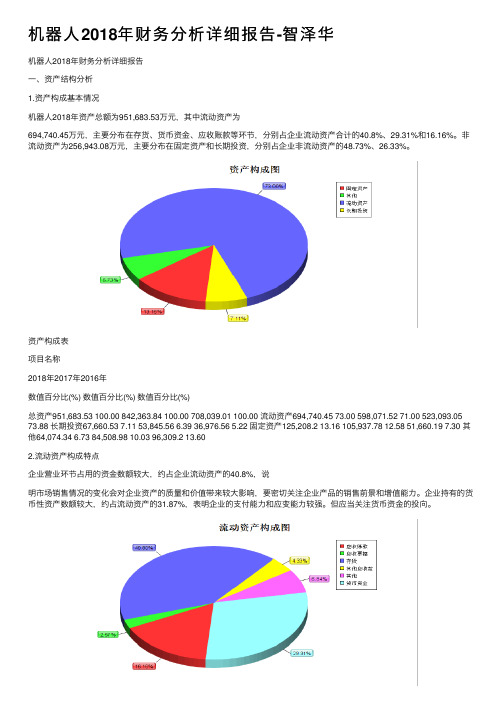

机器⼈2018年财务分析详细报告-智泽华机器⼈2018年财务分析详细报告⼀、资产结构分析1.资产构成基本情况机器⼈2018年资产总额为951,683.53万元,其中流动资产为694,740.45万元,主要分布在存货、货币资⾦、应收账款等环节,分别占企业流动资产合计的40.8%、29.31%和16.16%。

⾮流动资产为256,943.08万元,主要分布在固定资产和长期投资,分别占企业⾮流动资产的48.73%、26.33%。

资产构成表项⽬名称2018年2017年2016年数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)总资产951,683.53 100.00 842,363.84 100.00 708,039.01 100.00 流动资产694,740.45 73.00 598,071.52 71.00 523,093.05 73.88 长期投资67,660.53 7.11 53,845.56 6.39 36,976.56 5.22 固定资产125,208.2 13.16 105,937.78 12.58 51,660.19 7.30 其他64,074.34 6.73 84,508.98 10.03 96,309.2 13.602.流动资产构成特点企业营业环节占⽤的资⾦数额较⼤,约占企业流动资产的40.8%,说明市场销售情况的变化会对企业资产的质量和价值带来较⼤影响,要密切关注企业产品的销售前景和增值能⼒。

企业持有的货币性资产数额较⼤,约占流动资产的31.87%,表明企业的⽀付能⼒和应变能⼒较强。

但应当关注货币资⾦的投向。

流动资产构成表项⽬名称2018年2017年2016年数值百分⽐(%) 数值百分⽐(%) 数值百分⽐(%)流动资产694,740.45 100.00 598,071.52 100.00 523,093.05 100.00 存货283,429.27 40.80 222,384.28 37.18 169,843.52 32.47 应收账款112,287.09 16.16 103,017.66 17.22 80,970.39 15.48 其他应收款30,070.57 4.33 5,383.32 0.90 3,964.99 0.76交易性⾦融资产0 0.00 0 0.00 0 0.00 应收票据17,828.83 2.57 20,012.68 3.35 11,743.62 2.25 货币资⾦203,598.61 29.31 129,001.59 21.57 139,135.5 26.60 其他47,526.08 6.84 118,272 19.78 117,435.03 22.453.资产的增减变化2018年总资产为951,683.53万元,与2017年的842,363.84万元相⽐有较⼤增长,增长12.98%。

桂林三金2018年财务分析详细报告-智泽华

桂林三金2018年财务分析详细报告一、资产结构分析1.资产构成基本情况桂林三金2018年资产总额为340,613.03万元,其中流动资产为212,665.8万元,主要分布在货币资金、应收票据、存货等环节,分别占企业流动资产合计的57.24%、24.06%和6.98%。

非流动资产为127,947.23万元,主要分布在固定资产和无形资产,分别占企业非流动资产的74.45%、13.15%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的81.3%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为340,613.03万元,与2017年的322,956.46万元相比有所增长,增长5.47%。

4.资产的增减变化原因以下项目的变动使资产总额增加:货币资金增加48,381.93万元,固定资产增加14,701.78万元,应收账款增加937.58万元,预付款项增加459.09万元,无形资产增加352.09万元,交易性金融资产增加0.13万元,共计增加64,832.59万元;以下项目的变动使资产总额减少:长期待摊费用减少65.88万元,递延所得税资产减少124.28万元,应收票据减少226.2万元,其他应收款减少228.06万元,长期投资减少2,578.92万元,存货减少5,034.77万元,在建工程减少12,280.02万元,其他流动资产减少26,637.9万元,共计减少47,176.03万元。

增加项与减少项相抵,使资产总额增长17,656.57万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例基本合理。

其他应收款所占比例基本合理。

存货所占比例基本合理。

6.资产结构的变动情况从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2017年相比,资产结构趋于恶化。

三一重工财务报表分析

三一重工——财务报表分析600031三一重工财务报表分析一、公司简介三一重工股份有限公司是由三一集团有限公司控股的工程机械行业龙头企业,于2000年12月8日成立,2003年7月3日在上海证券交易所上市交易。

公司不仅是全球最大的混凝土机械制造商,也是中国最大、全球第六的工程机械制造商,产品线覆盖的工程机械制造商,产品线覆盖混凝土机械、筑路机械、挖掘机械、桩工机械、起重机械、非开挖施工设备、港口机械、风电设备等全系列。

其中,混凝土机械、桩工机械、履带起重机为国内第一品牌,混凝土泵车全面取代进口,国内市场占有率达57%。

目前,三一重工在全国已建有15家6S中心。

未来几年内,将在全国31个省会城市、直辖市、200多个二级城市开设6S中心。

在全球拥有169家销售分公司、2000多个服务中心、7500多名技术服务工程师。

近年,三一重工相继在印度、美国、德国、巴西投资建设研发和制造基地。

自营的机制、完善的网络、独特的理念,将星级服务和超值服务贯穿于产品的售前、售中、售后全过程。

公司贯彻“守正出奇”、“转型”发展战略,高度重视创新,2015年力争实现营收10%以上增长,做出具体规划包括:1、加强市场开拓与价值销售,聚焦海外国家销售和主打产品推广;2、严格控制成本费用和经营风险,努力降低盈亏平衡点,并建立费用管控长效机制;3、借助互联网的思维、商业模式和技术实现跨越,推进互动式营销、大数据应用、CRM、智能化制造示范等项目;4、加快转型,培育新的利润增长点,如国际化、PC装备、工业4.0、工程机械后市场等。

二、行业分析公司所属行业为工程机械行业,机械行业是整个国民经济的基础性工业与重要支柱产业,机械产品既可以是终端产品(比如机床、挖掘机),也可以是零部件产品(比如齿轮、弹簧);既可以是最终消费品(比如家用机器人、游轮),也可以是生产经营设备(比如机床、起重机)。

因此,机械行业的繁荣与否与实体经济相关度极高。

随着我国经济步入新常态,机械行业也步入新常态,主要特征包括以下方面:第一,行业增速下降,主要产品产量、行业毛利率、收入及利润增速持续下滑。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

三一重工2018年财务分析详细报告

一、资产结构分析

1.资产构成基本情况

三一重工2018年资产总额为7,377,472.3万元,其中流动资产为

5,189,594.2万元,主要分布在应收账款、货币资金、存货等环节,分别占企业流动资产合计的38.8%、23.09%和22.34%。

非流动资产为2,187,878.1万元,主要分布在固定资产和无形资产,分别占企业非流动资产的54.24%、17.73%。

资产构成表

2.流动资产构成特点

企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的41.8%,应当加强应收款项管理,关注应收款项的质量。

企业持

有的货币性资产数额较大,约占流动资产的27.38%,表明企业的支付能力和应变能力较强。

但应当关注货币资金的投向。

流动资产构成表

3.资产的增减变化

2018年总资产为7,377,472.3万元,与2017年的5,823,769万元相比有较大增长,增长26.68%。

4.资产的增减变化原因

以下项目的变动使资产总额增加:货币资金增加788,139.3万元,存货增加395,273.8万元,应收账款增加176,772.6万元,交易性金融资产增加155,671.9万元,长期投资增加146,832.5万元,其他流动资产增加100,685万元,预付款项增加28,421.8万元,应收利息增加13,791.2万元,一年内到期的非流动资产增加2,337.6万元,其他非流动资产增加1,187.9万元,长期待摊费用增加1,124.6万元,商誉增加22.3万元,共计增加1,810,260.5万元;以下项目的变动使资产总额减少:工程物资减少1,127.8万元,在建工程减少3,101.8万元,开发支出减少15,071.5万元,应收票据减少

20,512.4万元,无形资产减少21,231.2万元,其他应收款减少22,313.7万元,递延所得税资产减少29,961.6万元,固定资产减少93,819.4万元,共计减少207,139.4万元。

增加项与减少项相抵,使资产总额增长1,603,121.1万元。

5.资产结构的合理性评价

从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

其他应收款所占比例基本合理。

存货所占比例基本合理。

2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

6.资产结构的变动情况

与2017年相比,2018年应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,与2017年相比,资产结构没有明显的恶化或改善情况。

主要资产项目变动情况表

二、负债及权益结构分析

1.负债及权益构成基本情况

三一重工2018年负债总额为4,127,261万元,资本金为780,071.1万元,所有者权益为3,250,211.3万元,资产负债率为55.94%。

在负债总额中,流动负债为3,393,535.8万元,占负债和权益总额的46%;短期借款为

541,674.6万元,非流动负债为733,725.2万元,金融性负债占资金来源总额的17.29%。

负债及权益构成表

2.流动负债构成情况

企业短期融资性负债所占比例较大,约占流动负债的40.73%,表明企业的偿债压力较大。

企业经营活动派生的负债资金数额较多,约占流动负

债的29.89%。