原油套期保值业务方案

套期保值原理及操作方法

套期保值原理及操作方法套期保值是指企业为了规避外汇风险,利用金融工具或交易方式,在未来一段时间内以特定价格和数量购买或出售外币,以锁定预期交易中的外币兑换率。

其目的是通过对冲来自汇率波动带来的风险,保护企业在国际贸易中的利益和利润。

套期保值操作的方法有以下几种:1. 前向套期保值:企业根据预期所需外币金额和时间,与银行签署未来交割的外汇合同。

合同中规定了特定交割时间和交割价格。

企业既可以长期套期保值,也可以短期套期保值,根据业务和交易的特点而定。

2. 期货套期保值:企业可以通过期货合约来实施套期保值。

期货合约是在交易所进行标准化交易的金融衍生工具,具有预先约定的交割价格和交割时间。

企业可以根据预期的外汇需求,选择适合的期货合约进行套期保值。

3. 期权套期保值:企业在购买或销售订单还未达成时,可以购买或出售期权来实施套期保值。

期权是一种购买或出售标的资产的权利,但并不是义务。

期权可以对冲企业面临的汇率下跌风险,同时确保企业在汇率上升时能够从利率差异中获利。

4. 财务套期保值:企业可以通过财务工具来实施套期保值,例如货币互换、货币掉期等。

这些工具与金融机构签署合约,通过交换本币和外币的利息或本金来实现套期保值的目的。

在进行套期保值操作时,企业需要注意以下几点:1. 分析市场:在决定套期保值策略时,企业需要对市场进行全面、综合的分析,包括经济、政治和货币政策等方面的因素。

这有助于企业做出正确的决策,选择适合的套期保值工具。

2. 制定风险管理策略:企业需要制定套期保值的风险管理策略,包括确定套期保值的时间、金额、交割价格等因素。

这有助于企业根据实际需求进行套期保值,降低汇率波动带来的风险。

3. 选择适合的套期保值工具:根据企业的需求和市场情况,选择适合的套期保值工具。

不同的工具有其优缺点,企业需要根据自身情况选择最适合的方式。

4. 监测和评估:企业需要定期监测和评估套期保值策略的有效性和风险管理的效果。

原油套期保值业务方案

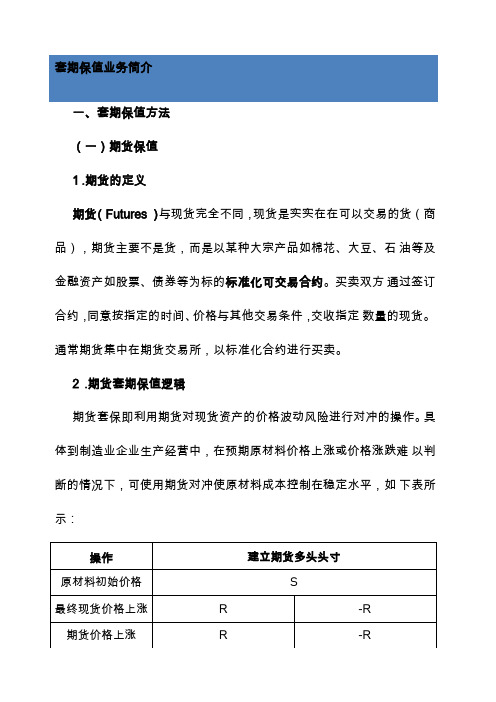

一、套期保值方法(一)期货保值1.期货的定义期货(Futures )与现货完全不同,现货是实实在在可以交易的货(商品),期货主要不是货,而是以某种大宗产品如棉花、大豆、石油等及金融资产如股票、债券等为标的标准化可交易合约。

买卖双方通过签订合约,同意按指定的时间、价格与其他交易条件,交收指定数量的现货。

通常期货集中在期货交易所,以标准化合约进行买卖。

2.期货套期保值逻辑期货套保即利用期货对现货资产的价格波动风险进行对冲的操作。

具体到制造业企业生产经营中,在预期原材料价格上涨或价格涨跌难以判断的情况下,可使用期货对冲使原材料成本控制在稳定水平,如下表所示:注:未考虑基差,即现货与期货市场的价格差。

实际上,期货套期保值是将波动相对较大的价格风险转化为波动相对较小的基差风险。

在不考虑基差风险的情况下,利用现货和期货价值比1:1的方式可以实现最终原材料成本完全不受价格变动的影响。

(二)期权套期保值逻辑1.期权的定义期权(Options)是一种选择的权利,即买方能够在未来的特定时间或者一段时间内按照事先约定好的价格买入或者卖出某种约定好的商品的权利。

给予买方(或持有者)购买或出售标的资产的权利,期权持有者可以在规定的时间内选择买或者不买、卖或者不卖,即可以行使该权利,也可以放弃该权利,而期权的卖出者则负有相应的义务。

目前,交易量较大的原油期权有纽约商品交易所的轻质低硫原油期货期权,洲际交易所的布伦特原油期货期权。

2.期权套期保值逻辑期权套保即是通过买入期权进行套期保值的方式,在预期原材料价格上涨或价格涨跌难以判断的情况下,以买入普通看涨期权(香草期权)为例,如下表所示:买入期权成本I期权收益R-I最终原材料成本=S+R-(R-I)=S+I对冲成本买入期权成本I适用情形预期现货价格上升,希望锁定原材料成本期权买方属于权利方,价格不利变动时(价格下跌)可以选择不行期权图形权,上图中,最大的亏损即为期权的权利金I,而价格有利变动时(价格上涨)则可以获得超额收益,对冲原材料价格上涨风险。

国有企业套期保值研究--以石油公司上游企业套期保值业务为例

87经营管理摘 要:2020年油价暴跌使石油企业生产经营面临严峻挑战,引发了市场讨论套期保值的热潮。

石油生产商作为实货市场的天然多头,长期存在保值需求,目的是管理基准油价下跌带来的原油销售收入下降的风险。

从国际上看,上下游一体化国际石油公司的上游企业在集团内被视为生产单元,一般不对自身产量单独进行保值操作,而是通过集团公司的一体化运营实现对冲;独立石油生产商作为利润中心,套期保值需求强烈但操作策略差异很大,部分生产商采取连续保值策略,但另一部分生产商择机保值或不进行保值操作;与国家预算紧密捆绑的国家石油公司,通常原油产量远大于炼油能力,但由于缺乏对手盘,多数未进行原油保值,仅有产量相对较小的产油国(例如墨西哥)进行了保值操作。

国内石油公司对套期保值的认识仍处于探索阶段,未形成制度化、可持续性的保值策略,多数上游企业未对其原油产量进行套期保值。

建议国内企业提高对套期保值的认识,通过建立连续、明确的保值策略,科学、符合市场化的考核机制,严格的风控制度,同时加强专业人才培养,持续提升应对价格风险的管理能力。

关键词:套期保值;国有企业;石油生产商Abstract :A lot of oil producers face huge difficulties during 2020 while oil price has collapsed, which has triggered the upsurge of hedging in the market. Oil producers, as natural bulls in the physical market, have a long-term need to preserve value in order to manage the risk of lower crude sales revenues as benchmark prices fall. From the international perspective, integrated international oil companies are regarded as production units within the group that generally do not maintain the value of their own output separately, but realize hedging through the integrated operation of the group company. As the profit center, independent oil producers have strong hedging demands but different operation strategies. Some adopt continuous hedging strategies, while others selectively adopt hedging or do not. National oil companies, which are tightly bound to national budgets, typically produce much more crude oil than their refining capacity and most of them do not adopt hedging since they lack rivals means. Only such relatively small producers as Mexico has did that. The cognition of hedging of domestic oil companies is still in the exploratory stage, and lack of institutionalized and sustainable hedging strategy. Most upstream companies have not adopted hedging for their crude oil output. It is suggested that domestic enterprises should improve their understanding of hedging by establishing continuous and clear hedging strategies, scientific and market-oriented assessment mechanism, strict risk control system, and strengthening professional personnel training to continuously improve the management ability of coping with price risk.Key words :hedge; state-owned enterprises; oil producers国有企业套期保值研究——以石油公司上游企业套期保值业务为例王文浩,李勇,王冠星,孙亚飞( 中化石油勘探开发有限公司)Research on hedging of state-owned oil producersWANG Wenhao, LI Yong, WANG Guanxing, SUN Yafei (Sinochem Petroleum Exploration & Production Co., Ltd.)88INTERNATIONAL PETROLEUM ECONOMICS 国际石油经济Vol.28, No.122020套期保值(Hedging)通常被看作是一种价格保护行为,因而也被称为对冲交易。

中石油套期保值案例

中石油套期保值案例

中石油是全球最大的石油公司之一,它经营着庞大的石油、天然气和

化工业务。

在石油价格波动不定的市场环境下,中石油为了规避价格

风险,采用了套期保值的方式来保护公司的盈利。

中石油套期保值的具体案例是:2014年,中石油通过在国际市场上购买原油期货合约,对其采购原油的价格进行了锁定。

当时,国际原油

价格一直处于下跌趋势,因此中石油采取了这种策略来避免价格风险。

随着时间的推移,国际原油价格不断下跌,但中石油的采购成本得到

了控制。

而在2016年,国际原油价格开始回升,但由于中石油已经锁定了价格,因此公司的成本保持稳定。

这种策略帮助中石油避免了价

格波动对公司业绩的影响,保护了公司的利润。

中石油通过套期保值来控制价格风险的案例,在行业内得到广泛的关

注和认可。

这种策略不仅帮助中石油避免了潜在的财务损失,还提高

了公司在国际市场上的竞争力,增强了投资者的信心。

然而,套期保值也存在风险,如果公司的市场预测不准确,就会导致

损失。

因此,在实施套期保值策略之前,公司需要进行充分的市场分

析和风险评估,确保决策的准确性和可行性。

原油储备保障措施

原油储备保障措施随着全球能源需求的不断增长以及能源供应的不稳定性,原油作为一种重要的能源资源被广泛应用于各个领域。

在确保能源供应的同时,保障原油储备是一项至关重要的工作。

本文将重点探讨相关的安全措施,以确保原油储备的可靠性和持续性。

1. 多元化来源多元化的原油来源是确保储备安全的一个关键因素。

通过与多个国家和地区建立合作关系,保持供应渠道的多样性,可以降低对于某一特定地区的依赖性。

此外,建立企业间的战略合作伙伴关系,共同采购原油,也可以确保储备的可靠性。

2. 储备量保证在确定储备量时,需要充分考虑国内外的市场需求和供应能力。

通过对市场状况的监测和分析,以及与供应商的密切合作,政府可以合理制定储备量目标,并确保储备量的及时补充和更新。

此外,为了应对突发事件或紧急情况,政府可以建立应急储备,并按照一定的经验指导原则进行管理和调度。

3. 设施安全原油储备设施的安全是保障储备的关键环节之一。

首先,需要建立健全的设施安全管理制度,明确责任和权限,并制定相应的应急预案和演练计划。

同时,定期进行设施安全评估和隐患排查,加强设施的防火、防爆和防盗措施,确保设施的正常运行和储备的安全性。

4. 质量保障原油储备的质量是保障能源供应和使用的一个重要方面。

为了确保储备原油的质量稳定,应严格遵守国家和国际的质量标准和规定,建立完善的采购和检测机制。

对于储备原油的采购,应选择可靠的供应商,并加强与供应商的合作与沟通,确保原油的品质和可靠性。

在储存和使用过程中,需要进行定期的质量检查和监测,及时处理可能存在的问题,确保储备原油的质量符合要求。

5. 科技支持科技的发展为原油储备提供了更多的保障手段。

通过使用先进的监测和控制技术,可以实现对储备设施和原油品质的实时监控和管理。

同时,利用现代化的信息系统和物联网技术,可以实现对储备量、质量和供应链的全面管理和追踪。

此外,应积极探索和应用新能源技术,以降低对原油的依赖程度,提高能源的可持续性和安全性。

石油期货的套期保值

盛年不重来,一日难再晨。

及时宜自勉,岁月不待人。

北京物资学院 &一德期货” 2015 年度期货奖学金评比论文题目:浅析对“原油期货”套期保值的问题及对策院别:经济学院导师:焉圣鹏姓名:万鹏完成日期:2015年8月28日浅析对“原油期货”套期保值面临的问题及对策摘要套期保值是指企业通过持有者与其现货市场头寸相反的期货合约,或将期货合约作为其现货市场未来要进行的交易替代物,以期对冲价格风险的方式。

随着当今世界经济全球化的发展,我国经济与世界经济的联系日益紧密,从而导致世界经济对我国经济的影响也越来越大。

而自1993 开始我国成为石油净进口国后,我国石油进口的数量和比例便不断上升,世界石油价格的波动对我国石油价格的影响也日益严重。

在这种状况之下,石油期货的套期保值也逾显重要。

本文围绕世界原油价格变动对我国石油企业如何运用套期保值防范和规避风险在这方面存在的问题作出相关解析,以及实现原油套期保值的实现意义重大,借鉴国外成功经验也对我国开展原油期货交易品种以供远期思考。

关键词:原油期货、套期保值、风控措施前言: 在2014 年国际原油价格波动起伏大,总体下跌的趋势。

国际主要油价震荡下跌且波动幅度不断扩大,相比前几年的油价整体走势平稳状态是无法比例的。

当国际油价由100 美元跌至50 美元大关一下。

因此,企业要积极应对国际金融状况,处于什么形式采取不同的套期保值策略。

对我国三家石油垄断行业有着不同的影响,第一:对能源的依存度却不同,中石化没有上游的石油勘探基地,主要以海外进口,如果国际油价在远期下跌势必对中石化在提前下单购进现货时成本上升,无法实现预期利润。

中石油、中海油建立了自己的石油勘探基地,如果国际原油期货也出现下跌时,出产的原油现货无疑会导致减值。

而我国还没有原油期货交易市场,无法公平参与原油期货的国际油价定价话语权,只能被动接受欧美所定游戏规则和监管机制。

所以我国石油企业受价格风险影响大,无法控制成本,锁定利润空间。

套期保值案例

套期保值案例套期保值是指企业通过与金融机构签订合约,利用金融工具对价格波动进行规避的一种风险管理工具。

下面是一个关于套期保值的案例。

某汽车制造厂家为了规避原油价格波动带来的风险,决定进行套期保值。

厂家预计在未来半年内需要大量使用原油进行生产,而原油价格受国际政治和经济因素的影响波动较大。

为了避免原油价格上涨导致成本增加,厂家决定与银行签订原油期货合约进行套期保值。

厂家询问了多家银行,最终选择了一家信誉较好的银行进行合作。

双方签订了一年期的原油期货合约,厂家以每桶100美元的价格购买了1000桶原油期货合约。

合约到期时,如果原油价格上涨至120美元,厂家可以利用合约以100美元的价格购买1000桶原油,从而避免了因价格上涨而导致的成本增加。

合同到期时,厂家只需要支付合约中规定的100美元/桶的价格即可,无论实际市场价格如何。

在合同期内,原油价格出现了大幅上涨,达到了120美元/桶。

厂家购买了1000桶原油,实际支出了100,000美元,但由于套期保值的存在,实际成本仍然是100,000美元。

这样,厂家在价格上涨的情况下,成功规避了风险,保持了成本的稳定。

即使在合同期间原油价格下跌至80美元/桶,厂家仍然需要支付100美元/桶的价格购买原油,但这相对于市场价格来说也是一种保护。

通过套期保值,企业可以在原材料价格波动较大的情况下保持成本的稳定,避免了价格风险给企业带来的损失。

套期保值不仅可以应用于原油等大宗商品的交易中,还可以应用于股票、货币等金融市场中,为企业提供有效的风险管理工具。

在全球经济不稳定和市场不确定性较高的背景下,套期保值具有重要的意义和应用前景。

对于需求大量原材料的企业来说,套期保值可以帮助其有效控制成本,提高竞争力。

刘强_财务治理_110104010_浅析对原油期货套期保值的问题及计谋.doc

。交易所在治理会员时有两种方案,一种是采纳股分制交易所而另一种是事业法人型交易所[4]。慢慢改革借鉴国外的股分制交易所,拥有自己的资产,才最终慢慢标准。

基差是指某一特定地址某种商品或资产的现货价钱或相同商品或资产的某一特按期货合约价钱差的价差[8].也即是基差=现货价-期货价钱[2]。基差变更对套期保值的成效有专门大的阻碍,理论上,基差具有收敛性,随着到期日接近,现货指数与期货指数价钱渐趋一致,由于期货市场具有价钱发觉功能前者随着后者变更而变更。但如果是对冲合约与交割现货合约在到期日不一致将存在此风险。

六.致谢.............................................9

七.参考文献.........................................10

浅析对“原油期货”套期保值面临的问题及计谋

摘 要

套期保值是指企业通过持有者与其现货市场头寸相反的期货合约,或将期货合约作为其现货市场以后要进行的交易替代物,以期对冲价钱风险的方式。随着现今经济全世界化的趋势,世界各国无不以例外与那个大集体相融合。我国经济进展也不断地创新相关金融工具,因此在金融市场上套期保值扮演着重要的角色。本文围绕能源(一下简称原油)价钱变更对我国石油企业如何运用套期保值防范和规避风险在这方面存在的问题作出相关解析,和实现原油套期保值的实现意义重大,借鉴国外成功体会也对我国开展原油期货交易品种以供远期试探。

原油套期保值业务方案

原油套期保值业务方案现在,我将提供一个包含1200字以上的原油套期保值业务方案,以帮助您更好地理解和应用这一工具。

I.引言原油市场的价格波动对石油公司或其他使用大量原油的企业来说是一个重要的商业挑战。

这种价格波动可能对企业的盈利能力和资金流动性产生负面影响。

因此,为了降低这些风险,原油套期保值成为一种常见的管理工具。

本方案将介绍原油套期保值的基本概念、操作方法和风险管理策略。

II.原油套期保值的基本概念原油套期保值是一种使用期货合约锁定未来原油价格的方法。

石油公司或其他相关企业可以通过购买或卖出期货合约来锁定未来一定时间内的原油价格。

这样一来,无论市场价格如何波动,企业都能以合同锁定的价格购买或出售原油,从而减少价格波动对其经营业绩的影响。

III.原油套期保值的操作方法1.确定套期保值策略:企业需要确定套期保值的时间、数量和期限。

这取决于企业对原油的需求和供应情况,以及其对市场价格波动的预期。

2.选择交易所和期货合约:企业需要选择一个合适的交易所和期货合约进行套期保值交易。

常见的交易所包括芝加哥商品交易所(CME)和伦敦金属交易所(LME)等。

3.购买或卖出期货合约:企业可以根据实际需求购买或卖出期货合约。

如果企业预计原油价格将上涨,可以选择卖空期货合约;如果企业预计原油价格将下跌,可以选择买入期货合约。

4.定期调整仓位:企业可以根据市场价格波动情况来调整期货合约的持仓。

如果市场价格上涨,企业需要增加期货合约的持仓;如果市场价格下跌,企业可以减少期货合约的持仓。

5.结算和履约:在期货合约到期时,企业需要根据合约规定支付或收取相应的费用。

如果企业实际购买或出售原油,需要进行现货交割;如果企业不需要实际交割原油,可以进行现金结算。

IV.原油套期保值的风险管理策略为了管理原油套期保值的风险,企业可以采取以下几种策略:1.多样化套期保值策略:企业可以采用不同的套期保值策略来降低风险。

例如,可以同时进行多个期货合约的买卖,以减少单一合约波动对企业盈利能力的影响。

套期保值方案

套期保值方案是一种用于降低风险和保护企业利润的金融工具。

它在国际贸易中得到广泛应用,对于那些面临外汇风险的企业来说,是一种非常实用的标准化金融工具。

首先,让我们了解一下套期保值的基本原理。

套期保值是指通过在期货市场上建立相对互补的头寸来对冲预计的价格风险。

这样,无论市场价格如何波动,企业都能够确保其产品或交易的成本或收入在一定的范围内。

在具体操作上,企业可以通过买入或卖出期货合约,以对冲其持有的现货头寸或即将发生的交易。

的设计和实施需要企业对自身的现金流和业务模式有较为深入的了解。

首先,企业需要分析其产品的定价模式,并且了解市场对于相关商品价格变动的预期。

同时,还要考虑自身的风险承受能力和资金状况。

这些信息将有助于企业选择合适的套期保值策略。

可以为企业提供一定的保护,尤其是在面临外汇波动风险时。

举个例子,假设某企业计划进口一批原材料,其成本将直接受到汇率波动的影响。

如果企业预计本币将贬值,那么它可以通过卖出目标货币的远期合约来锁定将来购汇的价格,从而降低成本。

而在出口企业方面,如果预计本币将升值,那么它可以通过买入目标货币的远期合约来锁定将来销售货币的价格,以稳定收入。

然而,也面临着一些挑战和风险。

首先,市场预期的不确定性可能导致无法完全抵御价格风险。

如果企业的预测错误,可能导致额外的损失。

此外,需要企业承担一定的成本,包括与交易相关的手续费和资金成本。

因此,在决策时,企业需要综合考虑的优势和成本,以及自身的风险承受能力和目标。

另外,不仅仅适用于大型企业,中小企业也可以从中受益。

在全球化和贸易自由化的背景下,中小企业也面临着外汇波动风险。

因此,他们可以考虑使用来降低风险,确保企业的稳定经营。

总而言之,是一种非常有用的工具,可以帮助企业降低风险和保护利润。

通过理解套期保值的基本原理和风险,企业可以制定和实施合适的套期保值策略,以确保企业在面临外汇波动等价格风险时保持稳定。

这对于促进企业的可持续发展和国际贸易的稳定也起到了积极的作用。

公司原油投资业务管理制度

第一章总则第一条为规范公司原油投资业务,加强风险控制,确保投资收益,特制定本制度。

第二条本制度适用于公司所有从事原油投资业务的部门和个人。

第三条原油投资业务应以追求长期稳定收益为目标,遵循市场规律,合理配置资源,降低风险。

第二章投资原则第四条投资策略(一)投资方向:以全球原油市场为投资标的,关注国际原油价格波动,寻找具有增长潜力的原油投资项目。

(二)投资目标:实现投资收益最大化,保障公司投资安全。

第五条投资原则(一)合规经营:严格遵守国家法律法规,确保投资活动合法合规。

(二)风险控制:建立完善的风险控制体系,降低投资风险。

(三)稳健投资:坚持稳健投资策略,确保投资收益的稳定增长。

第三章投资决策第六条投资决策流程(一)市场调研:对全球原油市场进行深入研究,分析市场供需、价格波动等因素。

(二)项目筛选:根据投资原则,筛选具有增长潜力的原油投资项目。

(三)风险评估:对投资项目进行全面风险评估,包括政治风险、市场风险、财务风险等。

(四)投资决策:经公司投资决策委员会审议,确定投资方案。

第四章投资执行第七条投资执行(一)签订投资协议:与被投资方签订投资协议,明确双方权利义务。

(二)资金管理:按照投资计划,合理分配投资资金,确保资金安全。

(三)投资监控:定期对投资项目进行跟踪,了解项目进展情况。

第五章风险控制第八条风险控制措施(一)建立风险预警机制:对市场风险、政治风险、财务风险等进行实时监测。

(二)分散投资:合理配置投资资金,降低单一投资项目的风险。

(三)风险管理:对投资项目进行全面风险评估,采取有效措施降低风险。

(四)应急预案:制定应急预案,应对突发事件。

第六章监督检查第九条监督检查(一)定期检查:公司内部审计部门定期对原油投资业务进行检查。

(二)外部审计:委托专业机构对原油投资业务进行年度审计。

第七章附则第十条本制度由公司投资决策委员会负责解释。

第十一条本制度自发布之日起施行。

(注:本制度仅供参考,具体内容可根据公司实际情况进行调整。

必读油气生产企业商品套期保值系列之:概述.doc

【必读】油气生产企业商品套期保值系列之:概述2014年最后一季度,国际油价上演惊鸿一跳。

行业人士都把目光集中在近些年产量突飞猛进的北美独立油气公司上——他们的产量和资本性支出的削减,甚至是现金流断裂可能成为目前供过于求状况的救命稻草。

然而,行业所期望看到的大幅度减产没有出现,大规模的债务违约和资产出售也没有如期到来——这到底是为什么?除了油服公司和钻机合约的强制性履约之外,我们发现了另外一个及其重要的原因——商品套期保值(Commodity Hedging)。

油气公司的商品套期,一直以来都是业内人士热烈谈论、但却很少有人静下心来深入研究的话题——因为他们复杂、跨领域(金融、石油、会计等)、信息搜集难度大、数据分析和整理工作量巨大——而这正是能源001专业研究所擅长的。

通过研究,能源001发现:很多独立油气公司利用其签订的衍生工具套期合约,早在两三年之前就对原油和天然气价格进行了不同程度的锁定。

独立油气公司在套期合约上大赚特赚,弥补了油价下跌带来的损失。

美国上市公司Pioneer Natural Resources Co (代码PXD)就是一个很典型的例子。

2014年第三季度PXD商品衍生工具损益为341百万美元,而第三季度的净利润为374百万美元,也就是说净利润中有很大一部分为商品衍生工具损益所带来的。

第四季度油价剧烈下跌,PXD的商品衍生工具净损益为696百万美元,而净利润才431百万美元,也就是说,PXD 第四季度的净利润几乎全依赖于其商品衍生工具所产生的巨额收益。

通过上面的例子可以看到,油气生产企业的商品套期活动对其财务数据的影响巨大。

而且大量的油气生产公司很早就对商品价格进行了不同程度的锁定,因而可以在油价大跌的背景下仍然可以保持良好的现金流,并继续投入生产,从而导致了油价下跌之后过剩产能迟迟不消的局面。

商品套期以其巨大的威力影响着油气公司、油气行业乃至金融市场,然而我国对商品套期的研究十分缺乏。

lpg套期保值方案

LPG套期保值方案1. 引言LPG(液化石油气)套期保值是指通过期货合约对LPG价格的波动进行风险管理和利益保护的一种金融工具。

在石油市场的波动性日益增大的背景下,套期保值方案在企业中越来越受到重视。

本文将介绍LPG套期保值的基本概念和方法,以及其对企业风险管理和业务决策的积极影响。

2. LPG套期保值的基本概念LPG套期保值是指在将来的某个时间点上,为了避免价格波动的风险而进行的合约交易。

套期保值的目的是通过期货合约锁定LPG的价格,以避免未来价格的不确定性给企业带来的损失。

在LPG套期保值中,企业可以根据自己的业务需求和市场情况选择不同的期货合约,例如LPG期货合约、石油等相关期货合约等。

通过这些期货合约,企业可以锁定LPG的价格,降低价格波动带来的风险。

3. LPG套期保值的方法3.1 期货交易期货交易是LPG套期保值中常用的方法之一。

企业可以通过期货交易购买或者卖出LPG期货合约,以锁定将来的购买或者销售价格。

例如,一个LPG生产企业预计在下个季度需要购买大量的LPG原料,为了避免价格上涨的风险,该企业可以在现货市场购买对应数量的LPG期货合约。

这样,如果LPG价格在期货合约到期之前上涨,企业可以以合约锁定的价格购买LPG,从而避免损失。

3.2 期权交易期权交易是LPG套期保值中的另一种常用方法。

与期货交易不同的是,期权交易赋予企业权利但不强制履行合约。

企业可以通过购买或者出售LPG期权合约,在未来某个时间点上有权但无义务以约定的价格购买或者销售LPG。

例如,一个LPG销售企业预计在未来几个月内需要大量的LPG供应,为了避免价格上涨的风险,该企业可以购买LPG购买期权合约。

这样,如果LPG价格上涨,企业可以按照约定的价格购买LPG,从而避免损失。

而如果LPG价格下跌,企业可以选择不履行期权合约,以市场价格购买LPG,从而获得更大的利润。

4. LPG套期保值的影响LPG套期保值对企业风险管理和业务决策具有积极影响。

浅析原油期货套期保值的会计处理

浅析原油期货套期保值的会计处理原油期货套期保值是企业在原油价格波动较大的市场环境中,为了规避风险而进行的一种重要的风险管理工具。

在原油期货市场中,企业通过买入或卖出原油期货合约,以锁定将来的原油价格,从而减少市场价格波动带来的不确定性风险。

原油期货套期保值也会涉及到会计处理的问题,本文将从会计的角度对原油期货套期保值进行浅析。

一、原油期货套期保值的基本概念在进行原油期货套期保值操作时,企业需要对套期保值进行会计处理,以反映套期保值的效果和影响。

具体来说,原油期货套期保值涉及到的会计处理主要包括两个方面:一是期货交易的会计处理;二是套期保值关联交易的会计处理。

首先是期货交易的会计处理。

企业在进行原油期货交易时,需要按照相关会计准则对期货交易进行会计处理。

一般来说,企业在购入或卖出期货合约时,需要确认其为可供交割的合约,并按照公允价值确认其期初和期末的账面价值。

企业还需对期货合约的价差变动进行盈亏确认,以反映期货交易的盈亏情况。

在原油期货套期保值中,期货交易的会计处理是非常重要的,它能够反映企业在期货交易中所获得的盈利或亏损情况,为企业提供参考依据。

其次是套期保值关联交易的会计处理。

原油期货套期保值涉及到实物交易和期货交易的组合,在进行套期保值关联交易时,企业还需要对关联交易进行会计处理。

一般来说,企业在进行套期保值关联交易时,需要将期货头寸与实物头寸配对,并进行配对确认。

在确认套期保值关联交易时,企业需要同时确认期货头寸和实物头寸的账面价值,并对相关的套期保值关联交易进行确认处理。

通过对套期保值关联交易的会计处理,企业可以清晰地反映套期保值关联交易的效果和影响,为企业提供决策依据。

在进行原油期货套期保值时,企业还需要对套期保值进行财务报表披露,以向利益相关方展示套期保值的效果和影响。

一般来说,企业在编制财务报表时,需要对套期保值相关的期货合约和套期保值关联交易进行披露。

通过财务报表披露,企业可以向利益相关方展示套期保值的效果和影响,增强财务信息的透明度。

浅析原油期货套期保值的会计处理

浅析原油期货套期保值的会计处理原油期货套期保值是指企业为了规避原油价格波动对业务、生产或经营活动带来的风险,而在交易所购入相应数量的原油期货合约,以锁定未来的原油购买价格,从而降低风险。

因为原油价格波动较大,对企业的经营产生着直接的影响,因此进行原油期货套期保值是一种非常重要的风险管理工具。

原油期货套期保值的会计处理是指企业如何在会计上记录和报告原油期货合约以及相关的套期保值交易。

这涉及到对套期保值的分类、计量和披露等方面的会计处理。

下面将对这些方面进行浅析。

首先是原油期货套期保值的分类。

根据会计准则,套期保值交易应当被分类为现金流量套期保值或者公允价值套期保值。

现金流量套期保值是指企业为了规避未来的现金流量波动所进行的套期保值交易,而公允价值套期保值是指企业为了规避金融资产或负债的公允价值波动而进行的套期保值交易。

对于现金流量套期保值,企业在确认套期保值会计处理时需要判断套期保值是否符合会计准则上的套期保值要求,并且需要进行有效性测试。

对于公允价值套期保值,需要对套期保值工具及被套期保值项目进行公允价值计量,并将公允价值变动分别计入当期损益和其他综合收益。

分类的准确性和有效性测试的进行对于原油期货套期保值的会计处理非常重要。

最后是原油期货套期保值的披露。

根据会计准则,企业在年度财务报告中需要对原油期货套期保值的相关信息进行充分的披露,包括套期保值的分类、计量方法、套期保值工具和被套期保值项目的公允价值变动等方面的信息。

这样可以使投资者和利益相关者对于企业的套期保值交易有着清晰的了解,增加了财务报告的透明度和可比性。

在进行原油期货套期保值会计处理时需要重视披露的相关要求,避免因为披露不充分而引发的信息不对称。

原油期货套期保值是企业进行风险管理的重要手段。

在进行相关的会计处理时,企业需要关注套期保值的分类、计量和披露等方面的要求,保证会计处理的准确性和合规性。

只有这样,企业才能充分发挥原油期货套期保值的风险管理作用,为企业的可持续发展提供保障。

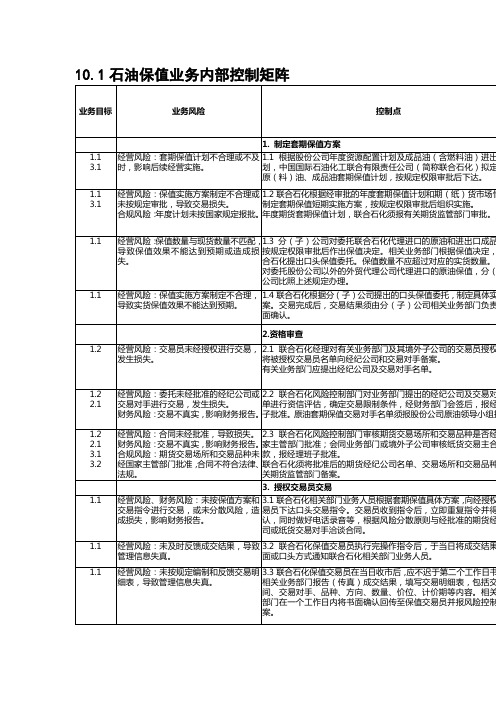

石油保值业务控制矩阵 制度 格式

2.资格审查

1.2 经营风险:交易员未经授权进行交易, 2.1 联合石化经理对有关业务部门及其境外子公司的交易员授权

发生损失。

将被授权交易员名单向经纪公司和交易对手备案。

有关业务部门应提出经纪公司及交易对手名单。

1.2 经营风险:委托未经批准的经纪公司或 2.2 联合石化风险控制部门对业务部门提出的经纪公司及交易对

2.1 追加保证金,导致资产损失,影响财务 结算单,提出结算或追加保证金申请,经保值执行单位负责人审

报告。

不迟于收付款当日报联合石化相关业务部门。相关业务部门审核

后,按规定权限审批并由财务部门收付款或指定境外子公司收付款

2.1 财务风险:未及时编制、审核保值结算 5.2 保值交易平仓或计价结束后,联合石化保值执行人员编制保

1.1 经营风险:保值实施方案制定不合理或 1.2 联合石化根据经审批的年度套期保值计划和期(纸)货市场情

3.1 未按规定审批,导致交易损失。

制定套期保值短期实施方案,按规定权限审批后组织实施。

合规风险:年度计划未按国家规定报批。年度期货套期保值计划,联合石化须报有关期货监管部门审批。

1.1 经营风险:保值数量与现货数量不匹配,1.3 分(子)公司对委托联合石化代理进口的原油和进出口成品

管理信息失真。

面或口头方式通知联合石化相关部门业务人员。

1.1 经营风险:未按规定编制和反馈交易明 3.3 联合石化保值交易员在当日收市后,应不迟于第二个工作日书

细表,导致管理信息失真。

相关业务部门报告(传真)成交结果,填写交易明细表,包括交

间、交易对手、品种、方向、数量、价位、计价期等内容。相关

部门在一个工作日内将书面确认回传至保值交易员并报风险控制

套期保值方案

套期保值方案套期保值是指企业利用金融市场上的衍生产品来实现对现货商品价格的保护,降低由价格波动所引起的风险。

其基本原理是通过购买期货合约来锁定今后某一时间段的价格。

在套期保值方面,企业可以采取以下几种方案:首先,企业可以使用多头套保方案。

多头套保是指企业购买期货合约,以锁定今后期货市场上的价格。

这种方案适用于企业预期价格上涨的情况。

企业可以通过购买期货合约,以固定的价格购买原材料或商品,并在期货合约到期时进行交割。

这样,企业在价格上涨时能够通过期货合约获得利润,并且在价格下跌时不会损失过多。

其次,企业还可以采取空头套保方案。

空头套保是指企业卖空期货合约,以锁定今后期货市场上的价格。

这种方案适用于企业预期价格下跌的情况。

企业可以通过卖空期货合约,以固定价格卖出原材料或商品,并在期货合约到期时进行交割。

这样,在价格下跌时,企业可以通过期货合约获得利润,并且在价格上涨时不会损失过多。

另外,企业也可以采取两头套保方案。

两头套保是指企业同时进行多头和空头套保。

这种方案适用于企业预期价格波动较大的情况。

企业可以同时购买多头和卖空期货合约,以锁定今后期货市场上的价格。

通过这种方式,企业可以在价格上涨或下跌时获得利润,并且不会损失过多。

此外,企业在选择套期保值方案时还需考虑相关的交易费用以及市场流动性等因素。

不同的套期保值方案具有不同的利弊,企业可以根据自身的需求和风险承受能力来选择适合自己的套期保值方案。

总的来说,套期保值是企业应对价格风险的重要工具之一。

通过合理选择套期保值方案,企业可以在价格波动的市场环境中保持稳定的成本和利润,提高企业的竞争力和抗风险能力。

但是,套期保值也存在一定的风险,企业在进行套期保值时需要谨慎评估市场状况和风险因素。

原油套期保值方案研究

原油套期保值方案研究(一)套期保值1.1套期保值涵义套期保值定义:企业为了回避现货价格波动所带来的不利影响,在期货市场买卖与现货数量相当、期限相近、方向相反的同种商品的行为套期保值的基本特征:某一时间点,在现货市场和期货市场对同一种类的商品同时进行数量相等但方向相反的买卖活动,即在买进或卖出实货的同时,在期货市场上卖出或买进同等数量的期货,经过一段时间,当价格变动使现货买卖上出现盈亏时,可由期货交易上的亏盈得到抵消或弥补,以使价格风险降低到最低限度。

(二)案例分析原油多头套期保值案例2019年1月,B公司计划于当年4月份购入10万桶路易斯安娜轻质低硫原油现货,此时,NYMEX轻质低硫原油期货价格为45美元/桶,LLS现货价格为47美元/桶,企业担心未来油价上涨导致采购成本增加,因此在期货上买入对应数量的轻质低硫原油期货合约进行套期保值。

2019年4月,B公司按计划买入10万桶LLS现货,价格为63美元/桶,同时在期货上将多头平仓离场,平仓价为59美元/桶。

原油空头套期保值案例2014年6月,A公司从石油公司手中以108美元/桶的价格购入了10万桶的路易斯安娜轻质低硫原油(LLS),此时,NYMEX轻质低硫原油期货主力合约价格为106美元/桶,A公司为了防止原油库存贬值,决定在期货市场卖出对应数量的轻质低硫原油期货合约进行套期保值。

2014年9月,A公司将LLS 现货以98美元/桶售出,同时以97美元的价格在期货空头头寸平仓。

相关概念:1基差是某一特定商品在某一特定时间和地点的现货价格与该商品近月期货合约的价格之差,即:基差 = 现货价格 - 期货价格。

2)套期保值的实质是将风险较大的单边价格波动转化为风险较小的基差波动3)套期保值者利用基差的有利变动,不仅可以取得较好的保值效果,而且还可以通过套期保值交易获得场外的盈余。

总结:以上2个案例,并未考虑期货换月展期的影响,在空头套期保值中,原油市场已经处于正向市场当中,即远月合约价格高于近月合约价格,空头套期保值选择近月合约,然后在期货合约到期后展期将有额外的展期收益,正向市场下,空头套期保值选择近月合约展期较为有利,而对于多头套保而言,就只能面临额外的展期损失,应该选择远月合约进行套保,减少合约展期。

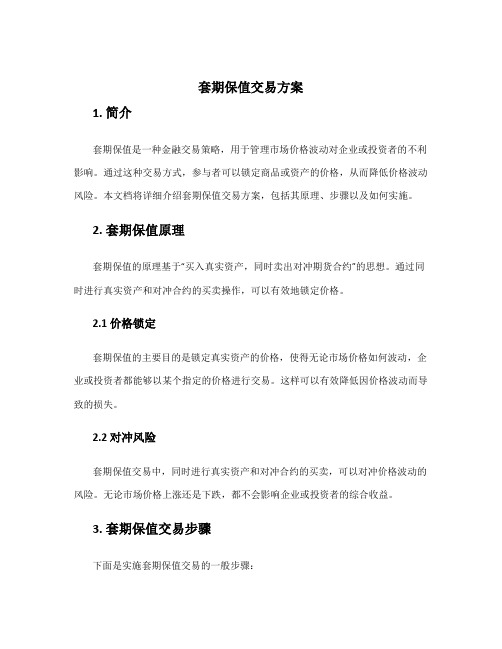

套期保值交易方案

套期保值交易方案1. 简介套期保值是一种金融交易策略,用于管理市场价格波动对企业或投资者的不利影响。

通过这种交易方式,参与者可以锁定商品或资产的价格,从而降低价格波动风险。

本文档将详细介绍套期保值交易方案,包括其原理、步骤以及如何实施。

2. 套期保值原理套期保值的原理基于“买入真实资产,同时卖出对冲期货合约”的思想。

通过同时进行真实资产和对冲合约的买卖操作,可以有效地锁定价格。

2.1 价格锁定套期保值的主要目的是锁定真实资产的价格,使得无论市场价格如何波动,企业或投资者都能够以某个指定的价格进行交易。

这样可以有效降低因价格波动而导致的损失。

2.2 对冲风险套期保值交易中,同时进行真实资产和对冲合约的买卖,可以对冲价格波动的风险。

无论市场价格上涨还是下跌,都不会影响企业或投资者的综合收益。

3. 套期保值交易步骤下面是实施套期保值交易的一般步骤:3.1 确定风险首先,需要对可能的价格波动风险进行分析和评估。

通过研究市场趋势和行业信息,确定真实资产的风险程度。

3.2 制定套期保值策略根据风险评估的结果,制定套期保值策略。

确定套期保值的交易对象、期货合约和交易时间。

3.3 开设交易账户在选择了适合的期货交易所后,开设套期保值交易账户。

填写账户申请表格,并提交所需的材料。

3.4 下单交易通过交易账户,下达买入真实资产和卖出对冲期货合约的交易指令。

确保按照事先确定的价格进行交易。

3.5 监控交易定期检查交易账户的交易记录,并监控市场价格的波动情况。

如有必要,调整套期保值策略以适应市场变化。

3.6 平仓交易在期货合约到期时,根据选择的交易时间进行平仓交易。

根据实际情况,计算套期保值的收益或损失。

4. 实施注意事项在实施套期保值交易时,需要注意以下几点:4.1 资金管理合理规划和管理资金,确保有足够的资金进行套期保值交易。

不要盲目追求高收益,应根据自身风险承受能力确定交易的规模。

4.2 选择合适的期货合约根据套期保值策略和真实资产的特性,选择适合的期货合约进行对冲交易。

套期保值业务年度工作计划

套期保值业务年度工作计划一、前言套期保值是一种常见的金融工具,用于管理和降低市场风险。

在当前不确定的经济环境下,套期保值业务将成为企业风险管理和经营管理的重要组成部分。

因此,制定一份详细的年度工作计划将为企业的套期保值业务带来有效的管理和控制。

二、目标与策略1. 目标:为企业的套期保值业务设定明确的目标,包括降低市场风险、增加收益、提高经营效率等。

2. 策略:- 建立完善的套期保值管理制度,包括套期保值政策、流程、管理责任体系等;- 寻求适合企业的套期保值工具,根据企业的市场风险情况和需求选择合适的套期保值策略;- 加强套期保值业务的风险管理,建立风险监控机制和风险防范措施。

三、详细工作计划1. 制定套期保值政策- 研究国内外套期保值最新政策法规,根据企业实际情况,制定符合企业特点的套期保值管理政策;- 明确套期保值的范围、限额、管理程序和责任,保障套期保值业务的合规性和安全性。

2. 建立套期保值流程- 设立套期保值业务管理流程,确保套期保值业务的操作规范和合规性;- 设立套期保值业务的风险评估流程,保障套期保值业务的风险控制和防范。

3. 培训套期保值实施团队- 培训套期保值实施团队,包括公司高管、财务人员、风险管理人员等,提高套期保值业务的专业水平和执行力;- 定期组织套期保值业务的专业知识培训和经验交流,提升套期保值业务的执行效率和风险管控能力。

4. 确定套期保值工具- 根据企业实际情况和市场风险情况,选择适合企业的套期保值工具,包括远期合约、期权合约、期货合约等;- 建立健全的套期保值工具选择机制,包括风险评估、市场调研等,保障套期保值策略的科学性和有效性。

5. 加强套期保值风险管理- 设立套期保值风险监控体系,确保套期保值业务风险的及时发现和控制;- 制定套期保值业务风险防范措施,包括保险投保、金融产品分散投资等,保障套期保值业务的安全性和稳定性。

6. 定期评估套期保值业务- 设立套期保值业务的定期评估机制,包括套期保值业务的效果评估、风险评估等;- 根据定期评估结果,对套期保值业务的策略和工具进行调整和优化,保障套期保值业务的持续稳健发展。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

一、套期保值方法

(一)期货保值

1.期货的定义

期货(Futures)与现货完全不同,现货是实实在在可以交易的货(商品),期货主要不是货,而是以某种大宗产品如棉花、大豆、石油等及金融资产如股票、债券等为标的标准化可交易合约。

买卖双方通过签订合约,同意按指定的时间、价格与其他交易条件,交收指定数量的现货。

通常期货集中在期货交易所,以标准化合约进行买卖。

2.期货套期保值逻辑

期货套保即利用期货对现货资产的价格波动风险进行对冲的操作。

具体到制造业企业生产经营中,在预期原材料价格上涨或价格涨跌难以判断的情况下,可使用期货对冲使原材料成本控制在稳定水平,如下表所示:

注:未考虑基差,即现货与期货市场的价格差。

实际上,期货套期保值是将波动相对较大的价格风险转化为波动相对较小的基差风险。

在不考虑基差风险的情况下,利用现货和期货价值比1:1的方式可以实现最终原材料成本完全不受价格变动的影响。

(二)期权套期保值逻辑

1.期权的定义

期权(Options)是一种选择的权利,即买方能够在未来的特定时间或者一段时间内按照事先约定好的价格买入或者卖出某种约定好的商品的权利。

给予买方(或持有者)购买或出售标的资产的权利,期权持有者可以在规定的时间内选择买或者不买、卖或者不卖,即可以行使该权利,也可以放弃该权利,而期权的卖出者则负有相应的义务。

目前,交易量较大的原油期权有纽约商品交易所的轻质低硫原油期货期权,洲际交易所的布伦特原油期货期权。

2.期权套期保值逻辑

期权套保即是通过买入期权进行套期保值的方式,在预期原材料价格上涨或价格涨跌难以判断的情况下,以买入普通看涨期权(香草期权)为例,如下表所示:

期权买方属于权利方,价格不利变动时(价格下跌)可以选择不行权,上图中,最大的亏损即为期权的权利金I,而价格有利变动时(价格上涨)则可以获得超额收益,对冲原材料价格上涨风险。

二、套期保值后原材料实际成本

(一)套期保值成本

从进行套期保值时实际花费的角度考虑套保成本,主要包括资金占用成本和交易费用:

套保成本=资金占用*无风险收益率*套保期限+交易手续费+其他费用(无风险收益率即企业占用企业的资金成本);

期货资金占用=期货价格*保证金比率;

期权资金占用=买入期权价格;

(二)最终原材料成本

期货收益=期末期货价-期初期货价

期权收益=期末期权价值-期权价格

最终原材料成本(实际买入价)=期末现货价-期货/期权净收益

案例:某原油加工企业签订了100万桶的原油供应合同,2个月后交货。

原油现货价格为60美元/桶,担心原油价格进一步上涨,有套期保值需求。

一、情景模拟

(一)假设两个月后现货价格上涨至66美元/桶,期货价格上涨至65.5美元/桶

1.期货套期保值策略:

期货盈亏:65.50 – 61.00 = 4.50美元/桶

实际买入价:66.00 - 4.50 = 61.50美元/桶

2.期权套期保值策略:

期权盈亏(期权选择行权):65.50 – 61.00 - 0.6 = 3.9美元/桶实际买入价:66.00 - 3.90 = 62.10美元/桶

(二)假设两个月后现货价格下跌至56美元/桶,期货价格下跌至55美元/桶

1.期货套期保值策略:

期货盈亏:55.00 – 61.00 = -6.00美元/桶

实际买入价:56.00 + 6.00 = 62.00美元/桶

2.期权套期保值策略:

期权盈亏(期权不选择行权):-0.60美元/桶(权利金)

实际买入价:56.00 + 0.60 = 56.60美元/桶

二、期货与期权套期保值特点。