齐商银行2009年年报摘录

中注协发布2009年报审计情况快报(第十一期)

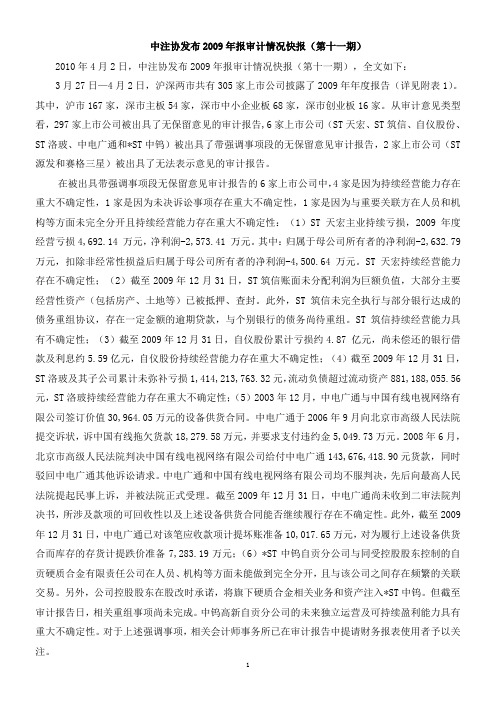

中注协发布2009年报审计情况快报(第十一期)2010年4月2日,中注协发布2009年报审计情况快报(第十一期),全文如下:3月27日—4月2日,沪深两市共有305家上市公司披露了2009年年度报告(详见附表1)。

其中,沪市167家,深市主板54家,深市中小企业板68家,深市创业板16家。

从审计意见类型看,297家上市公司被出具了无保留意见的审计报告,6家上市公司(ST天宏、ST筑信、自仪股份、ST洛玻、中电广通和*ST中钨)被出具了带强调事项段的无保留意见审计报告,2家上市公司(ST 源发和赛格三星)被出具了无法表示意见的审计报告。

在被出具带强调事项段无保留意见审计报告的6家上市公司中,4家是因为持续经营能力存在重大不确定性,1家是因为未决诉讼事项存在重大不确定性,1家是因为与重要关联方在人员和机构等方面未完全分开且持续经营能力存在重大不确定性:(1)ST天宏主业持续亏损,2009 年度经营亏损4,692.14 万元,净利润-2,573.41 万元。

其中:归属于母公司所有者的净利润-2,632.79 万元,扣除非经常性损益后归属于母公司所有者的净利润-4,500.64 万元。

ST天宏持续经营能力存在不确定性;(2)截至2009年12月31日,ST筑信账面未分配利润为巨额负值,大部分主要经营性资产(包括房产、土地等)已被抵押、查封。

此外,ST筑信未完全执行与部分银行达成的债务重组协议,存在一定金额的逾期贷款,与个别银行的债务尚待重组。

ST筑信持续经营能力具有不确定性;(3)截至2009年12月31日,自仪股份累计亏损约4.87 亿元,尚未偿还的银行借款及利息约5.59亿元,自仪股份持续经营能力存在重大不确定性;(4)截至2009年12月31日,ST洛玻及其子公司累计未弥补亏损1,414,213,763.32元,流动负债超过流动资产881,188,055.56元,ST洛玻持续经营能力存在重大不确定性;(5)2003年12月,中电广通与中国有线电视网络有限公司签订价值30,964.05万元的设备供货合同。

中注协发布2009年报审计情况快报

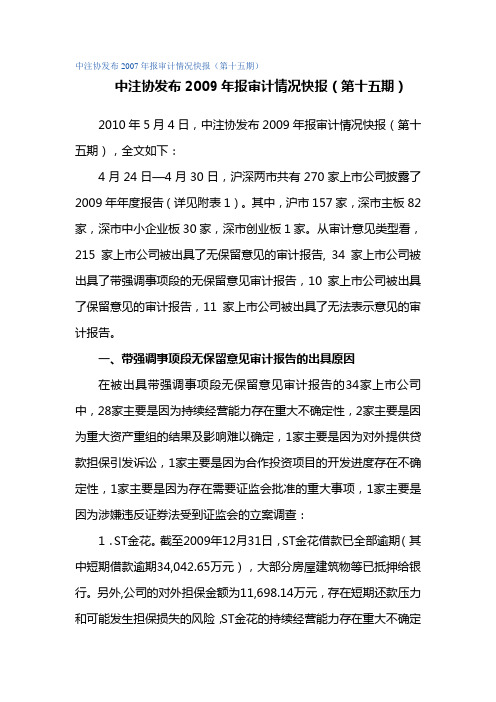

中注协发布2007年报审计情况快报(第十五期)中注协发布2009年报审计情况快报(第十五期)2010年5月4日,中注协发布2009年报审计情况快报(第十五期),全文如下:4月24日—4月30日,沪深两市共有270家上市公司披露了2009年年度报告(详见附表1)。

其中,沪市157家,深市主板82家,深市中小企业板30家,深市创业板1家。

从审计意见类型看,215家上市公司被出具了无保留意见的审计报告, 34家上市公司被出具了带强调事项段的无保留意见审计报告,10家上市公司被出具了保留意见的审计报告,11家上市公司被出具了无法表示意见的审计报告。

一、带强调事项段无保留意见审计报告的出具原因在被出具带强调事项段无保留意见审计报告的34家上市公司中,28家主要是因为持续经营能力存在重大不确定性,2家主要是因为重大资产重组的结果及影响难以确定,1家主要是因为对外提供贷款担保引发诉讼,1家主要是因为合作投资项目的开发进度存在不确定性,1家主要是因为存在需要证监会批准的重大事项,1家主要是因为涉嫌违反证券法受到证监会的立案调查:1.ST金花。

截至2009年12月31日,ST金花借款已全部逾期(其中短期借款逾期34,042.65万元),大部分房屋建筑物等已抵押给银行。

另外,公司的对外担保金额为11,698.14万元,存在短期还款压力和可能发生担保损失的风险,ST金花的持续经营能力存在重大不确定性。

2.鑫新股份。

2009年度,鑫新股份归属于母公司所有者的净亏损为8,647.56万元。

截至2009年12月31日,公司未弥补亏损16,658.38万元,流动负债高于流动资产22,859.06万元。

公司持续经营能力存在重大不确定性。

3.*ST远东。

截至2009年12月31日,*ST远东主营业务连续亏损,与原主业相关的资产已转让,主营业务拟进行转换。

2009年7月召开的临时股东大会审议通过了关于公司非公开发行股份购买资产方案的相关议案并上报证监会审核,但此次重大资产重组方案最终能否成功实施尚难预料,*ST远东的持续经营能力存在重大不确定性。

2009年年报财务数据一览(七)

证券代码证券简称每股收益(元)08年每股收益(元)每股净资产(元)净资产收益率(%)净利润(万元)分配转增预案000006深振业A0.640.30 4.1610.3032630.6710送5派1.20元(含税)000026飞亚达A0.280.26 2.877.977006.7210派1元(含税)000043中航地产0.280.137.720.336286.75利润不分配000050深天马A-0.360.02 1.99-18.16-20563.76利润不分配000059辽通化工0.160.32 5.18 3.1719610.6110派0.4(含税)000158常山股份0.100.17 3.23-1.097502.10利润不分配000410沈阳机床0.050.04 2.42-1.932703.52利润不分配000415*ST 汇通-0.29-0.290.84-21.44-8582.03利润不分配000521美菱电器0.730.06 3.20 5.2030119.83利润不分配000527美的电器0.970.55 4.5419.74189190.1810转5派1(含税)000529广弘控股0.100.85 1.107.695576.56利润不分配000544中原环保0.220.24 1.9111.415872.19利润不分配000547闽福发A0.280.12 4.46 1.316903.81利润不分配000562宏源证券0.790.37 4.4817.68115165.0910派2.75元(含税)000591桐君阁0.100.11 1.840.941992.96利润不分配000609绵世股份0.050.47 2.750.071485.31利润不分配000630铜陵有色0.470.49 4.4210.4360789.0210派1元(含税)000655金岭矿业0.38 1.20 2.8112.8421700.7610派0.2元(含税)000659珠海中富0.170.07 2.817.1311457.8010派0.8元(含税)000661长春高新0.560.15 3.3219.547315.47利润不分配000671阳光城 1.080.55 5.1520.8518136.9610派0.63元转增10股000693S*ST 聚友-0.350.02-0.390.00-6691.63利润不分配000718苏宁环球0.420.40 1.6924.7771401.2210派0.50元(含税)000726鲁泰A0.570.60 3.9414.9357021.8310派2.5元人民币(含税)000795太原刚玉0.03-0.680.85-2.82853.59利润不分配000800一汽轿车 1.000.67 4.6921.35162903.1210派4.27元(含税)000812陕西金叶0.120.05 1.518.064370.80利润不分配000815美利纸业0.050.43 6.070.66812.9410送9转1派1.10元(含税)000823超声电子0.250.25 3.547.0811154.67利润不分配000858五粮液0.860.48 3.7622.64324475.2510派1.5元(含税)000868安凯客车0.080.08 2.15 2.682430.42利润不分配000883三环股份0.170.11 3.21 4.284935.09利润不分配000892ST 星美-0.01 2.91-0.030.00-440.63利润不分配000915山大华特0.150.08 1.91 6.422627.34利润不分配000932华菱钢铁0.040.35 5.570.7712003.81利润不分配000968煤气化0.74 1.33 5.448.1037951.3610派1.5元(含税)000969安泰科技0.390.34 5.127.5817116.8010送1转增7派1元(含税)001696宗申动力0.630.58 2.8521.8837839.9410送2转增5派0.5元(含税)002005德豪润达0.15-0.19 2.01 5.084899.13利润不分配002024苏宁电器0.640.74 3.1219.62288995.6010转5派0.5元(含税)002062宏润建设 1.03 1.28 5.0920.0830944.4610送5派2(含税)002091江苏国泰0.610.53 3.2518.3214752.9810转增2.5派1.5元(含税)002111威海广泰0.350.45 2.9211.565024.74利润不分配002146荣盛发展0.730.46 4.2215.7160954.0210送2转增4派1元(含税)002147方圆支承0.170.49 1.759.233780.3910派0.5元(含税)002170芭田股份0.040.38 1.79 1.421201.69利润不分配002188新嘉联0.140.17 2.73 4.631668.5910转增3派0.5元(含税)002190成飞集成0.320.32 4.117.904178.0710送2转增4派1元(含税)002204华锐铸钢0.720.62 4.9214.2415470.7610派1.29元(含税)002212南洋股份0.570.85 4.4512.5612797.43利润不分配002215诺普信0.680.60 3.1419.6613779.7410派3元(含税)002227奥特迅0.220.48 5.39 3.672422.2310派1元(含税)002236大华股份 1.75 1.7412.4012.7311718.7010送5转增5派6元(含税)002243通产丽星0.260.33 2.0312.076782.5010派1.2元(含税)002244滨江集团0.480.61 2.5219.0364367.2510派0.5元(含税)002253川大智胜0.540.66 6.138.273360.0910转2派5元(含税)002255海陆重工0.950.778.129.5410928.5110派2元(含税)002265西仪股份0.060.14 1.85 1.371841.4110派0.1元(含税)002266浙富股份0.890.98 6.4212.6412726.6910派2.30(含税)002272川润股份0.600.67 4.3312.046050.3510派2.5元(含税)002294信立泰 2.34 1.3814.2913.1221574.7110转10股派10元(含税)002295精艺股份0.540.52 5.73 6.216130.3310派1.30元(含税)002300太阳电缆 1.030.547.7910.2910874.4010转增5派6.5元(含税)002314雅致股份0.570.71 6.41 6.8212725.3110派2.5元(含税)002320海峡股份 1.16 1.0910.747.9013704.3610派6元转增3股002338奥普光电0.680.593.1921.174056.0910派4元(含税)2009年年报财务数据一览(七)·精选资料·第12期ights Reserved.证券代码证券简称每股收益(元)08年每股收益(元)每股净资产(元)净资产收益率(%)净利润(万元)分配转增预案002349精华制药0.550.44 2.2924.203279.9910派1元(含税)002355兴民钢圈0.500.33 2.3021.467831.2410派1.15元(含税)300002神州泰岳 2.72 1.4017.8811.7327075.1710转15派3元(含税)300005探路者0.810.51 6.828.654403.4010转10派2(含税)300008上海佳豪 1.06 1.008.889.504353.2010转7派6元(含税)300015爱尔眼科0.880.619.057.609248.9410转10股派3.5元(含税)300023宝德股份0.560.35 5.537.512683.2810转5派1元(含税)300026红日药业 2.03 1.7718.418.618096.9810转10派5(含税)300039上海凯宝0.840.7010.46 4.916866.8710转6派3元(含税)300056三维丝0.580.32 2.0423.022264.34利润不分配600004白云机场0.470.42 5.388.7854389.4710派2.6元(含税)600022济南钢铁0.020.55 2.270.696699.42利润不分配600033福建高速0.450.53 3.5910.0366030.9610转增5派1元(含税)600051宁波联合0.420.41 4.827.7212680.6510派1.50元(含税)600053中江地产0.040.64 2.10 1.681290.47利润不分配600056中国医药0.790.68 6.138.3618926.9010送3股派2.00元(含税)600093禾嘉股份0.01-0.18 1.00-8.11269.65利润不分配600119长江投资0.040.01 2.00-11.451301.3010派0.5元(含税)600125铁龙物流0.350.29 2.7312.8234879.7510派0.6元(含税)600137浪莎股份0.350.37 3.737.542996.12利润不分配600161天坛生物0.410.27 1.6419.0021165.98利润不分配600165宁夏恒力0.030.03 2.520.32493.92利润不分配600168武汉控股0.160.13 3.44 2.927243.2410派0.53元(含税)600183生益科技0.330.14 2.3312.1631618.8510派1.2元(含税)600187ST 国中0.060.120.74 5.261958.20利润不分配600210紫江企业0.460.13 2.2617.0465403.2110派3(含税)600217*ST 秦岭-0.47-0.50-0.380.00-30806.16利润不分配600243青海华鼎0.060.15 3.16 1.071511.76利润不分配600248延长化建0.290.29 1.9814.808784.7910转4600253*ST 天方0.03-0.20 1.790.341048.53利润不分配600256广汇股份0.560.55 3.3915.0753740.3210送3派0.4元(含税)600268国电南自0.470.43 4.887.738931.0210派1.5转增5600269赣粤高速0.530.94 3.7512.45122874.2210派1.00(含税)600284浦东建设0.460.39 6.46 6.1615942.0310派1.30元(含税)600303曙光股份0.720.30 6.329.2616052.8210派0.80元(含税)600326西藏天路0.170.02 2.197.397764.2810转增2600333长春燃气0.160.19 2.77 5.427490.55利润不分配600335鼎盛天工-0.260.02 1.16-25.73-7169.57利润不分配600343航天动力0.100.08 2.64 2.751935.21利润不分配600352浙江龙盛0.510.71 3.0413.8966922.1810派1元(含税)600370三房巷0.110.02 3.57 3.043456.2910派1元(含税)600378天科股份0.170.23 1.928.174137.6010送1派0.2元(含税)600428中远航运0.10 1.11 3.23 2.0613550.01利润不分配,10配3股600433冠豪高新0.06-0.14 3.02 1.191005.4910转3派0.3元(含税)600495晋西车轴0.220.747.99 1.573636.2410转8股600528中铁二局0.470.32 2.8715.0768400.1710派1元(含税)600547山东黄金 1.05 1.81 4.0525.8874581.9910送5转5派1(含税)600549厦门钨业0.310.30 3.398.2021281.7510派1.50(含税)600563法拉电子0.530.44 4.5411.4112031.0810派4.00元(含税)600565迪马股份0.040.28 1.44 2.672865.5810派0.1元(含税)600578京能热电0.300.26 3.20 6.0717388.9710派1.6元(含税)600582天地科技 1.050.76 3.6722.7370802.6410送5派0.60元(含税)600604ST 二纺-0.210.020.47-46.41-11989.12利润不分配600616金枫酒业0.400.57 2.6614.2314576.7910送2600639浦东金桥0.430.33 3.97 6.8536012.5410送1派1.10元(含税)600648外高桥0.350.24 4.288.5335307.22利润不分配600725云维股份0.320.467.11 3.639381.3910送2转6派0.23元(含税)600737中粮屯河0.270.33 2.977.9026769.2710派0.28元(含税)600758红阳能源0.150.14 1.699.102456.5910转增3股600780通宝能源0.010.01 1.89 1.16699.01利润不分配600785新华百货 1.110.63 4.9522.0719172.4910转2派3.00元(含税)600812华北制药-0.370.260.78-52.60-38227.60利润不分配600818中路股份0.160.05 1.29-10.084148.8910送1股派0.3元(含税)600845宝信软件0.770.69 3.6218.2220174.8010派3元(含税)600855航天长峰0.01-0.08 2.03-3.91305.62利润不分配600860北人股份-0.41-0.62 1.71-25.57-17400.46利润不分配600983合肥三洋0.620.35 2.3924.8920663.2610派1元(含税)601007金陵饭店0.290.22 3.337.668537.74利润不分配601088中国神华1.52 1.348.5117.983027600.0010派5.3元(含税)·精选资料·DATA 12期ights Reserved.。

山东城市商业银行情况简介

山东城市商业银行情况简介一、齐鲁银行济南市商业银行是山东省成立的首家地方性股份制商业银行。

1996年6月6日,在济南市16家城市信用社和1家城信社联社的基础上组建济南城市合作银行;1998年6月6日,更名为济南市商业银行股份有限公司,简称济南市商业银行;2004年9月8日,成功与澳洲联邦银行(CBA)实现战略合作;2008年3月19日,首家异地分行——聊城分行开业;2008年11月30日,首家省外异地分行——天津分行开业。

截至2008年12月31日,拥有69家分、支行(部),在岗员工1641人;全行总资产达到495.45亿元,是成立时的15倍;各项存款余额444.42亿元,是成立时的16.5倍;各项贷款余额为281.56亿元,是成立时的15.7倍;按照新会计准则口径统计,2008年累计实现经营利润11.87亿元,同比增长44.8%(以上数字尚未审计)。

成立以来累计实现经营利润40亿元,累计上缴税金15亿元,综合经营实力获得长足发展。

1996年6月6日,在济南市16家城市信用社和1家城信社联社的基础上组建济南城市合作银行;1998年6月6日,更名为济南市商业银行股份有限公司,简称济南市商业银行;2004年9月8日,成功与澳洲联邦银行(CBA)实现战略合作;2008年3月19日,首家异地分行——聊城分行开业;2008年11月30日,首家省外异地分行——天津分行开业。

2009年6月6日,更名为齐鲁银行。

2009年6月12日,聊城临清市支行开业。

2010年8月27日,青岛分行开业。

2010年9月20日,与济宁银行签订战略合作协议,注册成为济宁银行第二大股东。

截至2009年12月31日,齐鲁银行辖有72家分、支行(部),在岗员工1806人。

全行总资产617.35亿元,是成立之初的19倍;各项存款余额546.55亿元,是成立时的20倍;各项贷款余额353.1亿元,是成立时的20倍;2009年实现经营利润10.64亿元;实现净利润 4.88亿元,同比增长38.99%;成立以来累计实现经营利润50.64亿元,累计上缴税金18.57亿元(以上数据尚未审计)。

2009年中国银行业年度报告

2009年中国银行业年度报告出版日期:2009年04月报告页数: 211 页报告字数: 13.1 万字报告目录第一章银行业概述一、银行业定义及报告研究范围的界定二、银行业的基本特点(一)构成主体具有特殊性(二)银行业资本结构的特殊性(三)以现代法人产权制度为基础的产权形式(四)银行业风险的复杂性(五)严格的行业管制和监管三、商业银行在我国金融体系中的地位和作用(一)间接融资占绝对主导的阶段(二)间接融资为主、直接融资为辅的阶段四、2008年银行业发展概述(一)银行业发展现状(二)银行业发展的风险因素五、未来银行业发展展望第二章2008年以来银行业发展环境分析一、世界经济及国际金融环境分析(一)世界宏观经济形势概况(二)主要经济体货币政策走向(三)国际金融市场走势(四)次贷危机对国际银行业的影响二、我国宏观经济环境分析(一)GDP增长率有所下降,但总体仍保持平稳较快发展(二)工业生产增长速度放缓,企业经营景气指数下降(三)固定资产投资继续保持高位运行,但增速放缓(四)居民收入继续增加,国内消费需求较旺(五)出口增速大幅下滑,但贸易顺差继续扩大(六)就业形势趋紧,维稳任务艰巨(七)价格指数前高后底,通缩压力初现三、金融宏观调控政策分析及其对银行业的影响(一)宏观调控总基调的变化(二)货币政策的转变及对银行业的影响(三)财政政策的转变及对银行业的影响四、银行业政策环境分析(一)2008年颁布的政策分析(二)银行业政策走势分析第三章2008年银行业业务分析一、银行业总体经营状况(一)总资产与总负债(二)存贷款规模(三)资本充足率(四)不良贷款余额与比率二、存款业务(一)存款规模与利率调整(二)人民币存款品种结构(三)储蓄存款分析(四)企业存款分析三、信贷业务(一)贷款规模与利率调整(二)信贷结构(三)行业投向结构(四)不良贷款分析四、流动性分析(一)M2增速情况(二)M1、M2"剪刀差"情况五、银行间业务(一)银行间市场政策动态(二)同业拆借市场(三)银行间债券市场(四)票据市场六、中间业务分析(一)银行卡业务(二)网上银行业务(三)银行理财业务七、业务经营展望(一)宽松政策下,银行更需稳健经营(二)预计未来贷款行业和区域分布将有调整(三)银行业资产收益率下行压力将加大第四章银行业对外开放现状与发展前景分析一、外资银行发展现状及趋势(一)外资银行的发展现状(二)外资银行的发展趋势和需重点关注的方面(三)主要外资银行对中资银行股权投资情况二、外资银行与中资银行竞争格局(一)市场份额比较(二)资产质量情况比较(三)业务领域比较三、中资银行海外扩张分析(一)中资银行并购海外机构(二)中资银行设立海外分行四、境外战略投资者减持中资银行股份情况(一)中资银行境外战略投资者财务状况(二)境外战略投资者减持有关情况(三)正确看待境外战略投资者减持中资银行股份第五章中国银行业竞争力分析及主要银行运营状况一、银行业竞争格局现状及趋势(一)银行业市场份额(二)银行业资本状况对比分析(三)不良贷款情况(四)银行业盈利能力对比分析二、六家大型国有商业银行运营状况(一)中国工商银行(二)中国农业银行(三)中国银行(四)中国建设银行(五)交通银行(六)国家开发银行三、全国性股份制商业银行运营状况(一)招商银行(二)光大银行(三)民生银行(四)华夏银行(五)上海浦东发展银行(六)中信银行(七)深圳发展银行(八)广东发展银行(九)兴业银行四、城市商业银行运营状况(一)北京银行(二)南京银行(三)宁波银行五、政策性银行运营状况(一)中国进出口银行(二)中国农业发展银行六、农村信用社以及其他农村金融机构(一)农村信用社(二)农村商业银行和农村合作银行(三)新型农村金融机构七、邮政储蓄第六章银行业投资现状及前景一、2008年中国银行业投资特点和趋势(一)银行业景气指数持续下降(二)银行类上市公司整体走势弱于大盘(三)银行业国际排名不断提高二、2008年银行业投资环境分析(一)次贷危机影响我国实体经济进而对银行业绩产生负面影响(二)房地产市场调整对商业银行贷款带来冲击(三)信贷规模限制的取消,有利于商业银行扩大贷款规模(四)连续降息使得商业银行净利差收窄三、银行类上市公司投资价值分析(一)上市银行盈利水平不断提高,但利润增速明显下滑(二)上市银行资产质量持续改善,拨备覆盖水平大幅提高(三)理财等新兴业务骤然降温,中间业务持续增长动力不足四、银行业投资前景及风险分析(一)银行业投资机遇(二)银行业投资风险第七章国际银行业发展比较与借鉴一、国际金融危机演变过程及爆发原因(一)金融危机演变过程(二)金融危机爆发的原因分析二、金融危机背景下实行混业经营的思考(一)国外金融业混业经营制度的历史演进(二)次贷危机对混业经营金融机构的影响(三)对我国推进混业经营的思考三、国际金融危机下一步走势分析(一)金融机构资产损失仍会增加(二)金融市场动荡还会持续(三)金融危机会加快国际货币金融体系的调整(四)危机的爆发给其他国家带来扩张金融影响力的机会数据目录表1:中国银行业的行业分类表2:中国银行业机构构成一览表表3:1994~2007年住户部门资金运用结构表4:1994~2007年非金融企业部门资金来源结构表5:国内商业银行综合经营情况(截至2008年底)表6:2008年银行业金融机构资产证券化试点情况表7:2007~2010年世界经济增长及预测表8:2008年存贷款基准利率调整情况表9:2008年法定存款准备金率调整情况表10:2008年公开市场操作货币投放与回笼情况表11:2008年重大财政金融政策表12:中央政府4万亿投资及配套贷款投放分布测算表13:2008年银行业金融机构总资产、总负债(境内本外币合计)表14:2003~2008年商业银行资本充足率达标情况表15:2008中国银行业不良贷款一览表16:人民币法定存款基准利率表17:人民币法定贷款基准利率表18:2008年分机构人民币贷款情况表19:2008年各行业贷款新增及同比增长情况表20:2008年主要金融机构中长期贷款新增前十位行业的份额及增速表21:2008年分类型不良贷款情况表22:2008年不良贷款余额增多明显的地区表23:2008年不良贷款余额增多明显的行业(剔除农行剥离因素)表24:2008年中小企业贷款及不良贷款率情况表25:2008年金融机构回购、同业拆借资金净融出、净融入情况表26:2008年外资银行在东部沿海地区网点扩张情况表27:2008年外资银行在中西部和东北地区网点扩张表28:2008年主要外资银行对中资银行股权投资情况表29:2008年中资银行境外并购(或投资参股)情况表30:中资银行境外分支机构简况(截至2008年末)表31:中资银行境外战略投资者减持有关情况(截至2009年4月末)表32:2007~2008年银行业金融机构税后利润情况表33:2007~2008年工商银行存款期限结构表34:2007~2008年工商银行贷款地区分布表35:2007~2008年工商银行贷款行业分布表36:2007~2008年工商银行资本充足情况表37:2007~2008年工商银行不良贷款情况表38:2008年度工商银行合并资产负债表表39:2008年度工商银行合并利润表表40:2008年度农业银行资产负债表表41:2008年度农业银行利润表表42:2007~2008年中国银行集团不良贷款情况表43:2007~2008年中国银行贷款地区分布表44:2007~2008年中国银行贷款行业分布表45:2008年度中国银行资产负债表表46:2008年度中国银行利润表表47:2007~2008年建设银行资本充足情况表48:2007~2008年建设银行不良贷款情况表49:2007~2008年建设银行贷款行业分布表50:2007~2008年建设银行贷款地区分布表51:2008年度建设银行合并资产负债表表52:2008年度建设银行合并利润表表53:2007~2008年交通银行贷款行业分布表54:2008年度交通银行资产负债表表55:2008年度交通银行利润表表56:2007~2008年招商银行集团资本充足情况表57:2007~2008年招商银行贷款行业分布表58:2007~2008年招商银行贷款地区分布表59:2008年度招商银行合并资产负债表表60:2008年度招商银行合并利润表表61:2006~2008年光大银行主要经营指标表62:2007~2008年光大银行资本构成情况表63:2007~2008年民生银行资本充足情况表64:2007~2008年民生银行贷款质量情况表65:2007~2008年民生银行贷款行业分布表66:2007~2008年民生银行贷款地区分布表67:2008年度民生银行资产负债表表68:2008年度民生银行利润表表69:2006~2008年华夏银行资本充足情况表70:2008年华夏银行贷款质量表71:2008年华夏银行对公贷款行业分布前十位表72:2007~2008年华夏银行贷款地区分布表73:2008年度华夏银行资产负债表表74:2008年度华夏银行度利润表表75:2008年上海浦东发展银行贷款质量表76:2007~2008年上海浦东发展银行贷款行业分布表77:2007~2008年上海浦东发展银行贷款地区分布表78:2008年度上海浦东发展银行资产负债表表79:2008年度上海浦东发展银行利润表表80:2007~2008年中信银行不良贷款与拨备表81:2007~2008年中信银行贷款行业分布表82:2007~2008年中信银行贷款地区分布表83:2008年度中信银行合并资产负债表表84:2008年度中信银行合并利润表表85:2007~2008年深圳发展银行资本充足情况表86:2007~2008年深圳发展银行贷款质量表87:2007~2008年深圳发展银行贷款行业分布表88:2007~2008年深圳发展银行贷款地区分布表89:2008年度深圳发展银行资产负债表表90:2008年度深圳发展银行利润表表91:2007~2008年兴业银行资本充足情况表92:2007~2008年兴业银行不良贷款情况表93:2007~2008年兴业银行贷款行业分布表94:2007~2008年兴业银行贷款地区分布表95:2008年度兴业银行资产负债表表96:2008年度兴业银行利润表表97:2007~2008年北京银行资本充足情况表98:2008年北京银行贷款前十大行业分布情况表99:2008年北京银行贷款地区分布表100:2008年度北京银行资产负债表表101:2008年度北京银行利润表表102:2006~2008年南京银行资本充足情况表103:2008年南京银行贷款质量表104:2007~2008年南京银行贷款行业分布表105:2007~2008年南京银行贷款地区分布表106:2008年度南京银行合并资产负债表表107:2008年度南京银行合并利润表表108:2006~2008年宁波银行资本充足情况表109:2008年宁波银行对公贷款行业分布表110:2008年宁波银行贷款地区分布表111:2008年度宁波银行资产负债表表112:2008年度宁波银行利润表表113:2008年上市银行股价走势表114:2008年境内上市银行每股盈利情况表115:2008年境内上市银行不良贷款率及拨备覆盖率情况表116:主要发达国家(地区)金融业从分业经营到混业经营的演变情况表117:危机以来全球主要金融机构资本减记或信贷损失、资本金筹募情况表118:国际货币基金组织对全球金融部门在危机中潜在损失的估计图1:1999~2008年股票发行股本和筹资额图2:1998~2008年银行间债券市场各类债券发行量变化情况图3:1993~2008年我国商业银行资产占GDP的比重图4:2008年银行业金融机构利润结构图图5:2004~2008年信贷资产证券化年发行额图6:2008年主要货币兑人民币汇率(中间价)走势图7:2006~2008年我国GDP及增长情况图8:2002~2008年工业增加值及其增长速度图9:2002~2008年固定资产投资及其增长速度图10:2002~2008年社会消费品零售总额及其增长速度图11:2002~2008年我国外汇储备余额及增长率图12:2002~2008年金融机构本外币存贷款情况图13:2008年金融机构人民币存款月度环比增幅图14:2008年全国金融机构人民币存款地区分布图15:2000~2008年人民币存款结构变化图16:2007~2008年人民币储蓄存款月度同比趋势图17:2008年活期储蓄和定期储蓄月度同比增长趋势图18:2007~2008年企业存款月度对比变化图19:2008年全国金融机构人民币企业存款地区分布图20:2008年1~12月金融机构各项人民币贷款及增长图21:2008年人民币贷款结构分布图图22:2008年全国金融机构人民币贷款地区分布图23:2007~2008年各层次货币供应量同比增长趋势图24:2007年以来同业拆借、回购加权平均利率走势图25:1998~2008年银行间债券市场各类债券发行量变化情况图26:2001~2008年银行间债券市场发行期限结构变化情况图27:1997~2008年银行间市场成交量变化情况图28:2008年银行间市场与交易所市场债券指数走势图29:2008年银行间市场国债收益率曲线变化情况图30:2008年新增票据融资情况图31:2000~2008年人民币银行卡消费交易金额和增长率图32:2008年人民币理财产品情况图33:2000~2008年在华外资银行营业性机构变化图34:2003~2008年在华外资银行资产规模变化图35:2008年在华外资银行市场份额图36:外资银行控制资产比的国际比较图37:2006~2008年外资银行不良贷款情况图38:2008年主要商业银行资产、负债情况图39:2008年主要商业银行存贷款情况图40:2008年主要商业银行资本充足率情况图41:2008年主要商业银行不良贷款情况图42:2008年主要商业银行利润情况图43:2008年主要商业银行资产利润率图44:2000~2008年我国银行业景气指数变化情况图45:美国次贷风波转化为全球金融危机的演变路径。

2009年度中国商业银行竞争力排名结果

2009年度中国商业银行竞争力排名结果2009年度全国性商业银行核心竞争力排名前五位是:第一名中国工商银行第二名交通银行第三名是并列招商银行、中国建设银行第五名中国银行。

2009年度全国性商业银行财务评价结果前五名是:第一名中国建设银行第二名中国工商银行第三名是并列招商银行、交通银行第五名中国银行。

2009年度全国城市商业银行综合排名:资产规模在800亿元以上大型城市商业银行竞争力排名前十名:第一名包商银行第二名杭州银行第三名南京银行第四名重庆银行第五名北京银行第七名东莞银行第八名大连银行第九名哈尔滨银行第十名徽商银行。

资产规模在300亿到800亿元人民币之间中型城市商业银行竞争力排名前十的是:第一名台州市商业银行第二名洛阳银行第三名南昌银行第四名浙江稠州商业银行第五名西安市商业银行第六名长沙银行第七名潍坊银行第八名锦州银行第九名鞍山市商业银行第十名齐商银行资产规模在300亿元人民币以下的城市商业银行前十名排名:第一名乌海银行第二名承德银行第名日照银行第五名张家口市商业银行第六名攀枝花市商业银行第七名南充市商业银行第八名赣州银行第九名唐山市商业银行第十名廊坊银行成立未满三年城市商业银行前十名排名:第一名上饶银行第二名遂宁市商业银行第三名石嘴山市商业银行第四名鄂尔多斯市商业银行第五名信阳市商业银行第六名枣庄市商业银行第七名驻马店市商业银行第八名六盘水市商业银行第九襄樊市商业银行第十名是鹤壁市商业银行。

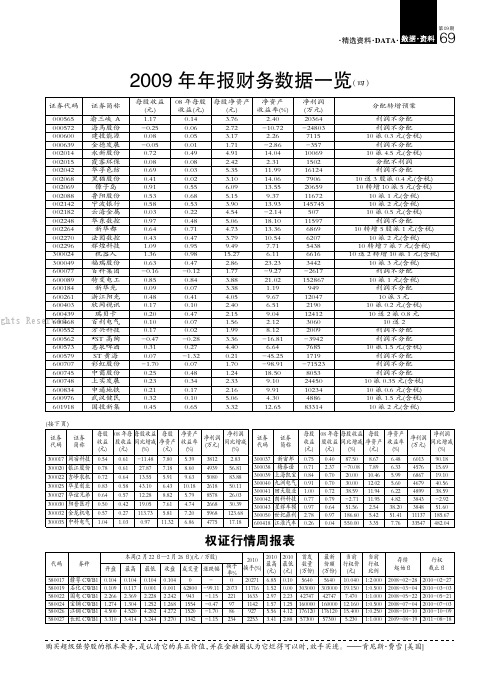

2009年年报财务数据一览(4)

证券代码证券简称每股收益(元)08年每股收益(元)每股净资产(元)净资产收益率(%)净利润(万元)分配转增预案000565渝三峡A 1.170.14 3.76 2.4020364利润不分配000572海马股份-0.250.06 2.72-10.72-24803利润不分配000600建投能源0.080.05 3.17 2.26711510派0.3元(含税)000639金德发展-0.050.01 1.71-2.86-357利润不分配002014永新股份0.720.49 4.9114.041006910派4.5元(含税)002015霞客环保0.080.08 2.42 2.311502分配不利润002042华孚色纺0.690.03 5.3511.9916124利润不分配002068黑猫股份0.410.02 3.1014.06790610送3股派0.4元(含税)002069獐子岛0.910.55 6.0913.552065910转增10派5元(含税)002088鲁阳股份0.530.68 5.159.371167210派1元(含税)002142宁波银行0.580.53 3.9013.9314574510派2元(含税)002182云海金属0.030.22 4.54-2.1450710派0.5元(含税)002248华东数控0.970.48 5.0618.1011597利润不分配002264新华都0.640.71 4.7313.36686910转增5股派1元(含税)002270法因数控0.430.47 3.7910.54620710派2元(含税)002296辉煌科技 1.090.959.497.71543810转增7派7元(含税)300024机器人 1.360.9815.27 6.11661610送2转增10派1元(含税)300049福瑞股份0.630.47 2.8623.23344210派3元(含税)600077百科集团-0.16-0.12 1.77-9.27-2617利润不分配600089特变电工0.850.84 3.8821.021*******派1元(含税)600184新华光0.090.07 3.38 1.19949利润不分配600261浙江阳光0.480.41 4.059.671204710派3元600403欣网视讯0.170.10 2.40 6.51219010派0.2元(含税)600439瑞贝卡0.200.47 2.159.041241210送2派0.8元600468百利电气0.100.07 1.56 2.12306010送2600552方兴科技0.170.02 1.998.122009利润不分配600562*ST 高陶-0.47-0.28 3.36-16.81-3942利润不分配600573惠泉啤酒0.310.27 4.40 6.64768510派1.5元(含税)600579ST 黄海0.07-1.320.21-45.251719利润不分配600707彩虹股份-1.700.07 1.70-98.91-71523利润不分配600745中茵股份0.250.48 1.2418.508053利润不分配600748上实发展0.230.34 2.339.102445010派0.35元(含税)600834申通地铁0.210.17 2.169.911023410派0.6元(含税)600976武汉健民0.320.10 5.06 4.30488610派1.5元(含税)601918国投新集0.450.65 3.3212.658331410派2元(含税)2009年年报财务数据一览(四)证券代码证券简称每股收益(元)08年每股收益(元)每股收益同比增减(%)每股净资产(元)净资产收益率(%)300017网宿科技0.540.61-11.487.80 5.39300020银江股份0.780.6127.877.188.60300022吉峰农机0.720.6413.55 5.919.63300025华星创业0.830.5843.10 6.4310.18300027华谊兄弟0.640.5712.288.82 5.79300030阳普医疗0.500.4219.057.61 4.74300032金龙机电0.570.27113.73 5.817.20300035中科电气 1.04 1.030.9711.32 6.86净利润(万元)净利润同比增减(%)3812 2.83493956.81508083.88261850.11857826.03266830.395968123.68477517.18证券代码证券简称每股收益(元)08年每股收益(元)每股收益同比增减(%)每股净资产(元)净资产收益率(%)300037新宙邦0.750.4087.508.67 6.48300038梅泰诺0.71 2.37-70.087.89 6.33300039上海凯宝0.840.7020.0010.46 5.99300040九洲电气0.910.7030.0012.02 5.60300041回天胶业 1.000.7238.5911.94 6.22300042朗科科技0.770.79-2.7111.95 4.82300043星辉车模0.970.6451.56 2.5438.20300050世纪鼎利 2.780.97186.60 5.4251.41600418江淮汽车0.260.04550.00 3.357.76净利润(万元)净利润同比增减(%)601390.18457615.69686719.10467940.56489938.593843-2.92384851.6011137185.6733547482.04(接下页)580017赣粤CWB10.1040.1040.1040.1040-020271 6.850.105640564010.0401:2.0002008-02-28580019石化CWB10.1090.1170.0010.00162800-99.11207311716 1.520.0030300030300019.1501:0.5002008-03-04580022国电CWB1 2.266 2.369 2.228 2.242943-1.152211633 2.97 2.2342747427477.4701:1.0002008-05-22580024宝钢CWB1 1.274 1.304 1.252 1.2681554-0.47971142 1.57 1.2516000016000012.1601:0.5002008-07-04580026江铜CWB1 4.500 4.520 4.202 4.2721520-1.7086927 5.56 4.1217612017612015.4001:0.2502008-10-10580027长虹CWB1 3.310 3.414 3.244 3.2701342-1.152342253 3.41 2.885730057300 5.2301:1.0002009-08-192010-02-272010-03-032010-05-212010-07-032010-10-092011-08-18代码券种本周(2月22日—2月26日)(元/万股)2010换手(%)2010最高(元)2010最低(元)首发数量(万份)最新份额(万份)当前行权价(元)当前行权比例存续起始日行权截止日开盘最高最低收盘成交量涨跌幅换手率%权证行情周报表·精选资料·DATA 09期购买超级强势股的根本要务,是认清它的真正价值,并在金融圈认为它烂得可以时,放手买进。

上市城市商业银行2009年财务报告比较分析

上市城市商业银行2009年财务报告比较分析2010-6-3摘要:本文从资产负债、盈利情况、收益结构以及经营风险等方面对三家上市城市商业银行2009年财务报告进行了比较分析。

一、资产负债比较(一)资产分析1、异地分支机构推动上市城商行资产规模快速扩张2009年末,三家城市商业银行资产余额合计达到8463.87亿元,较上年末增长38.25%,高于银行业金融机构和上市银行的平均增速。

其中,南京银行2009年末资产余额同比增幅高达62.73%,宁波银行业达到58.19%,最低的是北京银行27.92%。

虽然2009年下半年货币政策微调,商业银行的规模扩张总体上受到了一定的抑制,但城市商业银行的全年增速明显高于上半年增速,可见三家银行下半年的扩张步伐并未随着政策调整放缓。

相反,三家银行利用国有商业银行和股份制商业银行信贷结构调整的机会,迅速抢占市场份额,在基数较低的情况下实现了较为明显的增长。

目前,贷款仍然是商业银行最为重要的资金运用方式,资产规模的扩张也主要依靠贷款规模的增长。

2009年末,作为上市银行中的后起之秀,城市商业银行的资本充足率、存贷比等监管指标均优于其他商业银行,为下半年城市商业银行的规模扩张创造了较为有利的先决条件。

同时,城市商业银行的扩张方式也具有一定的特殊性,资金实力以及机构网点等方面的差距使其在与国有商业银行和股份制商业银行的竞争中处于弱势地位,城商行不得不避重就轻转而采用异地开设分支机构的初级方式。

当然,这种扩张方式正好契合了城市商业银行目前的发展现状,以及成为全国性商业银行的发展诉求,因此也取得了非常显著的效果。

其中,2009 年南京银行在南京地区以外的新增贷款占公司全部新增贷款的75.6%,贷款规模同比增长239.5%,占比提升至42.96%;图1:上市城商行贷款规模及余额同比增长情况资料来源:上市城市商业银行定期报告,国研网金融研究部整理图2:上市城商行贷款总额在资产总额中的占比变动情况资料来源:上市城市商业银行定期报告,国研网金融研究部整理2、上市城商行贷款投向结构改善从09年贷款投放结构看,北京银行投向水利、环境和公共设施管理业、租赁和商务服务业以及房地产业的贷款有较大幅度上升,其中水利、环境和公共设施管理业贷款占贷款总额的18%、房地产业贷款占16%。

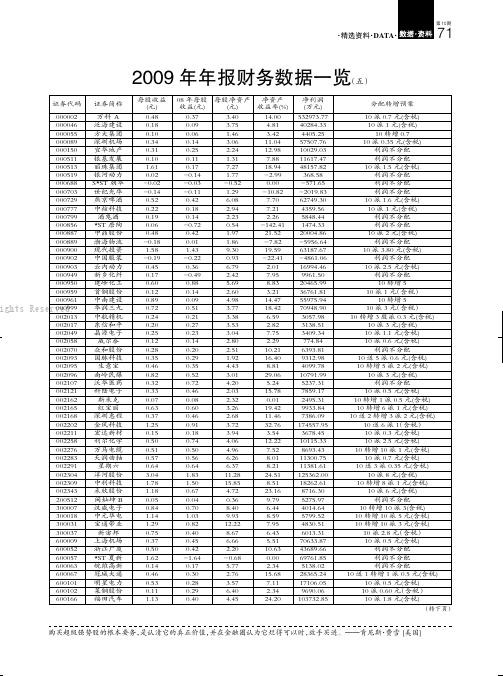

2009年年报财务数据一览(五)

购买超级强势股的根本要务,是认清它的真正价值,并在金融圈认为它烂得可以时,放手买进。

———肯尼斯·费雪[美国]·精选资料·DATA10期证券代码证券简称每股收益(元)08年每股收益(元)每股净资产(元)净资产收益率(%)净利润(万元)分配转增预案000002万科A0.480.37 3.4014.00532973.7710派0.7元(含税)000046泛海建设0.180.09 3.75 4.8140284.3310派1元(含税)000055方大集团0.100.06 1.46 3.424405.2510转增0.7000089深圳机场0.340.14 3.0611.0457507.7610派0.35元(含税)000150宜华地产0.310.25 2.2412.9810029.03利润不分配000511银基发展0.100.11 1.317.8811617.47利润不分配000513丽珠集团 1.610.177.2718.9448157.8210派1.5元(含税)000519银河动力0.02-0.14 1.77-2.99368.58利润不分配000688S*ST 朝华-0.02-0.03-0.520.00-571.65利润不分配000703世纪光华-0.14-0.11 1.29-10.82-2019.83利润不分配000729燕京啤酒0.520.42 6.087.7062749.3010派1.6元(含税)000777中核科技0.220.18 2.947.214359.5610派1元(含税)000799酒鬼酒0.190.14 2.23 2.265848.44利润不分配000856*ST 唐陶0.06-0.720.54-142.411474.33利润不分配000887中鼎股份0.480.42 1.9721.5220004.8610派2元(含税)000889渤海物流-0.180.01 1.86-7.82-5956.64利润不分配000900现代投资 1.58 1.439.3019.5963187.6710派3.80元(含税)000902中国服装-0.19-0.220.93-22.41-4861.06利润不分配000903云内动力0.450.36 6.79 2.0116994.4610派2.5元(含税)000949新乡化纤0.17-0.49 2.427.959961.50利润不分配000950建峰化工0.600.88 5.698.8320465.9910转增5000959首钢股份0.120.14 2.60 3.2136761.8110派1元(含税)000961中南建设0.890.09 4.9814.4755975.9410转增5000999华润三九0.720.51 3.7718.4270948.9010派3元(含税)002013中航精机0.240.21 3.38 6.593057.9810转增3股派0.3元(含税)002017东信和平0.200.27 3.53 2.823138.5110派3元(含税)002049晶源电子0.250.23 3.047.753409.3410派1.1元(含税)002058威尔泰0.120.14 2.80 2.29774.8410派0.6元(含税)002070众和股份0.280.20 2.5110.216393.81利润不分配002093国脉科技0.350.29 1.9216.409312.9810送5派0.6元(含税)002095生意宝0.460.35 4.438.814099.7810转增5派2元(含税)002096南岭民爆0.820.52 3.0129.0610791.9910派3元(含税)002107沃华医药0.320.72 4.20 5.245237.31利润不分配002121科陆电子0.330.46 2.0315.787859.1710派0.5元(含税)002162斯米克0.070.08 2.320.012495.3110转增1派0.5元(含税)002165红宝丽0.630.60 3.2619.429933.8410转增6派1元(含税)002168深圳惠程0.370.46 2.6811.467386.0910送2转增3派2元(含税)002202金风科技 1.250.91 3.7232.76174557.9510送6派1(含税)002211宏达新材0.150.18 3.94 3.543678.4510派0.3元(含税)002258利尔化学0.500.74 4.0612.2210115.3310派2.5元(含税)002276万马电缆0.510.50 4.967.528693.4310转增10派1元(含税)002283天润曲轴0.570.56 6.268.0111300.7510派0.7元(含税)002291星期六0.640.64 6.378.2111381.6110送3派0.35元(含税)002304洋河股份 3.04 1.8311.2824.51125362.0010派8元(含税)002309中利科技 1.78 1.5015.858.5118262.6110转增8派1元(含税)002343禾欣股份 1.180.67 4.7223.168716.3010派6元(含税)200512闽灿坤B 0.050.040.369.795275.97利润不分配300007汉威电子0.840.708.40 6.444014.6410转增10派3(含税)300018中元华电 1.14 1.039.938.595799.5210转增10派5元(含税)300031宝通带业 1.290.8212.227.954830.5110转增10派3元(含税)300037新宙邦0.750.408.67 6.436013.3110派2.8元(含税)600009上海机场0.370.45 6.66 5.5170633.8710派0.5元(含税)600052浙江广厦0.500.42 2.2010.6343689.66利润不分配600057*ST 夏新 1.62-1.64-0.680.0069761.85利润不分配600063皖维高新0.140.17 5.77 2.345138.02利润不分配600067冠城大通0.460.30 2.7615.6828365.2410送1转增1派0.5元(含税)600101明星电力0.530.28 3.577.1117106.0510派0.5元(含税)600102莱钢股份0.110.29 6.40 2.349690.0610派0.60元(含税)600166福田汽车 1.130.40 4.4524.20103732.8510派1.8元(含税)2009年年报财务数据一览(五)(转下页)ights Reserved.供求就是价格,投资的铁律就是正确认识供求关系。

2009年年报财务数据一览(7)

证券代码证券简称每股收益(元)08年每股收益(元)每股净资产(元)净资产收益率(%)净利润(万元)分配转增预案000014沙河股份0.400.22 2.3017.308022.6810派0.30元(含税)000028一致药业0.670.54 2.8523.1919271.3810派1元(含税)000039中集集团0.360.53 5.33-1.9895896.7010派1.2元(含税)000040深鸿基0.14-0.24 1.92-8.856435.64利润不分配000060中金岭南0.400.39 3.8210.4541422.6910送2.5转增3派0.28元(含税)000065北方国际0.350.22 2.77 6.265660.6810派0.8元(含税)000407胜利股份0.410.57 2.01 6.1220628.32利润不分配000411英特集团0.150.090.8217.543140.83利润不分配000422湖北宜化0.440.49 4.009.6923768.9110派1元(含税)000502绿景地产0.180.31 1.48 5.563251.41利润不分配000506ST 中润0.310.260.9033.7523756.55利润不分配000509S*ST 华塑-0.17-0.57-0.110.00-4351.82利润不分配000517ST 成功0.83-0.29 1.5645.4781163.93利润不分配000520长航凤凰-0.610.11 1.53-44.34-40977.00利润不分配000528柳工 1.410.72 6.3019.8886569.4310派3元(含税)000552靖远煤电0.300.51 2.309.385329.3110派0.5元(含税)000585*ST 东电0.01-0.080.36 2.41767.02利润不分配000592中福实业0.110.100.69 6.366155.46利润不分配000593大通燃气0.320.01 1.24 3.927123.94利润不分配000607华立药业-0.170.01 1.01-16.17-8289.01利润不分配000612焦作万方0.400.69 4.129.7219316.4310派1.4元(含税)000617石油济柴0.180.44 2.91 3.345274.9310派0.2元(含税)000631顺发恒业0.270.65 1.257.6528609.92利润不分配000636风华高科0.09-0.64 2.72 2.205729.1210派0.80元(含税)000637茂化实华0.340.03 1.6513.9215192.2010送1.5派0.2元(含税)000666经纬纺机-0.130.04 4.57-9.78-7889.08利润不分配000686东北证券 1.430.64 4.7829.8491287.5910派1.5元(含税)000697*ST 偏转0.06-0.32 2.08-26.061021.09利润不分配000705浙江震元0.140.10 3.99 2.851779.1310派0.70元(含税)000748长城信息0.610.17 3.02-3.7822983.5710派2元(含税)000759武汉中百0.380.35 3.0711.0721329.7610派1元(含税)000778新兴铸管0.690.43 6.388.9687707.5410送3派1(含税)000785武汉中商0.210.15 2.418.575190.55000786北新建材0.560.42 3.8913.7532183.2010派1.26元(含税)000809中汇医药-0.050.03 1.13-4.11-493.49利润不分配000810华润锦华0.160.12 3.12 5.012094.2710派0.5元(含税)000816江淮动力0.170.10 1.50 2.7514439.2910派0.20元(含税),10配3000836鑫茂科技0.25 1.89 3.17 6.215591.5010转增3000837秦川发展0.270.21 2.639.349255.3210派0.60元(含税)000838国兴地产0.010.06 1.950.68247.83利润不分配000851高鸿股份0.060.04 2.95 1.311665.04利润不分配000859国风塑业-0.320.01 2.20-8.42-13336.61利润不分配000901航天科技0.03-0.22 1.42 1.33704.28利润不分配000911南宁糖业0.430.09 4.658.6712187.7210派3元(含税)000912泸天化0.190.51 4.23 3.1311100.0810派1元(含税)000919金陵药业0.440.16 3.679.9322095.7610派1.50元(含税)000930丰原生化0.260.06 2.2311.1725192.1310派0.35元(含税)000933神火股份0.80 2.30 4.7117.0559946.5010送4派3.65(含税)000936华西村0.210.17 2.85 5.739089.8010派0.5元(含税)000938紫光股份0.160.15 3.89-6.343198.8210派1元(含税)000951中国重汽 1.02 1.13 6.8114.8942789.7110派1元(含税)000960锡业股份0.210.04 3.95 4.5713438.6810派1.00元(含税)000962东方钽业0.110.19 3.35 1.483760.7010派0.5元(含税)000978桂林旅游0.190.13 2.71 6.693380.7110转3派1.6元(含税)000980金马股份0.110.07 3.52 3.133350.02利润不分配000996中国中期0.020.04 1.750.01573.39利润不分配002002*ST 琼花0.06-0.770.94-50.21960.59利润不分配002009天奇股份0.010.24 1.90-2.46208.73利润不分配002023海特高新0.290.19 2.989.465511.8310转4股002028思源电气 2.16 1.26 6.5111.0995018.2410派2元(含税)002030达安基因0.200.19 1.549.644735.6410送2派0.25元(含税)002037久联发展0.570.31 4.0914.497576.9210转3派0.5元(含税)002046轴研科技0.370.35 4.63 6.093990.1810派1.0元(含税)002053云南盐化0.11-0.30 5.13 1.532111.96利润不分配002059世博股份0.050.13 2.630.971138.35利润不分配002060粤水电0.260.32 4.19 5.688545.3310派0.8元(含税)002076雪莱特0.060.07 2.10 2.891072.32利润不分配002080中材科技0.720.63 5.3612.7310838.55利润不分配002090金智科技0.490.48 4.529.855025.0210转10派2.50元(含税)2009年年报财务数据一览(8)想要一辈子都能投资成功,真正需要的是有健全的知识架构供你做决策。

银监会发布《中国银行业监督管理委员会2009年报》

银监会发布《中国银行业监督管理委员会2009年报》

佚名

【期刊名称】《中国信用卡》

【年(卷),期】2010(000)014

【摘要】近日,银监会发布《中国银行业监督管理委员会2009年报》以下简称《年报》)。

据悉,这是银监会自2006年起发布的第四份《年报》。

《年报》由八个主要部分组成,包括经济金融形势与银行业概况、银行业改革开放与发展、贯彻国家宏观调控政策和实施宏观审慎监管、监管制度与有效性建设、重大监管行动、加强信息披露与市场约束、履行社会责任和展望等。

【总页数】1页(P8-8)

【正文语种】中文

【中图分类】F832

【相关文献】

1.致力于全方位改进金融服务着力打造“最受信赖的友好型银行” 中国银行业协

会组织召开《2009年度中国银行业服务改进情况报告系列行业服务规范标准及《中国银行业公平对待消费者自律公约》发布会 [J],

2.中国人民银行会同中国银行业监督管理委员会发布《银行卡清算机构管理办法》[J],

3.银监会颁布《中国银行业监督管理委员会行政处罚办法》 [J],

4.银监会颁布《中国银行业监督管理委员会行政复议办法》 [J],

5.银监会发布《中国银行业监督管理委员会2011年报》 [J],

因版权原因,仅展示原文概要,查看原文内容请购买。

《2009年中国人民银行年报》金融稳定篇

0302009年,面对国际金融危机的严重冲击,中国人民银行认真贯彻落实党中央、国务院应对国际金融危机、促进国民经济较快增长的各项方针政策,深入研究危机背景下我国金融业改革、发展所面临的问题,深化金融改革,加快存款保险制度建设,切实提高金融风险监测水平,加强宏观审慎管理,防范系统性金融风险,密切跟踪、分析国际金融危机发展动态,积极参与国际金融监管改革,注重金融稳定国际合作,加强中央银行资产管理,致力于金融稳定长效机制的构建。

妥善应对国际金融危机2009年,面对国际金融危机的新变化,中国人民银行深入研究国际金融危机及国内外宏观经济政策对我国金融业的影响,分析监测危机背景下我国金融机构面临的风险,做好危机应急处置工作。

一是拓展风险监测范围和完善风险监测制度。

加强了对地方中小法人金融机构和地方涉外企业的风险监测,开展针对商业银行业务发展、案件风险防控和地方中小法人银行贷款集中度等问题的专题研究。

二是开展系统重要性金融机构和工具的风险监测评估,研究制定金融控股公司和交叉金融业务监管规则。

研究加强系统重要性金融机构监管的政策措施。

三是继续深化大型国有商业银行股份制改革,不断推进政策性金融机构改革,妥善应对境外战略投资者减持。

四是高度关注境外银行经营状况对其在华子公司的影响,分析其流动性风险,提出防范风险的政策建议。

积极参与金融稳定国际事务2009年,中国人民银行加强了金融稳定的国际交流与合作,并积极参与国际金融监管改革。

一是积极参与国际银行业监管规则的研究和制定。

自5月正式成为巴塞尔银行监管委员会(BCBS)的成员之后,中国人民银行开始全面参与国际银行业监管规则的研究和制定工作。

定期参加委员会会议,并参与了政策制定工作组(P D G)、宏观变量工作组(MVTF)和宏观审慎工作组(MPG)的相关工作,提高我国在国际银行业监管规则制定中的话语权。

二是积极参与金融稳定理事会(FSB)的相关工作。

自6月加入FSB之后,中国人民银行参加了FSB全会、指导委员会及标准执行常设委员会(SCSI),积极参与SCSI开展的同行评估、识别不合作国家(地区)和监测G20及FSB建议落实情况等工作。

齐商银行2009年年报摘录

齐商银行2009年年报摘录各类风险和风险管理策略一、风险种类及形式本行在经营中主要面临以下风险:信用风险、市场风险、流动性风险、操作风险、政策性风险等。

针对上述风险,本行积极采取各种行之有效的措施努力防范和化解各类风险。

(一)信用风险。

本行在经营过程中,贷款拆借、承兑、信用证等多种业务都可能存在和产生信用风险。

(二)市场风险。

本行在经营过程中因市场汇率、利率变动而产生的风险。

(三)流动性风险。

本行在经营过程中由于资产负债变化形成的资金波动影响债权人实现债权而形成的风险。

(四)操作风险。

本行由于内部程序、人员、系统的不完善或失误,或外部事件造成的风险。

(五)其他风险状况。

其他可能对本行造成严重不利影响的风险因素。

二、风险管理策略本行董事会下设风险管理委员会、关联交易控制委员会,负责全行风险管理及控制。

在各类风险管理和内部控制方面建立了符合现代银行监管要求的框架体系。

总行有关部门根据职责分工具体负责全行信用风险、市场风险、流动性风险、操作风险、法律风险的管理和控制。

(一)信用风险2009年,本行认真贯彻落实国家宏观调控政策,以完善“体制、权限、流程、技术、队伍“为工作重点,全面推动信用风险管理改革。

一是密切关注宏观调控政策,深入分析经济金融政策对产业行业的影响,及时发布风险提示信息,有效防范政策风险及行业风险;二是加强授信全流程管理,完善贷审会审批程序,提高审议质量,探索试点放款中心工作模式,优化完善审批流程,有效防控授信风险;三是实施差异化的授信管理制度,对部分符合国家产业政策,发展前景良好的347户企业综合授信87亿元,简化了这些企业的授信审批流程,提高了审批效率;四是对受限行业风险管控、授信集中度压控、机械设备抵押结构调整等方面分别制定具体管控措施;五是初步建立了贷款风险预警机制,在对贷款风险准确识别的基础上,分别给出具体处置方案,采取预防、规避、抑制、补救等多种手段化解贷款风险。

六是针对集团客户管理工作,初步建立了集团风险管理架构,完成了集团客户管理数据的录入工作,为实现集团客户风险防控常态化管理打下了基础;七是狠抓“三查”落实不到位的问题,通过在“三查”各个重要环节实行了总行市场营销人员列席分支行信贷例会,加强对风险点的分析排查、增加对重点授信客户的贷后检查频率与深度等新的做法,合规审慎经营理念逐步深入人心,信贷管理水平明显提高。

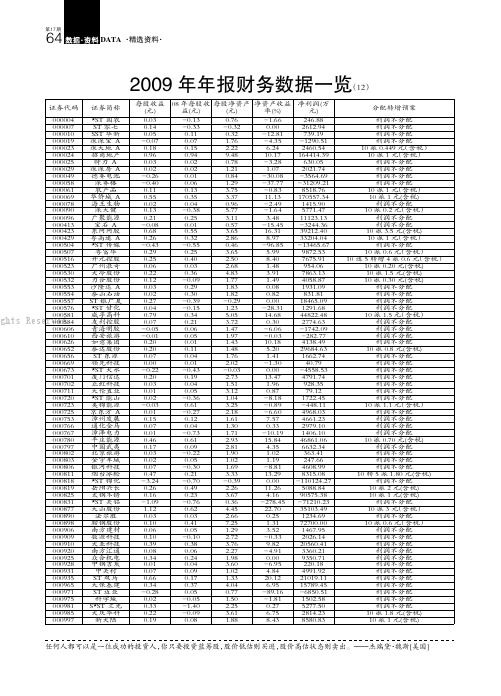

2009年年报财务数据一览(12)

证券代码证券简称每股收益(元)08年每股收益(元)每股净资产(元)净资产收益率(%)净利润(万元)分配转增预案000004*ST 国农0.03-0.130.76-1.66246.88利润不分配000007ST 零七0.14-0.33-0.320.002612.94利润不分配000010SST 华新0.050.110.32-12.81739.19利润不分配000019深深宝A-0.070.07 1.76-4.35-1290.51利润不分配000023深天地A0.180.15 2.22 6.242460.5410派0.449元(含税)000024招商地产0.960.949.4810.17164414.3910派1元(含税)000025特力A0.030.020.78-3.28630.05利润不分配000029深深房A0.020.02 1.21 1.072021.74利润不分配000049德赛电池-0.260.010.84-30.08-3564.69利润不分配000058深赛格-0.400.06 1.29-37.77-31209.21利润不分配000061农产品0.110.13 3.75-0.838518.7610派1元(含税)000069华侨城A0.550.35 3.3711.13170557.3410派1元(含税)000078海王生物0.020.040.96-2.491415.90利润不分配000090深天健0.13-0.38 5.77-1.645771.4710派0.2元(含税)000096广聚能源0.210.25 3.11 3.4811123.13利润不分配000413宝石A-0.080.010.57-15.45-3244.36利润不分配000423东阿阿胶0.680.55 3.6516.3139212.4010派3.5元(含税)000429粤高速A0.260.32 2.868.9733204.0410派1元(含税)000504*ST 传媒-0.43-0.550.46-96.85-13465.67利润不分配000507粤富华0.290.25 3.65 5.999872.5310派0.6元(含税)000516开元控股0.250.40 2.508.407675.9110送5转增4派0.6元(含税)000523广州浪奇0.060.03 2.68 1.48954.0610派0.20元(含税)000530大冷股份0.220.36 4.83 3.917863.1310派1.5元(含税)000532力合股份0.12-0.09 1.77 1.494058.8710派0.30元(含税)000553沙隆达A0.030.29 1.830.081931.09利润不分配000554泰山石油0.020.30 1.820.82831.81利润不分配000557ST 银广夏0.27-0.39-0.290.0018465.09利润不分配000576*ST 甘化0.04-0.15 1.23-28.311291.68利润不分配000581威孚高科0.790.34 5.0514.6844822.4810派1.5元(含税)000584友利控股0.070.21 3.720.302774.63利润不分配000606青海明胶-0.050.06 1.47-6.06-1742.09利润不分配000610西安旅游-0.010.05 1.97-0.03-282.77利润不分配000626如意集团0.200.01 1.4310.184138.49利润不分配000652泰达股份0.200.11 1.48 5.2029684.6310派0.8元(含税)000656ST 东源0.070.04 1.76 1.411662.74利润不分配000669领先科技0.000.01 2.02-1.3040.79利润不分配000673*ST 大水-0.22-0.43-0.030.00-4558.53利润不分配000701厦门信达0.200.19 2.7313.474791.74利润不分配000702正虹科技0.030.04 1.51 1.96928.35利润不分配000711天伦置业0.010.05 3.120.8779.12利润不分配000720*ST 能山0.02-0.36 1.04-8.181722.45利润不分配000723美锦能源-0.030.61 3.25-0.89-448.1110派1.1元(含税)000725京东方A0.01-0.27 2.18-6.604968.03利润不分配000753漳州发展0.150.12 1.617.574661.23利润不分配000766通化金马0.070.04 1.300.332979.10利润不分配000767漳泽电力0.01-0.73 1.71-10.191406.10利润不分配000780平庄能源0.460.61 2.9315.8446861.0610派0.70元(含税)000797中国武夷0.170.09 2.81 4.356632.34利润不分配000802北京旅游0.03-0.22 1.90 1.02363.41利润不分配000803金宇车城0.020.05 1.02 1.19247.66利润不分配000806银河科技0.07-0.30 1.69-8.814608.99利润不分配000811烟台冰轮0.470.21 3.3313.298315.0810转5派1.80元(含税)000818*ST 锦化-3.24-0.70-0.390.00-110124.27利润不分配000819岳阳兴长0.260.49 2.2611.265088.8410派2元(含税)000825太钢不锈0.160.23 3.67 4.1690575.3810派1元(含税)000831*ST 关铝-1.09-0.760.36-278.45-71210.23利润不分配000877天山股份 1.120.62 4.4522.7035103.4910派3元(含税)000890法尔胜0.030.03 2.660.251234.69利润不分配000898鞍钢股份0.100.417.25 1.3172700.0010派0.6元(含税)000906南方建材0.060.05 1.29 3.521467.95利润不分配000909数源科技0.10-0.10 2.72-0.332026.14利润不分配000910大亚科技0.390.38 3.769.8220560.41利润不分配000920南方汇通0.080.06 2.27-4.913360.21利润不分配000925众合机电0.340.24 1.980.009350.71利润不分配000928中钢吉炭0.010.04 3.60-6.95220.18利润不分配000931中关村0.070.09 1.02 4.844991.92利润不分配000935ST 双马0.660.17 1.3320.1221019.11利润不分配000965天保基建0.340.37 4.04 6.9515789.45利润不分配000971ST 迈亚-0.280.050.77-89.16-6850.51利润不分配000975科学城0.02-0.05 1.50-1.811502.58利润不分配000981S*ST 兰光0.33-1.40 2.250.275277.50利润不分配000985大庆华科0.22-0.09 3.61 6.752814.2310派1.8元(含税)000997新大陆0.190.08 1.888.438580.8310派1元(含税)2009年年报财务数据一览(12)·精选资料·第17期ights Reserved.证券代码证券简称每股收益(元)08年每股收益(元)每股净资产(元)净资产收益率(%)净利润(万元)分配转增预案002020京新药业0.04-0.18 2.98-0.49375.26利润不分配002022科华生物0.500.53 1.8424.1220434.2510送2派2元(含税)002029七匹狼0.720.54 4.8514.4520390.4010派2元(含税)002036宜科科技0.040.13 1.640.80778.2010派1元(含税)002038双鹭药业0.980.88 3.8423.2224410.4810派2元(含税)002039黔源电力0.240.86 4.27-7.863365.5710派1.112元(含税)002040南京港0.030.05 2.140.62730.1210派0.2元(含税)002041登海种业0.530.01 4.3112.789362.0610派2元(含税)002055得润电子0.240.26 2.418.843160.3710送3派0.5元(含税)002063远光软件0.580.67 2.6021.8711557.0610转1送2派1(含税)002064华峰氨纶0.290.44 3.73 6.5710736.5610送8.5转增1.5派1元(含税)002071江苏宏宝0.02-0.07 2.900.16186.2210转5002078太阳纸业0.950.46 5.9615.2747882.4310送4转6派2(含税)002083孚日股份0.120.13 2.70 3.4710815.77利润不分配002097山河智能0.390.19 4.75 6.6010560.4610送2转增3派1元(含税)002098浔兴股份0.200.14 3.53 5.293110.1310派1.00元(含税)002102冠福家用0.040.04 2.28-5.22680.65利润不分配002105信隆实业0.170.10 1.888.774612.3910派1.2元(含税)002110三钢闽光0.080.07 4.94 2.484227.0510派0.70元(含税)002112三变科技0.360.29 3.897.593980.5310派0.40元(含税)002131利欧股份0.650.47 3.5316.079735.9610转增10002144宏达经编0.100.06 2.72 2.991123.95利润不分配002149西部材料0.180.32 4.86 1.862954.89利润不分配002176江特电机0.080.23 3.27 1.21904.6910派0.35元(含税)002179中航光电0.440.63 3.9810.3811877.2110送2转增3派0.5元(含税)002184海得控制0.190.25 3.16 5.024136.6510派0.5元(含税)002193山东如意0.310.29 3.967.154919.9610派0.6元(含税)002196方正电机0.060.22 3.290.78439.1310派1元(含税)002206海利得 1.130.757.6314.2014142.3010转增10派3元(含税)002213特尔佳0.270.25 2.3910.742801.3710送2转增8派1元(含税)002224三力士0.530.29 4.3410.184710.8410转5派1(含税)002246北化股份0.110.16 3.00 2.742111.9010派0.5元(含税)002267陕天然气0.700.67 4.3416.1735571.8510派3元(含税)002269美邦服饰0.600.94 2.9818.3460422.8510派4.2元(含税)002287奇正藏药0.420.37 2.8213.0016081.2010派3.1元(含税)002312三泰电子 1.050.8210.187.664747.6110转10派3(含税)002341新纶科技0.640.57 2.9820.683486.9110派2元(含税)002345潮宏基0.940.57 3.7424.788453.1910送2转增3派5元(含税)200053深基地B0.510.30 4.1812.1511817.8910派2.59元(含税)200771杭汽轮B 1.57 1.54 6.2824.4558351.7610转增3派4元(含税)300041回天胶业 1.040.7211.96 6.205073.9810派5元(含税)300053欧比特0.440.34 2.0220.553290.2410派2元(含税)600016民生银行0.630.42 3.959.531210400.0010送2派0.5元(含税)600035楚天高速0.320.32 2.8611.2029910.4410派0.80元(含税)600083ST 博信-0.050.010.08-55.96-1088.88利润不分配600098广州控股0.350.18 4.307.9171048.9110派1.8元(含税)600100同方股份0.360.277.48 3.4235137.0210派1元(含税)600105永鼎股份0.520.10 4.357.6314223.2110送2转2600111包钢稀土0.070.21 2.100.745576.8110派0.5元(含税)600115ST 东航0.08-2.860.320.9753974.30利润不分配600121郑州煤电0.180.30 2.647.7111456.17利润不分配600163福建南纸-0.620.01 2.59-23.17-44786.17利润不分配600167联美控股0.220.07 2.448.724607.43利润不分配600192长城电工0.090.12 3.75 1.342497.8410转2600215长春经开0.010.01 6.41-2.43287.76利润不分配600219南山铝业0.500.487.02 6.0871481.6110派1元(含税)600232金鹰股份0.03-0.12 3.36-7.21955.30利润不分配600239云南城投0.360.20 4.67 6.9821091.2110派1元(含税)600249两面针0.040.03 6.57-2.671667.39利润不分配600250南纺股份0.080.08 2.55-3.562056.0210派0.1元(含税)600297美罗药业0.040.23 2.22 1.601400.83利润不分配600301南化股份-1.26-0.56 1.90-70.13-29729.03利润不分配600306商业城0.01-0.12 2.64-0.49222.60利润不分配600318巢东股份0.02-0.38 1.78-7.19526.11利润不分配600346大橡塑0.020.03 1.610.83434.09利润不分配600348国阳新能 1.93 1.51 6.2229.15185633.3110送15派3.80元(含税)600355*ST 精伦-0.68-0.31 1.63-42.14-16688.00利润不分配600358国旅联合0.050.05 1.30-2.772205.82利润不分配600360华微电子0.050.11 2.89-0.682603.7010派0.50元(含税)600367红星发展0.030.12 3.68-0.92829.70利润不分配600385ST 金泰0.02-0.18-1.470.00314.65利润不分配600392太工天成0.040.17 3.16-1.56603.37利润不分配600398凯诺科技0.120.14 2.90 3.417919.9610派0.30元(含税)600399抚顺特钢0.050.07 3.14 1.542660.91利润不分配600401*ST 申龙0.05-0.660.44-36.551314.76利润不分配600422昆明制药0.190.10 2.128.255832.3110派0.5元(含税)600446金证股份0.300.41 3.088.984070.47利润不分配·精选资料·DATA 17期ights Reserved.证券代码证券简称每股收益(元)08年每股收益(元)每股净资产(元)净资产收益率(%)净利润(万元)分配转增预案600462ST 石岘-0.82-0.43-0.180.00-33839.78利润不分配600508上海能源 1.31 1.54 6.5720.2394977.7410派1.5元(含税)600513联环药业0.190.15 3.26 5.781719.9010转增3股派0.5元(含税)600518康美药业0.310.39 2.5211.5950150.8510派0.35元(含税)600539狮头股份0.000.01 3.820.0783.75利润不分配600555九龙山0.150.03 2.21-3.5312893.4410转5600559老白干酒0.260.22 2.86 6.793571.9410派1元(含税)600610SST 中纺0.020.020.63-11.50776.60利润不分配600618氯碱化工-0.330.01 1.99-16.41-38648.04利润不分配600636三爱富0.05-0.20 2.13-0.331887.19利润不分配600647同达创业 1.380.17 2.4950.427358.9210送6转4600681S*ST 万鸿0.040.24-2.310.00907.57利润不分配600689上海三毛0.070.15 1.93-8.871363.07利润不分配600690青岛海尔0.860.57 5.7713.82114947.4610派3元(含税)600691*ST 东碳-0.93-0.21-1.110.00-10614.78利润不分配600693东百集团0.240.37 1.7313.308288.62利润不分配600719大连热电0.070.06 3.66-1.441412.1810派0.25(含税)600726华电能源-0.550.01 2.04-18.92-75519.93利润不分配600732上海新梅0.070.33 2.12 3.221687.47利润不分配600733S 前锋0.020.01 1.30-6.04352.54利润不分配600742一汽富维 1.680.907.8120.6635473.5910派1.80元(含税)600744华银电力0.08-1.49 3.01-8.905395.91利润不分配600751SST 天海-0.480.02-0.890.00-23640.70利润不分配600767运盛实业0.010.04 1.12-6.28251.39利润不分配600769*ST 祥龙-0.53-0.40 1.21-44.05-19786.43利润不分配600777新潮实业0.020.03 2.19-1.921263.0110派0.2元(含税)600787中储股份0.250.21 4.91 3.2118256.3610派0.4元(含税)600810神马股份0.02-0.32 5.780.52751.2410派0.2(含税)600829三精制药0.720.70 3.8617.4827878.6410派6.8元(含税)600832东方明珠0.140.14 2.47 4.5945498.3610派0.98元(含税)600833第一医药0.250.13 2.52 5.764000.3610派0.8元(含税)600851海欣股份0.01-0.29 3.35-0.34736.73利润不分配600868ST 梅雁-0.030.100.99-11.27-5925.64利润不分配600886国投电力0.270.12 4.63 2.9753137.0810派2.1972元(含税)600892ST 湖科-0.160.10-0.490.00-1001.23利润不分配600980北矿磁材-0.380.05 2.17-15.22-4955.80利润不分配600999招商证券 1.140.63 6.3014.15372772.2810派5元(含税)601001大同煤业 1.78 2.409.8318.07149074.0110送10派5.3元(含税)601003柳钢股份0.110.01 1.96 5.5227021.8010派1.50元(含税)601005重庆钢铁0.050.35 3.21 1.178402.90利润不分配601111中国国航0.42-0.77 1.95 5.06502945.10利润不分配601117中国化学0.260.17 2.268.5197916.12利润不分配601299中国北车0.230.19 2.54 3.79131556.0010派0.2元601318中国平安 1.890.1911.5716.111388300.0010派3元(含税)601333广深铁路0.190.17 3.27 6.03135732.8510派0.8茞元(含)601601中国太保0.950.338.809.90735600.0010派3元(含税)601607上海医药0.310.14 3.2212.1317333.2510派1.02元(含税)601666平煤股份 1.01 2.48 5.4817.20140940.2310送3派2元(含税)601668中国建筑0.250.15 2.317.96572979.9010派0.29元(含税)601766中国南车0.140.16 1.478.47167815.3010派0.4元(含税)601866中海集运-0.560.01 2.16-25.40-648904.82利润不分配601898中煤能源0.500.52 5.169.17662216.9010派1.4984元(含税)601919中国远洋-0.74 1.06 4.19-27.77-754129.39利润不分配601989中国重工0.310.26 3.09 6.95149048.2210派0.44元(含税)601991大唐发电0.130.07 2.21 4.63147946.9010派0.7元(含税)601999出版传媒0.230.21 2.667.4112932.7110派0.20元(含税)900951大化B股-0.270.02 1.15-14.71-7525.80利润不分配·精选资料·第17期简称信托公司日期单位净值最近一月回报(%)近一年回报(%)尊享权益(积极策略3号)中外贸信托10.4.16 1.0365 1.66武当9期山东省国际信托10.4.16 1.1910 2.40武当10期华润深国投信托10.4.16116.0000 2.20滨江优得中诚信托10.4.160.8897-2.36和商1号中泰信托10.4.160.9291 1.37柘弓1期中信信托10.4.1696.9600-0.26浦江之星8号2期中海信托10.4.16 1.4042 2.7530.33第一盛海德丰平安信托10.4.16109.6900 4.6528.14金泰001(延期)北方国际信托10.4.160.9784 3.24简适亨通1期山东省国际信托10.4.16 1.0430-0.31浦江之星23号中海信托10.4.16 1.0597 3.36理成转子中海信托10.4.16 1.1255 3.2029.46振华1号西安国际信托10.4.16 1.2687 2.97简称信托公司日期单位净值最近一月回报(%)近一年回报(%)中国龙稳健4云南国际信托10.4.16 1.04760.0411.52合赢2号北方国际信托10.4.16 1.24270.118.68中祥1期山东省国际信托10.4.160.9806-0.47长润1期交银国际信托10.4.16 1.2363 3.8712.88浦江之星22号中海信托10.4.16 1.0396 1.11证大价值3期平安信托10.4.1689.0600 3.3123.27景泰复利国投信托10.4.16 1.0576 6.8946.56中国龙精选云南国际信托10.4.161.3953 3.8115.54中国优质1号湖南省信托10.4.160.5647 2.02-2.52宏利2期中原信托10.4.16 1.3763 1.6258.96武当14期华润深国投信托10.4.1698.5600 2.03长安7号西安国际信托10.4.16 1.0316 6.38天惠投资1号中诚信托10.4.16 1.5088 5.79(上接75页)ights Reserved.。

上市股份制商业银行2009年财务报表比较分析

上市股份制商业银行2009年财务报表比较分析(上)2010-5-31摘要:在2009年经济下滑和积极宏观政策背景下,我国股份制商业银行继续取得了良好的业绩,净利润平均增幅达16.0%。

其中,非利息收入的快速增长做出了重要贡献。

分析表明,股份制商业银行经过快放贷后,纷纷出现了现金及其等价物不断下降,资本充足率下滑的问题。

另外,通过对风险管理的分析发现,股份制商业银行风险管理能力不断提升,不良贷款率继续下降。

一、上市股份制商业银行盈利能力综合比较股份制商业银行属于我国银行业体系中的第二梯队,在我国经济中发挥着重要的融资功能。

2009年变动不居的外部经济环境和国内经济的不稳定对于股份制商业银行产生了怎样的影响呢?下面本文首先从华夏银行、交通银行、民生银行、兴业银行、招商银行和中信银行这六家上市股份制商业银行的盈利性指标分析它们在2009年的经验业绩。

(一)收益指标分析面对国际金融危机向我国经济的蔓延的不利经济环境,我国上市股份制商业银行表现出令人惊喜的良好业绩。

表1显示的六家股份制商业银行的盈利能力表明,2009年股份制商业银行总体上呈现出利润上涨的局面。

六家银行的净利润平均增长率达16.0%。

其中,民生银行的利润增长速度最快,达到53.5%,实现121.0亿元的净利润收入。

华夏银行、兴业银行和中信银行都实现10%以上的年度利润增幅,分别达到22.5%、16.7%和10.1%。

交通银行的利润增幅相对较低,为5.9%,但是由于其较大规模的资产,使得它的净利润位居六家银行之首,达302.1亿元。

2009年,表现不佳的是招商银行,净利润下滑了12.9%,但是利润总额仍然位居交通银行之后,达182.4亿元。

因此,总体来看,六家股份制商业银行受到金融危机的影响较小。

在利润较快增长的背景下,股份制商业银行的每股收益也表现出不俗的特征。

除了中信银行外,其他五家银行的每股收益都超过了0.6元。

其中,兴业银行的每股收益高达2.66元,其次,招商银行的每股收益也表现不俗,达0.95元。

2009年7月商业银行理财市场报告

商业银行理财市场报告(总第三十三期)2009年08月发布时间:发布时间:2009特别申明:商业银行理财市场报告系根据各商业银行在其网站公开发布或者直接提供的信息资料经遴选、分析后编制。

由于未能全面获取报告期内各商业银行理财业务的全部信息,报告内容可能存在因统计上的遗漏导致的偏差。

商业银行理财市场报告旨在为理财行业的发展、创新和制度建设提供研究参考。

对于因使用、引用、参考本报告内容而导致的投资损失、风险与纠纷,本报告发布机构不承担任何责任。

目录一、整体金融形势回顾 (3)1、债券和货币市场 (3)(1)公开市场操作力度加大,央票发行利率稳定上涨 (3)(2)新股持续发售,货币市场利率总体呈现上涨趋势 (4)(3)资金流出短债市场,短债收益率整体上行 (5)2、外汇市场 (7)(1)人民币兑美元继续保持稳定 (7)(2)美元指数月线报收于近1年低位,中期走势堪忧 (9)(3)受风险偏好情绪推动欧元兑美元继续走高 (11)3、黄金市场 (13)(1)靓丽业绩提振美股,美元受压,金价高位徘徊 (14)(2)国际原油期货合约价格7月走强,国际金价与原油走势表现同步 (16)(3)期货交易数据利好短期金价,但ETF持仓量有下滑趋势 (16)二、银行理财市场概览 (18)1、发行数继续保持高位,《通知》完全落实有待时日 (18)2、非保本理财产品市场占比上升,但理财产品真实风险并未改变 (19)4、市场流动性充斥,中长期理财产品减少 (20)5、信贷资产类理财产品保持高位,股权投资类理财产品禁而不止 (21)6、货币政策出现微调,部分理财产品或从中获益 (22)三、银行理财市场深度观察 (24)1、信贷资产类理财产品发行小幅回落,投资更为稳健 (24)2、债券和货币市场类理财产品发行略有下降,无固定期限产品收益上调 (25)3、外币理财产品发行数仍在阶段低位收益率涨跌互现 (27)4、结构性理财产品发行出现强劲反弹,市场规范可借鉴银监会74号文件 (29)5、QDII于“收益季”全线反弹 (31)6、到期收益实现率略有下降,证券投资类和结构性理财产品表现不佳 (32)一、整体金融形势回顾1、债券和货币市场(1)公开市场操作力度加大,央票发行利率稳定上涨本月央行共发行2800亿元央行票据,其中3个月期央票1800亿元,1年期央行票据1000亿元。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

齐商银行2009年年报摘录

各类风险和风险管理策略

一、风险种类及形式 本行在经营中主要面临以下风险:信用风险、市场风险、流动性风险、操作风险、政策性风险等。

针对上述风险,本行积极采取各种行之有效的措施努力防范和化解各类风险。

(一)信用风险。

本行在经营过程中,贷款拆借、承兑、信用证等多种业务都可能存在和产生信用风险。

(二)市场风险。

本行在经营过程中因市场汇率、利率变动而产生的风险。

(三)流动性风险。

本行在经营过程中由于资产负债变化形成的资金波动影响债权人实现债权而形成的风险。

(四)操作风险。

本行由于内部程序、人员、系统的不完善或失误,或外部事件造成的风险。

(五)其他风险状况。

其他可能对本行造成严重不利影响的风险因素。

二、风险管理策略

本行董事会下设风险管理委员会、关联交易控制委员会,负责全行风险管理及控制。

在各类风险管理和内部控制方面建立了符合现代银行监管要求的框架体系。

总行有关部门根据职责分工具体负责全行信用风险、市场风险、流动性风险、操作风险、法律风险的管理和控制。

(一)信用风险

2009年,本行认真贯彻落实国家宏观调控政策,以完善“体制、权限、流程、技术、队伍“为工作重点,全面推动信用风险管理改革。

一是密切关注宏观调控政策,深入分析经济金融政策对产业行业的影响,及时发布风险提示信息,有效防范政策风险及行业风险;二是加强授信全流程管理,完善贷审会审批程序,提高审议质量,探索试点放款中心工作模式,优化完善审批流程,有效防控授信风险;三是实施差异化的授信管理制度,对部分符合国家产业政策,发展前景良好的347户企业综合授信87亿元,简化了这些企业的授信审批流程,提高了审批效率;四是对受限行业风险管控、授信集中度压控、机械设备抵押结构调整等方面分别制定具体管控措施;五是初步建立了贷款风险预警机制,在对贷款风险准确识别的基础上,分别给出具体处置方案,采取预防、规避、抑制、补救等多种手段化解贷款风险。

六是针对集团客户管理工作,初步建立了集团风险管理架构,完成了集团客户管理数据的录入工作,为实现集团客户风险防控常态化管理打下了基础;七是狠抓“三

查”落实不到位的问题,通过在“三查”各个重要环节实行了总行市场营销人员列席分支行信贷例会,加强对风险点的分析排查、增加对重点授信客户的贷后检查频率与深度等新的做法,合规审慎经营理念逐步深入人心,信贷管理水平明显提高。

(二)流动性风险

在流动性管理方面,本行明确部门流动性管理职责,完善流动性管理机制,结合每日头寸预测调度、月度流动性指标监测分析、不定期组织流动性压力测试等措施,做好流动性管理和风险预警化险工作;加强资产负债管理,避免超负荷运作,充分借助货币市场优势,及时融入融出资金,在满足流动性需要的同时,提高资金盈利能力。

2009年,本行每日收集分支行大额资金变动信息,根据资金头寸余缺情况,及时通过货币市场融入和融出资金,兼顾流动性和效益性,做好日常头寸资金铁预测和调度工作;每周做好大额资金变动的监测工作,根据大额资金集中到期日期,提前安排好资金期限;根据经济形势变化,以8月末数据为基础,模拟市场情景,精心设计流动性压力测试方案,进行流动性压力测试,并根据测试结果,修订完善了本行流动性应急预案,提高流动性管理能力。

截至2009年末,本行流动性比例为54.35%,较年初下降13.10个百分点,始终保持在25%以上;本外币存贷比73.26%,较年初上升1.70个百分点,控制在75%以内;人民币超额备付率达到12.86%,较年初上升0.04个百分点;核心负债依存度为69.67%,较年初降低3.77个百分点,保持在60%以上,各项流动性指标均保持较好水平。

(三)市场风险

针对市场风险,本行综合考虑金融产品的特质、业务执行单位的管理水平、分支行地域经济状况和市场竞争程度等因素,对市场风险实行价格授权和额度授权并行的授权管理。

本行的市场风险主要来自因利率变动而产生的风险。

本行已初步建立银行间债券市场业务风险量化评估模型,每日根据中债收益率曲线对本行持有债券进行市值评估,并根据监管部门的要求将本行债券类账户划分为交易类账户和投资类账户。

每月将债券估值结果与中债收益率曲线估值相比较,对比损益差额情况,每季度根据持仓债券的市场表现,撰写《债券投资风险管理报告》,通过分析不同品种债券的收益情况,及时调整投资策略。

根据市场风险的不同类别,运用缺口分析、敏感性分析等工具,识别、计量、监测市场风险。

(四)操作风险

针对操作风险,本行严格执行银监会提出的关于操作风险的十三条

建议,建立健全各项规章制度,加大各项规章制度的合规性、合法性及可操作性。

各业务部门及时对规章制度进行梳理、修改,补充完善各业务操作流程,并汇总成册,要求员工加强业务知识的学习,熟练掌握业务操作流程,使合规文化渗透每个员工、每一工作环节。

加强稽核审计力度,提高全员操作风险防范意识。

发挥稽核审计作用,能过组织全行范围的内控管理状况评价、现场稽核检查、以及非现场稽核,揭示各类风险稳患和薄弱环节,提高管理水平和经济效益。

同时在各项经营活动中有效发挥纪检监察作用,建立了业务审计、纪检监察、法律保障等多方位风险控制体系,取得了良好效果。

本行定期或不定期接受中国人民银行、中国银监会等监管部门、国家税务局、地方税务局、财政局、审计局的检查,充分利用外部检查结果,不断规范本行经营行为,形成内部控制与外部检查相结合的风险管控体系,有力的防范了操作风险。

本年度未发生由于内部程度系统不完善造成失误和外部事件造成的风险。