中美资产负债表对比

从资产负债表角度看中美央行缩表操作:中美央行资产负债表对比

人民银行资产负债表的几个特点

第一,央行资产负债表的增速逐渐下行。

第二,央行资产规模占整个银行体系资产规模逐渐下降。 第三,基础货币占总负债的比例以及货币乘数都在上行。

基础货币占总负债的比例以及货币乘数都在上行

100% 90% 80% 70% 60% 50% 40% 30% 20% 10% 05-12 06-07 07-02 07-09 08-04 08-11 09-06 10-01 10-08 11-03 11-10 12-05 12-12 13-07 14-02 14-09 15-04 15-11 16-06 17-01 0% 央行/银行资产 储备货币/央行负债 货币乘数(右轴) 5.5 5.3 5.1 4.9 4.7 4.5 4.3 4.1 3.9 3.7 3.5

货币当局:总资产

增速(右轴)

45% 40% 35% 30% 25% 20% 15% 10% 5% 0% -5% -10%

人民银行资产表解析

资产项目 国外资产 外汇 货币黄金 • • • 央行外汇占款的减少对于央行资产负债表有两种影响方式。 第一种方式,央行外汇资产减少的同时,负债端基础货币同时减少,资产表和 负债表同时减结果就是央行缩表。 第二种方式,是央行外汇资产减少,央行增加再贷款操作来对冲。 国外资产:2000年以来,外汇占款是央行最为重要的基础货币投放方式,2014年央 行外汇占款出现了34个月外汇占款下降的情况,再贷款开始作为基础货币投放。

储备货币:央行的主要负债来源,占到整个负债规模的88%左右。 • • • 货币发行是央行发行的货币,是实物形态的纸币和硬币,从流通状态来分又 分为流通中的货币M0和商业银行库存现金两部分。 其他存款性公司存款是商业银行和政策性银行上缴准备金账户存款,又分为 法定准备金和超额准备金两部分,是基础货币的主要构成部分。 非金融机构存款是指为支付机构交存人民银行的客户备付金存款。

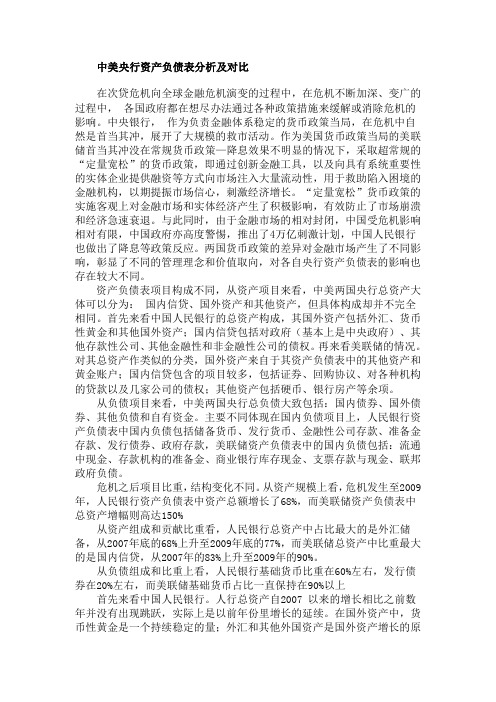

中美政府资产负债表比较研究

表 1 政府单位名称合并资产负债表 ——所有基金类型、帐群和单独列示的组成单位

19×2 财政年度 12 月 31 日

政府基金类

权益基金类

信托 基金类

帐群

合 计

合 计

( 仅作

( 仅作

备忘) 组 成 备忘)

普 通 特 种 偿 债 资 本 企 业 内 部 信 托 普 通 普 通 基 本 单 位 报 告

收 入

科目名称 资产

年初数

期末数

科目名称 负债

年初数

期末数

负债合计 净资产

资产合计 支出

净资产合计 收入

支出合计 资产部类总计

收入合计 负债部类总计

美国政府会计准则委员会: 《政府会计与财务报告准则汇编》, 1997 年, 第 124 页。 美国政府会计准则委员会: 《政府会计与财务报告准则汇编》, 1997 年, 第 126 页。 美国政府会计准则委员会: 《政府会计与财务报告准则汇编》, 1997 年, 第 124 页。 ! 中华人民共和国财政部: 《财政总预算会计制度》, 附件三财政部门总预算会计报表。

经济科学·1999 年第 1 期

中美政府资产负债表比较研究

赵建勇 ( 上海财经大学会计学院 200433)

一、美 国

在美国, 州和地方政府会计的主体是基金( F und) 和帐群( Account Gr oup) , 具体包括政府 基金( Gor ernmental F unde) 、权益基金( P ropr iet ary F unds) 和信代基金( F iduciary F unds) 三 大类基金以及普通固定资产帐群和普通长期负债帐群两个帐群。按照美国政府会计准则委员 会( 美国制定州和地方政府会计与财务报告准则的权威机构, 隶属于美国财务会计基金会 Financial Accounting F oundation, 与 财 务 会 计 准 则 委 员 会 Financial A cco unt ing St andards Bo ar d 并列。作者注) 的解释: “政府基金通常也可以称之为‘来源与处置基金’、‘可消耗基金’ 或者‘政府型基金’。大多数政府职能的开展主要通过政府基金筹集资金。政府可消耗财务资 源的取得、使用和余额以及与此相关的流动负债, 除了在权益基金中处理的之外, 都通过政府 基金( 包括普通基金、特种收入基金、资本项目基金以及偿债基金) 处理”。 据此, 在美国州和 地方政府会计中, 政府开展的普通政务活动在政府基金中处理, 并且在政府基金中处理的资产 和负债都属于政府在普通政务活动中使用的流动资产和承担的流动负债。在美国州和地方政 府会计中, 有关政府在开展普通政务活动中使用的固定资产和承担的长期负债分别在普通固 定资产帐群和普通长期负债帐群这两个会计主体中处理。在美国, 权益基金具体包括企业基金 和内部服务基金两种。其中, 政府企业的活动( 在美国, 政府企业属于政府的一个组成单位, 不 以盈利为目的。作者注) 在企业基金中处理; 政府内部开展有偿服务的活动( 在美国, 政府内部 开展有偿活动也需要按照成本补偿原则进行。作者注) 在内部服务基金中处理。在美国, 信代 基金具体包括信托基金和代理基金两种。政府以受托人或代理人身份处理资源的活动在信代 基金中处理。 美国政府会计准则委员会认为: “资产负债表是一张展示财务状况即资产、负债和基金余 额或其他权益的财务报表。资产负债表可以展示政府主体单个基金或单独列示的组成单位在 某一特定时日的财务状况, 也可以展示政府主体多个基金或单独列示的组成单位在某一特定 时日的财务状况, 还可以展示政府主体所有基金、帐群以及单独列示的组成单位在某一特定时 日的财务状况”。

中美政府综合财务报告对比分析

中美政府综合财务报告对比分析【摘要】本文通过对中美政府综合财务报告的对比分析,探讨了两国财政状况的异同。

在预算收入对比分析中发现,美国预算规模较大,而中国财政收入增长较快。

财政支出方面,美国在社会保障和医疗等领域支出巨大,而中国在基础设施建设上投入较多。

债务情况对比分析显示,美国债务规模高于中国,但中国债务增速较快。

在财政健康状况对比分析中,美国财政状况较为脆弱,中国财政状况相对稳健。

结论部分总结了中美政府财务状况的不同之处,并提出了建议和展望。

然后讨论了本研究的局限性及后续研究方向。

通过此研究,可以更好地了解中美两国财政状况,为两国政府财政决策提供参考。

【关键词】中美政府、综合财务报告、对比分析、预算收入、财政支出、债务、财政健康状况、财务状况、建议、展望、研究局限性、后续研究方向。

1. 引言1.1 背景介绍美国和中国作为世界上两个最大的经济体,其政府综合财务报告的对比分析具有重要的参考价值。

在全球化的背景下,中美两国政府的财务状况直接影响着国际经济格局的演变。

美国作为世界上最大的经济体之一,其财政政策对全球经济稳定和发展起着至关重要的作用。

而中国作为新兴经济体,在近年来经济快速增长的也面临着诸多挑战和改革压力。

中美两国政府的财务状况在很大程度上反映了各国经济的总体情况和国家治理水平。

通过对中美政府的预算收入、财政支出、债务情况和财政健康状况进行对比分析,可以帮助我们更好地了解两国政府的财政状况,为国际经济政治决策提供重要参考。

本研究旨在通过比较中美政府的综合财务报告,深入分析两国的财政状况,发现其中的异同,并对这些差异进行解读,从而为进一步研究和决策提供参考依据。

通过对中美政府的财务状况进行全面对比,可以帮助我们更好地认识两国的经济实力和治理水平,为国际间的经济合作和政治合作提供参考。

1.2 研究目的研究目的是通过比较中美政府的财务状况,揭示两国在财政收入、支出、债务和财政健康方面的差异和相似之处。

中美央行资产负债表的演进及比较分析

摘要:2007年美国次贷危机以来,央行资产负债表的重要性有所上升。

中美两国央行资产负债表规模和结构的调整,在一定程度上体现和反映了两国货币政策框架转型和政策工具调整的意图。

2007~2014年美联储资产负债表的扩张,更多源于主动的大规模的资产购买计划,而中国则更多源于外汇占款的被动投放。

2015年以后,美联储开启了货币政策正常化进程,资产负债表开始逐步缩减。

而中国结构性货币政策开始取代外汇占款渠道成为基础货币投放的新渠道,标志着中国央行资产负债表结构发生了重要变化。

两国央行资产负债表变动趋势有相似之处,但调整的动因和操作方式差异较大。

未来,美联储仍将按照既定计划主动缩减资产负债表,而中国央行将侧重于结构调整以及降低外汇占款等境外资产的占比,结构性货币政策工具等投放流动性的作用将上升。

关键词:央行资产负债表;演进特征;比较分析IMF在2002年提出了资产负债表分析方法(Balance Sheet Approach, BSA), 通过编制一国各部门资产负债表来分析其系统性风险状况。

央行资产负债表是用于记录特定时点上,一国或地区中央银行资金收支活动所形成的债权和债务存量关系的工具。

央行资产负债表决定了一国基础货币的规模,央行通过其资产负债表的调节来加强基础货币的可控性。

央行积极主动管理其资产负债表,保持适度的资产负债表规模和结构,既可以反映出中央银行实施货币政策调控行为的各项政策安排,也是进一步实施货币政策的重要手段。

Rule(2016)指出,央行资产负债表是理解央行货币政策执行情况的关键手段。

李扬等(2015)提出,2008年金融危机前后,美国和中国央行资产负债表规模和结构的调整,反映了两国货币政策调控机制的变化。

美国次贷危机爆发后,全球央行的资产负债表规模经历了较大幅度的扩张,2007~2014年增加了两倍。

2014年年底,全球央行资产负债表规模达到22万亿美元。

其中,2014年年底美国和中国央行资产规模分别为4.5万亿美元和5.5万亿美元,两国央行资产规模合计占全球央行资产规模的45%左右。

中美央行资产负债表对比

中美央行资产负债表分析及对比在次贷危机向全球金融危机演变的过程中,在危机不断加深、变广的过程中,各国政府都在想尽办法通过各种政策措施来缓解或消除危机的影响。

中央银行,作为负责金融体系稳定的货币政策当局,在危机中自然是首当其冲,展开了大规模的救市活动。

作为美国货币政策当局的美联储首当其冲没在常规货币政策—降息效果不明显的情况下,采取超常规的“定量宽松”的货币政策,即通过创新金融工具,以及向具有系统重要性的实体企业提供融资等方式向市场注入大量流动性,用于救助陷入困境的金融机构,以期提振市场信心,刺激经济增长。

“定量宽松”货币政策的实施客观上对金融市场和实体经济产生了积极影响,有效防止了市场崩溃和经济急速衰退。

与此同时,由于金融市场的相对封闭,中国受危机影响相对有限,中国政府亦高度警惕,推出了4万亿刺激计划,中国人民银行也做出了降息等政策反应。

两国货币政策的差异对金融市场产生了不同影响,彰显了不同的管理理念和价值取向,对各自央行资产负债表的影响也存在较大不同。

资产负债表项目构成不同,从资产项目来看,中美两国央行总资产大体可以分为:国内信贷、国外资产和其他资产,但具体构成却并不完全相同。

首先来看中国人民银行的总资产构成,其国外资产包括外汇、货币性黄金和其他国外资产;国内信贷包括对政府(基本上是中央政府)、其他存款性公司、其他金融性和非金融性公司的债权。

再来看美联储的情况。

对其总资产作类似的分类,国外资产来自于其资产负债表中的其他资产和黄金账户;国内信贷包含的项目较多,包括证券、回购协议、对各种机构的贷款以及几家公司的债权;其他资产包括硬币、银行房产等余项。

从负债项目来看,中美两国央行总负债大致包括:国内债券、国外债券、其他负债和自有资金。

主要不同体现在国内负债项目上,人民银行资产负债表中国内负债包括储备货币、发行货币、金融性公司存款、准备金存款、发行债券、政府存款,美联储资产负债表中的国内负债包括:流通中现金、存款机构的准备金、商业银行库存现金、支票存款与现金、联邦政府负债。

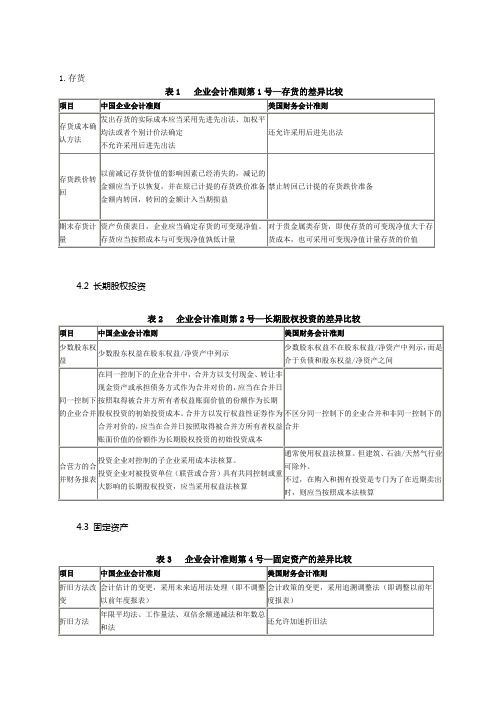

中美会计准则具体差异-列表对比

1.存货

表1 企业会计准则第1号—存货的差异比较

4.2 长期股权投资

表2 企业会计准则第2号—长期股权投资的差异比较

4.3 固定资产

表3 企业会计准则第4号—固定资产的差异比较

4.4 无形资产

4.5 非货币性资产交换

表5 企业会计准则第7号—非货币性资产交换的差异比较

4.6 雇员薪酬、福利、奖励(职工薪酬、企业年金基金、股份支付)

4.7 收入

表7 企业会计准则第14号—收入的差异比较

4.8 建造合同

表8 企业会计准则第15号—建造合同的差异比较

4.9 政府补助

4.10 所得税

4.11 企业合并

表11 企业会计准则第20号—企业合并的差异比较

4.12 金融工具

表12 企业会计准则第22/23/24/37号—金融工具确认、计量、转移、套期保值及列报的差异比较

4.13 会计政策、会计估计变更和差错更正

表13 企业会计准则第28号—会计政策、会计估计变更和会计差错更正的差异比较

4.14 财务报表列报

表14 企业会计准则第30号—财务报表列报的差异比较

4.15 中期财务报告

4.16 关联方披露。

中美央行资产负债表对比

中美央行资产负债表分析及对比在次贷危机向全球金融危机演变的过程中,在危机不断加深、变广的过程中,各国政府都在想尽办法通过各种政策措施来缓解或消除危机的影响。

中央银行,作为负责金融体系稳定的货币政策当局,在危机中自然是首当其冲,展开了大规模的救市活动。

作为美国货币政策当局的美联储首当其冲没在常规货币政策—降息效果不明显的情况下,采取超常规的“定量宽松”的货币政策,即通过创新金融工具,以及向具有系统重要性的实体企业提供融资等方式向市场注入大量流动性,用于救助陷入困境的金融机构,以期提振市场信心,刺激经济增长。

“定量宽松”货币政策的实施客观上对金融市场和实体经济产生了积极影响,有效防止了市场崩溃和经济急速衰退。

与此同时,由于金融市场的相对封闭,中国受危机影响相对有限,中国政府亦高度警惕,推出了4万亿刺激计划,中国人民银行也做出了降息等政策反应。

两国货币政策的差异对金融市场产生了不同影响,彰显了不同的管理理念和价值取向,对各自央行资产负债表的影响也存在较大不同。

资产负债表项目构成不同,从资产项目来看,中美两国央行总资产大体可以分为:国内信贷、国外资产和其他资产,但具体构成却并不完全相同。

首先来看中国人民银行的总资产构成,其国外资产包括外汇、货币性黄金和其他国外资产;国内信贷包括对政府(基本上是中央政府)、其他存款性公司、其他金融性和非金融性公司的债权。

再来看美联储的情况。

对其总资产作类似的分类,国外资产来自于其资产负债表中的其他资产和黄金账户;国内信贷包含的项目较多,包括证券、回购协议、对各种机构的贷款以及几家公司的债权;其他资产包括硬币、银行房产等余项。

从负债项目来看,中美两国央行总负债大致包括:国内债券、国外债券、其他负债和自有资金。

主要不同体现在国内负债项目上,人民银行资产负债表中国内负债包括储备货币、发行货币、金融性公司存款、准备金存款、发行债券、政府存款,美联储资产负债表中的国内负债包括:流通中现金、存款机构的准备金、商业银行库存现金、支票存款与现金、联邦政府负债。

中美财务报告对比分析(3篇)

第1篇随着全球化的不断发展,中美两国在经济、贸易、投资等领域的交流与合作日益密切。

财务报告是企业财务状况和经营成果的重要体现,也是投资者、债权人等利益相关者了解企业情况的重要途径。

本文将从财务报告的编制原则、披露内容、会计准则等方面对中美财务报告进行对比分析。

一、编制原则1. 美国美国财务报告的编制原则以公允性、真实性和完整性为基础。

公允性要求财务报告反映企业真实、可靠的财务状况和经营成果;真实性要求财务报告不隐瞒、不歪曲事实;完整性要求财务报告披露所有相关信息。

2. 中国中国财务报告的编制原则以真实性、公允性和可比性为基础。

真实性要求财务报告反映企业真实、可靠的财务状况和经营成果;公允性要求财务报告反映企业真实、合理的财务状况和经营成果;可比性要求财务报告在不同企业、不同时间之间具有可比性。

二、披露内容1. 美国美国财务报告的披露内容较为详细,主要包括以下几个方面:(1)资产负债表:反映企业在某一特定日期的资产、负债和所有者权益状况。

(2)利润表:反映企业在一定会计期间的经营成果。

(3)现金流量表:反映企业在一定会计期间现金流入和流出情况。

(4)股东权益变动表:反映企业在一定会计期间股东权益变动情况。

(5)管理层讨论与分析:对企业财务状况和经营成果进行分析,包括行业分析、经营分析、财务分析等。

2. 中国中国财务报告的披露内容与美国相似,但存在以下差异:(1)资产负债表:反映企业在某一特定日期的资产、负债和所有者权益状况。

(2)利润表:反映企业在一定会计期间的经营成果。

(3)现金流量表:反映企业在一定会计期间现金流入和流出情况。

(4)所有者权益变动表:反映企业在一定会计期间所有者权益变动情况。

(5)附注:包括会计政策、会计估计变更、关联方关系及交易等。

三、会计准则1. 美国美国财务报告主要遵循美国财务会计准则委员会(FASB)发布的会计准则,即美国通用会计准则(US GAAP)。

US GAAP强调公允性、真实性和完整性,要求企业按照统一的会计准则进行财务报告。

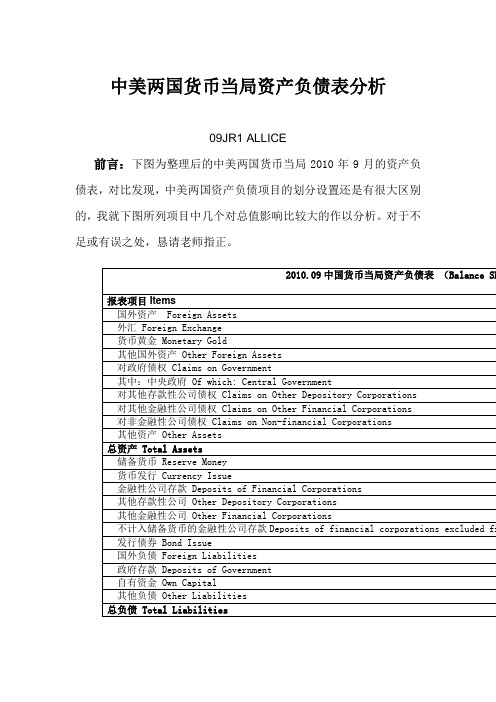

中美两国资产负债表的分析

中美两国货币当局资产负债表分析09JR1 ALLICE前言:下图为整理后的中美两国货币当局2010年9月的资产负债表,对比发现,中美两国资产负债项目的划分设置还是有很大区别的,我就下图所列项目中几个对总值影响比较大的作以分析。

对于不足或有误之处,恳请老师指正。

2010.09中国货币当局资产负债表(Balance Sh报表项目Items国外资产 Foreign Assets外汇 Foreign Exchange货币黄金 Monetary Gold其他国外资产 Other Foreign Assets对政府债权 Claims on Government其中:中央政府 Of which: Central Government对其他存款性公司债权 Claims on Other Depository Corporations对其他金融性公司债权 Claims on Other Financial Corporations对非金融性公司债权 Claims on Non-financial Corporations其他资产 Other Assets总资产 Total Assets储备货币 Reserve Money货币发行 Currency Issue金融性公司存款 Deposits of Financial Corporations其他存款性公司 Other Depository Corporations其他金融性公司 Other Financial Corporations不计入储备货币的金融性公司存款Deposits of financial corporations excluded fr 发行债券 Bond Issue国外负债 Foreign Liabilities政府存款 Deposits of Government自有资金 Own Capital其他负债 Other Liabilities总负债 Total LiabilitiesAssets ,and the Capital of the Fe ItemTotal assetsSelected assetsSecurities held outrightU.S. Treasury Securities (美国财物部证券)Federal agency debt securitiesMortgage-backed securities(住房抵押贷款证券)Memo: Overmight securities lendingMemo: Net commitments to purchase mortgage-backed securitiesLending to depository institutionsCentral bank liquidity swapsLending through other credit facilitiesNet portfolio holdings of commercial paper Funding LLCTerm Asset-Backed Securities Loan FacilityNet portfolio holdings of TALF LLCSupport for specific institutionsCredit extended to American International Group ,Inc , netNet portfolio holdings of Maiden Lane LLCNet portfolio holdings of Maiden Lane II LLCNet portfolio holdings of Maiden Lane III LLCPreferred interests in AIA Aurora LLC and ALICO holdings LLCTotal liabilitiesSelected liabilitiesFederal reserve notes in circulation (联邦储备纸币流通)Term deposits held by depository institutionsother deposits held by depository institutions (其他存款的存款机构)U.S.Treasury ,general accountU.S.Treasury ,supplementary financing accountOther depositsTotal capital(*less than $500 million )资料取自:2010年中国货币当局资产负债表(Balance Sheet of Monetary Authority)百度文库美联储政府网站/monetarypolicy/bst.htm总资产方面由上图可以看到, 2010年9月中国货币当局资产总额248 683.87亿元人民币,而美国为23 020亿美元,据资料统计2011年9月中美汇率平均约为6.7,因此,美国货币当局所列的总资产折合人民币: 23 020*6.7=154 234亿元,相较之下,少于中国9万多亿人民币。

中央银行的资产负债表与货币政策——中国和美国的比较

中央银行的资产负债表与货币政策∗——中国和美国的比较 一、引 言近几十年来,纵观世界各国,许多奉行自由市场经济的国家在遭遇到经济金融危机时,政府都无一例外地出手,采取各种措施对危机进行控制和救助,市场无形之手总会向政府有形之手做出让步。

美国的中央银行--美国联邦储备系统(简称美联储)现任主席伯南克(Bernanke ,2008)认为,要准确地评估危机管理的效果有多大是非常困难的, 但有一点可以肯定, 即如果没有中央银行的介入, 危机要严重得多,影响也会深远得多。

金融危机会导致经济萧条,中央银行一般采取宽松的货币政策应对,常规的方法有:第一、中央银行作为最后贷款人,通过公开市场操作、再贴现或再贷款,向金融机构提供流动性援助。

在金融市场发达的国家,中央银行应对危机的常规手段主要是通过参与市场供求运作,提供短期的流动性。

一般来说,中央银行为了最大限度地降低在流动性供给过程中其所承受的风险,会要求借入资金的金融机构提供合格资产作为抵押。

最后贷款人是现代中央银行的一个重要职责, 中央银行随时准备为出现流动性短缺的银行体系注入高能货币。

第二、降低利率和法定存款准备金率。

(1)中央银行可以降低贴现利率或再贷款利率。

有能力调控的短期利率有隔夜同业拆借利率、证券市场回购利率和逆回购利率等,通过公开市场业务引导货币市场利率接近中央银行的目标利率。

以美国为例,联邦基金率是指美国同业拆借市场的利率,也是基准利率,其最主要的是隔夜拆借利率。

美联储瞄准并调节同业拆借利率就能直接影响商业银行的资金成本,并且将同业拆借市场上的资金余缺传递给工商企业,进而影响消费、投资和国民经济。

作为同业拆借市场的最大的参加者,其作用机制应该是这样的:美联储降低其拆借利率,商业银行之间的拆借就会转向商业银行与美联储之间,因为向美联储拆借的成本低,整个市场的拆借利率都将随之下降。

(2)降低商业银行上缴中央银行的法定存款准备金率。

目的是放松融资条件,为商业银行提供成本更低和数量更多的资金,由此来支持经济成长。

美国财务会计准则与中国财务会计准则的差异分析

美国财务会计准则与中国财务会计准则的差异分析财务会计在全球经济中扮演着非常重要的角色。

不同国家的公司遵循不同的财务会计准则,以满足其特定的业务需要以及政府税法的规定。

在本文中,我们将探讨美国财务会计准则和中国财务会计准则之间的差异,并探究这些差异对全球经济的影响。

美国和中国的财务会计准则最主要的区别体现在他们的会计原则上。

美国根据GAAP(美国通用会计准则)编制财务报表。

GAAP还规定公司必须按照特定的方法计算和报告财务数据,如资产负债表、现金流量表和利润表。

GAAP旨在为投资者和利益相关者提供透明和准确的财务数据,以便他们能够做出明智的投资和管理决策。

与此相反,中国将所采用的财务会计准则称为CAS(中国财务会计准则)或者国际财务报告准则(IFRS)。

CAS要求公司遵循一些类似于GAAP的准则,例如公司必须报告其资产负债和股东权益的实值,而不是按成本减值计提拨备。

CAS 还要求企业报告净现金流量,而不是净利润。

在计算利润方面,美国和中国的做法也不同。

在美国,企业通常会采用“营运收入-费用=净利润”的会计方程式来计算利润。

但是在中国,企业报告的利润通常是以销售收入减去售出商品或提供服务所需的成本来计算的。

此外,在资产计量方面,两国的财务报告也存在显著差异。

在美国,资产通常按照成本减值计提拨备的方式进行计量。

但是在中国,资产几乎总是以实值进行报告。

这些差异的影响是显而易见的。

由于美国财务会计准则更为严格,确保了更高的透明度和准确性,因此这些准则的适用可以增加投资者的信心,促进投资和经济增长。

此外,美国公司遵循GAAP后,可以在全球范围内实现更好的财务可比性,因为其他国家的公司也可以根据GAAP提供财务报表。

这就使得投资者能够更容易地比较公司之间的业绩,并做出决策。

然而,中国公司遵循的CAS并没有那么透明和准确。

虽然CAS有很多相似的规则,但它们都不像GAAP那样严格。

这可能导致财务数据不精确,从而减少投资者的信心。

中美中央银行资产负债表的比较_黄隽-2013年5月-经济纵横

欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟中美中央银行资产负债表的比较黄隽,张羽(中国人民大学经济学院,北京100872)(吉林省征地事务中心,吉林长春130061)收稿日期:2013-02-25作者简介:黄隽,女,中国人民大学经济学院教授、博士生导师。

研究方向:货币银行学;张羽(1970-),男,吉林双辽人,吉林省征地事务中心高级工程师。

研究方向:土地规划。

摘要:中央银行资产负债表的管理是各国政府利用货币政策进行宏观调控的重要手段。

次贷危机以来,中美两国中央银行采用了一系列货币政策工具积极应对。

美联储创新了非常规的操作工具,货币政策的指向性更为准确;中国人民银行则以灵活运用常规的货币政策组合工具为主。

通过对比中美两国中央银行的资产负债表,分析货币政策的基本路径特点,对我们有一定启示。

关键词:次贷危机;中央银行;资产负债表;货币政策中图分类号:F830.1文献标识码:A文章编号:1007-7685(2013)05-0081-05近年来,许多国家在遭遇金融危机时,政府无一例外地都采取各种措施对危机进行干预。

其中,中央银行资产负债表的管理成为各国抵御危机的重要手段。

如,美国美联储运用一些非常规工具来应对。

这些措施绝对不只是在规模上简单两倍或三倍地扩张,而是在资产负债表结构上大胆地进行调整。

中国人民银行则采取了宽松的货币政策刺激经济,辅助灵活的政策工具适时调控。

虽然中美两国国情不同,但从中美两国资产负债表的变动来比较两国货币政策的差异,能更细致地观察两国中央银行货币政策操作的基本路径和特点。

一、中美中央银行资产负债表的变化中央银行资产主要分为贷款和投资两大类。

其中,贷款又可分为对政府的贷款和对金融机构的贷款(主要是商业银行),投资可分为对政府的投资和对外国官方机构的投资。

中央银行的主要负债项目有中央银行发行的通货(纸币和硬币)、存款(商业银行等金融机构、政府等)和借入资金(中央银行发行的债券,例如央行票据等)。

中美资产负债表对比

DEC 27,2000 DEC 26,2001 ASSETS

Repurchase agreements

182,530

186,389 Loans

240,176

265,944 Items in process of collection

92,784

103,663 Bank premises

515,491

2003年

金额

比重

2004年

金额

比重

项目

2003年

金额

比重

31141.85 29841.80

50.23 48.13

46960.13 45939.99

59.71储备货币 58.41货币发行

52841.36 21240.48

85.22 34.26

337.24 962.81 2901.02 2901.02 10619.47

资产

负债

总额

比重

项目

总额

11 039

1.43现钞

689 757

2 200

0.29逆回购协议

25 652

722

0.09存款货币机构存款

23 058

666 665

86.31美国财政部存款

5 723

43 750

5.66国外机构存款

162

62

0.01其他存款

717

7 793

1.01待付托收现金项目

7 582

• 从规模上看,中国人民银行总资产和总负债规模逐年增加。

• 从项目上看,2002年在资产表中增加了“其他资产”项目;在 负债表中,2002年进行了细化,将“对金融机构负债”这一项目 细化为“存款货币银行”、“特定存款机构”和“其他金融机构” 三个项目,将“非金融机构存款”这一项目细化为“活期存款” 和“储蓄存款”两个项目,并新增了“国外负债”这一项目。

2021年中美财务报表比较

中美财务报表对比分析1、整体对比:中国财务报表注重谨慎性原则,美国财务报表注重实质重于形式原则。

从海运化工公司中美两国的财务报表可以看出,中国财务报表总资产25.07亿元,二美国财务报表总资产为25.68亿元,差额为0.61亿元。

差额为中国财务报表按照谨慎性原则对固定资产计价比美国财务报表按照实质重于形式原则少计0.61亿元。

在资产负债表的右侧,美国财务报表在长期应付款、其他应付款方面更多的利用了实质重于形式原则原则来对负债进行确认,而中国财务报表则未进行确认。

在所有者权益方面,中国财务报表放大了收益,未分配利润比美国财务报表高0.12亿元,这是由于中国财务报表低估转出存货价值,成本结转出现差异;再就是美国的现金折扣、商业折扣、销售折让,销售退回均作为总收入的抵减项目,在计算净收入时扣除,而中国现金折扣在实际发生时计入财务费用,从而造成利润的差异。

2、按项目流动性来对比:流动性越强的项目差异越小,流动性越差的项目差异越大。

流动资产方面,存货存在计价差异,差异额较小,其他项目则不存在差异;流动负债方面,除其他应付款差异0.1亿元,其他项目则不存在差异。

非流动资产和非流动负债方面,中美两国财务报表差异出现在固定资产和长期应付款上。

这是由于资产和负债在后续计量上存在的差异。

固定资产按照中国会计准则,自有资金的利息不考虑在固定资产的成本中。

而美国则在建工程完工后转为固定资产,资本化的自有资金利息也转入固定资产原值。

而在长期应付款方面美国则更好的遵从了实质重于形式原则,充分考虑了投资者和潜在债权人的权益,更好的披露企业在未来发展中存在的或有事项。

造成中美财务报表差异的原因有以下三点:1、出发点不同以美国为代表的国际上的财务报表观念,其服务对象立足于投资者、债权人等公司外部的利益相关者,强调公司的跨国经营,在实务中要求用“真实公允的观点”来处理和分析具体业务。

财务报表不仅是企业财务经理和会计师的关注点,而且还受到了审计师、投资者乃至证券分析师的关注。

美国财务报表与中国财务报表的区别

the difference between U.S. Financial Statements and China's FinancialStatementsFirst, differences in the content of financial reports comparing the composition1. American financial report includes three basic financial statements, in addition to the typical large U.S. company financial report also includes the following components: the shareholders the income statement, earnings and comprehensive income, management reporting, independent audit report, management discussion and analysis of the selected financial data comparing 5-10 years, selected quarterly data.2. Our country far from the annotation of financial reporting and the UnitedStates is rich in content, methods, and diverse. China's comments section includes the accounting statements and financial statement, which is the main statements, which include: the premise does not meet the description of accounting, accounting policies and changes, changes in accountingestimates, accounting errors, or issues , the balance sheet date, related party relationships and transactions, events, etc., revealing method is the bottomnote and marginalia. Note the contents of the U.S. accounting much richer,than most of its length its financial statements, including accounting policies,tips, reports of specific projects to add that the report format is difficult to reflectthe content and business conditions, etc., for violation of consistency, principleof comparability issues, comments are also required to be revealed, but also reveals many ways, such as marginal notes, bottom note, in parentheses, supplementary statements, schedules and information analysis report.Second, the comparison between the financial statements format1. From the balance sheet format, the U.S. has two presentations, the account type and reporting style, and our use of account type. In addition, our balance sheet is too standardized use of terms, not better reflect the unique business issues or to adapt to a unique type of enterprise, while the U.S. balance sheet,the term is diversified. In addition, the Financial Accounting Standards also established the owner's investment and the owners sent in the two elements ofthe balance sheet, which is China's accounting standards do not have.2. From the income statement format point of view, the same United States,have adopted multi-step, both the operating profit and income statement itemsare divided into two parts, non-operating profits, but its meaning is different.The scope of our operating profit than in the U.S. is small, such as investment income in the United States are classified as operating profit in the country arenot for business profit. In addition, our income statement items of thenormative and more stringent than the United States, the United States to regulate the income statement only from the categories of projects. Reportedincome, can be combined sales revenues and other income as a, can also be of interest income, rental income and investment income single; In terms of costs, not strictly divided into the management of costs, financial costs and marketing costs, and often the selling expenses and general administrative expenses combined lists will be depreciation, interest expense separately, and some will be net interest income separately. In addition, SEC asked the U.S. to be listed in the income statement figures for three years, which includes comparative figures for the previous two years. U.S. Financial Accounting Standards No. 130 requires notice of "other comprehensive income income statement" as a second income statement, included in the financial report.3. On the cash flow statement, the main difference is that the preparation method. U.S. cash flow tables in two ways: direct and indirect methods, practical application, the indirect method is more popular. Although the direct method because it is more reasonable, but need to change the form of corporate reporting and disclosure of sensitive corporate information on actual cash flow, and if many kinds of corporate cash flows, balance of payments channel complex, using the direct method would be very difficult. In addition, the same income statement, the United States three years of data required, and China's "Enterprise Accounting Standards - Cash Flow Statement" prepared by direct methods and requirements, and only asks for the data year. In addition, some U.S. companies will issue a cash flow forecast.Third, information disclosure Comparison1. Comparison of financial reporting laws and regulations. In standardizing accounting information disclosure of listed companies in terms of legislation, the United States are the "Securities Law" and "Securities Exchange Act"; while China's major addition to the "Company Law", "Securities Law" and other relevant laws and regulations binding principle, but also information disclosure by the SFC rules and the Ministry of Finance accounting standards law. Regulate the disclosure of accounting information, the U.S. legislation emphasizes three aspects: mandatory disclosure, mandatory auditing, legal liability. U.S. accounting information disclosure system constituted by the three major systems: accounting standards, disclosure rules of accounting information systems, auditing standards system. Also stressed in the mandatory disclosure of mandatory auditing, legal liability these three aspects, but our legal liability for the timeliness of information disclosure in civil liability not provided for, there are some principles of the provisions are too abstract and not specific to facilitate judicial operation.In the U.S., accounting standards-setting bodies such civil institutions is the FASB, SEC is retained on the FASB accounting standards developed by the supervision authority and veto power. In China, the accounting standards setting body is the Government institution --- Ministry of Finance. China's listedcompanies is currently running in January 2001 the Ministry of Finance introduced the "enterprise accounting system."2. Forecast financial information disclosure. Forecast financial information of listed companies is based on its production plans and business environment, reflected publicly disclosed the company's future financial position, operating results and other forward-looking financial information, financial reports of listed companies is an important part. Predictability of public disclosure of financial information to investors and creditors to understand the market situation of the company's future production and operation, and accordingly make a reasonable and effective investment decisions, which prevent and reduce investment risks.From the 20th century, 40 years, the U.S. securities industry and the accounting profession on the forecast financial information on the disclosure of the issue of a special, after half a century of development, during which experienced by the embargo to encourage but not mandatory disclosure policy evolution, is now forming a more complete information disclosure system. Currently, the U.S. listed companies to provide investors with the predictability of the phenomenon of financial information has been very common, and our system of financial information disclosure is also a lack of predictive information disclosure.3. Sheet disclosure. Information sheet provided by the enterprise can help users of accounting information for economic decision-making and who can not be reflected in the financial reporting accounting information. Sheet information, including non-financial information, financial and non financial information analysis. Our financial statements present the information provided by most of the financial information, such information is not comprehensive report has been unable to meet the needs of users. As the American Association for Investment Management and ResearchCouncil said, "users of financial reports need to be able to report information on all economic activities in enterprise reporting, from such statements for them to pick the information they need." U.S. financial reporting full use of this form of disclosure of information sheet will not be recognized in the report information, such as human resources, information, natural resources information, difficult to measure the derivative financial instruments information, and environment information, etc., through the sheet disclosure of the report so that investors and creditors to obtain more adequate information to facilitate their decision-making.。

中美资产负债表对比

行资产总额的4.68%。 负债结构中 最主要的是对金融机构负债,2003年底余额为22558.04亿元,

的36.38%,其中,对存款货币银行的负债22274.41亿元,与中央银 行债权相抵,净负债11654.94亿元;

0.54 1.55 4.68

17.13

337.24 682.90 2969.62 2969.62 9376.35

0.43对金融机构负债

0.87存金款货币银行准备 3.78特金定存款机构准备 3.78其金他金融机构准备

11.92非金融机构存款

22558.04 22274.41

280.31 3.32

9042.84

PPT文档演模板

中美资产负债表对比

• 通过横向比较可以看出,美联储在资产表中比中国人民 更加细化,其中,有“黄金证书账户”,“SDRs证书账 中国人民银行完全没有涉及的项目,其他资产上,则主 证券等;而中国人民银行则主要分为外国资产、对存款 融机构债权等。从负债表来看,美联储主要有联邦储备 项目;而中国人民银行则主要分为储备货币、政府存款

中国人民银行

DEC ,2000 DEC ,2001

中国人民银行

总负债

39395.36

42270.64 总负债

储备货币

36491.48

39851.73 储备货币

发行货币

15938.31

16868.71

发行货币

对金融机构负债

16019.03

17089.13 对金融机构负债

准备金存款

16019.03

17089.13

全部负债业务的58.95%(含对金融机构负债、非金融机构存款、政 以存款货币银行的准备金存款为主,占全部负债业务的35.92%,2 一步上升为45.35%。

中美财务报告对比及所引发的思考

中美财务报告对比及所引发的思考中图分类号:f230 文献标识:a 文章编号:1009-4202(2013)05-000-01摘要以财务报告格式和财务报告信息披露为例,对中美财务报告的差距进行系统全面对比,从中发现潜存的明显差距,并引发深思。

关键词会计报告格式信息披露对比思考一、中美财务报告格式对比美国不仅在科技和经济等领域被公认为世界最为发达的国家,在会计领域同样展现出压倒性优势。

举例来说,其会计体系在世界范围内影响之深远毋庸置疑。

即便是我国,在财务系统建设及财务报告出具等方面也不同程度借鉴美国的成功经验,因而导致我国的财务报告与美国的财务报告存有诸多相似之处。

但从细微层面剖析,财务报告的不同之处仍存在,下面仅针对于格式,选取资产负债表、现金流量表、损益表和财务报告附注为比较对象,详细阐述中美财务报告的差异所在。

(1)资产负债表。

对比不难发现,中美资产负债表的模式及内容大致相同。

但一最为明显的差异是:受制于企业会计制度的约束,中国的资产负债表只能以账户形式编制,而美国的资产负债表编制则较为灵活,既可以账户形式亦可以报告形式。

除此之外,还有两点小差异:①中国的财务会计准则中未专门设定业主派得与业主投资两要素,而美国的财务会计准则中则有所体现;②中国的资产负债表因均使用统一标准化术语,故难以准确全面反映适应独特的企业类型或企业适应的独特事项,而美国的资产负债表则可较佳反映,归因于使用多样化的术语。

(2)现金流量表。

同资产负债表类似,中美的现金流量表亦大致相同。

唯一不同之处在于,中国的现金流量表编制硬性要求必须采用直接法,并且编制所涉及的数据仅局限于当年。

而美国的现金流量表编制可选择性采用直接法和间接法。

(3)损益表。

单就格式而言,中美的损益表近乎相同,即均分非营业利润收入和营业利润收入两大类别。

但若细抠各类别的含义,则存在一定差异。

具体表现为,中国企业的营业利润较美国企业偏低,并且非营业利润与营业利润二者所涵盖的内容也有所不同,例如,投资收益在中企业中归属非营业收入类别,而在美企业中则归属营业收入类别。

中美财务报告比较及对我国的启示

中美财务报告比较及对我国的启示1.引言1.1 概述财务报告是一个国家或企业向外界展示其财务状况和经营成果的重要工具。

中美两国作为世界上最大的经济体之一,其财务报告制度和内容备受关注。

本文将对中美财务报告进行比较,并探讨对我国的启示。

在中美财务报告比较方面,首先将介绍财务报告的内容和制度。

中美两国在财务报告的要求和规范上存在一定的差异,例如报表的格式、会计准则和会计政策的选取等。

这些差异在一定程度上反映了两国的经济制度和法律环境的不同。

然后,本文将结合国际标准,分析中美财务报告比较给我国带来的启示。

作为世界第二大经济体,我国的财务报告制度也面临着一系列的挑战和改进空间。

通过借鉴中美财务报告的经验和教训,我国可以更好地提高财务报告的透明度和准确性,增强投资者的信心和国际市场的竞争力。

最后,本文将总结中美财务报告的比较研究结果,并提出对我国的启示和建议。

通过对中美财务报告的深入分析,我们可以更好地理解财务报告的重要性和作用,促进我国财务报告制度的改革和发展。

总之,本文通过比较中美财务报告内容和制度,并探讨其对我国的启示,旨在为我国财务报告制度的改进提供参考和借鉴。

通过加强财务透明度和准确性,我国可以进一步提高国际竞争力,吸引更多的投资和资源。

1.2文章结构文章结构部分的内容可以如下编写:1.2 文章结构本文主要分为三个部分,其中每个部分都有具体的子章节,如下所述:2. 正文2.1 中美财务报告比较2.1.1 财务报告内容在本节中,我们将对中美两国财务报告的内容进行比较。

这包括收入、成本、资产、负债等方面的比较,以了解中美两国公司在财务报告中所涵盖的信息的差异。

2.1.2 财务报告制度在本节中,我们将对中美两国财务报告制度进行比较。

这包括会计准则、报告要求、审计流程等方面的比较,以了解中美两国在财务报告制度上的异同之处。

2.2 对我国的启示2.2.1 参考国际标准在本节中,我们将探讨我国在编制财务报告时可以借鉴中美两国的做法。

中美财务报告

中美财务报表的比较摘要:本文通过对中美在财务报告格式、财务报告信息披露差异和中期财务报告准则三个方面的比较,得出一些中美财务报告方面的差异,并结合中国实际情况提出了四点建议。

关键词:财务报告信息披露财务报告准则美国作为当今经济最为发达的资本主义国家,其会计实务体系被公认为世界范围内影响最大的会计模式,对我国会计的影响之大是勿庸置疑的。

我国财务报告体系大量借鉴了美国的经验和成果,因此在许多方面都十分类似美国的财务报告体系。

但是,国别的差异仍然是巨大的,历史、文化、经济等的差异,导致了我国财务报告与美国的一些区别。

一财务报告格式的比较(一)资产负债表的的比较中美两国的资产负债表基本相同,一个重大的区别是美国规定资产负债表可以采用帐户式和报告式来编制和报告;而我国目前的《企业会计制度》规定,所有公司、企业都必须采取账户式资产负债表。

另外,我国资产负债表术语的使用过于标准化,不能较好地反映企业的独特事项或适应独特的企业类型,而美国资产负债表的术语却是多样化的。

再次,美国财务会计准则还特别设立了业主投资和业主派得这两个资产负债表要素,这是我国会计准则所没有的。

(二)损益表的比较从损益表的格式上看,中美基本相同,两者都将损益表项目分为两大部分, 即营业利润部分和非营业利润部分,但其含义不同。

我国的营业利润的范围比美国的小, 比如投资收益在美国属于营业利润,在我国属于非营业利润。

在我国的损益表项目中,除计算项目外,其他项目都有一一对应的账户。

美国损益表项目中有相当一部分项目是无法直接从某一账户中找到, 因其会计核算的账户是各取所需, 灵活多样的, 在编表时则按统一的项目分析填列。

另外, 我国损益表项目的规范性与美国相比更严格, 美国只是从大类上规范损益表的项目, 营业利润部分更是如此。

填报收入时,可将销售收入和其他收入合并为一项, 也可将利息收入、租金收入和投资收益单列;在费用方面, 不象我国严格划分为管理费用、财务费用和销售费用, 而常常将销售费用和一般行政管理费用合并列示, 将折旧费、利息费用单列, 也有的将利息净收入单列,但对非营业部分却是严格的。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

337.24 682.90 2969.62 2969.62 9376.35

0.43对金融机构负债

0.87存金款货币银行准备 3.78特金定存款机构准备 3.78其金他金融机构准备

11.92非金融机构存款

22558.04 22274.41

280.31 3.32

9042.84

0

0 TOTAL ASSETS

515,491

555,997

559,723

606,301

10,087

5,222

1,455

1,519

34,268

35,593

619,724

662,945

LIABILITIES Federal Reserve notes Reverse repurchase agreements -- triparty Deposits Depository institutions U.S. Treasury--general account Foreign--official accounts Other Total deposits Deferred availability cash items Other liabilities and accrued dividends TOTAL LIABILITIES

• 通过横向比较可以看出,美联储在资产表中比中国人民 更加细化,其中,有“黄金证书账户”,“SDRs证书账户”这 人民银行完全没有涉及的项目,其他资产上,则主要分 券等;而中国人民银行则主要分为外国资产、对存款机 机构债权等。从负债表来看,美联储主要有联邦储备全 目;而中国人民银行则主要分为储备货币、政府存款等

中国人民银行

总负债

39395.36

42270.64 总负债

储备货币

36491.48

39851.73 储备货币

发行货币

15938.31

16868.71

发行货币

对金融机构负债

16019.03

17089.13 对金融机构负债

准备金存款

16019.03

17089.13

存款货币银行

非金融机构存款

4534.14

中美资产负债表对比

2020年5月22日星期五

ASSETS U.S. government securities Bought outright--Bills Notes Bonds Total bought outright Held under repurchase agreements Total U.S. government securities Total loans and securities Items in process of collection Bank premises Other assets TOTAL ASSETS

其他国外资产

对政府债券

1582.80

2821.33 对政府债券

对存款货币银行债权

13519.19

11311.60 对存款货币银行债权

对非货币金融机构债权

8600.37

8547.31 对特定金融机构债权

对非金融部门债权

110.20

- 对非金融机构债权

其他资产

中国人民银行

DEC ,2000 DEC ,2001

5893.89

特定存款机构

债券

-

-

其他金融机构

政府存款

3100.38

2850.49 非金融机构存款

自有资金

356.75

355.21

活期存款

其他(净)

-553.25

-516.79

储蓄存款

发行债券

国外负债

政府存款

自有资金

其他负债

DEC,

1、从规模上看,美联储在2000年-2002年期间总资产和 不断扩大。

DEC 27,2000 563,160 0

24,787 5,320 83 235 30,426 8,077 4,341 606,003

Hale Waihona Puke DEC 26,2001 DEC

610,501

651

0

20,

25,771

24,

4,856

4,6

233

139

223

203

31,084

29,

3,932

10,

2,594

2,4

2、从项目上看,在2002年的资产表中,新增了“票据” 将票据和债券项目分为名义价值和受通胀影响的两部分 分的短期、中期、长期债券部分合并到了“回购、证券 项目,而负债表中项目无变化。

3、从结构上看,资产表中,“黄金证书账户”、“SDRs证 铸币”等占比较为稳定,而“回购协议”、“收款中的项目 ;负债表中,“联邦储备券”占比逐步增加,“延迟入账 化较大。

• 从规模上来比较,可以看出美联储在资产与负债上的规 中国人民银行。

项目

国外资产(净) 其中:外汇 黄金 其他国外资产 对政府债权

其中:中央政府 对存款货币银行债权 对特定存款机构债权 对其他金融机构债权 对非金融机构债权 其他资产

资产总额

2003年和2004年中国人民银行资产负债表

资产

负债

2003年

648,111

714

中国人民银行

DEC ,2000 DEC ,2001 中国人民银行

总资产

39395.36

42540.64

总资产

国外资产(净)

15582.80

19860.40 国外资产(净)

外汇 14814.52

18850.19

外汇

黄金

12.00

256.00

黄金

其他国外资产

756.28

754.21

金额

比重

2004年

金额

比重

项目

2003年

金额

比

31141.85 29841.80

50.23 48.13

46960.13 45939.99

59.71储备货币 58.41货币发行

52841.36 21240.48

337.24 962.81 2901.02 2901.02 10619.47

0.54 1.55 4.68

DEC 27,2000 DEC 26,2001 ASSETS

Repurchase agreements

182,530

186,389 Loans

240,176

265,944 Items in process of collec

92,784

103,663 Bank premises

515,491

555,997 Other assets

• 从规模上看,中国人民银行总资产和总负债规模逐年

• 从项目上看,2002年在资产表中增加了“其他资产”项 表中,2002年进行了细化,将“对金融机构负债”这一项 存款货币银行”、“特定存款机构”和“其他金融机构”三个 非金融机构存款”这一项目细化为“活期存款”和“储蓄存 目,并新增了“国外负债”这一项目。