(财务管理)中石化XXXX财务报表

中石化XXXX财务报表

中国石油化工股份有限公司合并资产负债表二零一零年十二月三十一日人民币百万元资产附注2010年2009年流动资产货币资金 5 18,140 10,018 应收票据 6 15,950 2,110应收账款7 43,093 26,592 其他应收款8 9,880 4,505预付款项9 5,247 3,614存货10 156,546 141,727 其他流动资产594 856流动资产合计249,450 189,422非流动资产长期股权投资11 45,037 33,503 固定资产12 540,700 484,815 在建工程13 89,599 120,375 无形资产14 27,440 22,862 商誉15 8,298 14,163 长期待摊费用16 7,560 6,281 递延所得税资产17 15,578 13,683 其他非流动资产1,727 1,792 非流动资产合计735,939 697,474资产总计985,389 886,896负债和股东权益流动负债短期借款19 29,298 34,900 应付票据20 3,818 23,111 应付账款21 132,528 96,762 预收款项22 57,324 37,270 应付职工薪酬23 7,444 4,526 应交税费24 33,814 16,777 其他应付款25 54,871 50,202 短期应付债券28 1,000 31,000 一年内到期的非流动负债26 5,530 9,316 流动负债合计325,627 303,864非流动负债长期借款27 58,895 58,962应付债券28 115,180 93,763 预计负债29 15,573 11,860 递延所得税负债17 15,017 9,707其他非流动负债2,415 2,192非流动负债合计207,080 176,484负债合计532,707 480,348负债和股东权益(续)股东权益股本30 86,702 86,702 资本公积31 29,414 38,202 专项储备1,325 -盈余公积32 141,711 115,031 未分配利润163,132 140,596 外币财务报表折算差额(1,157) (70) 归属于母公司股东权益合计421,127 380,461 少数股东权益31,555 26,087 股东权益合计452,682 406,548负债和股东权益总计985,389 886,896资产流动资产货币资金 5 11,882 4,724 应收票据 6 11,093 123应收账款7 16,660 10,990 其他应收款8 27,433 19,250 预付款项9 6,394 3,032 存货10 103,170 88,993 其他流动资产507 110流动资产合计177,139 127,222非流动资产长期股权投资11 111,354 88,920 固定资产12 436,870 380,979 在建工程13 76,830 112,217 无形资产14 20,080 16,013 长期待摊费用16 6,058 5,300 递延所得税资产17 11,832 8,596 其他非流动资产173 212非流动资产合计663,197 612,237资产总计840,336 739,459负债和股东权益流动负债短期借款19 7,229 5,728 应付票据20 2,670 14,084 应付账款21 87,244 63,067 预收款项22 51,190 32,966 应付职工薪酬23 7,037 4,093 应交税费24 24,5 98 12,817其他应付款25 73,825 75,760 短期应付债券28 - 30,000 一年内到期的非流动负债26 4,109 4,865流动负债合计257,902 243,380非流动负债长期借款27 58,377 51,549 应付债券28 115,180 93,763 预计负债29 14,462 10,883 递延所得税负债17 7,951 4,544 其他非流动负债1,045 959非流动负债合计197,015 161,698 负债合计454,917 405,078负债和股东权益(续)股东权益股本30 86,702 86,702 资本公积31 37,922 38,234 专项储备1,025 -盈余公积32 141,711 115,031 未分配利润118,059 94,414股东权益合计385,419 334,381 负债和股东权益总计840,336 739,459中国石油化工股份有限公司合并利润表二零一零年度人民币百万元附注2010年2009年营业收入33 1,913,182 1,345,052 减:营业成本33 1,537,131 1,029,443 营业税金及附加34 157,189 132,884 销售费用31,981 9 27,644 管理费用57,774 46,821 财务费用35 6,847 7,248勘探费用(包括干井成本)36 10,955 10,545资产减值损失37 15,445 7,453 加:公允价值变动损益38 (179) (365) 投资收益39 5,671 3,589营业利润101,352 86,238 加:营业外收入40 2,108 1,275 减:营业外支出41 1,282 1,401利润总额102,178 86,112 减:所得税费用42 25,335 19,591净利润76,843 66,521其中:被合并方在合并前实现的净利润3,043 2,583归属于:母公司股东的净利润70,713 62,677 少数股东损益6,130 3,844基本每股收益54 0.816 0.723 稀释每股收益54 0.808 0.718净利润76,843 66,521其他综合收益43现金流量套期(221) 54可供出售金融资产(9) (175) 应占联营公司的其他综合收益(533) 806 外币财务报表折算差额(1,360) (4) 其他综合收益总额(2,123) 681综合收益总额74,720 67,202 归属于:母公司股东的综合收益68,706 63,397 少数股东的综合收益6,014 3,805营业收入33 1,188,495 876,303 减:营业成本33 900,404 638,169 营业税金及附加34 124,586 105,741 销售费用26,291 23,327 管理费用48,336 38,527 财务费用35 6,096 5,317 勘探费用(包括干井成本)36 10,955 10,545 资产减值损失37 14,410 6,693 加:公允价值变动损益38 (222) (281) 投资收益39 23,073 12,456营业利润80,268 60,159 加:营业外收入40 1,803 1,100 减:营业外支出41 1,016 1,208利润总额81,055 60,051 减:所得税费用42 14,257 10,526净利润66,798 49,525其他综合收益43可供出售金融资产(9) 24应占联营公司的其他综合收益(533) 806其他综合收益总额(542) 830综合收益总额66,256 50,355中国石油化工股份有限公司合并现金流量表二零一零年度人民币百万元附注2010年2009年经营活动产生的现金流量:销售商品、提供劳务收到的现金2,215,212 1,550,786 收到的租金392 388收到的其他与经营活动有关的现金8,279 7,481现金流入小计2,223,883 1,558,655购买商品、接受劳务支付的现金(1,758,556) (1,155,786) 经营租赁所支付的现金(12,414) (8,189)支付给职工以及为职工支付的现金(30,754) (29,182) 支付的增值税(63,125) (41,166)支付的所得税(14,158) (6,045)支付除增值税、所得税外的各项税费(154,716) (133,859) 支付的其他与经营活动有关的现金(18,898) (18,419)现金流出小计(2,052,621) (1,392,646) 经营活动产生的现金流量净额45(a) 171,262 166,009投资活动产生的现金流量:收回投资所收到的现金1,687 504收到的股利1,335 1,133处置固定资产和无形资产所收回的现金净额16,145 692收到于金融机构的已到期定期存款3,626 1,820使用衍生金融工具所收到的现金4,646 3,253收到的其他与投资活动有关的现金660 277现金流入小计28,099 7,679购建固定资产和无形资产所支付的现金(114,711) (116,789) 投资所支付的现金(11,310) (3,240)存放于金融机构的定期存款(3,522) (2,304) 使用衍生金融工具所支付的现金(5,273) (3,197)现金流出小计(134,816) (125,530) 投资活动产生的现金流量净额(106,717) (117,851)筹资活动产生的现金流量:发行股票所收到的现金 2 -借款所收到的现金663,491 781,212 发行债券所收到的现金21,000 61,000 吸收少数股东投资所收到的现金408 714现金流入小计684,901 842,926偿还借款所支付的现金(672,804) (850,683) 偿还债券所支付的现金(31,000) (15,000) 收购子公司少数股东权益所支付的现金净额- (213)分配股利、利润或偿付利息所支付的现金(23,130) (21,321) 子公司支付少数股东的股利(1,051) (858)分配予中国石化集团公司(13,210) (1,262)现金流出小计(741,195) (889,337)筹资活动产生的现金流量净额(56,294) (46,411)汇率变动的影响(25) (5)现金及现金等价物净增加额45(b) 8,226 1,742经营活动产生的现金流量:销售商品、提供劳务收到的现金1,383,041 1,019,516 收到的租金163 192收到的其他与经营活动有关的现金12,635 19,646现金流入小计1,395,839 1,039,354购买商品、接受劳务支付的现金(1,034,940) (730,312) 经营租赁所支付的现金(9,948) (6,351) 支付给职工以及为职工支付的现金(24,742) (24,040) 支付的增值税(48,521) (32,671) 支付的所得税(8,420) (111)支付除增值税、所得税外的各项税费(123,684) (109,150) 支付的其他与经营活动有关的现金(19,399) (18,617)现金流出小计(1,269,654) (921,252)经营活动产生的现金流量净额45(a) 126,185 118,102投资活动产生的现金流量:收回投资所收到的现金146 16收到的股利19,815 10,976 处置固定资产和无形资产所收回的现金净额16,137 527收到于金融机构的已到期定期存款73 57收到的其他与投资活动有关的现金290 107现金流入小计36,461 11,683购建固定资产和无形资产所支付的现金(104,495) (99,362) 投资所支付的现金(26,539) (7,394) 存放于金融机构的定期存款(50) (50)现金流出小计(131,084) (106,806) 投资活动产生的现金流量净额(94,623) (95,123)筹资活动产生的现金流量:发行股票所收到的现金 2 -借款所收到的现金292,370 581,704 发行债券所收到的现金20,000 60,000现金流入小计312,372 641,704偿还借款所支付的现金(284,918) (626,552) 偿还债券所支付的现金(30,000) (15,000) 收购子公司少数股东权益所支付的现金净额- (213)分配股利、利润或偿付利息所支付的现金(21,802) (19,183) 分配予中国石化集团公司(33) (1,262)现金流出小计(336,753) (662,210) 筹资活动产生的现金流量净额(24,381) (20,506) 现金及现金等价物净增加额45(b) 7,181 2,473。

中国石化 财务报表

369.54 -

121.62 930.49 250.82

59.05 175.62 475.03 134.66 -

100.74

2,617.57

777.08 426.06

76.13 14.92 10.49 1,304.68 3,922.25

867.02 383.91

647.97 1,110.59 -

253.98

335.03 4,651.82 1,197.86 228.62 141.63 62.81 136.83 17.92 6,772.52 8,664.75

流动负债: 短期借款 向中央银行借款 吸收存款及同业存放 拆入资金 交易性金融负债 应付票据 应付账款 预收款项 卖出回购金融资产款 应付手续费及佣金 应付职工薪酬 应交税费 应付利息 其他应付款 应付分保账款 保险合同准备金 代理买卖证券款 代理承销证券款 一年内到期的非流动负债 应付股利 预提费用 递延收益-流动负债 应付短期债券 其他流动负债 流动负债差额(特殊报表科目) 流动负债差额(合计平衡项目) 流动负债合计

234.03

科目) 项目)

归属于母公司所有者权益合计 股东权益差额(特殊报表科目) 股东权益差额(合计平衡项目) 所有者权益合计 负债及股东权益差额(特殊报表

负债及股东权益差额(合计平衡

负债和所有者权益总计

3,009.49 -

3,263.47

-

-

7,185.72

3,300.80 -

3,509.46

财务报表(新准则)-一般企业-资产负债表(单位: 亿元) 流动资产:

货币资金 结算备付金 拆出资金 交易性金融资产 应收票据 应收账款 预付款项 应收保费 应收分保账款 应收分保合同准备金 应收利息 其他应收款 应收股利 买入返售金融资产 存货 其中:消耗性生物资产 一年内到期的非流动资产 待摊费用 其他流动资产 流动资产差额(特殊报表科目) 流动资产差额(合计平衡项目) 流动资产合计 非流动资产: 发放贷款及垫款 可供出售金融资产 持有至到期投资 长期应收款 长期股权投资 投资性房地产 固定资产 在建工程 工程物资 固定资产清理 生产性生物资产 油气资产 无形资产 开发支出 商誉 长期待摊费用 递延所得税资产 其他非流动资产 非流动资产差额(特殊报表科 非流动资产差额(合计平衡项 非流动资产合计 资产差额(特殊报表科目) 资产差额(合计平衡项目) 资产总计

中国石化财务报表分析 上市公司财务报表分析

中国石化财务报表分析公司简介:中国石化是中国最大的一体化能源化工公司之一,主要从事石油与天然气勘探开采、管道运输、销售;石油炼制、石油化工、化纤、化肥及其它化工生产与产品销售、储运;石油、天然气、石油产品、石油化工及其它化工产品和其它商品、技术的进出口、代理进出口业务;技术、信息的研究、开发、应用。

中国石化是中国最大的石油产品和主要石化产品的生产商和供应商,也是中国第二大原油生产商。

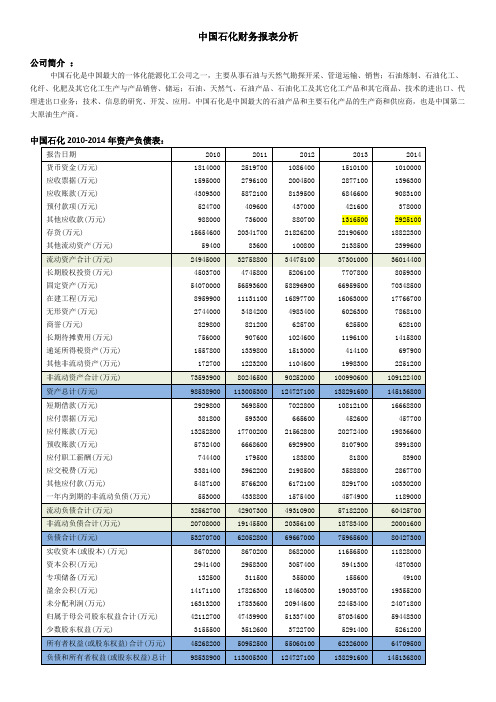

中国石化2010-2014年资产负债表:一、资产负债表分析1.资产的质量分析1)流动资产的质量分析从图表中不难看出,在2010至2014年这三年间,对于流动资产变动影响最大的为应收账款以及存货两项。

其中:应收账款:在2010至2011年度中,应收账款增加1562800万元,增幅为36.2%;在2011至2012年度中,增加额为2267400万元,增幅为38.6%;在2012至2013年度中,增加-1292900万元,增幅为-15.9%;在2013至2014年度中,增加2236500万元,增幅为32.7%,总体呈上升趋势。

然而通过应收账款周转率来看,却呈下降趋势,说明债权周转速度越来越慢,变现性也越差。

该项目会对流动资金有一定影响,发生坏账和逾期未收的现象会有所增加,信用风险稍增,要注意不要让应收账款影响经营性现金流。

存货:在2010至2011年度中,存货增加4687100万元,增幅为29.9%;在2011至2012年度中,增加额为2267400万元,增幅为7.3%;在2012至2013年度中,增加364400万元,增幅为1.7%;在2013至2014年度中,增加-3368300万元,增幅为-15.1%。

公司应继续将存货保持下降趋势,减少资金占用降低经营风险。

此外,存货的周转率较为波折,2011年上升后连续两年下降,2014年又上升。

2014年存货周转率最高,说明公司该年的存货成本最低,有利于提高公司盈利能力,从而创造更多价值。

中石油和中石化财务报表分析

目录一、中石油与中石化公司的简介二、资产质量分析三、资本结构分析四、收益质量分析五、传统四大能力分析一、中石油与中石化公司的简介(一) 2010 年石油行业的经营环境1.原油市场2010 年,国际石油市场供需形势在金融危机后有所好转,国际油价在上年止跌回升的基础上进一步上扬,美国西德克萨斯中质原油(WTI) 和北海布伦特原油 (Brent)现货平均价格分别为 79.53 美元 /桶和 79.47 美元 /桶,较 2009 年分别上涨 28.7%和 29.2%。

油价总体走势趋于平稳,全年波幅为近十年来最小值。

国内原油价格与国际原油价格走势基本一致。

据资料统计, 2010 年国内原油产量稳定增长,累计生产原油 2.02 亿吨,同比增长 6.9%;全年原油净进口量 2.36 亿吨,同比增长 18.6%。

2.成品油市场2010 年,国内成品油市场总体相对平稳。

据资料统计,2010 年国内成品油表观消费量 2.30 亿吨,同比增长 11.3%,其中汽油、柴油分别增长 7.6%和 12.6%。

四季度成品油日均消费量近 66 万吨,达到历史最高水平;全年成品油产量 2.37 亿吨,同比增长 10.3%,其中汽油、柴油分别增长 6.4%和 11.7%。

2010 年中国政府三升一降四次调整成品油价格,较2009 年年底,汽油、柴油标准品价格分别累计上涨了 630 元/吨和 620 元/吨。

国内成品油价格机制稳定运行,基本理顺了原油与成品油的价格关系,但成品油价格调整的频率和幅度与既定机制还存在着一定的差异,价格调整未完全到位。

3.化工市场2010 年,国内化工市场呈现先抑后扬的“ V”字型曲线。

上半年受欧洲债务危机引发的市场恐慌影响,国内消费需求和出口需求萎缩,化工产品价格震荡下行。

下半年,随着国内经济持续向好,欧洲债务危机逐渐缓和,国内生产性需求稳步增加,加之发达经济体的宽松货币政策引发全球性通胀预期,投机需求放大,形成供应紧张、化工产品价格不断攀升的局面。

中国石油化工集团财务报表分析

摘要财务分析是对企业过去及现在的经营状况、财务状况以及风险状况进行的分析活动,它是企业生产经营管理活动的重要组成内容。

通过对财务状况进行深入的分析,可以发现企业经营管理中存在的问题,并能为企业的经营决策提供依据。

本文以中国石化为研究对象,以其近两年的财务报表为基础,对中国石化的财务状况作深层分析(包括偿债,营运和盈利能力的分析)。

本文主要运用比较分析法、趋势分析法、比率分析法以及杜邦分析法等基本财务分析方法,详细分析了中国石化的财务状况,透视其存在的主要问题,并对此提出有益的建议,希望能对中国石化的进一步发展提供一点有价值的参考。

关键词:偿债能力营运能力盈利能力目录摘要 (1)引言 (3)第1章公司概况 (4)1.1公司简介 (4)1.2经营范围 (4)第2章财务指标分析 (5)2.1企业偿债能力 (5)2.2企业营运能力 (6)2.3盈利能力分析 (7)第3章存在的问题及建议 (8)3.1存在的问题 (8)3.2改进建议 (8)结论 (10)参考文献 (11)后记 (12)引言财务分析报告必须提供多层次、多角度的财务信息,既能满足企业内部管理当局实施决策对充分而具体的财务信息的需求,同时又能满足外部投资者和政府凭以决策和实施宏观调控的要求。

财务分析报告应当能够全面而详实地揭示企业经营理财实绩。

财务分析报告是运用新的企业会计准则下,在熟练掌握会计理论知识的实际运用的基础上,通过完成记账凭证的编制,明细账的登记,科目汇总表的汇总,以及登记总账出具财务报表,通过分析财务报表,分析企业的财务状况、经营成果以及各项财务指标,通过评价企业的现实状况以及企业存在的问题,为了更好的解决现实的企业问题。

第1章公司概况1.1 公司简介公司是由中国石油化工集团公司于2000年2月25日独家发起成立了中国石油化工股份有限公司。

集团公司将其附属公司的石油石化的主营业务连同有关资产及负债于1999年12月31日投入公司,并由公司分开独立经营管理。

中石油中石化财务报表分析

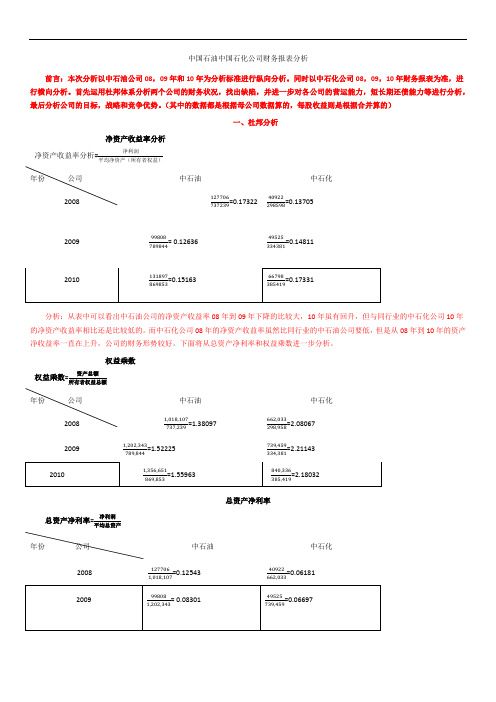

中国石油中国石化公司财务报表分析前言:本次分析以中石油公司08,09年和10年为分析标准进行纵向分析。

同时以中石化公司08,09,10年财务报表为准,进行横向分析。

首先运用杜邦体系分析两个公司的财务状况,找出缺陷,并进一步对各公司的营运能力,短长期还债能力等进行分析,最后分析公司的目标,战略和竞争优势。

(其中的数据都是根据母公司数据算的,每股收益则是根据合并算的)一、杜邦分析净资产收益率分析净资产收益率分析=净利润平均净资产(所有者权益)年份公司中石油中石化2008 127706737239=0.17322 40922298598=0.137052009 99808789844= 0.12636 49525334381=0.14811分析:从表中可以看出中石油公司的净资产收益率08年到09年下降的比较大,10年虽有回升,但与同行业的中石化公司10年的净资产收益率相比还是比较低的。

而中石化公司08年的净资产收益率虽然比同行业的中石油公司要低,但是从08年到10年的资产净收益率一直在上升,公司的财务形势较好。

下面将从总资产净利率和权益乘数进一步分析。

权益乘数权益乘数=资产总额所有者权益总额年份公司中石油中石化2008 1,018,107737,239=1.38097 662,033298,958=2.080672009 1,202,343789,844=1.52225 739,459334,381=2.21143总资产净利率总资产净利率=净利润平均总资产年份公司中石油中石化2008 1277061,018,107=0.1254340922662,033=0.06181分析:净资产收益率=权益乘数x总资产净利率。

从资产净收益表中可以看到,中石油公司的资产净利率比中石化公司要低。

进一步分析权益乘数和总资产净利率表可以看出,造成中石油公司的净资产收益率比中石化公司低的原因在于其权益乘数明显的低于后者。

权益乘数是一个衡量一个公司长期偿债能力的重要指标,从中可以看出中石油公司的长期偿债能力要高于中石化公司的长期偿债能力。

[专题]中国石化财务报表分析

![[专题]中国石化财务报表分析](https://img.taocdn.com/s3/m/a34f6b4a0a1c59eef8c75fbfc77da26925c596dd.png)

[专题]中国石化财务报表分析[专题]中国石化财务报表分析中国石油化工集团财务报表分析班级,会计A1025班组长,肖清 ,16号, 郑云辉,18号,组员,文彬彬,17号, 张杏,19号,桂茜 ,20号, 谢家琦,21号,一、公司简介中国石油化工集团公司是1998年7月国家在原中国石油化工总公司基础上重组成立的特大型石油石化企业集团,是国家独资设立的国有公司、国家授权投资的机构和国家控股公司。

公司对其全资企业、控股企业、参股企业的有关国有资产行使资产受益、重大决策和选择管理者等出资人的权力,对国有资产依法进行经营、管理和监督,并相应承担保值增值责任。

公司控股的中国石油化工股份有限公司先后于 2000 年10 月和 2001 年 8 月在境外、境内发行 H 股和 A 股,并分别在香港、纽约、伦敦和上海上市。

公司主营业务范围包括:实业投资及投资管理;石油、天然气的勘探、开采、储运(含管道运输)、销售和综合利用;煤炭生产、销售、储存、运输;石油炼制;成品油储存、运输、批发和零售;石油化工、天然气化工、煤化工及其他化工产品的生产、销售、储存、运输;新能源、地热等能源产品的生产、销售、储存、运输;石油石化工程的勘探、设计、咨询、施工、安装;石油石化设备检修维修;机电设备研发、制造与销售;电力、蒸汽、水务和工业气体的生产销售;技术、电子商务及信息、替代能源产品的研究、开发、应用、咨询服务;自营和代理有关商品和技术的进出口;对外工程承包、招标采购、劳务输出;国际化仓储与物流业务等。

二、财务指标分析(一)偿债能力分析1(短期偿债能力分析(1)流动比率流动比率=流动资产/流动负债2010年 2011年 2012年流动资产合计 249,450,000,000.00327,588,000,000.00 344,751,000,000.00 流动负债合计325,627,000,000.00 429,073,000,000.00 493,109,000,000.00 流动比率 0.77 0.76 0.7流动比率是用来衡量企业流动资产在短期债务到期以前,可以变为现金用于偿还负债的能力。

中国石化(600028)2016-2018年财务报表及指标

中国石油化工股份有限公司2016-2018年度财务报表指标数据分析报告(表格数据)目录1财务报表数据 (1)1.1资产负债表 (1)1.2利润表 (2)1.3现金流量表 (3)1.4所有者权益变动表 (4)2会计报表分析 (6)2.1资产负债表分析 (6)2.2利润表分析 (9)2.3现金流量表分析 (11)2.4所有者权益变动表分析 (13)3财务指标分析 (15)3.1偿债能力分析 (15)3.2营运能力分析 (16)3.3盈利能力分析 (16)3.4发展能力分析 (18)4杜邦分析 (19)4.1杜邦分析表 (19)4.2杜邦分析图 (19)摘要本报告中国石化以2016-2018年度财务报表数据为分析基础包括资产负债表、利润表、现金流量表和所有者权益变动表水平、垂直分析财务指标盈利能力、偿债能力、营运能力、发展成长能力、杜邦等分析This report is based on the data of financial statements of Listed Companies in 2016-2018. Including horizontal and vertical analysis of SOFP, profit statement, cash flow statement andowner's equity statementFinancial Indicators Profit, Debt Payment, Operations, Development, DuPont, etc.1 财务报表数据1.1 资产负债表表格 1 2016-2018 年度资产负债表1.2 利润表表格 2 2016-2018 年度利润表1.3 现金流量表表格 3 2016-2018 年度现金流量表1.4 所有者权益变动表表格 4 2016-2018 年度所有者权益变动表2 会计报表分析2.1 资产负债表分析2.1.1 水平趋势分析表格 5 2018 年度水平分析2.1.2 垂直结构分析表格 6 2018 年度垂直分析2.2 利润表分析2.2.1 水平趋势分析表格 7 2018年度水平分析2.2.2 垂直结构分析表格 8 2018年度垂直分析2.3 现金流量表分析2.3.1 水平趋势分析表格 9 2018年度水平分析2.3.2 垂直结构分析表格 10 2018年度垂直分析2.4 所有者权益变动表分析2.4.1 水平趋势分析表格 11 2018年度水平分析2.4.2 垂直结构分析表格 12 2018年度垂直分析3.1 偿债能力分析3.1.1 短期偿债能力分析3.1.2 长期偿债能力分析3.2.1 流动资产周转分析3.2.2 固定资产周转分析3.2.3 总资产周转分析3.3 盈利能力分析3.3.1 资产经营盈利能力分析3.3.2 资本经营盈利能力分析3.3.3 商品经营盈利能力分析3.3.4 盈利质量分析3.4 发展能力分析3.4.1 资产资本成长分析3.4.2 营业收益成长分析3.4.3 每股净资产分析4 杜邦分析4.1 杜邦分析表4.2 杜邦分析图发展能力2017年度2018年度偿债能力✖盈利能力营运能力✖➗➗➖➕➖➕➕财务费用156000.00 -100100.00。

中国石化作财务分析报告(3篇)

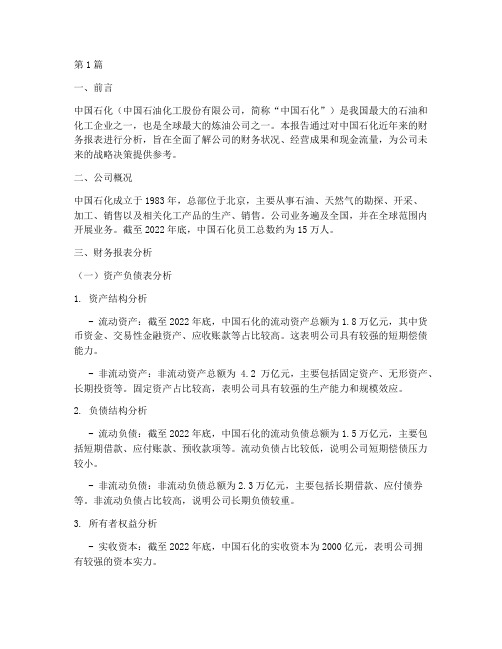

第1篇一、前言中国石化(中国石油化工股份有限公司,简称“中国石化”)是我国最大的石油和化工企业之一,也是全球最大的炼油公司之一。

本报告通过对中国石化近年来的财务报表进行分析,旨在全面了解公司的财务状况、经营成果和现金流量,为公司未来的战略决策提供参考。

二、公司概况中国石化成立于1983年,总部位于北京,主要从事石油、天然气的勘探、开采、加工、销售以及相关化工产品的生产、销售。

公司业务遍及全国,并在全球范围内开展业务。

截至2022年底,中国石化员工总数约为15万人。

三、财务报表分析(一)资产负债表分析1. 资产结构分析- 流动资产:截至2022年底,中国石化的流动资产总额为1.8万亿元,其中货币资金、交易性金融资产、应收账款等占比较高。

这表明公司具有较强的短期偿债能力。

- 非流动资产:非流动资产总额为 4.2万亿元,主要包括固定资产、无形资产、长期投资等。

固定资产占比较高,表明公司具有较强的生产能力和规模效应。

2. 负债结构分析- 流动负债:截至2022年底,中国石化的流动负债总额为1.5万亿元,主要包括短期借款、应付账款、预收款项等。

流动负债占比较低,说明公司短期偿债压力较小。

- 非流动负债:非流动负债总额为2.3万亿元,主要包括长期借款、应付债券等。

非流动负债占比较高,说明公司长期负债较重。

3. 所有者权益分析- 实收资本:截至2022年底,中国石化的实收资本为2000亿元,表明公司拥有较强的资本实力。

- 盈余公积:盈余公积总额为300亿元,表明公司盈利能力较强。

(二)利润表分析1. 营业收入分析- 2022年,中国石化营业收入为2.4万亿元,同比增长5%。

营业收入增长主要得益于国内外市场需求的增长以及公司业务结构的优化。

2. 营业成本分析- 2022年,中国石化营业成本为2.1万亿元,同比增长4%。

营业成本增长主要受原材料价格波动和能源价格波动的影响。

3. 利润分析- 2022年,中国石化实现净利润1000亿元,同比增长10%。

中石化财务报表分析

财务报表分析(一)资产负债表分析1、资产负债表水平分析1、从投资或资产角度进行分析评价该公司总资产08-09年增加114240000000.00 元,增长幅度为 15.19 %;09-10年总资产增加 118,914,000,000.00 元,增长幅度为13.72%,说明伊利公司资产规模连续两年都有较大幅度增长。

1)流动资产08-09年增加了41,216,000,000.00 元,增长幅度为 27.85 %,使总资产的规模增长了 5.48 %,非流动资产08-09年增加了73,024,000,000.00 元,增加的幅度为 12.09 %,使总资产的规模增加了.71 %,两者合计使总资产增加了114,240,000,000.00 元,增长幅度为 15.19 %。

流动资产09-10年增加了60,227,000,000.00 元,增长幅度为31.83 %,使总资产的规模增长了6.95 %,非流动资产09-10年增加了58,687,000,000.00元,增加的幅度为 8.67 %,使总资产的规模增加了6.77 %,两者合计使总资产增加了 118,914,000,000.00 元,增长幅度为 13.72 %。

2)08-09年总资产的增长主要体现在流动资产的增长上。

如果仅从这一变化来看,该公司的资产流动性有所增强。

尽管流动资产的各项目都有不同程度的增减变动,但其增长主要体现在两个方面:货币资金本期增长2,286,000,000.0元,增长的幅度为 29.69%,对总资产的影响为 0.30 %。

货币资金的增长对提高企业的偿债能力、满足资金流动性需要都是有利的。

二是应收账款的增加。

应收账款本期增加13,603,000,000.00元,增长的幅度为104.73 %,对总资产的影响为 1.81 %。

09-10年总资产的增长体现在流动资产和非流动资产的增长上。

主要体现存货的增加。

存货本期增加 46,356,000,000.00 元,增长的幅度为 48.67 %,对总资产的影响为 6.16 %。

中国石油化工股份有限公司财务报表分析

从对表中相关权益者的数据分析得出,2017年公司权益所有者的权益总额较之2016年有所下降,呈现出局部上升、总额降低的态势。相关数据调查表明,公司权益所有者权益总额降低的主要原因是企业其他综合权益增加导致的,在近几年的公司发展过程中,一直呈现出上涨的状态。

其他非流动负债 16440 16136 304

负债合计 741434 666084 75350 11.31

股本 121071 121071 0

资本公积 119557 119525 32

其他综合收益 (4413) (932) 3481

事项储备 888 765 123

盈余公积 199682 196640 3042

2、资产负债表水平分析

表1.资产负债表

单位:百万元

项目 2017 2016 增减额度 变动率%

货币资金 165004 142497 22507

以公允价值计量且其变动计入当期损益的金融资产 51196 - 0

应收票据 16207 13197 3010

应收账款 68494 50289 18205

二、公司财务报表水平分析

“公司”)是我国大型石油化工企业之一,于1998年7月改组重。目前公司的主营业务可以分为几种类型:投资管理、勘探发掘、仓储运输(包括管道运输)、相关设备维修等,通过目前国内行业对比状况来看,中石化是我国成品油、石化产品的最大供应商,也是我国第二大石油、天然气生产商,并且在全球范围中,中石化集团也是第二大石油和天然气生产商、世界上最大的炼油公司和第二大化学公司。就相关数据披露显示,中石化集团2017年加油站总数位居世界第二,企业总体实力在全球500强企业排名中高居第三位。

中国石化财务报表分析

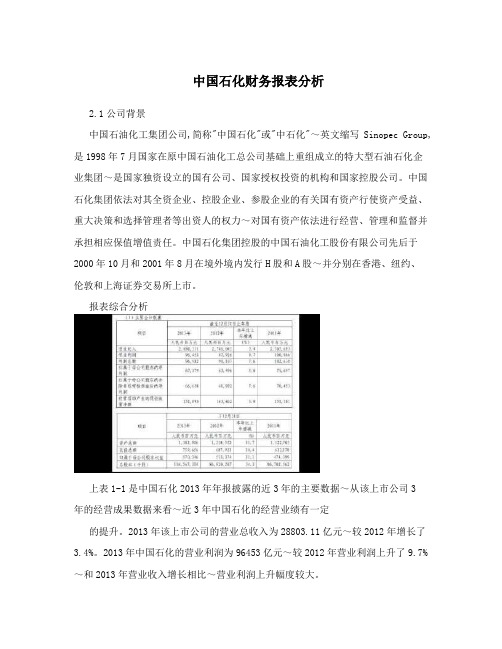

中国石化财务报表分析2.1公司背景中国石油化工集团公司,简称"中国石化"或"中石化"~英文缩写Sinopec Group,是1998年7月国家在原中国石油化工总公司基础上重组成立的特大型石油石化企业集团~是国家独资设立的国有公司、国家授权投资的机构和国家控股公司。

中国石化集团依法对其全资企业、控股企业、参股企业的有关国有资产行使资产受益、重大决策和选择管理者等出资人的权力~对国有资产依法进行经营、管理和监督并承担相应保值增值责任。

中国石化集团控股的中国石油化工股份有限公司先后于2000年10月和2001年8月在境外境内发行H股和A股~并分别在香港、纽约、伦敦和上海证券交易所上市。

报表综合分析上表1-1是中国石化2013年年报披露的近3年的主要数据~从该上市公司3年的经营成果数据来看~近3年中国石化的经营业绩有一定的提升。

2013年该上市公司的营业总收入为28803.11亿元~较2012年增长了3.4%。

2013年中国石化的营业利润为96453亿元~较2012年营业利润上升了9.7%~和2013年营业收入增长相比~营业利润上升幅度较大。

近三年中国石化经营业绩数据变动~如图1-2单位:百万图1-2经营业绩增长趋势图1从表中看出~2011-2013年~营业收入一直稳步增长~营业利润保持稳定~但是从2012年起~该公司的利润总额上升幅度较大~说明该公司的盈利能力有所加强。

近三年中国石化净利润及经营现金净流量变动~如图1-3 单位:万元图1-3经营业绩增长趋势图22013年~中石化归属于上市公司股东的净利润为666.58亿元~比去年增长了7.6%~在经历去年利润下降的情况下~开始了稳步增长~2013年中石化经营活动中产生的净流量为1518.93亿元~2012年中石化经营活动中产生的净流量为1433.62亿元~上升了5.9%~经营活动净现金流量的上升~在一定程度上减轻了中石化的现金压力。

中国石油化工股份公司近三年财务报表分析报告

中国石油化工股份有限公司2012-2014年财务报表分析报告姓名:段金鸿班级:会计132班一、我国石油化工行业现状分析(一)国内环境分析1•石油产业对外的强依赖性长期存在......................2•上下游一体化的产业链奠定石化产品竞争地位...................3•寡头垄断的竞争格局将持续.........................4•油气价格逐步与国际接轨...........................5•石化产品伴生的环保隐患构成潜在威胁_ ....................(二)中石化竞争力分析—1. ................................................................................. 油气勘探与生产处于劣势2•拥有炼油化工和销售方面的竞争优势......................3•拥有“走出去”一体化优势.........................二、中国石油化工股份有限公司基本情况—三、中国石化股份有限公司信息_1、公司基本信息公司法定中文名称:中国石油化工股份有限公司...........2、公司主营业务介绍.............................四、财务比率分析_五、比较分析一六、结论_我国石油化工行业现状分析我国的石油化工行业起始于50年代,70年代以后发展较快,建立了一系列大型石油化工厂及一批大型氮肥厂等,乙烯及三大合成材料有了较大增长。

中国石油化工行业占工业经济总量的20%,因而对国民经济非常重要。

近年来,国际市场原油价格的大幅度攀升直接刺激了原油开采行业增速提升,经济效益表现抢眼;但炼油行业则由于成本上涨压力巨大而出现巨额亏损,行业增长陷入困境。

国民经济增长形势、国际市场原油价格以及宏观经济政策调整将成为石化行业未来发展主要影响因素,而结构调整将是石化行业长期发展重要内生力量。

中石化财务报告分析精装版

宁波大学科学技术学院考核答题纸(2012 -- 2013 学年第2 学期)课号:课程名称:财务报告分析阅卷教师:班级:11金融(2)班学号:114172357 姓名:汤中晨成绩:财务报告分析中石化2010财务报表分析一、资产负债表的分析1资产负债表(一)资产负债表总体状况的初步分析根据上述表格,从存量规模及变动情况看,中国石化集团2010年的货币资金比2009年增长了8122000000元,增长了81.07%,变动幅度较大,营业收入也增幅比较大,达到了42.24%,说明货币资金的增长是通过营业收入获得的,说明企业营运能力增强。

从比重及变动情况看,中石化2010年的期末货币资金比重为1.84%,期初比重为1.13%,比重上升了0.71%,按一般标准判断,其实际比重并不高,结合公司货币资金的需求来看,其比重比较合理。

根据上述表格可以看出,中石化2010年的应收账款43093000000元,比2009年增加了16501000000元,增加了62.05%。

其变动的主要原因是因为该公司经营规模的扩大及原油等商品价格比上年末上升。

根据上述表格可以看出,中石化2010年其他应收款为9880000000元,比2009年增加了5375000000,上升了119.31%,上升幅度比较高。

(二)资产负债表各主要项目的分析1.对存货的质量分析存货是企业最重要的流动资产之一,其核算的准确性对资产负债表和利润表有较大的影响,因此要特别重视对存货的分析。

按存货总值来计算,2010年存货资产为156546000000元,比2009年增加了14819000000元,增长率为10.46%,表明存货资产实物量绝对的增加。

其变动原因是经营规模扩大及原油价格比上年末上升。

存货资产结构指各种存货资产在存货总额中的比重,各种存货资产在企业再生产过程中的作业是不同的。

其中产品存货是存在于流通领域的存货,它不是保证企业再生产过程不间断进行的必要条件,必须压缩到最低水平。

中国石化财务分析报告

中国石化财务分析报告姓名:谢利文学号:201020611107课程:非财务经理的财务管理老师:陈昌权专业:电子商务一、公司概况中国石油化工集团公司(英文缩写Sinopec Group)是1998年7月国家在原中国石油化工总公司基础上重组成立的特大型石油石化企业集团,是国家独资设立的国有公司、国家授权投资的机构和国家控股公司。

中国石化集团公司注册资本1306亿元,总经理为法定代表人,总部设在北京。

中国石化集团公司主营业务范围包括:实业投资及投资管理;石油、天然气的勘探、开采、储运(含管道运输)、销售和综合利用;石油炼制;汽油、煤油、柴油的批发;石油化工及其他化工产品的生产、销售、储存、运输;石油石化工程的勘探设计、施工、建筑安装;石油石化设备检修维修;机电设备制造;技术及信息、替代能源产品的研究、开发、应用、咨询服务;自营和代理各类商品和技术的进出口(国家限定公司经营或禁止进出口的商品和技术除外)。

二、利润额增减变动水平分析(一)净利润的分析2012年中国石化全年实现净利润76843百万元,比上年增加了10322百万元,幅度为16%。

净利润上升原因:由于实现利润总额比上年增加了16066百万元,而所得税的增长显然没有利润总额多,其中利润总额的增加是净利润增加的主要原因。

(二)利润总额的分析2012年中国石化全年的利润总额为102178百万元,同比2011年86112百万元增加了16066百万元,幅度为19%。

影响利润总额的是营业利润同比上年增加了15114百万元。

(三)营业利润的分析2012年中国石化全年的营业利润为101352百万元,较上年86238百万元相比增加了18%。

主要是主营业务收入同比增加568130百万元所致。

三、收入分析(一)销售收入增减变动水平分析2012年中国石化全年完成销售收入1913182百万元,比上年1345052百万元增加了568130百万元,增长了42%。

(二)销售收入的赊销情况2012年中国石化全年的应收帐款期末余额为43093百万元,比上年的26592百万元相比增加了16501百万元,增长了62%,说明销售收入中应收账款赊销比重在加大。

中石油中石化财务报表分析

中国石油中国石化公司财务报表分析D0*******朱京京09 管理一班前言:本次分析以中石油公司08,09年和10年为分析标准进行纵向分析。

同时以中石化公司08,09,10年财务报表为准,进行横向分析。

首先运用杜邦体系分析两个公司的财务状况,找出缺陷,并进一步对各公司的营运能力,短长期还债能力等进行分析,最后分析公司的目标,战略和竞争优势。

(其中的数据都是根据母公司数据算的,每股收益则是根据合并算的)一、杜邦分析净资产收益率分析净利润净资产收益率分析=平均净资产(所有者权益)年份公司中石油中石化200812770640922737239=0.173********=0.13705200999808789844=0.1263649525 334381=0.14811分析:从表中可以看出中石油公司的净资产收益率08年到09年下降的比较大,10 年虽有回升,但与同行业的中石化公司 10 年的净资产收益率相比还是比较低的。

而中石化公司 08 年的净资产收益率虽然比同行业的中石油公司要低,但是从 08 年到 10 年的资产净收益率一直在上升,公司的财务形势较好。

下面将从总资产净利率和权益乘数进一步分析。

权益乘数资产总额权益乘数=所有者权益总额年份公司中石油中石化200820091,018,107737,239 =1.380971,202,343789,844 =1.52225662,033298,958=2.08067739,459334,381=2.21143总资产净利率净利润总资产净利率=平均总资产年份公司 中石油中石化20081277061,018,107=0.1254340922662,033=0.06181分析:净资产收益率=权益乘数x总资产净利率。

从资产净收益表中可以看到,中石油公司的资产净利率比中石化公司要低。

进一步分析权益乘数和总资产净利率表可以看出,造成中石油公司的净资产收益率比中石化公司低的原因在于其权益乘数明显的低于后者。

中石化财务报告

中石化财务报告一、报告概述本报告旨在对中国石化集团公司(以下简称中石化)的财务状况进行分析和评估。

中石化是中国最大的石化企业之一,也是世界上最大的石化公司之一。

该报告将主要关注中石化的财务数据,包括财务报表中的利润表、资产负债表和现金流量表,以及其他重要的财务指标和比率。

二、财务数据分析1. 利润表分析中石化的利润表反映了公司在一定时期内的收入和支出情况。

根据最新的财务报告,中石化在过去一年中实现了总收入XXX亿元,同比增长X%。

其中,主要收入来源是石油、天然气和化工产品的销售。

中石化的销售收入XXX亿元,同比增长X%。

相比之下,中石化的成本和费用也有所增加,主要是受到原材料价格上涨、人力成本增加等因素的影响。

尽管利润总额增长了X%,但利润率略有下降,从上年的X%降至本年的X%。

2. 资产负债表分析资产负债表反映了中石化的资产和负债状况。

根据最新的财务报告,中石化的资产总额为XXX亿元,较上年增长X%。

其中,固定资产占大部分比重,达到XXX 亿元。

同时,中石化还有大量的流动资产,如现金、应收账款等。

而负债方面,中石化的总负债为XXX亿元,较上年增长X%。

其中,长期借款和应付债券是主要的负债项。

需要注意的是,中石化的负债结构相对较重,负债率为X%。

3. 现金流量表分析现金流量表反映了中石化的现金流入和流出情况。

根据最新的财务报告,中石化的经营活动现金流量净额为XXX亿元,同比增长X%。

这主要得益于销售收入的增加和成本费用的控制。

而投资活动现金流量净额为-XXX亿元,主要是由于中石化加大了对项目的投资。

而筹资活动现金流量净额为-XXX亿元,主要是由于中石化偿还了部分债务。

综合来看,中石化的净现金流量为XXX亿元,同比增长X%。

三、财务指标分析1. 盈利能力指标中石化的盈利能力表现较为稳定。

净利润率为X%,表明中石化每销售XX元的产品或服务中,有X%转化为净利润。

而总资产收益率为X%,意味着每一元的资产能够产生X%的净利润。

中石油中石化财务报表分析

中石油中石化财务报表分析一、引言中石油和中石化是中国最大的石油和化工企业,其财务报表是评估公司财务状况和经营绩效的重要工具。

本文将对中石油和中石化的财务报表进行分析,包括利润表、资产负债表和现金流量表。

通过对这些报表的综合分析,我们将了解公司的盈利能力、偿债能力和现金流状况,以及公司的财务稳定性和可持续发展能力。

二、利润表分析利润表反映了公司在一定时期内的收入、成本和利润情况。

我们首先关注公司的营业收入和净利润。

根据最新的财务报表数据,中石油的营业收入为X亿元,中石化的营业收入为Y亿元。

中石油的净利润为Z亿元,中石化的净利润为W亿元。

从这些数据可以看出,中石油和中石化都具有较高的营业收入和净利润,显示出良好的盈利能力。

此外,我们还需要关注公司的毛利率和净利润率。

毛利率反映了公司产品销售的盈利能力,而净利润率则反映了公司经营活动的盈利能力。

根据财务报表数据,中石油的毛利率为A%,中石化的毛利率为B%。

中石油的净利润率为C%,中石化的净利润率为D%。

从这些数据可以看出,中石油和中石化的毛利率和净利润率都保持在相对较高的水平,显示出公司在经营活动中具有较好的盈利能力。

三、资产负债表分析资产负债表反映了公司在特定日期的资产、负债和所有者权益情况。

我们将重点关注公司的总资产、总负债和净资产。

根据财务报表数据,中石油的总资产为P亿元,中石化的总资产为Q亿元。

中石油的总负债为R亿元,中石化的总负债为S亿元。

中石油的净资产为T亿元,中石化的净资产为U亿元。

从这些数据可以看出,中石油和中石化都具有较高的总资产和净资产,显示出公司的财务稳定性较高。

此外,我们还需要关注公司的资产负债比率和权益比率。

资产负债比率反映了公司资产和负债之间的比例关系,而权益比率则反映了公司所有者权益在总资产中的比例。

根据财务报表数据,中石油的资产负债比率为V%,中石化的资产负债比率为W%。

中石油的权益比率为X%,中石化的权益比率为Y%。

从这些数据可以看出,中石油和中石化的资产负债比率较低,显示出公司具有较低的财务风险。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

中国石油化工股份有限公司合并资产负债表二零一零年十二月三十一日人民币百万元资产附注2010年2009年流动资产货币资金 5 18,140 10,018 应收票据 6 15,950 2,110应收账款7 43,093 26,592 其他应收款8 9,880 4,505预付款项9 5,247 3,614存货10 156,546 141,727 其他流动资产594 856流动资产合计249,450 189,422非流动资产长期股权投资11 45,037 33,503 固定资产12 540,700 484,815 在建工程13 89,599 120,375 无形资产14 27,440 22,862 商誉15 8,298 14,163 长期待摊费用16 7,560 6,281 递延所得税资产17 15,578 13,683 其他非流动资产1,727 1,792 非流动资产合计735,939 697,474资产总计985,389 886,896负债和股东权益流动负债短期借款19 29,298 34,900 应付票据20 3,818 23,111 应付账款21 132,528 96,762 预收款项22 57,324 37,270 应付职工薪酬23 7,444 4,526 应交税费24 33,814 16,777 其他应付款25 54,871 50,202 短期应付债券28 1,000 31,000 一年内到期的非流动负债26 5,530 9,316 流动负债合计325,627 303,864非流动负债长期借款27 58,895 58,962应付债券28 115,180 93,763 预计负债29 15,573 11,860 递延所得税负债17 15,017 9,707其他非流动负债2,415 2,192非流动负债合计207,080 176,484负债合计532,707 480,348负债和股东权益(续)股东权益股本30 86,702 86,702 资本公积31 29,414 38,202 专项储备1,325 -盈余公积32 141,711 115,031 未分配利润163,132 140,596 外币财务报表折算差额(1,157) (70) 归属于母公司股东权益合计421,127 380,461 少数股东权益31,555 26,087 股东权益合计452,682 406,548负债和股东权益总计985,389 886,896资产流动资产货币资金 5 11,882 4,724 应收票据 6 11,093 123应收账款7 16,660 10,990 其他应收款8 27,433 19,250 预付款项9 6,394 3,032 存货10 103,170 88,993 其他流动资产507 110流动资产合计177,139 127,222非流动资产长期股权投资11 111,354 88,920 固定资产12 436,870 380,979 在建工程13 76,830 112,217 无形资产14 20,080 16,013 长期待摊费用16 6,058 5,300 递延所得税资产17 11,832 8,596 其他非流动资产173 212非流动资产合计663,197 612,237资产总计840,336 739,459负债和股东权益流动负债短期借款19 7,229 5,728 应付票据20 2,670 14,084 应付账款21 87,244 63,067 预收款项22 51,190 32,966 应付职工薪酬23 7,037 4,093 应交税费24 24,5 98 12,817其他应付款25 73,825 75,760 短期应付债券28 - 30,000 一年内到期的非流动负债26 4,109 4,865流动负债合计257,902 243,380非流动负债长期借款27 58,377 51,549 应付债券28 115,180 93,763 预计负债29 14,462 10,883 递延所得税负债17 7,951 4,544 其他非流动负债1,045 959非流动负债合计197,015 161,698 负债合计454,917 405,078负债和股东权益(续)股东权益股本30 86,702 86,702 资本公积31 37,922 38,234 专项储备1,025 -盈余公积32 141,711 115,031 未分配利润118,059 94,414股东权益合计385,419 334,381 负债和股东权益总计840,336 739,459中国石油化工股份有限公司合并利润表二零一零年度人民币百万元附注2010年2009年营业收入33 1,913,182 1,345,052 减:营业成本33 1,537,131 1,029,443 营业税金及附加34 157,189 132,884 销售费用31,981 9 27,644 管理费用57,774 46,821 财务费用35 6,847 7,248勘探费用(包括干井成本)36 10,955 10,545资产减值损失37 15,445 7,453 加:公允价值变动损益38 (179) (365) 投资收益39 5,671 3,589营业利润101,352 86,238 加:营业外收入40 2,108 1,275 减:营业外支出41 1,282 1,401利润总额102,178 86,112 减:所得税费用42 25,335 19,591净利润76,843 66,521其中:被合并方在合并前实现的净利润3,043 2,583归属于:母公司股东的净利润70,713 62,677 少数股东损益6,130 3,844基本每股收益54 0.816 0.723 稀释每股收益54 0.808 0.718净利润76,843 66,521其他综合收益43现金流量套期(221) 54可供出售金融资产(9) (175) 应占联营公司的其他综合收益(533) 806 外币财务报表折算差额(1,360) (4) 其他综合收益总额(2,123) 681综合收益总额74,720 67,202 归属于:母公司股东的综合收益68,706 63,397 少数股东的综合收益6,014 3,805营业收入33 1,188,495 876,303 减:营业成本33 900,404 638,169 营业税金及附加34 124,586 105,741 销售费用26,291 23,327 管理费用48,336 38,527 财务费用35 6,096 5,317 勘探费用(包括干井成本)36 10,955 10,545 资产减值损失37 14,410 6,693 加:公允价值变动损益38 (222) (281) 投资收益39 23,073 12,456营业利润80,268 60,159 加:营业外收入40 1,803 1,100 减:营业外支出41 1,016 1,208利润总额81,055 60,051 减:所得税费用42 14,257 10,526净利润66,798 49,525其他综合收益43可供出售金融资产(9) 24应占联营公司的其他综合收益(533) 806其他综合收益总额(542) 830综合收益总额66,256 50,355中国石油化工股份有限公司合并现金流量表二零一零年度人民币百万元附注2010年2009年经营活动产生的现金流量:销售商品、提供劳务收到的现金2,215,212 1,550,786 收到的租金392 388收到的其他与经营活动有关的现金8,279 7,481现金流入小计2,223,883 1,558,655购买商品、接受劳务支付的现金(1,758,556) (1,155,786) 经营租赁所支付的现金(12,414) (8,189)支付给职工以及为职工支付的现金(30,754) (29,182) 支付的增值税(63,125) (41,166)支付的所得税(14,158) (6,045)支付除增值税、所得税外的各项税费(154,716) (133,859) 支付的其他与经营活动有关的现金(18,898) (18,419)现金流出小计(2,052,621) (1,392,646) 经营活动产生的现金流量净额45(a) 171,262 166,009投资活动产生的现金流量:收回投资所收到的现金1,687 504收到的股利1,335 1,133处置固定资产和无形资产所收回的现金净额16,145 692收到于金融机构的已到期定期存款3,626 1,820使用衍生金融工具所收到的现金4,646 3,253收到的其他与投资活动有关的现金660 277现金流入小计28,099 7,679购建固定资产和无形资产所支付的现金(114,711) (116,789) 投资所支付的现金(11,310) (3,240)存放于金融机构的定期存款(3,522) (2,304) 使用衍生金融工具所支付的现金(5,273) (3,197)现金流出小计(134,816) (125,530) 投资活动产生的现金流量净额(106,717) (117,851)筹资活动产生的现金流量:发行股票所收到的现金 2 -借款所收到的现金663,491 781,212 发行债券所收到的现金21,000 61,000 吸收少数股东投资所收到的现金408 714现金流入小计684,901 842,926偿还借款所支付的现金(672,804) (850,683) 偿还债券所支付的现金(31,000) (15,000) 收购子公司少数股东权益所支付的现金净额- (213)分配股利、利润或偿付利息所支付的现金(23,130) (21,321) 子公司支付少数股东的股利(1,051) (858)分配予中国石化集团公司(13,210) (1,262)现金流出小计(741,195) (889,337)筹资活动产生的现金流量净额(56,294) (46,411)汇率变动的影响(25) (5)现金及现金等价物净增加额45(b) 8,226 1,742经营活动产生的现金流量:销售商品、提供劳务收到的现金1,383,041 1,019,516 收到的租金163 192收到的其他与经营活动有关的现金12,635 19,646现金流入小计1,395,839 1,039,354购买商品、接受劳务支付的现金(1,034,940) (730,312) 经营租赁所支付的现金(9,948) (6,351) 支付给职工以及为职工支付的现金(24,742) (24,040) 支付的增值税(48,521) (32,671) 支付的所得税(8,420) (111)支付除增值税、所得税外的各项税费(123,684) (109,150) 支付的其他与经营活动有关的现金(19,399) (18,617)现金流出小计(1,269,654) (921,252)经营活动产生的现金流量净额45(a) 126,185 118,102投资活动产生的现金流量:收回投资所收到的现金146 16收到的股利19,815 10,976 处置固定资产和无形资产所收回的现金净额16,137 527收到于金融机构的已到期定期存款73 57收到的其他与投资活动有关的现金290 107现金流入小计36,461 11,683购建固定资产和无形资产所支付的现金(104,495) (99,362) 投资所支付的现金(26,539) (7,394) 存放于金融机构的定期存款(50) (50)现金流出小计(131,084) (106,806) 投资活动产生的现金流量净额(94,623) (95,123)筹资活动产生的现金流量:发行股票所收到的现金 2 -借款所收到的现金292,370 581,704 发行债券所收到的现金20,000 60,000现金流入小计312,372 641,704偿还借款所支付的现金(284,918) (626,552) 偿还债券所支付的现金(30,000) (15,000) 收购子公司少数股东权益所支付的现金净额- (213)分配股利、利润或偿付利息所支付的现金(21,802) (19,183) 分配予中国石化集团公司(33) (1,262)现金流出小计(336,753) (662,210) 筹资活动产生的现金流量净额(24,381) (20,506) 现金及现金等价物净增加额45(b) 7,181 2,473。