西南财经大学固定收益证券期末考题

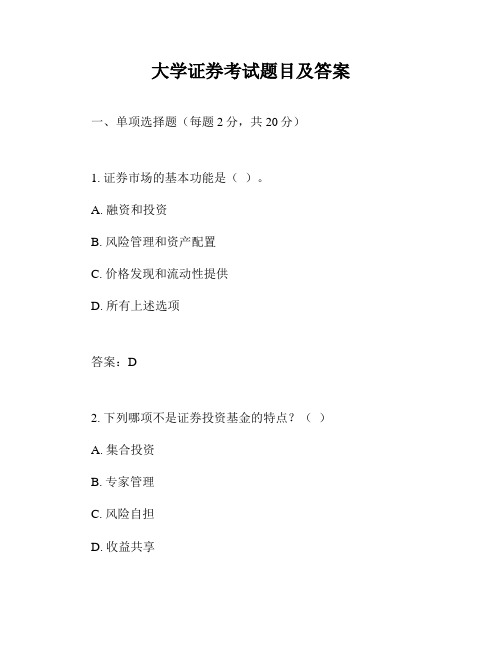

大学证券考试题目及答案

大学证券考试题目及答案一、单项选择题(每题2分,共20分)1. 证券市场的基本功能是()。

A. 融资和投资B. 风险管理和资产配置C. 价格发现和流动性提供D. 所有上述选项答案:D2. 下列哪项不是证券投资基金的特点?()A. 集合投资B. 专家管理C. 风险自担D. 收益共享答案:C3. 股票的面值通常()。

A. 等于其市场价格B. 高于其市场价格C. 低于其市场价格D. 与市场价格无关答案:D4. 以下哪种证券不属于固定收益证券?()A. 国债B. 企业债券C. 股票D. 银行存款证答案:C5. 证券投资分析的主要方法包括()。

A. 基本分析和技术分析B. 宏观经济分析和行业分析C. 财务分析和技术分析D. 所有上述选项答案:A6. 以下哪项不是证券市场监管的目标?()A. 保护投资者利益B. 维护市场公平C. 促进市场效率D. 增加市场波动性答案:D7. 股票的市盈率(P/E Ratio)是指()。

A. 股票价格除以其每股收益B. 股票价格除以其每股净资产C. 股票价格除以其每股股息D. 股票价格除以其每股现金流答案:A8. 以下哪项不是影响债券价格的主要因素?()A. 利率水平B. 通货膨胀预期C. 债券信用等级D. 股票市场表现答案:D9. 期货合约与远期合约的主要区别在于()。

A. 标准化程度B. 交易场所C. 结算方式D. 所有上述选项答案:D10. 以下哪项不是证券投资的风险类型?()A. 市场风险B. 信用风险C. 操作风险D. 道德风险答案:D二、多项选择题(每题3分,共30分)11. 以下哪些属于证券市场的参与者?()A. 投资者B. 证券公司C. 证券交易所D. 监管机构答案:ABCD12. 以下哪些属于证券市场的监管机构?()A. 中国证监会B. 中国银保监会C. 中国人民银行D. 上海证券交易所答案:AC13. 以下哪些因素可能影响股票价格?()A. 公司盈利能力B. 利率水平C. 投资者情绪D. 宏观经济状况答案:ABCD14. 以下哪些属于证券投资的基本原则?()A. 分散投资B. 长期投资C. 价值投资D. 投机投资答案:ABC15. 以下哪些属于证券投资分析的宏观经济指标?()A. GDP增长率B. 通货膨胀率C. 失业率D. 货币供应量答案:ABCD16. 以下哪些属于技术分析的图表类型?()A. K线图B. 折线图C. 柱状图D. 趋势线答案:ABCD17. 以下哪些属于证券投资的风险管理工具?()A. 止损指令B. 期权C. 期货D. 投资组合保险答案:ABCD18. 以下哪些属于固定收益证券?()A. 国债B. 企业债券C. 股票D. 银行存款证答案:ABD19. 以下哪些属于证券市场的交易机制?()A. 连续竞价B. 集合竞价C. 做市商制度D. 拍卖制度答案:ABC20. 以下哪些属于证券投资的财务分析指标?()A. 市盈率B. 市净率C. 股息率D. 资产负债率答案:ABCD三、判断题(每题2分,共20分)21. 股票的市场价格总是等于其面值。

西南财经大学会计理论专题期末测试题

会计理论专题不进行随堂考试了,课后做完以下题目16周上课时交即可。

一定要手写。

1.实证会计的基本程序有哪些?1)对实务变化和制度背景的关注与分析要开展会计理论研究,首先必须关注会计实务和制度背景的变化。

2)对文献的关注和述评在文献述评中,必须注意范围的把握与全面性、目的性问题,引用、重新表述与材料组织问题。

3)研究假设的提出研究的问题选定之后,还需要建立待检验的假设。

4)变量的选择(1)理性思考(2)实际验证(3)对以前研究使用变量的参考与借鉴5)模型的构造和统计方法2.什么是会计准则制定的原则导向、规则导向和目标导向?3.对财务报告目标有哪两种观点?4.资产的计量模式有哪些?财务会计中主要采用什么计量模式?为什么?5.请你对财务报告的未来发展趋势作一展望。

会计发展的历史告诉我们,社会经济环境的变化和会计信息用户需求的变化正是推动财务会计发展的两大动力。

知识经济时代的要求,会计信息用户要求改革财务报告的呼声越来越高,因此现行财务报告必须适应时代的发展进行深层次的变革。

未来财务报告的发展趋势主要有以下几个方面:((((一一一一))))重视人力资源信息的披露重视人力资源信息的披露重视人力资源信息的披露重视人力资源信息的披露现代经济理论研究表明,经济系统的知识水平和人力素质已经成为生产函数的内在部分,成为生产力提高和经济增长的内在动力之一。

经济发展水平越高,人力资本在经济发展中的作用越大。

知识经济的蓬勃兴起使人们关注两个基本定律:一是科学技术是第一生产力;二是人力资源是比其他任何经济资源都更为重要的资源,它是凝聚在劳动者身上的知识、技能及表现出来的能力,是企业成长与发展的主要因素。

只有重视人力资本的投入,才能促进经济的繁荣和稳定,因此未来财务报告将对它进行披露。

((((二二二二))))重视企业无形资产信息的披露重视企业无形资产信息的披露重视企业无形资产信息的披露重视企业无形资产信息的披露在知识经济时代,信息披露重点只放在存货、机器设备等实物资产上的现行财务报告的局限性已日益显示出来,这主要表现在实现物性资产价值量的大小与企业创造未来现金流量的能力之间的相关性减弱,甚至与企业现行市场价值之间的相关性也减少。

西南财经大学金融学院《公司金融》期末考试题

(2)解: 利用市场组合为单个因素是的套利定价模型(APT) , 故有: E(RA)=4.5%+(10.6%-4.5%)*0.8=9.38%>8.41% E(RB)= 4.5%+(10.6%-4.5%)*1.2=11.82%<12.06% E(RC)= 4.5%+(10.6%-4.5%)*1.5=13.65%<13.95% 将以上预期资产收益结果与原表格中的预期收益相比,资产 A 定价较高, 资产 B、C 定价较低。因此,如果允许短期售卖,理性投资者将不会选择持有财 产 A,即出售短期资产 A,买入 B、C,这样各资产的价格将下降到不存在套利 空间为止。也就是说,资产 A 的价格应该下降到收益为 9.38%的水平,资产 B 的价格应该上升到收益为 11.82% 的水平,资产 C 的价格应该上升到收益为 13.65%的水平。

各年股利的计算: D1=1.15 美元 D2=D1*(1+错误!未找到引用源。) =1.15*(1+16%) =1.334 美元 D3=错误!未找到引用源。=错误!未找到引用源。=1.54744 美元 D4=错误!未找到引用源。=错误!未找到引用源。1.79503 美元 D5=错误!未找到引用源。2.0822 美元 D6=D5*(1+错误!未找到引用源。) =2.0822*(1+10%) =2.2905 美元

销售收入 运营成本 折旧 EBT 税收 净收入 经营性现金流 资本性支出 净运营资本需求 增量现金流

综上,该项目的 NPV=-10600+ (3950/1.12) + (3850/1.122) + (3950/1.123) + (5450/1.124) =2271.09 美元 3. 如下三家公司证券、市场组合和无风险资产的数据: 证券 A B C 市场组合 无风险资产 预期收益 0.13 0.16 0.25 0.15 0.05 标准差 0.35 ? 0.65 0.4 ? 相关系数 ? 0.5 0.35 ? ? 贝塔系数 0.9 1.1 ? ? ?

固定收益证券习题答案

固定收益证券习题答案北大第二章计算题答案1、假定到期收益率曲线是水平的,都是5%。

一个债券票面利率为6%,每年支付一次利息,期限3年。

如果到期收益率曲线平行上升一个百分点,请计算债券价格的变化。

债券原价格P=__++=102.7223 1.051.051.05新价格P=__++=1001.061.0621.063债券价格下降2.72元2、假定某债券面值为100元,期限为3年,票面利率为年6%,一年支付两次利息。

请计算债券本息累积到第3年年底的总价值(再投资收益率为半年3%)。

=3(1+3%)5+(1+3%)4+(1+3%)3+(1+3%)2+(1+3%)1+(1+3%)0+100 =119.43、假定某债券面值为100元,期限为3年,票面利率为年6%,一年支付两次利息。

投资者购买价格为103元,请计算在再投资收益率为年4%的情况下投资者的年收益率。

[]总收益__=3 (1+2%)+(1+2%)+(1+2%)+(1+2%)+(1+2%)+(1+2%) +100=118.92收益率13y=(118.92/103) 1=4.91%4、一个投资者按85元的价格购买了面值为100元的两年期零息债券。

投资者预计这两年的通货膨胀率将分别为4%和5%。

请计算该投资者购买这张债券的真实到期收益率。

因为2(((=1+i真)*1+4%)*1+5%)10085所以i真=3.8%5、一个债券期限为5年,票面利率为5%,面值为100元,一年支付利息两次,目前的价格为105元。

求该债券的到期收益率和年有效收益率。

约当收益率=2*1.94%=3.88% 年有效收益率=3.92%(1+1.94%)2 1=3.92%北大6、一个20年期限的债券,面值100元,现在价格110元,票面利率6%,一年两次付息。

5年后可以按面值回购,计算该债券的到期收益率和至第一回购日的到期收益率。

到期收益率(b.e.b.)=2.6%*2=5.2% 至第一回购日的到期收益率=1.89%*2=3.98%7、某投资者购买一张债券,面值为1000元,价格为1100元。

西南财经大学2-固定收益证券

PPT文档演模板

西南财经大学2-固定收益证券

PPT文档演模板

B: 1)得到债券利率4.7% 2)按互换的条款得到LIBOR 3)按互换的条款支付5% 三项现金流的净效果是B收取LIBOR-0.3 %的浮动利率。 A: 1)得到投资收益LIBOR-0.25% 2)按互换的条款得到5% 3)按互换的条款支付LIBOR 三项现金流的净效果是A收取4.75%的固 定利率。

100×0.042×184/360=2.1467

西南财经大学2-固定收益证券

利率互换对A公司和B公司的上述作用如 下面的框图所示。

PPT文档演模板

西南财经大学2-固定收益证券

F 利用利率互换转换某项资产

类似于前面的例子,假设在2004年3月1日, 某资产组合管理者A已经做了$100,000,000的3 年期投资,收益为LIBOR-25bps。同时,另一 资产组合管理者B已经拥有了面值为 $100,000,000的3年期债券,收益为4.7%。如果 A希望收取固定利率,而B希望收取浮动利率, 则它们可以签定一个开始于2004年3月1日的3 年期利率互换协议以达到各自的目的。签定协 议后,B和A的现金流分别如下:

A公司 B公司

固定利率

10.00% 11.20%

浮动利率

6个月期LIBOR+0.30% 6个月期LIBOR+1.00%

PPT文档演模板

西南财经大学2-固定收益证券

注意到B公司无论在固定利率市场还是 浮动利率市场支付的利率都比A公司高,但 在固定利率市场上高得更多: Δfix=1.20%, Δfl=0.7%。我们可以说,B公司相对而言在 浮动利率市场上有比较优势,而A公司在固 定利率市场上有比较优势。由于这种差异的 存在,两公司分别在各自具有比较优势的市 场上借款,然后进行利率互换,即可以获得 收益。如下面的框图所示。

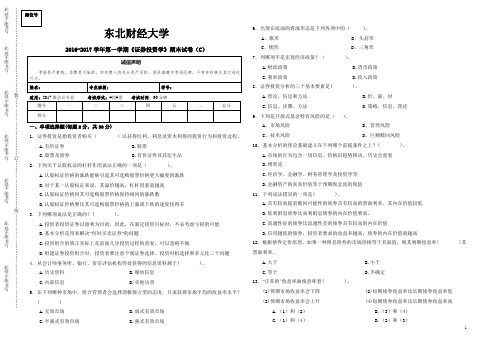

财经大学会计专业2016-2017学年第一学期《证券投资学》期末试卷(C)

C.半强式有效市场D.强式有效市场6.出现在底部的看涨形态是下列各项中的( )。

A 、旗形B 、头肩形C 、楔形D 、三角形 7.列哪项不是宏观经济政策?( )。

A.财政政策B.货币政策C.利率政策D.收入政策 8.证券投资分析的三个基本要素是( )。

A.理论、信息和方法B.价、量、时C.信息、步骤、方法D.策略、信息、理论 9.下列是开放式基金特有风险的是( )。

A 、市场风险B 、管理风险C 、技术风险D 、巨额赎回风险 10.基本分析的理论基础建立在下列哪个前提条件之上?( )。

A.市场的行为包含一切信息、价格沿趋势移动、历史会重复B.博奕论C.经济学、金融学、财务管理学及投资学等D.金融资产的真实价值等于预期现金流的现值 11.下列说法错误的一项是( )。

A.具有较高提前赎回可能性的债券具有较高的票面利率,其内在价值较低B.低利附息债券比高利附息债券的内在价值要高。

C.流通性好的债券比流通性差的债券具有较高的内在价值D.信用越低的债券,投资者要求的收益率越高,债券的内在价值就越高12.根据债券定价原理,如果一种附息债券的市场价格等于其面值,则其到期收益率( )其票面利率。

A.大于B.小于C.等于D.不确定 13.“正常的”收益率曲线意味着( )。

(1)预期市场收益率会下降 (2)短期债券收益率比长期债券收益率低 (3)预期市场收益率会上升 (4)短期债券收益率比长期债券收益率高A.(1)和(2)B.(3)和(4)C.(1)和(4)D.(2)和(3)14.行业经济活动是( )分析的主要对象之一。

A.微观经济B.中观经济C.宏观经济D.市场15.某一行业有如下特征:企业的利润由于一定程度的垄断达到了很高的水平,竞争风险比较稳定,新企业难以进入。

那么,这一行业最有可能处于生命周期的()。

A、初创期阶段B、成长期阶段C、成熟期阶段D、衰退期阶段二、多项选择题(每题2分,共10分)16.理性的证券投资过程通常包括下列哪几个基本步骤( )。

固定收益证券

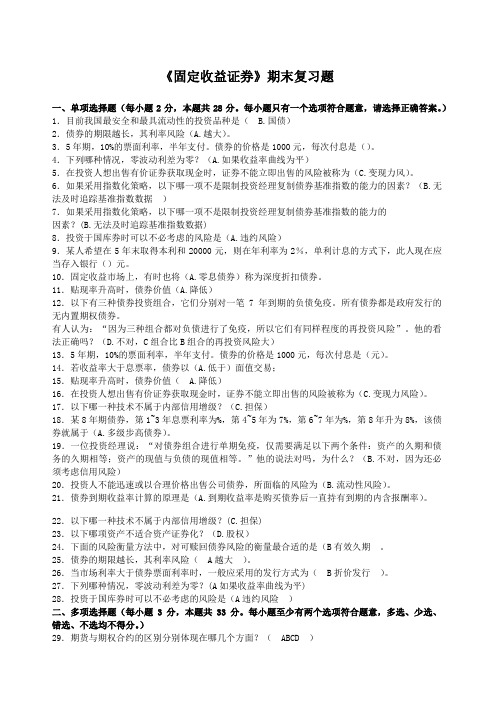

《固定收益证券》期末复习题一、单项选择题(每小题2分,本题共28分。

每小题只有一个选项符合题意,请选择正确答案。

)1.目前我国最安全和最具流动性的投资品种是( B.国债)2.债券的期限越长,其利率风险(A.越大)。

3.5年期,10%的票面利率,半年支付。

债券的价格是1000元,每次付息是()。

4.下列哪种情况,零波动利差为零?(A.如果收益率曲线为平)5.在投资人想出售有价证券获取现金时,证券不能立即出售的风险被称为(C.变现力风)。

6.如果采用指数化策略,以下哪一项不是限制投资经理复制债券基准指数的能力的因素?(B.无法及时追踪基准指数数据)7.如果采用指数化策略,以下哪一项不是限制投资经理复制债券基准指数的能力的因素?(B.无法及时追踪基准指数数据)8.投资于国库券时可以不必考虑的风险是(A.违约风险)9.某人希望在5年末取得本利和20000元,则在年利率为2%,单利计息的方式下,此人现在应当存入银行()元。

10.固定收益市场上,有时也将(A.零息债券)称为深度折扣债券。

11.贴现率升高时,债券价值(A.降低)12.以下有三种债券投资组合,它们分别对一笔7年到期的负债免疫。

所有债券都是政府发行的无内置期权债券。

有人认为:“因为三种组合都对负债进行了免疫,所以它们有同样程度的再投资风险”。

他的看法正确吗?(D.不对,C组合比B组合的再投资风险大)13.5年期,10%的票面利率,半年支付。

债券的价格是1000元,每次付息是(元)。

14.若收益率大于息票率,债券以(A.低于)面值交易;15.贴现率升高时,债券价值( A.降低)16.在投资人想出售有价证券获取现金时,证券不能立即出售的风险被称为(C.变现力风险)。

17.以下哪一种技术不属于内部信用增级?(C.担保)18.某8年期债券,第1~3年息票利率为%,第4~5年为7%,第6~7年为%,第8年升为8%,该债券就属于(A.多级步高债券)。

19.一位投资经理说:“对债券组合进行单期免疫,仅需要满足以下两个条件:资产的久期和债务的久期相等;资产的现值与负债的现值相等。

固定收益证券

固定收益证券集团文件发布号:(9816-UATWW-MWUB-WUNN-INNUL-DQQTY-《固定收益证券》期末复习题一、单项选择题(每小题2分,本题共28分。

每小题只有一个选项符合题意,请选择正确答案。

)1.目前我国最安全和最具流动性的投资品种是( B.国债)2.债券的期限越长,其利率风险(A.越大)。

3.5年期,10%的票面利率,半年支付。

债券的价格是1000元,每次付息是(B.50)。

4.下列哪种情况,零波动利差为零?(A.如果收益率曲线为平)5.在投资人想出售有价证券获取现金时,证券不能立即出售的风险被称为(C.变现力风)。

6.如果采用指数化策略,以下哪一项不是限制投资经理复制债券基准指数的能力的因素?(B.无法及时追踪基准指数数据)7.如果采用指数化策略,以下哪一项不是限制投资经理复制债券基准指数的能力的因素?(B.无法及时追踪基准指数数据)8.投资于国库券时可以不必考虑的风险是(A.违约风险)9.某人希望在5年末取得本利和20000元,则在年利率为2%,单利计息的方式下,此人现在应当存入银行()元。

10.固定收益市场上,有时也将(A.零息债券)称为深度折扣债券。

11.贴现率升高时,债券价值(A.降低)12.以下有三种债券投资组合,它们分别对一笔7年到期的负债免疫。

所有债券都是政府发行的无内置期权债券。

有人认为:“因为三种组合都对负债进行了免疫,所以它们有同样程度的再投资风险”。

他的看法正确吗?(D.不对,C组合比B组合的再投资风险大)13.5年期,10%的票面利率,半年支付。

债券的价格是1000元,每次付息是(B.50元)。

14.若收益率大于息票率,债券以(A.低于)面值交易;15.贴现率升高时,债券价值( A.降低)16.在投资人想出售有价证券获取现金时,证券不能立即出售的风险被称为(C.变现力风险)。

17.以下哪一种技术不属于内部信用增级?(C.担保)18.某8年期债券,第1~3年息票利率为6.5%,第4~5年为7%,第6~7年为7.5%,第8年升为8%,该债券就属于(A.多级步高债券)。

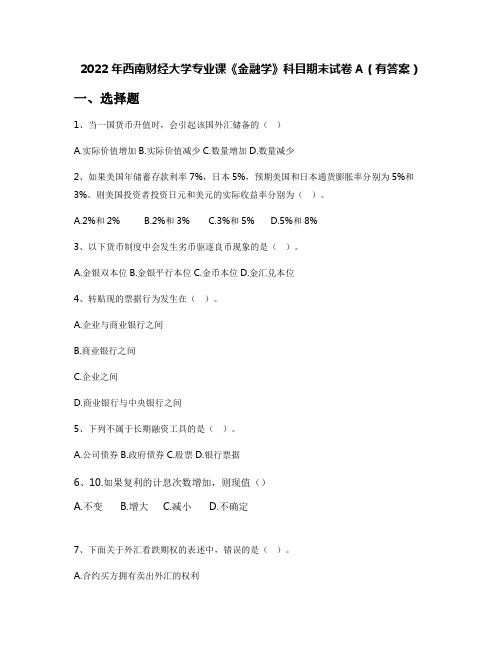

2022年西南财经大学专业课《金融学》科目期末试卷A(有答案)

2022年西南财经大学专业课《金融学》科目期末试卷A(有答案)一、选择题1、当一国货币升值时,会引起该国外汇储备的()A.实际价值增加B.实际价值减少C.数量增加D.数量减少2、如果美国年储蓄存款利率7%,日本5%,预期美国和日本通货膨胀率分别为5%和3%。

则美国投资者投资日元和美元的实际收益率分别为()。

A.2%和2%B.2%和3%C.3%和5%D.5%和8%3、以下货币制度中会发生劣币驱逐良币现象的是()。

A.金银双本位B.金银平行本位C.金币本位D.金汇兑本位4、转贴现的票据行为发生在()。

A.企业与商业银行之间B.商业银行之间C.企业之间D.商业银行与中央银行之间5、下列不属于长期融资工具的是()。

A.公司债券B.政府债券C.股票D.银行票据6、10.如果复利的计息次数增加,则现值()A.不变B.增大C.减小D.不确定7、下面关于外汇看跌期权的表述中,错误的是()。

A.合约买方拥有卖出外汇的权利B.合约买方拥有买入外汇的权利C.合约卖方承担买入外汇的义务D.合约买方支付的期权费不能收回8、下面的经济学家中,()不是传统货币数量说的代表人物。

A.弗里德曼B.费雪C.马歇尔D.庇古9、19.下面观点正确的是()。

A.在通常情况下,资金时间价值是在既没有风险也没有通货膨胀条件下的社会平均利润率B.没有经营风险的企业也就没有财务风险;反之,没有财务风险的企业也就没有经营风险C.永续年金与其他年金一样,与递延期无关,所以计算方法和普通年金终值相同D.递延年金终值的大小,与递延期无关,所以计算方法和普通年金终值相同10、对于持有一定数量股票(或股票组合)的投资者而言,以下哪种策略可以用来对冲(Hedging)未来股票价格下跌的风险?()A.做空股指期货B.售出看涨的股指期权C.购买看跌的股指期权D.A、B、C均可11、L公司刚支付了2.25元的股利,并预计股利会以5%每年的速度增长,该公司的风险水平对应的折现率为11%,该公司的股价应与以下哪个数值最接近?()A.20.45元B.21.48元C.37.50元D.39.38元12、其他情况不变,若到期收益率票面利率,则债券将。

固定收益证券试题及答案

一.名词解释一般责任债券:指地方政府以其信用承诺支付本息而发行的债券。

一般责任债券并无特定的还款来源,地方政府必须利用税收来偿还本息.金融债券:银行等金融机构作为筹资主体为筹措资金而面向个人发行的一种有价证券,是表明债务、债权关系的一种凭证。

债券按法定发行手续,承诺按约定利率定期支付利息并到期偿还本金.它属于银行等金融机构的主动负债。

资产抵押债券:是以资产(通常是房地产)的组合作为抵押担保而发行的债券,是以特定“资产池(Asset Pool)”所产生的可预期的稳定现金流为支撑,在资本市场上发行的债券工具. 零息债券:零息债券是指以贴现方式发行,不附息票,而于到期日时按面值一次性支付本利的债券。

零息债券发行时按低于票面金额的价格发行,而在兑付时按照票面金额兑付,其利息隐含在发行价格和兑付价格之间。

零息债券的最大特点是避免了投资者所获得利息的再投资风险。

连续复利:如果利率是按年复利,那么投资终值为:A(1+R)N ,如果利率对应一年复利m 次。

则投资终值为::A(1+R/m)Nm,当m趋于无穷大时所对应的利率称为连续复利,在连续复利下,可以证明数量为A的资金投资N年时,投资终值为Aern收益债券:指规定无论利息的支付或是本金的偿还均只能自债券发行公司的所得或利润中拔出的公司债券。

公司若无盈余则累积至有盈余年度始发放,这种债券大多于公司改组或重整时才发生,一般不公开发行.这种债券的利息并不固定,发期有无利润和利润大小而定,如无利润则不付息。

因此,这种债券与优先股类似。

所不同的是优先股无到期日,而它需到期归还本金。

扬基债券:在美国债券市场上发行的外国债券,即美国以外的政府、金融机构、工商企业和国际组织在美国国内市场发行的、以美元为计值货币的债券。

即期利率:借贷交易达成后立即贷款形成的利率称为即期利率。

即期利率是指债券票面所标明的利率或购买债券时所获得的折价收益与债券当前价格的比率。

它是某一给定时点上无息证券的到期收益率。

固定收益证券试题及部分答案

固定收益证券试题及部分答案国际经济贸易学院研究生课程班《固定收益证券》试题班级序号:学号:姓名:成绩:1)Explain why you agree or disagree with the following statement: “The price of a floater will always trade at its par value.”Answer:I disagree with the statement: “The price of a floater will always trade at its par value.” First, the coupon rate of a floating-rate security (or floater) is equal to a reference rate plus some spread or margin. For example, the coupon rate of a floater can reset at the rate on a three-month Treasury bill (the reference rate) plus 50 basis points (the spread). Next, the price of a floater depends on two factors: (1) the spread over the reference rate and (2) any restrictions that may be imposed on the resetting of the coupon rate. For example, a floater may have a maximum coupon rate called a cap or a minimum coupon rate called a floor. The price of a floater will trade close to its par value as long as (1) the spread above the reference rate that the market requires is unchanged and (2) neither the cap nor the floor is reached. However, if the market requires a larger (smaller) spread, the price of a floater will trade below (above) par. If the coupon rate is restricted from changing to the reference rate plus the spread because of the cap, then the price of a floater will trade below par.2)A portfolio manager is considering buying two bonds. Bond A matures in three years and has a coupon rate of 10% payable semiannually. Bond B, of the same credit quality, matures in 10 years and has a coupon rate of 12% payable semiannually.Both bonds are priced at par.(a) Suppose that the portfolio manager plans to hold the bond that is purchased for three years. Which would be the best bond for the portfolio manager to purchase?Answer:The shorter term bond will pay a lower coupon rate but it will likely cost less for a given market rate.Since the bonds are of equal risk in terms of creit quality (The maturity premium for the longer term bond should be greater),the question when comparing the two bond investments is:What investment will be expecte to give the highest cash flow per dollar invested?In other words,which investment will be expected to give the highest effective annual rate of return.In general,holding the longer term bond should compensate the investor in the form of a maturity premium and a higher expected return.However,as seen in the discussion below,the actual realized return for either investment is not known with certainty.To begin with,an investor who purchases a bond can expect to receive a dollar return from(i)the periodic coupon interest payments made be the issuer,(ii)an capital gainwhen the bond matures,is called,or is sold;and (iii)interest income generated from reinvestment of the periodic cash flows.The last component of the potential dollar return is referred to as reinvestment income.For a standard bond(our situation)that makes only coupon payments and no periodic principal payments prior to the maturity date,the interim cash flows are simply the coupon payments.Consequently,for such bonds the reinvestment income is simply interest earned from reinvesting the coupon interest payments.For these bonds,the third component of the potential source of dollar return is referred to as the interest-on-interest components.If we are going to coupute a potential yield to make a decision,we should be aware of the fact that any measure of a bond’s potential yield should take into consideration each of the three components described above.The current yield considers only the coupon interest payments.No consideration is given to any capital gain or interest on interest.The yield to maturity takes into account coupon interest and any capital gain.It also considers the interest-on-interest component.Additionally,implicit in the yield-to-maturity computation is the assumption that the coupon payments can be reinvested at the computed yield to maturity.The yield to maturity is a promised yield and will be realized only if the bond is held to maturity and the coupon interest payments are reinvested at the yield to maturity.If the bond is not held to maturity and the coupon payments are reinvested at the yield to maturity,then the actual yield realized by an investor can be greater than or less than the yield to maturity.Given the facts that(i)one bond,if bought,will not be held to maturity,and(ii)the coupon interest payments will be reinvested at an unknown rate,we cannot determine which bond might give the highest actual realized rate.Thus,we cannot compare them based upon this criterion.However,if the portfolio manager is risk inverse in the sense that she or he doesn’t want to buy a longer term bond,which will likel have more variability in its return,then the manager might prefer the shorter term bond(bondA) of thres years.This bond also matures when the manager wants to cash in the bond.Thus,the manager would not have to worry about any potential capital loss in selling the longer term bond(bondB).The manager would know with certainty what the cash flows are.If These cash flows are spent when received,the managerwould know exactly how much money could be spent at certain points in time.Finally,a manager can try to project the total return performance of a bond on the basis of the panned investment horizon and expectations concerning reinvestment rates and future market yields.This ermits the portfolio manager to evaluate thich of several potential bonds considered for acquisition will perform best over the planned investment horizon.As we just rgued,this cannot be done using the yield to maturity as a measure of relative /doc/6814708511.html,ing total return to assess performance over some investment horizon is called horizon analysis.When a total return is calculated oven an investment horizon,it is referred to as a horizon return.The horizon analysis framwor enabled the portfolio manager to analyze the performance of a bond under different interest-rate scenarios for reinvestment rates and future market yields.Only by investigating multiple scenarios can the portfolio manager see how sensitive the bond’s performance will be to each scenario.This can help the manager choosebetween the two bond choices.(b) Suppose that the portfolio manager plans to hold the bond that is purchased for six years instead of three years. In this case, which would be the best bond for the portfolio manager to purchase?Answer:Similear to our discussion in part(a),we do not know which investment would give the highest actual relized return in six years when we consider reinvesting all cash flows.If the manager buys a three-year bond,then there would be the additional uncertainty of now knowing what three-year bondrates would be in three years.The purchase of the ten-year bond would be held longer than previously(six years compared to three years)and render coupon payments for a six-year period that are known.If these cash flows are spent when received,the manager will know exactly how much money could be spent at certain points in timeNot knowing which bond investment would give the highest realized return,the portfolio manager would choose the bond that fits the firm’s goals in terms of maturity.3) Answer the below questions for bonds A and B.Bond A Bond BCoupon 8% 9%Yield to maturity 8% 8%Maturity (years) 2 5Par $100.00 $100.00Price $100.00 $104.055(a) Calculate the actual price of the bonds for a 100-basis-point increase in interest rates.Answer:For Bond A, we get a bond quote of $100 for our initial price if we have an 8% coupon rate and an 8% yield. If we change the yield 100 basis point so the yield is 9%, then the value of the bond (P) is the present value of the coupon payments plus the present value of the par value. We have C = $40, y = 4.5%, n = 4, and M = $1,000. Inserting these numbers into our present value of coupon bond formula, we get:41111(1)(10.045)$40$143.5010.045nr P C r --++===The present value of the par or maturity value of $1,000 is: 4$1,000$838.561(1)(1.045)n M r ==+ Thus, the value of bond A with a yield of 9%, a coupon rate of 8%, and a maturity of 2years is: P = $143.501 + $838.561 = $982.062. Thus, we get a bond quote of $98.2062. We already know that bond B will give a bond value of $1,000 and a bond quote of $100 since a change of 100 basis points will make the yield and coupon。

西南财经大学固定收益证券期末考题

西南财经大学本科期末考试试卷课程名称:固定收益证券担任教师:杨韧考试学期:2014-2015学年第一学期专业:2012级金融学学号:年级:姓名:考试时间:2015年月日(星期)午 : ——:题号一二三四五六七八总分阅卷人成绩出题教师必填:1、考试类型:闭卷[ ]开卷[ ](页纸开卷)2、本套试题共五道大题,共页,完卷时间120分钟。

3、考试用品中除纸、笔、尺子外,可另带的用具有:计算器[ ]字典[]等(请在下划线上填上具体数字或内容,所选[ ]内打钩)考生注意事项:1、出示学生证或身份证于桌面左上角,以备监考教师查验.2、拿到试卷后清点并检查试卷页数,如有重页、页数不足、空白页及刷模糊等举手向监考教师示意调换试卷。

3、做题前请先将专业、年级、学号、姓名填写完整。

4、考生不得携带任何通讯工具进入考场。

5、严格遵守考场纪律.一、单选(2分/个,共20分)1、一个含回售权的债券其收益率下降1%,如果用久期估算其新价格,会导致结果()A。

太大 B. 太小 C. 可能太大也可能太小D。

准确2、3、在货币市场上的3个月、6个月、9个月、1年期国债的收益率分别为2。

28%、2.55%、3.01%、3。

22%,如果某基金经理预测未来3个月后市场利率保持不变,那么未来3个月投资到哪种债券他会获得最高收益()A。

3个月B。

6个月 C. 9个月D。

1年期4、loyr零息债券当前收益率9.4%,价格为39。

91,如果到期收益率上升至9。

9%,价格下降为38.05,如果到期收益率下降至8。

9%,价格上升为41.86,则其有效久期为()A。

9.38 B。

9.48 C。

9.55 D。

9.585、下列关于期限结构理论的准确陈述是()A. 在流动性偏好理论下,收益率曲线是向上倾斜的B。

先向上后向下的收益率曲线符合市场分割理论但不符合纯预期理论C. 人寿保险公司强烈偏好30年期债券,这一事实支持市场分割理论D. 只有优先聚集的理论才能解释收益率曲线的四种形状6、中期国债6个月后到期,其价格与刚发行的6个月期限的短期国债相比,应该()A. 较低B。

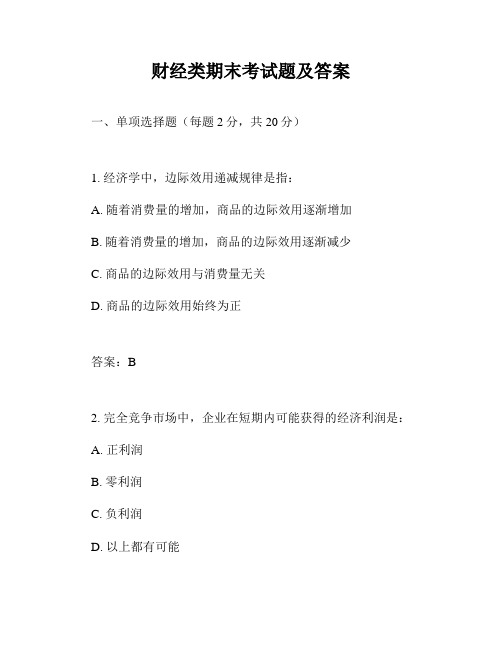

财经类期末考试题及答案

财经类期末考试题及答案一、单项选择题(每题2分,共20分)1. 经济学中,边际效用递减规律是指:A. 随着消费量的增加,商品的边际效用逐渐增加B. 随着消费量的增加,商品的边际效用逐渐减少C. 商品的边际效用与消费量无关D. 商品的边际效用始终为正答案:B2. 完全竞争市场中,企业在短期内可能获得的经济利润是:A. 正利润B. 零利润C. 负利润D. 以上都有可能答案:D3. 在宏观经济学中,货币乘数的计算公式是:A. 货币乘数 = 1 / 法定准备金率B. 货币乘数 = 1 + 法定准备金率C. 货币乘数 = 1 / (法定准备金率 + 现金漏损率)D. 货币乘数 = 法定准备金率 + 现金漏损率答案:C4. 以下哪项不是影响汇率变动的因素:A. 贸易平衡B. 利率差异C. 政治稳定性D. 黄金价格答案:D5. 以下哪项是货币政策的最终目标:A. 货币供应量B. 利率C. 通货膨胀率D. 银行准备金答案:C6. 以下哪项不是影响股票价格的因素:A. 公司盈利能力B. 利率水平C. 消费者信心指数D. 月球引力答案:D7. 以下哪项是财政政策的工具:A. 税收B. 货币供应量C. 利率D. 法定准备金率答案:A8. 以下哪项是会计信息质量要求中的真实性原则:A. 信息应当及时提供B. 信息应当清晰明了C. 信息应当反映交易的实质D. 信息应当具有可比性答案:C9. 以下哪项不是企业财务分析的主要指标:A. 资产负债率B. 流动比率C. 市盈率D. 存货周转率答案:C10. 以下哪项是企业进行资本预算时需要考虑的因素:A. 项目的风险B. 项目的规模C. 项目的地理位置D. 项目的颜色答案:A二、多项选择题(每题3分,共15分)11. 以下哪些因素会影响供给曲线的位置:A. 生产成本B. 技术水平C. 消费者偏好D. 相关商品的价格答案:A, B, D12. 以下哪些属于金融市场的功能:A. 资金筹集B. 价格发现C. 风险管理D. 娱乐消遣答案:A, B, C13. 以下哪些属于企业财务杠杆的类型:A. 经营杠杆B. 财务杠杆C. 市场杠杆D. 管理杠杆答案:A, B14. 以下哪些属于企业财务分析的方法:A. 比率分析B. 趋势分析C. 因素分析D. 杜邦分析答案:A, B, D15. 以下哪些属于会计信息质量要求:A. 可靠性B. 相关性C. 可理解性D. 及时性答案:A, B, C, D三、判断题(每题2分,共10分)16. 边际成本等于边际收益时,企业获得最大利润。

固定收益证券题目及答案

假设有3个不同期限债券,它们的数据见下表,其中第一个为零息债券,后两个是附息债券,且都是每年付息一次。试给出1年期到3年期的即期收益率。 三个不同期限债券的数据

期限(年)

面值(元)

息票利率(%)

市场价格(元)

1

100

0

95.60

2

100

5.42

102.38

3

100

6.78

1一次,息票利率4%,面值100元,收益率5%,那么请计算该债券现行的10个基点的价格值(假设收益率上升)?

假设货币市场期限为3个月、6个月和9个月的债券的实际季度收益率分别为0.75%、1.5%和2%,再假设该市场上存在期限为3个月和9个月的两种贴现国债,面值都是100元。如果投资者的投资期限是3个月,并假定收益率曲线在未来3个月里不会变化。请问该投资者应选择哪一种债券投资?

某投资者购买了10张面值为100元,票面利率为6%、每年付息一次的债券,债券刚付息,持有3年,获得3年末的利息后出售。期间获得的利息可以再投资,假设再投资收益率为4.5%。每份债券购买价为103元,出售价为107元。求该投资者的总收益率。

某一次还本付息债券,面值100元,票面利率3.5%,期限3年,2011年12月10日到期。债券交易的全价为99.40元,结算日为2009年9月15日,试计算其到期收益率。

一张期限为10年的等额摊还债券,每年等额偿还的金额为100元;另有一张永久债券,每年支付利息为50元。如果市场利率为8%,试比较它们价格的大小。

若市场上有下表所示的两个债券,并假设市场利率的波动率是10%,构建一个二期的利率二叉树。 市场债券品种假设 注:A债券到期一次还本付息,B债券是每年付息一次,两个债券面值都是100元。

西南财经大学财务管理期末考试题目

北汽福田汽车股份有限公司2009年财务报告(部分内容)该公司属汽车行业,是一家跨地区、跨行业、跨所有制的国有控股上市公司,目前拥有欧曼、欧V、奥铃、传奇、欧马可、风景、萨普、时代、蒙派克、迷迪十大品牌的产品。

生产车型涵盖轻型卡车、中重型卡车、轻型客车以及大中型客车等全系列商用车。

2009年,公司全年产销汽车60万辆,增速达47%,销售收入448.40亿元,同比增长49.12%,实现利润12.8亿元,同比增长310.4%。

一、财务报表表1-6 资产负债表2009年12月31日单位:元表1-7 利润表2009年12月单位:元表1-8 2009年度现金流量表单位:元表1-9 2009年度股东权益变动表单位:元二、财务报表附注(一)公司基本情况1、公司的历史沿革北汽福田汽车股份有限公司(简称“福田汽车”)系经北京市人民政府批准,由北京汽车摩托车联合制造公司、常柴股份有限公司等100家法人单位共同发起,于1996年8月28日设立的股份有限公司,注册资本为14,412万元。

公司于1998年5月11日向社会公众公开发行人民币普通股5000万股,并于1998年6月2日在上海证券交易所上市交易。

经过一系列的配股、转增等行为,至2009年12月31日公司股本增至916,408,500股,股票面值为人民币1元,注册资本为人民币916,408,500.00元。

2、所属行业及主要产品:公司属汽车行业,主要产品包括:轻型载货汽车、中重型载货汽车、轻型客车、大中客车等。

(二)公司主要会计政策、会计估计和合并财务报表的编制方法1、财务报表的编制基础本财务报表按照财政部2006年2月颁布的《企业会计准则—基本准则》和38项具体会计准则及其应用指南、解释以及其他相关规定(统称“企业会计准则”)编制。

本财务报表以持续经营为基础列报。

2、遵循企业会计准则的声明本财务报表符合企业会计准则的要求,真实、完整地反映了公司2009年12月31日的财务状况以及2009年度的经营成果和现金流量等有关信息。

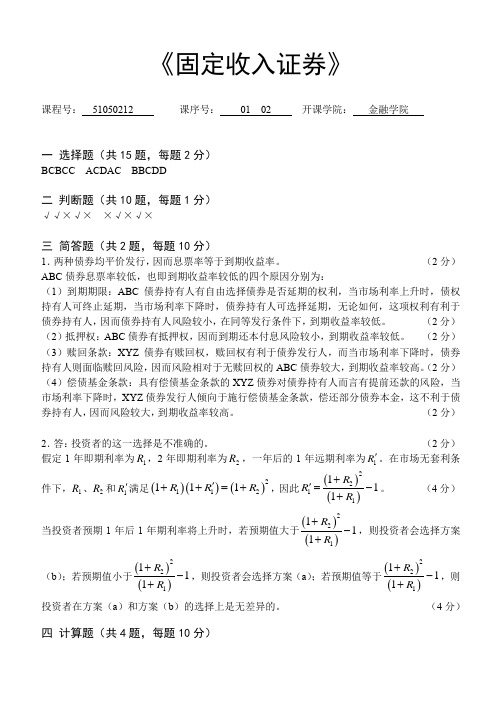

大学教育-金融企业会计-期末考试-固定收入证券 - -023

《固定收入证券》课程号: 51050212 课序号: 01 02 开课学院: 金融学院一 选择题(共15题,每题2分)BCBCC ACDAC BBCDD二 判断题(共10题,每题1分)√√×√× ×√×√×三 简答题(共2题,每题10分)1.两种债券均平价发行,因而息票率等于到期收益率。

(2分) ABC 债券息票率较低,也即到期收益率较低的四个原因分别为:(1)到期期限:ABC 债券持有人有自由选择债券是否延期的权利,当市场利率上升时,债权持有人可终止延期,当市场利率下降时,债券持有人可选择延期,无论如何,这项权利有利于债券持有人,因而债券持有人风险较小,在同等发行条件下,到期收益率较低。

(2分) (2)抵押权:ABC 债券有抵押权,因而到期还本付息风险较小,到期收益率较低。

(2分) (3)赎回条款:XYZ 债券有赎回权,赎回权有利于债券发行人,而当市场利率下降时,债券持有人则面临赎回风险,因而风险相对于无赎回权的ABC 债券较大,到期收益率较高。

(2分) (4)偿债基金条款:具有偿债基金条款的XYZ 债券对债券持有人而言有提前还款的风险,当市场利率下降时,XYZ 债券发行人倾向于施行偿债基金条款,偿还部分债券本金,这不利于债券持有人,因而风险较大,到期收益率较高。

(2分) 2.答:投资者的这一选择是不准确的。

(2分) 假定1年即期利率为1R ,2年即期利率为,一年后的1年远期利率为。

在市场无套利条件下,、和满足,因此。

(4分)当投资者预期1年后1年期利率将上升时,若预期值大于,则投资者会选择方案(b );若预期值小于,则投资者会选择方案(a );若预期值等于,则投资者在方案(a )和方案(b )的选择上是无差异的。

(4分)四 计算题(共4题,每题10分)2R 1R '1R 2R 1R '()()()2112111R R R '++=+()()2211111R R R +'=-+()()221111R R +-+()()221111R R +-+()()221111R R +-+1.解:公司A现金流配比策略如表1。

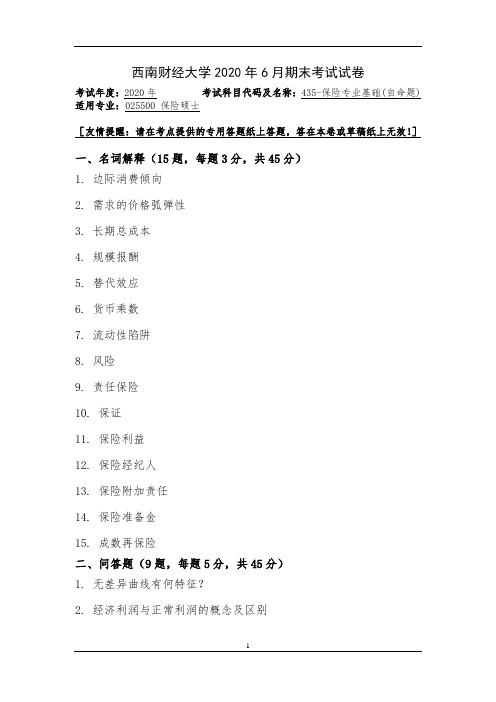

西南财经大学大二金融专业2020年6月期末考试试卷:保险专业基础

西南财经大学2020年6月期末考试试卷考试年度:2020年考试科目代码及名称:435-保险专业基础(自命题)适用专业:025500 保险硕士[友情提醒:请在考点提供的专用答题纸上答题,答在本卷或草稿纸上无效!]一、名词解释(15题,每题3分,共45分)1. 边际消费倾向2. 需求的价格弧弹性3. 长期总成本4. 规模报酬5. 替代效应6. 货币乘数7. 流动性陷阱8. 风险9. 责任保险10. 保证11. 保险利益12. 保险经纪人13. 保险附加责任14. 保险准备金15. 成数再保险二、问答题(9题,每题5分,共45分)1. 无差异曲线有何特征?2. 经济利润与正常利润的概念及区别3. 简述用支出法和收入法核算GDP4.简述货币流通速度与货币需要量的关系?5. 简答货币制度的内容及其构成6. 保险合同与一般合同的共性与特性7. 保险公司偿付能力不足风险的管理措施有哪些?8. 可保风险的条件是什么?9. 风险管理与保险的关系三、论述题(4题,每题15分,共60分)1. 等产量曲线有哪些特征,这些特征的经济含义是什么?2.试论述边际效用递减规律的前提条件、内容和特点3. 货币政策各目标之间关系如何?4. 论述保险的基本原则、内涵及意义参考答案一、选择题:(共10题,每题2分)11、(共4分,每句1分)①不耻下问②疏影横斜水清浅③天生我材必有用④无边落木萧萧下,不尽长江滚滚来12、(2分)我没有罪,是有人在陷害我,望大人明察。

13、(2分)内容:老一代乌鸦用向水瓶中投放石子抬升水位的方式,喝到水;而新一代乌鸦则直接用石块打破水瓶,来喝到水。

(1分)寓意:讽刺、批评新一代那种只顾眼前利益、不计长远利益,急功近利乃至杀鸡取卵的行为(1分)14、(2分)人肉搜索是指:针对某个问题,有网民亲自参与,共同寻找出正确答案的搜索方式。

三、阅读题(40分)(一)(共14分)15、司马光,北宋,《资治通鉴》,编年体(4分)16、(2分)刮目相看:用新的眼光来看待。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

西南财经大学本科期末考试试卷

课程名称:固定收益证券

担任教师:杨韧

考试学期:2014-2015学年第一学期

专业:2012级金融学学号:

年级:姓名:

考试时间:2015年月日(星期)午: -- :

出题教师必填:1、考试类型:闭卷[ ] 开卷[ ](页纸开卷)

2、本套试题共五道大题,共页,完卷时间120分钟。

3、考试用品中除纸、笔、尺子外,可另带的用具有:

计算器[ ] 字典[ ] 等

(请在下划线上填上具体数字或内容,所选[ ]内打钩)

考生注意事项:1、出示学生证或身份证于桌面左上角,以备监考教师查验。

2、拿到试卷后清点并检查试卷页数,如有重页、页数不足、空

白页及刷模糊等举手向监考教师示意调换试卷。

3、做题前请先将专业、年级、学号、姓名填写完整。

4、考生不得携带任何通讯工具进入考场。

5、严格遵守考场纪律。

一、单选(2分/个,共20分)

1、一个含回售权的债券其收益率下降1%,如果用久期估算其新价格,会导致结果()

A. 太大

B. 太小

C. 可能太大也可能太小

D. 准确2、

3、在货币市场上的3个月、6个月、9个月、1年期国债的收益率分别为2.28%、2.55%、3.01%、3.22%,如果某基金经理预测未来3个月后市场利率保持不变,那么未来3个月投资到哪种债券他会获得最高收益()

A. 3个月

B. 6个月

C. 9个月

D. 1年期

4、loyr零息债券当前收益率9.4%,价格为39.91,如果到期收益率上升至9.9%,价格下降为38.05,如果到期收益率下降至8.9%,价格上升为41.86,则其有效久期为()

A. 9.38

B. 9.48

C. 9.55

D. 9.58

5、下列关于期限结构理论的准确陈述是()

A. 在流动性偏好理论下,收益率曲线是向上倾斜的

B. 先向上后向下的收益率曲线符合市场分割理论但不符合纯预期理论

C. 人寿保险公司强烈偏好30年期债券,这一事实支持市场分割理论

D. 只有优先聚集的理论才能解释收益率曲线的四种形状

6、中期国债6个月后到期,其价格与刚发行的6个月期限的短期国债相比,应该()

A. 较低

B. 较高

C.相同

D.无法比较

7、on-the-run债券与off-the-run债券存在不同,on-the-run债券()

A. 比off-the-run债券期限更短

B. 是同期限债券中最新发行的

C. 为公开交易,off-the-run债券则不然

D. 为柜台市场交易产品

8、假定投资者处于31%的边际税率等级,正在对收益率为7.5%的公司债券和收益率为5.25%的市政债券进行投资选择,两种债券除了税收待遇,其他特征均相同,那么投资者应该选择()

A. 公司债券,因为其收益率较高

B. 市政债券,因为其税收相当收益率较高

C. 公司债券,因为其税后收益率较高

D. 市政债券,因为其信用评级更高

9、投资者有1亿元的资金用于今后六年的或有免疫,需要至少8.5%的收益,当前市场利率为10%,那么他的安全边际接近()

A. 5,566,976

B. 8,242,584

C. 7,889,334

D. 6,345,282

10、假定息票率5%,6年期的债券价格为105.2877,到期收益率为4%,4年后可以以面值回售。

则其YTP为()

A. 3.38%

B. 3.44%

C. 3.52%

D. 3.57%

二、辨析题(5分/个,共20分)

1、财政部今年2月发行的10年期国债,息票率6.5%,在每年的2月15日和8月15日付息。

投资者在9月25日以104:17的报价买入,该价格即为交割时的价格,此时市场利率已较发行时有所上升。

2、如果债券含有回售权,则它的DAS高于Z-spread,此时期权成本小于零,投资者会要求较低的收益率。

3、久期度量的是债券收回现金流的平均时间,所以久期大于零且小于债券的到期期限。

4、财政部发10年期国债的到期收益率是5%(按半年计息),若按连续复利,该债券的到期收益率为5.25%。

三、问答题(5分/个,共15分)

1、投资经理持有约5亿的长期债券组合,计划投资期限为10年,该组合的麦考利久期是8.5,如果此时市场利率下降,分析该组合收益的变动情况;如果投资经理决定在6.5年将组合变现,情况又该如何?请画简图说明。

2、下表中给出不同期限零息债券的价格:

到期期限价格

1 825.93

2 753.39

3 682.92

4 615.00

5 550.00

构造一笔始于3年末的2年期远期贷款,描述过程并画出现金流图。

3、请简述债券投资完全指数化策略面临的挑战。

四、计算题(共45分,第一题15分,第二题10分,第三题10分,

第四题10分)

1、花旗银行应客户需要提供浮动利率产品,选中的基础产品是500亿面值的5年期息票债券,年息8%,每年付息一次,参考利率选择1年期国债收益率。

银行决定构造350亿的正向浮动债券和150亿的反向浮动利率债券,正向浮动利率债券的息票率为参考利率×1.2+160 bps 。

(1)请确定反向浮动利率债券的息票率;

一年后,

(2)如果息票债券的投资者要求的回报率是10%,三种债券的价值分别是多少?(3)计算三种债券的久期,并简单说明反向浮动利率债券的独特功能。

2、基金经理有一笔5年后到期的负债10,000元,当前市场利率为10%,如果他想通过持有3年期的零息债券和年息8%的永久性债券的组合来对该笔负债免疫,则其组合应当如何投资?(所有利率按年计息)

如果1年后利率不变,组合需要再平衡吗?如果需要,组合的投资应如何调整?如果1年后利率为9%,免疫组合又当如何调整?

3、美国财政部于2014年2月6日发行息票率为4.5%的指数化债券,起息日是2014年1月15日,到期日是2024年1月15日,起息日CPI参考值为165。

投资者的交割日2014年8月18日,该债券的净价为103.253,财政部提供的CPI 信息为2014年5月167.2,2014年6月168.7,2014年7月169.1。

试计算该债券的全价。

4、一只新发行的债券,每年支付利息,息票率为5%,期限5年,到期收益率为8%。

(1)一年后债券按到期收益率6%售出,计算持有期回报率。

(2)如果利息收入的税率为30%,资本利得的税率为20%,按打折发行计税方法计算投资者一年后出售债券的应缴税额。

(3)税后持有期回报率是多少?

(4)如果投资者两年后以6%的到期收益率出售债券,息票利息的再投资收益率为4%,计算税前的实现复利率。

(5)用b中的税率计算两年后的税后实现复利率。