乐视网2018年经营风险报告-智泽华

乐视网2018年财务分析详细报告-智泽华

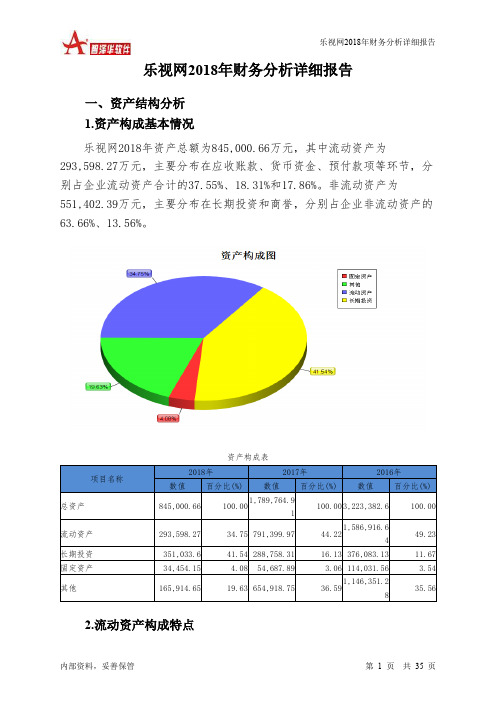

乐视网2018年财务分析详细报告一、资产结构分析1.资产构成基本情况乐视网2018年资产总额为845,000.66万元,其中流动资产为293,598.27万元,主要分布在应收账款、货币资金、预付款项等环节,分别占企业流动资产合计的37.55%、18.31%和17.86%。

非流动资产为551,402.39万元,主要分布在长期投资和商誉,分别占企业非流动资产的63.66%、13.56%。

资产构成表2.流动资产构成特点企业流动资产中被别人占用的、应当收回的资产数额较大,约占企业流动资产的39.87%,应当加强应收款项管理,关注应收款项的质量。

流动资产构成表3.资产的增减变化2018年总资产为845,000.66万元,与2017年的1,789,764.91万元相比有较大幅度下降,下降52.79%。

4.资产的增减变化原因以下项目的变动使资产总额增加:长期投资增加62,275.29万元,应收票据增加400万元,共计增加62,675.29万元;以下项目的变动使资产总额减少:长期待摊费用减少22万元,应收利息减少2,289.43万元,预付款项减少5,013.39万元,递延所得税资产减少5,150.62万元,开发支出减少14,808.52万元,存货减少17,431.14万元,固定资产减少20,233.74万元,货币资金减少31,543.48万元,其他非流动资产减少46,831.08万元,其他流动资产减少75,505.16万元,其他应收款减少115,220.81万元,应收账款减少251,198.3万元,无形资产减少418,503.52万元,共计减少1,003,751.18万元。

增加项与减少项相抵,使资产总额下降941,075.89万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

其他应收款所占比例基本合理。

存货所占比例过高。

6.资产结构的变动情况与2017年相比,2018年其他应收款占收入的比例下降。

中华企业2018年经营成果报告-智泽华

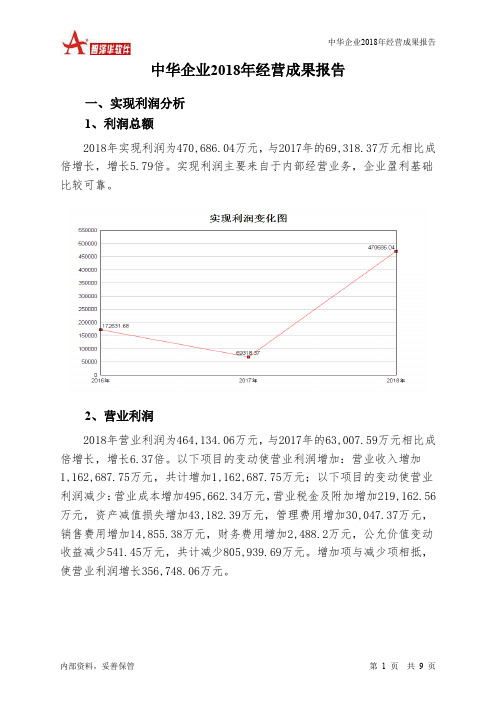

中华企业2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为470,686.04万元,与2017年的69,318.37万元相比成倍增长,增长5.79倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2018年营业利润为464,134.06万元,与2017年的63,007.59万元相比成倍增长,增长6.37倍。

以下项目的变动使营业利润增加:营业收入增加1,162,687.75万元,共计增加1,162,687.75万元;以下项目的变动使营业利润减少:营业成本增加495,662.34万元,营业税金及附加增加219,162.56万元,资产减值损失增加43,182.39万元,管理费用增加30,047.37万元,销售费用增加14,855.38万元,财务费用增加2,488.2万元,公允价值变动收益减少541.45万元,共计减少805,939.69万元。

增加项与减少项相抵,使营业利润增长356,748.06万元。

3、投资收益2018年投资收益为47,041.44万元,与2017年的4,489.26万元相比成倍增长,增长9.48倍。

4、营业外利润2018年营业外利润为6,551.98万元,与2017年的6,310.78万元相比有所增长,增长3.82%。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为1,928,584.78万元,比2017年的765,897.03万元增长151.81%,营业成本为1,098,400.96万元,比2017年的602,738.62万元增加82.24%,营业收入和营业成本同时增长,但营业收入增长幅度大于营业成本,表明企业经营业务盈利能力提高。

实现利润增减变化表二、成本费用分析1、成本构成情况2018年中华企业成本费用总额为1,511,598.53万元,其中:营业成本为1,098,400.96万元,占成本总额的72.66%;销售费用为27,049.57万元,占成本总额的1.79%;管理费用为55,786.09万元,占成本总额的3.69%;财务费用为53,765.39万元,占成本总额的3.56%;营业税金及附加为262,824.93万元,占成本总额的17.39%。

乐视网2018年财务分析结论报告-智泽华

乐视网2018年财务分析综合报告一、实现利润分析2018年实现利润为负567,827.08万元,与2017年负1,746,172.95万元相比亏损有较大幅度减少,减少67.48个百分点。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

营业收入有所下降,亏损也相应地下降,企业所采取的减亏政策取得了一定效果,但却带来了营业收入下降的不利影响。

二、成本费用分析2018年营业成本为219,274.7万元,与2017年的970,671万元相比有较大幅度下降,下降77.41%。

2018年销售费用为42,988.2万元,与2017年的171,457.07万元相比有较大幅度下降,下降74.93%。

2018年销售费用大幅度下降的同时营业收入也有较大幅度的下降,但收入下降快于投入下降,经营业务开展得不太理想。

2018年管理费用为43,645.79万元,与2017年的140,273.36万元相比有较大幅度下降,下降68.89%。

2018年管理费用占营业收入的比例为28.02%,与2017年的19.97%相比有较大幅度的提高,提高8.05个百分点。

2018年财务费用为68,714.83万元,与2017年的87,271.05万元相比有较大幅度下降,下降21.26%。

三、资产结构分析与2017年相比,2018年其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降慢于营业收入下降,资产的盈利能力下降,与2017年相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,乐视网2018年是有现金支付能力的。

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

五、盈利能力分析乐视网2018年的营业利润率为-366.08%,总资产报酬率为-37.89%,净资产收益率为276.18%,成本费用利润率为-151.47%。

企业实际投入到企业自身经营业务的资产为493,908.4万元,经营资产的收益率为-115.46%,而对外投资的收益率为49.68%。

乐视2018年财务报表分析

乐视信息技术(北京)有限公司是一家致力于互联网视频和移动电视的研究,开发和应用的公司。

公司主要为互联网用户提供网络高清视频服务,网络标清视频服务,个人电视服务,企业电视服务和网络超清广播服务,为手机用户提供手机电视服务,提供视频平台广告发布服务。

为广告商提供服务,并为合作伙伴提供网络版权分发服务,为具有相关用户群的网站提供视频平台用户流媒体服务。

乐视网于2010年8月在深圳证券交易所挂牌交易。

按照上市首日收盘价计算,截至2012年6月15日,乐视网的股价上涨了126%,互联网视频行业迅猛发展。

企业的不断扩张支撑着其股价。

但是,在其繁荣背后,支撑高昂的运营成本和财务约束变得越来越困难。

2,行业竞争和主要竞争对手。

目前,国内主要视频网站运营商的信息概况和各企业2011年的核心财务指标如下:基本信息比较乐视优酷6、2011纳斯达克上市年,深圳证券交易所2011,纳斯达克2010,纳斯达克网络高高清视频服务,在线视频版权发行和在线视频平台广告视频平台广告的主要业务是提供超清晰的广播服务;视频平布,移动视频行业发布,网络视频平台广告发布站广告发布,视频平台服务频率版权分配,用户转移。

用户视频,电视用户视频,电视主要资源电视剧,电影用户视频,电影戏曲,电影1000.00 897.05百万800.00 598.56 600.00 511.87 400.00收入200.00 130.88 120.91净利润0.00 LETV优酷200.00(171.99)-400.00(310.37)-600.00 (510.84)2每个视频网站在2011年的收入构成比流媒体收入高清视频广告0.00%20.25%19.12%高清视频超清视频版权分配1.12%超清视频广告LETV版权分配收入59.50%版权子手机,其他,销售,频率业务,2.15%5.20%11.28%广告收入广告收入手机视频业务版权分配其他广告收入优酷,土豆网,94.80%86.57%从上表可以看出,优酷占据了最大的市场份额,目前,其主要收入来自广告业务。

乐视2018年财务报表分析

乐视2018年财务报表分析乐视网信息技术(北京)股份有限公司2018年度财务决算报告经立普通合伙)审计,对乐视网信息技术(北京)股份有限公司(以下简称“2018年度财务报告出具了审计报告。

现将决算情况报告如下:一、2018元项目2018年度2017年度增减变动幅度(%)营业收入1,557,777,97,025,215,802.22 -77.83% 归属于上市公司股东的净-4,095,619,370.9170.49% 利润归属于上市公司股东的扣-4,106,796,846.36 -13,732,850,常性损益的净利润经营活动产生的现金流量-1,074,788,919.41 -2,640,5额总资产8,450,006,617.06 17,897,649,137.08 -52.79% 归属于上市公-3,026,109,742.91 662,986,974.53 -556.44% 资产二、2018年主要财务2017年度增减变动幅度(%)基本每股收益(元/股)-1.0266 -3.4815(元/股)-1.0266 -3.4815 70.51% 加权平均净资产收益率(%)- -21况、经营成果和现金流量情况分析单位:元年末余额年初余额增减变动(%)金额占比(%)(%)货币资金537,675,352.47 6.36% 853,11-36.97% 应收账款及应收1,108,424,977.83 13.12% 3,616,408,001.33其他应收款69,619,068.41 0.82% 1,244,721,434.09 6.95% -94.41% 存5.67% 653,157,850.57 3.65% -26.69% 其他流动资产217,164,622.825.43% -77.66% 长期股权投资2,960,296,150.35 35.03% 2,089,964,46定资产344,541,503.56 4.08% 546,878,880.96 3.06% -37.00% 无形资4.52% 4,567,035,177.61 25.52% -91.64% 开发支出- 0.00% 148,085,2流动资产503,523,790.36 5.96% 971,834,613.56 5.43% -48.19% 1)货币资金余额较2017年末减少主要系报告期归还并表基金优先级合伙人本金票据:2018年末应收账款及应收票据余额较2017年末减少,主要系报告期报表;3)其他应收款:2018年末其他应收款余额较2017年末减少,主要新合并报表;4)存货:2018年末存货余额较2017年末减少,主要系报告报表;5)其他流动资产:2018年末其他流动资产余额较2017年末减少,融致新合并报表;6)长期股权投资:2018年末长期股权投资余额较2012018年末固定资产余额较2017年末增加,主要系报告期内处置部分固定资2018年末无形资产余额较2017年末减少,主要系报告期内影视版权等无形发支出:2018年末开发支出余额较2017年末减少,主要系报告期内研发项其他非流动资产:2018年末其他非流动资产余额较2017年末减少。

乐视2018年财务报表分析

2020年4月26日,乐视.com在股票停牌和许多高管离职后发布了其2019年年度报告摘要。

根据财务报告,该公司累计营业收入只有4.9亿元,净利润亏损高达112.8亿元。

这是乐视连续第三年亏损,累计亏损290亿元。

其中,拖累乐视的最大因素是乐视Sports和Leshiyun的股东担保案。

该公司的股票有可能在公告和披露后的15个交易日内被深圳证券交易所终止。

据悉,乐视网2019年的净利润和净资产为负数,大华会计师事务所发布的《乐视网2019年度审计报告》为保留意见,因此存在该公司股票在15日内被深交所终止的风险年度报告披露后的交易日。

乐视的退市已成定局,但尚不清楚何时将其退市。

上市公司退市对公司的影响,首先,公司退市将给股东带来一定的损失,公司的股票价格普遍会下跌,这使得中小投资者难以卖出股票,也将使投资者蒙受损失。

大量资金在不断下降。

但是,上市公司在退市前有30天的合并期,可以在此期间出售。

公司的退市还将对公司的声誉产生一定的影响,这将给许多投资者留下不好的印象。

报告显示,乐视2019年的收入为4.86亿元,2018年为15.6亿元,同比下降68.83%。

2019年亏损112.8亿元,2018年亏损41亿元,亏损增幅为175.39%。

今年第一季度,乐视的收入为8895万元,而去年同期为1.29亿元;亏损1.5亿元,去年同期为亏损1.77亿元。

此外,;归属于上市公司股东的净利润为112,815.91万元,同比下降175.46%;每股基本收益为-2.83元,比上年同期下降180.12%。

此外,报告还显示,乐视达报告期末资产总额为634,074.29万元,较期初减少24.96%,主要是由于长期计提减值准备导致资产总额减少所致期资产和货币资金余额减少;报告期末,归属于上市公司股东的所有者权益为143,286.74万元,比报告期初减少373.50%,主要是由于公司计提了约98亿元的负债人民币,用于乐视Sports和Leshiyun的非法担保案件。

TCL集团2018年经营风险报告-智泽华

TCL 集团2018年经营风险报告

内部资料,妥善保管 第 1 页 共 4 页

TCL 集团2018年经营风险报告

一、经营风险分析 1、经营风险

TCL 集团2018年盈亏平衡点的营业收入为7,988,593.63万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为29.53%,表示企业当期经营业务收入下降只要不超过3,347,413.97万元,企业仍然会有盈利。

从营业安全水平来看,企业有较强的承受销售下降打击的能力,经营业务是比较安全的。

2、财务风险

从资本结构和资金成本来看,TCL 集团2018年的付息负债为7,223,351.6万元,实际借款利率水平为1.35%,企业的财务风险系数为1.83。

经营风险指标表

二、经营协调性分析 1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供147,239.7万元的营运资本,投融资活动是协调的。

营运资本增减变化表。

乐视2018年财务报表分析

乐视2018年财务报表分析:【乐视网公布2018年年报】乐视网公布2018年年报,乐视网及其下属子公司累计实现营业收入15.58亿元,比上一年减少77.8%;净亏损40.95亿元,上一年为净亏损138.8亿元。

乐视:成立于2004年,创始人贾跃亭,乐视致力打造基于视频产业、内容产业和智能终端的“平台+内容+终端+应用”完整生态系统,被业界称为“乐视模式”。

乐视垂直产业链整合业务涵盖互联网视频、影视制作与发行、智能终端、大屏应用市场、电子商务、互联网智能电动汽车等;旗下公司包括乐视网、乐视致新、乐视影业、网酒网、乐视控股、乐视投资管理、乐视移动智能等。

2020年7月20日,乐视网在退市整理期的最后一个交易日,乐视网股价最终平收报0.18元,成交额2155.96万元。

长期以来,乐视网致力于构建“平台+内容+终端+应用”的全产业链业务体系,这一模式也被业界称为“乐视模式”,即乐视生态,相较于其他视频网站的横向加法联合,乐视网的垂直产业链整合相当于乘法效应,统领上下游将产业链各节点的效能加倍释放。

乐视生态包含4层架构11大引擎。

11大引擎包含平台层的云视频平台、电商平台、用户运营平台、广告平台和大数据平台;内容层的内容运营和内容库;终端层的硬件及LetvUI系统;应用层包括:Letv Store 和应用服务。

平台在平台端,乐视公司构建起云视频开放平台和电商平台,其中,云视频平台具备业界最大的带宽储备规模,总量超过2Tb/s,平台总存贮数量100PB,超过400个节点遍布全球各个角落。

内容在内容端,乐视生态拥有乐视网、乐视影业、花儿影视等内容公司,乐视网影视版权库涵盖100000多集电视剧和5000多部电影,并正在加速向自制、体育、综艺、音乐、动漫等领域发力。

在内容运营方面,乐视网月度覆盖用户超过3.5亿人、日均浏览量超过2.5亿次,其中移动端日均播放量超过1亿,大屏日均播放次数超过1000万。

乐视影业是一家互联网模式下的电影公司,2013年共投资发行9部影片,票房超10亿,拥有张艺谋等众多大牌主创。

乐视网运营的财务风险分析

乐视网运营的财务风险分析作者:徐雅芳来源:《财讯》2018年第28期本文通过研究乐视网运营模式当中存在的财务风险,运用四大财务分析指标对全产业链运营进行评价,针对乐视网介绍其财务风险的表现,并分析其财务风险形成的原因。

在此基础上,提出了针对性的风险启示,以供其他企业借鉴。

乐视网全产业链财务风险从乐视网的发展来看,其独特的运营模式发展至今取得了一定的成绩,然而乐视网运营模式的弊端也逐渐暴露出来,其巨大的财务危机也随着2016年11月6日,乐视控股CEO贾跃亭发布了一封长达5000字的全员信浮出水面。

在信中,贾跃亭回应前期乐视欠供应商一百多亿,已经被拒绝供货的供应链传闻。

对乐视公司近期由于战略节奏过快所导致资金困难进行了思考。

从乐视网的发展历程中可以看出,乐视网现在处于通过烧钱的方式去大面积获得高价值用户的乐视生态的第一阶段。

但其快速扩张,产品线拉得太长的运营模式也带来了很大的财务风险。

乐视网运营的财务风险分析根据乐视网的主营业务、发展战略与经营状况,其财务风险集中在流动风险、筹资风险、信用风险、成本风险和偿债风险五个方面,下文将分别展开分析。

(1)流动风险现金流在企业经营中的作用类似于人体中的血液。

近三年里,乐视网烧钱似的方式使其业务规模快速扩展,营业收入和资产规模都大幅度增加,但现金流的增加情况却并不理想。

在乐视控股董事长贾跃亭发布告全员信,自曝现金流危机后,2016年11月7日,乐视网股价再跌4.68%。

自11月2日以来,短短4个交易日,公司股价累计跌幅达14.62%,蒸发市值128.31亿元。

下面针对乐视网近三年的现金流量表进行具体分析。

从官方数据资料可知,首先,从2014年到2016年,乐视网经营活动产生的现金流量净额由2014年的23418万元增加到2015年的87570万元,分别增长幅度为33.17%和273.94%,增幅较为显著;但是2016年却大幅度下降,下降到-106806万元,增长率为-221.97%,代表2016年经营活动现金流出大大超过了经营活动现金流入,企业入不敷出,说明乐视网的经营现金流量不仅不能支持投资或偿债的资金需要,而且还要借助于举借新债或收回投资取得现金才能使经营维持正常,这已经是企业财务问题的警示。

东方网力2018年经营风险报告-智泽华

东方网力2018年经营风险报告

内部资料,妥善保管

第 1 页 共 4 页

东方网力2018年经营风险报告

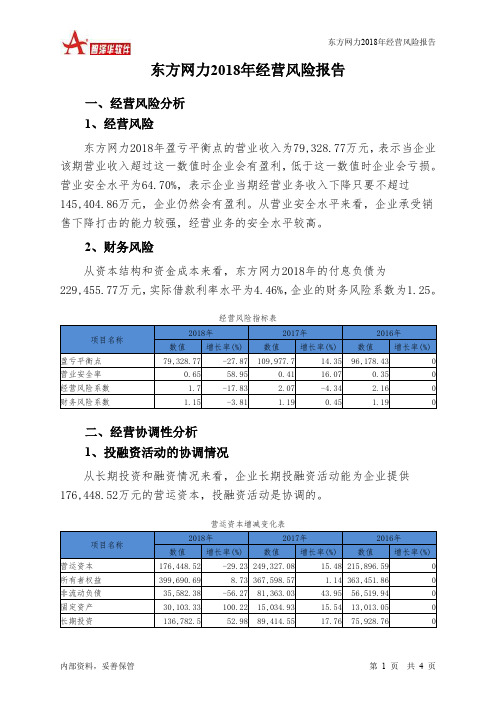

一、经营风险分析 1、经营风险

东方网力2018年盈亏平衡点的营业收入为79,328.77万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为64.70%,表示企业当期经营业务收入下降只要不超过145,404.86万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

从资本结构和资金成本来看,东方网力2018年的付息负债为

229,455.77万元,实际借款利率水平为4.46%,企业的财务风险系数为1.25。

经营风险指标表

二、经营协调性分析 1、投融资活动的协调情况

从长期投资和融资情况来看,企业长期投融资活动能为企业提供176,448.52万元的营运资本,投融资活动是协调的。

营运资本增减变化表。

乐视2018年财务报表分析

乐视2018年财务报表分析完整解读乐视财务报表:一直在关注的乐视,终于有了一个结局。

乐视成立于2004年,创始人贾跃亭,乐视致力打造基于视频产业、内容产业和智能终端的“平台+内容+终端+应用”完整生态系统,被业界称为“乐视模式”。

从2015年开始,到2018年。

差不多前后三年的时间,出于财务职业好奇心,便对乐视的持续财务情况进行了解和分析。

以下是各个阶段对不同主题的关注,每个部分都会进行数据比较和研究。

这些内容,最早分享在一个由众多互联网行业小伙伴加入组成的微信群里。

【主题一】创业者学点会计报表,从中读出一家公司的若干信息以往我们习惯说的会计三大表,包括资产负债表、损益表、现金流量表,其实从08年或者更早时间开始已经升级成四大表,随着资本投资带来的股权交易越来越频繁,因而在原来三大报表基础上又增加了一个权益变动表。

前三个报表反应企业的经营和现金流情况,第四个表反应股东权益的变化,包括实收资本和资本公积怎么变动。

【报表分析】杜邦分析,是最系统的会计报表分析,对一个企业进行财务分析基本就是这个了。

它涵盖了所有报表纬度的各种分析。

总的比例是权益净利率,由销售利润率和资本结构两个比例构成。

请原谅财务的人不懂设计,标准的杜邦分析就是上面的这个图。

如果大家买股票,很多股票的年度报告分析里面都有这些个比率。

乐视的2014年财务报告,第58页有详细的会计报表。

曾几何时,我曾经在会计师事务所的工作的时候,主要工作就是出这个审计报告的。

以上面的报表数据来看,2014年收入翻倍,利润却只有2013年的1/4。

利润从2.4亿变成7千万。

核心原因是成本增加巨大,2014年终端成本40亿,而2013年只有6.8亿。

企业货币从2013年的6亿资金减少到5亿,存货从1.4亿增加到7.3亿。

公司现金收入从2013年14亿增加到58亿,增加了44亿。

现金流量净额从2103年1.7亿到2014年2.3亿。

仅增加了6千万。

收入来源,广告15亿,终端27亿,会员24亿。

乐视网公告

乐视网今日收盘上涨 0.86%,收报 3.51 元。

以下为公告全文:

2018 年上半年预亏超过 11 亿元

2018 年 07 月 13 日 21:53

最新价:3.11

涨跌额:0.07

涨跌幅:2.30%

成交量:117 万手

成交额:3.66 亿元

换手率:3.83%

市盈率:-

总市值:124.07 亿 查询该股行情 相关股票 实时资金流向 深度数据揭秘 进入乐视网吧 乐视网资金流

印纪传媒(5.97 9.94%) *金亚(1.03 9.57%) 华谊嘉信(4.12 4.30%) 腾信股份(8.42 3.82%) 相关板块

股权转让(2.00%) 体育产业(1.46%) 预亏预减(1.42%) 智能电视(1.24%)

乐视网(300104)7 月 13 日晚间公告,今年上半年预亏 11.05 亿元至 11.1 亿元,上年同 期亏损 6.37 亿元。公司表示,报告期内,公司持续受到关联方资金紧张、流动性风波影响, 公司声誉和信誉度仍陷于严重的负面舆论旋涡中。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

乐视网2018年经营风险报告

内部资料,妥善保管 第 1 页 共 4 页

乐视网2018年经营风险报告

一、经营风险分析 1、经营风险

乐视网2018年的经营业务经营成本大于经营收入,企业亏损运转,经营业务很不安全,经营风险较大。

2、财务风险

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

经营风险指标表

二、经营协调性分析 1、投融资活动的协调情况

从长期投资和融资情况来看,企业投资活动所需的资金没有足够的长期资金来源作保证,企业长期性资产投资存在519,654.82万元的资金缺口,需要占用企业流动资金。

营运资本增减变化表

2、营运资本变化情况。