郑商所异常交易有关认定标准及处理程序

郑州商品交易所期货交易风险控制管理办法

郑州商品交易所期货交易风险控制管理办法(2019年10月16日第六届理事会第二十二次会议修订,2019年10月30日〔2019〕90号文件发布,修订部分自2019年11月1日起施行)第一章总则第一条为加强期货交易风险管理,维护期货交易当事人的合法权益,保证郑州商品交易所(以下简称交易所)期货交易的正常进行,根据《郑州商品交易所交易规则》,制定本办法。

第二条期货交易风险管理实行保证金制度、涨跌停板制度、限仓制度、交易限额制度、大户报告制度、强行平仓制度、风险警示制度。

第三条交易所、会员、境外经纪机构和客户应当遵守本办法。

境外经纪机构应当辅助其委托交易结算的期货公司会员做好境外客户的强行平仓、大户报告、风险提示等工作。

期货公司会员应当将涉及境外经纪机构客户的《强行平仓通知书》、强行平仓结果、风险提示函等及时通知境外经纪机构。

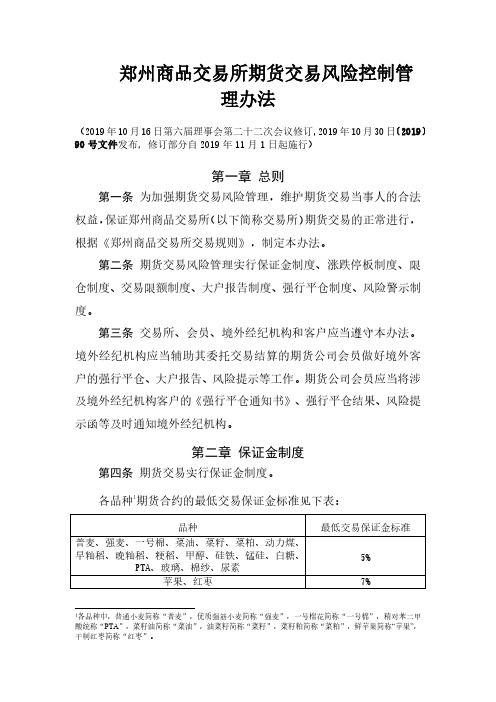

第二章保证金制度第四条期货交易实行保证金制度。

各品种1期货合约的最低交易保证金标准见下表:1各品种中,普通小麦简称“普麦”,优质强筋小麦简称“强麦”,一号棉花简称“一号棉”,精对苯二甲酸统称“PTA”,菜籽油简称“菜油”,油菜籽简称“菜籽”,菜籽粕简称“菜粕”,鲜苹果简称“苹果”,干制红枣简称“红枣”。

第五条期货合约的交易保证金标准按照该期货合约上市交易的时间分期间依次管理,除苹果、红枣外,各期间交易保证金标准见下表:苹果期货合约各期间交易保证金标准见下表:红枣期货合约各期间交易保证金标准见下表:第六条交易过程中,当日开仓按照该期货合约前一交易日结算价收取相应标准的交易保证金。

当日结算时,该期货合约的所有持仓按照当日结算价收取相应标准的交易保证金。

第七条某期货合约所处期间符合调整交易保证金要求的,自该期间首日的前一交易日闭市起,该期货合约的所有持仓按照新的交易保证金标准收取相应的交易保证金。

第八条某期货合约按结算价计算的价格变化,连续四个交易日(即D1、D2、D3、D4交易日)累计涨(跌)幅(N)达到期货合约规定涨(跌)幅的3倍或者连续五个交易日(即D1、D2、D3、D4、D5交易日)累计涨(跌)幅(N)达到期货合约规定涨(跌)幅的3.5倍的,交易所有权提高交易保证金标准;提高交易保证金标准的幅度不高于期货合约当时适用的交易保证金标准的3倍。

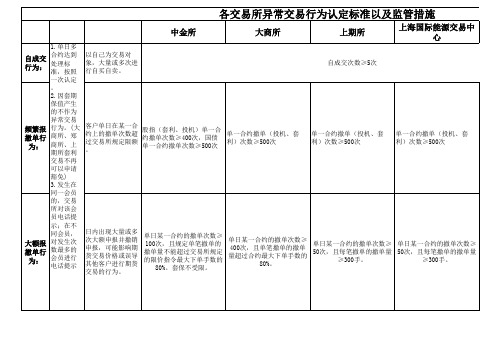

各交易所异常交易行为认定标准以及监管措施2018-03

中金所

交易所对客户所在会员电话 提示,教育引导劝阻制止。 不同会员的,交易所对持仓 分布最大的会员进行电话提 示 1.当日闭市后 通知首风,要求客户自行平 仓。次日上午第一节交易时 间内未平仓,交易所强平直 至合并持仓不高于规定值。 于当日闭市后对该组实际控 制关系账户限制开仓≥1个 月。 2.还将针对出现以下情况的 客户分别采取监管措施: 第一次列入重点监管名单。 第二次限制开仓≥10个交易 日。 第三次限制开仓≥6个月。 交易所采取限制开仓监管措 施后,向市场进行公告 3.单日多合约上因合并持仓 超限达到交易所处理标准 的,按照一次认定。

中金所

日内开仓量是指客户单日在 同一品种所有合约上的买开 仓数量与卖开仓数量之和, 开仓量超过20手构成“日内 过度交易”异常交易行为, 其中套期保值交易不受此限 。 (国债期货无此项规定) 20150707日,IC开仓量> 1200手,包括投机及套利, IF及IH不受此限。20150826 日,中金所规定三个股指开 仓量改成>600手,套保不受 限制。20150828日,中金所 规定三个股指开仓量改成 >100手,套保不受限制。 20150907日起,中金所规定 三个股指开仓量改成>10 手,套保不受限制, 2017年2月17日起,中金所 规定三个股指开仓量改成 >20手,套保不受限制

中金所

自然人 客户违 规持仓 行为:

自然人客户在交割月 前一月最后交易日闭 市时仍保留该交割月 份持仓的行为。

大商所

×

上期所

×

上海国际能源交易中心

×

×

处理办法

影响交 割结算 价行 为:

未尽到义务的,交易 所已下发两次监管警 示函,第三次向该会 员下发监管意见函, 并向中国证监会提请 减少会员分类评分。

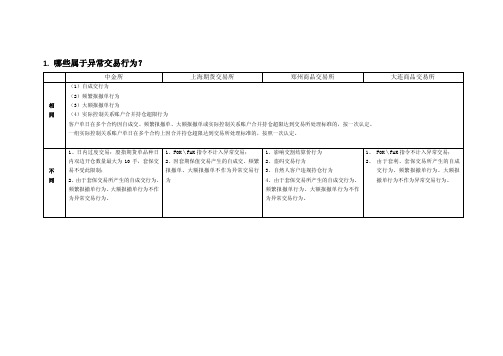

1.哪些属于异常交易行为

1.哪些属于异常交易行为?2.自成交的认定标准有哪些?3. 频繁报撤单行为认定标准有哪些?4.大额报撤单行为认定标准有哪些?5.实际控制关系账户合并持仓超限行为认定标准有哪些?6.郑州商品交易所影响交割结算价行为是指什么?客户利用对倒、对敲等手段交易,造成交割月合约价格异常波动幅度达到该合约涨跌停板幅度40%以上,影响该合约交割结算价。

7.郑州商品交易所盗码交易行为是指什么?客户盗取他人交易密码进行违法违规交易并转移资金。

8.郑州商品交易所自然人客户违规持仓行为是指什么?自然人客户在交割月前一月最后一个交易日闭市时仍保留该交割月份持仓。

9.中金所日内过度交易行为是指什么?客户单日在股指期货某一品种开仓交易量超过10手的,构成“日内开仓交易量较大”的异常交易行为。

日内开仓交易量是指客户单日在股指期货某一品种上的买开仓数量与卖开仓数量之和,套期保值交易开仓数量不受此限。

10.自成交、频繁报撤单、大额报撤单的具体处理程序是什么?11.实际控制关系账户合并持仓超限行为的处理程序是什么?12.中金所日内过度交易行为处理程序是什么?1.客户日内过度交易行为第一次达到交易所处理标准的,交易所于当日收市后对客户采取限制开仓的监管措施,限制开仓的时间原则上不低于1个月。

2.客户异常交易行为达到交易所处理标准的,交易所对客户所在会员进行电话提示,会员应当及时将交易所提示转达客户,并对客户进行教育、引导、劝阻及制止。

3.客户达到交易所处理标准的日内过度交易行为发生在同一会员的,交易所对该会员进行电话提示,发生在不同会员的,交易所对开仓交易量分布最大的会员进行电话提示。

4.对于未按照交易所要求对客户尽到通知、教育、引导、劝阻及制止义务的会员,交易所可根据情节的严重程度采取提示、约见谈话、下发监管警示函、下发监管意见函等监管措施。

5.由于会员未尽到相关义务,交易所已向会员下发两次监管警示函的,第三次向该会员下发监管意见函,并向中国证监会提请减少会员分类评价分值。

郑州商品交易所风险管理办法

为加强期货交易风险管理,维护期货交易当事人的合法权益,保证郑州商品交易所(以下简称交易所)期货交易的正常进行,根据《郑州商品交易所交易规则》,制定本办法。

期货交易风险管理实行保证金制度、涨跌停板制度、限仓制度、大户报告制度、强行平仓制度、风险警示制度。

交易所、会员和客户必须遵守本办法。

期货交易实行保证金制度。

硬白小麦(以下简称硬麦)、优质强筋小麦(以下简称强麦)、一号棉、菜籽油和早籼稻期货合约的最低交易保证金标准为期货合约价值的 5%。

白糖、精对苯二甲酸(以下统称 PTA)和甲醇期货合约的最低交易保证金标准为期货合约价值的 6%。

期货合约的交易保证金标准按照该期货合约上市交易的“普通月份” (交割月前一个月份以前的月份)、“交割月前一个月份"、“交割月份”三个期间挨次管理。

普通月份甲醇期货合约的交易保证金标准为 6%。

其他品种普通月份期货合约按持仓量的不同 ,合用不同的交易保证金标准 .具体见下表:注: N 表示某一月份期货合约的双边持仓总量,单位:万手。

交割月前一个月份期货合约按上旬、中旬和下旬的不同,分别合用不同的交易保证金标准。

具体见下表:交割月份所有品种的期货合约交易保证金标准均为30%。

交易过程中,当日开仓按照该期货合约前一交易日结算价收取相应标准的交易保证金。

当日结算时,该期货合约的 所有持仓按照当日结算价收取相应标准的交易保证金。

交割月前一个月上旬 PTA 、早 8%6% 中旬 15%15%下旬25%25%品种强麦、硬麦、一号棉、菜籽油、白糖、 籼稻 甲醇某交易日闭市时,某期货合约持仓量符合调整交易保证金标准要求的,该期货合约的所有持仓在结算时按照新的交易 保证金标准收取相应的交易保证金。

某期货合约所处期间符合调整交易保证金要求的,自该期间首日的前一交易日闭市起,该期货合约的所有持仓按照 新的交易保证金标准收取相应的交易保证金。

某期货合约按结算价计算的价格变化,连续四个交易日(即 D1、 D2、 D3、 D4 交易日)累计涨(跌)幅(N)达到期货合 约规定涨(跌)幅的 3 倍或者连续五个交易日(即 D1、D2、D3、D4、 D5 交易日)累计涨(跌)幅( N )达到期货合约规定涨(跌)幅的3.5 倍的,交易所有权提高交易保证金标准;提高交易保证金标准的幅度 不高于期货合约当时合用的交易保证金标准的 3 倍。

郑州商品交易所违规处理办法

郑州商品交易所违规处理办法Measures for Punishment of Regulation Violations of ZhengzhouCommodity Exchange(郑州商品交易所第五届理事会:2008年1月7日审议通过,自2008年1月15日施行;2009年3月28日修订,自2009年4月20日施行;2012年8月14日修订,自2012年9月3日施行)(Approved after examination at the Fifth Council of Zhengzhou Commodity Exchange on January 7, 2008 and implemented since January 15, 2008; revised on March 28, 2009 and implemented since April 20, 2009; revised on August 14, 2012 and implemented since September 3, 2012.)第一章总则Chapter 1 General Provisions第一条为加强期货市场管理,规范期货交易行为,保障期货市场参与者的合法权益,根据《郑州商品交易所章程》、《郑州商品交易所交易规则》的有关规定,制定本办法。

Article 1 These measures are formulated subject to Bylaws of Zhengzhou Commodity Exchange, Trading Rules of Zhengzhou Commodity Exchange and relevant regulations for the purpose of enhancing the management of the futures market, regulating futures trading activities and protecting legal rights of futures market participants.第二条本办法所称违规行为是指会员、客户、交割仓库(交割厂库)及期货市场其他参与者违反郑州商品交易所(以下简称交易所)章程、交易规则及其他有关规定的行为。

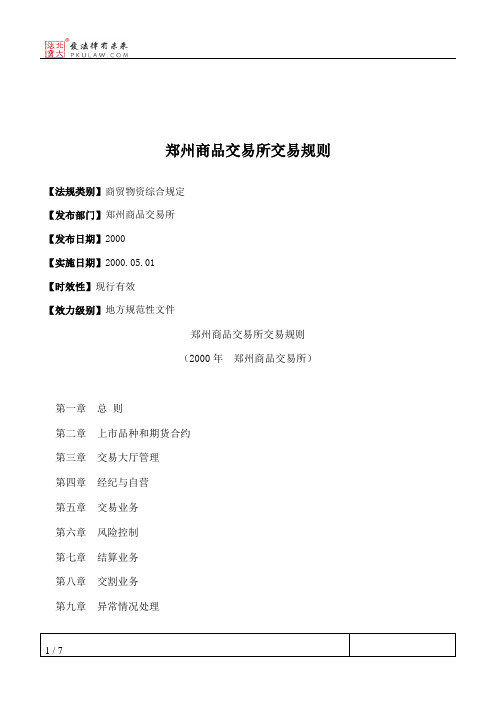

郑州商品交易所交易规则

郑州商品交易所交易规则【法规类别】商贸物资综合规定【发布部门】郑州商品交易所【发布日期】2000【实施日期】2000.05.01【时效性】现行有效【效力级别】地方规范性文件郑州商品交易所交易规则(2000年郑州商品交易所)第一章总则第二章上市品种和期货合约第三章交易大厅管理第四章经纪与自营第五章交易业务第六章风险控制第七章结算业务第八章交割业务第九章异常情况处理第十章信息管理第十一章监督管理第十二章争议处理第十三章附则第一章总则第一条为规范期货交易行为,保护期货交易当事人的合法权益和社会公众利益,根据国家有关法律、法规、政策和《郑州商品交易所章程》制定本交易规则。

第二条郑州商品交易所(以下简称交易所)的主要业务是:根据公开、公平、公正和诚实信用的原则,组织经中国证券监督管理委员会(以下简称中国证监会)批准的期货交易。

第三条本交易规则适用于交易所内的一切交易活动,交易所、会员、客户、指定交割仓库、指定结算银行及其工作人员必须遵守本交易规则。

第二章上市品种和期货合约第四条交易所上市品种为普通小麦、绿豆、红小豆、花生仁以及经中国证监会批准的其他期货品种。

第五条交易日为每周一至五,九时至十一时三十分和十三时三十分至十五时(国家法定假日除外)。

每一交易日各品种的交易时间安排,由交易所另行公告。

第六条期货合约是指由交易所统一制定的、规定在将来某一特定的时间和地点交割一定数量和质量商品的标准化合约。

第七条期货合约的内容包括:合约名称、交易单位、报价单位、最小变动价位、每日价格最大波动限制、合约交割月份、交易时间、最后交易日、交割日期、交割品级、交割地点、最低交易保证金、交易手续费、交割方式、交易代码。

期货合约的附件与期货合约具有同等法律效力。

第八条最小变动价位是指该期货合约的单位价格涨跌变动的最小值。

第九条每日价格最大波动限制(又称涨跌停板)是指期货合约在一个交易日中的交易价格不得高于或者低于规定的涨跌幅度,超出该涨跌幅度的报价将被视为无效,不能成交。

客户异常交易行为监督管理暂行办法(修订)(1)_(精)

三立期货经纪有限公司客户异常交易行为监督管理规定(暂行)第一章总则第一条为规范期货交易行为,保护期货投资者合法权益,根据交易所异常交易行为监管工作指引(试行)制定本规定。

第二条异常交易行为主要指自成交行为、频繁报撤单行为、大额报撤单行为、关联账户合并持仓超限行为、影响交割结算价行为、盗码交易行为、自然人客户违规持仓行为及交易所认定的其他行为。

第三条公司交易风控部负责对客户的交易状况进行实时监控,发现客户交易异常情况或交易所因市场异常状况而采取监管措施,有权对客户采取相应的风控措施。

第四条公司总部涉及客户开发、交易维护的业务部门人员及各营业部应对所属客户的交易行为进行合法合规性指导,使其明确参与期货交易应当遵守法律、法规和交易所业务规则的规定,客户出现异常交易行为之一或造成异常交易状况的,要立即进行提醒、劝阻,不得纵容、诱导、支持客户的异常交易。

第二章异常交易行为的认定标准第五条自成交行为,是指同一客户以自己为交易对象自买自卖的行为。

其认定标准为:(一)郑州商品交易所交易品种认定标准:客户单日自成交4次以上(含本数),客户在多个公司开户的不分合约、不分手数合并计算。

(二)上海期货交易所交易品种认定标准为:客户单日自成交4次以上(含本数)。

公司认定的一组关联账户,其关联账户之间发生成交的,视作同一客户的自成交行为。

(三)大连商品交易所交易品种认定标准为:客户单日自成交4次以上(含本数)。

公司认定的一组关联账户,其关联账户之间发生成交的,视作同一客户的自成交行为。

第六条频繁报撤单行为,是指同一客户频繁撤销定单的行为。

其认定标准为:(一)郑州商品交易所交易品种认定标准为:客户单日不分手数在某一合约撤销定单笔数累计达到400笔(含本数)以上,但因套利指令由系统派生且被自动撤销的定单不计算在内。

客户单日在多个合约上撤销定单笔数累计达400笔(含本数)以上的,按照一次认定。

(二)上海期货交易所交易品种认定标准为:客户单日在某一合约上的撤单笔数累计达到400笔(含本数)以上。

异常交易监管指标

异常交易监管指标

部成交否则自动撤销指令)和FAK(立即成交剩余指令自动撤销指令)形成的自成交和撤单不计入在内。

(盈)指令、套利指令、附加立即全部成交否则自动撤销(FOK)和立即成交剩余指令自动撤销(FAK)指令属性形成的自成交和撤单不计入在内。

在统计客户和非期货公司会员自成交、频繁

在统计客户和非期货公司会员自成交、频繁报

、频繁报撤单

、大额报撤单达到交易所处理标准的,按照一以上信息仅供参考,如有变更,以交易所和公司通知为准。

并不对此表单独出具变更公告。

(2017年2月版)。

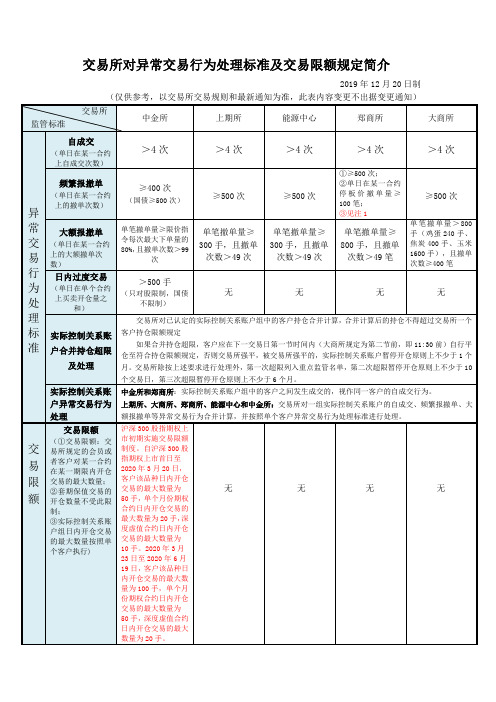

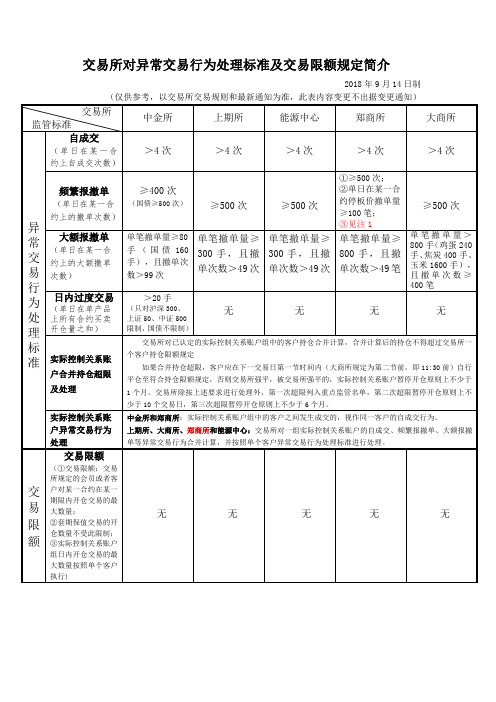

交易所对异常交易行为处理标准及交易限额规定简介

交易所对异常交易行为处理标准及交易限额规定简介2019年12月20日制(仅供参考,以交易所交易规则和最新通知为准,此表内容变更不出据变更通知)说明:1、异常交易行为还包括,采取程序化交易方式下达交易指令,可能影响交易所系统安全或者正常交易秩序的行为,以及中国证监会规定或者交易所认定的其他情形。

2、客户出现异常交易行为的,交易所可以采取要求报告情况、列入交易所重点关注名单、向会员通报、约见谈话、限期平仓、限制开仓、强行平仓等自律监管措施,涉嫌违反法律法规的,交易所应当提请中国证监会进行立案调查。

3、异常交易处理客户自成交、频繁报撤单、大额报撤单行为达到交易所处理标准的,交易所(中金所股指品种除外)按照以下程序进行处理:第一次,期货公司及时将交易所的提示转达客户,并对客户进行教育、引导、劝阻及制止;第二次,交易所将该客户列入重点关注名单;第三次,交易所对客户采取限制开仓,原则上不少于1个月。

中金所股指品种异常交易处理:客户出现自成交、频繁报撤单、大额报撤单行为达到交易所处理标准的,交易所于当日收市后对客户采取限制开仓的监管措施,限制开仓的时间原则上不低于1个月。

中金所对违法上表中交易限额规定的处理:客户第一次出现违反规定的情形,交易所将对其采取限制开仓5个交易日的措施。

第二次出现,交易所将对其采取限制开仓10个交易日的措施。

第三次及以上出现,交易所将对其采取限制开仓1个月的措施。

4、因套期保值交易、立即全部成交否则自动撤销指令(FOK)和立即成交剩余指令自动撤销指令(FAK)(适用上期所、能源中心、大商所、郑商所、中金所)、套利指令(适用大商所、郑商所)、市价指令(适用大商所、郑商所、中金所)、止损(盈)指令(适用大商所)产生的自成交、频繁报撤单、大额报撤单行为不构成异常交易行为。

6、沪深300股指期权某一合约上每秒申报笔数达到10笔以上(含10笔)的客户,应当向交易所报备相关信息,同一客户通过不同期货公司会员申报交易,其申报笔数合并计算。

自成交频繁报撤单

异常交易上海大连郑州中金所自成交、频繁报撤单、大额报撤单等异常交易行为的处理标准及处理程序(1)客户单日在某一合约上的自成交次数超过5次(含5次),构成“以自己为交易对象,多次进行自买自卖”的。

(2)客户单日在某一合约上的撤单次数超过500次(含500次),构成“日内出现频繁申报并撤销申报,可能影响期货交易价格或误导其他客户进行期货交易的行为”的。

(3)客户单日在某一合约上的大额撤单次数超过50次(含50次),构成“日内出现多次大额申报并撤销申报,可能影响期货交易价格或误导其他客户进行期货交易的行为”的。

单笔撤单的撤单量达到300手以上(含300手),视作大额报撤单。

(大额报撤单包含在频繁报撤单范围之内)(4)客户单日在多个合约上因自成交、频繁报撤单、大额报撤单达到交易所处理标准的,同一种异常交易行为按照一次认定。

(5)因套利交易、套期保值交易产生的自成交、频繁报撤单、大(1)客户或非期货公司会员单日在某一合约上的自成交次数达到5次(含5次)以上的,构成“以自己为交易对象,多次进行自买自卖”的异常交易行为。

交易所认定的实际控制关系账户之间发生成交的,按照自成交行为进行处理。

(2)客户或非期货公司会员单日在某一合约上的撤单次数达到500次(含500次)以上的,构成“频繁报撤单”的异常交易行为。

(3)客户或非期货公司会员单日在某一合约上的撤单次数达到400次(含400次)以上的,且单笔撤单的撤单量超过合约最大下单手数的80%,构成“大额报撤单”的异常交易行为。

(大额报撤单包含在频繁报撤单范围之内)(4)客户或非期货公司会员单日在多个合约上自成交、频繁报撤单或大额报撤单达到交易所处理标准的,按照一次认定。

(5)在统计客户和非期货公司(1)自成交行为:客户单日在某一合约自我成交5次以上(含本数,下同)。

(2)频繁报撤单行为:客户单日在某一合约撤销定单笔数500笔以上。

(3)大额报撤单行为:客户单日在某一合约撤单笔数50笔以上且每笔撤单量800手以上。

客户异常交易行为监督管理暂行办法(修订)(1)(精)

三立期货经纪有限公司客户异常交易行为监督管理规定(暂行)第一章总则第一条为规范期货交易行为,保护期货投资者合法权益,根据交易所异常交易行为监管工作指引(试行)制定本规定.第二条异常交易行为主要指自成交行为、频繁报撤单行为、大额报撤单行为、关联账户合并持仓超限行为、影响交割结算价行为、盗码交易行为、自然人客户违规持仓行为及交易所认定的其他行为.第三条公司交易风控部负责对客户的交易状况进行实时监控,发现客户交易异常情况或交易所因市场异常状况而采取监管措施,有权对客户采取相应的风控措施.第四条公司总部涉及客户开发、交易维护的业务部门人员及各营业部应对所属客户的交易行为进行合法合规性指导,使其明确参与期货交易应当遵守法律、法规和交易所业务规则的规定,客户出现异常交易行为之一或造成异常交易状况的,要立即进行提醒、劝阻,不得纵容、诱导、支持客户的异常交易。

第二章异常交易行为的认定标准第五条自成交行为,是指同一客户以自己为交易对象自买自卖的行为。

其认定标准为:(一)郑州商品交易所交易品种认定标准:客户单日自成交4次以上(含本数),客户在多个公司开户的不分合约、不分手数合并计算。

(二)上海期货交易所交易品种认定标准为:客户单日自成交4次以上(含本数).公司认定的一组关联账户,其关联账户之间发生成交的,视作同一客户的自成交行为。

(三)大连商品交易所交易品种认定标准为:客户单日自成交4次以上(含本数)。

公司认定的一组关联账户,其关联账户之间发生成交的,视作同一客户的自成交行为.第六条频繁报撤单行为,是指同一客户频繁撤销定单的行为。

其认定标准为:(一)郑州商品交易所交易品种认定标准为:客户单日不分手数在某一合约撤销定单笔数累计达到400笔(含本数)以上,但因套利指令由系统派生且被自动撤销的定单不计算在内。

客户单日在多个合约上撤销定单笔数累计达400笔(含本数)以上的,按照一次认定。

(二)上海期货交易所交易品种认定标准为:客户单日在某一合约上的撤单笔数累计达到400笔(含本数)以上。

频繁报撤单

异常交易上海大连郑州中金所自成交、频繁报撤单、大额报撤单等异常交易行为的处理标准及处理程序(1)客户单日在某一合约上的自成交次数超过5次(含5次),构成“以自己为交易对象,多次进行自买自卖”的。

(2)客户单日在某一合约上的撤单次数超过500次(含500次),构成“日内出现频繁申报并撤销申报,可能影响期货交易价格或误导其他客户进行期货交易的行为”的。

(3)客户单日在某一合约上的大额撤单次数超过50次(含50次),构成“日内出现多次大额申报并撤销申报,可能影响期货交易价格或误导其他客户进行期货交易的行为”的。

单笔撤单的撤单量达到300手以上(含300手),视作大额报撤单。

(大额报撤单包含在频繁报撤单范围之内)(4)客户单日在多个合约上因自成交、频繁报撤单、大额报撤单达到交易所处理标准的,同一种异常交易行为按照一次认定。

(5)因套利交易、套期保值交易产生的自成交、频繁报撤单、大(1)客户或非期货公司会员单日在某一合约上的自成交次数达到5次(含5次)以上的,构成“以自己为交易对象,多次进行自买自卖”的异常交易行为。

交易所认定的实际控制关系账户之间发生成交的,按照自成交行为进行处理。

(2)客户或非期货公司会员单日在某一合约上的撤单次数达到500次(含500次)以上的,构成“频繁报撤单”的异常交易行为。

(3)客户或非期货公司会员单日在某一合约上的撤单次数达到400次(含400次)以上的,且单笔撤单的撤单量超过合约最大下单手数的80%,构成“大额报撤单”的异常交易行为。

(大额报撤单包含在频繁报撤单范围之内)(4)客户或非期货公司会员单日在多个合约上自成交、频繁报撤单或大额报撤单达到交易所处理标准的,按照一次认定。

(5)在统计客户和非期货公司(1)自成交行为:客户单日在某一合约自我成交5次以上(含本数,下同)。

(2)频繁报撤单行为:客户单日在某一合约撤销定单笔数500笔以上。

(3)大额报撤单行为:客户单日在某一合约撤单笔数50笔以上且每笔撤单量800手以上。

郑州商品交易所风险控制管理办法

郑州商品交易所风险控制管理办法(硬冬白小麦、优质强筋小麦、绿豆)(2003年2月27日第五届郑州商品交易所理事会第一次会议通过2003年11月5日第五届郑州商品交易所理事会修正2005年8月2日第五届郑州商品交易所理事会通讯会议修正自2005年9月1日起施行)第一章总则第一条为加强期货交易风险管理,维护交易当事人的合法权益,保证郑州商品交易所(以下简称交易所)期货交易的正常进行,根据《郑州商品交易所交易规则》制定本办法。

第二条交易所风险管理实行保证金制度、涨跌停板制度、限仓制度、大户报告制度、强行平仓制度。

第三条交易所、会员和投资者必须遵守本办法。

第二章保证金制度第四条交易所实行交易保证金制度。

绿豆最低交易保证金为合约价值的20%,硬冬白小麦和优质强筋小麦最低交易保证金为合约价值的5%。

经中国证监会批准,交易所可以调整交易保证金。

第五条交易所根据某一合约上市运行的不同阶段和持仓的不同数量规定不同的保证金收取标准。

某一合约的交易保证金按该合约上市交易的“一般月份”(交割月前一个月以前的月份)、“交割月前一个月份”、“交割月份”三个阶段依次管理。

第六条一般月份各品种合约按持仓量的不同采取不同的交易保证金比例。

具体见下表:第七条交割月前一个月份各品种合约按上旬、中旬和下旬分别采取不同的交易保证金比例。

具体见下表:交割月前一月经纪会员、非经纪会员、投资者的持仓(包括套期保值和跨期套利持仓)分别达到最近交割月市场单边持仓15%、10%、5%的,则在正常保证金比例上提高5个百分点。

第八条交割月份交易保证金绿豆提高至50%,硬冬白小麦、优质强筋小麦提高至30%。

在进入交割月前一个交易日结算时,凡持有交割月份合约的会员,必须按交易所规定的比例交纳交易保证金;对未能按时交纳交易保证金者,交易所有权在进入交割月第一个交易日对其持有的该交割月份合约强行平仓,直至保证金可以维持现有持仓水平。

第九条交易过程中,当某一合约持仓量达到某一级持仓量总量时,新开仓合约按该级交易保证金标准收取。

商品交易所异常交易管理办法有关监管标准及处理程序

商品交易所异常交易管理办法有关监管标准及处理程序为加强对期货市场异常交易行为的监管,发挥期货公司会员对客户交易行为的管理作用,现对《XX商品交易所异常交易管理办法(试行)》第六条关于异常交易行为的监管标准及处理程序规定如下:一、自成交行为、频繁报撤单行为、大额报撤单行为的监管标准及处理程序(一)监管标准1.客户或非期货公司会员单日在某一合约上的自成交次数达到5次(含5次)以上的,构成“以自己为交易对象,多次进行自买自卖”的异常交易行为。

2.客户或非期货公司会员单日在某一合约上的撤单次数达到500次(含500次)以上的,构成“频繁报撤单”的异常交易行为。

3.客户或非期货公司会员单日在某一合约上的撤单次数达到400次(含400次)以上的,且单笔撤单的撤单量超过合约最大下单手数的80%,构成“大额报撤单”的异常交易行为。

4.在统计客户和非期货公司会员自成交、频繁报撤单和大额报撤单次数时,市价指令、止损(盈)指令、套利指令、附加立即全部成交否则自动撤销(FOK)和立即成交剩余指令自动撤销(FAK)指令属性形成的撤单和自成交不计入在内。

由于套利交易、套保交易所产生的自成交行为、频繁报撤单行为、大额报撤单行为不作为异常交易行为。

由于期权做市交易所产生的频繁报撤单行为不作为异常交易行为。

5.客户、非期货公司会员单日在多个期货合约或者多个期权合约上自成交、频繁报撤单或大额报撤单行为达到交易所处理标准的,分别认定为出现一次自成交、频繁报撤单、大额报撤单行为达到交易所处理标准。

交易所对期货、期权合约上的自成交、频繁报撤单、大额报撤单行为分别统计和处理。

6.交易所对实际控制关系账户的自成交、频繁报撤单、大额报撤单等异常交易行为合并计算,其监管标准与客户、非期货公司会员相同。

(二)处理程序1.客户出现自成交、频繁报撤单、大额报撤单行为的处理流程客户第一次出现自成交、频繁报撤单、大额报撤单行为达到交易所处理标准的,交易所于当日对客户所在会员的首席风险官进行电话提示。

【决策参考】异常交易的认定、红线与处罚

异常交易的认定、红线与处罚一、《证券法》禁止任何人以下列手段操纵证券市场(一)单独或者通过合谋,集中资金优势、持股优势或者利用信息优势联合或者连续买卖,操纵证券交易价格或者证券交易量;(二)与他人串通,以事先约定的时间、价格和方式相互进行证券交易,影响证券交易价格或者证券交易量;(三)在自己实际控制的账户之间进行证券交易,影响证券交易价格或者证券交易量;(四)以其他手段操纵证券市场。

操纵证券市场行为给投资者造成损失的,行为人应当依法承担赔偿责任。

二、为防止上述情况,《证券法》授权证券交易所对证券交易实行实时监控《证券法》第一百一十五条:证券交易所对证券交易实行实时监控,并按照国务院证券监督管理机构的要求,对异常的交易情况提出报告。

证券交易所根据需要,可以对出现重大异常交易情况的证券账户限制交易,并报国务院证券监督管理机构备案。

三、上交所、深交所《交易规则》规定了十三种异常交易行为(一)可能对证券交易价格产生重大影响的信息披露前,大量买入或者卖出相关证券;(二)以同一身份证明文件、营业执照或其他有效证明文件开立的证券账户之间,大量或者频繁进行互为对手方的交易;(三)委托、授权给同一机构或者同一个人代为从事交易的证券账户之间,大量或者频繁进行互为对手方的交易;(四)两个或两个以上固定的或涉嫌关联的证券账户之间,大量或者频繁进行互为对手方的交易;(五)大笔申报、连续申报或者密集申报,以影响证券交易价格;(六)频繁申报或频繁撤销申报,以影响证券交易价格或其他投资者的投资决定;(七)巨额申报,且申报价格明显偏离申报时的证券市场成交价格;(八)一段时期内进行大量且连续的交易;(九)在同一价位或者相近价位大量或者频繁进行回转交易;(十)大量或者频繁进行高买低卖交易;(十一)进行与自身公开发布的投资分析、预测或建议相背离的证券交易;(十二)在大宗交易中进行虚假或其他扰乱市场秩序的申报;(十三)本所认为需要重点监控的其他异常交易。

郑州商品交易所交易细则

郑州商品交易所交易细则第一章总则第二章席位管理第三章交易大厅管理第四章远程交易第五章价格第六章信息管理第七章附则附件一:郑州商品交易所即时行情(表式)附件二:郑州商品交易所每日行情(表式)附件三:郑州商品交易所每周行情(表式)附件四:郑州商品交易所每月行情(表式)郑州商品交易所交易细则(2003年2月27日第五届郑州商品交易所理事会第一次会议通过2004年4月20日第五届郑州商品交易所理事会第二次会议修正自2004年6月1日起施行)第一章总则第一条为规范期货交易,保护期货交易当事人的合法权益,保障郑州商品交易所(以下简称交易所)期货交易的顺利进行,根据《郑州商品交易所交易规则》,制定本细则。

第二条交易所、会员、投资者必须遵守本细则。

第二章席位管理第三条交易席位是会员将交易指令输入交易所计算机交易系统参与集中竞价交易的通道。

交易席位分为场内交易席位和远程交易席位。

第四条取得会员资格,即取得一个场内交易席位。

经交易所批准,可以增加交易席位。

第五条会员增加交易席位仅是增加该会员的交易通道,交易所对会员的持仓限额、风险控制及其他有关方面的管理规定不变。

第六条会员申请增加场内交易席位,须具备以下条件:(一)经营状况良好且无严重违规记录;(二)自申请之日起前三个月成交量连续排名前50 位,或从事交易所期货交易的单量较多;(三)交易所要求应具备的其他条件。

第七条会员申请增加场内交易席位应填写《郑州商品交易所会员增加席位申请表》,并提交近一年期货交易业务的基本情况、申请增加场内交易席位说明等材料。

第八条增加场内交易席位申请经交易所批准后,会员须与交易所签订协议书,协议期限为一年。

使用费按年收取,每年为2 万元人民币。

第九条协议签署后,会员应在十个工作日内到交易所办理有关入场手续。

无故逾期的,视同放弃。

第十条如协议尚未到期,会员申请终止使用增加席位,经交易所批准后可提前解除协议。

第十一条会员丧失交易所会员资格的,则其拥有的交易席位全部终止使用。

郑州商品交易所交易规则(2017)

郑州商品交易所交易规则(2017)文章属性•【制定机关】郑州商品交易所•【公布日期】2017.05.19•【文号】郑商发〔2017〕147号•【施行日期】2017.05.19•【效力等级】行业规定•【时效性】已被修改•【主题分类】期货正文郑州商品交易所交易规则郑商发〔2017〕147号各会员单位:《郑州商品交易所交易规则(修改草案)》已由郑州商品交易所第六次会员大会审议通过,并经中国证监会批准。

现将修改后的《郑州商品交易所交易规则》予以发布,自发布之日起施行。

特此通知。

第一章总则第一条为规范期货交易行为,保护期货交易各方的合法权益和社会公众利益,根据国家有关法律、法规、规章和《郑州商品交易所章程》,制定本规则。

第二条郑州商品交易所(以下简称交易所)组织的期货交易及其相关活动,适用本规则。

期货交易是指采用公开的集中交易方式或者中国证券监督管理委员会(以下简称中国证监会)批准的其他方式进行的以期货合约或者期权合约为交易标的的交易活动。

交易所为期货相关的其他业务提供交易、清算、交割等服务的,适用交易所其他有关规定。

第三条交易所根据公开、公平、公正和诚实信用的原则,组织期货交易及其相关活动,履行自律监管职责。

第四条会员、客户、交割仓库、境外交易者、境外经纪机构、期货保证金存管银行、做市商及期货市场其他参与者从事期货交易及其相关活动应当遵守法律、法规、规章以及交易所业务规则,遵循诚实信用的原则。

第五条交易所组织期货交易及其相关活动接受中国证监会的监督管理。

第二章交易业务第一节交易场所及设施第六条交易所为期货交易提供交易场所及设施。

交易场所及设施包括交易撮合系统、交易席位、应急交易场所及相关的通信系统等。

第七条交易所在住所地同城设立应急交易场所,保障在紧急情况下会员能够正常进行交易。

会员因通信系统故障及系统升级、变更等原因导致交易系统无法正常运行的,可以申请使用应急交易场所。

第八条交易所建立住所地同城及异地数据备份,保证交易数据的安全。

交易所对异常交易行为处理标准及交易限额规定简介

交易所对异常交易行为处理标准及交易限额规定简介2018年9月14日制(仅供参考,以交易所交易规则和最新通知为准,此表内容变更不出据变更通知)说明:1、异常交易行为还包括,采取程序化交易方式下达交易指令,可能影响交易所系统安全或者正常交易秩序的行为,以及中国证监会规定或者交易所认定的其他情形。

2、客户出现异常交易行为的,交易所可以采取要求报告情况、列入交易所重点关注名单、向会员通报、约见谈话、限期平仓、限制开仓、强行平仓等自律监管措施,涉嫌违反法律法规的,交易所应当提请中国证监会进行立案调查。

3、客户自成交、频繁报撤单、大额报撤单行为达到交易所处理标准的,交易所按照以下程序进行处理:第一次,期货公司及时将交易所的提示转达客户,并对客户进行教育、引导、劝阻及制止;第二次,交易所将该客户列入重点关注名单;第三次,交易所对客户采取限制开仓,原则上不少于1个月。

4、因套期保值交易、立即全部成交否则自动撤销指令(FOK)和立即成交剩余指令自动撤销指令(FAK)(适用上期所、能源中心、大商所、郑商所)、套利指令(适用大商所、郑商所)、市价指令(适用大商所、郑商所)、止损(盈)指令(适用大商所)产生的自成交、频繁报撤单、大额报撤单行为不构成异常交易行为。

5、根据中金所2015年8月25日发布的“关于股指期货异常交易监管标准及处理程序的通知”,客户出现上述异常交易行为,交易所可对其采取限制开仓的监管措施,限制开仓的时间原则上不低于1个月。

注1:郑商所:当某个交易日某一合约出现涨(跌)停板后,客户当日在涨(跌)停板价位买(卖)单撤销定单次数100次以上且撤销定单手数合计10000手以上的,视为频繁报撤单情节严重的行为,交易所于当日闭市后对该客户采取限制开仓的自律监管措施,限制开仓时间不少于1个月。

修改说明:根据郑商所“关于发布《郑州商品交易所异常交易行为管理办法》的公告”修改,《郑州商品交易所异常交易行为管理办法》自2018年9月17日起实施,具体详见交易所网站相关通知。

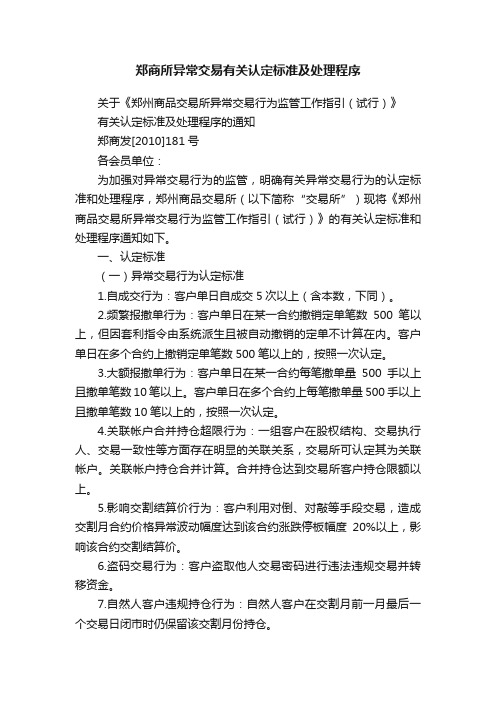

郑商所异常交易有关认定标准及处理程序

郑商所异常交易有关认定标准及处理程序关于《郑州商品交易所异常交易行为监管工作指引(试行)》有关认定标准及处理程序的通知郑商发[2010]181号各会员单位:为加强对异常交易行为的监管,明确有关异常交易行为的认定标准和处理程序,郑州商品交易所(以下简称“交易所”)现将《郑州商品交易所异常交易行为监管工作指引(试行)》的有关认定标准和处理程序通知如下。

一、认定标准(一)异常交易行为认定标准1.自成交行为:客户单日自成交5次以上(含本数,下同)。

2.频繁报撤单行为:客户单日在某一合约撤销定单笔数500笔以上,但因套利指令由系统派生且被自动撤销的定单不计算在内。

客户单日在多个合约上撤销定单笔数500笔以上的,按照一次认定。

3.大额报撤单行为:客户单日在某一合约每笔撤单量500手以上且撤单笔数10笔以上。

客户单日在多个合约上每笔撤单量500手以上且撤单笔数10笔以上的,按照一次认定。

4.关联帐户合并持仓超限行为:一组客户在股权结构、交易执行人、交易一致性等方面存在明显的关联关系,交易所可认定其为关联帐户。

关联帐户持仓合并计算。

合并持仓达到交易所客户持仓限额以上。

5.影响交割结算价行为:客户利用对倒、对敲等手段交易,造成交割月合约价格异常波动幅度达到该合约涨跌停板幅度20%以上,影响该合约交割结算价。

6.盗码交易行为:客户盗取他人交易密码进行违法违规交易并转移资金。

7.自然人客户违规持仓行为:自然人客户在交割月前一月最后一个交易日闭市时仍保留该交割月份持仓。

(二)市场异常状况认定标准1.交易风险明显增大状况:某一合约按结算价计算,连续四个交易日累计涨(跌)幅达到期货合约规定涨(跌)幅的3倍或者连续五个交易日累计涨(跌)幅达到期货合约规定涨(跌)幅的3.5倍。

2.交割风险明显增大状况:可以明显预见将有60%以上的持仓无法实现交割。

3.结算风险明显增大状况:导致结算准备金≤0的会员达到会员总数10%以上。

4.交易所认定的其他市场异常状况。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

关于《郑州商品交易所异常交易行为监管工作指引(试行)》

有关认定标准及处理程序的通知

郑商发[2010]181号

各会员单位:

为加强对异常交易行为的监管,明确有关异常交易行为的认定标准和处理程序,郑州商品交易所(以下简称“交易所”)现将《郑州商品交易所异常交易行为监管工作指引(试行)》的有关认定标准和处理程序通知如下。

一、认定标准

(一)异常交易行为认定标准

1.自成交行为:客户单日自成交5次以上(含本数,下同)。

2.频繁报撤单行为:客户单日在某一合约撤销定单笔数500笔以上,但因套利指令由系统派生且被自动撤销的定单不计算在内。

客户单日在多个合约上撤销定单笔数500笔以上的,按照一次认定。

3.大额报撤单行为:客户单日在某一合约每笔撤单量500手以上且撤单笔数10笔以上。

客户单日在多个合约上每笔撤单量500手以上且撤单笔数10笔以上的,按照一次认定。

4.关联帐户合并持仓超限行为:一组客户在股权结构、交易执行人、交易一致性等方面存在明显的关联关系,交易所可认定其为关联帐户。

关联帐户持仓合并计算。

合并持仓达到交易所客户持仓限额以上。

5.影响交割结算价行为:客户利用对倒、对敲等手段交易,造成交割月合约价格异常波动幅度达到该合约涨跌停板幅度20%以上,影响该合约交割结算价。

6.盗码交易行为:客户盗取他人交易密码进行违法违规交易并转移资金。

7.自然人客户违规持仓行为:自然人客户在交割月前一月最后一个交易日闭市时仍保留该交割月份持仓。

(二)市场异常状况认定标准

1.交易风险明显增大状况:某一合约按结算价计算,连续四个交易日累计涨(跌)幅达到期货合约规定涨(跌)幅的3倍或者连续五个交易日累计涨(跌)幅达到期货合约规定涨(跌)幅的3.5倍。

2.交割风险明显增大状况:可以明显预见将有60%以上的持仓无法实现交割。

3.结算风险明显增大状况:导致结算准备金≤0的会员达到会员总数10%以上。

4.交易所认定的其他市场异常状况。

二、处理程序

(一)自成交行为、频繁报撤单行为、大额报撤单行为处理程序

1.客户第一次达到处理标准的,交易所于当日对客户所在会员的首席风险官进行电话提示,要求会员及时将交易所提示转达客户,对客户进行教育、引导、劝阻及制止,并报送书面报告及相关材料:(1)客户对异常交易情况的说明。

(2)会员处理意见报告。

(3)客户开户材料。

(4)客户结算单据。

(5)交易所要求的其他材料。

2.同一客户第二次达到处理标准的,交易所将该客户列入重点监管名单,将其异常交易行为通过会员服务系统通报全体会员。

同时,交易所对会员采取以下措施:

(1)客户两次达到处理标准的交易行为均发生在同一会员的,交易所于次日闭市前约见会员总经理及首席风险官谈话,要求及时制止客户不当交易行为,会员总经理及首席风险官无正当理由缺席约见谈话的,交易所向会员发出监管警示函。

(2)客户两次达到处理标准的交易行为未发生在同一会员的,交易所于当日对客户第二次所在会员的首席风险官进行电话提示,要求会员及时制止客户不当交易行为,并要求会员报送书面报告及相关材料。

3.同一客户第三次达到处理标准的,交易所于当日闭市后对该客户给予暂停开仓交易不低于1个月的纪律处分。

同时,交易所对会员采取以下措施:

(1)客户三次达到处理标准的交易行为均发生在同一会员的,交易所向该会员发出监管意见函,并提请中国证监会分类监管扣分。

(2)客户三次达到处理标准的交易行为未发生在同一会员的,交易所向客户第三次达到处理标准所在会员发出监管警示函,并要求

会员报送书面报告及相关材料。

4. 同一客户达到处理标准的自成交行为、频繁报撤单行为、大额报撤单行为发生在不同会员的,交易所对发生自成交交易量分布最大、频繁报撤单发生次数最多或大额报撤单发生次数最多的会员参照上述规定采取相关措施。

5.一组客户已被交易所认定为关联账户的,视为同一客户,其自成交行为、频繁报撤单行为、大额报撤单行为按照上述认定标准管理,参照上述规定采取相关措施。

6.关联账户自成交行为、频繁报撤单行为、大额报撤单行为情节恶劣的,不受次数限制,交易所可直接依据《郑州商品交易所违规处理办法》(以下简称“《违规处理办法》”)第二十八条对关联账户所有人或实际控制人予以警告、强行平仓等纪律处分。

7.非期货公司会员参与交易,出现自成交行为、频繁报撤单行为、大额报撤单行为,第一次达到处理标准的,交易所对会员的指定联系人进行电话提示。

第二次达到处理标准的,交易所约见会员总经理谈话。

第三次达到处理标准的,交易所给予该会员暂停开仓交易不低于3个月的纪律处分。

8.由于自成交行为、频繁报撤单行为、大额报撤单行为,交易所已向同一会员发出二次监管警示函的,第三次向该会员发出监管意见函,并提请中国证监会分类监管扣分。

(二)关联账户合并持仓超限行为处理程序

1.一组客户已被交易所认定为关联账户,且发生合并持仓超限行

为,交易所于当日闭市后通知客户所在会员首席风险官,要求客户自行平仓。

客户在次日第一小节前未自行平仓的,交易所对客户持仓进行强行平仓,直至合并持仓不高于交易所规定的持仓限额,同时于强行平仓当日闭市后对该组关联账户给予暂停开仓交易不低于1个月的纪律处分。

2.一组关联账户合并持仓超限,交易所除按上款要求进行处理外,第一次出现的,交易所将该组关联账户列入重点监管名单。

第二次出现的,交易所于次日对该组关联账户给予暂停开仓交易不低于10个交易日的纪律处分。

第三次出现的,交易所对该组关联帐户的持仓进行强行平仓,直至合并持仓不高于交易所规定的持仓限额,并对该组关联账户给予暂停开仓交易6个月的纪律处分。

3.一组关联账户合并持仓超限,且在同一会员的,出现第一次,交易所对客户所在会员首席风险官进行电话提示。

出现第二次,交易所于次日闭市前约见该会员的总经理及首席风险官谈话。

出现第三次,交易所向该会员发出监管意见函,并提请中国证监会分类监管扣分。

4.一组关联账户合并持仓超限,但持仓分布在不同会员的,交易所对持仓分布最大的会员参照上述规定采取相关监管措施。

5.非期货公司关联会员合并持仓超限的,参照上述规定采取相关监管措施。

(三)影响交割结算价行为、盗码交易行为处理程序

1.对于客户或非期货公司会员利用对倒、对敲交易影响交割结算

价的,交易所对影响交割结算价的相关客户或非期货公司会员给予暂停开仓交易不低于3个月的纪律处分。

情节严重的,交易所报告中国证监会相关情况并提请立案稽查。

2.对于盗码交易行为,交易所立即电话通知涉及会员停止相关客户账户的出金,并在第一时间报告中国证监会相关情况,由期货监管一部提请稽查局协助支持。

相关情况报告包括:简要交易描述、交易双方的名称、证件号码、资金账户所在地、涉及会员名称等。

(四)自然人客户违规持仓行为处理程序

1.自然人客户发生违规持仓行为,交易所按照《违规处理办法》第二十八条第(十)项或第三十四条规定,给予客户警告、强行平仓、通报批评或暂停开仓交易1个月等纪律处分。

2.自然人客户发生违规持仓行为,其所在会员未按《风险控制办法》第四十八条规定时限平仓的,交易所向会员发出监管意见函,按照《违规处理办法》第二十二条对会员给予警告或通报批评等纪律处分,并提请中国证监会分类监管扣分。

(五)市场异常状况处理程序

当市场出现异常状况时,为警示和化解风险,交易所可采取下列处理措施:

1.要求报告情况。

2.发布风险提示函。

3.约见会员总经理谈话。

4.调整涨跌停板幅度。

5.调整交易保证金标准。

6.限制出入金。

7.暂停开、平仓。

8.限期平仓。

9.强行平仓。

交易所可根据市场运行情况及相关法规,调整异常交易行为的认定标准及处理程序。

特此通知

二○一○年十月二十五日。