基于财务比率对科大讯飞进行分析

股权激励绩效分析——以科大讯飞为例

如表 4 所示。

表 3 第二期股权激励计划基本内容

激励模式 授予日

股票来源 激励对象 获授的股票期权 行权价格

行权条件

股票期权 2015 年 1 月 12 日 公司向激励对象定向发行的新股 董事会认定的经营管理骨干、核心技术( 业务) 人员,共计 211 人。 授予股票期权 850 万份,占授予期权总数的比例为 89. 95% ,占目前总股本的比例为 1. 06% 。 29. 88 元 / 份 以 2013 年净利润为基数,2014 ~ 2017 年净利润增长率分别不低 30% ,70% ,110% ,160% ,2014 ~ 2017 年净资产收益率均不低于 9% 。

2. 营运能力分析。从总资产周转率、流动资产周转率、

能力。

应收账款周转率来分析科大讯飞公司的营运能力。如表 7

科大讯飞公司 2012 ~ 2014 年资产负债率较 2011 年都呈 所示。

表 7 营运能力相关指标分析表

会计年度 总资产周转率( 次) 流动资产周转率( 次) 应收账款周转率( 次)

2009 0. 46 0. 57 2. 68

力,能够灵活调动资金。第二期股权激励计划考核期 2015 ~ 渐加大,长期偿债能力逐步减弱,注重公司的长期发展能力

2017 年的速动比率即使均大于 1,但 2016 ~ 2017 年缓慢下 而有意识地调整资本结构。

降,反映 出 第 二 期 股 权 激 励 计 划 降 低 了 公 司 的 短 期 偿 债

2013 年目标值 8% 80% 60%

2014 年目标值 9% 120% 80%

公司层面考核系数 a≥0. 8 a≥0. 8 a≥0. 8

数据来源: 巨潮资讯网

2. 第二期股票期权激励计划的基本内容。如表 3 所示。

基于哈佛分析框架的科大讯飞公司财务分析

摘要基于哈佛分析框架的科大讯飞公司财务分析当今我们所处的时代是经济全球化,世界联动化的时代。

科学技术高速发展,这让越来越多的国家意识到发展高新技术产业的重要性,处在经济平稳发展阶段并不断转型的中国也不甘落后于其他各国。

大力发展高新技术产业有利于保持国民经济高速增长,保证国家安全,更有利于我国综合国力的整体提升。

我国要想屹立于世界不败之地,必须重视创新。

而科大讯飞,一家成立于安徽合肥的高科技企业,是国内首屈一指的以语音技术为产业的软件企业,在国内智能语音领域已占据70%的市场,选择科大讯飞公司作为案例分析对象基于两点原因:一、科大讯飞是一家高新技术企业,提供智能语音技术服务,目前来说科大讯飞代表着中国最先进的语音技术,是该行业的龙头企业,且国家近几年大力发展人工智能产业,科大讯飞公司具有典型性。

二、科大讯飞作为人工智能第一股,它的一举一动备受市场关注,近几年市值波动较大及盈利能力不强等问题,使科大讯飞遭受了业绩含金量不高的质疑,且互联网企业不断向语音领域发展,智能语音领域也面临着激烈的竞争,科大讯飞未来的发展可以说是充满危与机。

随着投资者、债权人的需要的提高,传统的财务分析方法已经无法满足要求。

而后提出的哈佛分析框架,是目前为止一种相对全面的财务分析方法,在哈佛分析框架下对科大讯飞进行分析不仅有利于改变我国传统的财务分析观念,对整个高新技术行业有着借鉴意义,而且能够通过分析得出相应的评价并对企业存在的问题提出改进建议,从而帮助公司发挥优势、改进不足,提高其经营管理水平和可持续发展能力。

文章拟选取科大讯飞公司(股票代码002230)作为案例分析对象,基于哈佛分析框架对该公司进行综合分析。

文章从四个方面进行阐述,一为绪论,在阐述了本文的研究背景及意义的基础上,说明了研究方法和内容,并对相关理论以及国内外研究综述加以介绍。

二是科大讯飞公司概况,分别从公司基本介绍和经营状况两方面展开。

三作为本文的重要部分,主要是在哈佛分析框架下对科大讯飞公司展开了全面系统的分析,包括战略分析、会计分析、财务分析、前景分析,选取2013至2017年企业年报披露的内容,提炼相关的重要信息,对财务报表中的重要科目和财务指标进行分析,包括企业自身分析及与同行业公司对比分析两个方面。

科大讯飞2019年三季度财务分析结论报告

2019年三季度企业不合理资金占用项目较少,资产的盈力能力较强, 资产结构合理。与2018年三季度相比,2019年三季度应收账款出现过快增 长。从流动资产与收入变化情况来看,流动资产增长快于营业收入增长, 资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。 因此与2018年三季度相比,资产结构并没有优化。

内部资料,妥善保管

第3页 共3页

四、偿债能力分析

从支付能力来看,科大讯飞2019年三季度是有现金支付能力的。企业

内部资料,妥善Biblioteka 管第1页 共3页科大讯飞2019年三季度财务分析综合报告

负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析

科大讯飞2019年三季度的营业利润率为9.16%,总资产报酬率为 5.35%,净资产收益率为7.87%,成本费用利润率为13.02%。企业实际投 入到企业自身经营业务的资产为1,710,173.46万元,经营资产的收益率为 5.02%,而对外投资的收益率为17.10%。从企业内外部资产的盈利情况来 看,对外投资的收益率大于内部资产收益率,内部经营资产收益率又大于 企业实际贷款利率,说明对外投资的盈利能力是令人满意的。尽管投资收 益有较大幅度的增长,但对外投资总额也增幅较大,相对来看,对外投资 业务的盈利能力并没有提高。

科大讯飞2019年三季度财务分析综合报告

科大讯飞2019年三季度财务分析综合报告

一、实现利润分析

2019年三季度实现利润为24,935.28万元,与2018年三季度的 12,213.78万元相比成倍增长,增长1.04倍。实现利润主要来自于内部经营 业务,企业盈利基础比较可靠。在市场份额迅速扩大的同时,营业利润也 迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

科技讯飞财务分析报告(3篇)

第1篇一、概述科技讯飞(以下简称“公司”)成立于2008年,是一家专注于语音识别、人工智能、物联网等领域的国家级高新技术企业。

公司秉承“创新、诚信、共赢”的经营理念,致力于为客户提供领先的语音识别解决方案。

本文将从公司财务状况、盈利能力、偿债能力、运营能力等方面对科技讯飞进行财务分析。

二、财务状况分析1. 资产负债表分析(1)资产结构分析截至2020年12月31日,公司总资产为10.5亿元,较上年同期增长20.3%。

其中,流动资产为8.2亿元,占总资产比例为77.6%;非流动资产为2.3亿元,占总资产比例为22.4%。

流动资产中,货币资金为1.8亿元,占总资产比例为17.3%;应收账款为2.2亿元,占总资产比例为21.1%;存货为1.9亿元,占总资产比例为18.3%。

非流动资产中,固定资产为1.2亿元,占总资产比例为11.5%;无形资产为1亿元,占总资产比例为9.5%。

(2)负债结构分析截至2020年12月31日,公司总负债为4.8亿元,较上年同期增长10.9%。

其中,流动负债为3.9亿元,占总负债比例为81.3%;非流动负债为0.9亿元,占总负债比例为18.7%。

流动负债中,短期借款为2.5亿元,占总负债比例为52.1%;应付账款为1.2亿元,占总负债比例为25.5%;预收账款为0.2亿元,占总负债比例为4.2%。

非流动负债中,长期借款为0.9亿元,占总负债比例为18.7%。

2. 利润表分析(1)营业收入分析截至2020年12月31日,公司营业收入为6.2亿元,较上年同期增长30.2%。

其中,主营业务收入为5.8亿元,占总营业收入比例为93.5%;其他业务收入为0.4亿元,占总营业收入比例为6.5%。

(2)毛利率分析截至2020年12月31日,公司毛利率为50.6%,较上年同期提高3.2个百分点。

其中,主营业务毛利率为51.2%,较上年同期提高3.4个百分点;其他业务毛利率为45.5%,较上年同期提高2.1个百分点。

科大讯飞财务分析报告

Shanxi University of Finance and Economics财务报告分析学院:班级:学号:姓名:2016年 12月 20日2015年度科大讯飞股份有限公司财务报表分析一、科大讯飞股份有限公司概况科大讯飞股份有限公司(IFLYTEK CO.,LTD.),前身为安徽中科大讯飞信息科技有限公司,成立于1999年12月30日,2014年4月18日变更为科大讯飞股份有限公司,专业从事智能语音及语言技术研究、软件及芯片产品开发、语音信息服务及电子政务系统集成。

科大讯飞在语音技术领域是基础研究时间最长、资产规模最大、历届评测成绩最好、专业人才最多及市场占有率最高的公司,其智能语音核心技术代表了世界的最高水平。

并在中文语音合成、语音识别、口语评测等多项技术上拥有国际领先的成果。

其语音技术实现了人机语音交互,使人与机器之间沟通变得像人与人沟通一样简单。

语音技术主要包括语音合成和语音识别两项关键技术。

让机器说话,用的是语音合成技术;让机器听懂人说话,用的是语音识别技术。

此外,语音技术还包括语音编码、音色转换、口语评测、语音消噪和增强等技术,有着广阔应用空间。

基于拥有自主知识产权的世界领先智能语音技术,科大讯飞已推出从大型电信级应用到小型嵌入式应用,从电信、金融等行业到企业和家庭用户,从PC到手机到MP3/MP4/PMP和玩具,能够满足不同应用环境的多种产品。

科大讯飞占有中文语音技术市场70%以上市场份额,语音合成产品市场份额达到70%以上,在电信、金融、电力、社保等主流行业的份额更达80%以上,开发伙伴超过10000家,以讯飞为核心的中文语音产业链已初具规模。

二、资产负债比较分析永续债资本公积2161690262.90 49.95%1938056749.5537.49%-10.35% 3711407207.7944.23%91.50%减:库存股其他综合收益专项储备盈余公积63788400.15 1.47% 81571999.69 1.58% 27.88% 98868073.751.18% 21.20%一般风险准备未分配利润616585396.38 14.25%884011613.1917.10%43.37% 1170832364.5713.95%32.45%归属于母公司所有者权益合计3310556959.4376.50%3706627646.4371.70%11.96% 6267734453.1174.70%69.10%少数股东权益150495611.51 3.48% 194791540.833.77% 29.43% 255433102.923.04% 31.13%所有者权益合计3461052570.9479.98%3901419187.2675.46%12.72% 6523167556.0377.75%67.20%负债和所有者权益总计4327527439.76100.00%5169895907.66100.00%19.47% 8390341360.23100.00%62.29%(一)2013年——2015年资产变化分析从上述图表可以清楚看到,科大讯飞股份有限公司的资产规模是呈逐年上升趋势的。

人工智能公司的财务风险分析及对策 思考——以科大讯飞和搜狗为例

1 绪论1.1研究背景及意义1.1.1 研究背景2017年3月,“人工智能(AI)”第一次出现在我国政府工作报告中。

此后,人工智能公司得到了一系列政府政策的支持,包括政府补助、政府投资等,人工智能行业因此得到了飞速的发展,如今人工智能被越来越多的企业重视,它们期望将AI技术与自身已有技术相结合以得到更大的收益。

然而,人工智能公司在获益于各种新模式新技术的同时,也面临着各方面的风险,财务风险是其中不可忽视的关键。

人工智能公司想要获得可持续的发展,必须全面了解自身的财务状况,分析并及早发现可能出现的财务风险,提前做好准备并制定出相应的对策,以求减弱财务风险。

如何对人工智能公司的财务风险进行分析与防范控制,以促进其可持续的发展?本文认为值得研究。

科大讯飞和搜狗是国内人工智能公司的代表,本文以这两大人工智能公司为例,在相关财务数据的基础上,运用财务指标分析法,具体从财务比率、现金流量以及“Z-score模型”对科大讯飞和搜狗的财务状况进行分析,在此基础上分析它们分别存在的财务风险,并根据我国人工智能公司的现状思考相应的风险防范对策。

1.1.2 研究意义人工智能公司想要获得可持续的发展,必须全面了解自身的财务状况,分析并及早发现可能出现的财务风险,提前做好准备并制定出相应的对策,以求减弱财务风险。

那么如何对人工智能公司的财务风险进行分析与防范控制,以促进其可持续发展?这是本文研究的意义所在,具体包括理论意义和现实意义两方面。

1.1.2.1理论意义本文的案例分析研究是建立在财务风险的相关理论基础上的,因此本文通过对两家人工智能公司的财务指标分析、现金流量分析以及“Z-score模型”分析,可以丰富以往关于财务风险的相关理论,提供了一些财务风险分析的方法以及人工智能公司财务风险防范管控的建议。

1.1.2.2现实意义如今人工智能发展飞速,越来越多的企业都在积极地寻求将AI与自身已有技术相结合以获得更大收益,但是在这过程中企业面临的财务风险不容忽视,因此本文的现实意义是通过对两家具有代表性的人工智能公司——科大讯飞和搜狗的财务风险分析,来为如今发展迅速但是也面临一定财务风险的人工智能公司一些管控风险的建议,以促进它们可持续的健康发展。

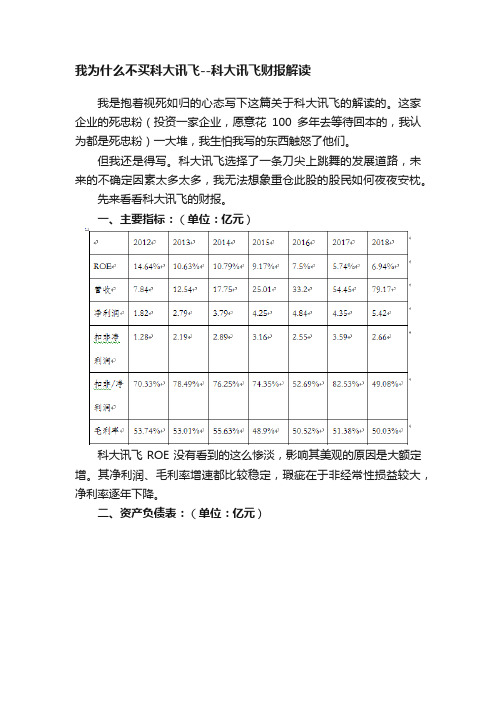

我为什么不买科大讯飞--科大讯飞财报解读

我为什么不买科大讯飞--科大讯飞财报解读我是抱着视死如归的心态写下这篇关于科大讯飞的解读的。

这家企业的死忠粉(投资一家企业,愿意花100多年去等待回本的,我认为都是死忠粉)一大堆,我生怕我写的东西触怒了他们。

但我还是得写。

科大讯飞选择了一条刀尖上跳舞的发展道路,未来的不确定因素太多太多,我无法想象重仓此股的股民如何夜夜安枕。

先来看看科大讯飞的财报。

一、主要指标:(单位:亿元)科大讯飞ROE没有看到的这么惨淡,影响其美观的原因是大额定增。

其净利润、毛利率增速都比较稳定,瑕疵在于非经常性损益较大,净利率逐年下降。

二、资产负债表:(单位:亿元)可以看出,科大讯飞应收账款较高,存货虽然超十亿,但主要为合同成本(7.65亿),风险不大。

货币资金能够覆盖短期借款。

需要注意的是,科大讯飞总资产153亿,净资产79.71亿,定增合计48.93亿,也就是说科大讯飞的净资产增长主要来自定增。

其次,其商誉及无形资产较大,无形资产增大与其研发费用资本化有关。

三、利润表:(单位:亿元)可以看出,科大讯飞销售费用占比逐年提升,与优秀企业的销售费用管理水平有一定差距。

管理费用逐年提升,与研发投入资本化有关。

财务费用每年均为负,说明企业并未因筹资产生过大成本,看起来很不错。

至于真实原因我们后面再阐述。

研发投入年年增高,与其高科技企业定位相符。

四、现金流量表:(单位:亿元)可以看出,科大讯飞现金流指标仿佛也不错。

简单来看,科大讯飞营收、净利润增长稳定,净利率较低,与其发展阶段有关,可以理解。

商誉、无形资产、销售费用等虽然有一些小问题,也无伤大雅。

公司经营层面,虽无明显亮点,也无明显缺陷,配合其描述的未来愿景,似乎投资风险不大。

但,真的如此美好吗?接下来,我们要讲的,就是稍微用脑推敲之后的内容了。

一、企业成立于1999年,上市时间2008年,是一家成立时间超过20年,上市时间超过十年的企业。

科大讯飞阿里巴巴腾讯百度成立时间1999年1999年1998年2000年没分析科大讯飞前,我一直以为这是一家新兴的高科技企业,谁知,这竟是BAT的同级师兄弟。

基于EVA的科大讯飞业绩评价研究

基于EVA的科大讯飞业绩评价研究基于EVA的科大讯飞业绩评价研究引言:在当今竞争激烈的商业环境中,企业的业绩评价十分重要,它能够帮助企业了解自身的经营状况,并针对性地提出改进措施。

而“经济增加价值”(Economic Value Added,简称EVA)作为一种先进的业绩评价指标,自1990年提出以来,在企业管理领域得到广泛应用。

本文以科大讯飞作为研究对象,基于EVA指标,对科大讯飞的业绩进行评价和分析。

一、EVA的概念与计算方法EVA是一种权责清晰的财务绩效评价体系,用于衡量企业创造经济价值的能力。

它通过计算企业净资本收益率与资本成本之间的差异,来衡量企业的盈利水平。

EVA的计算方法如下:EVA = 净利润 - (资本总额× 加权平均资本成本率)其中,资本总额指的是企业总的资产负债表上的净资产和负债的权益;加权平均资本成本率是企业在权益资本、债务资本以及税后资本成本的比例下所需支付的总的成本率。

二、科大讯飞EVA评价结果分析根据科大讯飞近五年的财务数据,我们计算了其对应的EVA,并进行了分析。

1. EVA变动趋势首先,我们观察到科大讯飞的EVA值在过去五年中呈现逐年增长的趋势。

这表明科大讯飞在提高自身盈利能力和资本使用效率方面取得了显著的进展。

2. EVA与利润的比较与传统的利润指标相比,EVA更加全面和准确地反映了企业的盈利能力。

通过比较科大讯飞的净利润和EVA值,我们发现EVA能够从更高的角度评估企业盈利水平,并排除了资本结构对企业盈利的影响。

3. EVA分析的局限性然而,EVA作为一种综合评价指标,仍然存在一定的局限性。

首先,它在计算中可能存在一定的主观因素,如资本成本率的确定。

其次,EVA不能对企业的长期发展趋势进行全面评估,因为它主要关注的是企业创造经济价值的短期能力。

三、科大讯飞EVA提升策略探讨为了进一步提升科大讯飞的EVA值,我们提出了以下策略: 1. 提高盈利能力科大讯飞可以通过增加产品研发投入,推出更多高附加值的产品,提高销售额和净利润,从而增加EVA值。

科大讯飞公司2019年财务分析研究报告

科大讯飞公司2019年财务分析研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、科大讯飞公司实现利润分析 (3)(一).利润总额 (3)(二).主营业务的盈利能力 (3)(三).利润真实性判断 (4)(四).利润总结分析 (4)二、科大讯飞公司成本费用分析 (4)(一).成本构成情况 (4)(二).销售费用变化及合理性评价 (5)(三).管理费用变化及合理性评价 (5)(四).财务费用的合理性评价 (6)三、科大讯飞公司资产结构分析 (6)(一).资产构成基本情况 (6)(二).流动资产构成特点 (7)(三).资产增减变化 (9)(四).总资产增减变化原因 (9)(五).资产结构的合理性评价 (9)(六).资产结构的变动情况 (9)四、科大讯飞公司负债及权益结构分析 (10)(一).负债及权益构成基本情况 (10)(二).流动负债构成情况 (11)(三).负债的增减变化 (12)(四).负债增减变化原因 (12)(五).权益的增减变化 (13)(六).权益变化原因 (13)五、科大讯飞公司偿债能力分析 (14)(一).支付能力 (14)(二).流动比率 (14)(三).速动比率 (14)(四).短期偿债能力变化情况 (15)(五).短期付息能力 (15)(六).长期付息能力 (16)(七).负债经营可行性 (16)六、科大讯飞公司盈利能力分析 (16)(一).盈利能力基本情况 (16)(二).内部资产的盈利能力 (17)(三).对外投资盈利能力 (17)(四).内外部盈利能力比较 (17)(五).净资产收益率变化情况 (17)(六).净资产收益率变化原因 (17)(七).资产报酬率变化情况 (18)(八).资产报酬率变化原因 (18)(九).成本费用利润率变化情况 (18)(十)、成本费用利润率变化原因 (18)七、科大讯飞公司营运能力分析 (19)(一).存货周转天数 (19)(二).存货周转变化原因 (19)(三).应收账款周转天数 (19)(四).应收账款周转变化原因 (19)(五).应付账款周转天数 (20)(六).应付账款周转变化原因 (20)(七).现金周期 (20)(八).营业周期 (20)(九).营业周期结论 (21)(十).流动资产周转天数 (21)(十一).流动资产周转天数变化原因 (21)(十二).总资产周转天数 (22)(十三).总资产周转天数变化原因 (22)(十四).固定资产周转天数 (22)(十五).固定资产周转天数变化原因 (23)八、科大讯飞公司发展能力分析 (23)(一).可动用资金总额 (23)(二).挖潜发展能力 (23)九、科大讯飞公司经营协调分析 (24)(一).投融资活动的协调情况 (24)(二).营运资本变化情况 (24)(三).经营协调性及现金支付能力 (25)(四).营运资金需求的变化 (25)(五).现金支付情况 (25)(六).整体协调情况 (25)十、科大讯飞公司经营风险分析 (26)(一).经营风险 (26)(二).财务风险 (26)十一、科大讯飞公司现金流量分析 (27)(一).现金流入结构分析 (27)(二).现金流出结构分析 (28)(三).现金流动的协调性评价 (29)(四).现金流动的充足性评价 (29)(五).现金流动的有效性评价 (30)(六).自由现金流量分析 (31)十二、科大讯飞公司杜邦分析 (32)(一).资产净利率变化原因分析 (32)(二).权益乘数变化原因分析 (32)(三).净资产收益率变化原因分析 (32)声明 (33)前言科大讯飞公司2019年营业收入为100.79亿元,与2018年的79.17亿元相比大幅增长,增长了27.3%。

人工智能企业盈利能力分析——以科大讯飞为例

摘要伴随着大数据、物联网时代的到来,人工智能技术引领了时代发展的方向,成为产业革新的重要动力之一。

人工智能企业的发展也因此受到广大投资者的密切关注。

本文以智能语音领域的龙头上市公司科大讯飞为盈利能力研究对象,从其2014至2018年财务信息入手,进行利润表主要项目分析、盈利能力财务指标分析和杜邦分析。

研究发现科大讯飞近年来存在增收不增利、盈利质量不佳和现金流的不稳定等问题。

本文通过分析科大讯飞盈利能力问题背后的成因,结合公司业务和发展战略,有针对地从财务层面和经营管理层面提出改进对策,为科大讯飞及其同行业公司在人工智能新时代提升盈利能力、实现可持续健康发展提供了借鉴。

关键词:人工智能;科大讯飞;盈利能力;财务分析ABSTRACTWith the advent of big data and the Internet of Things era, artificial intelligence technology has led the development of the times and has become an important driving force for industrial innovation. The development of artificial intelligence enterprises has also been closely watched by thousands of investors. This paper takes IFLYTEK, the leading-level company in the field of intelligent voice, as the research object of profitability. Based on its financial information from 2014 to 2018, it conducts profit statement analysis, analysis of profitability financial indicators and DuPont analysis.The study found that in recent years, IFLYTEK has problems such as increasing income, not increasing profits, poor profit quality and unstable cash flow. This paper explores the causes behind the profitability of IFLYTEK, combines the company's business and development strategy, and proposes to improve the countermeasures from the financial level and the management level in a targeted manner, whichprovides a reference for the company's new industry in the new era of artificial intelligence to improve profitability and achieve sustainable and healthy development.Keywords: Artificial Intelligence; IFLYTEK; Profitability; Financial Analysis1 绪论1.1研究背景和意义1.1.1研究背景在当今移动互联、大数据的时代趋势下,与人工智能概念相关的技术、商业模式、企业、职业不断涌现。

002230科大讯飞2022年财务分析结论报告

科大讯飞2022年财务分析综合报告一、实现利润分析2022年利润总额为24,775.17万元,与2021年的149,668.76万元相比有较大幅度下降,下降83.45%。

利润总额主要来自于内部经营业务。

在营业收入增长的情况下,营业利润却出现了较大幅度的下降,企业未能在销售规模扩大的同时提高利润水平,应注意增收减利所隐藏的经营风险。

二、成本费用分析2022年营业成本为1,113,638.56万元,与2021年的1,078,034.85万元相比有所增长,增长3.3%。

2022年销售费用为316,439.67万元,与2021年的269,284.44万元相比有较大增长,增长17.51%。

从销售费用占销售收入比例变化情况来看,2022年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售费用增长明显快于营业收入增长。

2022年管理费用为122,678.31万元,与2021年的110,175.96万元相比有较大增长,增长11.35%。

2022年管理费用占营业收入的比例为6.52%,与2021年的6.02%相比有所提高,提高0.5个百分点。

而企业的营业利润却有所下降,说明企业的管理费用增长并没有带来经济效益的增长,支出并不合理。

本期财务费用为-7,855.1万元。

三、资产结构分析2022年应收账款出现过快增长。

从流动资产与收入变化情况来看,与2021年相比,资产结构没有明显的变化。

四、偿债能力分析从支付能力来看,科大讯飞2022年是有现金支付能力的,其现金支付能力为226,247.29万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析科大讯飞2022年的营业利润率为1.57%,总资产报酬率为0.97%,净资产收益率为2.92%,成本费用利润率为1.33%。

企业实际投入到企业自身经营业务的资产为2,965,279.96万元,经营资产的收益率为1.00%,而对外投资的收益率为1.16%。

科大讯飞2020年一季度财务分析结论报告

科大讯飞2020年一季度财务分析综合报告科大讯飞2020年一季度财务分析综合报告一、实现利润分析2020年一季度实现利润为负10,691.43万元,与2019年一季度的16,757.87万元相比,2020年一季度出现亏损,亏损10,691.43万元。

企业亏损的主要原因是内部经营业务,应当加强经营业务的管理。

营业收入大幅度下降,企业出现经营亏损,企业经营形势恶化,应迅速调整经营战略。

二、成本费用分析2020年一季度营业成本为76,569.77万元,与2019年一季度的97,856.2万元相比有较大幅度下降,下降21.75%。

2020年一季度销售费用为27,437.68万元,与2019年一季度的36,720.31万元相比有较大幅度下降,下降25.28%。

2020年一季度销售费用大幅度下降的同时营业收入也有较大幅度的下降,但收入下降快于投入下降,经营业务开展得不太理想。

2020年一季度管理费用为18,697.75万元,与2019年一季度的33,200.05万元相比有较大幅度下降,下降43.68%。

2020年一季度管理费用占营业收入的比例为13.27%,与2019年一季度的16.95%相比有较大幅度的降低,降低3.68个百分点。

2020年一季度财务费用为517.39万元,与2019年一季度的1,062.49万元相比有较大幅度下降,下降51.3%。

三、资产结构分析与2019年一季度相比,2020年一季度存货占营业收入的比例出现不合理增长。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年一季度相比,资产结构趋于恶化。

四、偿债能力分析从支付能力来看,科大讯飞2020年一季度是有现金支付能力的。

企业净利润为负,负债经营是否可行,取决于能否扭亏为盈。

内部资料,妥善保管第1 页共3 页。

财务战略优化分析—以科大讯飞股份有限公司为例 财务会计管理专业

财务战略优化分析—以科大讯飞股份有限公司为例摘要:本文的研究对象是科大讯飞股份有限责任公司。

首先,通过对理论与案例相结合的方式,查阅文献,了解国内外研究学者对财务战略发展的理解和评价。

其次,在研究中运用了SWOT分析法,对企业发展所处的行业市场环境和财务管理状况进行数据分析,了解企业在发展过程中的优劣势和机遇与挑战,由此可以得出:科大讯飞应该实施扩张和稳健型相结合的战略。

论文最后,运用财务分析的手段,系统分析和评价了企业从融资、到投资再到管理的运营策略,得出结论:在融资方面,科大讯飞应将内外部融资结合起来,但重点应放在外部融资上,调整短期借款与长期借款的比例,根据企业发展情况调整融资战略;在投资方面,科大讯飞应增加投资力度和销售成本,开放市场,为技术研发奠定基础,吸引更多消费者;在营运资金管理方面,由于流动资产总是大于流动负债,降低了营运资金的使用效率,科大讯飞应减少流动资产的持有量,并根据不同资金的特点制定策略,以满足企业长远发展的需要,控制企业资金带来的风险。

关键词:科大讯飞;财务战略;财务分析;控制风险ABSTRACT:This paper takes iFLYTEK of HKUST as the research object.First of all,through the combination of theory and case analysis,check my literature,understa -nd the domestic and foreign research scholars on the development of financial strateg-y understanding and evaluation.Secondly,the SWOT analysis method is used to anal-yze the industry environment and financial situation of the enterprise,and to understa-nd the advantages and disadvantages,opportunities and challenges in the developme--nt of the enterprise.From this,iFL YTEK should implement the strategy of combinin-g expansion and robustness.Finally,through the financial analysis,the financing strat egy, investment strategy,working capital management strategy data analysis and eva -luation,it is concluded that:in terms of financing,iFLYTEK should combine internal and external financing,but the focus should be on external financing,adjust the ratio of short-term borrowing to long-term borrowing,and adjust the financingKey words:IFLYTEK; Financial Strategy ; Financial Analysis; Control Risk目录一、绪论 (1)(一)研究背景与研究意义 (1)(二)研究内容与研究方法 (1)(三)文献综述 (2)二、财务战略的相关概念及理论基础 (5)(一)财务战略 (5)(二)资本结构理论 (7)三、科大讯飞的财务战略环境与战略选择 (8)(一)企业概况 (8)(二)企业的发展环境 (8)(三)企业的财务战略选择 (10)四、科大讯飞财务现状分析及评价 (10)(一)融资战略分析及评价 (10)(二)投资战略分析及评价 (13)(三)营运资金管理战略分析及评价 (14)五、科大讯飞的财务战略优化建议 (17)(一)融资战略 (17)(二)投资战略 (17)(三)营运资金管理战略 (17)六、结论与展望 (18)参考文献 (19)致谢 (20)一、绪论(一)研究背景与研究意义1.研究背景在传统产业优化升级中,各国也都注重促进高新技术产业的发展。

科大讯飞财务分析ppt课件

英文名称:Iflytek Co.,Ltd.

所属行业:信息服务 — 计算机应用

主营业务:语音支撑软件、行业应用产品/系统、信息工程和运维服务。

产品名称:语音支撑软件 、行业应用产品/系统 、电信语音增值产品 、 IFLYTEK--C3 、语音数码产品(语音评测与教学) 、音视频监控 、通信数据分 析应用 、信息工程与运维服务 、教育教学

语音技术实现了人机语音交互,使人与机器之间沟通变得像人与人沟通一样

简单。语音技术主要包括语音合成和语音识别两项关键技术。让机器说话,用的

是语音合成技术;让机器听懂人说话,用的是语音识别技术。此外,语音技术还

包括语音编码、音色转换、口语评测、语音消噪和增强等技术,有着广阔应用空

间。

;

公司名称:科大讯飞股份有限公司 所属地域:安徽省

2019

流动资产增减 额 (万元) 百分比

固定资产增减 额 (万元)

百分比

资产增减额 (万元)

百分比

负债增减额 (万元)

百分比

48458 88.55%

8154 25.66%

4181 20.53% 48458 88.55%

7372 7.14% 34846 87.25% 12523 51.03% 7372 7.14%

董事长: 刘庆峰

董 秘:徐景明

法人代表:刘庆峰

总 经 理:刘庆峰

注册资金:121177.66万元

员工人数:2597

办公地址:安徽省合肥市高新开发区望江西路666号

;

资产负债比较分析

2019

2019

2019

2019

2019

资产(万 元) 百分比

负债(万 元) 百分比

股东权益 (万元)

科大讯飞财务分析报告

科大讯飞财务分析报告

科大讯飞成立于1999年,是中国领先的智能语音技术公司,作为新一代人工智能技术的龙头企业,科大讯飞一直致力于人工智能技术的研究与开发,已广泛应用于语音识别、自然语言处理、智能机器人、机器翻译、语音合成、面部识别等领域。

科大讯飞拥有包括语音技术在内的多项核心技术和专利,是中国最大的智能语音技术提供商。

财务分析:

科大讯飞2018年总营收为72.83亿元,同比增长24.02%;净利润为16.58亿元,同比增长21.64%;经营性现金流为19.42亿元。

从营收构成来看,语音技术、语音平台及相关应用、人工智能技术和产品、计算机软件销售和服务等业务均有不同程度的增长。

从净利润来看,科大讯飞的毛利率保持在高位,达到65.84%,净利润率为22.78%,整体财务表现仍然非常优秀。

公司近三年的财务指标呈现稳健增长的态势,公司营收和净利润均维持高速增长,而经营性现金流也呈现较快增长。

同时,公司的资产负债表也表现不错,公司资产的增长和负债的降低使得公司权益部分得以稳步增长。

科大讯飞目前的经营表现良好,财务风险在可控范围内。

科大讯飞的市值在2018年达到了630亿元,当前市盈率约为47倍,市净率超过了9倍,选股的价格有点高。

但不容忽视的是,未来智能语音技术及相关应用的市场空间非常大。

科大讯飞目前在语音技术领域处于市场领导地位,有着较为丰富的技术储备和资源垄断优势,同时在竞争对手中也相对较为稳定。

从发展前景来看,科大讯飞有望在未来的市场竞争中维持其领先地位,市值仍有较大的上涨空间。

结论:。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

基于财务比率对科大讯飞进行分析

发表时间:2018-09-18T09:43:59.227Z 来源:《知识-力量》3中作者:陈聿衡

[导读] 在对科大讯飞公司目前的财务状况进行分析时,主要通过对最近几年的财务报表的全面深刻分析,从营运、盈利、偿债、成长四个角度来分析科大讯飞目前的经营管理现状,通过系统分析对科大讯飞近几年的经营状况进行业绩评价,并从中分析出科大讯飞公司的主要财务风险来源。

(广东财经大学,广东广州 510320)

摘要:在对科大讯飞公司目前的财务状况进行分析时,主要通过对最近几年的财务报表的全面深刻分析,从营运、盈利、偿债、成长四个角度来分析科大讯飞目前的经营管理现状,通过系统分析对科大讯飞近几年的经营状况进行业绩评价,并从中分析出科大讯飞公司的主要财务风险来源。

关键词:财务比率;科大讯飞;分析

一、科大讯飞公司概况

科大讯飞股份有限公司成立于1999年,是一家专业从事智能语音及语言技术研究、软件及芯片产品开发、语音信息服务及电子政务系统集成的国家级骨干软件企业。

公司智能语音核心技术代表世界最高水平。

2008 年,科大讯飞在深圳证券交易所挂牌上市,股票代码:002230。

二、科大讯飞公司财务状况

(一)偿债状况

偿债能力是指企业偿还到期债务的能力。

能否及时偿还到期债务,是反映企业财务状况好坏的重要标志,也是财务信息使用者最关心的问题。

1.短期偿债能力

2013-2016年度短期偿债指标-现金比率为:2.46、0.99、1.65、1.0;速动比率为3.56、2.19、2.64、1.85;流动比率为3.76、2.38、2.98、2.19。

根据这些数据显示科大讯飞每1元的短期借款至少有2.19元的流动资产来偿还,这充分说明科大讯飞公司有充足的可变现资产可以保证短期债务的偿还。

近两年流动比率的下降说明,科大讯飞在资金的利用效率有了一定地提高。

但流动比率的下降幅度较大,且近几年波动较大。

并且与我国正常的平均水平(1.01)相差甚大。

横向比较来看,2013 年到 2016 年科大讯飞公司的偿债比率在逐年下降,从数据分析上可以看出近几年科大讯飞的短期负债增加速度较高且远高于科大讯飞流动资产的增加速度,一方面原因是科大讯飞需要大量资金投入进行高速发展和业务扩展,而短期借款手续简单、资本成本低,非常符合科大讯飞需求。

因此科大讯飞在进行扩展期间会尽可能多地选择短期债务融资,进而导致科大讯飞短期借款的数额逐年增加。

另一方面原因是由于科大讯飞的高速发展,其资产分配上会将更多的资产用于生产经营和技术研发,导致企业的流动资产增长比例逐渐减少,而为了保证企业自有资金足够应付日常经营活动,科大讯飞采取了比长期借款更具灵活性的短期借款以融通企业的资金。

2.长期偿债能力

2013-2016年度长期偿债能力-资产负债率为20.02%、24.54%、22.25%、30.68%;产权比率为0.26、0.34、0.30、0.45。

对于长期偿债能力指标着重分析了资产负债率和产权比率,从科大讯飞最近四年的资产负债率来看,资产负债率在20.02%-30.68%之间浮动,低于国内保守判断(50%),说明科大讯飞公司的资本结构较为合理,说明企业有充足的资产来保证债务的偿还;同时近年来的上升也说明科大讯飞积极利用合理的资产负债率促进企业的良好发展。

并且对于企业来说,利息具有抵税的作用,可以使企业有更多的税后利润进行进一步的发展,而且负债规模的扩大也有利于加强企业与其它企业的合作,增强企业的可信度。

3.盈利状况-盈利能力

2013-2016年度盈利能力-营业利润率为17.31%、16.23%、11.91%、7.5%;成本费用利润率为31.81%、30.09%、21.30%、28.19%;资产报酬率为5.97%、6.71%、4.57%、3.09%;净资产收益同比增长率为-37.88%、21.47%、-33.71%、1.1%。

从盈利能力指标中的营业利润率来看,科大讯飞公司目前的盈利情况并不乐观,利润率指标并不高,从科大讯飞的报表数据分析得出,主要是因为营业收入的增长远小于营业成本的增长,尤其在2016年度科大讯飞的营业收入增长 32.78%,而营业成本增加超过此比例,进而导致营业利润率和销售净利率大幅度下降。

但是从成本费用利润率指标的逐年递减来看,科大讯飞公司对成本费用的控制能力较强且经营管理水平较高。

从资产净利率和净资产收益率这两项指标来看,科大讯飞公司的指标为正值,说明其投资回报能力较好,但是不可避免的是该指标很低,而且收益率增长是负数,说明该科大讯飞的投资回报能力在不断下降,企业的净资产使用效率日渐降低,对投资者的保障程度也逐渐降低。

从数据上可以看出科大讯飞公司的每股收益不断下降,而这几年的总资产收益率、净资产收益率也同样是负增长,因此科大讯飞需要对其经营战略进行一定的调整。

4.营运状况

2013-2016年度总资产周转率为:0.29、0.34、0.30、0.35;流动资产周转率0.47、0.69、0.52、0.65;存货周转率为5.62、5.21、5.18、3.58;应收账款周转率为1.86、1.49、1.75、2.05。

从营运能力指标中的总资产周转率来看,科大讯飞的资产创造收入的能力十分薄弱、经营效率偏低,有大量的资产被闲置或者说没有被充分利用,但是该指标最近几年相对比较稳定,说明企业的经营状况很稳定,没有受到市场经济形势的影响。

从存货周转率来看,科大讯飞公司的存货周转情况比较乐观,从中可以看出企业的存货管理水平较高,存货资产变现能力越强,存货及占用在存货上的资金周转速度越快,但是最近几年存货周转率逐年降低,说明存货的增长速度高于主营业务收入的增长水平,不仅耗费存货成本,还影响企业的资金周转。

从应收账款周转率来看,科大讯飞公司应收账款收回情况很不乐观,而且在逐年降低,有过多的资金积压在应收款项上,回收的速度

变慢了,流动性更低并且可能拖欠积压资金的现象也加重了。

5.成长状况

2013-2016年营业收入同比增长率为59.92%、41.60%、40.87%、32.78%;净利润同比增长率为52.95%、36.00%、12.09%、13.90%;净资产收益率同比增长率-37.88%、21.47%、-33.71%、1.10%;每股收益同比增长率为33.33%、27.03%、6.25%、8.82%。

从成长能力财务指标中,可以看出在 2013 到 2016 年科大讯飞公司的营业收入增长率有所放缓,虽然相对同行业营业收入增速大幅提升,科大讯飞的成长潜力停止扩张转入收缩,但连续4年保持 30%以上的营业收入增长率,基本上可以认为科大讯飞公司仍然具备一定成长性。

三、结语

结合以上数据和科大讯飞近三季度报表分析,可以看出目前公司的财务状况比较乐观,偿债能力维持稳定,短期偿债能力具有一定的保障。

成长能力维持稳定,资本积累较多,营业收入增速大幅提升。

公司的财务风险主要来自于盈利质量和资产周转效率,考虑到高新技术企业的高投入,高风险,科大讯飞公司在经营都需要足够的资金来支撑,因此净利润中要有足够的经营现金流量净额来保证资金链的稳定性。

但是目前企业的应收款项回收情况并不良好,过多的资金滞留在应收款项上,会导致企业资产的使用效率过低,还影响到企业现金流量净额数额导致企业盈利质量偏低。

而且科大讯飞公司目前在资本结构方面也比较倾向于短期负债和权益融资,但是从长远角度来说,长期负债的存在更有助于企业的扩张发展,科大讯飞需要更重视资本结构的合理性。

综合来看,科大讯飞的总体财务状况表现良好。

参考文献

[1]张弛. 科大讯飞公司财务战略管理研究[D].合肥工业大学, 2010.

[2]罗超. 上市公司的盈利能力实证分析——以科大讯飞为例[J]. 中国国际财经(中英文), 2018(5).

作者简介:陈聿衡(1995年—),女,汉,江西赣州人,硕士在读,单位为广东财经大学,研究方向为会计专硕-管理会计。