译文一 人民币衍生产品的发展现状与主要缺陷

我国金融衍生品市场的现状与分析

我国金融衍生品市场的现状与分析一、概述金融衍生品是指以金融资产为基础,通过合约交易来衍生出的金融工具。

我国金融衍生品市场自20世纪90年代开始发展,经过多年的发展,已经成为我国金融市场的重要组成部分。

本文将对我国金融衍生品市场的现状进行分析,并提供相关数据和案例支持。

二、市场规模截至目前,我国金融衍生品市场规模不断扩大,各类衍生品产品不断丰富。

据统计,截至2021年底,我国金融衍生品市场总交易量达到X万亿元,同比增长X%。

其中,利率衍生品交易量最大,占据市场总交易量的X%;外汇衍生品交易量紧随其后,占据市场总交易量的X%;股指衍生品交易量占据市场总交易量的X%。

市场规模的不断扩大,反映了我国金融衍生品市场的活跃度和发展潜力。

三、市场发展趋势1. 创新产品的不断推出随着市场竞争的加剧,金融机构不断推出创新的金融衍生品产品来满足投资者的需求。

例如,近年来,我国推出了股指期权、债券期权等新型衍生品产品,丰富了市场的产品种类,提高了市场的活跃度。

2. 监管政策的不断完善为了保护投资者的合法权益,我国金融衍生品市场的监管政策不断完善。

监管部门加强了对金融衍生品市场的监管力度,提高了市场的透明度和稳定性。

例如,推出了《金融衍生品交易管理办法》等相关法规,规范了市场的交易行为。

3. 机构投资者的增加随着我国资本市场的发展,越来越多的机构投资者进入金融衍生品市场。

这些机构投资者具有较强的资金实力和专业的投资能力,为市场的发展带来了新的动力。

四、市场风险与挑战1. 市场风险的存在金融衍生品市场具有高风险和高收益的特点,投资者需要具备一定的风险承受能力和专业的投资知识。

市场风险主要包括价格风险、流动性风险、信用风险等。

投资者在参与金融衍生品交易时需要注意风险管理,避免出现较大的损失。

2. 市场竞争的加剧随着金融衍生品市场的不断发展,市场竞争也日益加剧。

各类金融机构纷纷进入市场,竞争压力不断增加。

投资者在选择交易对手和产品时需要谨慎,以免受到不良竞争行为的影响。

人民币汇率及其衍生品市场的发展趋势

人民币汇率及其衍生品市场的发展趋势作者:柳姗姗来源:《中国经贸》2016年第24期【摘要】本文主要分析我国人民币汇率市场的发展现状,并着重分析其衍生品市场的发展历程,分析我国人民币汇率以及人民币衍生品的市场,分析我国人民币衍生品市场存在的问题。

通过分析发展过程中所面对的风险,并从不同角度分析人民币风险给国内乃至国际市场的影响。

进而提出加强我国人民币以及衍生品市场健康发展的措施,探讨我国人民币汇率的改革方向及发展策略。

【关键词】汇率风险;衍生品市场;风险管理一、人民币汇率市场现状我国是社会主义市场经济经济,因此我国人民币汇率政策和其他国家存在一定的差异,我国人民币汇率是以市场为主导,同时兼顾宏观调控功能的浮动汇率。

早在2005年我国就提出了以市场为主导的、具有调控和管理性质的浮动汇率政策;该制度经过几年的实施之后,人民币汇率适度增长。

到了2008年,人民币兑换美元的汇率首次突破“6”。

而2015年我国人民兑换美元有所下降,并且在2016年,人民币不仅兑换美元的汇率将前一年下降了6.0%,人民币兑换欧元以及日元的汇率都有说下降,并且人民币兑换日元的汇率下跌将近20%。

而通过中国中央行的研究表明,我国在过去的2016年,人民币兑CFETS、BIS与SDR货币篮的汇率指数各自贬值了5.9%、5.3%与3.1%。

所以,在过去的一年里人民币的汇率不断的贬值。

二、人民币汇率衍生品种类及意义1.人民币汇率衍生品种类我国人民衍生品主要是指我国境内人民币汇率衍生品,它的市场包括银行柜台交易市场和各个银行之间的市场,其中银行柜台交易市场有远期结售汇和人民币与外币掉期,而银行间市场只有银行间远期交易、银行间掉期交易以及银行间货币互换。

2.发展人民汇率衍生品的重要意义研究表明,通过发展人民币衍生品市场可以促进我国人民币机制的健康发展,可以加快我国人民币市场的改革。

发展人民币衍生品和提升我国人民币汇率机制的健康发展是联系密切的两者,通过进一步深化我国人民币汇率改革,可以促进市场对外币的调节作用,同时也将汇率的风险有原来的国家承担变为了市场承担。

我国金融衍生品市场的现状与分析

我国金融衍生品市场的现状与分析一、引言金融衍生品是指其价值来源于基础资产或者指标的金融工具,它们在金融市场中扮演着重要的角色。

我国金融衍生品市场的发展对于促进金融市场的健康发展、提高风险管理能力具有重要意义。

本文将对我国金融衍生品市场的现状和发展进行详细分析。

二、我国金融衍生品市场的发展历程我国金融衍生品市场的发展可以分为以下几个阶段:1. 初期阶段(1990年代初至2005年):这一阶段,我国金融衍生品市场仅处于起步阶段,主要以利率互换和外汇衍生品为主。

由于缺乏相关法律法规和市场基础设施,市场规模较小。

2. 发展阶段(2022年至2022年):在这一阶段,我国金融衍生品市场迎来了快速发展的时期。

2022年,我国成立了全国金融衍生品交易所,推出了股指期货和国债期货等产品。

同时,监管部门也加强了对金融衍生品市场的监管,完善了相关法律法规。

3. 增长阶段(2022年至今):在这一阶段,我国金融衍生品市场继续保持快速增长的态势。

2022年,我国推出了商品期货期权,进一步丰富了金融衍生品市场的产品种类。

同时,监管部门也加强了市场风险管理和投资者保护,提高了市场的稳定性和透明度。

三、我国金融衍生品市场的现状1. 市场规模:我国金融衍生品市场规模在过去几年保持了较快的增长。

截至2022年底,我国金融衍生品市场的总交易量达到X万亿元人民币。

2. 产品种类:我国金融衍生品市场的产品种类逐渐丰富。

目前,我国的金融衍生品市场主要包括股指期货、国债期货、商品期货期权等。

这些产品满足了不同投资者的需求,提供了更多的投资机会。

3. 参预主体:我国金融衍生品市场的参预主体包括机构投资者和个人投资者。

机构投资者主要包括基金公司、券商、保险公司等,他们在金融衍生品市场中扮演着重要角色。

个人投资者的参预也在逐渐增加,他们通过期货公司等渠道进行交易。

4. 市场风险管理:我国金融衍生品市场的风险管理能力逐渐提高。

监管部门加强了对市场的监管,建立了完善的风险管理制度。

中国金融衍生品市场的发展现状问题和对策

封面中国金融衍生品市场的进展现状、问题和对策目录摘要 (1)Abstract (2)一、金融衍生产品的概述 (3)(一)金融衍生产品的概念 (3)(二)金融衍生产品的分类 (3)(三)金融衍生产品的功能 (4)二、金融衍生产品的进展状况 (6)(一)金融衍生产品的历史沿革 (6)(二)金融衍生产品市场进展模式的分类 (6)2.以推动因素不同为标准划分 (7)4.典型的分类方式 (7)(三)主要国际金融衍生产品市场进展模式 (8)1.美国金融衍生产品市场 (8)2.新加坡金融衍生产品市场 (9)(四)金融衍生产品在我国的进展 (9)三、金融衍生产品的危险分析 (10)(一)金融衍生产品危险的类型 (10)(二)金融衍生产品危险产生的原因 (10)四、金融衍生产品危险防范对策 (11)(一)建立健全金融衍生产品市场监督治理体系 (11)(二)加强法制建设 (11)(三)积极完善内部控制。

(12)(四)培养和引进金融衍生产品研发和交易人才 (12)(五)建立行之有效的危险应急预案制度 (12)五、金融衍生产品在我国的进展前景 (12)(一)金融衍生品与宏观经济的关系 (12)(二)我国进展金融衍生品的必要性 (13)(三)进展金融衍生品需要解决的问题 (13)(四)促进金融衍生市场进展的措施 (14)1.建立起完善的金融衍生品市场的监管机制 (14)2.大力培育投资主体 (14)3.注重培育金融衍生品的专业人才 (14)六、结论 (14)参考文献 (16)摘要随着全球固定汇率制度的瓦解和金融创新的不断进展,金融领域发生了翻天覆地的改变,期权、期货、互换等金融衍生产品愈发受到国际社会的认可,开始了迅猛扩张和进展,成为大众金融生活不可或缺的一部分。

本文主要致力于探讨我国金融衍生产品市场的进展问题,首先对金融衍生产品的基本理论进行了综合阐述,并提出金融衍生产品进展过程中可能会面临的各项危险,同时介绍了相应的应对措施,为下文的进一步探讨做铺垫。

我国金融衍生品市场发展现状及存在问题

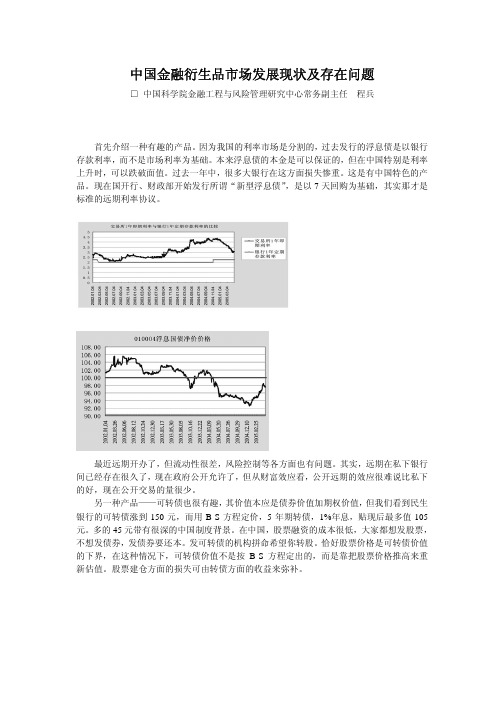

中国金融衍生品市场发展现状及存在问题□中国科学院金融工程与风险管理研究中心常务副主任程兵首先介绍一种有趣的产品。

因为我国的利率市场是分割的,过去发行的浮息债是以银行存款利率,而不是市场利率为基础。

本来浮息债的本金是可以保证的,但在中国特别是利率上升时,可以跌破面值。

过去一年中,很多大银行在这方面损失惨重。

这是有中国特色的产品。

现在国开行、财政部开始发行所谓“新型浮息债”,是以7天回购为基础,其实那才是标准的远期利率协议。

最近远期开办了,但流动性很差,风险控制等各方面也有问题。

其实,远期在私下银行间已经存在很久了,现在政府公开允许了,但从财富效应看,公开远期的效应很难说比私下的好,现在公开交易的量很少。

另一种产品——可转债也很有趣,其价值本应是债券价值加期权价值,但我们看到民生银行的可转债涨到150元,而用B-S方程定价,5年期转债,1%年息,贴现后最多值105元。

多的45元带有很深的中国制度背景。

在中国,股票融资的成本很低,大家都想发股票,不想发债券,发债券要还本。

发可转债的机构拼命希望你转股。

恰好股票价格是可转债价值的下界,在这种情况下,可转债价值不是按B-S方程定出的,而是靠把股票价格推高来重新估值。

股票建仓方面的损失可由转债方面的收益来弥补。

再谈谈信托产品。

从理论上讲这方面创新是无限的,因为信托产品涉及三角关系——委托人、受托人和收益人,可以做各种结构产品。

又比如,A为高风险,B为低风险,两者可以做风险分担。

但在我国,信托产品有个门槛,每份5万,只准200份。

再者,中国缺乏信用,而信托产品以信用为基础,因此现在有很多问题。

比如上海银监局规定,房地产行业无论什么信托产品都不能与银行发生关系。

在公司法规定不能设立SPV的情况下,信托产品是非常优秀的产品,它还可以实现资产证券化,但它目前并不是广泛应用的产品。

例如:1年期存款利率为2.25%,而B类预期投资收益为超过存款利率50个基点,即2.75%,假设整体投资收益为3%,如果B类资金占80%,A类占20%,则A类的投资收益可达到2.25% + 4 (3%-2.25%) = 5.25%,有明显的杠杆效果。

我国汇率衍生品的发展现状问题及对

我国汇率衍生品的发展现状问题及对目录中文摘要、关键字 (I)一、我国汇率衍生品的发展状况 .. (1)(一)即期外汇市场的逐步完善 (1)(二)客户办理远期结售汇业务的主体及业务范围不断扩大 (2)(三)银行间远期人民币外汇交易 (3)(四)银行对客户开办掉期业务 (3)二、我国汇率衍生品市场存在的问题 (4)(一)交易品种比原来增加,但仍不完善 (4)(二)交易量还不够大,占同行业业务比例较低 (4)(三)市场参与主体较少 (5)(四)未形成有一定权威性的地区定价中心和监督管理体系 (5)三、发展我国汇率衍生品的对策 (6)(一)建立健全法律法规 (6)(二)汇率衍生品发展的次序性 (6)(三)鼓励各交易主体参与 (7)(四)加快利率市场化改革的步伐 (7)(五)同步国际化汇率衍生品信息 (7)(六)汇率衍生品的创新发展 (8)四、我国未来汇率衍生品的展望 (8)五、结束语 (9)参考文献 (9)致谢语 (11)我国汇率衍生品市场的发展分析[摘要] 我国汇率衍生品市场通过这些年的建设,已经有了很大的发展。

但是仍然存在交易规模小,品种少,市场主体较为单一,相关会计准则不够完善等诸多问题,但是我国金融衍生产品的发展前景非常广阔,衍生品市场的发展必将对我国金融市场体系的完善发挥日益重要的作用。

我认为参照目前金融市场的发展我国有必要采取各种措施进一步发展汇率衍生品市场。

[关键字] 汇率衍生品期货发展The development of China's exchange rate derivativesAbstract:Exchange derivatives market in China through these years of construction. Development has been greatly.But there are still Small transactions.Fewer species.Single market players.Relevant accounting standards is not perfect, and many other issues.However. the development of financial derivatives in China are bright prospects. The development of derivatives markets is bound to improve China's financial market system to play an increasingly important role in.Therefore necessary to take various measures to further development of the exchange rate derivatives market.Keywords: Exchange Rate; Derivatives;Swap; Development一、我国汇率衍生品的发展状况中国的外汇衍生品最早开始于1997年,但当时汇率较为稳定,所以市场发展也不是很活跃。

我国金融衍生品市场的现状与分析

我国金融衍生品市场的现状与分析引言概述:金融衍生品市场是金融市场中的一个重要组成部分,它在风险管理、投资和套期保值等方面发挥着重要作用。

我国金融衍生品市场的发展也日益成熟,但仍存在一些问题和挑战。

本文将对我国金融衍生品市场的现状进行分析,并提出一些看法和建议。

一、市场规模与结构1.1 我国金融衍生品市场的规模不断扩大,涵盖的产品种类也越来越丰富。

1.2 以利率衍生品和外汇衍生品为主的市场结构逐渐形成,但商品衍生品市场还有待发展。

1.3 金融衍生品市场的参与主体逐渐多元化,包括金融机构、企业和个人投资者等。

二、监管政策与法规2.1 我国金融衍生品市场的监管政策逐步完善,监管机构加强监管力度。

2.2 金融衍生品市场的法规体系逐渐健全,但仍存在监管漏洞和法规不足的问题。

2.3 监管政策的透明度和执行力度有待加强,确保市场秩序的稳定和健康发展。

三、市场风险与挑战3.1 金融衍生品市场存在着价格波动风险、信用风险和流动性风险等多种风险。

3.2 金融衍生品市场的杠杆效应较大,投资者风险意识不足,可能导致市场波动加剧。

3.3 外部环境的不确定性和金融市场的波动性给金融衍生品市场带来挑战,需要加强风险管理和监管。

四、市场发展趋势与前景4.1 金融衍生品市场将继续扩大规模,产品创新和市场多元化将成为发展趋势。

4.2 投资者对金融衍生品市场的需求将不断增加,市场参与主体将进一步多元化。

4.3 金融科技的发展将推动金融衍生品市场的创新和发展,市场前景广阔。

五、建议与展望5.1 加强金融衍生品市场的风险管理和监管,提高市场透明度和规范化水平。

5.2 鼓励金融机构和企业积极参与金融衍生品市场,提高市场活跃度和流动性。

5.3 加强金融衍生品市场的信息披露和投资者教育,提高投资者风险意识和市场参与能力。

综上所述,我国金融衍生品市场在不断发展壮大的同时也面临着一些挑战和问题。

加强监管和风险管理,促进市场创新和发展,将有助于我国金融衍生品市场的健康和稳定发展。

外汇衍生品发展现状与问题

一、我国外汇衍生品市场发展现状1997年1月,中国人民银行发布了《远期结售汇业务暂行管理办法》,同年4月1日,人民币远期结售汇业务首先在中国银行试点。

2003 年在四大银行的另外三家推行。

2004年以来,招商银行、民生银行和中信银行也先后获得牌照。

2005年7月21日实行人民币汇率形成机制改革后,因汇率波动加大,企业对汇率风险管理工具的需求加大,人民币汇率衍生品的推出开始加快。

在2005 年8月10 日之前,中国外汇衍生品主要包括:远期结售汇交易、外汇衍生品交易和离岸人民币无本金交割远期汇率交易(NDF)。

之后,央行推出允许符合条件的主体开展远期外汇交易,并允许具有一定资格的主体开展掉期交易。

纵观我国人民币外汇衍生产品市场,其特点主要有:(1)银行间市场起步较晚;(2)没有场内交易市场;(3)场外交易市场产品结构相对简单,没有以货币期权为代表的复杂外汇衍生产品。

二、我国外汇衍生品市场存在的问题由于中国衍生品市场发展较晚,因此,对汇率衍生品市场来说,还是存在诸多问题:1.外汇衍生产品品种较少,交易量不大我国自从2005 年7月21 日汇改以来,人民币汇率形成机制更加市场化,汇率变动更具灵活性和弹性。

因此,汇率波动的幅度加大,汇率风险同时也增大。

虽然央行先后推出了远期结售汇,掉期等品种,但是从目前的现状来看,远期结售汇交易发展到现在已具有一定的规模,但该项业务产品基本上还是寡头垄断,供给不足在一定程度上限制了该项业务的发展。

2.市场参与主体较少目前能进入外汇衍生品市场进行交易的主要是国有商业银行、股份制商业银行、政策性银行及外资银行在中国的分行等银行类金融机构,很多非银行金融机构、大型机构投资者和大型企业都未能进入外汇衍生品市场。

比如远期结售汇业务在2005年前只有四大国有商业银行和三家股份制商业银行能做,从而导致该项业务产品处于寡头垄断的状态,供给不足在一定程度上限制了此项业务的发展。

市场主体种类的缺乏和数量的微小,导致了市场交易的不活跃。

我国金融衍生品市场的现状与分析

我国金融衍生品市场的现状与分析一、引言金融衍生品市场作为金融市场的重要组成部分,具有对冲风险、价格发现、资产配置等功能,对于完善金融体系、提高金融市场效率具有重要意义。

本文将对我国金融衍生品市场的现状进行分析,包括市场规模、产品种类、交易方式等方面,同时探讨市场存在的问题和未来发展趋势。

二、我国金融衍生品市场的现状1. 市场规模我国金融衍生品市场自2006年开展以来,规模不断扩大。

截至2021年底,我国金融衍生品市场的总交易量达到X万亿元,较上年增长X%。

其中,股指期货交易量为X万亿元,利率期货交易量为X万亿元,外汇期货交易量为X万亿元。

2. 产品种类我国金融衍生品市场的产品种类丰富多样,包括股指期货、利率期货、外汇期货等。

股指期货是市场上交易量最大的衍生品品种,包括沪深300指数期货、中证500指数期货等。

利率期货主要包括国债期货、利率互换期货等。

外汇期货则包括人民币对美元、欧元、日元等主要货币的期货合约。

3. 交易方式我国金融衍生品市场的交易方式主要包括交易所交易和场外交易两种形式。

交易所交易是指投资者通过交易所进行买卖衍生品合约,交易所提供交易平台和结算服务。

场外交易则是指投资者通过经纪商进行交易,双方约定合约内容并通过经纪商进行交割和结算。

三、我国金融衍生品市场存在的问题1. 市场监管不完善我国金融衍生品市场监管体系尚不健全,监管部门的监管能力和水平有待提高。

市场中存在信息不对称、内幕交易等违法行为,监管部门需要加强对市场的监测和处罚力度,提高市场的透明度和公平性。

2. 市场风险管理不足金融衍生品市场具有较高的风险,需要有效的风险管理机制。

目前,我国金融衍生品市场的风险管理工具和机制相对滞后,风险管理能力有待提升。

监管部门应加强对风险管理的指导和监督,促进市场风险管理水平的提高。

3. 投资者教育不足金融衍生品市场对投资者的专业知识要求较高,但目前我国投资者的金融知识水平普遍较低。

投资者教育不足导致投资者对金融衍生品的理解和认知不足,容易陷入投资风险。

我国商品衍生品发展现状

我国商品衍生品发展现状商品衍生品是指通过对现货商品进行金融衍生而形成的金融产品,是以标的物为基础的金融工具。

我国商品衍生品市场近年来发展迅猛,各种类型的商品衍生品层出不穷,市场规模逐渐扩大,成为金融市场中不可忽视的一部分。

商品衍生品的发展不仅推动了金融市场的繁荣,也为企业和投资者提供了更多的投资和风险管理工具。

本文将从发展历程、市场现状、存在问题和未来发展趋势等方面对我国商品衍生品市场进行深入探讨。

我国商品衍生品市场的发展可以追溯到上世纪90年代末,当时我国的金融市场逐渐开放,商品期货交易所相继成立,商品期货合约作为最早的商品衍生品开始在我国流通。

随着金融市场的不断完善和法规制度的逐步健全,我国商品衍生品市场得到了进一步发展,各类期货合约、期权、远期合约等产品纷纷推出。

尤其是近年来,我国金融市场的国际化进程加快,商品衍生品市场也面临着更多国际竞争的挑战和机遇,推动了我国商品衍生品市场的深化和扩张。

目前,我国商品衍生品市场的发展呈现出以下几个主要特点:一是市场规模逐渐扩大。

随着金融市场对商品衍生品的认可度不断提升,越来越多的机构和个人参与其中,市场规模逐年攀升,成交额不断刷新纪录。

二是产品种类丰富。

我国商品衍生品市场涵盖了金属、能源、农产品等多个领域,涉及的产品类型多样,满足了不同投资者的需求。

三是交易方式多样化。

除了传统的线下交易方式,我国商品衍生品市场还逐渐发展了线上电子交易平台,提高了交易的效率和便利性。

四是市场监管力度加大。

随着监管部门对金融市场的监管力度不断加大,商品衍生品市场也不断规范发展,有效防范市场风险。

然而,我国商品衍生品市场仍然存在着一些问题和挑战。

首先,市场缺乏统一的交易规则和标准,导致市场秩序混乱,投资者权益无法得到有效保障。

其次,市场缺乏风控机制和监管体系不完善,容易引发市场波动和风险传导。

再次,市场信息不对称,投资者获取信息不足,容易受到市场操纵和欺诈行为的冲击。

最后,商品衍生品市场的产品创新和金融工程技术层出不穷,但监管技术的跟不上,导致市场存在较大风险和不确定性。

我国金融衍生品市场的现状与分析

我国金融衍生品市场的现状与分析引言概述:金融衍生品是一种重要的金融工具,它具有风险对冲、价格发现、投资和套利等功能。

我国金融衍生品市场在改革开放以来取得了快速发展,但与国际市场相比仍存在一定差距。

本文将从市场规模、产品种类、监管机制、参预主体和发展前景五个方面,对我国金融衍生品市场的现状进行分析。

一、市场规模:1.1 截至目前,我国金融衍生品市场已经成为全球最大的市场之一,市场规模持续扩大。

1.2 2022年,我国金融衍生品市场交易规模达到XX万亿元,同比增长XX%。

1.3 与发达国家相比,我国金融衍生品市场规模仍有较大提升空间。

二、产品种类:2.1 我国金融衍生品市场产品种类逐渐丰富,包括股票期权、股指期货、利率互换等。

2.2 近年来,商品期货、外汇期权等产品也逐渐引入我国金融衍生品市场。

2.3 未来,我国金融衍生品市场还有望引入更多创新产品,满足不同投资者的需求。

三、监管机制:3.1 我国金融衍生品市场监管机制逐步完善,加强风险防控和市场稳定。

3.2 监管部门加大对金融衍生品市场的监管力度,提高市场透明度和公平性。

3.3 金融衍生品市场参预主体需遵守监管规定,加强内部控制和风险管理。

四、参预主体:4.1 我国金融衍生品市场参预主体包括机构投资者、个人投资者和金融机构等。

4.2 机构投资者是金融衍生品市场的主要参预者,其交易量占领市场的较大比例。

4.3 个人投资者参预金融衍生品市场的意识逐渐增强,但其交易规模相对较小。

五、发展前景:5.1 未来,我国金融衍生品市场有望进一步扩大市场规模,提高市场活跃度。

5.2 金融衍生品市场的发展将促进我国金融市场的国际化进程。

5.3 加强金融衍生品市场风险管理,提高市场的稳定性和可持续发展。

正文内容结束,通过对我国金融衍生品市场的市场规模、产品种类、监管机制、参预主体和发展前景进行分析,我们可以看到我国金融衍生品市场取得了快速发展,但仍面临一些挑战和机遇。

未来,随着我国金融市场的进一步开放和金融衍生品市场的不断创新,相信我国金融衍生品市场将迎来更加广阔的发展前景。

我国金融衍生品市场的现状与分析

我国金融衍生品市场的现状与分析1. 现状概述我国金融衍生品市场是指以金融工具为基础,通过衍生合约进行交易和风险管理的市场。

目前,我国金融衍生品市场已经取得了长足的发展,涵盖了各种类型的衍生品,如利率衍生品、外汇衍生品、商品衍生品等。

在这些衍生品中,利率衍生品是最常见和最活跃的。

2. 衍生品市场主要参与者在我国金融衍生品市场中,主要的参与者包括金融机构、企业、投资者和个人。

金融机构是市场的核心参与者,包括商业银行、证券公司、期货公司等。

企业主要是利用衍生品市场进行风险管理,如利用外汇衍生品进行汇率风险对冲。

投资者和个人则主要是通过衍生品市场进行投机和套利。

3. 衍生品市场的交易方式我国金融衍生品市场的交易方式主要有两种:交易所交易和场外交易。

交易所交易是指在交易所上通过标准化合约进行交易,例如上海期货交易所和中国金融期货交易所。

场外交易是指通过场外市场进行交易,合约可以根据参与方的需求进行个性化设计。

4. 衍生品市场的风险管理金融衍生品市场的风险管理是市场的核心功能之一。

通过交易衍生品,投资者可以对冲或转移各种金融风险,如利率风险、汇率风险和商品价格风险等。

同时,衍生品市场本身也存在着一定的风险,包括市场风险和信用风险。

为了有效管理这些风险,监管机构对衍生品市场进行监管,并制定了一系列的规则和制度。

5. 衍生品市场的发展趋势我国金融衍生品市场在未来有着广阔的发展前景。

随着金融市场的开放和金融创新的推进,衍生品市场将进一步扩大和深化。

同时,随着金融科技的兴起,衍生品交易也将越来越多地依赖于互联网和电子交易平台。

此外,衍生品市场还将面临着监管政策的调整和国际市场的竞争。

综上所述,我国金融衍生品市场已经取得了长足的发展,成为我国金融市场的重要组成部分。

随着金融市场的进一步发展和金融创新的推进,衍生品市场将继续发挥重要的作用,为投资者提供风险管理工具,推动金融市场的稳定和健康发展。

我国金融衍生产品市场发展现状与对策范文

我国金融衍生产品市场发展现状与对策范文我国金融衍生产品市场发展现状与对策范文[摘要] 金融衍生产品自20世纪80年代以来经历了一个迅速发展过程,国际金融市场因金融衍生产品的出现而异彩纷呈,金融衍生产品市场交易额的增长速度大大超过了传统金融产品,并逐步成为国际市场的重要组成部分和发展的驱动力。

随着我国人民币汇率制度改革、利率市场化及资本市场股权分置改革等进程的不断加快,金融衍生产品在国内市场的发展契机已经到来。

本文对国内金融衍生市场的现状、问题及发展前景进行分析,借鉴国际金融衍生市场经验对我国金融衍生产品市场发展提出对策建议。

[关键词] 金融衍生产品风险规避金融创新金融衍生产品是在20世纪七八十年代初新一轮金融创新的背景下兴起和发展起来的. 近20年来,金融衍生产品市场的迅速发展已经成为国际金融市场最显著、最重要的特征之一。

据国际清算银行(BIS)统计报告显示,从2004年中期至2007年中期,全球衍生品交易量,从220万亿美元升至516万亿美元;名义价值折合年率上升33,。

我国金融衍生产品市场起步较晚,近些年来,随着我国利率市场化和汇率形成机制改革进程的不断深入,利率风险和汇率风险日益显现.同时,金融机构和企业面临的竞争日益加剧.完善我国金融市场体系,发展金融衍生产品市场,是我国金融业的必然选择。

一、我国金融衍生产品市场发展现状1.我国金融衍生产品市场发展状况以上世纪90年代初少数机构开展地下期货交易为起点,我国金融衍生产品市场先后出现了外汇期货、国债期货、指数期货及配股权证等交易品种。

1992年,1995年间,上海和海南的交易所曾推出过国债和股指期货; 2004年推出的买断式回购,2005年推出的银行间债券远期交易、人民币远期产品、人民币互换和远期结算的机构安排等,意味着中国衍生品市场已小荷初露。

此后,伴随着股权分置改革而创立的各式权证使衍生品开始进入普通投资者的视野,权证市场成为仅次于香港的全球第二大市场。

后危机时代我国金融衍生品市场发展现状与对策

在后危机时代,我国金融衍生品市场发展现状与对策随着世界经济的不断发展和金融市场的日益成熟,金融衍生品市场在全球范围内得到了迅速的发展。

作为现代金融市场的重要组成部分,金融衍生品市场已经成为了风险管理、投资配置和资产定价的重要工具。

很多国家的金融衍生品市场已经相对健全,然而,在后危机时代的我国,金融衍生品市场的发展却还面临着一些挑战和问题。

本文将对后危机时代我国金融衍生品市场的发展现状进行全面评估,并提出相应的对策。

一、我国金融衍生品市场的发展现状1. 金融衍生品市场的规模和品种丰富近年来,我国金融衍生品市场的规模不断扩大,产品品种也日益丰富。

除了传统的利率互换、远期外汇等产品外,还新增了股指期货、股指期权等新型金融衍生品。

这些产品的推出使得市场参与者能够更好地规避风险、实现投资组合的多样化。

2. 监管政策不断完善我国金融监管政策不断完善,监管机构加大了对金融衍生品市场的监管力度,加强了市场准入和产品审批的管控,有效地提升了市场的健康发展。

3. 金融衍生品市场参与者的增加随着金融衍生品市场规模的扩大,参与市场的实体也在不断增加。

不仅有金融机构、企业,还有越来越多的个人投资者开始参与金融衍生品市场的交易。

二、我国金融衍生品市场发展面临的问题1. 产品创新和市场风险尽管金融衍生品市场的产品品种日益丰富,但是产品创新也带来了相应的市场风险。

一些新型金融衍生品的价格波动较大,市场波动性也随之加大。

2. 金融机构参与度和市场流动性在我国的金融衍生品市场中,金融机构的参与度不高,市场流动性也相对较差。

这导致了市场交易的不活跃和价格波动性的增加。

3. 金融衍生品市场参与者风险意识不足尽管金融衍生品市场参与者的数量在不断增加,但是大部分参与者的风险意识还不够强,对市场波动性和潜在风险的认识不足。

三、我国金融衍生品市场发展的对策1. 加强监管政策和市场准入管控对于金融衍生品市场的产品创新和市场风险,监管机构应加强市场的准入管控,对于新型金融衍生品的推出进行审慎监管,避免一些高风险产品的过度推广。

我国金融衍生品的发展现状

我国金融衍生品的发展现状金融衍生品是指衍生自金融资产的交易工具,包括远期合约、期货合约、期权、互换等。

随着我国金融市场的发展和改革,金融衍生品市场也逐渐兴起。

我国金融衍生品市场发展可以追溯到上世纪90年代,当时我国证券市场开始推出股票期权和指数期货等衍生品交易。

然而,在当时的经济背景下,这些衍生品市场的发展受到了制度和法律环境的限制,交易量和市场活跃度不高。

随着我国金融市场改革的不断深化,金融衍生品市场也得到了进一步发展。

首先,我国证券市场不断推出新的衍生品品种,如股指期权、可转债期权等,丰富了投资者的选择。

其次,衍生品市场的交易方式也得到了创新,如上市交易所和场外交易市场并存的模式,更加灵活地满足了不同投资者的需求。

近年来,我国金融衍生品市场的发展取得了显著成就。

据统计,截至2020年末,我国境内衍生品交易所总市值超过2500万亿元人民币,成交量稳步增长。

同时,金融衍生品市场的参与主体也逐渐多元化,既有高净值个人投资者,也有机构投资者,市场活跃度不断提升。

然而,我国金融衍生品市场仍然存在一些问题和挑战。

首先,市场品种相对较少,尚未形成完善的产品体系。

其次,金融衍生品市场风险管理和监管还需加强,以防范风险事件的发生。

此外,市场流动性不足,交易成本较高也是制约市场发展的因素之一。

为促进金融衍生品市场的发展,我国政府和监管机构也采取了一系列措施。

首先,加强金融衍生品市场监管,完善交易制度和风险管理规则,提高市场透明度和稳定性。

其次,加强投资者教育和风险提示,增强投资者的风险意识和能力。

最后,进一步开放金融市场,吸引更多国内外机构和投资者参与金融衍生品交易。

综上所述,我国金融衍生品市场在改革开放的进程中得到了快速发展,但仍面临挑战和机遇。

通过积极推动金融衍生品市场的发展,我们可以提高金融市场的效率和风险管理能力,为实体经济的发展提供更好的金融服务。

国内金融衍生产品市场存在的问题及发展建议

本文阐述了我国衍生产品市场发展历程、尝试失败原因及我国金融衍生品市场发展的现状。

关键词:金融衍生产品金融衍生市场探析内容摘要:论文对我国金融衍生产品市场早期的探索进行了分析,在分析了国内金融衍生产品市场存在问题的基础上,对我国金融衍生市场全面发展进行了探析。

我国衍生产品市场发展历程及尝试失败原因(一)早期的金融衍生产品市场1.外汇期货。

1992年6月我国开始试办外汇期货交易。

在1992年7月,上海外汇调剂中心建立了我国第一个外汇期货市场,在每周一、二、四、五下午2:30 到3:30 进行交易。

至1993年2月底,已签订交易标准合约10800多份,交易金额2亿多美元。

后深圳外汇经纪中心经批准,也可以办理外汇期货业务。

1994年10月,经国家外汇管理局批准,深圳外汇经纪中心正式成为我国第一家开办代办外汇期货买卖业务的金融机构,保证金比率为5%。

在1995年上半年,中国外汇交易中心也曾多次公开表示推出远期外汇交易,并以上海作为模拟试点。

但由于准备工作不充分,一直未能推出。

1993年6月,为了规范我国外汇期货交易,中国人民银行批准发布了《外汇期货业务管理试行办法》(翟立荣,2010)。

该《办法》对外汇期货经营机构的经营资格、管理、交易等做了规定。

1996年3月,中国人民银行总行和国家外汇管理局宣布该《办法》完全失效,予以废止。

1995年6月,中国人民银行针对国有企业参与国际货币期货交易失败的教训,曾发出通知明令禁止国内金融机构随意开展境外衍生产品交易业务,并规定今后国内金融机构只有在符合外汇管理部门有关规定并经国家外汇管理局批准的前提下,才可根据实际需要,适当进行避险性境外衍生产品交易。

2.股票指数期货。

1993年3月,海南证券交易中心推出了深圳股票指数期货,其交易标的物为深证综合指数和深证A股指数,每种标的物均有3、6、9、12月份交割的合约,总共8 种。

依照国际惯例建立保证金等各项制度,操作上可以双向下单,既可以先做买单,也可以先做卖单,平仓时由证券公司按成交价格与投资者结算,一个点位的盈亏额为500元。

我国金融衍生品市场的现状与分析

我国金融衍生品市场的现状与分析一、引言金融衍生品是指其价值来源于基础资产的金融工具,如期货合约、期权合约、利率互换等。

作为金融市场的重要组成部份,金融衍生品市场在我国的发展受到广泛关注。

本文将对我国金融衍生品市场的现状进行分析,并提出相应的建议。

二、我国金融衍生品市场的现状1. 市场规模截至目前,我国金融衍生品市场规模已逐渐扩大。

根据相关数据统计,截至去年底,我国金融衍生品市场交易规模达到X万亿元人民币。

2. 衍生品种类我国金融衍生品市场的品种丰富多样。

目前,我国金融衍生品市场主要包括股指期货、国债期货、商品期货、外汇期权等。

3. 参预主体我国金融衍生品市场的参预主体多元化。

除了传统的金融机构和企业外,个人投资者也逐渐增加。

此外,境外投资者在我国金融衍生品市场中的比例也在不断提高。

4. 监管环境我国金融衍生品市场的监管环境逐步完善。

监管机构加强了对金融衍生品市场的监管力度,提高了市场的透明度和稳定性。

同时,相关法规和制度也得到了进一步完善。

三、我国金融衍生品市场的分析1. 市场优势我国金融衍生品市场具有以下优势:(1)市场规模庞大,潜力巨大;(2)参预主体多元化,市场活跃度高;(3)监管环境逐步完善,市场秩序稳定。

2. 存在问题我国金融衍生品市场存在以下问题:(1)市场风险管理不完善,风险敞口较大;(2)市场参预者对金融衍生品的理解和认知度有待提高;(3)市场价格波动较大,投资者风险承受能力有限。

3. 发展建议为了进一步促进我国金融衍生品市场的发展,以下建议可供参考:(1)加强风险管理,建立完善的风险控制机制;(2)加强市场宣传和教育,提高投资者的金融衍生品知识水平;(3)完善市场监管制度,加强对市场的监管力度;(4)加强国际合作,吸引更多境外投资者参预我国金融衍生品市场。

四、结论我国金融衍生品市场在规模、品种、参预主体和监管环境等方面都取得了积极发展。

然而,市场仍面临一些挑战和问题。

通过加强风险管理、市场宣传和教育、监管制度完善以及国际合作等措施,可以进一步推动我国金融衍生品市场的发展,提升市场的稳定性和活跃度。

人民币外汇衍生产品市场及其风险分析

约定数量的交易货币标的物,交易双方无需交付标的物的总价 款,期权买方支付权力金取得执行权力后,有权在未来某一特 定日期或期间内,要求期权出售者依约支付汇率差价,期权买 方也有权不执行上述交易合约。人民币无本金交割期权具有更 多的灵活性,买方即能够限制汇率不利变动导致的最大损失, 又能够获取汇率有利变动的好处。 3.人民币无本金交割掉期 人民币无本金交割掉期(non—deliverable swap,NDS)类 似于货币掉期,但是无需进行实际的货币转换,即人民币无本 金交割掉期是以美元或其他流动性较强的货币进行交割的。人 民币无本金交割掉期能够满足客户的各种需要,可以提供离岸 市场对冲机制,客户可以比较放心的对不同的现金流和时间进 行管理,还可以用最有效的货币进行融资。 随着中国经济的发展和人民币在国际经济和贸易中地位 的不断上升,2006年8月27日,人民币衍生产品更是跨出亚 洲,在交易所交易的人民币期货和期权产品在美国芝加哥商品 交易所正式推出。这是继新加坡、中国香港和日本推出人民币 无本金交割远期以来,第四个人民币无本金交割的离岸市场, 同时,这也是人民币外汇衍生产品首次在境外的交易所进行交 易。 四、风险分析 1.金融机构之间的信用严重不对等。而在人民币外汇衍 生产品市场中,信用风险是第一位的。国有商业银行和小银行

之间的信用区别很大,给人民币外汇衍生产品市场的良性发展 埋下了风险隐患。 2.缺乏符合中国国情的统一的主协议。统一的主协议的 推出会使风险大大得到控制,中国发展场外人民币外汇产品也 需要这样一个主协议。国家外汇管理局从2005年开始编制了 第三版的主协议,这个主协议得到了国际上很大的支持,并刺 激了人民币外汇衍生品的发展。 3.法律法规不健全。中国发展人民币外汇衍生品市场必 须要有破产法和信用支持物的支持。但是中国的衍生品市场刚 刚起步,在这个方面还有很多问题存在。 4.芝加哥商品交易所推出的人民币期货交易对我国掌握 的人民币汇率定价权提出了挑战,危及我国金融体系的健康发 展。 综上所述,虽然近几年我国人民币外汇衍生产品市场的发 展有加快的态势,但总体来看还处于初级阶段。汇率机制的改 革和汇率风险是我国金融业面临的问题,发展和规范人民币外 汇衍生品市场,树立风险意识和掌握风险控制和转移风险能力 是金融业面临的新课题。发展我国人民币外汇衍生品市场需要 借鉴国外成熟市场的经验,结合我国的实际并通过各方的努力 探索,以积极稳妥的实践来实现。 参考文献

我国汇率衍生品的发展现状

我国汇率衍生品的发展现状一、绪论随着我国对外经济交流的不断深入和外汇市场的不断发展,汇率衍生品逐渐成为我国金融市场中一个重要的衍生品市场。

汇率衍生品是一种以货币汇率为标的物的金融衍生品,其主要产品包括远期汇率、期权、货币掉期等。

作为金融市场上重要的一种工具,汇率衍生品能够增强市场风险管理的能力,提高金融市场的流动性,促进金融市场的发展。

二、我国汇率衍生品发展的历程随着我国对外贸易的不断扩大和国际金融市场的不断发展,我国金融市场中出现了汇率衍生品市场,这个市场是以我国货币汇率为主要标的物的金融衍生品市场。

1. 远期汇率市场的发展远期汇率市场是我国最早发展起来的汇率衍生品市场,早在上世纪八十年代初期,我国就开始进行远期汇率交易。

但由于当时外汇管制较为严格,远期汇率交易规模较小。

随着我国对外经济交流的不断扩大和调整,远期汇率市场也得到了快速发展。

1993年,上海市场最早推出远期汇率交易并设立了远期汇率业务部,随后远期汇率市场逐渐发展壮大。

2. 外汇期权市场的发展外汇期权市场始于上世纪90年代,1994年,我国人民银行推出了外汇期权业务。

由于当时市场主要以代理商和中介机构为主,监管不到位,市场乱象丛生,故外汇期权市场短暂萎缩。

2005年,我国外管局正式向合格的银行、证券公司和保险公司开放外汇期权业务,同时加强了市场的监管。

目前,外汇期权市场规模不断扩大,市场的发展速度非常迅速。

3. 货币掉期市场的发展货币掉期是一种以货币利率差异为基础的衍生品交易,它是一个新兴的金融工具。

货币掉期市场起步于2007年,刚开始交易规模较小,但随着国内外资产配置需要和外汇市场的发展,货币掉期市场得到了迅速发展。

三、我国汇率衍生品市场现状目前,我国汇率衍生品市场规模不断扩大,产品种类也在不断增加。

根据中国股权交易中心(国债交易中心)发布的数据,2019年我国汇率衍生品交易规模达到22.26万亿元,同比增长22.92%。

其中,远期汇率市场交易规模最大,占据了汇率衍生品市场的90%以上。

人民币衍生产品的现状

人民币衍生产品的现状、发展及前景分析目录摘要 (I)第1章绪论 (2)1.1选题背景及意义 (2)1.2文献综述 (2)1.3研究的内容框架及方法 (3)第2章人民币衍生产品的现状 (4)2.1人民币衍生产品在国内外的现状 (4)2.1.1国外的现状 (4)2.1.2国内的现状 (5)2.2人民币衍生产品的品种 (5)2.2.1人民币衍生产品三个品种的定义 (5)2.2.2人民币衍生产品三个品种的表现形式 (6)第3章人民币衍生产品的发展 (8)3.1中国发展人民币衍生产品的必要性 (8)3.1.1发展人民币衍生产品的原因 (8)3.1.2发展人民币衍生产品原因的具体表现 (8)3.1.3发展我国人民币衍生产品市场体系的必要性 (9)3.2国内人民币衍生产品前景中可能面对的问题 (10)3.2.1人民币衍生产品市场前景的劣势分析 (10)3.2.2人民币衍生产品市场前景的威胁分析 (11)3.3中国汇改后人民币衍生产品的发展和完善 (11)3.3.1汇改后我国人民币衍生产品市场的新发展 (11)3.3.2人民币衍生产品市场发展机遇与挑战分析 (12)第4章人民币衍生产品的前景分析 (15)4.1人民币衍生产品业务未来的创新 (15)4.1.1加快利率市场化进程和货币市场的发展 (15)4.1.2对人民币衍生产品进行有效的风险管理 (15)4.1.3完善外汇衍生产品业务的外汇管理法规束 (15)4.1.4商业银行要面对开展人民币衍生产品存在的变化 (16)4.1.5培育和发展境内人民币NDF交易市场 (16)4.1.6积极推出境内人民币衍生产品 (16)第5章结束语 (19)参考文献: (20)摘要2008年,一场始之于美国的次贷危机席卷全球,人们随之对危机的成因、影响及对策进行了深入思考,其中金融创新、金融衍生产品等问题最为引人注目。

银行间交易的衍生产品品类众多,各类活跃于国际市场的金融衍生产品多则几十年,少则至少也有十几年的历史。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

附录中外译文两篇译文一人民币衍生产品的发展现状与主要缺陷1WenshengPeng, Chang Shu, Raymond Yip项一宁译……2.离岸市场离岸人民币衍生品市场主要包括以香港、新加坡为中心的无本金交割远期交易市场(Non-deliverable Forward Market , NDF),以及芝加哥商业交易所(CME)近期推出的人民币期货和期权两大类。

(1)无本金交割远期(NDF)市场无本金交割远期(NDF)市场的资料十分有限。

Zhang在2004出版的书中对其进行了较为全面的分析,在2006年又做了修订。

根据Zhang以及一些主要交易银行发布的信息,交易的需求方主要是风险对冲机构与投机者2。

公司(主要是跨国公司)主要以对冲为目的而参与其中。

除公司外,对冲基金在其中扮演重要角色。

他们从人民币汇率变动中获利。

早在国家外汇管理局(SAFE)发布公告之前,一些大陆银行及团体便已在NDF市场中频繁参与交易。

最长的NDF合约期限长达3年,而1年期以下的合约流动性更强。

公司主要对3月期合约进行交易,而对冲基金交易的合约期限长达1年。

为应对公司与对冲基金的头寸需要,银行进入了NDF市场。

另外,银行间通过相互交易合约理想的投资头寸。

NDF市场有7个做市商:汇丰银行、渣打银行、星展银行香港(DBS in Hong Kong)、JP Morgan、花旗银行、德意志银行以及位于新加坡的美国银行(Bank of America in Singapore)。

由于是由私人经纪商系统或路透社交易平台发起的场外交易,我们很难知道NDF的规模。

在2004年,由贸易协会(Trade Association)组织的针对新兴市场的研究表明:2003年人民币NDF市场的交易总量接近679亿美元,占全球NDF 市场(EMTA, 2004)交易量的7%。

NDF市场自2002年起飞速发展,在2005年6月人民币汇率改革前几个月达到每天8亿美元的交易量。

由于大多数市场参与者没有预期到近期的另一次改革,在汇改之后NDF市场趋于平淡。

自2006年2月之后,由于境内即期汇率的波动性增强,NDF市场恢复增长。

从2月至10月上旬,其日均交易量达到10亿美元。

在国家外汇管理局于2006年10月发布通知限制大陆企业参与交易之后,NDF市场的活跃程度又有所下降。

然而,由于部分1《China & World Economy》,No. 5,2007。

2无本金交割远期合约:根据约定的远期汇率和交易日的实际汇率之差来对一种可兑换货币(通常是美元)进行差额收支,而不需要进行本金交割的一种远期交易合约。

大陆企业重返市场,近期的市场交易量又上升至日均25-30亿美元。

在早期,新加坡市场的交易量占据NDF市场近70%。

然而,香港快速发展并与之竞争。

在最近两年,香港占据了近一半的份额。

由于香港紧挨大陆、资讯发达,多家主要银行将其NDF业务转移至香港。

(2)芝加哥商品交易所(CME)内的人民币衍生产品作为世界上最大的金融衍生品交易中心,芝加哥商品交易所在2006年8月推出人民币对美元、欧元、日元三种货币的期货和期权。

汇丰银行与渣打银行作为做市商,在香港交易时间内参与人民币对美元双边报价。

CME的人民币期货是标准化的场内的无本金交割远期合约(NDF)。

每个CME 期货合约为1百万人民币,交割日固定。

芝加哥商品交易所电子交易平台组织交易,几乎可以日夜不停地接受全球访问。

除了访问简单、交易时间长以外,CME 平台上的交易是匿名的,并在一个开放和公平的环境下进行。

其中央清算系统提供保证清算,因而几乎笑出了交易对手风险。

CME交易所的人民币期货合约的姗姗来迟可能反映了其局限性。

由于交易规模、清算日的限制,对冲者与投机者可能更倾向于在场外交易的远期合约,其自由度更高。

附原文Renminbi Derivatives: Recent Development andIssuesWenshengPeng, Chang Shu, Raymond Yip ……2.Offshore MarketsThe offshore renminbi derivatives markets include mainly the NDF market centred in Hong Kong and Singapore, and the renminbi futures and options recently launched at the CME.(1) Non-deliverable Forward MarketInformation on the NDF market is generally limited. An earlier comprehensive treatment of the subject can be found in Zhang (2004), and Zhang (2006) provides an update. According to Zhang (2004, 2006) as well as information from some major banks participating in the NDF market, the demand-side players include both hedgers and speculators1.Corporates (mostly multinational companies) are in the market mainly for hedging purposes. Apart from corporates, there is a significant presence of hedge funds, which take positions for profiting from renminbi exchange rate movements. Prior to the recent guideline by SAFE, some mainland banks and entities were active in the NDF market.Tenors of NDF offered were for up to 3 years duration, although those under 1 year are more liquid. Corporate participants typically concentrate on the 3-month tenor, whereas hedge funds can play up to a year.Banks operate in the NDF market to meet the demand from corporates and hedge funds, as well as to conduct trading among themselves to achieve their desired investment position. There are seven market makers: the HSBC, Standard Chartered Bank, and DBS in Hong Kong, JP Morgan, Citibank, Deutsche Bank and Bank of America in Singapore.It is difficult to assess the scale of the NDF market, as its trading is through the OTC method arranged on individual brokers’ systems or the Reuters’ trading platform. One survey undertaken by the Trade Association for the Emerging Markets in 2004 suggested that the total trading volume of renminbi NDF in 2003 was around US$67.9 billion, accounting for approximately 7 percent of the global NDF market (EMTA, 2004). The market grew substantially from 2002, with the trading volume rising to around US$800 million per day in1 A non-deliverable forward contract is an arrangement in which forward transactions are settled by making a net payment in a convertible currency (typically the US dollar) proportional to the difference between the agreed forward exchange rate and the actual spot rate on the transaction date, without involving a delivery of the pair of underlying currencies.the months leading up to the exchange rate regime reform in July 2005. The market went quieter during the period immediately following the reform as participants generally did not expect another revaluation in the near future. Since volatility in the onshore spot market started to rise since February 2006, the NDF market resumed its growth, with the average daily trading volume reaching around US$1 billion between February and early October. Trading activity in the NDF market reportedly declined after the SAFE guideline on restricting mainland entities’ participation was issued in October 2006. However, it is understood that the trading volume is picking up again in recent months to a daily average of around US$2.5-3.0 billion as some mainland entities are spotted to re-enter the market.In the early days of the NDF market, approximately 70 percent of the trading took place in Singapore. However, Hong Kong has grown to rival Singapore, taking approximately half of the market share in the last couple of years. Many major international banks moved their NDF business to Hong Kong, attracted by its close geographic proximity and contacts with the mainland, and the resultant more efficient information flows.(2) Renminbi Derivatives at the Chicago Mercantile ExchangeThe CME, which is the world’s largest exchange for financial derivatives, launched in August 2006 renminbi futures and options vis-a-vis three currencies: the US dollar, the euro and the yen. The HSBC and Standard Chartered Bank were selected as the market makers to make two-way quotes for futures contracts of the renminbi against the US dollar during the trading hours in Hong Kong time.The CME renminbi futures are standardized, exchange-based NDF. Each CME futures contract is RMB1m, and there are fixed dates for settlement. The trading arrangements are made through the CME’s electronic platform, which can be accessed around the glob e almost around the clock. Apart from easy access and long trading hours, the CME products have several other strengths. Trading on the CME platform is anonymous, and carried out in an open and fair environment. Its central clearing system provides guaranteed settlement and, therefore, virtually eliminates counterparty risk.Despite their attractiveness, the CME renminbi derivatives got off a slow start. In the first 9 trading months, the average daily turnover was 41 contracts worth RMB41m (or US$5.2m): considerably smaller than that of around US$1bn in the NDF market. There were days when there was little or no trading at all. Resultant of the thin market, the average bid-ask spread was higher than that of renminbi NDFs even though pricing of the CME renminbi futures is based on that of renminbi NDF. All the transactions were futures contracts of the renminbi against the US dollar, with no trading recorded for contracts of the renminbi against other currencies, or renminbi options.The slow start of CME renminbi futures probably reflects the restrictive nature of the products. Owing to the restrictions in deal sizes and settlement dates, hedgers and speculators might prefer forward contracts arranged over the counter for more flexible arrangements.。