柳钢股份2020年三季度财务分析结论报告

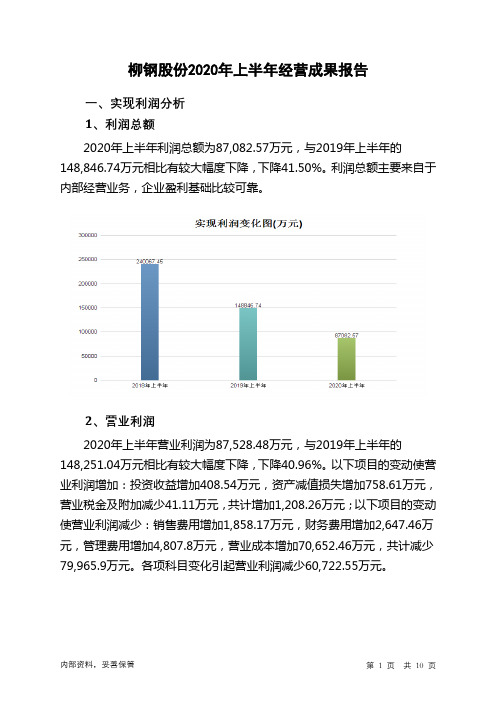

柳钢股份2020年上半年经营成果报告

内部资料,妥善保管

第 2 页 共 10 页

从营业收入和成本的变化情况来看,2020年上半年的营业收入为 2,300,340.52万元,比2019年上半年的2,287,777.37万元增长0.55%,营 业成本为2,123,644.18万元,比2019年上半年的2,052,991.72万元增长 3.44%,营业收入和营业成本同时增长,但营业成本增长幅度大于营业收 入,表明企业经营业务盈利能力下降。

柳钢股份2020年上半年成本费用总额为2,164,649.22万元,其中:营 业成本为2,123,644.18万元,占成本总额的98.11%;销售费用为4,833.87 万元,占成本总额的0.22%;管理费用为24,329.57万元,占成本总额的 1.12%;财务费用为7,290.32万元,占成本总额的0.34%;营业税金及附 加为4,551.28万元,占成本总额的0.21%。

-

0

98.48 2,123,644.1

8

0.22 4,551.28

0.14 4,833.87

0.94 24,329.57

0.22 7,290.32

-

0

98.11

0.21 0.22 1.12 0.34

-

2、总成本变化情况及原因分析

柳钢股份2020年上半年成本费用总额为2,164,649.22万元,与2019 年上半年的2,084,724.43万元相比有所增长,增长3.83%。以下项目的变 动使总成本增加:营业成本增加70,652.46万元,管理费用增加4,807.8万 元,财务费用增加2,647.46万元,销售费用增加1,858.17万元,资产减值 损失增加758.61万元,共计增加80,724.51万元;以下项目的变动使总成 本减少:营业税金及附加减少41.11万元,共计减少41.11万元。各项科目

柳钢股份财务能力分析及对策建议

Financial View金融视线 | MODERN BUSINESS 现代商业81柳钢股份财务能力分析及对策建议唐 锋广西水利电力职业技术学院 广西南宁 530023基金项目:本文系2018年度广西高校中青年教师基础能力提升项目“基于因子分析法的柳钢股份财务业绩评价”(课题批准号:2018KY1006,课题主持人:唐锋)的研究成果之一。

摘要:本文选取了反应柳钢股份财务绩效水平的12个财务指标,通过横向、纵向对比分析的方式,从盈利能力、营运能力、成长能力三方面对该公司的财务能力进行的剖析。

并提出通过保持资产结构、降低偿债风险,控制成本、促进销售,推进改革创新等建议,提高柳钢股份的综合竞争力。

关键词:财务能力;分析;建议中图分类号:F275 文献识别码:A 文章编号:1673-5889(2020)28-0081-03[11]陈运森,邓祎璐,李哲.证券交易所一线监管的有效性研究:基于财务报告问询函的证据[J].管理世界,2019,35(03):169-185+208.[12]Hitt M A,King D,Krishnan H,Makri M,Schijven M,Shimizu K,Zhu H. Mergers and acquisitions: Overcoming pitfalls,building synergy,and creating value[J].Business Horizons,2009,52(6):523-529.[13]Campbell J T,Sirmon D G,Schijven M.Fuzzy logic and the market: A configurational Approach to investor perceptions of acquisition announcements[J].Academy of Management Journal,2016,59(1):163-187.[14]Schijven M,Hitt M A.The vicarious wisdom of crowds: Toward a behavioral perspective on investor reactions to acquisition announcements[J].StrategicManagementJourn al,2012,33(11):1247-1268.[15]Cassell C A,Dreher L M,Myers L A.Reviewing the SEC’s Review Process: 10-K Comment Letters and the Cost of Remediation[J].The Accounting Review,2013,88(6):1875-1908.[16]李晓溪,杨国超,饶品贵.交易所问询函有监管作用吗?——基于并购重组报告书的文本分析[J].经济研究,2019,54(05):181-198.[17]陈强.高级计量经济学及Stata应用[M].北京:高等教育出版社,2014.[18]陈强.气候冲击、王朝周期与游牧民族的征服[J].经济学(季刊),2014,14(01):373-394.[19]King G,Zeng L.Explaining Rare Events in International Relations[J].International Organization,2001,55(3):693-715.[20]King G,Zeng L.Logistic Regression in Rare Events Data[J].Political Analysis,2001,9(2):137-163.作者简介:高国宏,供职于中铁三局集团第四工程有限公司,高级会计师。

柳钢股份:2020年半年度报告

公司代码:601003 公司简称:柳钢股份柳州钢铁股份有限公司2020年半年度报告重要提示一、本公司董事会、监事会及董事、监事、高级管理人员保证半年度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

二、公司全体董事出席董事会会议。

三、本半年度报告未经审计。

四、公司负责人陈有升、主管会计工作负责人王海英及会计机构负责人(会计主管人员)杜忠军声明:保证半年度报告中财务报告的真实、准确、完整。

五、经董事会审议的报告期利润分配预案或公积金转增股本预案无六、前瞻性陈述的风险声明√适用□不适用本报告中所涉及的未来计划、发展战略等前瞻性描述不构成公司对投资者的实质承诺,请投资者注意投资风险。

七、是否存在被控股股东及其关联方非经营性占用资金情况否八、是否存在违反规定决策程序对外提供担保的情况?否九、重大风险提示本报告已描述公司可能面临的风险,请查阅“第四节经营情况讨论与分析”中“其他披露事项”中“可能面对的风险”部分。

十、其他□适用√不适用目录第一节释义 (4)第二节公司简介和主要财务指标 (4)第三节公司业务概要 (6)第四节经营情况的讨论与分析 (10)第五节重要事项 (15)第六节普通股股份变动及股东情况 (25)第七节优先股相关情况 (27)第八节董事、监事、高级管理人员情况 (28)第九节公司债券相关情况 (30)第十节财务报告 (30)第十一节备查文件目录 (119)第一节释义第二节公司简介和主要财务指标一、公司信息二、联系人和联系方式三、基本情况变更简介四、信息披露及备置地点变更情况简介五、公司股票简况六、其他有关资料□适用√不适用七、公司主要会计数据和财务指标(一)主要会计数据单位:元币种:人民币(二)主要财务指标公司主要会计数据和财务指标的说明□适用√不适用八、境内外会计准则下会计数据差异□适用√不适用九、非经常性损益项目和金额√适用□不适用单位:元币种:人民币十、其他□适用√不适用第三节公司业务概要一、报告期内公司所从事的主要业务、经营模式及行业情况说明(一)公司主要业务、主要产品及其用途公司为全球50大钢企、中国500强企业柳钢集团的核心子公司,是目前华南、西南地区最主要的大型钢铁联合生产企业。

柳钢股份 2019 第三季度财报

公司代码:601003 公司简称:柳钢股份柳州钢铁股份有限公司2019年第三季度报告目录一、重要提示 (3)二、公司基本情况 (3)三、重要事项 (6)四、附录 (7)一、重要提示1.1 公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

1.2 公司全体董事出席董事会审议季度报告。

1.3 公司负责人陈有升、主管会计工作负责人王海英及会计机构负责人(会计主管人员)杜忠军保证季度报告中财务报表的真实、准确、完整。

1.4 本公司第三季度报告未经审计。

二、公司基本情况2.1主要财务数据单位:元币种:人民币非经常性损益项目和金额√适用□不适用2.2截止报告期末的股东总数、前十名股东、前十名流通股东(或无限售条件股东)持股情况表单位:股2.3截止报告期末的优先股股东总数、前十名优先股股东、前十名优先股无限售条件股东持股情况表□适用√不适用三、重要事项3.1公司主要会计报表项目、财务指标重大变动的情况及原因√适用□不适用1.其他应收款:本期末净额2445万元,比年初823万元增加1622万元,增幅196.98%,主要是代垫的运杂费增加。

2.在建工程:本期末净额6.24亿元,比年初3.9亿元增加2.35亿元,增幅60.18%,主要是公司技术改造、环保升级工程投入增加。

3. 应付票据:本期末余额52.86亿元,比年初增加41.94亿元,增幅384.31%,主要是应付原燃料采购款增加。

4. 预收款项:本期末余额11.74亿元,比年初增加4.64亿元,增幅65.45%,主要是预收货款增加。

5. 应付职工薪酬:本期末余额1.07亿元,比年初2.33亿元减少1.26亿元,减幅54.03%,主要是支付上年度的年终绩效工资。

6.应交税费:本期末余额4.1亿元,比年初6.64亿元减少2.54亿元,减幅38.25%,主要是增值税减少影响。

柳钢股份2019年三季度财务分析详细报告

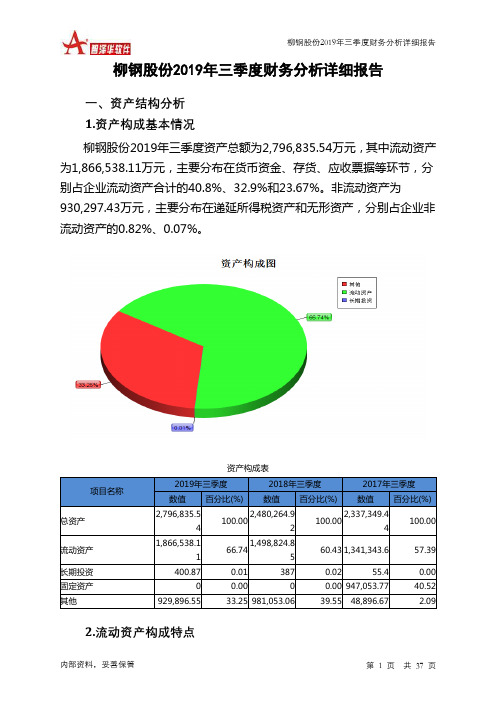

柳钢股份2019年三季度财务分析详细报告一、资产结构分析1.资产构成基本情况柳钢股份2019年三季度资产总额为2,796,835.54万元,其中流动资产为1,866,538.11万元,主要分布在货币资金、存货、应收票据等环节,分别占企业流动资产合计的40.8%、32.9%和23.67%。

非流动资产为930,297.43万元,主要分布在递延所得税资产和无形资产,分别占企业非流动资产的0.82%、0.07%。

资产构成表项目名称2019年三季度2018年三季度2017年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)总资产2,796,835.54100.002,480,264.92100.002,337,349.44100.00流动资产1,866,538.1166.741,498,824.8560.43 1,341,343.6 57.39长期投资400.87 0.01 387 0.02 55.4 0.00 固定资产0 0.00 0 0.00 947,053.77 40.52 其他929,896.55 33.25 981,053.06 39.55 48,896.67 2.092.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的64.47%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的32.9%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表项目名称2019年三季度2018年三季度2017年三季度数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产1,866,538.11100.001,498,824.85100.00 1,341,343.6 100.00存货614,007.96 32.90 462,081.55 30.83 485,461.11 36.19 应收账款22,252.6 1.19 39,888.53 2.66 20,612.58 1.54 其他应收款0 0.00 0 0.00 736.82 0.05 交易性金融资产0 0.00 0 0.00 0 0.00 应收票据441,881.57 23.67 476,919.86 31.82 522,090.14 38.92 货币资金761,541.55 40.80 490,673.12 32.74 273,604.28 20.40 其他26,854.44 1.44 29,261.79 1.95 38,838.68 2.903.资产的增减变化2019年三季度总资产为2,796,835.54万元,与2018年三季度的2,480,264.92万元相比有较大增长,增长12.76%。

柳钢股份2019年财务分析结论报告

柳钢股份2019年财务分析综合报告柳钢股份2019年财务分析综合报告一、实现利润分析2019年实现利润为265,920.01万元,与2018年的538,592.16万元相比有较大幅度下降,下降50.63%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额扩大的情况下,营业利润却出现了较大幅度的下降,企业未能在销售规模扩大的同时提高利润水平,应注意增收减利所隐藏的经营风险。

二、成本费用分析2019年营业成本为4,387,369.82万元,与2018年的4,053,513.83万元相比有所增长,增长8.24%。

2019年销售费用为11,696.05万元,与2018年的5,706.72万元相比成倍增长,增长1.05倍。

2019年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2019年管理费用为42,736.94万元,与2018年的52,420.97万元相比有较大幅度下降,下降18.47%。

2019年管理费用占营业收入的比例为0.88%,与2018年的1.11%相比变化不大。

但企业经营业务的盈利水平有所下降,管理费用支出正常,但其他成本费用支出项目存在过快增长情况。

2019年财务费用为5,815.11万元,与2018年的37,016.56万元相比有较大幅度下降,下降84.29%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2018年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,柳钢股份2019年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析柳钢股份2019年的营业利润率为5.47%,总资产报酬率为10.57%,净内部资料,妥善保管第1 页共3 页。

柳州钢铁股份有限公司财务报表分析

摘要在市场经济环境中,经济全球化趋势越来越明显,企业之间的竞争十分激烈,金融市场日趋成熟,现代企业的组织形式和经营领域不断多样化,从而,企业财务活动极为复杂。

财务分析主体必须以科学系统的财务分析,为有关分析主体的管理决策与控制提供必要的依据。

本文主要通过水平分析法、比率分析法和因素分析法等方法,对柳州钢铁股份有限公司2007年至2009年的财务状况进行了全面分析。

首先,以宝山钢铁股份有限公司作为参照,对柳州钢铁股份有限公司做出全面的对比分析,从而揭示公司的优势和劣势。

其次,对柳州钢铁股份有限公司的各项财务指标进行具体分析,通过连续三年的分项财务指标的变动趋势,来揭示其问题及原因。

最后,通过杜邦分析法,对柳州钢铁股份有限公司的财务业绩作综合分析。

在完成上述分析后,本文针对柳钢股份的实际情况,对该公司的经营状况提出了建议。

关键词:水平分析法比率分析法因素分析法杜邦分析法AbstractIn a market economy environment, more and more obvious trend of economic globalization, intense competition among enterprises, financial market matures, the organization of modern enterprises and the growing diversity of business areas, thus, corporate finance activities are extremely complex. Subject to financial analysis financial analysis of the scientific system for the analysis and control of the main management decision to provide the necessary basis. In this paper, by the level of analysis, ratio analysis and factor analysis and other methods of Liuzhou Iron & Steel Co., Ltd. from 2007 to 2009 of a comprehensive analysis of financial condition. First, Baoshan Iron & Steel Co., Ltd. as a reference, of Liuzhou Iron and Steel Corporation to make a comprehensive comparative analysis, which reveals the company's strengths and weaknesses. Secondly, Liuzhou Iron and Steel Corporation of the financial indicators for specific analysis, through three consecutive years of sub-movements in financial indicators, to reveal their problems and reasons. Finally, DuPont analysis of Liuzhou Iron and Steel Corporation's financial results for comprehensive analysis.After the completion of the above analysis, this paper, the actual situation of Liuzhou Iron & Steel shares, the company's business conditions suggested.Key words: Horizontal analysis Ratio analysis Factor analysis DuPont analysis目录摘要 (1)Abstract (2)第一章绪论 (4)第二章柳州钢铁股份有限公司的财务分析 (4)一、柳州钢铁股份有限公司的简介 (4)二、财务比率分析 (5)(一)盈利能力分析 (5)(二)营运能力分析 (8)(三)偿债能力分析 (10)(四)财务状况综合分析 (14)第三章柳州钢铁股份有限公司存在的问题及建议 (15)一、利用股权性融资比例过小 (15)二、公司规模扩展过快 (16)三、应收账款回收期较长资金占用严重 (16)结束语 (17)参考文献 (18)附录 (19)致谢 (27)第一章绪论随着市场经济的逐步完善,国内外学者对财务指标的有用性做了很多的研究,从不同角度验证了财务指标在预测企业未来经营状况的有用性。

三季度钢铁上市公司偿债能力分析.docx

三季度钢铁上市公司偿债能力分析.docx 范本1:正文:一、背景介绍三季度是钢铁行业的重要季度之一,也是钢铁上市公司偿债能力分析的关键时期。

本文通过对三季度钢铁上市公司的财务数据进行分析,以评估其偿债能力。

二、数据来源本文所使用的数据主要来自钢铁上市公司三季度财务报表及相关公告。

三、偿债能力分析3.1 企业资产负债率分析在三季度财务报表中,企业资产负债率是评估偿债能力的重要指标之一。

本节将对钢铁上市公司的资产负债率进行详细分析,并与去年同期进行比较。

3.2 流动比率分析流动比率是评估企业短期偿债能力的重要指标之一。

本节将对钢铁上市公司的流动比率进行详细分析,并对行业平均水平进行对比。

3.3 速动比率分析速动比率是评估企业短期偿债能力的指标之一,通过排除存货因素,更加准确地衡量企业的偿债能力。

本节将对钢铁上市公司的速动比率进行详细分析,并与去年同期进行比较。

3.4 利息保障倍数分析利息保障倍数是评估企业长期偿债能力的指标之一。

本节将对钢铁上市公司的利息保障倍数进行详细分析,并对行业平均水平进行对比。

四、结论及建议根据对三季度钢铁上市公司的偿债能力分析,可以得出以下结论和建议。

结论:1. 钢铁上市公司的资产负债率呈现逐年下降的趋势。

2. 流动比率整体较高,表明企业具备较强的短期偿债能力。

3. 速动比率整体较低,表明存货水平较高。

4. 利息保障倍数整体较低,需要注意企业的长期偿债能力。

建议:1. 加强对存货管理,提高速动比率。

2. 提高利润水平,增加利息保障倍数。

3. 积极寻找融资渠道,优化资产负债结构。

附件:三季度钢铁上市公司财务报表及公告法律名词及注释:1. 资产负债率:企业的负债总额与资产总额之比,衡量企业的债务风险。

2. 流动比率:企业流动资产与流动负债之比,衡量企业的短期偿债能力。

3. 速动比率:企业流动资产中除去存货后与流动负债之比,更准确地衡量企业的短期偿债能力。

4. 利息保障倍数:企业税前利润与利息费用之比,衡量企业长期偿债能力。

包钢股份2020年三季度财务分析结论报告

包钢股份2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为24,775.02万元,与2019年三季度的26,712.8万元相比有所下降,下降7.25%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的同时营业利润也在下降,企业减收减利,经营业务开展得不理想。

二、成本费用分析2020年三季度营业成本为1,347,473.74万元,与2019年三季度的1,472,405.94万元相比有所下降,下降8.48%。

2020年三季度销售费用为53,968.46万元,与2019年三季度的57,930.48万元相比有较大幅度下降,下降6.84%。

从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用大幅度下降的同时营业收入也有所下降,企业控制销售费用支出的政策并没有取得预期成效。

2020年三季度管理费用为43,984.17万元,与2019年三季度的33,834.65万元相比有较大增长,增长30%。

2020年三季度管理费用占营业收入的比例为2.85%,与2019年三季度的2.04%相比有所提高,提高0.81个百分点。

而企业的营业利润却有所下降,企业管理费用增长并没有带来经济效益的增长,应当关注支出的合理性。

2020年三季度财务费用为64,864.62万元,与2019年三季度的59,335.4万元相比有较大增长,增长9.32%。

三、资产结构分析2020年三季度企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

2020年三季度存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2019年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,包钢股份2020年三季度经营活动的正常开展,在一内部资料,妥善保管第1 页共4 页。

- 1、下载文档前请自行甄别文档内容的完整性,平台不提供额外的编辑、内容补充、找答案等附加服务。

- 2、"仅部分预览"的文档,不可在线预览部分如存在完整性等问题,可反馈申请退款(可完整预览的文档不适用该条件!)。

- 3、如文档侵犯您的权益,请联系客服反馈,我们会尽快为您处理(人工客服工作时间:9:00-18:30)。

柳钢股份2020年三季度财务分析综合报告

一、实现利润分析

2020年三季度利润总额为54,457.09万元,与2019年三季度的22,221.7万元相比成倍增长,增长1.45倍。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析

2020年三季度营业成本为1,316,750.35万元,与2019年三季度的1,141,211.36万元相比有较大增长,增长15.38%。

2020年三季度销售费用为1,562.44万元,与2019年三季度的1,345.74万元相比有较大增长,增长16.1%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2020年三季度管理费用为11,310.34万元,与2019年三季度的10,040.49万元相比有较大增长,增长12.65%。

2020年三季度管理费用占营业收入的比例为0.8%,与2019年三季度的0.82%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

本期财务费用为-813.48万元。

三、资产结构分析

2020年三季度企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2019年三季度相比,资产结构趋于改善。

四、偿债能力分析

从支付能力来看,柳钢股份2020年三季度经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析

内部资料,妥善保管第1 页共3 页。